что облагается, как рассчитать и оплатить

Диана Акчурина

платила пошлины за покупки за границей

Я узнала, что за товары с зарубежных сайтов нужно платить пошлину, в феврале 2019 года.

Тогда я увлеклась онлайн-шопингом и заказала c «Асоса», «Айхерба», «Фарфетча» и San Saru товаров на 40 000 Р. Если бы я знала, что превысила действующий тогда лимит на покупки за границей, то оставила бы часть товаров на следующий месяц. Но я не знала, поэтому мне пришлось заплатить пошлину — 1100 Р.

В 2021 году в России лимит на покупки — 200 € (17 003 Р) за один заказ — независимо от количества посылок в календарном месяце. За превышение необходимо заплатить 15% с части стоимости, превысившей 200 €. Кроме того, есть лимит и по весу посылки — она должна быть не больше 31 кг.

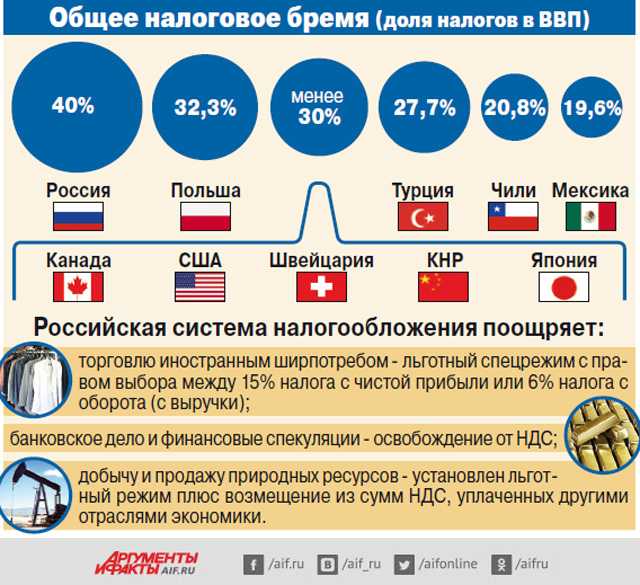

Все эти ограничения существуют, чтобы поддерживать отечественную торговлю.

Что такое таможенная пошлина

Таможенная пошлина — это обязательная плата за то, что товар из-за границы попадает в Россию. Ее платят все — и физлица, и организации. А размер пошлины зависит от того, какой товар и каким способом попадает в страну. В статье я буду рассказывать только о пошлинах, которые платят физлица с покупок для себя в зарубежных интернет-магазинах.

Ее платят все — и физлица, и организации. А размер пошлины зависит от того, какой товар и каким способом попадает в страну. В статье я буду рассказывать только о пошлинах, которые платят физлица с покупок для себя в зарубежных интернет-магазинах.

подп. 33 п. 1 ст. 2 ТК ЕАЭС

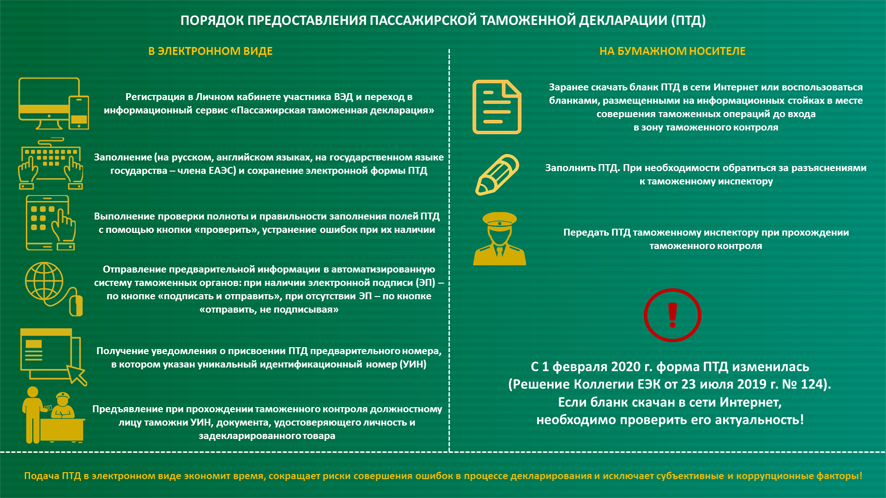

Общая схема уплаты таможенной пошлины за интернет-покупки выглядит так:

- Покупатель оформляет заказ на зарубежном сайте.

- Продавец отправляет этот заказ курьерской или почтовой службой.

- Таможенная служба на российской границе проверяет содержание и стоимость заказа. По п. 3 ст. 119 ТК ЕАЭС проверка должна занимать не больше 1 рабочего дня.

- Если заказ подпадает под беспошлинный лимит, то таможенники просто передают его российским перевозчикам — Почте России или курьерским службам.

- Если за заказ нужно оплатить пошлину, то таможенники передают эту информацию службе, которая его доставляет, и выпускают товар. А перевозчик, в свою очередь, связывается с покупателем — направляет ему требование об оплате и доставляет товар.

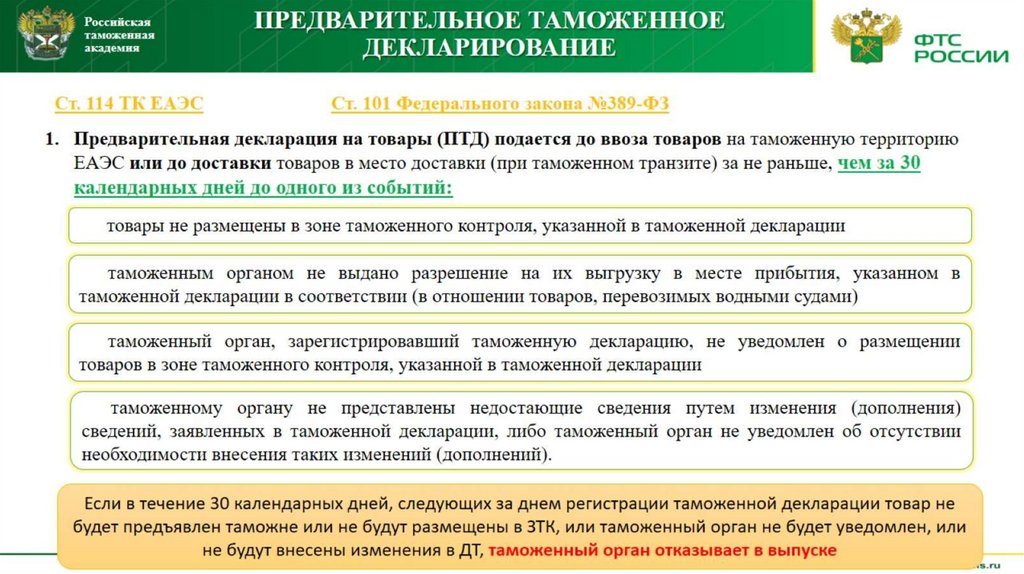

Бывает, что таможне не хватает сведений для выпуска товара, например нет паспортных данных покупателя. В этом случае таможенный брокер обычно связывается с покупателем по почте или по телефону, чтобы уточнить эти данные. Иногда нужно заполнять специальную форму на сайте таможенного брокера. В некоторых ситуациях получателю может понадобиться лично прийти в таможенный орган и уже там решать этот вопрос. У Т—Ж была об этом отдельная статья.

Источник: customs.gov.ruВ 2021 году беспошлинные лимиты применяются к каждому заказу, независимо от того, сколько всего и за какой период их получил покупатель. То есть можно за месяц получить хоть 10 заказов стоимостью меньше 200 € (17 003 Р) и не платить пошлину ни за один из них. Раньше стоимость всех заказов суммировались за один календарный месяц.

Но нужно учитывать, что если вы делаете несколько заказов у одного продавца примерно в одно время, он может отправить все ваши заказы одной посылкой. Тогда и пошлина будет определяться как за одну посылку.

/pokupki-v-usa/

Как покупать в Америке и экономить

Также есть риск, что в декларации продавец укажет первоначальную стоимость товара — без учета скидок. Тогда пошлину рассчитают на эту стоимость. Чтобы этого не произошло, уточняйте у интернет-магазинов заранее, какую цену они указывают в документах.

«Асос» сразу указывает, что пошлина рассчитывается с суммы, которую покупатель фактически заплатил за товар — с учетом всех скидок и промокодов. Источник: asos.comЕсли во время проверки таможенники заметят, что заявленная цена на товар слишком низкая, они могут оценить товар самостоятельно и рассчитать пошлину по результатам своей оценки.

Положение об особенностях проведения таможенного контроля таможенной стоимости товаров, ввозимых на территорию ЕАЭС

Если посылку вам отправили ваши друзья или родственники, то на таможне сработает та же схема. В таможенной декларации нельзя просто написать gift, то есть подарок — это противоречит порядку заполнения формы.

Друзьям или родственникам в любом случае придется указать стоимость посылки, а получателю, соответственно, заплатить за нее пошлину, если стоимость превышает беспошлинный лимит. Кроме того, таможенники также проверят предметы в посылке и оценят ее самостоятельно, если стоимость будет явно занижена.

Если вы захотите вернуть товар, то вернуть пошлину не получится.

/vozvrat-tovara-v-internet-magazin/

Как вернуть покупку в интернет-магазин

Кто устанавливает таможенные пошлины. Россия вместе с Арменией, Беларусью, Казахстаном и Киргизией — член Евразийского экономического союза. Благодаря этому правила ввоза товаров и ставки таможенных пошлин в этих странах одинаковые и устанавливаются одним нормативным актом — Таможенным кодексом ЕАЭС. Таможенные ставки ЕАЭС применяются даже к тем товарам, которые попадают в страну из государств, не входящих в союз.

Сами пошлины платятся таможенной службе РФ, то есть деньги идут в бюджет страны.

Какие товары облагаются таможенными пошлинами

Платить таможенные пошлины нужно только за те товары, которые попадают в Россию из-за границы. Например, если вы купили на «Алиэкспрессе» телефон и его отправляют вам из Китая, придется уплатить пошлину. А если телефон находится на складе в России, то все пошлины за его ввоз уже заплатил импортер.

Свои лимиты и пошлины есть как для товаров, которые покупатель сам ввозит в страну, так и для тех, которые доставляют почтовые и курьерские службы. Например, если вы из отпуска в Турции везете домой новую шубу, действуют лимиты на ввоз товаров самолетом или наземным транспортом. А если, находясь в России, вы заказываете эту шубу из турецкого интернет-магазина, то действуют лимиты на посылки из-за границы — в статье я расскажу именно про них.

Что нельзя ввозить в Россию, а что можно

Таможенными пошлинами облагаются любые товары — и для бизнеса, и для личного использования. Я в этой статье буду разбирать только личные товары.

Я люблю заказывать из зарубежных магазинов одежду — часто там она стоит дешевле, обувь, разные БАДы и бакалею — это все товары для личного пользования. Также в законодательстве РФ есть список товаров, которые ни в какой ситуации нельзя считать товарами для личного пользования. К ним, например, относятся природные алмазы, медицинская мебель, двигатели внутреннего сгорания.

Это значит, что если человек зачем-то заказал из зарубежного интернет-магазина стоматологическое кресло и рассчитывает заплатить за него небольшую пошлину как за товар для личного использования, ничего не выйдет — придется проходить таможенные процедуры как за товар для коммерческого использования.

Во время своей проверки таможенники проверяют не только стоимость пересылаемых товаров, но и то, действительно ли они относятся к товарам для личного пользования. Сотрудники таможни смотрят, что написано в таможенной декларации, оценивают сам товар и его количество. А также проверяют, как часто покупатель получает товары из-за границы.

Например, если один и тот же человек три раза в месяц покупает за границей по несколько одинаковых комплектов одежды — одного наименования, размера, фасона, цвета, вероятно, он делает закупки для своего бизнеса, а не для личного использования. Тогда и условия ввоза у него должны быть другими.

п. 4 ст. 256 ТК ЕАЭС

абз. 3 п. 38 Постановления Пленума ВС РФ от 26.11.2019 № 49

Кроме того, есть перечень товаров, которые вообще не получится заказать в интернете. Например, лекарства, шпионские устройства, любой алкоголь и табачные изделия.

Товары, запрещенные или ограниченные к пересылке

Чтобы понять, относится ли пересылаемый товар к товарам для личного пользования, таможенники проверяют сам товар, документы к нему и общую активность покупателя. Источник: instagram.comКакие таможенные пошлины с зарубежных посылок нужно платить в 2021 году

В 2021 году, как и в 2020 году, пошлину придется платить с заказов свыше 200 € (17 003 Р). Размер пошлины — 15% от суммы превышения, но не меньше 2 € (161 Р).

Например, если вы заказали с зарубежного сайта товаров на сумму 297 € (24 555 Р), то превысили лимит на 97 € (8117 Р). Пошлина в этом случае рассчитывается так: 97 € × 15% = 14,55 € (1203 Р).

п. 2 ст. 136 ТК ЕАЭС

Стоимость доставки при подсчете пошлины не учитывается. То есть если вы сделали заказ на 195 € (16 578 Р), а доставка обошлась еще в 10 € (850 Р), платить пошлину не нужно, потому что сумма заказа меньше лимита.

Также есть лимит по весу посылки — не больше 31 кг. За каждый дополнительный килограмм придется заплатить 2 € (170 Р), даже если по сумме товар дешевле 200 € (16 737 Р).

Например, если вы заказали посылку стоимостью 150 € (12 552 Р) и весом 40 кг, то превысили лимит по весу на 9 кг. Пошлина в этом случае: 9 кг × 2 € = 18 € (1488 Р).

Приложение № 1 к Решению Совета Евразийской экономической комиссии от 20.12.2017 № 107

Если лимит превышен и по стоимости, и по весу, пошлины не суммируются. Но оплатить придется наибольшую из двух пошлин.

Например, если вы заказали мебель с зарубежного сайта стоимостью 250 € (20 669 Р) и весом 55 кг, то превысили лимит по стоимости на 50 € (4184 Р), а по весу — на 24 кг. Тогда пошлина с превышения стоимостного лимита: 50 € × 15% = 7,5 € (620 Р). Пошлина с лимита по весу: 24 кг × 2 € = 48 € (3969 Р). В этом случае таможня возьмет большую из двух пошлин — по весу.

Ну и что? 04.12.19

Пошлины на покупки за границей в 2020 году: что нового и как считать

Пошлина платится в рублях по курсу, действующему на день регистрации таможенной декларации.

Например, если зарубежный магазин отправил посылку 25 сентября 2021 года и на границе она оказалась 27 сентября 2021 года, то пошлина будет рассчитываться по курсу 27 сентября.

ст. 33 закона о таможенном регулировании в РФ

Как менялась пошлина за покупки в зарубежных интернет-магазинах с 2010 года

| Когда | Какой лимит | За какое время | Какая пошлина |

|---|---|---|---|

| В 2010—2018 годах | 1000 € (83 686 Р) или общий вес посылок 31 кг | В месяц | 30% с превышения, но не менее 4 € (334 Р) за каждый лишний килограмм |

| С 1 января 2019 года | 500 € (41 843 Р) или общий вес посылок 31 кг | В месяц | 30% с превышения, но не менее 4 € (334 Р) € за каждый лишний килограмм |

| С 1 января 2020 года | 200 € (16 637 Р) или общий вес посылок 31 кг | За один заказ | 15% с превышения, но не менее 2 € (167 Р) за каждый лишний килограмм |

1000 € (83 686 Р) или общий вес посылок 31 кг

Когда

В 2010—2018 годах

За какое время

В месяц

Какая пошлина

30% с превышения, но не менее 4 € (334 Р) за каждый лишний килограмм

500 € (41 843 Р) или общий вес посылок 31 кг

Когда

С 1 января 2019 года

За какое время

В месяц

Какая пошлина

30% с превышения, но не менее 4 € (334 Р) за каждый лишний килограмм

200 € (16 637 Р) или общий вес посылок 31 кг

Когда

С 1 января 2020 года

За какое время

За один заказ

Какая пошлина

15% с превышения, но не менее 2 € (167 Р) за каждый лишний килограмм

В новостях обсуждали, что к 2022 году беспошлинный лимит постепенно снизят до 20 € (1700 Р) за посылку. Но из-за пандемии эту реформу отложили. Вероятно, в следующем году лимит снизят только до 100 € (8502 Р) и до 10 кг за посылку, но официальных подтверждений этого пока нет.

Но из-за пандемии эту реформу отложили. Вероятно, в следующем году лимит снизят только до 100 € (8502 Р) и до 10 кг за посылку, но официальных подтверждений этого пока нет.

Дополнительно, если вы превысили лимит по стоимости или весу, придется заплатить таможенный сбор за оформление — в законодательстве он называется таможенным сбором за совершение таможенных операций, связанных с выпуском товаров. Это деньги, которые вы платите таможне за ее работу. Для физлиц, которые ввозят в РФ товары для себя, сбор фиксированный — 500 Р.

ст. 46 закона о таможенном регулировании в РФ

п. 4 Постановления Правительства РФ от 26.03.2020 № 342

Кроме пошлины и таможенного сбора нужно заплатить еще и комиссию таможенному брокеру — им обычно выступает представитель от транспортной компании. За свою помощь в оформлении таможенных документов он, как правило, берет 5—10% от суммы пошлины и фиксированного сбора, которые оплачивает покупатель.

Как рассчитать таможенную пошлину

Примерный размер дополнительных трат на заказ можно посчитать с помощью специальных калькуляторов — например, на qwintry. com или hardprice.ru.

com или hardprice.ru.

Чтобы воспользоваться калькулятором, выберите валюту, в которой рассчитывается пошлина — евро или доллар. Далее укажите стоимость товара и примерный вес посылки. Если на сайте продавца вы видите стоимость товара в рублях, конвертируйте ее в нужную валюту и укажите в калькуляторе результат.

В итоге калькулятор покажет полную стоимость товара с пошлиной и всеми сборами. Но нужно помнить, что это приблизительный расчет из-за разницы в курсах валют — расчет на таможне произведут по курсу, актуальному на день прохождения таможни.

Калькулятор позволяет примерно рассчитать, сколько придется потратить дополнительно за доставку заказа, превысившего беспошлинный лимит. Источник: qwintry.comНа каких сайтах можно заказывать товары из-за границы

Мне нравится онлайн-шопинг, потому что он помогает избегать спонтанных покупок — я могу собрать корзину и подумать, прежде чем что-то заказать.

Я люблю заказывать одежду и обувь с иностранных сайтов. Мой фаворит — «Асос».

Товары с «Асоса» всегда доставляют из-за рубежа, поэтому таможенные пошлины при превышении лимитов придется платить в любом случае. Минус в том, что ни на самом сайте, ни в корзине информации о пошлинах не будет, так что следить за соблюдением лимитов нужно самостоятельно.

На «Асосе» часто бывают скидки, благодаря которым там можно купить классные вещи недорого. Например, недавно я купила там свитшот за 750 Р, боди за 690 Р, шерстяной джемпер за 1590 Р. Но бывает, что нужного размера нет в наличии, особенно по низкой цене. Кроме одежды и обуви на «Асосе» я также покупаю подарки для мамы и подруг — интересные штуки для дома, косметику, милые носочки с принтами.

/basic-online-shops/

Надо брать: 3 недорогих интернет-магазина, чтобы одеваться не выходя из дома

Первый заказ на «Асосе» я сделала в августе 2017 года. А всего за четыре года я сделала 18 заказов на этом сайте на 180 776 Р с учетом скидок. Бесплатная курьерская доставка там начинается от 7300 Р. Поэтому иногда я заказываю что-то вместе с молодым человеком.

| Вот так в жизни выглядят мои покупки с «Асоса». Это вязаный джемпер с V-образным вырезом, я купила его за 1590 Р | Это платье на бретельках с цветочным принтом я купила за 1190 Р |

| Это свободное платье с цветочным принтом стоило 1790 Р | А свитшот я купила всего за 750 Р |

Еще я делала покупки на «Алиэкспрессе», «Фарфетче» и La Redoute. О том, что и как покупать на «Алиэкспрессе», у Т—Ж есть специальная подборка статей. Я обычно покупаю там разные мелочи — мыло, носки, чехлы для телефона, мыльницы. У «Алиэкспресса» есть доставка из-за границы и из России. Если вы покупаете товары с доставкой из России, платить таможенные пошлины не придется.

У «Алиэкспресса» есть доставка из-за границы и из России. Если вы покупаете товары с доставкой из России, платить таможенные пошлины не придется.

«Фарфетч» — это интернет-магазин, в котором представлено много премиальных брендов из разных стран — Италии, Франции, Великобритании, Испании, США. Также там можно купить товары из российских бутиков — в этом случае отдельно оплачивать таможенные пошлины не нужно, они уже включены в цену товара.

Обычно на «Фарфетче» я покупала разные кроссовки: мне нравится дорогая обувь. Но сейчас я совсем отказалась от покупок на этом сайте, потому что пересмотрела свои взгляды на люксовые вещи.

/e-commerce-stat/

Как россияне покупают в интернете

На страницах товаров из России на «Фарфетче» есть отметки о том, что пошлины уже включены в их стоимость. На страницах товаров с доставкой из-за границы никаких дополнительных отметок о пошлинах не будет, но в корзине появится уведомление о том, что их придется оплатить при превышении лимитов.

La Redoute — это французский интернет-магазин мебели, товаров для дома и одежды для взрослых и детей. Цены на этом сайте довольно высокие, но бывают скидки, на которых можно найти что-то интересное. Например, я покупала на этом сайте тумбу под раковину за 19 724 Р.

Товары из La Redoute доставляют в Россию из Франции, но все пошлины за это оплачивает компания, а не покупатель.

| Вот так спустя полтора года выглядит тумба, которую я покупала на La Redoute | Поддержка La Redoute ответила мне, что покупатель не платит пошлину за товары, которые покупает на сайте |

Есть и другие сайты, на которых можно заказывать товары из-за границы.

Joom — это маркетплейс товаров от продавцов из разных стран: Китая, Кореи, Японии, Турции, Германии, Италии и других. А сама компания зарегистрирована в Латвии. В «Джуме» по низким ценам продают одежду, обувь, электронику, сумки, товары для дома. При превышении лимитов таможенные пошлины придется платить по общим правилам.

LookFantastic — британский интернет-магазин бьюти-товаров. Пошлины за заказы с этого сайта нужно оплачивать по общим правилам.

/list/pukhovik/

Где купить теплый и вечный пуховик и не разориться: 14 магазинов

«Ибэй» — площадка, на которой можно купить все — предметы интерьера, технику, вещи, коллекционные предметы. Там есть как новые, так и б/у товары. О правилах шопинга на «Ибэе» у Т—Ж есть отдельная статья. Пошлины за посылку с «Ибэя» платятся в зависимости от того, откуда была отправлена посылка: если из стран ЕАЭС, то пошлины платить не придется.

Yoox — это итальянский магазин с премиум-брендами одежды, аксессуаров и обуви. Пошлины платятся по общим правилам.

Пошлины платятся по общим правилам.

Computeruniverse — это немецкий магазин техники. В части пошлин за заказы на этом сайте действуют стандартные таможенные правила.

«Айхерб» — американский маркетплейс товаров для здорового образа жизни. Я заказывала оттуда витамины и бакалею. Я слышала, что доставку в Россию с этого сайта хотят запретить, но пока все работает. У маркетплейса есть удобное мобильное приложение. Пошлины платятся по общим правилам.

Shein — китайский магазин одежды, обуви и аксессуаров для взрослых и детей по демократичным ценам. Основной склад находится в Китае, а также есть склады на территории ряда стран Европы, США и Азии. Посылки формируются не в России, поэтому необходимо будет проходить таможенные процедуры.

/bonusy/

Как я экономлю с бонусами из магазинов

Таким образом, если товар, который вы заказываете в зарубежном интернет-магазине, находится не в России, то при превышении беспошлинных лимитов придется оплатить пошлину и сборы по общим правилам. При этом не все магазины отмечают, что за товар нужно будет заплатить пошлину, поэтому лучше самостоятельно следить за суммой своего заказа.

При этом не все магазины отмечают, что за товар нужно будет заплатить пошлину, поэтому лучше самостоятельно следить за суммой своего заказа.

Как оплатить таможенную пошлину

Оплатить пошлину, если вы превысили беспошлинный лимит, можно онлайн или при получении посылки. И неважно, посылка доставляется Почтой России или курьерскими службами.

Чтобы оплатить пошлину онлайн, покупателю нужно просто перейти по ссылке, которая приходит ему от транспортной компании или Почты России на электронную почту или телефон.

/tamozhnya/

Что нужно знать о таможне

Вот такое электронное письмо от транспортной компании «Пони-экспресс» в 2019 году получала я. Оплатить пошлину можно было по ссылке из письмаЕсли товар доставляет Почта России, то оплатить пошлину также можно в мобильном приложении. В нем отображаются все события, связанные с посылкой, с момента, когда она появляется на российской таможне. Как только таможня выпускает посылку, в приложении появляется информация о пошлине: ее сумма и варианты оплаты — онлайн или в отделении почты.

Чтобы оплатить пошлину в отделении Почты России, нужно взять с собой паспорт и знать свой ИНН. Таможенный платеж можно оплатить наличными или банковской картой.

Вот так в мобильном приложении Почты России выглядят обновления информации о посылке. В моем случае пошлину оплачивать не нужно, но если бы было нужно, информация об этом тоже появилась бы в приложении «Фарфетч» доставляет товары в Россию только курьерской службой DHL. На сайте подробно описано, как внести таможенные платежи. Источник: farfetch.com На «Асосе» тоже подробно описано, как пройти «таможенную очистку». Источник: asos.comКакие документы нужны для оплаты таможенной пошлины. Когда заказ поступает на границу, транспортная компания, которая его доставляет, приступает к таможенному оформлению. Чтобы оформить все документы, ей понадобятся паспортные данные и ИНН покупателя. Копию паспорта транспортная компания запросит по смс или почте, ИНН тоже запросит или найдет в общедоступных источниках, например на сайте ФНС.

Ну и что? 11.12.17

Нет ИНН — нет посылки

Если покупатель уже заказывал товары из-за границы и предоставлял свои данные, то они сохранятся в базе данных транспортной компании. Тогда повторно запрашивать их она не станет, и покупатель сразу получит сообщение со ссылкой на оплату.

Чтобы правильно оформить товар на таможне, транспортная компания запросит у покупателя его паспортные данныеЯ платила пошлину за превышение лимита покупки дважды. Оба раза — в 2019 году, когда пошлина была еще 30% с суммы превышения.

В первый раз — в феврале — я потратила на онлайн-покупки 40 000 Р. После того как мой заказ поступил на таможню, мне пришло сообщение из транспортной компании, что нужно оплатить пошлину — 30% с той суммы, на которую я превысила лимит. Я перешла по ссылке в смс и оплатила пошлину — 1050 Р и сборы. Паспортные данные и ИНН я не предоставляла: они уже были в базе данных транспортной компании, потому что я уже заказывала товары из-за границы раньше.

Во второй раз — в марте — я покупала кроссовки Balenciaga. В магазинах не было моего размера, поэтому я заказала их на «Фарфетче». Размер пошлины я заранее прикинула в онлайн-калькуляторе. После заказа мне позвонил сотрудник из транспортной компании, назвал ориентировочную стоимость пошлины и уточнил, не отказываюсь ли я от товара. Я ответила, что готова оплатить пошлину. Практически сразу после звонка на телефон мне пришла ссылка на оплату. Я перешла по ней и оплатила 6600 Р и сборы.

/ebay-shopping/

Правила шопинга на «Ибэе»

Сейчас такие кроссовки стоят около 73 000 Р из-за курса валютЧто будет, если не оплатить пошлину

Оплатить пошлину нужно в срок, установленный транспортной компанией для хранения посылки. Например, Почта России хранит крупные международные посылки 15 дней, а мелкие пакеты — 30 дней.

В инстаграме таможенной службы мне объяснили, что таможня выпускает посылку до того, как покупатель оплачивает пошлины, поэтому специальных сроков для оплаты в законодательстве нетЕсли покупатель откажется платить пошлину или не уложится в срок, то посылку вернут продавцу. Вернет ли магазин в этом случае деньги, зависит от правил магазина.

Вернет ли магазин в этом случае деньги, зависит от правил магазина.

Если покупатель считает, что продавец или таможенный представитель ошибся в декларации, например указал неверную стоимость товара или вес посылки, то он может обратиться в таможенную службу с жалобой. Также жалобу можно подать, если, например, сотрудник таможни неверно оценил товар или решил, что он куплен в коммерческих целях, хотя в декларации было заявлено личное использование.

/amazhopping/

Как покупать на «Амазоне»

Жалобу подают письменно. Дополнительно к ней прикрепляют документы, которые подтверждают позицию покупателя.

Жалобу подают в тот таможенный орган, решение которого обжалуют. Сделать это можно лично или через своего представителя в течение трех месяцев после того, как заявителю стало известно или должно было стать известно о нарушении его прав. Рассматривают ее в течение месяца. О том, как подать жалобу в любое ведомство, у Т—Ж есть отдельный гайд.

Памятка ФТС о том, как обжаловать решения таможенных органов

Если покупатель не согласен с решением по его жалобе, он может обратиться в суд в течение трех месяцев с даты получения решения. О том, как подать иск в суд, у Т—Ж тоже есть отдельная пошаговая инструкция.

Источник: customs.gov.ruЧто в итоге

- В 2021 году лимит для беспошлинных покупок за рубежом — 200 € (16 637 Р) или 31 кг за одну посылку. Пошлины не суммируются, но оплачивать придется наибольшую.

- Стоимость доставки для подсчета пошлины не учитывается.

- Кроме пошлины нужно заплатить таможенный сбор и иногда — комиссию таможенному брокеру.

- Товар с некоторых иностранных сайтов может находиться на территории России. Такой товар пошлинами не облагается, хотя они и могут быть сразу включены в его стоимость.

- Оплатить пошлину можно онлайн — чаще всего делают именно так — или при получении посылки.

- Покупателя, отказавшегося платить пошлину, не заставят это делать и не накажут за неуплату — просто вернут товар продавцу.

Правительство предложило повысить в 5 раз порог беспошлинного ввоза товаров

Максим Стулов / Ведомости

Правительство обсуждает повышение лимита беспошлинного ввоза товаров для физических лиц до 1000 евро. Речь идет об электронной торговле – покупках на зарубежных сайтах. Такая мера содержится в обновленном плане первоочередных действий по развитию российской экономики в условиях санкций (документ от 12 марта есть у «Ведомостей», его подлинность подтвердил федеральный чиновник). Источник также уточнил, что этот пункт сохраняет свою актуальность.

Правительство предложит партнерам по ЕАЭС повысить максимальный лимит беспошлинного ввоза товаров в рамках электронной торговли, заявил 15 марта премьер Михаил Мишустин на заседании президиума правительственной комиссии по повышению устойчивости российской экономики в условиях санкций. По его словам, это позволит сохранить максимально возможный в текущих условиях доступ к необходимым ресурсам и товарам.

Предполагается, что увеличенный порог будет действовать до 1 октября 2022 г. Ответственные исполнители по инициативе – Минэкономразвития, Минфин и ФТС. Мера может быть одобрена только после решения Евразийской экономической комиссии (ЕЭК). Следующее заседание ЕЭК запланировано на 17 марта. «Ведомости» направили запросы представителям ведомств и ЕЭК.

Ответственные исполнители по инициативе – Минэкономразвития, Минфин и ФТС. Мера может быть одобрена только после решения Евразийской экономической комиссии (ЕЭК). Следующее заседание ЕЭК запланировано на 17 марта. «Ведомости» направили запросы представителям ведомств и ЕЭК.

Представитель Минэка не ответил на вопросы о том, обсуждается ли этот пункт в правительстве, но уточнил, что в повестке ближайшего заседания ЕЭК на данный момент этого вопроса нет.

С 1 января 2020 г. беспошлинный порог для ввоза товаров гражданами для личного пользования составляет 200 евро. В случае если стоимость посылки превышает эту сумму или ее вес составляет более 31 кг, то необходимо заплатить пошлину в размере 15% от стоимости заказа, но не менее 2 евро за 1 кг.

Беспошлинный порог снижается последние несколько лет. В 2019 г. весовой лимит составлял 31 кг, стоимостной – 500 евро, а до этого он был равен 1000 евро. Кроме того, в прошлом году Минфин предлагал продолжить постепенно уменьшать лимит: в частности, снизить беспошлинный порог с 1 июля 2022 г. до 100 евро, с 1 января 2023 г. – до 50 евро, с 1 января 2024 г. – до 20 евро. Инициативу должны были рассмотреть на совете ЕАЭС в ноябре 2021 г., но тогда решение по этому вопросу вынесено не было.

до 100 евро, с 1 января 2023 г. – до 50 евро, с 1 января 2024 г. – до 20 евро. Инициативу должны были рассмотреть на совете ЕАЭС в ноябре 2021 г., но тогда решение по этому вопросу вынесено не было.

Цели повышения лимита

С 10 марта россияне не могут использовать карты российских банков Visa и Mastercard для оплаты покупок на зарубежных сайтах. Кроме того, ряд зарубежных онлайн–ритейлеров заявили о приостановке деятельности внутри России. Например, онлайн–магазины люксовых товаров FarFetch, Yoox Net–a–Porter, интернет–магазин одежды Asos на время прекратили доставку в Россию, американский онлайн-сервис eBay и Amazon приостановили транзакции по российским адресам.

Кроме того, ряд зарубежных брендов одежды поставили на паузу работу внутри страны – это, в том числе, испанская компания Inditex (входят такие бренды, как Zara, Bershka, Pull & Bear, Oysho, Massimo Dutti) и H&M. Ряд люксовых марок также объявили о приостановке работы, например Chanel, LV, Rolex, Cartier. Кроме того, заявили о временной остановке производства и отгрузок компании по производству бытовой и электронной техники (Indesit, Bosch, HP, Apple, Intel).

Кроме того, заявили о временной остановке производства и отгрузок компании по производству бытовой и электронной техники (Indesit, Bosch, HP, Apple, Intel).

Предложенная мера нужна, чтобы расширить альтернативные каналы поставок товаров из–за рубежа, полагает руководитель направления реального сектора ЦМАКП Владимир Сальников. В результате фактического закрытия товарооборота с европейскими и американскими странами будет развиваться торговля по азиатскому и ближневосточному направлению – с Китаем, Турцией и т. д., говорит эксперт. «Но все-таки повышенный порог следует рассматривать как временную меру, долго так продолжаться не может», – подчеркивает он.

В свете ухода многих иностранных компаний потребители могут интересоваться зарубежными непродовольственными товарами, считает Сальников: бытовой техникой, электроникой, смартфонами, одеждой. Российский продовольственный рынок хорошо обеспечен, поэтому вряд ли повышение порога направлено на этот сектор, говорит он.

«У нас было долгое время такое явление, как «челночная» торговля. До начала нулевых физлица довольно активно ввозили в определенных объемах товары для продажи, и здесь есть социальный эффект, так как это определенная форма самозанятости», – вспоминает Сальников. По его словам, такая практика может повториться.

До начала нулевых физлица довольно активно ввозили в определенных объемах товары для продажи, и здесь есть социальный эффект, так как это определенная форма самозанятости», – вспоминает Сальников. По его словам, такая практика может повториться.

Ранее «Ведомости» писали, что логистические компании жалуются на задержку посылок из–за границы в аэропортах Москвы. Таможенные пункты столичных аэропортов «Шереметьево» и «Внуково» задерживают ввозимые из–за рубежа посылки для физических лиц, а также отказывают в вывозе купленных онлайн товаров, на которые оформлен возврат. Таким же образом сейчас действует и Авиационный центр электронного декларирования (ЦЭД) – таможенный пост, занимающийся оформлением товаров в электронном виде и удаленном режиме. Об этом сообщили в транспортной компании СДЭК и подтвердили сотрудники двух других логистических операторов, работающих в этих аэропортах.

Новости СМИ2

Отвлекает реклама? С подпиской вы не увидите её на сайтеИнформация о таможенных пошлинах | Служба таможенного и пограничного контроля США

Что такое таможенная пошлина?

Таможенная пошлина – это тариф или налог, взимаемый с товаров при транспортировке через международные границы. Целью таможенной пошлины является защита экономики каждой страны, жителей, рабочих мест, окружающей среды и т. д. путем контроля потока товаров, особенно ограничительных и запрещенных товаров, в страну и из страны.

Целью таможенной пошлины является защита экономики каждой страны, жителей, рабочих мест, окружающей среды и т. д. путем контроля потока товаров, особенно ограничительных и запрещенных товаров, в страну и из страны.

Облагаемый пошлиной товар относится к предметам, за которые может потребоваться уплата таможенной пошлины. Каждое изделие имеет определенную ставку пошлины, которая определяется рядом факторов, в том числе, где вы приобрели изделие, где оно было изготовлено и из чего оно сделано. Кроме того, все, что вы привозите, чего у вас не было, когда вы покидали Соединенные Штаты, должно быть «декларировано». Например, вы должны объявить об изменениях, сделанных в другой стране, в костюме, который у вас уже есть, и о любых подарках, которые вы приобрели за пределами Соединенных Штатов. Возвращенные американские товары (AGR) не нужно декларировать, но вы должны быть готовы доказать таможенной и пограничной службе США, что товары являются AGR, или уплатить таможенную пошлину.

Ставка таможенной пошлины в процентах. Этот процент определяется общей покупной стоимостью товаров, оплаченных за границей, и не зависит от таких факторов, как качество, размер или вес. Гармонизированная система тарифов (HTS) предусматривает ставки пошлин практически для всех существующих товаров. CBP использует Аннотированную гармонизированную тарифную сетку Соединенных Штатов (HTSUS), которая представляет собой справочное руководство, в котором указаны применимые тарифные ставки и статистические категории для всех товаров, импортируемых в США

Этот процент определяется общей покупной стоимостью товаров, оплаченных за границей, и не зависит от таких факторов, как качество, размер или вес. Гармонизированная система тарифов (HTS) предусматривает ставки пошлин практически для всех существующих товаров. CBP использует Аннотированную гармонизированную тарифную сетку Соединенных Штатов (HTSUS), которая представляет собой справочное руководство, в котором указаны применимые тарифные ставки и статистические категории для всех товаров, импортируемых в США

Магазин беспошлинной торговли Товары, продаваемые в магазине беспошлинной торговли, бесплатны только для страны, в которой расположен этот магазин. Поэтому, если ваши приобретенные товары превышают ваше личное освобождение/разрешение, товары, которые вы приобрели в магазине беспошлинной торговли, будь то в Соединенных Штатах или за границей, будут облагаться таможенной пошлиной при въезде в страну назначения. Товары, приобретенные в магазине беспошлинной торговли американской таможни, также облагаются таможенной пошлиной США, если вы ввозите их в Соединенные Штаты. Например, если вы покупаете алкогольные напитки в магазине беспошлинной торговли в Нью-Йорке перед въездом в Канаду, а затем ввозите их обратно в Соединенные Штаты, они будут облагаться таможенной пошлиной и налогом Службы внутренних доходов (IRT).

Например, если вы покупаете алкогольные напитки в магазине беспошлинной торговли в Нью-Йорке перед въездом в Канаду, а затем ввозите их обратно в Соединенные Штаты, они будут облагаться таможенной пошлиной и налогом Службы внутренних доходов (IRT).

Определение таможенной пошлины

Фиксированная ставка будет применяться к предметам, которые облагаются пошлиной, но которые не могут быть включены в ваше личное освобождение, даже если вы не превысили освобождение. Например, алкогольные напитки. Если вы вернетесь из Европы с покупками на сумму 200 долларов, включая два литра спиртных напитков, один литр будет беспошлинным в соответствии с вашим личным пособием/освобождением для возвращающихся резидентов. Другой будет облагаться пошлиной в размере 3 процентов плюс любой подлежащий уплате подоходный налог (IRT).

Совместная декларация — это таможенная декларация, которую могут подать члены семьи, проживающие в одном доме и возвращающиеся в Соединенные Штаты вместе. Эти путешественники могут комбинировать свои покупки, чтобы воспользоваться комбинированной фиксированной ставкой пошлины, независимо от того, кому из членов семьи принадлежит данный предмет. Общая стоимость товаров, облагаемых фиксированной пошлиной для семьи из четырех человек, путешествующих вместе, составит 4000 долларов. Сумма покупок должна быть округлена до ближайшей суммы в долларах.

Эти путешественники могут комбинировать свои покупки, чтобы воспользоваться комбинированной фиксированной ставкой пошлины, независимо от того, кому из членов семьи принадлежит данный предмет. Общая стоимость товаров, облагаемых фиксированной пошлиной для семьи из четырех человек, путешествующих вместе, составит 4000 долларов. Сумма покупок должна быть округлена до ближайшей суммы в долларах.

Табачные изделия

Возвращающиеся резиденты могут ввозить табачные изделия только в количествах, не превышающих количество, указанное в личных льготах, на которые имеет право путешественник (не более 200 сигарет и 100 сигар, если они прибывают из страны, не являющейся бенефициаром, и островное владение ). Любое количество табачных изделий, не разрешенное личным освобождением, подлежит задержанию, конфискации, штрафам, оставлению и уничтожению. Табачные изделия обычно приобретаются в магазинах беспошлинной торговли, на морских перевозчиках, работающих на международном уровне, или в зарубежных магазинах. Эти продукты обычно имеют пометку «Освобождены от налогов. Для использования за пределами США» или «Освобождены от налогов США для использования за пределами США».

Эти продукты обычно имеют пометку «Освобождены от налогов. Для использования за пределами США» или «Освобождены от налогов США для использования за пределами США».

Например, возвращающийся резидент имеет право на освобождение от беспошлинной личной пошлины в размере 800 долларов США каждые 31 день, проживая не менее 48 часов за пределами территориальных границ Соединенных Штатов, за исключением Виргинских островов США, в сопредельной стране, в которой действует беспошлинный зоне или свободном порту, оставался за пределами территориальных границ Соединенных Штатов не более 24 часов. Это освобождение включает не более 200 сигарет и 100 сигар:

- Если резидент декларирует 400 ранее экспортированных сигарет и доказывает возврат американских товаров (AGR) , резиденту будет разрешено или разрешено вернуть свои AGR, освобожденные от таможенных пошлин.

- Если резидент задекларирует 400 сигарет, из которых 200 являются сертифицированными AGR или ранее экспортировались, а 200 не являются AGR или ранее не экспортировались, резиденту будет разрешено вернуть свои 200 ранее экспортированных сигарет без налога и внутреннего подоходного налога (IRT) в соответствии с его освобождение.

- Освобождение от уплаты табачных изделий доступно каждому взрослому в возрасте 21 года и старше.

Куба:

В декабре 2014 года президент Обама объявил о своем намерении восстановить дипломатические отношения с Кубой. Президент не снял эмбарго против Кубы. В отсутствие демократического или переходного правительства на Кубе снятие эмбарго требует внесения изменений в законодательные акты. Однако после этого объявления Управление по контролю за иностранными активами Министерства финансов (OFAC) внесло поправки в Положения о контроле за активами на Кубе (CACR), вступившие в силу 16 января 2015 года, разрешающие поездки определенных категорий на Кубу и с Кубы, а также разрешающие определенные импорт с Кубы и экспорт на Кубу.

Все путешественники, в том числе с Кубы, должны соблюдать все применимые законы и правила. Это включает в себя Гармонизированную тарифную сетку США («HTSUS») (2016 г.), ограничения на личные льготы и правила пошлин, распространяемые на нерезидентов и возвращающихся резидентов США.

Лица, подпадающие под юрисдикцию США, имеют право участвовать во всех сделках, включая платежи, необходимые для импорта определенных товаров и услуг, произведенных независимыми кубинскими предпринимателями, как это определено Государственным департаментом и указано в списке Государственного департамента в разделе 515.582, расположенном на FACT SHEET: Список раздела 515.582 Государственного департамента США. 17 октября 2016 года Управление по контролю за иностранными активами ослабило ограничения, поэтому уполномоченные путешественники, прибывающие прямо с Кубы, теперь могут ввозить кубинские товары для личного пользования обратно в Соединенные Штаты и претендовать на освобождение для резидентов США (HTSUS 9).804.00.65, что позволяет покупать товары на общую сумму до 800 долларов, а взрослые от 21 года и старше могут включать 1 литр алкоголя, 200 сигарет и 100 сигар). Это освобождение также распространяется на путешественников, прибывающих из любой страны мира с задекларированными кубинскими товарами.

Задекларированные суммы, превышающие освобождение, облагаются фиксированной ставкой пошлины в размере 4% и любыми применимыми налогами IRS в соответствии с HTSUS 9816.00.20 и 19 CFR 148.101, которые устанавливают ставку пошлины в размере 4% от справедливой розничной стоимости. на товары из страны столбца 2.

В отношении товаров: Государственный департамент в соответствии со статьей 515.582 Государственного департамента составляет список запрещенных товаров. Размещение в списке означает, что любой перечисленный товар подпадает под определенные разделы и главы HTSUS, которые не подпадают под это исключение.

В отношении предпринимателей : Кубинское юридическое лицо должно быть частным предприятием, таким как самозанятый предприниматель или другое частное юридическое лицо, не принадлежащее или не контролируемое правительством Кубы. Путешественники, участвующие в этих сделках, должны получить доказательства, свидетельствующие о том, что приобретенные товары были получены от кубинского предпринимателя, как описано выше, и должны быть готовы предоставить такие доказательства властям США по запросу. Доказательства могут включать копию лицензии предпринимателя и/или счет-фактуру и/или заказ на поставку, подтверждающий, что товары были приобретены у конкретного кубинского предпринимателя. Вопрос о том, представляет ли путешественник достаточные доказательства того, что товар подходит для ввоза и что он был куплен у лицензированного независимого кубинского предпринимателя, должен определяться в каждом конкретном случае проверяющим сотрудником CBP.

Доказательства могут включать копию лицензии предпринимателя и/или счет-фактуру и/или заказ на поставку, подтверждающий, что товары были приобретены у конкретного кубинского предпринимателя. Вопрос о том, представляет ли путешественник достаточные доказательства того, что товар подходит для ввоза и что он был куплен у лицензированного независимого кубинского предпринимателя, должен определяться в каждом конкретном случае проверяющим сотрудником CBP.

Импорт в соответствии с Разделом 515.582 (т. е. импорт от лицензированных независимых предпринимателей, не включенных в запрещенный список Государственного департамента) должен соответствовать всем текущим формальным и неофициальным требованиям таможенного и пограничного контроля США (CBP), если применимо. Это означает, что, несмотря на отсутствие ограничения стоимости товаров, которые могут быть импортированы в соответствии с этим положением, необходимо учитывать применимые пошлины в HTSUS.

В частности, HTSUS 9804.00.65 разрешает беспошлинный ввоз предметов личного пользования из страны, указанной в колонке 2, если справедливая розничная стоимость таких товаров составляет менее 800 долларов США. См. также 19 C.F.R. 148.33. HTSUS 9816.00.20 устанавливает ставку пошлины в размере 4% от справедливой розничной стоимости для предметов личного пользования стоимостью менее 1000 долларов США, импортируемых из страны, указанной в столбце 2. Таким образом, любые предметы, ввозимые в соответствии с этим разделом для личного пользования стоимостью менее 800 долларов США, могут быть ввезены беспошлинно, а любые предметы, ввозимые для личного использования стоимостью от 800 до 1800 долларов США, будут облагаться фиксированной ставкой пошлины в размере 4%. Любые предметы стоимостью более 1800 долларов США, независимо от того, предназначены ли они для личного использования, подлежат регистрации и должны быть классифицированы, оценены и обложены налогом надлежащим образом в соответствии с конкретными ставками столбца 2 HTSUS. См. также 19 C.F.R. 148.101 и 148.102. Любой коммерческий ввоз, т. е. не для личного использования, подлежит ввозу и уплате применимых пошлин, сборов и налогов.

См. также 19 C.F.R. 148.33. HTSUS 9816.00.20 устанавливает ставку пошлины в размере 4% от справедливой розничной стоимости для предметов личного пользования стоимостью менее 1000 долларов США, импортируемых из страны, указанной в столбце 2. Таким образом, любые предметы, ввозимые в соответствии с этим разделом для личного пользования стоимостью менее 800 долларов США, могут быть ввезены беспошлинно, а любые предметы, ввозимые для личного использования стоимостью от 800 до 1800 долларов США, будут облагаться фиксированной ставкой пошлины в размере 4%. Любые предметы стоимостью более 1800 долларов США, независимо от того, предназначены ли они для личного использования, подлежат регистрации и должны быть классифицированы, оценены и обложены налогом надлежащим образом в соответствии с конкретными ставками столбца 2 HTSUS. См. также 19 C.F.R. 148.101 и 148.102. Любой коммерческий ввоз, т. е. не для личного использования, подлежит ввозу и уплате применимых пошлин, сборов и налогов.

Хотя эти пересмотренные правила могут облегчить определенные поездки и торговлю с Кубой, все другие законы и правила, применимые к международным поездкам и ввозу/вывозу товаров, остаются в силе. Это означает, что должны быть соблюдены и полностью соблюдены все требования агентства Соединенных Штатов, применимые к конкретному импорту, такие как правила Управления по санитарному надзору за качеством пищевых продуктов и медикаментов, Комиссии по безопасности потребительских товаров и Службы инспекции здоровья животных и растений.

Алкогольные напитки

Один американский литр (33,8 жидких унций) алкогольных напитков может быть включен в вашу личную льготу для возвращающихся резидентов, если:

- Вам не менее 21 года.

- Он предназначен исключительно для вашего личного использования, а не для продажи.

- Это не нарушает законов штата, в который вы прибываете.

Федеральные правила и правила штата позволяют вам беспошлинно ввозить один литр алкогольных напитков для личного употребления. Тем не менее, штаты могут разрешить вам ввозить более одного литра, но вам придется заплатить любые применимые таможенные пошлины и IRT.

Тем не менее, штаты могут разрешить вам ввозить более одного литра, но вам придется заплатить любые применимые таможенные пошлины и IRT.

Хотя федеральные правила не устанавливают ограничения на количество алкоголя, которое вы можете ввозить сверх суммы личного освобождения, необычные количества могут вызвать подозрения, что вы ввозите алкоголь для других целей, например, для перепродажи. Сотрудники CBP обеспечивают соблюдение законов, правил и положений Бюро по алкоголю, табаку, огнестрельному оружию и взрывчатым веществам (ATF) и уполномочены на месте определять, что импорт осуществляется в коммерческих целях. Если такое решение будет принято, вам может потребоваться получить разрешение и подать официальную заявку на ввоз алкоголя до того, как алкоголь будет выпущен. Если вы намерены ввезти значительное количество алкоголя для личного употребления, вам следует связаться с портом въезда в США (POE), через который вы будете въезжать, и заранее договориться о ввозе.

Кроме того, законы штата могут ограничивать количество алкоголя, которое можно ввозить без лицензии. Если вы прибываете в штат, в котором есть ограничения на количество алкоголя, которое вы можете ввозить без лицензии, CBP будет обеспечивать соблюдение закона этого штата, даже если он может быть более строгим, чем федеральные правила. Мы рекомендуем вам узнать у правительства штата об их ограничениях на количество, разрешенное для личного ввоза, и о дополнительных налогах штата, которые могут применяться. В идеале эту информацию следует получить до поездки.

Если вы прибываете в штат, в котором есть ограничения на количество алкоголя, которое вы можете ввозить без лицензии, CBP будет обеспечивать соблюдение закона этого штата, даже если он может быть более строгим, чем федеральные правила. Мы рекомендуем вам узнать у правительства штата об их ограничениях на количество, разрешенное для личного ввоза, и о дополнительных налогах штата, которые могут применяться. В идеале эту информацию следует получить до поездки.

Вкратце, как для алкоголя, так и для сигарет количество, подпадающее под действие беспошлинной торговли, может быть включено в вашу личную льготу на сумму 800 или 1600 долларов США для возвращающихся резидентов, как и любая другая покупка. Но, в отличие от других видов товаров, суммы, выходящие за рамки обсуждаемых здесь беспошлинных товаров, облагаются налогом, даже если вы не превысили или даже не выполнили свое личное освобождение. Например, ваше освобождение составляет 800 долларов, и вы возвращаете три литра вина и ничего больше, два из этих литров будут облагаться пошлиной и налогом IR. Федеральный закон запрещает пересылку алкогольных напитков частным лицам по почте в Соединенных Штатах.

Федеральный закон запрещает пересылку алкогольных напитков частным лицам по почте в Соединенных Штатах.

Как оплатить таможенную пошлину

Если вы должны уплатить таможенную пошлину, вы должны оплатить ее до завершения обработки вашего CBP. Вы можете оплатить его любым из следующих способов:

- Только в валюте США.

- Личный чек на точную сумму, выписанный в банке США и подлежащий оплате Таможенной и пограничной службе США. Вы должны предъявить удостоверение личности, например, паспорт или водительские права США. CBP не принимает чеки с индоссаментами третьих лиц.

- Государственный чек, денежный перевод или дорожный чек, если сумма не превышает причитающуюся пошлину более чем на 50 долларов.

В некоторых пунктах/POE вы можете оплачивать пошлины кредитными картами MasterCard или VISA.

Повышенные пошлины

Товары из определенных стран

В соответствии с так называемыми полномочиями «301» Соединенные Штаты могут вводить намного более высокие, чем обычно, ставки пошлин на товары из определенных стран. В настоящее время Соединенные Штаты ввели 100-процентную пошлину на некоторые товары из Австрии, Бельгии, Дании, Финляндии, Франции, Федеративной Республики Германии, Греции, Ирландии, Италии, Люксембурга, Нидерландов, Португалии, Испании, Швеции и других стран. Украина. Если вы должны вернуть с собой какой-либо из этих продуктов в большем количестве, чем подпадает под ваше освобождение или фиксированную ставку пошлины (см. ниже), вы заплатите столько же пошлины, сколько вы заплатили за продукт или продукты.

В настоящее время Соединенные Штаты ввели 100-процентную пошлину на некоторые товары из Австрии, Бельгии, Дании, Финляндии, Франции, Федеративной Республики Германии, Греции, Ирландии, Италии, Люксембурга, Нидерландов, Португалии, Испании, Швеции и других стран. Украина. Если вы должны вернуть с собой какой-либо из этих продуктов в большем количестве, чем подпадает под ваше освобождение или фиксированную ставку пошлины (см. ниже), вы заплатите столько же пошлины, сколько вы заплатили за продукт или продукты.

В то время как большинство перечисленных товаров не относятся к типу товаров, которые путешественники будут покупать в количествах, достаточных для превышения их льготы, бриллианты из Украины облагаются 100-процентной пошлиной и могут легко превысить сумму льготы.

Информацию о странах, в которых могут взиматься пошлины выше обычных, можно найти на веб-сайте Министерства торговли.

Страны со свободными или сниженными ставками таможенных пошлин

Соединенные Штаты предоставляют льготы по уплате таможенных пошлин, т. е. условно бесплатные или с учетом сниженных ставок, определенным назначенным развивающимся странам-бенефициарам в рамках торговой программы, называемой Всеобщей системой преференций ( ВСП). Некоторые продукты, которые в противном случае не облагались бы пошлиной, не облагаются налогом, если они полностью являются продуктом роста, продуктом или производством страны-бенефициара ВСП. Посетите веб-сайт Торгового представителя США для получения дополнительной информации о GSP.

е. условно бесплатные или с учетом сниженных ставок, определенным назначенным развивающимся странам-бенефициарам в рамках торговой программы, называемой Всеобщей системой преференций ( ВСП). Некоторые продукты, которые в противном случае не облагались бы пошлиной, не облагаются налогом, если они полностью являются продуктом роста, продуктом или производством страны-бенефициара ВСП. Посетите веб-сайт Торгового представителя США для получения дополнительной информации о GSP.

Аналогично:

- Многие товары из стран Карибского бассейна и Анд освобождены от пошлин в соответствии с Инициативой Карибского бассейна (CBI), Законом о торговом партнерстве Карибского бассейна, Законом о торговых преференциях Анд и Законом о содействии торговле Анд и искоренении наркотиков.

- Многие товары из определенных стран Африки к югу от Сахары освобождены от пошлин в соответствии с Законом о росте и возможностях Африки.

- Большинство продуктов из Израиля, Иордании, Чили и Сингапура также может ввозиться в Соединенные Штаты либо беспошлинно, либо по сниженной ставке в соответствии с соглашениями о свободной торговле США с этими странами.

- Североамериканское соглашение о свободной торговле (НАФТА) вступило в силу в 1994 году. Если вы возвращаетесь из Канады или Мексики , ваши товары имеют право на бесплатную или сниженную ставку пошлины, если они были выращены, изготовлены или произведены в Канаде или Мексике. , как это определено Законом.

Дополнительную информацию об этих специальных торговых программах можно найти на веб-сайте CBP.

Предметы домашнего обихода и личные вещи – Руководство по таможенным пошлинам

Предметы домашнего обихода, условно включенные, не облагаются пошлиной. К ним относятся такие предметы, как мебель, ковры, картины, посуда, стереосистемы, постельное белье и аналогичные предметы домашнего обихода; инструменты торговли, профессиональные книги, орудия и инструменты.

Вы можете беспошлинно ввозить приобретенные за границей предметы домашнего обихода, если:

- Вы пользовались ими за границей не менее одного года.

- Они не предназначены для каких-либо других лиц или для продажи.

Для таможенных целей одежда, ювелирные изделия, фотооборудование, портативные радиоприемники и транспортные средства считаются личными вещами и не могут быть ввезены беспошлинно в качестве предметов домашнего обихода. Однако пошлина обычно не взимается с личных вещей старше одного года. Все автомобили подлежат пошлине.

Пересылка и отправка товаров – Руководство по таможенным пошлинам

Покупки без сопровождения – это товары, которые вы купили в поездке и которые отправляются вам по почте или доставляются вам в США. Другими словами, вы не везете товар с собой, когда возвращаетесь. Если ваши несопровождаемые покупки совершаются из островных владений (IP) или страны, входящей в Инициативу Карибского бассейна (CBI), и ввозятся в течение 30 дней и отправляются непосредственно из этих мест в Соединенные Штаты, вы можете указать их следующим образом:

- Товары на сумму до 1600 долларов будут ввозиться беспошлинно при вашем личном освобождении, если товары принадлежат интеллектуальной собственности.

- Товары на сумму до 800 долларов будут ввозиться беспошлинно, если они из страны CBI или Анд.

- Любая дополнительная сумма до 1000 долларов США в товарах будет облагаться пошлиной по фиксированной ставке (3%).

Чтобы воспользоваться освобождением от уплаты таможенных пошлин для несопровождаемых туристических покупок (почтовых/доставочных) из страны IP или CBI:

Шаг 1. В месте и во время покупки попросите продавца придержать ваш товар до вы отправляете ему или ей копию формы CBP 255 (декларация о несопровождаемых предметах), которая должна быть прикреплена к посылке при ее отправке.

Шаг 2. (a) В форме декларации (Форма CBP 6059B) перечислите все, что вы приобрели в поездке и сопровождаете вас. Вы также должны заполнить отдельную форму декларации о несопровождаемых предметах (форма CBP 255) для каждой посылки или контейнера, которые будут отправлены вам после прибытия в Соединенные Штаты. Эта форма может быть доступна там, где вы совершаете покупку. Если нет, вы можете найти форму на веб-сайте CBP.

Если нет, вы можете найти форму на веб-сайте CBP.

Шаг 3. Когда вы вернетесь в Соединенные Штаты, сотрудник CBP: (a) взимает таможенные пошлины и все налоги, причитающиеся с товаров, подлежащих пошлине, которые вы привезли с собой; (b) сверить свой список несопровождаемых товаров с вашими товарными чеками; (c) подтвердите свою форму CBP 255, чтобы определить, являются ли ваши покупки беспошлинной в соответствии с вашим личным освобождением (1600 или 800 долларов США) или облагаются ли покупки фиксированной ставкой пошлины.

Шаг 4. Вам будут возвращены две копии формы CBP 255, состоящей из трех частей. Отправьте желтую копию формы CBP 255 иностранному владельцу магазина или продавцу, у которого вы купили, а другую копию сохраните для своих записей.

Шаг 5. Когда продавец получит вашу форму CBP 255, он или она должны поместить ее в конверт и надежно прикрепить конверт к внешней обертке пакета или контейнера. Продавец также должен пометить каждую посылку как «Покупка без сопровождения». Пожалуйста, помните, что к каждому пакету или контейнеру должна быть приложена собственная форма CBP 255 , что является наиболее важным шагом для получения льгот, разрешенных в соответствии с этой процедурой.

Продавец также должен пометить каждую посылку как «Покупка без сопровождения». Пожалуйста, помните, что к каждому пакету или контейнеру должна быть приложена собственная форма CBP 255 , что является наиболее важным шагом для получения льгот, разрешенных в соответствии с этой процедурой.

Шаг 6. Если ваша посылка была отправлена по почте, Почтовая служба США доставит ее после прохождения таможни. Если вы должны оплатить пошлину, Почтовая служба взимает пошлину вместе с платой за почтовые услуги. Если грузовая служба перевозит вашу посылку, они уведомят вас о ее прибытии, и вы должны пойти в их офис, где находится посылка, и пройти процедуру ввода CBP. Если вы должны оплатить пошлину или налог, вам нужно будет оплатить их в это время, чтобы обеспечить выпуск товаров. Вы также можете нанять таможенного брокера, который сделает это за вас. Однако имейте в виду, что таможенные брокеры являются частными предприятиями и не являются сотрудниками CBP, и они взимают плату за свои услуги.

Если грузовые или экспресс-посылки из вашей поездки приземлились в США до вашего возвращения и вы не приняли меры для их получения, CBP разрешит их размещение на приписном таможенном складе или в общественном хранилище через 15 дней (дни для скоропортящихся, легковоспламеняющихся , взрывчатые вещества). Это хранение и все другие связанные с этим расходы (транспортировка, демередж, обработка) будут на ваш риск и за ваш счет. Если товары не будут востребованы в течение шести месяцев, они будут проданы с аукциона.

В соответствии с правилами Почтовой службы США посылки, отправленные по почте и не востребованные в течение 30 дней с даты прибытия в США, будут возвращены отправителю, если не будет опротестована сумма пошлины.

Импортные тарифы и сборы Обзор и ресурсы

Глобальный инструмент поиска тарифов

- Руководство пользователя таможенной информации (и видео). Используйте инструмент поиска тарифов и налогов в базе данных таможенной информации для поиска пошлин и налогов для поставок на более чем 170 рынков.

- Тариф или пошлина (эти слова взаимозаменяемы) — это налог, взимаемый правительствами со стоимости, включая фрахт и страхование импортируемых продуктов. Различные тарифы применяются к разным продуктам в разных странах.

- Национальные налоги с продаж и местные налоги, а в некоторых случаях таможенные сборы часто взимаются в дополнение к тарифу.

- Тариф вместе с другими исчислениями взимается при таможенном оформлении в иностранном порту. Тарифы и налоги увеличивают стоимость вашего товара для иностранного покупателя и могут повлиять на вашу конкурентоспособность на рынке. Таким образом, знание окончательной стоимости для вашего покупателя может помочь вам определить цену вашего продукта для этого рынка. Кроме того, ваш покупатель может попросить вас указать оценку этих расходов до совершения покупки. Эта оценка может быть сделана по электронной почте, телефону или в счете-проформе.

- В некоторых странах очень высокие пошлины и налоги, а в других относительно низкие пошлины и налоги.

Если ваш продукт в основном производится в США из компонентов местного происхождения, он может иметь право на беспошлинный ввоз в страны-партнеры соглашения о свободной торговле США (FTA). У США есть соглашения о свободной торговле с более чем 20 странами, и ориентация на страны свободной торговли является конкурентной стратегией выхода на рынок. Это связано с тем, что иностранные покупатели платят меньшие пошлины за товары, произведенные в США, по сравнению с аналогичными товарами из стран без ЗСТ. Ниже приведены шаги для поиска и расчета предполагаемых тарифов и налогов. Окончательное решение могут принять только сотрудники таможни в стране, где проходит таможенную очистку товара.

Если ваш продукт в основном производится в США из компонентов местного происхождения, он может иметь право на беспошлинный ввоз в страны-партнеры соглашения о свободной торговле США (FTA). У США есть соглашения о свободной торговле с более чем 20 странами, и ориентация на страны свободной торговли является конкурентной стратегией выхода на рынок. Это связано с тем, что иностранные покупатели платят меньшие пошлины за товары, произведенные в США, по сравнению с аналогичными товарами из стран без ЗСТ. Ниже приведены шаги для поиска и расчета предполагаемых тарифов и налогов. Окончательное решение могут принять только сотрудники таможни в стране, где проходит таможенную очистку товара.

Как узнать свою тарифную ставку

- Как только вы узнаете классификационный номер или гармонизированный код ТН ВЭД для экспортируемого вами продукта, найдите соответствующую тарифную ставку (пошлину) в перечисленных источниках тарифов. ниже. Если вам нужна помощь в поиске кода HS, «Поиск кода HS» в конце этой страницы.

- Перечисленные тарифные ресурсы (государственные и частные) не являются исчерпывающими; однако они могут помочь вам оценить тарифные ставки для вашего груза. Помните, что фактические тарифные ставки будут определяться таможней страны-импортера и поэтому могут иногда отличаться от вашей оценки. Кроме того, тарифные ставки не включают другие сборы, такие как налог на добавленную стоимость или другие сборы, взимаемые таможней или грузоотправителями, которые включают общую стоимость наземного груза, включая цену покупки, фрахт, страхование и другие сборы до порта назначения. Чтобы узнать больше, посетите разделы «Тарифы и импортные пошлины» и «Расчет тарифов».

- После изучения ресурсов, представленных здесь, у вас могут возникнуть дополнительные вопросы о странах соглашения о свободной торговле или рынках страны с несколькими налогами, сборами или платежами в национальной валюте страны. Ваш грузоотправитель или экспедитор должен помочь вам в поиске.

Чтобы найти брокера-экспедитора, вы можете связаться с FedEx, UPS, DHL или другими поставщиками, которые помогут вам определить пошлины и налоги, включая Ассоциацию грузоотправителей и Национальную ассоциацию таможенных брокеров и экспедиторов.

Чтобы найти брокера-экспедитора, вы можете связаться с FedEx, UPS, DHL или другими поставщиками, которые помогут вам определить пошлины и налоги, включая Ассоциацию грузоотправителей и Национальную ассоциацию таможенных брокеров и экспедиторов.

Ключевые ресурсы для поиска ставок тарифов (пошлин)

- Система отслеживания сельскохозяйственных тарифов

- Канада

- База данных таможенной информации (Descartes) — этот инструмент поиска тарифов позволяет искать ставки таможенных пошлин (стандартный режим) и соглашение о свободной торговле (преференциальный), а также местные налоги для более чем 170 стран. Эта база данных бесплатна, но требует регистрации. Для проведения поиска вам понадобится ваш 6-значный код ТН ВЭД. Эта база данных также включает обязанности FTA. Бесплатно: требуется регистрация.

- Тарифы Европейского союза (TARIC) (используйте тарифные ставки, указанные для экспорта в 27 стран-членов ЕС.

- Тарифный инструмент FTA (включает все продукты, включая сельскохозяйственные и несельскохозяйственные товары).

- Таможенный союз Южной Африки (SACU)

- База данных тарифов ВТО: tariffdata.wto.org/ (используйте «Применяемые ставки»). Список ставок пошлин стран-членов Всемирной торговой организации). Требуется регистрация.

Дополнительные полезные ресурсы

- Для поиска налогов на добавленную стоимость по странам см. раздел Налоги на добавленную стоимость.

- Экспресс-доставки могут быть освобождены от пошлин и/или налогов.

- Для ознакомления со списком исключений см. режим de Minimis для экспресс-отправлений малой стоимости по всему миру.

Найдите свой код Гармонизированной системы (ГС)

- Первым шагом в определении ставок пошлин (также называемых тарифами) является определение кода ГС или номера Приложения B для вашего продукта (ов).

- Зная номер Списка B или HS вашего продукта (первые шесть цифр 10-значного номера Списка B), вы можете определить применимые тарифы и налоговые ставки для конкретной иностранной страны.

- Бюро переписи населения спонсирует бесплатный онлайн-инструмент под названием «Поисковая система Schedule B» и обучающее видео, которое поможет вам классифицировать ваши продукты. Если после просмотра видео вы не уверены в том, какой номер HS лучше всего подходит для вашего продукта, вы можете позвонить экспертам по классификации товаров правительства США по телефону 1-800-549-0595, вариант 2.

Гуам

Будучи территорией США, Гуам не имеет пошлин или квот, применимых к поставкам на территорию Гуама.

Однако существуют сборы и другие требования, применимые к типу импорта и бизнесу.

- Плата за обработку в размере 5,00 долларов США для всех партий грузов, ввозимых на Территорию;

- Для занятия любым бизнесом требуется лицензия на ведение бизнеса, выданная Департаментом доходов и налогообложения;

- 4 % валового налога на все товары, продаваемые на Гуаме.

- Налог на использование в размере 4 % на все товары, ввозимые для личного или коммерческого использования.

Пуэрто-Рико

Как территория США, поставки в Пуэрто-Рико не считаются экспортом, поэтому пошлины не применяются. Однако существует налог с продаж штата и налог с продаж округа. Таким образом, налоги на потребление (взимаемые с конечного пользователя) будут различаться. Общая ставка налога с продаж штата Пуэрто-Рико составляет 10,5%. Города и/или муниципалитеты Пуэрто-Рико не имеют городского налога с продаж. Комбинированные ставки являются результатом ставки штата Пуэрто-Рико (10,5%) и ставки округа (от 0% до 1%). В городах Пуэрто-Рико нет городского налога с продаж.

Виргинские острова США (USVI)

- Товары американского происхождения, отправляемые в USVI, освобождаются от пошлин; однако они будут облагаться акцизным налогом. Эти налоги варьируются от 0 до 4%. Некоторые товары, такие как сигареты, облагаются налогом на более высоком уровне. Алкогольные напитки оплачиваются по фиксированной ставке в зависимости от объема.

- Для получения дополнительной информации об акцизных налогах вы можете позвонить в акцизное управление USVI по телефону 340-773-3766.

Если ваш продукт в основном производится в США из компонентов местного происхождения, он может иметь право на беспошлинный ввоз в страны-партнеры соглашения о свободной торговле США (FTA). У США есть соглашения о свободной торговле с более чем 20 странами, и ориентация на страны свободной торговли является конкурентной стратегией выхода на рынок. Это связано с тем, что иностранные покупатели платят меньшие пошлины за товары, произведенные в США, по сравнению с аналогичными товарами из стран без ЗСТ. Ниже приведены шаги для поиска и расчета предполагаемых тарифов и налогов. Окончательное решение могут принять только сотрудники таможни в стране, где проходит таможенную очистку товара.

Если ваш продукт в основном производится в США из компонентов местного происхождения, он может иметь право на беспошлинный ввоз в страны-партнеры соглашения о свободной торговле США (FTA). У США есть соглашения о свободной торговле с более чем 20 странами, и ориентация на страны свободной торговли является конкурентной стратегией выхода на рынок. Это связано с тем, что иностранные покупатели платят меньшие пошлины за товары, произведенные в США, по сравнению с аналогичными товарами из стран без ЗСТ. Ниже приведены шаги для поиска и расчета предполагаемых тарифов и налогов. Окончательное решение могут принять только сотрудники таможни в стране, где проходит таможенную очистку товара.

Чтобы найти брокера-экспедитора, вы можете связаться с FedEx, UPS, DHL или другими поставщиками, которые помогут вам определить пошлины и налоги, включая Ассоциацию грузоотправителей и Национальную ассоциацию таможенных брокеров и экспедиторов.

Чтобы найти брокера-экспедитора, вы можете связаться с FedEx, UPS, DHL или другими поставщиками, которые помогут вам определить пошлины и налоги, включая Ассоциацию грузоотправителей и Национальную ассоциацию таможенных брокеров и экспедиторов.