в браке, после развода супругов

Главная Кейсы Должен ли один супруг платить за другого по кредиту?

Оглавление

В каких случаях супруг обязан отвечать по кредитным обязательствам второго? Что предпринять, чтобы не платить по «тайному» кредиту супруга? Как делятся кредитные обязательства при разводе? 5 советов, как обезопасить себя от кредитов и долгов мужа

70% российских семей хоть раз брали кредит. Современная банковская система позволяет оформить заём и «жить красиво» даже людям с небольшим доходом и сомнительными профессиональными навыками. Главное, не увлечься – всё-таки количество «хотелок» у человека сейчас растёт куда быстрее уровня жизни.

Здорово, если в семье царит согласие по поводу финансов. А что, если вторая половина увлеклась жизнью в долг? Мы расскажем, должна ли жена платить кредит за своего мужчину (и наоборот), как делят долги при разводе и можно ли их вообще не платить.

В каких случаях супруг обязан отвечать по кредитным обязательствам второго?

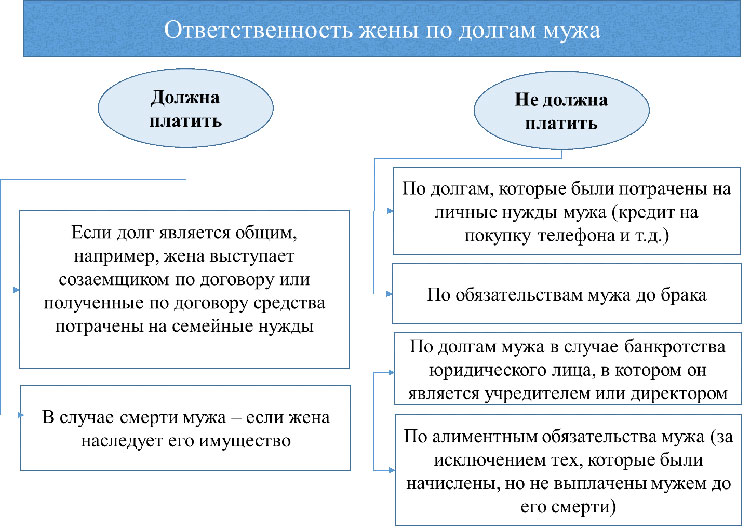

В ч.1 ст. 45 Семейного кодекса закреплено: при наличии обязательств у одного из супругов кредитор вправе потребовать оплатить долг только за счет его собственного имущества.

Если один семьянин набрал займов и перестал вносить оплату, вторая половина обязана выплачивать долги в следующих случаях:

- Деньги взяты в браке, потрачены на семейные цели1. Например, на покупку кухонного гарнитура, ремонт ванной комнаты, обучение детей.

- Муж (жена) выступает поручителем2 или созаемщиком3 по кредитному договору – то есть знал(а) о взятом кредите и расписывался(-ась) в документах.

- Супруг(а) является собственником заложенного имущества.

- Гражданин вступил в наследство после смерти супруга4. Если кредит был взят в личных интересах и втайне, жене придется рассчитываться по долгам мужа, так как наследник получает долговые обязательства умершего в наследство.

Если жена получает часть наследства, то и долг переходит к ней частично.

Если жена получает часть наследства, то и долг переходит к ней частично.

«Наличие кредитов у умершего супруга и их размер нужно выяснить у нотариуса. Сотрудники банка могут не сообщить информацию о займах до момента принятия наследства женой». Никишина Анастасия, юрист по сопровождению банкротства физических лиц

Стать наследником можно через 6 месяцев после ухода человека из жизни. За этот срок долг будет расти как снежный ком. Узнать о кредитах умершего супруга нужно как можно раньше, чтобы оценить свои возможности по выплатам, выяснить, есть ли страховка и при ее отсутствии начать погашать долги или попросить отсрочку у банка. При отказе от наследства по долгам платить не придется.

|

А что делать, если у женщины нет денег на оплату кредитов умершего мужа, но от наследства отказываться она не хочет? Запутанность и неоднозначность ситуации – не повод опускать руки.

Мы воспринимаем проблему каждого клиента как свою собственную, знаем все юридические «лазейки» и поможем в ситуации любой сложности. |

Записаться на консультацию |

Что предпринять, чтобы не платить по «тайному» кредиту супруга?

Как гром среди ясного неба может быть новость о том, что у мужа есть кредит. Информация «всплывает», когда супруг допускает просрочки, и сотрудники банка звонят на домашний номер телефона или на мобильный жене. У супруги возникает закономерный вопрос: а что будет ей, если муж не платит кредит, оформленный втайне? Не встретят ли её в переулке «случайно» недружелюбно настроенные персонажи?

Получение потребительского займа не предусматривает обязательного письменного согласия второй половины. Поэтому кредит мужа – это его личный долг, ответственность за него несет только он сам. Если женщина не знала о займе, она освобождается от ответственности платить по нему. Исключение – когда средства направлены на общесемейные цели.

Поэтому кредит мужа – это его личный долг, ответственность за него несет только он сам. Если женщина не знала о займе, она освобождается от ответственности платить по нему. Исключение – когда средства направлены на общесемейные цели.

Если муж перестал платить по графику, финансовое учреждение имеет право требовать исполнения обязательств за счет общего имущества семьи (п. 2. ст. 45 СК РФ). Долг в данном случае признается общим, а приставов интересует только доля должника в совместно нажитом имуществе.

Чтобы не платить по «тайному» кредиту мужа, необходимо заключать брачный контракт с указанием, что собственность и финансовые обязательства принадлежат тому, на чье имя они оформлены. При отсутствии контракта остается:

- Обратиться в суд с иском, чтобы снять арест с личного имущества.

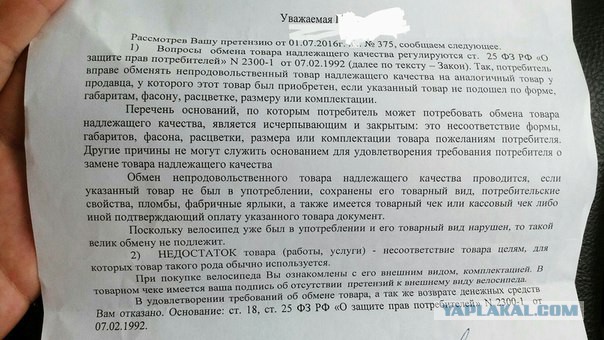

- Готовить доказательства того, что деньги были потрачены мужем в личных целях. Подойдут показания свидетелей, договор, чеки, копии переписок.

Если брачный договор не заключался, а муж брал деньги на семейные нужды, кредит придется заплатить вдвоем.

Как делятся кредитные обязательства при разводе?

Когда дух развода витает в воздухе, супруг, на чье имя оформлен кредит, начинает беспокоиться: как не остаться с долгами один на один. Законодатель предусмотрел ситуацию: согласно ст. 39 СК РФ, кредиты, взятые в период брака, являются общими для мужа и жены. Следовательно, при разводе делятся на двоих в равных частях. Но только в том случае, если деньги были взяты с согласия второй половины и на общие цели.

Если бывший супруг идет в отказ и не хочет платить по кредиту, оформленному на жену, но взятому на совместную поездку на море, женщина имеет право:

- Обратиться в суд за разделением долга.

- Доказать, что брала деньги не только для себя, но и для мужа. Поможет сохраненная путевка, копии билетов, чеки из кафе. По кредиту мужа на дорогую удочку или гитару платить жене не придется.

- Платить по кредиту полный взнос, но половину взыскивать с бывшего мужа через суд – если банк отказался разделить долг.

«Для суда имеет значение время оформления кредита. Если деньги были взяты до брака, без привлечения будущей супруги в качестве поручителя / созаемщика, обязательство по его выплате нельзя разделить на двоих».Никишина Анастасия, юрист по сопровождению банкротства физических лиц

Если семейная пара фактически перестала жить вместе, то кредит, взятый в этот период, разделить на двоих получится не всегда. При вынесении решения суд будет учитывать:

- нужды, покрываемые кредитом – личные или общие;

- осведомленность второй половины;

- интересы несовершеннолетних детей.

5 советов, как обезопасить себя от кредитов и долгов мужа

Существуют несколько вариантов защиты от долговых «сюрпризов» со стороны второй половины.

Совет 1. До заключения брака оформите брачный договор. Важно подробно прописать условия об обязательствах. Ответственность по ним должна наступать только в пределах имущества, принадлежащего каждому из супругов. При недостаточности дохода кредиторы будут не вправе претендовать на квартиру, машину или дом другого супруга. Документ можно составить и в браке.

Ответственность по ним должна наступать только в пределах имущества, принадлежащего каждому из супругов. При недостаточности дохода кредиторы будут не вправе претендовать на квартиру, машину или дом другого супруга. Документ можно составить и в браке.

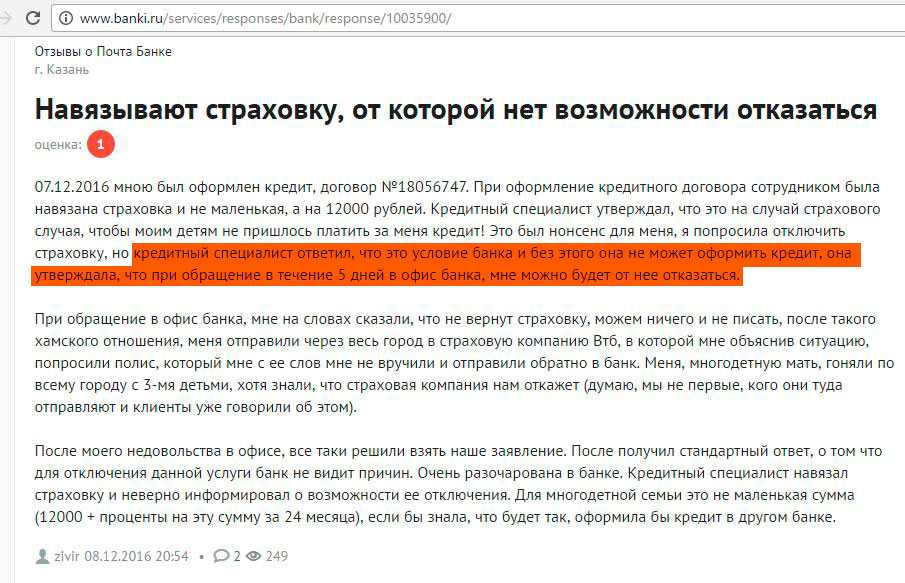

Совет 2. Не соглашайтесь быть заемщиком или поручителем по нежеланным кредитам. В противном случае отказаться от выплат не получится. Узнав, что муж хочет взять кредит, звоните в банк и в письменном виде сообщайте о своем несогласии.

Совет 3. Старайтесь по минимуму жить в долг. Избегайте крупных и необоснованных кредитов – на приобретение дорогого жилья, машины, драгоценностей. Особенно, если не уверены в стабильности дохода и надежности второй половины.

Совет 4. Сохраняйте чеки, квитанции, договоры – на покупки или оплату услуг. С помощью этих документов можно подтвердить цель трат в семье.

Совет 5. Оформите собственное имущество в дар близкому человеку.

Если будете следовать советам, отвечать за долги нерадивого супруга, потратившего заемные деньги на личные цели втайне от вас, не придется.

|

Если ваш муж брал кредиты и тратил деньги на Dolce Vita, о которой вы не знали – это одно. В такой ситуации можете не переживать: вам ничего не грозит. Другое дело, если он обвешал дом сверхмодной техникой на кредитные деньги. Тогда вы имеет право задать ему минимум 2 вопроса: чем теперь платить и куда, чёрт возьми, он девал зарплату? Со вторым вы разберитесь, пожалуйста, самостоятельно, а вот с первым – поможем мы. Запишитесь на бесплатную консультацию в нашу компанию «Нет Долгов». Уже при первой встрече Вашу ситуацию «разложат по полочкам» и ответят на все вопросы. Как итог вы будете четко представлять, как жить дальше, и начнете «спать спокойно». |

Записаться на консультацию |

Автор: Гаврилова Карина, юрист по сопровождению банкротства физических лиц

Закажите обратный звонок

Мы перезвоним Вам с номера

+7 (495) 489-93-89

У вас появились вопросы? задайте их юристу! Задать вопросСпасибо за Вашу заявку!

- Наши юристы свяжутся с Вами

в ближайшее время.

- А если Вам «горит», и ждать нельзя,

8 (495) 489-93-89

Спасибо за обращение в юридическую компанию NetDolgov.org

Продолжить

Пожалуйста, введите код подтверждения из смс:

Бесплатная консультация

Закажите обратный звонок

Мы перезвоним Вам с номера

+7 (495) 489-93-89

Нажимая кнопку «Заказать консультацию» я принимаю условия политики конфиденциальности.

Отзыв

Выражаю предельно искреннюю огромную благодарность в первую очередь Белозерову Илье, который вел мое дело, а также Никишиной Анастасии и Гавриловой Карине.

Дело свое знают, работают в высшей степени профессионально. Все четко, все по делу.

Все четко, все по делу.

Спасибо вам, ребята. Дальнейших успехов вам и побольше клиентов, ведь с такими специалистами за них можно быть спокойным.

Отзыв

Хочу поблагодарить всю компанию Netdolgov.org, и, особенно, Никишину Анастасию за профессиональный, честный и полностью прозрачный труд.

Нам дали хорошую семейную скидку. Так как я диабетик, то через суд помогли мне выбить деньги на лекарства и инсулин.

И не ведитесь ни на какие «говорящие головы» из интернета. Уверяю вас, все непрозрачно и специалистов единицы.

Рекомендую эту компанию всем, кто оказался в непростой жизненной ситуации из-за неподъемных долгов. Теперь я уверенно смотрю в будущее, чего и вам желаю 🙂

Отзыв

Хочу выразить огромную благодарность компании NETDOLGOV, а именно Белозёрову Илье, Гавриловой Карине, Никишиной Анастасии и всем сотрудникам участвующим в процессе дела!

Очень четкая и слаженная работа специалистов на протяжении всей процедуры, грамотная и доходчивая консультация! Друзья, не читайте глупые статьи в интернете и на форумах о банкротстве, не прислушивайтесь к «диванным специалистам»!

Всем советую идти за консультацией к вышеуказанным высококвалифицированным юристам! Цена и качество выполненной работы на 100 %! Не бойтесь банкротства! Освободите себя от долговой ямы! Спасибо!

Согласие на обработку персональных данных

Настоящим в соответствии с Федеральным законом №152‑ФЗ

«О персональных данных» от 27. 07.2006 года свободно, своей волей и в своём

интересе выражаю своё безусловное согласие на обработку моих персональных данных

НАЗВАНИЕ КОМПАНИИ,

зарегистрированным в соответствии с законодательством РФ по адресу:

АДРЕС КОМПАНИИ

(далее по тексту — Оператор).

07.2006 года свободно, своей волей и в своём

интересе выражаю своё безусловное согласие на обработку моих персональных данных

НАЗВАНИЕ КОМПАНИИ,

зарегистрированным в соответствии с законодательством РФ по адресу:

АДРЕС КОМПАНИИ

(далее по тексту — Оператор).

Персональные данные — любая информация, относящаяся к определённому или определяемому на основании такой информации физическому лицу.

Настоящее Согласие выдано мною на обработку следующих персональных данных:

- Имя;

- Телефон;

- E-mail;

- Комментарий.

Согласие дано Оператору для совершения следующих действий с моими персональными

данными с использованием средств автоматизации и/или без использования таких

средств: сбор, систематизация, накопление, хранение, уточнение (обновление, изменение),

использование, обезличивание, передача третьим лицам для указанных ниже целей,

а также осуществление любых иных действий, предусмотренных действующим

законодательством РФ, как неавтоматизированными, так и автоматизированными

способами.

Данное согласие даётся Оператору и третьему лицу(‑ам) ТРЕТЬИ ЛИЦА для обработки моих персональных данных в следующих целях:

- предоставление мне услуг/работ;

- направление в мой адрес уведомлений, касающихся предоставляемых услуг/работ;

- подготовка и направление ответов/коммерческих предложений на мои запросы;

- направление в мой адрес информации, в том числе рекламной, о мероприятиях/товарах/услугах/работах Оператора.

Настоящее согласие действует до момента его отзыва путём направления соответствующего

уведомления на электронный адрес

ЕМЕЙЛ. В случае отзыва мною согласия на обработку персональных данных Оператор вправе

продолжить обработку персональных данных без моего согласия при наличии оснований,

указанных в пунктах 2‑11 части 1 статьи 6, части 2 статьи 10

и части 2 статьи 11 Федерального закона №152‑ФЗ

«О персональных данных» от 26.06.2006 г.

В случае отзыва мною согласия на обработку персональных данных Оператор вправе

продолжить обработку персональных данных без моего согласия при наличии оснований,

указанных в пунктах 2‑11 части 1 статьи 6, части 2 статьи 10

и части 2 статьи 11 Федерального закона №152‑ФЗ

«О персональных данных» от 26.06.2006 г.

Как не платить кредит за умершего родственника в 2023 году

Оглавление: Порядок действий после смерти заемщика Как поступить поручителю Что нужно сделать наследнику Кто платит кредит после смерти заемщика — что говорится в законе Если есть созаемщики Если есть поручители Если есть наследники Если есть и поручители и наследники Страховая компания Не наследуемые по закону долги Случаи наследования кредита страховой компанией Страховой случай Как поступить наследнику при наличии страховки займа Возможное освобождение от страховых обязательств Сроки исковой давности Кто платит ипотеку в случае смерти заемщика Переходит ли ипотека по наследству Должны ли совершеннолетние дети платить ипотеку в случае принятия наследства? Как распределятся кредитные доли Выделение доли несовершеннолетним Выплаты долга по кредиту под залог Если кредитор просит срочно погасить займ умершего Могут ли банки передать долг коллекторам Как не платить штрафы и начисленные проценты Ответы юриста на часто задаваемые вопросы

Кредиты наследуются вместе с имуществом усопшего. Если его жизнь была застрахована и обстоятельства смерти не противоречат условиям договора, то долг погасит страховая компания. Если нет – его придется выплачивать наследникам. Поэтому стоит заранее взвесить все «за» и «против». Иногда отказ от наследства – единственное верное решение. В других случаях стоит продолжать платить кредит умершего, чтобы не лишиться дорогостоящей недвижимости или другого имущества.

Если его жизнь была застрахована и обстоятельства смерти не противоречат условиям договора, то долг погасит страховая компания. Если нет – его придется выплачивать наследникам. Поэтому стоит заранее взвесить все «за» и «против». Иногда отказ от наследства – единственное верное решение. В других случаях стоит продолжать платить кредит умершего, чтобы не лишиться дорогостоящей недвижимости или другого имущества.

Все зависит от обстоятельств и от того, будете ли вы вступать в права наследования. Ответственность перед кредиторами может наступить в следующих ситуациях:

- Вы находились в браке и тратили кредиты покойного на общие нужды.

- Вы приняли наследство умершего.

- Вы являетесь созаемщиком или поручителем по кредиту.

Если вы были в браке, то суд может обязать вас выплачивать личный кредиты усопшего даже в случае, когда никакого наследства вы не принимали. Это произойдет, если деньги были потрачены на семейные нужды, и банку удастся это доказать.

Поэтому после гибели заемщика стоит проконсультироваться с юристом и оценить перспективы. В зависимости от ситуации может потребоваться обращение в банк, в страховую компанию, к нотариусу – все будет зависеть от обстоятельств дела. Прежде всего от того, являетесь ли вы супругом, поручителем или наследником.

Как поступить поручителю

Если родственники должника вступят в наследство, то созаемщика могут освободить от выплат по кредиту. Если нет – задолженность придется погашать, причем вместе с начисленными процентами и штрафами. То же самое произойдет, если родственники покойного примут наследство, но выплачивать кредиты не смогут.

В любом случае, стоит обратиться в банк, узнать о ситуации и своих обязательствах.

Что нужно сделать наследнику

Если вы можете претендовать на имущество заемщика после его кончины, важно оценить целесообразность наследования. То есть узнать обо всех задолженностях и сопоставить их со стоимостью имущества. В случае наследования кредита его придется выплачивать. И если размер задолженности сопоставим с ценой имущества, то процедура нецелесообразна.

В случае наследования кредита его придется выплачивать. И если размер задолженности сопоставим с ценой имущества, то процедура нецелесообразна.

Как узнать об имуществе и долгах умершего:

- Обратитесь к нотариусу и попросите открыть наследственное дело.

- Дождитесь, пока тот подаст заявление в Центральный каталог кредитных историй, а затем – во все Бюро кредитных историй, где хранятся данные о долгах покойного заемщика.

- Получите данные об имуществе и долгах, при необходимости запросите в банках дополнительные сведения.

К родственникам покойного переходят не все его долги. Разберитесь в законах и нормативных актах, чтобы избавить себя от необязательных выплат. При необходимости обратитесь к юристу. Помните, что иногда банки требуют от родственников покойного срочной выплаты долгов, к которым они не имеют никакого отношения.

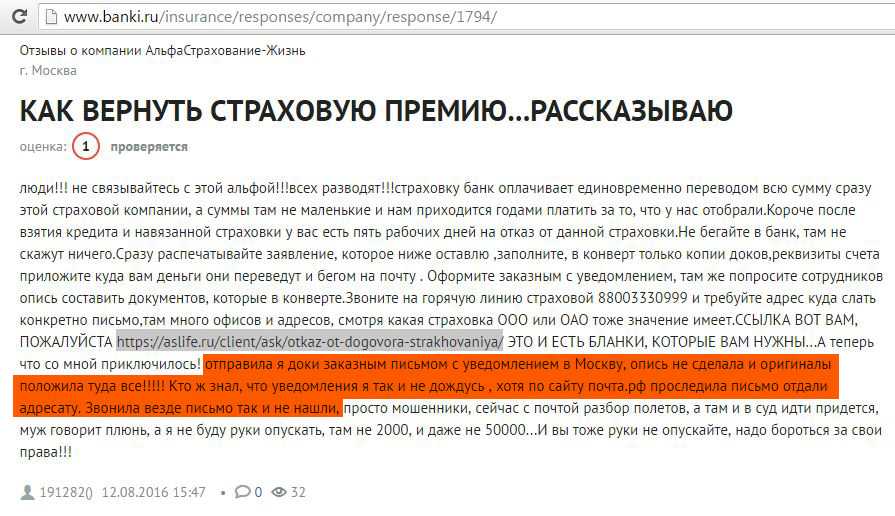

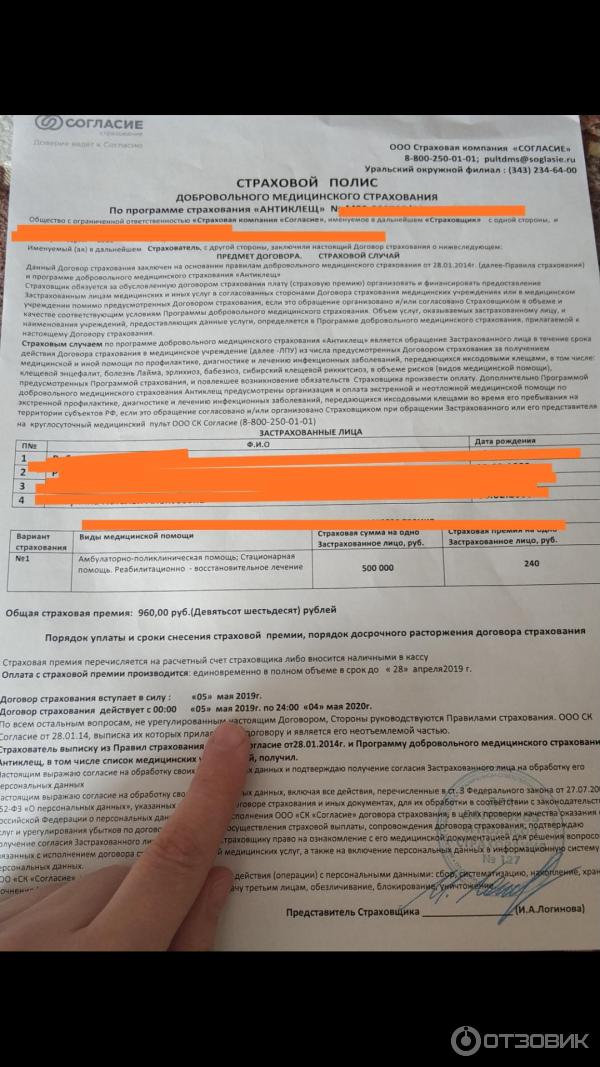

Со страховкой немного сложнее. Если жизнь умершего была застрахована при оформлении кредитов, то в дальнейшем его родственники могут узнать об этом в конкретной страховой компании. Если полис не сохранился и вам неизвестно даже название СК – обратитесь в банк. Специалисты сделают запрос и узнают, оформлялась ли страховка по кредиту. Будьте готовы к тому, что вам придется предоставить свидетельство о смерти заемщика.

Если жизнь умершего была застрахована при оформлении кредитов, то в дальнейшем его родственники могут узнать об этом в конкретной страховой компании. Если полис не сохранился и вам неизвестно даже название СК – обратитесь в банк. Специалисты сделают запрос и узнают, оформлялась ли страховка по кредиту. Будьте готовы к тому, что вам придется предоставить свидетельство о смерти заемщика.

Статья 1154 ГК РФ устанавливает сроки вступления в наследство – у родственников первой линии будет 6 месяцев, чтобы обратиться к нотариусу. Специалист выявит не только имущество, но и кредиты покойного. Разберемся, кто должен их выплачивать.

Если есть созаемщики

Важно смотреть условия договора. Обычно в нем указано, что созаемщик сохраняет обязательства по выплате даже при смене заемщика. То есть в ситуации, когда родственники покойного вступят в наследство и не смогут выплачивать его кредит, созаемщик будет обязан погасить задолженность.

Если есть поручители

То же самое, что и с созаемщиками – важно перечитать договор. Обычно он предусматривает сохранение обязательств поручителя при смене заемщика. Соответственно поручителю придется гасить кредит покойного.

Если есть наследники

Статья 1175 ГК РФ говорит о том, что возможно только полное наследование – если вы принимаете имущество умершего, то к вам автоматически переходят и его кредиты.

Если есть и поручители и наследники

Как мы уже отмечали, после смерти основного заемщика и перехода имущества наследникам, поручитель сохраняет обязанность по выплате кредита, если это предусмотрено договором. Скорее всего, так оно и есть. Поэтому поручитель гасит кредит покойного в соответствии с обязательствами. Однако он вправе требовать возмещения убытков от родственников основного должника, если они вступили в наследство.

Страховая компания

Страховщик погашает кредит покойного, если обстоятельства смерти не противоречат условиям договора. Так во многих соглашениях прописывается, что компания отказывает в выплате, если должник совершил самоубийство, погиб в результате военных действий, в местах лишения свободы, при занятиях экстремальными видами спорта и так далее.

Так во многих соглашениях прописывается, что компания отказывает в выплате, если должник совершил самоубийство, погиб в результате военных действий, в местах лишения свободы, при занятиях экстремальными видами спорта и так далее.

Не наследуемые по закону долги

В соответствии со ст. 1112 ГК РФ обязательства умершего, которые неразрывно связаны с его личностью, после смерти не наследуются. К таковым относятся:

- право на алименты;

- административные штрафы;

- ущерб за причинение вреда здоровью и другие.

Но возможны спорные ситуации. Например, когда у покойного образовалась большая задолженность по алиментам перед бывшей женой. Такие долги по наследству переходят — родственники покойного отвечают за них унаследованным имуществом.

Если по кредиту оформлялась страховка, то он может быть погашен за счет выплаченной по полису премии. Но не всегда. Важно разобраться в деталях договора, и убедиться, что смерть должника является страховым случаем. В противном случае в выплате откажут.

В противном случае в выплате откажут.

Страховой случай

В нашем случае под ним стоит понимать конкретные обстоятельства смерти. Обычно они прямо не прописываются в договоре и устанавливаются методом исключения. Проще говоря, страховой случай – это обстоятельства смерти, которые не исключены договором.

Как поступить наследнику при наличии страховки займа

Верховный суд РФ определил, что обращение в страховую компанию не свидетельствует о фактическом принятии наследства. Если вы не получите премию по полису и не примите наследство, то можете быть освобождены от выплаты кредитов.

С заявлением в страховую компанию стоит обратиться родственникам покойного, которые планируют воспользоваться правом на наследование его имущества, а также поручителям и созаемщикам.

Возможное освобождение от страховых обязательств

От уплаты премии может быть освобожден и страховщик. Например, если обстоятельства гибели не являются страховым случаем. Нередко в выплате премии отказывают и из-за переуступки долга по цессии. В каждой ситуации не стоит безоговорочно верить страховщику. Запросите договор, изучите его, сопоставьте положения с законами. Если вы считаете, что страховщик нарушает ваши права – обращайтесь в суд.

Например, если обстоятельства гибели не являются страховым случаем. Нередко в выплате премии отказывают и из-за переуступки долга по цессии. В каждой ситуации не стоит безоговорочно верить страховщику. Запросите договор, изучите его, сопоставьте положения с законами. Если вы считаете, что страховщик нарушает ваши права – обращайтесь в суд.

Важно учесть и последствия расторжения договора страхования – если заемщик отказался от полиса до своей смерти, то премию не выплатят. Поэтому помимо факта оформления страховки заемщиком важно узнать и о том, действовал ли полис на момент его кончины.

Срок исковой давности составляет 3 года и отсчитывается с момента возникновения первой просрочки. Верховный суд РФ установил, что тот факт, что заемщик погиб, и в связи с этим по его кредиту допускались просрочки, не дает банку право требовать восстановления срока исковой давности и досрочного погашения долга, если прежде условия договора не нарушались.

В зависимости от ситуации ипотечные кредиты могут погашать созаемщики, поручители, страховые компании и наследники. При этом могут перераспределяться кредитные доли. Рассмотрим каждую ситуацию индивидуально.

При этом могут перераспределяться кредитные доли. Рассмотрим каждую ситуацию индивидуально.

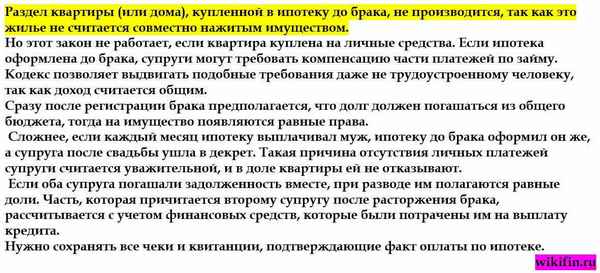

Переходит ли ипотека по наследству

Да, в соответствии со статьями 1110, 1112 и 1152 ГК РФ новым заемщиком становится наследник залогодержателя – он обязан выплачивать ипотеку, если принял наследство. Если по ипотечному кредиту была оформлена страховка и наступил страховой случай, то долг будет погашен за счет средств выплаченной премии.

Должны ли совершеннолетние дети платить ипотеку в случае принятия наследства?

Да, как и другие наследники. Избежать выплаты кредита можно только в случае, если наступил страховой случай и долг может быть погашен за счет выплаты премии по полису.

Как распределятся кредитные доли?

В соответствии со ст. 1175 ГК РФ обязательства по кредитам распределяются в равных долях между всеми наследниками покойного. В том числе, по ипотеке.

Нужно ли выделить доли несовершеннолетним в случае гибели одного из родителей?

Да, в соответствии со ст. 1149 ГК РФ несовершеннолетние дети имеют право на обязательную долю в наследстве.

Платить по кредиту придется в любом случае. Банк может забрать ипотечное жилье, даже если в нем прописаны несовершеннолетние дети и недееспособные граждане.

Однако Верховный суд РФ разъяснил, что банк не вправе требовать досрочного погашения ипотечного кредита в случае незначительных нарушений договора заемщиком – например, невыплаты менее чем 5% от общей суммы задолженности или просрочки кредита на срок менее 3 месяцев.

Согласно разъяснениям Верховного суда РФ, срочная выплата кредита после смерти заемщика не может быть обусловлена самим фактом его гибели и переходом обязательств по возврату задолженности к наследникам.

Если требование незаконно – необходимо обратиться в суд. В ситуации, когда вплоть до своей кончины заемщик исполнял условия договора и своевременно вносил платежи, дело разрешится в пользу истца. Если же умерший допускал просрочки, то суд может встать на сторону банка. В этой ситуации важна помощь юриста по кредитным спорам и профессиональная защита во время разбирательств. Важно убедить суд, что банк не имеет права требовать досрочного погашения всей суммы задолженности.

В ситуации, когда вплоть до своей кончины заемщик исполнял условия договора и своевременно вносил платежи, дело разрешится в пользу истца. Если же умерший допускал просрочки, то суд может встать на сторону банка. В этой ситуации важна помощь юриста по кредитным спорам и профессиональная защита во время разбирательств. Важно убедить суд, что банк не имеет права требовать досрочного погашения всей суммы задолженности.

Да, но только если продажа кредита по цессии предусмотрена договором. Если же цессия нарушает его условия, то важно своевременно оспорить действия банка в суде.

Необходимо обратиться в банк со свидетельством о смерти и попросить приостановить начисление процентов и штрафов до принятия имущества наследниками. Если вы считаете, что банк нарушил условия договора и начислил избыточные пени – требуйте их снижения через суд, руководствуясь ст. 333 ГК РФ.

Обратите внимание: наследники обязаны платить проценты по кредитам покойного родственника.

Снизить сумму до тела основного долга не удастся даже через суд.

Юридическая компания «АПК» на протяжении многих лет помогает наследникам отстаивать свои интересы и защищает доверителей от незаконных требований банков. Публикуем ответы на самые распространенные вопросы наших клиентов.

Как не платить кредит за умершего если вступил в наследство?

Законно – никак. Вы обязаны платить по кредиту, ранее оформленному заемщиком, если приняли его наследство. В противном случае придется отвечать полученным имуществом.

Однако вы можете снизить размер пени, оспорить действия банка и отказы в выплате по страховке через суд.

Позволит ли страховка по кредиту в случае смерти заемщика не платить наследникам кредит за умершего?

Да, если наступил страховой случай. Учтите, что в договоре с СК всегда много исключений. Поэтому тот факт, что должник умер, еще не гарантирует оплату кредитов за счет полисов страхования жизни.

После смерти родителей кредит переходит детям или нет? А несовершеннолетним?

Да, если они унаследовали имущество родителей. Обязательства переходят, в том числе, к несовершеннолетним детям.

Какие долги списываются после смерти?

Все долги покойного, которые неразрывно связаны с его личностью. В частности, административные штрафы, компенсации причинения вреда здоровью и так далее.

Как можно остановить начисление процентов по кредиту умершего?

Необходимо обратиться в банк с соответствующим заявлением. Если покойный вовремя платил по счетам при жизни, то кредитор, скорее всего, пойдет навстречу и не будет усложнять процедуру.

- Наследники, если они приняли наследство.

- Страховщики, если наступил страховой случай.

- Созаемщики и поручители, если это предусмотрено условиями договора. Однако в дальнейшем они могут взыскать убытки с лиц, унаследовавших имущество основного заемщика.

- Супруги, если кредиты были потрачены на семейные нужды и банк сможет это доказать.

- Государство, если никто не вступил в наследство и имущество покойного.

Если я не могу оплатить ипотечный кредит, какие у меня есть варианты?

Сначала позвоните в свою ипотечную службу. Номер телефона службы ипотечного кредитования указан в ежемесячной выписке по ипотечному кредиту. Если вы не получаете ежемесячную выписку по ипотечному кредиту, загляните в книгу купонов по ипотечному кредиту, которую вам дал кредитор. Вы также можете посмотреть на веб-сайте вашего ипотечного сервиса. Если вы не знаете, как называется служба по обслуживанию ипотечных кредитов, обратитесь за помощью в консультационное агентство по жилищным вопросам, одобренное HUD.

При звонке в ипотечную службу будьте готовы объяснить:

- Почему вы не можете произвести платеж

- Является ли проблема временной или постоянной

- Подробная информация о ваших доходах, расходах и других активах, таких как наличные деньги в банке

- Если вы являетесь военнослужащим и получили приказ о постоянной смене станции (PCS).

(Это важно упомянуть, потому что вы можете претендовать на варианты смягчения потерь из-за вашего военного перемещения.)

(Это важно упомянуть, потому что вы можете претендовать на варианты смягчения потерь из-за вашего военного перемещения.)

Многие ипотечные службы имеют программы, помогающие людям избежать потери права выкупа. Ваш ипотечный сервис рассмотрит вашу ситуацию, чтобы рассмотреть варианты, которые могут быть доступны для вас. Обслуживающий может попросить вас заполнить заявку на получение ипотечной помощи. После того, как сервисная служба рассмотрит заполненную заявку, она сообщит вам, какие варианты снижения потерь, если таковые имеются, она вам предложит.

Затем позвоните в одобренное HUD консультационное агентство по вопросам жилья по номеру . Через Департамент жилищного строительства и городского развития (HUD) вы можете найти агентство, которое вам поможет. Вожатый может:

- Обсудить вашу ситуацию и определить, имеете ли вы право на участие в каких-либо программах или дополнительную помощь

- Помочь вам понять варианты снижения убытков, которые предлагает ваш сервисный центр, и какие варианты могут подойти вам лучше всего другие программы и документы, которые могут вам понадобиться

- Помощь за небольшую плату или бесплатно с составлением бюджета, задолженностью по кредитной карте или другими финансовыми проблемами, которые могут затруднить выплату ипотеки

Вы можете воспользоваться инструментом CFPB «Найти консультанта», чтобы получить список консультационных агентств по вопросам жилья в вашем районе, одобренных HUD. Вы также можете позвонить на горячую линию HOPE™, которая работает круглосуточно и без выходных по телефону (888) 995-HOPE (4673).

Вы также можете позвонить на горячую линию HOPE™, которая работает круглосуточно и без выходных по телефону (888) 995-HOPE (4673).

Если вам грозит неминуемая потеря права выкупа или вам вручили юридические документы, вам также может понадобиться консультация с адвокатом.

Какие варианты могут быть доступны?

Некоторые опции, которые может предоставить ваш сервисный центр, включают:

- Рефинансирование

- Получить изменение кредита

- Разработать план погашения

- Получить отсрочку платежа

- Продать свой дом без покрытия

- Вернуть свой дом вашему кредитору через «дело взамен потери права выкупа»10

- Вас просят заплатить вперед за помощь.

- Компания гарантирует изменение условий вашей ипотеки.

- Компания гарантирует, что вы не потеряете свой дом.

- Вас просят подписать право собственности на ваш дом или подписать другие документы, которые вы не понимаете.

- Вам дано указание отправить платеж кому-то другому, кроме вашей ипотечной компании или поставщика услуг.

- Компания предлагает сделать «криминалистическую экспертизу».

- Вам сказали прекратить платить по ипотечному кредиту.

- Компания заявляет, что связана с правительством, или использует логотип, который выглядит как государственная печать, но немного отличается.

- Просроченный платеж — это статус, относящийся к платежам, которые не были произведены к установленному сроку платежа.

- Любой тип договорного платежного соглашения может содержать положения о пропущенных платежах.

- Кредит — это одна из областей, где просроченные штрафы являются заметными и разрушительными.

Остерегайтесь мошенничества

Консультационное агентство по жилищным вопросам, одобренное HUD, может помочь вам определить, какие доступные варианты могут подойти вам лучше всего. Вам не нужно никому платить, чтобы помочь вам избежать потери права выкупа. Необходимая вам помощь предоставляется бесплатно вашим обслуживающим персоналом или одобренным HUD консультационным агентством по вопросам жилья.

Вам не нужно никому платить, чтобы помочь вам избежать потери права выкупа. Необходимая вам помощь предоставляется бесплатно вашим обслуживающим персоналом или одобренным HUD консультационным агентством по вопросам жилья.

Мошенники с отчуждением заложенного имущества могут сказать вам, что спасут ваш дом от отчуждения, когда на самом деле они просто забирают ваши деньги.

Следите за этими предупреждающими знаками мошенничества:

Совет: Используйте наш контрольный список для получения дополнительной информации о том, как избежать потери права выкупа.

Что означает просроченная задолженность по кредиту плюс последствия

Что означает просроченный платеж?

Просроченный платеж относится к платежу, который не был произведен к установленному сроку в конце установленного срока. Заемщик, который просрочил платеж, обычно сталкивается с некоторыми штрафами и может подлежать пени за просрочку платежа. Несвоевременное погашение кредита обычно имеет негативные последствия для кредитоспособности заемщика и может привести к тому, что условия кредита будут постоянно корректироваться.

Ключевые выводы

Понимание просроченной задолженности

Статус просроченного платежа может иметь место для любого типа платежа, который не был оплачен к установленному сроку платежа. За просроченные платежи обычно налагаются штрафы на основании положений договорного соглашения. Кредитные соглашения являются одной из наиболее распространенных ситуаций, в которых могут возникнуть просроченные платежи.

Ожидается, что физическое или юридическое лицо, которое берет ссуду или получает какой-либо вид кредита от кредитного учреждения, погашает ссуду в соответствии с условиями кредитного соглашения. Кредитные продукты и кредитные соглашения могут сильно различаться в зависимости от типа предлагаемого кредитного продукта. Некоторые кредиты, такие как пулевые кредиты, требуют единовременного платежа с процентами по истечении определенного периода времени. Большинство кредитных продуктов имеют ежемесячный график платежей, который требует от заемщика выплаты некоторой суммы основного долга и процентов при каждом платеже. Кредитные учреждения зависят от ожидаемого потока денежных средств, указанных в кредитных соглашениях, и будут принимать штрафные меры, если платежи не производятся вовремя.

Некоторые кредиты, такие как пулевые кредиты, требуют единовременного платежа с процентами по истечении определенного периода времени. Большинство кредитных продуктов имеют ежемесячный график платежей, который требует от заемщика выплаты некоторой суммы основного долга и процентов при каждом платеже. Кредитные учреждения зависят от ожидаемого потока денежных средств, указанных в кредитных соглашениях, и будут принимать штрафные меры, если платежи не производятся вовремя.

Виды кредитов

Ссуды обычно делятся на возобновляемые и невозобновляемые категории. Невозобновляемый кредит предлагает единовременную выплату заемщику. Тем не менее, условия оплаты потенциально могут быть различными: заемщики должны платить только ежемесячные проценты или проценты и основную сумму по истечении определенного периода времени. Большинство невозобновляемых кредитных ссуд имеют регулярный график погашения, известный как график амортизации, который включает ежемесячные выплаты как основного долга, так и процентов.

Возобновляемый кредит обычно всегда находится в ежемесячном графике платежей. Заемщик обязан вносить платеж каждый месяц в установленную дату. Однако возобновляемый кредит не всегда имеет регулярный график погашения. Это означает, что платежи могут меняться каждый месяц в зависимости от непогашенного остатка. Это связано с тем, что возобновляемый кредит представляет собой бессрочное соглашение, в котором заемщик имеет определенный кредитный лимит, к которому он может получить доступ, если захочет. Это делает процесс кредитования непрерывным с балансом в зависимости от того, сколько или как часто заемщик берет кредит. Кредитные линии и счета кредитных карт считаются возобновляемым кредитом. Заемщик может в любое время воспользоваться кредитным балансом, доступным на этих счетах, но обязан ежемесячно вносить определенный минимальный платеж к установленному сроку. В этом случае заимствование и погашение являются непрерывными и продолжающимися.

Штрафы и штрафы за просрочку платежа

Независимо от типа кредитного договора, заключенного заемщиком, он обязан произвести необходимые платежи в установленный срок. Заемщик, который не вносит требуемый платеж к установленному сроку, получит какой-либо штраф. Имейте в виду, что у многих кредиторов есть временные ограничения на дату платежа, о которой заемщик должен знать при осуществлении платежей. Например, некоторые кредиторы могут потребовать, чтобы платеж был получен до 20:00 по восточному поясному времени, в то время как другие могут разрешить платеж до полуночи по часовому поясу заемщика. Если платеж по кредиту должен быть произведен до 10 числа месяца и не уплачен в установленные сроки, платеж будет считаться просроченным.

Заемщик, который не вносит требуемый платеж к установленному сроку, получит какой-либо штраф. Имейте в виду, что у многих кредиторов есть временные ограничения на дату платежа, о которой заемщик должен знать при осуществлении платежей. Например, некоторые кредиторы могут потребовать, чтобы платеж был получен до 20:00 по восточному поясному времени, в то время как другие могут разрешить платеж до полуночи по часовому поясу заемщика. Если платеж по кредиту должен быть произведен до 10 числа месяца и не уплачен в установленные сроки, платеж будет считаться просроченным.

Плата за просрочку платежа является одним из самых дорогих штрафов за просроченный счет.

Кредиторы могут взимать от 20 до 50 долларов за просрочку платежа.

Это становится хорошим источником дохода для кредитора, а также сбором, который помогает покрыть некоторые риски просрочки. Некоторые кредиторы могут вообще не взимать плату за просрочку платежа. Это может быть хорошей особенностью, на которую следует обратить внимание при подаче заявки на новый кредит. Когда взимаются штрафы за просрочку платежа, они могут быть значительными, и если они накапливаются, их может быть трудно погасить.

Когда взимаются штрафы за просрочку платежа, они могут быть значительными, и если они накапливаются, их может быть трудно погасить.

Кредитный скоринг

Если кредитор не взимает плату за просрочку платежа, заемщик все равно будет оштрафован кредитной отчетностью, что может повлиять на его кредитный рейтинг. Платежная активность обычно составляет наибольшую часть методологии оценки кредитоспособности — около 35%. Большинство заемщиков не сообщают о просроченных платежах до истечения 60 дней, но если платеж пропущен в любое время, кредитор может сообщить об этом. Просрочки остаются в кредитном отчете в течение семи лет. Это еще одна причина, по которой они могут навредить. Заемщик ничего не может сделать, чтобы устранить просрочки, в отличие от погашения кредита, который является вторым по важности фактором кредитного рейтинга.

Прочие соображения

В зависимости от политики кредитора с заемщика будет либо немедленно списана плата за просрочку платежа, либо он будет объявлен просроченным после пропуска необходимого платежа. Некоторые кредиторы могут предлагать льготные периоды. Льготный период может быть еще одной особенностью, на которую следует обратить внимание при подаче заявки на кредит или пересмотре условий кредита. Если, например, существует льготный период в 10 дней, с заемщика не будет взиматься плата за просрочку платежа до истечения 10 дней после окончания срока платежа. Если платеж по-прежнему не произведен к концу льготного периода, могут применяться штрафы за просрочку платежа или дополнительные проценты. Льготный период также может быть изменен, если заемщик воспользуется преимуществом. Если есть система просроченных платежей, льготный период может быть сокращен или отменен.

Некоторые кредиторы могут предлагать льготные периоды. Льготный период может быть еще одной особенностью, на которую следует обратить внимание при подаче заявки на кредит или пересмотре условий кредита. Если, например, существует льготный период в 10 дней, с заемщика не будет взиматься плата за просрочку платежа до истечения 10 дней после окончания срока платежа. Если платеж по-прежнему не произведен к концу льготного периода, могут применяться штрафы за просрочку платежа или дополнительные проценты. Льготный период также может быть изменен, если заемщик воспользуется преимуществом. Если есть система просроченных платежей, льготный период может быть сокращен или отменен.

Когда заемщик, который просрочил свои платежи, получает свою следующую выписку по счету, причитающийся остаток будет равен текущему остатку плюс его просроченный остаток плюс любые просроченные платежи и проценты. Чтобы привести счет в порядок, заемщик должен внести требуемые минимальные платежи, включая любые штрафы за просрочку платежа, иначе они могут быть дополнительно оштрафованы. Кредитор также может увеличить процентную ставку по счету в качестве штрафа, что увеличивает сумму задолженности. Кредиторы часто могут уменьшать или увеличивать процентные ставки в зависимости от истории платежей.

Кредитор также может увеличить процентную ставку по счету в качестве штрафа, что увеличивает сумму задолженности. Кредиторы часто могут уменьшать или увеличивать процентные ставки в зависимости от истории платежей.

Физическое или юридическое лицо, которое на 30 дней отстает от графика платежа по кредиту, может быть сообщено о просроченном платеже в бюро кредитных историй. После 180 дней неуплаты по просроченному счету у должника может больше не быть возможности платить в рассрочку. Обычно к этому времени кредитор списывает кредит и продает его агентству по взысканию долгов. При списании кредитор списывает сумму кредита как убыток, причем убыток зависит от любой ликвидационной стоимости, которая может быть получена от продажи. Невзысканные долги все равно будут искать даже после списания. Коллекторские агентства часто могут быть более агрессивными и активными, чем отдел взыскания кредитора, также продолжая сообщать компрометирующую информацию, которая влияет на кредитный рейтинг.

Если жена получает часть наследства, то и долг переходит к ней частично.

Если жена получает часть наследства, то и долг переходит к ней частично.

Снизить сумму до тела основного долга не удастся даже через суд.

Снизить сумму до тела основного долга не удастся даже через суд.

(Это важно упомянуть, потому что вы можете претендовать на варианты смягчения потерь из-за вашего военного перемещения.)

(Это важно упомянуть, потому что вы можете претендовать на варианты смягчения потерь из-за вашего военного перемещения.)