как посчитать налог, подать декларацию 3-НДФЛ по брокерскому счету и когда оплатить

Когда нужно платить налог самостоятельно?

Чаще всего брокер сам списывает налог на доход с инвестиций, когда вы выводите со счета деньги либо по итогам календарного года. Но в некоторых случаях брокер не может этого сделать, поэтому вам придется рассчитать и уплатить налог самостоятельно, подав декларацию 3-НДФЛ.

Вы получили дивиденды от иностранной компании — они поступают на брокерский счет за вычетом налога на доходы, который действует в стране, где зарегистрирована компания. Если этот налог меньше 13%, разницу нужно будет самостоятельно доплатить в ФНС России.

Доход с разницы курсов валют — если вы купили валюту на бирже и продали ее по более высокому курсу, с разницы нужно самостоятельно заплатить 13%.

Здесь есть важный нюанс: второй случай касается и ситуаций, когда вы продали иностранные акции, получили за них валюту на свой брокерский счет, а потом конвертировали ее в рубли и вывели со счета. При этом возникает две отдельные налоговые базы: первая — с продажи акций, этот налог брокер удержит автоматически; вторая — с конвертации валюты в рубли, такой налог вам придется рассчитать и заплатить самостоятельно. В Тинькофф-журнале есть подробная статья обо всех нюансах налогов с инвестиций.

Доход по операциям с драгоценными металлами — этот вид дохода также нужно декларировать самостоятельно, а после — заплатить 13% НДФЛ.

На вашем брокерском счете недостаточно денег для уплаты налога — если в январе года, следующего за отчетным, у вас на счете будет недостаточно средств, чтобы брокер автоматически списал налог с дохода от инвестиций, мы свяжемся с вами и попросим внести необходимую сумму.

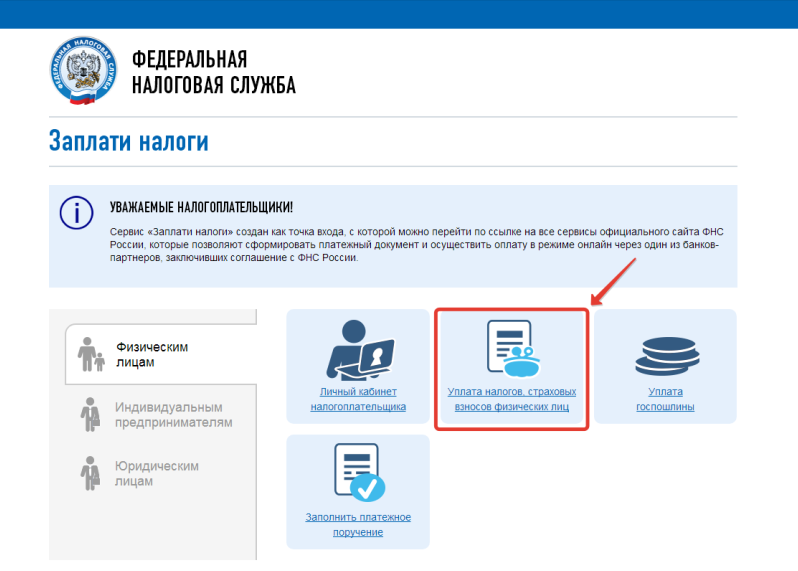

Но если вы решите не пополнять счет, то должны будете самостоятельно заплатить налог до 1 декабря этого года. В этом случае подавать налоговую декларацию не нужно: мы сами сообщим всю необходимую информацию в ФНС. Вам останется только заплатить налог в личном кабинете налогоплательщика или через удобный сервис от Тинькофф. Заплатить налоги в Тинькофф

В этом случае подавать налоговую декларацию не нужно: мы сами сообщим всю необходимую информацию в ФНС. Вам останется только заплатить налог в личном кабинете налогоплательщика или через удобный сервис от Тинькофф. Заплатить налоги в Тинькофф

В остальных случаях вам нужно самостоятельно подать декларацию 3-НДФЛ в налоговую инспекцию до 30 апреля года, следующего за отчетным. Если 30 апреля выпадает на выходной, срок сдачи сдвигается на первый рабочий день. Например, в 2022 году декларацию нужно сдать до 4 мая 2022 года. Сам налог нужно уплатить до 15 июля. Что такое 3-НДФЛ и зачем ее подавать

Что такое декларация 3-НДФЛ и как ее подавать?

Декларация 3-НДФЛ — это документ, который физические лица заполняют для налоговой службы. Декларация нужна, чтобы отчитаться о своих доходах, рассчитать и уплатить с них налог или получить налоговый вычет.

Декларацию 3-НДФЛ можно подать онлайн — через личный кабинет налогоплательщика на сайте ФНС. А авторизоваться в нем можно с помощью аккаунта от Госуслуг.

Заполнить декларацию можно прямо на сайте или в отдельной программе ФНС «Декларация»:

Другие способы подать декларацию:

В приложении Госключ. Сертификат УКЭП через приложение могут оформить только физлица, это бесплатно. Потребуется мобильный телефон с NFC‑модулем и загранпаспорт нового образца. Скачать Госключ

В аккредитованных удостоверяющих центрах. В этом случае УКЭП оформляется платно. Условия оформления, стоимость и список необходимых документов нужно уточнять в выбранном центре.

При получении сертификата предупредите, что будете пользоваться подписью на портале Госуслуг, так как там работают не все виды УКЭП. Список удостоверяющих центров

При получении сертификата предупредите, что будете пользоваться подписью на портале Госуслуг, так как там работают не все виды УКЭП. Список удостоверяющих центров

Через Госуслуги

Подать декларацию через Госуслуги сложнее, чем через личный кабинет налогоплательщика.

Чтобы подать декларацию через Госуслуги, нужно:

Получить сертификат УКЭП можно двумя способами:

В отделение ИФНС — лично или через представителя

Если вы подаете декларацию в бумажном виде, заполните ее в двух экземплярах: один останется в инспекции, а второй вам вернут с датой и отметкой о принятии. Как найти отделение своей ИФНС

Не забудьте подать документы, подтверждающие доходы и право на налоговые вычеты. Какие документы нужны при подаче декларации

Если декларацию за вас подает представитель, то у него должна быть нотариально удостоверенная доверенность или электронная доверенность, подписанная вашей электронной подписью — статья 29 НК РФ.

В отделении МФЦ

Подать декларацию можно не в любое отделение МФЦ. Чтобы узнать, какие отделения принимают декларации, позвоните на горячую линию МФЦ вашего региона. Каталог МФЦ по регионам

Не забудьте подать документы, подтверждающие доходы и право на налоговые вычеты. Какие документы нужны при подаче декларации

Какие документы нужны при подаче декларации

По вашей просьбе МФЦ может проставить на копии декларации отметку о ее принятии. Дата приема декларации в МФЦ будет считаться днем представления декларации в налоговую.

Почтой России

Заполните декларацию в двух экземплярах и подготовьте документы, подтверждающие доходы и право на налоговые вычеты. Какие документы нужны при подаче декларации

Отправьте декларацию и пакет документов заказным письмом с описью вложения и уведомлением о вручении. Как узнать адрес своей инспекции

Дата отправки декларации будет считаться днем представления декларации в налоговую. Дата отправки определяется по почтовому штемпелю на описи вложения или на самом конверте. Штемпель — специальная почтовая печать с датой отправки и идентификатором почтового отделения.

По ТКС

Если налогоплательщик зарегистрирован в качестве участника электронного документооборота с усиленной квалифицированной электронной подписью в ИФНС, то он может передавать декларации в электронной форме. Делается это через специализированного оператора по ТКС — телекоммуникационным каналам связи.

Делается это через специализированного оператора по ТКС — телекоммуникационным каналам связи.

Электронная декларация, отправленная по ТКС, считается принятой, если заявителю поступила квитанция о приеме с усиленной квалифицированной электронной подписью, позволяющей идентифицировать налоговый орган.

Дата отправки декларации будет считаться днем представления декларации в налоговую.

Помните, что кроме дохода от инвестиций у российского брокера при заполнении декларации 3-НДФЛ нужно указать и другие доходы, по которым нет налогового агента. Например, такими доходами могут быть:

Как подсчитать, сколько налога нужно заплатить?

Самостоятельно считать сумму налога к уплате не нужно — налог рассчитывает ФНС. Но при заполнение декларации 3-НДФЛ нужно указать суммы ваших доходов и расходов.

Переведем сумму дохода в рубли по курсу Центробанка России на дату зачисления средств на ваш брокерский счет. Официальные курсы Центробанка на нужную дату

Подсчитаем 13% от суммы дохода и округлим до целого рубля.

Так мы поймем сумму налога, которую нужно заплатить в бюджет России.

Как считается НДФЛ с дивидендов от иностранных компаний

НДФЛ с дивидендов от иностранных компаний — для примера возьмем дивиденды по бумагам TCS Group (это головная компания банка Тинькофф). Они поступят на ваш счет в полном размере, так как на Кипре, где зарегистрирована компания, налог на доходы с дивидендов — 0%. Поэтому в России нужно заплатить НДФЛ с дивидендов в полном размере — 13%. Считать будем так:

Помните, что если вы подписали форму W-8BEN, то дивиденды по акциям и купоны по обигациям американских компаний придут на счет уже за вычетом 10%, уплаченных в пользу США.

Еще 3% от первоначального размера дивидендов и купонов — то есть до вычета 10% в пользу США — вам нужно самостоятельно доплатить в бюджет России. Первоначальный размер дивидендов и купонов можно узнать в справке о доходах, полученных от источников за пределами РФ. Как заказать такую справку у брокера

Как считается НДФЛ с продажи валюты

НДФЛ с курсовой разницы валют — если вы купили валюту на бирже и потом продали ее по более высокому курсу, с полученного дохода нужно самостоятельно заплатить 13% в виде налога.

Расчеты выглядят так:

Налог на доход от курсовой разницы = (Сумма за продажу − Комиссия за продажу − Сумма за покупку − Комиссия за покупку) × 13%

Например, вы купили 100 $ по курсу 50 ₽ — то есть на 5000 ₽, комиссия составила 15 ₽. Потом на эти деньги вы приобрели акцию американской компании. Для простоты примера предположим, что через какое‑то время вы решили продать эту акцию по той же цене, а вырученные доллары перевести в рубли.

Продавать доллары вы будете по текущему курсу — например, по 60 ₽ за доллар. В итоге на вашем счете окажется уже 6000 ₽, комиссия за сделку составит 18 ₽.

Тогда налог на доход от курсовой разницы будет рассчитываться так: (6000 − 18 − 5000 − 15) × 13% = 126 ₽.

Как считается НДФЛ с продажи драгметаллов

НДФЛ от продажи драгоценных металлов — если вы купили золото или серебро на бирже, а потом продали их по более высокому курсу, с полученного дохода нужно самостоятельно заплатить 13% в виде налога.

Расчеты выглядят так:

Налог на доход от продажи драгметаллов = (Сумма за продажу − Комиссия за продажу − Сумма за покупку − Комиссия за покупку) × 13%

Как завести личный кабинет налогоплательщика?

Обратитесь со своим паспортом в любую налоговую инспекцию, которая обслуживает физических лиц. В инспекции вам заведут личный кабинет налогоплательщика и выдадут одноразовый пароль к нему. Логин от личного кабинета — это ваш ИНН. Найти свою инспекцию

В инспекции вам заведут личный кабинет налогоплательщика и выдадут одноразовый пароль к нему. Логин от личного кабинета — это ваш ИНН. Найти свою инспекцию

Если у вас есть аккаунт на портале «Госуслуги» и ваша учетная запись подтверждена, можно войти в личный кабинет на сайте налоговой через него. Подтвердить аккаунт на госуслугах в Тинькофф

Когда надо подать декларацию 3-НДФЛ и заплатить по ней налог?

Для декларирования доходов 3-НДФЛ нужно подать включительно до 30 апреля года, следующего за годом получения дохода. Если 30 апреля — выходной, то срок переносится на следующий рабочий день.

Например, декларацию за 2022 год нужно будет подать не позднее 2 мая 2023 года.

Для получения налогового вычета (возврата уплаченного налога) декларацию 3-НДФЛ можно подать в любое время в течение трех лет со дня уплаты этого налога — подпункт 1 пункта 7 статьи 11.

Заплатить НДФЛ нужно до 15 июля года, следующего за годом получения декларируемого дохода. Если 15 июля — выходной, то срок переносится на следующий рабочий день.

Например, по декларации за 2022 год налог нужно будет уплатить не позднее 17 июля 2023 года.

В банковском приложении Тинькофф можно заплатить любой налог без комиссии с любой карты Тинькофф — нужно указать только ИНН и сумму к уплате. Заплатить налоги в Тинькофф

Что будет, если не подавать декларацию или указать в ней не все доходы?

Если не отчитаться о своих доходах, сделать это с опозданием или просрочить уплату налога, ФНС может оштрафовать.

Если опоздать со сроком подачи — штраф составит 5% от неуплаченного налога за каждый месяц опоздания, но не меньше 1000 ₽ и не больше 30% от неуплаченного налога — статья 119 НК РФ;

Если ограничения противоречат друг другу: штраф меньше 1000 ₽, но больше 30% от неуплаченного налога, то инвестору придется заплатить 1000 ₽.

Если не указать в декларации часть доходов — штраф составит 20% от неуплаченного налога, если налоговая не увидит в этом злого умысла, или 40%, если налоговая посчитает, что вы скрыли доходы намеренно, — статья 122 НК РФ;

Если не заплатить налог по декларации до 15 июля — со следующего дня налоговая начнет считать штрафные пени в размере 1/300 от ставки Центрального банка РФ за каждый день просрочки — статья 75 НК РФ.

Например, если на 180 дней опоздать с оплатой налога размером 5000 ₽ при ключевой ставке ЦБ РФ в 9,5%, то штрафные пени составят: 5 000 * 9,5% * 1/300 * 180 = 285 ₽.

Сколько времени налоговая проверяет декларацию 3-НДФЛ?

На проверку декларации у инспекции есть 3 месяца с момента ее получения — пункт 2 статьи 88 НК РФ.

Оплата налогов без заполнения реквизитов — оплатить в банке ВТБ

Выберите наиболее удобный способ оплаты налогов через ВТБ Онлайн

Подробнее

Подробнее

Как оплатить налоги

Войдите в ВТБ Онлайн

Нажмите «Платежи» и выберите раздел «Налоги, штрафы, госплатежи»

Выберите раздел «Налоги»

Перейдите в раздел «Налоги», выберите «По ИНН»

Выполните поиск налога

Введите ИНН и нажмите «Проверить»

Подтвердите оплату в ВТБ Онлайн

Ознакомьтесь с деталями платежа и нажмите «Перейти к оплате

При выборе способа оплаты налогов по ИНН будут представлены налоги, по которым истек срок уплаты

Войдите в «Налоги ФЛ»

Зайдите в кабинет налогоплательщика «Налоги ФЛ». Это можно сделать с помощью подтвержденной учетной записи на Госуслугах

Это можно сделать с помощью подтвержденной учетной записи на Госуслугах

Нажмите «Оплатить сейчас»

На главной странице вы увидите сумму к оплате налога. Нажмите «Оплатить сейчас». Если в разделе «Главный» такой кнопки нет, значит у вас нет начислений

Выберите способ оплаты — ВТБ

После выбора оплаты через ВТБ произойдет автоматический переход в ВТБ Онлайн

Подтвердите оплату в ВТБ Онлайн

Мы предзаполним все реквизиты и вам останется выбрать счет списания и подтвердить оплату

Войдите в ВТБ Онлайн

Нажмите «Платежи» и выберите раздел «Налоги, штрафы, госплатежи»

Раздел «Налоги»

Перейдите в раздел «Налоги», выберите оплату налога «по квитанции»

Выберите способ оплаты

Введите УИН с квитанции, либо отсканируйте QR-код

Подтвердите оплату в ВТБ Онлайн

Ознакомьтесь с деталями платежа и нажмите «Перейти к оплате»

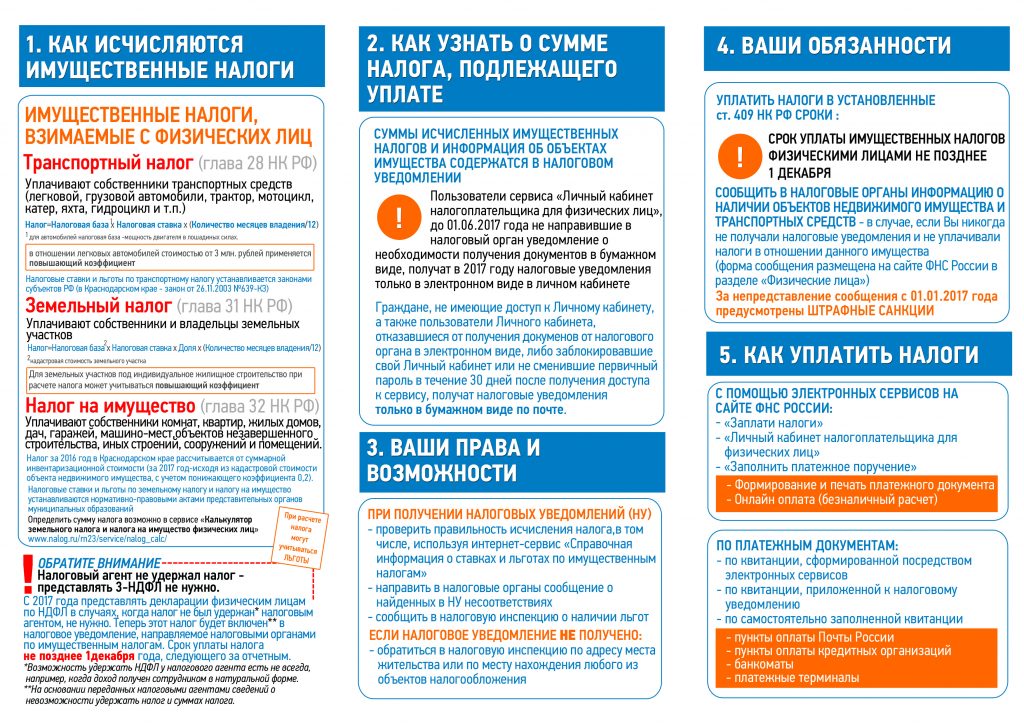

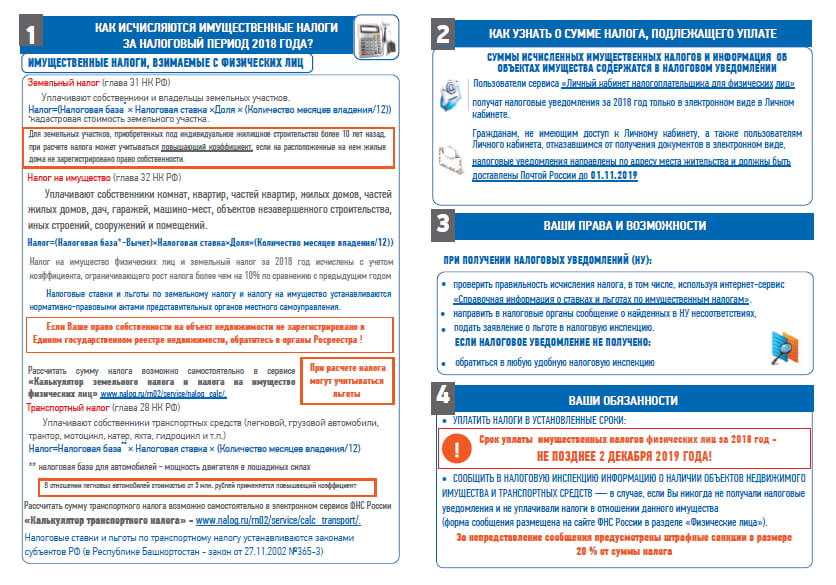

Сроки уплаты налогов

До 1 декабря

Необходимо было уплатить имущественные налоги, а также НДФЛ, не полностью удержанный налоговым агентом

В соответствии со статьей 75 Налогового кодекса РФ в случае неуплаты налогов в срок начисляются штрафные пени

Полезные ссылки

Зайти в

Личный кабинет ФНССкачать

«Налоги ФЛ»на Android

Скачать

«Налоги ФЛ»на IOS

Частые вопросы

В какой срок необходимо подать декларацию по 3-НДФЛ?

Налоговую декларацию необходимо подать не позднее 30 апреля года, следующего за тем календарным годом, в котором был получен доход. Если этот срок выпадает на выходной день, то он переносится на ближайший рабочий день.

Если этот срок выпадает на выходной день, то он переносится на ближайший рабочий день.

Поэтому декларацию за 2021 год нужно было сдать не позднее 4 мая 2022 года.

Когда нужно оплатить налог на основании декларации 3–НДФЛ?

Оплатить налог необходимо до 15 июля. С 16 июля налог переходит в статус «просроченный» и на него начисляются штрафные пени.

Что будет, если вовремя не заплатить налог?

Если начисленный налог не уплачен вовремя, он переходит из статуса «начисленного» в статус «просроченный». На эту сумму начисляются штрафные пени.

Порядок расчета пени по налогам закреплен в Налоговом кодексе и составляет 1/300 от ключевой ставки ЦБ РФ за каждый день просрочки.

Также налоговый орган может начислить штраф в размере 20-40% от неуплаченной суммы налога.

Можно ли платить налоги за других?

По налоговому кодексу можно проводить такие платежи. Например, можно заплатить:

транспортный налог за отца

земельный налог за бабушку

налог на имущество за соседа

Важно правильно заполнить платежные документы, чтобы

денежные средства поступили в нужный адрес. При оплате через

ВТБ Онлайн реквизиты заполнятся автоматически и корректно.

При оплате через

ВТБ Онлайн реквизиты заполнятся автоматически и корректно.

Если на лицевом счете налогоплательщика появится переплата, то вернуть ее сможет только он сам

Как проверить налоговую задолженность?

В ВТБ Онлайн можно проверить наличие налоговой задолженности. Для этого:

Зайдите в ВТБ Онлайн

Перейдите в раздел «Платежи» — пункт «Налоги, штрафы, госплатежи» — «Налоги»

Введите ИНН или УИН из квитанции и нажмите «Проверить»

Обращаем внимание, что в ВТБ Онлайн отобразится только та сумма налога, которая не была уплачена в срок.

Для оплаты налога не могу войти в ВТБ Онлайн. Как восстановить пароль?

Если вы забыли код доступа к приложению, нажмите кнопку «Не могу войти», чтобы сбросить старый код и создать новый.

Если вы забыли логин (УНК), — позвоните в банк на горячую линию по номеру 1000 и скажите голосовому помощнику «Восстановление логина».

Также восстановить логин можно через банкомат или в офисе банка.

Также восстановить логин можно через банкомат или в офисе банка.

Вам может быть интересно

Упрощенный налоговый вычет по ипотекеЧто относится к имущественным налогам?

Транспортный, земельный и налог на имущество. Их начисляют тем гражданам, у которых в собственности есть машина, участок или недвижимость.

Оплатить налоги и сборы | Налоговая служба

- Дом

- Налоговая администрация

- Оплатить налоги и сборы

Оплата налогов и сборов

КОНТАКТНАЯ ИНФОРМАЦИЯ:

Чтобы обеспечить безопасность каждого во время пандемии, свяжитесь с нами виртуально. Воспользуйтесь нашим веб-сайтом, отправьте электронное письмо или позвоните нам в будние дни с 8:00 до 16:30. Мы открыты для пешеходов в будние дни с 8:00 до 16:30.

703-222-8234 | TTY 711

12000 Правительственный центр Parkway, Suite 223

Fairfax, VA 22035

@fairfaxcounty

Грег Брух, директор дивизии

Что мы делаем

сбор налогов, сборов и прочих доходов для округа Фэрфакс. Наша цель — добиться полного сбора всех текущих и просроченных платежей, обеспечивая при этом качественное обслуживание клиентов. Наши налоговые специалисты могут оказать помощь по вопросам, связанным с окружными налогами, включая платежи, возмещение, планы платежей, сбор просроченных платежей и ряд других услуг.

Узнать больше

Ресурсы отдела

Связанные ресурсы

Портал MyFairfax

Налог на недвижимость

Транспортный налог

Налог на коммерческую недвижимость

Парковочные билеты

Налоговый календарь – даты и сроки уплаты

Узнайте о сроках подачи и сроках уплаты различных видов налогов округа. Налоговые счета отправляются по почте примерно за 30 дней до установленного срока.

Налоговые счета отправляются по почте примерно за 30 дней до установленного срока.

Не пропустите крайний срок

Способы оплаты

Помимо онлайн-платежей, DTA предлагает множество других способов оплаты, в том числе по почте, лично и по телефону. Для некоторых видов налогов мы предлагаем возможность предоплаты путем автоматического списания средств с вашего банковского счета.

Может взиматься плата за обслуживание

В зависимости от способа оплаты может взиматься плата за обслуживание. DTA использует сторонний процессор для транзакций по кредитным и дебетовым картам, как онлайн, так и лично.

Узнайте, как начать работу с порталом MyFairfax

Пропустили крайний срок?

Своевременная оплата во избежание штрафов и процентов. Если вы не можете, дайте нам знать, и мы можем помочь вам избежать взыскания и судебных исков, чтобы минимизировать сборы.

Если вы не можете, дайте нам знать, и мы можем помочь вам избежать взыскания и судебных исков, чтобы минимизировать сборы.

Узнайте о возможностях

Возврат переплаты

Иногда случаются переплаты. Если вы считаете, что должны вернуть деньги, обратитесь за помощью в наш офис.

Часто задаваемые вопросы

Вот некоторые часто задаваемые вопросы, касающиеся выставления счетов и платежей в округе Фэрфакс.

STATE OF MAINE — Maine Revenue Services

Платежи EZ больше не доступны для определенных видов налогов

Платежи за продажи, использование, предоставление услуг, удержание и прохождение через организации Удерживаемые налоги должны производиться на налоговом портале штата Мэн по адресу MTP по адресу : доход.мейн.гов. Плата Maine EZ Pay будет деактивирована для этих видов налогов 31 мая 2023 г.

Добро пожаловать в раздел «EZ» налоговой службы штата Мэн.

Pay». Налогоплательщики штата Мэн теперь имеют возможность платить различные налоги.

платежи онлайн, быстро и легко. Платежи в электронном виде

сняты прямо с вашего банковского счета. Это приложение не принимает банковские операции финансовых учреждений.

информация об учетной записи, расположенной за пределами США, и ее

территории.

Вам необходимо зарегистрироваться перед использованием

приложение.

Налогоплательщики штата Мэн теперь имеют возможность платить различные налоги.

платежи онлайн, быстро и легко. Платежи в электронном виде

сняты прямо с вашего банковского счета. Это приложение не принимает банковские операции финансовых учреждений.

информация об учетной записи, расположенной за пределами США, и ее

территории.

Вам необходимо зарегистрироваться перед использованием

приложение.

Maine EZ Pay Полезные советы

- Имя пользователя и пароль чувствительны к регистру. Например, если вы изначально настроили их, используя все заглавные буквы, вы всегда будете необходимо вводить их таким образом при входе в систему.

- Вы не можете изменить платеж, который вы запланировали сняты с вашего банковского счета позднее. Вы можете только удалить платежи и введите новый платеж. Вы можете удалять платежи только до 3 рабочих дней до даты, когда вы запросили оплату с вашего банковского счета.

- После оплаты у вас будет возможность распечатать

квитанция.

Вы также получите подтверждение по электронной почте. Пожалуйста, сохраните это

информация. Если вам нужно связаться с налоговой службой штата Мэн по поводу

платеж, который вы сделали онлайн, вам потребуется номер подтверждения для

тот платеж.

Вы также получите подтверждение по электронной почте. Пожалуйста, сохраните это

информация. Если вам нужно связаться с налоговой службой штата Мэн по поводу

платеж, который вы сделали онлайн, вам потребуется номер подтверждения для

тот платеж. - Любой платеж, который вы делаете, не считается завершенным, пока вы не нажмете кнопку I СОГЛАСЕН Кнопка «Завершить платеж» .

К началу страницы

Maine EZ Pay Часто задаваемые вопросы

- Нужно ли мне регистрироваться в системе Maine? Revenue Services для использования Maine EZ Pay?

Вам не нужно регистрироваться перед использованием Maine EZ Платить; однако вы должны быть признанным налогоплательщиком в налоговой службе штата Мэн. Услуги. Если вы используете Maine EZ Pay в первый раз, вы необходимо нажать кнопку «Регистрация» на странице «Добро пожаловать в Maine EZ Pay» страница.

- Нужно ли мне регистрироваться каждый раз, когда я хотите произвести оплату?

Нет. Вы должны пройти регистрацию до

совершение первого онлайн-оплаты налога. После регистрации вы можете пройти

прямо к опции «Внести платеж» из «Добро пожаловать в Мэн EZ Pay»

страницу каждый раз, когда вы возвращаетесь.

Вы должны пройти регистрацию до

совершение первого онлайн-оплаты налога. После регистрации вы можете пройти

прямо к опции «Внести платеж» из «Добро пожаловать в Мэн EZ Pay»

страницу каждый раз, когда вы возвращаетесь.

- Что, если я забуду свой пароль?

Если вы забыли свой пароль, нажмите кнопку «Я забыл пароль» ссылка. Это приведет вас к экрану, где вы потребуется ввести имя пользователя, которое вы установили, а также ваш адрес электронной почты. Если введены правильные имя пользователя и адрес электронной почты, ссылка для сброса пароля будет отправлена по электронной почте на адрес, который вы указали при регистрации. Если вы не можете вспомнить свое имя пользователя, вы должны настроить новую регистрацию в Maine EZ Pay.

- Могу ли я отсрочить платеж до будущая дата?

Вы можете отложить платежи до будущего

дата. Вы также можете ввести несколько платежей, которые будут сняты с

ваш аккаунт в разные даты.

- Что произойдет, если я задержу платеж, затем обнаружить, что мне нужно отменить или изменить платеж?

При задержке платежа необходимо отменить оплаты, вы можете сделать это не позднее, чем за 3 рабочих дня до запланированная дата платежа. Если вам нужно внести изменения в отложенный оплаты, вам нужно будет отменить платеж, а затем ввести новый оплата.

После регистрации вы можете обновить свой адрес, номер телефона, адрес электронной почты и информацию о банковском счете нажав кнопку «Обновить личную информацию» на странице «Добро пожаловать в Мэн EZ Pay страница. Это приведет вас на страницу, где вы можете сделать необходимые изменения.

- Почему я должен включать информация?

Информация о вашем супруге необходима, если

вы планируете производить платежи для совместного возврата или счета, например,

декларация по индивидуальному подоходному налогу со статусом совместной подачи в браке или

предполагаемые налоговые платежи для совместной декларации следующего года.

При получении сертификата предупредите, что будете пользоваться подписью на портале Госуслуг, так как там работают не все виды УКЭП. Список удостоверяющих центров

При получении сертификата предупредите, что будете пользоваться подписью на портале Госуслуг, так как там работают не все виды УКЭП. Список удостоверяющих центров Также восстановить логин можно через банкомат или в офисе банка.

Также восстановить логин можно через банкомат или в офисе банка. Вы также получите подтверждение по электронной почте. Пожалуйста, сохраните это

информация. Если вам нужно связаться с налоговой службой штата Мэн по поводу

платеж, который вы сделали онлайн, вам потребуется номер подтверждения для

тот платеж.

Вы также получите подтверждение по электронной почте. Пожалуйста, сохраните это

информация. Если вам нужно связаться с налоговой службой штата Мэн по поводу

платеж, который вы сделали онлайн, вам потребуется номер подтверждения для

тот платеж.