Пошаговое заполнение декларации 3 НДФЛ

Подача декларации 3 НДФЛ

Каждый год до 30 апреля включительно обсуждаются по вопросы по сдаче декларации согласно формы 3 НДФЛ. Этот вид отчетности касается всех тех, кто по закону обязан показать свои доходы и уплатить с них обязательный процент подоходного налога, а также тех, кто хочет получить полагающийся налоговый вычет после совершения крупных трат (оплата лечения или обучения, покупка автомобиля или жилья и т.п.)

Для ФНС декларация 3 НДФЛ подается одним из четырех возможных способов:

- 1. Непосредственно налогоплательщиком;

- 2. Представителем налогоплательщика, действующего на основании доверенности;

- 3. Через онлайн сервис;

- 4. Через почтовую службу.

В первом случае придется лично приехать в налоговую инспекцию на встречу с государственным служащим. Основные документы будут просмотрены, и при правильности подачи документа инспектор поставит штамп о приеме на втором бланке декларации. Список документов в таком случае фиксируется постранично, но без конкретного уточнения сданной документации.

При работе законного представителя последовательность операций та же, только выполняется она не самим налогоплательщиком, а его доверенным лицом согласно заверенного у нотариуса документа.

Электронное заполнение декларации 3 НДФЛ или отправка документа почтой имеет ряд преимуществ:

- 1. Декларацию можно подавать в самый последний день, так как датой подачи считает число, когда был отправлен документ.

- 2. Не надо беспокоиться об очередях в налоговой инспекции и планировать время, как вам удобно.

- 3. Все документы подробно указываются в описи при оформлении ценного письма.

Стоит принять во внимание тот факт, что при оформлении возврата подоходного налога необходимо к заявлению приложить документы с указанием банковского счета. Это придется сделать лично при посещении налоговой инспекции.

Как правильно подать декларацию 3 НДФЛ?

Для ИФНС декларация 3 НДФЛ должна быть заполнена с соблюдением ряда правил. Данный вид отчетной документации обязателен не для всех.

3 НДФЛ обязаны подавать:

- 1. ИП;

- 2. Частные нотариусы и другие лица, ведущие частную практику;

- 3. Лица, имеющие доход по договорам найма или аренды;

- 4. Лица, осуществившие продажу собственности на крупную сумму;

- 5. Имеющие доход за рубежом;

- 6. Получившие выигрыш;

- 7. Получившие наследство;

- 8. Имеющие доход в результате акта дарения.

Более полная информация предоставлена в НК РФ.

Для подачи документа в налоговые органы нужно предварительно распечатать декларацию 3 НДФЛ, аккуратно заполнить его синей или черной пастой. Имейте в виду, что бланк декларации меняется ежегодно, поэтому при скачивании файла с образцом отчета из Интернета нужно внимательно отнестись в году создания бланка декларации. После заполнения документ предоставляется в одном экземпляре в налоговую инспекцию. По желанию налогоплательщика можно сделать два экземпляра и один из них заверить у инспектора.

Приложить в декларации оригиналы подтверждающих документов или копии, заверенные у нотариуса. Перечень документов можно согласовать у инспектора ФНС.

Документы для подачи декларации 3 НДФЛ

К обязательным документам при сдаче любого типа 3 НДФЛ относятся:

- Паспорт;

- Свидетельство ИНН;

- 2-НДФЛ, предоставляемая со всех мест работы;

- Иные документы, подтверждающие доходы налогоплательщика.

Если декларация составляется для возврата налогового вычета, то к обязательным документам добавляются свидетельства, договора, официальные бланки, справки и иные платежные подтверждающие расходную статью документы. Они станут элементом приложения к декларации 3 НДФЛ.

Проверка декларации 3 НДФЛ перед подачей

Даже если налогоплательщик ведет пошаговое заполнение декларации 3 НДФЛ, все равно есть вероятность ошибки. Чтобы избежать этого, необходимо провести проверку.

Это несложно, если заполнение проводилось в электронном виде, например, на портале www.gosuslugi.ru. Тогда при выборе одноименной функции в документе, программа сама проверит контрольные значения и сообщит об ошибке.

В ином случае лучше воспользоваться расчетными формулами контрольных соотношений, которые доступны пользователям любого бухгалтерского сайта.

Даже если налогоплательщик не проверит декларацию перед сдачей, это сделает инспектор налоговой. Он будет смотреть на совпадения и расхождения заявленных сведений с фактическими данными, то есть проведет камеральную проверку. Это помогает определить, были ли сокрыты какие-то доходы от налогообложения.

При выявлении факта сокрытия недобросовестный налогоплательщик будет привлечен к ответственности.

Образец заявление к декларации 3 НДФЛ

Строгие ограничения по форме заполнения заявления декларации отсутствуют. Также нет единого образца, которого нужно придерживаться. Но стоит обратить внимание на рекомендации, которые присутствуют для заполнения заявлений по оформлению налогового вычета.

Кроме стандартной информации, в которой указаны: ФИО начальника отделения ИФНС; ФИО, ИНН, паспортные данные и адрес проживания налогоплательщика должны быть полные данные о характере налогового вычета.

Необходимо указать расчетный счет и полные реквизиты банка. Если есть вероятность спорных ситуаций, то лучше заранее описать свою позицию в комментарии к заявлению.

Иногда чтобы избежать ненужных противоречий, советуют не указывать самостоятельно сумму налогового вычета или сделать это после предварительной консультации специалиста.

Стоимость заполнения декларации 3 НДФЛ

Одним из вариантов оформления декларации может стать обращение в компанию, оказывающую помощь в подготовке бухгалтерских отчетов различной степени сложности. Это поможет избежать ошибок при заполнении и знать последовательность своих действий в налоговой инспекции.

Стоимость услуги будет складываться из количества налоговых вычетов, а также с учетом числа источников дохода. Для индивидуальных предпринимателей цена обычно фиксирована. После оплаты налогоплательщик получит:

- налоговую декларацию 3 НДФЛ, составленную с учетом всех нюансов;

- расчет по сумме НДФЛ, которую он должен уплатить или получить в качестве возмещения;

- пакет документов для предоставления его в налоговой инспекции при обращении;

- пройдет инструктаж по последовательности действий в налоговой инспекции.

В случае необходимости компания также поможет в оформлении пояснительной записки к заявлению. Длительность оформления составляет обычно до получаса, но данный момент обычно оговаривается отдельно.

Узнать, сколько стоит декларация 3 НДФЛ, можно обратившись в любую фирму с подобным видом услуг.

Обязательные срок сдачи декларации 3 НДФЛ

Как и любые отчеты, срок сдачи декларации строго регламентирован. Но стоит знать, что даты могут изменять в зависимости от целевого назначения сдачи декларации 3-НДФЛ:

- При декларировании доходов за прошедший год 3-НДФЛ сдается до 30 апреля года, следующего за отчетным периодом;

- Если конечная цель – получение налоговых вычетов, то сдача 3 НДФЛ не ограничивается конкретной датой, то есть сдать документ можно в любой день год.

- В том случае, когда в декларации совмещены обе статьи: и налоговые вычеты, и доходная часть, то срок сдачи устанавливается, как и в первом случае – до 30 апреля.

Что такое нулевая декларация 3 НДФЛ?

О нулевой декларации 3 НДФЛ речь идет, когда налогоплательщик, в обязанности которого входит предоставление данного вида отчетной документации, имел в течение года доходы, с которых в полной мере был удержан подоходный налог. Чаще всего это индивидуальные предприниматели, работающие по найму.

В таком случае декларация подается также до 30 апреля в году, следующим за отчетным периодом, но заполнение документа имеет ряд особенностей.

В декларации 3 НДФЛ заполняются только первые две страницы, на остальных проставляются реквизиты и подпись предпринимателя. Вместе с декларацией ИП должен предоставить еще один документ – 4 НДФЛ, в котором будет указана сумма предполагаемого дохода в текущем году.

Также нулевая декларация 3 НДФЛ подается при прекращении деятельности ИП даже за неполный год работы. Естественно, лишь при отсутствии доходов, с которых должен быть уплачен подоходный налог.

ВИДЕО: Как правильно заполнить декларацию по форме 3-НДФЛ

www.russtartup.ru

Как составить декларацию 3-НДФЛ за 2019 год: структура бланка

Данная статья будет полезна тем физическим лицам, которые не знают, как правильно составить декларацию 3-НДФЛ за 2019 год.

Скачать бланк декларации 3-НДФЛ за 2019 годРечь пойдет о бланке, способах оформления и правилах, в соответствии с которым должен быть заполнен документ подобного рода. Также ниже приведены ссылки на бесплатное скачивание разных вариантов налоговой декларации.

- Образец формы 3-НДФЛ за 2017 год размещен по этой ссылке.

- Скачать пустой бланк налоговой декларации можно здесь.

- Программа для заполнения бланка декларации находится тут.

Форма 3-НДФЛ

В 2019 году налогоплательщики заполняют декларацию, либо если они хотят возместить переплаченные налоги из государственного бюджета (получить налоговый вычет), либо если у них имеются задолженности перед налоговой инспекцией.

А иногда документ оформляется и подается на проверку для того, чтобы физическое лицо могло отчитаться о внеплановой прибыли (например, при продаже недвижимости или получении дохода с помощью инвестиционного счета).

Следует отметить, что Федеральная налоговая служба для декларации утвердила специальную форму — 3-НДФЛ, последние правки в которую были внесены 25 октября 2017 года. Документ, подтверждающий правомерность данного бланка, — приказ ММВ-7-11/522.

Как составить

Процесс заполнения налоговой декларации может происходить по-разному, причем каждый налогоплательщик имеет право самостоятельно выбрать, каким из нижепредложенных вариантов ему воспользоваться:

- Оформить на бумажном носителе. Первый способ — это внести данные от руки в форму 3-НДФЛ, которую можно скачать по приведенной выше ссылке. В этом случае налогоплательщику необходимо определиться, какие страницы бланка он должен заполнить, и вписать в них достоверные сведения без ошибок.

Оформить на компьютере. Налоговым законодательством утверждено специально разработанное программное обеспечение для заполнения декларации 3-НДФЛ, которое можно или скачать, или вписать в него информацию в онлайн-режиме. После того как в программу будет полностью внесена вся требуемая информация, ее нужно переслать на проверку в налоговую службу.

Если же у физического лица, которому необходимо оформить форму 3-НДФЛ, возникают какие-либо затруднения относительно данного вопроса, рекомендуем задать их налоговому инспектору, работающему в инспекции по месту его регистрации.

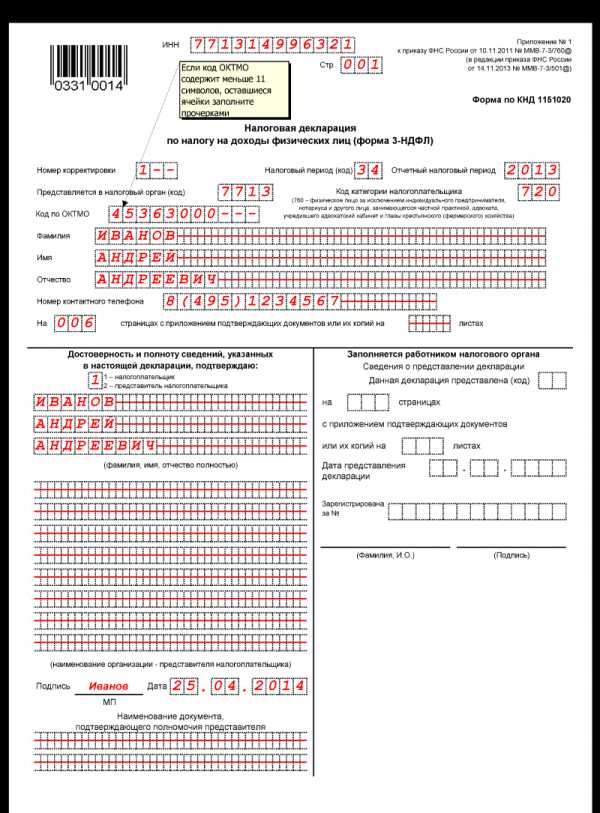

Классификация страниц

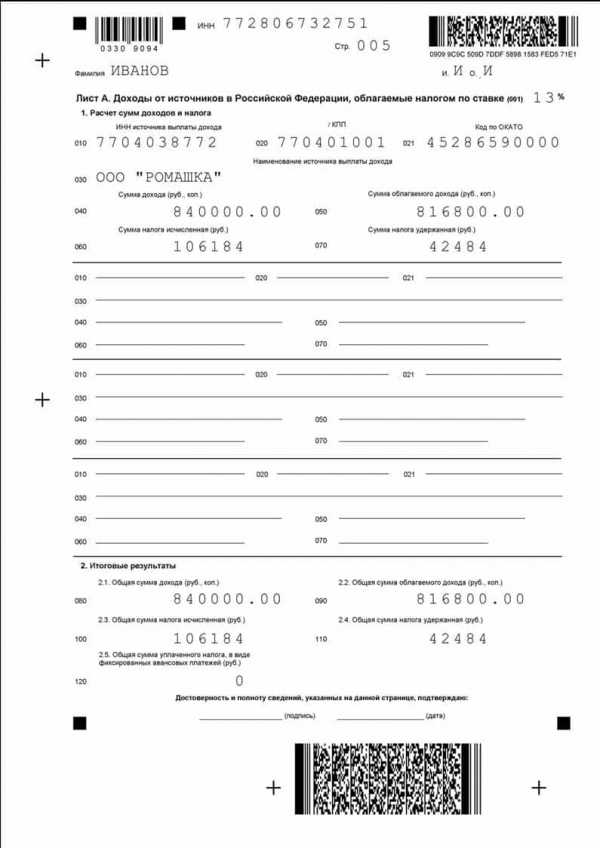

Бланк налоговой декларации начинается с титульной страницы, в которую должны быть внесены основные сведения о заявителе на вычет, затем идут разделы один и два, предназначенные для внесения всевозможных расчетных значений, имеющих отношение к налогооблагаемой базе, а за этими страницами уже следует лист А, посвященный информации о доходах.

Все эти листы должны быть заполнены физическим лицом в любом случае, независимо от того, для каких целей оно подает декларацию (если прибыль налогоплательщика поступает со стороны иностранных государств, то нужно оформить лист Б).

Далее следуют страницы, обозначенные следующими буквами русского алфавита:

«В» — лист, необходимый для письменной отчетности о прибыли физических лиц, занимающихся особым родом деятельности, к которой относятся такие профессии, как предприниматели, руководители фермерских хозяйств, частные адвокаты и нотариусы, а также некоторые другие.

«Г» — на данной странице в соответствующих пунктах отображаются доходы, с которых по закону не снимается НДФЛ. Например, это единоразовая материальная помощь, выдаваемая налогоплательщику за рождение сына либо дочери, компенсации, предоставляемые со стороны руководителей в сторону бывших сотрудников, являющихся инвалидами, подарки, доставшиеся от предпринимателей или предприятий, а также некоторые другие виды прибыли.

«Д1» и «Д2» — оба листа предназначены для указания сведений, касающихся финансовых операций с имуществом. Только лист Д1 заполняется, если речь идет о покупке налогоплательщиком земельного участка, дома, квартиры или комнаты (или же вложении денежных средств в строительство перечисленных объектов недвижимости), а лист Д2, если им была осуществлена сделка по продаже имущества.

«Е1» — эта страница включена в форму 3-НДФЛ для того, чтобы физические лица могли претендовать на стандартные налоговые скидки (это денежные компенсации, которые предоставляются льготным категориям граждан илиродителям в качестве помощи в обеспечении детей) либо социальные вычеты (возмещение налога за расходы, связанные с оплатой медицинских процедур и покупкой медикаментов, с выплатами за обучение, а также со взносами благотворительного, пенсионного и страхового характера).

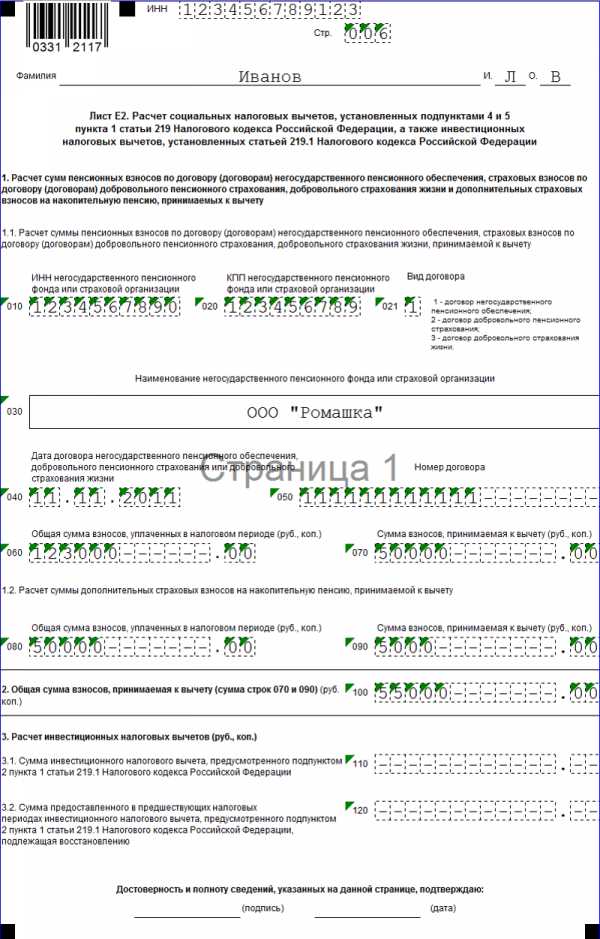

«Е2» — лист с подобным обозначением нужен для физических лиц, заявляющих на сокращение налоговой базы согласно подпунктам 1.4 и 1.5, которые входят в состав статьи 219 Налогового кодекса. То есть это всевозможные налоговые скидки, которые выдаются инвесторам, переплатившим НДФЛ.

«Ж» — такую страницу обязаны заполнять те налогоплательщики, которые по закону имеют право на получение профессиональной налоговой компенсации. К данной категории физических лиц относятся не только индивидуальные предприниматели и лица, получающие прибыль в результате выполнения гражданско-правовых заданий, зафиксированных в специальных договорах, но и налогоплательщики, чей доход связан с объектами авторского права, а также частные юристы.

«З» — этот лист занимает сразу несколько страниц бланка 3-НДФЛ и посвящен доходам, связанным с осуществлением различных имущественных сделок с помощью ценных бумаг, а также прибыли, которая поступает налогоплательщикам от операций с производными финансовыми инструментами (соглашение, фиксирующее права, касающиеся базового актива).

«И» — данная страница необходима для проведения расчетных операций налогооблагаемой базы по прибыли, поступившей физическим лицам, которые принимают участие в инвестиционных товариществах.

Как правильно составить декларацию

Если декларация заполняется на бумажном носителе, то обязательно скрепите листы, тем самым исключив потерю одного или нескольких из них. Скрепление должно быть сделано в тех местах страниц, где нет никакой информации или изображений. Помимо этого, важен формат и цвет печати. Пользуйтесь только черным или синим цветом и ни в коем случае не печатайте одновременно несколько страниц на одном листе.

Также в процессе заполнения налоговой декларации стоит учитывать, что вся указанная информация должна иметь документальное подтверждение. То есть написанные на титульной странице паспортные сведения должны полностью соответствовать данным, отображенным в приложенной к форме 3-НДФЛ копии паспорта, сумма расходов — размеру, указанному в платежной документации, и так далее.

Кроме этого, если заявитель на вычет сомневается в своих правах на уменьшение налогооблагаемой базы, для прояснения ситуации рекомендуем ознакомиться с 218-221 статьями Налогового кодекса. Также очень важно соблюсти срок подачи на рассмотрение бланка 3-НДФЛ и не забыть о таком понятии, как срок давности вычета.

Внимание! Если в декларацию вносит информацию налогоплательщик, получающий прибыль не в России, а с помощью других государств, то переводить иностранную валюту в рубли необходимо согласно курсу, установленному Центральным Банком.

grazhdaninu.com

Налоговая декларация — Википедия

Материал из Википедии — свободной энциклопедии

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 1 марта 2019; проверки требуют 4 правки. Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 1 марта 2019; проверки требуют 4 правки.Налоговую декларацию должны подавать лица, осуществляющие предпринимательскую деятельность, без образования юридического лица (ИП), в т.ч. нотариусы, адвокаты, репетиторы, домработницы.[1] Предприниматели и организации обязаны предоставлять декларации даже при нулевом доходе.[2]

Сроки представления налоговой декларации[править | править код]

В Российской Федерации, в соответствии с Налоговым Кодексом, налогоплательщики должны представлять декларацию не позднее 30 апреля года, следующего за истёкшим налоговым периодом.

Декларации по некоторым налогам (в частности, налогу на прибыль организаций) необходимо предоставлять не только за налоговый период, но и за отчетные периоды. Некоторые декларации (такие как, декларация по НДС) предоставляются ежеквартально, т.е. за каждые три месяца.

По видам декларируемых налогов различают следующие виды деклараций:

- ↑ Интернет-интервью с М.В. Истратовой \ Консультант Плюс

- ↑ Образцы нулевых деклараций и сроки предоставления

- ↑ Журнал по налогообложению и учёту Главбух, виды налоговых деклараций.

ru.wikipedia.org

Как составить декларацию о доходах?

Существует два типа деклараций, которые нужно заполнять для предоставления информации о доходах. К ним относятся:

4-НДФЛ

3-НДФЛ

Каждая из видов деклараций предназначена для разных граждан РФ. 4-НДФЛ предусмотрена для физических лиц (индивидуальных предпринимателей), которые попадают под общую систему налогообложения, а также адвокаты и нотариусы.Что касается 3-НДФЛ, то данная декларация предназначена для физических лиц, которые занимаются трудовой деятельностью согласно трудовым договорам или арендой имущества.

Такую же декларацию заполняют и сдают до 30 апреля следующего года владельцы имущества, налоговые резиденты, граждане, выигравшие лотерею или получившие вознаграждение и другие.

Как определить, нужно ли вам составлять декларацию о доходах?

Даже если с учётом всех вычетов (покупка жилья, обучение, лечение), вы не обязаны платить налоги государству, вам в любом случае нужно заполнить и сдать декларацию о доходах в нужной форме. Существует также такое понятие, как «родительский вычет», который также влияет на заполнение и сдачу декларации. Вы недавно продали дом, который был в вашей собственности менее трёх лет? Если да, то вам тоже нужно заполнить декларацию.

Заполнить декларацию о доходах просто

Проще всего заполнить декларацию по налог на доходы физических лиц в специальной программе. Её можно скачать практически на любом популярном сайте, посвящённом налогообложению в РФ или на сайте www.nalog.ru. Программу вы сможете быстрой найти на данном ресурсе, если заглянуть в раздел «Физические лица». На данной странице справа вы увидите нужное программное обеспечение: декларацию в формате exe. Далее, нужно скачать это файл, запустить и установить на компьютер.

Запустите программу и настройте её: укажите нужное поле (4-НДФЛ или 3-НДФЛ), в поле номер инспекции, укажите тот, где вы стоите на учёте, номер корректировки оставляете тот, что фигурирует в программе по умолчанию. Другие цифры менять не надо. Там, где нужно поставить признак налогоплательщика стоит поставить галочку на пункте «другое физическое лицо».

Настройте также соответствующим образом графу «Сведения о документах» (фамилию, имя, отчество, дату и место рождения, паспортные данные, адрес и другую информацию), «Доходы, полученные в РФ» (выбрать нужный процент (13%, 9%, 35%). После того, как вы определитесь с процентной ставкой, укажите наименование, ИНН, КПП для компании, в которой вы работаете, «Сведения о доходах» (вычеты, способы приобретения недвижимости и другие данные).

После того, как все нужные графы будут заполнены, декларацию можно просмотреть и распечатать.

Декларацию можно также заполнить от руки или сканировать, заполнить на компьютере и распечатать чернилами черного или синего цвета. Весьма полезным ресурсом для вас будет ссылка: http://base.consultant.ru/cons/rtfcache/LAW156337_2_20141105_141542.PDF, которая содержит нужный документ в формате pdf.

В такой декларации нужно заполнить аккуратно печатными буквами свои паспортные данные, код налогового органа, который примет декларацию, код ОКТМО. Далее, следует выбрать ставку, которая надлежит налогообложению (9, 13, 15, 30, 35), а также указать сумму налога, надлежащего к уплате.

Декларация за этот год помещена на 23 страницы, но заполнять вам нужно только те, которые относятся к вашей деятельности и являются обязательным для учёта. Здесь же следует указать налоговые вычеты, которые у вас есть, потому что они участвуют в формировании ставок и сумм, которые подлежат к внесению в государственную казну.

mkaistina.ru

бланк, образец заполнения, как правильно заполнить ИП и на обучение?

Налоговая декларация по форме 3-НДФЛ используется чаще всего индивидуальными предпринимателями, чтобы каждый год давать информацию относительно денежных перечислений в государственный бюджет.

Обязанность по заполнению документа возникает и у простых граждан, получающих дополнительные доходы.

В чём суть документа?

Действующее законодательство РФ определяет порядок, в котором этот документ заполняется. Российские службы разрабатывают подробные инструкции для всех граждан страны.

По своей сути, данный документ – главная отчётная форма для тех, кто получает дополнительный доход не на основном месте работы. В декларации обязательно присутствует информация, касающаяся налоговых скидок и льгот, полученных по отчётному периоду.

Совокупный годовой доход устанавливает для того, чтобы легче было определиться с налоговыми обязательствами.

Для чего нужна форма р14001? Правила заполнения и рекомендации по ссылке.

В данный период включаются доходы по:

- Недвижимости, передаваемой в аренду.

- Продаже транспортных средств.

- Выигрышу в конкурсах.

- Денежным средствам зарубежного происхождения.

- Имуществу, которое было продано.

- Продаже объектов недвижимого имущества.

Заполненный образец декларации.

Заполненный образец декларации.В каких ситуациях требуется оформление декларации?

- Если человек платит налоги самостоятельно, без участия работодателя.

- Если статус плательщика сменился. Сначала он не был резидентом страны, но потом им стал. И необходимо вернуть налоги, переплаченные в бюджет, излишне удержанные суммы. Появление переплат связано с тем, что ставка НДФЛ становится меньше. Возвращение части трат возможно и в том случае, если работодатели не обеспечили получение стандартных льгот.

- При желании заявить о наличии социальных, налоговых вычетов. К примеру, при расходах по обучению или лечению.

Информация о бланке 3-НДФЛ

Налоговую декларацию обязательно заполняют по форме 3-НДФЛ за тот же период по отчётности, когда заявляют вычет, получают доходы.

В ряде случаев допускается использование в качестве приложений дополнительных доказательств.

Например, это нужно тем, кто из не резидента становится резидентом. Тогда необходимо подтвердить подобную смену.

Как правильно выставить счёт на оплату от ИП и в каких случаях это необходимо? Подробная информация в данной публикации.

На официальном сайте налоговой службы есть специальные шаблоны, позволяющие практически автоматом заполнить всю необходимую информацию.

С помощью программы бланк заполнит любой человек, даже без специальных навыков. Там же есть брошюра, разъясняющая вообще всё, что касается декларации.

В каком порядке лучше заполнить бланк: реквизиты и образец

Из обязательных элементов документа – два раздела, плюс титульный лист. Можно включить и другие разделы, но обычно это делают по желанию.

То есть, если присутствуют расходы с доходами, которые необходимо отразить именно в конкретном блоке информации.

- Лист А – для отображения доходов, полученных напрямую из российских источников. В этом листе не нужно писать о деньгах, полученных теми, кто занимается предпринимательской или адвокатской деятельностью. Для этой информации уже используют лист Б.

Заполняя лист А, каждый из источников средств рассматривают в отдельной графе. Отдельный учёт действует для каждой из налоговых ставок. Суммы из справки 2-НДФЛ берут, когда сообщают о доходах по трудовым, гражданско-правовым договорам. Допускается заполнение нескольких листов А, если данные не умещаются на одном.

- Лист Б – для переводов денежных средств из-за границы. Но этот лист заполняют только люди со статусом налоговых резидентов РФ.

Заполнение листа Б обязательно для глав крестьянских или фермерских хозяйств, арбитражных управляющих, нотариусов, адвокатов с предпринимателями. Отдельный лист Б составляют для каждого из видов деятельности. При заполнении сразу нескольких листов используют итоговый, чтобы рассчитать общие суммы.

Скачать образец формы можно по этой ссылке.

Ещё есть лист E1. Здесь указывают суммы по социальным, стандартным вычетам. Если их можно предоставить, действуя на основании 218, 219 статей НК РФ.

Бланк декларации.

Бланк декларации.О порядке подачи документа

Максимальный срок подачи – до 30 апреля, следующего за годом, по которому и отчитываются. Есть лишь некоторые ситуации, когда допускается более поздняя сдача.

К примеру, если иностранец прекращает свою деятельность, а потом выезжает на территорию другой страны.

При возврате налогов, составлении деклараций для вычетов, нет определения по конкретным срокам. Ведь в таких случаях заполнение документа не является обязанностью.

Это право, которым наделяется каждый гражданин. Подают декларации в любое время, даже если календарный год уже закончился.

Главное – максимум на протяжении трёх лет заявить о праве на получение вычета.

Как рассчитать алименты на ребёнка от зарплаты? Инструкция в этой статье.

Вне зависимости от причины оформления, бумаги отдают представителям налоговых служб по месту жительства. То есть, обращаться надо по адресу прописки. Ведь именно по таким объектам ведётся сам учёт.

Исключением из правил становятся только нерезиденты. Они сдают документы по месту проживания.

Как заполнять 3-НДФЛ на обучение?

Для получения вычета за учёбу заполнять необходимо титульный лист вместе с первым и вторым разделом, листами А и Е. Титульный лист включает данные по:

- ИНН налогоплательщика.

- Номеру страницы (001).

- Корректировочному номеру. Он равен 0 при подаче заявления в первый раз.

- Налоговому периоду – 34.

- Категории налогоплательщика. Здесь ставим цифру 760.

- ФИО прописью.

- Актуальному телефонному номеру.

- Достоверности сведений. Ставим 1, если за подачу отвечает сам налогоплательщик.

- Подписи и дате в нижней части.

Далее переходим к листу А. Он посвящён доходам, полученным за период отчётности. Раздел 6 обязателен для заполнения теми, кто трудится сразу на нескольких предприятий, чьи номера ОКТМО отличаются друг от друга.

Сумма вычета пишется для листа E1. Там же считается налог, вместе с вычетом.

Раздел 1 нужен для определения НДФЛ. Она подлежит возврату, либо уплате в бюджет. Налоговая база вычисляется при помощи второго Раздела. И для общего налога по всему доходу, полученному ранее.

Налоговые вычеты

Налоговыми вычетами называют суммы, уменьшающие размер дохода, с которого платятся налоги. Иногда налоговые вычеты обозначают часть подоходного налога, уплаченную ранее, но предполагающую возврат.

На получение налогового вычета вправе рассчитывать каждый гражданин РФ. Для этого и подаются декларации в контролирующие органы.

На что обращать внимание при заполнении?

Только сам налогоплательщик подтверждает, что в декларации указаны полные, достоверные данные. Либо этим правом наделяется законный представитель, на основании соответствующей доверенности.

Для несовершеннолетних законными представителями выступают родители, либо опекуны.

Доверенность требует подтверждения законности со стороны нотариуса.

При наличии законного представителя на первой странице декларации ставят дополнительные отметки:

- Цифру 2 в поле, специально отведённом для этого.

- ФИО лица, который выступает представителем. Данные берутся из документа для удостоверения личности.

Заполнение документа в электронной форме

Благодаря современным технологиям даже на заполнение деклараций уходит не так много времени, как раньше. В интернете легко найти формы, бланки данных документов.

Для заполнения допускается применять программы по автоматическому бухгалтерскому учёту.

Предприниматель сам выбирает способ заполнения с наиболее удобными характеристиками. Можно справиться с этим и самостоятельно при наличии соответствующих навыков со знаниями.

Уточнённые декларации подаются в случае допущения ошибок, необходимости исправить предоставленную информацию.

Пример заполнения декларации 3-НДФЛ.

Пример заполнения декларации 3-НДФЛ.Какие документы представляются дополнительно?

На руках у плательщика должны быть две копии декларации. И на каждой странице нужно поставить свою подпись. Можно взять ещё и документ в электронном виде для перестраховки.

Один из печатных вариантов отдаётся инспектору. Второй остаётся у заявителя. На нём ставят отметку о том, что бумаги были приняты в службе. Бумаги сохраняют свою юридическую силу на протяжении трёх лет.

Время экономится благодаря почтовой пересылке. Но такая процедура требует повышенного внимания со стороны граждан. Для этого пользуются конвертами в формате А4.

Обязательное приложение – опись с тем, что находится внутри конверта. Её составляют в количестве двух экземпляров – один для налогоплательщика, а другой – для сотрудника почтовой службы. Оформляются такие письма как ценные.

Главное – сохранить квитанцию, подтверждающую оплату.

Как быть с повторной подачей декларации?

При обнаружении ошибок после камеральной проверки велика вероятность того, что декларацию попросят сдать повторно.

Гарантийное письмо может стать единственным подтверждением оплаты долгов. О том, как его составить и где применять – читайте в этом материале.

Из-за этого увеличивается время, которое требуется для возврата налогов.

В каких ситуациях чаще всего появляются ошибки?

- Потеря документов работниками служб. Но такое случается редко. С любым вопросом надо обращаться только в налоговую службу по месту жительства.

- Неверные реквизиты банковского счёта, который предоставляется для зачисления суммы возврата.

- Отсутствие документов, подтверждающих появление расходов на протяжении года. Или отсутствие информации по целевому направлению расходов.

- Иногда неоднократно возвращают даже сами заявления, связанные с необходимостью вернуть налог.

- Наличие недочётов при заполнении декларации. Тогда из инспекции высылают запрос, в котором просят устранить ошибки.

- Прилагается не полный комплект документов. Обычно такая ошибка связана с индивидуальным характером самих деклараций. В каждой ситуации создаётся отдельный перечень документов.

О проверке и её сроках

Идеальный вариант – когда деньги за налог возвращаются максимум за четыре месяца. Но на практике данная процедура занимает от полугода до года-полутора лет.

Особенно, если декларацию возвращают неоднократно. Камеральные проверки должны длиться не более трёх месяцев, по отдельному конкретному документу.

После завершения проверок налогоплательщику приходит отчёт. В нём указывают, что оплата средств произведена, либо в ней отказано. При этом обязательно указываются причины отклонения просьбы, если это необходимо.

При согласии выплату производят максимум за месяц.

Выводы

Основной формой для отчёта граждан и индивидуальных предпринимателей становится именно бланк декларации 3-НДФЛ.

Указание паспортных данных, ФИО и ИНН обязательно.

То же самое касается прописки, кодов ОКАТО. Необходимо написать о категории, к которой относится сам налогоплательщик, налоговая служба. Наконец, даётся информация обо всех понесённых за год расходах в связи с налоговыми вычетами.

Подача декларации бывает как обязательной, так и добровольной. 3-НДФЛ не подаётся, если продают имущество, находящееся в собственности более трёх лет.

При самостоятельном заполнении документа налоговые инспекторы рекомендуют пользоваться карандашом. Когда проверка заканчивается, всю информацию обводят ручкой.

Ошибки допускают практически все, кто занимается этим вопросом самостоятельно. Но допускается и применение компьютеров для решения этого вопроса. А лучше пользоваться специализированными программами.

Чтобы научиться правильно и быстро заполнять декларацию посмотрите это видео:

fbm.ru

правила оформления от руки и другие

Налоговая декларация играет решающую роль в том, получит ли физическое лицо вычет, поэтому порядок заполнения 3-НДФЛ требует особого внимания.

Как правило, налогоплательщики имеют по закону полное право на сокращение своей налогооблагаемой базы, но теряют данную возможность в связи с совершением различных ошибок при заполнении декларации. Чтобы избежать данных последствий, рекомендуем ознакомиться с текстом данной статьи, посвященным теме порядка оформления налоговой декларации.

Что такое декларация 3-НДФЛ и как ее оформлять

Перед тем как начать обсуждать условия, согласно которым должен быть заполнен документ, предлагаем разобраться с тем, зачем он введен в действие налоговым законодательством и что из себя представляет.

Налоговая декларация – это один из обязательных типов документов для подачи в налоговую службу, который, как правило, составлен в соответствии со специально принятой формой 3-НДФЛ.

Декларация служит для того, чтобы налоговая инспекция смогла проконтролировать все источники доходов физического лица, суммы налоговых сборов, снятых с них, а также различные финансовые операции, которые имеют отношение к расходам.

Физические лица зачастую сталкиваются с оформлением документа подобного рода, когда речь идет о получении налогового вычета. Однако в некоторых ситуациях документ заполняется и по другим причинам.

Следует отметить, что если налогоплательщик отдал декларацию на рассмотрение с требованием начисления налоговой скидки в текущем году и получил не всю материальную компенсацию, то чтобы забрать остаток денежных средств, необходимо снова заполнить документ, но только уже за новый налоговый период.

Правила заполнения

Теперь самое время перейти к следующему этапу – рассмотреть правила оформления документа. Настоятельно рекомендуем не пренебрегать ими, поскольку они очень важны и оказывают влияние на сроки рассмотрения декларации. Чем больше ошибок, тем дольше претендент на вычет будет ожидать поступления материальных средств на счет в банке.

Информация должна вноситься в бланк 3-НДФЛ в соответствии со следующими требованиями:

- Потеря данных. Ни в коем случае нельзя сдавать документ с данными, которые либо исправлены, либо потеряны, либо повреждены. Чаще всего налогоплательщики допускают подобные оплошности при скреплении листов, поэтому предварительно проверьте перед данной процедурой, не был ли захвачен текст.

- Заполнение. Все сведения, требуемые для внесения в поля декларации, как правило, берутся из документов, которые уже имеются на руках у налогоплательщика. Если же физическое лицо не находит в них нужную информацию, то оно может обратиться к налоговому инспектору с просьбой выдать справку, вмещающую необходимые сведения.

- Формат записи. Данные, предоставление которых требуется в определенной ячейке, должны быть четко в ней и не выходить за ее пределы.

- Написание размеров денежных сумм. Все денежные суммы прописываются полностью. То есть не только целая часть – рубли, но и дробная – копейки.

- Сведения о доходах, заработанных вне Российской Федерации. В данной ситуации денежные средства, полученные в пределах другого государства, переводятся в российскую валюту. После этого проводится округление (если дробная часть составляет менее 50 копеек, то она не учитывается, а если более, то округляется в сторону полного рубля), прописывается только целая часть.

- Доходы, полученные не в рублях. Если физическое лицо получало какие-либо доходы в иностранной валюте, то их нужно переводить в рубли, используя строго тот курс, который утвержден Центральным банком России.

- Верхняя часть каждой страницы. На всех без исключения листах налоговой декларации должны быть проставлены номера страниц, фамилия, инициалы и идентификационный номер физического лица. Если же физическое лицо не является частным предпринимателем, то для него не обязательно проставлять на каждом листе код.

- Нижняя часть каждой страницы. Все страницы декларации, помимо титульного листа, должны содержать определенные реквизиты – это личная подпись физического листа и дата оформления документа. Проставлением своей подписи налогоплательщик подтверждает, что все вышеуказанные данные соответствуют действительности, и в противном случае несет административную ответственность.

- Написание текста. Как известно, в большинство ячеек декларации вносятся цифровые обозначения, однако в некоторые из них все-таки нужно вписывать текст. Начинать писать текст нужно с самого левого края ячейки, не оставляя при этом слева пустых клеток, что поможет исключить вероятность того, что информация не влезет в отведенную для нее графу.

Общие требования

Помимо вышеуказанных правил, физические лица должны учитывать, что информация должна быть вписана аккуратно и быть достоверной.

После внесения сведений в документ нужно несколько раз перепроверить, в точности ли они соответствуют аналогичным данным, указанным в других документах, а также не забывать о том, что декларация должна быть отдана на рассмотрение не раньше, чем окончится налоговый период, за который она оформляется.

Помимо этого, нужно учитывать, что существует несколько образцов документа подобного рода. Использовать нужно тот, который составлен за год, предшествующий сегодняшней дате.

Можно ли заполнить 3-НДФЛ от руки

Налоговым законодательством утверждено два пути оформления декларации 3-НДФЛ – это с помощью специальной программы и собственноручно налогоплательщиком. В последнем случае все листы документа должны быть заполнены ручкой черного либо синего цвета. Другие цвета чернил категорически неприемлемы.

Если физическое лицо принимает решение собственноручно составлять декларацию, то ему следует помнить о таких нюансах порядка заполнения:

- Текст. В тех ячейках, в которых должен присутствовать текст, его необходимо прописывать большими русскими буквами, начиная с левого края.

- Отсутствие данных. Иногда случается так, что некоторые сведения физическому лицу вносить не нужно. В подобной ситуации ячейки оставлять пустыми нельзя, поскольку налоговый инспектор может подумать, что физическое лицо попросту забыло вписать информацию. В ячейках подобного рода необходимо ставить прочерки. Также это касается и тех ячеек, которые заполнены не полностью.

- Сведения не помещаются на страницу. Нередко происходит так, что информация, которую нужно внести в документ, достаточно объемная и полностью не вмещается в отведенный для нее лист. В таких случаях нужно добавить дополнительный лист, причем обязательно на нем проставить номер страницы, подпись, дату, идентификационный номер налогоплательщика и его личные данные. Однако при этом сведения итогового характера должны быть указаны именно на добавленном листе. Например, общая сумма налогового вычета.

- Дробные цифры. Зачастую в декларации 3-НДФЛ для внесения дробных чисел предоставляется гораздо больше ячеек, чем требуется. В таких ситуациях, физическое лицо в самой левой ячейке должно проставить целую часть и несколько прочерков, между ячейками написать знак дроби, а в следующую внести дробную часть и также прочерки.

Например, если налогоплательщик заполняет документ с целью уменьшения налогооблагаемой базы в связи с приобретением недвижимости, находящейся в долевой собственности, и ему нужно вписать значение 1/5 в две графы, состоящие из пяти ячеек каждая, то это делается следующим образом: 1—-, знак “/”, 5—-.

grazhdaninu.com

Что такое декларация и где она нужна?

Если большинство предпринимателей хорошо знает о необходимости уплаты налогов и сдачи установленной формы отчетности, то многие начинающие бизнесмены нередко задаются вопросом, что такое налоговая декларация.

Это понятие детально представлено в Налоговом кодексе РФ и подразумевает под собой официальный документ, в котором ИП, юридические и физические лица подтверждают свои доходы за определенный период времени.

Что означает слово «декларация»?

Что такое налоговая декларация?

Что такое декларация 3 НДФЛ?

Зачем нужно подавать налоговую декларацию?

Что будет, если не сдать налоговую декларацию?

Что означает слово «декларация»?

В русский язык термин «декларация» попал из Франции. Слово declaration означает «заявление» и имеет разные значения. В международном праве это акт, в котором стороны формулируют согласованные цели и принципы, в политэкономии – государственный документ, содержащий основы внутренней и внешней политики страны, а в экономике – заявление налогоплательщика в налоговые службы по специальной форме.

Что такое налоговая декларация?

Налоговая декларация представляет собой документ, в котором отражается отчетность перед государственными органами о доходах, распространяющихся на них скидках и льготах, а также об объемах производимых товаров или оказываемых услуг. На основании подобного заявления налоговые службы контролируют величину налога, который подлежит уплате в казну.

Существует более десятка видов налоговых деклараций, различающихся в зависимости от деятельности предпринимателя и используемой им системы налогообложения.

В частности, каждая организация в обязательном порядке сдает декларацию по налогу на прибыль, определяемую как сумма дохода за вычетом расходов. Физические лица должны подавать налоговую декларацию по НДФЛ, а владельцы транспортных средств – декларацию по транспортному налогу.

Согласно Налоговому кодексу, декларация на прибыль подается не позже 20 апреля после истекшего налогового периода. По некоторым налогам документы предоставляются за отчетные периоды, а также за каждый квартал. Если за отчетный период у компании не было движения средств, в налоговые службы подается нулевая декларация (ежеквартально), в которой во всех графах проставляются прочерки.

Что такое декларация 3 НДФЛ?

Декларация 3 НДФЛ – это форма отчетности, в которой физические лица заявляют в налоговую о своих доходах и расходах за календарный год. При заполнении отчетности учитываются все доходы лица – в денежной и натуральной форме.

Налогоплательщиками выступают резиденты РФ, а также люди, которые получают доход от источников в России, но не являются ее налоговыми резидентами. Как правило, налог с зарплаты удерживается на предприятии, но если вы имеете дополнительные прибыли, то на них следует подавать декларацию.

Стандартная ставка по НДФЛ составляет 13 % и применяется на доходы от продажи (аренды) транспорта и недвижимости, от преподавательской деятельности, выигрыша в лотерею, дивидендов и т. д.

На некоторые виды доходов ставка может варьироваться от 9 до 35 %. Подается декларация 3 НДФЛ не позднее 30 апреля после отчетного календарного года по месту жительства физического лица лично или по почте.

Зачем нужно подавать налоговую декларацию?

Благодаря декларациям налоговые службы могут осуществлять контроль над размерами налогов, которые выплачиваются предпринимателями и физическими лицами. Отчетность по НДФЛ позволяет налогоплательщикам получить довольно существенные налоговые вычеты.

Если у вас на обеспечении находятся дети, вы относитесь к льготным категориям граждан, осуществляли расходы на лечение, учебу, благотворительные цели, то после сдачи налоговой декларации у вас есть возможность вернуть часть потраченных средств.

Что будет, если не сдать налоговую декларацию?

Если за отчетный период вы получали доход, но не отчитались о нем в налоговой, следует ожидать административных взысканий. В случае продажи недвижимости или автомобиля налоговая в любом случае узнает о сделке, а штрафы за уклонение от налогов довольно существенны.

Взыскания насчитываются и за несвоевременную подачу декларации. К примеру, за просрочку на полгода после 30 апреля взимается штраф в размере 5 % от ежемесячной налоговой суммы.

www.mnogo-otvetov.ru