4. Порядок исчисления налога на добавленную стоимость \ КонсультантПлюс

О действии правовых актов, изданных до 04.09.2018, см. ст. 392 ФЗ от 03.08.2018 N 289-ФЗ.

4. Порядок исчисления налога на добавленную стоимость

5. Налоговая база для исчисления налога на добавленную стоимость при ввозе товаров (за исключением товаров, указанных в пункте 6 настоящей Инструкции) на таможенную территорию Российской Федерации определяется как сумма:

— таможенной стоимости товаров;

— подлежащей уплате таможенной пошлины;

— подлежащих уплате акцизов (по подакцизным товарам и подакцизному минеральному сырью).

При освобождении от уплаты таможенных пошлин или акцизов в налоговую базу для исчисления налога на добавленную стоимость условно начисленные суммы таможенных пошлин и акцизов не включаются.

В случае освобождения от уплаты налога на добавленную стоимость, для целей учета в налоговую базу для исчисления включаются условно начисленные суммы таможенных пошлин и акцизов.

6. При ввозе на таможенную территорию Российской Федерации продуктов переработки товаров, ранее вывезенных с нее для переработки вне таможенной территории Российской Федерации в соответствии с таможенным режимом переработки вне таможенной территории, налоговая база определяется как стоимость такой переработки.

(в ред. Приказа ГТК РФ от 31.07.2002 N 817)

(см. текст в предыдущей редакции)

7. Налоговая база определяется отдельно по каждой группе товаров одного наименования, вида и марки, ввозимой на таможенную территорию Российской Федерации.

Если в составе одной партии ввозимых на таможенную территорию Российской Федерации товаров присутствуют как подакцизные товары (подакцизное минеральное сырье), так и неподакцизные товары и минеральное сырье, налоговая база определяется отдельно в отношении каждой группы указанных товаров. Налоговая база определяется в аналогичном порядке в случае, если в составе партии ввозимых на таможенную территорию Российской Федерации товаров присутствуют продукты переработки товаров, ранее вывезенных с таможенной территории Российской Федерации для переработки вне таможенной территории Российской Федерации.

(в ред. Приказа ГТК РФ от 31.07.2002 N 817)

(см. текст в предыдущей редакции)

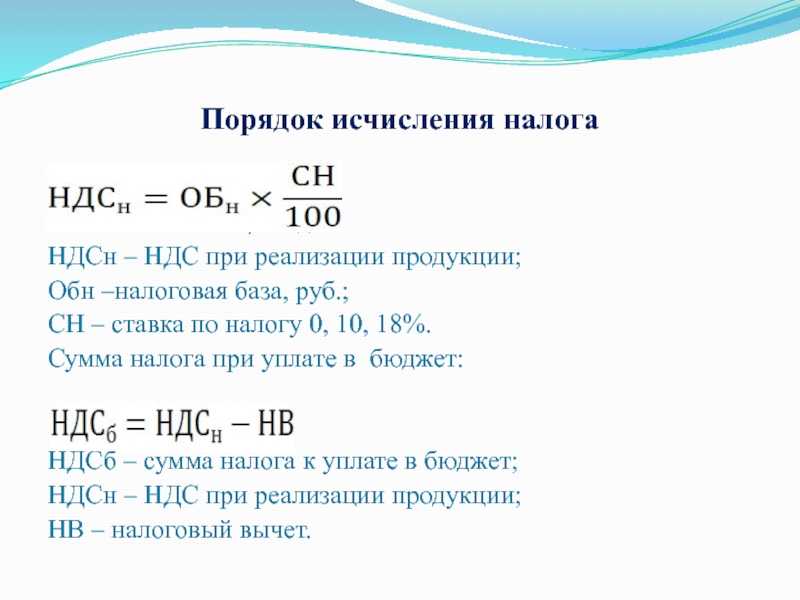

8. Налог на добавленную стоимость в отношении товаров, облагаемых ввозными таможенными пошлинами и акцизами, исчисляется по следующей формуле:

Сндс = (Ст + Пс + Ac) x H, где

Сндс — сумма налога на добавленную стоимость;

Ст — таможенная стоимость ввозимого товара;

Пс — сумма ввозной таможенной пошлины;

Ac — сумма акциза;

Н — ставка налога на добавленную стоимость в процентах.

9. Налог на добавленную стоимость в отношении товаров, облагаемых ввозными таможенными пошлинами и не облагаемых акцизами, исчисляется по формуле:

Сндс = (Ст + Пс) х Н, где

Сндс — сумма налога на добавленную стоимость;

Ст — таможенная стоимость ввозимого товара;

Пс — сумма ввозной таможенной пошлины;

Н — ставка налога на добавленную стоимость в процентах.

10. Налог на добавленную стоимость в отношении товаров, не облагаемых ввозными таможенными пошлинами и акцизами, исчисляется по формуле:

Сндс = Ст х Н, где

Сндс — сумма налога на добавленную стоимость;

Ст — таможенная стоимость ввозимого товара;

Н — ставка налога на добавленную стоимость в процентах.

11. Налог на добавленную стоимость в отношении товаров, не облагаемых ввозными таможенными пошлинами, но подлежащих обложению акцизами, исчисляется по формуле:

Сндс = (Ст + Ас) х Н, где

Сндс — сумма налога на добавленную стоимость;

Ст — таможенная стоимость ввозимого товара;

Ac — сумма акциза;

Н — ставка налога на добавленную стоимость в процентах.

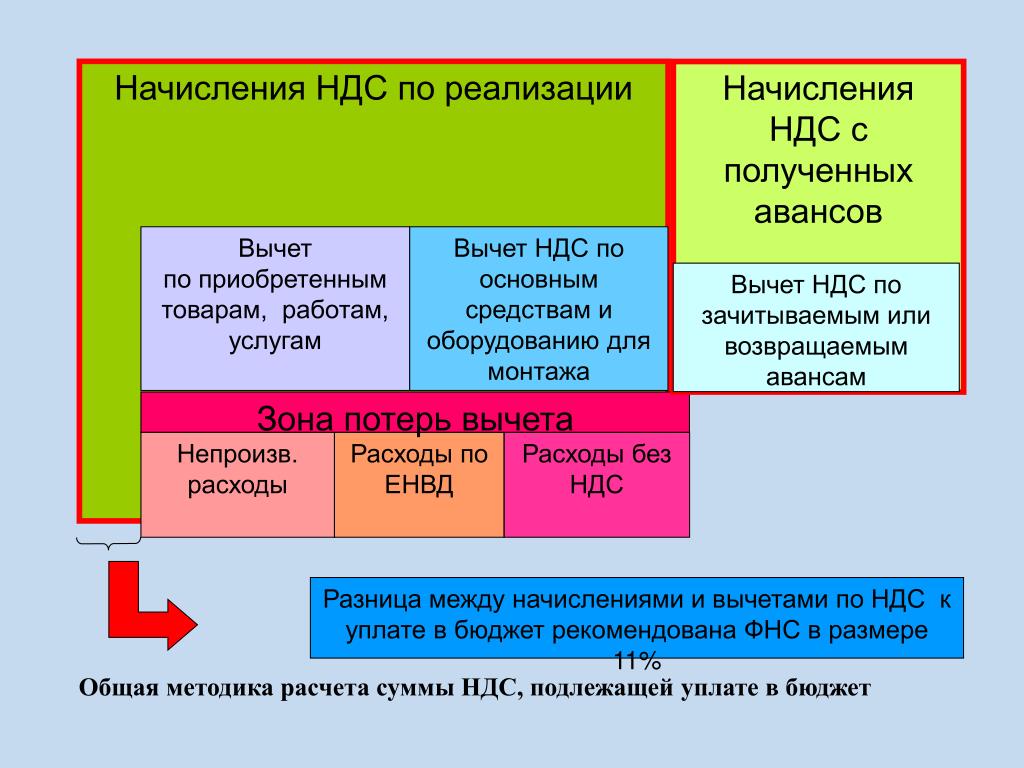

12. Общая сумма налога на добавленную стоимость при ввозе товаров на таможенную территорию Российской Федерации исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, исчисленной в соответствии с пунктами 5 — 11 настоящей Инструкции.

Если в соответствии с пунктом 7 настоящей Инструкции налоговая база определяется отдельно по каждой группе ввозимых товаров, по каждой из указанных налоговых баз сумма налога на добавленную стоимость исчисляется отдельно в соответствии с порядком, установленным абзацем первым настоящего пункта. При этом общая сумма налога на добавленную стоимость исчисляется как сумма, полученная в результате сложения сумм налогов на добавленную стоимость, исчисленных отдельно по каждой из таких налоговых баз.

НДС в Казахстане: ставка, плательщики, как рассчитать, возврат налога на добавленную стоимость

Что такое налог на добавленную стоимость?Еще одним наполнителем государственной казны, помимо ранее описанных нами налогов (налог на землю, транспортный налог, налог на имущество, социальный налог и подоходный налог), является НДС (расшифровка: налог на добавленную стоимость).

Налог на добавленную стоимость – это налог, уплачиваемый от стоимости реализованных товаров, оказанных услуг или работ на территории РК. Также НДС уплачивается при импорте товаров при пересечении границы.

НДС является косвенным платежом. Ибо его уплата осуществляется на всех этапах создания и реализации продукции. То есть, сначала уплата НДС осуществляется производителем товара, потом посредниками (продавцом), а потом уже конечным потребителем, то есть нами с вами.

Кто является плательщиками НДС?Индивидуальные предприниматели; юридические лица-резиденты, кроме госучреждений и общеобразовательных школ; филиалы/представительства нерезидента, ведущие деятельность в Республике Казахстан; импортеры.

Все перечисленные субъекты (согласно Налоговому Кодексу РК) — плательщики налога на добавленную стоимость.

Существует реестр плательщиков НДС. Осуществить поиск плательщиков НДС и получить данные о интересующем вас плательщике можно на портале Электронного правительства.

Постановка на учет по НДС бывает добровольная и обязательная.

Какая ставка НДС в Казахстане?На сегодняшний день, действуют две ставки НДС: 12% и 0%.

0% или нулевая ставка применяется при реализации экспорта товаров. С полным перечнем операций, освобожденных от обложения НДС можно ознакомиться в НК Республики Казахстан.

Ставка 12% применяется во всех остальных случаях.

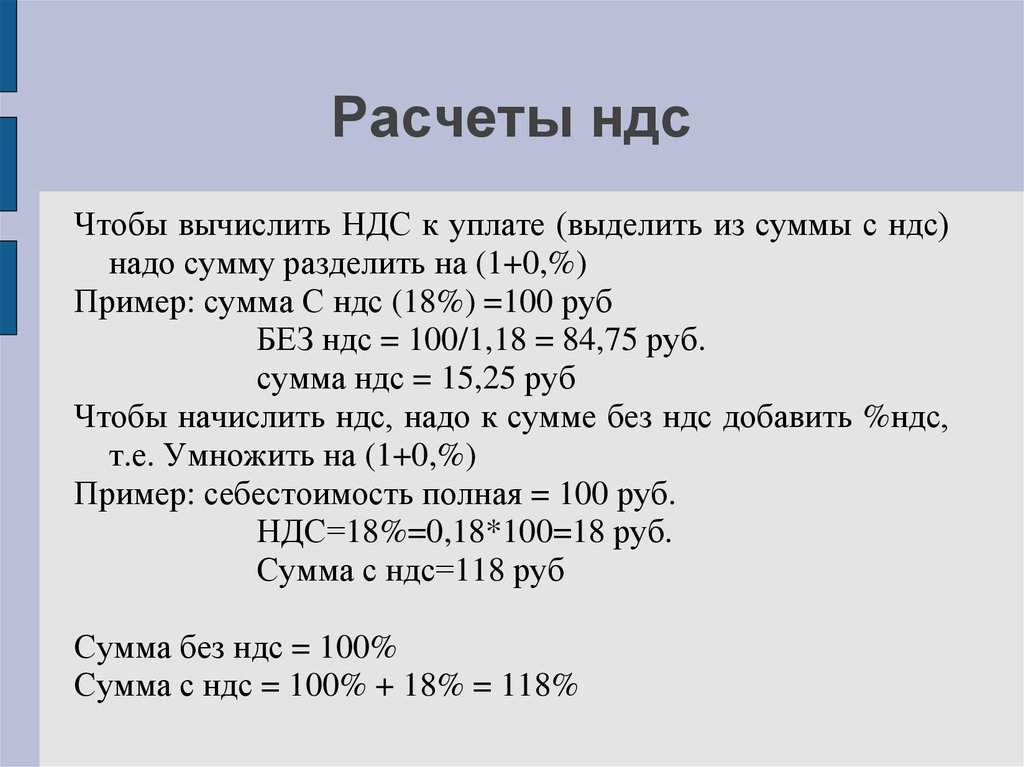

Как посчитать НДС?Произвести расчет НДС можно как самостоятельно, так и с помощью НДС калькулятора на нашем сайте.

Рассчитать налог на добавленную стоимость можно следующим способом:

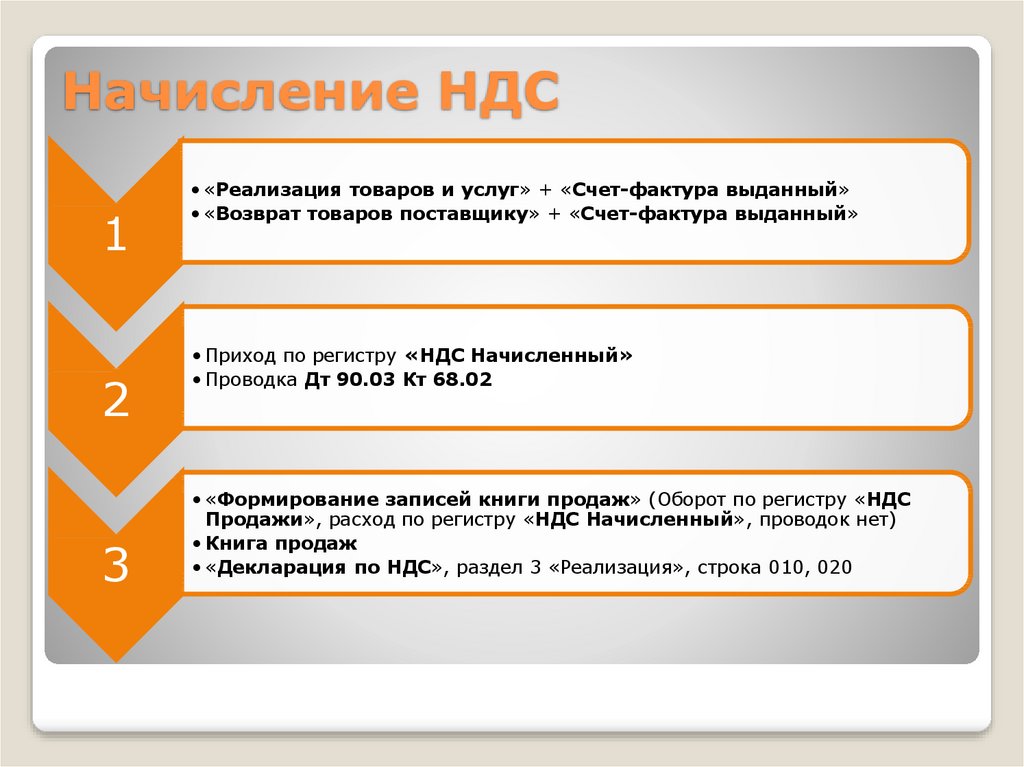

Начисление НДС

НДС = облагаемый оборот (без НДС) х 12% — НДС в зачет

Выделение НДС

НДС = цена товара х 12 : (12 + 100)

Основным нюансом и сложностью расчета суммы НДС является расчет НДС, который идет в зачет.

Рассмотрим на примере, что такое зачет НДС и как он рассчитывается.

- Продавец «Х» приобрел у поставщика «Y» товар на сумму 2 240 тенге (с учетом НДС)

- Из этой суммы: 2 000 тенге — стоимость товара; 240 тенге — НДС.

- Продавец «Х» продал товар за 2 576 тенге (с учетом НДС)

- Из этой суммы: 2 300 тенге — стоимость товара, 276 тенге — НДС

- Но ранее продавец «Х» уже уплатил 240 тенге НДС при покупке этого товара у поставщика «Y»

- Эти 240 тенге и есть НДС, который идет в зачет

- Таким образом продавец «Х» заплатит в казну не все 276 тенге НДС, а 276 — 240 = 36 тенге

Для расчета НДС в зачет используют два метода: пропорциональный и раздельный. Вы сами выбираете, какой из методов для вас будет более выгодным. Выбор метода осуществляется на целый год и поменять его можно будет только с 1 января следующего года.

Отчетный период и сроки уплаты НДСОтчетным периодом по НДС является календарный квартал. Именно за этот период налогоплательщиками подается налоговая декларация (форма 300). Сроки подачи декларации: до 15 числа месяца, который наступает после завершения отчетного квартала.

Именно за этот период налогоплательщиками подается налоговая декларация (форма 300). Сроки подачи декларации: до 15 числа месяца, который наступает после завершения отчетного квартала.

Сам же НДС должен быть уплачен в казну в такие сроки: не позже 25-го числа второго месяца, который следует после завершения отчетного квартала.

Возврат НДСРассмотрим на примере случай, когда возможен возврат НДС.

Продавец «Х» купил товара на 896 000 тенге (включая 96 000 тенге НДС)

Часть товаров на сумму 672 000 тенге продавец «Х» продал за границу (экспорт) за 700 000 тенге (ставка НДС – 0%)

Остальную часть товара на сумму 224 000 тенге продавец «Х» продал на территории РК за 268 800 тенге (включая 28 800 тенге НДС)

НДС в зачет = 28 800 — 96 000 = 67 200 тенге

То есть, как видим, получается, что зачетный НДС превышает начисленный на 67 200 тенге.

Данную сумму продавец «Х» имеет право вернуть из бюджета.

Возврат НДС также возможен по товарам и услугам, приобретенным по гранту или же дипломатическим представительством.

Altinn — Выходной и входной НДС

- Начать и вести бизнес

- Прямые и косвенные налоги

- Выходной и входной НДС

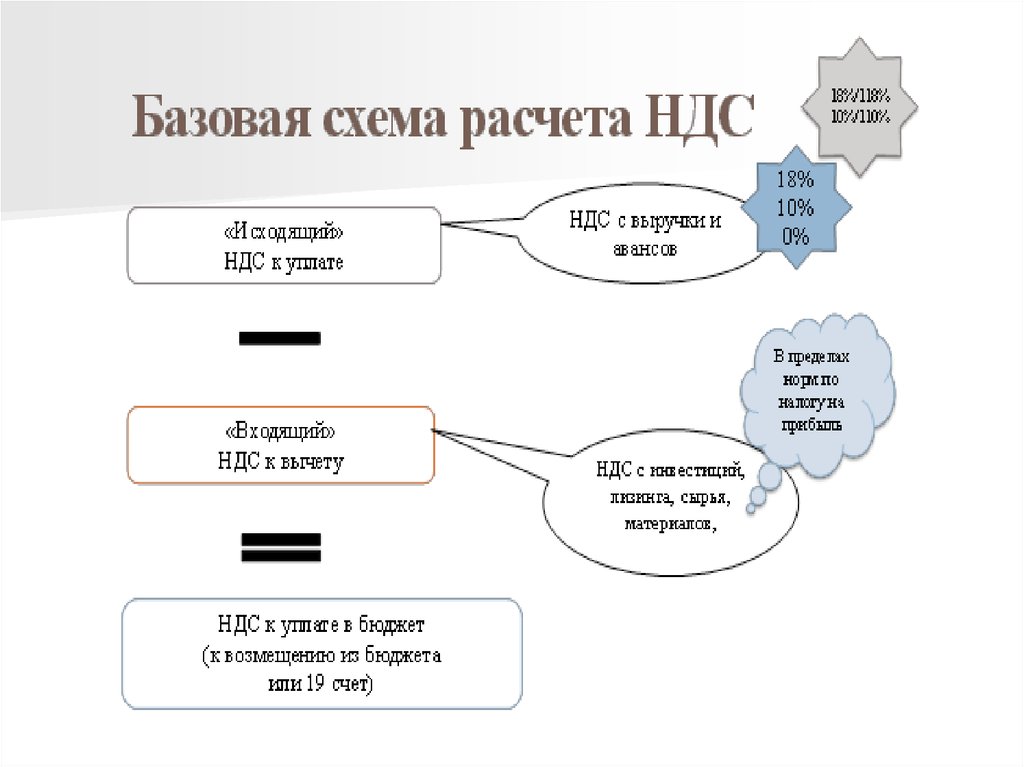

Исходящий НДС — это НДС, который вы должны рассчитывать и взимать при продаже товаров и услуг при условии, что вы зарегистрированы в Реестре НДС. Исходящий НДС должен рассчитываться как при реализации другим предприятиям, так и при реализации обычным потребителям. Вы также должны рассчитать исходящий НДС, когда вы снимаете товары или услуги для личного использования в качестве зарегистрированного бизнеса. Также в общем случае необходимо исчислять НДС при изъятии товаров из облагаемой части предприятия для использования в необлагаемой части.

Последнее обновление 27.03.2023

Входной НДС — это НДС, который включается в цену, когда вы покупаете товары или услуги для своего бизнеса. Если вы зарегистрированы как плательщики НДС, вы сможете вычесть входящий НДС из исходящего НДС в своей декларации по НДС.

Закон об НДС (только на норвежском языке)

Компания Butikken AS, зарегистрированная в Реестре НДС, покупает товары в течение периода НДС на сумму 62 000 норвежских крон, включая НДС. За тот же период компания продает товары на 150 000 норвежских крон без учета НДС. В налоговой декларации по НДС он должен вычесть входной НДС из исходящего НДС. См. таблицу.

| Оборот | Расчет | НДС | Всего |

|---|---|---|---|

| Товары, проданные за 150 000 норвежских крон без НДС | 150 000 норвежских крон x 25/100 = 37 500 норвежских крон | 37 500 норвежских крон | |

| Товары, приобретенные на сумму 62 000 норвежских крон, включая НДС | 62 000 норвежских крон x 25/125 = 12 400 норвежских крон | Входной НДС | 12 400 норвежских крон |

| Вы должны заплатить следующую сумму НДС | 37 500 норвежских крон — 12 400 норвежских крон = 25 100 норвежских крон | Разница | 25 100 норвежских крон |

Если вы используете подходящую программу, все это будет рассчитано автоматически, и вы, как правило, сможете распечатать отчет, идентичный тому, который вы должны представить в налоговую инспекцию.

Объяснение ставок НДС в Китае

Ваш бизнес импортирует товары из-за рубежа или готовится к поездке? Узнайте, как заставить ставки НДС работать в вашу пользу.

НДС для путешественниковНДС для бизнеса

Сколько стоит НДС в Китае?

Стандартная ставка НДС в Китае составляет 13%. Применяется к большинству товаров и услуг. Две пониженные ставки НДС составляют 9% и 6%. В Китае также есть некоторые товары с нулевой ставкой, продажа которых все равно должна быть отражена в вашей декларации по НДС, даже если НДС не взимается.

Первая сниженная ставка НДС (9%) применяется к розничной торговле, развлечениям, гостиницам, ресторанам и услугам общественного питания, недвижимости и строительству, почтовым услугам, транспорту и логистике.

Вторая сниженная ставка НДС (6%) применяется к финансовым услугам и страхованию, информационным технологиям, технологиям, консалтингу, городскому обслуживанию и строительству.

Китайские товары и услуги с нулевой ставкой включают экспортируемые товары и некоторые экспортируемые услуги.

Как рассчитать НДС в Китае.

Общая цена с учетом НДС

Чтобы рассчитать общую стоимость по стандартной ставке НДС (13%), умножьте первоначальную цену на 1,13. Для первой сниженной ставки НДС (9%) умножьте первоначальную цену на 1,09.. Для второй сниженной ставки НДС (6%) умножьте первоначальную цену на 1,06.

Общая стоимость без НДС

Вы можете рассчитать общую стоимость без учета стандартной ставки НДС (13%), разделив исходную цену на 1,13. Для первой сниженной ставки НДС (9%) разделите первоначальную цену на 1,09. Для второй сниженной ставки НДС (6%) разделите первоначальную цену на 1,06.

Какие ставки НДС в других странах?

НДС для юридических лиц.

Если вы занимаетесь бизнесом, вам следует знать несколько вещей об НДС.

Как работает НДС?

Импорт товаров из-за границы? Найдите более дешевую альтернативу.

Если вас интересует, как рассчитать НДС, рассчитайте свой НДС здесь.

Wise — это более дешевый способ отправить деньги за границу.

Экспорт или импорт товаров из-за границы? С Wise Business вы можете получить более выгодное предложение для оплаты счетов и покупки товаров за границей. Мы всегда предоставим вам тот же курс, который вы видите в Google, в сочетании с нашей низкой авансовой комиссией, поэтому вам никогда не придется беспокоиться о несправедливом обменном курсе.

А с дебетовой картой Wise Business вы можете тратить как местный житель, где бы вы ни находились.

Узнайте больше о Wise Business.

Зарегистрируйтесь сейчас бесплатно и ведите бизнес без границ.

Как работает НДС?

НДС взимается на каждом этапе производства товаров — каждый раз, когда добавляется стоимость и осуществляется продажа. Отсюда и название НДС — налог на добавленную стоимость. Он предназначен для оплаты потребителем в конце. Вот пример:

- Поставщик продает в магазин ракетку для бадминтона за 120 долларов.

Они должны правительству 20 долларов НДС.

Они должны правительству 20 долларов НДС. - Магазин платит 120 долларов, но может потребовать возврата 20 долларов от правительства, поэтому магазин не платит НДС.

- Магазин продает ракетку покупателю за 220 долларов. НДС составляет 44 доллара, которые покупатель, как конечный пользователь, полностью платит магазину.

- Вместе с подлежащим возмещению НДС в размере 20 долларов магазин в конечном итоге заплатит правительству 24 доллара.

Безналоговые покупки — НДС для путешественников.

Итак, вы сделали покупки за границей и заплатили приличную сумму денег за НДС. Хорошо, что вы часто можете получить возмещение суммы, как только вы вернетесь домой.

Например, резиденты Европейского Союза могут получить возмещение НДС за товары, купленные в Сингапуре у розничного продавца, предлагающего беспошлинные покупки.

Условия возврата НДС различаются в каждой стране и должны быть проверены в зависимости от пункта назначения — обычно существует минимальная сумма покупки, но необходимо учитывать некоторые исключения.

Если вы планируете посетить любую из этих стран, ознакомьтесь с их правилами беспошлинной торговли. А если вы хотите сэкономить еще больше, не упустите карту Wise Travel Money и расплачивайтесь в магазинах или онлайн по реальному обменному курсу.

Возврат НДС.

Когда вы посетили Китай, вы сможете получить возмещение НДС за купленные товары, если:

- Вы живете за пределами Китая и собираетесь вернуться домой.

- Вы потратили минимум 500 китайских юаней в любом магазине беспошлинной торговли в тот же день.

Есть несколько способов получить возмещение — либо сразу же получить деньги в кассе возврата в аэропорту, либо отправить утвержденную форму в компанию по возврату.

Как получить возврат НДС за 3 простых шага?

Форма заявления

Получите форму заявления на возврат налога у продавца. Вас также могут попросить предъявить паспорт, чтобы проверить, имеете ли вы право на участие в программе.

Таможенный контроль

На таможне предъявите паспорт, бланк(и) НДС, счет(а) НДС и товары, не облагаемые налогом.

Они должны правительству 20 долларов НДС.

Они должны правительству 20 долларов НДС.