Ликвидна ли ваша компания: как определить

Любой компании важно быть ликвидной. Для контрагентов — это показатель того, что организация финансово устойчива, платёжеспособна и способна отвечать по взятым на себя обязательствам. Такой компании охотнее одобрят кредит, отгрузят товар. Можно ли повлиять на ликвидность и как поступить, если компания неликвидна? Попробуем разобраться.

Что такое ликвидность

Под ликвидностью понимают способность актива быстро магнетизироваться без потери стоимости. Чем проще продать актив, тем он ликвиднее. У компаний есть активы с различной скоростью реализации. Они могут быть оборотными и внеоборотные.

Оборотные активы используются не более года. Они меняют свою форму в течение производственного цикла. К ним относятся: сырьё и материалы, деньги на счетах и в кассе, вклады, выданный на срок не более года займы. Такие активы более ликвидны, их проще продать.

Внеоборотные активы находятся на балансе компании, используются более года.

У компании могу быть и неликвидные активы — те, которые трудно или и вовсе невозможно продать. Это испорченная, бракованная или потерявшая актуальность продукция, запасы с истёкшим сроком хранения, просроченная дебиторская задолженность.

Необходимо следить, чтобы неликвидных активов было как можно меньше.

Как оценить ликвидность по балансу

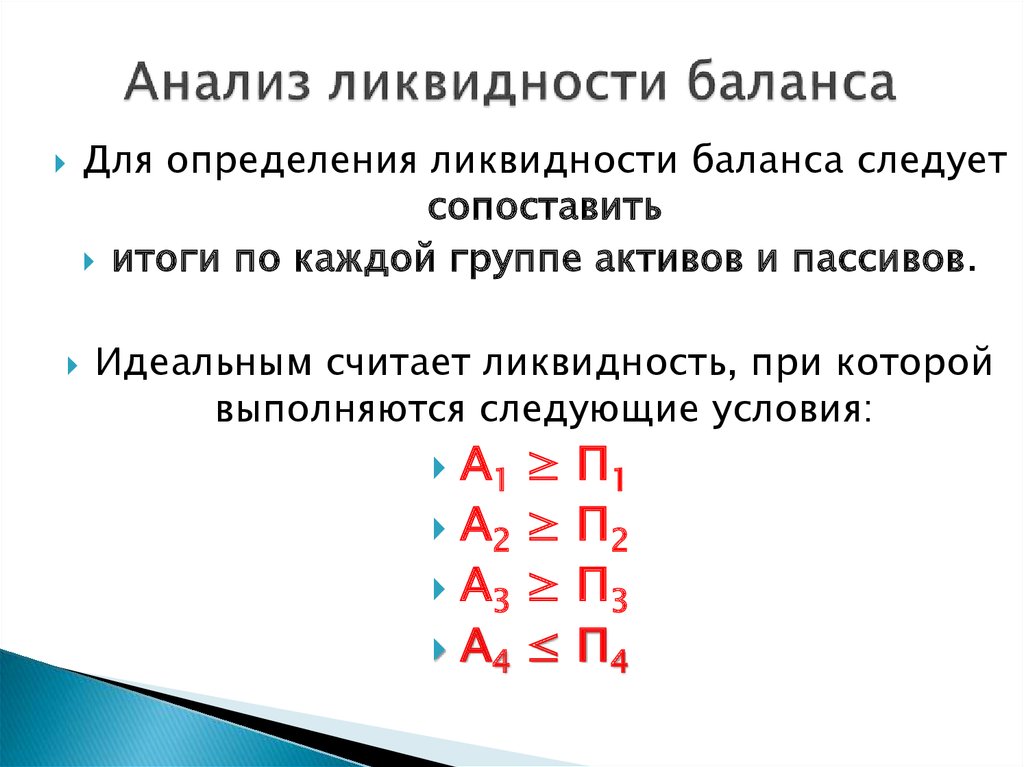

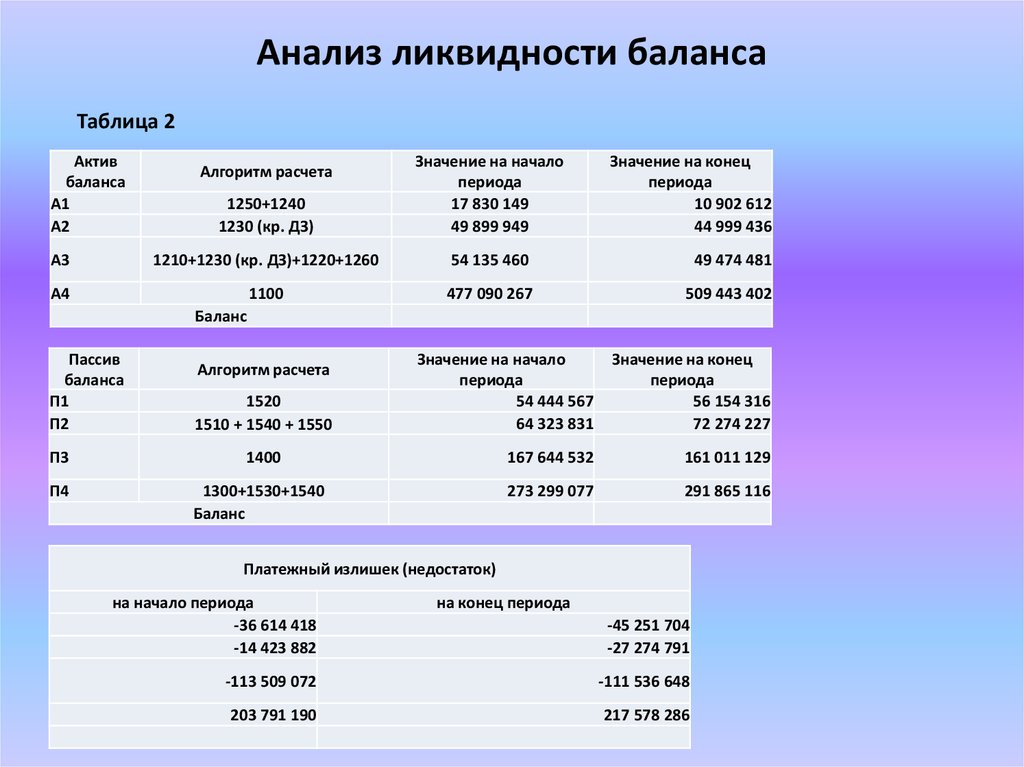

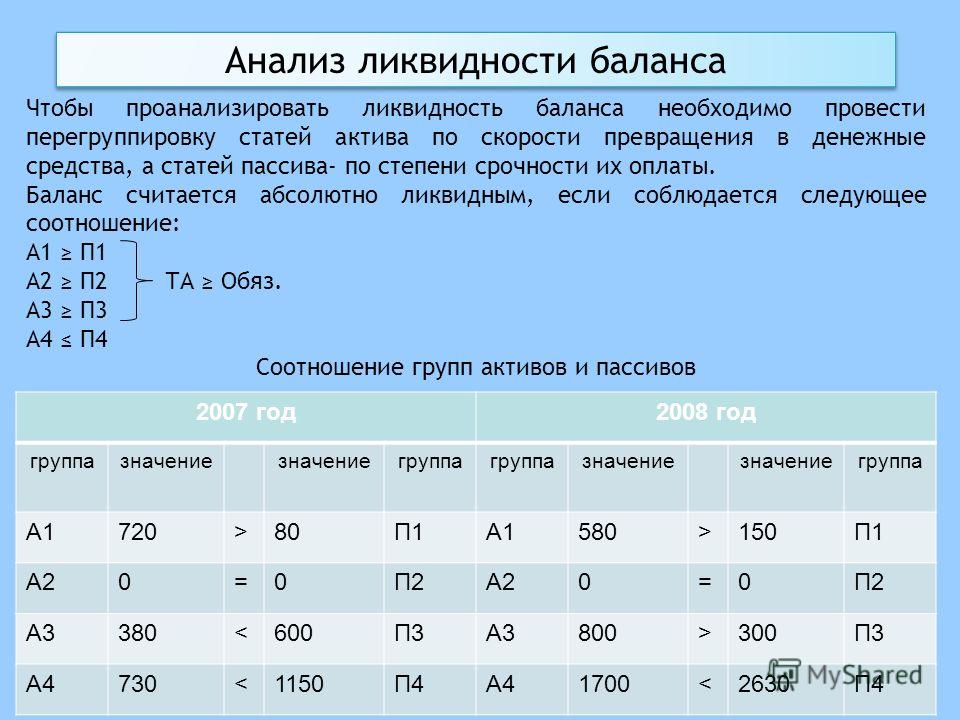

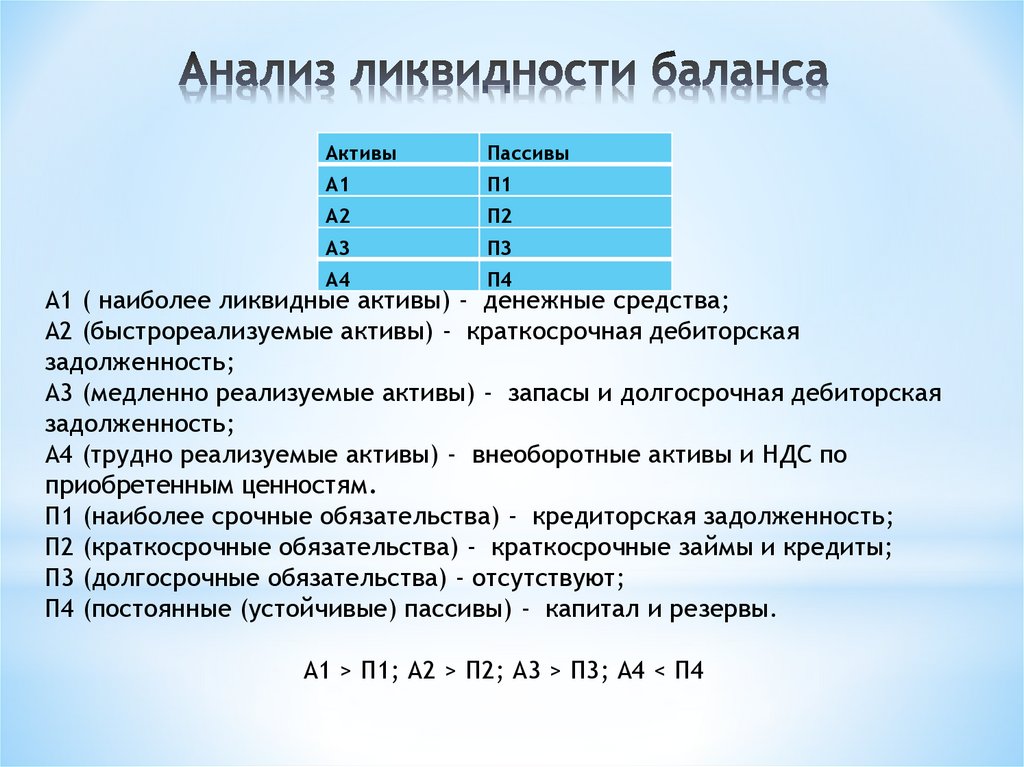

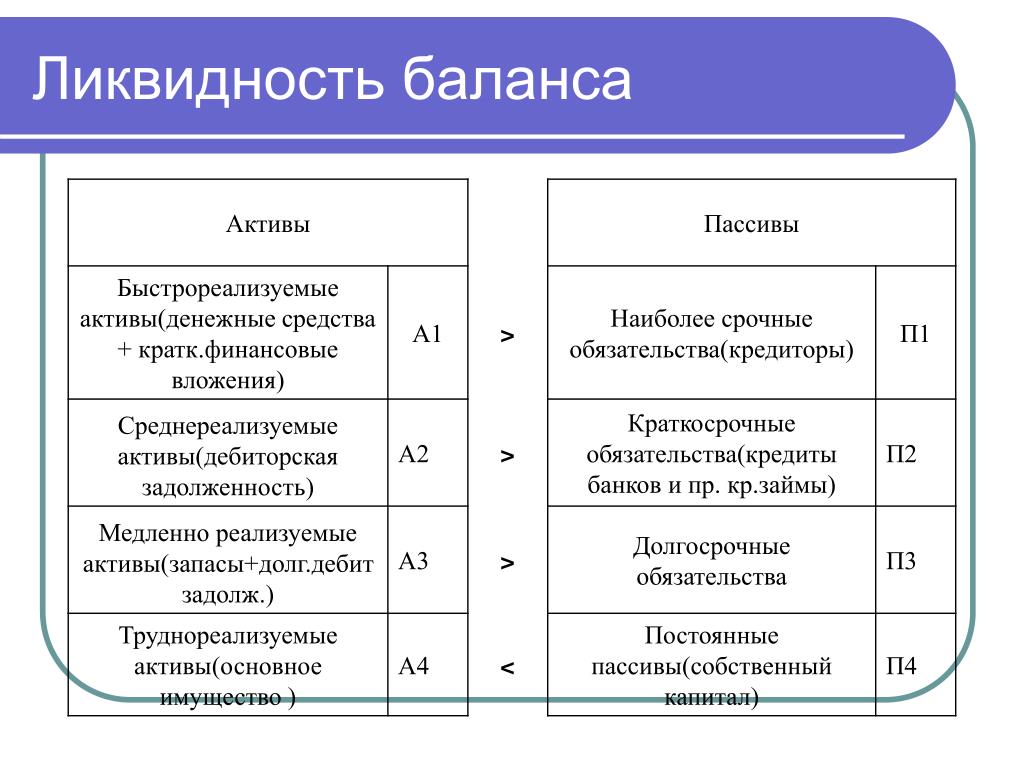

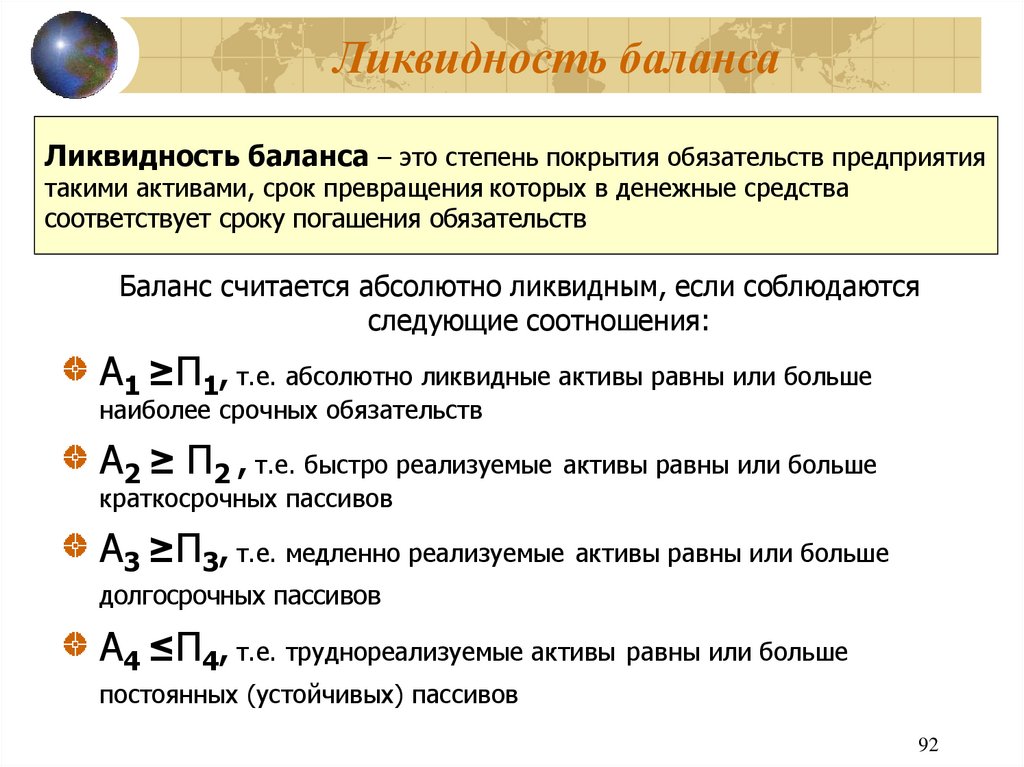

Под ликвидностью баланса понимают способность организации монетизировать активы для погашения платёжных обязательств. Чтобы определить платёжеспособна ли компания, нужно сопоставить группы активов и пассивов (собственный капитал, кредиторская задолженность, доходы будущих периодов и т.д.).

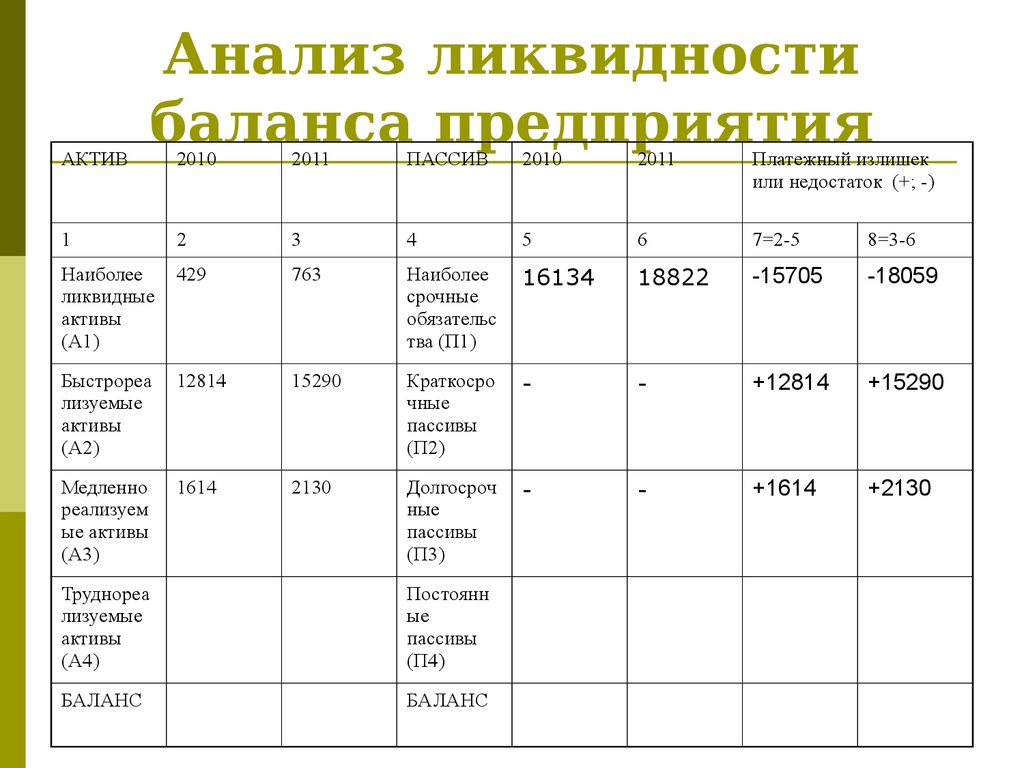

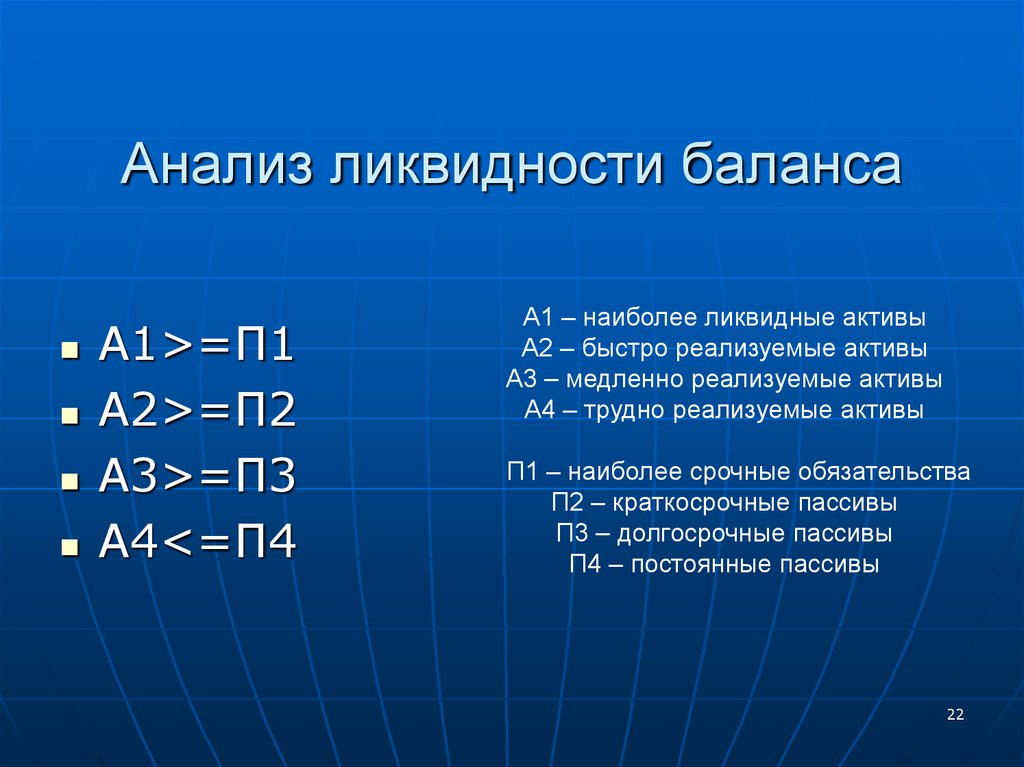

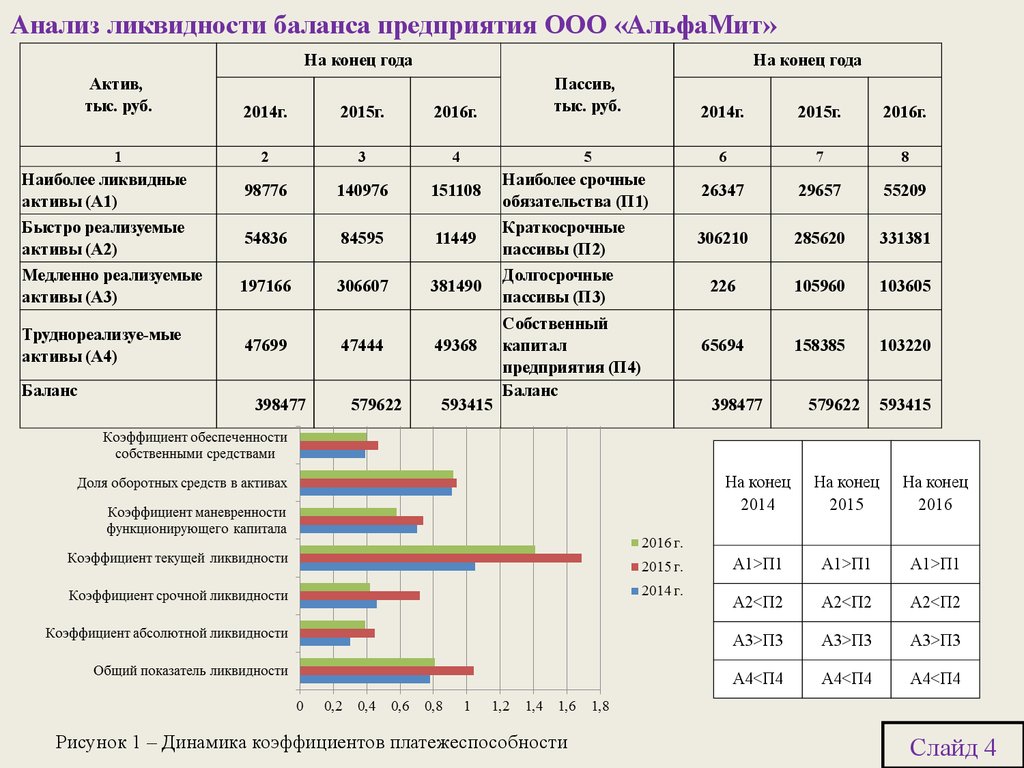

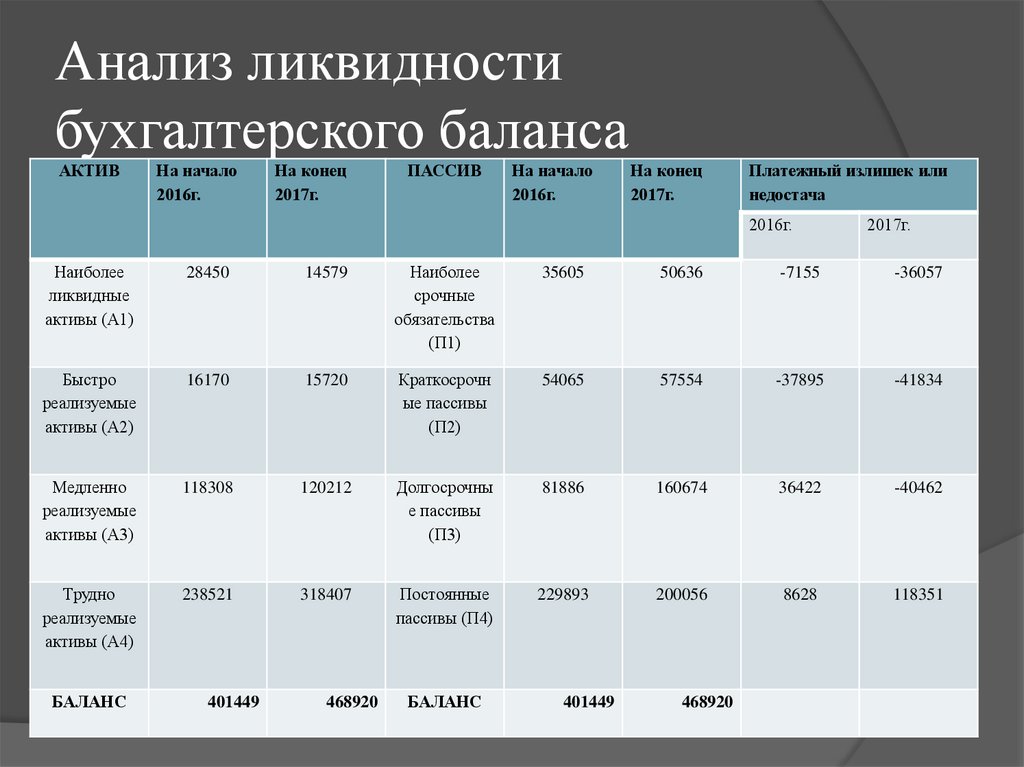

Пассивы нужно сгруппировать по срочности оплаты, а активы — по скорости реализации (таблица 1).

Таблица 1. Соотношение групп активов и пассивов

|

Актив |

Пассив |

Условие абсолютной ликвидности |

||

|

А1 |

Самые ликвидные

|

|

Высокая срочность погашения

|

А1 ≥ П1 |

|

А2 |

Быстрореализуемые

|

П2 |

Умеренная срочность погашения

|

А2 ≥ П2 |

|

А3 |

Медленно реализуемые

|

П3 |

Низкая срочность погашения (больше года)

|

А3 ≥ П3 |

|

А4 |

Труднореализуемые

|

П4 |

Постоянные

|

А4 ≤ П4 |

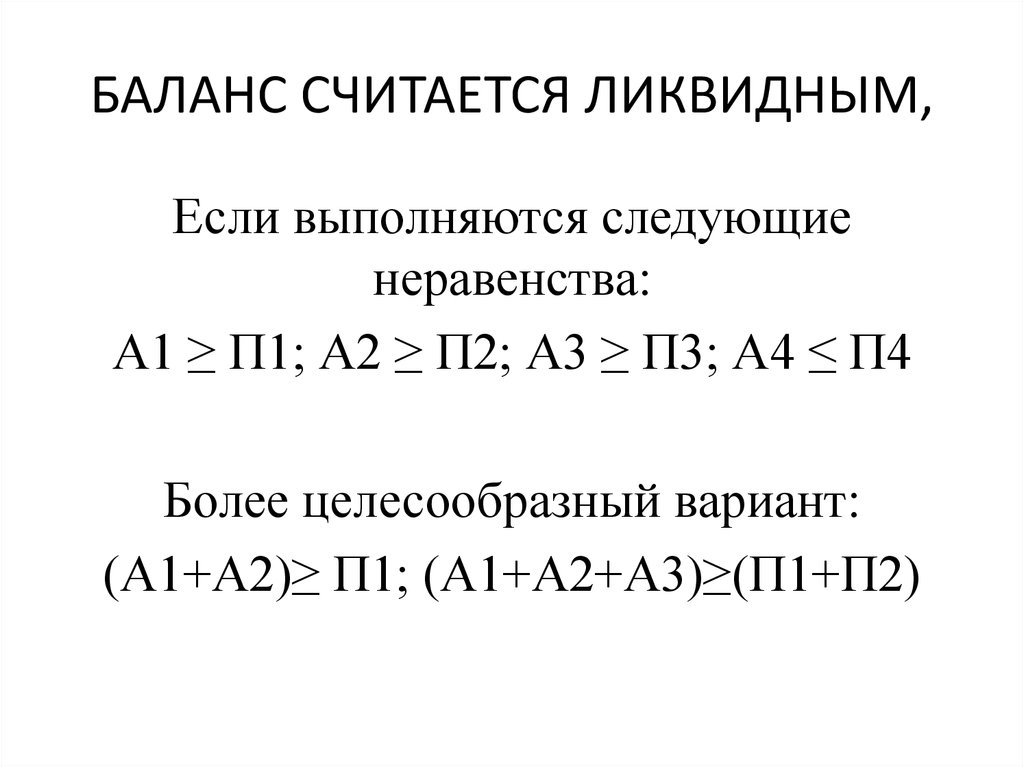

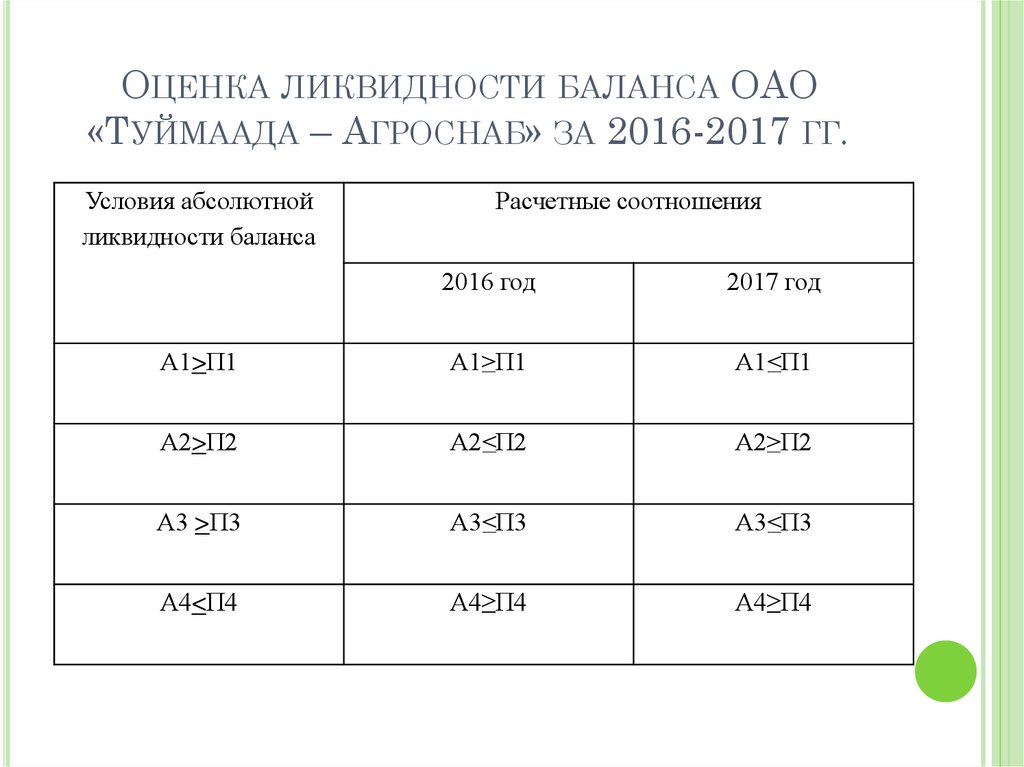

Если соотношения соблюдены, значит, баланс ликвиден. Если соблюдены частично — ликвидность баланса неполная и нужно смотреть, какой период погашения долгов является проблемным. Например:

Если соблюдены частично — ликвидность баланса неполная и нужно смотреть, какой период погашения долгов является проблемным. Например:

- А1 ≤ П1 — недостаточно средств, чтобы погасить самые срочные обязательства;

- А2 ≤ П2 — нет возможности погасить кредиты сроком до одного года за счет быстрореализуемых активов;

- А3 ≤ П3 — не хватает медленно реализуемых активов, чтобы погасить долгосрочные кредиты.

Сопоставив активы групп А1 и А2 с пассивами групп П1 и П2, можно говорить о текущем, рассматриваемом периоде — до года.

Сопоставив группы А3 и А4 с группами П3 и П4 — о ликвидности в будущем.

Разница между оборотными активами и краткосрочными обязательствами называется чистым капиталом. Он показывает, какая часть оборотных средств свободна от обязательств и характеризует платёжеспособность компании на срок до года. Если значение чистого капитала отрицательное, это значит, что компания свои текущие обязательства погасить не может.

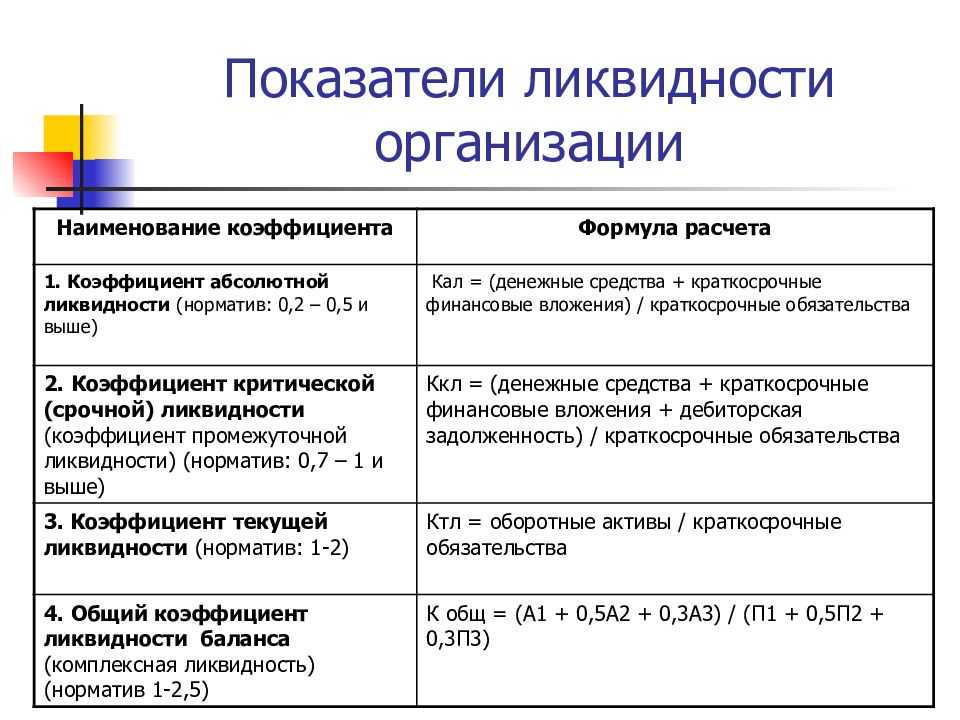

Коэффициенты ликвидности: для чего нужны и как рассчитать

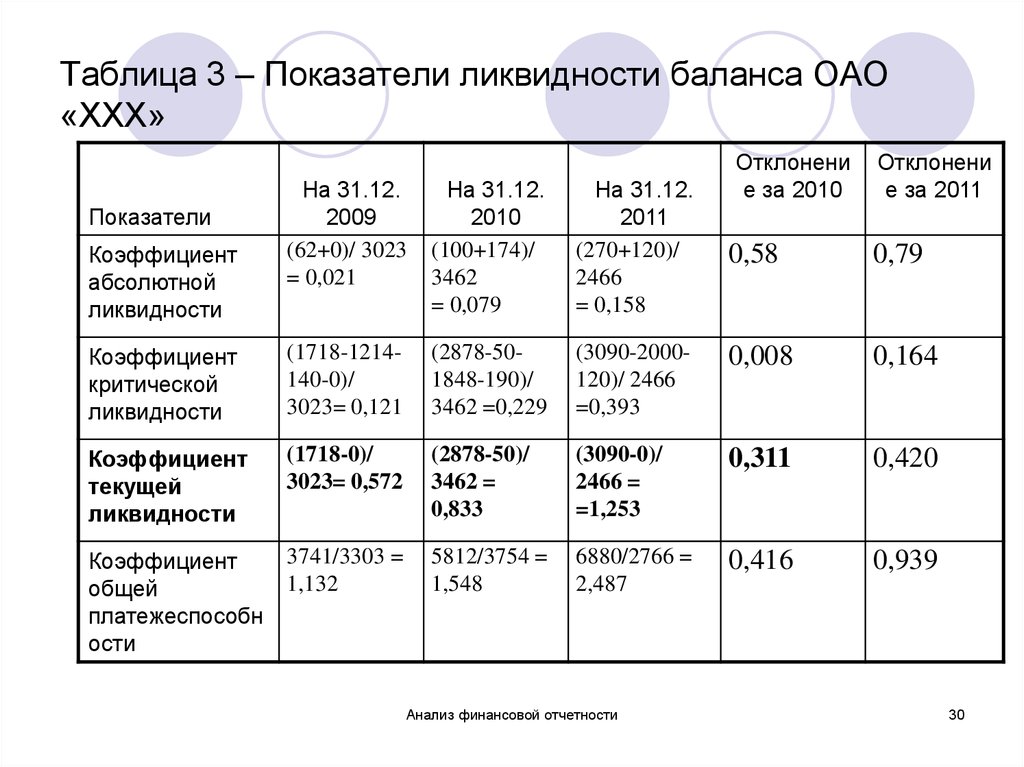

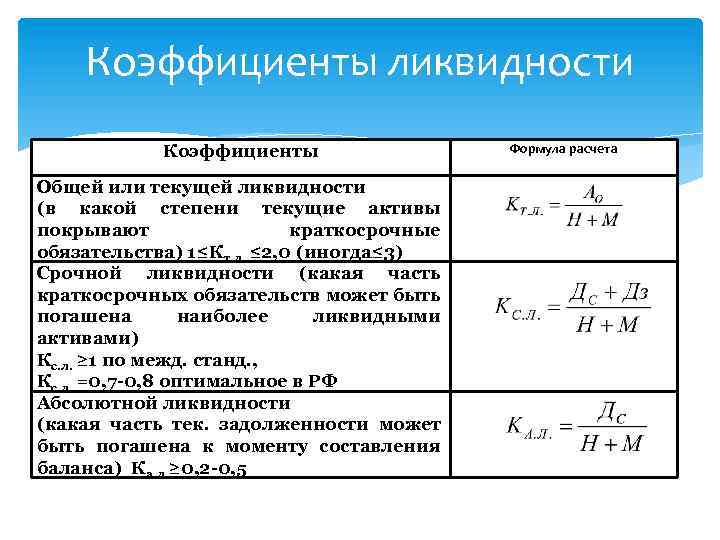

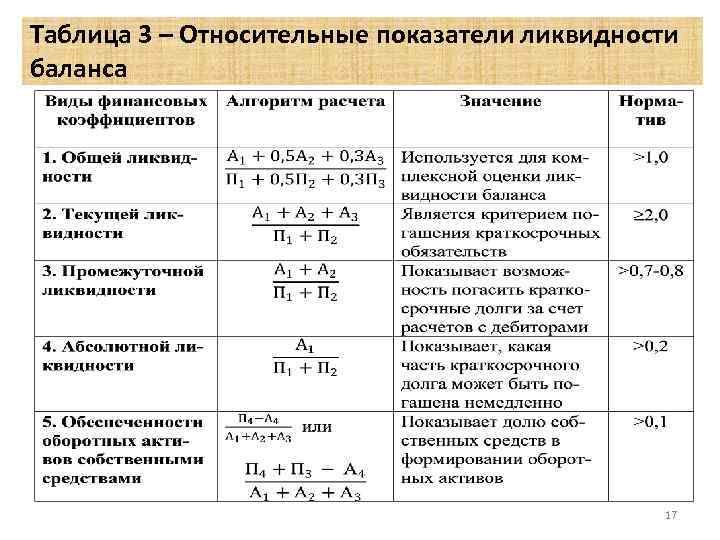

Чтобы оценить способность компании расплатиться по имеющимся долгам за счёт собственных средств, потребуется определить коэффициент ликвидности. Он рассчитывается как отношение оборотных активов к краткосрочным обязательствам.

- Значение коэффициента — 0–1,5 говорит о низкой ликвидности компании и высоких рисках для кредиторов.

- 1,5–2,5 — значение в пределах нормы.

- Более 2,5 — ликвидность высокая, но активы компания использует неэффективно.

Оценить, сможет ли компания оплатить свои долги, если возникнут сложности в работе, поможет коэффициент быстрой ликвидности. Он рассчитывается по формуле:

Коэффициент быстрой ликвидности = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Остаток денежных средств) / Краткосрочные обязательства.

По значениям коэффициента можно судить следующее:

- 0–0,8 — риски высокие;

- 0,8–1 — в пределах нормы;

- Более 1 — высокая ликвидность, но активы используются неэффективно.

Чтобы определить, какую часть обязательств компания может погасить здесь и сейчас, нужно рассчитать коэффициент абсолютной ликвидности. Формула

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные обязательства.

По значениям можно судить:

- 0–0,2 — риски высоки;

- 0,2–0,5 — в пределах нормы;

- более 0,5 — ликвидность высокая, но активы используются неэффективно.

По показателям ликвидности можно судить, какую часть обязательств компания может закрыть за счёт собственных средств, находящихся в кассе и на счетах, средств, которые должны поступить от дебиторов и которые можно получить от продажи запасов.

Как компания может повысить ликвидность

Чтобы повысить ликвидность, компании следует придерживаться ряда правил:

-

Контролируйте размер дебиторки, сокращайте её долю в оборотных активах.

- Эффективнее управляйте оборотным капиталом. Оптимизировать показатели можно за счёт увеличения объёма финансовых средств, запасов и дебиторской задолженности.

- Делая капитальные вложения, учитывайте финансовые возможности компании. Оценивайте, насколько оправдано приобретение дорогостоящего оборудования.

- Наращивайте прибыль. Её рост поспособствует увеличению собственного капитала, поспособствует приобретению активов и оборотных средств.

- Снижайте или перераспределяйте кредитную нагрузку. Оценивайте, когда обязательства можно перераспределить на долгосрок, а когда лучше погасить сразу.

Ликвидность: что это, виды коэффициентов и анализ

Чем быстрее и проще владельцу актива обменять его на деньги, тем выше ликвидность этого актива. Этот показатель можно рассчитать и использовать в инвестировании и оценке портфеля

- Что это

- Виды и коэффициенты

- Сферы применения

- Использование для инвестирования

Что такое ликвидность

Ликвидность — это возможность быстро продать актив по цене, близкой к рыночной. С точки зрения ликвидности

можно оценить любое имущество, которым владеет человек или компания, в том числе и ценные бумаги

.

С точки зрения ликвидности

можно оценить любое имущество, которым владеет человек или компания, в том числе и ценные бумаги

.

www.adv.rbc.ru

Слово «ликвидность» происходит от латинского liquidus, что в переводе на русский язык означает «жидкий» или «текучий».

Виды и коэффициенты ликвидности

Традиционно выделяют три вида ликвидности: высокую (актив можно продать за срок до одного дня), среднюю (продажа может занять до нескольких недель) и низкую (от нескольких недель). Чем быстрее и проще владельцу актива обменять его на деньги, тем выше ликвидность этого актива.

Для баланса предприятий существует более подробная типология:

Как правило, к ним относят денежные средства

Например, доллары США легко можно продать и обменять практически везде, а вот, например, с новозеландскими долларами могут возникнуть сложности.

Например, доллары США легко можно продать и обменять практически везде, а вот, например, с новозеландскими долларами могут возникнуть сложности.Сюда относят дебиторскую задолженность, выплаты по которой, как правило, занимают до года. Но также могут рассматриваться и объекты недвижимости, оборудование и уже готовая продукция. Все это при желании можно продать в срок до года, а, скорее всего, и раньше.

Дебиторские задолженности со сроком исполнения больше года, долгосрочные инвестиции или активы сгоревших компаний, хозяйственное «внеоборотное» имущество — такие активы продать очень сложно или вообще невозможно.

Ликвидность можно посчитать, для этого используют коэффициенты.

Текущая ликвидность

Формула расчета покажет, способна ли компания реализовать все свои активы в течение одного года и покрыть свои обязательства. Это важная цифра, которая используется в финансовом анализе для того, что понять, насколько эффективно происходит управление компанией.

Чтобы рассчитать коэффициент текущей ликвидности, нужно сумму наиболее ликвидных, быстро реализуемых и медленно реализуемых активов (A1, A2 и A3) разделить на сумму срочных обязательств (П1) и краткосрочных пассивов (П2).

Коэффициент текущей ликвидности = (А1+А2+А3) / (П1+П2)

Или Ктл = Оборотные активы / Краткосрочные обязательства

В итоге в идеале должно получиться положительное число больше 1, но меньше 2. Слишком высокий коэффициент покажет дисбаланс в управлении активами, а низкий или отрицательный коэффициент укажет на неплатежеспособность компании. Для расчетов используют данные бухгалтерского баланса.

Быстрая ликвидность

Показатель демонстрирует, насколько ликвидные средства компании покрывают ее краткосрочную задолженность. Здесь коэффициент должен быть в диапазоне 0,7-1,5. Однако в расчете должны участвовать только наиболее ликвидные и быстро реализуемые активы (A1 и А2).

Абсолютная ликвидность

С помощью этого коэффициента можно понять, какую часть кредиторской задолженности компания может погасить немедленно за счет свободных средств, поэтому ее формула берет в расчет только наиболее ликвидные активы (А1). Коэффициент при этом должен быть не ниже 0,2, но не выше 0,7.

Коэффициент при этом должен быть не ниже 0,2, но не выше 0,7.

Подобные расчеты можно применять и для формирования персональных бюджетов.

Фото: Shutterstock

Сферы применения ликвидности

Понятие ликвидности применимо как к персональным активам, например, банковским депозитам, личной недвижимости или драгоценностям, так к имуществу и активам компании. Часто его используют в отношении рынка ценных бумаг, где важно знать, как быстро и легко вы сможете купить и продать актив. А для этого они должны обладать ликвидностью.

Ликвидность акций

Любые торгуемые на бирже акции оцениваются с точки зрения ликвидности. Как правило, такие акции объединяются в индексы. Это своего рода индикаторы — они отражают общую картину рынка. Например, Московская биржа рассчитывает индекс «голубых фишек». По данным на 1 декабря 2022 года, индекс рассчитывается на основе котировок следующих 15 компаний:

-

АЛРОСА

-

«Газпром»

-

«Норникель»

-

ЛУКОЙЛ

-

«Магнит»

-

НОВАТЭК

-

«ФосАгро»

-

«Полюс»

-

«Полиметалл»

-

«Роснефть»

-

Сбербанк

-

«Сургутнефтегаз»

-

«Татнефть»

-

TCS Group Holding

-

«Яндекс»

Желтые алмазы (Фото: АЛРОСА)

Также Московская биржа рассчитывает индекс широкого рынка. В него входят 99 ценных бумаг, отобранных, в том числе по их ликвидности.

В него входят 99 ценных бумаг, отобранных, в том числе по их ликвидности.

«Ликвидность для акций и облигаций — это разные по важности понятия. В облигациях обычно более ликвидны короткие выпуски корпоративных облигаций и ОФЗ. Но есть нюансы в зависимости от выпуска. В акциях ликвидность распределятся по эшелонам и меняется в зависимости от ситуации на рынке», — пояснил Андрей Русецкий, управляющий директор по инвестициям УК ПСБ.

Ликвидность облигаций

Ликвидность — важный фактор перед покупкой и для облигаций. Применительно к торговле облигациями ликвидность — относительное понятие и зависит от того объема ценных бумаг, с которым имеет дело инвестор, отмечает эксперт «БКС Экспресс» Игорь Галактионов.

Для оценки ликвидности облигаций можно использовать среднедневной оборот торгов, количество дней без сделок, объем выпуска, волатильность

и другие показатели, полагает Галактионов. Если среднедневной оборот торгов высокий, при этом и количество дней без сделок низкое — это указывает на востребованность актива. При этом даже высокий показатель оборота сам по себе не указывает на это, потому что он может быть получен за счет единичной крупной сделки.

При этом даже высокий показатель оборота сам по себе не указывает на это, потому что он может быть получен за счет единичной крупной сделки.

Ликвидность товаров

Исторически товарные рынки — менее ликвидны, чем рынки ценных бумаг. Дело в том, что товары, например, нефть или драгоценные металлы, в итоге нужно физически доставить покупателю, а это усложняет процесс спекуляций ими. Однако в наши дни с развитием таких инструментов для торговли товарами, как фьючерсы, опционы, ETF -фонды и прочее, ликвидность товарных рынков выросла. Самые ликвидные из товаров — нефть, золото и сахар.

Фондовая биржа: что это, как работает и как на ней зарабатывать

Мосбиржа , СПб Биржа , NYSE , NASDAQ , Акции

Ликвидность ценных бумаг и фондовые биржи

Для фондовых площадок важно, чтобы торгуемые на ней акции обладали высокой ликвидностью. Спрос на бумаги должен быть высоким — инвесторы чаще заключают сделки по таким бумагам, поэтому растут и доходы бирж, которые получают комиссию за каждую операцию. Биржи стараются поддерживать ликвидность торгуемых активов. Для этого они устанавливают определенные нормативы по IPO и листингу, которые обеспечивают первичный интерес к активам.

Спрос на бумаги должен быть высоким — инвесторы чаще заключают сделки по таким бумагам, поэтому растут и доходы бирж, которые получают комиссию за каждую операцию. Биржи стараются поддерживать ликвидность торгуемых активов. Для этого они устанавливают определенные нормативы по IPO и листингу, которые обеспечивают первичный интерес к активам.

В этом плане показателен пример американской технологической биржи NASDAQ, которая в 2020 года начала работать над ужесточением критериев, которым должны соответствовать эмитенты перед проведением IPO. Согласно проекту регламента, в ходе размещения на бирже компании должны привлекать как минимум $25 млн или не менее четверти своей рыночной капитализации. Некоторые эксперты посчитали, что этот шаг направлен против китайских компаний.

Небольшим компаниям из Китая выгодно проводить IPO в США. Оно позволяет их владельцам обналичить активы в долларах. Сделать это в Китае гораздо сложнее из-за ограничений местного законодательства. Кроме того, китайские эмитенты

используют статус компании, торгующейся на NASDAQ, чтобы получить от китайских властей субсидии, указывало агентство Reuters. Акции подобных компаний, как правило, сосредоточены в руках нескольких инвесторов и обладают низкой ликвидностью. У крупных институциональных инвесторов, например фондов или банков, в привлечении которых заинтересован NASDAQ, такие компании не пользуются популярностью.

Акции подобных компаний, как правило, сосредоточены в руках нескольких инвесторов и обладают низкой ликвидностью. У крупных институциональных инвесторов, например фондов или банков, в привлечении которых заинтересован NASDAQ, такие компании не пользуются популярностью.

Россия. Москва. 22 августа 2022. Информационный стенд с графиками фондовых и валютных рынков в офисе Московской биржи на Воздвиженке. (Фото: Михаил Гребенщиков / РБК)

Другие виды ликвидности

С точки зрения ликвидности можно оценить любой товар или имущество. Поэтому существуют различные виды этого понятия. Вот самые основные из них:

-

Ликвидность баланса. Показывает, насколько имеющиеся у компании активы позволяют выполнить ее долговые обязательства;

-

Ликвидность рынка. Рынок можно назвать ликвидным, если на нем регулярно заключаются сделки с небольшой разницей между ценами заявок на покупку и продажу;

-

Ликвидность банка или компании.

Банки и компании с высокой ликвидностью способны расплатиться по своим долговым обязательствам;

Банки и компании с высокой ликвидностью способны расплатиться по своим долговым обязательствам; -

Ликвидность недвижимости. То, насколько быстро можно продать недвижимость.

Анализ ликвидности в инвестировании

Ликвидность в инвестировании и трейдинге играет разную роль. Управляющий директор по инвестициям УК ПСБ Андрей Русецкий считает, что высоколиквидные акции важны при стратегии дейтрейдинга, когда нужно иметь возможность быстро продать активы.

«Для высокочастотных стратегий с использованием алгоритмов ликвидность является критически важным фактором, для трейдеров, торгующих внутри дня, подходят только ликвидные акции первого эшелона. Но стоит учитывать, что в последние 10 месяцев с уходом иностранных инвесторов ликвидность на рынке существенно снизилась. Особенно ярко данная тенденция проявилась во фьючерсах, в торговле которыми используются алгостратегии», — отметил эксперт.

Другой подход работает при покупке облигаций, которые выбирают для долгосрочного инвестирования. Здесь ликвидность важна только в первые месяцы после размещения бумаг. «В облигациях стоит обратить внимание на структуру покупателей при размещении: если много мелких розничных сделок, то облигация ликвидна. Обычно после размещения ликвидность сохраняется 2-3 месяца, потом бумага остается в портфелях, где ее держат до погашения. То есть при инвестировании в облигации у инвестора совсем иные цели, а стратегия близка к вложению средств на депозит», — рассказал Русецкий.

Здесь ликвидность важна только в первые месяцы после размещения бумаг. «В облигациях стоит обратить внимание на структуру покупателей при размещении: если много мелких розничных сделок, то облигация ликвидна. Обычно после размещения ликвидность сохраняется 2-3 месяца, потом бумага остается в портфелях, где ее держат до погашения. То есть при инвестировании в облигации у инвестора совсем иные цели, а стратегия близка к вложению средств на депозит», — рассказал Русецкий.

По мнению эксперта, при выборе активов в состав портфеля нужно ориентироваться на стратегию, а не отбирать только высоколиквидные инструменты.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется.

Подробнее

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Определение ликвидности баланса | Law Insider

Лица означает (а) любое обязательство или ответственность такого Лица по обратной покупке в отношении счетов или векселей к получению, проданных таким Лицом, (б) любую задолженность, обязательство или обязательство по любой так называемой «синтетической аренде». ” сделка, заключенная таким Лицом, или (c) любая задолженность, ответственность или обязательство, возникающее в отношении любой другой сделки, которая является функциональным эквивалентом или заменяет заимствование, но которая не представляет собой обязательство в балансе такого Лицо (кроме операционной аренды).

любого Лица означает (i) любое обязательство по выкупу или ответственность такого Лица в отношении счетов или векселей к получению, проданных таким Лицом, (ii) любую ответственность такого Лица по любым операциям продажи с обратной арендой, которые не создают обязательство на балансе такого Лица, (iii) любое Обязательство по синтетической аренде или (iv) любое обязательство, возникающее в отношении любой другой операции, которая является функциональным эквивалентом заимствования или заменяет его, но которое не представляет собой обязательство по баланс такого Лица.

означает в отношении любого Лица любую сделку по секьюритизации, стороной которой является это Лицо или его Дочерние компании, и любую другую сделку, соглашение или иную договорную договоренность, стороной которой является неконсолидированное с этим Лицом предприятие, по которому это Лицо или ее Дочерние компании, независимо от того, являются ли они стороной соглашения, имеют или могут иметь в будущем: (a) любое обязательство по прямой или косвенной гарантии или аналогичному соглашению; (b) сохраненная или условная доля в активах, переданных неконсолидируемому предприятию или аналогичному соглашению; (c) производные инструменты в той степени, в которой их справедливая стоимость не полностью отражена как обязательство или актив в финансовой отчетности; или (d) любое обязательство или обязательство, включая условное обязательство или обязательство, в той мере, в какой оно не полностью отражено в финансовой отчетности (за исключением сносок к ней) (для этой цели обязательства или обязательства, которые не полностью отражены в финансовой отчетности финансовая отчетность (за исключением сносок к ней) включает, помимо прочего: обязательства, которые не классифицируются как обязательства в соответствии с общепринятыми принципами бухгалтерского учета; условные обязательства, в отношении которых на дату финансовой отчетности маловероятно возникновение убытка были понесены или, если это вероятно, не поддаются разумной оценке; или обязательства, в отношении которых сумма, признанная в финансовой отчетности, меньше, чем разумно возможный максимальный риск убытков по обязательству на дату финансовой отчетности, но исключая условные обязательства, возникающие в результате судебных, арбитражных или регулирующих действий (иным образом не связанные с внебалансовыми соглашениями)).

означает денежное обязательство Лица по (а) так называемой синтетической, забалансовой аренде или аренде с удержанием налога, (б) договору об использовании или владении имуществом, создающему обязательства, которые не фигурируют в баланс такого Лица, но который в случае неплатежеспособности или банкротства такого Лица будет характеризоваться как задолженность такого Лица (без учета порядка учета) или (c) соглашение о продаже дебиторской задолженности или подобных активов, создающих обязательства, которые не фигурируют на балансе такого Лица, но которые в случае неплатежеспособности или банкротства такого Лица могут быть охарактеризованы как задолженность такого Лица (без учета порядка учета).

означает обязательства и обязательства Заемщика, любой Дочерней компании или любого другого Лица в отношении «забалансовых соглашений» (как определено в Пункте 303(a)(4)(ii) Положения S-K, обнародованного в соответствии с Act), которые Заемщик должен будет раскрыть в разделе «Обсуждение и анализ руководством финансового состояния и результатов операций» отчета Заемщика по форме 10-Q или форме 10-K (или их эквивалентам), которые требуется от Заемщика для подачи в Комиссию по ценным бумагам и биржам (или любой государственный орган, ее заменяющий).

означает сводный бухгалтерский баланс Компании по состоянию на 31 декабря 2014 года и примечания к нему, указанные в Компании 10-К.

означает раскрытие информации в ходе обсуждения и анализа руководством о внебалансовых договоренностях, выпуск Закона о ценных бумагах № 33-8182, 68 Fed. Рег. 5982 (5 февраля 2003 г.) (кодифицировано в 17 CFR, пункты 228, 229 и 249).

имеет значение, указанное в разделе 3.06.

имеет значение, указанное в Разделе 4.5(а).

, как определено в Разделе 4.1(a).

имеет значение, указанное в разделе 3.06.

означает предварительный комбинированный баланс Бизнеса SpinCo, включая любые примечания и вспомогательные книги к нему, по состоянию на 30 сентября 2021 года, представленный в Информационном заявлении, предоставленном Держателям записей.

имеет значение, указанное в Разделе 3.4(а).

означает на любую дату определения сумму, определенную для Холдингов и их Дочерних компаний на консолидированной основе, равную сумме (i) неограниченных денежных средств и их эквивалентов Холдингов и их Дочерних компаний на такую дату , плюс, (ii) суммы (если таковые имеются) на Резервном счете на такую дату, плюс (iii) сумма возобновляемой доступности класса A и возобновляемой доступности класса B на такую дату определения, плюс (iv) совокупная сумма всех неиспользованных и доступных кредитных обязательств по любым кредитным линиям Холдинга и его Дочерних компаний на такую дату; при условии, что на эту дату все условия для финансирования таких сумм в соответствии с пунктом (iii) и (iv), в зависимости от обстоятельств, были полностью выполнены (за исключением направления предварительного уведомления о финансировании и уведомлений о предварительном финансировании, заключения и сертификаты, которые разумно могут быть доставлены на такую дату), и ни один кредитор по таким кредитным линиям не должен отказываться предоставить ссуду или другой аванс по ним в любое время после того, как был сделан запрос на ссуду по ним.

имеет значение, указанное в Разделе 4.7(а).

имеет значение, указанное в разделе 3.06.

имеет значение, указанное в Разделе 2.4(а).

имеет значение, указанное в Разделе 4.5(а).

имеет значение, указанное в Разделе 3.4(а).

означает проверенный аудитом баланс компании, подготовленный для целей Закона о компаниях за финансовый год, если не требуется проверенный консолидированный баланс, отражающий состояние дел компании и ее дочерних предприятий, которые должны рассматриваться в группе отчетность была подготовлена для этих целей за тот же финансовый год, и в этом случае это означает, что проверенный консолидированный баланс, и в этом случае все ссылки на резервы считаются ссылками на консолидированные резервы;

означает амортизационные отчисления Заемщика и его Дочерних компаний за любой период, определенные на консолидированной основе в соответствии с ОПБУ.

означает 31 декабря 2016 г.

означает в отношении любого Лица на любую дату определения сумму (i) неограниченных денежных средств, плюс (ii) доступную кредитную способность, плюс (iii) денежные средства Эквиваленты.

имеет значение, указанное в Разделе 3.5(b).

означает на любую дату разницу между (a) Консолидированной общей задолженностью на эту дату за вычетом (b) совокупной суммы всех Неограниченных денежных средств.

означает на дату определения совокупную основную сумму всей Финансируемой задолженности Заемщика и его Дочерних компаний на такую дату, определенную на консолидированной основе в соответствии с ОПБУ.

Понимание бухгалтерского баланса

Повторное чтение

2023 Учебный план Программа CFA Уровень I Финансовая отчетность и анализ

Понимание бухгалтерского баланса

Загрузить полную версию (PDF)

Доступно для участников

Введение

В бухгалтерском балансе представлена информация о ресурсах (активах) организации и ее источниках

капитала (капитал и обязательства/долг). Эта информация помогает аналитику оценить

способность компании оплачивать свои краткосрочные операционные потребности, выполнять будущие долговые обязательства,

и делать раздачи владельцам. Основное уравнение, лежащее в основе баланса

это Активы = Обязательства + Собственный капитал.

Эта информация помогает аналитику оценить

способность компании оплачивать свои краткосрочные операционные потребности, выполнять будущие долговые обязательства,

и делать раздачи владельцам. Основное уравнение, лежащее в основе баланса

это Активы = Обязательства + Собственный капитал.

Аналитики должны знать, что могут оцениваться различные виды активов и обязательств.

иначе. Например, некоторые статьи оцениваются по первоначальной стоимости или по вариации.

из них и другие по справедливой стоимости.

Понимание вопросов измерения облегчит анализ. Баланс

Вопросы измерения листов, конечно, тесно связаны с доходами и расходами.

вопросы признания, влияющие на отчет о прибылях и убытках. На протяжении всего чтения мы описываем

и проиллюстрировать некоторые связи между вопросами измерения, влияющими на баланс

листе, а также вопросы признания доходов и расходов, влияющие на отчет о прибылях и убытках.

Это чтение организовано следующим образом: в Разделе 2 мы описываем и приводим примеры элементов и форматов балансов. В разделе 3 обсуждаются текущие активы. и текущие обязательства. Раздел 4 посвящен активам, а раздел 5 посвящен обязательствам. Раздел 6 описывает компоненты собственного капитала и иллюстрирует отчет об изменениях. в акционерном капитале. Раздел 7 знакомит с анализом баланса. Краткое изложение ключевые моменты и практические проблемы в формате множественного выбора CFA Institute заключаются чтение.

Результаты обучения

Участник должен уметь:

описывают элементы баланса: активы, обязательства и собственный капитал;

описывают использование и ограничения баланса в финансовом анализе;

описывают альтернативные форматы представления баланса;

различают текущие и внеоборотные активы и текущие и долгосрочные обязательства;

описывают различные виды активов и обязательств и базы оценки каждого из них;

описывают компоненты акционерного капитала;

преобразование балансовых отчетов в балансовые отчеты общего размера и интерпретация баланса общего размера листы;

расчет и интерпретация коэффициентов ликвидности и платежеспособности.

Резюме

Бухгалтерский баланс (также называемый отчетом о финансовом положении) раскрывает чем владеет организация (активы) и чем она должна (обязательства) в определенный момент время. Собственный капитал – это остаточная доля владельцев в активах компании за вычетом ее обязательства. Сумма собственного капитала увеличивается на доход, полученный в течение года, или путем выпуска новых акций. Сумма собственного капитала уменьшается на убытки, на дивиденды платежей или путем выкупа акций.

Понимание баланса позволяет аналитику оценить ликвидность, платежеспособность и общее финансовое положение компании.

В балансе проводится различие между оборотными и внеоборотными активами, а также между краткосрочные и долгосрочные обязательства, если представление, основанное на ликвидности, не обеспечивает более актуальная и достоверная информация.

Понятие ликвидности относится к способности компании платить за свою краткосрочную операционную деятельность. потребности. Применительно к компании в целом ликвидность означает наличие наличными для оплаты этих ближайших потребностей. В отношении конкретного актива или обязательства, ликвидность относится к его «близости к наличным деньгам».

Некоторые активы и обязательства оцениваются на основе справедливой стоимости, а некоторые по исторической стоимости. Примечания к финансовой отчетности содержат полезную информацию. при оценке сопоставимости баз оценки компаний.

Активы, которые предполагается ликвидировать или израсходовать в течение одного года или одного операционного цикла бизнеса, в зависимости от того, что больше, классифицируются как оборотные активы.

Активы не

предполагается ликвидировать или израсходовать в течение одного года или одного операционного цикла

бизнеса, в зависимости от того, что больше, классифицируются как внеоборотные активы.

Активы не

предполагается ликвидировать или израсходовать в течение одного года или одного операционного цикла

бизнеса, в зависимости от того, что больше, классифицируются как внеоборотные активы.Обязательства, которые, как ожидается, будут погашены или оплачены в течение одного года или одного операционного цикла бизнеса, в зависимости от того, что больше, классифицируются как краткосрочные обязательства. Обязательства не ожидается погашения или выплаты в течение одного года или одного операционного цикла бизнеса, в зависимости от того, что больше, классифицируются как долгосрочные обязательства.

Торговая дебиторская задолженность, также называемая дебиторской задолженностью, представляет собой суммы, причитающиеся компания своими клиентами за уже поставленные продукты и услуги.

Дебиторская задолженность

отражаются за вычетом резерва по сомнительным долгам.

Дебиторская задолженность

отражаются за вычетом резерва по сомнительным долгам.Запасы — это физические продукты, которые в конечном итоге будут проданы клиентам компании. либо в их текущей форме (готовая продукция), либо в качестве исходных материалов для производственного процесса. конечный продукт (сырье и незавершенное производство). Запасы сообщаются в наименьшей из себестоимости или чистой стоимости реализации. Если чистая стоимость реализации компании запасы падают ниже их балансовой стоимости, компания должна списать стоимость инвентарь и записать расход.

Стоимость запасов основана на конкретной идентификации или оценивается с использованием метод «первой очереди» или метод средневзвешенной стоимости.

Некоторые стандарты бухгалтерского учета (включая США

GAAP, но не МСФО) также допускают принцип «последний пришел — первый ушел» в качестве дополнительной оценки запасов.

метод.

Некоторые стандарты бухгалтерского учета (включая США

GAAP, но не МСФО) также допускают принцип «последний пришел — первый ушел» в качестве дополнительной оценки запасов.

метод.Кредиторская задолженность, также называемая торговой кредиторской задолженностью, представляет собой суммы, которые предприятие должно своим продавцов для покупки товаров и услуг.

Отложенный доход (также известный как незаработанный доход) возникает, когда компания получает платеж до поставки товаров и услуг, связанных с полученным платежом.

Основные средства (PPE) — это материальные активы, которые используются в компании.

операции и предполагается, что они будут использоваться в течение более чем одного финансового периода. Примеры материальных

активы включают землю, здания, оборудование, машины, мебель и природные ресурсы

такие как минеральные и нефтяные ресурсы.

операции и предполагается, что они будут использоваться в течение более чем одного финансового периода. Примеры материальных

активы включают землю, здания, оборудование, машины, мебель и природные ресурсы

такие как минеральные и нефтяные ресурсы.МСФО предоставляют компаниям выбор для отражения основных средств, используя либо историческую стоимость, модель или модель переоценки. ОПБУ США допускают для отчетности только модель исторической стоимости. СИЗ.

Амортизация – это процесс признания стоимости долгосрочного актива по сравнению с его срок полезного использования. (Земля не амортизируется.)

В соответствии с МСФО недвижимость, используемая для получения дохода от аренды или прироста стоимости капитала, считается быть инвестиционной недвижимостью.

МСФО предоставляют компаниям возможность отчитываться

инвестиционная недвижимость с использованием либо модели исторической стоимости, либо модели справедливой стоимости.

МСФО предоставляют компаниям возможность отчитываться

инвестиционная недвижимость с использованием либо модели исторической стоимости, либо модели справедливой стоимости.Нематериальные активы относятся к идентифицируемым немонетарным активам, не имеющим физического содержания. Примеры включают патенты, лицензии и товарные знаки. Для каждого нематериального актива компания оценивает, является ли срок полезного использования конечным или неопределенным.

Нематериальный актив с ограниченным сроком полезного использования амортизируется на систематической основе в течение наилучшая оценка срока его полезного использования с использованием метода амортизации и срока полезного использования оценка пересматривается не реже одного раза в год.

Принципы обесценения нематериального актива

с конечным сроком полезного использования такие же, как и для СИЗ.

Принципы обесценения нематериального актива

с конечным сроком полезного использования такие же, как и для СИЗ.Нематериальный актив с неопределенным сроком полезного использования не амортизируется. Вместо этого это тестироваться на предмет обесценения не реже одного раза в год.

Для нематериальных активов, созданных внутри компании, МСФО требуют, чтобы затраты, понесенные в течение фаза исследования должна быть включена в расходы. Затраты, понесенные на этапе разработки, могут быть капитализируются как нематериальные активы при соблюдении определенных критериев, в том числе технологических осуществимость, возможность использовать или продать полученный актив, а также возможность завершить проект.

Наиболее распространенным нематериальным активом, который не является отдельно идентифицируемым активом, является деловая репутация, который возникает при объединении бизнеса. Деловая репутация не амортизируется; вместо этого он тестируется на предмет обесценения не реже одного раза в год.

Финансовые инструменты – это договоры, в результате которых возникает как финансовый актив одного предприятие и финансовое обязательство или долевой инструмент другого предприятия. В общем, существует два основных альтернативных способа оценки финансовых инструментов: стоимости или амортизированной стоимости. Для финансовых инструментов, оцениваемых по справедливой стоимости, два основных варианта признания чистых изменений справедливой стоимости: в качестве прибыли или убыток в отчете о прибылях и убытках, или как прочий совокупный доход (убыток), который не включает отчет о доходах.

Типичные долгосрочные финансовые обязательства включают кредиты (т. е. займы в банках) и векселя или облигации к оплате (т. е. ценные бумаги с фиксированным доходом, выпущенные для инвесторов). Обязательства например, облигации, выпущенные компанией, обычно отражаются в балансе по амортизированной стоимости. лист.

Отложенные налоговые обязательства возникают в результате временных разниц между доход, отраженный в целях налогообложения, и доход, отраженный в финансовой отчетности цели.

Шесть потенциальных компонентов, составляющих раздел собственного капитала баланса включают: внесенный капитал, привилегированные акции, собственные акции, нераспределенную прибыль, накопленный прочий совокупный доход и неконтролирующая доля участия.

Банки и компании с высокой ликвидностью способны расплатиться по своим долговым обязательствам;

Банки и компании с высокой ликвидностью способны расплатиться по своим долговым обязательствам;

Активы не

предполагается ликвидировать или израсходовать в течение одного года или одного операционного цикла

бизнеса, в зависимости от того, что больше, классифицируются как внеоборотные активы.

Активы не

предполагается ликвидировать или израсходовать в течение одного года или одного операционного цикла

бизнеса, в зависимости от того, что больше, классифицируются как внеоборотные активы. Дебиторская задолженность

отражаются за вычетом резерва по сомнительным долгам.

Дебиторская задолженность

отражаются за вычетом резерва по сомнительным долгам. Некоторые стандарты бухгалтерского учета (включая США

GAAP, но не МСФО) также допускают принцип «последний пришел — первый ушел» в качестве дополнительной оценки запасов.

метод.

Некоторые стандарты бухгалтерского учета (включая США

GAAP, но не МСФО) также допускают принцип «последний пришел — первый ушел» в качестве дополнительной оценки запасов.

метод. операции и предполагается, что они будут использоваться в течение более чем одного финансового периода. Примеры материальных

активы включают землю, здания, оборудование, машины, мебель и природные ресурсы

такие как минеральные и нефтяные ресурсы.

операции и предполагается, что они будут использоваться в течение более чем одного финансового периода. Примеры материальных

активы включают землю, здания, оборудование, машины, мебель и природные ресурсы

такие как минеральные и нефтяные ресурсы. МСФО предоставляют компаниям возможность отчитываться

инвестиционная недвижимость с использованием либо модели исторической стоимости, либо модели справедливой стоимости.

МСФО предоставляют компаниям возможность отчитываться

инвестиционная недвижимость с использованием либо модели исторической стоимости, либо модели справедливой стоимости. Принципы обесценения нематериального актива

с конечным сроком полезного использования такие же, как и для СИЗ.

Принципы обесценения нематериального актива

с конечным сроком полезного использования такие же, как и для СИЗ.