Как навести порядок в нескольких брокерских счетах

У меня пять брокерских счетов и однажды я запуталась в операциях по ним.

Ольга Курицына

навела порядок в своих финансах

Я не смогла найти в интернете инструменты, которые помогли бы мне разобраться в своих инвестициях. В итоге сама сделала свой журнал сделок и отчет по операциям в экселе.

В статье расскажу про свой подход и покажу, как он делает прозрачнее состояние счета и помогает действовать на рынке ценных бумаг осознанно.

Зачем мне столько счетов

Сами по себе несколько брокерских счетов — это как несколько банковских, которые разделяют деньги на разные кучки. Например, один банковский счет — подушка безопасности, на втором лежат накопления на какую-то дорогую вещь, на третьем — деньги на отдых.

Аналогично и с брокерскими счетами: в каждом своя логика. У меня один из счетов — ИИС, на втором подключена стратегия автоследования, третий для торговли американскими акциями, четвертый удобно привязан к банковскому счету — я использую его для конвертации валюты, пятый — ну так, для души.

Когда шесть лет назад я открывала брокерский счет первый раз, мне пришлось провести час в отделении у брокера, подписывать бумаги и искать компьютер с Виндоусом, чтобы воспользоваться флешкой с электронной подписью. Сейчас счет открыть легко: все мои брокеры позволяют сделать это в интернете и достаточно быстро.

Когда у банка моего первого брокера начались сложности, я решила не закрывать в нем счет, но новые деньги туда не вносить. А потом открыла второй брокерский счет в другой компании. Когда у меня возникали новые идеи, я открывала под них другие счета у новых брокеров.

Два года назад я узнала про индивидуальный инвестиционный счет и сразу решила его открыть. ИИС позволяет получать налоговый вычет. Например, можно получить у государства 52 000 Р просто за то, что положил 400 000 Р на ИИС. Я понимала, что у меня нет никакого опыта. Я ничего не знала про акции, поэтому на ИИС выбрала наиболее безопасные и простые ценные бумаги — государственные облигации, ОФЗ. Поведение ОФЗ предсказуемее других ценных бумаг, колебания стоимости меньше.

Как выжать максимум из ИИС

Как вложиться и не облажаться

Расскажем в еженедельной рассылке для инвесторов. Подпишитесь и получайте письма каждый понедельник

Еще один счет я открыла под стратегии автоследования. Автоследование работает так: счет подписывается на действия трейдера — автора стратегии — и копирует их. Если автор стратегии покупает акции Сбербанка, мой счет тут же выставляет заявку на покупку таких же акций. Действия по счету происходят автоматически, а решения принимает другой человек — трейдер. Есть надежда, что он профессиональнее, чем я.

Еще один брокерский счет у меня открыт в Тинькофф-инвестициях. Там я могу менять рубли в доллары по биржевому курсу, который может быть выгоднее банковского на рубль или больше. С этого брокерского счета я могу в несколько кликов перевести деньги на свою карту и пользоваться ими, например, в поездках.

Сами по себе разные счета не создают проблемы, но им нужна продуманная организация и контроль.

Где я ошиблась

Однажды я поняла, что потеряла 1020 $ (64 311 Р) на акциях и даже не могла ответить, как и когда это произошло. Тогда я и поняла, что в моих счетах настоящий хаос. Я несколько месяцев убеждала себя, что просто какие-то акции в моем портфеле упали, но они обязательно подрастут. Не хотелось разбираться в отчетах, чтобы ответить на вопрос, где я накосячила.

Когда я потратила пару часов на поиски отчетов и их изучение, оказалось, что осенью 2018 года я купила три акции «Амазона». Это дорогая акция: ее стоимость 1940 $ (122 317 Р). Купив три акции, я вложила 5820 $ (366 951 Р). Через несколько недель акции «Амазона» потеряли 15% стоимости и продолжали идти вниз. В суете между рабочими встречами я решила, что нельзя это терпеть, и продала «Амазон». Казалось бы, всего три акции, но это минус 1020 $ (64 311 Р), так как с каждой акции я потеряла 340 $ (21 437 Р).

Инвестору: как читать отчетность

Было крайне неприятно осознать, что я так легко и необдуманно потеряла деньги.

Так я поняла, что к ошибке привели спонтанные действия, сделанные в суете, и страх, что акция может упасть сильнее и потери вырастут. Можно дать себе совет не делать спонтанных решений, но лучше найти подход, при котором такая ситуация будет невозможной.

Так я решила ввести планирование и отчетность по своим брокерским счетам. Задача была такая: понимать, что творится с моими личными финансами, какие решения я принимала и почему, знать, что планирую делать дальше.

Планирование при помощи журнала сделок

Главное, что я хотела — начать принимать взвешенные решения, учиться на своем опыте и не делать резких движений, основанных на эмоциях.

Психолог Даниэль Канеман в книге «Думай медленно, решай быстро» советовал завести специальный блокнот, чтобы научиться принимать решения. Этот блокнот он так и называл — журнал решений. В журнале нужно фиксировать ваше решение, его причины, ожидаемые позитивные последствия и то, от чего пришлось отказаться ради этого решения.

Журнал решений помогает не действовать сгоряча и учиться решать, куда инвестировать деньги. Это такая ретроспектива своим прошлым действиям.

Во-первых, спустя время можно вернуться к своему решению и оценить его: было ли оно верным или ошибочным, какие вообще последствия имело. Например, я продала акции «Газпрома» по 150 Р и прокомментировала продажу в своем журнале так: «У акции невысокие дивиденды, не вижу смысла увеличивать долю». Сейчас акция выросла и стоит 240 Р. Я была не права.

Во-вторых, необходимость записывать свои решения заставляет их как следует формулировать и аргументировать. На записи тут же можно посмотреть со стороны и оценить: действительно ли это стоящая идея или самообман. Причина покупки «доходность по дивидендам 9%, недооцененность по P / E в сравнении с другими компаниями отрасли» внушает больше доверия, чем «очень захотелось, разрешила себе купить».

Что такое мультипликаторы

В-третьих, решения не нужно держать в голове. Не нужно помнить, что я хотела купить или продать 10 акций, их стоимость и суммы. Попытка держать эту информацию в памяти, скорее всего, приведет к ошибкам и спонтанным решениям.

Мой журнал сделок — это такой план действий и история уже совершенных операций. Допустим, я решила купить привилегированные акции «Сургутнефтегаза». Вот что я запишу в журнал сделок:

- Название акции, валюты или облигации — «Сургутнефтегаз-ап».

- Сумму сделки — 30 000 Р или 800 акций.

- Планируемую цену покупки или продажи бумаги, например, 30 Р за акцию.

- Цель действия — при какой цене я планирую продавать инструмент с прибылью — и стоп-лосс — при каком убытке я буду продавать инструмент. Например, буду держать из-за высоких дивидендов всегда, если цена не опустится ниже 23 Р за акцию.

- Объективные причины для решения купить или продать бумагу. Например, тут в причины я запишу, что у этой акции стабильная высокая дивидендная доходность. Сейчас акция упала на 20% после дивидендной отсечки, и ее дивидендная доходность выросла до 20%.

Этой информации мне достаточно, чтобы выставить заявку на покупку у брокера. Также она отвечает на вопрос, при каких условиях акцию нужно продать. Комментарий про причины покупки будет полезно прочитать спустя несколько месяцев после сделки и сделать выводы для себя, было ли это хорошим решением.

Вот другой пример с продажей акций. Допустим, я хочу продать акции «Мечела». Я и правда очень хочу их продать, потому что их покупка была не лучшей идеей. Записываю в журнал сделок, что продам 178 акций «Мечела» на сумму 23 000 Р по цене, например, 69 Р за акцию, и также пишу причину этой продажи.

Журнал сделок позволяет увидеть свои мысли и планы в прошлом и то, как они выглядят в настоящем. Например, некоторые события казались мне нереальными, но это произошло. Мне трудно было представить, что акции «Лукойла» опустятся с 5900 до 5100 Р, но это случилось.

С журналом я поняла, что если ждать нужной цены акции, то ее вполне можно дождаться. А еще случалось так: ранее все брокеры говорили про рост какой-то акции в два раза, а вместо этого она только потеряла свою стоимость.

Журнал сделок снимает необходимость принимать решения на ходу: все принятые решения в нем уже есть, а если решение не записано в журнал — значит, его следует обдумать в специально отведенное для этого время.

Пример заполненного журнала сделок:

Тикер — название акции.

Цена входа и Цена выхода — планируемая цена покупки или продажи.

Почему я это делаю — причина покупки или продажи.

Цель — цена, по которой вы готовы продавать.

Stop loss — минимальная стоимость, при которой нужно продавать.

Как я веду журнал сделок

Я подготовила шаблон моего журнала сделок — можно скопировать его себе и пользоваться.

Я обновляю и работаю над журналом сделок раз в неделю или реже. Например, сейчас мой инвестиционный портфель сформирован, поэтому я открываю журнал сделок только раз в 2—3 недели. Планирую в календаре время под то, чтобы посмотреть текущий статус по всем сделкам, портфелю и т. п.

В журнал сделок я добавляю подробную информацию по планируемым сделкам: покупку новых или продажу уже имеющихся акций. Часть данных обновляется автоматически — про это расскажу дальше в статье, — а часть я заполняю руками.

Инвестору: твиттер или шаурма?

Добавив информацию в журнал сделок, я настраиваю приложение брокера так, чтобы мне пришло уведомление, если акция достигнет заданной мной в журнале цены. Так я могу не возвращаться к журналу сделок, пока не получу уведомление от брокера. Когда я получаю уведомление, открываю журнал сделок, смотрю там стоимость покупки и сумму сделки, и выставляю в приложение у брокера заявку на покупку или продажу ценных бумаг.

После того как покупка или продажа акции состоялась, я переношу информацию по сделке в отдельные разделы «Открытые позиции» или в «Закрытые позиции». Открытые позиции — ценные бумаги, по которым не планируются сделки. Информация по закрытым позициям показывает, насколько успешными были прошлые сделки:

В разделе «Закрытые позиции» по прошедшим сделкам видно, за какую стоимость я купила и продала бумагу и по какой причине. Например, в списке есть акции «Аэрофлота», которые я продала по 110 Р — а сейчас они стоят 108 Р. Я сомневалась, продавать или нет, потому что думала, что рост акции продолжится и выше 110 Р. Приятно видеть, что я не прогадала.

Когда у меня возникают идеи, например купить акции НЛМК, я добавляю заметку про идею в журнал сделок и возвращаюсь к ней позже.

Как я отслеживаю изменения при помощи отчета

Второе, что мне было важно организовать, — прозрачную и наглядную отчетность, которая показывала бы, как меняется стоимость счета относительно вложенной суммы. По этому отчету мне в любой момент должно быть понятно: в плюсе или минусе мой счет, какая акция или облигация оказали на него наибольшее влияние и на какую сумму.

Я считаю, что не нужно запоминать то, что можно записать, и не нужно анализировать то, что можно рассчитывать автоматически.

Отчетность я организовала на новом листе в том же файле с журналом сделок. Она показывает, какая была стартовая сумма на брокерском счете и как каждую неделю текущая стоимость портфеля меняется по отношению к этой стартовой сумме.

В итоге в моем документе несколько вкладок. Они показывают:

- Состояние счетов в динамике по неделям — изменения за последнюю и прошлые недели относительно стоимости акции или облигации при покупке.

- Изменения по каждой позиции и ее вклад в изменение стоимости всего портфеля.

- Журнал сделок.

Раз в неделю я обновляю информацию в отчете и фиксирую стоимость портфелей у брокеров. Обычно делаю это в конце недели. Формулы в отчете уже проставлены, поэтому изменение портфеля неделя к неделе считается автоматически.

Еще я учитываю стоимость своего портфеля в долларах. В этом плюс собственного отчета — можно считать эффективность хоть в биткоинах.

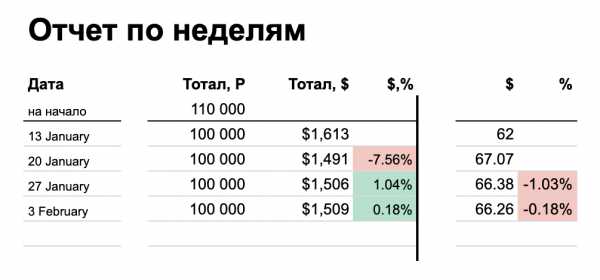

В отчетности по неделям первый столбец показывает стоимость портфелей в рублях, второй в долларах:

Дата — дата начала недели.

Тотал, Р — стоимость портфеля в рублях.

$, % — изменение портфеля неделя к неделе.

$ — курс рубля к доллару.

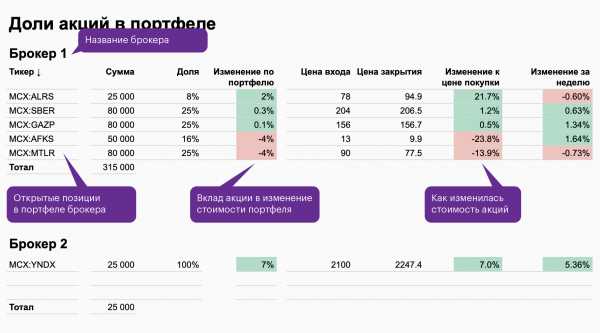

В отчетности по нескольким брокерам под каждого брокера отведена отдельная секция:

Брокер 1, Брокер 2 — открытые позиции в портфелях разных брокеров.

Изменение по портфелю — вклад каждой акции в изменение стоимости портфеля.

Цена закрытия, Изменение к цене покупки, Изменение за неделю — как изменилась стоимость акций.

Кроме общей отчетности по портфелю, у меня есть разбивка на акции и облигации. По каждой позиции выводится изменение неделя к неделе и вклад этой позиции в общее изменение по портфелю. Также я смотрю на то, какая акция оказала наибольший вклад в изменение портфеля, и фиксирую это для дальнейшего наблюдения.

Вклад акции в общее изменение — это то, как изменение стоимости конкретной акции отразилось на общей стоимости портфеля.

Например, в портфеле у меня есть акции «Алроса» на 10 000 Р и акции Сбербанка на 100 000 Р. В Сбербанк вложена большая часть средств, и даже небольшое изменение стоимости этой акции будет влиять на доход. А то, что будет происходить с «Алросой», не так важно.

Инвесторам 03.07.19«Алроса», индусы, два дивиденда

Аналогично в моем портфеле могут быть другие акции, которые занимают большую долю, и поэтому их рост или падение для меня более значительны, чем изменения по остальным позициям.

Вот пример из отчета, иллюстрирующий то, что важно не только отслеживать изменение акции, но и вклад акции в изменение портфеля. Хоть цена акии «Алросы» выросла на 50%, ее вклад в общую стоимость портфеля невелик:

Вот пример из отчета, иллюстрирующий то, что важно не только отслеживать изменение акции, но и вклад акции в изменение портфеля:

Как автоматизировать отчет

Когда я только начала вести такую отчетность, я тратила примерно полчаса-час в неделю, чтобы подбить итоги, перепроверить актуальность и достижимость запланированных в журнале сделок действий. Это долго. Я стала искать, как получить такой же результат, тратя на обновление документа 10 минут в неделю.

Оказалось, что есть готовые решения. В «Гугл-таблицах» можно автоматически загружать данные по котировкам акций. Для этого есть встроенная функция «Гугл-финанс».

Теперь информация про стоимость акций сегодня или в прошлом, изменение стоимости в сравнении со стоимостью покупки подтягивается в мою таблицу автоматически. Это в разы сократило время, которое я тратила на то, чтобы поддерживать отчетность в актуальном состоянии.

Как мне помог мой подход

Я использую журнал сделок и отчетности 10 месяцев. Могу сказать, что за это время я стала более рациональна в своих инвестициях и не испытываю больших эмоциональных переживаний, когда на рынке происходят резкие спады или взлеты.

Мой подход не научит вас находить акции или облигации, в которые нужно инвестировать, — это отдельная задача. Мой журнал помогает инвестировать обдуманно и обучаться на своем опыте, оценивая свои прошлые решения и изменения, которые произошли на рынке.

Шаблон моего журнала сделок

Также этот подход экономит ресурсы — позволяет не держать в памяти информацию по запланированным действиям и не обдумывать, что лучше сделать при каждом изменении на рынке — все уже задокументировано в журнале. Я, например, стала тратить намного меньше времени на обновление графиков котировок акций в приложениях брокеров.

Надеюсь, вам поможет мой подход и готовые шаблоны.

journal.tinkoff.ru

Брокерский счет — что это, как и где его открыть

Категория: Финансы / Дата: 20.02.2019

Всем знакомо понятие «банковского счета», на котором мы можем хранить свои денежные средства и распоряжаться ими как захочется. В мире ценных бумаг для хранения и совершения операций с ними существуют особый вид под названием — «брокерский счёт». В этой статье мы поговорим про их особенности, узнаем как их открыть, где это лучше сделать и как ими пользоваться.

1. Что такое брокерский счёт простыми словами

Например, на брокерском счёте может содержаться совокупность следующих активов (в скобках указан процент от общей суммы):

- Облигации ОФЗ (20%)

- Еврооблигации (10%)

- Акции Сбербанка (20%)

- Акции Газпрома (20%)

- Рубли (20%)

- Доллары (10%)

Таким образом, на брокерском счету возможна «смесь» различного рода финансовых активов. Этот счёт подключен к бирже ценных бумаг (Московская биржа ММВБ). В часы работы фондовой биржи разрешается совершать торговые операции с ценными бумагами (покупка/продажа). Мы самостоятельно принимаем решение, что нам сделать: купить или продать, какой актив, по какой цене или же воздержаться от торговых операций.

Существует также «доверительное управление», когда професс

vsdelke.ru

Брокерский счет: что это такое и как использовать его для получения дохода

Неважно, являетесь ли вы начинающим инвестором или опытны, как Джордан Белфорт с Уолл-стрит, чтобы инвестировать и получать прибыль, вам понадобятся две вещи: брокерский счет и деньги. С деньгами момент понятен каждому, а вот первая составляющая успеха, как правило, вызывает ряд вопросов, особенно, у начинающих инвесторов.

Проводить напрямую торги на биржах запрещено, независимо от типа сделки будь то, купля-продажа ценных бумаг, фьючерсы или любые другие инвестиции, все эти операции требуют обязательного наличия посредника. В качестве посредников выступают специальные компании-брокеры, которые выполняют свою деятельность согласно лицензиям. Именно брокеры способны открыть счет, и заработать прибыль на биржевых скачках.

Брокерский счет: сложные основы простыми словами

По сути, брокерский счет похож на банковский, и как правило, это безопасное место для размещения ваших средств. Однако вместо того, чтобы обслуживаться банком, он защищен брокером или брокерской фирмой. Инвесторы заключают договоры с брокерами о внесении средств и использовании этих средств в целях торговли акциями.

Брокерский или, как его еще называют, торговый счет — это тип учетной записи, при помощи которой вы осуществляете свои личные сделки через интернет на основе личных исследований, планов, стратегий и технического анализа. Однако существуют и другие типы брокерских счетов.

Классификация брокерского счета зависит от типа выполняемых им операций и метода сотрудничества компании и инвестора, например:

- Маржинальный — позволяет инвестировать в различные ценные бумаги с возможностью взять кредит у брокера “на марже”.

- Наличный — наиболее простая учетная запись, с помощью которой можно сразу выполнять любые сделки, после зачисления денежных средств.

- Индивидуальный инвестиционный счет — привлекает своей возможностью получить ежегодную налоговую льготу, правда есть один нюанс в режиме его работы, в течение трех лет с момента открытия счета, закрывать и выводить деньги с него запрещено.

- Опционный — с его помощью можно осуществлять сделки по покупке и продаже опционов.

Брокерский счет позволяет вам покупать и продавать различные виды инвестиций. Самые популярные брокерские компании предлагают счета, которые позволяют вам торговать акциями, облигациями и биржевыми фондами.

Некоторые брокеры добавляют возможность участвовать и в других финансовых рынках, таких как валюта, товары, опционы и даже самые современные классы активов, такие как криптовалюты.

Брокерский счет: как можно инвестору заработать на акциях

Покупка акций представляет собой процесс покупки части определенной компании и дает вам право на процент от любого заработка, который она получает. Сумма, которую вы можете заработать, зависит от того, какой процент прибыли стоит каждая акция, сколько акций вы держите, и насколько хорошо компания работает, пока вы владеете ее акциями.

Вы можете заработать больше или меньше денег, чем первоначально предполагалось, исходя из роста или прибыли компании. Многочисленные факторы влияют на цену акций, например, внутренние изменения компании, рыночные влияния, экономические изменения, политика правительства и даже действия других инвесторов.

Вы также имеете право на ежеквартальные дивиденды — долю прибыли, которая не реинвестируется или иным образом не расходуется на улучшение и развитие компании. Имейте в виду, что, если ваш приоритет — исключительно дивиденды, успех вашей акции не обязательно будет зависеть от ее стоимости.

Брокерский счет: на что стоит обратить внимание при выборе надежного брокера

Выбор надежного брокера основывается на достаточно простых критериях, которые необходимо внимательно и спокойно изучить, до момента начала сотрудничества.

Первое, проверьте наличие лицензии регулятора (имеется в виду НБУ или Центробанк), подобная информация всегда опубликована на веб-сайтах и доступна абсолютно каждому инвестору. Если же вам предлагают ознакомиться с каким-то сомнительным документом, иностранного происхождения якобы похожего на лицензию или официальное разрешение, мы не рекомендуем доверять свои деньги такому брокеру.

Второе, обязательно уточните сколько лет компания представлена на рынке брокерских услуг.

Третье, у компании должен быть доступ к внутренним и международным площадкам в рамках одного счета.

Четвертое, наличие прозрачного и разнообразного тарифного плана, как одно из преимуществ надежного партнера.

Пятое, проверьте компанию в рейтинге надежности, обратите внимание, рейтинги могут быть разные, это зависит от того, кем они были составлены. Но основной критерий такой, надежные компании будут однозначно занимать первые 10 позиций.

Безусловно, подбор надежного брокера лучше всего осуществлять с профессионалом, поэтому если вы желаете надежно вложить деньги и начать зарабатывать уже сегодня, напишите нам по электронной почте: [email protected] и мы предоставим вам бесплатную консультацию с учетом ваших личных пожеланий.

Брокерский счет: каковы основные риски зарабатывания денег на акциях

Основной недостаток инвестирования в акции заключается в том, что они гораздо более волатильные, чем инвестиции, например, в недвижимость или зачисление денег на пенсионный или сберегательный счет. Объем торгов постоянно колеблется, и другие факторы могут заставить цены акций быстро расти или падать.

Если вы только начинаете торговать, вам обязательно нужно планировать убытки. Они практически неизбежны, хотя вы можете и минимизировать их, совершая хорошие сделки, проявляя осторожность и терпение. Если вы чувствуете себя непобедимым или жаждете рискнуть, просто помните, что ошибки могут полностью истощить ваш портфель или привести к упущенной возможности на миллион долларов.

Независимо от того, как вы планируете заработать свою прибыль, мы рекомендуем вам заручиться поддержкой и помощью специалистов, и разработать с их помощью долгосрочный план по получению прибыли.

Диверсифицируйте свой портфель, мы всегда советуем своим клиентам не хранить “яйца в одной корзине” вкладывайте деньги как в отечественные, так и в зарубежные компании.

Анализируйте свои сделки, развивайтесь постоянно, чтобы понимать, когда наступает подходящий момент для входа или выхода из сделки. Не жалейте денег на аналитические данные и профессиональную помощь, ведь именно профессиональная аналитика способна принести долгожданную прибыль. И самое главное, остерегайтесь мошеннических операций и тщательно подбирайте партнеров.

Компания Offshore Pro Group — это команда надежных партнеров, уже более 10 лет мы помогаем физическим и юридическим лицам по всему миру, строить эффективное финансовое будущее.

Если вы желаете открыть брокерский счет, но пока еще не определились с какой компанией сотрудничать, напишите нам по электронной почте: [email protected] и получите бесплатную консультацию с ответами на самые “неудобные вопросы”.

internationalwealth.info

Брокерский счет что это такое, как открыть физическому лицу в банке и где лучше

Сегодня мы расскажем о некоторых нюансах работы с брокерами финансовых рынков. Так, например, брокерский счет – это счет клиента, который использует компания для проведения торговых сделок от имени этого клиента.

Из этой статьи вы сможете узнать какие виды и типы счетов бывают, характеристики и другие их качества. Не забудем мы и рассказать о том, как правильно и по каким критериям физическому лицу следует выбирать брокерскую компанию для трейдинга, чтобы не попасться в ловушку к мошенникам.

Рекомендуем надежных брокеров бинарных опционов:

| Брокерская контора | Мин. депозит | Мин. ставка | Бонус | Демо-счет | Лицензия |

| Binomo | 10$ | 1$ | До 100% | Да | ЦРОФР |

| FinMax | 100$ | 5$ | До 150% | Да | ЦРОФР |

| Migesco | 5$ | 1$ | До 110% | Да | ЦРОФР |

| Бинариум | 9$ | 1$ | До 60% | Да | ЦРОФР |

| 24option | 200$ | 24$ | До 100% | Да | IFSC |

Ведущие брокеры Московской биржи:

Подробнее о брокерском счете

Все пользователи, которые зарегистрировались на сайте брокера, получают брокерский счет. С помощью него они смогут торговать инструментами финансовых рынков. Все открывается за счет инвесторов. Брокер играет роль посредника. Он дает клиентам возможность торговать на рынках и биржах и проводит их операции. Но все возможные риски и убытки берет на себе трейдер, брокерская компания никакой ответственности за это не несет.

Что с этого получает брокер – определенный процент от совершенных пользователями сделок. Вне зависимости от того, получил трейдер прибыль или убыток, брокер остается в плюсе.

Как еще можно ответить на вопрос, что такое брокерский счет, – это что-то вроде кошелька, созданного клиентом в какой-либо брокерской компании. Трейдер в личном кабинете может видеть состояние баланса своего счета, историю совершенных сделок. Между собой брокеры различаются набором доступных к торговле финансовых активов, количеством инструментов, которыми может воспользоваться трейдер, а также скоростью обработки операций, совершаемых клиентом.

Поэтапное руководство открытия счета

Этап первый. Какой выбрать рынок

К этому вопросу следует отнестись как можно ответственнее, так как от принятого решения зависит величина возможного заработка. На самом деле, ответить на этот вопрос не так-то и сложно, просто нужно выбрать оптимальную площадку для торговли, подходящую именно для ваших желаний, интересов и требований.

ВидеоРаботать можно на фондовом рынке, где доступна торговля ценными бумагами, или же заняться трейдингом бинарными опционами на срочном рынке. Еще один вариант – Форекс. Здесь в основном инвестора торгуют валютными парами.

Этап второй. Сколько будем инвестировать

После того как вы разобрались как открыть брокерский счет физическому лицу в выбранном брокере, нужно перейти к следующему шагу – определить сумму, которую готовы инвестировать для торговли на рынках. Точный ответ на этот вопрос может дать только сам инвестор, так как именно от его денежных возможностей зависит размер вкладываемой суммы.

Существует важное правило, которое следует соблюсти при определении суммы инвестирования, – она должна быть комфортной и не разорить вас в случае получения убытков. Именно торговля на финансовых рынках всегда имеет большой риск потерь денежных средств.

Возможность получения убытков инвестор может значительно уменьшить, если пройдет специальное обучение. Лучше, если учить будет профессиональный трейдер с большим опытом работы на финансовых рынках.

Этап третий. Какого брокера лучше выбрать

Это один из самых важных этапов, над которым придется немного поработать. Прежде чем зарегистрироваться в какой-либо брокерск

traderhelp.info

Как открыть брокерский счет?

Брокерский счет — это инвестиционный счет, который позволяет вам покупать акции, облигации, взаимные фонды и другие активы за деньги, которые вы вносите на счет. Существует целый ряд лицензированных брокерских фирм. От более дорогих биржевых брокеров с полным спектром услуг до недорогих дисконтных онлайн-брокеров, где частные лица могут открыть инвестиционный счет — https://broker.ru/investideas/currency. Мы рассмотрим детали того, что такое брокерский счет, как он работает и как его открыть.

Определение брокерского счета

Брокерский счет — это облагаемый налогом инвестиционный счет, который вы можете открыть в инвестиционной компании или брокерской фирме. Как правило, платы за открытие брокерского счета нет. После того как ваш брокерский счет открыт и профинансирован, вы можете использовать внесенные вами деньги для покупки инвестиций, таких как акции или паевые инвестиционные фонды. Брокерская фирма помогает вам размещать инвестиционные заказы, совершать сделки и обычно берет комиссию за это.

Брокерские счета предлагают вам доступ к целому ряду различных инвестиций, включая акции, облигации, взаимные фонды, индексные фонды и биржевые фонды. Многие брокеры также предлагают более сложные инвестиции, такие как опционы, форекс или фьючерсы, а также более безопасные инвестиции, такие как CD, облигации и счета для управления денежными средствами.

Как работают брокерские счета?

Многие брокеры позволяют быстро открыть счет онлайн. Вы можете пополнить брокерский счет, перечислив деньги со своего текущего или сберегательного счета, и этот процесс занимает от нескольких дней до недели. Вы также можете перевести деньги с одного брокерского счета на другой, если решите сменить брокерскую фирму.

Вы владеете деньгами и инвестициями на своем брокерском счете, и можете продавать инвестиции и снимать эти деньги в любое время. Брокер держит ваш счет и выступает в качестве посредника между вами и инвестициями, которые вы хотите приобрести. Большинство брокеров позволяют приобретать инвестиции на своих сайтах, заполняя заявку.

Нет ограничений на количество брокерских счетов, которые можно иметь, или на сумму денег, которую вы можете вносить на брокерский счет каждый год.

Какой тип инвестиционного счета лучше для вас?

Существует несколько видов брокерских счетов. То, что вам подходит, будет зависеть от ваших инвестиционных целей.

Онлайн брокерский счет — https://broker.ru/international

Если вы хотите приобрести и управлять своими собственными инвестициями, брокерская учетная запись онлайн для вас. Инвестиционный счет в онлайн-брокерской компании позволяет вам покупать и продавать инвестиции через веб-сайт брокера. Дисконтные брокеры предлагают ряд инвестиций, в том числе акции, паевые инвестиционные фонды и облигации.

seyminfo.ru

«Сбербанк» — Как стать инвестором

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(http://www.sberbank.com/ru/compliance/ukipk)

www.sberbank.ru

Как на самом деле защищены деньги на бирже / ITI Capital corporate blog / Habr

В наших блогах на Хабре и Гиктаймс мы много пишем об устройстве фондового рынка, использующихся для работы на бирже технологиях, реальных инструментах, которые можно использовать и том, как этот процесс организован с юридической точки зрения. Тем не менее, до сих пор многие наши читатели инстинктивно не доверяют бирже.

Такое отношение появилось не сегодня и не вчера, тому есть разные причины, мы не будем на них останавливаться подробно, а лучше ответим на один из самых популярных вопросов, с которым сталкиваемся в комментариях — защищены ли мои деньги при торговле на бирже, и не украдет ли их кто-нибудь?

О брокерах и брокерском счете

Прежде всего, еще скажем о том, что для торговли на бирже необходимо открыть специальный брокерский счет — его открывают компании-брокеры, которые допущены к работе с тем или иным рынком конкретной биржевой площадке.

Именно к брокерским компаниям часто и можно встретить негатив сторонних наблюдателей, которые не особенно разбираются в теме и поэтому смешивают в одну кучу форекс-дилеров, микрофинансовые организации и, собственно, брокеров. Здесь важно знать одно — брокеры только предоставляют клиентам доступ на фондовый рынок.

Самостоятельно частное лицо не может совершать операции на бирже — для этого нужно получить соответствующую лицензию, которую может иметь только юридическое лицо. Брокеры ее получают, открывают клиентам счета, с помощью которых клиенты дают поручения на покупку валюты или акций — это можно делать, например, по телефону, в веб-кабинете или через торговый терминал.

Важно понимать, что на таких счетах активы не застрахованы, для них пока не существует аналога системы страхования банковских вкладов.

Защитить свои средства, всё же, можно, изначально выбрав надёжного брокера. Деятельность брокеров регламентируется рядом законов: Гражданским кодексом Российской Федерации, Законом о рынке ценных бумаг и другими. Контролирующим органом для брокеров является Центробанк, также как и для обычных банков. И если вдруг с брокером что-то случается, забрать свои деньги можно через другого.

Выбираем надёжного брокера

Поговорим о том, как выбрать надежную брокерскую компанию. На самом деле, критерии достаточно просты:

- Cамое главное — наличие лицензий регулятора (сейчас в России это Центробанк, а до 2013 года Федеральная служба по финансовым рынкам), на сайте честных брокеров всегда можно найти такие лицензии (вот, к примеру, их список на сайте ITinvest). Если вам показывают какую-то бумажку, выданную какой-то другой (например, иностранной) организацией — отдавать деньги такому брокеру не нужно.

- Рейтинг надёжности компании. При этом рейтинги могут отличаться в зависимости от того, кем они составлены. Однако можно обратить внимание, что некоторые компании будут иметь стабильно одинаковые рейтинги. На них и стоит остановить свой выбор.

- Срок работы на рынке.

- Наличие доступа к российским и международным площадкам (информация о членстве брокера на разных площадках также должна быть представлена на сайте) в рамках единого счёта.

- Наличие личного консультанта.

- Количество офисов и городов присутствия. Чем шире география — тем лучше.

- Разнообразие тарифных планов и прозрачность расчёта (всю информацию по нашим тарифам можно найти здесь).

По сути, критерии выбора хорошего брокера схожи с критериями, используемыми например, при поиске хорошего туроператора или интернет-провайдера, поэтому трудностей возникнуть не должно.

Что будет, если брокер обанкротится

Если брокер всё же обанкротился или потерял лицензию, его клиент защищён российским законодательством. Например, закрывать долги за счёт активов клиента никто не имеет права. Кроме того, акции, купленные на бирже, невозможно потерять, они хранятся в Национальном расчётном депозитарии (НРД). Перевести их куда-либо без ведома клиента невозможно.

Сам же НРД является центральным депозитарием Российской Федерации и осуществляет обслуживание как ценных бумаг, предусмотренных Федеральным законом от 07.12.2011 № 414-ФЗ «О центральном депозитарии», так и других российских и иностранных эмиссионных ценных бумаг. То есть де-факто национальный расчетный депозитарий — это государственный «банк», в котором хранятся деньги и ценные бумаги участников фондового и валютного рынков.

Таким образом, если с вашим брокером что-то случится, то нужно будет просто договориться с другим брокером и перевести активы к нему.

Кстати, в Минфине в феврале начали обсуждать возможность страхования брокерских счетов граждан. О том, как это будет работать (если будет), подробно пишут «Ведомости».

И ещё немного ссылок

В «Тинькофф-журнале» есть неплохая статья об основных заблуждениях и стереотипах, сложившихся в обществе о биржах. Автор, в частности, утверждает, что все сомнения и комментарии о неблагонадёжности вкладов в биржи — от финансовой безграмотности. При этом, в любой деятельности могут быть мошенники (на них можно натолкнуться и при работе с банками, но при этом никто не ставит под сомнение честность самой банковской системы). А здесь можно почитать о том, как защититься от мошенничества при покупке ценных бумаг.

Кроме того, в своей статье Центробанк рассказывает о том, какие бывают виды мошенничества на финансовом рынке: от «пирамид» до инсайдерской торговли, фальшивого «Форекса» и манипулирования рынком.

Другие материалы по теме финансов и фондового рынка от ITI Capital:

habr.com