фонд — Финансовый словарь смарт-лаб.

хедж фонд (hedge fund) — фонд коллективных инвестиций, спекулирующий на разнообразных финансовых рынках.Классическое определение хедж-фонда: «инвестиционный фонд, который использует техники хеджирования» не имеет ничего общего с реальностью. Более точно хедж-фонд можно определить как «инвестиционный инструмент, который обеспечивает профили риска и доходности, которые отличаются от традиционных инвестиций в фонды акций и облигаций»[17].

Признаки хедж-фонда и его отличия от традиционных фондов[12, 15]:

- хедж-фонд ориентируется на абсолютный доход, а не относительный (взаимные фонды пытаются переиграть рынок, а хедж-фонды, заработать при любой конъюнктуре рынка)

- хедж-фонды используют максимально широкий набор инструментов, главное отличие — они могут зарабатывать на понижении акций.

- хедж-фонды активно используют кредитное плечо

- оплата услуг управляющих по схеме 2-20 (2% от активов и 20% от прибыли в год)

- регулятор не вмешивается никак в стратегию управляющего

- зарегистрирован не в России

- большой объем привлеченных средств инвесторов

- «входной билет» не менее $100 тыс.

В 1998 году словарь Вэбстера, характеризуя хедж-фонды, указывал на использование ими «спекулятивных методов, связанных с большим риском»[6]

Результат ПИФа, в абсолютном большинстве случаев зависит напрямую от динамики самого рынка.

Недостаток хедж-фонда в сравнении с ПИФом — меньшая прозрачность и правовая защищенность инвестора.

Каждый успешный управляющий стремится создать свой хедж-фонд для увеличения объемов операций. Однако, на каждую хеджевую историю превращения из «грязи в князи», приходится не менее двух-трех историй «из грязи в грязь», или «из грязи в князи, а потом снова в грязь» [7]

Средняя продолжительность жизни хедж-фонда, как и карьера игрока национальной футбольной лиги, не превышает 4 лет. Каждый год примерно 1000 хедж-фондов закрывается из-за слабых результатов и неспособности справиться с кризисом [7]

В период кризиса 2007-2009 года, разорились около 500 хедж-фондов, которые стали жертвами стремительного бегства вкладчиков. Кредиторы свернули кредитные линии абсолютно для всех фондов, поскольку не знали, насколько сильно фонды загружены токсичными активами. [8]

Хедж-фонды могут быть очень уязвимы, если они за счет краткосрочного РЕПО-финансирования используют кредитное плечо для долгосрочной покупки неликвидных инструментов (вроде CDO)

Статистика хедж-фондов:

Крупнейшие хедж-фонды по размеру активов (2014 год):

- основной источник статистики по хедж-фондам — Hedge Fund Research

- конец 2011 — в мире 9000 хедж-фондов

- в 2011 году стартовало 1113 хедж-фондов [13]

- 4-10% хедж-фондов закрываются ежегодно

- В 1п 2012 объем активов у хедж-фондов $2,317 трлн [14]

- в конце 1 полугодия кол-во фондов составило 14013.

- На конец 2012 Deutsche Bank оценивает активы $2.26 трлн[15]

- 2003: На 90% хедж-фонды скоррелированы с рынком, что означает, что фонды имеют слишком много «беты» (системного риска)[15].

Кол-во хедж-фондов по размеру активов в конце 1п2012 [14]:

История хедж-фондов [4, 5]

- 1920-е: партнерство Грэхэма-Ньюмэна

- Пулы инвесторов Джесси Ливермора, пулы Бернарда Баруха.

- Первый хедж-фонд создан в 1949 Альфредом У. Джонсом (от него пошло название hedged fund, поскольку Джонс и покупал акции, и страховал портфель открытием коротких позиций) с начальным капиталом $100,000. Новизна также была в том, что Джонс вложился в свой собственный фонд, а также технике распределения прибыли — 20% от прибыли получал управляющий.

- 1967 — Майкл Стейнхард основал хедж-фонд с активами $7,7 млн b 8 сотрудников. В 80-е под его управлением было уже $5 млрд и 100 сотрудников. Закончил карьеру в 1995 после больших убытков в 1994.

- В 1968 г. насчитывалось 200 хедж-фондов по всему миру с активами $1,5 млрд.

- 1969 — индустрия хедж-фондов попадает в поле зрения SEC из-за быстрого роста.

- 1969 — Джордж Сорос создает фонд Double Eagle.

- 1969 — первый фонд хедж-фондов создан в Женеве Джорджем Карлвеисом и назывался Leveraged Capital Holdings. Он же стал первым хедж-фондом в Европе.

- 1971 — первый фонд фондов в США основан Grosvenor Partners.

- Развитие хедж-фонды получили во 2 половине 80-х

- 1980 — Джулиан Робертсон И Торп МакКензи основали фонд Tiger Management Corporation с капиталом $8,8 млн.

- Один их самых известных был хф Quantum Джорджа Сороса, который заработал в 1992 году $1 млрд на падении британского фунта.

- В 1994 многие хедж-фонды понесли значительные потери в связи с неожиданным повышением процентной ставки ФРС.

- В 1998 хедж-фонд LTCM потерял $4 млрд, вызвав «эффект домино», что едва ли не привело к банкротству множества банков, если бы не вмешательство ФРС.

- На Лондон приходится 31% хедж-фондов, США — 27%

- После кризиса 2008 года, регулирование хедж-фондов в США и Европе было усилено.

- 2009 г. Объем индустрии ХФ оценивается в $1,9 трлн

- на 02.2011 61% активов ХФ составляют средства институциональных инвесторов

Как правило, фонд состоит из 2 юрлиц:

- управляющая компания

- фонд (investment vehicle)

- $1500 в месяц, самый дешевый вариант фонда (BVI или Кайманы)

- аудитор $12000 в год

- middle office (не обяз) $1500-2000/мес

Проаудированная за 3 года история хедж-фонда позволяет привлекать длинные институциональные деньги. Причем, чтобы привлечь большие деньги, необходимо показать относительно невысокую доходность 10-30% и минимальные риски.

операционные риски ложатся на трек-рекорд (результат фонда)

45% фондов не выживают из-за операционных рисков (расходы).

операционные риски хедж-фонда особенно велики, если сумма под управлением менее $30 млн

Этапы привлечения денег хедж-фондов [19]

Стратегии хедж фондов [3]:

1. Relative value strategies (стратегии отностиельной стоимости) — основная идея состоит в сомвещении длинных и коротких позиций по любым инструментам. Как правило, стратегия применяется на инструментах, между которыми есть связь: * 2 акции одного сектора * 2 облигации 1 эмитента с разными сроками дюрации * обыкновенная и привилегированная акция 1 компании Управляющий ищет ситуации чрезмерного отклонения цены 1 актива от другого и продает переоцененный, покупая недооцененный.

2. Event-Driven (событийные стратегии) — стратегии с корпоративным фокусом, основанные на ожидании важных событий (слияния/поглощения, выкуп акций, реструктуризация, спасение от банкротства). Основной риск стратегии в том, что событие, на которое рассчитывает управляющий фондом, не состоится.

3. Directional/Oppurtunistic(направленные стратегии) — покупка недооцененных активов и продажа переоцененных, попытка предугадать тот рынок, на котором произойдет сильное движение. Как правило, такие фонды имеют самый агрессивный проифль риска (риск/доходность). Стратегия не подразумевает хеджирование, а сосредоточена на правильном выборе ставки. Стратегии «Global Macro» и «следование за трендом» тоже относятся к этому классу стратегий (более частный случай).

- Fixed Income Arbitrage

- Equity Long-Short —

- Volatility trading

- Global Macro — глобальное макроинвестирование — стратегия хедж-фондов, суть которой состоит в анализе глоб.макроэкономических процессов.

Спонсором хедж-фонда, зачастую является его создатель. Он учредитель, единственный держатель голосующих акций, но голосующие акции не дают права на распределение прибыли, полученной при инвест. деятельности фонда. Спонсон может быть одним из инвесторов, и получать доход на вложенный капитал (неголосующие акции).

Инвестиционный управляющий — это физ.лицо или управляющая компания, которая управляет деньгами фонда, принимает инвест. решения, руководство операционной деятельностью фонда.

Инвестиционный консультант может помогать в осуществлении операционной деятельности фонда.

Совет директоров хедж-фонда контролирует все аспекты его деятельности.

- Наблюдает за деятельностью инвестиционного управляющего, и остальных фирм, предост-х услуги фонду.

- Разрешение конфликтов между акционерами и инвестиционным управляющим.

- Одобрение вознаграждение инвеступравляющему

- Назначает аудиторов, выбирает агентов, обслуживающих фонд.

Первичный Брокер

Прайм брокер — это «пропуск в мир больших финансовых возможностей», который дает, как правило, крупный брокер из числа Goldman Sachs, Merril Lynch, JPMorgan и т.п.

Есть мнение, что «с СЧА меньше чем 20-30млн в прайм не возьмут, скажут рожей не вышли :)»[9]

Goldman Sachs не работает с суммами меньше $50 млн

Хороший прайм стоит $10000 в мес

Зайти в Голдман Сакс можно через IB = http://daptrading.com/

Также указанная схема подробно описана в [2].

Доходы хедж-фонда

складываются из 2 составляющих:

- Плата за управление активами (management fee). Как правило, составляет 1-2% от суммы инвестированных средств в год.

- Вознаграждение за результат (success fee/performance fee) — 20-25% от полученной прибыли.

- стандарт индустрии составляет 2-20, т.е. 2% за управление и 20% от доходов.

Регистрация оффшорного хедж-фонда.

В России нет правовых механизмов для создания хедж-фонда. Обычно хедж-фонд создается в оффшоре(напр, Кайманские острова). Основные моменты:

- мягкое регулирование в оффшорных зонах

- получение разрешения властей на регистрацию

- инвест деятельность фонда не регулируется (делай что хочешь)

- LP — Limited Partnership (Ограниченное товарищество). Генеральный партнер+ограниченные партнеры. Ответственность устаналивается учредительным договором. Генеральный партнер, как правиор, берет на себя управление фондом + повседневными операциями. Генпартнер несет неограниченную ответственность по долгам LP. Ограниченные партнеры просто являются пассивными инвесторами, не несут ответственности сверх инвестированного капитала и не принимают участия в управлении LP. Налоги взимаются не с товарищества а с партнеров, по индивидуальным ставкам.

- LLC — Limited Liability Complany (Компания с ограниченной ответственностью) — более продвинутая, более популярная схема, чем LP. Участники именуются уже не партнерами, а членами, могут осуществлять руководство сами или делегировать менеджменту. Для учредителей, якорных инвесторов и остальных инвесторов могут выпускаться разные классы акций. Голосуют, как правило учредители. Стержневые инвесторы могут пользоваться привилегиями (например пониженная плата за управление). В LLC могут вступать любые классы инвесторов — физические и юридические лица. Статус exempted company (освобожденная компания) позволяет избавить от предоставления реестра акционеров для публичной инспекции, проводить собпания акционеров, упрощая создание фонда.

- Unit Trust (паевой траст). Инвесторы траста передают свое имущество в доверительное управление средства управляющему траста, получая статус бенефициаров.

- вид ОПФ может зависеть от законодательства конкретного оффшора.

Типы хедж-фондов:

- открытые (open ended) — инвестор в любой момент может забрать свой вклад.

- закрытые (close-ended) — инвестор получает дивиденды, выкуп доли возможен только по договоренности с фондом.

- Британские Виргинские Острова (BVO) — компании международного бизнеса (IBC — International Business Company), взаимные фонды

- Кайманские острова — освобожденные от налога компании (exempt company), + Segregated Portfolio Company. («Кайманы — это самый простой и самый распространенный путь открытия хедж-фонда» /цитата/). взаимные фонды

- Бермудские острова — см. Кайманы, + компании с разделенными счетами (segregated accounts company)

- Маврикий — компании глобального бизнеса (global business company), +компании с защищенными ячейками (protected cell company). Налог 3%.

- Гернси и Джерси (Нормандские острова)

- Люксембург

- Ирландия

- Андорра — наиболее гибкие условия для создания фондов.

- в США хедж-фонды базируются в г. Гринвич, Коннектикут. Американские хедж-фонды могут обслуживать только профессиональных инвесторов (qualified investors) с взносом не менее $5 млн для частных инвесторов.

российские хедж-фонды и их результаты (июнь 2014) []:

Источники:

[1] Регистрация оффшорного инвестиционного фонда (часть 1)

[2] Что такое хедж-фонд и как он устроен изнутри

[3] Пример стратегий хедж-фондо и характерные риски

[4] Хедж-фонд (википедия)

[5] Hedge Fund (wikipedia)

[6] Роджер Ловенстайн «Когда гений терпит поражение»

[7] Бартон Биггс «Вышел хеджер из тумана»

[8] Нуриэль Рубини, Стивен Мим: «Нуриэль Рубини: как я предсказал кризис»

[9] Про хедж-фонды (21.11.2011)

[10] Почему мы любим хедж-фонды? (01.10.2011)

[11] Хедж-фонды: Игра на рынке по новым правилам Авторы: Котиков В., Нэйл Дж.

[12] Выступление Евгении Случак на встрече смартлаба 01.09.2012

[13] 7 Hedge Fund Manager Startup Tips

[14] Активы хедж-фондов выросли в 1 половине 2012 года

[15] Maneet Ahuja: The Alpha Masters: Unlocking the Genius of the World’s Top Hedge Funds

[16] Billion Dollar Club

[17] Filippo Stefanini — Investment Strategies of Hedge Funds

[18] http://www.boomcap.com/periodic/Periodic%20Table%202012-08.pdf

[19] Инвесторы хедж-фондов.

[20] Рейтинг российских хедж-фондов

Другие Ссылки:

Billion Dollar Club — хедж-фонды с активами более $1 млрд

http://eurekahedge.com/ — база данных хедж-фондов

Что такое хедж-фонд?

Зачем управляющему хедж-фонд?

Как устроен хедж-фонд изнутри

История хедж-фондов, классы стратегий, отличия

Примеры стратегий хедж-фондов и характерные риски

Бюджетная версия хедж-фонда

Топ 100 хедж фондов (20.05.2012)

Суррогат хедж-фонда, Мастерим легальное ДУ своими руками(1.7.2011)

Еще одна правда про хедж-фонды (Д.Солодин, 20.09.2012)

Про доверительное управление и хедж-фонды (Д.Солодин, 08.09.2012)

7 вещей, которые надо учесть, открывая хедж-фонд (22.08.2013)

хедж-фонд, первые уроки (Дмитрий Солодин,23.08.13, +236,133к)

Ценная подборка №26. Мастерим легальную ДУ схему своими руками (суррогат хэдж-фонда) (05.12.2011)

Хотите создать хедж фонд? Немного истории (16.06.2012)

Апология отрицательной доходности (17.09.2012)

TOP-100 крупнейших хедж фондов (Bloomberg)

Сайты российских хедж-фондов:

invetec Investment Fund (хедж-фонд Дмитрия Солодина)

www.verno-capital.com/

www.prosperitycapital.com/

www.inventumcapital.ru/

investprofit.ru/hedge-fund/

dvcap.com (фонд прямых инвестиций)

13insiders.com/ (ДУ, алго, Эстония)

www.third-rome.ru (ДУ без фонда)

gortec.ru/

quantstellation.ru/

www.fusionam.com/

Wermuth Quant Eastern Europe Strategy (Quant EES)

Фонды под управлением UFG: http://funds.ufgam.ru/

http://www.capgrowth.com/

www.kazimir.com/

www.vr-capital.com/

http://www.quorumfund.com/

http://www.seftonfund.com

Ф

Фонд Григория Фишмана: http://quantumbrainscapital.com/

inventumcapital.ru/

что это такое, как работает и структура

Первый Хедж Фонд появился примерно шесть десятков лет тому назад. Однако в нашей стране по понятным причинам данный вид организации начал зарождаться относительно недавно. Впервые о таких учреждениях в России начала появляться информация в восьмидесятых годах прошлого столетия.

И сегодня не каждый инвестор в нашей стране разбирается в том, что представляет собой хеджирование и каким образом Хедж Фонды зарабатывают деньги.

Хедж Фонды что это такое

Даже если вы только осваиваете форекс для начинающих, то все равно необходимо обладать знаниями о том, что такое хеджирование и какой структурой и принципом деятельности обладают хедж фонды. Для начала следует понимать, что такие организации для понимания не представляют собой сложности. Основное, что важно знать о таких фондах заключается в том, что они представляют собой организации, которые на всех рынках вкладываются в ценные бумаги самых разных видов и их производные.

Если говорить о том, Хедж Фонд что это такое, простыми словами его можно описать, как инвестиционный фонд, деятельность которого ориентирована на увеличение уровня доходности при определенном установленном риске или же минимизация рисков для установленного уровня доходности.

Как зарабатывает хедж-фонд

Сегодня фондовая биржа является привлекательным способом заработка для многих участников рынка. И во время участия в сделках важно понимать, что неминуемо придется столкнуться с рисками. Хедж фонды являются теми организациями, которые могут управлять рисками. Они способы при самых разных ситуациях на рынке получать свою прибыль.

Для того чтобы зарабатывать современные успешные Хедж-Фонды пользуются следующими типами принципов:

- покупка недооцененных ценных бумаг и продажа переоцененных

Недооцененные бумаги представляют собой те, стоимость которых на рынке является, судя по их потенциалу меньшей, чем могла бы быть на самом деле. Переоцененные бумаги представляют собой те, цены на которые на рынке заметно завышены. Зарабатывать на рынке хедж фондам позволяет спред. Очень часто заработок идет на разнице между ценой покупки и ценой продажи ценных бумаг.

Следует понимать, что сегодня Хедж Фонды практически не пользуются собственными средствами. Они предпочитают кредитные займы, а также взятие ценных бумаг у брокеров.

Структура хедж-фонда

Хедж Фонды представляют собой уникальные организации, деятельность которых основывается на заранее определенных партнерских соглашениях. У них имеется большое количество особенностей. И для того чтобы такая организация работала, имеется структура и некоторые нюансы.

Некоторые хедж-фонды обладают довольно простым и незамысловатым строением, которое будет понятно каждому. Другие же обладают сложной структурой. Все нюансы состава и деятельности фонда зависят от того какие у него имеются цели и задачи работы, а также какие методы и стратегии используются им для осуществления своей деятельности. Однако каким бы ни был фонд, в его структуру будут включены:

- инвесторы

- банки-гаранты

- управляющий

- члены совета директоров

- администратор

- форекс брокеры

- аудитор

- юридический консультант

Инвесторы

Инвесторы играют в работе любого хедж фонда одну из главных ролей. Это связано с тем, что без их финансовых вложений его деятельность практически невозможна. Принцип партнерства с инвесторами производится следующим образом: организация предлагает людям свои услуги, а те в свою очередь решают, стоит ли вкладывать свой капитал или нет.

После решения всех юридических вопросов, капитал используется по определенному назначению. И если поведение рынка является таковым что после его применения, добывается прибыль, то в этом случае она делится между фондом и инвестором.

Банк-гарант

Банки гаранты также получили название кастодианов. Инвесторы во время вложения своих денежных средств в деятельность фонда всегда хотят быть уверенным в том, что они будут надежно сохранены. И для этой цели партнерами многих фондов становятся банки-гаранты. Они гарантируют надежную сохранность активов инвесторов.

В некоторых ситуациях для проведения сделок фонды привлекают так называемые «свои» банковские учреждения. При этом банк занимается проведением некоторых видов сделок. Основными задачами деятельности кастодиана являются:

- подготовка отчетов о проведенных сделках

- проверкой деятельности управляющего в реальности и сравнение ее с той, которая прописана в уставном документе фонда

Управляющий

Управляющий представляет собой лицо, которое несет ответственность практически за всю инвестиционную деятельность фонда. В качестве такого лица чаще всего выступает компания. Управляющий всегда отвечает за все решения, принятые хедж-фондом. Однако на этом деятельность данного члена фонда не заканчивается. Вся операционная деятельность организации тоже лежит на нем. Если появляются какие-либо проблемы с инвесторами, то задача управляющего представлять интересы фонда.

Совет директоров

Совет директоров включает лица, которые отслеживают правильность действий управляющего хедж-фонда. Кроме этого они осуществляют контроль над выбором компаний для сотрудничества. Они тщательным образом отбирают фирмы, которые предлагают фонду свои услуги.

Совет директоров играет важную роль в:

- решении конфликтных ситуаций между разными членами фонда

- назначении людей на руководящие должности

Фонд в обязательном порядке должен вести свою деятельность в соответствии с указанными в меморандуме правилами и принципами. Если он ведет свою деятельность с нарушением закона, то именно члены совета директоров могут понести за это ответственность.

Администратор

Администратор – лицо, деятельность которого направлена на подсчет стоимости активов, которые имеются у фонда. Следует отметить, что такой подсчет осуществляется в независимости от управляющего. И если последний вдруг по причине человеческого фактора ошибется в своих расчетах, то в качестве страховки от рисков станут данные, полученные от администратора.

На данное лицо также накладываются и следующие обязанности:

- составление финансовой отчетности

- оплата счетов

- распределение прибыли между участниками фонда

- составление подписок фонда и их погашение

Брокер

В структуре любого хедж-фонда имеется первичный брокер, роль которого чаще всего играет банк. Также в некоторых подобных организациях имеется рядовой брокер, который в качестве финансовых инструментов для торговли может предложить бинарные опционы и прочие. Основная задача такой компании заключается в том, чтобы организовать проведение единичных сделок.

Аудитор

У каждого фонда каждый год проводится управляющим финансовая отчетность. Аудитор же занимается тем, что сравнивает в данные по этой отчетности с нормами бухгалтерского учета и положениями в законодательстве. Это требуется для проверки фонда на чистоту проведения финансовых операций в рамках своей деятельности.

Аудитор играет важную роль, потому что не все компании согласятся на то, чтобы заниматься ежегодным обслуживанием хедж-фонда.

Юридический консультант

Для ведения своей деятельности каждому фонду требуется получение лицензии. А получение лицензированного статуса практически невозможно без юридического консультанта. Он предоставляется уполномоченными органами при наличии на это необходимых оснований.

Для ведения деятельности фонда лицензия играет важную роль. Она помогает сотрудничать с самыми разными инвесторами. Юридические консультанты не только помогают ее получить, но и занимаются решением юридических вопросов и подписанием соглашений.

Классификация Hedge фондов

Хедж фонды в России появились относительно недавно. Именно по этой причине среди отечественных инвесторов они еще не стали настолько востребованными, как во многих западных государствах. И для того чтобы с ними сотрудничать, потребуется узнать о них основные сведения, среди которых и их классификация.

Они подразделяются на:

- глобальные фонды

- макро-фонды

- фонды относительной стоимости

Глобальные

Деятельность таких фондов отличается тем, что она распространена практически на всем мировом рынке. У таких фондов имеется собственная разработанная стратегия, для разработки которой принимаются во внимание следующие факторы:

- анализ динамики стоимости акций определенных компаний

- прогноз развития цены акций отдельных компаний

Макро-фонды

Макро-фонды отличаются от глобальных фондов тем, что он ведут свою деятельность исключительно в рамках национального рынка. Они работают только на рынках стран, где они зарегистрированы. Их основание тоже отличается от того, которое присуще глобальным хедж-фондам. Во время образования и ведения деятельности макро-фонда принимается во внимание ряд факторов, среди которых макроэкономические особенности отдельно взятого государства.

Фонды относительной стоимости

В начале своего существования хедж-фонды были несколько иными, чем они есть сегодня. Ближайшими к ним на сегодняшний день являются фонды относительной стоимости. Они еще называются классическими. Они ведут свою деятельность в рамках фондового рынка отдельно взятого государства. Принцип их работы заключается в покупке и продаже недооцененных или переоцененных ценных бумаг. Задачей управляющего является отслеживание ситуации на рынке.

Отличие от ПИФов

Не стоит путать деятельность хедж-фондов с работой ПИФов. Они отличаются по многим параметрам. Основным отличием является то, что первые вкладывают капитал не только в ценные бумаги, как это делают ПИФы, а еще и в их производные, имущество, валюту. Они способны открывать как короткие, так и длинные позиции. ПИФы работают только с длинными позициями.

Еще одним отличием является то, что деятельность фондов практически никак не регулируется со стороны государственных органов. Следует сделать вывод, что в своей работе хедж-фонды обладают большей свободой, чем ПИФы. Ограничением для работы таких организаций служит в основном сумма вложенных средств.

Крупнейшие хедж фонды мира

На сегодняшний день в мире имеется большое количество хедж-фондов в самых разных странах мира Примером можете служить один из самых популярных из них Extranet Investment. В рейтинге крупнейших хедж-фондов мира постоянно происходят изменения. Даже те компании, которые еще несколько дней назад находились на вершине, могут в одно мгновение оказаться внизу. Ниже имеется подборка самых надежных и крупных фондов мира.

ТОП хедж фондов мира:

| Хедж Фонд | Страна | Год основания |

|---|---|---|

| Bridgewater Associates | USA | 1975 |

| AQR Capital Management | USA | 1998 |

| Man Group | Great Britain | 1983 |

| Och-Ziff Capital Management | USA | 1994 |

| Standard Life Investments | Great Britain | 2006 |

| Winton Capital Management Ltd. | Great Britain | 1997 |

Для того чтобы вкладывать свои денежные средства правильным образом, можно воспользоваться услугами хедж-фондов, которые сегодня являются весьма популярными. Для начала следует ознакомиться с их структурой принципом деятельности. У них также есть своя классификация, которой не стоит пренебрегать. Выбрать сегодня надежный фонд для сотрудничества не составляет труда.

Автор Ganesa K.

Автор Ganesa K.Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Что такое хедж-фонд | Хедж-фонды | Академия

По сути, хедж-фонд — причудливое название инвестиционного партнерства. Его участники — управляющий фонда (генеральный партнер) и инвесторы (партнеры с ограниченной ответственностью). Ограниченные партнеры вкладывают в фонд свои деньги, а генеральный управляет ими в соответствии с избранной стратегией. Цель фонда — максимизировать прибыли и устранить риски, поэтому его название образовано от слова «хеджировать». Пожалуй, на этом сходство с другими фондами, например, паевыми, заканчивается.

Название «хедж-фонд» закрепилось за этими структурами, поскольку они стремятся заработать как на росте, так и на падении рынков. Управляющие хедж-фондов одновременно занимают длинные и короткие позиции по акциям и другим активам (короткие позиции позволяют зарабатывать на снижении цен).

Есть и другие отличительные особенности хедж-фондов. Они являются частными инвестиционными партнерствами, предназначенными исключительно для богатых вкладчиков, и могут делать с их деньгами все, что пожелают в рамках заранее сформулированной стратегии. Подобный широкий простор может показаться рискованным — временами он таким и бывает. Некоторые из наиболее нашумевших скандалов в финансовой отрасли произошли с участием хедж-фондов. С другой стороны, высокая гибкость привлекает в хедж-фонды наиболее талантливых финансовых управляющих, демонстрирующих впечатляющие долгосрочные результаты.

Деятельность хедж-фонда — вымышленный пример

Чтобы лучше понять работу хедж-фондов и причину их популярности у инвесторов и управляющих, давайте создадим вымышленный фонд и проследим за его деятельностью в течение одного года. Назовем его, скажем, Value Opportunities Fund. В операционном соглашении — правовом документе, регулирующем деятельность фонда, — сказано, что управляющий получает 25% от дохода, превышающего 5% в год. Кроме того, инвестировать можно в любые активы.

Проспектом фонда заинтересовались 10 инвесторов, каждый вложил по 10 млн долларов. Таким образом, активы составляют 100 млн долларов. Все вкладчики подписали инвестиционный договор, похожий на форму для открытия счета, и выслали чеки напрямую брокеру фонда или его администратору. Администратор отразил их вложения в балансе фонда, а затем перенаправил брокеру. Обычно в роли администратора выступает бухгалтерская фирма. Теперь наш фонд открыт и готов к работе. Управляющий находит привлекательную возможность, звонит брокеру и отдает ему распоряжение вложить в нее все 100 млн.

Год прошел, и активы фонда выросли на 40%, до 140 млн долларов. Теперь, согласно действующему договору, первые 5% принадлежат инвесторам, а весь доход, превышающий эту сумму, распределяется в пропорции 25% на 75% между управляющим и инвесторами. Таким образом, из 40 млн, полученных по итогам года, будут вычтены 2 млн (5%), а оставшаяся сумма в 38 млн будет поделена между управляющим и инвесторами. Эти 5% называются «пороговой доходностью», поскольку управляющий, чтобы хорошо заработать, сначала должен ее превысить.

Исходя из результатов года и соглашения с инвесторами, управляющий получил 9,5 млн долларов. Инвесторы в общей сложности заработали 30,5 млн. Как видите, работа с хедж-фондом может быть очень прибыльным занятием. Если бы его активы составляли 1 млрд долларов, менеджер заработал бы 95 млн, инвесторы — 305 млн.

Конечно, зачастую управляющих критикуют за столь высокие компенсации. Однако люди, порицающие их (часто к этому прикладывают руку СМИ), забывают, что инвесторы тоже получили приличный куш. Когда вы слышали, чтобы инвестор успешного хедж-фонда жаловался на слишком высокий гонорар управляющего?

У хедж-фондов есть ряд преимуществ по сравнению с традиционными инвестиционными фондами. Среди них:

Конечно, не обошлось и без рисков:

За последний месяц больше всего я изучал хедж фонды. Я прочитал уйму статей про хедж фонды, но не прочитал ни одной книги, так как не нашел ту самую книгу про хедж фонды, подробно описывающую процесс создания и управления на русском (если кто знает, напишите). Когда начинаешь изучать весь этот огромный мир, кажется, что хедж фонды это что-то недосягаемое, что только какие-то гениальные финансисты и люди 10-летиями работающие на Уолл-стрит могут создать и управлять хедж фондами. Однако, все больше углубляясь, понимаешь, что все это миф, созданный самим Уолл-стрит. Безусловно, создать хедж фонд и грамотно им управлять это нелегко и даже сложно, но это не невероятно. Я сравниваю создание хедж фонда с созданием бизнеса. Ведь бизнес тоже надо создать и надо еще этим бизнесом грамотно управлять. Так же как и в бизнесе у управляющего должна быть какая-то стратегия, идея, план по которому он должен создать и управлять фондом. В этой статье я попробую рассказать о процессе создания хедж фонда так глубоко, как смогу.

Представим, что вы недавно окончили институт на финансиста, пять лет работали в инвестиционной компании, параллельно торгуя на бирже, накопили некоторую сумму (допустим 100000$) и решили, что вам надо открыть свой фонд. Вы составили план и стратегию инвестирования и начали изучать хедж фонды. Вы поняли, что в России создать хедж фонд и найти инвесторов намного сложнее, чем например в США. Вы решаете, уехать в Нью-Йорк. Вы тратите 500$ на визу и билеты, получаете бизнес визу и уезжаете в Нью-Йорк. В неделю вы там тратите на все примерно 1000$ в среднем. За год это будет стоить примерно 40000$. Вам остается где-то 60000$ на создание фонда. За неделю вы полностью обустроились и теперь готовы начинать. Вы начинаете с маленького, но не менее важного. Вы придумываете название своего фонда, чтобы вы могли официально заполнять документы. Также вы ищете регистратора, который вам поможет. Вы находите крупную консалтинговую компанию, имеющую опыт по регистрации фондов в различных территориальных юрисдикциях. В среднем оплата агентских услуг по регистрации фонда составляет 1150$, поскольку мы сотрудничаем с крупной компанией, то пусть оплата будет в размере 2000$. Оплата пошлин и сборов по регистрации – 350-500$, а лицензирование фонда – 1000$. Вы вместе с вашим регистром приходите к выводу, что Каймановы острова будут вашей офшорной страной, так как это самое популярное место для регистрации фондов, страна достаточно надежна, там богатый опыт в данной сфере, упрощены многие процедуры и малое налогообложение. Далее вам нужно зарегистрировать управляющую компанию. Здесь есть 2 пути: либо регистрировать свою управляющую компанию (возможно в качестве управляющего взять и отдельного профессионального трейдера), либо нанять ее. В первом случае вам это обойдется примерно в 10-15тыс.$ разово. Во втором – вы будете платить оговоренный заранее процент от прибыли своего фонда (обычно от 20 до 30%) постоянно. Но поскольку вы составили стратегию и план инвестирования и вам самим интересно управлять фондом, то вы выбираете 1-ый способ и создаете компанию с ограниченной ответственностью. Следующий ваш шаг – это поиск банка кастодиана (гаранта). Лучше привлекать крупный банк. Также вы сдаете экзамены по финансам и получаете необходимые бумаги для разрешения управления деньгами инвесторов. Вы получили все необходимые документы, зарегистрировали фонд. Теперь вам нужно найти инвесторов. Вы нанимаете специалистов с общественной деятельностью, маркетологов (посчитаем минус 5000$). Они находят 10 инвесторов (обязательно аккредитованных), вы с ними встречаетесь и допустим убеждаете 7 из них вложить в ваш фонд. И ваш капитал составляет небольшую для хедж фондов сумму в 100 млн.$. Вы арендуете офис на Уолл-стрит, за первый месяц сами платите за офис (минус 20000$) и ищете персонал. Вам нужен качественный юрист и администратор, который обязан определять чистую стоимость активов на определенную дату (чем крупнее фонд, тем чаще это происходит: ежедневно, еженедельно или ежемесячно). Независимого аудитора выберут на совете директоров. Также вы находите несколько хороших трейдеров, инвестиционных консультантов и аналитиков. Вы выбираете надежного брокера со всеми необходимыми лицензиями, открываете брокерские счета (пакет документов и услуги по заверению) – 3000$. Вы также платите дополнительные пакеты документов по фонду с апостилем – 5800$. В итоге ваш фонд готов и вы начинаете зарабатывать миллионы, а то и миллиарды долларов. Если все посчитать, то выйдет, что 60000$ достаточно для создания хедж фонда и нет необходимости быть миллионером.

Я попытался подробно описать процесс создания хедж фонда. Некоторая информация была взята из статей. Если я что-то написал неправильно (я тоже могу ошибаться) или вы не согласны, то пишите в комментариях и мы постараемся все исправить. Больше информации вы найдете здесь https://vk.com/ssinvestment

что такое хедж фонд, и как он устроен изнутри?

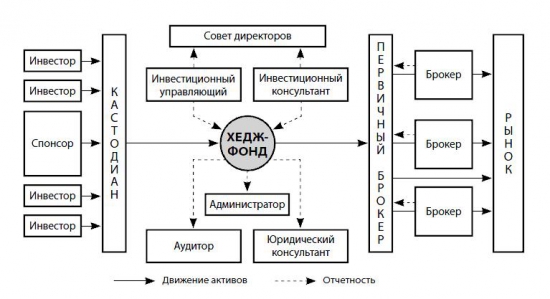

Сегодня поговорим о том, что же из себя представляет хедж фонд, и как он устроен.ОРГАНИЗАЦИОННАЯ СТРУКТУРА ХЕДЖ-ФОНДОВ:

Данная схема включает все в себя всех тех, кто необходим для полноценной работы настоящего хедж фонда. И не важно, будет это фонд на Кайманах, или в Европе/США. При этом вполне можно обойтись более простой структурой в ряде случаев, например, бывают фонды для ограниченного кол-ва инвесторов, которые могут быть не столь громоздки.

Хедж-фонд: компания или партнерство (юридические аспекты обсудим в следующий раз), которой принадлежат активы инвесторов, задача которой — приносить инвесторам прибыль.

Спонсор/Владелец: обычно крупным участником хедж-фонда является его создатель/владелец. В качестве учредителя он становится главным или единственным держателем голосующих акций, посредством которых осуществляется контроль за деятельностью совета директоров. Хотя если допустим у того, кто хочет организовать хедж фонд своих денег нет/мало, но есть якорный инвестор, то спонсор вполне может стать совладельцем/владельцем фонда. Голосующие акции, как правило, не дают владельцу права на долю прибыли, полученной в результате инвестиционной деятельности фонда.

Если фонд погибает из-за издержек, то это бьет по карману именно владельца/спонсора.

Кроме того, спонсор/владелец хедж фонда обычно бывает одним из инвесторов и в этом качестве владеет долей акционерного капитала/паем в форме неголосующих акций. Неголосующие акции могут подразделяться на несколько классов, но все они дают право на участие в прибыли фонда.

Инвесторы: это как раз те, кому фонд предлагает свои услуги. Инвесторы вкладывают свои деньги в фонд, с тем чтобы получить прибыль. Обычно они не имеют права голоса (голосующих акций), и голосуют своими деньгами либо принося их в фонд, либо забирая обратно.

Управляющий активами: является лицом или компанией (обычно компанией), которая определяет инвестиционную стратегию хедж-фонда, принимает конкретные инвестиционные решения для ее осуществления, а также берет на себя руководство операционной деятельностью фонда. В некоторых случаях в этой деятельности ему помогает инвестиционный консультант, хотя нередко управляющий и консультант работают в компании, которая выступает как спонсор хедж-фонда (иногда фондирующая компания создается отдельно). Расходы управляющего покрываются из платы за управление активами (management fee), которая составляет, как правило, 1–2% от суммы инвестированных средств в год.

Управляющий также получает вознаграждение за результат (success fee) — зачастую 20-25% от полученной прибыли.

Совет директоров: На совет директоров хедж-фонда возложена функция контроля всех аспектов его деятельности. Совет директоров наблюдает за деятельностью инвестиционного управляющего и остальных фирм, предоставляющих услуги фонду. В его задачу также входит разрешение конфликтов, когда интересы акционеров входят в противоречие с интересами инвестиционного управляющего. Совет директоров одобряет вознаграждение управляющего, назначает независимых аудиторов, а также выбирает ключевых агентов, которые будут обслуживать хедж-фонд. В идеале совет директоров хедж-фонда должен состоять из уважаемых профессионалов в финансовой или юридической области, задача которых состоит в том, чтобы не допускать недобросовестных или противоправных действий со стороны управляющих. Члены совета директоров несут персональную ответственность, вплоть до уголовной, за соблюдение фондом принципов и правил, заявленных в инвестиционном меморандуме.

* Реальный совет директоров, это, например, 3 человека, причем одним из них может быть владелец фонда/управляющий. Оставшиеся двое обычно это известный финансист из США и почтенный юрист из Англии (такой вот джентельменский набор :))

Банк-кастодиан (Custodian) В роли кастодиана хедж-фонда должен выступать крупный банк с хорошей репутацией, в функцию которого входит прежде всего хранение активов инвестора, т.е. ценных бумаг и денежных средств. В ряде случаев кастодиан не располагает ими в реальности, он просто берет их на баланс через систему центрального депозитария той страны, в которой находится. Кастодиан также может заниматься проведением и оформлением сделок, однако эта функция фактически все чаще переходит к первичному брокеру. Кастодиан также готовит отчеты о сделках, проходящих через счет фонда, и иногда может проверять соответствие инвестиционной политики управляющего заявленным в уставе фонда целям.

Первичный брокер (prime broker)

Если обычные брокеры просто проводят разовые сделки хедж-фондов, то первичный брокер берет на себя гораздо более широкий набор функций. В роли первичного брокера выступает, как правило, инвестиционный банк с мировым именем (Morgan Stanley, Goldman Sachs, Merrill Lynch). Поскольку в структуре такого банка находятся и брокерская компания, и трейдинговое подразделение, и операционный офис, и управляющая компания, то он в состоянии предоставлять хедж-фондам одновременно целый спектр услуг. Так, брокерское подразделение проводит сделки хедж-фонда либо перенаправляет их через брокеров, которых выбирает хедж-фонд, а затем закрывает сделку и отчитывается о ней перед кастодианом. Кроме того, первичный брокер зачастую и сам выполняет функции кастодиана.

* Переводя на русский язык: вот у Вас фонд, и вы решили торговать стратегии класса глобал макро. И нужно Вам иметь доступ и на рынок РФ, и на рынок США (причем и на акции, и на срочный рынок), и кроме того иметь возможность работать валютами. Можно конечно открыть счет в БКС/ФИНАМ/ВТБ/… для России, в некоем онлайн брокерt на CME, в третьем брокере для NYSE и Nasdaq, и в банке для выхода на валютный рынок, и еще OTC нам надо будет… НО, это много минусов: обороты разбиты, и комиссы у брокеров не оптимальные. Нельзя сальдировать активы и деньги на разных счетах. Надо перебрасывать если что. И так далее… PRIME берет все на себя. Но естественно он потребует гарантий того, что вы будете генерить ему комисс который он считает обоснованным. Из наших сейчас очень активно Открытие и ВТБ пытаются стать прайм брокерами, но есть конечно нюансы, сами понимаете.

Администратор

Основной функцией администратора является определение чистой стоимости активов фонда (net asset value — NAV). Калькуляция NAV осуществляется, как правило, на дату подписки на акции фонда или их погашения, которая обычно приходится на первый рабочий день каждого месяца или же на другой день с регулярными интервалами, чаще в пределах месяца. Для некоторых фондов с большей ликвидностью (например, СТА) расчет NAV проводится еженедельно или же ежедневно. По существу деятельность администратора состоит в определении стоимости активов фонда независимо от инвестиционного управляющего. Наибольшие проблемы возникают при независимом определении стоимости тех активов, для которых не существует ликвидного рынка. Но даже в этом случае администратору не следует полагаться исключительно на оценку менеджера. Большинство администраторов выполняют также целый ряд других функций, включая составление бухгалтерской отчетности, оплату счетов, рассылку отчетов акционерам, координацию связей с инвесторами и т. д. Часто администратор берет на себя задачи платежного агента, который проводит подписку на акции или паи фонда и их погашение, а также распределяет прибыль между акционерами.

* Администраторы обычно ЛИЦЕНЗИРУЮТСЯ местными регуляторами, и несут отвественность за свою работу.

Аудитор

Аудитор осуществляет проверку соответствия финансовой отчетности фонда нормам бухучета и финансового законодательства. Как правило, фонд проводит аудит своей отчетности на ежегодной основе. Наличие аудитора — необходимое условие работы хедж-фонда, поскольку без аудитора другие агенты и сервисные компании едва ли согласятся его обслуживать (хотя есть исключения). Для крупных фондов это обычно большая четверка аудиторских фирм.

Юридический консультант: так как фонд в идеале должен быть администрируемый, регулируемый, а лучше лицензированный, то надо будет соблюдать требования регуляторов. Да и с инвесторами надо договора заключать. Нужен помощник. Иногда им может быть администратор, но в общем случае Вам нужен будет юридический консультант.

Вот так вот в общем виде выглядит хедж-фонд. Сам фонд, управляющий, совет директоров, администратор и аудторы, контрагенты.

Почти 90% материала данной статьи это копипаст из уже упомянтой книги «Хедж-фонды: Игра на рынке по новым правилам / Вадим Котиков, Джеймс Нэйл.» Ну и мои комментарии, там где было что добавить.

В следующий раз расскажу о том, как зарегистрировать хедж фонд, выбрать юрисдикцию и юридичекую оболочку, а также класс фонда, и на примере покажу, почему сам фонд может быть на Кайманах, управляющая компания на BVI, а деньги к брокеру переводятся через прослойку на Кипре, при все это фактическое управление производится из Москвы (или из Лондона)

Хедж фонд

Хедж фонд Сегодняшняя инвестиционная сфера изобилует инструментами для получения дохода на любой вкус. К сожалению, не все они одинаково доступны для разных категорий инвесторов. Особенно это касается высоко прибыльных видов альтернативного инвестирования.

В первую очередь при этом речь идет о хедж фондах, которые позволяют получать пассивный доход только тем, кто сможет преодолеть минимальный лимит по объему инвестируемых средств, нередко измеряющийся в миллионах долларов.

Что такое хедж фонды, кто чаще всего пользуется их услугами, как достигается высокий процент доходности и почему их почти нет на отечественном рынке — обо всем этом и не только вы сможете узнать по ходу чтения данной статьи.

Что такое хедж фонд

Что такое хедж фонд Хедж фонд — это разновидность частного инвестиционного фонда, в котором пулом инвестиций участников управляет генеральный партнер, придерживаясь при этом тактики максимизации прибыли параллельно с минимизацией рисков.

Как правило, такие организации являются товариществами с ограниченной ответственностью, которые слабо подвержены законодательному регулированию и ограничениям в плане выбора финансовых инструментов и методов управления. Это значит, что чаще всего управляющие могут по своему усмотрению применять какие-угодно стратегии инвестирования и торговли активами, в том числе с любым кредитным плечом.

Участие в хедж фондах недоступно широкому кругу лиц. Во многих странах такая возможность имеется только у квалифицированных инвесторов, в частности институциональных. Кроме того, обычно присутствуют ограничения по размеру первоначального инвестиционного взноса.

Например, в США для частных инвесторов минимальный порог вхождения составляет $5 млн, а для институционалов — $25 млн. А вот в популярных оффшорных зонах можно встретить фонды, которые берут в управление от $100 000.

Первый хедж фонд был создан в 1949 году американским социологом Джонсом А.У., которому пришла в голову идея управлять инвестициями других людей, используя уникальную на тот момент стратегию. Его метод заключался в снижении рисков инвестирования путем одновременного открытия равноценных сделок в лонг по акциям, которые потенциально должны были расти в цене, и в шорт по активам, предрасположенным к удешевлению.

Собственно, это и был принцип хеджирования рисков, от которого и получили свое название хедж-фонды.

☝️

Само понятие «хеджировать» происходит от английского «hedge» — «ограда», и дословно может трактоваться, как «ограждать от потерь».

Наглядное объяснение, что такое хедж фонд, можно посмотреть в видео ниже:

Что такое хедж фонд Принцип работы хедж фондов

Принцип работы хедж фондовВ любом хедж фонде есть инвесторы, активы которых формируют инвестиционный капитал, и частное или юридическое лицо, которое берет его в управление — главный партнер (управляющий).

За свои услуги последний получает вознаграждение, размер и формула расчета которого устанавливается непосредственно договором, заключенным с инвесторами.

☝️

Четких рамок при этом не существует. Это может быть и 1–2% от изначальной стоимости инвестиционных активов так и 15–20% от полученной в итоге прибыли.

Также часто встречается практика взимания сразу нескольких видов комиссионных, например — плата за управление активами и доля от дохода.

После получения средств инвесторов управляющий хедж-фонда может самостоятельно выбирать в какие активы вкладывать (акции, валюты, облигации, недвижимость, деривативы и т. п.) и какие инструменты при этом использовать (прямая покупка/продажа, фьючерсы, маржинальная торговля и т. д.).

Управление средствами вкладчиков

Управление средствами вкладчиковДля того, чтобы лучше разобраться в работе таких учреждений, рассмотрим пример деятельности вымышленного хедж фонда Invest2020 в течение 12 месяцев.

Итак, начнем с того, что по условиям операционного соглашения управляющий партнер может инвестировать во все, что пожелает, и ему полагается 20% комиссионных от 90% годовой прибыли фонда. Оставшиеся 10% дохода распределяются исключительно между инвесторами — эти средства являются пороговой доходностью, которую управляющий должен превысить, прежде чем начать зарабатывать свою комиссию.

Предположим, что в начале года в Invest2020 вложились 15 инвесторов — по $20 млн каждый. Итого, сумма активов хедж фонда составила $300 млн. После подписания договора со всеми участниками и перевода их средств на счет фонда, управляющий начал поиск привлекательных инвестиционных возможностей.

Допустим, было найдено два подходящих для хеджирования варианта — покупка акций перспективной IT-компании и открытие короткой сделки (шорт) по валюте какой-то страны, пребывающей на грани дефолта. Брокеру фонда было поручено вложить в каждую из сделок по $150 млн.

В итоге через год обе сделки оказались успешными. Акции стартапа подорожали на 40%. А шорт по валюте таки объявившей дефолт страны принес 80% прибыли. Обе сделки были закрыты, в результате чего было получено $210 млн по первой и $270 млн по второй. Итого, капитал фонда вырос до $480 млн, из которых чистая прибыль составила:

480 – 300 = 180 млн ($)

По условиям договора 10% ($18 млн) этой суммы причитается инвесторам. Из оставшихся 90% ($162 млн) вычитается комиссия управляющему — 20%:

162 * 0,2 = 32,4 млн ($)

После этого оставшиеся $129,6 млн (80%) распределяются между инвесторами. В результате годовой деятельности хедж-фонда Invest2020 они суммарно заработали:

18 + 129,6 = 147,6 млн ($)

Каждый из инвесторов получил прибыль $9,84 млн (147,6/15), что составило почти 50% от изначально вложенной суммы (от $20 млн).

Виды хедж фондов

Виды хедж фондовВ зависимости от способа ведения инвестиционной деятельности хедж фонды подразделяются на следующие виды:

Глобальные — управляющие этих фондов принимают решения об открытии сделок, основываясь на прогнозировании состояния мировой экономики. Они часто используют производные финансовые инструменты и кредитные плечи. В свою очередь глобальные хедж-фонды делятся на подвиды:

- международные — торгуют ценными бумагами различных государств;

- макро — сосредоточены на слежении за курсами процентных ставок и курсами валют;

- развивающихся рынков — оперируют бумагами стран, в которых финансовые рынки недостаточно развиты.

Событийные — по большей части ведут дела с ценными бумагами компаний, в отношении которых проводятся процедуры слияния, реорганизации, банкротства или ожидается рост кредитного рейтинга. Подразделяются на:

- хедж фонды кризисных бумаг — совершают сделки с акциями предприятий, которые реорганизовываются или банкротятся;

- риск-арбитражные фонды — оперируют бумагами компаний, которые участвуют в слиянии или поглощаются другими (акции поглощаемой дешевеют, а поглощающей — дорожают).

Нейтральных стратегий — наиболее многочисленная группа хедж фондов. Их управляющие почти не используют кредитные плечи, а если используют, то небольшие. Они выбирают классическую стратегию одновременного открытия равноценных шортовых и лонговых позиций, стараясь исключать риски как по отдельным рыночным отраслям, так и в отношении рынка в целом.

☝️

Также отдельно можно выделить так называемые фонды фондов, которые инвестируют свои активы в другие хедж-фонды, по сути, перекладывая на них ответственность за диверсификацию своих рисков.

Еще одна классификация хедж фондов основана на используемых ими стратегиях инвестирования:

Направленной торговли — упор делается на прогнозирование тенденций изменения стоимости финансовых активов, в том числе макроэкономических (курсов валют, процентных ставок и т. п.). Сделки могут быть как долгосрочными, так и непродолжительными, вследствие активного пересмотра инвестиционных портфелей.

Традиционной торговли — открываются только длинные (лонговые) позиции по акциям быстрорастущих и недооцененных компаний.

Кредитования — инвестирование в ценные бумаги предприятий, нуждающихся во вливании кредитных средств. Чаще всего при этом активы хедж фонда вкладываются в долговые опционы на приобретение акций компаний по заниженной цене.

Относительной стоимости — покупка или продажа активов в рамках ожидания арбитражных возможностей, то есть получения прибыли вследствие изменения величины ценового спреда в выигрышном для фонда направлении, в том числе под влиянием происходящих с компаниями событий.Выбора активов — поиск переоцененных либо недооцененных ценных бумаг с целью их покупки/продажи до того, как это обнаружат другие участники рынка.

Мульти-стратегии — использование хедж фондом сразу нескольких стратегий из перечисленного списка.

Этапы создания хедж фонда

Этапы создания хедж фонда Как создать хедж фонд:

- Определиться со страной регистрации.

- Найти регистратора (как вариант — консалтинговая компания).

- Выбрать управляющую компанию или создать собственную.

- Заключить договор с банком-гарантом.

- Нанять юриста и брокера.

- Привлечь инвесторов.

Далее мы рассмотрим каждый этап подробно со всеми нюансами.

Прежде чем приступить к созданию хедж фонда, нужно определиться со страной его регистрации.

☝️

Если нужен минимум внимания регуляторов, упрощенный процесс оформления и экономия на содержании фонда, выбирают государства из зоны офшора, например — Багамские, Виргинские или Каймановы острова.

А вот если к создаваемому хедж-фонду нужно будет привлечь внимание крупных инвесторов, лучше все же обойтись более сложными в плане регистрации, но все же повышающими уровень доверия вариантами — США, Великобритания или страны Евросоюза.

Процесс создания хедж фонда

Процесс создания хедж фонда Определившись с локацией регистрации хедж-фонда, можно переходить непосредственно к этапам его создания:

- Найти регистратора, который имеет опыт оформления инвестиционных фондов в пределах рассматриваемой юрисдикции. Лучше всего, если это будет местная консалтинговая компания, которая поможет собрать начальный пакет документов, подать необходимые заявления и довести весь процесс оформления хедж фонда до конца.

- Выбрать управляющую компанию (менеджера) или создать свою собственную. Второй вариант более сложный, так как потребуется сбор дополнительных документов, получение лицензии, найм специалистов и т. д. К тому же это выльется в дополнительные затраты. Проще, конечно же, нанять уже существующую компанию, но стоит учесть, что ей постоянно придется платить определенный процент от прибыли вашего хедж фонда. К тому же при выборе стороннего управляющего нужно убедиться в его умении работать с инвестициями по стратегиям, которые будут применяться вашим фондом.

- Заключить договор с банком, который будет выступать в качестве гаранта (кастодиана). Если это будет крупное и достаточно известное финансовое учреждение, доверие инвесторов к вашему хедж фонду вырастет.

- Нанять высококвалифицированного юриста, разбирающегося в правовых аспектах юрисдикций, в которых хедж фонд зарегистрирован и в которых будет обслуживать клиентов.

- Найти и нанять брокера, который имеет право вести деятельность на всех необходимых вашему фонду видах рынков (ценных бумаг, валют, недвижимости и т. п.). Проверить его репутацию и, главное, наличие лицензий с помощью вашего юриста.

- Привлечь первых инвесторов, поскольку без них создание хедж фонда не имеет смысла. В идеале обзавестись списком людей и учреждений, готовых доверить вам в управление свои деньги, стоит еще на этапе подготовки и планирования. Но если заранее этого сделано не было, стоит нанять маркетологов и прочих специалистов, которые смогут разрекламировать новый хедж фонд и найти тех, кто решится воспользоваться его услугами.

Когда все законодательные нормы юрисдикции регистрации фонда будут соблюдены и вся необходимая для его функционирования структура будет построена, можно приступать к заключению договоров с инвесторами и затем поиску первых потенциально прибыльных активов для открытия сделок, не забывая при этом о хеджировании рисков.

Лучшие хедж фонды России

Лучшие хедж фонды РоссииХедж-фонды в России не столь распространены, как за рубежом.

☝️

На сегодня их существует совсем немного — всего лишь около 60. При этом большая часть из них имеет регистрацию в офшорных зонах.

Такое положение дел сложилось из-за того, что в РФ долгое время не было законной возможности создавать подобные организации.

Она появилась с внесением в 2007 году в закон «О рынке ценных бумаг» понятия «квалифицированного инвестора» и утверждения спустя год после этого «Положения об инвестиционных фондах». С того времени в России появилась законодательная основа для регистрации хедж фондов, однако пользоваться их услугами могут только те самые «квалифицированные инвесторы», имеющие право осуществлять операции с финансовыми активами и инструментами, не доступными лицам за пределами данной категории.

Первым учреждением такого типа стал запущенный в 2009-м «Частный инвестиционный фонд 05.09» от управляющей компании Альфа-Капитал, который спустя три года работы закрылся. Следующим был «Корпоративный инвестиционный фонд 09.10» той же компании (прекратил существование в 2014-м).

Лучшие хедж фонды России

Лучшие хедж фонды России☝️

Лидером среди хедж фондов в РФ стал VTB Capital Russia & CIS Equity Fund, которому в отдельные моменты своей работы удавалось достичь 70% доходности в год.

Далее в рейтинге с небольшим отставанием (69%) идёт Russian Federation First Mercantile Fund. На третьем месте Specialized Russian Growth Fund с 66% доходности. Также доходность выше 40% удавалось показать еще десятку российских хедж-фондов. Правда, эти цифры в основном датируются 2016–17 гг. В последующие годы даже у лидеров отрасли результаты были значительно хуже, а к концу 2019-го многие и вовсе показали отрицательную доходность.

Согласно статистическим данным, собранным за годы существования хедж фондов в России, в среднем под управлением одного такого учреждения находится около $10 млн, в то время как в США и Европе этот показатель измеряется миллиардами.

Столь слабая популярность среди отечественных инвесторов объясняется их поздним появлением на российском рынке. К тому же на момент создания первого хедж фонда в России существовало уже более 1000 ПИФов (паевых инвестиционных фондов) — их ближайших аналогов, появившихся еще в 90-х и, как следствие, получивших более широкое распространение.

Лучшие хедж фонды мира

Лучшие хедж фонды мира☝️

Сегодня наибольшее количество хедж-фондов находится в городах Нью-Йорк и Лондон — суммарно почти 60% от всех существующих в мире.

Но если рассматривать только гигантов этой отрасли, получится что почти все они расположены в США:

AQR Capital Manаgement — основан в 1998 году в г. Гринвич (Коннектикут, США). Входит в категорию глобальных хедж фондов. В 3 квартале 2019 года под его управлением было около $185 млрд. Обслуживает клиентов со всего мира, имеет офисы в множестве стран.Bridgewater Associates — создан миллиардером Реем Далио в 1975 году в Нью-Йорке, впоследствии перемещен в г. Вестпорт (Коннектикут, США). Относится к категории глобальных макрофондов хеджирования. По состоянию на конец 2019 года под управлением этой компании было активов на сумму $160 млрд. Обслуживает институционалов (некоммерческие организации, пенсионные фонды, правительства и центробанки разных стран). Man Group — одна из старейших в мире инвестиционных компаний, продолжающих существовать в наше время (основана в 1783 году в Лондоне). В категорию хедж фондов вошла во второй половине 20 века. Единственная компания среди лидеров отрасли, расположенная за пределами США. На сегодня является самым крупным фондом подобного типа в Европе. В декабре 2019-го Man Group отчитался о наличии под его управлением активов на $118 млрд. Обслуживает как институциональных, так и частных инвесторов со всего мира.Renaissance Technologies LLC — основан в 1982 году математиком Дж. Симмонсом в г. Сетаукет (штат Нью-Йорк). Специализируется на биржевом трейдинге с использованием математических моделей и статистической аналитики. Уже более 30 лет является одним из лидеров отрасли по годовой доходности (66%). В середине 2019 под управлением этого фонда находилось $110 млрд.Two Sіgma Investments — компания, основанная в 2001-м товариществом математиков и IT-шников в Нью-Йорке. Для создания торговых стратегий ими применялись разработки по машинному обучению и искусственному интеллекту. В мае 2019-го под управлением данного фонда числилось $60 млрд.Millennium Management — еще один крупный фонд хеджирования из Нью-Йорка. Появился в 1989 году. Работает сразу с несколькими стратегиями инвестирования. В конце 2019 года фонд отчитался о $40 млрд активов под своим управлением.Elliott Management — основан в 1977 году в Нью-Йорке американским миллиардером Полом Сингером. В основном инвестирует в ценные бумаги проблемных компаний. Летом 2019 года под управлением этого фонда было $37,7 млрд.Историю создателя одного из крупнейших хедж фондов, Рея Далио, вы найдете в видео ниже:

История хедж фонда Bridgewater AssociatesДалее детально рассматривать рейтинг крупных хедж фондов нет смысла, поскольку примерно одни и те же позиции занимают сразу несколько компаний, под управлением каждой из которых находится немногим больше $30 млрд — Winton Capital Management Ltd, Citadel LLC, Standard Life Investments и Davidson Kempner Capital.

☝️

Всего же в мире существует около 15 000 хедж фондов, суммарно управляющих активами на более, чем $3 трлн.

Половина этой суммы приходится на первые 100 компаний из рейтинга фондов хеджирования.

Читайте также:

Что такое фондовый рынок и как начать торговать на рынке ценных бумаг

Кто такой рантье и как им стать. Как правильно инвестировать

Маржа: понятие, основные виды, отличие от маржинальности. Как рассчитать маржу

Фото Yuya Shino / Reuters

Фото Yuya Shino / ReutersГлавный миф о хедж-фондах гласит, что это «черные ящики» — закрытые и непрозрачные, и никто из клиентов не понимает, куда инвестированы их средства. Как на самом деле работают хедж-фонды и за счет чего они обеспечивают высокую доходность?

Первый хедж-фонд появился в 1949 году. В то время его функции сводились к хеджированию портфеля акций позициями на понижение, отсюда пошло и название. Подобная тактика позволяла успешным фондам демонстрировать показатели, в десятки раз опережающие рынок. К настоящему времени индустрия сильно эволюционировала — значительно сильнее, чем индустрия финансов в целом. Все технологические инновации в сфере инвестиций зарождаются именно в хедж-фондах.

Сейчас в хедж-фондах сосредоточено около $3,5 трлн — эта цифра сопоставима с ВВП Германии и почти в полтора раза превышает ВВП Великобритании. При этом приблизительно 50% активов сосредоточено в первой сотне хедж-фондов, которые составляют когорту самых главных имен в индустрии. К примеру, в Bridgewater Associates сейчас $122 млрд, в AQR Capital Management — $70 млрд, а в Two Sigma — $53 млрд.

Хедж-фонды широко известны в узких кругах. Их клиенты — крупные институциональные инвесторы: пенсионные и суверенные фонды, страховые компании и прочие крупные финансовые институты. Кроме того, хедж-фонды популярны среди состоятельных клиентов всего мира, которые имеют возможность инвестировать в них через премиальные банки и фэмили-офисы.

Эти фонды интересны прежде всего своим соотношением риска и доходности. К примеру, один из крупных и авторитетных алгоритмических фондов — Two Sigma Spectrum — за три года показал такую же доходность, что и фондовый индекс S&P 500, но с гораздо меньшим риском. В то время как американский индекс был крайне волатилен в некоторые периоды, доходность хедж-фонда не просто «держала удар», но и росла. Если посмотреть на график с 2005 года — момента создания фонда, то можно увидеть, что стратегия Two Sigma Spectrum значительно обгоняет индикатор S&P 500.

Доходность хедж-фонда Paloma Partners, который работает с 1985 года, опережает показатель индекс S&P 500 на 1245%. Фонд Millennium Partners с 1998 года обошел американский индикатор на 815%, причем максимальное снижение за всю историю фонда составило всего 7,4%. А хедж-фонд D.E. Shaw Valence c 1999 года заработал 1261%, в то время как S&P 500 с учетом дивидендов вырос всего на 121%.

Это объясняет, почему хедж-фонды так популярны среди институциональных инвесторов, которым важна стабильная положительная доходность на долгосрочном периоде. Это фонды не просто обгоняют индекс, но и показывают чрезвычайно высокий результат на волатильном рынке. Например, во время краха доткомов начала нулевых и ипотечного кризиса 2008 года хедж-фонд Winton Futures показал доходность в 40% и 21% соответственно.

«Кванты» у руля

Семь из десяти лидеров этой отрасли с активами под управлением в $400 млрд — это алгоритмические фонды. Способность машин обрабатывать огромные массивы информации с фантастической скоростью привела к тому, что портфельные управляющие уже не могут конкурировать с ними.

Во главе каждого крупного фонда стоят невероятные люди. Например, хедж-фонд Two Sigma создали Дэвид Сигэл и Джон Овердек. До этого они работали в D.E. Shaw, где в то же время трудился и Джефф Безос — глава и основатель Amazon.com. Собственно, компанию Amazon Безос создавал вместе с Джоном Овердеком — тот был его правой рукой и впоследствие стал вице-президентом корпорации.

Стоит также отметить и самого создателя фонда D.E. Shaw — Дэвида Эллиота Шоу. Он получил образование компьютерного инженера, а в 1996 года журнал Fortune признал его «квантовым королем» в индустрии хедж-фондов. При этом Шоу не бросил свою научную деятельность и после 2001 года начал посвящать все больше свободного времени вычислительной биохимии.

Отделы кадров алгоритмических фондов уже давно конкурируют не с Уолл-Стрит, а с Силиконовой долиной — Google, Amazon и прочими технологическими компаниями. 80% сотрудников современных хедж-фондов — это математики и программисты. Там есть и портфельные управляющие, но они отличаются от классических финансистов. У них скорее математический бэкграунд, и в большинстве случаев они умеют программировать самостоятельно.

Эти люди разрабатывают стратегии и модели, экспериментируют, работают с большими массивами информации. Число стратегий Two Sigma достигает нескольких тысяч. Среди них есть как долгосрочные, так и те, которые живут несколько секунд. Есть стратегии, что основаны на фундаментальных данных, а есть те, которые ловят незначительные технические отклонения рынка.

Алгоритмические стратегии более эффективны. Человек может хорошо управлять портфелем из 40-50 бумаг. Безусловно, у каждого управляющего есть свой подход и своя система, согласно которой он анализирует факты и принимает решения, оценивает фундаментальные показатели, смотрит на динамику бумаги с технической точки зрения, общается с представителями компании, читает публичную информацию и так далее.

Практически то же самое делает и алгоритмический фонд, только в большем объеме. Правда, общаться с людьми алгоритм не может, но он обрабатывает любые упоминания компании в СМИ, социальных сетях и документах в десятки тысяч раз эффективнее. При чем это не только текстовые документы, но и голосовые — у многих хедж-фондов есть свои программы распознавания речи. Так, Two Sigma сканирует весь информационный фон на 70 языках.

Есть и более удивительные способы получения информации. Например, с помощью снимков со спутника алгоритмические хедж-фонды могут оценивать клиентскую активность. Раньше, чтобы понять, сколько клиентов ежемесячно приходило в Вest Buy — крупную американскую сеть магазинов бытовой электроники — нужно было стоять около дверей в магазины и считать покупателей. Сейчас информацию можно получить с помощью спутниковой съемки парковок перед гипермаркетами.

Современные технологии позволяют буквально препарировать каждую компанию, чтобы узнать о ней все. Более того, они могут сделать это быстро и в широком масштабе. Система работает 24 часа в сутки во всех регионах, анализирует все, что сказано, озвучено и записано, проверяет, экспериментирует и вырабатывает успешные торговые стратегии. Безусловно, талантливые управляющие могут обойти хедж-фонд в экспертизе, но справиться с таким же объемом информации они просто физически не способны.

Если Google собирает информацию, чтобы продавать эффективную рекламу, то хедж-фонды — чтобы зарабатывать на фондовых рынках.

Секрет эффективности

Одна из главных задач большинства хедж-фондов — нейтрализовать рыночные риски. Как этого можно добиться? Если кратко, то нужно уравновешивать каждую позицию. Если бумага Apple стоит в лонге (на покупку), то Nokia — компания из того же сектора, с похожими характеристиками, но значительно худшими показателями, — будет стоять в шорте (на продажу).

Другой пример — акции General Motors и Ford. Бумаги этих компаний ведут себя очень похоже, и любое серьезное отклонение от привычного спреда может быть сигналом к сделке. В этом случае арбитражный фонд будет продавать General Motors и покупать Ford, потому что, скорее всего, котировки Ford или подтянутся к уровню Gеneral Motors, или стоимость бумаг General Motors обратно спустится к Ford.

Вот другой пример того, как проходит подбор бумаг в портфель Two Sigma. Система оценивает каждую акцию по четырем типам параметров: фундаментальным, техническим, событийным и так называемым alpha capture — уникальным моделям компании. Только если система оценит бумагу достаточно высоко по всем параметрам — она попадает на рассмотрение к «управляющему». Но та же условная акция Apple не попадет в портфель, если в лонге стоят несколько сильных технологических компаний. Хедж-фонд должен обязательно чем-то уравновесить эту позицию.

Именно благодаря такому принципу алгоритмическим хедж-фондам удается держать достаточно ровную доходность и сглаживать ее волатильность. Иными словами, для фонда не важно, куда движется рынок. Падение цены одной бумаги или сектора очень часто будет уравновешено ростом стоимости другой бумаги или сектора.

Пожалуй, лишь один миф развеять не получится — индустрия, действительно, крайне закрыта. Сами хедж-фонды не стремятся к полной прозрачности. Им удобнее работать с крупными и проверенными институциональными клиентами, поэтому попасть, что называется, «с улицы» в хедж-фонд с громким именем невозможно, а через известного инвестиционного представителя — крайне сложно.