Как проверить долги по кредитам по фамилии?

Испорченная кредитная история (КИ) не позволяет оформить кредит в крупных банковских организациях. А долги с просрочкой — причина невыезда за границу. Не попасть в затруднительную ситуацию помогает осведомленность о проблемах с кредитной историей. Как узнать долги и историю по займам в банке? Помогут ли судебные приставы или Бюро Кредитных историй решить вопрос?, — ответ в этом материале.

Все способы проверки КИ бесплатно

Существуют возможности, позволяющие узнать действующие задолженности по кредиту в банке. Самый простой – обращение в банк, где брался кредит. Информация в этом случае предоставляется бесплатно. Воспользоваться опцией сможет человек, оформлявший кредит именно в этом банке. Посторонние не смогут получить ответ, за исключением обращения по судебному иску (к примеру, узнать долги по кредитам умершего могут его родственники) или иному требованию ответственных органов.

Через Бюро кредитных историй

БКИ (Бюро Кредитных историй) предоставляет информацию о задолженности по кредиту (размер, дата оформления пр.), и кредитной истории в целом банковским организациям, заключившими соглашение с ним.

Данные проверяются в автоматическом режиме. Сторонний человек должен оформить официальное письмо в бюро КИ, или отправить онлайн-запрос через официальный сайт организации с указанием электронного адреса, телефонного номера и паспортных сведений (имя, отчество, фамилия, серия и номер документа, дата выдачи пр.).

Информация по сумме задолженности в БКИ раз в год предоставляется бесплатно. Регистрация при этом обязательна.

Существует три Бюро кредитных историй:

- Национальное – НКБИ;

- Объединённое – ОКИ;

- Эквифакс.

В бюро можно обратиться с заявлением лично, отправить онлайн-запрос через официальный сайт или обратиться заказным письмом через почту. Информация в каждом бюро не всегда дублируется, поэтому возможны несоответствия в результатах проверки. Для верности рекомендуется отправить запрос во все три бюро.

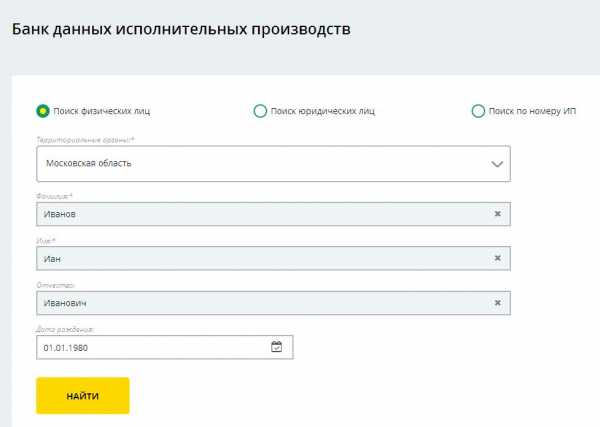

Через службу судебных приставов

Судебные приставы предоставят сведения, когда по факту неуплаты образовавшегося долга открыто судебное производство и принято решение о взыскании. Информация о долге в службе приставов доступна только заинтересованным сторонам (банку и должнику). По закону сторонние люди получить сведения не могут.

Проверка долгов в банке по паспорту

Обращаться с запросом нужно в отделение банка, где оформлялся кредит. Если банков-кредиторов у человека несколько – обращаться придётся в каждый. Информация доступна клиенту, если он запрашивает информацию по собственному займу. Исключение — официальные запросы государственных органов. При обращении в банк с просьбой проверить кредитную историю гражданин должен предоставить собственный паспорт. Номер кредитного договора ускорит процесс проверки. Это бесплатная процедура.

КИ по фамилии

Чтобы узнать долги по кредитам в банках через интернет по фамилии достаточно отправить онлайн-запрос в организацию, которая интересует, то есть банк, где оформлялся кредит.

В некоторых банках услуга, позволяющая узнать информацию о долгах в режиме онлайн, отсутствует. Решение вопроса — личный визит в отделение банка и составление заявления (бланк предоставят на месте) с просьбой предоставить данные по кредитной истории. Помните, что данные доступны при предъявлении паспорта.

Узнать кредитную историю без паспорта только по фамилии не возможно ни одним способом. Всегда требуется удостоверение личности.

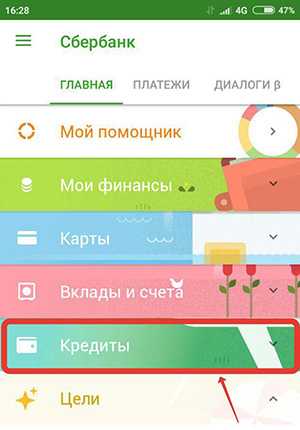

Проверка КИ по номеру карты

Кредитная карта и подключение к системе интернет-банкинг (к примеру в Сбербанке или ВТБ 24) позволяет бесплатно узнать долги по кредитам и проверить историю. Дополнительно услуга предоставлена на официальном ресурсе госуслуги — можно узнать любые долги, в т.ч. по действующему займу. Здесь необходима регистрация, которая подразумевает ввод персональных данных.

Инструкция, как узнать есть ли задолженность по кредиту по номеру кредитного договора

Чтобы использовать такой метод проверки КИ, необходимо обратиться с заявлением в отделение банка-кредитора оформлявшего кредит, либо в банки-агенты БКИ (Почта Банк, Ренессанс Кредит, ВТБ и пр.). Паспорт обязателен. Сотрудник запускает процесс проверки в электронном виде, и полная информация предоставляется заемщику. Скорость обработки запроса и выдачи ответа составит несколько минут.

Можно ли узнать о долгах умершего человека?

Наследники могут проверить КИ и узнать о долге по кредиту умершего должника. Для этого им понадобятся:

- паспорт заявителя;

- документ о смерти родственника/попечителя/завещателя;

- завещание или решение суда о наследовании.

Зачем проверять КИ умершего родственника?

Проценты, пеня и штрафы после смерти заёмщика продолжают начисляться. Перед принятием наследства необходимо уточнить, какие долги у умершего родственника могут существовать в банках. В момент когда нотариус будет читать завещание можно отказаться от проблемного наследства. Служба судебных приставов не сможет заставить платить долг, если наследник отказался принять наследство.

Оформить заявку на займ

rcbbank.ru

Узнайте остаток по кредиту онлайн проверить остаток платежа по кредиту

Как узнать остаток по кредиту Узнать остаток по кредиту можно несколькими способами: с помощью кредитной истории, через интернет, по СМС, в банкомате, отделении банка. Расскажем о каждом способе подробнее.

Как узнать остаток платежа по кредиту с помощью кредитной истории

Как только вы взяли первый кредит, у вас появилась кредитная история. В кредитную историю попадают все ваши действия как заемщика: сколько кредитов брали, в каких банках, сколько выплатили и сколько осталось выплатить.

Титульная часть кредитной истории

Кредитная история особенно удобна для тех, кто выплачивает несколько кредитов. В одном документе содержатся сведения обо всех кредитах (при условии, что вы запросили кредитную историю в крупнейших бюро).

Получить кредитную историю

Как узнать остаток по кредиту через интернет

Если вы взяли кредит в крупном банке, у него должен быть сайт с личным кабинетом. В личном кабинете каждый заемщик может узнать остаток по кредиту.

Как правило, при оформлении кредита оператор автоматически генерирует логин и пароль для входа в личный кабинет.

В этом случае узнать остаток по кредиту онлайн вы сможете, посетив официальный сайт вашего банка. В личном кабинете вы не только увидите сумму очередного платежа и оставшуюся задолженность, но и сможете быстро внести деньги.

Раздел с кредитами в мобильном приложении Сбербанка

Как узнать остаток по кредиту через СМС

Сделать это можно посредством подключения услуги смс-уведомления. Такой способ обычно платный, но он служит хорошим напоминанием для заемщика. Чтобы подписаться на СМС-уведомления, поставьте галочку в соответствующей графе во время оформления кредитного договора.

Как проверить остаток по кредиту через отделение банка

Воспользоваться банкоматом для выдачи наличных. Они часто оснащены набором дополнительных функций. И чтобы узнать остаток задолженности по кредиту, достаточно вставить в терминал кредитную карту, ввести ПИН-код и воспользоваться меню.

Позвонить в банк. Оператор бесплатной линии (после подтверждения личных данных заемщика и его номера кредитного договора) проверит поступление платежей и ответит на все вопросы.

Посетить отделение банка. Это наиболее точный способ, позволяющий узнать остаток долга по кредиту, но и более затратный по времени. От вас потребуется паспорт и кредитный договор – по этим документам оператор сможет посмотреть всю интересующую вас информацию, узнать погашен ли кредит, либо какую сумму нужно доплатить для его полного погашения.

mycreditinfo.ru

Как узнать задолженность по кредиту

Как узнать задолженность по кредиту по фамилии, через приставов. Можно ли бесплатно узнать свои долги, чужую задолженность или долг умершего.

У людей, впервые взявших заем у банка, часто возникает вопрос: как узнать задолженность по кредиту? Других интересует, можно ли проверить долги по фамилии, анонимно, за умерших родственников и где раздобыть свою кредитную историю. Со всем этим и будем разбираться ниже.

Выяснить сумму долга можно следующими способами:

- Обратиться в офис к банковскому работнику.

- Позвонить специалистам на горячую линию (как правило, звонок туда бесплатен).

- Посмотреть в личном кабинете интернет-банка.

- Отправить СМС с запросом суммы долга.

- Проверить через терминал или банкомат.

- Подключить SMS-рассылку или е-мейл оповещение.

- Посмотреть на сайте ФССП (в том случае, если все плохо, и ваше дело дошло до суда).

Конечно, все зависит от банков: в некоторых можно узнать задолженность любым выше обозначенным способом, а в некоторых — только обратившись в офис. В любом случае, при выдаче кредита вам должны дать памятку, в которой описаны все возможные варианты. Если у вас ее нет, подойдите в любое отделение финансового учреждения и попросите.

Как узнать свои долги у судебных приставов или на сайте ФССП

Если вы давно не платили, и дело дошло до суда, то посмотреть, сколько и кому вы должны, можно на сайте ФССП.

Для этого нужно зайти на портал Службы судебных приставов, выбрать место проживания и ввести свои ФИО. Для более точного поиска можно заполнить также дату рождения.

Как бесплатно узнать долг по кредиту по фамилии

По фамилии сумму долга можно выяснить, обратившись в отделение банка или позвонив в Службу поддержки. Учтите, что в первом случае с вас обязательно потребуют паспорт. Во втором случае оператор также сначала проведет идентификацию: будьте готовы продиктовать свою дату рождения, контрольную информацию или данные паспорта.

Как узнать чужую задолженность

По закону банки не имеют право раскрывать информацию о долгах клиента третьим лицам. Поэтому узнать чужую задолженность можно разве что на сайте ФССП (о котором шла речь выше). Хотя если вы — поручитель или родственник злостного неплательщика, то сумму долга кредитный работник вам, скорее всего, скажет (хотя бы устно).

Как узнать долги умершего

Тут тоже действует принцип неразглашения. Но если вы являетесь поручителем по кредиту, то информацию предоставят.

Если вы родственник, готовый погасить долг, то будьте уверены, что его размер вам тоже сообщат, надо только показать свидетельство о смерти заемщика. Если нужна официальная бумага о задолженности, то придется предоставить и свидетельство о наследстве.

Можно ли узнать долг анонимно

Теоретически это возможно, если:

- у вас есть банковская карта и ПИН-код от нее. Вставив карточку в банкомат, вы можете посмотреть задолженность по кредиту;

- у вас есть номер кредитного договора. С его помощью вы можете узнать сумму в терминалах банка;

- у вас есть доступ в личный кабинет интернет-банка.

Конечно, узнать долг этими методами можно только в тех банках, которые предоставляют такие возможности.

Как посмотреть задолженность по всем кредитам

Есть еще один способ — выяснить сумму долгов через Бюро кредитных историй. Этот вариант подойдет, если вы не знаете, в каком именно банке у вас задолженность.

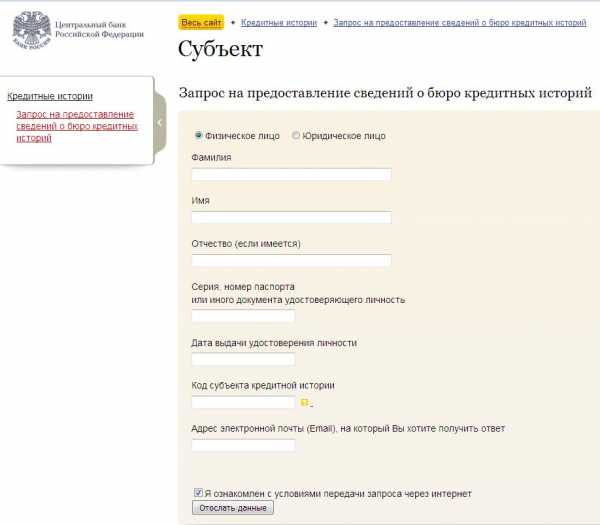

Надо сказать, что кредитные истории (КИ) хранятся в разных Бюро, а их в России на данный момент 16. В каком БКИ хранится именно ваша информация, зависит от того, с какими Бюро заключил договор банк, в котором вы брали кредит.

Таким образом, сначала придется узнать, в каком из БКИ лежит ваша КИ. Если у вас есть код субъекта КИ, то узнать нужные сведения можно прямо на сайте ЦБ РФ.

Получить код субъекта КИ можно во время подписания кредитного договора. Также разрешено позже обратится в любой банк или БКИ и создать такой код, а затем уже отправлять запрос с портала ЦБ РФ.

Если кода нет, получить информацию о ваших БКИ можно через любое кредитное учреждение, нотариуса, БКИ, кредитный кооператив, почту или МФО.

Узнав, в каком БКИ хранится кредитная история, вы сможете адресовать запрос уже непосредственно туда. Учтите, что сделать это бесплатно можно только единственный раз в году. Последующие обращения будут платными.

credits.ru

Задолженность перед банком: как проверить банковские долги

Задолженность перед банком – вполне обыденный случай в эпоху кредитов и займов. Однако эта проблема может доставить немало неприятных минут должнику. Непокрытые обязательства могут возникнуть, и стоит решить этот вопрос с минимальными потерями. Для этого у должника существует множество возможностей. Он может узнать об объёме своих обязательств, пойти на переговоры с банковским учреждением для продления срока выплат.

Заёмщику, для благоприятного исхода, важно не прятаться от учреждений, но принять непосредственное участие в решение проблемы.

Содержание статьи

Кому следует узнать задолженность перед банком?

Проверить свои непокрытые обязательства предлагает множество служб. Выполняется данная процедура в следующих случаях:

Проверить свои непокрытые обязательства предлагает множество служб. Выполняется данная процедура в следующих случаях:

- В период отпусков, когда планируется выехать за границу. Если у вас имеется задолженность по ряду банков, доступ к другим государствам может быть закрыт. Стоит узнать, имеется ли запрет, так как, в ином случае, вы можно оказаться в неприятной ситуации, когда путёвка приобретена, но не выпускают из страны. Деньги будут потрачены зря. Как посмотреть список должников, выезд за границу которым запрещён, читайте тут;

- Даже если вы совершили платёж, он может не пройти в короткие сроки. Вы должны проверить информацию о том, прошла ли выплата. В этом случае можно иметь уверенность, что не будет срыва сроков и последующего начисления штрафов;

- Возможность узнать информацию о задолженности – это контроль над своими долгами, который можно осуществить в любой момент.

Если у вас имеется долг банку, лучше заблаговременно узнать о методах его проверки. Это позволит вам не допустить начисления штрафов и пени, формирования большой задолженности.

Как проверить долг через различные службы?

Проверить задолженность вы можете через следующие организации:

Проверить задолженность вы можете через следующие организации:

- Бюро кредитной истории. Это юридические лица, выполняющие узкоспециализированную работу по сбору кредитных историй, созданию отчётов, выдаче информации по обязательствам. Бюро может отвечать, как на запросы физических и юридических лиц по своим долгам, так и на запросы компаний, которые желают знать объём обязательств третьего лица;

- ФССП. Обращение в службу приставов актуально только в том случае, если дело по обязательствам рассматривалось в судебном порядке. Если проводилось взыскание, сведения о должнике попадают в ФССП. Проверить долг перед банком, в этом случае, крайне просто. Достаточно зайти на официальный сайт службы. Необходимо зарегистрироваться на сайте, заполнить предлагаемую электронную форму, внести свои паспортные данные. Это только один из способов узнать про обязательства.

Можно поступить ещё проще. Если заёмщик знает номер исполнительного производства по делу, он может ввести его в соответствующую графу. После этого моментально выдадут все требуемые сведения. Как узнать размер задолженности должнику по исполнительным листам, подробнее здесь.

Обращение к сайту ФССП бесплатно. Однако оно не всегда возможно. Данные о заёмщике публикуются только в том случае, если в отношении его производится взыскание.

Бюро кредитной истории является коммерческим учреждением. За использование его базы придётся платить.

За информацию из БКИ придётся платить.

Как выполняется проверка через банковское учреждение?

Если есть долг банку, контролировать его можно через это же учреждение. Для чего придумано много способов, так как большинство банковских организаций, в условиях повышенной конкуренции, стараются предоставить максимальные удобства для клиентов. Узнать интересующую информацию можно следующими путями:

Если есть долг банку, контролировать его можно через это же учреждение. Для чего придумано много способов, так как большинство банковских организаций, в условиях повышенной конкуренции, стараются предоставить максимальные удобства для клиентов. Узнать интересующую информацию можно следующими путями:

- Оповещение через смс. Данную услугу можно подключить. Она предлагается крупными банковскими учреждениями. К примеру, организациями Ренессанс или Дельта. Точная стоимость оповещений определяется расценками определённого учреждения. Это крайне удобная услуга. Оповещения позволяют отслеживать изменения в объёме задолженности без всяких усилий. При любых случившихся переменах, на телефон приходит сообщение;

Личный визит. Это менее удобный способ, так как нужно подгадывать время для посещения. Однако это надёжно и бесплатно. Для получения требуемой информации необходимо взять с собой номер кредитного договора или же сам документ.

Личный визит. Это менее удобный способ, так как нужно подгадывать время для посещения. Однако это надёжно и бесплатно. Для получения требуемой информации необходимо взять с собой номер кредитного договора или же сам документ.

Рекомендуется посетить учреждение и в том случае, если все выплаты уже сделаны. Потребуется подтвердить, что нет никаких обязательств перед организацией. Для этого необходимо попросить документ о том, что заёмщик покрыл все свои задолженности;- Звонок в банковское учреждение. Некоторые из банков предлагают клиентам номер автоинформатора. На него можно звонить с любого номера. Это полностью бесплатно. Через автоинформатор можно узнать все сведения, касающиеся расчётов по кредиту;

- Через сайты. Сайты банковских учреждений позволяют отслеживать все операции по взятому займу. Площадки в интернете есть практически у каждого банка. Для получения сведений и выполнения операций достаточно зарегистрироваться на них. Существуют системы, которые отображают появившуюся задолженность, а также позволяют незамедлительно её погасить. Выполняется это посредством создания платёжного поручения.

Получение нужных сведений через банк – это надёжный и бесплатный вариант. Учреждения предлагают множество вариантов ознакомления со сведениями. Самый простой из них – посещение сайта. Если же нет интернета, можно совершить звонок. Для осведомления со всей полнотой информации следует посетить банковское учреждение.

Проверка обязательств у сторонних лиц

Можно ли проверить наличие непокрытых обязательств у третьих лиц? Это можно сделать посредством сайта службы приставов. Однако, для осуществления процедуры, необходимо знать некоторую информацию о должнике: ФИО или номер исполнительного производства. Её требуется ввести в соответствующую графу.

Кому может потребоваться проведение данной процедуры? Следующим группам лиц:

- Родственники заёмщика;

- Контрагенты, желающие сотрудничать с должником;

- Финансовые учреждения, желающие проверить кредитную историю.

Обратиться в банк за получением сведений стороннее лицо не может, так как учреждение не может разгласить эти конфиденциальные сведения. Единственная возможность – сайт ФССП.

Что делать в том случае, если вы обнаружили непокрытые обязательства?

Итак, у вас есть долг в банке, что делать? Необходимо быстро и эффективно решить эту проблему. Если вы будете скрываться, возможны следующие негативные исходы ситуации:

Итак, у вас есть долг в банке, что делать? Необходимо быстро и эффективно решить эту проблему. Если вы будете скрываться, возможны следующие негативные исходы ситуации:

- Обращение банковского учреждения к коллекторам, что грозит должнику бесконечными звонками, уведомлениями;

- Накопление штрафных санкций и пени, которые многократно увеличат размер задолженности;

- Решение вопроса через суд, что может привести к взысканию, аресту собственности.

Банковское учреждение действует с должниками по особой стратегии. Первый этап предполагает попытки связаться с заёмщиком путём извещений, уведомлений, смс, телефонных звонков. Как правильно реагировать на письма с просьбой оплатить задолженности, узнайте тут. Если человек не желает усугублять ситуацию, ему обязательно нужно идти на контакт. Этим он уменьшает опасность того, что последует обращение к коллекторам.

Если у вас возникли обстоятельства, в связи с которыми вы не можете совершать выплаты, следует уведомить об этом банковское учреждение. Предоставляются уважительные причины формирования задолженности и их документальное обоснование. К примеру, если человек болел, требуется справка о задолженности. Что это даст? Банковское учреждение не направит долг коллекторам. Возможно, будет уменьшен размер штрафов и пени. Иногда, организация предоставляет рассрочку платежей.

Должник может попросить отсрочку по погашению задолженности.

Если у вас имеются банковские долги, требуется делать выплаты в любом случае. Они могут быть значительно меньше установленных сумм. Это поможет доказать свою добросовестность. Если должник будет вносить некоторые суммы по обязательствам, дело не направят в суд. С банком будет проще договориться об изменении графика платежей.

Можно попросить отсрочку. Однако этот вариант невозможен в том случае, если имеется залог в виде собственности. Учреждению будет выгодней продать её и незамедлительно получить деньги.

Если заёмщик попал в трудную ситуацию, финансовые учреждения относятся к нему довольно лояльно. Даже в том случае, если кредитор не предоставил вам льготных условий, и дело направилось в суд, направленные банку уведомления, уважительные причины помогут предопределить завершение дела в пользу дебитора.

В этом видео о способах решения проблемы задолженности перед банком рассказывает юрист:

Задолженность перед банковскими учреждениями возникает часто. Это результат того, что человек плохо рассчитал свои финансовые возможности для погашения долга. Также обязательства могут накопиться из-за сложных жизненных обстоятельств: болезнь, потеря работы. Правильные действия должника помогут не довести ситуацию до негативных исходов. Нужно узнать о размере обязательств, позвонить в банковское учреждение, объяснить сложившуюся ситуацию и вместе найти решение о выходе из неё.

dolgofa.com

Как и где узнать, есть ли у вас долги по кредитам перед банками?

Жизнь почти каждого современного человека нельзя представить без кредитов. Заемные средства могут потребоваться в любое время: нужны деньги на открытие бизнеса, решили купить квартиру или машину, даже в повседневных делах кредитная карточка может стать спасением при непредвиденных расходах.

Но зачастую даже мелкая оплошность в выплате кредита может привести к ухудшению кредитной истории. В результате получение новых кредитов может существенно усложниться или вовсе стать невозможным. Работа кредитных организаций строго регламентирована законодательством, а большинство операций проводится в автоматическом режиме. Поэтому долги перед банками по кредитам могут стать неожиданностью для заемщика, в том числе возникнув вследствие технической ошибки. Как проверить свою кредитную историю и не допустить подобных ситуаций, поговорим в статье.

Как можно узнать, есть ли долги по кредитам?

Фактически клиент банка становится заемщиком с момента получения кредита. После подписания договора и получения средств у него возникает обязанность вернуть деньги вместе с процентами за пользование. Чем больше платежей он вносит, тем меньше становится долг. Поэтому, говоря о долгах по кредитам, имеются в виду просрочки в совершении этих платежей. В результате нескольких просрочек у банка снижается доверие к клиенту и появляются основания для принятия экстренных мер с целью возврата долга.

Просрочки чаще всего возникают по субъективным обстоятельствам и зависят от действий самого заемщика.

- Мошенничество: заемные средства изначально не планировалось возвращать, а оформление договорных отношений проводилось по подложным документам.

- Невнимательность при заключении договора. Часто при оформлении кредита в договоре предусматриваются дополнительные услуги или скрытые комиссии, о которых заемщик даже не подозревает. За такими услугами, например, скрываются штрафы за невнесение очередного платежа в установленный срок или перевод только его части.

- Неожиданное ухудшение материального положения. Распространены случаи, когда заемщики уверены в своей платежеспособности, но из-за непредвиденных расходов или потери работы возникает задолженность.

На практике встречаются случаи, когда у клиента возникает неожиданный долг перед банком по кредиту даже после выплаты всей суммы. Часто это происходит из-за невнимательности держателя кредитной карты.

При получении кредитной карты тарифом могут предусматриваться обязательные платежи за обслуживание или использование дополнительных услуг, например мобильного банка. Когда клиент перестает пользоваться картой, но не закрывает ее, средства автоматически продолжают списываться со счета. В результате образуется задолженность, на которую начисляются проценты за пользование. Поэтому заемщик даже не догадывается, есть ли у него долги по кредитам, пока ему не сообщат об этом из банка, коллекторской службы или из службы судебных приставов.

На заметку!

В подобной ситуации задолженность возникает из-за невнимательности заемщика. Поэтому убеждать банк в своей правоте не имеет смысла, а обращение в судебные органы может обернуться дополнительными тратами.

Частым случаем являются технические просрочки, которые возникают в результате ошибок со стороны сотрудников банка или в программном обеспечении. Должник может досрочно внести всю сумму по кредиту, но не взять справку о погашении долга. Если сотрудник банка неправильно проведет операцию или произойдет сбой в программе, средства не будут зачислены на счет, а останутся висеть «в воздухе», на специальном счете для неверифицированных платежей. Заемщик узнает о сложившейся ситуации уже поздно, когда на задолженность начислены пени и дополнительные проценты.

В обоих случаях банк вправе отправить информацию о возникновении задолженности в бюро кредитных историй в срок до пяти дней, а также передать право требования коллекторам[1]. В результате заемщику придется потратить много сил и времени на доказывание своей правоты и аннулирование записи.

Чтобы не допустить подобного исхода событий, нужно заранее побеспокоиться о том, как узнать свои долги по кредитам. Сделать это можно несколькими способами:

- проверить задолженность онлайн через электронные сервисы кредитной организации;

- воспользоваться официальным приложением для смартфона;

- обратиться в ближайший офис банка;

- узнать размер задолженности онлайн в бюро кредитных историй или направить обращение.

Зачастую заемщики узнают об образовании задолженности из звонка сотрудников банка или коллекторского агентства, которому передан долг. В этих случаях нужно постараться быстрее погасить долг во избежание ухудшения ситуации.

Долг платежом красен: что делать, если обнаружилась задолженность?

При возникновении долга перед банком лучший вариант — незамедлительно оплатить задолженность лично или онлайн. Но финансовое положение заемщика часто не позволяет это сделать, поэтому можно выбрать другой путь решения проблемы.

Рефинансирование

Представляет собой процедуру получения нового кредита в этом же или другом банке для погашения предыдущего. Такой кредит будет целевым, а денежные средства в полном объеме будут перечислены в счет долга. В результате клиент получает новые условия и обновленный график платежей.

Если договор рефинансирования заключается в банке должника, то кредитной организацией открывается новый счет, а средства автоматически будут перечислены на предыдущий. В случае выбора стороннего банка заемщику придется получить справку о сумме задолженности.

Рефинансирование выгодно использовать в двух случаях:

- вносимые средства не позволяют быстро перекрыть задолженность, в результате начисляются пени и штрафы;

- процентная ставка по кредиту в другом банке ниже или предлагаются другие более выгодные условия.

На сегодняшний день банки активно рекламируют рефинансирование для перекрытия задолженности в другой кредитной организации. Но за обещаниями уменьшенной процентной ставки могут скрываться дополнительные условия, на которые заемщики часто не обращают внимания. В результате сумма по основному долгу может не измениться, а клиенту придется выплачивать дополнительную комиссию банку.

На заметку!

Рефинансирование невыгодно банкам, так как они теряют прибыль в виде процентов по кредиту клиента. Поэтому они редко идут на такую процедуру, а клиенты встречаются с дополнительными сложностями при оформлении.К недостаткам можно также отнести повторное прохождение всей процедуры оформления кредитных отношений, которая потребует много времени и сил. Кроме того, банки часто обязывают к страхованию, без чего заключить договор просто не получится.

Реструктуризация

Это специальная программа кредитных организаций, направленная на снижение суммы ежемесячных платежей за счет увеличения общего срока выплат. Провести реструктуризацию долга может любой клиент банка, с которым заключен кредитный договор. При этом вид кредита не имеет значения.

Это важно!

Применение реструктуризации негативно сказывается на кредитной истории клиента, поэтому перед участием в программе следует взвесить все за и против.Банки довольно охотно соглашаются на применение реструктуризации, поскольку с повышением срока по кредиту увеличивается итоговая сумма комиссии за пользование средствами, но это невыгодно заемщику. Кроме того, таким способом решается проблема кредитора с должниками: банку не придется принимать меры по принудительному взысканию средств.

Несмотря на недостатки реструктуризации, клиент также получает ряд преимуществ:

- удобный график и уменьшенный размер платежей;

- отсутствие дополнительных расходов на оформление;

- возможность избежать судебных разбирательств с банком.

Продажа залогового имущества

В кредитном договоре могло предусматриваться использование имущества заемщика в качестве залога. При получении ипотеки залогом выступает приобретаемая недвижимость, а для автокредита — транспортное средство.

При возникновении задолженности по кредиту банк вправе возбудить процедуру реализации заложенного имущества. В зависимости от условий договора такая реализация может проводиться самостоятельно банком, клиентом или только по решению суда.

После реализации предмета залога вырученные средства идут на погашение всех долгов перед банком, а остаток поступает на счет заемщика. С одной стороны, такой способ позволяет безболезненно избавиться от задолженности, не дожидаясь крупной пени за неуплату. Но с другой, заемщик может оказаться в невыгодном положении:

- продажа квартиры или дома может повлечь проблемы с жильем;

- имущество может быть реализовано приставами или самим банком по меньшей стоимости, чем сумма всех долговых обязательств, в результате заемщик не только теряет предмет залога, но еще и остается должным банку;

- судебные разбирательства по вопросу продажи залогового имущества могут повлечь дополнительные расходы.

Банкротство заемщика

При невозможности уплаты долга по кредиту из-за финансовых трудностей есть возможность пройти процедуру банкротства физического лица. В этом случае суд признает человека неспособным исполнить свои обязанности перед третьими лицами, а долги возвращаются за счет реализации имущества.

После открытия процедуры банкротства личными активами заемщика занимается арбитражный управляющий, а клиент ограничивается в своих правах:

- запрещено приобретать, дарить, регистрировать и совершать другие сделки с имуществом;

- действует запрет на выезд в другие страны, внесение инвестиций, открытие банковских счетов.

Такой способ не поможет избавиться от всех долговых обязательств, например, по уплате алиментов или возмещению вреда. Кроме того, заемщик ставит себя в невыгодное положение в плане правоспособности и сильно снижает «рейтинг» своей кредитной истории.

Любой из рассмотренных способов имеет свои недостатки, которые по итогу могут еще больше осложнить ситуацию. Поэтому перед принятием решения в пользу какой-либо из указанных процедур, стоит рассмотреть другие способы справиться с долгом.

Может ли помочь коллектор в ситуации просроченного долга?

Когда финансовое положение не позволяет выплатить долг полностью, для заемщика остается только один оптимальный вариант — договориться с кредитором. Но сотрудники банка не всегда открыты к детальному обсуждению проблем с должниками. Большой объем задач кредитной организации вынуждает принимать экстренные меры: обращаться в судебные органы для принудительного взыскания долга или в коллекторское агентство.

В первом случае явной выгоды для банка, как и для заемщика, нет. Юридической службе банка придется тратить время на судебные разбирательства, а положительное решение еще не означает, что задолженность будет гарантированно возвращена. Для заемщика результат более прозрачен: судебное разбирательство требует дополнительных финансовых затрат, времени и нервов.

Чтобы не ставить себя в невыгодное положение, банки активно передают долги своих заемщиков коллекторским агентствам.

В нашей стране коллекторская деятельность на профессиональной основе ведется уже давно. Задача таких компаний — обеспечить возврат средств банку и найти удобный способ погашения задолженности для заемщика. При этом коллекторы формально переквалифицировались в «советников» должников, которые договариваются о скидках и рассрочках, уменьшают сумму платежей, подсказывают, как узнать, есть ли долги по другим кредитам, или самостоятельно рассчитывают оптимальный график внесения средств.

Это интересно!

В России существует профессиональная ассоциация коллекторов — НАПКА, деятельность которой направлена на формирование цивилизованного рынка взыскания долгов. Ассоциация ставит в приоритет обеспечение защиты прав и интересов граждан и ведет борьбу с черными коллекторами.

В 2016 году в России принят Федеральный закон № 230-ФЗ, который получил народное название «Закон о коллекторах». Цель принятого закона — закрепить правовой статус коллекторов, сделав их полноправными участниками финансового рынка. Новые правила коммуникации коллекторов с должниками и последующего порядка работы позволили создать действительно сбалансированную базу для эффективного возврата денежных средств. Закон не ограничил права коллекторов, а официально их закрепил, исключив возможные проявления криминальных моментов.

- Общение с должниками осуществляется лично, посредством телефонных звонков или любых способов передачи текстовой информации (электронная почта, телеграммы, письма и т. п.).

- Привлечение коллекторов к решению вопроса третьих лиц проводится только с согласия должника и может быть ограничено в любое время также на основании заявления.

- Коллектор может собирать и хранить персональные данные, обязан доводить до должника только достоверную информацию о долге.

- Кроме того, коллектор должен принимать обращения от должников и отвечать на них, а также может самостоятельно обращаться в судебные органы для принудительного возврата долга.

Коллекторские агентства с хорошей деловой репутацией и раньше соблюдали все эти требования, поэтому принятие новых правил только официально закрепило их полномочия. Поэтому не стоит скрываться от коллекторов, ведущих свою деятельность в рамках правового поля, их задача — помочь должнику быстрее выплатить долг, организовав удобную систему платежей.

Появление даже большой задолженности по кредиту — не повод скрываться от коллекторов или кредитных организаций. Деньги в любом случае придется возвращать, но затягивание решения проблемы может обернуться дополнительными расходами на судебные разбирательства и штрафные санкции по кредитному договору. В такой ситуации оптимальный вариант — сотрудничество с коллекторами, задача которых создать комфортные условия для возврата долга заемщиком.

aif.ru

Узнать долги перед судебными приставами: онлайн, по фамилии

Жить сегодня, имея долги, весьма проблематично: судебные приставы не дадут покоя, если есть неоплаченные вовремя кредиты, административные штрафы, налоги, алименты и прочая задолженность. В любой день, после возбуждения исполнительного производства, они могут нагрянуть к Вам домой или на работу в сопровождении сотрудников полиции, наложить арест на счета в банках или имущество, остановить на дороге и изъять Ваш автомобиль в счет погашения долга, испортить отдых наложением запрета на выезд за пределы России…

Как узнать свою задолженность у судебных приставов, как её быстро оплатить и жить спокойно?

Мы поможем Вам в своевременном получении информации об имеющихся долгах и их оплате!

Исполнительное производство

Судебный пристав-исполнитель возбуждает исполнительное производство на основании исполнительного документа по заявлению взыскателя. В отдельных случаях исполнительное производство возбуждается на основании судебного акта (судебного приказа), акта других органов и должностных лиц по делам об административных правонарушениях. Судебный пристав-исполнитель направляет должнику постановление о его возбуждении. Постановлением должнику предоставляется срок для добровольного погашения задолженности. По общему правилу, срок на добровольное исполнения составляет пять дней со дня получения должником постановления о возбуждении исполнительного производства. По истечении данного срока судебный пристав-исполнитель прибегает к мерам принудительного взыскания имеющейся у должника задолженности. Меры, которые в соответствии с законом могут использовать судебные приставы-исполнители, чтобы взыскать задолженность, достаточно разнообразны.

- Это может быть:

- арест банковских счетов должника и списание с них денежных средств;

- арест имущества должника, обращение на него взыскания с последующей реализацией;

- ограничение права выезда из страны;

- временное лишение водительских прав;

- возбуждение уголовного дела за злостное неисполнение решения суда.

В целом последствия для должника, который не погашает задолженность в ходе исполнительного производства, крайне неприятны.

Представьте ситуацию: Вы собрались всей семьей отдохнуть за границей, а при прохождении паспортного контроля на границе РФ Вам отказали в выезде за пределы России, поскольку есть неоплаченные задолженности перед судебными приставами, о которых Вы даже не подозревали (например, неоплаченные вовремя штрафы за нарушение ПДД). Семья поедет отдыхать, а Вы останетесь? Или, наоборот, все откажутся от отдыха? Билеты, отели, экскурсии, трансферы и т.д. – все пропадет, деньги окажутся потраченными зря, а отпуск окажется однозначно испорченным. Такая ситуация является довольно распространенной и очень неприятной.

Мы рекомендуем позаботиться о себе и своих близких заблаговременно.

Проверка долга перед судебными приставами – необходимая процедура, которая не займет много времени, но впоследствии сбережет много нервов.

Как узнать и оплатить задолженность по исполнительному производству?

- Существует несколько способов:

- Сложный: можно лично наведаться в отдел (подразделение) судебных приставов, находящийся в Вашем городе или районе. Если там выяснится, что есть долг или штраф, то Вам будет выдана квитанция, для оплаты которой необходимо будет обратиться в банк. Деньги, оплаченные по квитанции, будут зачислены на депозитный счет отдела (подразделения) судебных приставов, а потом переведены взыскателю. Вся эта процедура займет достаточно много времени.

- Простой: узнать задолженность перед судебными приставами можно на нашем сайте –воспользуйтесь сервисом «Проверить задолженность у приставов», — самый простой и удобный способ! Сервис позволяет найти актуальную информацию (мы получаем ее непосредственно от Федеральной службы судебных приставов РФ) о задолженности перед судебными приставами по фамилии, имени, отчеству и дате рождения. Заполнив эти данные в форме, Вы получите информацию об имеющейся задолженности.

Оплатить задолженность по исполнительному производству и имеющиеся штрафы Вы можете сразу на нашем сайте, пока информация о размере задолженности не потеряла своей актуальности.

Узнать и оплатить прямо сейчас – это значит обезопасить свое будущее!

Однако в том случае, если Вы, проверив задолженность, не согласны с суммой долга перед судебными приставами или считаете, что какие-то действия или бездействие судебных приставов являются незаконными или необоснованными, совершены ими с превышением их полномочий, то срочно обращайтесь к квалифицированным и проверенным юристам проекта «Долги и Банкротство» (http://dolgofa.com), которые специализируются на работе с задолженностями и защите интересов должников и взыскателей, банкротстве физических и юридических лиц.

peney.net

Как узнать свои долги по алиментам, налогам, кредитам или судебную задолженность

- Подборка

- 9 инструкций

Как проверить и оплатить судебные и налоговые задолженности. Как узнать свою кредитную историю и проверить неоплаченные штрафы. За какие долги могут не выпустить за границу и лишить водительских прав.

Как проверить начисленные налоги. Как узнать налоговую задолженность онлайн по ИНН. Как оплатить долги по налогам. Как оформить рассрочку по уплате налоговой задолженности

Как проверить задолженности по кредитам. Где хранится кредитная история и как ее оспорить. Чем грозят кредитные задолженности

Как проверить штрафы за неправильную парковку. Как оплатить штраф. Как оспорить штраф. Как вернуть деньги за уже оплаченный штраф, если его аннулировали

Как проверить штрафы ГИБДД. Как оплатить штрафы ГИБДД со скидкой 50%. Как обжаловать штраф ГИБДД

Как проверить задолженности на сайте Федеральной службы судебных приставов. За какие долги могут лишить прав. За какие долги могут не выпустить за границу. Как получить справку об отсутствии судебных задолженностей

Как рассчитывается земельный налог. За какие участки платить налог не нужно. Нужно ли самостоятельно сообщать в налоговую о своем участке, если не приходят налоговые уведомления

Как рассчитывается налог на имущество в Москве. Где узнать актуальные налоговые ставки. Кто имеет право на льготы по имущественному налогу. Как сообщить в налоговую о своем имуществе

Что такое НДФЛ и кто обязан его платить. Когда нужно самостоятельно подавать декларацию. Как правильно заполнить декларацию 3-НДФЛ и уплатить подоходный налог

Как рассчитывается транспортный налог. Кто имеет право не платить транспортный налог. Нужно ли самостоятельно сообщать в налоговую о своем автомобиле. Как рассчитать сумму налога при помощи специального калькулятора. Как уплатить налог

www.mos.ru

Личный визит. Это менее удобный способ, так как нужно подгадывать время для посещения. Однако это надёжно и бесплатно. Для получения требуемой информации необходимо взять с собой номер кредитного договора или же сам документ.

Личный визит. Это менее удобный способ, так как нужно подгадывать время для посещения. Однако это надёжно и бесплатно. Для получения требуемой информации необходимо взять с собой номер кредитного договора или же сам документ.