| № | Вид документа | Срок актуальности документа (с даты оформления) | |

|

1. |

Заявление о реструктуризации долга по кредитному договору |

||

|

2. |

Копия документа, удостоверяющего личность |

||

|

3. |

Документ, подтверждающий ухудшение финансового положения (платежеспособности) Заемщика/Созаемщика. |

||

|

3. |

Справка по форме 2-НДФЛ/справка по форме Банка, подтверждающая снижение дохода | 30 дней | |

|

3.2. |

Выписка со счета зарплатной банковской карты, подтверждающая снижение/отсутствие дохода (предоставляется выписка по карте, на которую осуществляется ежемесячное зачисление з/п) | ||

|

4. |

Документы, подтверждающие наступление (потенциальное наступление) финансовых сложностей (предоставляется не менее одного из ниже перечисленных и актуальных на дату подачи заявления о реструктуризации) в зависимости от основания для реструктуризации: | ||

|

4.1 |

Существенное снижение дохода (потеря работы, изменение условий оплаты труда, временное отсутствие дохода, иное) | ||

|

4. |

Документ, подтверждающий ухудшение финансового положения (платежеспособности) Заемщика/Созаемщика (п. 3.1, 3.2) | 30 дней | |

|

4.1.2 |

Дополнительное соглашение к трудовому договору/Новый трудовой договор | Не более 3 месяцев | |

|

4.1.3 |

Трудовая книжка с отметкой об увольнении | Не более 12 месяцев | |

| 4.1.4 | Справка о постановке на учет в органах службы занятости (с указанием размера пособия по безработице) | ||

| 4.1.5 | Справка/копия приказа о направлении организацией — работодателем Заемщика/Созаемщика в бессрочный отпуск без сохранения заработной платы | ||

4. 1.6 1.6

|

Уведомление о предстоящем увольнении Заемщика/Созаемщика в связи с сокращением штата или ликвидации организации – работодателя. | ||

| 4.1.7 | Справка об исключении из реестра участников НИС (для кредитов, предоставленных по программе «Военная ипотека») и справка об отсутствии обязательств перед ФГКУ «Росвоенипотека» | ||

| 4.1.8 | Военный билет/служебное удостоверение/справка с места службы/учетная карточка офицера, подтверждающий увольнение с места службы (за исключением срочной службы) | ||

| 4.2 |

Существенное увеличение расходов (смерть супруга(и), лечение близких родственников, иное). |

||

| 4.2.1 | Свидетельство о смерти членов семьи Заемщика/Созаемщика, правоустанавливающие документы, подтверждающие принятие наследства | Не более 12 месяцев | |

4. 2.2 2.2

|

Справка о хроническом заболевании/присвоении инвалидности члена(-у) семьи Заемщика/Созаемщика | Без ограничения по сроку актуальности документа, выданные не ранее даты выдачи кредита | |

| 4.2.3 | Решение суда с отметкой о вступлении в законную силу, подтверждающее раздел имущества и/или уплату алиментов в рамках бракоразводного процесса | Не более 6 месяцев | |

| 4.3 |

Длительная/полная утрата трудоспособности (по причине болезни/инвалидности), смерть Заемщика/Созаемщика |

||

| 4.3.1 | Листок нетрудоспособности |

Закрытый листок (закрытые листки) нетрудоспособности (оригинал/копия), с указанным в нем (них) непрерывным сроком нетрудоспособности не менее одного месяца (в том числе с наличием отметки о его продлении с обязательным предоставлением листка нетрудоспособности с датой открытия не позднее следующего рабочего дня за датой закрытия предыдущего).

|

Не более 6 месяцев |

| Открытый листок нетрудоспособности с датой выдачи месяц назад и более | Без ограничения по сроку актуальности документа | ||

| 4.3.2 | Справка о хроническом заболевании/присвоении инвалидности Заемщику/Созаемщику | Без ограничения по сроку актуальности документа, выданные не ранее даты выдачи кредита | |

| 4.3.3 | Свидетельство о смерти Заемщика/Созаемщика, правоустанавливающие документы, подтверждающие принятие наследства | Без ограничения по сроку актуальности документа | |

| 4.4 | Отпуск по беременности и родам/уходу за ребенком до 3 лет | ||

4. 4.1 4.1

|

Свидетельство о рождении ребенка (дополнительно супругой Заемщика предоставляются документы, указанные в п. 4.2.3/4.4.2/4.4.3 (при наличии)) | Без ограничения по сроку актуальности документа | |

| 4.4.2 | Приказ/Справка о нахождении Заемщика/Созаемщика в отпуске по беременности и родам | Не более 12 месяцев | |

| 4.4.3 | Приказ/Справка о нахождении Заемщика/Созаемщика в отпуске по уходу за ребенком до 3 лет | ||

| 4.5 | Призыв /прохождение срочной военной службы в армии | ||

| 4.5.1 | Справка о призыве на срочную воинскую службу Заемщика/Созаемщика | Не более 12 месяцев | |

4. 6 6

|

Утрата имущества по причине пожара, стихийного бедствия, порчи, хищения | ||

| 4.6.1 | Справка о пожаре/стихийном бедствии/хищении/порчи, в результате которых был нанесен существенный ущерб имуществу Заемщика/Созаемщика или членам их семей | Не более 6 месяцев | |

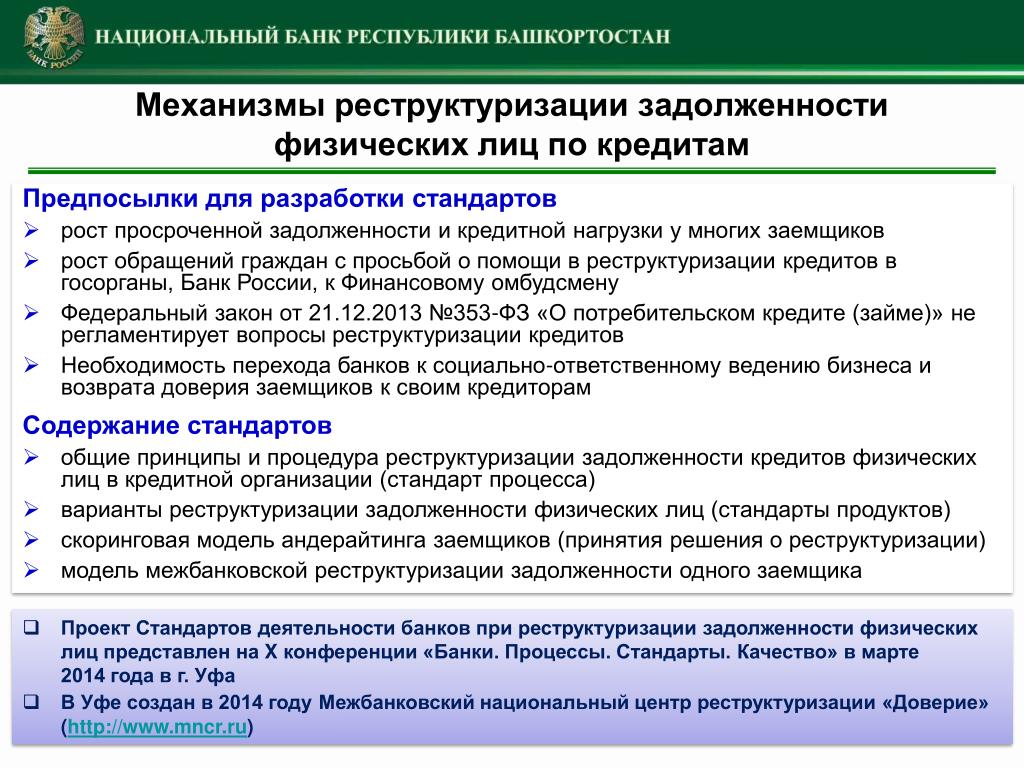

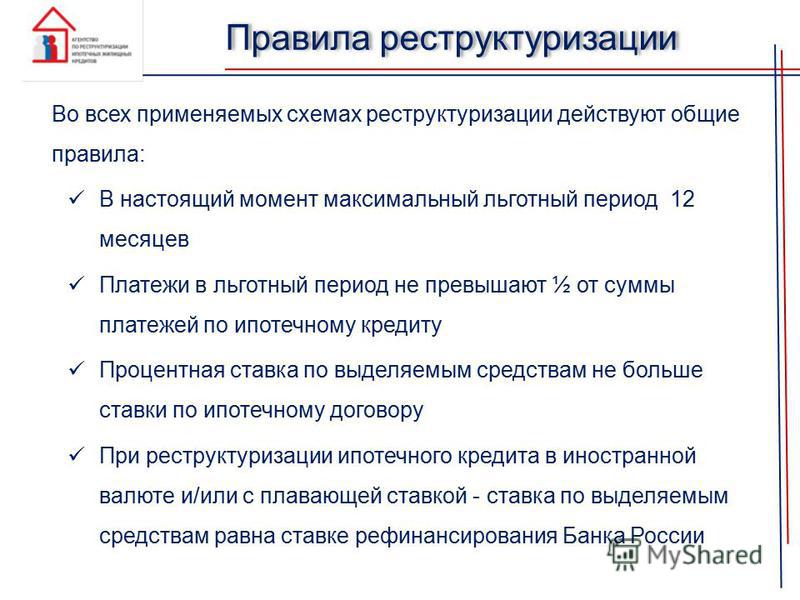

Реструктуризация — глоссарий КСК ГРУПП

В жизни случается всякое — вы взяли кредит, вроде бы всё рассчитали, но по независящим от вас причинам платить по нему уже не получается, долг перед банком растет, капают проценты. Не отчаивайтесь, на помощь вам может прийти такой финансовый инструмент, как реструктуризация любого вида кредитного обязательства.

Реструктуризация долга по кредитному договору

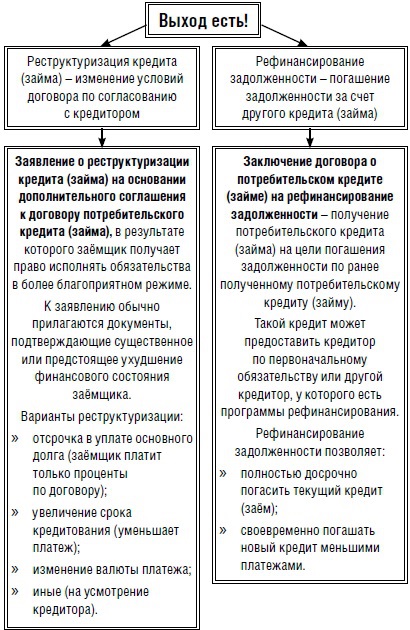

Реструктуризация — это процесс переоформления кредитного договора с увеличением срока, снижением процентов или изменением других условий получения денег. Не стоит путать этот инструмент с рефинансированием — переоформлением кредита у другой финансовой организации с последующим погашением первичного займа.

Не стоит путать этот инструмент с рефинансированием — переоформлением кредита у другой финансовой организации с последующим погашением первичного займа.

Реструктуризация осуществляется только в том банке, который первоначально выдал вам кредит. Ее целью является снижение финансовой нагрузки на клиента за счет увеличения срока кредита либо снижения процентов по нему.

Для того чтобы получить эту услугу, необходимо доказать банку, что вы в ней нуждаетесь. И для этого потребуется собрать ряд необходимых документов. Ваши шансы увеличатся, если вы сообщите о желании реструктуризовать кредит еще до момента просрочки по платежам.

Условия ранее полученного кредита, которые могут подвергнуться реструктуризации:

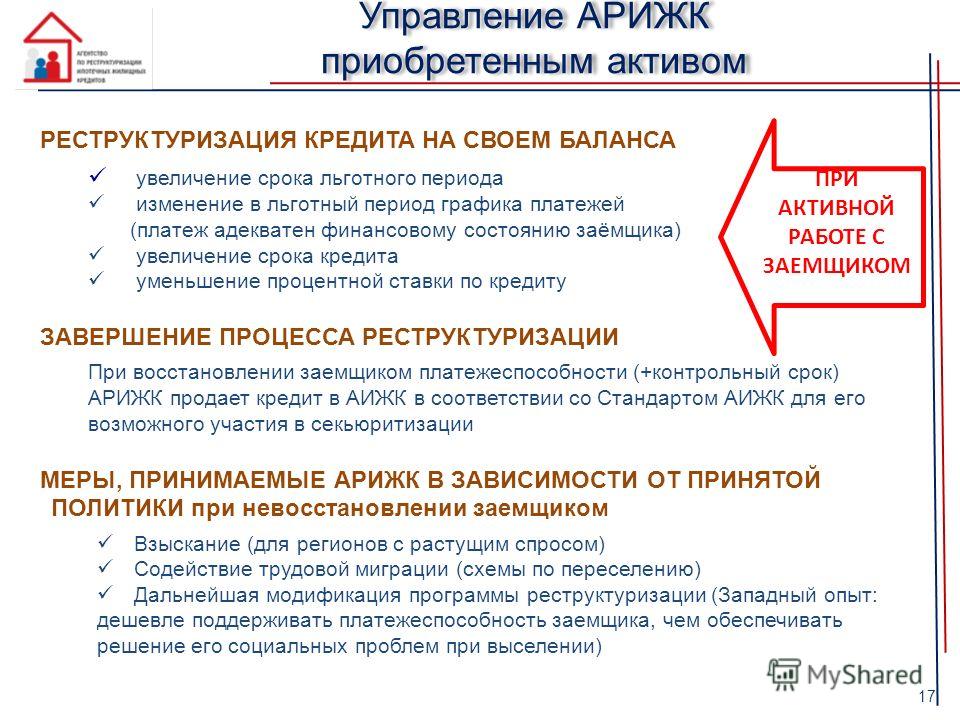

- изменение графика платежей в большую сторону;

- смена валюты займа — особенно популярно стало в последнее время;

- увеличение срок кредита, сумма также растет в большую сторону;

- заемщик может получить кредитные каникулы — освобождение на время от уплаты основного долга с уплатой только процентной ставки за использование кредита;

- в редком случае возможно снижение процентной ставки.

Преимущества этого финансового инструмента

Выгодами реструктуризации являются для клиента следующие факторы:

- избегание морального прессинга со стороны банка и какого-либо другого давления от взыскателей долгов;

- отсутствие штрафов и санкций за просрочки по кредиту;

- снижение переплаты при получении кредитных каникул с отсутствием выплат.

Преимущества для кредитора:

- уменьшение количества просрочек по платежам;

- снижение рисков и убытков;

- клиент переплачивает, что ведет к повышению прибыли.

Право на реструктуризацию долга имеют следующие категории граждан:

- уволенные наемные работники;

- работники, которым понизили заработную плату официально;

- частные предприниматели, получившие убытки в своей деятельности;

- заемщики при изменении курса национальной валюты.

Банки способны сами реструктуризовать долг, если договор просрочен либо не соблюдаются условия договора со стороны клиента. Факторы, являющиеся основанием для изменения ипотечного договора:

- жилище, взятое в ипотеку, — единственное;

- сокращение дохода до трех МРОТ на каждого из членов семьи, после вычета платежей;

- у заемщика нет собственных ликвидных активов.

Условия, применимые к заемщику для реструктуризации:

- заявление было подано впервые;

- причины достаточно веские и подтверждены документально;

- хорошая кредитная история;

- имеется ликвидный залог;

- возраст не более 70 лет.

Для того чтобы наверняка получить реструктуризацию, необходимо заранее обратиться в финансовую организацию до первых просрочек по платежу. Тогда есть вероятность, что банк пойдет вам навстречу.

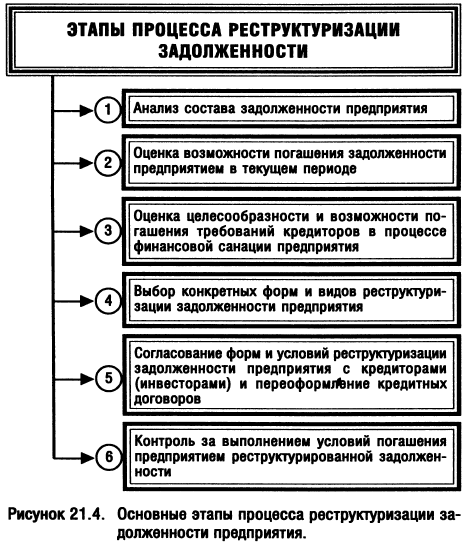

Процесс реструктуризации долга

Проведение реструктуризации осуществляется по следующему плану.

- Оформление заявления установленной формы в кредитное учреждение, с указанием весомых причин.

- Выбор одного из вариантов изменения кредитных обязательств.

- Заполнение и направление анкеты в отдел, работающий с задолженностями.

- Выбор предложенной схемы реструктуризации после консультации со специалистом.

- Ожидание решения банка.

- Получение результата с последующим оформлением документов, если ответ положительный.

Возврат к списку

Как реструктурировать кредит в ВТБ Банке?

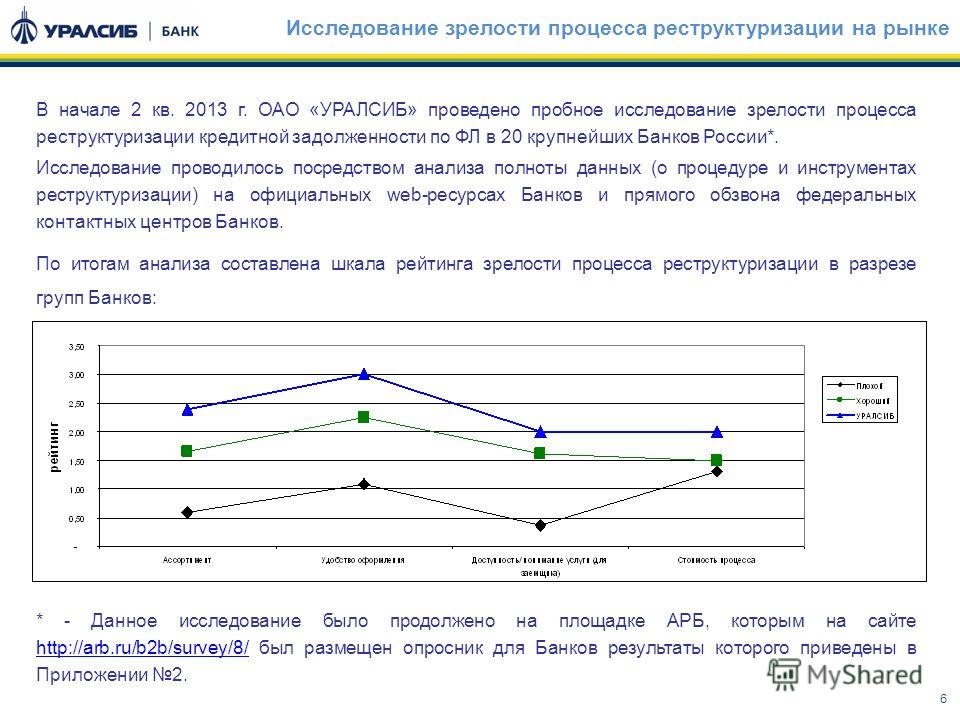

Просрочки по кредитам возникают в силу различных обстоятельств, и не только в кризисные времена. Оказавшись в сложной ситуации, не каждый может своевременно оценить масштаб проблемы и принять правильное решение. К 2021 году, по данным исследования «Эквифакс», доля проблемных займов продолжает рост, поэтому успешный опыт банка ВТБ по реструктуризации долга по кредиту будет полезен лицам, не имеющим достаточного для исполнения долговых обязательств дохода.

Из перспективного в неблагонадежного

Банк строго относится к проверке платежеспособности, однако к действующим клиентам проявляет лояльность. Когда образуются первые просрочки в 2-3 дня, сотрудники не торопятся со звонками, а пеня, начисляемая на сумму задолженности, незначительна.

Попытки связаться с неплательщиком станут регулярными и настойчивыми через пару недель. Тем не менее, банк не подаст в суд с требованием полной выплаты до тех пор, пока не удостоверится в бесперспективности иных методов. Кредитору выгодно, чтобы заемщик погасил просрочки и продолжил регулярно вносить платежи, не нарушая график. По этой причине стадия звонков может длиться от нескольких недель до нескольких месяцев. При этом долг и просрочки будут нарастать.

Рефинансирование от 5,5% в Промсвязьбанке

Не рекомендуется искать помощи в реструктуризации кредита в лице сомнительных компаний, обещающих обнуление всех долгов. Нередко подобные предложения – просто маркетинговый ход или мошенничество.

Как происходит реструктуризация

Оказавшись в затруднительной финансовой ситуации быть готовым к сотрудничеству с кредитной организацией в интересах заемщика. Но не всегда понятно, с чего начинать: звонить в справочную, идти в офис, где выдавался кредит. При наличии просрочек рефинансировать кредит нельзя. Оформление еще одного займа для погашения проблемного также не представляется возможным – шансы получить одобренную заявку физическому лицу, имеющему открытые долги, на практике равны нулю. Поэтому выход один – реструктуризация кредита. Что это такое: банк полностью погашает просроченный долг заемщика путем оформления нового договора кредитования.

В чем особенность реструктуризации:

- Подходит только для проблемных кредитов;

- По новому договору ставка может быть снижена;

- На усмотрение банка предоставляются кредитные каникулы до полугода.

Местная служба безопасности преследует не только собственные цели, но и учитывает интересы заемщика – пени, штрафы и просроченные проценты могут быть отменены по заявлению. Специалисты охотно идут на контакт и стремятся только к одному: урегулировать проблему в досудебном порядке.

Специалисты охотно идут на контакт и стремятся только к одному: урегулировать проблему в досудебном порядке.

Решение о реструктуризации принимает не специалист отдела проблемных договоров, а начальник отделения банка, в котором выдавались кредитные средства. Для оформления запроса заемщику необходимо лично посетить филиал с паспортом и написать заявление на реструктуризацию кредита по выданному образу.

Итоги и выводы

Решение о реструктуризации руководство банка принимает самостоятельно. ВТБ, как и другие кредитно-финансовые учреждения, по закону не обязаны пересматривать условия заключенного договора. Но как показывает практика последних лет, основная масса спорных ситуаций завершается обоюдовыгодно, при условии, что клиент также проявляет интерес к поиску выхода.

Рефинансирование кредита от 5,4% в банке ВТБ

Следует помнить:

- Прежде, чем реструктуризировать кредит, следует обратиться к специалистам отдела по работе с просроченной задолженностью и написать заявление с просьбой отменить все пени и штраф.

Иначе их включат в сумму нового кредита.

Иначе их включат в сумму нового кредита.

- Если проблемных кредитов в ВТБ несколько, реструктуризировать их следует единовременно.

- Закрытие просроченных договоров путем реструктуризации впоследствии негативно сказывается на кредитной истории.

Вывод: если по кредиту в банке ВТБ возникает просрочка, следует принять все необходимые меры для скорейшего ее погашения. Если самостоятельно решить финансовые затруднения не удается необходимо обратиться в отделение для поиска компромиссных условий. В большинстве случаев реструктуризировать кредит ВТБ не сложно, процедура занимает не более одной недели. А у заемщика открывается возможность снизить долговую нагрузки до приемлемого уровня и сохранить положительную историю.

Финансы на каждый день – портал Вашифинансы.рф

Автокредитование

разновидность потребительского кредита для приобретения автотранспортных средств, при котором это автотранспортное средство поступает в залог банку.

Приобрести в кредит можно как новый автомобиль, так и авто с пробегом. Если условием предоставления кредита является «первый взнос», то от заемщика потребуется оплата части стоимости приобретаемого автомобиля за счет собственных денег. Кредитные средства чаще всего не выдаются на руки, а направляются непосредственно на счет автосалона-продавца. Как правило, при покупке автомобиля в кредит банк требует приобрести полис каско, предусматривающий страхование по рискам «угон» и «ущерб». Выгодоприобретателем по этому страхованию является банк-кредитор. В случае повреждения или угона автомобиля страховая выплата поступит банку в счет погашения кредита.

| Законы: | Федеральный закон от 21.12.2013 № 353-ФЗ «О потребительском кредите (займе)» Федеральный закон от 02.12.1990 № 395-1 «О банках и банковской деятельности» |

Агентство по страхованию вкладов

государственная корпорация, созданная для функционирования системы страхования вкладов и осуществляющая выплаты возмещений физическим лицам — клиентам банка в случае отзыва у него лицензии.

Создание системы страхования банковских вкладов населения является специальной государственной программой, направленной на защиту сбережений населения во вкладах и на счетах в банках. В случае отзыва у банка лицензии вкладчику — физическому лицу в сжатые сроки выплачивается денежная компенсация до 100 % от вклада (но не более максимального размера страхового возмещения, установленного законодательно). Таким образом, государство гарантирует возврат вклада, даже если банк прекратил свое существование. Если вкладчик имеет несколько вкладов в одном банке, возмещение выплачивается пропорционально по каждому из вкладов, но не более максимального размера страхового возмещения в совокупности. А если вклады открыты в нескольких банках, то размер страхового возмещения исчисляется в отношении каждого банка отдельно. Таким образом, с точки зрения защиты сбережений вкладчику лучше открывать несколько вкладов в разных банках, чем в одном. Вторая важнейшая функция АСВ — гарантировать пенсионные накопления физических лиц, формирующих накопительную пенсию в Пенсионном фонде России либо в одном из негосударственных пенсионных фондов, осуществляющих деятельность по обязательному пенсионному страхованию. АСВ выплачивает гарантийное возмещение в случае аннулирования лицензии НПФ, признания его банкротом или других предусмотренных законом случаев.

АСВ выплачивает гарантийное возмещение в случае аннулирования лицензии НПФ, признания его банкротом или других предусмотренных законом случаев.

| Законы: | Федеральный закон от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» Федеральный закон от 28.12.2013 г. № 422-ФЗ «О гарантировании прав застрахованных лиц в системе обязательного пенсионного страхования Российской Федерации при формировании и инвестировании средств пенсионных накоплений, установлении и осуществлении выплат за счет средств пенсионных накоплений» |

Акционерное общество

см. Акция

Акция

ценная бумага, дающая ее владельцу право на получение части прибыли акционерного общества и участие в управлении этим обществом.

Эта ценная бумага называется долевой, так как владение акцией означает владение частью (долей) имущества компании. Соответственно, коммерческая организация, уставный капитал которой разделен на определенное число акций, называется акционерным обществом. Акции бывают двух видов: обыкновенные и привилегированные. Обыкновенные акции дают своим владельцам право не только получать часть прибыли компании в виде дивидендов, но и участвовать в управлении акционерным обществом путем голосования на общем собрании акционеров. Привилегированные акции позволяют получать долю в прибыли (часто большую, чем по обыкновенным акциям), но при этом не дают права голоса на собрании акционеров. Определенное количество акций одного акционерного общества, находящееся в одних руках, называют пакетом акций. Различают блокирующий (более 25 %) и контрольный (более 50 %) пакет акций, обеспечивающие сильное влияние на принятие решений по работе компании. Акционер с небольшим количеством акций называется миноритарным (миноритарием). Законодательство РФ предусматривает для миноритарных акционеров специальные возможности, благодаря которым их права не могут быть ущемлены владельцами более крупных пакетов. И у него есть право на участие в собрании акционеров и участие в принятии решений на нем.

Акции бывают двух видов: обыкновенные и привилегированные. Обыкновенные акции дают своим владельцам право не только получать часть прибыли компании в виде дивидендов, но и участвовать в управлении акционерным обществом путем голосования на общем собрании акционеров. Привилегированные акции позволяют получать долю в прибыли (часто большую, чем по обыкновенным акциям), но при этом не дают права голоса на собрании акционеров. Определенное количество акций одного акционерного общества, находящееся в одних руках, называют пакетом акций. Различают блокирующий (более 25 %) и контрольный (более 50 %) пакет акций, обеспечивающие сильное влияние на принятие решений по работе компании. Акционер с небольшим количеством акций называется миноритарным (миноритарием). Законодательство РФ предусматривает для миноритарных акционеров специальные возможности, благодаря которым их права не могут быть ущемлены владельцами более крупных пакетов. И у него есть право на участие в собрании акционеров и участие в принятии решений на нем.

| Законы: | Федеральный закон от 26.12.1995 № 208-ФЗ «Об акционерных обществах» Федеральный закон от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг» |

Реструктуризация кредита (долга) — что это такое

Обновлено 26 января 2021- Реструктуризация — это…

- Когда она необходима

- В чём конкретная польза

- Оформление

- Программы реструктуризации

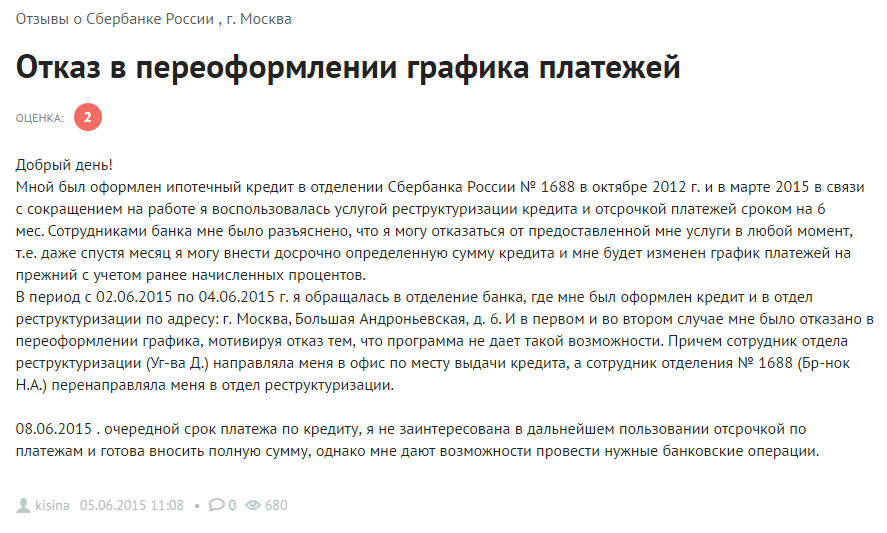

- Реструктуризация кредита в Сбербанке

- Влияние на кредитную историю

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Нередко случается, что заёмщик, взявший один или несколько кредитов, вдруг попадает в сложную финансовую ситуацию, и не может их вовремя обслуживать.

Есть несколько выходов: реструктуризация, рефинансирование (что это?), и самый радикальный – это банкротство.

Реструктуризация — это…

Так называется изменение условий договора, с целью сделать выплаты долга более удобными.

Здесь нужно сделать важное уточнение. Сумма, которую заёмщик должен выплатить, не уменьшается. Наоборот, она в результате может стать даже несколько больше.

Изменяются условия выплат таким образом, чтобы платить в трудной финансовой или жизненной ситуации стало легче.

Банк при этом вовсе не делает заемщику одолжение: он заинтересован в том, чтобы вся сумма долга (это что?) была погашена, и терять свою прибыль не намерен.

Поэтому реструктуризация долга выгодна обеим сторонам. Просроченные платежи буду включены при реструктуризации в новый договор с банком.

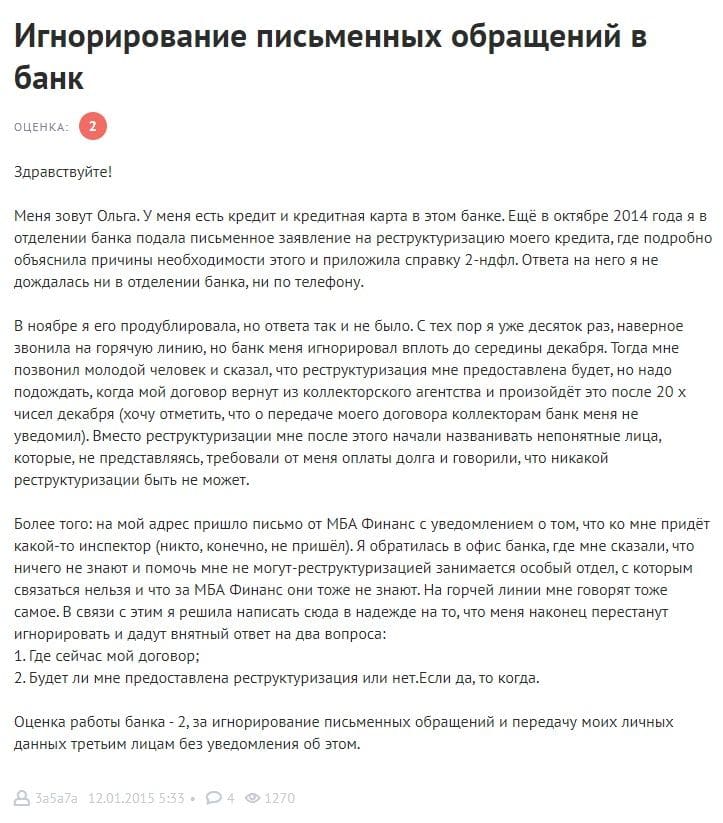

Процесс реструктуризации непростой и довольно длительный. Приходится писать заявление, приносить запрашиваемые банком документы, долго обсуждать условия. Банк может и не согласиться на реструктуризацию, и заемщику придётся использовать другие способы.

| Реструктуризация | Кредитное рефинансирование | |

|---|---|---|

| Суть | Изменение условий договора из-за наличия просрочек, уже имеющихся или ожидаемых. | Оформление нового кредита, он пойдёт на погашение уже действующего. Имеющиеся просрочки могут послужить причиной отказа. |

| Банк | Тот, в котором заключен текущий договор. | Выбранный заёмщиком. |

| Условия | Обычно кредит становится дороже, но условия его выплаты могут оказаться….скажем, не столь невыполнимыми. | Новый кредит часто оказывается более выгодным. |

| Дополнительные возможности | Нет | Можно объединить сразу несколько кредитов. |

Когда реструктуризация необходима

Обращаться с просьбой о реструктуризации следует как можно раньше, как только стало понятно, что оплачивать кредит — невозможно.

Например, заёмщик серьёзно заболел, или его уволили с работы. Чем меньше просрочка, тем выгоднее будут условия реструктуризации.

Однако банк редко соглашается изменить условия договора без уже имеющейся просрочки, а сам предлагает такой вариант только тогда, когда у заёмщика уже образовалась задолженность в два и более месяца.

Условий, необходимых для рассмотрения вопроса о реструктуризации, несколько:

- уважительные причины просрочки выплат, подтверждённые документально. Увольнение при роспуске предприятия, справка из медицинского учреждения, резкое сокращение заработной платы;

- первое обращение заемщика по поводу реструктуризации. Подразумевается, что ранее клиент банка с такими просьбами не обращался;

- раньше проблем с выплатами у этого заёмщика не было;

- его возраст меньше 70 лет.

В чём конкретная польза реструктуризации долга

- Реструктуризация – это возможность сохранить хорошую КИ (кредитную историю), так как в БКИ сведения поступают только после двухмесячной задержки выплат.

- Способ избежать судебной тяжбы с банком, как события, малоприятного психологически.

- Возможность сохранить своё имущество. В противном случае его могут взыскать в счёт долга; выплатить долг банку на более приемлемых условиях.

Банк также оказывается в плюсе: сокращается число проблемных кредитов, что портит репутацию банка и служит основанием для проверок Центробанком с неприятными последствиями вплоть до отзыва лицензии.

Оформление

Действовать придётся по следующему алгоритму:

- Заполнить анкету с указанием всех данных о кредите, включая суммы ежемесячных платежей.

- Указать причину обращения.

- Приложить справку о доходах, а также об имеющемся ликвидном имуществе (что это?). Если речь идёт о реструктуризации ипотеки, предоставить документы на недвижимость.

- Отдать анкету менеджеру, занимающемуся проблемными кредитами.

- Совместно с ним выбрать схему реструктуризации, которая устраивает обе стороны.

- Оформить новое соглашение с банком, в котором прописана вся схема реструктуризации и изменённый график регулярных платежей.

Программы реструктуризации

- Пролонгация договора.

Срок выплат будет увеличен, а ежемесячные выплаты – уменьшены.

Если накладывались санкции (что это такое?), выплаты по ним тоже будут распределены.

Если накладывались санкции (что это такое?), выплаты по ним тоже будут распределены.Нужно учесть, что срок выплат при данном способе реструктуризации не будет превышать максимальный срок выдачи кредитов этого банка.

Нередко вместе с увеличением срока повышается и процентная ставка. Кредитные каникулы.

Во время кредитных каникул проценты по кредиту всё равно придётся платить.

Вариант привлекательный, но и самый дорогой, так как по окончании «каникул» придётся продолжать выплачивать долг в том же объёме, что и до них: он не уменьшится, несмотря на выплаченные за это время проценты.

Но способ будет приемлемым, если за время каникул удастся найти высокооплачиваемую работу.

Уменьшение процента.

Банки идут на такой вариант только при снижении ставки рефинансирования ЦБ, и предлагается такой вариант только клиентам с договором ипотеки.

- Списание штрафов.

Вариант – выгодный заёмщику, но возможный исключительно при наличии веских оснований просрочек. Или же решение суда о признании клиента банка банкротом.

Или же решение суда о признании клиента банка банкротом. - Использование нескольких способов реструктуризации сразу.

Например, пролонгация может использоваться вместе со списанием неустойки. Это нестандартный банковский подход, он применяется в индивидуальном порядке после переговоров между сторонами.

Насколько он будет выгоден заёмщику, нужно рассчитывать также индивидуально, так как суммироваться будут и негативные последствия.

Реструктуризация кредита в Сбербанке

Каждая кредитно-финансовая организация предлагает варианты, наиболее удобные для неё в текущий момент времени.

Так, например, реструктуризация кредита Сбербанком возможна в следующих вариантах:

- Изменить валюту. Перевести долларовый кредит в рублёвый, чтобы не зависеть от колебаний курса.

- Увеличить срок выплат и, соответственно, снизить ежемесячную сумму.

- Отсрочить погашение, то есть, временно снизить сумму регулярного платежа.

Реструктуризацию долга по кредитным картам Сбербанк не проводит.

Влияние реструктуризации на КИ

Сохранить хорошую КИ (кредитную историю) можно, только когда реструктуризация начата ещё до появления просрочки.

Тогда в БКИ появятся данные о новом договоре. Если же реструктуризация началась позже, КИ будет испорчена, но не самой реструктуризацией долга, а его наличием.

Если реструктуризацию инициировал банк при внушительном сроке задолженности, КИ окажется полностью испорченной.

В реструктуризации всё же отказано? Можно попробовать подать заявление ещё раз, а у банка потребовать выдать письменный отказ.

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ruРеструктуризация кредита. Реструктуризация кредита в банках Беларуси для физического лица, условия

06.10.2020

6382

Автор: Редакция Myfin.byФото: Myfin.by

Реструктуризация кредита — изменение условий обслуживания кредита. Варианты:

Варианты:

Последние новости:

- изменение размера ежемесячных платежей;

- временная приостановка выплат (кредитные каникулы), что влечет увеличение срока кредитования;

- уменьшение процентной ставки за пользование кредитом;

- замена валюты кредита;

- обмен долга на имущество.

Возможна схожая банковская услуга — рефинансирование кредита, то есть выдача нового займа (обычно на более выгодных условиях) для погашения старого.

На реструктуризацию кредита могут рассчитывать:

- Государство. Оно не может быть признано банкротом, поскольку обладает суверенитетом. В переговорах участвуют международные финансовые организации. Например, в 2011 году Греции списали 50% долга перед частными банками (более 100 миллиардов евро из 210 миллиардов).

- Коммерческие организации — в случае дефолта (банкротства).

- Физическое лицо, получившее займ. Если человек оказался в тяжелой жизненной ситуации (болезнь, потеря работы, уменьшение зарплаты) и потому не в состоянии вовремя расплатиться с банком в полном объеме, следует сразу обращаться в банк, не дожидаясь появления задолженности, просрочки выплат.

Из-за штрафа либо пени есть риск многократно увеличить долги — до невероятных размеров.

Из-за штрафа либо пени есть риск многократно увеличить долги — до невероятных размеров.

Частному лицу нужно прийти в банк и написать заявление с просьбой провести реструктуризацию кредита, подробно описав все обстоятельства и приложив оправдательные документы (справку из центра занятости или документ об увольнении, медицинские документы и проч.). В случае положительного решения предложат новые условия и порядок погашения. Как правило, таким клиентам идут навстречу: это способ избежать издержек в ходе долгих судебных разбирательств. Если договоренность не достигнута, можно обратиться в другой банк.

Правила безопасной реструктуризации кредита:

- сопоставить новый график платежей и ежемесячный доход;

- проверить, чтобы по договору банк не мог в одностороннем порядке менять процентную ставку.

Реструктуризация долга отрицательно влияет на репутацию государства, предприятия, физического лица. В будущем кредит могут не выдать или предложить невыгодные условия.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Реструктуризация кредиторской задолженности — услуги юриста по реструктуризации кредитов, помощь в реструктуризации задолженности

Что такое реструктуризация долга по кредиту и как ее добиться?

Практика по кредитным спорам и сопровождение реструктуризации обязательств по кредитному договору было сформировано в качестве самостоятельной услуги и практикуется финансовыми юристами по кредитам компании с 2009 года.Большой опыт сопровождения судебных споров с банком по кредитам, а также понимание реально допустимых для банка границ уступок при реструктуризации кредитных обязательств позволяют нам достигать таких условий реструктуризации кредита, которые удовлетворяют Клиента и приемлемы для банка в процессе кредитных споров с банками.

В 2016 году сформировалась практика реструктуризации процентов по кредиту АЛЬФА Банк, Укрсоцбанк, ВТБ и других банковских учреждений на довольно привлекательных для заемщика условиях.

Мы работаем с кредитами от 100 тыс. долларов США и более. Оплата услуг зависит от достигнутого результата.

Реструктуризация кредиторской задолженности

Реструктуризация кредита применима в случаях, когда Клиент в целом не отказывается от выполнения своих обязательств перед банком, однако установленный порядок и размер оплаты платежей не соответствует его возможностям. Как правило, должнику очень трудно найти взаимопонимание с кредитором, в то время как юрист способен выступить в роли медиатора, поочередно побеседовав с обеими сторонами и выявив компромиссные «точки» соприкосновения интересов.

Мы работаем на результат, оплата наших услуг также привязана к конкретной материальной выгоде Клиента. Все условия сотрудничества оговариваются отдельно и строго конфиденциальны.

Мы можем обеспечить реструктуризацию кредита с использованием финансовых учреждений и других инструментов.

Вы можете более подробно ознакомиться с услугами по урегулированию проблемных кредитов на странице нашей соответствующей практики. Мы также поможем Вам определить, какие документы нужны для реструктуризации кредита, как происходит реструктуризация кредита юридического лица и что такое проверка кредитной задолженности.

Мы также поможем Вам определить, какие документы нужны для реструктуризации кредита, как происходит реструктуризация кредита юридического лица и что такое проверка кредитной задолженности.

Все это и ответы на другие вопросы по поводу того, как оформить реструктуризацию кредита на консультации по кредитам.

Юридическая помощь кредитным должникам

Наша фирма предоставляет свои услуги реструктуризации займа уже более 10 лет, за время которых мы приобрели бесценный опыт решения практически любых юридических вопросов.

Миссия нашей компании — это сделать решение любых юридических вопросов простым, безопасным и эффективным, создавая новый стандарт качества для всего юридического рынка.

Это значит, что в своих действиях мы в первую очередь руководствуемся понятиями простоты, безопасности и эффективности. Помогает нам достичь результата тот самый опыт и глубокая правовая экспертиза наших юристов в самых разных отраслях права.

Мы не пытаемся сделать задачу сложнее, чем она есть. Наоборот. Нашей основной задачей является доходчивое объяснение ситуации и возможных путей её решения нашему Клиенту. Именно в этом случае Клиент будет иметь полное понимание ситуации и самостоятельно принимать правильные решения, которые мы сможем воплотить в жизнь. Реструктуризировать кредит с нами — просто.

Наоборот. Нашей основной задачей является доходчивое объяснение ситуации и возможных путей её решения нашему Клиенту. Именно в этом случае Клиент будет иметь полное понимание ситуации и самостоятельно принимать правильные решения, которые мы сможем воплотить в жизнь. Реструктуризировать кредит с нами — просто.

Если Вы хотите получить помощь с кредитами просто и надежно — звоните нам!

Реструктуризация долга против рефинансирования долга

Реструктуризация долга против рефинансирования долга: обзор

Рефинансирование и реструктуризация — это два отдельных процесса, но они часто вызывают один и тот же образ — отчаявшейся компании на грани банкротства, предпринимающей последнюю попытку сохранить бизнес на плаву. Тем не менее, это не всегда так.

Часто неясно, действительно ли компания рефинансирует или реструктурирует. Это привело к тому, что многие люди, включая даже опытных профессионалов в области финансов, стали использовать эти слова как синонимы, хотя на самом деле это совершенно разные процессы.

По сути, и рефинансирование, и реструктуризация — это процессы реорганизации долга, предпринимаемые для улучшения финансового положения человека или компании. Рефинансирование долга относится к заключению нового контракта, часто на более выгодных условиях, чем предыдущий, для выплаты ссуды.

Ключевые выводы

- Реструктуризация долга используется, когда заемщик находится в таком финансовом положении, что препятствует своевременному погашению кредита.

- Рефинансирование долга используется гораздо шире, чем реструктуризация, при которой заемщик использует вновь полученную ссуду на более выгодных условиях для погашения предыдущей ссуды.

- Заемщики должны учитывать истинные издержки банкротства, прежде чем прибегать к любой из стратегий выплаты долга.

Реструктуризация долга

В более тяжелых ситуациях заемщики могут обратиться к реструктуризации долга. На самом базовом уровне реструктуризация означает изменение уже существующего контракта (в отличие от рефинансирования, которое начинается с нового контракта). Примером типичной реструктуризации может быть увеличение срока погашения основного долга по долговому договору или изменение периодичности выплаты процентов.

Примером типичной реструктуризации может быть увеличение срока погашения основного долга по долговому договору или изменение периодичности выплаты процентов.

Реструктуризация происходит в основном в особых обстоятельствах, когда заемщики считаются финансово нестабильными и не могут выполнить долговые обязательства. Реструктуризация также может негативно повлиять на ваш кредитный рейтинг, поэтому это последняя стратегия.

Реструктуризация долга — это более крайний вариант, который выбирают, когда должники рискуют не выполнить свои обязательства и ведут переговоры об изменении существующего контракта.

При реструктуризации долга сторона-заемщик должна вести переговоры с кредитором, чтобы создать ситуацию, в которой обе стороны выиграют.Если вы знаете, что не можете своевременно платить по ссуде или если увольнение поставило под угрозу вашу финансовую стабильность, то часто бывает благоразумно начать переговоры с кредиторами.

Кредиторы не хотят, чтобы заемщики не выплатили свои кредиты из-за всех вышеупомянутых издержек банкротства. В большинстве случаев кредиторы соглашаются вести переговоры с подводными заемщиками о реструктуризации ссуды, будь то отказ от платы за просрочку платежа, продление сроков платежа или изменение частоты и суммы купонных выплат.

В большинстве случаев кредиторы соглашаются вести переговоры с подводными заемщиками о реструктуризации ссуды, будь то отказ от платы за просрочку платежа, продление сроков платежа или изменение частоты и суммы купонных выплат.

Другой вариант для крупных, хорошо зарекомендовавших себя корпораций — обмен долга на капитал. Обмен долга на капитал также может происходить при ипотеке. В таких случаях семья торгует акциями в своем доме, чтобы уменьшить выплаты по ипотеке. Как это часто бывает, реструктуризация позволит заемщикам поддерживать большую ликвидность, которая затем может быть использована для восстановления или поддержания источников движения денежных средств для успешного погашения пересмотренного кредитного договора.

Рефинансирование долга

При рефинансировании долга заемщик подает заявку на получение нового кредита или долгового инструмента, условия которого лучше, чем у предыдущего контракта, и который может быть использован для погашения предыдущего обязательства. Примером рефинансирования может быть подача заявки на новую, более дешевую ссуду и использование поступлений от этой ссуды для погашения обязательств по существующей ссуде.

Примером рефинансирования может быть подача заявки на новую, более дешевую ссуду и использование поступлений от этой ссуды для погашения обязательств по существующей ссуде.

Рефинансирование используется более свободно, чем реструктуризация, потому что это более быстрый процесс, легче поддается критериям отбора и положительно влияет на кредитный рейтинг, поскольку история платежей будет отражать первоначальную выплачиваемую ссуду.

Существуют различные причины для рефинансирования, наиболее частыми из которых являются снижение процентных ставок по кредитам, консолидация долгов, изменение структуры кредита и высвобождение денежных средств.Заемщики с высокими кредитными рейтингами особенно выигрывают от рефинансирования, поскольку они могут обеспечить более выгодные условия контракта и более низкие процентные ставки.

По сути, вы заменяете один заем другим, поэтому рефинансирование долга часто используется, когда происходит изменение процентных ставок, которое может повлиять на вновь созданные долговые контракты. Например, если Федеральная резервная система снизит процентные ставки, новые займы, а также облигации будут предлагать более низкую доходность по выплате процентов, что выгодно для заемщиков.

Например, если Федеральная резервная система снизит процентные ставки, новые займы, а также облигации будут предлагать более низкую доходность по выплате процентов, что выгодно для заемщиков.

В этом случае рефинансирование долга может позволить заемщикам со временем выплачивать гораздо меньшие проценты по той же номинальной ссуде. Важно отметить, что при попытке погасить ссуды до наступления срока погашения многие срочные ссуды имеют так называемые резервы до отзыва — условия, налагающие штрафы в случае досрочного погашения ссуды. В таких ситуациях заемщикам следует проявить должную осмотрительность при расчете чистой приведенной стоимости стоимости одного кредита по сравнению с другим.

Особые соображения: цена банкротства

Но зачем рефинансировать или реструктурировать? Ключевым катализатором является избежание издержек банкротства как для заемщика, так и для кредитора.Из-за судебных издержек, взимаемых как с заемщиков, так и с кредиторов, большинство вопросов реструктуризации долга решается до того, как банкротство станет неизбежным. В среднем гонорары адвокатов при банкротстве по главе 7 составляют от 500 до 2200 долларов.

В среднем гонорары адвокатов при банкротстве по главе 7 составляют от 500 до 2200 долларов.

Кроме того, существуют дополнительные государственные сборы за оформление документов, сборы за консультации по кредитным вопросам и плату за обучение должников, не говоря уже о серьезном влиянии на кредитный рейтинг заемщика. Со стороны кредитора, если ссуда была необеспеченной, то кредитор выплачивает основную сумму, а также согласованные процентные платежи.Если ссуда была обеспечена, то кредитору приходится иметь дело с ликвидацией активов, таких как недвижимость или автомобили. Обычно обе стороны хотят избежать этих результатов, делая реструктуризацию и рефинансирование привлекательными альтернативами.

Реструктуризация долга: что это такое и как работает

Реструктуризация долга — это изменение кредитором условий вашего кредитного договора. Это может быть беспроигрышным вариантом, поскольку ваш реструктурированный долг может быть легче позволить, а приспособление может уберечь заемщиков от дефолта. Реструктуризация также может принимать различные формы: от постоянного изменения вашего кредита с более длительным сроком погашения до снижения вашей процентной ставки или текущего баланса.

Реструктуризация также может принимать различные формы: от постоянного изменения вашего кредита с более длительным сроком погашения до снижения вашей процентной ставки или текущего баланса.

Что такое реструктуризация долга?

Когда ваши финансы истощены, вам, возможно, придется начать выбирать, по каким счетам оплачивать. Отсутствие платежа может привести к штрафам за просрочку платежа, что может нанести ущерб вашему кредиту и заставить кредиторов конфисковать любое обеспечение, используемое для обеспечения долга, например, с автокредитами. Но если вы обратитесь к своим кредиторам, они могут предложить варианты облегчения долгового бремени.

Программа временных трудностей может позволить вам пропустить несколько платежей или избежать некоторых сборов. Но во время серьезной неудачи или если вы уже на несколько месяцев опоздали по счетам, кредиторы могут сделать необычное предложение о реструктуризации вашего кредитного соглашения.

Ищете ли вы реструктуризацию долга по кредитной карте или реструктуризацию ссуды в рассрочку, реструктуризация может принимать разные формы.

Виды реструктуризации долга

Один из примеров реструктуризации долга — это когда домовладельцы получают модификацию ипотечного кредита.Кредит может быть изменен (то есть реструктурирован) несколькими способами:

- Продление срока погашения

- Снижение процентной ставки

- Уменьшение остатка

- Восстановление просроченного счета текущим и добавление неоплаченной части к основному сальдо

Другие типы кредиторов и эмитентов кредитных карт могут предлагать аналогичные виды реструктуризации долга, которые могут помочь вам сохранить вашу собственность или избежать дефолта по долгу.

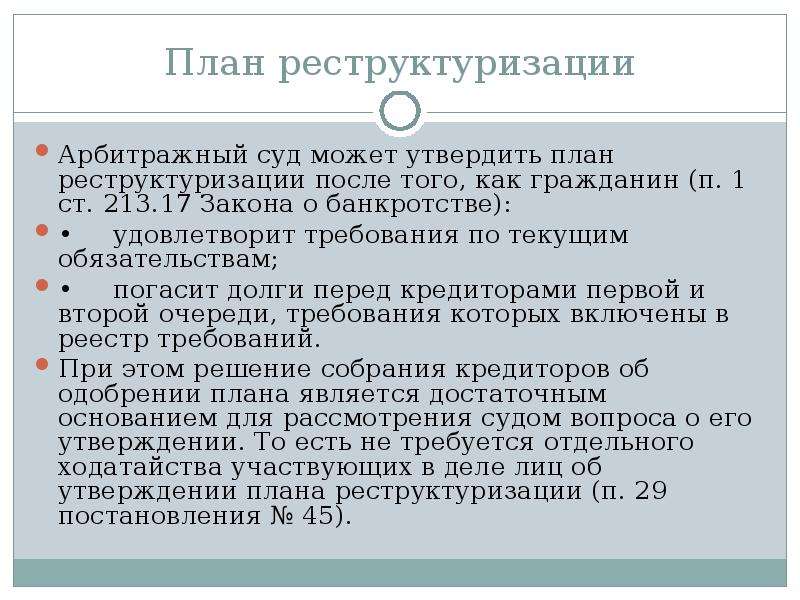

Реструктуризация долга также может быть результатом подачи заявления о банкротстве в соответствии с Главой 13, которая позволяет вам погасить включенные долги с утвержденным судом планом погашения.Планы погашения обычно рассчитаны на срок от трех до пяти лет, после чего остаток включенной задолженности погашается.

Процесс реструктуризации долга: как это работает

Если вы ищете реструктуризацию долга у кредитора, вы можете выполнить следующие действия. (Для получения информации о подаче заявления о банкротстве в соответствии с Главой 13 нажмите здесь.)

(Для получения информации о подаче заявления о банкротстве в соответствии с Главой 13 нажмите здесь.)

- Свяжитесь с кредитором и объясните свои финансовые трудности: Реструктуризация долга — это ответ кредитора заемщикам, которые изо всех сил пытаются оплатить свои счета.В идеале вам следует обратиться к своему кредитору, как только вы поймете, что не сможете позволить себе выплаты. Обратиться к своему кредитору может быть лучше для получения кредита, чем ждать, пока кредитор свяжется с вами, поскольку они сделают это только после того, как вы пропустили платежи и уже начислили комиссионные.

- Дождитесь ответа кредитора: Кредиторы, как правило, не обязаны вам помогать и могут придерживаться первоначальных условий ссуды. Если они решат сделать это, и вы не сможете оплатить счет, с вас могут взимать штрафы за просрочку платежа, а о ваших просроченных платежах можно будет сообщить в бюро кредитных историй.После значительного отставания ваш аккаунт может быть отправлен в коллекцию, или вам могут предъявить иск о выплате долга.

- Если кредитор предлагает помощь, взвесьте свои варианты: Кредитор может предложить временную помощь в трудных условиях или реструктуризацию кредита. Если есть предложение о реструктуризации долга, оно может иметь несколько форм или могут быть разные варианты на выбор, например, скорректированная процентная ставка или срок погашения.

- Вести переговоры с кредитором: Вы можете обсудить условия вашего нового контракта, прежде чем принять предложение о реструктуризации долга.Например, вы можете попытаться договориться о более низкой сумме платежа или отказаться от комиссионных и начисленных процентов.

- Примите новые условия: Если вы согласны с новыми условиями кредита, вам необходимо официально принять и подписать соглашение. После этого вы будете обязаны выполнить новое соглашение и продолжить выплату долга.

Альтернативы реструктуризации долга

- Консолидация долга : При консолидации долга вы берете новую ссуду или кредитную линию для погашения текущей задолженности.

При этом вы заменяете свой старый долг новым с другими условиями, например, в идеале с более низкой процентной ставкой. Более длительный период погашения также снизит ваши ежемесячные платежи в обмен на более высокие общие процентные платежи.

При этом вы заменяете свой старый долг новым с другими условиями, например, в идеале с более низкой процентной ставкой. Более длительный период погашения также снизит ваши ежемесячные платежи в обмен на более высокие общие процентные платежи. - План управления долгом : Вместо того, чтобы пытаться напрямую заключить соглашение о реструктуризации долга с вашим кредитором, вы могли бы работать с некоммерческой организацией по консультированию по кредитам. Консультант может вести переговоры с вашими кредиторами от вашего имени и может составить план управления долгом.Как правило, они доступны для необеспеченных долгов, таких как кредитные карты, и консультант может иметь возможность договориться о более низких процентных ставках, более низких платежах, отказе от комиссионных и привести ваши просроченные счета в текущее состояние.

- Отсрочка платежа или отсрочка: Отсрочка или отсрочка ссуды позволяет вам временно пропустить несколько платежей без уплаты штрафов за просрочку платежа или без уведомления кредитных бюро о вашем счете с опозданием.

Это могут быть хорошие варианты, если вы столкнулись с временной неудачей, но не хотите или не хотите менять ссуду навсегда.

Это могут быть хорошие варианты, если вы столкнулись с временной неудачей, но не хотите или не хотите менять ссуду навсегда. - Банкротство по главе 7 : Если вы перегружены долгами и не думаете, что списание долга или реструктуризация помогут, банкротство по главе 7 может быть лучшим вариантом. Если вы соответствуете требованиям, вы сможете погасить соответствующие необеспеченные долги, которые вы включаете в банкротство, помогая вам начать все сначала и высвобождая ресурсы для погашения любого оставшегося долга.

Часто задаваемые вопросы о реструктуризации долга

Можно ли реструктурировать личный заем?

Ваш личный кредитор может предложить реструктурировать вашу ссуду, если у вас возникнут проблемы с оплатой.Вы можете обратиться к своему кредитору, чтобы объяснить, почему вы не можете позволить себе обычные платежи, и узнать, предложат ли они какое-либо облегчение или реструктуризацию.

Влияет ли реструктуризация долга на ваш кредитный рейтинг?

Реструктуризация долга может повлиять на ваш кредитный рейтинг в зависимости от типа реструктуризации. Например, если вы подадите заявление о банкротстве в соответствии с главой 13, оно появится в ваших кредитных отчетах и повредит вашим кредитным рейтингам. Однако, если кредитор предлагает изменить вашу процентную ставку, чтобы снизить ежемесячный платеж, это изменение может не повлиять на ваши результаты.

Например, если вы подадите заявление о банкротстве в соответствии с главой 13, оно появится в ваших кредитных отчетах и повредит вашим кредитным рейтингам. Однако, если кредитор предлагает изменить вашу процентную ставку, чтобы снизить ежемесячный платеж, это изменение может не повлиять на ваши результаты.

Хорошая ли идея — реструктуризация долга?

Реструктуризация долга может быть хорошей идеей, если у вас возникли проблемы с выплатой средств. Это может частично зависеть от вашего общего финансового положения и типов реструктуризации долга, которые предлагает ваш кредитор. Рассмотрите предложения и другие варианты, такие как консолидация долга или банкротство, чтобы определить, что лучше для вас.

Что означает реструктуризация долга?

Реструктуризация долга — это процесс, при котором значительная часть, обычно 60-80%, погашается, а оставшаяся часть выплачивается в течение периода до 5 лет без процентов.

Это принципиально способ избежать банкротства. Кредиторам это нравится, потому что они получают что-то взамен того, что они ссудили. Для сравнения: обанкротившийся должник всегда стоит намного меньше, а в некоторых случаях ничего не стоит для кредиторов.

Кредиторам это нравится, потому что они получают что-то взамен того, что они ссудили. Для сравнения: обанкротившийся должник всегда стоит намного меньше, а в некоторых случаях ничего не стоит для кредиторов.

Хотя реструктуризация долга действительно сопряжена с некоторыми расходами, в первую очередь с ударом по вашему кредитному рейтингу, это очень эффективный способ начать все сначала, если он включает надежный компонент финансового оздоровления.

Бремя ежемесячной выплаты суммы для обслуживания неконтролируемого долга ужасно велико.Он представляет собой плату за прошлые ошибки, которые лишают человека возможности жить, пусть даже скромно, настоящим. Что еще более важно, он действует как существенное препятствие для накопления на пенсию или первоначального взноса за дом.

Некоторые из характеристик:

У вас есть до пяти лет на беспроцентную выплату. За досрочную выплату штраф не взимается. Фактически, в ваших интересах вернуть его как можно скорее, потому что он остается в вашей записи как R7 в течение трех лет после вашего последнего платежа. Так, например, если вы выплатите его за три года, он останется там в течение этих трех лет плюс еще 3 года.

Так, например, если вы выплатите его за три года, он останется там в течение этих трех лет плюс еще 3 года.

Реструктуризация долга не означает выплату всей вашей задолженности. Хотя может показаться альтруизмом выплачивать все, что вы должны, проблема в том, что, несмотря на самые лучшие намерения, этот курс часто заканчивается неудачей, потому что ежемесячное бремя слишком велико. Самый важный способ действий — начать все сначала. Но работа с долгом не должна осуществляться изолированно, план реструктуризации должен включать комплексную программу восстановления кредита, иначе вы останетесь уязвимыми для будущих финансовых неудач и исключены из основных банковских / кредитных продуктов из-за плохой кредитной истории.

Реструктуризация долга не означает отказ от ответственности по урегулированию долгов перед кредиторами. Простое игнорирование вашей долговой проблемы не приведет к снятию с вас ответственности. Неуплата долгов приведет к тому, что кредиторы передадут ваш долг коллекторскому агентству, вынесут судебное решение против вас и даже к вашей заработной плате или пенсии будут применены взыскания или залоговое удержание в отношении активов. План реструктуризации долга означает заключение договора, который становится обязательным между вами и вашими кредиторами, в котором вы обязуетесь выплатить часть долга обратно.

План реструктуризации долга означает заключение договора, который становится обязательным между вами и вашими кредиторами, в котором вы обязуетесь выплатить часть долга обратно.

Это не означает быстрого выхода из ситуации с задолженностью. Требуется обязательство завершить предложение в сроки, изложенные в начале. После того, как вы сделаете предложение своим кредиторам, и они согласны с условиями, вы должны выполнить свою часть соглашения, выполнив непрерывные платежи на срок до пяти лет. Задержка на три платежа приведет к аннулированию вашего контракта, и вы снова вернетесь со своим долгом.

Реструктуризация долга не означает обременения всей вашей жизни.Как только ваше предложение будет успешно завершено через три года, оно будет навсегда удалено из вашей кредитной истории.

Реструктуризация долга не позволит вам немедленно получить доступ к кредиту. Вы должны доказать кредиторам, что можете ответственно управлять кредитом. Действительно приятной особенностью предложения потребителя в рамках плана реструктуризации является то, что вы можете начать процесс восстановления своего кредита вскоре после его подачи. Вам не нужно ждать, пока он будет завершен.

Вам не нужно ждать, пока он будет завершен.

Убедившись, что все сообщается правильно и после того, как предложение принято, вы можете выйти и получить обеспеченную кредитную карту в качестве первого шага к процессу восстановления вашего кредита. Это достигается путем внесения первоначального взноса на кредитную карту, использования ее и полной выплаты ежемесячного остатка. При этом важно, чтобы вы никогда не превышали 75% лимита. Лучше всего, если вы сможете держать его ниже 50%. Это начинает получать положительные результаты, сообщающие о вашем кредитном отчете и показывающие ответственное использование кредита, это всего лишь один инструмент, который является частью вашего общего плана восстановления кредита, который займет ок.18 месяцев и помогли, если вы сможете оплатить предложение раньше.

Как видите, комплексный план реструктуризации долга — это больше, чем просто работа с долгом, и в сочетании с программой восстановления кредита это действительно эффективное средство выбраться из жизни, наполненной чрезмерными долгами, обременительными ежемесячными платежами и плохой кредитной историей. Для многих это действительно единственный эффективный способ начать все заново.

Для многих это действительно единственный эффективный способ начать все заново.

Об авторе:

Лоуренс Герценберг управляет офисом по реструктуризации долга в Ньюмаркете, Онтарио.Он написал множество статей об индустрии долга.

Лоуренс Герценберг

Тел .: 289-803-6314

Веб-сайт Newmarket

Реструктуризация кредита: подходит ли это вам?

Если процентная ставка по существующей ссуде выше, чем по другому ссудному продукту, который вы можете получить в банках, вы можете выбрать новую ссуду вместо реструктуризации ссуды. Пандемия Covid-19 вынудила многих заемщиков выбрать шестимесячный мораторий, чтобы избежать невыплаты кредита.Позже Резервный банк Индии разрешил кредиторам предлагать своим заемщикам варианты реструктуризации ссуд, чтобы облегчить им выплату ссуд. Правомочным заемщикам разрешается продлить срок погашения, чтобы им было легче погасить свои ссуды с уменьшением размера EMI или продлить мораторий на срок до двух лет в соответствии с условиями кредитора. Вот что вам нужно помнить, чтобы принять обоснованное решение о принятии или отклонении варианта реструктуризации кредита.

Вот что вам нужно помнить, чтобы принять обоснованное решение о принятии или отклонении варианта реструктуризации кредита.

Влияние на кредитный рейтинг

Когда был объявлен мораторий на погашение кредита, было упомянуто, что заемщики, которые выберут его, не столкнутся с понижением своих кредитных рейтингов. Однако в случае реструктуризации кредита такого объявления не было. Выбор реструктуризации кредита может прямо или косвенно повлиять на ваш кредитный рейтинг. Реструктуризация ссуды может быть отмечена в вашей кредитной истории как «реструктурированная», что может не привести к прямому снижению вашего кредитного рейтинга, но кредиторы могут занять более строгую позицию при оценке вашей платежеспособности, если вы подадите заявку на другой ссуду в ближайшем будущем.

Тем не менее, если вы не планируете подавать заявку на получение другого кредита, вы можете рассмотреть вариант реструктуризации кредита. Даже если ваш кредитный рейтинг немного снизится из-за реструктуризации, у вас будет достаточно времени, чтобы постепенно восстанавливать его со своевременными выплатами в течение определенного периода времени.

Стоимость заимствования

Какая процентная ставка взимается по ссуде, по которой вы, возможно, рассматриваете вариант реструктуризации? Каков срок действия вашей существующей ссуды? Сколько стоит получение другой ссуды для погашения текущей ссуды? Ответы на эти вопросы также могут помочь вам определить, следует ли соглашаться на реструктуризацию кредита или избегать ее.

Если проценты по существующей ссуде выше, чем по другому кредитному продукту, который вы можете получить в банках, вы можете выбрать новую ссуду вместо реструктуризации ссуды. Например, предположим, что ваш существующий кредит представляет собой индивидуальный кредитный продукт, по которому процентная ставка банка составляет 18% годовых. а оставшийся срок владения — два года. Вы также можете подать заявление на получение обеспеченного кредита по более низкой ставке и на более длительный срок, чтобы погасить существующий личный заем и сэкономить на процентах, а также заплатить более низкие EMI для погашения вашего кредита.

Если у вас нет возможности привлечь еще одну ссуду, а ваш кредитный продукт уже представляет собой продукт с низким процентом, например жилищный заем или ссуда под залог имущества, вы можете выбрать реструктуризацию ссуды для немедленного возмещения ущерба после тщательной оценки.

Будущие возможности заимствования

Выбор в пользу реструктуризации займа продлит срок действия вашего займа. Это означает, что ваша кредитоспособность будет ограничена до тех пор, пока вы не погасите реструктурированную ссуду.Если вы запланировали получение ссуды в ближайшем будущем, возможно, вы не сможете занять желаемую сумму, если только ваш доход не увеличится или обязательства по ссуде не уменьшатся. Таким образом, выбирайте вариант реструктуризации только в том случае, если у вас есть подробный план погашения и вы уверены, что не столкнетесь с большими финансовыми потребностями в течение продленного срока кредита.

Прочие ликвидные инвестиции

Прежде чем выбрать путь реструктуризации, проверьте, есть ли у вас малоприбыльные и несущественные инвестиции или пылящиеся активы, которые вы можете ликвидировать для погашения кредита. Это может быть хорошим вариантом, особенно если процентная ставка по кредиту выше, чем вы ожидаете от существующих инвестиций. Это поможет вам быстрее освободиться от долгов, чтобы вы могли снова инвестировать и накапливать ликвидированный корпус. Тем не менее, комплексная проверка, особенно в отношении штрафов за преждевременную ликвидацию, является обязательной до принятия окончательного решения о ликвидации любых инвестиций для погашения ссуды без поддержки реструктуризации.

Это может быть хорошим вариантом, особенно если процентная ставка по кредиту выше, чем вы ожидаете от существующих инвестиций. Это поможет вам быстрее освободиться от долгов, чтобы вы могли снова инвестировать и накапливать ликвидированный корпус. Тем не менее, комплексная проверка, особенно в отношении штрафов за преждевременную ликвидацию, является обязательной до принятия окончательного решения о ликвидации любых инвестиций для погашения ссуды без поддержки реструктуризации.

Заключительные мысли

Если вы не выберете реструктуризацию ссуды и не сможете погасить непогашенную сумму ссуды, это может привести к дефолту, и об этом будет сообщено в кредитные бюро.Позже кредитор может предпринять шаги по возврату суммы ссуды. Последний день, когда можно воспользоваться вариантом реструктуризации кредита, — 31 декабря 2020 года. Вариант реструктуризации кредита может быть использован только в том случае, если вы не смогли выплатить свои EMI из-за потери работы или дохода, вызванной пандемией Covid-19. За реструктуризацию ссуды могут взиматься дополнительные сборы, и, хотя это может снизить ваши EMI, вам придется платить больше процентов из-за увеличения срока владения.

За реструктуризацию ссуды могут взиматься дополнительные сборы, и, хотя это может снизить ваши EMI, вам придется платить больше процентов из-за увеличения срока владения.

Автор статьи — генеральный директор BankBazaar.com

Получите текущие цены на акции с BSE, NSE, рынка США и последние данные NAV, портфель паевых инвестиционных фондов, ознакомьтесь с последними новостями IPO, наиболее эффективными IPO, рассчитайте свой налог с помощью калькулятора подоходного налога, узнайте о лучших игроках рынка, крупнейших проигравших & Лучшие фонды акций. Поставьте нам лайк на Facebook и подпишитесь на нас в Twitter.

Financial Express теперь в Telegram. Нажмите здесь, чтобы присоединиться к нашему каналу и оставаться в курсе последних новостей и обновлений Biz.

Как банк реструктурирует ссуду? Банкир объясняет обман

RBI. В четверг RBI дал кредиторам возможность пересмотреть ссуды, чтобы накачать экономику, начавшую первое годовое сокращение за более чем четыре десятилетия. Разовая реструктуризация кредитов, объявленная губернатором Шактикантой Дасом, позволяет банкам пересматривать сроки соглашений с заемщиками, которые должны были выплатить свои кредиты 1 марта, когда мир все еще пытался расшифровать вирус.

Разовая реструктуризация кредитов, объявленная губернатором Шактикантой Дасом, позволяет банкам пересматривать сроки соглашений с заемщиками, которые должны были выплатить свои кредиты 1 марта, когда мир все еще пытался расшифровать вирус.По мнению экспертов, RBI еще не уточнил, какие типы личных займов могут быть предоставлены в соответствии с этим изменением, направленным на смягчение удара пандемии по находящимся в затруднительном положении предприятиям и домашним хозяйствам.

Банкир-ветеран Санджай Такур, возглавляющий стратегию в одном из ведущих частных кредиторов Индии, помог нам расшифровать эту финансовую уловку.Отредактированные отрывки.

Что такое реструктуризация кредита?

Проще говоря, реструктуризация кредита / долга означает изменение существующих условий кредитного договора для заемщика. Это должно облегчить управление основной суммой ссуды (первоначальный размер ссуды) и процентными обязательствами, причитающимися кредитору, которым является банк или NBFC.

Что включает в себя этот процесс?

Реструктуризация может включать либо продление срока погашения кредита, либо изменение частоты процентных обязательств на взаимосогласованных условиях на основе оценки каждого случая.Реструктуризация — это крайний вариант, который выбирают, когда заемщик подвержен риску дефолта из-за таких причин, как Covid-19, или любых других факторов, которые могут привести к серьезному нарушению спроса и цепочки поставок.

Допустим, заемщик должен заплатить банку 100 000 рупий в течение трех лет с уплатой процентов в размере 4% годовых. Но похоже, что заемщик может объявить дефолт. Каким образом банк может реструктурировать эту ссуду?

Срок владения ссудой может быть увеличен до пяти лет с той же процентной ставкой, чтобы уменьшить ежемесячные обязательства по погашению после оценки для защиты заемщика и, следовательно, защиты активов кредитора.У заемщика появляется больше времени, чтобы оживить свой бизнес или получить внешний долг или собственный капитал для погашения обязательства по кредиту.

Чем это отличается от реструктуризации EMI?

Реструктуризация EMI — это не что иное, как продление срока ссуды для сокращения и облегчения ежемесячных обязательств заемщика по погашению.

Что RBI подразумевает под «единовременной» реструктуризацией кредита?

Это называется «единовременным», потому что существует график с определенными сроками и условиями для получения права на реструктуризацию корпораций, ММСП и личных займов.

На каком основании реструктуризация различается в отдельных случаях?

Основное различие заключается в вызове плана разрешения проблем, который может быть выполнен в любое время до 31 декабря 2020 года и должен быть реализован в течение 90 дней с момента вызова для физического лица, по сравнению с 180 днями вызова для не физических лиц или компаний. /бизнес.

Каков наилучший сценарий для банков и заемщиков?

Наилучший вариант для кредитора — это защитить портфель от разорения, что в соответствии с новым руководством по реструктуризации означает сокращение резервов. Следовательно, банки оказывают положительное влияние на прибыль и убытки. Заемщик, с другой стороны, получает удобное двухлетнее окно, чтобы оживить свой бизнес или получить дополнительное финансирование извне, которое может быть конвертируемым долгом или собственным капиталом в погашаемый заем. Срок погашения упрощается за счет реструктуризации платежных обязательств.

Следовательно, банки оказывают положительное влияние на прибыль и убытки. Заемщик, с другой стороны, получает удобное двухлетнее окно, чтобы оживить свой бизнес или получить дополнительное финансирование извне, которое может быть конвертируемым долгом или собственным капиталом в погашаемый заем. Срок погашения упрощается за счет реструктуризации платежных обязательств.

Что такое реструктуризация корпоративного долга? [Определение и руководство]

Реструктуризация корпоративного долга: введение

За период с 2007 по 2009 год во время Великой рецессии количество банкротств увеличилось вдвое.Учитывая сегодняшнюю обстановку, это важный взгляд на будущее — какая помощь потребуется бизнесу в ближайшие годы? Особенно, если они задаются вопросом, что такое реструктуризация корпоративного долга?

Уровень безработицы выше, чем когда-либо, что оказывает сильное влияние на ликвидность бизнеса. Когда предприятия находятся в затруднительном положении, растет число заявлений о банкротстве. Учитывая прогнозы по экономике в ближайшие несколько лет, можно ожидать, что банкротства увеличатся вдвое.

Учитывая прогнозы по экономике в ближайшие несколько лет, можно ожидать, что банкротства увеличатся вдвое.

Один из способов успешного выхода из банкротства — реструктуризация долга и прохождение процесса реструктуризации долга. Также часто бывают случаи, когда финансовое напряжение не может привести к банкротству. Независимо от того, используете ли вы реструктуризацию корпоративного долга после банкротства или вместо него, эта идея нравится многим, потому что зачастую это быстрый и экономичный способ снова встать на ноги. Исходя из текущих экономических моделей, мы можем ожидать увеличения потребности в реструктуризации корпоративного долга в ближайшие годы.В этом руководстве объясняется, что такое реструктуризация долга, связанный с ней процесс и некоторые рекомендуемые решения для облегчения этого процесса.

Что такое реструктуризация корпоративного долга?

Отвечая на вопрос «что такое реструктуризация корпоративного долга?», Важно учитывать, что реструктуризация долга может принимать разные формы. Иногда необходимо реструктурировать задолженность по кредитной карте (в отличие от консолидации), а в других случаях это связано с реструктуризацией банковской ссуды. В целом, реструктуризация корпоративного долга дает компании или суверенному субъекту, столкнувшемуся с проблемами банкротства или движения денежных средств, пересмотреть условия своих долгов.Смысл этого заключается в том, чтобы восстановить ликвидность и иметь возможность продолжать операции.

Это может включать отсрочку срока погашения, конвертацию долга в акции или снижение процентных ставок.

Прохождение процесса реструктуризации долга обычно обходится дешевле, чем банкротство; Многие расходы, связанные с подачей заявления о банкротстве, можно отнести на счет времени и усилий, потраченных на переговоры с кредиторами.

Процесс реструктуризации долга

Обычно процесс реструктуризации долга начинается с обращения к кредитору, с которым вы участвуете в кредитном соглашении, и объяснения ваших финансовых трудностей.Следующим шагом обычно является ожидание ответа от кредитора и, если он предложит помощь, взвешивание ваших вариантов и переговоры, чтобы прийти к новым условиям.

Управление рисками играет важную роль в процессе реструктуризации долга, особенно если цель — выйти из банкротства; подход, основанный на оценке риска, помогает решить любые проблемы, возникшие в результате банкротства.

Вот как выглядит процесс реструктуризации долга в рамках управления рисками:

Процесс реструктуризации долга Шаг 1: Стабилизация

- Оценить существующие условия ведения бизнеса

- Определите риски / возможности, которые могут повлиять на стабильность бизнеса

- Заручиться поддержкой кредитора

Процесс реструктуризации долга Этап 2: Восстановление

- Определите краткосрочные, среднесрочные и долгосрочные цели

- Оценить ключевые риски

- Определить стратегии смягчения последствий

- Достичь консенсуса по планам действий

- Привлечь владельцев рисков

Процесс реструктуризации долга Этап 2: Реструктуризация

- Разработать структуру управления рисками

- Мониторинг рисков и результатов снижения

- Примите необходимые меры по устранению

- Четко сообщайте о результатах и прогрессе

- Взаимодействие с заинтересованными сторонами

Как мы рассказываем в этом веб-семинаре, ERM может помочь компаниям преодолеть финансовый кризис.Программное обеспечение для управления рисками предприятия (ERM) является ключевым фактором при решении проблем, вызванных финансовыми трудностями или банкротством. Например, компании с лучшими программами управления рисками обычно имеют более высокие кредитные рейтинги. Он проясняет связанные с риском воздействия, помогает вам составить план действий и предоставляет механизм для коммуникации и реализации. Это также помогает организациям снизить эти риски. Программное обеспечение ERM также вовлекает всех в вашей организации, поэтому вы можете заручиться поддержкой в случае изменений, которые должны произойти.В конечном итоге это резко снижает негативное влияние финансовых трудностей.

Что такое реструктуризация корпоративного долга: заключение Независимо от жизненных обстоятельств, перемены неизбежны. То, как вы справляетесь с изменениями, определяет, приведет ли оно к успеху или неудаче, и единственный способ защитить свой бизнес от неудач во время реструктуризации — это использовать подход, основанный на оценке риска.

То, как вы справляетесь с изменениями, определяет, приведет ли оно к успеху или неудаче, и единственный способ защитить свой бизнес от неудач во время реструктуризации — это использовать подход, основанный на оценке риска.

Независимо от того, разрабатываете ли вы вашу первоначальную стратегию, согласовываете приоритеты и инициативы или общаетесь честно и эффективно, программа ERM LogicManager найдет для вас решение.Мы можем помочь вам перейти от вопроса «Что такое реструктуризация корпоративного долга» к практическому решению для вашего бизнеса.

Реструктуризация долга — обзор

6.7 Трудности, с которыми сталкивается Греция, огромны, но не уникальны

Суверенное кредитование было изобретено Периклом 25 веков назад как инструмент, обеспечивающий его переизбрание из года в год демосами древних Афин . То, что он тратил, было общественными деньгами, и когда богатство города-государства Афины больше не могло позволить себе его подаяний, Перикл заплатил за них богатством Альянса, бережно хранящимся в Парфеноне.

Как и следовало ожидать, другие города-государства возражали против этого бесцеремонного использования своих денег, и некоторые вышли из Альянса. Перикл начал военные экспедиции, чтобы покорить их, и этим он зажег Пелопоннесскую 30-летнюю гражданскую войну, которая знаменовала конец Древней Греции и открыла путь к римскому завоеванию. Постараемся не повторить ту же ошибку.

В настоящее время, как и практически все другие западные страны, современная Греция страдает от чрезмерных расходов, что является прямым результатом полного отсутствия политического руководства.Никос Ксидакис из Катимерини прав, когда пишет в статье, что «Греция уже некоторое время находится в чрезвычайном положении, и с ним нужно бороться. Люди обязаны переоценить свои приоритеты с точки зрения будущего, однако не ставя под угрозу демократию и не разбивая общество на столько частей, чтобы его больше нельзя было собрать воедино ». 26

Есть много работы, чтобы подняться из-под. «Причина, по которой Греция создала такие трудности, заключается в том, что недостатки страны являются серьезными, а не уникальными.Его бедственное положение показывает, что еврозона по-прежнему стремится к работоспособному сочетанию гибкости, дисциплины и солидарности », — писал в середине февраля 2012 года экономист Мартин Вольф в The Financial Times . 27 Слова Вольфа были жесткими, но пророческими.

«Причина, по которой Греция создала такие трудности, заключается в том, что недостатки страны являются серьезными, а не уникальными.Его бедственное положение показывает, что еврозона по-прежнему стремится к работоспособному сочетанию гибкости, дисциплины и солидарности », — писал в середине февраля 2012 года экономист Мартин Вольф в The Financial Times . 27 Слова Вольфа были жесткими, но пророческими.

К началу октября 2012 года, менее чем через семестр после ИОО, официальный уровень безработицы в Греции вырос до 24,4 процента, став вторым по величине в ЕС после Испании. Уровень безработицы среди молодых греков достиг удручающих 55,4 процента, немного опередив уровень безработицы в Испании.Многие работники частного сектора, в том числе учителя и медсестры, жаловались на то, что государь не платит им регулярно (который якобы использовал часть спасательных денег для выплаты заработной платы и пенсий).

Решение о выделении новых фондов финансовой помощи Греции снова и снова откладывалось до тех пор, пока Тройка, а затем и министры финансов Евроландии не одобрили — и они одобряют, только если они считают, что греческое правительство выполнило свои обещания. Это условия финансовой помощи, которые включают значительное сокращение заработной платы и множество увольнений в негабаритном государственном секторе.

Это условия финансовой помощи, которые включают значительное сокращение заработной платы и множество увольнений в негабаритном государственном секторе.

Трудность сводить концы с концами на уровне национального бюджета привела к новой неопределенности в отношении того, объявят ли Афины дефолт или нет, даже если реструктуризация долга теоретически сократит сумму, причитающуюся по государственным займам. Министр финансов Греции считает, что сокращение пенсий и заработной платы в государственном секторе почти на 5 миллиардов евро, включенное в проект бюджета на 2013 год, было достаточно значительным, чтобы обеспечить первичный профицит бюджета в размере 1,4 процента ВВП. 28 Тройка была обеспокоена тем, что из-за экономической ситуации:

- •

Налоговые поступления будут ниже прогнозируемых, и

- •

В бюджете все равно останется место для перерасхода средств.

По мнению некоторых наблюдателей, правительство уклонялось от сокращения раздутого числа государственных служащих, несмотря на обязательство сократить фонд заработной платы в государственном секторе на 150 000, при этом госслужащие выходят на пенсию раньше, чем через год, на 75 процентов их заработной платы. предыдущая зарплата. Неудовлетворительное решение было достигнуто, чтобы удовлетворить партнеров правительства по коалиции.

предыдущая зарплата. Неудовлетворительное решение было достигнуто, чтобы удовлетворить партнеров правительства по коалиции.

Растущие бюджетные трудности поставили под сомнение мудрость выбранного курса спасательных программ, который не гарантировал, что Греция не собирается объявить дефолт или покинуть Евроландию.По этим двум вопросам мнения экономистов были и остаются разделенными.

Некоторые эксперты считают, что Греция объявит дефолт по своему долгу из-за недостаточного общего сокращения долга и отсутствия экономического подъема. Более того, из-за второго пакета помощи страна оказалась в невыносимой долговой ситуации. Есть разница между принятием условий 12-часового финансирования и возвращением к потенциалу роста.

Если управление греческой экономикой, когда она все еще росла, оставляло желать лучшего, то управление программой жесткой экономии, введенной после первой финансовой помощи, было хуже.Как говорилось в статье The Economist : «Самые большие удары были нанесены малым семейным предприятиям (с 50 сотрудниками или меньше), которые составляют 99 процентов предприятий и обеспечивают работу трех четвертей рабочей силы частного сектора. Многие закрыли (и) уволили большую часть своих сотрудников … весь частный сектор истощает рабочих ». 29

Многие закрыли (и) уволили большую часть своих сотрудников … весь частный сектор истощает рабочих ». 29

Если бы у Греции была собственная валюта, ей пришлось бы девальвировать не менее 40 процентов, чтобы выйти на траекторию роста, при условии выполнения других положений, таких как реструктуризация рынка труда и повышение конкурентоспособности.Конечно, то, что написано о Греции, одинаково справедливо для Испании, Италии, Португалии, Словении и Кипра. Вместе с Ирландией это 7 из 17 государств-членов Еврозоны. Это инфекционное заболевание, а проблема с высоким долгом в том, что он имеет тенденцию оставаться чрезмерным.

- •

Для простой выплаты процентов требуется новая задолженность, и

- •

Деньги налогоплательщика продолжают использоваться только для предотвращения дефолта страны.

По мнению экономистов и финансовых аналитиков, даже если выход Греции из Еврозоны не состоится, это не станет концом европейского долгового кризиса. Придется вести переговоры с Испанией и Италией. Оба находятся над обрывом, но требуют условий лучше, чем те, которые предоставлены Греции.

Придется вести переговоры с Испанией и Италией. Оба находятся над обрывом, но требуют условий лучше, чем те, которые предоставлены Греции.

«Лучшие условия» — это то, о чем спрашивает испанец Мариано Рахой, что является выражением надежды, а не вазой, подкрепленной вескими аргументами, а «надежда» — это не стратегия для суверенов. Пример Греции, Португалии, Италии и Испании продемонстрировал, что политики могут стать дестабилизирующей силой, влияющей на перспективы страны. Общественность знает, что опрос, проведенный компанией Edelman по связям с общественностью, показал, что только 13 процентов людей доверяют политическим лидерам говорить правду. 30 Ложь в пользу общества и траты сверх средств государства:

- •

Ослабляет демократию, делая голосование более благоприятным,

- •

Извращает ответственность каждого гражданина заботиться о себе и своих family, и

- •