Как рассчитать рентабельность продукции? — nalog-nalog.ru

Рентабельность продукции входит в систему показателей рентабельности. В чем сущность этого показателя, как его посчитать и о чем он может рассказать налоговикам, читайте в данной статье.

Для чего считают рентабельность

Каждый собственник предприятия, его потенциальный или реальный инвестор заинтересованы в получении информации о том, насколько эффективно оно функционирует. Оценить эффективность бизнеса нам помогает финансовый анализ. С его помощью можно составить представление о текущей деятельности компании, а можно сделать прогноз. Также финанализ используют перед стартом, например для разработки бизнес-планов или стратегий развития. При этом важное место занимает анализ рентабельности.

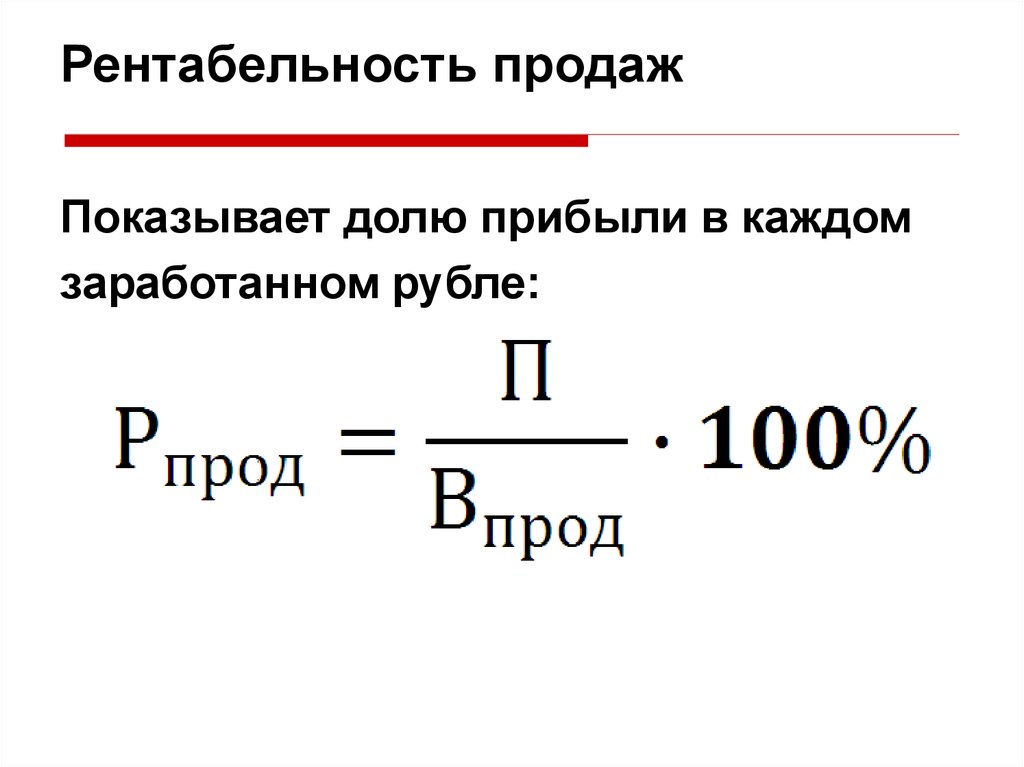

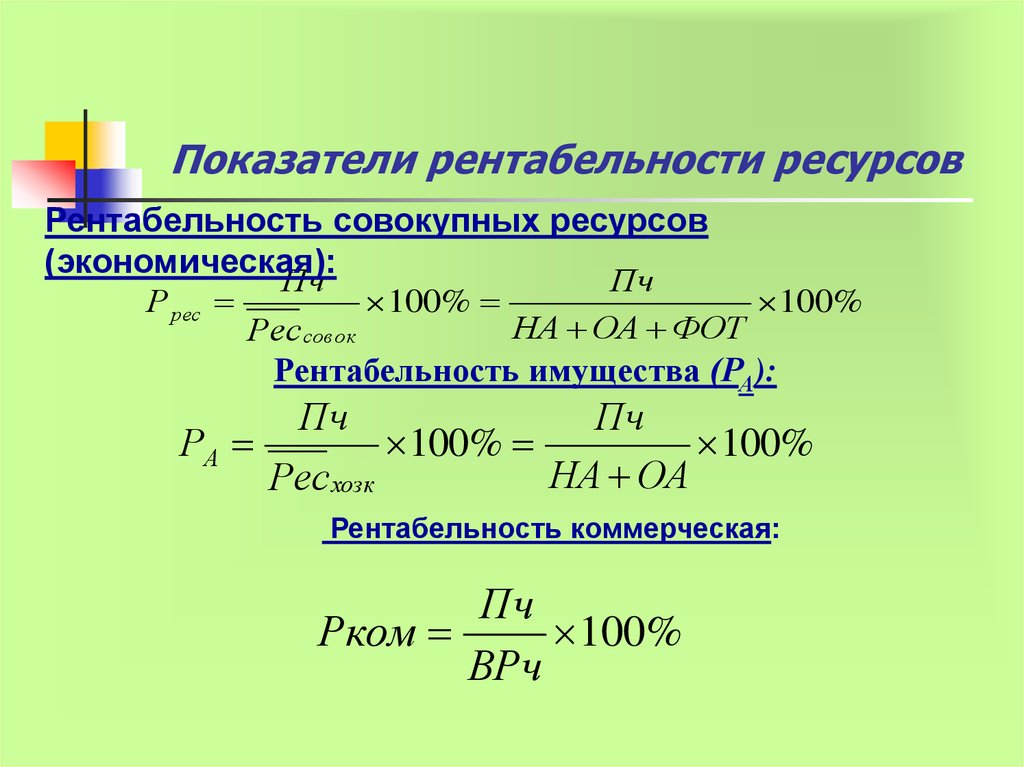

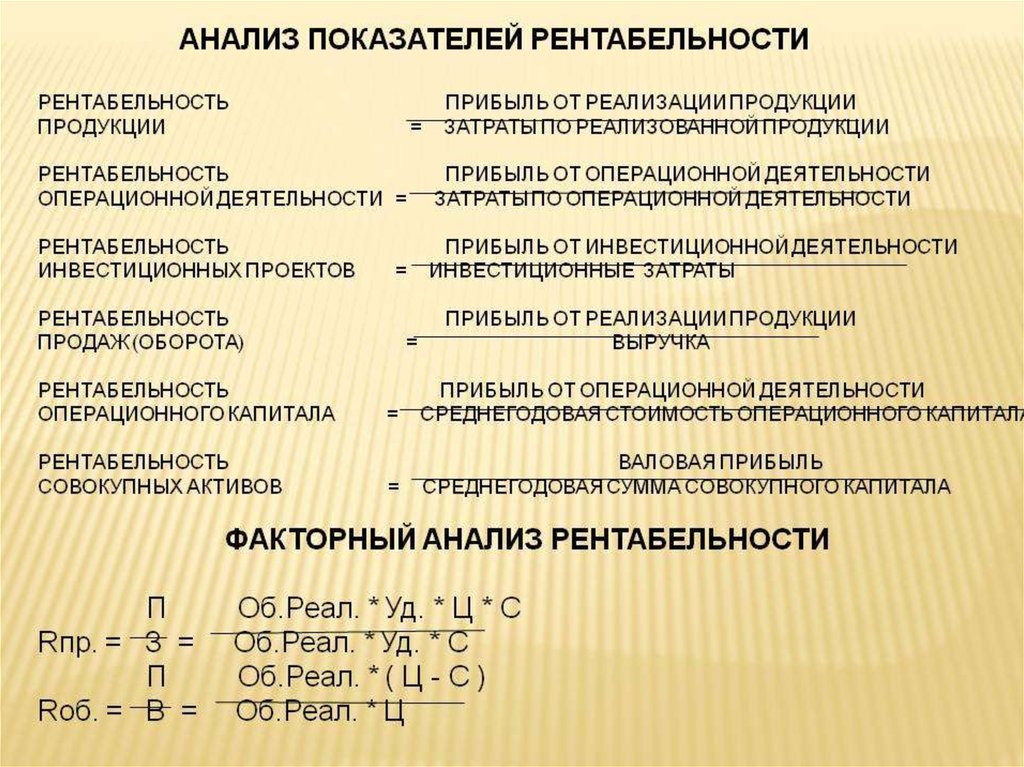

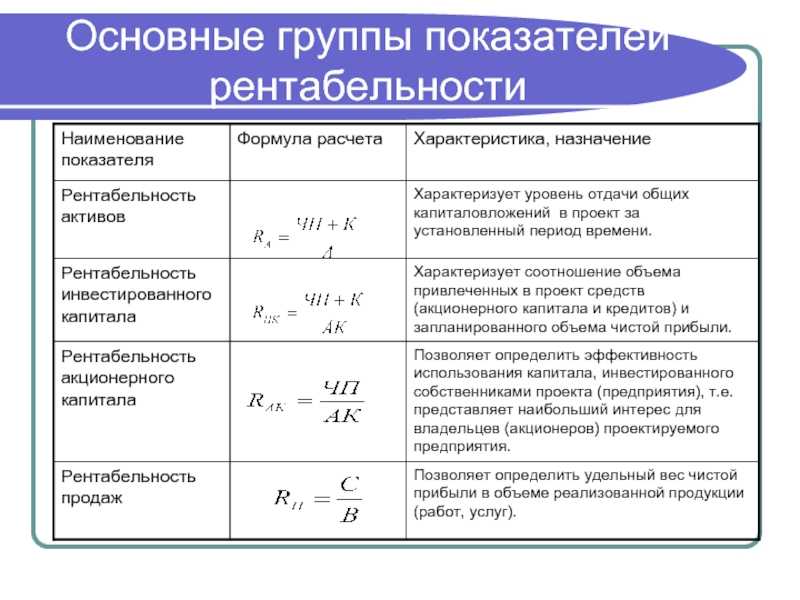

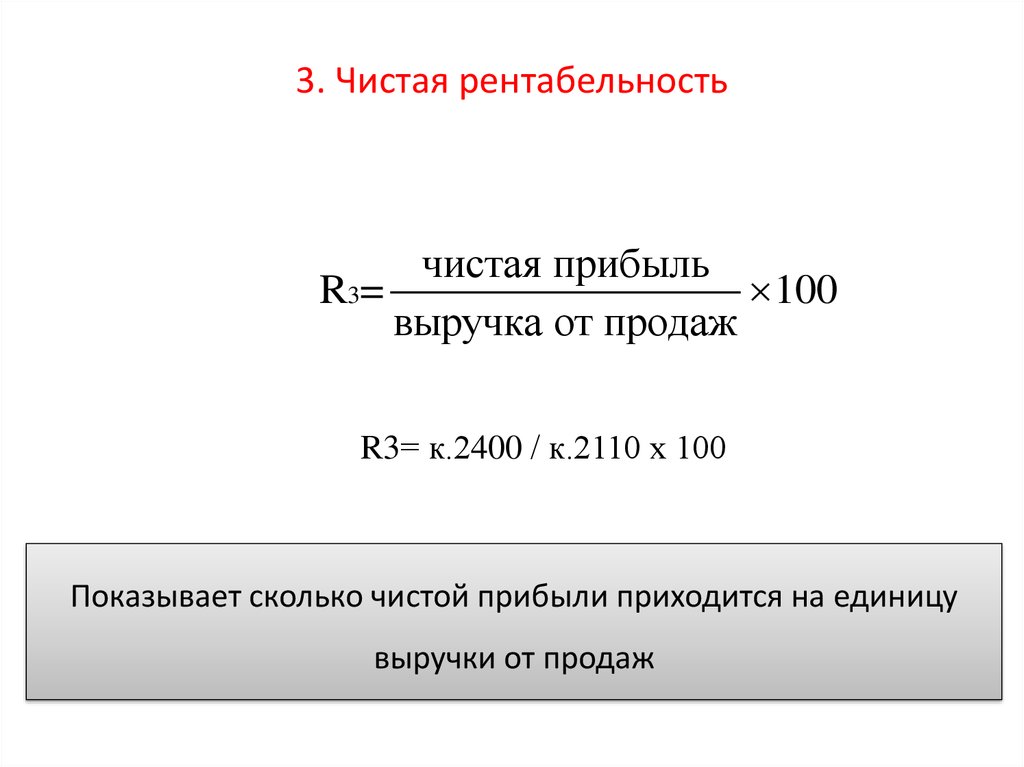

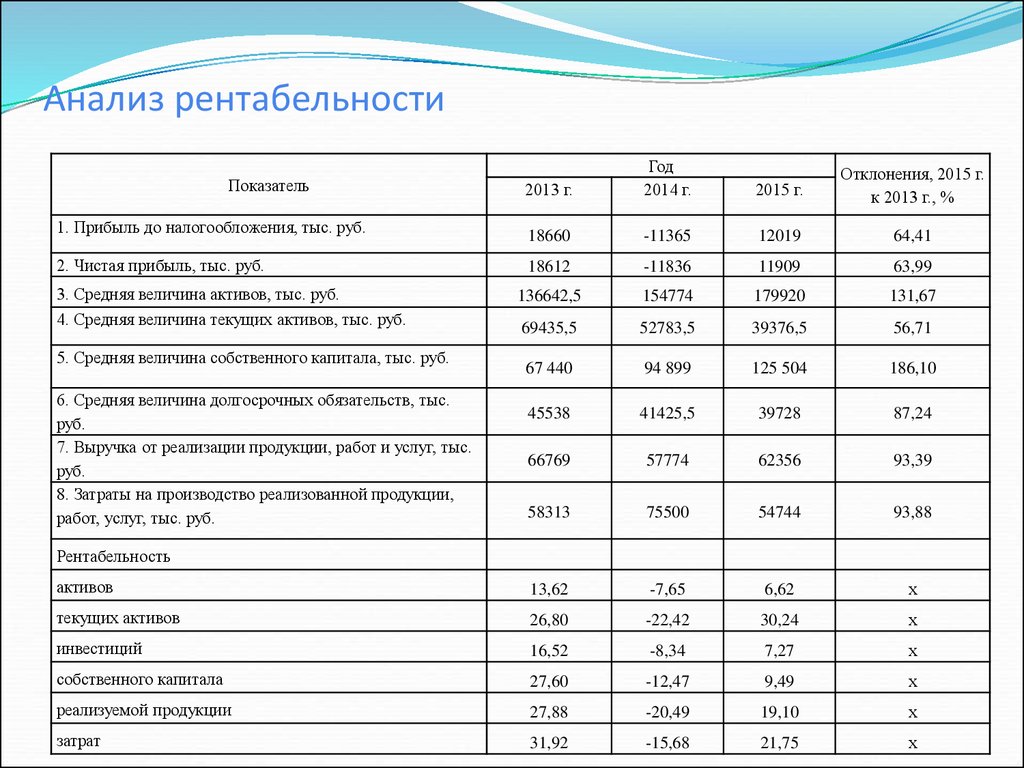

Рентабельность — это относительный показатель прибыльности. Это не единый показатель, а целая система, совокупность показателей. Основные из них — рентабельность продаж, активов, собственного капитала, а также рентабельность продукции. О последней мы и поговорим в этой статье.

О последней мы и поговорим в этой статье.

О рентабельности собственного капитала читайте в статье «Определяем рентабельность собственного капитала (формула)».

Рентабельность продукции — что это?

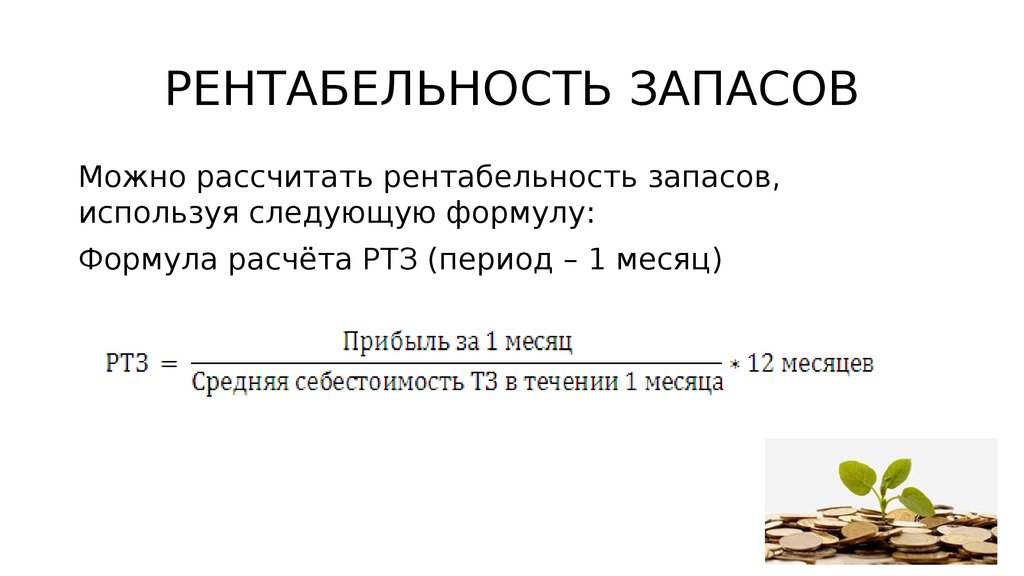

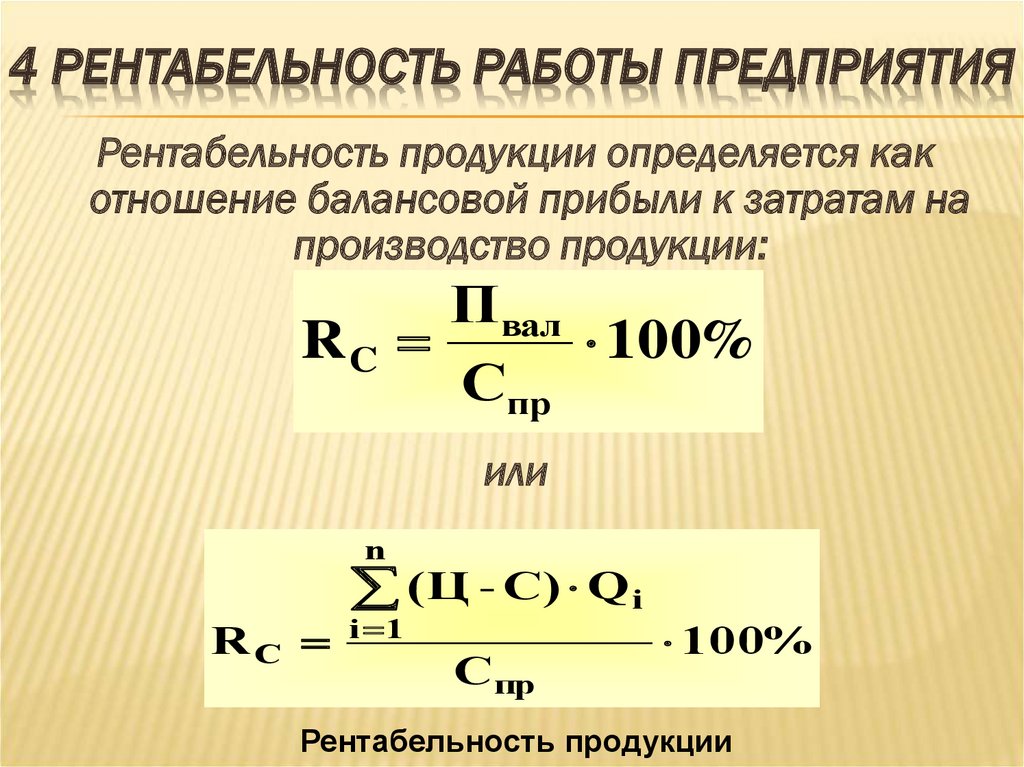

Рентабельность продукции — это отношение прибыли к себестоимости, то есть к затратам на производство и реализацию продукции. Она снабжает заинтересованных лиц информацией о том, сколько прибыли дает каждый рубль, затраченный на производство, то есть показывает отдачу от понесенных расходов.

Как рассчитать рентабельность продукции

Рассчитывают как рентабельность продукции в целом по компании, так и рентабельность отдельных видов изделий.

Общая формула ее расчета выглядит так:

Rпр = Пр / Сс × 100,

где:

Rпр — рентабельность продукции;

Пр — прибыль;

Сс — себестоимость.

Однако с учетом целей анализа рентабельность продукции можно считать:

- по чистой прибыли или по прибыли от продаж;

- полной себестоимости продукции или только по производственной.

В зависимости от этого будет различаться и итоговая формула расчета.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы рассчитали рентабельность продаж. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Формула рентабельности продукции по балансу

Для расчета рентабельности продукции форма 1 бухгалтерского баланса не потребуется. Вся необходимая для расчета информация есть в отчете о финансовых результатах (форма 2).

Подробнее о бухгалтерском балансе см. в статье «Заполнение формы 1 бухгалтерского баланса (образец)», а о форме 2 — «Заполнение формы 2 бухгалтерского баланса (образец)».

Обратите внимание! В бланк баланса и отчета о финансовых результатах внесены правки. Подробнее об изменениях читайте в материале «Изменения в бухгалтерской отчетности с 2020 года».

Приведем возможные формулы расчета.

- Формул рентабельности продукции по чистой прибыли и полной себестоимости такова:

Rпр = Строка 2400 формы 2 / Сумма строк 2120, 2210 и 2220 формы 2 × 100.

- Рентабельность продукции по чистой прибыли и производственной себестоимости считают по формуле:

Rпр = Строка 2400 формы 2 / Строка 2120 формы 2 × 100.

- Для рентабельности продукции по прибыли от продаж и полной себестоимости используют такую формулу:

Rпр = Строка 2200 формы 2 / Сумма строк 2120, 2210 и 2220 формы 2 × 100.

- А для рентабельности продукции по прибыли от продаж и производственной себестоимости — формулу:

Rпр = Строка 2200 формы 2 / Строка 2120 формы 2 × 100.

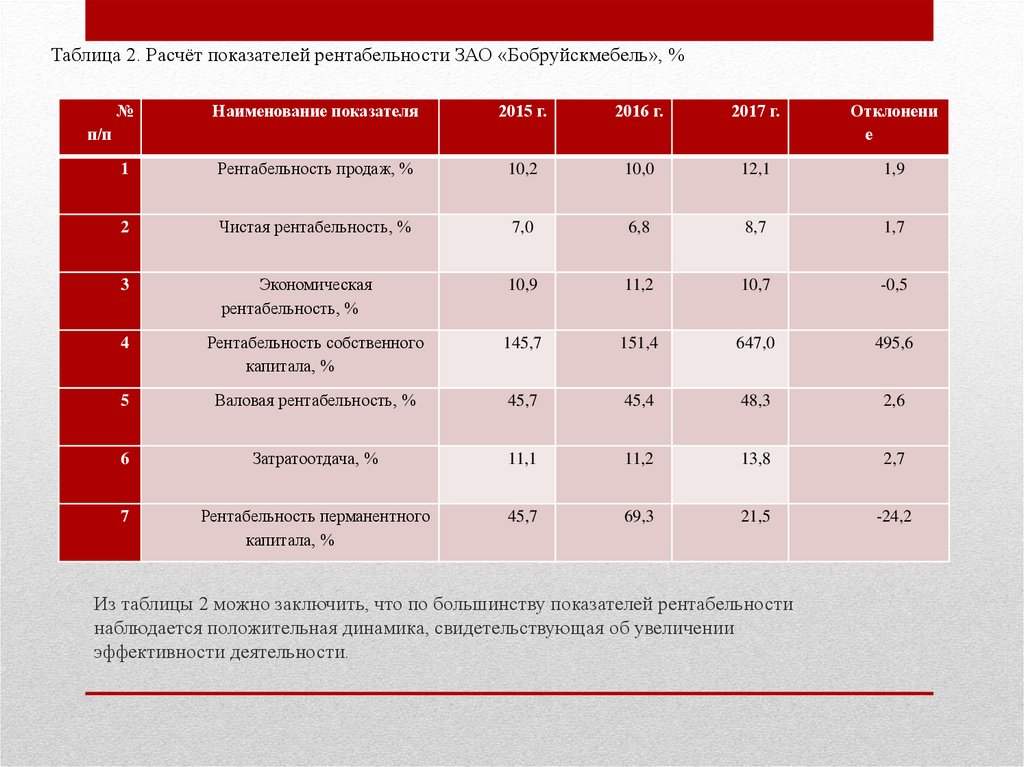

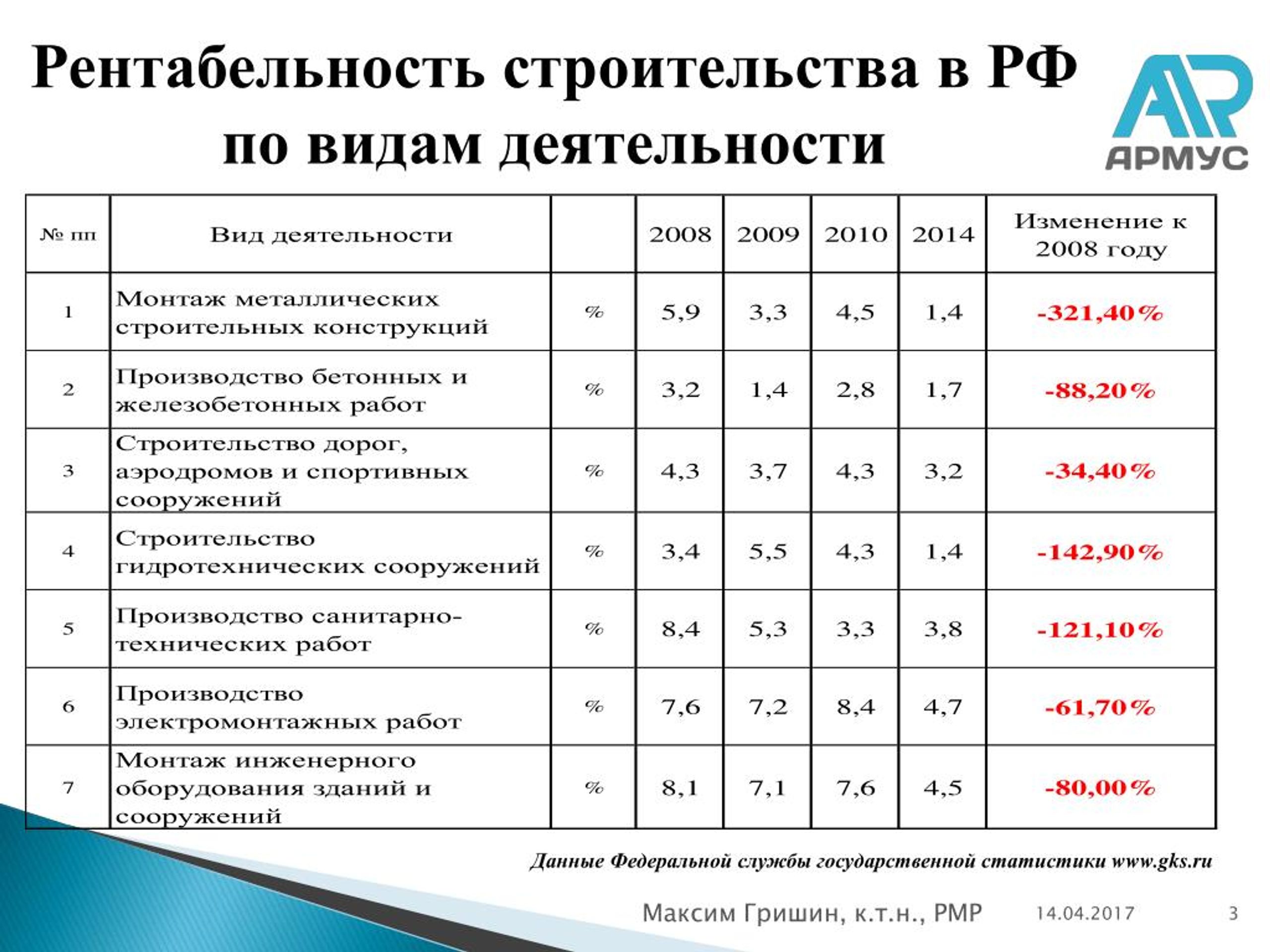

Рентабельность продаж, рассчитанная как соотношение прибыли от продаж и полной себестоимости (см. формулу расчета № 3 в данном разделе) в среднем по стране находится на уровне 12%. Однако она сильно различается по отраслям. Поэтому сравнивать свою рентабельность следует со среднеотраслевой.

Однако она сильно различается по отраслям. Поэтому сравнивать свою рентабельность следует со среднеотраслевой.

Низкая рентабельность продукции — маячок для налоговиков

В заключение отметим, что рентабельность продукции является одним из критериев оценки риска попадания в план налоговых проверок, предусмотренных приказом ФНС России от 30.05.2007 № ММ-3-06/333@. Критическим считается отклонение рентабельности от средней по отрасли на 10 и более процентов. Это своеобразный сигнал налоговикам для постановки организации на контроль. Среднеотраслевые значения рентабельности продукции с 2006 года приведены в приложении 4 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@. Рекомендуем сверять свою рентабельность с этими значениями. Посмотреть среднеотраслевую рентабельность (скачать приложение 4 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@) можно на сайте налоговой службы.

Итоги

Расчет рентабельности продукции необходим как для оценки эффективности функционирования производства, так и для планирования взаимодействия с налоговыми органами. Если показатели рентабельности организации будут меньше, чем среднеотраслевые, на 10 и более процентов, это означает, что она попадает в зону риска и может быть включена в план выездных налоговых проверок.

Если показатели рентабельности организации будут меньше, чем среднеотраслевые, на 10 и более процентов, это означает, что она попадает в зону риска и может быть включена в план выездных налоговых проверок.

Источники:

- Налоговый кодекс РФ

- приказ ФНС России от 30.05.2007 № ММ-3-06/333@

KPI проекта в профессиональных услугах — что это?

Управлять бизнесом проще, если используются понятные метрики c целевыми показателями. Без метрик сложно увидеть тенденции, протекающие в компании, и оценить влияние конкретных сотрудников, проектов или клиентов.

Управление компанией, оказывающей услуги — сложная задача. Это командная игра, которую нужно выиграть, управляя множеством факторов.

Какие показатели важны для профессиональных услуг?

Невозможно контролировать всё, поэтому важно знать, какие ключевые показатели являются существенными, т. е. которые должны постоянно измеряться, а какие хорошо держать «под рукой».

На рисунке показаны наиболее важные показатели для организации профессиональных услуг:

Доход традиционно контролируется по четырем показателям:

- Портфель контрактов (Booking) — это доход, который планируется получить по подписанным контрактам. Часто контракты сложные — многоэтапные, рамочные и так далее, поэтому допускается плановая оценка.

- Портфель заказов (Backlog) — это денежные средства, которые клиент обязался заплатить. Обычно такие обязательства возникают в результате согласования заказа или плана-графика работ. Для некоторых видов бизнеса контракт равен заказу.

- Доход (Revenue) — это денежные средства за уже оказанные услуги. В России, обычно, это обязательства по актированным работам.

- Денежный поток (Billing) — это средства, поступившие в компанию. Если клиент осуществляет предоплату, они могут совпасть с планом портфеля контрактов.

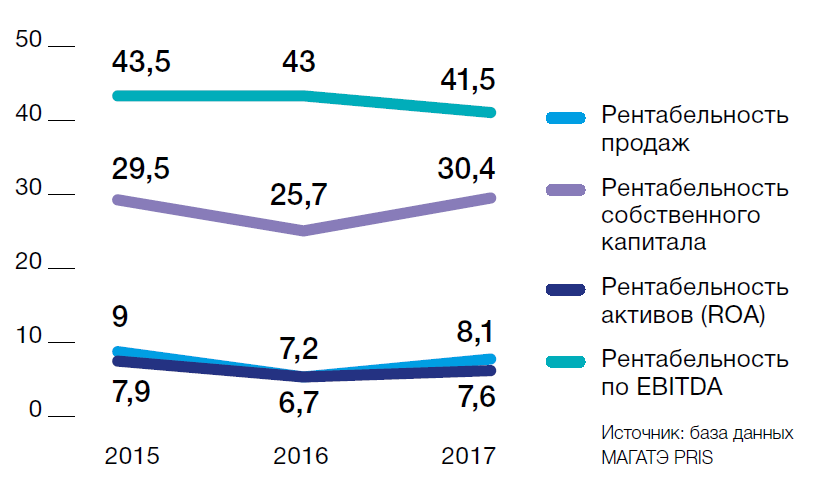

Рентабельность показывает эффективность бизнеса:

Иногда удобнее выражать показатель в абсолютных значениях — т. е. измерять прибыль.

- Рентабельность часа (Labor Margin) — эффективность часа продаваемых услуг, в том числе по проектам с фиксированной стоимостью.

- Рентабельность подрядчиков (Subcontractors Margin) — показывает экономическую эффективность работы с подрядчиками.

- Рентабельность по проектам (Project Margin) — показывает экономическую эффективность по отдельным проектам.

- Рентабельность продаж (Profit Margin) — отношение чистой прибыли к доходу, показывает экономический эффект в целом по бизнесу.

Удовлетворенность клиентов отражает качество услуг:

- Показатели проектов (Project Dashboard) — совокупность метрик, характеризующих его качество.

Специфичны для разных типов, например, можно оценивать достижение целей или качество конечного продукта, создаваемого в рамках проекта.

Специфичны для разных типов, например, можно оценивать достижение целей или качество конечного продукта, создаваемого в рамках проекта. - Оценка удовлетворенности (Client Satisfaction) — прямой опрос клиента, доволен он или нет.

- Отзывы/Референсы (Reference) — отзывы, рекомендации, которые клиенты оставляют по результатам проекта. Дополняют оценку удовлетворенности, а также очень важны для профессиональных услуг.

- Возобновляемость контрактов (Contract Repeat) — это показатель пролонгирования или заключения новых контрактов с клиентом.

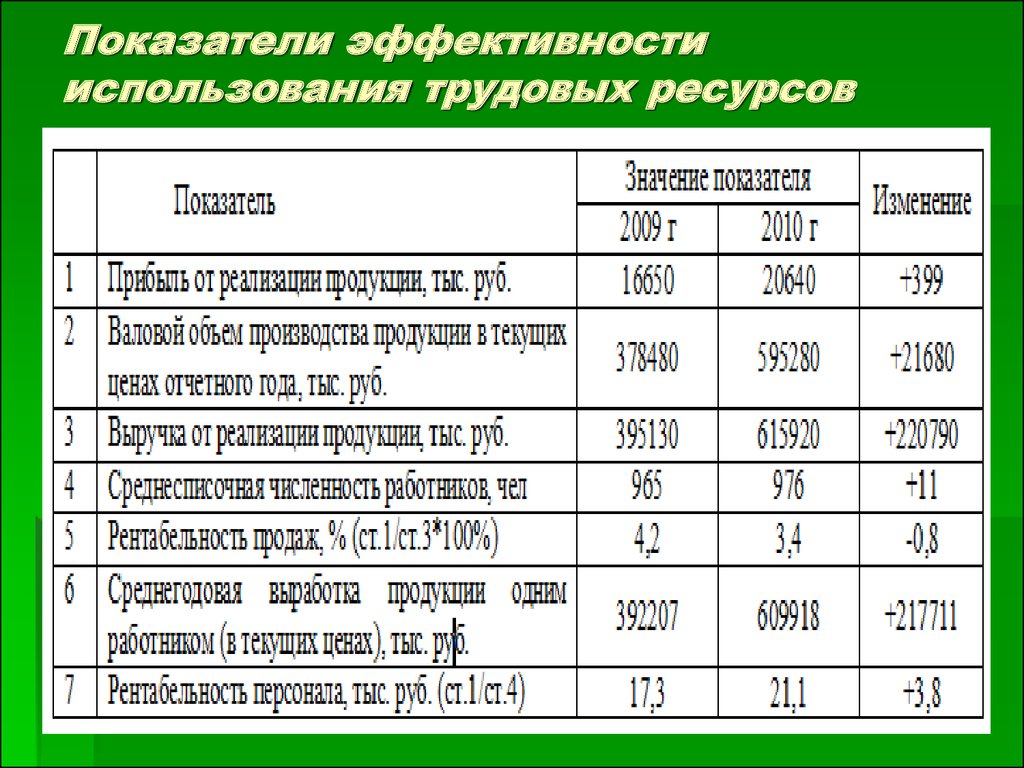

Показатели ресурсов отражают возможности компании, оказывающей услуги:

- Кол-во оплачиваемых сотрудников (Billable Headcount) — число сотрудников в производстве, т. е. оплачиваемых и непосредственно оказывающих услуги.

- Утилизация (Utilization) — доля оплачиваемого времени в структуре рабочего времени сотрудника.

- Внешние ставки (Billing rates) — стоимость ваших услуг.

- Себестоимость и выручка на сотрудника (Cost & Revenue) — показатель отражает полные расходы на сотрудника и выручку, которую он приносит.

Обычно показатель рассматривается именно в паре значений, чтобы наглядно показать финансовую ценность каждого сотрудника.

Обычно показатель рассматривается именно в паре значений, чтобы наглядно показать финансовую ценность каждого сотрудника. - Отток персонала (Attrition) — показывает, насколько сотрудники удовлетворены работой в компании.

Метрики могут рассматриваться в разных разрезах. Очевидно интересны значения в разрезе или динамике временных периодов. Часто вводятся разрезы по направлениям деятельности, регионам, категориям квалификации сотрудников и прочему.

Сложность управления показателями заключается в их балансировании. Компания должна развиваться, но при этом балансировать своих доходы и расходы. Сотрудники должны быть максимально задействованы на коммерческих проектах (утилизированы), но у них должно быть время для развития своих навыков. Проекты должны быть максимально экономически эффективны, но требуется удовлетворенность клиентов, иначе они не оплатят счета и не станут постоянными клиентами.

Каковы типичные цели KPI для профессиональных услуг?

Стандартные целевые показатели сильно зависят от региона и типа предоставляемых услуг: аудит, ИТ интеграция, консалтинг, архитектурное проектирование и так далее.

Простые виды услуг стоят дешевле, но чистая прибыль может быть эквивалента более сложным услугам за счет более дешевой рабочей силы и более высокой утилизации сотрудников.

Цели растущих компаний или компаний, работающих на новых рынках, могут лежать в плоскости максимального увеличения дохода, привлечения новых клиентов и увеличении штата при потере рентабельности. Зрелые компании на стабильном рынке чаще сфокусированы на максимальной рентабельности и высоком качестве обслуживания клиентов.

Маленькие изменения дают большие результаты

На рынке услуг основным драйвером затрат является стоимость рабочей силы. Небольшие улучшения, повышающие производительность труда, могут быстро обеспечить значительное увеличение прибыли.

Для моделирования воспользуйтесь калькулятором для оценки рентабельности.

- Например, для большинства компаний, увеличение утилизации (доли оплачиваемого времени) сотрудников на 10% дает увеличение рентабельности бизнеса на 9-11 процентных пункта.

- Снижение отклонений бюджета проектов на 5% дает +2 процентных пункта к рентабельности бизнеса.

- Снижение расходов на одного сотрудника всего на 5% дает +2,5 процентных пункта к рентабельности.

- Снижение доли неоплачиваемого персонала на 5 процентных пунктов дает +4 процентных пункта к рентабельности.

Перечисленные изменения показателей достичь не так просто, но это выполнимая задача за короткий промежуток времени, и она даст прирост рентабельности в целом на 17,5 процентных пунктов.

Рекомендации по улучшению показателей

Доход. Лучшим драйвером является повышение эффективности продаж. Улучшить продажи можно по четырем направлениям:

- Рост числа потенциальных клиентов за счет лучшего маркетинга и лучших рекомендаций со стороны клиентов.

- Улучшение конверсии воронки продаж, за счет лучшей квалификации клиентов.

- Привлечение крупных проектов. Оптимально формировать долгосрочные портфели заказов.

- Увеличение стоимости услуг. Эта мера чувствительна к рынку, но можно тщательнее оценивать потенциальные проекты выявляя и оценивая все потребности клиента.

Рентабельность. Лучший способ повысить — снизить себестоимость и затраты.

Следите за тем, чтобы организация обеспечивала достаточную рентабельность для субподрядчиков и внешних ресурсов, обычно нормой является 30%. Субподрядчики и внешние ресурсы — это отличный способ снизить затраты, в США в среднем 13% общей выручки генерируется подобными ресурсами. Однако, если субподрядчики и внешние ресурсы используются чрезмерно, это может создать угрозу для качества услуг и подвергнуть риску отношения с клиентами.

Эффективно сокращение непроизводственных накладных расходов. Рекомендуется тщательно отслеживать затраты по проектам, например, командировочные, представительские расходы и прочее. Затраты должны учитываться в рамках конкретного проекта, чтобы увидеть реальное положение дел.

Для проектов с фиксированной стоимостью чрезвычайно важно правильно оценивать бюджет на старте и не допускать отклонений во время исполнения.

Необходимо контролировать расходы на развитие бизнеса: пресейл, работа с текущими клиентами и прочее. Время и затраты должны, как минимум, отслеживаться для контроля, но лучше установить лимиты на подобные расходы или ввести мотивацию сотрудников на их оптимизацию.

Важно мотивировать сотрудников на повышение рентабельности. Главный критерий успеха проекта — его рентабельность, и менеджер проекта должен быть соответственно мотивирован.

Удовлетворённость клиентов. Независимо от размера организации необходим механизм для беспристрастного отслеживания качества проекта и удовлетворенности клиента.

Поймайте проблемы как можно раньше — отклонение по трудоемкости проекта на ранних этапах говорит о том, что пришло время снизить ожидания клиента, договориться об изменениях контракта или улучшить управление проектом. Неудачные проекты разрушают репутацию бизнеса и могут оказать решающее влияние на прибыль.

Неудачные проекты разрушают репутацию бизнеса и могут оказать решающее влияние на прибыль.

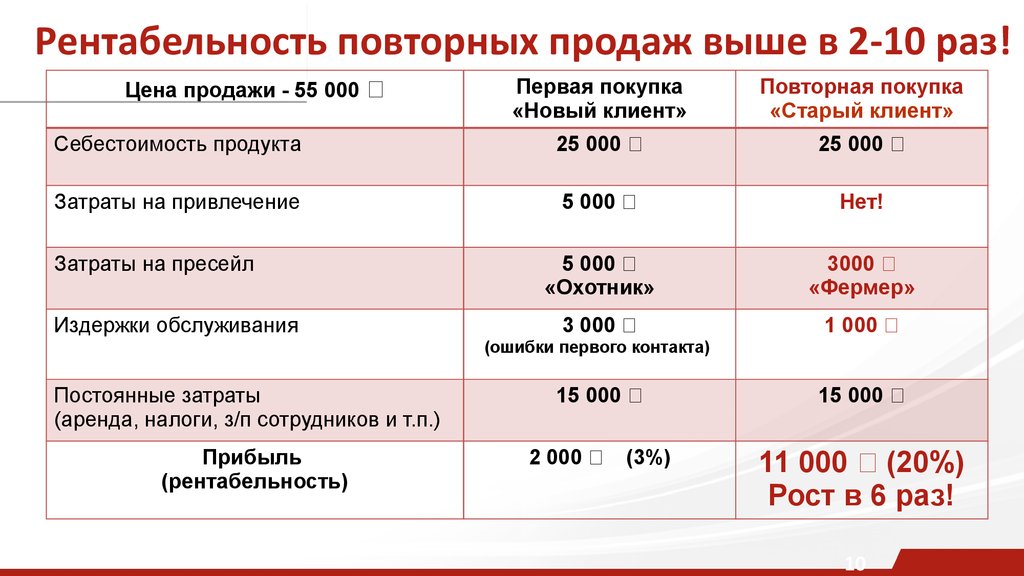

Лучший способ повысить эффективность продаж и рентабельность проектов — продавать больше проектов существующим клиентам.

Ресурсы. Важным условием получения прибыли является удержание сотрудников. Привлечение нового сотрудника — невероятно дорогая задача. В среднем требуется почти год, чтобы нанять, обучить и ввести в работу нового продуктивного консультанта. Эффективные компании сосредотачиваются на привлечении лучших сотрудников и инвестируют в обучение, чтобы сократить время выхода новых ресурсов на плановую продуктивность.

Критически важно, чтобы наиболее продуктивные и квалифицированные консультанты остались с компанией. Создайте индивидуальный план развития, который побуждает их улучшать бизнес, нанимать и поддерживать новых сотрудников, открывать новые направления или осваивать новые технологии. Обращайтесь с ними как с партнерами, а не с оплачиваемой временной рабочей силой.

Руководству компании важно контролировать утилизацию ресурсов, например, на уровне 75%, что должно быть достаточным для покрытия расходов и получения прибыли. Тем не менее, чрезмерная утилизация может снижать лояльность сотрудников, ограничивает их развитие и создаёт риски для качества услуг.

Следите за себестоимостью ресурсов, в том числе в рамках конкретных проектов. Работы должны выполняться минимально необходимыми по квалификации и стоимости ресурсами, а внеплановая замена дешевого ресурса на дорогой — прямой путь к потере контроля над рентабельностью. Многие компании, с целью оптимизации себестоимости, открывают региональные ресурсные центры или выводят часть бизнеса в страны с более дешевой рабочей силой.

Следите за долей «неоплачиваемых» сотрудников в компании. Обычно должно быть не более 30% «неоплачиваемых» сотрудников.

Timetta отслеживает и улучшает базовые показатели: утилизацию, рентабельность, себестоимость.

8 шагов к успешному анализу прибыльности

Когда компания теряет деньги, основное внимание уделяется тому, как обратить эту тенденцию вспять. Однако, когда ваши доходы превышают ваши расходы, организация может не спешить с разбивкой этой информации, и именно здесь в игру вступает анализ прибыльности.

Однако, когда ваши доходы превышают ваши расходы, организация может не спешить с разбивкой этой информации, и именно здесь в игру вступает анализ прибыльности.

Правда в том, что, хотя вы можете получать прибыль, вы можете не зарабатывать столько, сколько могли бы. Когда прибыль рассматривается только как двоичная единица — да, мы зарабатываем больше, чем тратим, или нет, не тратим — реальная история может быть замаскирована простотой. Например, что, если у вас есть один продукт или услуга, которые приносят огромную прибыль, а другой приносит убытки?

Чтобы лучше понять свою прибыльность, требуется больше анализа, чем финансовый отчет и балансовый отчет. Проведя анализ прибыльности, компании могут определить области, требующие внимания. Мы собрали 8 вещей, которые вы должны делать и чего вам следует избегать при подготовке анализа прибыльности.

Один: Сделайте (как минимум) 3 Есть 3 ключевых анализа, которые вы можете использовать для определения прибыльности. Не поддавайтесь искушению остановиться только на одном или двух из них. Каждый из них дает различный взгляд на вашу ситуацию.

Не поддавайтесь искушению остановиться только на одном или двух из них. Каждый из них дает различный взгляд на вашу ситуацию.

Маржа валовой прибыли:

Маржа валовой прибыли — это сумма вашего дохода от продаж за вычетом стоимости ваших товаров. В сочетании с другими показателями маржа валовой прибыли может сказать вам, достаточно ли прибыльны ваши продукты, нужно ли вам увеличить продажи или ваши расходы, такие как затраты на продажу, слишком высоки.

Маржа чистой прибыли:

Маржа чистой прибыли, немного более сложная, чем маржа валовой прибыли, иногда просто называется маржой прибыли. Чтобы получить это число, вычтите свои расходы из своих доходов, чтобы получить чистую прибыль. Затем разделите это на свой доход. Это даст вам представление о вашей общей прибыльности с высоты 10 000 футов.

Прибыль сегмента:

Немногие предприятия имеют только один продукт или услугу. Важно понимать прибыль для каждого из ваших направлений бизнеса или продуктов. Вы можете рассчитать это, взяв доход по сегментам и вычтя сопутствующие расходы, или можете включить в расчет часть накладных расходов, таких как аренда, коммунальные услуги, заработная плата и т. д.

Вы можете рассчитать это, взяв доход по сегментам и вычтя сопутствующие расходы, или можете включить в расчет часть накладных расходов, таких как аренда, коммунальные услуги, заработная плата и т. д.

После того, как вы сделали эти расчеты для ваших текущих чисел, вернитесь и сделайте их для прошлых кварталов или лет. Сравнивая свои текущие показатели с прошлыми показателями, вы узнаете, движетесь ли вы в правильном и более прибыльном направлении, и сможете точно определить области, требующие внимания.

Третье: эталонные отраслевые коэффициенты прибыльности Ваша норма прибыли может показаться вам слабой, но так ли это? Разные отрасли имеют разный уровень рентабельности. Недвижимость, здравоохранение и финансовые услуги, как правило, имеют высокую прибыль. Другие отрасли, такие как автомобилестроение и бакалея, имеют гораздо более низкую маржу. Сравните свою отрасль, прежде чем смотреть на свою прибыльность, чтобы вы знали, к чему стремиться.

Ваши клиенты являются источником вашего дохода и вашей прибыли. Но сколько они действительно стоят? Вы тратите как сумасшедшие, чтобы привлечь новых клиентов? Клиенты ваших услуг приносят больше прибыли, чем ваши продукты? Очевидно, что эти данные следует рассматривать в контексте остальной части бизнеса. Клиент с низкой оценкой, который обычно позже покупает товары с высокой маржой, является хорошей инвестицией. Но вам нужно понять, что есть что, прежде чем вы сможете разработать разумную стратегию для своего дохода. Делает ли это таких клиентов наиболее ценными? Лучше внимательно смотреть на ценность каждого клиента. Хотя некоторые из них могут приносить вам большую часть прибыли, они могут не приносить прибыли. Эти 20 процентов могут быть у тех, у кого самые большие скидки, или у тех, кто покупает услуги или продукты с самой низкой маржой.

Шесть: Не сдерживайтесь инструментами Чтобы быть эффективным, анализ прибыльности должен проводиться регулярно. Однако это может быть сложно сделать, когда вы используете инструмент, требующий больших затрат на выполнение вычислений, например электронные таблицы. Инструмент, созданный для обеспечения быстрых вычислений и извлечения большого количества данных, может иметь значение между выполнением этих анализов достаточно часто, чтобы помочь, или достаточно редко, чтобы они мало что значили для принятия решений.

Однако это может быть сложно сделать, когда вы используете инструмент, требующий больших затрат на выполнение вычислений, например электронные таблицы. Инструмент, созданный для обеспечения быстрых вычислений и извлечения большого количества данных, может иметь значение между выполнением этих анализов достаточно часто, чтобы помочь, или достаточно редко, чтобы они мало что значили для принятия решений.

Это еще одна область, где правильный инструмент может иметь решающее значение. Инструменты, избавляющие от утомительного ввода данных и управления моделями, освобождают время для более глубокого анализа. Например, в интересах экономии времени многие финансовые руководители обращаются к распределению как к инструменту распределения затрат. Однако распределение не дает полной картины. Распределение затрат на основе драйверов обеспечивает более точный анализ, но занимает больше времени. Когда вы облегчаете ручные задачи с помощью правильных инструментов, у вас есть время для глубокого анализа.

Результаты этих анализов могут и будут давать более глубокое понимание организации, чтобы понять, как выглядит ваша прибыльность. Ваш анализ не должен останавливаться на достигнутом. Вместо этого результаты должны побуждать финансовые команды задавать более правильные вопросы и использовать данные для поиска ответов.

Planning Maestro от Centage Corporation — это облачная платформа для планирования и аналитики, которая обеспечивает круглогодичную финансовую аналитику. Благодаря Planning Maestro Centage предлагает сложные функции, необходимые малым и средним организациям для интеграции бюджетирования, прогнозирования и глубокого анализа данных в одном простом в использовании масштабируемом решении SaaS. Для получения дополнительной информации о том, как модернизировать свой финансовый отдел с помощью интеллектуального планирования, просмотрите наше видео с демонстрацией продукта или позвоните по телефону 800-366-5111.

Как определить прибыльность и стратегические решения

Как вы, как сотрудник, можете принести ощутимую пользу вашей организации? Это вопрос, с которым профессионалы в разных отраслях сталкиваются каждый день. Один из способов — использовать навыки финансового учета для расчета прибыльности вашей компании и проектов и использовать эти знания для принятия стратегических решений.

Каждое принятое вами решение влияет на финансы вашей компании, осознаете вы это или нет. Подумайте о том, чтобы перейти к мышлению сверху вниз — начните с понимания общего финансового состояния вашей организации и двигайтесь вниз, чтобы спросить: «Какие решения я могу принять на своем уровне, чтобы положительно повлиять на прибыльность моей организации?» Это принятие стратегических решений.

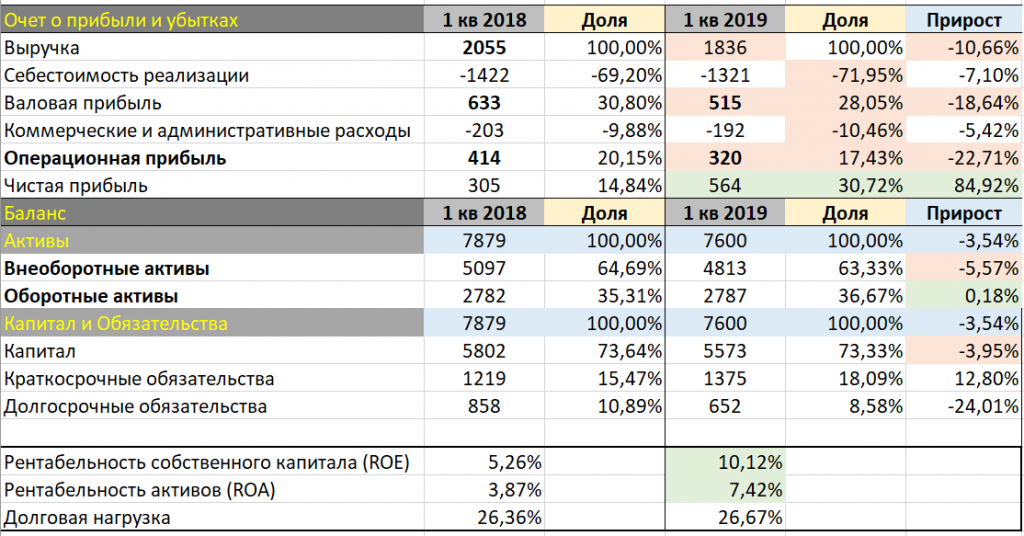

Хорошо начать знакомство с финансовой отчетностью вашей компании. Чтобы рассчитать прибыльность и ожидаемую финансовую отдачу, вы должны уметь читать и понимать отчет о прибылях и убытках. Чтобы дополнить свои знания о финансах вашей компании, ознакомьтесь с балансовым отчетом и отчетом о движении денежных средств. Элементы этих документов являются строительными блоками для формул, определяющих прибыльность, и, следовательно, могут служить трамплином для стратегических решений, которые вы будете принимать в будущем.

Чтобы дополнить свои знания о финансах вашей компании, ознакомьтесь с балансовым отчетом и отчетом о движении денежных средств. Элементы этих документов являются строительными блоками для формул, определяющих прибыльность, и, следовательно, могут служить трамплином для стратегических решений, которые вы будете принимать в будущем.

Зная финансовое положение вашей компании, вы можете рассчитать прогнозируемую прибыльность будущих проектов и определить, какие из них окажут наибольшее влияние на ваш бизнес.

Бесплатная электронная книга: руководство для менеджера по финансам и бухгалтерскому учету

Получите доступ к бесплатной электронной книге уже сегодня.

СКАЧАТЬ СЕЙЧАСИспользование прибыльности для принятия стратегических решений

Обладая инструментами и знаниями для расчета прибыльности, вы можете управлять принятием стратегических решений в своей организации. Вот три способа сделать это.

1. Выберите, какие проекты выполнять

Понимание того, как рассчитать рентабельность, может помочь определить, какие проекты или инициативы вы решите реализовать. Например, если маржа прибыли вашей компании низка из-за повсеместного повышения заработной платы, может быть неразумно выбирать дорогостоящий проект без доказательств надежной окупаемости инвестиций. С другой стороны, если маржа прибыли вашей компании высока из-за недавней экономии средств за счет повышения эффективности процессов, сейчас самое время выбрать проект с показателями будущей рентабельности.

Например, если маржа прибыли вашей компании низка из-за повсеместного повышения заработной платы, может быть неразумно выбирать дорогостоящий проект без доказательств надежной окупаемости инвестиций. С другой стороны, если маржа прибыли вашей компании высока из-за недавней экономии средств за счет повышения эффективности процессов, сейчас самое время выбрать проект с показателями будущей рентабельности.

2. Презентация проектов и инициатив

Если вы не участвуете в принятии решений, использование прибыльности вашей организации для планирования ваших проектов и инициатив может дать вам преимущество при представлении своих идей руководителям или руководителям групп. Покажите, что вы выполнили расчеты, необходимые для понимания полного влияния вашего проекта на компанию. Если ваш проект повысит прибыльность, у вас будет больше шансов получить финансирование для его реализации.

3. Держите в уме общую картину

Некоторые люди попадают в ловушку «работы в бизнесе» вместо «работы над бизнесом» и увязают в мелких деталях. Понимание прибыльности как вашей организации, так и проектов может служить напоминанием о том, что ваши действия и решения напрямую влияют на финансы вашей компании.

Понимание прибыльности как вашей организации, так и проектов может служить напоминанием о том, что ваши действия и решения напрямую влияют на финансы вашей компании.

Связанный: Руководство для начинающих по чтению финансовой отчетности

3 Показатели для прогнозирования прибыльности проекта

Понимание того, как отслеживать и использовать финансовые данные и показатели, может значительно улучшить вашу деловую хватку и навыки. Вот три показателя, которые вы можете использовать для прогнозирования прибыльности проекта и принятия более обоснованных решений.

1. Чистая текущая стоимость

Чтобы рассчитать сегодняшнюю стоимость конкретных инвестиций для вашей компании, необходимо принять во внимание стоимость инвестиций с течением времени.

«Чем раньше поступают денежные потоки, тем они ценнее», — объясняет профессор Гарвардской школы бизнеса В.Г. Нараянан в онлайн-курсе финансового учета Гарвардской школы бизнеса. «И чем дольше задерживается отток денежных средств, тем лучше».

«И чем дольше задерживается отток денежных средств, тем лучше».

Чтобы рассчитать чистую приведенную стоимость (NPV) проекта, необходимо сначала определить приведенную стоимость каждого денежного потока в сценарии. Любые расходы, необходимые для завершения проекта, должны быть учтены вместе с ожидаемым притоком денежных средств в результате успеха проекта.

Текущая стоимость = Платеж / (1 + Ставка дисконтирования) Количество периодов

В уравнении приведенной стоимости оплата представляет собой сумму прогнозируемого притока или оттока денежных средств (например, сумму денежных средств, которую вы ожидаете получить от проекта, или сумму, которую вы платите за оборудование для выполнения проекта).

Ставка дисконтирования — это процентная ставка, определяемая компанией для расчета приведенной стоимости будущих денежных потоков. Ставка дисконтирования определяется на основе факторов, влияющих на временную стоимость денег, таких как инфляция, риск и альтернативные издержки. Поскольку будущие денежные потоки сопряжены с более высокой степенью неопределенности, они стоят меньше, чем если бы вы получили такую же сумму денег прямо сейчас. При использовании ставки дисконтирования в уравнении обязательно используйте десятичную форму.

Поскольку будущие денежные потоки сопряжены с более высокой степенью неопределенности, они стоят меньше, чем если бы вы получили такую же сумму денег прямо сейчас. При использовании ставки дисконтирования в уравнении обязательно используйте десятичную форму.

Наконец, количество периодов определяет, как часто вы будете платить или получать эту сумму денег. Это разовый платеж или ежемесячная подписка? Обязательно учтите это.

Чистая приведенная стоимость представляет собой сумму приведенных стоимостей каждого денежного потока вашего проекта. После того, как вы подсчитали текущую стоимость каждого денежного потока, сложите их. Если NPV является отрицательным числом, это означает, что проект не будет прибыльным и, следовательно, не рекомендуется для инвестиций.

2. Внутренняя норма доходности

Внутренняя норма доходности (IRR) — это ставка дисконтирования, которая обнуляет чистую текущую стоимость проекта. Другими словами, ваш проект не будет ни прибыльным, ни убыточным.

Из-за сложности формулы рекомендуется рассчитывать IRR с помощью Excel или аналогичной программы для работы с электронными таблицами.

В Excel используйте формулу «=IRR» и заключите в круглые скобки ячейки столбца, содержащего ваши денежные потоки (например, «=IRR(B2:B5)»).

IRR — это самая высокая допустимая ставка дисконтирования. Это может быть полезно при взвешивании того, какие проекты следует реализовать — те, у которых ставка дисконтирования выше, чем IRR, вряд ли будут достойными инвестициями.

3. Срок окупаемости

Срок окупаемости — это количество времени, необходимое для безубыточности проекта. Этот показатель прост и может быть полезен при продвижении проектов. Определение периода окупаемости показывает, что ваш проект, по прогнозам, будет не только прибыльным, но и принесет возврат инвестиций в течение определенного периода.

Чтобы рассчитать период окупаемости, просмотрите приток денежных средств по периодам на диаграмме или в электронной таблице. Затем вычтите каждый приток денежных средств из первоначального оттока денежных средств, чтобы найти совокупный денежный поток в конце каждого периода. Будет момент, когда ваш совокупный денежный поток изменится с отрицательного числа на положительное. Ваш период окупаемости находится между этими двумя периодами (например, между одним и двумя годами).

Затем вычтите каждый приток денежных средств из первоначального оттока денежных средств, чтобы найти совокупный денежный поток в конце каждого периода. Будет момент, когда ваш совокупный денежный поток изменится с отрицательного числа на положительное. Ваш период окупаемости находится между этими двумя периодами (например, между одним и двумя годами).

Чтобы точно определить, на что приходится период окупаемости, используйте следующую формулу:

Срок окупаемости =

Последний период времени с отрицательным совокупным денежным потоком

(Последний отрицательный совокупный денежный поток / Первый положительный денежный поток)

Важно отметить, что, хотя период окупаемости является полезным показателем, он не учитывает временную стоимость денег так же, как расчеты NPV и IRR. По этой причине рекомендуется использовать его в сочетании с формулами NPV и IRR, чтобы получить полную картину прогнозируемой прибыльности вашего проекта.

Определение прибыльности проекта: пример

Предположим, вы работаете в пекарне и у вас есть идея приобрести революционное хлебопекарное оборудование, которое позволит вам резко увеличить производство специального печенья для удовлетворения растущего спроса. Прежде чем представить свою идею владельцу пекарни, вы хотели бы определить ее потенциальную прибыльность.

Определение чистой приведенной стоимости

Во-первых, вам нужно составить список денежных потоков по проекту. Допустим, вы знаете, что сможете делать 2000 специальных печенья в год на этой машине. Вы также узнали от производителя, что следующее поколение машины, обеспечивающее еще большую производительность, выйдет через три года, и вы планируете перейти на эту модель, чтобы удовлетворить спрос. Таким образом, вы будете учитывать только три года использования в своем анализе.

Стоимость машины составляет 7 200 долларов США, включая доставку и установку.

Ваше исследование рынка показывает, что большинство людей были бы готовы заплатить 2 доллара за одно ваше фирменное печенье, и вы планируете продавать все 2000 печений, которые вы планируете производить каждый год. Ваши денежные потоки выглядят следующим образом:

Ваши денежные потоки выглядят следующим образом:

- Общая стоимость машины: -7 200 долларов

- Ожидаемый доход за каждый из трех лет: 4000 долларов США

Затем определите текущую стоимость каждого из ваших денежных потоков. Допустим, у вас есть ставка дисконтирования в размере пяти процентов, которая отражает неотъемлемые риски и затраты вашей пекарни с течением времени.

Приведенная стоимость стоимости машины = -7 200 / (1 + 0,05) 0 = -7 200 долл.

Приведенная стоимость ожидаемой выручки = 4000 / (1 + 0,05) 2 = $ 3 628,12

Приведенная стоимость ожидаемой выручки = 4000 / (1 + 0,05) 3 = $ 3,455,35 3

9000. . найдите чистую приведенную стоимость (NPV), сложите приведенные стоимости всех денежных потоков.

NPV = (-7 200) + 3 809,52 + 3 628,12 + 3 455,35 = $3 692,99

Этот проект дает NPV в размере $3 692,99. Поскольку это положительное число, проект все еще находится на рассмотрении.

Поскольку это положительное число, проект все еще находится на рассмотрении.

Расчет внутренней нормы прибыли

Внутреннюю норму прибыли (IRR) проще всего рассчитать в Excel. Чтобы найти IRR, сначала настройте свои данные с вашими денежными потоками с течением времени:

| Периоды | Денежный поток |

|---|---|

| 0 | -7 200 |

| 1 | 4000 |

| 2 | 4000 |

| 3 | 4000 |

Затем введите формулу в строку ввода. В данном случае это «=IRR(B2:B5)». Это дает IRR примерно 31 процент. IRR этого проекта выше, чем ставка дисконтирования, что указывает на то, что он может стоить ваших инвестиций.

Расчет периода окупаемости

Наконец, вы можете рассчитать срок окупаемости ваших инвестиций. Введите свои данные в таблицу и рассчитайте совокупный денежный поток после каждого года.

| Периоды | Денежный поток | Совокупный денежный поток |

|---|---|---|

| 0 | -7 200 | -7 200 |

| 1 | 4000 | -3 200 |

| 2 | 4000 | 800 |

| 3 | 4000 | 4 800 |

Найдите точку, в которой совокупный денежный поток переключается с отрицательного числа на положительное. Из этой таблицы вы знаете, что потребуется от одного до двух лет, чтобы окупить первоначальную стоимость оборудования. Вы не можете быть уверены, что файлы cookie будут продаваться с постоянной скоростью, поэтому вы не можете определить точный момент времени, когда ваши инвестиции окупятся. Но если вы находитесь в ситуации, когда приток денежных средств гарантирован по постоянной ставке, вы можете использовать формулу в приведенном выше объяснении периода окупаемости, чтобы рассчитать, в каком месяце года ваши инвестиции будут возвращены.

Из этой таблицы вы знаете, что потребуется от одного до двух лет, чтобы окупить первоначальную стоимость оборудования. Вы не можете быть уверены, что файлы cookie будут продаваться с постоянной скоростью, поэтому вы не можете определить точный момент времени, когда ваши инвестиции окупятся. Но если вы находитесь в ситуации, когда приток денежных средств гарантирован по постоянной ставке, вы можете использовать формулу в приведенном выше объяснении периода окупаемости, чтобы рассчитать, в каком месяце года ваши инвестиции будут возвращены.

Выгодное вложение

После расчета чистой приведенной стоимости, внутренней нормы доходности и периода окупаемости вы видите, что ваша идея приобрести оборудование является хорошей. При положительном NPV, IRR выше ставки дисконтирования и относительно коротком периоде окупаемости владелец пекарни должен серьезно рассмотреть возможность этой инвестиции.

Этот гипотетический сценарий является полезным инструментом, который вы можете использовать в качестве отправной точки для определения прибыльности ваших собственных проектов и принятия более обоснованных решений.

Специфичны для разных типов, например, можно оценивать достижение целей или качество конечного продукта, создаваемого в рамках проекта.

Специфичны для разных типов, например, можно оценивать достижение целей или качество конечного продукта, создаваемого в рамках проекта. Обычно показатель рассматривается именно в паре значений, чтобы наглядно показать финансовую ценность каждого сотрудника.

Обычно показатель рассматривается именно в паре значений, чтобы наглядно показать финансовую ценность каждого сотрудника.