Размещение средств в банке | Вклады и кредиты

Тарифы для юридических лицАО «ГУТА-БАНК» предоставляет своим клиентам возможность разместить временно свободные денежные средства на выгодных условиях, воспользовавшись линейкой депозитов, приобрести простые векселя нашего банка или в форме неснижаемого остатка по банковскому (расчетному) счету. Размещение средств можно провести в рублях.

Депозиты

АО «ГУТА-БАНК» предлагает корпоративным клиентам гибкую схему размещения депозитов в российских рублях и иностранных валютах.

- Депозит «Срочный», на условиях возврата депозита по истечении определенного договором срока, выплатой процентов по депозиту в соответствии с периодичностью, установленной в Договоре;

- Депозит «Пополняемый», с возможностью пополнения сумм, выплатой процентов в конце срока вклада;

- Депозит «Срочный с досрочным изъятием средств», с возможностью частичного возврата денежных средств и процентов, начисленных на возвращаемую сумму.

Окончательная выплата процентов по остатку — в конце срока вклада.

Окончательная выплата процентов по остатку — в конце срока вклада. - Депозит «Универсальный», с возможностью пополнения вклада и частичного снятия средств. Проценты начисляются в конце срока.

При депонировании значительных сумм процентная ставка определяется на индивидуальной основе.

Неснижаемые остатки по расчетным счетам

Для получения данной услуги у Вас должен быть открыт расчетный/текущий счет в АО «ГУТА – БАНК», к которому необходимо заключить дополнительное соглашение на:

- размещение средств на расчетном/текущем счете;

- начисление и выплату процентов по неснижаемому остатку.

Процентные ставки по размещению денежных средств устанавливаются индивидуально от срока и суммы размещения.

Более подробную информацию по размещению средств можно получить у персонального менеджера, определяемого Вам АО «ГУТА-БАНК».

Для оперативного размещения денежных средств оформите Генеральное соглашение.

Получить подробную информацию об условиях и процентных ставках размещения средств, можно в наших офисах и по телефонам, указанным в разделе «Контакты» нашего сайта.

Депозитные операции Банка России | Банк России

Основное назначение операций

Депозитные операции центральных банков как инструмент денежно-кредитной политики представляют собой привлечение денежных средств кредитных организаций на открытые им депозитные счета на определенный срок под определенную процентную ставку.

При реализации денежно-кредитной политики центральные банки могут использовать депозитные операции следующим образом. Во-первых, в случае необходимости с их помощью центральные банки могут сокращать объем свободной банковской ликвидности, временно связывая (абсорбируя) по итогам депозитных аукционов имеющиеся избыточные средства. Во-вторых, центральные банки путем предложения депозитов овернайт постоянного действия могут непосредственно управлять процентными ставками по сделкам в сегменте овернайт межбанковского рынка.

Для абсорбирования избыточной ликвидности Банк России проводит депозитные аукционы. В условиях структурного профицита регулярные недельные депозитные аукционы являются основным инструментом управления ликвидностью.

Для формирования нижней границы процентного коридора (ограничения колебаний рыночных ставок «снизу») Банк России предоставляет банкам возможность размещения средств в депозиты овернайт постоянного действия.

Основные характеристики операций

Депозитные операции проводятся на основании заключенных Банком России и кредитными организациями Договоров об общих условиях проведения депозитных операций и Условий проведения Банком России депозитных операций. Актуальные редакции типовой формы Договора и указанных Условий размещены на сайте Банка России. Для участия в депозитных операциях кредитная организация должна в установленном порядке обратиться в Операционный департамент Банка России для заключения Договора.

Депозитные операции проводятся только с российскими кредитными организациями в валюте Российской Федерации. Банк России не устанавливает других критериев для допуска российских кредитных организаций к депозитным операциям. При этом Банк России оставляет за собой право принять решение о приостановлении участия кредитной организации в депозитных операциях.

По всем видам депозитных операций Банк России устанавливает следующие условия их проведения:

- дату заключения сделки,

- дату привлечения денежных средств,

- дату возврата депозита и уплаты процентов,

- срок депозита,

- процентную ставку.

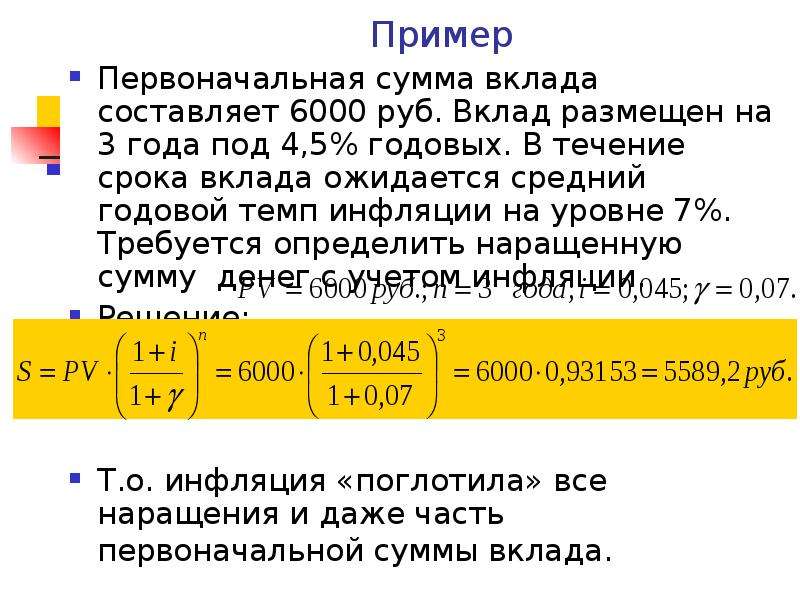

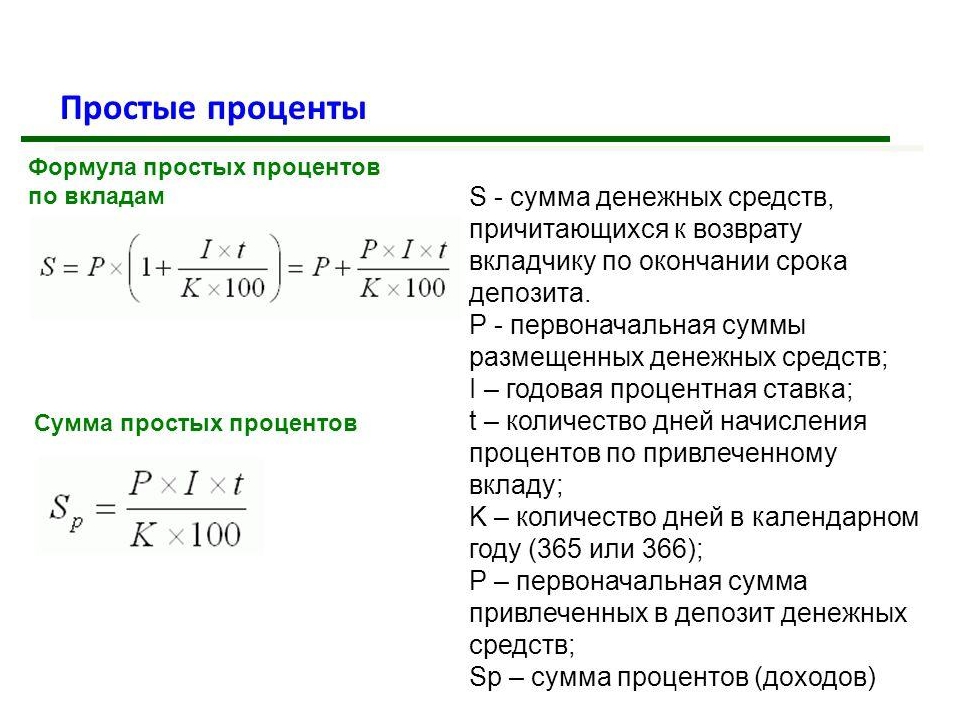

Проценты на сумму денежных средств, принятых Банком России в депозит, начисляются со дня, следующего за днем приема средств в депозит, по день возврата Банком России депозита включительно, за каждый календарный день по формуле простых процентов.

Банк России в день возврата депозита платежным поручением переводит на корреспондентский счет кредитной организации сумму депозита и уплачивает начисленные проценты.

В том случае, если Банк России не принял денежные средства в депозит, они возвращаются платежным поручением на следующий рабочий день на корреспондентский счет кредитной организации. Проценты при этом не начисляются и не уплачиваются.

Контакты

По вопросам методологических аспектов проведения Банком России депозитных операций: Департамент денежно-кредитной политики 8 (495) 771-47-70,8 (495) 771-49-55.

По вопросам заключения, изменения или расторжения договоров об общих условиях проведения депозитных операций: Операционный департамент 8 (495) 771-49-40.

По вопросам размещения денежных средств в депозиты овернайт и проведения расчетов по депозитным операциям: Операционный департамент 8 (495) 771-47-53,8 (495) 771-46-91.

По вопросам организации и проведения Банком России депозитных аукционов: Департамент операций на финансовых рынках 8 (495) 771-44-26,8 (495) 771-44-49.

Последнее обновление страницы: 12.05.2021

Размещение свободных ресурсов клиента (депозиты, векселя)

Размещение свободных ресурсов клиента (депозиты, векселя)

Банк «СЕРВИС РЕЗЕРВ» (АО) предлагает предприятиям и организациям размещение свободных денежных средств в рублях и иностранной валюте.

Виды размещения

Срочный депозит – размещение средств на депозитном счете в Банке на определенный срок.

Банк привлекает денежные средства в депозиты в рублях и иностранной валюте с выплатой процентов помесячно или в конце срока депозита. Процентная ставка по депозиту фиксируется в момент заключения договора и остается неизменной в течение всего срока действия депозита. Процентная ставка устанавливается в зависимости от суммы и срока размещения депозита.

Депозиты Банк «СЕРВИС РЕЗЕРВ» (АО) позволяют Клиентам не только получать доход, но и, в случае необходимости по желанию оформленный депозит может выступать ресурсным обеспечением кредита, предоставляемого Банком.

Неснижаемый остаток на расчетном счете — гибкие инструменты и сроки размещения, адаптированные к финансово – хозяйственной деятельности предприятий, конкурентные банковские процентные ставки позволят получить дополнительный доход и компенсировать потери от инфляции.

Условия по каждому размещению средств обсуждаются индивидуально.

Вексель – удобное и прибыльное вложение временно свободных денежных средств. Вексель может быть использован не только для размещения временно свободных денежных средств, но и для расчетов с контрагентами и в качестве залога.

Сумма, срок и процентная ставка по Векселю устанавливаются соглашением между Банком и приобретателем Векселя и закрепляются в тексте Векселя, а также в договоре о приобретении простых Векселей Банка.

При наступлении срока платежа Вексель предъявляется к погашению в Банк по месту платежа, указанному в Векселе.

Ваша заинтересованность в получении любой дополнительной информации по вопросам возможного сотрудничества найдет искреннюю и всемерную поддержку со стороны персонала Банка.

Дополнительную информацию Вы можете получить у наших менеджеров по телефону:

+7 (495) 649-3434 (доб. 117,139)

Отбор заявок на размещение средств областного бюджета на банковских депозитах — Размещение средств областного бюджета на банковских депозитах — Деятельность — Главная — Официальный сайт Министерство финансов Свердловской области

Тип:

Все документы100 лет финансовой системе Свердловской области83-ФЗАдминистративный регламентАдминистрирование доходовАнтимонопольный комплаенсБюджет для гражданБюджетный учет и отчетностьГосударственные программыГосударственный и муниципальный долгДоклады, отчеты, обзоры, статистическая информацияЗаключения независимых экспертов по итогам проведения антикоррупционной экспертизы проектов нормативных правовых актов Министерства финансов Свердловской областиЗакон об областном бюджетеЗаконодательство о налогах и сборахЗаявка на участие в конкурсеИная информацияИная информация о деятельности комиссииИнформация для взыскателейИсполнение бюджетаИтоги конкурсаКазначействоКодекс этики и служебного поведения государственных гражданских служащих Свердловской областиМежбюджетные отношенияМетодические рекомендацииМобилизация доходовНормативные правовые актыНормативные правовые акты (Контроль закупок)Нормативные правовые акты (БЮП)Нормативные правовые акты (Гос.

Все видыАдминистрирование доходовГосударственные программыДокладЗаключения независимых экспертов по итогам проведения антикоррупционной экспертизы проектов нормативных правовых актов Министерства финансов Свердловской областиЗаконИзвещениеИнформацияКомплексные рекомендацииМетодические рекомендацииОбразецОбразец заявкиОтчетПисьмоПостановлениеПояснительная запискаПриказПриложение к ЗаконуПриложение к письму ГРБСПриложение к приказуПроект административного регламентаПроект законаПроект постановленияПроект приказаПроект федерального законаПротоколПротокол заседанияРаспоряжениеРеестрСпециальный выпускСтенограммаУказФедеральный законФорма-расчет

Вклады, депозиты для юридических лиц, открытие срочных депозитных вкладов для малого бизнеса

Пользователям интернет-банка предоставляется услуга в круглосуточном режиме открывать депозитные вклады и/или заключать сделки резервирования, что позволяет пользователям интернет-банка получать доход в виде начисленных процентов на сумму временно свободных денежных средств при минимальных затратах времени на оформление сделки.

Форма размещения — депозит или резервирование, зависит от выбранного вами срока размещения, суммы и валюты, а процессы оформления практически идентичны.

При размещении средств в депозит денежные средства переводятся на открываемый в режиме реального времени счет по учету депозита, а при заключении сделки резервирования денежные средства остаются на расчетном счете в виде неснижаемого остатка.

Депозитные сделки принимаются в рублях и долларах США. В рублях минимальная сумма размещения — 100 000, минимальный срок — 1 день, в долларах минимальная сумма — 10 000, минимальный срок — 60 дней.

Заявки на размещение с текущего дня на срок до 4-х календарных дней включительно принимаются до 15.00 мск., после этого времени заявки автоматически принимаются на размещение со следующего рабочего дня. Заявки на размещение средств на срок до 10-ти календарных дней в последний рабочий день перед выходными и праздничными днями продолжительностью более 3-х календарных дней подряд, принимаются на размещение с текущего рабочего дня до 13. 00 мск., после этого времени — с первого рабочего дня, следующего за праздничными и выходными днями.

00 мск., после этого времени — с первого рабочего дня, следующего за праздничными и выходными днями.

Заявки, поступающие в праздничные и выходные дни, обрабатываются день в день, но срок размещения денежных средств по ним начинается с первого рабочего дня, следующего за не рабочими днями.

Ставки начисления процентов зависят от валюты, срока и суммы сделки, устанавливаются банком в зависимости от конъюнктуры рынка и размещаются в интернет-банке в таблице ставок.

По сделкам резервирования проценты начисляются банком на сумму неснижаемого остатка по принятым заявкам, действующим в течение всего срока резервирования, указанного в них, при условии сохранения на счете неснижаемого остатка по данной заявке в течение всего срока резервирования. Проценты на неснижаемый остаток начисляются, начиная с первого дня периода резервирования по день окончания срока включительно, а выплачиваются не позднее первого рабочего дня, следующего за днем окончания срока резервирования.

По депозитам проценты начисляются, начиная со дня, следующего за днем размещения суммы на депозитном счете, по день возврата депозита включительно, и выплачиваются банком в день возврата депозита путем зачисления суммы процентов на счет клиента. Проценты, начисляемые на сумму депозита, могут выплачиваться как в конце срока, так и ежемесячно. Схему выплаты процентов вы можете выбрать уже в процессе оформления заявки на депозит.

Для оформления депозита или резервирования необходимо направить в банк cпециальную заявку.

Продление срока резервирования неснижаемого остатка или депозита не допускается. Данные операции оформляются новыми заявками. В интернет-банке предусмотрена возможность досрочного расторжения сделки резервирования. Пополнение и частичное снятие суммы депозита, а также досрочное расторжение депозита в интернет-банке не предусмотрено.

Депозиты на индивидуальных условиях, отличных от содержащихся в оферте банка, обсуждаются с менеджерами банка и оформляются отдельным договором на бумажном носителе.

Размещение средств областного бюджета на банковских депозитах

Версия портала для слабовидящих включает в себя: возможность изменения размеров шрифта, выбора цветовой схемы, а также содержит функцию «включить / выключить» изображения.

Посетитель портала может настраивать данные параметры после перехода к версии для слабовидящих.

Используя настройку «Размер шрифта», можно выбрать один из трех предлагаемых размеров шрифта.

При помощи настройки «Цветовая схема» пользователь может установить наиболее удобную для него цветовую схему портала (бело-черная, черно-белая и фиолетово-желтая).

Нажав кнопку «Выкл.» / «Вкл.» можно включить или выключить показ изображений, размещенных на портале. При выключении функции «Изображения», на месте изображений появится альтернативный тест.

Все настройки пользователя автоматически сохраняются в cookie браузера и используются для отображения страниц при каждом визите на сайт, при условии, что посетитель портала не выходил из текущей версии.

По умолчанию выбираются следующие параметры: размер шрифта – 22px, бело-черная цветовая схема и включенные изображения.

Для того чтобы вернуться к обычной версии, необходимо нажать на иконку.

Увеличить размер текста можно воспользовавшись другими способами:

Включение Экранной лупы Windows:

1. Через меню Пуск:

Пуск → Все программы → Стандартные → Специальные возможности → Экранная лупа.

2. Через Панель управления:

Панель управления → Специальные возможности → Центр специальных возможностей → Включить экранную лупу.

3. С помощью сочетания клавиш «Windows и ”+”».

Использование сочетания клавиш:

1. В браузерах Internet Explorer, Mozilla Firefox, Google Chrom, Opera используйте сочетание клавиш Ctrl + «+» (увеличить), Ctrl + «-» (уменьшить).

2. В браузере Safari используйте сочетание клавиш Cmd + «+» (увеличить), Cmd + «-» (уменьшить).

Настройка высокой контрастности на компьютере возможна двумя способами:

1. Через Панель управления:

Пуск → Все программы → Стандартные → Центр специальных возможностей → и выбираете из всех имеющихся возможностей «Настройка высокой контрастности».

2. Использование «горячих клавиш»:

Shift (слева) + Alt (слева) + Print Screen, одновременно.

|

№ п/п |

Наименование кредитной организации |

|

1 |

Банк ВТБ (публичное акционерное общество) |

|

2 |

Публичное акционерное общество Банк «Финансовая Корпорация Открытие» |

|

3 |

Публичное акционерное общество «Промсвязьбанк» |

|

4 |

Публичное акционерное общество Банк «Возрождение» |

|

5 |

Публичное акционерное общество «Сбербанк России» |

|

6 |

Публичное акционерное общество «БАНК УРАЛСИБ» |

|

7 |

Публичное акционерное общество «Банк «Санкт-Петербург» |

|

8 |

Акционерное общество «Райффайзенбанк» |

|

9 |

«Газпромбанк» (Акционерное общество) |

|

10 |

Акционерное общество «Банк Русский Стандарт» |

|

11 |

Банк ЗЕНИТ (публичное акционерное общество) |

|

12 |

Акционерное общество «Российский Сельскохозяйственный банк» |

|

13 |

Акционерный коммерческий банк «АК БАРС» (публичное акционерное общество) |

|

14 |

Акционерный коммерческий банк «Абсолют Банк» (публичное акционерное общество) |

|

15 |

Публичное акционерное общество «ТРАНСКАПИТАЛБАНК» |

|

16 |

«МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» (публичное акционерное общество) |

|

17 |

Акционерное общество «Банк ДОМ. |

|

18 |

Акционерное общество Банк «Северный морской путь» |

|

19 |

Публичное акционерное общество «Совкомбанк» |

|

20 |

Акционерное общество «Акционерный Банк «РОССИЯ» |

|

21 |

Акционерное общество «Всероссийский банк развития регионов» |

| Словарь английских определений

залог

vb tr

1 положить или отложить, особенно. осторожно или в нужном месте; место

2 передать на хранение; партия

3 для размещения (денег) в банке или аналогичном учреждении для получения процентов или на хранение

4 передать (деньги) частично или в залог

5 ложиться естественно; причина осадки

речных отложений ил

n

а случай передачи денег или ценностей банку или аналогичному учреждению

b деньги или ценности, вверенные таким образом

7 деньги передаются частично или в качестве обеспечения, как при покупке товаров в рассрочку

См. Также →

первоначальный взнос

Также →

первоначальный взнос

8 вознаграждение, особенноденьги, предоставленные временно в качестве обеспечения от потери или повреждения чего-либо взятого в долг или взятого напрокат

9 скопление отложений, минеральных руд, угля и т. Д.

10 любой отложившийся материал, такой как осадок или осадок, выпавший из раствора

11 покрытие, нанесенное на поверхность, в особенности. слой металла, сформированный электролизом

12 депозитарий или склад

(C17: от средневекового латинского депозита, от латинского depositus отложено)

депозитный сертификат

n оборотный сертификат, выданный банком взамен депозита на срок до пяти лет (аббревиатура.) CD

библиотека авторского права

n одна из шести библиотек, имеющих законное право на получение бесплатной копии каждой книги, изданной в Соединенном Королевстве: Британская библиотека, Бодлианский университет, Кембриджский университет, Тринити-колледж в Дублине, Национальная библиотека Шотландии и Библиотека Уэльса

депозит до востребования

n банковский депозит, с которого можно снимать деньги без предварительного уведомления

Сравнить →

срочный вклад

депозитный счет

n (брит. ) Банковский счет, приносящий проценты и обычно требующий уведомления о снятии средств

) Банковский счет, приносящий проценты и обычно требующий уведомления о снятии средств

сейф депозит

n

a Место или здание с помещениями для безопасного хранения денег или ценностей

б (как модификатор)

сейф

срочный депозит

n банковский депозит, снятие с которого может производиться только после предварительного уведомления или в указанную дату в будущем

Сравнить →

депозит до востребования

Определение межбанковских депозитов

Что такое межбанковские депозиты?

Термин «межбанковский депозит» относится к соглашению между двумя банками, в котором один хранит средства на счете другого учреждения.Механизм межбанковского депозита требует, чтобы один банк-держатель открывал платежный счет другому. Это счет главной книги со средствами, подлежащими выплате другой стороне. В договоренности банк-корреспондент ожидает поступления депозита.

В договоренности банк-корреспондент ожидает поступления депозита.

Ключевые выводы

- Межбанковский депозит — это соглашение между двумя банками, в котором один хранит средства на счете другого учреждения.

- Соглашение требует, чтобы холдинговый банк открыл расчетный счет для другого банка.

- Большая часть межбанковской торговли, проводимой на рынке, является частной — банки делают это между собой и друг для друга.

Общие сведения о межбанковских депозитах

Межбанковские депозиты являются частью межбанковского рынка. Межбанковский рынок — это система, используемая банками и другими финансовыми учреждениями для торговли валютами. Эта система исключает розничных инвесторов — физических лиц, которые покупают и продают ценные бумаги для своего личного счета, а не для другой компании или организации, — и других, более мелких торговых сторон.Большая часть межбанковской торговли, проводимой на рынке, является частной, то есть банки делают это между собой и друг для друга. Однако есть случаи, когда этот тип банковского обслуживания имеет место для крупных институциональных клиентов.

Однако есть случаи, когда этот тип банковского обслуживания имеет место для крупных институциональных клиентов.

Межбанковская система исключает мелких розничных инвесторов и других мелких торговых участников.

На межбанковском рынке банки занимают и ссужают деньги друг другу, чтобы управлять ликвидностью и выполнять резервные требования, которые регулирующие органы налагают на них.Требование резерва — это сумма денег, которую банк должен держать в своих хранилищах. Депозиты, как и ссуды, относятся к числу многих типов транзакций, которые происходят между банками, которые помогают им выполнять эти условия. Эти транзакции также обеспечивают рынок большой ликвидностью.

Когда два банка заключают договор о межбанковском депозите, банк-держатель открывает счет для причитающегося платежа для банка-корреспондента — учреждения, которое делает депозит. Счет к оплате — это текущий счет, также известный как счет к оплате.

Банки используют особую процентную ставку по депозитам и краткосрочным кредитам. Эта ставка известна как межбанковская ставка. Межбанковская ставка зависит от срока погашения, рыночных условий и кредитных рейтингов вовлеченных организаций. Межконтинентальная биржа Лондонской межбанковской ставки предложения (ICE LIBOR) — это базовая ставка, которую некоторые ведущие банки мира взимают друг с друга за краткосрочные ссуды.

Эта ставка известна как межбанковская ставка. Межбанковская ставка зависит от срока погашения, рыночных условий и кредитных рейтингов вовлеченных организаций. Межконтинентальная биржа Лондонской межбанковской ставки предложения (ICE LIBOR) — это базовая ставка, которую некоторые ведущие банки мира взимают друг с друга за краткосрочные ссуды.

Особые соображения

Как упоминалось выше, банк, в котором хранится причитающийся счет, называется банком-корреспондентом.Это обозначение обычно применяется для депозитов, которые размещаются между национальными банками. Но условия меняются, когда банк-корреспондент является иностранным учреждением. В этом случае счет «причитающийся к оплате» — это ностро — производное от латинского слова «наш» — счет банка, в котором хранится депозит. Проще говоря, это счет банка в иностранной валюте в другом учреждении. Это по контракту со счетом vostro (латинское слово «ваш»), обозначающим иностранный банк-корреспондент. Счет vostro — это термин, который банк использует для описания счетов, которые есть у других фирм в их национальной валюте. Таким образом, банк-корреспондент будет называть свой счет в банке-держателе счетом ностро, а банк-корреспондент назовет его счетом востро.

Таким образом, банк-корреспондент будет называть свой счет в банке-держателе счетом ностро, а банк-корреспондент назовет его счетом востро.

Вот пример, который поможет вам понять. Допустим, банк A делает межбанковский депозит в банке B, который находится в другой стране. Счет называется счетом nostro — нашим счетом в вашей бухгалтерской книге — в банке A, в то время как это счет vostro или ваш счет в банке B.

Определение срочного депозита

Что такое срочный депозит?

Срочный вклад — это срочные инвестиции, включающие внесение денег на счет в финансовом учреждении.Инвестиции в срочные депозиты обычно имеют краткосрочные сроки погашения от одного месяца до нескольких лет и будут иметь различные уровни требуемых минимальных депозитов.

При покупке срочного депозита инвестор должен понимать, что вывести свои средства он сможет только по истечении срока. В некоторых случаях владелец счета может разрешить инвестору досрочное прекращение или снятие средств, если они направят уведомление за несколько дней. Кроме того, за досрочное расторжение будет наложен штраф.

Кроме того, за досрочное расторжение будет наложен штраф.

Примеры срочных вкладов включают депозитные сертификаты (CD) и срочные вклады.

Ключевые выводы

- Срочный депозит — это тип депозитного счета в финансовом учреждении, где деньги заблокированы на определенный период времени.

- Срочные вклады обычно представляют собой краткосрочные вклады со сроком погашения от одного месяца до нескольких лет.

- Как правило, срочные вклады предлагают более высокие процентные ставки, чем традиционные ликвидные сберегательные счета, благодаря чему клиенты могут снять свои деньги в любое время.

Разъяснение срочного депозита

Когда владелец счета размещает средства в банке, банк может использовать эти деньги для ссуды другим потребителям или предприятиям.В обмен на право использовать эти средства для кредитования они будут выплачивать вкладчику компенсацию в виде процентов на остаток на счете. На большинстве депозитных счетов такого типа владелец может снять свои деньги в любое время. Это мешает банку заранее узнать, сколько он может ссудить в любой момент времени.

Чтобы решить эту проблему, банки предлагают срочные депозитные счета. Клиент вносит депозит или инвестирует в один из этих счетов, соглашаясь не снимать свои средства в течение фиксированного периода времени в обмен на более высокую процентную ставку, выплачиваемую по счету.

Проценты, полученные по срочному вкладу, немного выше, чем по стандартным сберегательным или процентным текущим счетам. Повышенная ставка связана с тем, что доступ к деньгам ограничен на срок срочного депозита.

Срочные вклады — это чрезвычайно безопасное вложение, поэтому они очень привлекательны для консервативных инвесторов с низким уровнем риска. Финансовые инструменты продаются банками, сберегательными учреждениями и кредитными союзами. Срочные вклады, продаваемые банками, застрахованы Федеральной корпорацией страхования вкладов (FDIC).Национальная администрация кредитных союзов (NCUA) обеспечивает покрытие для тех, которые продаются кредитными союзами.

Как банк использует срочный депозит

Если клиент помещает деньги на срочный депозит, банк может инвестировать деньги в другие финансовые продукты, которые приносят более высокую доходность (RoR), чем та, которую банк платит клиенту за использование их средств. Банк также может ссужать деньги другим своим клиентам, получая тем самым более высокую процентную ставку от заемщиков по сравнению с тем, что банк выплачивает в качестве процентов по срочному вкладу.

Например, кредитор может предложить ставку 2% для срочных вкладов со сроком погашения два года. Депозитные средства затем структурируются как ссуды для заемщиков, с которых взимается 7% годовых по этим векселям. Эта разница в ставках означает, что банк получает чистую прибыль в размере 5%. Разница между ставкой, которую банк выплачивает своим клиентам по депозитам, и ставкой, которую он взимает с заемщиков, называется чистой процентной маржей. Чистая процентная маржа является показателем прибыльности для банков.

Банки — это бизнесы, они хотят платить по срочным депозитам самую низкую ставку из возможных и взимать с заемщиков гораздо более высокую ставку по ссудам.Такая практика увеличивает их маржу или прибыльность. Однако существует баланс, который необходимо поддерживать банку. Если он будет выплачивать слишком маленькие проценты, он не привлечет новых инвесторов на срочные депозитные счета. Кроме того, если они установят слишком высокую ставку по кредитам, это не привлечет новых заемщиков.

Срочные депозиты и процентные ставки

В периоды повышения процентных ставок потребители с большей вероятностью приобретут срочные вклады, поскольку повышенная стоимость заимствования делает сбережения более привлекательными.Кроме того, при более высоких рыночных процентных ставках финансовое учреждение должно будет предложить инвестору более высокую процентную ставку, чтобы инвестор также зарабатывал больше.

Когда процентные ставки снижаются, потребителей поощряют брать взаймы и тратить больше, тем самым стимулируя экономику. В условиях низких процентных ставок спрос на срочные вклады может снизиться, поскольку инвесторы обычно могут найти альтернативные инвестиционные инструменты, которые платят более высокую ставку.

Как правило, процентные ставки должны быть пропорциональны сроку до погашения и минимальной сумме основной суммы кредита, предоставленной кредитному союзу или банку.Другими словами, по срочному вкладу на шесть месяцев процентная ставка будет ниже, чем по срочному вкладу на два года. Инвесторы не только получают более высокую ставку за хранение своих денег в банке на длительный период времени, но также должны получать более высокую ставку за крупные депозиты. Например, большой компакт-диск, который представляет собой срочный депозит на сумму более 100 000 долларов, получит более высокую процентную ставку, чем компакт-диск на сумму 1000 долларов.

Открытие или закрытие срочного депозита

Срочные вклады еще называют депозитными сертификатами.Клиенты могут ознакомиться с условиями срочного депозита в бумажной выписке. Этот отчет включает требуемую минимальную сумму основного долга, выплачиваемую процентную ставку и продолжительность (или время до погашения) по согласованию между банком и вкладчиком.

Если клиент хочет закрыть срочный вклад до истечения срока или срока погашения, на него будет наложен штраф. Этот штраф может включать потерю любых процентов, уплаченных на депозитный счет до этого момента. Закрытие CD до истечения срока позволяет клиенту забрать основную сумму инвестиций, но с конфискацией заработанных процентов.

Штраф за досрочное снятие средств или нарушение соглашения устанавливается во время открытия срочного депозита, как того требует Закон о сбережениях.

Иногда, если процентные ставки значительно выросли, для клиента может быть целесообразно досрочно закрыть срочный вклад, взять на себя штраф за досрочное снятие и реинвестировать средства в другое место по более высокой ставке. Важно убедиться, что альтернативная ставка достаточно высока, чтобы более чем компенсировать первоначальную ставку по срочному депозиту плюс стоимость штрафа.

Когда срок срочного депозита приближается к сроку погашения, банк, хранящий депозит, обычно отправляет письмо с уведомлением клиента о приближающемся сроке погашения. В письме банк спросит, хочет ли клиент продлить депозит снова на такой же срок до погашения. Ролловер, вероятно, будет по другой ставке в зависимости от рыночной процентной ставки на тот момент. В качестве альтернативы клиент может разместить средства в другом финансовом продукте.

Инвесторам, имеющим пенсионные компакт-диски, следует поговорить со специалистом по финансовому планированию или налоговым консультантом, который может объяснить различные правила, связанные с досрочным отказом от этих инвестиций.

Инфляция и срочные депозиты

К сожалению, срочные вклады не успевают за инфляцией. Уровень инфляции — это показатель того, насколько цены вырастут в конкретный год. Если ставка по срочному депозиту составляет 2%, а уровень инфляции в США составляет 2,5%, теоретически клиент не зарабатывает достаточно, чтобы компенсировать рост цен в экономике.

Лестничная стратегия

Вместо того, чтобы вкладывать крупную единовременную сумму в один срочный депозит, инвестор может использовать стратегию, которая распределяет средства между несколькими компакт-дисками.Эта стратегия инвестирования с использованием срочных депозитов заключается в равномерном распределении инвестиций на определенное количество лет со сроками погашения через равные промежутки времени. Эта лестничная инвестиционная стратегия фиксирует процентные ставки, при этом CD на более длительные сроки имеют более высокие ставки, чем те, которые имеют более короткие сроки. По мере созревания компакт-дисков покупатель может выбрать, использовать деньги для получения дохода, снимая средства, или переводить эти средства на другой компакт-диск, чтобы продолжить движение по лестнице. Этот метод позволяет инвестору иметь доступ к фондам по мере их погашения.

Например, инвестор может внести по 3000 долларов на срочный вклад на пять, четыре, три, два или один год. Срок погашения одного из компакт-дисков наступает каждый год, что позволяет клиенту либо снимать деньги на расходы, либо переводить средства на новый счет. Ставка нового срочного депозита будет основана на текущей рыночной ставке. Этот метод популярен среди пенсионеров, которым необходимо ежегодно снимать определенную сумму дохода со своих сбережений для оплаты расходов на проживание.

Эту стратегию можно использовать при инвестировании в один и тот же кредитный союз или банк или в несколько разных учреждений.Инвестор может либо снять основную сумму и проценты по наступлении срока погашения, либо реинвестировать средства, если они не нужны.

ПлюсыСрочные вклады предлагают фиксированную процентную ставку в течение срока инвестирования.

Срочные вклады — это безрисковые и безопасные инвестиции, поскольку они поддерживаются либо FDIC, либо NCUA.

Различные сроки погашения позволяют инвесторам смещать даты окончания для создания инвестиционной лестницы.

Срочные вклады имеют низкую минимальную сумму вклада.

Срочные депозиты платят более высокие ставки для большей суммы первоначального депозита.

Процентные ставки по срочным депозитам обычно ниже или менее привлекательны, чем у большинства инвестиций с фиксированной ставкой.

Срочные вклады не могут быть сняты досрочно без штрафа или потери всех заработанных процентов.

Процентные ставки не успевают за растущей инфляцией.

Риск процентной ставки существует, если инвесторы заблокированы на низком срочном депозите, в то время как общие процентные ставки растут.

Пример срочных вкладов

Wells Fargo Bank (WFC) — один из крупнейших потребительских банков США, предлагающий несколько типов срочных вкладов. Ниже приведены несколько компакт-дисков банка вместе с процентными ставками, выплаченными вкладчикам по состоянию на 22 марта 2019 года.

- Шестимесячный компакт-диск с минимальным депозитом в 2500 долларов приносит 0,90%.

- Годовой компакт-диск с минимальным депозитом в 2500 долларов приносит 1,25%.

- Специальный компакт-диск, для которого требуется минимальный депозит в размере 5000 долларов США 2.27% на 29 месяцев.

Обратите внимание, что процентные ставки, предлагаемые банком, могут измениться в любое время для новых компакт-дисков и могут отличаться в зависимости от штата, в котором находится филиал.

Депозиты через брокера и национальные ограничения ставки по депозитам FDIC

Позиция- Классификация депозитов как «брокерских» должна включать анализ всех соответствующих фактов и обстоятельств.

- Мы одобряем окончательное правило FDIC за сужение определений «депозитный брокер» и «содействие размещению депозитов», так что меньшее количество депозитных соглашений будет считаться посредником.

- ICBA также выражает признательность FDIC за пересмотр национальной ставки с целью включения процентных ставок кредитных союзов по депозитам и за принятие более гибкого ограничения национальной ставки.

- FDIC должен вводить ограничения ставок только для учреждений с меньшей капитализацией.

Справочная информация

Брокерские депозиты

Брокерские депозиты являются важным источником стабильного финансирования для местных банков. Недавно FDIC выпустила свое окончательное правило в отношении депозитов через посредников, которое включает более узкие определения понятий «депозитный брокер» и «содействие.

размещение вкладов », чем было внесено в предложение.Следовательно, меньшее количество депозитов будет считаться заключенным при посредничестве.

Например, финтех-компания с эксклюзивным соглашением о размещении депозитов в местном банке не будет считаться «депозитным брокером» в соответствии с окончательным правилом при условии, что она не размещает депозиты в других местных банках. Также компании которые консультируют местные банки по вопросам маркетинга депозитных продуктов, не будут считаться депозитными брокерами, равно как и лица, предоставляющие административные услуги в рамках программы по сбору депозитов.

Лицо будет считаться «содействующим размещению депозита» только в том случае, если (i) оно имеет законные полномочия закрыть депозитный счет или перевести средства клиента в другой банк; (ii) участвует в переговорах о ставках, сборах, условиях или условия по депозитному счету; или (iii) участвует в службах поиска партнеров. Другими словами, лицо будет считаться депозитным брокером в соответствии с этим определением, только если оно принимает активное участие в открытии депозитного счета или поддерживает активный уровень влияния или контроля над депозитным счетом после открытия счета.

Кроме того, согласно новому правилу существуют многочисленные исключения, особенно для организаций, основной целью которых не является размещение средств в банках. Некоторые из этих исключений требуют, чтобы люди подали уведомление в Федеральную корпорацию по страхованию депозитов (FDIC) относительно первичного исключение цели, в то время как другим потребуется приложение. Однако процесс уведомления и подачи заявки сложен и требует упрощения.

Национальные ограничения ставок FDIC

Согласно «национальным ограничениям ставок» FDIC банки с низкой капитализацией не могут выплачивать процентные ставки, которые значительно превышают преобладающие ставки в рыночной зоне учреждения или в рыночной зоне от

который принимает депозит.Ставка, выплачиваемая по вкладам вне места жительства, не может превышать национальные ограничения ставок. Признавая, что конкуренция за ценообразование депозитов приобретает все более национальный характер, в 2009 году FDIC установила презумпцию, что

Превалирующая ставка на всех рынках — это национальный предел ставки FDIC.

Кроме того, в 2009 году FDIC решила, что его политика привязки национальной ставки до 120 процентов от текущей доходности по обязательствам Казначейства США с аналогичными сроками погашения не является приемлемой. работающие из-за крайне низких процентных ставок.FDIC пересмотрела национальные ограничения ставок для депозитов аналогичного размера и срока погашения, чтобы они представляли собой «простую среднюю ставку, выплачиваемую всеми застрахованными депозитными учреждениями и филиалами, для которых данные имеются »плюс 75 базисных пунктов. Кредитные союзы не были включены в национальный предел ставок.

ICBA одобряет окончательное правило Федеральной корпорации по страхованию депозитов (FDIC) за включение ставок кредитных союзов как часть национальной ставки и национального верхнего предела ставки. Кроме того, мы благодарим FDIC за установление верхнего предела национальной ставки как наивысшего из (i) пересмотренной национальной ставки. включить кредитные союзы плюс 75 базисных пунктов или (ii) 120 процентов текущей доходности при аналогичном сроке погашения U.S. Казначейские обязательства плюс 75 базисных пунктов. ICBA рекомендовала этот двойной подход, чтобы дать банкам с меньшей капитализацией больше гибкости. с соблюдением национального верхнего предела ставки, за исключением того, что мы рекомендовали добавить к этому пределу дополнительно 100 базисных пунктов вместо 75 базисных пунктов.

Кроме того, FDIC должен вводить ограничение только для организаций с меньшей капитализацией. Регуляторы, как сообщается, все еще ссылаются на национальные предельные ставки во время проверок хорошо капитализированных банков и настаивают на том, чтобы банковские менеджеры размышляли о том, что случится с их депозитами, если их ставки по депозитам внезапно снизятся.ICBA рассматривает это как злоупотребление политикой ограничения ставок, с которой необходимо положить конец.

Окончательное правило FDIC о брокерских депозитах добавляет ясности партнерствам в сфере финансовых технологий и другим общим договоренностям

15 декабря Федеральная корпорация по страхованию вкладов (FDIC) выпустила окончательное правило ( Final Rule), устанавливающий новую основу для анализа того, являются ли банковские депозиты, полученные по сторонним соглашениям, депозитами, предоставленными брокером. Последнее правило вносит ясность в одну из самых темных областей банковских правил, в то время как модернизация правил для лучшего применения к депозитным соглашениям, включая партнерство между банками и финтех-компаниями.

В соответствии с разделом 29 Федерального закона о страховании вкладов лицо является «депозитным брокером», если оно «занимается бизнесом по размещению вкладов или содействию размещению вкладов третьих лиц в застрахованном депозитарии. учреждения или бизнес по размещению депозитов в застрахованных депозитных учреждениях с целью продажи процентов по этим депозитам третьим сторонам ». На протяжении десятилетий FDIC широко определяло« депозитного брокера ». путем анализа ряда факторов, в то время как узко применяемые исключения из определения и запутанные, устаревшие интерпретации регулирующих органов затрудняют для банков определение того, следует ли считать депозиты брокерскими депозиты.

Заключительное правило направлено на прояснение и модернизацию этого вопроса путем более узкого определения того, что значит заниматься размещением депозитов и облегчения размещения депозитов для целей определения депозитного брокера в Раздел 29. Кроме того, Окончательное правило предусматривает, что лицо с эксклюзивным соглашением о размещении депозита в одном застрахованном депозитном учреждении (IDI) не будет считаться депозитным брокером, потому что оно не занимается бизнесом. размещения вкладов или облегчения размещения вкладов.

В результате конкретного исключения из Окончательного правила для эксклюзивных соглашений о размещении депозитов, финтех-компании, которые имеют эксклюзивное партнерство с IDI, не будут считаться «депозитным брокером» в соответствии с Заключительным соглашением. Правило. Исполняющий обязанности финансового контролера Брайан Брукс сказал в связи с этим важным изменением, что «правило модернизирует концепцию брокерских депозитов таким образом, чтобы поддерживать выбор потребителей и доступ к финансовым услугам. путем поддержки ответственного партнерства финтех-банка.«

FDIC также стремится прояснить и модернизировать этот вопрос, улучшив «исключение основной цели» в Разделе 29. Окончательное правило определяет ряд общих деловых отношений, описываемых как «определенные исключения» как отвечающее исключению основной цели. Многие из этих обозначенных исключений представляют собой договоренности, ранее рассмотренные в консультативных заключениях, и включают, среди прочего, определенные инвестиционные депозиты; служба управления недвижимостью депозиты; депозиты за услуги трансграничного клиринга; вклады, связанные с недвижимостью и ипотечным обслуживанием; пенсия и 529 вкладов; депозиты, связанные с программами вознаграждения работникам; депозиты, предназначенные для обеспечения кредита карточные ссуды; и депозиты, размещаемые агентствами для выплаты государственных пособий.Кроме того, Окончательное правило устанавливает упрощенный процесс подачи заявок для других лиц, ищущих исключение для основной цели.

Основные наблюдения:

«Последнее правило» является позитивным шагом вперед и позволяет FDIC внести ясность в этот вопрос и модернизировать структуру, чтобы лучше согласоваться с сегодняшними деловыми договоренностями.

Последнее правило должным образом учитывает растущее число партнерских отношений между банками и финансовыми технологиями, обеспечивая четкое исключение эксклюзивных соглашений о размещении депозитов, на которые банки и финансовые компании могут полагаться при структурировании своих договорные отношения.

Окончательное правило дает исчерпывающие указания для многих наиболее распространенных деловых отношений, связанных с размещением депозитов в IDI с указанными исключениями, которые удовлетворяют исключению основной цели.

Окончательное правило вступит в силу 1 апреля 2021 г., а полное соблюдение продлено до 1 января 2022 г.

Депозиты через брокера FDIC и ограничения процентной ставки

Эта статья была впервые опубликована в выпуске журнала WBA Compliance Journal за январь 2021 года. Щелкните здесь, чтобы просмотреть полную версию.

15 декабря 2020 года Федеральная корпорация по страхованию депозитов (FDIC) завершила разработку правил, призванных модернизировать свои существующие правила по депозитам через посредников. Брокерские депозиты — это фонды, которыми управляет депозитный брокер. То есть лицо, которое принимает и размещает средства в инвестиционные инструменты в финансовых учреждениях от имени других лиц.

Последнее правило устанавливает новую основу для определения того, кто является «депозитным брокером». Он также вносит поправки в методологию расчета национальной ставки, национальной ставки и максимальной ставки на местном рынке.Наконец, в нем объясняется, когда принимаются незакрытые депозиты и когда запрашиваются незрелые депозиты для целей применения брокерских депозитов и ограничений по процентным ставкам. В этой статье представлена справочная информация о том, что такое брокерские депозиты, и основное внимание уделяется двум аспектам последнего правила: определению «депозитного брокера» и ограничениям процентных ставок.

Фон

Значение регулирования в соответствии с действующими правилами

Брокерские депозиты являются значительным источником активов для некоторых организаций.Однако, несмотря на то, что они являются потенциальным источником ликвидности, многие учреждения полностью избегают брокерских депозитов из-за сложного регулирования, которое часто делает их непрактичными, несмотря на их полезность в качестве депозитного инструмента.

Применение регулирования депозитов при посредничестве является широким и сложным, включая такие подкатегории, как программы очистки, взаимные депозиты и предоплаченные карты общего назначения. FDIC имеет широкую свободу действий в применении своих правил, что предполагает использование сложных методологий для определения и корректировки ставок.Кроме того, в период нормотворчества FDIC выпустила около 100 интерпретаций, рекомендаций и исследований, пытающихся выяснить, кто является депозитным брокером.

По мере того, как технологии продолжают развиваться, а финансовая отрасль следует этим тенденциям, регулирование депозитов при посредничестве, разработанное до эпохи онлайн-банкинга, устарело. Например, широкое распространение этого регулирования означает, что учреждения, ищущие вклады через Интернет, могут подлежать ограничению процентных ставок.

На первый взгляд может показаться, что ограничения нормативной максимальной ставки только вредят общественным банкам, но это проблема, которая затрагивает как малые, так и крупные банки. Что касается банка сообщества, FDIC основывает ограничения на том, что предлагают более крупные банки. В действительности, результат может легко превратиться в ограничение, основанное на факторах, выходящих за рамки того, что может предложить общественный банк. По правилу, верхний предел ставок применяется только к учреждениям с низкой капитализацией. Однако регулирующие органы смотрели на пределы во время экзаменов, независимо от уровня капитала, указывая на потенциальную волатильность.Кроме того, в соответствии с методом расчета 2009 года текущие предельные ставки отстают от того, что клиент может получить из других источников, таких как Казначейство.

Юридическая информация

В соответствии с законодательной базой раздел 29 Федерального закона о страховании вкладов (Закон о прямых иностранных инвестициях) ограничивает прием депозитов определенными застрахованными депозитными учреждениями (IDI) от депозитного брокера. Таким образом, первоначальные ограничения закона включают:

- Ограничение приема брокерских депозитов хорошо капитализированными IDI.

- Учреждения с низкой капитализацией могут предлагать депозиты через посредников только при определенных обстоятельствах и с ограниченными ставками.

Начало брокерских депозитов пришло с возможностью перевода средств в электронном виде. Технологии сделали доступ к недоступным рынкам быстрым, простым и дешевым. Благодаря брокерским депозитам повысилась ликвидность и рост банков. После финансового кризиса 1980 года исследование брокерских депозитов, проведенное FDIC, привело к правилам, написанным в 1989 году и измененным в 1991 году, поскольку продукт и его использование считались более рискованными, чем традиционные основные депозиты.

В 2018 году Закон об экономическом росте, регулировании и защите потребителей внес поправки в раздел 29 Закона о прямых иностранных инвестициях, исключив ограниченную сумму определенных «взаимных депозитов» из рассмотрения в качестве брокерских депозитов. 6 февраля 2019 года FDIC опубликовало предварительное уведомление о предлагаемом нормотворчестве и запрос о комментариях по небезопасным и ненадежным банковским практикам: брокерским депозитам и ограничениям процентных ставок (ANPR). Предложенное правило было применено 10 февраля 2020 года. WBA прокомментировала как ANPR, так и предложенное правило.FDIC выпустил окончательное правило. Окончательное правило вступает в силу 1 апреля 2021 г. с обязательным соблюдением до 1 января 2022 г.

Резюме окончательного правила

Окончательное правило устанавливает новую основу для анализа определенных положений определения «депозитный брокер», включая «содействие» и «основную цель». В последнем правиле FDIC определяет определенные деловые отношения как соответствующие исключению основной цели и позволяет IDI и третьим сторонам, которые хотят использовать исключение основной цели, но не соответствуют одному из назначенных исключений, подавать заявку на исключение основной цели.

Ограничения по процентным ставкам последнего правила относятся к менее капитализированным IDI. В соответствии с окончательным правилом FDIC внес поправки в методологию расчета национальной ставки и национального предела ставки для конкретных депозитных продуктов. Национальная ставка будет представлять собой средневзвешенное значение ставок, выплачиваемых всеми IDI по данному депозитному продукту, по которым имеются данные, где веса представляют собой рыночную долю каждого учреждения во внутренних депозитах.

Определение термина «депозитный брокер»

Раздел 29 Закона о прямых иностранных инвестициях предусматривает, что лицо является «депозитным брокером», если оно занимается бизнесом по размещению депозитов или содействием размещению депозитов третьих сторон в IDI или бизнесом по размещению депозитов в IDI для цель продажи процентов по этим вкладам третьим лицам.Это определение также включает агента или доверительного управляющего, открывающего депозитный счет для облегчения делового соглашения с IDI для использования поступлений от счета для финансирования заранее согласованной ссуды. В уставе не уточняются категории, составляющие определение «депозитный брокер». Последнее правило определяет «депозитного брокера» следующим образом:

- Любое лицо, занимающееся размещением депозитов третьих лиц в IDI;

- Любое лицо, занимающееся содействием размещению депозитов третьих лиц в IDI;

- Любое лицо, занимающееся размещением депозитов в IDI с целью продажи этих депозитов или процентов по этим депозитам третьим сторонам; и

- Агент или доверительный управляющий, открывающий депозитный счет для содействия деловому соглашению с IDI, чтобы использовать средства со счета для финансирования заранее согласованной ссуды.

Ниже приводится подробное описание первых трех пунктов из окончательного определения депозитного брокера.

Занимается размещением вкладов

Измененное определение предусматривает, что лицо занимается размещением депозитов третьих сторон, если это лицо получает средства третьих лиц и размещает эти средства в более чем одном IDI. FDIC считает, что лицо, занимающееся размещением депозитов, имеет деловые отношения со своими клиентами и в рамках этих отношений размещает депозиты в IDI от имени клиента.Таким образом, окончательное правило внесло поправки в первый пункт определения «депозитного брокера», указав, что лицо должно иметь деловые отношения со своими клиентами и, как часть этих отношений, получать средства клиентов и размещать эти средства в IDI от имени клиент.

Занимается бизнесом по содействию размещению вкладов

Часть определения «содействие» относится к деятельности, при которой лицо не размещает депозиты напрямую от имени своих клиентов в IDI.Согласно последнему правилу, лицо занимается содействием размещению депозитов третьих лиц в IDI, занимаясь бизнесом, в отношении депозитов, размещенных более чем в одном IDI, участвуя в одном или нескольких из следующих активности:

- Лицо имеет юридические полномочия, договорные или иные, закрыть счет или перевести средства третьей стороны в другой IDI;

- Лицо участвует в переговорах или установлении ставок, сборов, сроков или условий для депозитного счета; или

- Человек занимается сватовством.

Действия, в результате которых лицо «занимается бизнесом по содействию размещению депозитов», предназначены для отслеживания действий, которые указывают на то, что третья сторона принимает активное участие в открытии счета или поддерживает определенный уровень влияния или контроль над депозитным счетом даже после открытия счета. Наличие определенного уровня влияния на открытие счета или сохранение определенного уровня контроля над движением средств клиентов после открытия счета указывает на то, что депозитные отношения существуют между вкладчиком и лицом, а не вкладчиком и IDI.

Стоит обсудить часть предложенного правила, чтобы лучше понять, почему FDIC завершила определенные аспекты правила, как описано выше. Согласно предложенному правилу, ряд организаций, таких как компании финансовых технологий, которые сотрудничают с финансовыми учреждениями в рамках обычной деятельности, включая обработку данных, веб-обслуживание, консультации и рекламу, будут соответствовать определению «депозитного брокера». Ряд групп, в том числе WBA, отметили, что включение таких предприятий было бы неуместным.В окончательном правиле FDIC согласился, что это было непредвиденным последствием.

Таким образом, согласно окончательному правилу, любое лицо, которое имеет эксклюзивную договоренность о размещении депозитов с одним IDI и не размещает или не способствует размещению депозитов в любом другом IDI, не будет «заниматься бизнесом» по размещению или содействию размещению размещение депозитов и, следовательно, не будет соответствовать определению «депозитный брокер». FDIC отмечает, что в соответствии с этими соглашениями третья сторона установила исключительные деловые отношения с IDI и, как следствие, с меньшей вероятностью переведет средства своих клиентов в другие IDI таким образом, чтобы сделать депозиты менее стабильными.

Занимается бизнесом по размещению депозитов в IDI с целью продажи доли участия

Эта часть определения конкретно касается депозитных сертификатов (CD), предоставляемых через посредников. Как правило, это механизмы размещения депозитов, когда посреднические CD выпускаются в оптовых количествах учреждением, стремящимся разместить средства на определенных условиях, и продаются инвесторам через зарегистрированного брокера-дилера, как правило, в полностью застрахованных суммах.

FDIC отметило в окончательном правиле, что оно намеревается, что третьи стороны, которые помогают в размещении посреднических CD или любых аналогичных договоренностей о размещении депозитов с аналогичной целью, будут по-прежнему считаться депозитными брокерами в соответствии с этой частью определения депозитного брокера, независимо от того, о любых будущих инновациях или реструктуризации на рынке компакт-дисков при посредничестве.

Исключения из определения «депозитный брокер»

Раздел 29 Закона о прямых иностранных инвестицияхпредусматривает девять установленных законом исключений из определения депозитного брокера, и FDIC ранее установила одно нормативное исключение из этого определения. Первоначально FDIC предлагала изменения к следующим двум исключениям:

- Исключение для IDI в отношении средств, размещенных в этом депозитном учреждении (исключение IDI).

- Исключение для агента или номинального держателя, основной целью которых не является размещение средств в депозитных учреждениях (исключение для основной цели).

Окончательное правило использует другой подход, чем предлагаемое правило, как обсуждается ниже.

Исключение IDI

В окончательном правиле предложенные изменения исключения IDI не были приняты. Тем не менее, в окончательном правиле действительно есть некоторые дискуссии о причинах, включая обращение с сотрудниками с «двойной шляпой», что стоит отметить.

Исключение IDI исключает IDI из определения депозитного брокера, когда он или его сотрудник размещает средства в учреждении.FDIC предложила изменения, чтобы расширить исключение IDI, чтобы разрешить дочерним компаниям, находящимся в полной собственности, которые соответствуют определенным критериям, иметь право на исключение. Как обсуждалось выше, окончательное определение депозитного брокера не включает третьих сторон, которые имеют эксклюзивную договоренность о размещении депозита с одним IDI. Таким образом, дочерние компании, находящиеся в полной собственности и подпадающие под предлагаемое исключение IDI, не будут соответствовать определению «депозитный брокер» в соответствии с окончательным правилом. Таким образом, FDIC определил, что расширение исключения IDI больше не требуется.

Тем не менее, FDIC нашло время в окончательном правиле, чтобы обсудить применимость исключения IDI к «двойным» или «двойным» сотрудникам. FDIC отметила, что предусмотренное законом исключение для «служащего» применяется исключительно к «служащему», который удовлетворяет определению служащего, предусмотренному законом. Статут определяет «служащего» как любого служащего:

- Кто работает исключительно в IDI;

- чья компенсация в основном представлена в виде заработной платы;

- Кто не делит компенсацию такого сотрудника с депозитным брокером; и

- , чьи офисные помещения или место ведения деятельности используются исключительно в интересах IDI, в которой работает такое лицо.

FDIC заявила, что исключение не распространяется на подрядчика или двойного сотрудника, потому что они не работают исключительно в IDI. Исключение, однако, будет применяться к сотрудникам с «двойной шляпой», которые наняты исключительно в учреждении, при условии, что сотрудники соответствуют каждому из других законодательных элементов определения «служащий».

Исключение основного назначения

В соответствии с окончательным правилом, исключение основной цели применяется, когда в отношении конкретного направления бизнеса основной целью деловых отношений агента или номинального держателя с его клиентами не является размещение средств в депозитных учреждениях, а также то, является ли агент или номинальный держатель квалификация для исключения основной цели будет основана на анализе отношений агента или номинального держателя с этими клиентами.

Последнее правило также определяет ряд конкретных деловых отношений, известных как «назначенные бизнес-исключения», как соответствующих исключению основной цели. Кроме того, предприятия, не подпадающие под указанное исключение, могут подать заявку в FDIC для рассмотрения в рамках исключения для основной цели. Полный список деловых отношений, подпадающих под указанные исключения, см. В последнем правиле.

Ограничения по процентной ставке

Согласно разделу 29 Закона о прямых иностранных инвестициях, хорошо капитализированные учреждения не подлежат никаким ограничениям по процентным ставкам.Однако закон налагает ограничения на процентные ставки для IDI, которые недостаточно капитализированы, как это определено в разделе 38 Закона о прямых иностранных инвестициях. Установленные законом ограничения процентных ставок обычно ограничивают менее капитализированное учреждение от предложения ставок по депозитам, которые значительно превышают ставки на преобладающем рынке.

Согласно действующим правилам, учреждение с недостаточной капитализацией, как правило, не может предлагать ставки по депозитам более чем на 75 базисных пунктов выше национальной ставки по депозитам аналогичного размера и срока погашения.Национальная ставка в настоящее время определяется как простая средняя ставка, которую платят все IDI и филиалы, которые предлагают и публикуют ставки на определенные продукты. Если учреждение считает, что опубликованные национальные ставки не отражают фактические ставки на местном рынке учреждения, учреждение может представить доказательства FDIC, что преобладающая ставка на конкретном рынке выше, чем национальная ставка. Если FDIC согласится с доказательствами, учреждению будет разрешено платить на 75 базисных пунктов выше действующей местной ставки по депозитам, запрашиваемым на его местном рынке.

Окончательное правило вносит поправки в методологию FDIC для расчета национальной ставки, национального предела ставок и местного предела ставок. Последнее правило также предусматривает новый упрощенный процесс для учреждений, которые стремятся предложить конкурентоспособную ставку, когда преобладающая ставка на местном рынке учреждения превышает национальный предел ставки. Ниже приведены изменения, внесенные окончательным правилом.

Методология национальной ставки и ограничение национальной ставки

Окончательное правило принимает методологию национальных ставок в целом в том виде, в котором она предлагается, но в нее были внесены изменения, чтобы включить ставки, предлагаемые кредитными союзами.

Максимальный национальный тариф в настоящее время составляет:

- Национальная ставка (средневзвешенная ставка, выплачиваемая всеми IDI и кредитными союзами по данному депозитному продукту, где веса — это рыночная доля каждого учреждения в депозитных депозитах) плюс 75 базисных пунктов; или

- 120 процентов текущей доходности по облигациям Казначейства США с аналогичным сроком погашения плюс 75 базисных пунктов или, в случае незакрытых депозитов, ставка по федеральным фондам плюс 75 базисных пунктов.

Ограничение ставки на местном рынке

Окончательное правило устанавливает верхний предел ставки на местном рынке в размере 90 процентов от наивысшей предлагаемой ставки в географической зоне местного рынка учреждения.Учреждению с недостаточной капитализацией будет разрешено предоставить доказательства того, что любой банк или кредитный союз, физически присутствующий на его местном рынке, предлагает ставку по конкретному депозитному продукту, превышающую национальный предел ставки. Территория местного рынка может включать статистический район штата, округа или столицы, в котором IDI принимает или запрашивает депозиты.

Последнее правило также исключает текущий двухэтапный процесс, когда менее капитализированные учреждения запрашивают определение высокой ставки от FDIC и, в случае одобрения, рассчитывают преобладающую ставку на местных рынках.Вместо этого менее капитализированное учреждение должно будет уведомить FDIC о том, что оно намеревается предложить ставку, превышающую национальный предел ставки, и предоставить доказательства того, что IDI или кредитный союз с физическим присутствием на нормальном рынке менее капитализированного учреждения area предлагает ставку по конкретному депозитному продукту на местном рынке, превышающую национальный предел ставки.

Заключение

Последнее правило представляет собой долгожданные изменения в правилах пополнения счета при посредничестве.Как обсуждалось выше, окончательное правило устанавливает новую основу для определения того, кто является «депозитным брокером», и методологию расчета национальной ставки и национального верхнего предела ставки для определенных депозитных продуктов.

Окончательное правило вступает в силу 1 апреля 2021 г. Дата обязательного соблюдения — 1 января 2022 г. Организации могут начать полагаться на положения окончательного правила с 1 апреля 2021 г. и должны будут соблюдать все применимые требования к отчетности. . Также стоит отметить, что дата обязательного соблюдения требований 1 января 2022 г. позволяет организациям продолжать полагаться на существующие консультативные заключения персонала или другие интерпретации до этой даты.Однако с 1 января 2022 г. предыдущие консультативные заключения персонала будут переведены в неактивный статус.

Также важно отметить, что из-за недавних изменений в федеральной администрации возможна задержка в реализации окончательного правила в результате пересмотра правила новой администрацией. Проверка правила, которое было окончательно доработано, но еще не опубликовано или еще не вступило в силу, является обычной проверкой каждый раз, когда происходит изменение в администрации. WBA продолжит следить за статусом этого и других проверяемых правил.С уведомлением можно ознакомиться по адресу: www.whitehouse.gov/briefing-room/presidential-actions/2021/01/20/regulatory-freeze-pending-review/

.С окончательным правилом можно ознакомиться по адресу: https://www.govinfo.gov/content/pkg/FR-2021-01-22/pdf/2020-28196.pdf

FDIC Брокерские депозиты Окончательное правило: ключевые аспекты для брокерских дилеров | Morrison & Foerster LLP

22 января 2021 года Федеральная корпорация по страхованию депозитов («FDIC») опубликовала свое окончательное правило («Окончательное правило»), пересматривающее и модернизирующее свои правила, касающиеся брокерских депозитов и ограничений процентных ставок, которые применяются к застрахованным депозитным учреждениям («IDIs ”), Которые менее чем хорошо капитализированы.В соответствии с разделом 29 Федерального закона о страховании вкладов некоторым IDI с недостаточной капитализацией запрещается принимать депозиты от депозитного брокера или требовать отказа от них. В разделе 29 дается определение «депозитного брокера» и излагаются девять исключений из определения депозитного брокера. Заключительное правило устанавливает новую основу для анализа определенных аспектов определения «депозитный брокер», включая то, что составляет «содействие» размещению депозитов и какие деловые соглашения удовлетворяют исключению «основной цели».В этом предупреждении кратко излагаются окончательные правила и определяются ключевые аспекты для брокеров-дилеров.

Ключевые изменения в определении термина «депозитный брокер»

Согласно Окончательному правилу, «депозитный брокер» включает любое из следующего:

- Организация, занимающаяся размещением депозитов третьих сторон в IDI;

- Организация, занимающаяся содействием размещению депозитов третьих сторон в IDI;

- Организация, занимающаяся размещением депозитов в IDI с целью продажи этих депозитов или процентов по этим депозитам третьим сторонам; или

- Юридическое лицо или доверительный управляющий, открывающие депозитный счет для содействия деловому соглашению с IDI для использования поступлений от счета для финансирования заранее согласованной ссуды.

Окончательное правило вносит ключевые изменения в первые два аспекта определения «депозитного брокера», а именно, занимается ли организация бизнесом по размещению депозитов или занимается бизнесом по содействию размещению депозитов.

Занимается размещением вкладовОкончательное правило разъясняет, что организация «занимается бизнесом по размещению депозитов» только в том случае, если организация (1) имеет «деловые отношения» с третьей стороной, и (2) «получает» средства третьих сторон и размещает эти средства. более чем в одном IDI.Организация занимается размещением депозитов, если она поддерживает деловые отношения со своим клиентом, и в рамках этих отношений размещает депозиты в IDI от имени клиента.

Занимается бизнесом по содействию размещению депозитовОдним из наиболее важных аспектов Окончательного правила является то, что оно сужает сферу «содействия» определения «депозитный брокер» из предложения FDIC и предусматривает, что организация занимается бизнесом по содействию размещению депозитов. если:

- организация имеет юридические полномочия, договорные или иные, закрыть счет или перевести средства третьей стороны в другой IDI;

- организация участвует в переговорах или установлении ставок, сборов, сроков или условий для депозитного счета; или

- организация оказывает услуги «сватовства».

Дополнительная информация к Окончательному правилу гласит, что «содействие» в определении депозитного брокера «предназначено для отслеживания действий, которые указывают на то, что третья сторона играет активную роль в открытии счета или поддерживает определенный уровень влияния или контроль над депозитным счетом даже после того, как счет открыт ».

Согласно Окончательному правилу, организация занимается поиском партнеров, если организация предлагает распределение депозита в более чем одном банке или между ними на основе обоих:

- конкретная цель депозита конкретного вкладчика или агента вкладчика; и

- конкретные цели депозитов конкретных банков, за исключением случаев, когда депозиты размещаются агентом депозита в банке, аффилированном с агентом вкладчика.

Для того, чтобы депозит был основан на целях вкладчика или агента вкладчика, организация должна иметь доступ к конкретной финансовой информации и действовать в соответствии с этой информацией. Точно так же, чтобы продвигать цели депозитов конкретных банков, организация должна иметь доступ к конкретной информации о целях депозитов этих конкретных банков и действовать в соответствии с этой информацией.

Важно отметить, что механизм поиска партнеров не предназначен для захвата третьих сторон, которые предоставляют административные услуги в рамках программы поиска депозитов.Например, если третья сторона просто выполняет инструкции, предоставленные банком или вкладчиком (или агентом вкладчика), выполнение таких инструкций не должно определяться как активное по своему характеру или предлагающее распределение депозитов, как это было бы зафиксировано Окончательное правило. В дополнительной информации к Окончательному правилу уточняется, что направление сватовства «определено для того, чтобы фиксировать конкретные формы сватовства, которые являются активными по своей природе; более пассивные формы сопоставления вкладчиков и банков.. . не будет захвачен ». Таким образом, отличительным фактором между тем, занимается ли третья сторона «подбором партнеров» или предоставлением «административных услуг», по-видимому, является то, занимается ли третья сторона только пассивной деятельностью и не предлагает ли депозиты. Дополнительная информация к Окончательному правилу конкретно идентифицирует такие организации, как листинговые службы, маркетинговые фирмы и определенные компании, которые разрабатывают свои собственные депозитные продукты с особыми характеристиками, в качестве примеров организаций, занимающихся пассивной деятельностью, которая вряд ли будет считаться «содействующей» в Окончательном варианте. Правило.

Эксклюзивные условия размещения депозитовОдним из важных моментов этого нового определения является то, что организация с эксклюзивным соглашением о размещении депозитов только в одном IDI не будет заниматься бизнесом по размещению или содействию размещению депозитов и, следовательно, не будет соответствовать ни одному из первых два аспекта определения «депозитного брокера».

Ключевые изменения в исключениях из определения «депозитный брокер»

Существует девять установленных законом исключений из определения депозитного брокера, включая исключение для агента или номинального держателя, чья основная цель не заключается в размещении средств в депозитных учреждениях.За последние несколько десятилетий FDIC выпустила множество консультативных заключений, касающихся исключения основной цели, и в Заключительном правиле FDIC эффективно систематизировала и изменила деловые отношения, которые подпадают под исключение основной цели.

Последнее правило определяет 14 деловых отношений, которые соответствуют исключению основной цели. Два из этих деловых отношений — тест 25% и тест разрешающих транзакций — требуют, чтобы организация подала письменное уведомление в FDIC, указывающее, что организация полагается на указанное исключение.Другие обозначенные деловые отношения не требуют уведомления или подачи заявки в FDIC. Кроме того, если человек считает, что исключение основной цели применяется к деловым отношениям, которые не определены в Заключительном правиле как назначенные деловые отношения, Последнее правило устанавливает процесс, с помощью которого это лицо может подать заявку на исключение основной цели.

Каждое из обозначенных деловых отношений относится к определенной «бизнес-линии». FDIC разрешила лицам, использующим исключение для основной цели, сделать собственное добросовестное определение того, что составляет бизнес-направление, и, как правило, будет полагаться на это добросовестное определение, но FDIC сохранила за собой право определять соответствующее бизнес-направление. .

Что касается 25-процентного теста, Окончательное правило предусматривает, что организация не будет считаться депозитным брокером, если менее 25 процентов общих активов, которыми агент или номинальный держатель управляет для своих клиентов, в конкретном бизнесе строка, помещается в IDI. При определении суммы клиентских активов под управлением агент или номинальный держатель должен измерить общую рыночную стоимость всех финансовых активов (включая остатки денежных средств), которыми агент или номинальный держатель управляет от имени своих клиентов, которые участвуют в определенном бизнес-направлении.

Что еще нужно знать?

Привлечение третьих сторон . В Окончательном правиле FDIC указывает, что если депозиты размещаются посредником или через посредника, который соответствует какой-либо части определения депозитного брокера, то депозиты будут считаться депозитами, предоставленными брокером, независимо от статуса агента или номинального держателя. Таким образом, при определении того, являются ли депозиты депозитами, предоставленными брокером, IDI должен учитывать каждую третью сторону, которая участвует в размещении депозитов.

Учет брокерских депозитов при падении капитализации учреждения ниже приемлемого. Окончательное правило поддерживает требования, согласно которым (1) IDI с достаточным капиталом не может принимать, продлевать или пролонгировать какие-либо депозиты через брокера, если он не подал заявку и не получил отказ от FDIC, и (2) IDI с недостаточным капиталом не может принимать, продлевать или пролонгировать любые депозиты через посредников. Однако в Окончательном правиле разъясняется, что для существующих счетов, не имеющих срока погашения, депозит, предоставленный посредником без погашения, считается «принятым» IDI с недостаточной капитализацией, когда совокупный баланс счета превышает сумму на счете в то время, когда IDI упал до адекватно капитализированного. .По сути, это должно означать, что если IDI имеет депозиты через посредничество без погашения, а рейтинг IDI понижен до менее чем хорошо капитализированного, IDI может продолжать держать депозитные счета без посредничества, которые были у IDI до понижения рейтинга.

Ограничения процентной ставки. Кроме того, Раздел 29 ограничивает IDI, который недостаточно капитализирован, от участия в привлечении депозитов, предлагая процентные ставки, которые значительно выше, чем преобладающие процентные ставки по депозитам, предлагаемым другими IDI в нормальной рыночной зоне IDI.Окончательное правило включает поправки к методологии FDIC для расчета национальной ставки, национального предела ставок и местного предела ставок.

Сроки внесения изменений . Окончательное правило вступит в силу 1 апреля 2021 года, что означает, что FDIC начнет принимать уведомления и заявки на исключение основной цели с этой даты. Однако полное соблюдение Окончательного правила не требуется до 1 января 2022 года. После этой даты организация больше не может полагаться на консультативные заключения FDIC относительно депозитов через посредников, которые предшествуют окончательному правилу.

[Просмотр исходного кода.]

.

Окончательная выплата процентов по остатку — в конце срока вклада.

Окончательная выплата процентов по остатку — в конце срока вклада. РФ»

РФ»