Расчетный счет — что это такое, для чего он нужен организации и ИП

Коротко о главном:В статье мы простыми словами расскажем, что такое расчетный счет и зачем он нужен юридическим лицам и ИП. Также дадим краткую инструкцию по открытию счета в банке.

Что такое расчетный счет простыми словами

Расчетный счет — это счет, который открывается в банке только для ИП и юридических лиц.

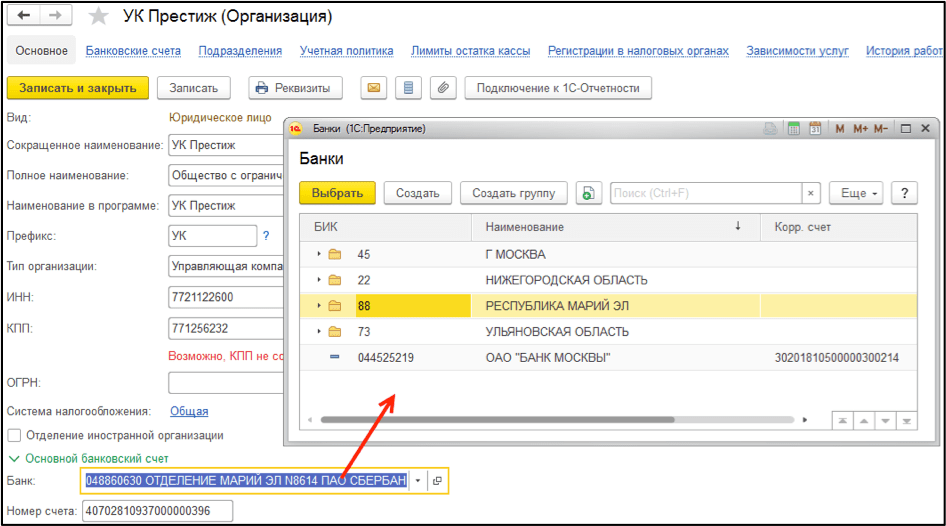

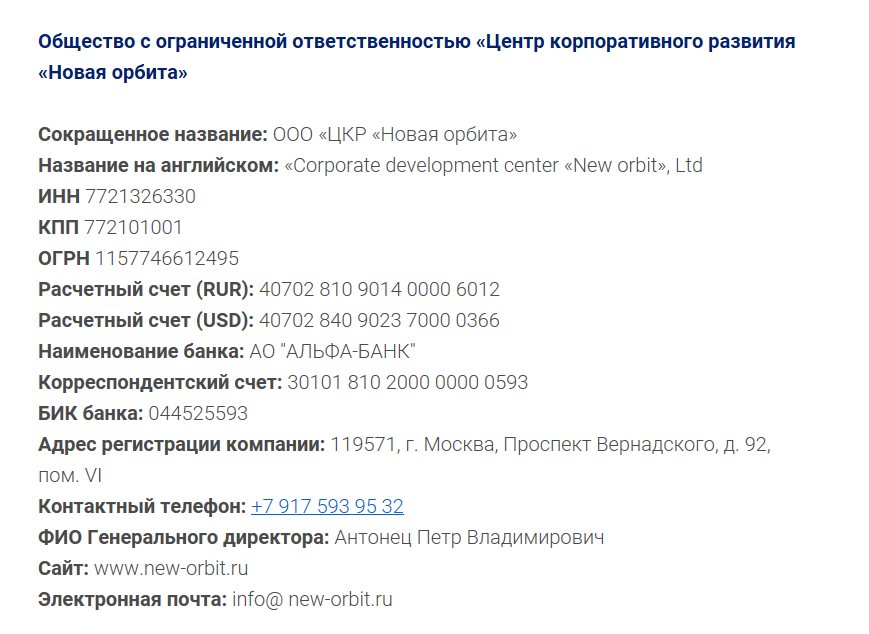

Он состоит из 20 цифр и может начинаться на 40802, 40702 и пр. В отличие от лицевого счета физ.лица, который используется в личных целях (хранение денежных средств, получение заплаты, оплата товаров и услуг, исполнение кредитных обязательств и пр.), расчетный счет предназначен для ведения коммерческой деятельности организации. В рамках одного юридического лица или ИП вы можете открыть несколько счетов в банке, которые будут отличаться валютой и целью использования. Например, отдельный специальный счет открывается для участия в тендерах по госзакупкам.

Рекомендуем прочитать:

Рейтинг банков для малого бизнеса с выгодным РКО для ИП и ООО.

Для чего нужен расчетный счет ИП и ООО

Расчетные счета открываются для взаиморасчетов с контрагентами. С его помощью предприятия и ИП могут производить оплату выставленных контрагентами счетов (например, за аренду помещения, поставку товаров, оказание услуг и пр.), а также получать деньги от своих партнеров и клиентов. Открыв валютный счет, можно сотрудничать с зарубежными контрагентами. Через банковский расчетный счет осуществляются платежи в бюджет и фонды, а также производится выплата зарплаты сотрудникам фирмы на банковские карты.

Открытие расчетного счета в банке позволит вам работать с эквайрингом и принимать оплату от своих клиентов банковскими картами через терминалы.

Некоторые банки на более дорогих тарифах предлагают дополнительные интересные условия обслуживания для руководителя ООО или предпринимателя.

Рекомендуем прочитать: Рейтинг банков с бесплатным РКО и расчетным счетом для ИП и ООО.

Кроме того, расчетный счет используется как надежный инструмент для хранения денег. Банки гарантируют безопасность, а некоторые начисляют процент на остаток по счету и ежемесячно производят по нему зачисления.

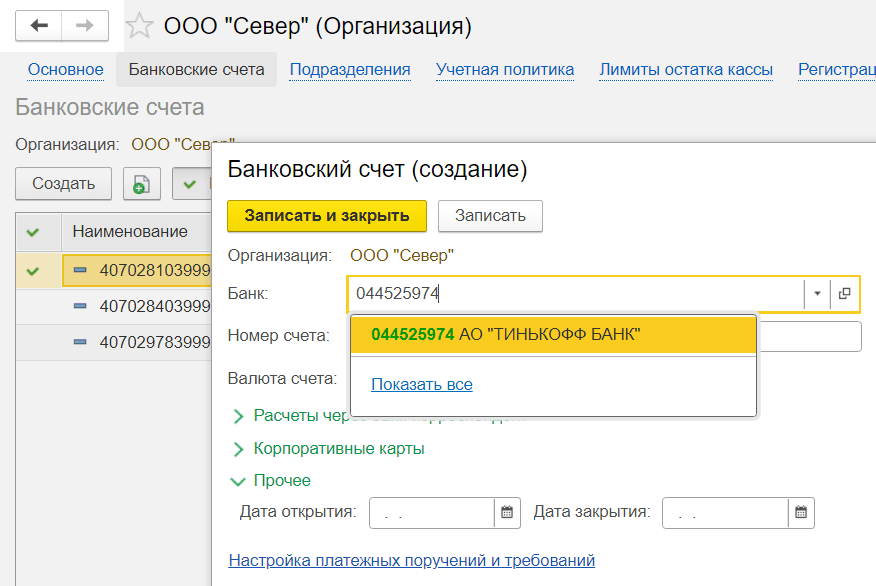

Как открыть расчетный счет в банке

Шаг 1. Выберите банк и тариф на странице подбора расчетного счета для ИП и ООО.

Шаг 2. Далее нужно подать онлайн-заявку на открытие счета. Это позволяет вам существенно сэкономить время на посещении офиса. В короткое время банк зарезервирует для вас номер расчетного счета и вышлет реквизиты на электронную почту. После этого вы уже можете принимать платежи от партнеров и покупателей. А полноценно пользоваться счетом можно после подписания договора с банком при встрече с менеджером.

Как узнать расчетный счет карты Сбербанка

Пока однажды не потребуется предъявить расчетный счет карты, многие клиенты Сбербанка даже не догадываются, что номера карты и счета не соответствуют друг другу. Номер карты узнать просто – он крупными цифрами выбит на одной из ее сторон. А вот номера счета на карте нет, но это не значит, что информация закрыта для клиента.

Содержание

Скрыть- Как узнать расчетный счет?

- В документах, прилагаемых к карте

- Как узнать расчетный счет по горячей линии?

- В отделении банка

- Как узнать номер счета в банкомате?

- Информация через Онлайн сервис

- Информация в документах, появившихся после оплаты картой

- Другие способы

- В каких случаях можно передавать данные о счете?

- Правила безопасности

Как узнать расчетный счет?

На самом деле, крупнейший банк России предусмотрел целых 8 способов, позволяющих в любой момент узнать заветные цифры.

В документах, прилагаемых к карте

В первый раз такая возможность предоставляется клиенту в тот момент, когда он впервые переступает порог отделения Сбербанка с целью изготовить себе карту. Этот процесс сопровождается подписанием договора с банком о дальнейшем обслуживании счета. Копия договора остается у клиента, и, чтобы узнать номер своего расчетного счета, нужно просто повнимательнее взглянуть на документ.

Как узнать расчетный счет по горячей линии?

Если же копии документов были утеряны, восстановить информацию можно с помощью Контакт Центра. Его номер 8 (800) 555 55 50. Звонки абсолютно бесплатны с любого телефона, по всей территории России. Чтобы получить данные, оператору нужно сообщить номер карты, свои личные данные и тайное слово, которое было указано вами при оформлении карты.

В отделении банка

Клиентам, которые каждый день проходят мимо отделения банка, можно обратиться и напрямую к сотрудникам офиса. Главное, иметь с собой карту и паспорт. Вся процедура займет лишь несколько секунд.

Как узнать номер счета в банкомате?

Узнать лицевой счет карты можно и через банкомат. Если внимательно присмотреться к дисплею, окажется, что все этапы проведения операции, будь то снятие наличных или зачисления средств, подробно расписываются на экране. И на одном из них клиенту будет показан и его номер счета. Нужно лишь достать смартфон, и сфотографировать или записать нужные цифры.

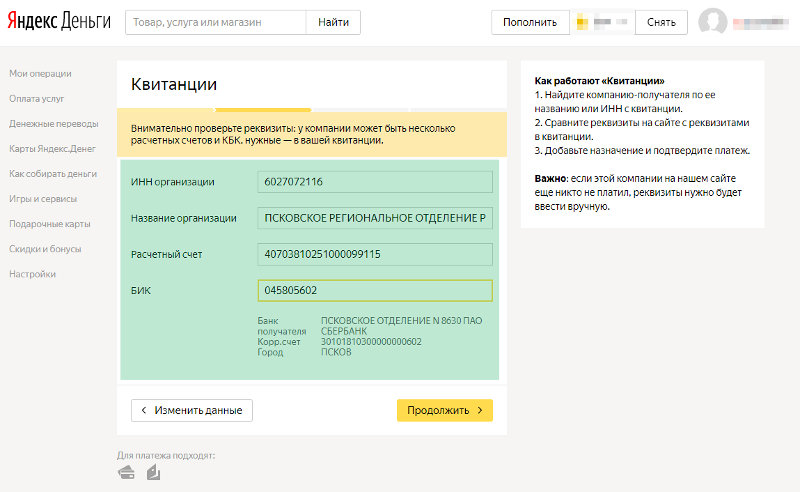

Информация через Онлайн сервис

Еще один способ получить информацию о карточном счете – воспользоваться системой Сбербанк Онлайн. Для этого нужно:

- войти в Личный кабинет;

- перейти в раздел Карты;

- выбрать вкладку Детальная информация;

- нажать кнопку Реквизиты перевода на счет карты.

Здесь откроются все ваши банковские данные и номер лицевого счета.

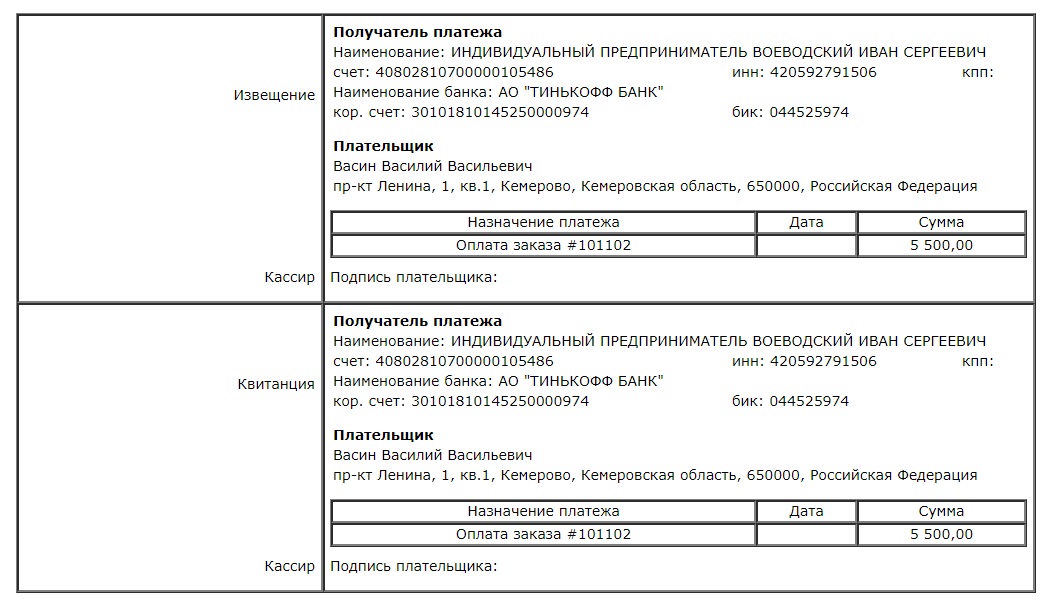

Информация в документах, появившихся после оплаты картой

Если вы оплачиваете картой Сбербанка коммунальные услуги, погашаете с ее помощью кредиты, осуществляете другие платежи, вам обязательно выдают квитанции-отчеты. Вместе с другой информацией на них всегда указан и лицевой счет, к которому прикреплена ваша карта.

Вместе с другой информацией на них всегда указан и лицевой счет, к которому прикреплена ваша карта.

Другие способы

Существует еще 2 способа, узнать собственный карточный счет.

Во-первых, при оформлении карты в отделении банка, клиентам выдают конверт с ПИН-кодом. Он остается у клиента, и узнать расчетный счет можно, просто взглянув на него повнимательнее. Здесь, в отдельной графе, прямо под вашим именем и фамилией указан 20-значный номер счета.

Во-вторых, узнать лицевой счет очень просто, если к вашему телефону подключен «Мобильный банк». Для этого нужно просто выбрать на дисплее телефона карту Сбербанка, ввести кодовое слово и открыть вкладку О карте.

В каких случаях можно передавать данные о счете?

Лицевой счет используется во всех финансовых операциях с картой Сбербанка. Но чаще всего с требованием предоставить номер счета карты сталкиваются наемные работники. Дело в том, что для проведения бухгалтерского перевода, номера карты недостаточно. Так же вам придется сообщить номер своего счета и в том случае, когда вы ожидаете перевод от клиента другого банка.

Правила безопасности

Чтобы сохранить свои финансы в неприкосновенности, нужно немного:

- хранить банковскую карту отдельно от телефона;

- не передавать карту третьим лицам;

- не сообщать свой ПИН-код никому, в том числе людям, представившимся работниками Сбербанка;

- не записывать ПИН-код на карте.

А главное, никогда не прибегайте к помощи посторонних при работе с банкоматом. Если не получается справиться самостоятельно, позвоните на горячую линию или загляните в ближайшее отделение банка. Здесь вам точно помогут!

РАСЧЕТНЫЙ СЧЕТ — это… Что такое РАСЧЕТНЫЙ СЧЕТ?

- РАСЧЕТНЫЙ СЧЕТ

- РАСЧЕТНЫЙ СЧЕТ

РАСЧЕТНЫЙ СЧЕТ — специальный учетный документ, оформляемый в кредитномучреждении на имя предприятия для хранения денежных средств и произ водства безналичных расчетов.

Словарь финансовых терминов.

- Расчетный счет

- Расчетный счет — счет, открываемый в банке коммерческому предприятию, имеющему статус юридического лица. Владелец расчетного счета имеет право распоряжаться своими средствами без ограничений, осуществляя любые не запрещенные законом операции. По-английски: Settlement account

Финансовый словарь Финам.

- Расчетный счет

Счет, открываемый в учреждении банка предприятию или организации для осуществления денежных операций, связанных с их функционированием. Каждому предприятию может быть открыт только один расчетный счет.

Терминологический словарь банковских и финансовых терминов. 2011.

.

- РАСЧЕТНЫЕ ДОКУМЕНТЫ

- РАСЧЕТЫ БЕЗНАЛИЧНЫЕ

Смотреть что такое «РАСЧЕТНЫЙ СЧЕТ» в других словарях:

Расчетный Счет — См. Счет расчетный Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

РАСЧЕТНЫЙ СЧЕТ — банковский счет юридического лица или индивидуального предпринимателя, через который он обязан проводить все расчеты с участием банка. Открывается в коммерческих банках непосредственно организациям, имеющим собственные оборотные средства и… … Юридический словарь

РАСЧЕТНЫЙ СЧЕТ — счет, открываемый банками юридическим лицам предприятиям и организациям. Предназначается для хранения денежных средств и осуществления расчетов … Большой Энциклопедический словарь

РАСЧЕТНЫЙ СЧЕТ — счет, открываемый банками юридическим лицам (предприятиям, организациям, учреждениям, фирмам), имеющим самостоятельный балансу для хранения денежных средств и осуществления расчетов с другими юридическими и физическими лицами.

Райзберг Б.А.,… … Экономический словарь

Райзберг Б.А.,… … Экономический словарьРасчетный счет — (Settlement account) — счет, открываемый банком юридическим и физическим лицам для хранения денежных средств, для ведения текущих расчетов в наличной и безналичной форме … Экономико-математический словарь

расчетный счет — Счет, открываемый банком юридическим и физическим лицам для хранения денежных средств, для ведения текущих расчетов в наличной и безналичной форме. [http://slovar lopatnikov.ru/] Тематики экономика EN settlement account … Справочник технического переводчика

РАСЧЕТНЫЙ СЧЕТ — счет имеющего самостоятельный баланс юридического лица в учреждении банка, предназначенный для хранения денежных средств и проведения безналичных расчетов с другими юридическими и физическими лицами. Для открытия Р.с. в банк представляются: устав … Юридическая энциклопедия

Расчетный счет — (англ. account) специальный учетный документ, оформляемый в соответствии с договором банковского счета в кредитной организации для хранения денежных средств и осуществления безналичны … Энциклопедия права

РАСЧЕТНЫЙ СЧЕТ — счет имеющего самостоятельный баланс юридического лица в учреждении банка, предназначенный для хранения денежных средств и проведения безналичных расчетов с другими юридическими и физическими лицами. Для открытия Р. с. в банк представляются:… … Энциклопедический словарь экономики и права

Расчетный счет — счет предприятия, объединения, организации в банке для хранения временно свободных денежных средств и ведения текущих расчетов в наличной и безналичной форме … Краткий словарь основных лесоводственно-экономических терминов

Что такое расчетный счет: 4 примера операций

Работа предпринимателя основывается на купле-продаже. Каждая из указанных операций сопровождается передачей денег от заказчика к исполнителю.

Современные банки позволяют наладить максимальный контроль и гибкость в управлении финансами, которые нужны для вашего бизнеса. Использование банковских структур — не просто правильный и продуманный способ ведения бухгалтерии, это обязательство, наложенное государством.

Что такое расчетный счет? Как предприниматель может его правильно использовать в своих целях? Узнайте все интересующие вас детали в статье.

Расчетный счет – что это такое?

Расчетный счет – это идентификатор личного дела клиента в структуре банка.

Основная его функция – определить принадлежность финансовых средств физическому или юридическому лицу.

Это определение понятно только для опытных предпринимателей, работников банка и юридически подкованных пользователей. Теперь пришло время говорить простым языком для обычных людей.

Расчетный счет – это номер вашего банковского хранилища средств. Зачем он нужен? А для того, чтобы любая финансовая операция могла проводиться от вашего лица, непосредственно за счет ваших личных сбережений.

В чем особенности «расчетного счета»?

Расчетный счет используется в роли «кошелька» вашего предприятия. Финансовые операции, имеющие отношение к деятельности бизнеса, должны проводиться с помощью банка. Это гарантирует постоянную отчетность перед контроллерами и качественное декларирование доходов.

Сравнение баланса компании с кошельком очень кстати, так как они во многом похожи. Самая главная схожесть – вы не храните крупные суммы денег в портмоне, так же как и на «кошельке» предприятия.

Важно понимать его основную функцию – обеспечить стабильную циркуляцию финансов в процессе деятельности бизнеса.

Какие финансовые операции проводят с помощью расчетного счета?

Пора разобраться, для чего же на практике используют расчетный счет. На примере простых ситуаций вы сможете убедиться в удобстве банковской системе, в процессе бизнес-деятельности.

Пример 1. Выплатить заработную плату сотрудникам

Василий Петрович занимается предпринимательством совсем недавно. Его детище – деревообрабатывающий цех, работает первый месяц. По требованию Федеральной налоговой службы (далее – ФНС) он открыл счет, с помощью которого обязан проводить все расчеты с клиентами.

Василий Петрович – человек «старой закалки». Еще его отец вел бухгалтерию вязкими чернилами и хранил сбережения наличными средствами.

Прошел месяц, появилась необходимость выплатить сотрудникам законно заработанную зарплату. И вот тут Василий Петрович смог полностью оценить все плюсы современного бизнеса. Для проведения всех финансовых операций, ему понадобился только ноутбук, доступ в интернет и пару часов свободного времени. Сняв необходимую сумму с баланса предприятия, он провел платежи по реквизитам отдельных работников.

Пример 2. Выплата налогов государству

Наладить выплату налогов – это уже легкая задача для Василия Петровича. С помощью функциональности и гибкости банка, он смог разделить налоги на два сектора – постоянные (сумма выплаты которых неизменна) и нестабильные(размер выплаты может изменяться в зависимости от деятельности цеха).

Выплаты по постоянным налогам он сделал регулярными, а по нестабильным просто переводил на указанные сотрудниками ФНС реквизиты.

Пример 3. Выплата кредита (лизингового обязательства)

Часть техники деревообрабатывающего цеха Василия Петровича была взята на условиях лизинга.

Рассмотрев эту ситуацию с несколько другой стороны, предприниматель сделал однозначный вывод – лизинг, подобно кредиту, предполагает постоянные выплаты.

Так почему бы не наладить регулярные расчетные выплаты с помощью банка?

Василий внес в список ежемесячных выплат сумму, указанную в договоре лизинга. В этой ситуации постоянный баланс используется в качестве гарантии постоянных выплат для лизингодателя.

Функциональность онлайн-банкинга позволила Василию Петровичу решить все вопросы без прямого визита в отделение. Ему даже не пришлось подниматься со своего удобного офисного кресла!

Ему даже не пришлось подниматься со своего удобного офисного кресла!

Пример 4. Изъятие денег за предоставленные услуги

Все финансы, которые находятся в постоянном обороте бизнеса Василия Петровича, должны пройти через счет предприятия, как обязательную инстанцию. Каждая сделка на предоставление услуг проводилась с условием того, что заказчик должен оплатить работу в форме перевода на баланс предприятия.

Такая схема работала успешно, что позволило упростить отчетность перед ФНС – все платежи были прозрачны и квитанции по каждому документировались.

Как можно понять из приведенных выше примеров, предприниматель «соприкасается» с банком в своей работе очень часто. Это делает возможность использовать отдельный счет актуальной и удачной идеей.

Расчетный счет – как открыть?

Процесс открытия – простая задача для опытного юриста. Но если вы таковым не являетесь, необходимо рассмотреть каждый этап детально.

ШАГ 1: Выбрать банк.

Первый шаг в открытии – он важный самый. Выбрать правильную основу своей финансовой безопасности – это значит быть уверенным во всех дальнейших действиях.

На какие критерии опираться при выборе банка для открытия счета?

Виды предоставляемых услуг по обслуживанию расчетного счета, их стоимость.

Следует выбирать умеренную ценовую политику, так как банк может принести финансовый ущерб клиенту своими запросами.Стоимость расчетно-кассовых услуг – один из определяющих критериев.

Стабильность банка.

Как определить стабильность? Опирайтесь на количество клиентов, а также их отзывы. Надежные банки ведут разумную деятельность.Не стоит принимать за правду предложения о чрезмерной выгоде – это первый признак нестабильности.

Система интернет-банкинга.

Лидеры банковской системы уже давно имеют собственные порталы по обслуживанию клиентов.Высокий уровень поддержки интернет-банкинга определяется ответом на один простой вопрос – «Можете ли вы решить любой возникший вопрос к банку с помощью онлайн-поддержки?».

Следуя критериям выбора, вы должны определить «свой банк». Чтобы упростить задачу читателю, ниже представлены лидеры банковской сферы России, работа с которыми гарантирует стабильность (в таблице указаны только российские банки).

Выбор банка – ответственный шаг. Не торопитесь с окончательным выбором, учитывайте всю полученную информацию.

ШАГ 2: Подготовка документов к тому, чтобы открыть счет.

Использовать отдельный счет может как физическое, так и юридическое лицо. Чтобы вы не запутались, рассмотрим каждый вариант отдельно.

Какой пакет документов нужно собрать физическому лицу для открытия собственного расчетного счета?

- Паспорт гражданина России + нотариально заверенную копию.

- ИНН.

- Заявление по форме выбранного банка.

Пример заявления на открытие счета в банке:

Что нужно включить в набор документации юридическому лицу?

- Выписка из ФНС о «чистой» налоговой истории.

- Оригиналы, а также нотариально утвержденные копии паспортов всех участников, которые будут иметь прямой доступ к счету.

- Копии учредительных документов – решение об основании, Устав, состав участников.

- Образец подписей участников и печать.

- Договор на открытие расчетного счета.

- Заявление на открытие счета.

- Анкета, заполненная по форме банка.

- Выписка из ФНС о регистрации в ЕГРЮЛ.

Открыть счет в банке — легко и просто!

Для этого предоставляем вам возможность

ознакомится со всем процессом в данном видео:

ШАГ 3: Заключение договора с банком.

Когда все документы готовы, вы можете смело отправляться в банк и ставить свою подпись в договоре о сотрудничестве.

С этого момента на вас заводят дело, выдают особенный идентификатор счета. Обычно, период оформления нового клиента длится от нескольких часов до 2-3 дней.

С этого момента на вас заводят дело, выдают особенный идентификатор счета. Обычно, период оформления нового клиента длится от нескольких часов до 2-3 дней.После заключения договора с банком, счет вашей организации служит копилкой для бизнеса вплоть до сворачивания деятельности предприятия.

Закрыть счет очень просто – нужно предоставить выписку из ФНС о ликвидации компании и снятии ее с учета налогоплательщиков. Договор будет расторгнут, а реквизиты станут недействительными.

Расчетный счет – что это и как его открыть, вы рассмотрели в этой статье.

Любая предпринимательская деятельность в России сопровождается плотным сотрудничеством с банком. Расчетный счет является хранилищем финансовых ресурсов компании и позволяет осуществить любой платеж, не поднимаясь из своего удобного кресла.

Полезная статья? Не пропустите новые!

Введите e-mail и получайте новые статьи на почту

что это + в чем отличие

В статье разберемся, что такое корреспондентский и расчетный счет, а также чем они отличаются. Мы подготовили для вас сравнительную таблицу, расшифровку номеров, определение лицевого счета и его назначение.

Что такое расчетный счет

Расчетный счет оформляется для субъектов коммерческой деятельности и используется для совершения операций, направленных на получение прибыли. На таких счетах, как правило, хранятся все деньги, которыми располагает организация или ИП.

Основное назначение счета:

- выполнение безналичных транзакций;

- выплата зарплаты сотрудникам;

- оплата налогов, госпошлин, страховых взносов и т. д.

Расчетный счет состоит 20 чисел. Например, в счете 12452840566667000777 цифры 124 означают счет 1 порядка, 52 — счет 2 порядка, 840 — валюта, в которой хранятся деньги, 5 — проверочный код, 6666 — код отделения, 000777 — номер счета.

Также прочитайте: В каком банке открыть расчетный счет для ИП и ООО — тарифы лучших банков.

Что такое корреспондентский счет

Корреспондентский счет — это счет, используемый для взаиморасчетов между банками. То есть такой счет может быть открыт только банку, а не ИП или ООО. Если вы переводите деньги со своего счета на счет, созданный в другом банке, то для успешного выполнения транзакции нужны сведения о корр. счете данного финансового учреждения.

Существуют следующие виды корр. счетов:

- Ностро — открывается одним финучреждением (А) в другом (Б).

- Лоро — формируется в одном банке (Б) для другого (А).

- Востро — создается банком для международных финансовых учреждений.

Межбанковские операции по корр. счетам осуществляются следующими способами:

- В обоих банках на ранее оговоренных условиях или в одном из банков, который является более крупным.

- На базе счетов, открытых фин. учреждениями в третьем банке. Например, выполнение транзакций с помощью Центробанка.

- Посредством использования клиринговых центров, где их участники осуществляют зачет взаимных договоренностей.

Корр. счет формируется из 20 чисел, каждое из которых имеет определенное значение. Например, в счете 30155840677777777022 цифры 301 означают номер счета 1 порядка, 55 — номер счета 2 порядка, 840 — код валюты, 6 — проверочный код, 77777777 — код счета в банке, 022 — БИК.

Снятие средств с корр. счета возможно только с согласия финансового учреждения, открывшего его.

В чем отличие расчетного счета от корреспондентского

Отличия расчетного счета от корреспондентского можно узнать из таблицы, которую мы подготовили для вас:

| Условие | Расчетный | Корреспондентский |

| Получатель счета | владелец бизнеса | банк |

| Способ управления | осуществляет лицо, его открывшее | управление осуществляют:

|

| Обозначение | указывается номер счета в конкретном банке | всегда начинается с цифр 301 |

| Распоряжение средствами | можно распоряжаться самостоятельно | С согласия финучреждения, открывшего счет |

| Получение кредита на счет | возможно | не выдается |

Как видно из таблицы, основная разница между счетами заключается в методах управления, а также возможностях распоряжения деньгами.

Лицевой счет — это расчетный или корреспондентский

Лицевой счет — это форма учета кредитных и повседневных операций физических и юр. лиц. Подобные записи могут заводиться не только для любого клиента, но и по каждому виду операций.

Лицевой счет не является расчетным или корреспондентским, поскольку не предназначен для предпринимательской деятельности и используется только в частных целях его владельца, например, для хранения сбережений и получения процентов, оплаты коммунальных услуг, покупок и т. д.

Отличие расчётного счёта от лицевого

Содержание страницы

Одно из основных действий, которое должны предпринимать все начинающие бизнесмены – открытие расчетного счета в банке. Без этой процедуры финансовое взаимодействие по заключенным сделкам с другими юридическими лицами невозможно. Именно номер расчетного счета является основной строкой в реквизитах, которые нужны заказчикам от исполнителей для оплаты произведенных работ или оказанных услуг. Но, помимо расчетного счета, некоторые руководители предприятий и организаций открывают еще и лицевой счет. Для чего предназначен каждый из этих счетов и в чем заключается принципиальная разница между ними?

Лицевой счет – что это такое и кто имеет право им пользоваться

Довольно часто под словосочетанием «лицевой счет» люди понимают счет, открытый в банковской организации на физическое лицо. Однако, такая расшифровка является не совсем верной и однозначной.

На деле лицевой счет – это счет, который может быть зарегистрирован в финансовой компании не только на гражданина РФ, но и на индивидуального предпринимателя, а также любую коммерческую структуру.

Если говорить о лицевом счете касаемо юридических лиц, то это будет более узким понятием, нежели расчетный счет. По сути дела, под лицевым счетом, часто понимается сразу несколько явлений:

- личная страничка или, иначе говоря, аккаунт предприятия или организации, созданный в базе данных банка для учета кредитно-финансовых операций с этим конкретным юридическим лицом. Лицевой счет юридического лица не может использоваться им в качестве площадки для расчетов с контрагентами;

- окончание из 6 цифр двадцатизначного номера коммерческого р/с;

- счет, который имеет подключенную систему дистанционного банковского обслуживания для физических лиц, не предназначенный для осуществления расчетов по коммерческим договорам;

- лицевой счет, оформляемый на физическое лицо «до востребования».

Из этих пунктов видно, что, несмотря на то, что чаще всего лицевой счет все же используется рядовыми гражданами, но и юридические лица также иногда имеют аккаунты в банках, понимаемые как лицевые счета. Однако они не предназначены для проведения денежных расчетов по сделкам и договорам с партнерами, а нужны, например, для получения в банках кредитов и их погашения или же перечислений заработной платы сотрудникам.

Использование лицевого счета ИП для коммерческих расчетов

Иногда индивидуальные предприниматели, да и некоторые юридические лица открывают лицевые счета и пытаются использовать их для коммерческих расчетов. Какую выгоду они преследуют? Ответ очевиден.

- Обслуживание лицевых счетов более дешевое;

- Порой на лицевом счете отсутствует ограничение по лимиту движения денежных средств в течение суток, ровно как и нет ограничения по остатку на балансе, который в любой момент можно свести к нулю, что чрезвычайно интересно представителям бизнеса.

Однако, в случае применения лицевого счета для коммерческих переводов, не следует исключать некоторые возможные неприятности, такие как:

- если клиент перечислит на л/с деньги, но при этом укажет, что он индивидуальный предприниматель, то, скорее всего, операция проведена не будет;

- заказчик — ИП может совсем отказаться от сделки, если продавец попросит его не указывать себя в качестве индивидуального предпринимателя.

Кстати говоря, поскольку закон не дает права банкам отслеживать финансовые потоки на лицевых счетах, то представители финансовых структур идут другим путем. Когда составляется договор с юридическим лицом или ИП на открытие лицевого счета, в нем четко прописываются порядок и правила использования л/с. В случаях их нарушения банк снимает с себя всякую ответственность и в случае чего, наказание автоматически понесет держатель счета.

Расчетный счет – особенности применения

С расчетным счетом дело обстоит совершенно по-другому. Расчетный счет как раз и предназначен для осуществления различных финансовых операций в целях ведения бизнеса, в том числе внесения средств на депозит, снятия средств, налоговых выплат, приема и отправки платежей контрагентами т.д.

В отличие от лицевого счета, все юридические лица обязаны иметь расчетный счет, индивидуальные предприниматели и физические лица могут открывать его по желанию. Как правило, финансы, размещенные на банковском расчетном счете, находятся в собственности его держателя.

Важно! Если ИП планирует заключать сделки и вести коммерческую деятельность с юридическими лицами, расчеты с которыми производятся путем безналичных переводов, то без расчетного счета работать не получится – предприятия и организации все свои перечисления проводят только через них. Кроме того, расчетный счет удобен для ИП и для перечисления различных выплат в государственный бюджет, например, налоговых сборов и страховых взносов в Пенсионный фонд России.

Таким образом, расчетные счета могут использоваться:

- Юридическими лицами (предприятиями и организациями) и индивидуальными предпринимателями, в работе которых присутствуют безналичные денежные переводы по коммерческим сделкам;

- Обычными гражданами, которым нужно производить различные банковские операции (переводы, снятие, зачисление средств) через систему дистанционного банковского обслуживания.

Правда, некоторые специалисты оспаривают правомерность отнесения таких счетов, открытых физическими лицами к категории расчетных, поскольку они не имеют коммерческий направленности и не предназначены для расчетов с партнерами по бизнесу.

Правда, некоторые специалисты оспаривают правомерность отнесения таких счетов, открытых физическими лицами к категории расчетных, поскольку они не имеют коммерческий направленности и не предназначены для расчетов с партнерами по бизнесу.

Какие документы нужны, чтобы открыть расчетный счет?

Для открытия банковского расчетного счета учредителю или представителю организации, а также индивидуальному предпринимателю нужно подойти в банк с заранее подготовленным пакетом документов. В нем должны быть:

- свидетельство о постановке на учет в налоговой инспекции,

- паспорт заявителя,

- выписка из ЕГРИП или ЕГРЮЛ,

- ИНН (если это ИП),

- копию устава и решения о создании (если это ООО),

- печать с оттиском и некоторые другие документы с копиями.

Как правило, список необходимых документов для открытия р/с в разных банках примерно одинаковый.

Разница между лицевым и расчетным счетом

Подводя итоги, можно сказать, что разница между лицевым и расчетным счетами вполне очевидна.

Если лицевой счет не предназначен для перечисления и получения денежных средств в целях осуществления коммерческой деятельности и используется исключительно для персональных потребностей держателя, то расчетный счет необходим именно для проведения транзакций по коммерческим сделкам.

Внимание! Получателем денежных средств по расчетным счетам всегда является какое-либо конкретное юридическое или физическое лицо. На лицевых счетах – получатель банк, только в назначении платежа указывается более подробно, например «Для зачисления на счет номер такой-то, для человека такого-то».

Так что вполне закономерно, что лицевые счета, как правило, широко применяются для различных денежных операций обычными гражданами и совершенно не подходят представителям бизнеса. И совсем иначе обстоит с расчетными счетами – юридические лица для законных расчетов с контрагентами просто обязаны их открывать.

Назначение расчетного счета | Локо-Банк

Для эффективной работы с безналичными взаиморасчетами в ходе коммерческой деятельности организациям и индивидуальным предпринимателям требуется специальный инструмент. В его качестве выступает расчетный счет. Хотя по закону ИП не обязан его открывать, вести полноценный бизнес без этого инструмента не получится. Суть расчетного счета заключается в назначении платежей. Помимо хранения финансовых средств, он может использоваться для уплаты налогов, получения выручки, совершения взносов в различные государственные фонды, оплаты товаров и услуг. При открытии р/с заводится учетная запись с индивидуальным идентификационным номером, который для компаний будет одним из важных элементов банковских реквизитов.

Зачем нужен расчетный счет?

Чтобы понимать, нужен ли расчетный счет субъекту бизнеса, следует разобраться в его функционале и учесть нюансы законодательства. Иногда индивидуальные предприниматели задаются вопросом, зачем им открывать р/с, если закон к этому не обязывает. Дело в том, что обычный личный счет не предназначен для ряда задач. Его нельзя подключить к POS-терминалу, он не подходит для ведения бизнеса, поскольку банки это запрещают. В то же время р/с позволяет принимать электронные платежи через Интернет и терминалы, а также рассчитываться безналом с контрагентами. Ограничения по расчету определяются тарифными планами.

Несмотря на то, что индивидуальные предприниматели, занимающиеся розничной торговлей и бытовыми услугами, до сих пор могут обходиться без р/с, безналичный расчет более перспективен. В современных реалиях потребители все чаще предпочитают расплачиваться пластиковыми картами, совершают покупки в Сети посредством электронных денег. Это было бы невозможно без торгового и интернет-эквайринга, который, в свою очередь, требует наличия расчетного счета у коммерческого предприятия. Для работы с кассой также понадобится РКО.

Как открыть расчетный счет?

Приступить к открытию р/с можно в любое время после регистрации юридического лица или индивидуального предпринимателя. Для ИП удобнее это делать, когда бизнес уже заработал и стабилизировался. Поскольку по своей сути расчетный счет не привязан к месту деятельности или к адресу прописки, открыть его можно в любом кредитном учреждении. Сама процедура достаточно простая и не требует много времени для осуществления. Чтобы открыть р/с, следует выполнить несколько действий:

Для ИП удобнее это делать, когда бизнес уже заработал и стабилизировался. Поскольку по своей сути расчетный счет не привязан к месту деятельности или к адресу прописки, открыть его можно в любом кредитном учреждении. Сама процедура достаточно простая и не требует много времени для осуществления. Чтобы открыть р/с, следует выполнить несколько действий:

- выбрать подходящий банк;

- внимательно изучить условия и стоимость РКО, права и обязанности сторон;

- подготовить пакет необходимых документов;

- заполнить и подать заявку на открытие счета;

- подписать договор с банком.

Большинство финансовых учреждений предоставляют клиенту реквизиты счета уже после подачи заявления или подписания договора.

Как выбрать банк?

Чтобы определиться с кредитной организацией, вначале следует разобраться со спецификой бизнеса и с тем, для чего именно будет нужен расчетный счет. В этом помогут следующие вопросы:

- Планируется ли работа с кассой или будут только расчеты по безналу?

- Насколько часто предполагается пополнять счет или снимать с него деньги?

- Будут ли приниматься платежи через Интернет и терминалы?

- Подразумевается ли открытие корпоративных и зарплатных карт?

Разобравшись с этими пунктами, можно провести сравнительный анализ банков. При этом нужно обратить внимание на такие критерии:

- стоимость открытия р/с и подключения эквайринга;

- размер абонентской платы за обслуживание;

- скорость и стоимость обработки платежного поручения;

- размер комиссионных на прием и снятие наличных, внутренние и внешние переводы;

- величина процентов на остаток денег на счете;

- суточные лимиты на снятие и перевод наличности.

Также имеет смысл поинтересоваться о местонахождении офисов финансовой организации, почитать отзывы о ней, уточнить список поддерживаемых устройств для работы с мобильными приложениями. Если предполагается наем работников, выпуск зарплатных и корпоративных карт, следует обратить внимание на следующие моменты:

Если предполагается наем работников, выпуск зарплатных и корпоративных карт, следует обратить внимание на следующие моменты:

- количество и расположение банкоматов по городу;

- тарифы на обслуживание карт;

- наличие филиалов банка в других городах.

Бывает, что заниматься исследованием большого количества разнообразных кредитных организаций некогда, а расчетный счет нужно открыть срочно. В таком случае поле поиска можно сузить до специализированных банков для бизнеса. Они оптимально подходят и для ООО, и для индивидуальных предпринимателей, и для крупных компаний.

Какие документы требуются для открытия счета?

Хотя список бумаг может незначительно варьироваться в зависимости от конкретного банка, стандартный перечень документации примерно одинаков. В него входят:

- паспортные данные предпринимателя и допущенных к управлению финансами лиц;

- заявление с подписью ИП или гендиректора ООО;

- образцы подписей лиц, допущенных к счету;

- свидетельства о госрегистрации и постановке на учет в налоговой службе;

- копии бухгалтерских и налоговых отчетностей.

Юридическим лицам понадобится подготовить Устав в последней редакции и Листы изменения, при их наличии, решение/протокол о назначении на должность руководителя, выписку из реестра акционеров, документ, удостоверяющий личность руководителя, документы (сведения) предоставляемые с целью соблюдения требований законодательства РФ о противодействию легализации (отмыванию) доходов, полученных преступным путем, и финансирования терроризма.

Индивидуальным предпринимателям потребуется предоставить документ, удостоверяющий факт регистрации предпринимательской деятельности, свидетельство о постановке на учет в налоговом органе, лицензии на право заниматься конкретной деятельностью, документ, удостоверяющий личность, документы (сведения) предоставляемые с целью соблюдения требований законодательства РФ о противодействию легализации (отмыванию) доходов, полученных преступным путем, и финансирования терроризма.

Перечень может быть расширен дополнительными документами.

Риски при использовании личного счета по операциям

Предприниматели, которые намерены пользоваться личным счетом, как инструментом бизнеса, должны учитывать возможные риски. Сложности могут возникнуть с банками, контрагентами и налоговыми службами.

Кредитные организации обычно сразу прописывают в договоре запрет на использование личного счета в предпринимательской деятельности. Даже если это не указано напрямую, остаются в силе определенные нормативы. Во избежание потери лицензии, банки внимательно следят за переводами. Если те подозрительно большие и регулярные, может начаться проверка клиентского счета на предмет законности операций с сопутствующей блокировкой карты.

Как правило, юридические лица отдают предпочтение операциям по р/с, поскольку зачисления денег на личные счета налоговая может признать вознаграждением за услуги. В таком случае плательщику приходится удерживать сумму НДФЛ и отчитываться по соответствующим формам. От ненужных расходов избавят договор, первичные документы с реквизитами ИП и указание на то, что платеж предназначается коммерсанту.

Если деньги от предпринимательской деятельности переводятся на карту, налоговой инспекции технически сложно отделить их от личных средств. В этом случае налогообложение может коснуться всех поступлений, и этим придется разбираться через суд. Чтобы четко разграничить рабочие и личные финансовые средства, нужен расчетный счет. Также следует помнить, что налоговики не признают расходов, которые были оплачены с карты. Если ИП пользуется общей системой или УСН, ему придется долго доказывать связь расходов с предпринимательской деятельностью. А это весьма проблематично сделать даже через суд.

Что такое текущий счет и как он работает?

Редакционная группа Select работает независимо, чтобы анализировать финансовые продукты и писать статьи, которые, по нашему мнению, будут полезны нашим читателям. Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Текущие счета играют важную роль во многих аспектах жизни, будь то получение зарплаты или перевод денег кому-то другому.

Почти восемь из 10 (79%) U.Согласно отчету ФРС об экономическом благосостоянии домохозяйств в США в 2019 — мае 2020 года, у взрослых 18 лет и старше есть банковский счет, например текущий счет. или кредитный союз предлагает самый быстрый и легкий доступ к вашим деньгам.

Ниже CNBC Select рассматривает, как работают текущие счета, общие комиссии, их сравнение со сберегательными счетами и то, как вы открываете текущий счет.

Что такое текущий счет?

Текущий счет — это тип банковского счета, который позволяет легко вносить и снимать деньги для ежедневных транзакций.Это может включать внесение чека, который вы получили, снятие наличных с вашей дебетовой карты или настройку прямого депозита для вашей зарплаты.

Текущие счета являются одними из самых ликвидных банковских счетов, а это означает, что у вас есть легкий доступ к своим деньгам. Они часто позволяют неограниченное количество депозитов и снятий (хотя у них могут быть дневные максимумы от 300 до 5000 долларов, в зависимости от банка).

Основная цель текущего счета — хранить ваши деньги в надежном месте на короткий срок, чтобы он был доступен, когда вам нужно, чтобы оплачивать счета и другие расходы.Вы можете отправить чек на ваш текущий счет (известный как прямой депозит), а затем переместить часть своего дохода на сберегательный или инвестиционный счет, где он может со временем расти.

Текущие счета не следует использовать для долгосрочных целей, таких как сбережения для дома, поскольку вы получаете низкую процентную ставку, в среднем около 0,04%. Однако некоторые банки могут предоставлять различные уровни для своих текущих счетов, поэтому всегда есть шанс заработать немного больше процентов, если вы сохраните больше денег на своем счете .

Обычные комиссии по текущему счету

Как и большинство финансовых продуктов, с текущих счетов часто взимаются комиссии. Вот два из наиболее распространенных (и как их избежать):

- Ежемесячная плата за обслуживание: Многие текущие счета, особенно в крупных банках, взимают ежемесячную плату за поддержание вашего счета в размере до 15 долларов. Вы можете отказаться от ежемесячной платы, если отвечаете определенным требованиям, таким как поддержание минимального баланса или настройка прямого депозита.Существуют также бесплатные текущие счета, за которые не взимается ежемесячная плата.

- Комиссия за овердрафт: Если вы потратите больше, чем сумма на вашем счете, вы можете столкнуться с высокой комиссией за овердрафт, составляющей в среднем около 30 долларов. Этого можно избежать, если вы зарегистрируетесь в системе защиты от овердрафта, которая отклонит транзакции, превышающие баланс вашего текущего счета, или переведет дополнительные средства со связанного сберегательного счета.

Не пропустите: 7 распространенных сборов за чековые счета и как их избежать

Проверка vs.сберегательные счета

Хотя текущие и сберегательные счета являются типами банковских счетов, они служат разным целям, и действия, которые вы можете предпринять с каждым из них, различаются. Вот некоторые ключевые отличия:

- Текущие счета поставляются с дебетовой картой. Полученная вами дебетовая карта позволяет снимать деньги со своего текущего счета. Сберегательные счета не предоставляют дебетовую карту, хотя вы можете использовать ее для доступа к средствам, если ваша учетная запись связана с текущим счетом в том же банке.

- Текущие счета часто имеют неограниченное снятие средств. Это обеспечивает гибкость в отношении того, когда вы можете получить доступ к своим деньгам, по сравнению со сберегательными счетами, которые ограничивают снятие средств шесть раз в месяц в соответствии с законом.

- Процентные ставки ниже для текущих счетов. Поскольку текущие счета имеют низкие процентные ставки в среднем 0,04%, лучше помещать большие суммы денег на сберегательные счета с процентными ставками не менее 1%.

Как открыть текущий счет

После того, как вы выбрали текущий счет, его относительно просто открыть.Вы можете зарегистрироваться онлайн или посетить местный филиал. Вам нужно будет предоставить личную информацию, такую как ваше имя, адрес и день рождения, а также номер социального страхования.

В некоторых случаях банк может провести проверку кредитоспособности, но, скорее всего, это будет мягкая процедура, которая не повредит вашей кредитной истории. Вы можете дважды проверить условия, прежде чем открывать счет, чтобы убедиться в этом.

В зависимости от банка вам может потребоваться внести деньги для открытия счета, что может быть сделано наличными, чеком или онлайн-переводом.Это может быть от 1 до 50 долларов.

Вам также следует убедиться, что текущий счет застрахован Федеральной корпорацией страхования депозитов (FDIC) или Национальным управлением кредитных союзов (NCUA). FDIC и NCUA предоставляют стандартную страховую сумму в размере 250 000 долларов на вкладчика, на банк или кредитный союз. Эта страховка защищает и возмещает вам до вашего баланса и установленного законом лимита в случае банкротства вашего банка или кредитного союза.

От редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

Определение текущего счета

Что такое текущий счет?

Текущий счет — это депозитный счет в финансовом учреждении, который позволяет снимать и вносить депозиты. Текущие счета, также называемые счетами до востребования или транзакционными счетами, очень ликвидны, и к ним можно получить доступ, среди прочего, с помощью чеков, банкоматов и электронного дебетования. Текущий счет отличается от других банковских счетов тем, что он часто позволяет снимать много денег и вносить неограниченное количество средств, тогда как сберегательные счета иногда ограничивают и то, и другое.

Ключевые выводы

- Текущий счет — это депозитный счет в банке или другой финансовой фирме, который позволяет держателю делать депозиты и снимать средства.

- Текущие счета очень ликвидны, что позволяет делать многочисленные депозиты и снятия средств, в отличие от менее ликвидных сберегательных или инвестиционных счетов.

- Компромисс для увеличения ликвидности заключается в том, что текущие счета не предлагают держателям много процентов, если таковые имеются.

- Деньги можно депонировать в банках и через банкоматы, путем прямого депозита или другого электронного перевода; Владельцы счетов могут снимать средства через банки и банкоматы, выписывая чеки или используя электронные дебетовые или кредитные карты, сопряженные со своими счетами.

- Важно отслеживать комиссии по текущему счету, которые начисляются на овердрафты, выписывая слишком много чеков — а в некоторых банках — позволяя остатку на счете опуститься ниже требуемого минимума.

Общие сведения о текущих счетах

Проверочные учетные записи могут включать коммерческие или бизнес-счета, студенческие счета и совместные учетные записи, а также многие другие типы учетных записей, которые предлагают аналогичные функции.

Коммерческий текущий счет используется предприятиями и является собственностью предприятия.Должностные лица и менеджеры предприятия имеют право подписи на счете, как это разрешено руководящими документами предприятия.

Некоторые банки предлагают специальные бесплатные текущие счета для студентов колледжей, которые остаются бесплатными до тех пор, пока они не закончат учебу. Совместный текущий счет — это счет, на котором два или более человека, обычно супружеские партнеры, могут выписывать чеки на счет.

В обмен на ликвидность текущие счета обычно не предлагают высоких процентных ставок (если они предлагают проценты вообще).Но если они хранятся в зарегистрированном банковском учреждении, средства гарантированы Федеральной корпорацией по страхованию вкладов (FDIC) в размере до 250 000 долларов на одного вкладчика на один застрахованный банк.

Для счетов с большими остатками банки часто предоставляют услугу по «очистке» текущего счета. Это включает в себя снятие большей части избыточных денежных средств со счета и их инвестирование в фонды, приносящие проценты овернайт. В начале следующего рабочего дня средства возвращаются на текущий счет вместе с процентами, полученными за ночь.

Расчетные счета и банки

Многие банковские учреждения предлагают текущие счета с минимальными комиссиями. Традиционно большинство крупных коммерческих банков используют текущие счета как лидеры по убыткам. Лидер убытков — это маркетинговый инструмент, с помощью которого компания предлагает продукт или несколько продуктов по цене ниже рыночной для привлечения потребителей. Цель большинства банков — привлечь потребителей бесплатными или недорогими текущими счетами, а затем побудить их использовать более выгодные предложения, такие как личные ссуды, ипотека и депозитные сертификаты.

Однако, поскольку альтернативные кредиторы, такие как финтех-компании, предлагают потребителям все большее количество кредитов, банкам, возможно, придется пересмотреть эту стратегию. Банки могут решить, например, увеличить комиссию на текущие счета, если они не могут продать достаточно прибыльных продуктов, чтобы покрыть свои убытки.

Измерение денежной массы

Поскольку деньги, хранящиеся на текущих счетах, очень ликвидны, при расчете денежной массы M1 используются общие остатки по стране.M1 является одним из показателей денежной массы, и он включает в себя сумму всех транзакционных депозитов, хранящихся в депозитных учреждениях, а также валюту, хранящуюся у населения. M2, еще один показатель, включает все средства, учитываемые в M1, а также средства на сберегательных счетах, срочных депозитах малого номинала и паевых инвестиционных фондах розничного денежного рынка.

Использование текущих счетов

Потребители могут открыть текущие счета в отделениях банка или через веб-сайт финансового учреждения.Для внесения средств владельцы счетов могут использовать банкоматы, прямой депозит и внебиржевой депозит. Чтобы получить доступ к своим средствам, они могут выписывать чеки, использовать банкоматы или использовать электронные дебетовые или кредитные карты, подключенные к их счетам.

Достижения в области электронного банкинга сделали использование текущих счетов более удобным. Теперь клиенты могут оплачивать счета с помощью электронных переводов, что устраняет необходимость в написании и отправке бумажных чеков. Они также могут настроить автоматические платежи по регулярным ежемесячным расходам и могут использовать приложения для смартфонов для внесения депозитов или переводов.

Не упускайте из виду комиссию за текущий счет — есть вещи, которые банки не будут широко рекламировать людям, которые не читают мелкий шрифт, включая условные комиссии, такие как овердрафты.

Защита от овердрафта

Если вы выпишете чек или совершите покупку на сумму, превышающую сумму на вашем текущем счете, ваш банк может покрыть разницу. Эта кредитная линия, предлагаемая банком, называется защитой от овердрафта.

Многие банки не говорят клиентам, что они будут взимать с вас плату за каждую транзакцию, в результате которой на вашем счете будет использоваться овердрафт.Например, если у вас есть баланс в размере 50 долларов США, и вы совершаете покупки с использованием дебетовой карты на сумму 25, 25 и 53 доллара США, с вас будет взиматься комиссия за овердрафт — обычно значительная — за покупку, которая превысила ваш счет, а также за каждую последующую покупку после того, как вы окажетесь в минусе.

Но это еще не все. В приведенном выше примере, в котором вы совершили три покупки на сумму 25, 25 и 53 доллара, с вас не будет взиматься комиссия только за последнюю покупку. Согласно соглашению с владельцем счета, многие банки имеют положения, согласно которым в случае овердрафта транзакции будут сгруппированы в порядке их размера, независимо от порядка, в котором они произошли.Это означает, что банк сгруппирует эти транзакции в порядке 53, 25, 25 долларов, взимая комиссию за каждую из трех транзакций в день, когда вы превысили свой счет. Кроме того, если на вашем счете остается овердрафт, ваш банк может также взимать с вас ежедневные проценты по ссуде.

Есть практическая причина для клиринга более крупных платежей перед более мелкими. Многие важные векселя и платежи по долгам, такие как платежи за автомобиль и ипотеку, обычно имеют крупный номинал. Причина в том, что лучше сначала провести клиринг этих платежей.Однако такие комиссии также являются чрезвычайно прибыльным источником дохода для банков.

Вы можете избежать комиссий за овердрафт, отказавшись от покрытия овердрафта, выбрав текущий счет без комиссии за овердрафт или сохранив деньги на привязанном счете.

Некоторые банки прощают от одного до четырех сборов за овердрафт в течение одного года, хотя вам, возможно, придется позвонить и спросить. Chase Bank, например, отказывается от комиссии за недостаточность средств, понесенных в течение четырех рабочих дней в течение каждого 12-месячного периода на его счетах Sapphire Checking.

Плата за обслуживание расчетного счета

В то время как банки традиционно считаются генерирующими доход за счет процентов, которые они взимают с клиентов за заемные деньги, плата за обслуживание была создана как способ получения дохода со счетов, которые не приносили достаточного дохода от процентов для покрытия расходов банка. В современном компьютерном мире обслуживание счета с балансом в 10 долларов обходится банку примерно в ту же сумму, что и счет с балансом в 2000 долларов.Разница в том, что в то время как более крупный счет приносит банку достаточно процентов, чтобы получить некоторый доход, счет в 10 долларов обходится банку дороже, чем приносит.

Банк компенсирует эту нехватку, взимая комиссию, когда клиенты не могут поддерживать минимальный баланс, выписывают слишком много чеков или, как только что обсуждалось, превышают счет.

Иногда есть способ избавиться от хотя бы части этих сборов. Если вы являетесь клиентом крупного банка (а не ссудо-сберегательного отделения в небольшом городке), лучший способ избежать уплаты единовременных комиссий — это вежливо спросить.Представители обслуживания клиентов в крупных банках часто имеют право снимать расходы на сотни долларов, если вы просто объясните ситуацию и попросите их отменить плату. Просто имейте в виду, что эти «отмены вежливости» обычно разовые.

Прямой депозит

Прямой депозит позволяет вашему работодателю в электронном виде переводить вашу зарплату на ваш банковский счет, что делает средства немедленно доступными для вас. Банки также извлекают выгоду из этой функции, поскольку она дает им стабильный поток доходов для кредитования клиентов.Из-за этого многие банки будут предоставлять бесплатную проверку (т. Е. Отсутствие минимального остатка или ежемесячной платы за обслуживание), если вы настроите прямой депозит для своей учетной записи.

Электронный перевод денежных средств

С помощью электронного перевода средств (EFT), также известного как банковский перевод, можно напрямую переводить деньги на ваш счет, не дожидаясь получения чека по почте. Большинство банков больше не взимают плату за электронные переводы.

Банкоматы

Банкоматы позволяют легко получить доступ к наличным деньгам с вашего текущего счета или сбережениям в нерабочее время, но важно знать о комиссиях, которые могут быть связаны с их использованием.Хотя вы, как правило, ничего не понимаете, когда используете банкомат своего собственного банка, использование банкомата другого банка может привести к дополнительным расходам как со стороны банка, которому принадлежит банкомат, так и со стороны вашего банка. Однако все более популярными становятся банкоматы без комиссии.

Безналичный расчет

Дебетовая карта стала основным продуктом для всех, кто использует текущий счет. Он обеспечивает простоту использования и портативность основной кредитной карты без бремени счетов по кредитным картам с высокой процентной ставкой.Многие банки предлагают защиту от мошенничества с нулевой ответственностью для дебетовых карт, чтобы помочь защитить от кражи личных данных в случае утери или кражи карты.

Текущие счета и проценты

Если вы выберете процентный текущий счет, будьте готовы платить много комиссий, особенно если вы не можете поддерживать минимальный баланс. Согласно исследованию Bankrate, в 2020 году средний минимальный баланс, необходимый для избежания ежемесячной комиссии по текущему счету процентов, составлял 7550 долларов, что на 6% больше, чем годом ранее.Самый распространенный баланс, необходимый для избежания комиссий по непроцентным текущим счетам, составляет 594 доллара.

Эта минимальная сумма обычно представляет собой совокупную сумму всех ваших счетов в банке, включая текущие счета, сберегательные счета и депозитные сертификаты. Если ваш баланс упадет ниже требуемого минимума, вам придется платить ежемесячную плату за обслуживание, которая в среднем составляет около 15 долларов США для процентных счетов. А в сегодняшнюю эпоху низких процентных ставок средняя доходность на этих счетах составляет всего около 0.04%, согласно исследованию Bankrate.

Лишь горстка банков обслуживает бесплатные текущие счета с процентной ставкой без каких-либо условий. Однако, если у вас есть давние благоприятные отношения с вашим банком, вы можете отказаться от комиссии с вашего текущего текущего счета, приносящего проценты.

Расчетный счет и кредитные баллы

Текущий счет может повлиять на ваш кредитный рейтинг и кредитный отчет при определенных обстоятельствах, но большинство основных операций с текущим счетом, таких как внесение и снятие средств, а также выписка чеков, не имеют никакого влияния.В отличие от кредитных карт, закрытие бездействующих текущих счетов с хорошей репутацией также не влияет на ваш кредитный рейтинг или кредитный отчет. И упущения, которые приводят к превышению средств на текущих счетах, не отображаются в вашем кредитном отчете, если вы своевременно позаботитесь о них.

Некоторые банки проводят мягкий запрос или извлекают ваш кредитный отчет, чтобы узнать, есть ли у вас достойный послужной список в обращении с деньгами, прежде чем они предложат вам текущий счет. Мягкие выплаты не влияют на ваш кредитный рейтинг.Если вы открываете текущий счет и подаете заявку на другие финансовые продукты, такие как жилищные ссуды и кредитные карты, банк, скорее всего, сделает серьезный запрос, чтобы просмотреть ваш кредитный отчет и кредитный рейтинг. Жесткие требования отражаются на вашем кредитном отчете на срок до 12 месяцев и могут снизить ваш кредитный рейтинг на целых пять пунктов.

Если вы подаете заявку на защиту текущего счета от овердрафта, банк, скорее всего, заберет ваш кредит, поскольку защита от овердрафта — это кредитная линия. Если вам не удается своевременно восстановить положительный баланс вашего счета после овердрафта, вы можете ожидать, что об инциденте будет сообщено в кредитные бюро.

Если у вас нет защиты от овердрафта, и вы переоцениваете свой текущий счет и не можете своевременно восстановить положительный баланс, банк может передать ваш счет коллекторскому агентству. В этом случае эта информация также будет передана в кредитные бюро.

Как открыть текущий счет

Помимо кредитных агентств, есть агентства, которые отслеживают и сообщают вашу банковскую историю. Официальное название этой табеля успеваемости на ваших банковских счетах — «Отчет о работе с клиентами».»Банки и кредитные союзы просматривают этот отчет, прежде чем разрешат вам открыть новый счет.

Два основных агентства по информированию потребителей, которые отслеживают подавляющее большинство банковских счетов в Соединенных Штатах, — это ChexSystems и Система раннего предупреждения.

Когда вы подаете заявку на новую учетную запись, эти агентства сообщают, возвращали ли вы чеки, отказывались ли платить за просрочку платежа или были ли счета закрыты из-за плохого управления.

Постоянный возврат чеков, невыплата комиссии за овердрафт, мошенничество или закрытие счета по какой-либо причине — все это может привести к тому, что банк или кредитный союз откажут вам в открытии нового счета.Согласно Закону о добросовестной кредитной отчетности (FCRA), если ваш текущий счет был закрыт из-за неправильного управления, эта информация может отображаться в вашем отчете о потребительском банковском обслуживании на срок до семи лет. Однако, согласно Американской ассоциации банкиров, большинство банков не будут сообщать о вас, если вы перерасходуете свой счет, при условии, что вы позаботитесь об этом в разумные сроки.

Если не о чем сообщать, это хорошо. Фактически, это лучший из возможных исходов. Это означает, что вы были образцовым владельцем счета.

Отказ в открытии счета

Если вы не были держателем модельного счета, вы можете попасть в черный список, не открывая текущий счет. Лучше всего избегать проблем до того, как они возникнут. Следите за своим текущим счетом и убедитесь, что вы регулярно проверяете баланс, чтобы избежать сборов и комиссий за овердрафт. Когда они случаются, убедитесь, что у вас достаточно средств для их оплаты, и чем скорее, тем лучше.

Если вам отказано, попросите банк или кредитный союз пересмотреть свое решение.Иногда возможность поговорить с банковским служащим — это все, что требуется, чтобы организация изменила свое мнение.

Вы также можете попробовать открыть сберегательный счет, чтобы наладить отношения с финансовым учреждением. Как только вы сможете получить текущий счет, его можно привязать к этому сберегательному счету, чтобы обеспечить защиту от овердрафта своими руками.

Даже если в вашей записи есть настоящие помарки, важно знать, как отслеживаются ваши данные и что вы можете сделать, чтобы исправить ошибку или исправить плохую историю.

Отслеживание и исправление ваших данных

Согласно FCRA, вы имеете право спросить банк или кредитный союз, какую из двух систем проверки они используют. Если проблема будет обнаружена, вы получите уведомление о раскрытии информации, которое, вероятно, проинформирует вас о том, что вы не сможете открыть учетную запись и почему. В то время вы можете запросить бесплатную копию отчета, на основании которого вы отказались.

Федеральный закон позволяет вам запрашивать бесплатный отчет о банковской истории один раз в год для каждого агентства, в это время вы можете оспорить неверную информацию и попросить исправить запись.Службы отчетности также должны рассказать вам, как оспаривать неточную информацию.

Вы можете и должны оспорить неверную информацию в своем банковском отчете. Это может показаться очевидным, но вам следует получить отчет, внимательно его проверить и убедиться, что он точен. Если это не так, выполните процедуры, чтобы исправить это, и уведомите банк или кредитный союз. Бюро финансовой защиты потребителей (CFPB) предлагает образцы писем для оспаривания неточной информации в вашей истории.

Когда вы обращаетесь в одно из агентств, предоставляющих отчеты, имейте в виду, что оно может попытаться продать вам другие продукты.Вы не обязаны их покупать, и отказ от них не должен повлиять на исход вашего спора.

У вас может возникнуть соблазн заплатить компании за «восстановление» вашей кредитной истории или проверки истории счета. Но большинство компаний по ремонту кредитов — мошенники. Кроме того, если негативная информация верна, службы отчетности не обязаны удалять ее на срок до семи лет. Единственный способ его законного удаления — это запросить его банк или кредитный союз, сообщивший информацию. Так что, возможно, вам лучше попытаться наладить отношения с учреждением самостоятельно.

Некоторые банки предлагают предоплаченные карточные счета только наличными для людей, которые не могут получить традиционные счета. После периода хорошего управления вы можете претендовать на получение обычной учетной записи.

Многие банки и кредитные союзы предлагают другие типы программ второго шанса с ограниченным доступом к счету, более высокими банковскими комиссиями и, во многих случаях, без дебетовой карты. Если вы являетесь кандидатом на участие в программе второго шанса, убедитесь, что банк застрахован FDIC. Если это кредитный союз, он должен быть застрахован Национальным управлением кредитных союзов (NCUA).

Что такое текущий счет?

Текущие счета — это финансовые счета, которые используются для ежедневного внесения и снятия наличных. Вы можете получить доступ к своим деньгам с помощью дебетовой карты, через онлайн-переводы или выписывая чеки.

Вот более подробный обзор текущих счетов, а также несколько советов по выбору подходящей учетной записи.

Для чего используется текущий счет?

Текущие счета — это удобное универсальное место для хранения денег в краткосрочной и среднесрочной перспективе.Ваш работодатель может напрямую вносить туда ваши чеки, вы можете связать их с платежными приложениями, такими как Venmo и PayPal, вы можете оплачивать счета через них и многое другое. Текущие счета — это строительный блок управления вашими деньгами, и они значительно упрощают любые финансовые задачи.

В чем разница между сберегательным и текущим счетами?

На текущих счетах нет ограничений на частоту снятия денег. В отличие от сберегательных счетов и депозитных сертификатов, текущие счета не накладывают много ограничений на то, как часто вы можете получать доступ к своим деньгам посредством покупок, снятия средств с дебетовых карт или переводов.

Обычно они идут с личными чеками и дебетовой картой или картой банкомата. Вы, вероятно, будете использовать дебетовую карту или карту банкомата для доступа к деньгам на вашем счете чаще, чем чеки.

У них обычно более низкие процентные ставки, чем на сберегательных счетах. Сберегательные счета или счета денежного рынка обычно имеют более высокие ставки, но имеют больше ограничений на то, сколько раз вы можете получить к ним доступ в месяц — согласно федеральному закону ограничение составляет шесть. Тем не менее, у некоторых провайдеров действительно есть текущие счета с высокими процентными ставками, обычно это финансовые учреждения, работающие только через Интернет.

Общие комиссии, связанные с текущими счетами

Комиссии могут оставить ненужную вмятину в вашем кармане. Вот некоторые из них, о которых следует знать:

Ежемесячная плата за обслуживание. Некоторые текущие счета, особенно в крупных национальных банках, взимают плату за обслуживание до 15 долларов в месяц. Некоторые провайдеры отказываются от комиссии, если вы соответствуете определенным критериям, таким как поддержание минимального баланса или настройка прямого депозита. Прочтите мелкий шрифт, прежде чем открывать счет.

Комиссия за овердрафт. Они взимаются, когда вы тратите больше, чем есть на вашем счете, и выбираете функцию, называемую защитой от овердрафта. Эти сборы могут быть дорогими; средняя комиссия за овердрафт в крупных банках составляет около 35 долларов. Хотите узнать больше? Эта история объясняет основы комиссии за овердрафт.

Если вы хотите максимально избежать комиссий, многие учреждения, работающие только в режиме онлайн, а также некоторые кредитные союзы и региональные банки предлагают бесплатные текущие счета и разумные комиссии за овердрафт.

Вот выборка текущих счетов без ежемесячной платы.

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. в Chime, депозиты застрахованы FDIC |

|

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. |

|

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой.Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Прочитать обзор |

|

Вот как выбрать текущий счет

Вот некоторые особенности, которые следует учитывать, прежде чем открывать новый текущий счет.

Ищите низкие комиссии или отсутствие комиссии и низкий или нулевой минимальный баланс.Лучшие текущие счета не взимают комиссию и не требуют высоких минимальных остатков.

Проверьте наличие широкой сети банкоматов. Если вы предполагаете, что вам нужно будет вносить и снимать наличные, вам следует поискать счет в учреждении, имеющем сеть банкоматов, к которым вы можете получить доступ.

Посмотрите, есть ли на счете процентная ставка. Большинство текущих счетов имеют низкий процент или вообще не имеют интереса, но вы можете найти счет, который предлагает приличную ставку.

Следите за бонусами за регистрацию.Некоторые провайдеры будут давать вам деньги за открытие у них счета — вот лучшие бонусы в этом месяце. Не следует выбирать аккаунт исключительно на основании рекламной акции, но это может помочь вам выбрать один из двух сопоставимых вариантов.

Рассмотрите также кредитные союзы, онлайн-банки и небанковских поставщиков финансовых услуг. Эти учреждения могут иметь определенные преимущества, которых нет у традиционных обычных банков. Онлайн-провайдеры, как правило, предлагают низкие или нулевые комиссии, высокие процентные ставки и удобные возможности мобильного банкинга.Кредитные союзы часто имеют надежное обслуживание клиентов и более высокие процентные ставки, чем традиционные банки.

Существует несколько различных типов текущих счетов.

Как открыть и настроить текущий счет

После того, как вы выбрали новую учетную запись, ее открытие в основном зависит от выполнения правильных шагов и наличия нескольких важных документов.

Теперь вы готовы начать пользоваться всеми преимуществами учетной записи. Это может включать в себя подписку на прямой депозит и онлайн-платежи, а также планирование автоматических переводов на ваш сберегательный счет, чтобы подкрепить ваше гнездо.Эти и другие функции сделают вас счастливыми, что вы нашли место для парковки и потратите свои деньги.

Текущие счета: что это такое?

Текущий счет — это банковский счет, который обеспечивает легкий доступ к вашим деньгам. Вы можете совершать покупки, используя свою дебетовую карту, чеки или данные учетной записи.

Узнайте больше о том, как работают проверочные счета.

Что такое текущий счет?

Текущий счет — это депозитный счет, который можно использовать для хранения и снятия денег.Проверка счетов позволяет легко получить доступ к своим средствам несколькими способами.

Вы можете получить доступ к своим деньгам, сняв наличные в банкомате или отделении, выписав чек, отправив электронный чек, настроив автоматический перевод или используя свою дебетовую карту. Текущие счета обычно используются для повседневных расходов.

Как работает текущий счет

Проверочные счета имеют очень мало ограничений, когда дело доходит до доступа к вашим средствам. У вас может быть дневной лимит снятия средств через банкомат, а ваша дебетовая карта может ограничивать сумму, которую вы можете списать со своего счета в определенный день.Помимо этого, вы можете совершать покупки и платежи, используя свой текущий счет, если на вашем счете достаточно денег для покрытия покупок.

В качестве компромисса для этой доступности текущие счета обычно не платят много процентов, а многие счета вообще не платят никаких процентов.

При проверке счетов может взиматься ежемесячная плата за обслуживание, но многие финансовые учреждения отказываются от этой платы, если вы отвечаете определенным требованиям. Например, вам может потребоваться поддерживать минимальный баланс или иметь определенную сумму прямых депозитов каждый месяц, чтобы избежать платы за обслуживание.

Общие сведения об опциях овердрафта

На этих счетах также есть комиссия за овердрафт. В обмен на комиссию за овердрафт ваш банк или кредитный союз покрывает транзакцию, превышающую сумму денег на вашем текущем счете. Ваш банк может предложить защиту от овердрафта, и вы сами решаете, использовать ли ее.

С защитой от овердрафта вы можете привязать другой счет (например, сберегательный) к своему текущему счету и автоматически переводить деньги, если у вас отрицательный баланс.Некоторые учреждения позволят вам перерасходовать до определенного лимита, а затем они начнут возвращать чеки и отклонять транзакции.

Когда вы используете защиту от овердрафта банка, с вас взимается комиссия за овердрафт; Согласно Бюро финансовой защиты потребителей, средняя комиссия за овердрафт составляет 34 доллара. Если вы откажетесь от защиты от овердрафта, любые транзакции, которые могут превысить баланс вашего текущего счета, будут отклонены. Это предотвращает взимание комиссии за овердрафт, но может означать, что вы не сможете совершать покупки, если вы не следите за своим балансом.

Открытие текущего счета

Вы можете открыть текущий счет, зайдя в филиал банка или кредитного союза или зарегистрировавшись онлайн. Вам нужно будет предоставить свой номер социального страхования, личную информацию, такую как ваш адрес и дату рождения, а также действующий документ, удостоверяющий личность, чтобы открыть счет. Вам также может потребоваться внести минимальный начальный депозит.

Когда вы открываете текущий счет, банк также запускает быструю проверку данных с помощью такой службы, как ChexSystems.ChexSystems хранит информацию о закрытых банковских счетах. Если о вас сообщили в ChexSystems или аналогичную компанию о наличии учетной записи с долгосрочным отрицательным балансом, вам может быть отказано в открытии учетной записи до устранения отрицательного баланса.

Большинство банков не открывают текущий счет для несовершеннолетних, поэтому, если вы моложе 18 лет, вам понадобится лицо, подписывающее счет.

Банкииногда предлагают денежные бонусы в качестве стимула для открытия текущего счета, так что это то, на что стоит обратить внимание, когда вы покупаете новый текущий счет.Обычно вы должны соблюдать такие требования, как поддержание определенного баланса.

Текущий счет против сберегательного счета

| Расчетный счет | Сберегательный счет |

|---|---|

| Мало лимитов на снятие средств | Ограниченное количество выводов в месяц |

| Выплачивает мало или не выплачивает проценты | Выплачивает низкую процентную ставку |

| Возможность производить прямые платежи с помощью чеков, дебетовых карт и информации о счете | Возможность совершать прямые платежи с использованием данных вашего аккаунта с учетом ваших лимитов на снятие средств |

Сберегательные счета предназначены для хранения ваших денег.Обычно они платят низкую процентную ставку, но это больше, чем то, что вы обычно видите на текущем счете.

Сберегательные счета обычно ограничивают количество «удобных» транзакций, которые вы можете совершить в конкретный месяц. Удобные транзакции включают автоматические переводы со сберегательных счетов на другие счета, а также онлайн-переводы и переводы по телефону со сберегательного счета. Финансовые учреждения могут также ограничить количество снятия средств со сберегательного счета в банкомате или лично.

Сберегательные счета также ограничивают прямые покупки. Вы можете оплачивать счета онлайн, используя информацию о своем сберегательном счете, но вы не можете использовать дебетовую карту или чек для совершения покупок с использованием средств непосредственно со сберегательного счета. Сначала вам нужно будет перевести деньги на текущий счет.

Ключевые выводы

- Текущий счет — это банковский счет, обеспечивающий легкий доступ к вашим деньгам. Вы можете совершать покупки, используя свою дебетовую карту, чеки или данные учетной записи.

- Текущие счета обычно предлагают низкие проценты или нулевые проценты. У них может быть плата за обслуживание, но от нее часто можно отказаться, выполнив требования к остатку или прямому депозиту.

- Вы можете выбрать, включать ли защиту от овердрафта. Если вы согласитесь, банк покроет расходы, превышающие ваши доступные средства, но также будет взимать плату за эту услугу.

- Откройте счет онлайн или посетив филиал. Вам понадобится ваш номер социального страхования и удостоверение личности государственного образца. Сберегательные счета

- предлагают более высокие процентные ставки, но ограниченный доступ к вашим средствам.

Что такое текущий счет и как он работает?

Текущий счет — это тип банковского счета, который позволяет выписывать чеки, используя деньги, которые вы вносите. В наши дни большинство людей с текущими счетами используют банкоматы и дебетовые карты гораздо чаще, чем выписывают чеки. Проверочные счета — это самый простой тип счета для небольших, частых расходов, и они также обычно используются для получения прямых депозитов.В результате они играют большую роль в повседневной жизни, чем любой другой финансовый продукт. Для большинства потребителей текущие счета — это первая точка знакомства с миром личных финансов.

Определение текущего счета

Строго говоря, единственное, что определяет текущий счет, — это возможность выписывать чеки. Однако современные текущие счета включают дебетовые карты, которые вы можете использовать для снятия денег в банкомате или смахивания для прямых покупок, как кредитную карту.Некоторые банки по-прежнему включают в себя бесплатный набор распечатанных чеков при открытии счета, но использование личных чеков неуклонно сокращается.

Расчетный счет: типовые характеристики

- Дебетовая карта для снятия наличных в банкоматах и покупок в торговых точках

- Один бесплатный заказ именных чеков

- Прямые депозиты от вашего работодателя или пенсионного плана

- Возможность отправлять деньги с помощью переводов ACH и банковских переводов

Текущий счет также может упростить ваши повседневные финансы за счет автоматизации депозитов и платежей.Работодатели могут организовать прямые переводы вашей зарплаты на текущий счет, чтобы вы получили деньги как можно скорее, а онлайн-оплата счетов может гарантировать, что вы всегда вовремя оплачиваете свои счета. Совершать переводы другим людям с банковскими счетами также становится намного проще, если у вас есть собственный текущий счет.

Банки могут также предлагать небольшие денежные поощрения или другие льготы, такие как подарочные карты, для открытия текущих счетов и создания прямого депозита. Хотя изначально эти преимущества могут показаться привлекательными, самое важное, что вам следует учитывать, — это особенности и комиссии самого текущего счета.

Различные виды расчетных счетов

Хотя основные функции текущих счетов в разных банках довольно схожи, мы включили разбивку по различным типам, доступным на рынке.

Standard | Клиенты, которым нужен надежный сервис в обычных условиях |

|

|

Онлайн | Клиенты, которым не нужны личные банковские услуги |

|

|

Бизнес | Владельцы бизнеса |

|

|

Премия | Клиенты с большой суммой вкладов |

|

|

Студент | Учащийся средней школы и колледжа |

|

|

Старшие | Старшие квалификационные |

|

|

Второй шанс | Клиенты с плохой банковской историей, которые не могут получить другие счета |

|

|