Калькулятор пеней — Контур.Бухгалтерия — СКБ Контур

Если платить налоги и взносы не в полной сумме или с опозданием, будут санкции. Одна из них — пени. Пени составляют процент от неуплаченной суммы и растут с каждым днем просрочки платежа, пока компания полностью не погасит свои обязательства перед бюджетом. Расскажем, как посчитать пени и чем поможет онлайн-калькулятор.

Кто должен считать пени

Налоговая начисляет пени компаниям, которые уплатили налоги, авансовые платежи или страховые взносы с опозданием (ст. 75 НК РФ). Чтобы заплатить пени, дождитесь требования ИФНС. Налоговая сама должна указать на просрочку уплаты и рассчитать пени.

Если вы нашли недоимку и хотите ее закрыть, посчитайте пени самостоятельно, заплатите недоимку

и пени, а затем подайте уточненную декларацию. Только так получится избежать штрафа (ст. 81 НК РФ). Если сначала подать уточненку, а потом заплатить налог и пени,

инспекция назначит штраф.

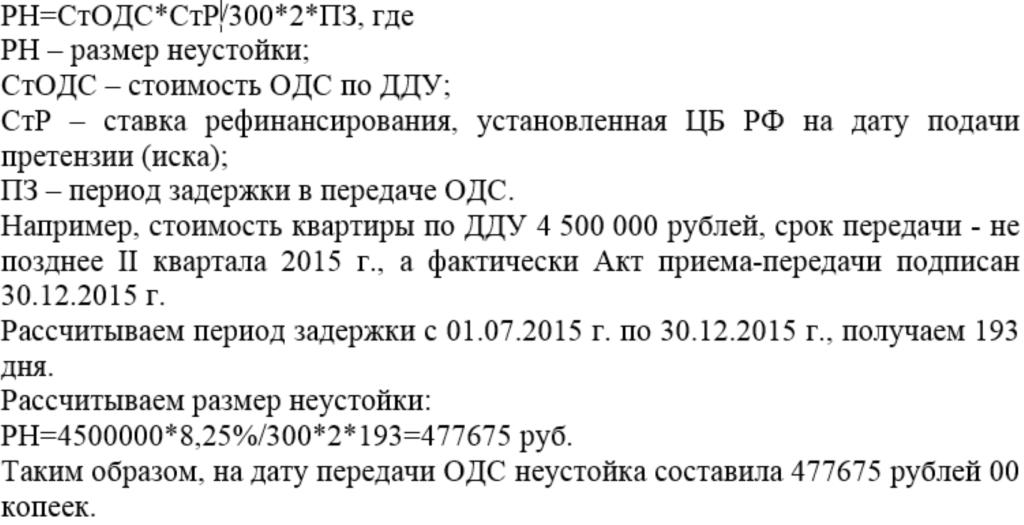

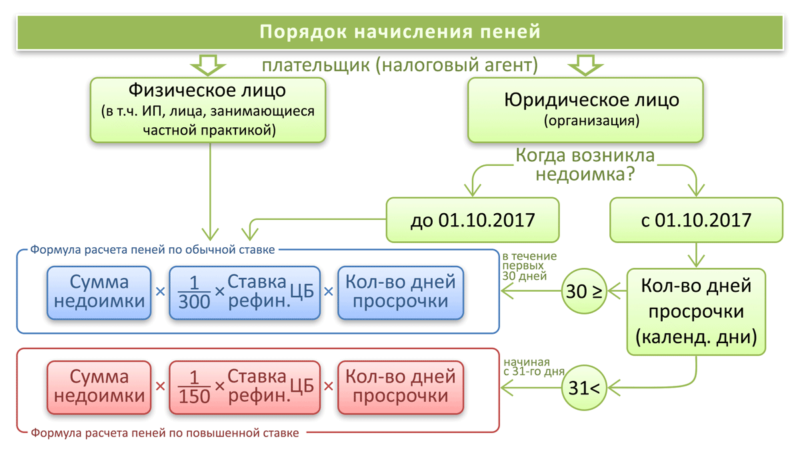

Как рассчитать пени

Задолженность возникла не раньше 28 декабря 2018 года

Пени начисляют с даты возникновения задолженности до даты погашения включительно. Для расчета учитывают каждый календарный день просрочки, включая праздники, выходные и нерабочие дни.

Пример. ООО «Яблоко» в 2020 году просрочило уплату авансового платежа по налогу на прибыль. Его нужно было заплатить 28 июля 2020 года, но организация перечислила платеж 5 августа. Пени начислят за 8 календарных дней — с 29 июля по 5 августа включительно.

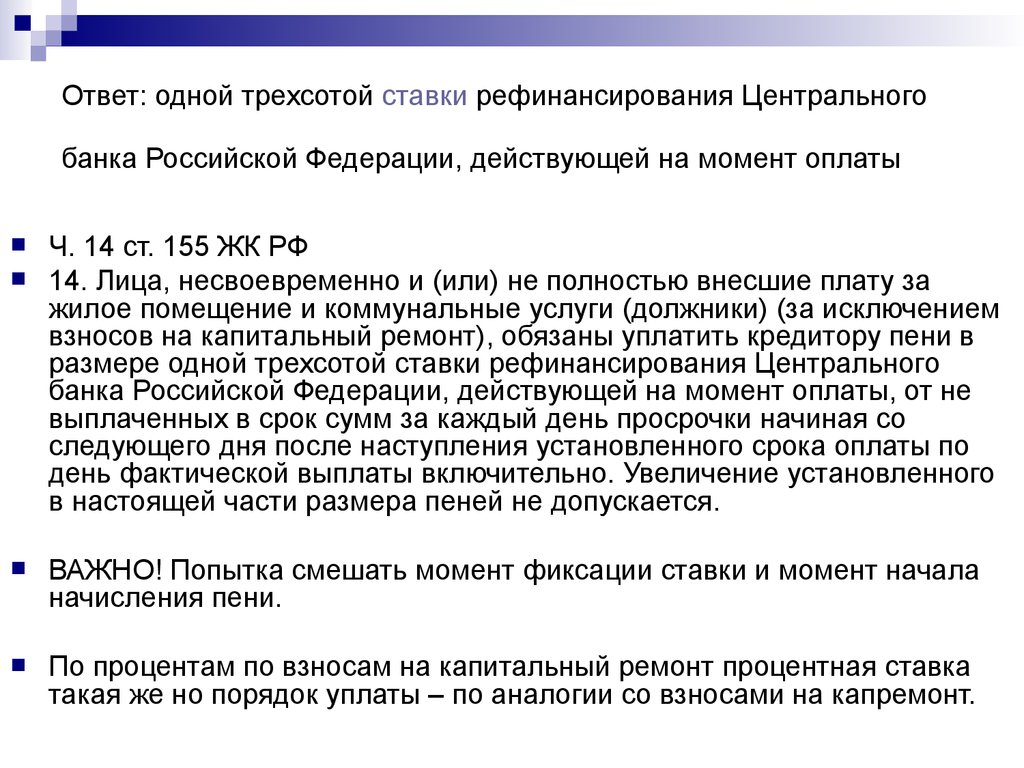

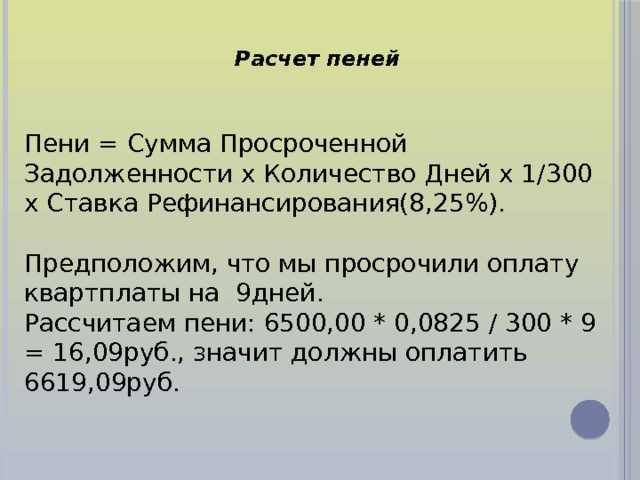

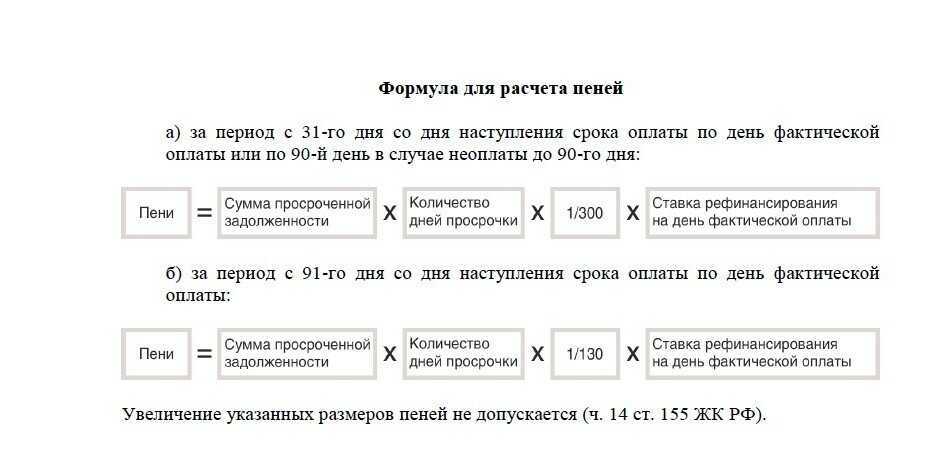

Предприниматели и физлица платят пени за весь период просрочки по ставке 1/300 ставки рефинансирования ЦБ РФ. Для организаций ставка меняется в зависимости от периода просрочки (ст. 75 НК РФ, ст. 13 Федерального закона от 30.11.2016 № 401-ФЗ):

-

С 1-го по 30-й день — 1/300 ставки рефинансирования на период просрочки.

Пени за просрочку до 30 дней = Сумма задолженности × Календарные дни просрочки × 1/300 ставки рефинансирования

-

С 31-го дня — 1/150 ставки рефинансирования, которая действовала с 31-го дня.

Пени за просрочку с 31-го дня = Сумма задолженности × Календарные дни просрочки с 31-го дня × 1/150 ставки рефинансирования

Важно! Сумма пеней не может превышать сумму задолженности. Если пени оказались больше, в бюджет нужно заплатить пени в размере неуплаченного или невовремя уплаченного взноса, налога, авансового платежа, но не более суммы долга (п. 3 ст. 75 НК РФ).

Задолженность возникла с 1 октября 2017 по 27 декабря 2018

Пени начисляют со следующего за крайним сроком уплаты дня и до даты погашения недоимки, исключая этот день (письмо ФНС от 06.12.2017 № ЗН-3-22/7995).

Порядок расчета пеней аналогичен предыдущему. Для ИП ставка равна 1/300 на весь период,

для организаций она повышается:

Для ИП ставка равна 1/300 на весь период,

для организаций она повышается:

-

С 1-го по 30-й день — 1/300 ставки рефинансирования на период просрочки.

-

С 31-го дня — 1/150 ставки рефинансирования, которая действовала с 31-го дня.

Важно! По недоимкам, которые возникли до 28 декабря 2018 года нет ограничений. Сумма пеней не может превышать сумму задолженности.

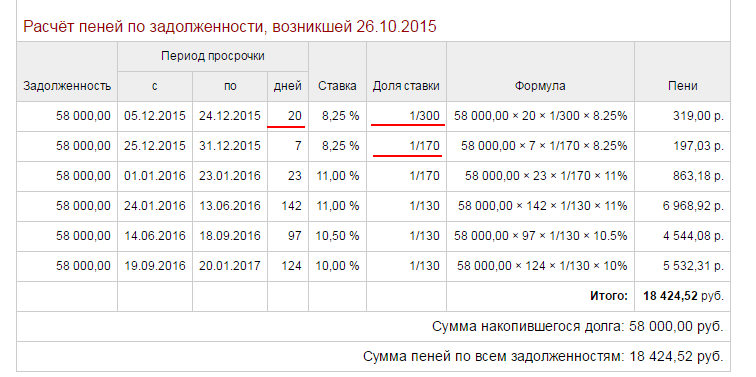

Задолженность возникла до 1 октября 2017 года

Порядок расчета пеней практически идентичен действовавшему в период с 1 октября 2017 по 27 декабря 2018. Сумма пеней не ограничена и даты, которые принимаются к расчету, совпадают.

Единственное отличие в формуле расчета. Ключевая ставка рефинансирования берется в размере 1/300 на весь период просрочки. Исключений не предусмотрено.

Как заплатить пени

Порядок уплаты пеней аналогичен для страховых взносов и налогов. Платите их вместе с суммой

недоимки либо после уплаты всей суммы налога, взноса (п. 5, 7 ст. 75 НК РФ, п. 7 ст. 26.11 Закона № 125-ФЗ).

Платите их вместе с суммой

недоимки либо после уплаты всей суммы налога, взноса (п. 5, 7 ст. 75 НК РФ, п. 7 ст. 26.11 Закона № 125-ФЗ).

Чтобы заплатить пени, оформите отдельное платежное поручение. В его поле 104 отразите КБК для пеней по соответствующему налогу или взносу. В поле 24 укажите, что платите пени, за какой период и реквизиты требования налоговой, если оно есть.

В поле 106 укажите код основания платежа. Например, добровольно (ЗД), по требованию налоговой (ТР), по акту налоговой проверки (АП). В зависимости от кода заполняются поля 107-109. Для пеней по взносам на травматизм в полях 106-109 проставьте «0».

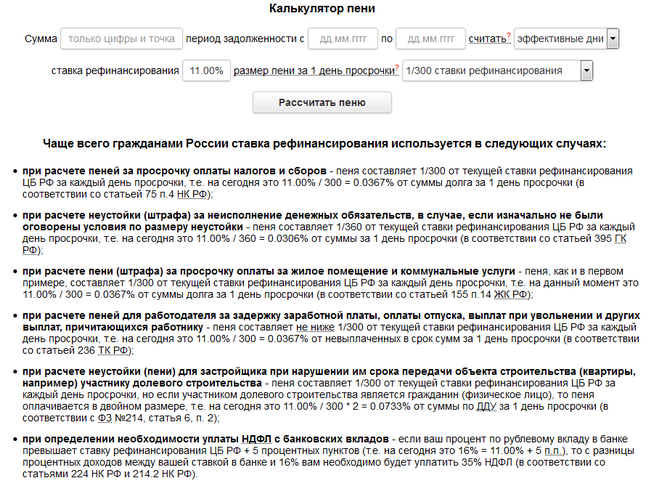

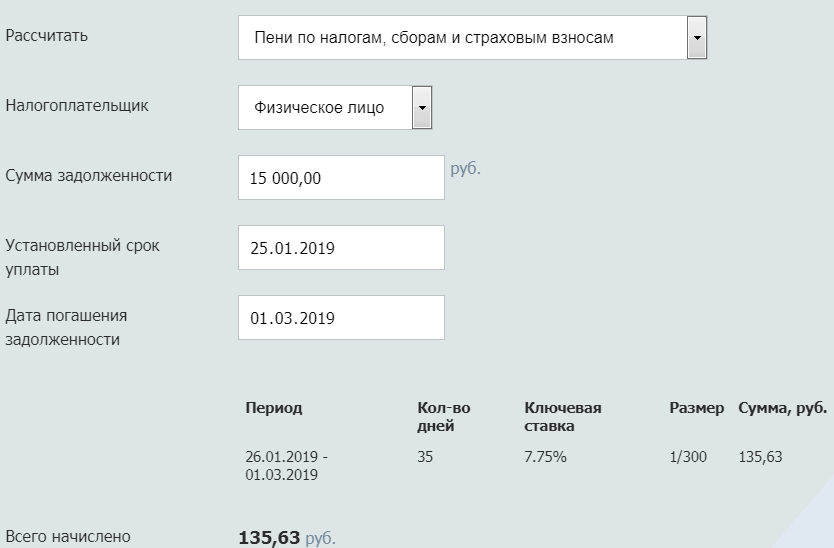

Расчет пеней на онлайн-калькуляторе — инструкция

Выберите тип должника: физическое лицо, индивидуальные предприниматель или юридическое лицо. От этого зависит порядок расчета пеней. А также впишите сумму задолженности, по которой начислены пени.

Впишите установленный срок уплаты налога или взноса, который вы не смогли соблюсти. Помните,

что пени начинают начисляться со следующего дня.

Помните,

что пени начинают начисляться со следующего дня.

Рядом укажите дату фактической уплаты налога. Поставьте галочку о том, нужно ли включать в просрочку день оплаты. она включается в расчет по задолженностям с 28 декабря 2018 года, раньше этот день исключался.

Затем нажмите кнопку «Рассчитать», чтобы получить результат в правой части калькулятора. Он учтет изменение ставки рефинансирования и продолжительность просрочки. Готовый расчет можно распечатать прямо из калькулятора.

К списку калькуляторов

Калькулятор пеней по налогам и страховым взносам \ КонсультантПлюс

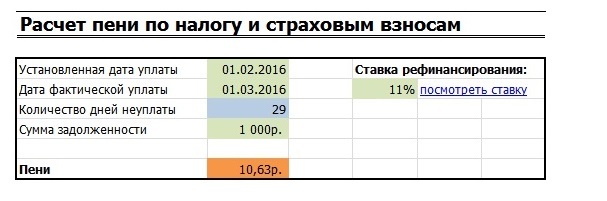

Порядок расчёта

До 31.12.2022 включительно:

недоимка × ставка рефинансирования × 1 / 300 × количество календарных дней просрочки

С 01.01.2023 включительно:

недоимка × ключевая ставка × 1 / 300 × количество календарных дней просрочки

До 01.10.2017:

недоимка × ставка рефинансирования × 1 / 300 × количество календарных дней просрочки

С 01. 10.2017 по 08.03.2022 включительно:

10.2017 по 08.03.2022 включительно:

До 30 дней просрочки:

сумма недоимки × ставка рефинансирования × 1 / 300 × количество дней просрочки

Cвыше 30 дней:

сумма недоимки × ставка рефинансирования × 1 / 150 × количество дней просрочки

С 09.03.2022 по 31.12.2022 включительно:

недоимка × ставка рефинансирования × 1 / 300 × количество календарных дней просрочки

С 01.01.2023 по 31.12.2023 включительно:

недоимка × ключевая ставка × 1 / 300 × количество календарных дней просрочки

С 01.01.2024 включительно:

До 30 дней просрочки:

сумма недоимки × ключевая ставка × 1 / 300 × количество дней просрочки

Cвыше 30 дней:

сумма недоимки × ключевая ставка × 1 / 150 × количество дней просрочки

недоимка × ставка рефинансирования × 1 / 300 × количество календарных дней просрочки

Примечание

Калькулятор не учитывает нерабочие дни, вводимые в субъектах РФ в связи с распространением коронавируса (напр.

День погашения задолженности не включен в количество дней просрочки (п. 3 ст. 75 НК РФ, Письмо Минфина России от 05.07.2016 N 03-02-07/2/39318, Письмо ФНС России от 06.12.2017 N ЗН-3-22/7995@).

День погашения задолженности включен в количество дней просрочки (п. 3 ст. 75 НК РФ).

День погашения задолженности включен в количество дней просрочки

(п. 3 ст. 75

НК РФ).

3 ст. 75

НК РФ).

День погашения задолженности включен в количество дней просрочки (п. 3 ст. 26.11 ФЗ от 24.07.1998 N 125-ФЗ).

На период с 09.03.2022 по 31.12.2023 для организаций установлена фиксированная ставка пени, в размере 1/300 действующей в этот период ставки рефинансирования согласно п. 4 ст. 75 НК РФ либо ключевой ставки согласно п. 5 ст. 75 НК РФ.

С 01.01.2023 для платежей, входящих в единый налоговый платеж,

под количеством календарных дней просрочки понимается их количество в периоде существования отрицательного сальдо единого налогового счета,

указанного в качестве суммы задолженности (абз. З п. 3 ст. 11.3,

п.п. 3,

4 ст. 75 НК РФ).

З п. 3 ст. 11.3,

п.п. 3,

4 ст. 75 НК РФ).

Режим нерабочих дней не влияет на порядок определения периода начисления пени по взносам на страхование от несчастных случаев (п. 4 ст. 22 Федерального закона от 24.07.1998 N 125-ФЗ).

Выбранный период начисления пени завершится в будущем. Расчёт произведён по актуальной на текущую дату ключевой ставке ЦБ РФ. В дальнейшем ставка может измениться.

Дата начала периода начисления пени изменена с на согласно п. 7 ст. 6.1, п. 3 ст. 75 НК РФ.

Дата начала периода начисления пени изменена с на в связи с распространением на налогоплательщика режима нерабочих дней на основании п. 7 ст. 6.1, п. 3 ст. 75 НК РФ.

isBefore2023 && cc.isBefore2023.from»> Дата начала периода начисления пени была изменена с на согласно п. 7 ст. 6.1, п. 3 ст. 75 НК РФ для налогоплательщиков, на которых распространяется режим нерабочих дней.Дата начала периода начисления пени была изменена с на согласно п. 7 ст. 6.1, п. 3 ст. 75 НК РФ для налогоплательщиков, на которых распространяется режим нерабочих дней.

() указано как первый день начисления пени. Если пени рассчитываются с первого дня просрочки, то последним днем срока для уплаты определено (). Для налогоплательщиков, на которых распространяется режим нерабочих дней, по правилам п. 7 ст. 6.1, п. 3 ст. 75 НК РФ днем уплаты является ближайший рабочий день, следующий за – , а первым днём начисления пени – . Для остальных налогоплательщиков порядок определения первого дня начисления пени не меняется.

() указано как первый день начисления пени. Если пени рассчитываются с первого дня просрочки, то последним днем срока для уплаты определено ().

Для остальных налогоплательщиков по правилам п. 7 ст. 6.1, п. 3 ст. 75 НК РФ днем уплаты является ближайший рабочий день, следующий за – , а первым днём начисления пени – .

Дата начала периода начисления пени изменена с на согласно п. 4 ст. 22, п. 3 ст. 26.11 Федерального закона от 24.07.1998 N 125-ФЗ.

() указано как первый день начисления пени. Если пени рассчитываются с первого дня просрочки, то последним днем срока для уплаты определено (). По правилам п. 7 ст. 6.1, п. 3 ст. 75 НК РФ днем уплаты является ближайший рабочий день, следующий за – , а первым днём начисления пени – .

Если пени рассчитываются с первого дня просрочки, то последним днем срока для уплаты определено (). По правилам п. 7 ст. 6.1, п. 3 ст. 75 НК РФ днем уплаты является ближайший рабочий день, следующий за – , а первым днём начисления пени – .

() указано как первый день начисления пени. Если пени рассчитываются со дня возникновения недоимки, то последним днем срока для уплаты определено (). По правилам п. 7 ст. 6.1, п. 3 ст. 75 НК РФ и в соответствии с позицией ВС РФ (Кассационное определение Судебной коллегии по административным делам ВС РФ от 28.05.2019 N 83-КА19-2) нем уплаты является ближайший рабочий день, следующий за – , а первым днём начисления пени – .

() указано как первый день начисления пени. Если пени рассчитываются с первого дня просрочки, то последним днем срока для уплаты определено (). По правилам п. 4 ст. 22, п. 3 ст. 26.11 Федерального закона от 24.07.1998 N 125-ФЗ днем уплаты является ближайший рабочий день, следующий за – , а первым днём начисления пени – .

4 ст. 22, п. 3 ст. 26.11 Федерального закона от 24.07.1998 N 125-ФЗ днем уплаты является ближайший рабочий день, следующий за – , а первым днём начисления пени – .

() указано как первый день начисления пени. Если пени рассчитываются с первого дня просрочки, то последним днем срока для уплаты определено () – нерабочий день.

По правилам п. 7 ст. 6.1, п. 3 ст. 75 НК РФ днем уплаты является ближайший рабочий день, следующий за – , а первым днём начисления пени – .

Дата начала периода начисления пени изменена с на на основании п. 7 ст. 6.1, п. 3 ст. 75 НК РФ, Указа Президента РФ от 29.05.2020 № 345.

() указано как первый день начисления пени. Если пени рассчитываются с первого дня просрочки, то последним днем срока для уплаты определено () – нерабочий день в соответствии со ст. 2 Закона РФ от 14. 03.2020 N 1-ФКЗ, Указом Президента РФ от 01.06.2020 N 354.

03.2020 N 1-ФКЗ, Указом Президента РФ от 01.06.2020 N 354.

По правилам п. 7 ст. 6.1, п. 3 ст. 75 НК РФ днем уплаты является ближайший рабочий день, следующий за – , а первым днём начисления пени – .

Дата начала периода начисления пени изменена с на на основании п. 7 ст. 6.1, п. 3 ст. 75 НК РФ, ст. 2 Закона РФ от 14.03.2020 N 1-ФКЗ, Указа Президента РФ от 01.06.2020 № 354.

Дата начала периода начисления пени изменена с на на основании п. 7 ст. 6.1, п. 3 ст. 75 НК РФ, ст. 2 Закона РФ от 14.03.2020 N 1-ФКЗ, Указа Президента РФ от 01.06.2020 № 354.

Дата начала периода начисления пени изменена с на на основании п. 7 ст. 6.1, п. 3 ст. 75 НК РФ, Указа Президента РФ от 23.04.2021 № 242.

Калькулятор рефинансирования | Bankrate

Что такое рефинансирование ипотеки?

Рефинансирование ипотечного кредита — это замена текущего ипотечного кредита на новый. Как и в случае с любым другим кредитом, вы подаете заявку на рефинансирование, которое включает в себя тщательную проверку вашей кредитной истории, дохода, трудовой книжки и финансов. Кредитор заказывает оценку дома, чтобы оценить текущую рыночную стоимость вашего дома, а также определить, сколько капитала у вас есть в нем.

Как и в случае с любым другим кредитом, вы подаете заявку на рефинансирование, которое включает в себя тщательную проверку вашей кредитной истории, дохода, трудовой книжки и финансов. Кредитор заказывает оценку дома, чтобы оценить текущую рыночную стоимость вашего дома, а также определить, сколько капитала у вас есть в нем.

Когда вы рефинансируете, заемные деньги из вашего нового кредита погашают ваш существующий кредит. Большинство людей рефинансируют, чтобы зафиксировать более низкую процентную ставку и уменьшить ежемесячный платеж или сократить срок своей ипотеки. Вы также можете получить рефинансирование наличными, которое позволяет вам брать взаймы под залог вашего дома, вытягивая часть разницы между тем, что вы все еще должны, и его текущей стоимостью. Многие кредиторы ограничивают рефинансирование наличными в размере 80 процентов от общей стоимости дома по большинству типов кредитов. В идеале, вы также получите более низкую ставку в процессе. Деньги, которые вы получаете от капитала вашего дома, могут быть использованы для консолидации долга с более высокими процентами или для улучшения вашего дома.

Сколько стоит рефинансирование ипотеки?

Хотя рефинансирование может сэкономить вам деньги в долгосрочной перспективе, оно предполагает авансовые платежи. Рефинансирование обычно включает в себя те же сборы, которые вы заплатили при первой покупке дома, например:

- Комиссия кредитора, включая комиссию за оформление ипотечного кредита, сборы за выдачу кредита и баллы

- Сборы третьих сторон, такие как плата за оценку, регистрацию документов и проверку кредитоспособности

- Поиск титула/страховые сборы

- Затраты на условное депонирование налогов на недвижимость и страхование домовладельцев

Ваши затраты на закрытие будут варьироваться в зависимости от новой суммы кредита, вашего кредитного рейтинга и отношения долга к доходу, кредитной программы и процентной ставки.

Поиск кредитора, который не только предлагает конкурентоспособную процентную ставку, но и самую низкую комиссию, стоит вашего времени и усилий. Поскольку рефинансирование может стоить тысячи долларов, убедитесь, что рефинансирование принесет вам ощутимую финансовую выгоду, и что вы останетесь дома достаточно долго, чтобы возместить сборы.

Поскольку рефинансирование может стоить тысячи долларов, убедитесь, что рефинансирование принесет вам ощутимую финансовую выгоду, и что вы останетесь дома достаточно долго, чтобы возместить сборы.

Какова точка безубыточности при рефинансировании ипотеки и почему это важно?

При принятии решения о рефинансировании ипотечного кредита ключевым моментом является то, когда вы окупите свои расходы. Точка безубыточности рассчитывается путем сложения всех затрат на закрытие рефинансирования и выяснения того, сколько лет вам потребуется, чтобы компенсировать эти затраты за счет экономии от вашего нового платежа по ипотеке по сравнению с вашим предыдущим. Рефинансирование имеет больше смысла, если вы планируете оставаться в своем доме дольше, чем точка безубыточности, в противном случае вы потенциально можете потерять деньги.

Как долго вы планируете оставаться дома и почему это важно?

Прежде чем рефинансировать, вы должны сначала решить, как долго вы планируете оставаться в своем доме. Рефинансирование, если вы планируете переехать через несколько лет, не всегда имеет финансовый смысл, даже если вы получаете более низкую процентную ставку, потому что у вас может не хватить времени, чтобы окупить затраты на закрытие. Большинство экспертов говорят, что вы захотите жить в своем доме по крайней мере через два-пять лет после рефинансирования, но вам следует сделать собственный расчет безубыточности, чтобы выяснить, что имеет для вас наибольший смысл.

Рефинансирование, если вы планируете переехать через несколько лет, не всегда имеет финансовый смысл, даже если вы получаете более низкую процентную ставку, потому что у вас может не хватить времени, чтобы окупить затраты на закрытие. Большинство экспертов говорят, что вы захотите жить в своем доме по крайней мере через два-пять лет после рефинансирования, но вам следует сделать собственный расчет безубыточности, чтобы выяснить, что имеет для вас наибольший смысл.

Каковы наиболее распространенные причины для рефинансирования ипотечного кредита?

Домовладельцы рефинансируют свою ипотеку по разным причинам. Независимо от того, какова ваша мотивация для рефинансирования, результат должен улучшить ваше финансовое положение. Вот несколько распространенных причин, по которым домовладельцы решают рефинансировать ипотечный кредит:

- Чтобы зафиксировать более низкую процентную ставку и уменьшить свои ежемесячные платежи. Домовладельцы, которые улучшили свой кредитный рейтинг или снизили отношение долга к доходу, например, могут иметь право на более высокую ставку сегодня, если они рефинансируют.

- Чтобы перейти от ипотеки с регулируемой процентной ставкой, или ARM, к кредиту с фиксированной процентной ставкой . Заемщики, которые взяли ARM, но планируют остаться в своих домах, могут захотеть рефинансироваться в более стабильный кредит с фиксированной ставкой до того, как ARM сбрасывается на переменную ставку, а платежи станут недоступными или, по крайней мере, менее предсказуемыми.

- Чтобы получить наличные из собственного капитала. Рефинансирование с выплатой наличных позволяет вам использовать собственный капитал вашего дома, заменив существующую ипотеку на новую на большую сумму кредита, взяв разницу наличными.

- Снять заемщика с ипотеки. Развод — еще одна причина для рефинансирования, чтобы получить имя вашего бывшего супруга от кредита. Это может также применяться, если вы купили дом с другим родственником или другом. Человек, который рефинансирует кредит на свое имя, должен будет претендовать на новый кредит исключительно с их собственным доходом, кредитом и работой.

Не забывайте, что снятие с кого-либо ипотечного кредита не лишает его права собственности на дом, что может потребовать подачи юридического документа, называемого актом об отказе от права собственности (для получения рекомендаций ознакомьтесь с законами о собственности вашего штата).

Не забывайте, что снятие с кого-либо ипотечного кредита не лишает его права собственности на дом, что может потребовать подачи юридического документа, называемого актом об отказе от права собственности (для получения рекомендаций ознакомьтесь с законами о собственности вашего штата). - Чтобы избавиться от ипотечного страхования FHA. Для заемщиков с кредитом, застрахованным Федеральной жилищной администрацией, известным как кредит FHA, рефинансирование в обычную ипотеку может исключить ежегодные платежи по ипотечному кредиту, как только вы достигнете 20-процентного капитала в своем доме.

Следующие шаги по рефинансированию

Если вы посмотрели на цифры и решили, что рефинансирование имеет смысл, то пришло время поискать рефинансирующего кредитора. Свяжитесь с вашим текущим ипотечным сервисом, а также с национальными банками, кредитными союзами, онлайн-ипотечными кредиторами и, возможно, с ипотечным брокером, чтобы сравнить ставки и условия рефинансирования.

Убедитесь, что вы предоставили все в письменном виде, например сборы и процентные ставки. Кредиторы отправят вам оценку кредита, которая разбивает детали вашего нового кредита и все сборы. Оценка кредита — отличный инструмент для сравнения покупок, который дает вам наиболее четкое представление о том, какой кредитор поможет вам достичь ваших целей рефинансирования.

Где я могу найти дополнительную информацию о рефинансировании ипотеки?

Посетите нашу страницу ресурсов по рефинансированию, где вы найдете калькуляторы, инструменты и статьи, которые помогут вам в вашем путешествии по рефинансированию ипотеки. Какими бы ни были ваши цели, калькулятор рефинансирования ипотечного кредита на этой странице может помочь вам проделать некоторую первоначальную работу, чтобы увидеть, сэкономит ли рефинансирование ваши деньги. Как только вы будете готовы предпринять следующие шаги, пришло время делать покупки кредиторам.

Калькулятор рефинансирования ипотечного кредита: Должен ли я рефинансировать?

Вы для нас на первом месте.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Итак, как мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Рефинансирование уменьшит ваш ежемесячный платеж по ипотеке на 268 долларов.

При рефинансировании вы заплатите на 41 289 долларов больше в течение первых 5 лет.

Всего сбереженийНасколько меньше вы заплатили бы за это количество лет путем рефинансирования.

$ 41 289

5 лет

Ежемесячная экономия платежей

Current

$ 1 633

Новый

$ 1,366

Savings

+$ 268

.

В течение 5 года

Налоговые вычеты по уплаченным процентам не учитывались в

Насколько меньше будут ваши платежи (плюс затраты на закрытие) в течение выбранного количества лет. Если это число отрицательное, это означает, что ваш платеж увеличился.

Стоимость закрытия

Основная сумма

Проценты

Сэкономить денежные средства

Оригинальный кредит

$ 47K

$ 51k

$ 98K

—

$ 51K

$ 98K

—

005

Новый кредит

7 тысяч долларов

15 тысяч долларов

67 тысяч долларов

9 тысяч долларов

=

Разница в основной сумме, выплаченной до этого момента по новой ссуде, по сравнению с основной суммой, которую вы бы заплатили по старой ссуде.

Первоначальная основная сумма, уплаченная до этого момента

47 тысяч долларов

—

Новая основная сумма, уплаченная до этого момента

15 тысяч долларов

=

Разница в уплаченной основной сумме

меньше, чем вы бы заплатили 30005

выбранное количество лет путем рефинансирования.

Сэкономить денежные средства

$ 9K

+

Разница в капитале

$ 32K

=

Общая сбережения

$ 41K

Save & Exit

Причина для переоборудования

.

Местонахождение дома

СуммаСумма, которую вы заняли.

СрокКоличество лет, в течение которых вы должны погасить кредит (часто 30 или 15 лет).

Процентная ставкаВы можете найти процентную ставку (а также сумму и срок) в документации по кредиту.

Год выдачи Год, когда вы взяли кредит.

СрокПродолжительность нового кредита в годах.

Процентная ставкаНовая процентная ставка.

Сумма выплатыСумма вашего дома, которую вы планируете получить наличными. Ваш новый кредит увеличится на эту сумму.

Заключительные расходыСборы за оформление, оценку и другие сборы, взимаемые кредитором и третьими лицами. Стоимость закрытия обычно составляет от 2% до 5% от суммы кредита. Мы оценили ваши затраты на закрытие как 3% от суммы вашего рефинансирования, но вы можете указать здесь другую сумму.

Уточнить результаты

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Зафиксируйте свою ставку:

На основании ваших данных, вот некоторые из наших кредитных партнеров, которых мы рекомендуем:

Подходит для: покупателей жилья впервые и других заемщиков, которым нужен широкий выбор кредитов.

Начать работу

Подходит для: заемщиков, которые ценят удобство в Интернете и в пути для полностью цифрового жилищного кредита с неизменно признанным обслуживанием клиентов.

Начало работы

Подходит для: технически подкованных заемщиков, предпочитающих онлайн-опыт.

Начало работы

Хотите знать, сколько на самом деле стоит ваш дом?

NerdWallet позволяет узнать, сколько стоит ваш дом, и отследит его ценность для вас. NerdWallet также уведомит вас, когда посчитает, что вы можете сэкономить за счет рефинансирования.

Начало работы

Что делает этот калькулятор рефинансирования ипотечного кредита

Если вы думаете о рефинансировании ипотечного кредита, вероятно, вы хотите сэкономить деньги. Есть два способа сэкономить деньги путем рефинансирования:

Есть два способа сэкономить деньги путем рефинансирования:

Маловероятно, но вы можете добиться обоих: уменьшить ежемесячный платеж и платить меньше процентов с течением времени. Но в большинстве случаев вы сделаете одно, а не другое:

Или рефинансирование может привести к более высокому ежемесячному платежу и увеличению процентов с течением времени.

Результаты этого калькулятора объясняют, к какой из вышеуказанных категорий относится ваше рефинансирование.

Калькулятор включает красочный ползунок, который показывает оставшееся количество лет по текущему кредиту. Он подсчитывает, сколько вы сэкономите (или нет) год за годом, рефинансируя.

Как интерпретировать ваши результаты

Калькулятор спрашивает, что для вас важнее: уменьшение ежемесячного платежа или процентов, которые вы будете платить в ближайшие несколько лет.

При любом ответе вы получите одинаковые результаты, только сформулировав их по-разному. Если вы говорите, что вашим приоритетом является более низкий ежемесячный платеж, в ответе сначала упоминается платеж, а затем проценты. Если вы говорите, что вашим приоритетом является выплата меньших процентов с течением времени, в ответе сначала упоминаются проценты, а затем ежемесячный платеж.

Если вы говорите, что вашим приоритетом является более низкий ежемесячный платеж, в ответе сначала упоминается платеж, а затем проценты. Если вы говорите, что вашим приоритетом является выплата меньших процентов с течением времени, в ответе сначала упоминаются проценты, а затем ежемесячный платеж.

Если и ежемесячный платеж, и проценты будут снижены

У вас есть зеленый свет на рефинансирование, если и платеж, и проценты со временем снизятся. Говоря о зеленом, ползунок и полосы над ним в этом сценарии зеленые (после короткого сегмента красного).

Если ежемесячный платеж вырастет, но вы сэкономите на процентах

Когда вы сократите срок кредита, например, с 30 до 15 лет, вы почти всегда получите более высокий ежемесячный платеж, даже при более низкая процентная ставка. Это потому, что вы будете платить основную сумму (сумма, которую вы заимствовали) в течение меньшего количества месяцев. Вы будете вкладывать больше основной суммы в каждый платеж.

Но вы также берете кредит на более короткий срок, поэтому вы платите меньше процентов.

Ползунок и полосы над ним в этом случае оранжевые (после красного сегмента).

Если ежемесячный платеж снизится, но вы будете платить больше процентов

Когда вы рефинансируете ипотечный кредит и начинаете с начала нового 30-летнего кредита, вы, скорее всего, получите меньший ежемесячный платеж. Но все эти годы процентных платежей сложатся.

Это рефинансирование может удовлетворить ваши потребности, если вы продадите дом в течение нескольких лет или если вам какое-то время необходимы минимальные ежемесячные платежи для удовлетворения других потребностей (например, для оплаты обучения).

В этом сценарии большая часть ползунка и столбцы под ним могут быть красными, указывая на то, что в течение этого периода вы будете платить больше общей суммы процентов и комиссий за закрытие.

Или в этом сценарии цвет ползунка может измениться с красного на зеленый, а затем на оранжевый, указывая на то, что вы сэкономите деньги на некоторое время, пока не накопится общая сумма платежей.

Если и ежемесячный платеж, и проценты будут выше

Если вы не собираетесь экономить деньги в любом случае, вы, вероятно, не хотите рефинансировать. Но вы все равно можете быть вынуждены рефинансировать — например, в рамках урегулирования бракоразводного процесса или при переходе с ипотеки с регулируемой ставкой на ссуду с фиксированной ставкой.

Ползунок и полосы под ним в этом случае красные.

Использование ползунка

При перемещении ползунка влево и вправо калькулятор обновляет общую сумму сбережений за указанное количество лет. Калькулятор включает выплаченные проценты, а также предполагаемые затраты на закрытие.

Ползунок начинается с красного цвета, указывая на то, что затраты на закрытие сначала превышают экономию на процентах.

Когда ползунок меняет цвет с красного на зеленый, это означает, что общая сумма сбережений на процентах превышает затраты на закрытие в течение этого количества лет.

Когда ползунок меняет цвет с красного на оранжевый, это означает, что общая сумма сбережений на процентах превышает затраты на закрытие в течение этого периода, но ваши ежемесячные платежи будут выше. Обычно это происходит, когда вы сокращаете срок кредита, скажем, с 30 до 15 лет.

Если ползунок меняет цвет с красного на зеленый и оранжевый, это означает, что экономия на процентах продолжает увеличиваться, но накопленные платежи по основному долгу и процентам, а также предполагаемые затраты на закрытие, в конечном итоге стоят больше, чем первоначальный кредит.

Период безубыточности

Когда вы рефинансируете, вы обычно оплачиваете затраты на закрытие. В период, когда эти расходы превышают ваши сбережения по процентам, ползунок становится красным. Конец красного сегмента указывает на период безубыточности, когда экономия на процентах превышает затраты на закрытие.

Если вы планируете продать свой дом в течение нескольких лет, обратите внимание на период безубыточности. Вы потеряете деньги на рефинансировании, если продадите до безубыточности.

Вы потеряете деньги на рефинансировании, если продадите до безубыточности.

Должны ли вы снова рефинансировать до безубыточности предыдущего рефинансирования? Ответ зависит от того, сколько еще вы сэкономите. Принимая решение о повторном рефинансировании, не принимайте во внимание затраты на закрытие первоначального рефинансирования. Вы потратили эти деньги, и вы не можете отменить их.

Узнайте больше о процессе рефинансирования

После того, как вы решили, что рефинансирование имеет смысл для вас, узнайте больше о том, как рефинансировать ипотечный кредит. Кроме того, изучите скрытые комиссии, на которые следует обратить внимание при рефинансировании кредита.

Рекомендуем прочитать

Как рефинансировать ипотечный кредит

Рефинансирование ипотечного кредита позволяет сэкономить деньги или использовать собственный капитал. Установите цель рефинансирования дома, а затем сравните ставки и сборы.

Не забывайте, что снятие с кого-либо ипотечного кредита не лишает его права собственности на дом, что может потребовать подачи юридического документа, называемого актом об отказе от права собственности (для получения рекомендаций ознакомьтесь с законами о собственности вашего штата).

Не забывайте, что снятие с кого-либо ипотечного кредита не лишает его права собственности на дом, что может потребовать подачи юридического документа, называемого актом об отказе от права собственности (для получения рекомендаций ознакомьтесь с законами о собственности вашего штата).