Миллиардер Троценко вложил $120 млн в строительство крупнейшего метанольного завода в России | Миллиардеры

Плановая мощность завода в Волгограде составит 1,5 млн т в год. На сегодняшний день крупнейший производитель метанола в России — завод «Метафракса» в Губахе, объем производства которого за первое полугодие 2018 года составил 611 500 т.

Рынок метанола, одного из главных видов сырья в химической отрасли, очень конкурентный. Основной потенциальный конкурент для российского метанола — американцы, рассуждает заместитель директора группы корпоративных рейтингов АКРА Василий Танурков. Тем не менее, по словам эксперта, его производство в России довольно перспективно. «Главное сырье для метанола — это природный газ, соответственно, те страны, где есть дешевый природный газ, стараются нарастить производство. По сути это способ продавать газ, только в более переработанном виде с какой-то дополнительной добавленной стоимостью», — добавляет Танурков.

По мнению аналитика, цены на газ будут оставаться в России низкими по сравнению с мировым в ближайшие 20-30 лет, поэтому инвестировать в производство метанола даже на экспорт выгодно. «При этом в 2017-2018 году мировые цены на газ росли — и на метанол тоже. Это дополнительно увеличивает привлекательность таких проектов в России. Плюс, в России сравнительно дешевая электроэнергия», — объясняет Танурков.

Впрочем, у завода AEON могут возникнуть проблемы с транспортной доступностью, отмечает Танурков: «Метанол на экспорт отправляется преимущественно в танкерах, это самый дешевый способ перевозки. А в Волгограде нужно либо возить цистернами, либо судами «река-море», но это не настолько эффективно, так как суда небольшие. Также надо учитывать, что реки замерзают зимой». Впрочем, за счет того, что на базе «Химпрома» планируется строительство не только метанолового завода, но и целого химического кластера, вероятно, значительное количество метанола будет потребляться там же.

Строительство завода также вписывается в стратегию развития химического комплекса в России на период до 2030 года, где прописано почти удвоение производственных мощностей. Завод AEON станет одним из крупнейших игроков в России, уверен Танурков. Он увеличит примерно на треть существующие мощности по производству метанола. Исходя из текущих рыночных цен на метанол, выручка завода может составить $700 млн в год, добавляет эксперт.

www.forbes.ru

Рынок метанола в России 2016

Фото: © cylonphoto / Bigstockphoto

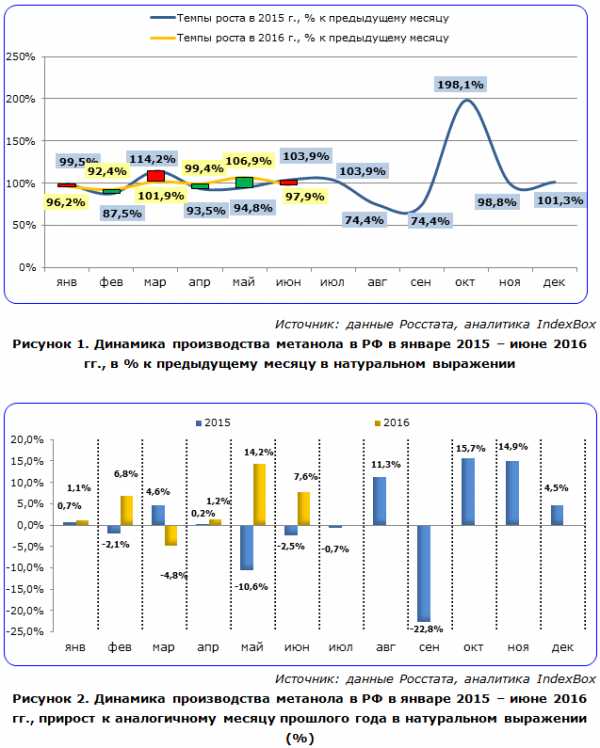

На фоне кризиса во многих отраслях производство метилового спирта (метанола) демонстрирует хорошие темпы роста. Годовая динамика производства имеет положительные значения г/г, начиная с августа 2015 года. Не в последнюю очередь это связанно с высокой долей отгрузок на экспорт. Вместе с тем, согласно исследованию рынка метанола, цены на внутреннем рынке снизились, что несколько неблагоприятно влияет на экономические результаты заводов.

Российские предприятия показывают устойчивую повышательную динамику метилового спирта (метанола), на протяжении последних 8 месяцев. Совокупный прирост объемов производства за 2015 год составило 1,3% г/г. Объем производства продукта в январе — июне 2016 года в натуральном выражении вырос на 4,1% г/г. Вместе с тем, в августе-сентябре, нужно ожидать традиционный спад производства, связанный с приостановкой установок ведущих предприятий на плановый ремонт.

Метиловый спирт используется в производстве сырья для выпуска пластмасс, каучуков, красок, синтетических смол (в первую очередь, карбомидформальдегидных и меламинформальдегидных), клеев, дезинфицирующих и лекарственных средств, а также многих других видов химической продукции. В прошлом метанол получали методом сухой перегонки дерева. До 1960 годов его добывали путем реакции при участии цинк-хромовых катализаторов (Р = 25 — 40 МПа, Т = 300 — 400°С), позже — с помощью медьсодержащих при 200 — 300 °C и давлении 3,5 — 5,5 МПа. Современная химическая промышленность получает метиловый спирт из водорода и окиси углерода при участии катализаторов, а его выпуск приурочен к крупнейшим газопроводам.

По словам начальника отдела маркетинга АО «Щекиноазот» Полины Клочко, рынок метанола сохраняет хорошие перспективы роста. При этом на внутреннем рынке в обозримом будущем рост будет происходить за счет производства МТБЭ и формальдегида. Продолжается строительство новых производственных мощностей в Кингисеппском районе Ленинградской области и порту Усть-Луга, однако они начнут выпуск товарной продукции не ранее 2018 — 2019 гг. и по всей видимости будут ориентированы на экспорт.

Динамика производства метанола в России

Динамика производства метанол в стоимостном выражении отличается от динамики производства в натуральном выражении, характеризуясь при этом спадом. Так, за первое полугодие 2016 года объем производства в стоимостном выражении оказался на 22,1% ниже г/г. Согласно данным исследования, проведенного специалистами компании IndexBox, в текущем году отпускные цены производителей сократились на ¼. Начальник отдела продаж ОАО «Метафракс» Алексей Прусовский связывает это с формированием на внутреннем рынке избыточного предложения. Падение цен на мировых рынках сделало экспортное направление менее привлекательным. К этому добавились временное сокращение внутрироссийского спроса, связанное, в частности с имевшим место снижением выпуска фанеры и ДСП.

Объем производства метанола в России

Основные производители метанола в России

В числе важнейших предприятий отрасли можно выделить: ОАО «МЕТАФРАКС» (Пермский край), ОАО «ТОЛЬЯТТИАЗОТ» (Самарская область), ООО «СИБИРСКАЯ МЕТАНОЛЬНАЯ ХИМИЧЕСКАЯ КОМПАНИЯ» (Томск), ОАО «Щекиноазот» и ОАО «НАК «Азот» (Тульская область), ОАО «Невинномысский Азот» (Ставропольский край). В августе 2015 года запущено производство метанола на АО «АММОНИЙ» (Татарстан), так же, в настоящее время, введется строительство второй установки по производству метанола на ОАО «ЩЕКИНОАЗОТ».

Наибольший объем производства среди всех федеральных округов приходится на Приволжский федеральный округ: во 2 кв. 2016 года там было произведено 312,7 тыс. т метанола, что составляет 40,9% от совокупного объема. На втором месте с долей 24,8% находится Центральный федеральный округ, на третьем месте — Сибирский федеральный округ с долей 28,1%. В совокупности на данные федеральные округа пришлось 93,8% от российского производства. Стабильное распределение долей в совокупном объеме производства показывает равномерное внутригодовое использование мощностей во всех федеральных округах.

Рынок метанола России: география производства

Валовый внутренний продукт России по итогам 2015 г. сократился на 3,7%, при этом в текущем 2016 г., по всей видимости, продолжится его спад, хотя и меньшими темпами (на 1,5 — 2%). В то же время, данные Министерства Экономического Развития, указывают на то, что производство химической продукции в ближайшие годы вырастет на 2 — 2,5%. Это вселяет надежды на то, что у отрасли есть неплохие перспективы. Несмотря на высокие инвестиционные риски и пересмотр в 2015 году рядом компаний своих инвестиционных программ, крупнейшие производители химического комплекса (ОАО «ФОСАГРО», ЗАО «МЕТАХИМ», ОАО «МХК «ЕВРОХИМ», ЗАО «ГАЗПРОМ ХИМВОЛОКНО», ОАО «ЩЕКИНОАЗОТ», ПАО «КАЗАНЬОРГСИНТЕЗ», ОАО «ТОЛЬЯТТИАЗОТ») продолжают свою инвестиционную деятельность.

В 2014 году уровень загрузки производственных мощностей по основным видам химической продукции был чуть более 70%. Ожидается расширение и модернизация действующих химических производств в 2016 — 2020 гг.

Источник: Маркетинговое исследование. Рынок метанола

www.indexbox.ru

Метанол 2016 — итоги и выводы конференции

Метанол 2016 – отраслевая конференция, организованная компанией Creon Energy, прошла 24 июня текущего года и собрала ведущих игроков рынка. Сегодня мы представляем вашему вниманию основные итоги и выводы конференции “Метанол 2016”. Данные предоставлены пресс-службой компании Креон.

Потребление метилового спирта в России ежегодно растет, это связано прежде всего с увеличением объемов производства химической и нефтехимической продукции. Однако мощности отечественных предприятий сейчас загружены на 90% – а значит, существенного скачка объемов выпуска ждать не стоит. Стране явно нужны новые мощности, и в этой связи все востребованнее выглядят заявленные метанольные проекты.

Мировой рынок метилового спирта, а вслед за ним и российский, в прошлом году пережил серьезное снижение цен. Сейчас ценовой индекс хоть и медленно, но пополз вверх, отметил в приветственном слове генеральный директор CREON Energy Санджар Тургунов. Это изменение конъюнктуры заставило отечественных производителей по-другому взглянуть на внутренний рынок – спрос на нем есть, а значит, есть смысл наращивать мощности. Тем более что за 2015 г. потребление выросло на 13%. Каковы перспективы российского метанола на отечественном и зарубежных рынках? Что нового могут предложить инжиниринговые компании? Эти и другие вопросы Санджар Тургунов предложил обсудить в ходе конференции.

За прошедший год Китай укрепил свою позицию в качестве крупнейшего мирового потребителя и производителя метанола, сообщил управляющий директор по Европе MMSAВольфганг Зойзер. Спрос на метанол в 2015 г. достиг 45 млн т, а к 2021 г. прогнозируется на уровне 80 млн т. При этом общее потребление в странах Азии ожидается в объеме 92 млн т. Эксперт отметил, что импорт в КНР постоянно растет – и это несмотря на сложную ситуацию в мировой экономике. Связано это в том числе и с запуском в Китае нескольких МТО-проектов. В ближайшие два года, говорит г-н Зойзер, ожидается дальнейшее увеличение мощностей МТО (как интегрированных, так и неинтегрированных) на фоне слабого роста спроса в топливном сегменте.

В Северной Америке спрос на метанол значительно опережает производство – в прошлом году объемы отличались почти в два раза. Однако уже к 2020 г. эти показатели должны сравняться, а в 2021 производство достигнет 9 млн т и превысит потребление.

Что касается Европы, то никаких резких скачков показателей не ожидается – потребление будет плавно расти. Инвестиций в новые мощности по производству метанола не прогнозируется.

Вольфганг Зойзер представил прогноз по рынку метанола в странах акватории Атлантического океана на 2016 г. Общий спрос ожидается на уровне 27.2 млн т, производственные мощности оцениваются в 46.2 млн т. Однако реальное производство, говорит эксперт, составит около 37 млн т. Из этого объема на рынки стран акватории Атлантического океана будет направлено 28 млн т, остальной объем поступит в Китай, Юго-Восточную Азию и другие регионы мира.

Докладчик отдельно остановился на использовании метанола в качестве добавки к автомобильному топливу. Европейское законодательство допускает 3%-ное содержание в нем метилового спирта, однако некоторые автопроизводители – Chevrolet, Fiat, GMC, BMW – отдельно прописывают в инструкции к автомобилям, что метанолсодержащее топливо для заправки использоваться не должно. В то же время, говорит Вольфганг Зойзер, оно обладает целым рядом преимуществ, главные из которых – уменьшение вредных выбросов и более низкая стоимость. Тем более что существующая инфраструктура позволяет заливать в машины даже топливо М15 – с содержанием метанола 15%. К настоящему времени основное применение метанола в Европе – это использование в качестве альтернативы бункеровочному топливу. Лидером в этом сегменте является шведская судоходная компания Stena-Line. В меньшей степени метанол как добавку для топлива используют исландская CRI и израильская Dor Chemical. Также эксперт отметил несколько специфических инициатив в некоторых странах ЕС.

Г-н Зойзер прокомментировал и ситуацию с ценообразованием на метанол. В краткосрочной перспективе цена стабилизировалась, достигнув минимального уровня. Однако в 2016-2017 гг. новых метанольных заводов в западном полушарии не появится. «Как показывает недавняя ценовая история, ситуация на рынках меняется очень быстро, – говорит Вольфганг Зойзер. – На данный момент наш долгосрочный прогноз показывает, что спрос со стороны неинтегрированных МТО-проектов будет поддерживать цену снизу».

Санджар Тургунов поинтересовался, какая же цена на метанол может считаться справедливой? Как ответил г-н Зойзер, «сейчас нет показателя, который можно взять в качестве образца. В период рецессии в экономике цены на метанол находились в среднем в диапазоне $250-300. Если предположить, что фундаментальные показатели мировой экономики, а также другие влияющие на ценообразование метанола факторы не изменятся, то поставщики и потребители скорее согласятся, что этот диапазон отражает приемлемый уровень цен. Я считаю, что в дальнейшем этот уровень будет расти».

О ситуации на российском рынке метанола рассказала Лола Огрель, директор департамента аналитики CREON Energy. По итогам 2015 г. производство составило 3.64 млн т, что всего лишь на 0.7% больше по сравнению с данными за 2014 г. – и это несмотря на запуск в августе 2015 г. нового предприятия «Аммоний». Средняя загрузка мощностей по стране составила 89%. Как сообщила эксперт, крупнейшие российские производители – это «Метафракс» (25.9%), «Сибметахим» (24.3%) и «Томет» (20.2%), т.е. предприятия, специализирующиеся именно на производстве метанола.

Г-жа Огрель отметила, что потребности внутреннего рынка полностью обеспечиваются отечественным производством, импорт отсутствует. Доля товарного метанола в прошлом году составила 46%, на внутризаводское потребление направлено 19%, на экспорт – 35%. Практически весь метанол перевозится по железной дороге, наибольший объем внутренних перевозок – 33% – приходится на расстояние от 600 до 1000 км.

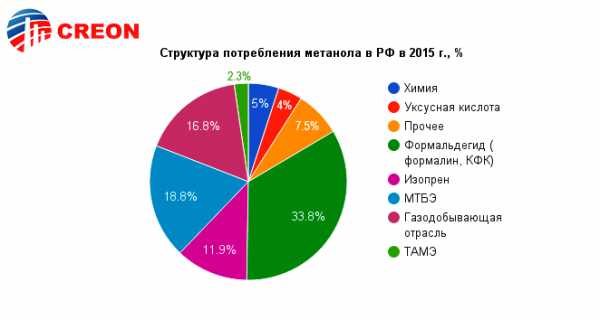

Потребление метилового спирта в 2015 г. составило 2.39 млн т, это на 13% превышает показатель 2014 г. На долю 10 крупнейших потребителей приходится до 70% от объема потребления товарного метанола. Основной индивидуальный потребитель – производитель изопрена и МТБЭ «Нижнекамскнефтехим».

Российская структура потребления метанола существенно отличается от мировой – у нас значительно выше доля продукта, идущего на формальдегид, и отсутствует его потребление в качестве альтернативного топлива. Крупным внутренним потребителем является газодобывающая отрасль, использующая метанол в качестве ингибитора, препятствующего образованию гидратных пробок при добыче и транспортировке газа. В 2015 г. использование метанола при добыче и транспортировке газа выросло до 400 тыс. т и составило 17% от всего объема потребления в России.

Участники конференции в ходе онлайн-голосования также посчитали производство формалина и КФК основным драйвером роста потребления метанола:

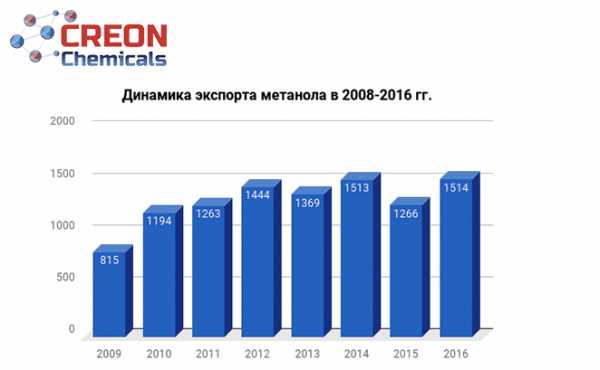

По итогам 2015 г. экспорт метанола из России сократился на 16.3% и составил 1.27 млн т. Как сообщила Лола Огрель, объем зарубежных поставок регулируется сейчас внутренним спросом. В 2014 г. наблюдалось снижение внутрироссийского потребления, в 2015 же спрос вырос, что привело к падению объемов экспорта.

Основной страной-получателем российского метилового спирта является Финляндия – около половины от общего объема экспорта. Связано это с тем, что Финляндия в данной ситуации выступает в роли транзитного пункта – бОльшая часть полученного продукта отправляется далее в страны ЕС. Относительно новым для России рынком сбыта является Румыния – за четыре года она увеличила потребление российского метанола с 19 до 145 тыс. т.

По объемам поставок крупнейшим российским экспортером является «Сибметахим» – почти 31% от общего объема. За ним с показателем 26.5% следует «Щекиноазот».

Отечественные компании давно уже рассматривают метанол как серьезный самостоятельный продукт, в который можно вкладываться – это выгодно и перспективно. В частности, «Тимано-Печорская Газовая компания», находящаяся под управлением УК «Инверсия», изучает различные пути монетизации предполагаемого к добыче газа Интинского и Кожимского газоконденсатных месторождений, в том числе прорабатывается вопрос о производстве метанола. Как сообщил финансовый директор «Инверсии» Игорь Горшунов, предполагаемые объемы добычи природного газа оцениваются от 1 до 3 млрд м3 в год. На Интинском месторождении уже заканчивается строительство разведочной скважины №24. Организация малотоннажного производства метанола будет способствовать увеличению маржинальности, в то время как прямая продажа природного газа менее прибыльна. Конкретное решение о производстве метанола будет принято по мере дальнейшего изучения вопроса.

Появлению новых метанольных проектов в частности способствует активное развитие инжиниринга в этой области – новые технологии становятся все менее затратными и более продуктивными. Air Liquide является одним из мировых лидеров в создании технологий по получению метанола. Как рассказал директор по развитию компании Маттиас Штайн, компания предлагает клиентам технологию Lurgi Mega Methanol производительностью 5 тыс. т/сутки, а с 2012 г. – возможность строительства завода мощностью 10 тыс. т/сутки с одной технологической линией.

Особенность работы Air Liquide – это управление реализацией всего проекта. Г-н Штайн отметил, что у компании есть схема классической реализации проекта, однако для России она будет несколько иной. Ее особенности – снижение расходов до принятия окончательного решения об инвестициях; участие и надзор Air Liquide за процессом разработки пакета проектной документации; участие Air Liquide в предпроектном проектировании с целью снижения затрат и графика выполнения проекта; снижение затрат и времени на базовое и детальное проектирование; финансирование посредством экспортного кредитного агентства при участии Air Liquide.

Руководитель департамента газохимии и нефтехимии «Хальдор Топсе» Максим Вальковский подтвердил, что в России невозможно избежать предпроектного пакета документов, который подается в Главгосэкспертизу для получения разрешения на строительство. Он поинтересовался мнением Маттиаса Штайна – как это удорожает и удлиняет проект? «В России проектная документация – это факт, надо принять его как данность и смириться с ним, – отвечает г-н Штайн. – Теоретически это занимает от девяти месяцев до года, надо закладывать этот срок при определении времени завершения проекта. Но если действовать грамотно и разумно, то общие сроки работы можно сократить. Достигается это так: работа на проектной документацией передается другой компании, при этом Air Liquide продолжает контролировать процесс, занимаясь параллельно другими аспектами (в частности, инжинирингом). Таким образом, общее время достижения стадии FEED составляет те же 12 месяцев».

«В зависимости от конкретного проекта эти сроки еще можно чуть сократить за счет сотрудничества с российской проектной организацией, – говорит Максим Вальковский. – Но в целом да – в России, к сожалению, любой проект и дольше, и дороже».

С этим согласен генеральный директор «НИИК» Олег Костин: «За последние несколько лет мы проходили практически все госэкспертизы, получали разрешение на строительство всех проектов синтетического газа в России. Могу назвать конкретные сроки по удлинению проекта на примере пяти последних. Через месяц-полтора после получения финального FEED-пакета от иностранного лицензиара документация сдается в Главгосэкспертизу. По закону в течение 60 дней мы должны получить оттуда заключение или замечания. Еще 2-3 недели – на их устранение и согласование. То есть получается всего около трех месяцев. Поэтому если иностранные лицензиары берут девять месяцев на разработку FEED-пакета и еще три уходит на проектную документацию, общий срок – опять примерно тот же год. Что касается денег, то российские нормы и правила делают проект дороже примерно на 15-20%».

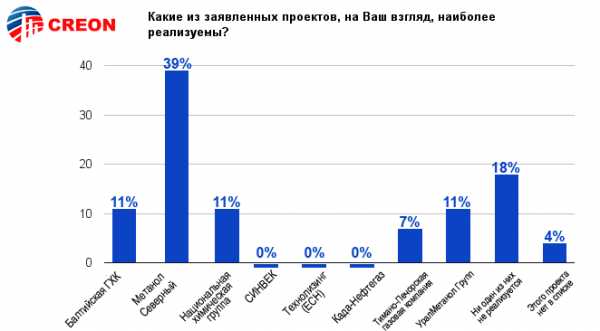

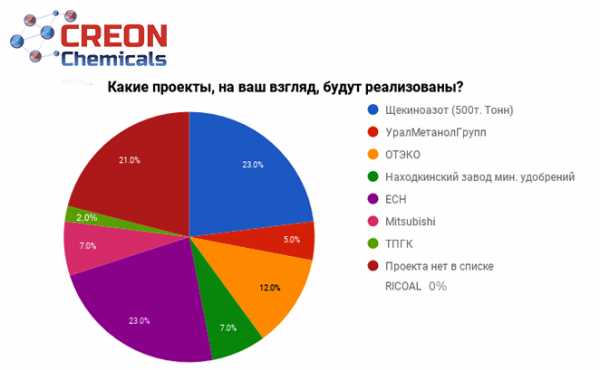

Сейчас в России заявлено несколько метанольных проектов, реализация которых идет с разной степенью успешности. В какие больше всего верят участники конференции? Ответ на этот вопрос дало онлайн-голосование:

Компания «Химтехнология» (входит в ГК «Алвиго») разрабатывает агрегат метанола М-10 проектной мощностью 10 тыс. т метанола-ректификата в год. Как сообщил заместитель технического директора Леонид Родин, установка предназначена для производства метанола из попутного нефтяного газа, в том числе на удаленных месторождениях с ограниченной инфраструктурой. Она изготавливается в виде готовых блочно-модульных конструкций в габаритах стандартных морских контейнеров, требующих минимальных сборочных работ на площадке строительства.

Также на базе своего опыта разработок агрегатов синтеза метанола с использованием изотермических реакторов компания создала технологию увеличения мощности производства метанола с 2500 до 3070 т/сутки метанола-ректификата. Компания имеет разработанные технологии по производству метанола мощностью от 40 до 600 тыс. т/год и выше.

Haldor Topsoe предлагает потребителям различные технологии производства метанола – от мега-проектов до небольших и совмещенных производства, рассказывает региональный менеджер департамента газохимии и нефтехимии Александра Карягина. За последние 15 лет компания спроектировала 40 установок метанола общей мощностью 97 тыс. т/сутки.

Haldor Topsoe разработала и технологию совмещенного производства аммиака и метанола, в нашей стране она уже используется на «Аммонии», а в 2018 г. будет запущена на предприятии «Щекиноазот» (ожидаемая мощность – 1350 т/сутки аммиака и 415 т/сутки метанола).

Далее участники конференции перешли к обсуждению переработки метанола в товарные продукты. Производство формальдегидных смол является крупным направления потребления метанола в РФ. В 2015 г. было выпущено 1.6 млн т смол. Как рассказала руководитель департамента аналитики CREON Energy Лола Огрель, в 2015 г. суммарный объем метанола, который потребовался для их производства (с учетом выпуска промежуточных продуктов – формалина и КФК), составил 830 тыс. т.

По словам эксперта, производство КФК в России в последние годы растет, в 2015 г. объем производства товарного концентрата составил 415 тыс. т. Ранее только три предприятия выпускали товарный концентрат: «Метафракс», «Тольяттиазот» и «Щекиноазот». С июня 2016 г. к ним присоединился «Сибметахим», который запустил новое производство КФК.

Таким образом, на данный момент суммарные мощности по выпуску КФК составляют 640 тыс. т. Еще несколько компаний имеют планы по новым установкам, две из них – для собственных потребностей, а две – для поставок на рынок.

На внутренний рынок, говорит Лола Огрель, поступает до 80% товарного КФК. Объемы поставок делят между собой «Метафракс» и «Тольяттиазот».

Потребление смол, особенно карбамидоформальдегидных, связано в основном с развитием деревообрабатывающей промышленности России. В 2014-2015 гг. запущено два новых предприятия по производству ДСП общей мощностью 500 тыс. м3. Идет строительство еще десяти предприятий суммарной производительностью 3 млн м3/год. Что касается плит OSB, в настоящее время работают 5 предприятий общей мощностью 1 млн м3. На стадии ввода в действие находятся 6 линий (1.8 млн м3). ДВП в России выпускают 34 предприятия, из них на 13 производятся плиты МДФ общей мощностью 3.2 млн м3/год. В стадии реализации находятся еще 6 проектов по производству МДФ. Таким образом, потребности в формальдегидных смолах с каждым годом будут заметно расти. При этом увеличится доля смолы, производимой на самих деревообрабатывающих предприятиях.

Менеджер по развитию бизнеса компании ExxonMobil, группа «Катализаторы и лицензирование технологий», Андрей Кричко рассказал о получении бензина из метанола по технологии MTG. Данная технология позволяет получать из метанола СУГ и товарный бензин с нулевым содержанием серы, низким содержанием бензола и с октановым числом ИОЧ 92, который полностью отвечает требованиям стандарта ASTM 4814 и ГОСТ 32513-2013. Первый завод по получению синтетического топлива из метанола был построен в Новой Зеландии в 1985 г. и успешно эксплуатировался до 1997 г. В 2009 г. запущена в эксплуатацию установка нового поколения на 100 тыс. т бензина в год в провинции Шаньси, КНР, Jincheng Anthracite Mining Group (JAMG). В настоящее время ведется строительство второго нового завод завода мощностью 1 млн т бензина в год также в Китае, JAMG. Завершение строительства намечено на конец 2016 г.

Преимуществом технологии MTG компании ExxonMobil являются низкий технический риск и подтвержденная возможность масштабирования технологии в диапазоне от 100 тыс. т до 1 млн т в год. Компания разрабатывает новое поколение технологии MTG в сотрудничестве с Sinopec Engineering Group. В новой технологии будет применяться реактор с псевдоожиженным слоем катализатора вместо нескольких реакторов с неподвижным слоем. Ожидается существенное снижение капитальных и операционных затрат, что повысит экономическую и эксплуатационную эффективность процесса.

«Метанол сегодня – это не просто продукт монетизации газа, а писк газохимической моды. Именно поэтому так много проектов уже заявлено, и они продолжат появляться, – говорит Санджар Тургунов. – Однако шансы есть только у тех, которые реализуются действующими игроками или структурами, глубоко интегрированными в отрасль. У нас есть проектные институты, западные инжиниринговые компании, структуры, обеспечивающие финансирование, потребители. Но для успеха обязателен пятый элемент – грамотная команда со стороны заказчика».

С подробным перечнем отраслевых мероприятий в текущем году (выставки, семинары, конференции) вы можете ознакомиться в нашем разделе календарь.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter

mplast.by

2. Производство метанола в России

2.1 Российские компании-производители метанола

В последние несколько лет в России развитие одного из основных секторов российской нефтехимии – производства метанола – приобрело качественно новые черты, обусловленные современными особенностями как мирового (замедление импортного спроса, повышение конкуренции, изменение структуры потребления и ценовых соотношений метанола и его производных), так и внутреннего рынка (экспортная ориентация большинства отечественных производителей, неразвитость внутреннего потребления, износ основных фондов).

На протяжении длительного времени российские производители метанола наращивали экспорт, игнорируя достаточно емкий внутренний рынок, при этом в РФ его потребление ежегодно увеличивалось, однако более низкими темпами, чем экспорт данной продукции. Так, в 2008 г. в России внутренний спрос на метанол вырос на 10% по сравнению с 2001 г., а объемы внешнеторговых поставок в указанный период увеличились в 2,3 раза. В тот же период экспортная квота на метанол российского производства повысилась с 38 до 57,2%. Россия стала одним из крупнейших игроков на мировом рынке метанола, занимая по объемам производства 4-е место вслед за Китаем, Тринидад и Тобаго, Саудовской Аравией.

В настоящее время на долю приходится около 10% мирового производства метанола[11].

В последние несколько лет российские предприятия увеличили производственные мощности, которые в настоящее время превысили более чем в два раза объем внутреннего рынка. По оценке специалистов, в 2008 г. отечественные производители выпустили около 3,5 млн. т метанола, из них в РФ было реализовано примерно 1,5 млн. т. Таким образом, для отечественных компаний данного сектора экономики развитие экспорта было единственной возможностью обеспечить необходимые объемы реализации своей продукции. При этом российские фирмы не хотели стимулировать развитие внутреннего рынка ни в форме поставок товара независимым продуцентам (поскольку устанавливали для них более высокие цены, чем при экспорте), ни развивая собственные производственные мощности для выпуска продукции высокой степени переработки[12].

В 2008 г. глобальный финансово-экономический кризис изменил ситуацию на мировом рынке метанола, спровоцировав резкое снижение спроса на данный продукт. В результате российские производители столкнулись с такими проблемами, как необходимость реализации значительных объемов продукции, поиск новых каналов сбыта, снижение коэффициента загрузки производственных мощностей.

Российская промышленность указанного сектора экономики отличается от мировой большим числом поставщиков, зачастую конкурирующих друг с другом и находящихся в неравных условиях относительно ведущего фактора производства – сырьевого. Так, на мировом рынке значительную долю имеют такие компании, как «Crystal Pool», «Johnson Matthey», «Mitsui and Co.», «Exa International», «Vinmar International» и «Lurgi». Среди российских предприятий наиболее крупными поставщиками являются ОАО «Газпром», ОАО «АНХК», ООО НТК «Итера», ОАО «Новатэк», МХК «Еврохим», ОАО «Волжский Орг-синтез», ОАО «НЗСП», ЗАО «Северодонецкое объединение «Азот», ОАО «СИБУР Холдинг», ОАО «Уральская химическая компания», «Креон». В настоящее время ситуация кардинально изменилась: Россия утрачивает свои позиции на мировом рынке метанола и сокращает его производство[10].

Развитие ситуации в РФ и сопоставление ее с положением на мировом рынке показывает, что российский рынок метанола находится в глубоком системном кризисе, который все равно наступил бы, независимо от событий, происходящих в глобальной экономике. По нашему мнению, позитивные изменения на мировом рынке не обеспечат заметного увеличения российского производства данного продукта.

Таблица 3 – Мощности, объемы производства и степень использования мощностей на российских метанольных заводах в 2008 г. [1, C.271]

№ | Заводы | Мощность | Производство | Степень использования мощностей, % | ||||

тыс./год | % | тыс./год | % | |||||

1 | ОАО «Сибметхим» | 820 | 19,5 | 805,6 | 25,6 | 98,2 | ||

2 | ОАО «Метафракс» | 1000 | 23,7 | 788,0 | 25,0 | 78,8 | ||

3 | НАК «Новомосковский Азот» | 550 | 13,1 | 426,8 | 13,5 | 77,6 | ||

4 | ОАО «Тольяттиазот» | 1000 | 23,7 | 407,0 | 12,9 | 40,7 | ||

5 | ООО «Щекиноазот» | 384 | 9,1 | 368,3 | 11,7 | 95,9 | ||

6 | ОАО «Невинномысский Азот» | 120 | 2,8 | 124,5 | 3,9 | 100,0 | ||

7 | ОАО «Новочеркасский завод синтетических продуктов» | 160 | 3,8 | 100,9 | 3,2 | 63,1 | ||

8 | ОАО «Акрон» | 94,5 | 2,2 | 98,8 | 3,1 | 100,0 | ||

9 | ОАО «Ангарская нефтехимическая компания» | 85,0 | 2,1 | 35,9 | 1,1 | 42,2 | ||

Итого | 4213,5 | 100,0 | 3156,7 | 100,0 | 74,9 | |||

Результаты 2008 года показывают, что производство и внутреннее потребление метанола в РФ остались практически на уровне 2007 г., при этом средний уровень загрузки мощностей был достаточно высоким – 86,7%. Тем не менее, несмотря на то, что в 2008 г. среднегодовая экспортная цена увеличилась, итоговые показатели вывоза метанола из России сократились (впервые за всю историю отечественной отрасли). Показательными являются данные за IV квартал 2008 г., поскольку именно в этот период было зафиксировано сокращение объемов торговли, началось резкое снижение экспортных цен, произошло изменение географии поставок.

Самым крупным импортером российского метанола является Финляндия, которая имеет развитую транспортную инфраструктуру, приспособленную для транспортировки и хранения жидких химических продуктов, и является удобным перевалочным пунктом для реэкспорта данных товаров. В последние несколько лет доля Финляндии в экспорте метанола из РФ находилась на уровне примерно 60% (при этом вывоз рос на 15 -17% в год), а в 2008 г. данный показатель сократился до 43%.

Вторым по величине импортером российского метанола традиционно являлась Украина, однако в 2008 г. ее доля в российском экспорте метанола уменьшилась почти, в два раза по сравнению с аналогичным показателем 2007 г. Следует отметить увеличение вывоза метанола в Латвию и Литву, который был организован из-за наличия в указанных странах соответствующей инфраструктуры.

Ведущими импортерами российского метанола являются 3 компании: финские «Kaukomarkkinat Oy», «Vopak Finland Oy» (до недавнего времени расширяли закупки) и ОАО «Одесский государственный припортовый завод» (сокращение объемов закупок отмечается с 2006 г.). Основными российскими компаниями-экспортерами являются такие фирмы, как: ООО «Сибметахим», ОАО «Метафракс», ОАО «Толъяттиазот», ОАО НАК «Азот» и ОАО «Щекиноазот»[6, C.14].

В I квартале 2009 г. отечественный рынок в полной мере ощутил последствия глобального финансово-экономического кризиса. Согласно статистическим данным, в первые три месяца 2009 г. в РФ производство метанола сократилось более чем на 50%, а экспорт, который на протяжении многих последних лет стабильно увеличивался, резко снизился примерно на 30%, В первые 5 месяцев 2009 г. экспорт метанола сократился в 4 раза до 260 тыс. т, а внутренние поставки данного продукта снизились на 15% – до 360 тыс. т.

Объемы российских экспортных поставок метанола напрямую зависят от мировых цен на него. При этом транспортные расходы занимают в среднем 30 – 40% экспортной цены. В мае 2009 г. снижение европейских енотовых цен (фоб Роттердам) достигло 63% по сравнению с маем 2008 г. В условиях, когда внешние цены на метанол снижаются до 140 – 150 долл./т (что и произошло в начале текущего года), вывоз метанола становится нерентабельным, а объемы внешних поставок снижаются до минимума[6, C.14].

Кризис нанес серьезный удар по отечественным крупнейшим экспортерам метанола. Как только цены на европейском рынке резко снизились, российским компаниям стало невыгодно поставлять свою продукцию на данный рынок. В настоящее время велика вероятность того, что российские поставщики не смогут в полной мере использовать рост цен на метанол, начавшийся в Западной Европе, и на данном рынке часть доли России может занять Саудовская Аравия, имеющая более дешевые сырьевые ресурсы для его производства.

Одним из важнейших внутренних факторов, который препятствует благоприятному развитию российского экспорта СН 3ОН, является проблема транспортировки. В настоящее время в РФ нет ни одного порта, который может обеспечить перевалку метанола из железнодорожных цистерн в танкеры, поэтому отечественные компании вынуждены использовать порты зарубежных стран, что приводит к дополнительным издержкам.

В последние два года некоторые российские предприятия пытались реализовать ряд проектов по строительству соответствующих терминалов. Так, через порт Высоцк (Выборгский район) ООО «Балтийская инициатива – Выборг» намеревалась транспортировать около 450 тыс. т данного продукта в год и было намечено привлечение частных инвестиций а размере примерно 25 млн. долл. для строительства объектов, в Устъ-Дуге фирма «Еврохим» планировала создать соответствующую инфраструктуру по перевалке 1 млн, т метанола в год. Однако указанные проекты реализовать не удалось. Так, ООО «Балтийская инициатива – Выборг» столкнулась с такими трудностями, как задержка согласования ряда показателей проекта, а также необходимость строительства объездных путей, резервуаров, причала и дополнительного участка железнодорожного пути до станции Высоцк[3, C.13].

Вопрос конкурентоспособности российских поставщиков метанола на мировом рынке, в том числе влияния на нее такого фактора производства, как стоимость сырья, требует специального рассмотрения. Метанол, как правило, вырабатывается из природного газа. Для компаний, закупающих природный газ на рыночных условиях, определяющим фактором в формировании цены на данный товар является стоимость сырья. Как известно, все крупнейшие российские производители метанола («Метафракс», «Сибметахим», «Толъяттиазот», «Щекиноазот» и др.) закупают природный газ у российского монополиста – концерна «Газпром». Зачастую предприятия подписывают договор, согласно которому «Газпром» поставляет определенное количество газа в год по регулируемой цене, а дополнительные объемы газа предприятиям приходится закупать по более высокой цене. Кроме того, в РФ в краткосрочной перспективе возможно увеличение тарифов на газ для промышленных предприятий (данный показатель и ранее рос достаточно высокими темпами, что снижало рентабельность выпуска метанола)[3, C.14].

Таким образом, глобальный спад мировой конъюнктуры показал российским экспортоориентированным предприятиям, что нельзя выстраивать свою сбытовую политику, основываясь преимущественно на вывозе выпускаемой продукции за рубеж.

studfile.net

Метанол — Находкинский завод минеральных удобрений

Что такое метанол

Метанол, известный также как метиловый или древесный спирт, представляет собой жидкое водорастворимое и легковоспламеняющееся биоразлагаемое вещество. Метанол является одним из важнейших ингредиентов, используемых для производства множества видов промышленных и потребительских товаров. Экологические и экономические преимущества метанола делают его привлекательным альтернативным видом топлива для автомобилей и кораблей, а также обогрева домов и приготовления пищи.

Метанол в качестве топлива

Метанол является альтернативным видом топлива, экологически и экономически эффективным. Он может использоваться как самостоятельно, так и в составе других видов топлива. Также метанол входит в состав присадок, повышающих октановое число бензина.

Широкое использование метанола

Метанол – важный ингредиент, используемый для изготовления сотен видов потребительских и промышленных товаров. Он является промежуточным продуктом химического производства.

Из метанола получают вещества, из которых затем производят такие товары повседневного спроса, как строительные материалы, пены, смолы, пластмассы, краски, полиэстер и различных медицинских и фармацевтических продуктов.

Производство метанола

Химическая формула метанола CH3OH, он относится к группе простейших одноатомных спиртов. Метанол может быть произведен из природного газа, угля и возобновляемых источников, таких как мусор, биомасса и переработанный углекислый газ.

В промышленных масштабах метанол в основном получают из природного газа путем риформинга – переработки газа с водяным паром. Полученную таким путем газовую смесь затем перегоняют, чтобы создать чистый метанол. В результате получают жидкий органический химикат, растворимый в воде и легко поддающийся биологическому разложению.

50% метанола в мире производится в Китае, а около 30% — на Ближнем Востоке. Прогнозируется, что в ближайшие годы доля китайских производителей превысит 60%, ближневосточных останется на том же уровне. Почти 80% производимого в Китае метанола производится из угля.

Использование метанола

Метанол используется для производства многих потребительских и промышленных товаров и является альтернативным источником топлива.

Экологически чистое топливо

Порядка 40% производимого в мире метанола находит применение в области энергетики. Метанол может использоваться:

- самостоятельно в качестве моторного топлива. Метанол как топливо дает более низкий уровень выбросов, чем обычный бензин, он «чище» сгорает с меньшим выделением сажи. Метанольное топливо популярно в Китае, а также в ряде других стран. Метанол все чаще используют в качестве топлива для судов, поскольку он удовлетворяет все возрастающим требованиям к эмиссии парниковых газов, действующим в судоходной отрасли.

- в качестве компонента топлива. Метанол используют для получения диметилового эфира (ДМЭ), топлива будущего для дизельных двигателей. Метанол является ключевым компонентом биодизельного топлива — возобновляемого топлива, которое может быть использовано вместо или совместно с обычным дизельным топливом.

- как компонент присадок, повышающих в бензине октановое число, например, метил-трет-бутилового эфира (МТБЭ).

Основа для производства множества продуктов повседневного использования

В промышленности наибольшое количество метанола используется для производства формальдегида (около 30%), из которого, в свою очередь, производят адгезивы, пены, растворители и стеклоомыватели. Также из метанола изготавливают изопрен, уксусную кислоту и ряд эфиров. Значительные количества метанола используют в лакокрасочной промышленности для изготовления растворителей для лаков.

Хранение и перевозка метанола

Метанол торгуется по всему миру, он обладает высокой транспортабельностью и может перевозиться речным и морским, а также трубопроводным и железнодорожным видами транспорта.

Как и с большинством других видов топлива и химикатов, с ним нужно обращаться с особой осторожностью. При хранении и перевозке метанола используют металические или стеклянные, но не пластиковые контейнеры. Его хранят в хорошо проветриваемых помещениях вдали от огня.

Основные потребители метанола

В мире наибольший спрос на метанол предьявляют потребители из Китая, китайские компании используют почти 50% производимого в мире метанола. Другие страны Азиатского региона и компании из США и Канады потребляют еще порядка 40% метанола, предприятия из Латинской Америки – 10%.

20 крупнейших покупателей на мировом рынке потребляют 30% производимого метанола. Эти покупатели – крупнейшие глобальные и китайские компании, такие как BP, Celanese, Momentive, Sabic, BASF, Skyford и другие.

Спрос на метанол

В мировом масштабе спрос на метанол растет по нескольким причинам.

В настоящее время наблюдается значительный рост промышленности Methanol-to-Olefins в Китае и, соответственно, высокий спрос на метанол как основное сырье.

Метанол – хорошая альтернатива нефтепродуктам и может использоваться в качестве топлива. Китай предъявляет все больший спрос на метанол в качестве топлива. Ожидается, что в ближайшие 4 года спрос вырастет не менее чем на 5%.

В морских перевозках также растет спрос на метанол в качестве топлива для судов, особенно в США и Западной Европе, а также в Ближневосточном регионе и Австралии.

nzmu.ru

Рынок метанола не сможет оставаться перспективным без инвестиций

Рынок метанола в России активно развивается. Внутренние потребности страны полностью обеспечиваются собственными производственными ресурсами, импорт отсутствует. Производственный потенциал РФ по выпуску продукта в последние годы расширяется, как за счет ввода новых установок, так и за счет реконструкции действующих. В 2015 г. запустился комплекс по производству метанола, аммиака и карбамида на базе компании «Аммоний», в 2016 г. произведена реконструкция агрегата метанола на «Метафракс», его мощность была увеличена до 1.1 млн т в год. В 2017 г. завершилась вторая стадия реконструкции на заводе, и производительность установки выросла еще на 10% до 3.37 тыс. т в сутки, что составляет 1.2 тыс. т в год.

В прошлом году рынок характеризовался исключительно положительной динамикой, производство метанола за год выросло более чем на 9%, потребление в России – на 8%, экспортные поставки прибавили 11%, прирост выпуска продукта наблюдался почти по всем предприятиям, включая крупнейшую тройку – «Метафракс», «Сибметахим» и «Томет». В итоге, средняя загрузка мощностей по стране превысила 90%. Таким образом, метанол сейчас востребован как на мировых рынках, так и внутри страны, но дальнейшее развитие производства становится невозможным без введения в эксплуатацию новых установок.

Если говорить об экспорте, на который приходится около 40% отечественного производства, то сегодня основной потребитель российского метанола – Европа. Удаленность производителей от европейских границ препятствует развитию внешней торговли метанолом. Половина отечественного метанола поставляется потребителям не напрямую, а через порты Финляндии, чтобы направиться транзитом в другие страны: Нидерланды, Швецию, Великобританию, Францию, Ирландию, Бельгию, Данию, Германию. Такое перспективное направление экспорта, как страны АТР, в России пока абсолютно не развито.

Уязвимые места в экспортной логистике, высокая загрузка действующих метанольных мощностей, наличие внушительных сырьевых ресурсов «Газпрома» и независимых производителей влекут за собой появление множества проектов производств метанола в РФ.

Сейчас официально заявлены 15 проектов в шести федеральных округах суммарной мощностью более 18 млн т. Можно разделить их на две основные группы: к первой относятся расширение и реконструкция действующих мощностей, а ко второй – создание принципиально новых производств. В аспекте наращивания мощностей речь, прежде всего, идет о проектах «Щекиноазот». Предприятие уже выпускает метанол, действующая мощность агрегата составляет 450 тыс. т продукта в год. В ближайшее время будет запущен комплекс по выпуску метанола и аммиака на площадке в р.п. Первомайский (Тульская обл.) мощностью 450 тыс. т по метанолу и 135 тыс. т по аммиаку. Проект третьего производства метилового спирта на предприятии мощностью 500 тыс. т в год находится на начальном этапе проработки.

Вторая группа – создание производств метанола с нуля. Таких проектов в России много, а именно, 13. И это только анонсированные. Некоторые предприятия планируют использовать в качестве основного сырья свой газ. Например, проект «ЯТЭК» в Республике Саха, «ТПГК» в Республике Коми. Компаниям необходим выпуск продуктов переработки газа для доступа к экспорту, но цель большинства проектов по метанолу – монетизация дешевого газа «Газпрома». У кого-то уже подписаны соглашения с корпорацией по поставкам газа.

В нашей стране есть и проекты, предусматривающие использование угля в качестве сырья, то есть ростовский RiCoal с последующим производством олефинов и совместный проект «СУЭК» и Marubeni в порту Ванино (Хабаровский край).

У метанольных проектов имеются общие черты. Почти все они запланированы в рамках территорий опережающего развития (ТОР), что обеспечивает инвесторам существенные налоговые льготы, такие как снижение налога на прибыль с 20 до 5%, обнуление налога на землю и на имущество, снижение налоговых отчислений в государственные внебюджетные фонды с 30% до 7.6% и др. Кроме того, проекты объединяет экспортная направленность производств. Неспроста в Дальневосточном ФО особенно высока их концентрация, ведь ключевым регионом сбыта продукта будет являться растущий рынок стран АТР. К примеру, «ЕСН» планирует разместить производство в г. Сковородино Амурской области, которая имеет внешнюю границу с Китаем на юге и юго-западе по реке Амур. Проект «НЗМУ» в бухте Козьмино в г. Находка (Приморский край) тоже ориентирован на быстрорастущий спрос со стороны MTO отрасли в Китае, а также на потребителей Кореи и Японии. Сахалинский проект Mitsubishi Corporation RUS – не исключение и предполагает сбыт продукции в АТР, по большей части – в Японию. Существуют и проекты, нацеленные на европейский рынок с предполагаемой разгрузкой в порту Роттердама (например, архангельский проект «Русские инвестиции»).

Что же мешает реализации такого количества перспективных проектов? Основное – отсутствие у предприятий достаточного собственного капитала для финансирования производств. Поиск инвесторов – краеугольный камень любого масштабного проекта. Санкции ограничили приток иностранного инвестиционного капитала, в связи с чем, ряду проектов пришлось реструктурировать финансирование. Тем не менее, механизмы проектного экспортного финансирования все еще используются компаниями. Ряд ТЭО, проведенных CREON ENERGY, показали, что вопрос актуальный и решаемый.

Основное сырье для производства метанола – газ, и не стоит забывать, что в скором будущем на потенциальных производителей метанола может повлиять многострадальная газовая реформа, которая включает внесение изменений в систему ценообразования на рынке газа. Сейчас цены регулируются государством, но ограничения распространяются только на «Газпром», а независимые производители могут продавать свой газ по любой цене. Как правило, последние устанавливают скидку к цене монополии, и «Газпром» теряет часть потребителей.

Правительство еще в 2010 г. сформировало стратегию перехода от регулирования оптовых цен на газ для «Газпрома» к регулированию тарифа на его транспортировку для всех участников рынка. Либерализация цен переносилась уже четыре раза, в соответствии с последним изменением сроков, реформа должна вступить в силу в июле 2018 г. Что повлечет за собой уход от государственного регулирования цен, и как изменения отразятся на экономике проектов по метанолу – вопрос спорный. Логичным итогом реформы будет ситуация, в которой монополия сможет давать скидку на газ своим потребителям, что вызовет снижение цен на базовое метанольное сырье по рынку.

Итак, существует множество факторов, влияющих на успех проекта. Несмотря на инвестиционную проблематику и неопределенность в будущей системе ценообразования газа, сейчас в стране благодатная почва для появления новых производств метанола. Очевидно, что сценарий запуска всех заявленных предприятий нереалистичен. Да, в 2017 г. по некоторым проектам имелись подвижки в реализации, но утверждать с абсолютной уверенностью, что в скором времени начнется строительство нового крупнотоннажного метанольного производства, рано. Пока ниша остается свободной.

Источник: http://rcc.ru

www.syngasrussia.com

Итоги конференции Метанол 2017: мнение экспертов, прогнозы

Метанол 2017 – очередная (уже 12 по счету) отраслевая тематическая конференция, собравшая ведущих игроков данного рынка и позволившая обсудить широкий круг вопросов на предмет текущего состояния и перспектив дальнейшего развития данного рынка в России и за ее пределами.

Двенадцатая международная конференция «Метанол 2017», организованная CREON Chemicals, состоялась в Москве 20-21 июня. Партнером мероприятия выступила компания Air Liquide, стратегическим партнером – агентство «Коммуникации». Конференция прошла при поддержке CREON Capital и MMSA.

Сегодня мы представляем вашему вниманию ключевые выводы экспертов и аналитиков, озвученные в рамках данного мероприятия. Данные предоставлены пресс-службой компании КРЕОН. Перед изучением итогов конференции этого года рекомендуем вам ознакомиться с итогами конференции “Метанол 2016“.

Рынок метанола в России после кризиса 2009 г. активно рос, каждый год прибавляя по 6-8%, однако пару лет назад достиг потолка – сейчас загрузка мощностей приблизилась к максимальной. «Оживить» отрасль сможет только появление новых производителей, которые пока, однако, существуют лишь на бумаге.

Российский метанольный рынок – это по сути большая многодетная семья, что ни год – то прибавление.

Под детьми в данном случае я имею в виду новые проекты, которые ежегодно появляются. Мы как консультанты положительно оцениваем их перспективы, тем более что главное условие для успешного роста – доступное сырье – у нас есть. Сейчас добычные мощности одного только «Газпрома» превышают потребление на 200 млрд м3, а ведь есть еще ресурсы независимых производителей. Поэтому при низкой цене на газ новые метанольные проекты однозначно будут рентабельны.

– отметил в приветственном слове член Совета директоров Группы CREON Санджар Тургунов.

Метанол 2017: Цифры и факты

К 2021 г. мировой спрос на метанол может достигнуть 117 млн т, рассказал Вольфганг Зойзер, управляющий директор по Европе MMSA. В прошлом году потребление не превысило 80 млн т, однако эксперт ожидает положительную динамику как минимум в течение ближайших пяти лет. Точкой роста г-н Зойзер назвал увеличение количества МТО-проектов, традиционные отрасли потребления также будут наращивать спрос.

В региональном разрезе бесспорным лидером по объемам потребления является и будет оставаться Азия, а прежде всего – Китай. Если в прошлом году спрос китайских предприятий на метанол составил 50 млн т, то уже к 2021 г. он преодолеет отметку в 80 млн т (и свыше 90 млн т в целом по Азии). Производство же в Азии, говорит г-н Зойзер, достигнет потолка – а это около 88 млн т – в 2019 г., дальнейшее развитие потребляющих отраслей будет обеспечиваться импортом.

Докладчик отметил, что в Китае МТО-проекты просто фантастически популярны, а главное – они не только заявляются, но и успешно реализуются. Так, на сегодняшний день интегрированные МТО-проекты производят 5.3 млн т олефинов, к 2018 г. эта цифра вырастет до 8.96 млн т. Что касается неинтегрированных, то сейчас реализованные проекты потребляют 12.4 млн т метанола (итог – 4.2 млн т олефинов), в перспективе к 2019 объем потребления вырастет до 21.2 млн т (и 7.1 млн т олефинов соответственно).

Говоря о США, Вольфганг Зойзер отметил любопытную особенность: эта страна впервые в мировой метанольной истории из импортера превратится в экспортера. Если в прошлом году соотношение «спрос/производство» составляло 7.5 и 6.5 млн т соответственно, то уже к 2021 г. эти показатели составят 8.5 и почти 9 млн т.

Рассуждая о ценах, эксперт представил исторические данные и прогноз на ближайший год. Он отметил, что основным фактором, влияющим на себестоимость метанола в мире, будут цены на азиатских рынках. Также окажет воздействие и планируемое в 2018 г. введение новых мощностей в США.

Обзорный доклад по рынку метанола СНГ и России представила Лола Огрель, руководитель отдела аналитики Группы CREON. Так, на начало 2017 г. мощности по производству метанола в странах Содружества составили 5.3 млн т, из них на долю России пришлось свыше 80%. Помимо нашей страны, предприятия по выпуску метилового спирта имеются еще в Белоруссии, Украине, Азербайджане и Узбекистане (суммарно 985 тыс. т/год).

Эксперт отметила, что на Украине производство метанола прекратилось в 2014 г. в связи с обострением политической ситуации.

Производство метанола в Белоруссии колеблется от 70 до 85 тыс. т/год, в Узбекистане – всего 10-12 тыс. т, которые идут исключительно на собственные нужды производителя.

В целом же выпуск метанола в СНГ последние пару лет показывает отрицательную динамику (минус 12.2% в прошлом году). Потребление же, наоборот, растет – на 28% в 2016 г. до уровня 145 тыс. т.

Динамика производство метанола по странам СНГ за период с 2008 по 2016 год (Данные: Creon Chemicals)

Суммарные мощности российских предприятий по выпуску метанола составляют 4.3 млн т, в прошлом году они работали с загрузкой 87%. Как сообщила Лола Огрель, производство метилового спирта по итогам 2016 г. составило 3.7 млн т (+2%). Увеличение объемов показали «Метафракс», «Щекиноазот», «Аммоний» и «АНХК».

Производство метанола в России за период с 2008 по 2016 годы (Данные: Creon Chemicals)

Именно «Метафракс», по словам докладчика, на данный момент является крупнейшим производителем метанола в России (29% от общего объема выпуска). На втором месте – «Сибметахим» (21.3%), на третьем – «Томет» (18.6%).

Структура производства метанола в 2016 году по компаниям (Данные: Creon Chemicals)

Что касается распределения метанола, то до 20% приходится на внутризаводские нужды, 40% поставляется на внутренний рынок, остальное идет на экспорт.

Структура распределения производимого в России метанола (Данные: Creon Chemicals)

Общее потребление метанола в России по итогам 2016 г. составило 2.2 млн т, это на 8% меньше показателя 2015 г. Говоря о структуре потребления, эксперт отметила, что она существенно отличается от мировой: «На мировом рынке потребление метанола на формальдегид не превышает 30%, в России же этот показатель составляет 50%. Метиловый спирт как топливо в нашей стране не используется, зарубежные же страны давно его применяют».

По словам Лолы Огрель, формальдегид – это высокорентабельное направление с широким ассортиментом конечных продуктов. За 2008-2016 гг. совокупное производство формальдегида и КФК в России увеличилось на 32% и достигло 1.51 млн т. Потребление метанола при этом выросло до 820 тыс. т.

Динамика производства формальдегида в России и потребление метанола (Данные: Creon Chemicals)

Крупнейшим производителем формальдегида по итогам 2016 г. стал «Метафракс» с долей 37.5%, за ним идут «Тольяттиазот» и «Кроношпан» (по 11%).

Суммарный выпуск формальдегидных смол в прошлом году достиг 1.67 млн т. Основным видом смол являются карбамидоформальдегидные связующие (больше 80% от общего объема производства).

Крупной сферой потребления в России является газодобывающая отрасль, которая использует метанол в качестве ингибитора, препятствующего образованию гидратных пробок при добыче и транспортировке газа. Тем не менее, в прошлом году этот сегмент показал снижение объемов потребления.

Российские производители метанола не только полностью закрывают внутренние потребности, но и успешно отправляют свою продукцию за рубеж. В последние годы доля экспортных поставок стабильно составляет 35-40%, рассказала г-жа Огрель. По ее словам, объем экспорта регулируется внутренним спросом. Именно снижение внутрироссийского потребления стало причиной увеличения поставок за рубеж в 2014 и 2016 гг. до 1.5 млн т.

Динамика экспорта метанола в 2008-2016 годах (Данные: Creon Chemicals)

Формально основной страной-потребителем российского метанола является Финляндия (около 50% от общего объема). Однако по факту Финляндия – всего лишь транзитный пункт, откуда метанол дальше отправляется в другие европейские страны. Также транзитом российский продукт идет и через Словакию.

Крупными прямыми потребителями Лола Огрель назвала Польшу, Румынию, Литву, Германию. В случае появления на юге России морского терминала в число получателей нашего метилового спирта может вернуться и Турция. Аналитик отдельно отметила Белоруссию, которая еще недавно являлась экспортером, но уже в 2016 г. начала закупки российского метанола. Не исключено, что тенденция сохранится и в ближайшие годы, т.к. в этой стране резко выросла переработка метанола в смолы.

Крупнейшим по объемам поставок российским экспортером является «Сибметахим», в прошлом году он отправил за рубеж 450 тыс. т метанола (+60 тыс. т к 2015 г.).

Метанол 2017: обзор проектов

К 2030 г. метанольные мощности российских предприятий могут вырасти на 19.25 млн т. Это так называемая “программа максимум”, если будут реализованы все анонсированные на сегодняшний день новые проекты (а их 16).

Конечно, вариант запуска всех заявленных предприятий абсолютно невозможен.

Однако планы озвучены, и будем надеяться, что хоть кому-то из инвесторов удастся их осуществить.

– рассуждает аналитик Группы CREON Мария Дубинина.

«Щекиноазот» заявил два проекта, и один из них уже находится на финишной прямой – это установка по производству метанола и аммиака мощностью 450 и 135 тыс. т/год соответственно. Ее запуск запланирован на 2018 г. Второй проект тульской компании – исключительно метанольный: 500 тыс. т/год с ориентировочным запуском в 2021 г.

В 2019 г. планируются к запуску производства компаний «НГСК» и «БГХК», в 2020 к ним добавится «УралМетанолГрупп», в 2021 – «ОТЭКО», «Находкинский завод минеральных удобрений», «ЕСН», «Мангазея» и Ricoal. В период 2022-2030 ожидается реализация проектов «ЯТЭК», Ekozon, Mitsubishi и «ТПГК».

Эксперт отметила, что запланированные проекты по выпуску метанола охватывают практически все регионы России.

Однако интерактивное голосование не выявило однозначный проект-лидер, в котором участники рынка были бы твердо уверены:

Результаты опроса: “Какие проекты, на Ваш взгляд, будут реализованы?” (Данные: Creon Chemicals)

В соседнем Казахстане «Объединенная химическая компания» («ОХК») прорабатывает несколько конфигураций проекта по производству метанола. Как рассказала проектный менеджер «ОХК» Саягуль Ибрагимова, рассматриваются варианты строительства мощности на 0.9, 1 и 1.6 млн т метанола в год.

Проект по созданию производства планируется реализовать в Атырауской области на территории нефтехимической зоны, где предусмотрен специальный правовой режим, предполагающий налоговые, таможенные и другие льготы.

Успешным опытом управления производством метанола поделился генеральный директор SOCAR Methanol Эльнур Мустафаев. Бакинский метаноловый завод, оператором которого является компания, к 2019 г. рассчитывает выйти на мощность 500 тыс. т метанола в год. С октября прошлого года – момента получения в управление – предприятие выпустило 80 тыс. т продукции, план на текущий год – 250 тыс. т. В целом же проектная мощность завода составляет 650-700 тыс. т/год.

Основной причиной, сдерживающей рост объемов производства, г-н Мустафаев назвал ограничения по сырью и спросу. Решать их планируется постепенно. Так, ожидаемый рост газодобычи в Азербайджане в 2019 г. позволит значительно нарастить объемы выпуска. С этой целью на предприятии уже сейчас – в 2017 г. – будет проведен капремонт. В дальнейшем компания рассчитывается сделать профилактическое обслуживание не ежегодным, а перейти на систему «один раз в два года».

«Говоря об увеличении – и даже запуске – производства, мы обязательно должны представлять, от кого будет идти конечный спрос, – рассуждает эксперт. – Конечно, все производители предпочитают работать по долгосрочным контрактам, но иногда приходится выходить и на спотовый рынок». В этой связи Эльнур Мустафаев подчеркнул роль local sales – необходимо увеличивать их долю хотя бы до 10-15%.

Также он отметил важность логистики. Транспортировка метанола компании SOCAR происходит по схеме «ж/д-перевалка-море-конечный потребитель», и даже ее докладчик идеальной не считает.

Вчера, сегодня, завтра

О последних разработках Haldor Topsoe для переработки больших потоков природного газа в одностадийном автотермическом риформинге рассказала Александра Карягина. Компания считает кислородный риформинг при минимальных соотношениях пар/газ наиболее перспективной технологией для снижения капитальных и операционных затрат при производстве синтез-газа и оптимальным решением для будущих метанольных производств большой мощности. «В итоге мы получаем гибкий состав синтез-газа, уменьшение размера оборудования и снижение затрат, – говорит докладчик – А коэффициент бесперебойной работы такого автотермического риформинга достигает 99%».

«Существует большое количество переменных, которые влияют на выбор технологической схемы для производства метанола, – рассуждает менеджер по лицензированию Johnson Matthey Алан Ингем. – Это производительность, тип сырья, затраты, спецификация продукта, выбросы и даже расположение агрегата. Таким образом, единая технологическая схема агрегата не может подходить для разных проектов, поэтому важно разрабатывать такую технологическую схему, чтобы оптимизировать капитальные и операционные затраты, а также другие параметры, которые представляют ценность для заказчика». Johnson Matthey предлагает широкий круг технологий для различных проектов: это паровой риформинг метана без или с добавлением CO2, комбинированный риформинг (сочетание парового и автотермического риформинга), а также технологию риформинга с газовым обогревом.

The last but not the least

При всей важности новых проектов и технологий не менее важна и тема транспортировки, ведь значительная часть метанола производится для рынка и, соответственно, должна быть доставлена потребителю. Железнодорожный транспорт – оптимальный вариант перевозки метилового спирта, и вагоностроители учитывают этот момент при создании новой продукции. Так, RM Rail предлагает вагон-цистерну модели 15-1264 грузоподъемностью 66.5 т. Как рассказал руководитель департамента сбыта подвижного состава Максим Буланов, цистерна отвечает всем требованиям и грузоотправителей, и получателей, а объем котла позволяет перевозить 66.5 т груза исходя из полной грузоподъемности при любой температуре налива метанола. Таким образом, по совокупности главных параметров – грузоподъемности, объема, цены – она является оптимальным выбором.

«При запуске нефтегазохимических проектов, в т.ч. и метанольных, одним из ключевых аспектов является надежное финансирование, – отметил представитель CREON Capital Флориан Виллерсхаузен. – Однако на территории СНГ инициаторы новых производств часто сталкиваются со сложностями с привлечением собственного капитала. Также немаловажно правильное структурирование финансирования». Решением может стать привлечение специализированных организаций – инвестиционных фондов. Фонд прямых инвестиций CREON Energy Fund SICAV-SIF был открыт в 2016 г., совокупный объем вложений – около 100 млн евро, минимальный объем – 5 млн евро. Фонд инвестирует в проекты на начальной стадии, в растущие и сформировавшиеся компании России и стран СНГ, а также в экологические проекты «зеленой» экономики и альтернативной энергетики. Партнерами CREON Capital являются Caceis Bank Luxembourg S.A., Ernst & Young S.A., Arendt & Medernach S.A. и Группа CREON.

Метанольных проектов у нас сейчас множество – как говорится, на любой вкус и кошелек.

Можно по-разному оценивать их шансы на успех, но очевидно, что рост производства неизбежен. Также не будем забывать выражение «бизнес любит тишину». Я убежден, что кто-то руководствуется именно этим принципом, и уже скоро рынок увидит новый масштабный проект, находящийся на высокой стадии готовности.

– резюмирует Санджар Тургунов.

В заключении напомним, что с подробным перечнем отраслевых мероприятий в текущем году (выставки, семинары, конференции) вы можете ознакомиться в нашем разделе календарь.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter

mplast.by