Налоговые ставки по НДС в 2022-2023 годах в России

Ставка НДС не является фиксированной величиной и варьируется в зависимости от видов реализуемых товаров, продукции, работ, услуг. Разобраться в вопросах правильности применения ставки НДС поможет подборка статей на нашем сайте.

Подробнее

- Все материалы

- Новости

- Статьи

Налоговые ставки по НДС в 2022-2023 годах в России

17 апр 2023

Расширен перечень товаров со ставкой НДС 10%

Налоговые ставки по НДС в 2022-2023 годах в России

12 апр 2023

Как правильно выделить НДС из суммы?

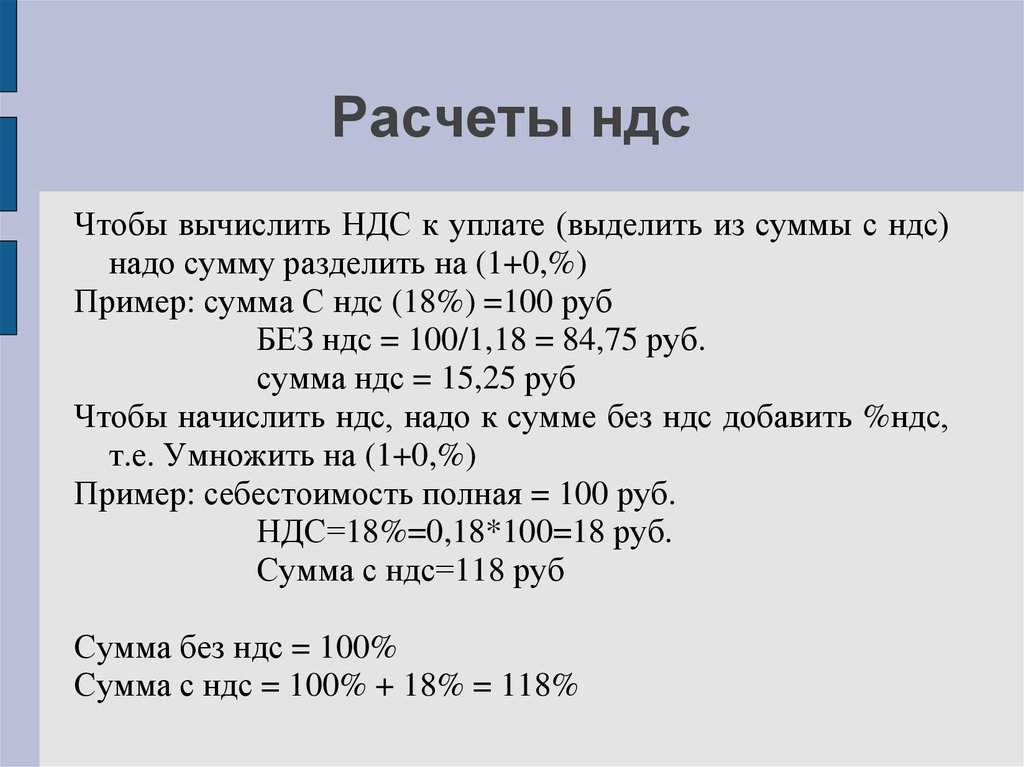

Как выделить НДС из суммы по полученным товарам и услугам — вопрос, актуальный для большинства бухгалтеров. При налогообложении по общей системе следует производить расчет расходов и доходов без учета косвенных налогов. Корректное ведение книги доходов и расходов при применении УСН также требует выделения НДС. Правильно рассчитать необходимую сумму помогут формулы, которые приведены в данной статье.

При налогообложении по общей системе следует производить расчет расходов и доходов без учета косвенных налогов. Корректное ведение книги доходов и расходов при применении УСН также требует выделения НДС. Правильно рассчитать необходимую сумму помогут формулы, которые приведены в данной статье.

Налоговые ставки по НДС в 2022-2023 годах в России

23 мaр 2023

Что входит в перечень товаров, облагаемых НДС по ставке 10%?

Для применения ставки НДС 10% перечень товаров (закрытый) определен Налоговым кодексом РФ. Рассмотрим подробнее в нашей статье товары и услуги, облагаемые НДС по 10%-й ставке, а также условия, соблюдение которых требуется для ее использования.

Налоговые ставки по НДС в 2022-2023 годах в России

01 мaр 2023

Какая ставка НДС на продукты питания при их производстве и продаже

НДС на продукты питания рассчитывают налогоплательщики, деятельность которых связана с общественным питанием или розничной/оптовой торговлей. От чего зависит размер ставки налога? Когда применять ставку 10%, а когда 20%? Кто вправе применять нулевую ставку налога? Кто освобожден от уплаты НДС? Ответы на эти вопросы рассмотрим в материале далее.

От чего зависит размер ставки налога? Когда применять ставку 10%, а когда 20%? Кто вправе применять нулевую ставку налога? Кто освобожден от уплаты НДС? Ответы на эти вопросы рассмотрим в материале далее.

Налоговые ставки по НДС в 2022-2023 годах в России

24 фев 2023

В каких случаях применяется нулевая ставка НДС

НДС 0% — в каких случаях возможно использовать такую ставку и ожидаются ли изменения в этом перечне в 2023 году? Об этом подробнее в нашем материале.

Налоговые ставки по НДС в 2022-2023 годах в России

16 фев 2023

В чем отличие и когда применять ставку НДС 20% и 20%/120%

Ставка 20/120 НДС является расчетной и применяется в особых случаях, оговоренных в п. 4 ст. 164 НК РФ. К расчетным, кроме ставки 20/120 НДС, также относится 10/110 НДС. О существующих ставках налога, формуле расчета и перечне случаев применения расчетных ставок — далее в статье.

Налоговые ставки по НДС в 2022-2023 годах в России

31 янв 2023

Как правильно высчитать 20% НДС из суммы?

Высчитать НДС можно различными способами в зависимости от того, с какой суммы рассчитывается искомое значение. Так, можно высчитывать НДС от суммы с налогом и без него. Рассмотрим порядок расчета НДС в каждом конкретном случае.

Налоговые ставки по НДС в 2022-2023 годах в России25 янв 2023

Какой порядок обложения НДС транспортных услуг

НДС транспортные услуги облагаются в зависимости от того, кем они оказываются и где осуществляются. Налоговое законодательство предусматривает обложение НДС транспортных услуг по всем возможным ставкам, а некоторые нормы позволяют вообще не начислять этот налог.

Налоговые ставки по НДС в 2022-2023 годах в России

24 янв 2023

Формула расчета НДС по ставке 20% от суммы

Как посчитать НДС 20% от суммы — формулы применяются разные в зависимости от того, включен налог в эту сумму или нет. По каким схемам исчисляется НДС в связи с повышением ставки? Как облегчить расчетные процедуры и проконтролировать правильность итоговой суммы налога? Об этом расскажем в статье.

По каким схемам исчисляется НДС в связи с повышением ставки? Как облегчить расчетные процедуры и проконтролировать правильность итоговой суммы налога? Об этом расскажем в статье.

Налоговые ставки по НДС в 2022-2023 годах в России

05 янв 2023

Перечень товаров, облагаемых НДС по ставке 10%, в 2023 году

НДС 10 процентов — перечень 2023 года закреплен нормативно. Для каких товаров предусмотрена ставка 10% и какие изменения произошли в 2020-2023 годах, узнайте из нашей статьи.

1 2 3 4

Налоговые ставки НДС в России в 2022-2023 годах

Ставка НДС 20% в 2022 году

Ставка НДС 10% в 2023 году

Ставка НДС по транспортным услугам

Ставка НДС в России в 2022-2023 годах по продуктам питания и книжной продукции

Расчет НДС и отражение налога в учете

Налоговые ставки НДС в России в 2022-2023 годах

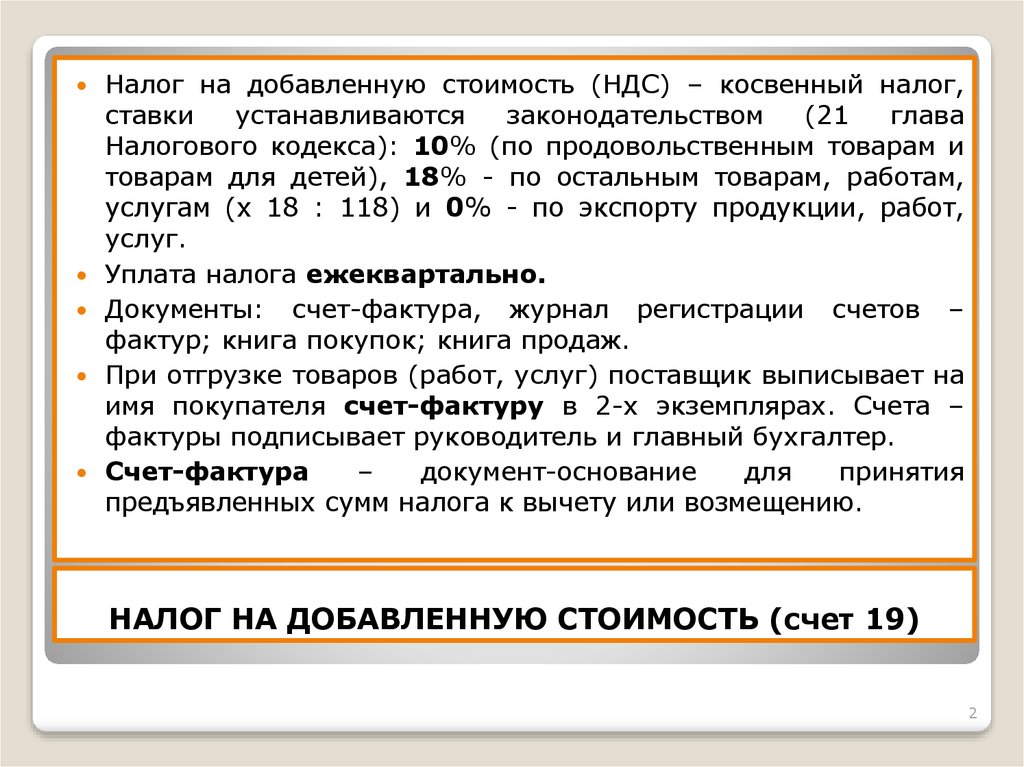

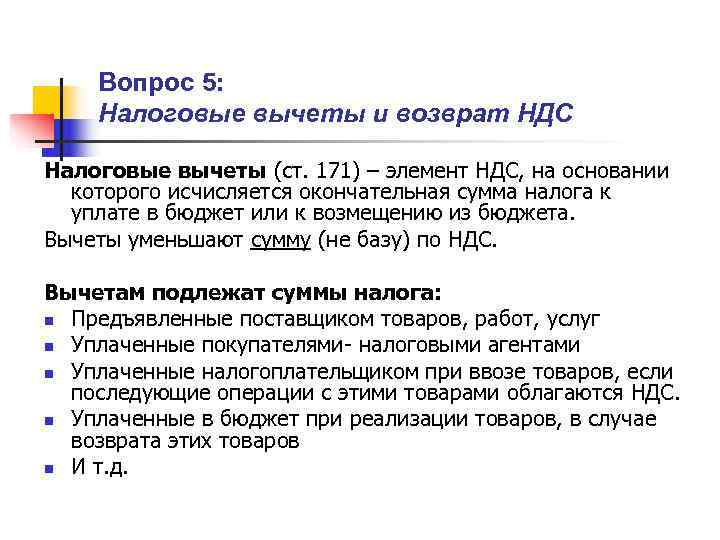

Величинам налоговой ставки НДС посвящена ст. 164 НК РФ. В этой статье обозначены существующие ставки налога: 0, 10 и 20%.

164 НК РФ. В этой статье обозначены существующие ставки налога: 0, 10 и 20%.

Напомним, ставка НДС 20% введена в действие с 01.01.2019. В 2018 году действовала ставка — 18%. Подробности см. здесь.

Кроме того, в определенных случаях (п. 4 ст. 164 НК РФ) ставка НДС должна быть выделена из общей суммы расчетным путем. Применение каждой ставки НДС регламентировано отдельными пунктами с большим количеством подпунктов.

Помощником в освоении указанной статьи станет этот материал.

На 2023 год величина применяемых ставок по НДС сохранена в тех же значениях, что и в 2022 году. Однако ставка 0% при экспорте стала необязательной для применения.

Подробнее об этом в публикации «»Нулевая» ставка НДС стала необязательной».

Начиная с 01.01.2019 основная ставка НДС повысилась на 2%, с 18% до 20%.

См. также «Как считать НДС в переходном периоде 2018-2019?».

Ставка НДС 20% в 2022 году

Основная ставка НДС, которой облагается выручка большинства организаций, — это 20%. Для того чтобы понять, нужно ли вам использовать эту ставку или нет, воспользуйтесь простым правилом: не подходят ставки 0 или 10% — нужно применять 20%. Но даже и в этом случае есть свои нюансы, поскольку сумма налога по определенной ставке может выделяться расчетным путем.

Разобраться в них поможет эта статья.

Если известна окончательная цена реализации, то как применить ставку НДС 20% и правильно выделить сумму налога?

Читайте об этом в материале «Как правильно высчитать 18% (20%) НДС из суммы».

Разобраться с нюансами применения ставок в 2019 году вам помогут следующие публикации:

- «Ставка НДС 18 или 20% не всегда зависит от даты отгрузки»;

- «НДС 18% в акте от 2019 года — нарушение?»;

- «Какую ставку НДС указывать в корректировочном счете-фактуре в 2019 году?».

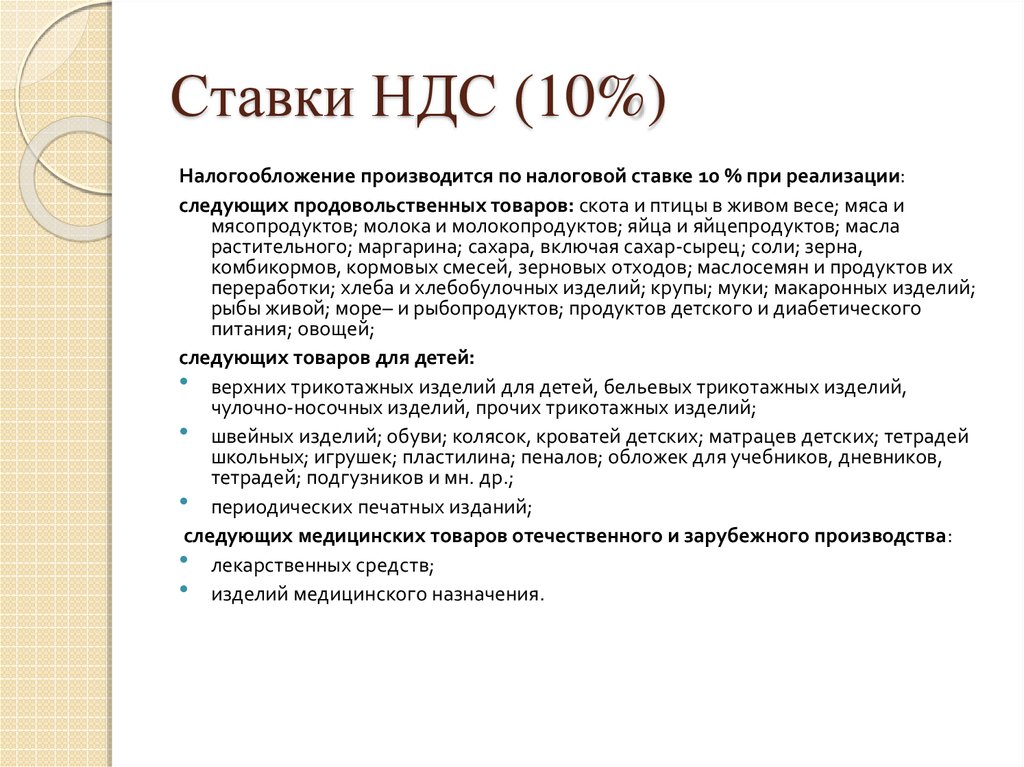

Ставка НДС 10% в 2022 году

Указанная ставка НДС применяется не всегда. В НК (п. 2 ст. 164) приведен перечень товаров и услуг, при реализации которых организация-продавец использует НДС 10%.

Регламентирующая данный вопрос информация систематизирована в статье «Что входит в перечень товаров, облагаемых НДС по ставке 10%?».

См. также «Фрукты-ягоды с НДС 10%, но только с октября».

Любая продукция имеет код классификатора продукции.

О том, как применять его и ставки НДС, читайте в материалах:

- «Как применять «продуктовую» ставку НДС 10% в связи с заменой ОКП на ОКПД2»;

- «ФНС рекомендует применять переходные ключи между ОКП и ОКПД2 для определения ставки НДС».

Лекарственные средства облагаются по ставке 10% (подп. 4 п. 2 ст. 164 НК РФ).

4 п. 2 ст. 164 НК РФ).

В каком случае в применении этой ставки чиновники отказывают, читайте в материале «Когда применение 10%-ной ставки НДС по лекарствам невозможно»

Ставка НДС по транспортным услугам

Налогообложение НДС услуг по перевозкам вызывает немало вопросов. Они в основном связаны с тем, что для применения ставки НДС 0% нужны определенные условия.

Какие это условия и в чем отличия перевозок, по которым можно применить ставку НДС 0%, от тех, что облагаются НДС 20%, читайте в статье «Какой порядок обложения НДС транспортных услуг?».

Полезную информацию по вопросу налогообложения перевозок вы найдете также в следующих материалах:

- «Ставка НДС 10% для авиаперевозок будет продлена»;

- «До 2030 года НДС по пассажирским ж/д перевозкам равен нулю»;

- «Какая ставка НДС по услугам транспортной экспедиции при перевозке импортных товаров от порта прибытия в РФ до пункта назначения?» .

Ставка НДС в России в 2022-2023 годах по продуктам питания и книжной продукции

Если спросить бухгалтера: «Какие товары облагаются НДС по ставке 10%?», то, скорее всего, ответ будет следующим: продукты и книги. С одной стороны, это верно, но даже в такой очевидной ситуации существуют законодательные ограничения.

Чтобы не запутаться в них, прочитайте статьи:

- «Какая ставка НДС на продукты питания при их производстве и продаже?»;

- «По какой ставке НДС облагать книги?»;

- «Можно ли применять ставку НДС 10% при продаже комплекта печатной продукции с электронным носителем?».

Расчет НДС и отражение налога в учете

При расчете налога важно не только правильно выбрать ставку, но и корректно определить его сумму и верно отразить данные по налогу в учете.

В этом вам помогут статьи:

- «Какие есть формулы для расчета НДС (вычисление и выделение)»;

- «Как правильно выделить НДС из суммы»;

- «Как правильно начислить НДС на сумму (проводки)».

Налоговое законодательство подвержено постоянным изменениям, поэтому ни одна организация не может быть полностью уверена в том, что к своим товарам или услугам она применяет ставку НДС, соответствующую последним законодательным веяниям.

Для того чтобы не иметь проблем с налоговым законодательством, необходимо постоянно отслеживать изменения нормативных актов и разъяснения к ним. В этом вам поможет наш сайт и его рубрика «Ставка (НДС)».

Основные изменения по НДС в 2021 году

В 2021 году вступают в силу поправки в закон, касающиеся НДС: была изменена форма декларации, упрощён порядок выплаты компенсации при задержке возмещения, продлены пониженные ставки.

В этой статье рассмотрим основные нововведения.

Изменения в форме декларации

Отчёт по НДС сдаётся ежеквартально — четыре раза в год не позднее 25 числа месяца, следующего за отчётным периодом. До 25 января 2021 года подаётся декларация за IV квартал 2020 года, однако уже по новой форме. Закон, который вносит в неё улучшения, вступил в силу 1 января.

Форма декларации по НДС с 2021 года была утверждена в Приказе ФНС от 19.08.2020 № ЕД-7-3/591@.

Во всех разделах были изменены штрихкоды, в первый раздел добавили новые строки 085, 090 и 095, некоторые коды операций переименовали, другие — добавили (приложение № 3). С титульного листа была убрана строка с кодом вида экономической деятельности (ОКВЭД).

Новые строки

В раздел 1 декларации добавлены:

Строка 085 — «Признак СЗПК».

Строка 090 — «Сумма налога, подлежащая уплате в бюджет налогоплательщиком, являющимся стороной СЗПК».

Строка 095 — «Сумма налога, исчисленная к возмещению из бюджета налогоплательщиком, являющимся стороной СЗПК».

Выплата процентов при задержке возмещения НДС

До 1 января 2021 года, если сотрудники налоговой службы задерживали оплату возмещения НДС, то получить проценты можно было только составив соответствующее заявление и направив его в ФНС. При этом сделать это нужно было до того, как инспекция вынесет решение.

Теперь подавать заявление в ИФНС не требуется — налоговые инспекторы самостоятельно будут начислять компенсацию за задержку возмещения НДС. Проценты за несвоевременное возмещение будут начисляться за каждый день просрочки исходя из действующей ставки рефинансирования ЦБ РФ.

Это правило закреплено в п. 10 ст. 176 НК РФ.

Национальная система прослеживаемости товаров

Национальная система прослеживаемости товаров будет введена на законодательном уровне 1 июля 2021 года (Федеральный закон от 9 ноября 2020 г.

N 371-ФЗ). С её помощью будут обеспечены сбор, учёт и хранение сведений о товарах, подлежащих прослеживаемости.

Цель этого нововведения — организация контроля за товарами от момента ввоза в страну до момента его реализации. Таким образом государством пытается предотвратить ввоз «серой» и контрафактной продукции из-за рубежа. Также, система обеспечит уменьшение случаев уклонения от уплаты налогов и таможенных платежей.

Список товаров, которые будут подлежать процедуре прослеживаемости будут установлены Федеральным органом исполнительной власти. Им также будут установлены критерии, по которым товар попадёт в этот список.

Счета-фактуры, относящиеся к прослеживаемым товарам, продавцы должны будут оформлять в электронном виде, не считая исключений. Эта и другие особенности, касающиеся выставления счетов-фактур также установлены в федеральном законе N 371-ФЗ.

Освобождение от НДС для IT-компаний

Освобождение от НДС в 2021 году смогут получить IT-компании. 1 января вступили в силу изменения в пп. 26 п. 2 ст. 149 НК РФ. В положении был уточнён порядок получения льготы.

1 января вступили в силу изменения в пп. 26 п. 2 ст. 149 НК РФ. В положении был уточнён порядок получения льготы.

Нормы, касающиеся исключительных прав на изобретения, полезные модели, промышленные образцы, топологии интегральных микросхем, ноу-хау перенесли из подпункта 26 в подпункт 26.1

Льготы с 1 января 2021 года распространяются на исключительные права на программы и базы данных, включённые в соответствующий реестр. Послабление предоставляется также для обновлений к этим программам и базам данных и дополнительным функциональным расширениям.

Федеральная налоговая служба выпустила документ, в котором обширно объясняется порядок предоставления льготы IT-компаниям → «Разъяснения о порядке правоприменения Федерального закона № 265».

Так, льготой не смогут воспользоваться компании, которые используют программное обеспечение для:

распространения рекламы;

размещения предложений для реализации товаров;

поиска потенциальных клиентов.

Льгота на НДС не распространяется также и на иные услуги, которые предоставляют IT-компании, если они не соответствуют условиям, описанным в дополненном подпункте.

Пониженная ставка НДС

Ставка НДС 10% для внутренних воздушных перевозок пассажиров и багажа продлена до конца 2021 года (п. 6 ст. 3 Федерального закона от 06.04.2015 № 83-ФЗ). Эти правила закреплены в пп. 6 п. 2 ст. 164 НК РФ.

Для перелётов в Крым и обратно, Калининградскую область, Дальневосточный федеральный округ и обратно, а также для маршрутов, которые не предусматривают вылетов и посадок в Москве и Московской области, будет и дальше действовать ставка 0%.

Пониженная ставка будет продлена не для всех видов деятельности: при реализации услуг по передаче племенного скота и птицы во владение и пользование по договорам финансовой аренды с правом выкупа она будет действовать до 1 января 2021 года. Затем ставка станет равно 20%.

Система «Tax Free»

1 января 2021 года вступил в силу Федеральный закон от 20 июля 2020 г. N 220-ФЗ, который вводит систему электронных чеков «Tax Free» (без сборов). Чеки для компенсации НДС иностранным гражданам теперь можно оформлять в электронном виде.

N 220-ФЗ, который вводит систему электронных чеков «Tax Free» (без сборов). Чеки для компенсации НДС иностранным гражданам теперь можно оформлять в электронном виде.

Электронные чеки подтверждают, что товары вывезены из России. Документы отправляются в таможенную службу, а оттуда — продавцам, которые и компенсируют НДС.

Вычет при переходе на ОСНО

Спецрежим ЕНВД официально стал недоступен 1 января 2021 года. Для тех налогоплательщиков, которые переходят с этого налогового режима на ОСНО предусмотрен вычет НДС.

Использовать возврат можно, если товары, работы, услуги, имущественные права приобретены во время применения ЕНВД, но не использовались до перехода на основной налоговый режим.

Однако, получить этот вычет можно только при переходе на ОСНО. При других спецрежимах возврат НДС недоступен.

Некоторые изменения продлевают уже действующие положения, другие — вводят новые. Каждое из них направлено на совершенствование налоговой системы в РФ.

Многие нововведения связаны с цифровизацией и внедрением возможности представления тех или иных сведений в электронном формате. Для того чтобы эти сведения обладали юридической значимостью, их заверяют с помощью электронной подписи, которую выдают удостоверяющие центры.

УЦ «Астрал-М» предлагает электронную подпись «Астрал-ЭТ» для участия в торгах, работы с госпорталами и электронного документооборота. К ней можно подключить один из тарифных планов: «ОФД», «Порталы» и «Торги». Выбор тарифного плана зависит от области применения электронной подписи, обеспечивая максимальное удобство пользования. Также для сдачи электронной отчетности вы можете приобрести программный продукт «Астрал Отчет 5.0»

Комментарии для сайта Cackle

Что такое налог на добавленную стоимость (НДС) в ЕС и НДС OSS?

Каждая компания, продающая товары и услуги европейским клиентам, должна взимать налог на добавленную стоимость (НДС), даже если ее бизнес не основан в Европе. Поскольку все европейские страны имеют разные правила и ставки НДС, соблюдение требований может быть сложной задачей. Европейская комиссия предприняла попытку упростить сбор и уплату НДС, но это не полностью избавило предприятия от сложностей с НДС. Например, если ваш бизнес продает другой бизнес в ЕС (а не напрямую покупателю), вам может не потребоваться взимать НДС — в зависимости от того, где расположены оба бизнеса. А для всех продаж, где взимается НДС, правительство требует от вас сбора дополнительных данных для подтверждения адреса вашего клиента.

Поскольку все европейские страны имеют разные правила и ставки НДС, соблюдение требований может быть сложной задачей. Европейская комиссия предприняла попытку упростить сбор и уплату НДС, но это не полностью избавило предприятия от сложностей с НДС. Например, если ваш бизнес продает другой бизнес в ЕС (а не напрямую покупателю), вам может не потребоваться взимать НДС — в зависимости от того, где расположены оба бизнеса. А для всех продаж, где взимается НДС, правительство требует от вас сбора дополнительных данных для подтверждения адреса вашего клиента.

Это руководство предназначено для предприятий, осуществляющих продажи клиентам в ЕС, и охватывает основы НДС и службы единого окна для НДС (VAT OSS). Вы узнаете, когда и как регистрироваться для сбора НДС, как рассчитывать и взимать НДС и как подавать декларации по НДС. Вы также узнаете, как Stripe Tax может помочь вам соблюдать требования.

Что такое налог на добавленную стоимость (НДС) в ЕС?

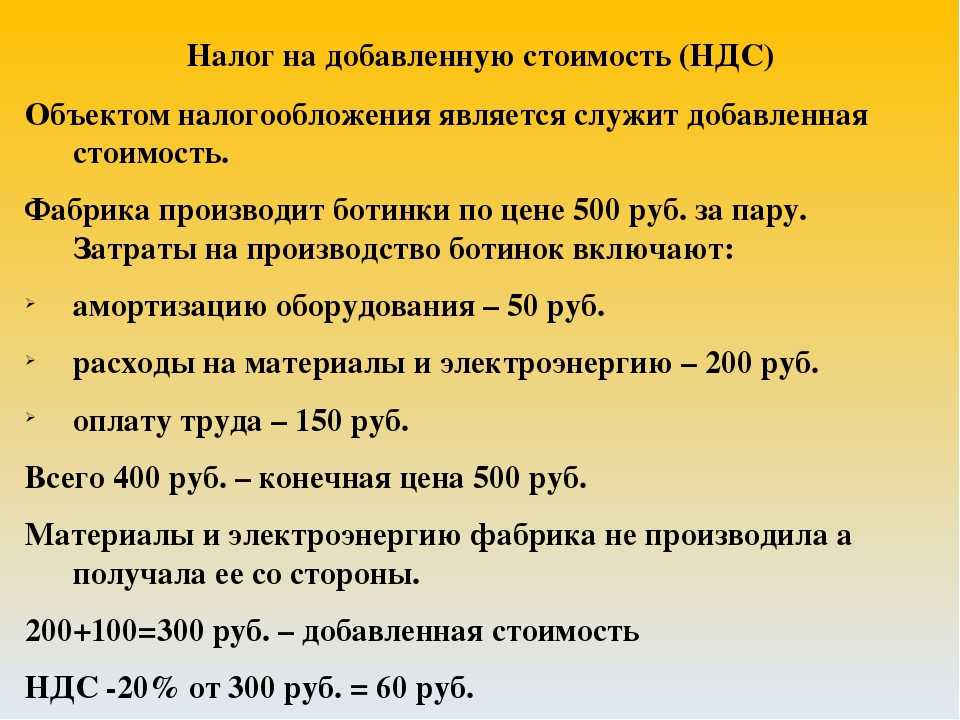

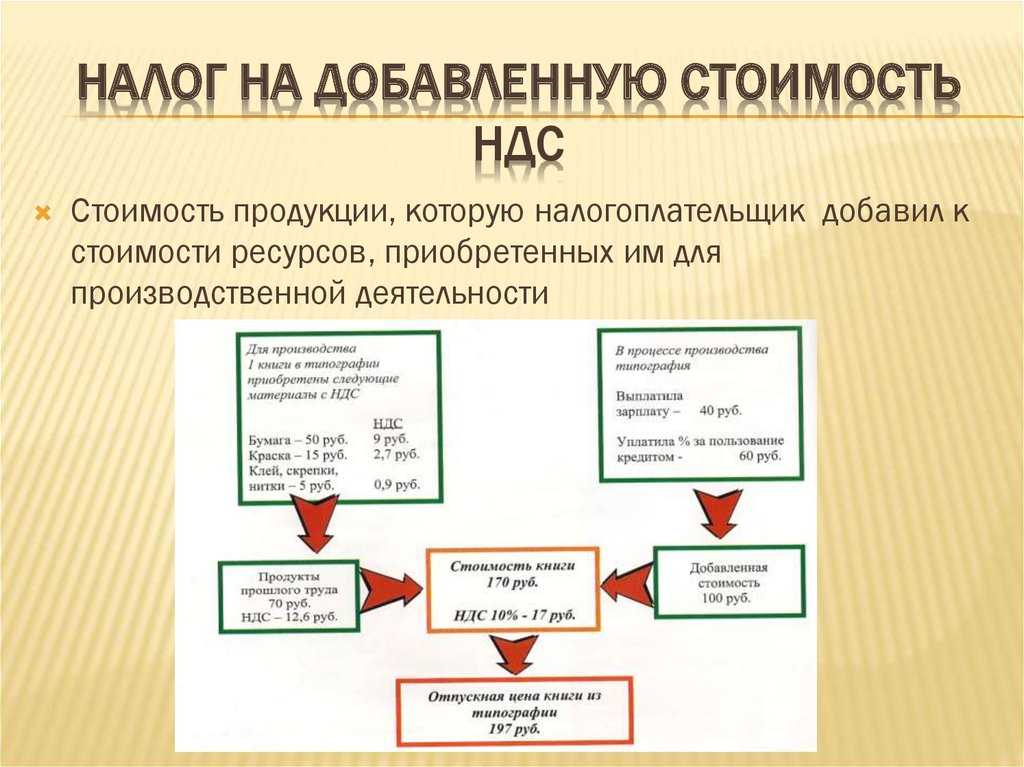

Налог на добавленную стоимость (НДС) — это налог на потребление, который применяется ко всем цифровым и физическим товарам или услугам, продаваемым в ЕС. Он взимается всякий раз, когда к продукту добавляется ценность по всей цепочке поставок, от производства до точки продажи.

Он взимается всякий раз, когда к продукту добавляется ценность по всей цепочке поставок, от производства до точки продажи.

Вот пример того, как НДС работает в реальной жизни:

Ювелир продает ожерелье высококлассному интернет-магазину за 1000 евро по ставке НДС 23%. Продавец платит ювелиру 230 евро НДС в дополнение к стоимости самого ожерелья. Затем продавец добавляет к ожерелью наценку и размещает его в Интернете за 1500 евро. При онлайн-кассе покупатель платит дополнительные 23% НДС, что составляет 345 евро, взимаемых продавцом. Когда окончательная транзакция завершена, розничный продавец возвращает НДС, который он ранее уплатил ювелиру. При подаче налогов правительству они платят всего 115 евро (что составляет 345 евро за вычетом НДС ювелира в размере 230 евро).

На этом изображении показано, в какой момент к ожерелью добавляется НДС.

Важность соблюдения законов об НДС

Любой бизнес, продающий физические или цифровые товары в ЕС, включая продавцов из стран, не входящих в ЕС, должен взимать НДС в соответствии с местными правилами и законами. Поздняя регистрация или отсутствие регистрации может привести к значительным штрафам и пени, помимо начисления сложных процентов. Например, в Австрии предприятие может быть оштрафовано на сумму до 5 000 евро, если оно намеренно не регистрируется в качестве плательщика НДС, даже если предприятие не обязано платить НДС.

Поздняя регистрация или отсутствие регистрации может привести к значительным штрафам и пени, помимо начисления сложных процентов. Например, в Австрии предприятие может быть оштрафовано на сумму до 5 000 евро, если оно намеренно не регистрируется в качестве плательщика НДС, даже если предприятие не обязано платить НДС.

Используют ли США НДС?

В США не используется налог на добавленную стоимость. Вместо этого правительства штатов и местные органы власти несут ответственность за сбор налога с продаж. Многие предприятия должны предпринять дополнительные шаги, чтобы обеспечить соблюдение правил и положений о налоге с продаж. Для получения дополнительной информации о налоге при продаже клиентам из США см. наше руководство по налогу с продаж в США и экономической взаимосвязи.

Как соблюдать НДС ЕС

Правила НДС в Европе зависят от того, где вы находитесь, что вы продаете, где находится ваш клиент и является ли он юридическим или физическим лицом. Хотя правила различаются в зависимости от страны, следующие шаги по соблюдению НДС одинаковы, если вы продаете в ЕС.

1. Регистрация для уплаты НДС и НДС OSS

Регистрация для местного НДС

В ЕС порог регистрации и сбора НДС зависит от страны, в которой находится ваш бизнес.

Предприятиям в Нидерландах необходимо зарегистрироваться и взимать НДС после того, как их годовой доход составит 20 000 евро. С другой стороны, предприятия в Ирландии имеют два разных порога НДС: 75 000 евро для местных предприятий, продающих товары, и 37 500 евро для местных предприятий, продающих услуги. Эти внутренние регистрационные пороги применяются только к внутреннему бизнесу или бизнесу внутри страны. Предприятия, базирующиеся за пределами Европы или торгующие за границей в Европе, должны зарегистрироваться перед первой продажей.

Исключение составляют предприятия ЕС, которые учреждены в одной стране ЕС и продают физические товары и цифровые продукты частным лицам в других странах ЕС. При таких продажах «бизнес-потребителю» (B2C) предприятия должны взимать НДС по ставке своей страны проживания, а не страны проживания клиента. Как только продажи B2C превысят 10 000 евро, они должны быть собраны по курсу страны проживания клиента. Аналогичного исключения нет для предприятий, не входящих в ЕС, которые продают товары частным лицам в ЕС.

Как только продажи B2C превысят 10 000 евро, они должны быть собраны по курсу страны проживания клиента. Аналогичного исключения нет для предприятий, не входящих в ЕС, которые продают товары частным лицам в ЕС.

При регистрации в качестве плательщика НДС вы получите идентификационный номер плательщика НДС. Этот номер содержит от 4 до 15 цифр, начиная с двухбуквенного кода страны (например, BE для Бельгии или CY для Кипра), за которым следуют от 2 до 13 других символов. Компании должны указывать свой идентификационный номер плательщика НДС в своих счетах-фактурах на продажу и получать идентификационный номер плательщика НДС клиента при продаже другому предприятию, зарегистрированному для уплаты НДС.

Регистрация плательщика НДС OSS для европейских предприятий (союзная схема)

Европейские предприятия, которые продают частным лицам (например, продажи B2C) в нескольких странах ЕС, могут зарегистрироваться для участия в схеме Союза служб одного окна для НДС (VAT OSS). Программа была создана для упрощения процесса сбора и уплаты НДС в странах ЕС.

Программа была создана для упрощения процесса сбора и уплаты НДС в странах ЕС.

Если вы подписываетесь на НДС OSS, вам не нужно регистрироваться в каждой стране ЕС, где вы продаете товары или услуги удаленно. Если вы находитесь в стране ЕС, вы можете зарегистрироваться на портале НДС OSS своей страны. Вы будете перечислять весь собранный НДС в местный налоговый орган, который затем будет распределять этот доход от НДС в другие страны ЕС от вашего имени. Другими словами, если вы продаете в ЕС, а не регистрируетесь и подаете в 27 странах, вы можете зарегистрироваться в OSS одной страны и подать одну декларацию OSS НДС.

Регистрация OSS НДС для неевропейских компаний (схема вне Союза)

Все компании не из ЕС (включая компании Великобритании после Брексита), продающие цифровые продукты частным лицам в ЕС, могут зарегистрироваться для НДС OSS не- Схема союза. Эти предприятия могут выбрать любую европейскую страну для регистрации в системе НДС OSS. Как правило, предприятия, не входящие в ЕС, регистрируются в тех странах, где базируется большинство их клиентов, или предпочитают регистрироваться в стране с наиболее удобным регистрационным порталом. Когда компания, не входящая в ЕС, регистрируется для НДС OSS, ей присваивается уникальный идентификационный номер НДС в формате, начинающемся с 9.0015 ЕС .

Когда компания, не входящая в ЕС, регистрируется для НДС OSS, ей присваивается уникальный идентификационный номер НДС в формате, начинающемся с 9.0015 ЕС .

Регистрация в службе единого окна для импорта (IOSS)

Компании из ЕС и за пределами ЕС могут зарегистрироваться в IOSS, если они продают товары потребителям из ЕС и товары импортируются партиями, не превышающими 150 евро. Схема IOSS позволяет продавцам взимать НДС страны покупателя в момент продажи. Это означает, что при прибытии товаров в ЕС на границе не будет взиматься НДС. Предприятия, не входящие в ЕС, могут выбрать любую европейскую страну для регистрации в IOSS, в то время как предприятия ЕС должны зарегистрироваться в стране, где они созданы. Регистрация IOSS является добровольной. Продавцы из стран, не входящих в ЕС, часто должны назначать посредника для использования IOSS.

2. Рассчитать НДС

Чтобы рассчитать НДС по транзакции, вам необходимо определить три вещи: статус клиента (бизнес или физическое лицо), НДС в какой стране взимать и правильную ставку НДС.

Определение того, являются ли ваши клиенты предприятиями (B2B) или частными лицами (B2C)

Перед расчетом НДС вам необходимо определить, является ли ваш клиент предприятием или частным лицом. Это важный шаг, так как он определит, нужно ли вам вообще взимать НДС.

Если ваш клиент предоставил действительный идентификационный номер плательщика НДС, вы можете считать это бизнесом. Вы можете проверить действительность номера на портале Системы обмена информацией об НДС (VIES). Вам необходимо подтвердить свой идентификационный номер плательщика НДС, чтобы предотвратить налоговое мошенничество.

Если вы представляете европейскую компанию, продающую товары компании в другой стране ЕС, вам часто не нужно взимать НДС. Для этих продаж между предприятиями (B2B) применяется либо метод обратного начисления (в этом случае покупатель платит НДС непосредственно своему правительству, а не через вас), либо вы можете воспользоваться нулевой ставкой НДС (в в этом случае вам не нужно платить НДС).

На этом рисунке показано, как предприятие в ЕС может определить правильную ставку НДС для физических товаров и цифровых услуг, продаваемых в ЕС.

Определение страны, взимающей НДС

В трансграничных ситуациях важно определить, какая страна должна взимать НДС по операции. Правила, определяющие, какая страна должна взимать налог, очень сложны и зависят от многих факторов, таких как тип услуги, профиль клиента, страна, из которой доставляются товары, и страна, в которую доставляются товары, среди прочих факторов. .

Определение ставок НДС

Ставки НДС различаются в зависимости от страны ЕС. ЕС установил стандартную минимальную ставку НДС в размере 15% для своих 27 стран-членов. Фактические ставки НДС в странах ЕС колеблются от 17% до 27%. Швейцария не входит в ЕС и имеет стандартную ставку НДС 7,7%, что намного ниже, чем в соседних странах.

Ставки НДС различаются в разных странах Европы.

Хотя каждая страна устанавливает стандартную ставку НДС, в большинстве из них также действуют сниженные ставки и льготы в зависимости от вида продаваемого продукта или услуги. Учитывая разнообразие ставок НДС, важно иметь возможность классифицировать продукты, которые вы продаете, в соответствии с местным законодательством.

Учитывая разнообразие ставок НДС, важно иметь возможность классифицировать продукты, которые вы продаете, в соответствии с местным законодательством.

Ставки НДС для цифровых продуктов

По данным Комиссии ЕС, цифровые продукты соответствуют следующим критериям:

- Они не являются физическими продуктами.

- Продавец доставляет товар онлайн.

- Услуга предполагает минимальное взаимодействие с человеком.

- Продукт не может существовать без технологии.

Электронные книги, игры, музыка, программное обеспечение, SaaS, хостинг веб-сайтов и многие другие продукты и услуги подпадают под эту категорию. Цифровые продукты обычно облагаются стандартными ставками НДС, но могут применяться некоторые исключения. Например, для электронных книг ставка НДС снижена до 10% в Австрии и 4% в Испании.

Ставки НДС для физических товаров

Ставки НДС для физических товаров можно проверить на веб-сайте Европейской комиссии. Для некоторых транзакций предусмотрены сниженные, специальные или нулевые ставки. В Ирландии, например, детские подгузники и неукрашенные восковые свечи, среди прочих товаров, продаются без налогов. А в Хорватии на некоторые продукты питания действует снижение НДС.

Для некоторых транзакций предусмотрены сниженные, специальные или нулевые ставки. В Ирландии, например, детские подгузники и неукрашенные восковые свечи, среди прочих товаров, продаются без налогов. А в Хорватии на некоторые продукты питания действует снижение НДС.

3. Соберите доказательства местонахождения покупателя

Учитывая, что налоговые ставки значительно различаются в зависимости от местонахождения покупателя, правительству требуется запись, подтверждающая, где находился покупатель при покупке цифровых товаров. Как правило, вам необходимо хранить два доказательства, подтверждающие адрес вашего клиента для каждой продажи цифровых продуктов.

Этот дополнительный уровень документации ограничивает возможность того, что юридические или физические лица могут совершить налоговое мошенничество, взимая или уплачивая неверную ставку налога. Вам потребуется собрать и сохранить два из следующих данных, чтобы подтвердить место жительства клиента и правильность начисления и уплаты налога:

- Местонахождение банка

- IP-адрес

- Платежный адрес

- Страна, выдавшая их карточка

Есть исключение: если вы зарабатываете менее 100 000 евро в год на продаже цифровых продуктов, вам нужна только одна из приведенных выше сведений о клиенте. Обязательно храните эти записи в файле в течение 10 лет в соответствии с законодательством ЕС.

Обязательно храните эти записи в файле в течение 10 лет в соответствии с законодательством ЕС.

При продаже бизнес-клиентам вы также должны выставить счет-фактуру с НДС, даже если вы не взимаете НДС. Продающие компании должны хранить эти записи, которые включают информацию о своей деятельности, цену продажи и применяемую ставку НДС, имя и адрес покупателя, а также идентификационный номер плательщика НДС, среди прочего, в течение периода времени, установленного их местным законодательством.

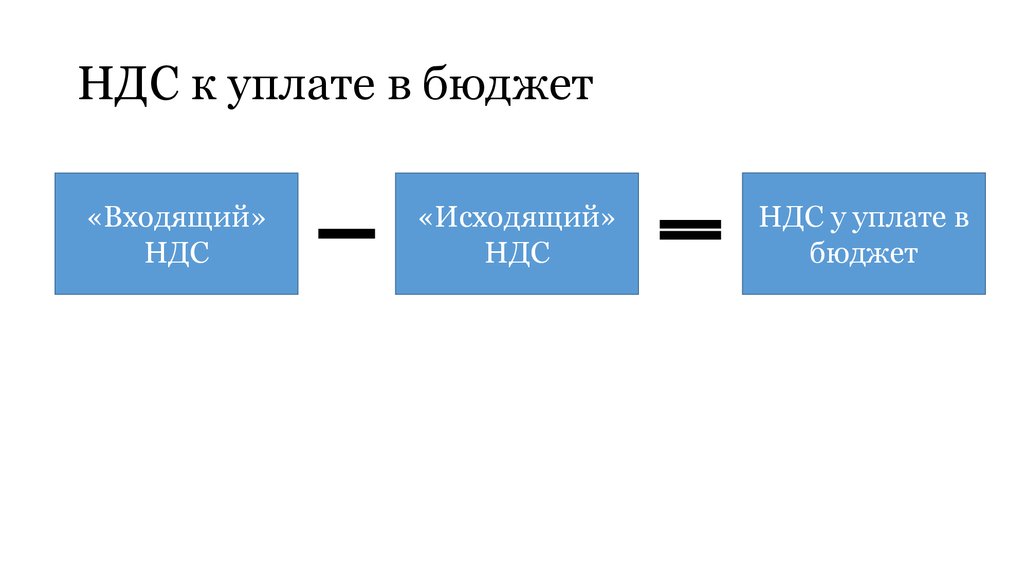

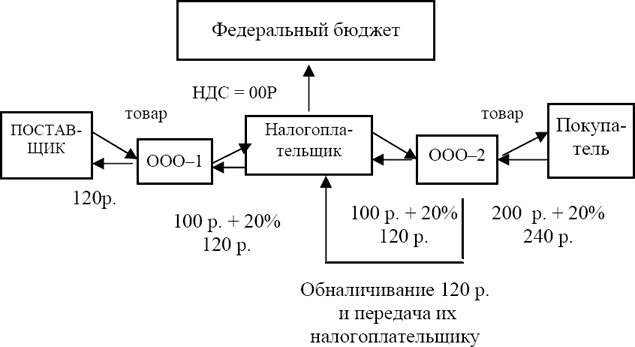

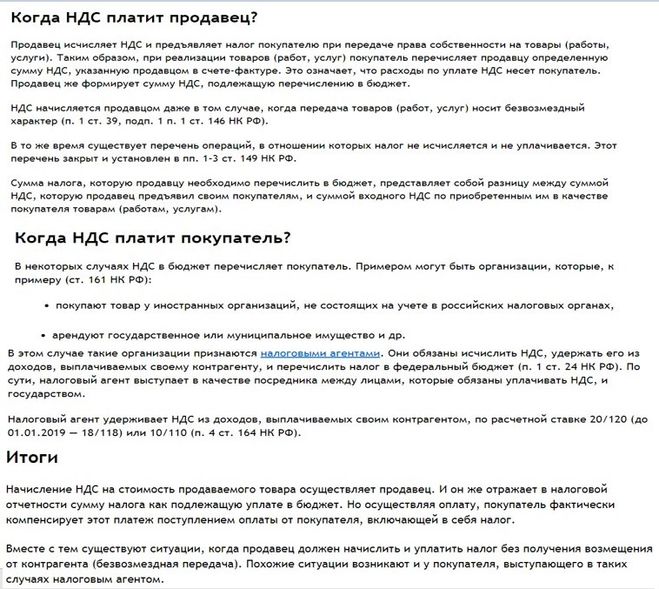

4. Подача декларации по НДС

Подача декларации по НДС является ключом к обеспечению соблюдения требований. Даже если у вас нет НДС для уплаты или возмещения, вам необходимо вовремя подавать декларацию. Вам нужно будет указать два типа НДС: сумму, которую вы взимаете со своих клиентов (исходящий НДС), и сумму НДС, которую вы уплатили своим поставщикам (входящий НДС). Вам также нужно будет вычесть уплаченный НДС из начисленного НДС. Например, если вы были розничным продавцом, продавшим колье, купленное у ювелира, вы можете вернуть 23% НДС (230 евро), которые вы заплатили ювелиру. Когда вы подаете декларацию, вы платите только разницу между НДС, уплаченным конечным покупателем (345 евро), и тем, что вы изначально заплатили (230 евро), что составляет 115 евро.

Когда вы подаете декларацию, вы платите только разницу между НДС, уплаченным конечным покупателем (345 евро), и тем, что вы изначально заплатили (230 евро), что составляет 115 евро.

Формы возврата и частота подачи различаются в зависимости от страны. Как часто вам нужно подавать документы, также может зависеть от вашего годового дохода от продаж. Например, в Германии стандартный период подачи составляет ежеквартально, но продавцы, чей налог к уплате превысил 7500 евро в предыдущем году, должны подавать ежемесячно, а продавцы с налогом, подлежащим уплате менее 1000 евро, должны подавать ежегодно.

Если вы выбрали регистрацию OSS, вы должны подавать ежеквартальную декларацию OSS в вашей стране регистрации. Эта декларация должна быть представлена в дополнение к любым внутренним декларациям по НДС, которые вам, возможно, придется подавать. В своей декларации OSS вы укажете свои продажи, отвечающие требованиям OSS, клиентам во всех странах ЕС и соответствующие суммы НДС. После того, как вы уплатите весь НДС в стране, где вы зарегистрировались для НДС OSS, ваш местный налоговый орган перераспределит доход от НДС в другие страны от вашего имени.

После того, как вы уплатите весь НДС в стране, где вы зарегистрировались для НДС OSS, ваш местный налоговый орган перераспределит доход от НДС в другие страны от вашего имени.

Если вы не укажете правильную сумму НДС, вы можете столкнуться с процентами и штрафами в каждой стране, где вы должны были собирать и перечислять налог. В Португалии, например, вы можете быть оштрафованы на сумму до 3750 евро за неправильную подачу НДС. В Германии несвоевременная подача НДС влечет за собой штрафы в размере до 10% от суммы НДС с лимитом в 25 000 евро.

Как Stripe Tax помогает

Stripe Tax упрощает соблюдение налогового законодательства, поэтому вы можете сосредоточиться на развитии своего бизнеса. Он автоматически рассчитывает и собирает налог с продаж, НДС и налог на товары и услуги (GST) как для физических, так и для цифровых продуктов и услуг в Европе (ЕС, Великобритания, Норвегия и Швейцария), США, Австралии и Новой Зеландии. Наше решение для автоматизации налогообложения изначально встроено в Stripe, поэтому вы можете быстрее приступить к работе — сторонняя интеграция или подключаемые модули не требуются.

Полосатый налог может помочь :

- Понять, где зарегистрироваться и собирать налоги: Узнайте, где вам нужно собирать налоги на основе ваших транзакций с полосой, и включите сбор налогов в новой стране или штате за считанные секунды. Вы можете начать собирать налоги, добавив одну строку кода в существующую интеграцию Stripe; или добавьте сбор налогов к продуктам Stripe без кода, таким как выставление счетов, одним нажатием кнопки.

- Автоматический сбор налогов: Полосатый налог всегда рассчитывает и собирает правильную сумму налогов, независимо от того, что и где вы продаете. Он поддерживает сотни продуктов и услуг, а также постоянно отслеживает и обновляет налоговые правила и ставки.

- Упрощение регистрации и перечисления: Stripe создает подробные отчеты и налоговые сводки для каждого места подачи, помогая вам легко подавать и перечислять налоги самостоятельно, с вашим бухгалтером или с одним из партнеров Stripe по подаче документов.

ЕС — Налог на добавленную стоимость (НДС)

Система налога на добавленную стоимость (НДС) в Европейском Союзе является частично гармонизированной: хотя руководящие принципы изложены на уровне Европейского Союза, реализация политики в отношении НДС является прерогативой Государства-члены. Директива по НДС позволяет государствам-членам применять минимальную ставку НДС в пятнадцать процентов. Однако они могут применять сниженные ставки для определенных товаров и услуг или применять временные отступления от НДС. Поэтому настоятельно рекомендуется изучить ставки НДС по государствам-членам.

Кроме того, Европейский Союз применяет НДС к продажам компаний, не входящих в Европейский Союз, электронных услуг, оказываемых некоммерческим клиентам из Европейского Союза. Американские компании, подпадающие под действие этого правила, должны собирать и подавать НДС в налоговые органы ЕС. С 2015 года телекоммуникации, вещание и электронные услуги облагаются налогом по месту жительства клиента. В случае предприятий это означает либо страну, в которой зарегистрировано предприятие, либо страну, в которой оно имеет постоянное помещение, получающее услуги. В случае потребителей это место, где они зарегистрированы, имеют постоянный адрес или иным образом проживают.

В случае предприятий это означает либо страну, в которой зарегистрировано предприятие, либо страну, в которой оно имеет постоянное помещение, получающее услуги. В случае потребителей это место, где они зарегистрированы, имеют постоянный адрес или иным образом проживают.

В рамках законодательных изменений 2015 года Комиссия запустила схему мини-службы одного окна (известную как MOSS), использование которой не является обязательным. Он предназначен для облегчения продажи услуг, предоставляемых в электронном виде, от налогоплательщиков необлагаемым налогом лицам, расположенным в государствах-членах, в которых продавцы не имеют учреждения для учета НДС. В 2021 году эта услуга будет расширена, чтобы охватить онлайн-продажи товаров и услуг, кроме услуг, предоставляемых в электронном виде.

Схема мини-службы одного окна позволяет налогообязанным лицам (а именно продавцам) не регистрироваться в каждом государстве-члене, где будет продаваться продукт. Налогообязанное лицо, зарегистрированное в мини-службе одного окна в государстве-члене (государстве-члене идентификации), может в электронном виде подавать ежеквартальные декларации по НДС в мини-службу одного окна с подробным описанием поставок электронных услуг или других продаж не облагаемым налогом лицам в другом государстве-члене. государства (государство-член потребления), а также подлежащий уплате НДС. 12 февраля 2020 г. Европейский Союз принял Регламент Комиссии (ЕС) 2020/19.4 относительно НДС на электронную торговлю. В этом постановлении содержится подробная информация о регистрации в Едином окне для НДС и Единого окна для импорта (см. ниже).

государства (государство-член потребления), а также подлежащий уплате НДС. 12 февраля 2020 г. Европейский Союз принял Регламент Комиссии (ЕС) 2020/19.4 относительно НДС на электронную торговлю. В этом постановлении содержится подробная информация о регистрации в Едином окне для НДС и Единого окна для импорта (см. ниже).

1 июля 2021 г., Изменения НДС

С 1 июля 2021 г. были внесены изменения в способ начисления НДС на онлайн-продажи, независимо от того, покупают ли потребители у продавцов в Европейском Союзе или за его пределами:

До этих изменений , товары, ввезенные в Европейский Союз на сумму менее 22 евро компаниями, не входящими в ЕС, были освобождены от НДС. Это освобождение теперь отменено, так что НДС взимается со всех товаров, ввозимых в Европейский Союз, точно так же, как и с товаров, продаваемых предприятиями ЕС. (В рамках предыдущей системы некоторые недобросовестные продавцы из-за пределов ЕС неправильно маркировали партию товаров, чтобы воспользоваться этим исключением, что ежегодно приводило к мошенничеству примерно в семь миллиардов лет).