Раздельное начисление НДС на каждый раздел сметы

Единый номер технической поддержки ПК «ГРАНД-Смета» (Республика Крым и г. Севастополь): +7 (978) 202-42-62 (ежедневно, с 9:00 до 21:00)

В связи с повышением НДС с 1 января 2019 года по некоторым расчетам может потребоваться указать разную ставку НДС на разные разделы сметы.

Для этого необходимо выполнить следующие действия: на вкладке Документ переходим в Парметры сметы, далее закладка «Расчет» – «Итоги» устанавливаем флажок «Раздельное начисление итогов по разделам» и «Начислять лимитированные затраты в разделах».

Там же, в параметрах сметы, в общий список лимитированных затрат добавляем отдельные строки для начисления НДС к каждому разделу, указывая их значение в виде формулы с идентификатором РАЗДЕЛ1.ВСЕГО или РАЗДЕЛ2.ВСЕГО. Где цифра после идентификатора РАЗДЕЛ указаывает на порядковый номер раздела сметы, к которому задается формула с начислением.

Для ставки НДС 18% итоговая формула бдует выглядеть так: 18%РАЗДЕЛ1.ВСЕГО, для ставки НДС 20%: 20%РАЗДЕЛ2.ВСЕГО.

Обратите внимание! Добавлять данные формулы необходимо в группу «Дополнительные работы и затраты», а не в группу «Налоги и обязательные платежи», т.к. группа «Налоги и обязательные платежи» учитывается только в итогах по всей смете.

Другие полезные инструкции по работе с ГРАНД-Сметой

Компенсация НДС при использовании УСН (для Методики-2020)

Как известно, расчет компенсации НДС при использовании упрощённой системы налогообложения имеет свои особенности для разных вариантов индексации. С появлением Методики-2020 расчёт теперь стал выполняться сразу в дву…

ГРАНД-Смета: как добавить НДС в итогах сметы?

Очень часто у сметчиков возникает вопрос: как в ГРАНД-Смете в итогах сметы добавить строку с начислением НДС. Мы подготовили подробную инструкцию, которая поможет сделать это в несколько кликов мышью.

Мы подготовили подробную инструкцию, которая поможет сделать это в несколько кликов мышью.

Компенсация НДС при использовании УСН

Для того чтобы рассчитать сумму компенсации НДС при использовании упрощённой системы налогообложения необходимо в окне с параметрами сметы перейти на закладку Лимит. затраты и там добавить статью затрат в главу с названи…

ГРАНД-Смета: добавление материалов по прайсу

Нередко в локальной смете, где применяется базисно-индексный способ расчёта, требуется ввести стоимость каких-либо отдельных позиций сразу в фактических текущих ценах – вместо того чтобы стандартным образом получать теку…

ГРАНД-Смета: как задать в акте индексы перевода в текущие цены?

Данная статья поможет пользователям ПК «ГРАНД-Смета» узнать, по какой причине данные из локальной сметы не переносятся в акт. В ПК «ГРАНД-Смета» предусмотрена возможность индивидуально задавать для каждого акта индексы п…

В ПК «ГРАНД-Смета» предусмотрена возможность индивидуально задавать для каждого акта индексы п…

Каким компаниям выгоден переход на НДС и как уменьшить нагрузку для остальных – Spot

Финансовый консультант Азиз Алимов на расчетах показывает, в каких сферах переход на НДС принесет предпринимателям выгоду, а в каких — дополнительные затраты, и как всё это может повлиять на цены в стране.О том, как НДС может повлиять на уровень цен в Узбекистане и что нужно сделать, чтобы уменьшить негативный инфляционный эффект от перехода на этот налог, пишет финансовый консультант Азиз Алимов.

Азиз Алимов

Реклама на Spot.uz

Экономист, финансовый консультант, сертифицированный бухгалтер-практик, аудитор

С введением новой системы налогообложения с 1 января 2019 года возникло много вопросов по исчислению новых для многих субъектов предпринимательства налогов.

Особенно жаркие дискуссии ведутся вокруг налога на добавленную стоимость. Как рассчитывается НДС? Почему в Налоговом кодексе указана налогооблагаемая база оборот по реализации (т. е. выручка), а не добавленная стоимость?

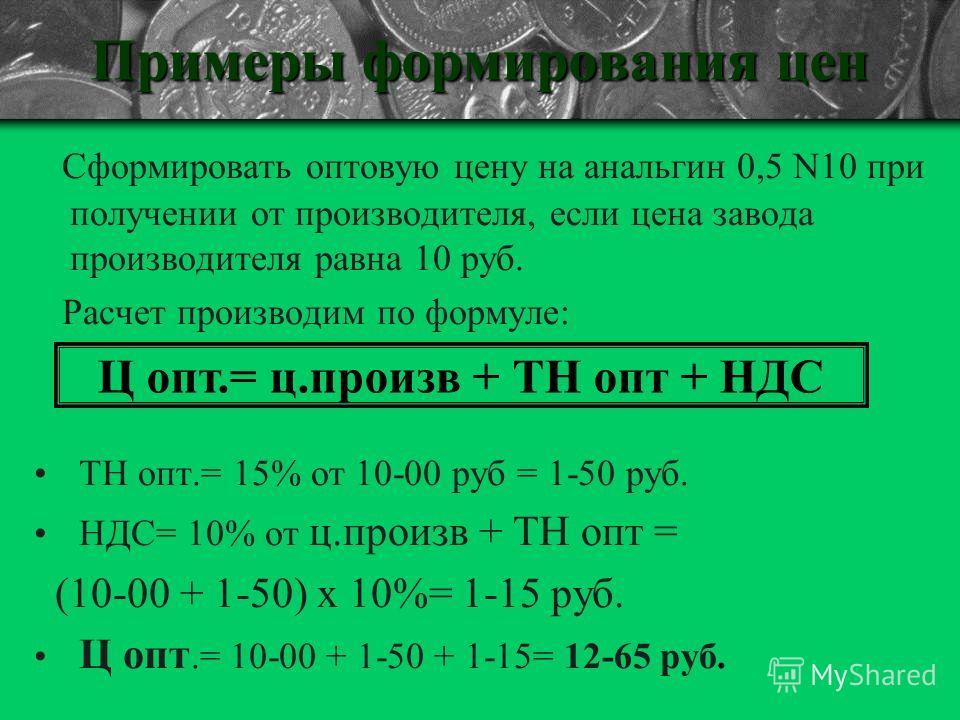

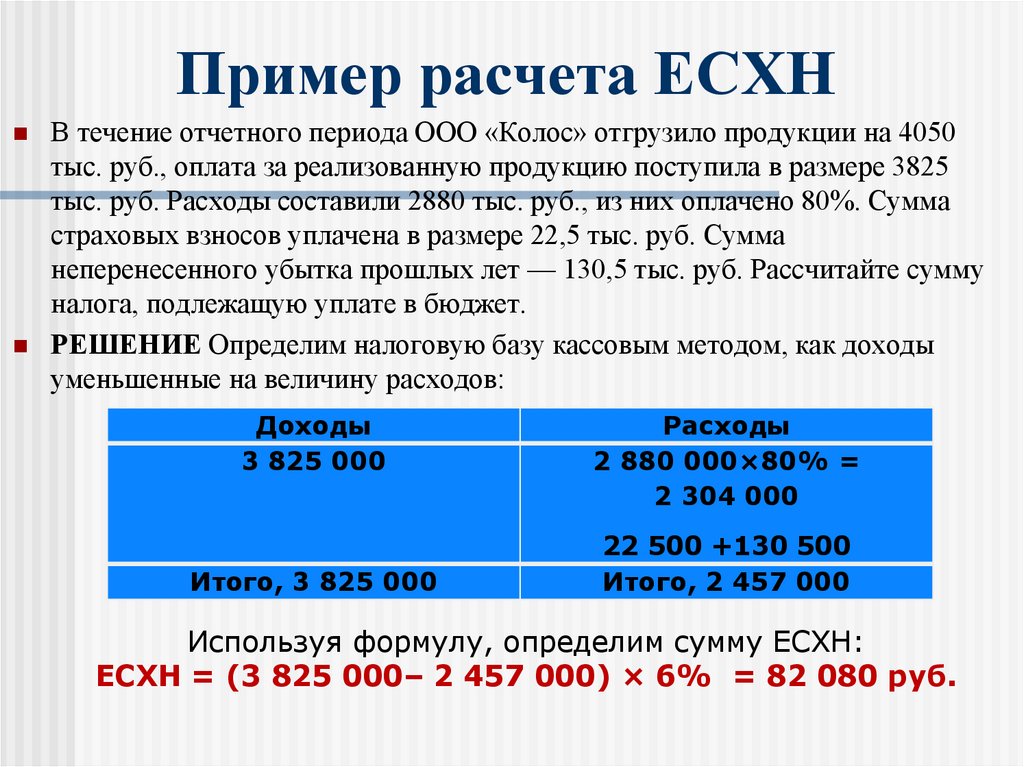

Чтобы понять, как начисляется НДС, разберем, из чего состоит стоимость продукции или услуги при создании цепочки ценностей. Возьмем предприятие, которое раньше платило 5% с оборота, а теперь должно уплачивать 20% НДС.

Формула стоимости для всех следующая:

Стоимость (Цена) = Промежуточное потребление + Заработная плата + Прочие расходы + Наценка

Промежуточное потребление — стоимость потребленных товаров и услуг в течение отчетного периода с целью производства других товаров и услуг. Иными словами, это стоимость всех закупленных товарно-материальных ценностей и услуг по хозяйственным договорам.

Добавленную стоимость можно изложить следующей формулой:

Добавленная стоимость = Заработная плата + Прочие расходы + Наценка = Стоимость (Цена) − Промежуточное потребление

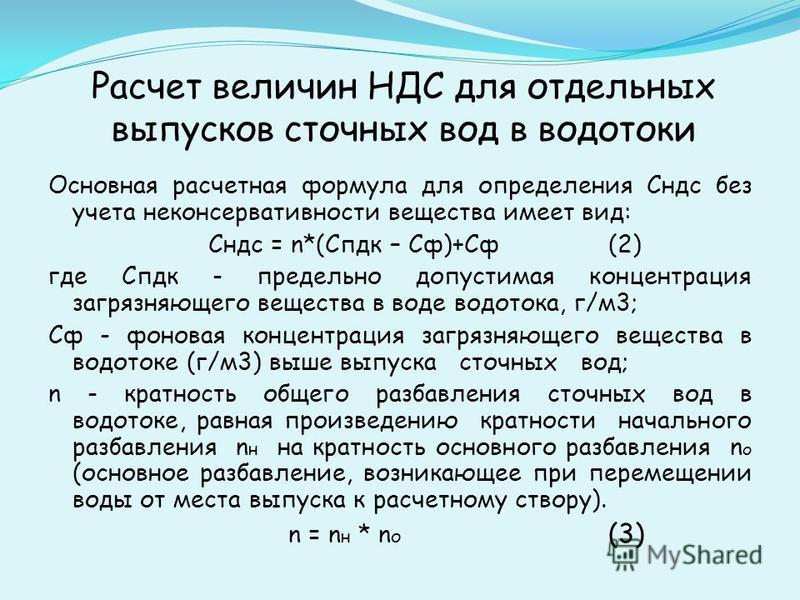

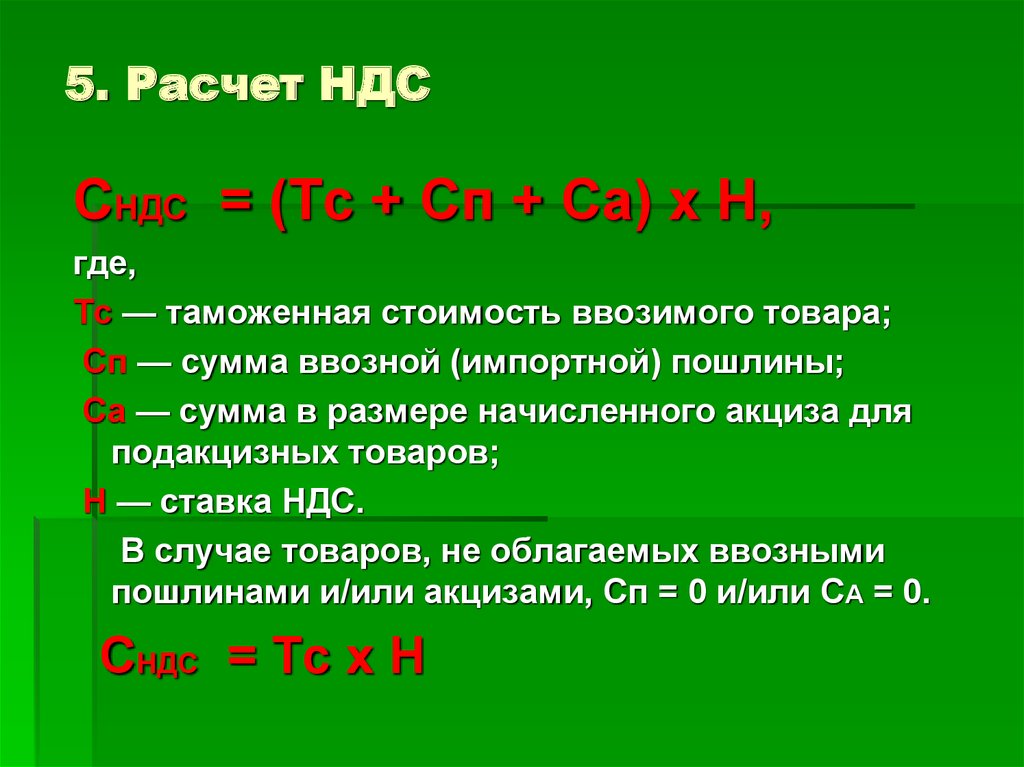

Расчет НДС выглядит так:

НДС = Добавленная стоимость * 20% = Стоимость (Цена) * 20% − Промежуточное потребление * 20%

Таким образом, НДС, в отличие от налога с продаж (ЕНП), начисляется не на всю стоимость продукции, а на стоимость за минусом промежуточного потребления, то есть на добавленную стоимость. Полная его сумма в бюджет государства поступит частями в разное время от разных участников цепочки.

Полная его сумма в бюджет государства поступит частями в разное время от разных участников цепочки.

В случае же начисления налога с продаж формула выглядит так:

Стоимость * 5% = Промежуточное потребление 5% + Заработная плата 5% + Прочие расходы 5% + Наценка * 5%

То есть, помимо добавленной стоимости, облагается и промежуточное потребление.

Что лучше: платить 5% с общей стоимости или 20% с добавленной?

Здесь основную роль играет размер промежуточного потребления. Если оно составляет большую часть стоимости, конечно же, выгодно применять НДС. В противном случае налог с продаж по низкой ставке выгоден, так как при низком промежуточном потреблении и высокой добавленной стоимости налог по ставке 20% фактически будет равен налогу с оборота по более высокой ставке.

Отмечу, что вышеуказанные формулы актуальны при условии, что все участники промежуточного потребления являются плательщиками НДС. Иначе стоимость промежуточного потребления будет включаться в добавленную стоимость, что вызовет рост налогооблагаемой базы.

Каким отраслям экономики выгодно работать с НДС?

- Производство продукции

- Оптовая и розничная торговля

- Строительство

Предприятиям в этих сферах НДС выгоден, так как доля промежуточного потребления в общей стоимости высокая и имеется возможность большого зачета по НДС по потребленным товарам и услугам, даже импортным (естественно, если все участники промежуточного потребления — плательщики НДС).

Каким отраслям невыгодно работать с НДС?

- Сфера услуг

- Общепит

В основном у предприятий, оказывающих услуги, основную долю в стоимости конечной продукции составляет заработная плата, которая является частью добавленной стоимости. Соответственно, это увеличивает налогооблагаемую базу.

Хотя у некоторых предприятий сферы услуг, возможно, основную часть стоимости составляют инвестиции или вложения в основные средства и нематериальные активы. Согласно принятой Концепции налоговой реформы, НДС по закупленным основным средствам и нематериальным активам также подлежит зачету. В этом случае предприятия сферы услуг имеют большое преимущество.

Согласно принятой Концепции налоговой реформы, НДС по закупленным основным средствам и нематериальным активам также подлежит зачету. В этом случае предприятия сферы услуг имеют большое преимущество.

По общепиту основную долю в стоимости конечной продукции составляет продукция сельхозпроизводителей, стоимость которой освобождена от НДС. Таким образом зачет по НДС по промежуточному потреблению невозможен.

Что сделать, чтобы налоговая нагрузка не стала огромным бременем?

Возможно, исключительно для сферы услуг и общепита следовало бы ввести упрощенный порядок НДС с низкими ставками и без лимитов по обороту на бессрочный период времени.

Взглянем на таблицу упрощенного НДС: там присутствуют отрасли, которые выигрывают от НДС. Применять для них упрощенную систему не имеет смысла.

Тем более по упрощенной системе НДС предприятия не имеют возможности брать в зачет сумму НДС по промежуточному потреблению, что фактически означает налог с продаж и нивелирует всю сущность налога на добавленную стоимость.

№ | Плательщики | Ставки налога в % к налогооблагаемой базе |

1. | Юридические лица всех отраслей экономики, за исключением предусмотренных в пунктах 2−6 | 7 |

2. | Строительные организации | 8 |

3. | Предприятия торговли, осуществляющие розничную, оптовую, оптово-розничную торговлю | 6 |

4. | Предприятия общественного питания, гостиничного хозяйства | 10 |

5. | Юридические лица, оказывающие профессиональные услуги (аудиторские услуги, услуги по налоговому консультированию, консалтинговые, брокерские услуги и т. | 15 |

6. | Юридические лица, осуществляющие реализацию сельскохозяйственной продукции, за исключением продукции собственного производства | 4 |

Также ставки НДС по предприятиям сферы услуг и общепита намного выше ставок по сферам, где НДС более выгоден.

Поэтому единственное возможное решение для снижения налоговой нагрузки на предприятия данных отраслей — это уменьшение ставки НДС до 8% без лимита по обороту с бессрочным периодом времени. Для предприятий других сфер оставить единую ставку в 20%.

Как НДС может повлиять на уровень цен и инфляции в целом

Раньше при уплате налога с продаж многие предприятия накручивали его на стоимость или цену при продаже. Помимо этого, НДС на импортную продукцию также включался в себестоимость собственной продукции. В результате увеличивались цены на всех этапах создания цепочки продукции и для потребителя цена становилась очень высокой.

Сумму же НДС не нужно включать в себестоимость. Один уже этот факт позволяет оптимизировать затраты и избежать роста цен. В конечном счете данный НДС можно будет отнести в зачет.

Однако из-за непонимания сущности и начисления данного вида налога многие начнут накручивать налог на цену. В результате накрутки на первом этапе создания цепочки на последующих этапах цепочка станет дорогой для конечного потребителя.

Давайте рассмотрим это на следующем примере.

Предположим, предприятие закупает готовую импортную продукцию, чтобы затем реализовать ее на внутреннем рынке. Цена — 3000 сумов (в пересчете на сумы), импортный НДС — 600 сумов. Раньше НДС включался в себестоимость товара, что увеличивал его цену (3600 сумов), теперь уплаченный налог будет включаться в зачет.

На внутреннем рынке предприятие реализует товар по 4200 сумов. По идее, оно должно вытащить НДС из цены (4200 * 20 / 120), и доход составит 3500 сумов, а НДС — 700 сумов. В результате прибыль составит 500 сумов (3500 − 3000), а НДС уплаченный — 100 сумов.

Однако, возможно, ситуация из-за непонимания сущности исчисления налога будет выглядеть так: НДС = 4200 * 20% = 840, и цена для конечного потребителя будет высокой — 5040 сумов (4200 + 840).

В этом случае уплачивать в бюджет придется еще дополнительно 240 сумов (840 − 600). И на последующих этапах цепочка будет еще более дорогой, что вызовет рост цен и инфляции.

Что касается предприятий сфер услуг и общепита, то они будут вынуждены именно накручивать НДС, а не снимать его с текущей цены, чтобы покрыть свои затраты, так как НДС в этом случае будет уже выступать не в качестве возможного зачета, а именно в качестве затраты.

Как уменьшить негативный инфляционный эффект

Возможно, на начальном этапе придется применять административные меры для сглаживания негативных последствий, то есть контролировать начисление налога, чтобы предприятия не накручивали налог на цену. И параллельно государственным органам, в частности, Минфину и ГНК, необходимо продолжать проводить разъяснительную работу среди представителей бизнеса по расчету НДС.

Многие могут сказать, что рынок не позволит предприятиям включать НДС в цены — они рискуют стать неконкурентоспособными. Однако я не уверен, что у нас на рынке существует большая конкуренция.

Во-первых, общаясь с представителями бизнеса, я заметил, что многие недопоняли сущность НДС и готовы накручивать его на существующую цену. А когда все поднимают цены, ни о какой конкуренции речи быть не может.

Во-вторых, у нас рынок очень сильно замонополизирован. Это признают все. Даже в частном секторе существует монополия.

В других странах есть десятки и даже сотни производителей какого-либо одного продукта, что значительно увеличивает конкуренцию. В такой ситуации монопольный сговор в принципе невозможен. У нас же такого количества предприятий в одной отрасли нет. И многие из них используют монопольный сговор, особенно в области ценообразования, уровня заработных плат, что фактически уничтожает конкуренцию на рынке.

Как выйти из этой ситуации? Возможно, пока мы не добьемся необходимого уровня конкуренции, следовало бы убрать или хотя бы снизить таможенные барьеры на импортную готовую продукцию, чтобы создать хоть какой-то конкурентный рынок и, соответственно, стабилизировать цены.

Это позволит многим предприятиям прилагать больше усилий по продвижению своей продукции и нивелирует монопольный эффект. Ведь очень многие предприятия, чувствуя протекционистскую защиту со стороны государства, фактически перестают развиваться и без усилий «снимают сливки» со своей продукции, даже если она низкого качества. Также это хоть как-то вынудить их оптимизировать свои затраты, что сейчас фактически не практикуется.

Таким образом, чтобы всем субъектам предпринимательства было выгодно переходить на НДС, и чтобы нивелировать рост цен, нужно:

- Продолжать проводить разъяснительную работу со стороны Минфина и ГНК по исчислению, отражению и уплате налога на добавленную стоимость, одновременно на начальном этапе применяя и административные меры по контролю за ценообразованием.

- Применить упрощенную систему начисления НДС исключительно для предприятий сферы услуг и общепита, понизив ставки по налогу хотя бы до 8% без установления лимита на бессрочный период времени.

- На начальном этапе создание конкурентного рынка, путем отмены или снижения таможенных барьеров на импортные товары для сглаживания монопольных последствий.

Все эти меры принесут эффект только при доверительных отношениях между субъектами предпринимательства и органами власти.

Ранее о том, что происходит с бизнесом в Узбекистане после введения НДС и как налоговая реформа повлияет на цены в стране, писал эксперт по институциональным реформам Ильдус Камилов специально для Spot.

Мнение автора может не отражать мнение редакции.

Как рассчитать НДС и выставить счета-фактуры | Руководство по НДС

Как добавить НДС к ценам

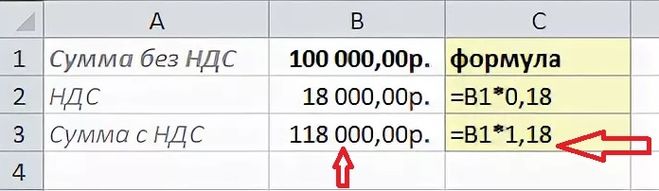

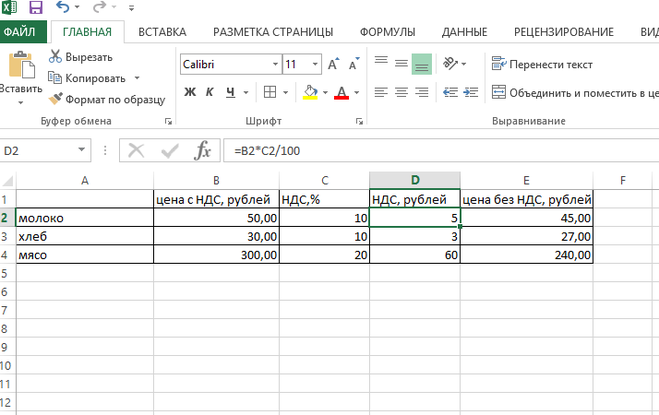

Для каждой ставки НДС существует очень простая формула. Вы умножаете свою цену на 1,05 для ставки НДС 5%, на 1,20 для ставки НДС 20% или оставляете цену как есть для ставки НДС 0%.

Вы не добавляете НДС к продуктам или услугам, не входящим в сферу охвата или освобожденным от НДС, которые вы можете продавать.

Что такое счета-фактуры?

Счет-фактура с НДС сообщает покупателю, сколько НДС он заплатил за покупку. Это важная информация, поскольку некоторые из ваших клиентов могут потребовать возмещения этого НДС. Если вы зарегистрированы как плательщик НДС, вы должны выставлять счета-фактуры.

Пример счета-фактуры с НДС

Ниже приведены сведения, которые необходимо указать в счете-фактуре с НДС. Логотип и условия оплаты не требуются, но они помогут вашему счету выглядеть более профессионально.

Пункт налогообложения НДС

Если вы выставляете счет-фактуру более чем через две недели после доставки товаров или услуг, добавьте в свой счет дополнительную строку «пункт налогообложения НДС» с датой доставки рядом с ней. Это может помочь вашим бизнес-клиентам быстрее потребовать возврата НДС.

Руководство по НДС для бизнеса

Начинаете с НДС? Хотите узнать больше о том, как MTD для НДС влияет на вас? Это руководство поможет вам разобраться.

Что такое НДС и в каком размере?

Вы, наверное, уже слышали об НДС — это налог на добавленную стоимость, который добавляется к ценам в Великобритании.

Регистрация плательщика НДС

Узнайте, нужно ли вашему бизнесу беспокоиться об НДС. И если да, узнайте, как стать плательщиком НДС.

Расчет НДС и выставление счетов-фактур

Если вы зарегистрированы как плательщик НДС, вы должны добавить НДС к своим ценам. Также необходимо выставлять счета-фактуры с НДС. Выясни как.

Возврат НДС

Предприятия, зарегистрированные как плательщики НДС, могут потребовать возмещения НДС, который они уплачивают по коммерческим расходам. Давайте узнаем, как это сделать.

Расчет возмещения или платежа НДС

Расчет НДС — это простая математика.

Отслеживание всех ваших транзакций — сложная часть. Изучим процесс.

Отслеживание всех ваших транзакций — сложная часть. Изучим процесс.Подача декларации по НДС через Making Tax Digital

После того, как вы зарегистрируетесь в качестве плательщика НДС, вам нужно будет регулярно подавать декларации через Интернет и сверяться с HMRC. Вот как.

Инструменты и руководства для вашего бизнеса

Теперь вы знаете все тонкости НДС, но уследить за всем этим может быть непросто. У Xero есть ресурсы, чтобы помочь.

Загрузить

НДС Руководство для бизнесаУпорядочите свой НДС. Заполните форму, чтобы получить это руководство в формате PDF.

Your email address

Location

Please choose an option

AfghanistanÅland IslandsAlbaniaAlgeriaAmerican SamoaAndorraAngolaAnguillaAntigua and BarbudaArgentinaArmeniaArubaAustraliaAustriaAzerbaijanBahamasBahrainBangladeshBarbadosBelarusBelgiumBelizeBeninBermudaBhutanBoliviaBosnia and HerzegovinaBotswanaBouvet IslandBrazilBritish Indian Ocean TerritoryBrunei DarussalamBulgariaBurkina FasoBurundiCambodiaCameroonCanadaCape VerdeCayman IslandsCentral African RepublicChadChileChinaChristmas IslandCocos (Keeling) IslandsColombiaComorosCongoCongoCook IslandsCosta RicaCôte D»IvoireCroatiaCyprusCzech RepublicDenmarkDjiboutiDominicaDominican RepublicEcuadorEgyptEl SalvadorEquatorial ГвинеяЭритреяЭстонияЭфиопияФолклендские (Мальвинские) островаФарерские островаФиджиФинляндияФранцияФранцузская ГвианаФранцузская ПолинезияФранцузские Южные ТерриторииГабонГамбияГрузияГерманияГанаГибралтарГрецияГренландияГренадаГваделупаГуамГватемалаГернсиГвинеяГвинея -BissauGuyanaHaitiHeard Island and Mcdonald IslandsHoly See (Vatican City State)HondurasHong KongHungaryIcelandIndiaIndonesiaIraqIrelandIsle Of ManIsraelItalyJamaicaJapanJerseyJordanKazakhstanKenyaKiribatiKoreaKuwaitKyrgyzstanLaosLatviaLebanonLesothoLiberiaLibyan Arab JamahiriyaLiechtensteinLithuaniaLuxembourgMacaoMacedoniaMadagascarMalawiMalaysiaMaldivesMaliMaltaMarshall IslandsMartiniqueMauritaniaMauritiusMayotteMexicoMicronesiaMoldovaMonacoMongoliaMontenegroMontserratMoroccoMozambiqueMyanmarNamibiaNauruNepalNetherlandsNetherlands AntillesNew CaledoniaNew ZealandNicaraguaNigerNigeriaNiueNorfolk IslandNorthern Mariana IslandsNorwayOmanPakistanPalauPalestinian TerritoryPanamaPapua New GuineaParaguayPeruPhilippinesPitcairnPolandPortugalPuerto RicoQatarRepublic of South SudanReunionRomaniaRussian FederationRwandaSaint BarthélemySaint HelenaSaint Kitts and NevisSaint LuciaSaint MartinSaint Pierre and MiquelonSaint Vincent and The GrenadinesSamoaSan MarinoSao Tome and PrincipeСаудовская Аравия enegalSerbiaSeychellesSierra LeoneSingaporeSlovakiaSloveniaSolomon IslandsSomaliaSouth AfricaSouth Georgia and The South Sandwich IslandsSpainSri LankaSurinameSvalbard and Jan MayenSwazilandSwedenSwitzerlandTaiwanTajikistanTanzaniaThailandTimor-LesteTogoTokelauTongaTrinidad and TobagoTunisiaTurkeyTurkmenistanTurks and Caicos IslandsTuvaluUgandaUkraineUnited Arab EmiratesUnited KingdomUnited StatesUruguayUzbekistanVanuatuVenezuelaViet NamVirgin IslandsVirgin IslandsWallis and FutunaWestern SaharaYemenZambiaZimbabwe

В какой отрасли вы работаете?

Пожалуйста, выберите опцию

ConstructioneCommerCeFarmingProfessional ServicesReal Estateretail / Hospitality Other Industry

Выберите свой бизнес типа

, пожалуйста, выберите вариант

SOLE Tradere Company Более

Я прочитал и прочитал и договоренно. Уведомление о конфиденциальности.

Уведомление о конфиденциальности.

Пожалуйста, пришлите мне маркетинговые сообщения

Как рассчитать НДС

Это простое для понимания руководство объяснит, как рассчитать НДС как в ситуации, когда вам нужно добавить НДС к цене, так и в случае, когда вам нужно вычесть НДС из цены.

Первое, что нужно понять, это то, что, поскольку НДС (налог на добавленную стоимость) выражается в процентах, любой расчет, связанный с НДС, требует работы с процентами.

Теперь, когда дело доходит до процентов, полезно разбить слово на две части — «процент» и «процент». Затем подумайте о «центе» как сокращении от «столетия» (например, через сто лет или когда игрок с битой получает сотню пробежек в крикете), и тогда слово «процент» становится интуитивно понятным, и с ним намного легче работать:

Процент = на сотню.

В Южной Африке текущая ставка НДС составляет 15%, что, как мы только что видели, означает «15 на 100 человек». Короче говоря, это означает, что вы платите 15 рублей НДС за каждые 100 рублей стоимости.

Короче говоря, это означает, что вы платите 15 рублей НДС за каждые 100 рублей стоимости.

В математике per означает делить.

Это означает, что мы также можем записать 15% (что составляет 15 на 100) как 15, деленное на 100, что равносильно (15/100).

Теперь, когда мы понимаем, что означает 15%, мы можем перейти к использованию этой ставки НДС, чтобы рассчитать, сколько НДС нужно добавить к цене, чтобы найти сумму с учетом НДС, и сколько НДС вычесть из цены, чтобы найти цену. без НДС.

Расчет суммы НДС

Для расчета суммы НДС к уплате полезно помнить, что НДС начисляется в процентах «от» цены.

В математике слово из означает умножить на .

Итак, чтобы рассчитать НДС по любой покупной цене, нам нужно умножить цену на процент НДС.

При цене покупки x мы умножаем x на 15%.

Но помните, что 15% означает 15 на 100 или 15/100.

Таким образом, сумма НДС на x равна просто х умножить на 15/100 = ( х )(15/100).

Лучше всего это можно проиллюстрировать на примере — для чего-то, что стоит 50 рандов, мы можем найти подлежащий уплате НДС, умножив 50 рандов на 15%. А поскольку 15% — это всего лишь (15/100), мы можем рассчитать сумму НДС как:

Это означает, что НДС к уплате составляет 7 руб. при покупной цене 50 руб.

Расчет цены с учетом НДС

Если цена не включает НДС и вы хотите узнать общую стоимость с учетом НДС, вам необходимо рассчитать сумму НДС, а затем прибавить ее к исходной сумме.

Итого (включая НДС) = Исходная сумма + Сумма НДС

Вы видели, как можно получить сумму НДС в предыдущем разделе (простым умножением исходной суммы на 15% (15/100)).

Например, для чего-то, что стоит 50 рандов без учета НДС, сумма НДС к уплате составляет 7 рандов.

Общая сумма, включая НДС, составит:

Итого (включая НДС) = Исходная сумма + сумма НДС = Р50 + 7 = Р57

Главный совет – Чтобы сразу перейти от суммы без НДС к сумме с учетом НДС в размере 15%, умножьте исходную сумму на 1,15

Итого (включая НДС) = (Исходная сумма) x (1,15 )

(Почему 1,15? – Ну НДС 15% (15/100 = 0,15) и поэтому, чтобы получить общую сумму с учетом НДС, вам нужно добавить 0,15 к исходной цене (1,00), что дает 1,15)

Рассчитать цену без НДС

Если цена включает НДС и вы хотите знать, какая цена будет без НДС, вам необходимо рассчитать добавленную сумму НДС, чтобы получить сумму с учетом НДС.

Этот расчет немного сложнее, чем расчет с учетом НДС.

Для начала мы знаем, что к цене с учетом НДС был добавлен НДС в размере 15% к исходной сумме. Напомним, что 15 % равно (15/100 = 0,15), и в предыдущем разделе мы видели, что при переходе от суммы без учета НДС к сумме с учетом НДС мы умножили сумму без учета НДС на 1,15.

Это означает, что если мы хотим пойти в обратном направлении (то есть от суммы, включающей НДС, к сумме, которая не включает НДС), нам нужно разделить на 1,15.

Итого (без НДС) = Итого (с НДС)/1,15

Например, если бы у нас была общая сумма 57 рандов, включая НДС, и мы хотели бы узнать, какова будет стоимость без НДС:

= Итого (включая НДС) / 1,15 = Р57/1,15 = Р50

Сумма НДС, которая была включена в цену, представляет собой просто Итого, включая НДС, за вычетом Итого, без НДС.

д.)

д.)

Отслеживание всех ваших транзакций — сложная часть. Изучим процесс.

Отслеживание всех ваших транзакций — сложная часть. Изучим процесс.