Во что вложить деньги, чтобы их не съела инфляция

Война стала испытанием для экономики и каждой семьи. Платежеспособность украинцев оказалась между лезвиями ножниц. Первое лезвие – сокращение работников, неоплачиваемые отпуска и понижение зарплат. Второе – инфляция.

Для многих война стала тем «черным днем», на который годами откладывались деньги. Однако есть в стране и те, кто ищет, куда их инвестировать или, по крайней мере, сохранить. Потребность в сохранении сбережений сейчас актуальна как никогда. Цены в Украине уже выросли на 20%, а к концу 2022 года превысят 30%.

Уже почти не осталось валют, в которых сбережения не обесценятся, а также активов, которые могут принести доход сверх инфляции.

Что будет с ценами?

Торговые дисбалансы и отток валюты из Украины приводят к девальвации гривни, которая еще больше давит на цены.

В июне 2022 цены выросли на 3,1% по сравнению с маем, хотя обычно летом они проседают или хотя не меняются.

Официальная годовая инфляция впервые с 2016 превысила 20% и составила 21,5%.

Цены будут расти и дальше. Согласно базового прогноза НБУ, в 2022 году инфляция достигнет 31%, а в 2023 году – 20%.

С более детальной информацией о перспективах экономики Украины вы можете ознакомиться в материале «Перспективы послевоенного восстановления экономики Украины и приоритеты инвестирования»

Стандартный ответ украинцев на высокую инфляцию – хранить сбережения в иностранной валюте. Однако в этот раз такой совет вряд ли будет эффективным, ведь инфляция накрыла весь мир. Новые ценовые рекорды фиксируют в США, еврозоне, Великобритании, Канаде, Дании и даже стабильной Швейцарии.

Это следствие слишком щедрой финансовой поддержки во времена первых локдаунов и продовольственного и энергетического кризиса, спровоцированного нападением России на Украину.

Последствия войны мир будет пожинать долго, потому что не существует быстрого способа преодоления созданных Россией кризисов – нефтяного, продовольственного, газового.

Как можно обойти ограничения на покупку валюты?

2022 год в Украине начался с финансового прорыва: ряд банков и инвестиционных компаний начали предоставлять услуги по торговле акциями Apple, Meta, Amazon, Tesla и других ведущих мировых компаний. Инвестировать никогда не было так просто: достаточно было установить приложение и сделать несколько нажатий на смартфоне.

По иронии судьбы, именно в то время, когда потребность в удобных инструментах для инвестиций наибольшая, возможности их осуществлять закрыты. Все из-за введенных Нацбанком жестких ограничений, направленных на сохранение валюты в стране.

Эти ограничения не позволяют инвестировать в иностранные ценные бумаги, криптовалюту, банковские металлы или недвижимость за границей. За пределами своего государства украинцы не могут рассчитаться на сумму свыше 100 тыс. грн в месяц или снять валюту наличными свыше 12,5 тыс. грн в неделю.

грн в месяц или снять валюту наличными свыше 12,5 тыс. грн в неделю.

Цель такой политики – сохранить золотовалютные резервы и способность НБУ поддерживать фиксированный курс гривни для импорта, сдерживая инфляцию.

Однако ограничения можно вполне легально обойти, не создавая давления на международные резервы. Один из способов – покупка криптоактива, приравненного к стоимости доллара («криптодоллар», «стейблкоин», наиболее популярные – USDT, USDC). Это можно сделать на криптобиржах, имеющих p2p-платформы, например Binance.

Для этого на бирже следует создать аккаунт. А потом приобрести «криптодоллар» можно у украинцев за гривны, сделав перевод в одном из украинских банков. В таком случае «криптодоллары» переводятся с одного аккаунта биржи на другой, а расчеты производятся в банковской системе Украины.

Полученные USDT/USDC продаются за валюту, которую можно отнести на счет в одной из международных систем, например Wise. С этого счета деньги можно перевести иностранному брокеру на приобретение ценных бумаг или на другие цели.

Однако следует помнить, что во время этих операций, как правило, взимается комиссия, и что с некоторых криптобирж доллары можно вывести только с помощью SWIFT-перевода.

Также платежные сервисы могут с подозрением отнестись к крупным суммам, полученным от продажи «криптодолларов». Кроме того, вложение средств в «криптодоллары» рисковое, ведь они не всегда обеспечены реальной валютой.

С недавних пор приобрести безналичную иностранную валюту можно и через банки. НБУ разрешил это при условии, что такая валюта будет зачислена на депозит сроком более трех месяцев без права досрочного расторжения. Приобрести валюту можно только на сумму, эквивалентную 50 тыс. грн в месяц.

Понятно, что приобретенную таким образом безналичную валюту невозможно инвестировать в зарубежные активы из-за ограничений НБУ. Этот вариант подойдет только украинцам, которые хотят конвертировать часть своих сбережений в иностранную валюту по привлекательному безналичному курсу банков.

Банковский депозит

Банковский депозит остается самый простым и понятным населению способом сохранения сбережений в Украине. Однако пока он не способен спасти средства от инфляции. Средние ставки составляют 10,1-10,4% годовых в гривне, по которым еще придется уплатить 19,5% налогов. Чистым депозит принесет всего

Однако пока он не способен спасти средства от инфляции. Средние ставки составляют 10,1-10,4% годовых в гривне, по которым еще придется уплатить 19,5% налогов. Чистым депозит принесет всего

Несмотря на повышение Нацбанком учетной ставки до 25% годовых, крупные банки не спешат поднимать ставки по депозитам, потому что им деньги населения особо не нужны.

«Банкам некуда вкладывать средства, поэтому и не нужно привлекать депозиты. Если бы Министерство финансов повысило ставки по ОВГЗ, то у банков появился бы инструмент, под который они могли бы привлечь средства у населения под более высокие ставки», — считает финансовый аналитик Dragon Capital Сергей Фурса.

Ставки по годовым гривневым депозитам в лидерах розничного рынка – Приватбанке, Монобанке и Райффайзенбанке – 5,75%, 3,75% и 7,88% годовых соответственно. Меньшие банки предлагают более высокую доходность. Вклад в РВС банка, Альянс банка и Прокредитбанка можно разместить и под более 17% годовых.

«Поскольку действует закон о гарантировании 100% вкладов, то не исключено, что средства населения начнут перетекать из крупных банков в малые. Отток вкладчиков заставит большие финансовые учреждения поднять ставки до 15-18% за несколько месяцев», — считает президент инвестиционной компании Универ Тарас Козак.

Аналитики не советуют спешить класть средства на гривневые депозиты, потому что ставки по ним, вероятно, будут расти. Уместно разместить часть средств на короткий срок, чтобы затем перевести на депозит с большей доходностью.

Депозиты в иностранной валюте менее привлекательны. В крупных банках ставки по ним не превышают 1% годовых, хотя инфляция доллара в июне составила 9,1%.

С учетом мизерной доходности валютные депозиты можно рассматривать только как способ законной покупки безналичной иностранной валюты, которую затем можно обналичить. Однако сделать это можно не всюду. Безналичная покупка валюты не доступна в ПриватБанке, за то уже появилась в Монобанке.

Драгоценные металлы

Приобрести банковское золото, серебро или платину в Украине почти невозможно из-за упомянутых ограничений Нацбанка. Единственное исключение – покупка металлов в финансовых учреждениях на территориях, которые находятся под угрозой оккупации.

Однако такие инвестиции вряд ли принесут доход в краткосрочной перспективе, а в долгосрочной большую часть доходности съедят смежные расходы.

«Покупка золота в монетах и слитках нуждается в оценке и хранении, что требует дополнительных расходов, а «золотые депозиты» предлагали лишь несколько небольших банков. Низкие ставки и неопределенность перспектив роста сделали этот инвестиционный инструмент не очень распространенным среди украинцев», — объясняет управляющий активами группы. ICU в Украине Григорий Овчаренко.

Золото в 2022 году преимущественно дешевело, хотя имеет перспективы роста.

Золото, как и доллар, является «тихой гаванью», куда инвесторы вкладывают средства во времена неопределенности или кризиса. Поскольку сейчас высока вероятность наступления новой мировой рецессии, то спрос на драгоценные металлы, а вместе с ним и цены на них, могут возрасти. Подогревать этот рост запрет на экспорт золота из России.

Поскольку сейчас высока вероятность наступления новой мировой рецессии, то спрос на драгоценные металлы, а вместе с ним и цены на них, могут возрасти. Подогревать этот рост запрет на экспорт золота из России.

Государственные облигации ОВГЗ

В условиях жестких ограничений едва ли не единственным инструментом хранения денег остаются гособлигации. Это понимают и в Минфине, чем активно пользуются.

Правительство не поднимало доходность гривневых ОВГЗ даже после того, как НБУ повысил учетную ставку до 25% годовых. Министр финансов Сергей Марченко упорно не повышал стоимость заимствований, долгое время составлявшей 9-11% годовых.

Однако на последних аукционах Минфин все же поднял ставки: по годовым ценным бумагам – до 14%, по 14-месячным – до 16% годовых.

Доходность ОВГЗ в гривне будет расти еще больше, потому что потребность государства в средствах будет высокой до конца активных боевых действий. Будет способствовать росту ставок и потенциальному открытию вторичного рынка ОВГЗ, который закрыли после 24 февраля.

Доходность валютных облигаций также возросла: предоставив ссуду в долларах государству, можно заработать 4,5% годовых чистого дохода в валюте.

Преимущество инвестиций в ОВГЗ – с полученного дохода не уплачиваются налоги. Кроме того, покупка облигаций – это способ поддержки экономики во время войны. Такие инвестиции не приносят существенной прибыли, но приближают день победы.

Недвижимость

Инвестиции в жилую недвижимость всегда были популярны среди украинцев. Квадратные метры можно выгодно перепродать или сдать в аренду и получать пассивный доход. Однако в условиях войны такие инвестиции стали более рискованными.

Во-первых, существует вероятность потерять жилье в результате очередной террористической атаки россиян. Во-вторых, если вкладывать в квартиру на этапе строительства, то риск превращения дома в долгострой пока выше, чем в мирное время.

«Недвижимость будет дешеветь из-за нехватки спроса. Однако на первичном рынке есть порог, ниже которого опускаться нерентабельно из-за роста себестоимости строительства.

Это может остановить проекты и резко увеличить количество недостроев», — предупреждает директор City Development Solutions Роман Герасимчук.

Желающих инвестировать в квадратные метры следует подождать, пока цены снизятся под влиянием сокращения населения и падения платежеспособности. Однако из-за падения предложения нового жилья, роста себестоимости строительства и разрушения домов на части территории Украины, такое падение не будет значительным, считает руководитель департамента консалтинга компании UTG Константин Олейник.

«По итогам 2022 года мы ожидаем, что общее снижение стоимости жилья будет составлять не более 10% показателей декабря 2021 года», – отмечает он.

Инвестиции в жилье для сдачи в аренду могут окупиться только после победы Украины в войне. В настоящее время цены на аренду, например, в Киеве упали на 41%. Некоторые аналитики ожидают, что стоимость аренды будет постепенно расти.

По оценкам эксперта Dom.

ria Анатолия Топала, в августе стоимость аренды жилья в столице может вырасти на 15-20%, в сентябре – еще на 10%: «Об аренде как бизнесе и выгоде можно будет говорить после победы Украины. Сейчас доход от аренды – едва ли не единственный доход многих людей, который позволит им пережить затруднения».

Спрос на землю для застройки также существенно упал, особенно в Киевской области. Для тех, кто готов к рискованным инвестициям, 2022 может стать окном возможностей. Реальный покупатель может рассчитывать на значительный дисконт при покупке недвижимости любого типа.

По словам Алексея Олейникова, управляющего партнера InVenture, при рассмотрении альтернатив инвестирования в недвижимость, стоит рассмотреть возможность приобретения недвижимости за рубежом. «Компания InVenture поможет подобрать эксклюзивные объекты недвижимости в ОАЭ, Турции, Кипре и сопроводить сделку в интересах инвестора. Инвестиции в апартаменты указанных стран могут приносить инвестору около 8-10% годовых, а порог входа составляет от $250 000».

По всем вопросам вы можете обращаться к представителю InVenture — Дмитрий Скороход — +380 68 000 83 33.

Более обширный материал на тему перспектив инвестирования в жилую недвижимость доступен по ссылке.

Сельскохозяйственная земля

Относительно новый для украинцев объект инвестирования – сельскохозяйственная земля. Рынок пашни заработал в Украине 1 июля 2021 года. По данным Госгеокадастра, в первый год работы рынка заключено 88,95 тыс. сделок купли-продажи участков. Средняя стоимость гектара земли составила 35,6 тыс. грн.

В ближайшее время цены на землю будут падать, но умеренно: по закону земля не может продаваться ниже нормативной денежной оценки (НГО).

«Сейчас землю начинают продавать те, кто раньше этого не планировал. Это только начало «большого переполоха» на рынке. из-за войны и ухудшение экономической ситуации скоро не будет возможности платить арендную плату», — считает соучредитель инвестиционного объединения Land Club Алекс Лисситса.

По его наблюдениям, объем предложения участков растет, а инвесторов немного. Как следствие, скоро земля будет продаваться по цене НГО.

Ситуация может измениться под влиянием боевых действий и если удастся полноценно возобновить экспорт аграрной продукции морем. Разблокированный экспорт обеспечит агропредприятия доходами и позволит выплачивать арендную плату. Тогда количество желающих продать землю может снизиться.

«Впрочем, земля, даже если и попадет под обстрел, никуда не денется и останется активом. Сейчас есть самая низкая возможная цена. Очевидно, что в течение следующих двух-трех лет после окончания войны земля будет расти в цене вместе с восстановлением экономики Украины», — добавляет Лисситса.

Иностранные ценные бумаги

Инвестиции в акции иностранных компаний подойдут тем, кто имеет средства за границей или готов воспользоваться описанной выше схемой обхода ограничений на выведение капитала. Впрочем, такие инвестиции могут оказаться проигрышными.

Мир стоит на пороге экономического кризиса из-за жесткой монетарной политики в США, карантина в Китае, энергетического и продовольственного кризиса, спровоцированного нападением России на Украину. Как следствие, акции многих компаний существенно упали в цене.

«Держать определенную часть сбережений в американских фондовых индексах всегда уместно. Американский рынок будет расти, какой бы ни была ситуация. Фондовые индексы всегда растут на далеком горизонте. Я бы рекомендовал по возможности вкладывать туда около 20% сбережений», – советует Козак.

Наиболее удачное время для покупки акций, когда их стоимость снизится больше всего, аналитики не называют. Вероятно, цены будут падать и дальше. Однако существует вероятность того, что фондовые рынки будут расти, если, например, в США решат бороться с рецессией. Предугадать дальнейшую динамику крайне сложно.

Интересная альтернатива инвестициям в западные акции – украинские еврооблигации, торгующиеся на западных биржах. В настоящее время их цена составляет около 20% от номинала. То есть, приобретя их сейчас, сумму инвестиций можно будет по меньшей мере умножить на пять после того, как наступит день их погашения.

В настоящее время их цена составляет около 20% от номинала. То есть, приобретя их сейчас, сумму инвестиций можно будет по меньшей мере умножить на пять после того, как наступит день их погашения.

Помимо дохода посредством разницы между ценой покупки и погашения потенциальный инвестор может заработать еще и дополнительный доход. Согласно предложению правительства, погашение евробондов должны быть перенесены на два года, а проценты по ним будут начисляться, но не будут выплачиваться.

Криптовалюты

Инвестиции в криптовалюты, как известно – это «игра в рулетку». Особенно сейчас, когда стоимость денег в мире рекордно растет, а спрос на рисковые инвестиции падает. Начало более жесткой монетарной политики уже привело к рекордному обвалу стоимости криптовалют. Предугадать, как цены будут изменяться дальше, невозможно.

Более обширный материал на тему перспектив инвестирования в криптовалюты доступен по ссылке.

Нестандартные инструменты для инвестиций

Среди таких инструментов для инвестиций – антиквариат, предметы живописи или даже коллекционный алкоголь.

«Альтернативные инструменты создают незаурядные инвестиционные возможности в кризисные периоды. Это подтверждают известные арт-индексы Artnet и Sotheby’s Mei Moses. Доходность, которую можно получить благодаря удачному выбору картины или бутылки вина, измеряется сотнями процентов», – отмечает Овчаренко.

В то же время, такие инвестиции требуют специальных знаний и усилий по правильной оценке объектов. Кроме того, приобретенные предметы роскоши необходимо правильно и надежно хранить, что особенно сложно делать в условиях постоянной угрозы ракетных обстрелов террористических войск РФ.

Гораздо более надежный вид нестандартных инвестиций – инвестиции в себя. Средства, вложенные в здоровье, окупятся уменьшением затрат на лечение, а инвестиции в образование и получение новых навыков позволят найти лучшую работу.

Наконец, самая беспроигрышная инвестиция – помощь Вооруженным силам Украины. Донаты волонтерам или переводы на официальные счета НБУ ежедневно приближают победу в войне и сохраняют жизнь украинских защитников, защитниц и гражданских. А ценнее жизни нет ничего.

А ценнее жизни нет ничего.

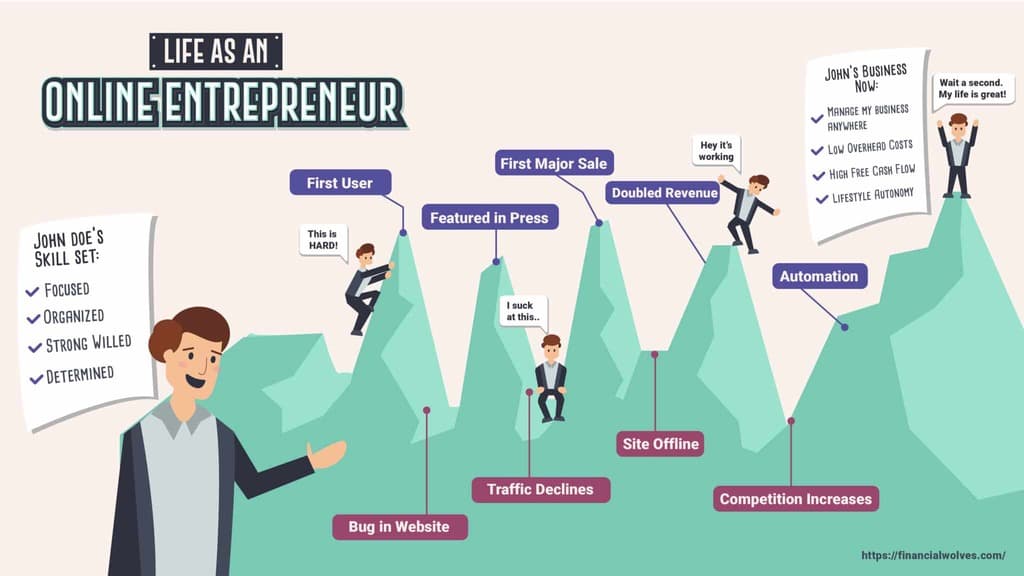

Инвестиции в действующий украинский бизнес

Как мы видим, в условиях войны, международная финансовая помощь не способна обеспечить рост экономики Украины, поэтому наше будущее зависит именно от украинского бизнеса и предпринимателей нашей страны.

Алексей Олейников отмечает: «Даже в эти времена в Украине есть ряд бизнесов, которые справляются с падением внутреннего покупательного спроса и различными дисбалансами в экономике, а некоторое бизнеса и вовсе показывают рост доходности.

При инвестировании в действующий бизнес стоит еще более внимательно обращать внимание на риски, степень уязвимости бизнеса от военных действий, а также перспективы определенной ниши бизнеса. Стоит также сделать ставку на экспортно-ориентированные бизнеса, которые генерируют валютную выручку. В компании InVenture есть ряд предпринимателей, бизнес которых нуждается в дополнительных инвестициях для дальнейшего расширения, а также партнерской экспертной помощи.

Некоторые предложения вы можете найти в разделе — «Инвестиционные предложения» на портале InVenture.

Куда сегодня вложить деньги, чтобы не потерять? Подкаст «Страхи»

https://ria.ru/20220425/investitsii-1785269997.html

Куда сегодня вложить деньги, чтобы не потерять? Подкаст «Страхи»

Куда сегодня вложить деньги, чтобы не потерять? Подкаст «Страхи» — РИА Новости, 25.04.2022

Куда сегодня вложить деньги, чтобы не потерять? Подкаст «Страхи»

У героя эпизода Артема есть накопления. Сначала он вкладывал их в инвестиции, но этот способ оказался слишком нервным. Потом он хранил деньги в долларах, но и это сегодня кажется нестабильным вложением. Как сохранить сбережения в новой реальности? Знать финансовые инструменты не достаточно, нужно разобраться в психологических типах инвесторов.

2022-04-25T12:00

2022-04-25T12:00

2022-04-25T17:17

страхи

подкаст

наталья лосева

инвестиции

деньги

психология богатства

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21. img.ria.ru/images/07e6/04/19/1785269085_0:2:640:362_1920x0_80_0_0_c6df6c3b5f2810a3071d0640c6c2914b.jpg

img.ria.ru/images/07e6/04/19/1785269085_0:2:640:362_1920x0_80_0_0_c6df6c3b5f2810a3071d0640c6c2914b.jpg

Куда сегодня вложить деньги, чтобы не потерять? Подкаст «Страхи»

У героя эпизода Артема есть накопления. Сначала он вкладывал их в инвестиции, но этот способ оказался слишком нервными. Потом он хранил деньги в долларах, но и это сегодня кажется не самым стабильным вложением. Как сохранить сбережения в новой реальности? Знать финансовые инструменты не достаточно, нужно разобраться в психологических типах инвесторов.

audio/mpeg

Куда сегодня вложить деньги, чтобы не потерять? Подкаст «Страхи»

У героя эпизода Артема есть накопления. Сначала он вкладывал их в инвестиции, но этот способ оказался слишком нервными. Потом он хранил деньги в долларах, но и это сегодня кажется не самым стабильным вложением. Как сохранить сбережения в новой реальности? Знать финансовые инструменты не достаточно, нужно разобраться в психологических типах инвесторов.

audio/mpeg

Ситуацию героя эпизода Артема разбирают: клинический психолог, коуч, основатель психологического центра Григорий Мисютин и финансовый советник, предприниматель Елена Парий. Эпизоды «Страхов» обычно выходят по понедельникам.Приглашаем вас стать героем подкаста «Страхи».Слушайте подкасты РИА Новости и подписывайтесь на них в мобильных приложениях: для iPhone — iTunes, для Android — Google Podcasts. С любым устройством вы можете использовать Яндекс.Музыка, Castbox, SoundStream и Spotify. Скачайте выбранное приложение и наберите в строке поиска «РИА Новости» или название подкаста.Как и где бесплатно подписаться на подкасты________Редактор: Юлия МирейМонтаж: Анастасия ПаниотиСпрашивайте нас, предлагайте нам, спорьте с нами: [email protected]Слушайте наши подкасты во ВКонтакте, подписывайтесь на наш профиль Телеграме и Яндекс.Дзене

Эпизоды «Страхов» обычно выходят по понедельникам.Приглашаем вас стать героем подкаста «Страхи».Слушайте подкасты РИА Новости и подписывайтесь на них в мобильных приложениях: для iPhone — iTunes, для Android — Google Podcasts. С любым устройством вы можете использовать Яндекс.Музыка, Castbox, SoundStream и Spotify. Скачайте выбранное приложение и наберите в строке поиска «РИА Новости» или название подкаста.Как и где бесплатно подписаться на подкасты________Редактор: Юлия МирейМонтаж: Анастасия ПаниотиСпрашивайте нас, предлагайте нам, спорьте с нами: [email protected]Слушайте наши подкасты во ВКонтакте, подписывайтесь на наш профиль Телеграме и Яндекс.Дзене

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2022

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

1920

1080

true

1920

1440

true

https://cdnn21.img.ria.ru/images/07e6/04/19/1785269085_78:0:562:363_1920x0_80_0_0_c8956e92d35d85fc4e686f1dadf5d4b2.jpg

1920

1920

true

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

подкаст, наталья лосева, инвестиции, деньги, психология богатства, аудио

Страхи, Подкаст, Наталья Лосева, инвестиции, Деньги, психология богатства

Ищете безопасные инвестиции? Рассмотрите эти варианты с низким уровнем риска (2022)

Шон Пламмер

Генеральный директор The Annuity Expert

Вы ищете безопасные инвестиции с низким уровнем риска? Если это так, вы можете рассмотреть некоторые из доступных вам вариантов. Несколько безопасных инвестиций сопряжены с низким риском, и мы обсудим некоторые из них в этом руководстве. Мы также поговорим о преимуществах инвестирования в варианты с низким уровнем риска и о том, почему вам может быть полезно их рассмотреть. Так что, если вы ищете инвестиции с низким уровнем риска, читайте дальше!

Несколько безопасных инвестиций сопряжены с низким риском, и мы обсудим некоторые из них в этом руководстве. Мы также поговорим о преимуществах инвестирования в варианты с низким уровнем риска и о том, почему вам может быть полезно их рассмотреть. Так что, если вы ищете инвестиции с низким уровнем риска, читайте дальше!

Содержание

- Какие инвестиции считаются безопасными?

- Какие инвестиции самые безопасные?

- Что такое безопасные инвестиции для пенсионеров?

- Что такое безопасные инвестиции во время рецессии?

- Что такое безопасные инвестиции с высокой доходностью?

- Что такое безопасные инвестиции во время инфляции?

- Что такое безопасные инвестиции для A 401 (k)?

- Следующие шаги

- Часто задаваемые вопросы

- Дополнительная литература

Существует множество различных инвестиций, каждая из которых имеет свои риски и выгоды. Для некоторых людей их личная финансовая цель состоит в том, чтобы заработать как можно больше денег, даже если это означает принятие на себя более высокого уровня риска. Однако другие отдают предпочтение стабильности и безопасности и готовы согласиться на меньшую прибыль в обмен на душевное спокойствие. Итак, какие инвестиции считаются безопасными? Вообще говоря, безопасные инвестиции обеспечивают низкую, но стабильную прибыль и не подвержены внезапным колебаниям рынка. Сюда входят облигации, компакт-диски, ренты и сберегательные счета. Хотя эти варианты могут не обогатить вас за одну ночь, они могут обеспечить определенную финансовую безопасность в непростые времена.

Для некоторых людей их личная финансовая цель состоит в том, чтобы заработать как можно больше денег, даже если это означает принятие на себя более высокого уровня риска. Однако другие отдают предпочтение стабильности и безопасности и готовы согласиться на меньшую прибыль в обмен на душевное спокойствие. Итак, какие инвестиции считаются безопасными? Вообще говоря, безопасные инвестиции обеспечивают низкую, но стабильную прибыль и не подвержены внезапным колебаниям рынка. Сюда входят облигации, компакт-диски, ренты и сберегательные счета. Хотя эти варианты могут не обогатить вас за одну ночь, они могут обеспечить определенную финансовую безопасность в непростые времена.

Ответ на этот вопрос зависит от ваших целей и степени риска, который вы можете себе позволить.

Например, если вы вышли на пенсию или близки к пенсионному возрасту, вас могут больше заинтересовать инвестиции с низким уровнем риска, которые обеспечивают стабильный поток дохода, чем те, которые предлагают высокий потенциал роста. В этом случае аннуитеты и облигации, вероятно, будут вашим лучшим выбором.

В этом случае аннуитеты и облигации, вероятно, будут вашим лучшим выбором.

С другой стороны, если вы молоды и у вас более длительный горизонт, вы можете быть более склонны к большему риску в обмен на большую награду. В этом случае лучшим вариантом могут быть акции или взаимные фонды .

Наиболее безопасными являются следующие инвестиции:

- Высокодоходные сберегательные счета : Большинство высокодоходных сберегательных счетов застрахованы FDIC, что означает, что ваши деньги защищены в случае банкротства банка.

- Счета денежного рынка : Фонды денежного рынка застрахованы FDIC, как и другие депозитные счета. Счета денежного рынка могут предлагать более высокую процентную ставку, чем сберегательный счет, но ниже, чем компакт-диск.

- Депозитные сертификаты : Компакт-диски также застрахованы FDIC (Федеральная корпорация страхования депозитов).

- Казначейские облигации : В отличие от корпоративных облигаций, казначейские облигации представляют собой тип государственного долга, который застрахован FDIC.

Если государственное агентство-эмитент не выполнит своих обязательств по государственным облигациям, FDIC возместит держателям облигаций их убытки.

Если государственное агентство-эмитент не выполнит своих обязательств по государственным облигациям, FDIC возместит держателям облигаций их убытки. - Сберегательные облигации : Фонды облигаций также застрахованы FDIC, что означает, что они защищены от потерь в случае банкротства банка.

- Казначейские векселя : Казначейские векселя обеспечены полным доверием и доверием правительства Соединенных Штатов, поэтому вы можете быть уверены, что ваши инвестиции будут возвращены.

- Фиксированные и фиксированные индексированные аннуитеты : Ваш аннуитет будет обеспечен резервами страховой компании-эмитента, которые должны быть достаточно сильными для покрытия будущих выплат всех страхователей. Кроме того, в большинстве штатов есть гарантийное объединение , которое обеспечивает дополнительную защиту для аннуитетов. Например, если страховая компания-эмитент становится неплатежеспособной, гарантийная ассоциация обычно вмешивается и гарантирует, что аннуитетные платежи по-прежнему будут производиться.

В конечном счете, вам решать, какие инвестиции являются наиболее безопасными для вашей уникальной ситуации.

Что такое безопасные инвестиции для пенсионеров?Когда люди приближаются к пенсии, они часто более тщательно обдумывают свои инвестиции. Они хотят быть уверены, что их с трудом заработанные сбережения продержатся в течение их золотых лет, и они не хотят идти на ненужный риск. Так какие же самые безопасные инвестиции для пенсионеров?

Фиксированные аннуитеты и фиксированные индексированные аннуитеты — два популярных варианта.

- С фиксированным аннуитетом вы точно знаете, какой доход вы будете получать каждый месяц, что может быть полезно при планировании пенсионных расходов.

- А с фиксированным индексированным аннуитетом ваши доходы связаны с показателями фондового рынка, но функция защиты от убытков защищает ваши основные инвестиции, даже если рынок падает.

Оба варианта могут дать пенсионерам душевное спокойствие, зная, что их деньги в безопасности и они не подвергаются слишком большому риску.

Многие люди беспокоятся об инвестировании во время рецессии, но несколько вариантов могут обеспечить безопасное убежище для ваших денег.

- Депозитные сертификаты (CD) представляют собой тип сберегательного счета, который предлагает фиксированную процентную ставку на определенный период времени . Это означает, что вам не придется беспокоиться о колебаниях стоимости ваших инвестиций, и вы будете точно знать, сколько денег у вас будет, когда компакт-диск созреет.

- Фиксированные аннуитеты — еще один вариант, и они работают так же, как компакт-диски, но предлагают более высокие процентные ставки, чем любой высокодоходный сберегательный счет или счет денежного рынка.

- Наконец, фиксированные индексированные аннуитеты защищают от колебаний рынка, обеспечивая при этом возможности роста. С этим типом аннуитета ваша основная сумма гарантирована, и вы можете получать проценты в зависимости от показателей определенного индекса, такого как S&P 500 и Nasdaq.

Какими бы ни были ваши инвестиции с низким уровнем риска, вы можете быть уверены, что ваши деньги будут защищены во время рецессии.

Что такое безопасные инвестиции с высокой отдачей?Сберегательный счет или фонды денежного рынка безопасны, но не приносят хорошей прибыли. Кроме того, владельцы сберегательных счетов потеряют деньги из-за высокой инфляции в 2022 году.

Высококачественные облигации и фиксированные индексированные аннуитеты часто считаются самыми надежными инвестициями с самой высокой доходностью. Однако существует множество различных типов фондов облигаций и аннуитетов, каждый из которых имеет свои риски и выгоды.

Например, государственные облигации, как правило, более стабильны, чем корпоративные облигации, исходя из прошлой доходности. Точно так же аннуитеты с фиксированной процентной ставкой часто более надежны, чем с плавающей процентной ставкой.

Точно так же аннуитеты с фиксированной процентной ставкой часто более надежны, чем с плавающей процентной ставкой.

В конечном счете, ваши наилучшие инвестиции будут зависеть от ваших личных целей и терпимости к риску. Но если вы ищете безопасные инвестиции с хорошей доходностью, стоит рассмотреть облигации и фиксированные индексированные аннуитеты.

Что такое безопасные инвестиции во время инфляции? Инфляция может пугать инвесторов. По мере роста стоимости жизни фиксированный доход теряет покупательную способность и часто не поспевает за темпами, в результате чего пенсионеры и другие вкладчики с трудом сводят концы с концами. Однако некоторые инвестиции могут помочь застраховаться от риска инфляции.

Однако некоторые инвестиции могут помочь застраховаться от риска инфляции.

- Фиксированные индексированные аннуитеты, например, предлагают потенциал для увеличения гарантированного дохода на всю жизнь , обеспечивая буфер против роста затрат.

- Кроме того, TIPS (казначейские ценные бумаги, защищенные от инфляции) могут предложить меру защиты от инфляции, поскольку основная стоимость ценной бумаги увеличивается вместе с индексом потребительских цен.

Хотя нет никаких гарантий, когда речь идет об инвестировании, эти варианты могут помочь защитить ваши сбережения в периоды инфляции.

Процентный доход со счетов денежного рынка, компакт-дисков и сберегательных счетов в 2022 году не поспевает за инфляцией, поэтому деньги теряются даже на самом безопасном счете. Процентная ставка большинства сберегательных счетов слишком низка для поддержания образа жизни.

Что такое безопасные инвестиции для A 401 (k)? Лучшие инвестиции 401(k) — это те, которые обеспечивают безопасность и стабильность. С 401 (k) вы хотите инвестировать в варианты, которые защитят ваши сбережения и обеспечат стабильный рост.

С 401 (k) вы хотите инвестировать в варианты, которые защитят ваши сбережения и обеспечат стабильный рост.

Один из вариантов — инвестировать в облигации. Облигации менее рискованны и, как правило, обеспечивают стабильную доходность.

Другой вариант — инвестировать в индексные фонды. Индексные фонды отслеживают основные индексы фондового рынка, такие как S&P 500, и предоставляют диверсифицированный способ участия в фондовом рынке без риска выбора конкретных акций.

Вы также можете рассмотреть возможность инвестирования в неквалифицированные фиксированные индексированные аннуитеты. Неквалифицированный аннуитет может предлагать премиальные бонусы, которые действуют как компания в соответствии с 401 (k), не имеют ограничений по взносам и уменьшают налоговый счет при выходе на пенсию, потому что только процентные платежи будут облагаться налогом. Для сравнения, все деньги 401(k) будут облагаться налогом.

Дальнейшие действия Теперь, когда вы знаете больше о безопасных сберегательных счетах для инвестиций, вы можете начать искать варианты, которые соответствуют вашим личным финансовым целям и терпимости к риску. Свяжитесь с нами, чтобы начать. Мы можем помочь вам определить, какие инвестиции с низким уровнем риска вам подходят и как лучше всего распределить свои активы.

Свяжитесь с нами, чтобы начать. Мы можем помочь вам определить, какие инвестиции с низким уровнем риска вам подходят и как лучше всего распределить свои активы.

Запросить цену

Получите помощь от лицензированного финансового специалиста. Этот сервис бесплатный.

Часто задаваемые вопросы

Есть ли сейчас безопасные инвестиции?

Когда дело доходит до пенсионных инвестиций, существует множество вариантов. Но с таким большим выбором может быть трудно понять, с чего начать. И с учетом того, что фондовый рынок в последнее время настолько нестабилен, многие люди задаются вопросом, есть ли сейчас какие-либо безопасные инвестиции для выхода на пенсию.

Одним из наиболее популярных в последние годы безопасных сберегательных счетов являются фиксированные индексированные аннуитеты. Этот тип аннуитета предлагает гарантированную норму прибыли, а также потенциал для дополнительного роста в зависимости от показателей фондового рынка. Но в отличие от других инвестиций с низким уровнем риска, фиксированные индексированные аннуитеты имеют встроенную защиту от убытков, которая может помочь сохранить ваш капитал от снижения рыночной стоимости.

Безопасно ли инвестировать в облигации?

Облигации представляют собой долговые инструменты, выпускаемые корпорациями и правительствами для привлечения капитала. Как правило, они имеют фиксированную процентную ставку, и держатель облигации получит свои основные инвестиции обратно, когда облигация наступит. Облигации часто считаются менее рискованными активами, поскольку они предлагают относительно высокие процентные ставки и менее волатильны, чем акции. Однако важно помнить, что облигации по-прежнему зависят от рыночных условий и могут обесцениться в случае повышения процентных ставок.

Безопасно ли инвестировать в аннуитеты?

Существуют различные типы аннуитетов, но фиксированные и фиксированные индексированные аннуитеты считаются безопасными. Это потому, что они предлагают фиксированную норму прибыли, что означает, что ваши инвестиции не подвержены взлетам и падениям фондового рынка. С другой стороны, переменные аннуитеты не считаются безопасными и сопряжены с определенным риском. Опять же, это потому, что они предлагают переменную норму прибыли, что означает, что ваши инвестиции подвержены взлетам и падениям фондового рынка.

Опять же, это потому, что они предлагают переменную норму прибыли, что означает, что ваши инвестиции подвержены взлетам и падениям фондового рынка.

Насколько безопасно инвестировать в S&P 500?

Индекс S&P 500 включает 500 крупнейших публичных компаний США и считается надежным индикатором общего состояния экономики. Кроме того, индекс S&P 500 хорошо диверсифицирован, а это означает, что на него с меньшей вероятностью повлияют изменения в каком-либо одном секторе. По этим причинам инвестирование в S&P 500 может быть безопасным и эффективным способом увеличения вашего состояния с течением времени.

Конечно, никакие инвестиции не гарантированы, но S&P 500 имеет проверенную репутацию стабильной доходности. Однако фиксированные индексированные аннуитеты предлагают уникальную возможность роста на основе показателей S&P 500 без риска. Если S&P 500 упадет в цене, вы не потеряете деньги.

Безопасно ли инвестировать в взаимные фонды?

Взаимные фонды представляют собой денежные пулы, управляемые профессиональными инвесторами, и могут использоваться для покупки различных ценных бумаг. Многие люди рассматривают взаимные фонды как безопасные инвестиции, но нет никакой гарантии, что вы не потеряете деньги. Инвестирование связано с риском. Однако, если вы решите инвестировать в паевые инвестиционные фонды, вы можете сделать несколько вещей, чтобы минимизировать свой риск. Во-первых, изучите фонд, прежде чем инвестировать (взаимные фонды облигаций могут быть безопаснее). Во-вторых, инвестируйте только то, что вы можете позволить себе потерять. И, наконец, обратитесь за инвестиционным советом, используя консультационные или брокерские услуги финансового учреждения, чтобы помочь вам сделать лучший выбор инвестиций.

Многие люди рассматривают взаимные фонды как безопасные инвестиции, но нет никакой гарантии, что вы не потеряете деньги. Инвестирование связано с риском. Однако, если вы решите инвестировать в паевые инвестиционные фонды, вы можете сделать несколько вещей, чтобы минимизировать свой риск. Во-первых, изучите фонд, прежде чем инвестировать (взаимные фонды облигаций могут быть безопаснее). Во-вторых, инвестируйте только то, что вы можете позволить себе потерять. И, наконец, обратитесь за инвестиционным советом, используя консультационные или брокерские услуги финансового учреждения, чтобы помочь вам сделать лучший выбор инвестиций.

Безопасно ли инвестировать в Биткойн?

Вы должны помнить о нескольких вещах, когда речь заходит о биткойнах. Прежде всего, стоимость Биткойна невероятно изменчива, поэтому нет никакой гарантии, что вы получите прибыль, если будете инвестировать. Во-вторых, Биткойн все еще является относительно новой инвестицией, поэтому при принятии решения не так много истории, на которую можно было бы ориентироваться. Наконец, в прошлом были некоторые опасения по поводу безопасности биткойнов, поэтому вам нужно убедиться, что вы согласны с рисками, прежде чем инвестировать.

Наконец, в прошлом были некоторые опасения по поводу безопасности биткойнов, поэтому вам нужно убедиться, что вы согласны с рисками, прежде чем инвестировать.

Безопасно ли инвестировать в акции?

Акции могут быть волатильными, и всегда есть вероятность потери. Тем не менее, акции оказались надежной инвестицией в долгосрочной перспективе. Они превзошли другие классы активов, такие как облигации и недвижимость, и помогли бесчисленному количеству людей накопить богатство. Кроме того, существует несколько способов снизить риск, связанный с акциями, например, диверсификация и усреднение долларовой стоимости.

Как я могу удвоить свои деньги без риска?

Бесплатного обеда не бывает. Ну, когда дело доходит до фиксированных индексированных аннуитетов, вы можете быть довольно близки. С фиксированным индексированным аннуитетом вы можете получать проценты, привязанные к рынку, без риска потери основной инвестиции. Это означает, что ваши деньги могут расти, даже когда фондовый рынок падает. И если рынок пойдет хорошо, вы сможете участвовать в этих прибылях до определенного момента. Итак, как это работает? Ваши деньги инвестируются в фиксированные и индексированные счета с фиксированной рентой. Фиксированный счет растет с гарантированной скоростью, а индексный счет растет в зависимости от динамики рынков. Таким образом, вы можете получать проценты, даже когда рынки падают. Поэтому, если вы ищете способ приумножить свои деньги, не принимая на себя слишком большого риска, вам может подойти фиксированная индексированная рента.

И если рынок пойдет хорошо, вы сможете участвовать в этих прибылях до определенного момента. Итак, как это работает? Ваши деньги инвестируются в фиксированные и индексированные счета с фиксированной рентой. Фиксированный счет растет с гарантированной скоростью, а индексный счет растет в зависимости от динамики рынков. Таким образом, вы можете получать проценты, даже когда рынки падают. Поэтому, если вы ищете способ приумножить свои деньги, не принимая на себя слишком большого риска, вам может подойти фиксированная индексированная рента.

Дополнительная литература

- Как защитить свои пенсионные сбережения от краха фондового рынка Сравните депозитные ставки в более чем 400 банках и кредитных союзах

- Каковы лучшие инвестиции с гарантированным доходом?

Похожие сообщения

Прокрутить вверх

7 мест для хранения денег

Недоверие к банкам и другим финансовым учреждениям побуждает более напуганных людей искать альтернативные места для размещения своих капиталов. Другие, возможно, избегают банков из принципа, учитывая их участие в безрассудном кредитовании, которое привело к лопанию пузыря на рынке жилья и спровоцировало Великую рецессию.

Другие, возможно, избегают банков из принципа, учитывая их участие в безрассудном кредитовании, которое привело к лопанию пузыря на рынке жилья и спровоцировало Великую рецессию.

Конечно, после прошлогодней дикой волатильности фондового рынка банки стали выглядеть спокойнее. Но все же стоит посмотреть на эти семь альтернатив. Один, в частности, считается самым безопасным местом для хранения наличных.

Key Takeaways

- Защита депозитов FDIC делает банки привлекательными в трудные времена, но есть и альтернативные места для вложения денег.

- Федеральные облигации считаются очень безопасными, но имеют очень низкую доходность.

- Недвижимость может приносить доход, но может быть рискованной.

- Драгоценные металлы, особенно золото, являются альтернативой акциям и облигациям.

- Роскошные активы осязаемы, но отстают от доходности фондового рынка.

- Спрятанные деньги ненадежны и со временем теряют ценность из-за инфляции.

- Еще одним местом для вложения денег являются предприятия, в том числе фермы.

- Криптовалюта — это новая альтернатива, но она сопряжена со своими рисками.

Куда банки вкладывают свои деньги?

Банки предлагают своим клиентам безопасное место для хранения наличных за умеренную процентную ставку. В свою очередь, банки инвестируют эти деньги, стремясь получить более высокую прибыль. Прежде всего, они ссужают его предприятиям и потребителям в виде кредитов, получая прибыль от процентных платежей. Они также зарабатывают деньги на комиссионных, которые они взимают со своих клиентов за различные услуги.

Кроме того, банки инвестируют часть своих денег непосредственно в такие активы, как недвижимость, облигации и акции.

Обратите внимание, что современные банковские гиганты имеют инвестиционно-банковские подразделения, а также коммерческие банковские услуги. Это целый отдельный поток доходов, который включает управление финансами и консультационные услуги для корпораций и состоятельных людей.

Зачем хранить деньги вне банка?

На веб-сайте Федеральной корпорации по страхованию депозитов (FDIC) говорится, что «ни один вкладчик не потерял ни копейки застрахованных депозитов с тех пор, как FDIC была создана в 1933». Но страховка FDIC покрывает только «250 000 долларов на вкладчика, на банк, застрахованный FDIC, на категорию собственности». Это относится как к первоначальной основной сумме, так и к любым полученным процентам.

Между тем, инвестиции в индекс S&P 500 за последние 60 лет принесли в среднем около 8% прибыли. Но долгосрочный рекорд стабильной доходности на фондовых рынках усеян спадами, которые подрывают доверие некоторых инвесторов. Например, в 2018 году большинство фондовых индексов упали на 4-6% в целом. Это был худший показатель за 10 лет, пока мы не добрались до падения рынка, вызванного экономическим кризисом.

Если вы все еще ищете альтернативные места для хранения денег, вот семь вариантов:

Инвестиции в акции и облигации не покрываются FDIC.

1. Федеральные облигации

Казначейство США и Федеральная резервная система были бы более чем счастливы получить ваши средства и выпустить вам взамен ценные бумаги, причем очень безопасные. Государственная облигация США до сих пор квалифицируется в большинстве учебников как безрисковая ценная бумага.

К сожалению, многие люди и учреждения уже знают об этом и вышли на рынок облигаций раньше вас, который в это кризисное время предлагает ставки по облигациям на очень низком уровне. 9 апреля, 2020 г. доходность 10-летних казначейских облигаций составила 0,73%, что является историческим минимумом. Если низкие ставки вас не пугают, государственные облигации — одно из самых надежных мест для хранения наличных.

2. Недвижимость

В неспокойные времена для банков и фондового рынка привлекательность инвестиций в недвижимость может быть очень велика. Станьте помещиком. Внесите часть своего основного долга в собственность, немного отремонтируйте ее, сдайте в аренду, и пусть ваши арендаторы погасят ипотеку. Или, если вы заинтересованы в более краткосрочной возможности и у вас больше опыта, возможно, попробуйте продать дома.

Или, если вы заинтересованы в более краткосрочной возможности и у вас больше опыта, возможно, попробуйте продать дома.

Если все сделано правильно, недвижимость может иметь огромный финансовый потенциал. Тем не менее, это также может быть рискованным и иногда непостоянным вложением. Правда, инвестиции в жилую и диверсифицированную недвижимость за последние 20 лет приносили в среднем около 10% прибыли, что немного лучше, чем у S&P 500 за тот же период. Но недвижимость также может быть ненадежной инвестицией, особенно в краткосрочной перспективе.

Крайним примером является пузырь на рынке жилья, который лопнул и привел к Великой рецессии. Глобальный экономический спад, начавшийся в 2007 году, привел к тому, что миллионы людей потеряли работу и дома, что привело к краху рынка жилья.

Неясно, как текущая экономическая ситуация в конечном итоге повлияет на стоимость недвижимости. Огромный удар по экономике и занятости, скорее всего, ограничит способность покупателя находить наличные деньги и желание с ними расстаться.

С другой стороны, продавцы, которым действительно нужно продать, могут согласиться на более низкие цены. А переезды из-за того, что люди начали работать из дома, оставив тесное дорогое жилье в центре города, помогли пригородным и пригородным районам в некоторых частях страны и снизили стоимость в некоторых городах.

3. Драгоценные металлы

Один из сценариев конца света, при котором финансовые рынки перестают функционировать, предполагает, что золото, серебро и другие металлы, такие как платина или медь, сохранят свою стоимость, если не подорожают.

Вероятность того, что вам придется вернуться к бартерной системе с физическими товарами, минимальна, но может иметь смысл держать определенный процент ваших активов в этой форме. Во-первых, драгоценные металлы исторически обеспечивали низкую или отрицательную корреляцию с другими классами активов, такими как акции и облигации, то есть, когда эти инвестиции идут на спад, металлы вряд ли последуют за ними, по крайней мере, очень далеко, и могут даже вырасти в цене. .

.

4. Предметы роскоши

Эта категория материальных активов включает в себя изобразительное искусство, автомобили, часы, бриллианты и другие драгоценности, а также почти все, что считается предметом коллекционирования. В их пользу то, что это объекты, которые можно потрогать и увидеть, по сравнению с выпиской по банковскому счету, для сбора которой может потребоваться время, если финансовое учреждение, в котором она размещалась, перестанет существовать.

Тем не менее, роскошные инвестиции вряд ли являются верной ставкой. Хотя данные об их исторической доходности неуловимы, обычно считается, что они имеют запаздывающую доходность фондового рынка, хотя у них есть периоды быстрого роста из-за сильных показателей финансового рынка или периодов популярности, что увеличивает базовый спрос и, как следствие, цены.

5. Деньги, спрятанные

Хотя засовывание денег под матрас стало клише, это, несомненно, держит ваши средства под рукой, если не обязательно в безопасности. Вы могли бы, конечно, также спрятать свои активы в банковской ячейке или сейфе.

Вы могли бы, конечно, также спрятать свои активы в банковской ячейке или сейфе.

Опять же, этот метод, вероятно, подходит только для сценария конца света или во времена краткосрочного кризиса ликвидности. Даже в этом случае держите лишь небольшую заначку, не в последнюю очередь потому, что инфляция неуклонно снижает стоимость валюты с течением времени. При дефляции, конечно, все наоборот.

Fast Fact

Денежные средства, хранящиеся в сейфе, не застрахованы.

6. В бизнесе, возможно, на ферме?

Покупка бизнеса может обеспечить возврат ваших инвестиций, при условии, конечно, что предприятие приносит прибыль. Конечно, в очень плохие времена страдает и бизнес. Ферма может быть особенно ощутимым бизнесом, если не надежно прибыльным.

Вам также не обязательно пачкать руки; с так называемой инвестиционной фермой вы нанимаете персонал для выполнения реальных сельскохозяйственных операций. Владение сельскохозяйственными угодьями также хорошо сочетается с мышлением выживания, поскольку земля может производить пищу на случай глобального бедствия или краха мировой финансовой системы.

7. Криптовалюта

Криптовалюты — еще один альтернативный вариант инвестирования. Есть несколько вариантов; Биткойн просто самый известный. Так называемые «криптовалюты» предлагают индивидуальным инвесторам уникальную возможность освоить то, что все еще является новой технологией.

Конечно, это также возможность с высоким риском и высокой прибылью. Например, взлетев до стратосферных высот, биткойн потерял около трех четвертей своей стоимости в 2018 году. Не следует вкладывать много или вообще никаких средств в криптовалюту, на которую вы будете полагаться в своем будущем. Тем не менее, большинство аналитиков считают, что эти альтернативные валюты никуда не денутся, и смелые инвесторы могут захотеть сделать ставку на случай крупного успеха с одной из них.

Итог

Несмотря на то, что краху субстандартного ипотечного кредитования уже более десяти лет, в наши дни на финансовую индустрию по-прежнему смотрят с некоторым подозрением, по крайней мере, некоторые скептики.

Это может остановить проекты и резко увеличить количество недостроев», — предупреждает директор City Development Solutions Роман Герасимчук.

Это может остановить проекты и резко увеличить количество недостроев», — предупреждает директор City Development Solutions Роман Герасимчук. ria Анатолия Топала, в августе стоимость аренды жилья в столице может вырасти на 15-20%, в сентябре – еще на 10%: «Об аренде как бизнесе и выгоде можно будет говорить после победы Украины. Сейчас доход от аренды – едва ли не единственный доход многих людей, который позволит им пережить затруднения».

ria Анатолия Топала, в августе стоимость аренды жилья в столице может вырасти на 15-20%, в сентябре – еще на 10%: «Об аренде как бизнесе и выгоде можно будет говорить после победы Украины. Сейчас доход от аренды – едва ли не единственный доход многих людей, который позволит им пережить затруднения». По всем вопросам вы можете обращаться к представителю InVenture — Дмитрий Скороход — +380 68 000 83 33.

По всем вопросам вы можете обращаться к представителю InVenture — Дмитрий Скороход — +380 68 000 83 33.

Некоторые предложения вы можете найти в разделе — «Инвестиционные предложения» на портале InVenture.

Некоторые предложения вы можете найти в разделе — «Инвестиционные предложения» на портале InVenture. Если государственное агентство-эмитент не выполнит своих обязательств по государственным облигациям, FDIC возместит держателям облигаций их убытки.

Если государственное агентство-эмитент не выполнит своих обязательств по государственным облигациям, FDIC возместит держателям облигаций их убытки.