Можно ли назвать Кипр оффшорной юрисдикцией │ InternationalWealth.info

С 1 января 2013 года Кипр был официально исключен Россией из «черного списка» офшоров. С этого дня началась бурная полемика на тему Кипр – «офшор» или не «офшор».

Как не существует единого мнения о правописании слова «офшор», так не существует и единого мнения о том что входит в само понятие офшора.

С правописанием полегче – здесь две версии, которые до сих пор

живут параллельно. Поскольку само слово “offshore” к нам пришло из английского языка в котором присутствует двойное ф, то поначалу и в русском языке правильной считалась именно версия «оффшор». Но со временем , как и все заимствованные слова «оффшор» прошел адаптацию в русскоязычной среде и одно «ф» исчезло. В настоящий момент в официальных источниках встречаются как одна, так и вторая версии потому как первый вариант еще не был отменен, но и второй уже не считается ошибкой. А значит в этом случае выбор за Вами.С определением понятия офшора несколько сложнее.

Мы не будем исходить из грубого определения офшора как налогового рая или зоны без налогообложения и обратимся к Википедии. Там можно найти, что понятие офшор произошло от английского offshore и в переводе оно означает «вне берега». Тут же приводится и более элегантное определение — это финансовый центр, привлекающий иностранный капитал путём предоставления специальных налоговых и других льгот иностранным компаниям, зарегистрированным в стране расположения центра. Однако и здесь непосредственно за определением следует оговорка, что не существует единого мнения специалистов о том, что считать офшором.

- географическое положение

- налоговая система

- конфиденциальность

- требования к финансовой отчетности

Основываясь на них можно выделить три основных вида офшорных зон.

Классические офшоры.

- Даже само слово офшор – отражение того, что классический офшор это остров. И, как правило, это небольшие острова Карибского моря, Тихого океана и Индийского. Отличаются они полным отсутствием налогов вместо которых там существуют фиксированные ежегодные платежи на продление зарегистрированных компаний. Нетребовательность к бухгалтерскому учету. Степень конфиденциальности – высокая и она только повышается при использовании номини сервиса. Процедура регистраций компаний проста, а законодательство таких стран, как правило, совершенствуется в направлении увеличения степени конфиденциальности и защите инвестиций.

Примеры классических офшоров – Невис, Сейшелы, Панама, Белиз, Британские Виргинские острова . - Зоны с низким налогообложением или офшорные зоны повышенной респектабельности. Финансовая отчетность здесь является обязательной, вообще контроль со стороны правительства более жесткий по сравнению с классическими офшорами. Здесь ведется реестр директоров и акционеров, который находится в открытом доступе, а проблема конфиденциальности решается при помощи использования номинального сервиса.

Пример – Ирландия, Гибралтар, остров Мэн. - К третьей группе относят зоны, которые нельзя в полной мере считать офшорными, но которые, предоставляют зарегистрированным в них нерезидентским и не извлекающим доходов с их территории компаниям некоторые налоговые льготы. В этих странах все открыто, надо платить налоги и сборы, ведутся регистры директоров и акционеров. Примеры стран в которых предоставляются частичные налоговые преимущества это Великобритания, США, Калининградская область РФ и, наконец, Кипр.

Как видно, в данной классификации Кипр занимает весьма достойное место и имеет уважаемое соседство. Но почему тогда в народе бытует мнение о Кипре, как о классическом офшоре, т.е. офшоре на уровне налоговго рая, или, и того хуже, черной дыры?

Корни такого отношения к Кипрской юрисдикции уходят в лихие 90-е. Просуществовавший вплоть до 2003 года на Кипре налоговый режим давал возможность «малиновым пиджакам», возникшим на постсоветском пространстве, вести практически безналоговое существование. Офшорными банками не задавалось много вопросов типа «откуда» и «куда», а кипрские компании зачастую использовались вразрез с международной деловой этикой. Результатом всего этого безобразия стало внесение Кипра в черные списки.

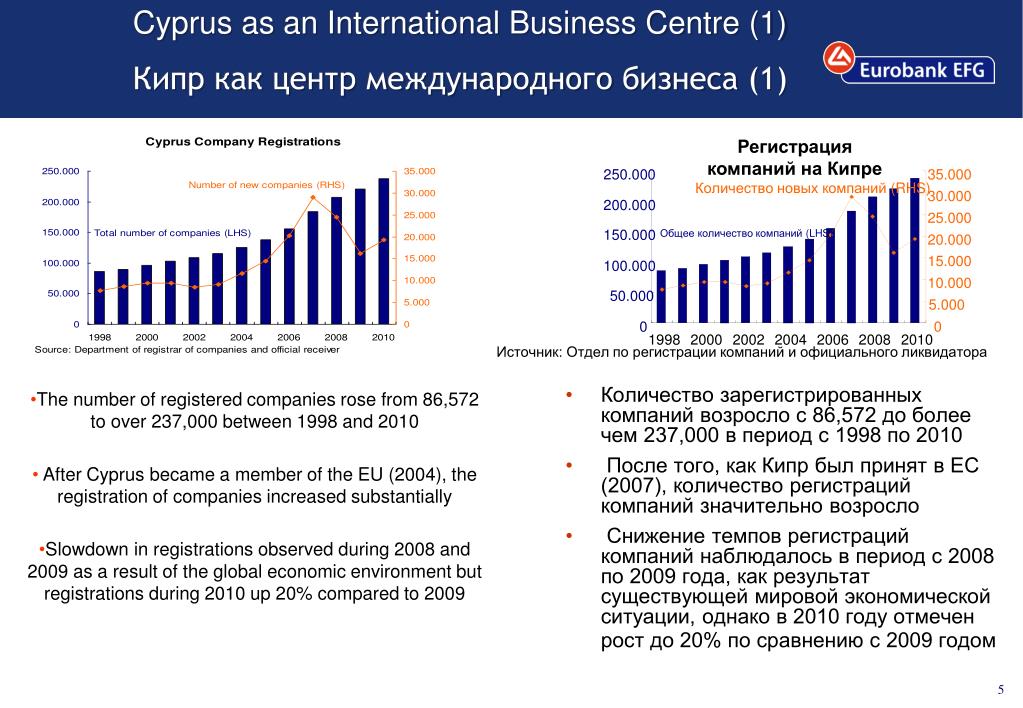

С момента вступления Кипра в Евросоюз многое изменилось.

С 2003 года все компании на Кипре регистрируются согласно существующему единому закону о компаниях. Регистрация международных компаний типа IBC прекратилась, а с целью налогового планирования в основном стали регистрировать компании ответственность в которых ограничивается акциями (Company Limited by Shares). Было ликвидировано налоговое разделение на местные и оффшорные компании, вступил в силу новый налоговый кодекс по которому ставка корпоративного налога становится единой для всех. На момент принятия она составляла 10%, впоследствии с 2013 была увеличена до 12,5%. Она же действительна и сегодня. Вообще в основу кипрской системы налогообложения легли два принципа — резидентности и территориальности. Нерезиденты Кипра, как компании, так и физические лица, место проживания или управления которых находится вне территории Кипра подлежат налогообложению на Кипре только в отношении доходов полученных из местных, кипрских источников. Резиденты Кипра облагаются налогами на доходы всех видов, полученных как на территории Кипра, так и за его пределами.

Было ликвидировано налоговое разделение на местные и оффшорные компании, вступил в силу новый налоговый кодекс по которому ставка корпоративного налога становится единой для всех. На момент принятия она составляла 10%, впоследствии с 2013 была увеличена до 12,5%. Она же действительна и сегодня. Вообще в основу кипрской системы налогообложения легли два принципа — резидентности и территориальности. Нерезиденты Кипра, как компании, так и физические лица, место проживания или управления которых находится вне территории Кипра подлежат налогообложению на Кипре только в отношении доходов полученных из местных, кипрских источников. Резиденты Кипра облагаются налогами на доходы всех видов, полученных как на территории Кипра, так и за его пределами.По закону существующему на сегодняшний день все инкорпорированные компании обязаны стать на налоговый учет для получения индивидуального налогового номера в течение 60 дней. Финансовый отчет подается один раз в год независимо от того является ли компания резидентной или нерезидентной. По результатам финансовой отчетности составляется налоговая декларация и уплачивается корпоративный налог о котором мы уже упомянули.

По результатам финансовой отчетности составляется налоговая декларация и уплачивается корпоративный налог о котором мы уже упомянули.

Несмотря на то, что налоговая реформа была проведена в соответствии со всеми требованиями Европейского союза, правительство Кипра все же решило сохранить привлекательность острова как финансового центра и налоговое законодательство Кипра является одним из наиболее атрактивных для инвесторов в Европе. Связано это с тем, что налоговые ставки здесь одни из наиболее низких. Это вкупе с уже застрявшим в умах «100% -офшорном» представлении о Кипре и вводит многих в заблуждение. Однако сказанное выше о налоговых реформах в соответствии с директивами ЕС, наличии открытого реестра директоров и акционеров, а, главное обязательность подачи финансового отчета полностью нивелирует любые утверждения о том, что Кипр – классический офшор.

Но даже вся изложенная информация не может дать однозначного ответа на вопрос является ли Кипр офшором или нет. Здесь однозначного ответа и быть не может в принципе.

Россия заявила об отказе от соглашения с Кипром о льготных налогах на дивиденды в пользу кипрских компаний Статьи редакции

Минфин Кипра заявил, что ничего не знает о планах разорвать соглашение и готов продолжать переговоры.

Россия начала процедуру отказа от соглашения об избежании двойного налогообложения (СИДН) с Кипром, сообщил российский Минфин. Кипр не согласился на предложение ведомства увеличить налоговые ставки на выплаты в эту страну, объяснили власти.

Кипр не согласился на предложение ведомства увеличить налоговые ставки на выплаты в эту страну, объяснили власти.

При СИДН налог на выплаты дивидендов из России в пользу резидентов Кипра можно снизить до 5-10%, а налог на проценты по займам — до 0%. Если расторгнуть соглашение, то выплаты будут облагаться в соответствии с российским Налоговым кодексом: 15% на дивиденды и 20% на проценты и роялти, объясняет РБК.

В апреле российская сторона предложила отменить все льготы по налогу на дивиденды и проценты, но Кипр предложил свои варианты, говорят в правительстве. Какие именно, Минфин не уточняет.

«По сути, они размывают и делают недостижимым предполагаемый российской стороной эффект от принимаемых мер по поддержке национальной экономики и социальных программ», — заявил замминистра финансов Алексей Сазонов.

В конце июля Россия предложила кипрским властям провести очные переговоры, но получила отказ.

В Минфине Кипра заявили, что ничего не знают о планах разорвать соглашение, и переговоры ещё продолжаются, передают «РИА Новости».

В таком случае налогообложение выйдет из-под действия соглашения, оно будет регулироваться произвольно различными налоговыми органами. Это не содействует уверенности инвесторов. Это будет иметь негативные последствия для двух стран.

Наш настрой — не доводить до разрыва соглашения, поэтому мы ведем переговоры с российской стороной, чтобы найти справедливое решение, которое поможет обеим странам.

Минфин Кипра (цитата по «РИА Новости»)

Что это значит для компаний

После разрыва налогового соглашения эта страна может попасть в черный список офшоров Минфина, говорил РБК партнёр PwC Михаил Филинов. «В этом случае пришедшие с Кипра компании уже с 2021 года не смогут облагать полученные дивиденды по ставке 0%», — объясняет издание.

Кроме того, российские компании и физлица, которые получают доход с Кипра, должны будут выплачивать налоги в соответствии с кипрским законодательством.

Отменить льготы для тех, кто «выводит доходы в виде дивидендов на зарубежные счета», в марте 2020 года поручил Владимир Путин. Он призвал пересмотреть налоговые соглашения и разорвать договоренности с теми, кто откажется от изменений. Российское правительство также направило предложения властям Люксембурга и Мальты.

У России около 100 СИДН с другими странами, за исключением популярных офшоров (Британские Виргинские острова, Сейшелы, Бермуды и другие) — при выплате дивидендов в эти юрисдикции применяются максимальные ставки, объясняет РБК. Люксембург, Кипр и другие часто используются в качестве транзита за счёт низких налогов, пишет издание.

Как пишет РБК, в качестве альтернативы Кипру можно использовать «сквозной подход»: иностранная структура должна заявить, что реальным получателем дохода из России является не она, а российское лицо. Так ставку можно снизить до 13% или до 0%. Однако Минфин в конце мая запретил такую схему — переходный период продлится до 2024 года.

Так ставку можно снизить до 13% или до 0%. Однако Минфин в конце мая запретил такую схему — переходный период продлится до 2024 года.

«Реструктурирование своих холдинговых структур через Кипр, конечно, станет невыгодным. Выгоднее будет все переводить обратно в Россию», — цитирует Сазонова РБК.

В России есть специальные административные районы на островах Русский во Владивостоке и Октябрьский в Калининграде. Там правительство в июле пообещало снизить минимальную налоговую ставку на перевод прибыли за рубеж до 5%. Законопроекты планируется подготовить к сентябрю 2020 года и принять в мае—июне 2021 года.

Кипр – офшор или нет? • UniWide

Кипр – одна из самых популярных юрисдикций в международном налоговом планировании, в том числе у российского бизнеса: в редких случаях группа компаний или международный холдинг не имеют в своей структуре хотя бы одну компанию, зарегистрированную на Кипре. Сам же Кипр неоднократно попадал в число стран – лидеров по объему инвестиций в Россию.

Сам же Кипр неоднократно попадал в число стран – лидеров по объему инвестиций в Россию.

Действительно, дружественная деловая среда, благоприятный налоговый режим в сочетании с преимуществами членства в ЕС и широкой сетью соглашений об избежании двойного налогообложения делают Кипр привлекательным местом для регистрации компаний, открытия банковских счетов и ведения реального бизнеса.

Однако, сайты сотен компаний-посредников по-прежнему предлагают зарегистрировать или купить «оффшор на Кипре». Более того, многие, в том числе респектабельные, российские деловые и политические издания и онлайн-ресурсы по-прежнему называют Кипр «офшором», причем с давно свойственным этому слову негативным оттенком. В связи с этим предлагаем раз и навсегда разобраться, является ли Кипр «офшором» («офшорной зоной», «налоговым раем» и т.п.) или нет.

Прежде всего – что такое офшор?

«Офшором» обычно называют либо саму офшорную зону (т.е. определенную страну или территорию), либо юридическое лицо, зарегистрированное в такой юрисдикции.

Среди главных признаков офшоров, следует выделить следующие:

- безналоговый (или сверхльготный налоговый) режим,

- максимально закрытый характер корпоративной и финансовой информации и

- минимальные требования к администрированию и отчетности.

Итак, первый признак офшора – это специальный режим для компаний, зарегистрированных в данной юрисдикции, но при этом не имеющих права вести деятельность на её территории. Он выражается в полном освобождении от местных налогов (исключение составляет небольшая фиксированная ежегодная пошлина за продление компании) либо максимально льготном налогообложении, а также (хотя и не всегда) в наличии специального статуса «международных коммерческих компаний» (International Business Companies, IBC).

Второй признак офшоров заключается в традиционной закрытости корпоративных реестров, конфиденциальности данных о бенефициарах и отсутствии международного информационного обмена. Однако данный признак начинает постепенно (а для ряда стран – стремительно) терять свою актуальность. Нельзя исключать, что в ближайшие годы в мире практически не останется стран, обеспечивающих абсолютную конфиденциальность корпоративной и финансовой информации.

Однако данный признак начинает постепенно (а для ряда стран – стремительно) терять свою актуальность. Нельзя исключать, что в ближайшие годы в мире практически не останется стран, обеспечивающих абсолютную конфиденциальность корпоративной и финансовой информации.

Третий признак офшора – это отсутствие обязанности сдачи финансовой отчетности в государственные органы. Однако сегодня даже в классических офшорных юрисдикциях от компаний требуется как минимум ведение и хранение своей финансовой документации (бухгалтерских записей, первичных документов), позволяющей установить содержание транзакций компании и определить ее финансовое положение. Кроме того, в современных условиях подготовка финансовой отчётности даже для классический офшорной компании становится актуальной в связи с необходимостью исполнения российскими налоговыми резидентами законодательства о контролируемых иностранных компаниях (КИК).

Является ли Кипр офшором?

А теперь соотнесём вышеназванные признаки офшоров с тем, что на сегодняшний день представляет из себя Кипр.

Во-первых, Кипр не является безналоговой зоной – в нем установлен корпоративный подоходный налог по ставке 12,5%, имеются ряд других налогов (налог на прирост капитала, НДС, специальный взнос на оборону, индивидуальный подоходный налог по прогрессивной шкале и др.). Несмотря на льготные налоговые условия для компаний (напр., в отношении получаемых дивидендов, налога у источника выплаты), сами по себе они не делают Кипр офшором.

Кипр имеет значительное число соглашений об избежании двойного налогообложения (более 50), что практически никогда не характерно для офшоров.

Наконец, в области общих направлений налоговой политики, банковского регулирования, противодействия отмыванию денежных средств, полученных преступным путем, Кипр, будучи членом ЕС, подчиняется регламентам и директивам Европейского Союза, что в принципе исключает его «офшорный» статус.

Во-вторых, на Кипре, в отличие от офшорных зон, информация о директорах, секретарях и акционерах компаний является публично доступной. Конфиденциальной (при обычных обстоятельствах) остается лишь информация о бенефициарных владельцах.

Конфиденциальной (при обычных обстоятельствах) остается лишь информация о бенефициарных владельцах.

Кипр реально осуществляет международный обмен налоговой информацией «по запросу» (как на основании двусторонних соглашений об избежании двойного налогообложения либо об обмене налоговой информацией, так и на основании многосторонней Конвенции о взаимной административной помощи по налоговым делам 1988/2010 гг.), в том числе в отношениях с компетентными органами России.

Более того, Кипр является участником автоматического обмена информацией о финансовых счетах по стандарту OECD CRS, причем входит в «первую очередь» стран, приступающих к обмену уже в сентябре 2017 года. На текущий момент, по данным портала ОЭСР, автоматический обмен «активирован» между Кипром и 52 государствами (после 2018 года в их число может войти и Россия).

В-третьих, все без исключения кипрские компании в силу закона обязаны вести бухгалтерский учет и сдавать аудированную финансовую отчетность, что не характерно ни для одного классического офшора.

Таким образом, современный Кипр не удовлетворяет ни одному ключевому признаку офшоров и, следовательно, офшором не является.

Считается ли Кипр офшором в России?

С точки зрения действующего российского законодательства Кипр не является офшорной зоной.

Базовый перечень офшоров содержится в Приказе Минфина России от 13.11.2007 № 108н. Республика Кипр была исключена из данного перечня с 1 января 2013 года. Этот перечень влияет, в частности, на возможность применения нулевой ставки налога на дивиденды в России, признание сделок «контролируемыми» и возможность освобождения от налога прибыли КИК для активных холдинговых и субхолдинговых компаний).

Кроме того, Кипр изначально отсутствует в перечне стран, не обеспечивающих обмен информацией с Россией (утвержденный Приказом ФНС России от 30.09.2016 № ММВ-7-17/[email protected]). Данный перечень влияет на возможность применения некоторых освобождений от налогообложения прибыли КИК, а также на необходимость обязательной подготовки аудиторского заключения по финансовой отчетности КИК.

Ранее (в 2010 году) Кипр был исключен и из списка офшорных зон, утвержденного Указанием Банка России от 7 августа 2003 г. № 1317-У. Данный список определяет порядок установления российскими банками корреспондентских отношений c банками-нерезидентами.

Таким образом, Кипр не включен ни в один российский список офшорных зон, то есть ни Минфин, ни ФНС, ни ЦБ РФ официально не признают Кипр в качестве «офшорной зоны».

Почему Кипр всё ещё часто называют «офшором»?

Офшорная зона на Кипре действительно существовала ранее – c 70-х годов XX века. Однако, в 2003 году она была ликвидирована в рамках налоговой реформы, предшествовавшей вступлению Кипра в Евросоюз в 2004 году.

Реформа унифицировала статус компаний, отменив деление компаний на местные и международные коммерческие (т.е. офшорные) и привязав налогообложение на Кипре исключительно к резидентности компаний (определяемой на основании критерия «управления и контроля»). Корпоративный налог был повышен с 4,25% до 10% (с 2013 г. – до 12,5%). Были введены ныне действующие правила в отношении полученных дивидендов и налогообложения у источника при выплатах доходов нерезидентам.

– до 12,5%). Были введены ныне действующие правила в отношении полученных дивидендов и налогообложения у источника при выплатах доходов нерезидентам.

Одновременно были предприняты масштабные меры по приведению кипрского законодательства в соответствие с требованиями ЕС, ОЭСР и ФАТФ. Уже в начале 2009 года Кипр был включен в «белую» часть известного «списка ОЭСР» (публиковался регулярно с 2009 по 2012 годы) как «юрисдикция, которая в значительной степени имплементировала согласованные на международном уровне налоговые стандарты».

Однако, даже несмотря на все вышесказанное, Кипр «по инерции» продолжает сохранять некоторый «офшорный имидж» в российских и зарубежных СМИ и непрофессиональных источниках, где «офшорными» обобщённо называют любые компании или активы, расположенные за границей (и не обязательно в безналоговых странах). Такое обобщение, конечно же, не корректно. В этом же смысле офшоры часто понимаются и в контексте «деофшоризации» в России, которая, как известно, касается не только собственно офшорных, но и любых контролируемых иностранных компаний, в том числе кипрских.

Оцените эту страницу!

Оффшор Кипр: регистрация компании в оффшорной зоне на Кипре | Юридическая фирма Jus Privatum

Оффшор Кипр

Вид компании | Компания c ограниченной ответственной ответственностью (Limited Liability Company) |

Требования к наименованию | Название компании не должно быть идентично существующим. Должно включать «Limited» или «Ltd». Запрещены слова: Bank, Insurance, Global, Imperial, National, Cooperative, European, World-wide, Investment, Financial, Trust |

Раскрытие информации о бенефициаре | Нет, сведения о бенефициаре (реальном владельце) компании хранятся лишь у регистрационного агента. |

Налогообложение офшорной деятельности | Налог на прибыль — 12,5%. |

Номинальный сервис | Возможен |

Минимальное число акционеров | Один. Нет требований к национальности и гражданству (может быть юридическое лицо) |

Минимальное число директоров | Один. Должен быть резидентом Кипра. Нет требований к национальности и гражданству |

Разрешены акции на предъявителя | Нет |

Разрешены корпоративные директора | Да |

Разрешены корпоративные секретари | Да |

Стандартный уставной капитал | 2000 евро. |

Минимальный уставной капитал | 2000 евро |

Зарегистрированный офис/агент | Да |

Необходим ли секретарь компании | Да |

Местные директора | Да |

Собрания в стране регистрации | Нет |

Внесение в Государственный Реестр сведений о директорах | Да |

Внесение в Государственный Реестр сведений об акционерах | Да |

Годовой отчет | Да |

Финансовый отчет/аудит | Да |

Республика Кипр — островное государство в восточной части Средиземного моря. Член (с 1 мая 2004 года) Европейского союза (ЕС).

Член (с 1 мая 2004 года) Европейского союза (ЕС).

Официально территория Республики Кипр включает 98 % территории острова Кипр (остальные 2 % занимают британские военные базы Акротири и Декелия), а также близлежащие острова. Реально же после 1974 года остров разделён на три части: 60 % территории острова контролируется властями Республики Кипр (населённой, в основном, греками), 38 % — непризнанной Турецкой Республикой Северного Кипра (населённой, в основном, турками), 2 % — Британскими вооружёнными силами.

Несмотря на проблемы, возникшие с двумя ведущими банками Кипра (Laiki Bank и Bank of Cyprus) весной 2013 года, Кипр является и будет оставаться одной из самых привлекательных юрисдикций с точки зрения международного налогового планирования.

Невзирая на утвержденное правительством Кипра увеличение ставки налога на прибыль с 10% до 12,50%, все остальные льготы и проверенная временем гибкость налоговой и правовой системы острова остаются теми же, что и до банковского кризиса.

Основные преимущества кипрской юрисдикции:

- дивиденды продолжают освобождаться от налогообложения;

- прибыль от продажи акций и других финансовых инструментов по-прежнему полностью освобождается от налогообложения;

- схемы финансирования между связанными компаниями все еще допустимы с минимально приемлемой маржой в размере от 0,125% до максимум 0,35% в зависимости от объема кредита;

- 80% дохода кипрской компании, полученной в виде роялти за использование объектов интеллектуальной собственности, освобождается от налога на прибыль, таким образом, эффективная ставка налога на такие доходы составляет не более 2,5%;

- отсутствует налог у источника при выплате дивидендов, процентов и роялти из Кипра в пользу резидентов других юрисдикций.

В комбинации вышеизложенного с отличной сетью договоров об избежании двойного налогообложения (в том числе с Россией, Украиной и многими другими странами), Кипр остается отличной юрисдикцией для осуществления торговых операций, получения дохода от использования ИС в виде роялти и различных финансовых и холдинговых структур.

Оффшорная компания, зарегистрированная на Кипре, считается резидентом или нерезидентом для целей налогообложения, в зависимости исключительно от местонахождения ее менеджмента. Таким образом, критерием налоговой резидентности является управление компанией с территории Кипра. Только резидентные компании могут пользоваться налоговыми льготами, предоставляемыми законодательством и соглашениями об избежании двойного налогообложения.

После регистрации компании на Кипре ей разрешается осуществлять любые не запрещенные законом виды деятельности, однако на проведение банковских, страховых, перестраховочных, а также трастовых услуг необходима специальная лицензия.

Ежегодные собрания акционеров являются обязательными. К собраниям директоров особых требований нет.

Налоги и финансовая отчетность кипрских компаний

Текущая ставка корпоративного налога (аналог налога на прибыль) на Кипре составляет 12,50%.

Основную форму налоговой декларации за 2014 год необходимо сдать до 30 июня 2015 года. Заплатить корпоративный налог за 2014 год необходимо до 31 июля 2014 года.

Заплатить корпоративный налог за 2014 год необходимо до 31 июля 2014 года.

Финансовая отчетность компании за прошедший налоговый период должна быть заверена аудитором компании. Фактически она подготавливается внешним аудитором и подписывается директором компании. Подготовленную отчетность также должны заверить бенефициары компании.

В то же время, существует промежуточная форма по корпоративному налогу, но оффшорные (де-факто) компании её обычно не сдают, т.к. расходы на подготовку и сдачу превышают выгоду от сдачи промежуточной формы.

Текущая ставка специального взноса на нужды обороны (special defence contribution) составляет по процентным доходам 30,00%.

Специальный взнос на нужды обороны администрируется отдельно от корпоративного налога, несмотря на то, что расчеты по этому налогу необходимо включать в основную форму налоговой декларации. Для специального взноса на нужды обороны предусмотрена отдельная форма налоговой декларации, которая подается в случае, если компания выплачивает либо получает доход (налоговая база), подпадающий под налогообложение этим налогом.

Обращаем Ваше внимание, что недопустимо означать деятельность компании как нулевую («спящая компания»), в случае наличия банковских счетов, активов и т.д.

В случае задержки сдачи налоговой отчетности руководитель Налоговой службы Республики Кипр имеет право самостоятельно определить сумму для взимания налогов на основании статистических данных по типу бизнесу и отрасли деятельности компании. Оспорить данное начисление будет невозможно или очень сложно.

Юридическая фирма JUS PRIVATUM рада предложить вам свои услуги по регистрации и последующему обслуживанию компании на Кипре, включая бухгалтерские услуги и услуги по подготовке аудированной финансовой отчетности.

Дополнительные разделы:

✓ Оффшор Кипр. Регистрация компании на Кипре.

Главная → Юрисдикции → Регистрация компаний → Низконалоговые → КипрКипр — это остров в восточной части Средиземного моря, разделенный с 1974 года на турецкие и греческие области. На острове удобная низконалоговая юрисдикция, и это один из трех крупнейших инвесторов в экономику России.

На острове удобная низконалоговая юрисдикция, и это один из трех крупнейших инвесторов в экономику России.

C 1 апреля 2019 года специальная цена на комплект «все включено» на Кипре составляет 1790 EUR

Стоимость: от 1350 EUR

EURот 1350 EURНацеленность на долговременное сотрудничество

У нас нет задачи быстро что-то продать один раз. Мы работаем с нашими клиентами много лет, и нацелены на долговременное сотрудничество. Именно поэтому мы стараемся дать наиболее полную консультацию со всеми возможными деталями и нюансами.

Всегда оперативно отвечаем на запросы клиентов

За каждым клиентом закрепляется персональный юрист, который ведет его в течение всего срока сотрудничества. Мы знаем каждого клиента лично, поэтому мы знаем особенности и пожелания каждого и стараемся оперативно обрабатывать все запросы

Отвечаем за конфиденциальность документов

Документы не хранятся на территории РФ — в офис присылаем только то, что нужно для передачи. Никогда не раскрываем личность и компании клиентов на презентациях

Никогда не раскрываем личность и компании клиентов на презентациях

Компетенции специалистов Andersen-BS

Лучше всего разбираемся в финансовой, торговой и холдинговой деятельности — работаем в этой сфере больше 20 лет

Регистрируем оффшоры дистанционно

Для запуска процесса достаточно сканов ваших документов, а для завершения сделки — заверенные копии по почте. Документы на компанию отправим курьером или любым удобным для вас способом

Проводим предварительную консультацию

Расскажем о стоимости, репутации юрисдикции, требованиях партнеров, структуре управления компанией, вашей роли в компании, вариантах открытия банковских счетов, процессе сдачи отчетности

Получить консультацию

Республика Кипр не является классическим оффшором — компании платят налог на прибыль в размере 12,5%, а также сдают аудированную отчетность.

Кипр подойдет для любого законного бизнеса

Оффшор на Кипре — универсальный инструмент для международной коммерческой деятельности: торговли, регистрации на него доли в предприятии, работы с ценными бумаги, финансовых и других услуг. Специальная лицензия потребуется только для банковских, страховых, перестраховочных услуг и профессионального управления средствами третьих лиц.

Специальная лицензия потребуется только для банковских, страховых, перестраховочных услуг и профессионального управления средствами третьих лиц.

Преимущества регистрации оффшоров на Кипре

Прибыль компаний облагается налогом, но местные юрисдикции удобны для международной деятельности. Мы выделили семь основных преимуществ, почему здесь стоит зарегистрировать фирму:

- Кипр входит в Евросоюз и зону евро и не является офшором в чистом виде: страна не входит в перечень офшорных зон в приказе Минфина №108Н и в указании Банка России 1317-У — организации обязан предоставлять данные о налогах согласно приказу ФНС России ММВ-7-17/527.

- В стране простая процедура регистрации новых организаций и покупка готовых юридических лиц.

- Регистрационными агентами на острове работают квалифицированные юристы: они помогут с сопровождением компании и проконсультируют по другим вопросам.

- Одна из самых низких налоговых ставок в Европе — 12,5%;

- C 18 декабря 2018 отменена пошлина 0.

6% на увеличение капитала. Таким образом, можно зарегистрировать компанию с нужным размером Уставного капитала без дополнительной пошлины;

6% на увеличение капитала. Таким образом, можно зарегистрировать компанию с нужным размером Уставного капитала без дополнительной пошлины; - На острове не облагаются налогом некоторые виды дохода: дивиденды и доход от продажи ценных бумаг.

- Просто получить номер VAT — это необходимо для работы по НДС с европейскими поставщиками. Ставка НДС в республике — 19%.

- У вас будет возможность купить или арендовать реальный офис с персоналом — это необходимо для работы с банками Кипра и других стран.

Регистрация компаний на Кипре

Юридическое лицо здесь регистрируют с нуля или покупают в готовом виде чаще всего с номинальными директорами и акционерами. Основная форма кипрского оффшора — общество с ограниченной ответственностью, в английском варианте LTD или Limited. Эту аббревиатуру обязательно использовать в названии фирмы.

Около двух с половиной недель занимает регистрация новой организации после предоставления Устава компании, подписанного акционерами.

От двух рабочих дней оформляют готовую фирму — при условии предоставления пакета Due Diligence на покупателя и заполненной агентской анкеты с подробным описанием деятельности и источника средств бенефициара.

Здесь также разрешают регистрировать Public Companies и коллективные инвестиционные фонды. Уточните особенности использования у наших специалистов: +7 (495) 956-63-61.

Когда фирму внесут в Реестр, вы получите свидетельство о регистрации:

Размер уставного капитала: обычно начинается от 1000 евро.

Директорами и учредителями назначают любых лиц без ограничений — мы рекомендуем искать директора со статусом резидента, именно он будет подписывать основную часть документов. И у местной налоговой не возникнет вопросов к налоговому статусу компании.

Акционерами выступают любые физические или юридические лица. Но при выпуске акций на юридическое лицо агент потребует раскрыть всю структуру владения до физлица.

Акции выпускаются только именные и передаются после подачи соответствующих документов в Реестр компаний. С 18 декабря 2019 введены штрафы за позднее уведомление реестра о сменах акционеров и о выпуске акций до 250 евро, так что выпуск акций и последующие смены рекомендуется своевременно подавать агенту и в Реестр.

С 18 декабря 2019 введены штрафы за позднее уведомление реестра о сменах акционеров и о выпуске акций до 250 евро, так что выпуск акций и последующие смены рекомендуется своевременно подавать агенту и в Реестр.

Один директор, акционер и секретарь — минимум сотрудников для создания ораганизации. Для позиции секретаря и директора нужны разные люди. Лучше если этим займется юридическая фирма — они будут подавать все необходимые документы от имени организации в государственные органы.

Директора подписывают бумаги от имени фирмы или выдают доверенности на подписание — в последнее время исполнительные органы внимательнее контролируют этот тип документов. Чтобы соответствовать кипрскому законодательству, директора проводят юридический анализ ваших документов.

Местные юристы обеспечивают конфиденциальность, регистрируют и ведут дела клиентов. Реестр компаний в стране открытый — данные по структуре доступны любому желающему. Если вы хотите сохранить конфиденциальность владения, используйте номинальных акционеров.

Банковские счета открывают в любых банках, принимающих местные фирмы. На практике работа с местными банками вполне логична — это упрощает взаимодействие с ними.

Кипрские банки ужесточили требования приема новых клиентов с июня 2018 года, в том числе для организаций на Кипре — они теперь обязаны обзавестись реальным представительством в стране регистрации. Как правило, реальное присутствие подразумевает заключение договора аренды офиса, а также наём сотрудника, за которого необходимо оплачивать предусмотренные законом налоги и пошлины. Наличие офиса компании может быть отдельно проверено представителями банка или Регулятора.

Комплект документов для кипрской компании выпускают на английском языке, в него входят:

- Апостилированное Свидетельство о регистрации.

- Апостилированные Сертификаты адреса, директоров и акционеров.

- Апостилированный Учредительный договор и Устав компании.

- Свидетельство о назначении первого директора.

- Пакет документов на подписание у директора, если директор — представитель клиента.

- Печать компании.

При номинальном сервисе в комплект также входят:

- Апостилированная доверенность от номинального директора — это доверенность на открытие банковского счета и управление им. Выдача генеральных доверенностей на любые действия от имени компании в настоящее время почти прекращена в связи с усилением контроля Регулятора за работой директоров и компаний.

- Комплект документов, подписанный номинальным директором: протокол собрания, реестры, сертификат акций.

- Декларация траста от номинального акционера в пользу бенефициарного владельца.

- Соглашение о номинальном сервисе.

Налоговая резидентность организаций

Налоговую резидентность в этой стране подтверждают соответствующим сертификатом — его выдают по запросу в налоговую службу. После получения сертификата вы можете претендовать на льготы по Соглашению об избежании двойного налогообложения.

Основное условие для соблюдения налоговой резидентности — управление фирмой с территории государства. Для этого директором должен быть местный налоговый резидент: гражданин Кипра или лицо с видом на жительство. У указанного лица обязательно должен быть местный налоговый номер — его указывают при подаче заявления на сертификат.

Для этого директором должен быть местный налоговый резидент: гражданин Кипра или лицо с видом на жительство. У указанного лица обязательно должен быть местный налоговый номер — его указывают при подаче заявления на сертификат.

Если налоговая служба посчитает, что фирма управляется недостаточно с территории государства, в сертификате откажут: например, генеральная доверенность выдана на гражданина РФ, который подписывает договоры и управляет банковским счетом из другой страны. Поэтому, как уже сказано выше, местные агенты неохотно выдают генеральные доверенности на ведение дел без резидента Кипра.

Отчетность на Кипре

Фирмы в данной юрисдикции не являются оффшорами, поэтому обязаны подавать аудиторскую отчетность независимо от активности за отчетный период. Отчетность готовится в течение года, следующего за отчетным: на основании банковских выписок и документов, подтверждающих сделки, активы и долги организации. После согласования и утверждения отчетности со стороны клиента, ее подписывает директор, утверждают аудиторы и лишь затем она попадает в налоговую службу.

Налоги на Кипре

Общая ставка корпоративного налога на острове — 12,5%. Налог не возникает при продаже любых ценных бумаг, включая акции, облигации, паи, доли в ООО и т.п. Также налогом не облагаются дивиденды как получаемые, так и при выплачиваемые акционерам, в том числе в другие страны.

Прибыль подлежит налогообложению на основе разницы между доходом юридического лица и расходами, признанными государством. И вычисляется на основании финансовой отчетности

Налоговую регистрацию компании на Кипре происходит автоматически без заявления от имени фирмы. Ее осуществляет служба Inland Revenue и присваивает компании налоговый номер.

После изменений Европейского налогового законодательства, фирмы должны оказывать услуги только в стране нахождения заказчика. Если организация в течение года оплачивала услуги на сумму более 15 600 евро, она обязана встать на учет как плательщик НДС и ежеквартально сдавать налоговую отчетность и платить соответствующей налог по местной ставке — 19%.

Важные новости налогового законодательства Кипра в 2019 году:

- Кипр вводит понятие КИК (CFC – Controlled Foreign Company) и будет облагать налогом их нераспределенную прибыль. Это относится только к кипрским компаниям, которые владеют более 50% в низконалоговой (налог менее ½ ставки кипрского налога). Прочие условие следует уточнять у наших специалистов;

- Вводится ограничение на принятие процентных расходов к вычету. Если сумма таких расходов 3 миллиона евро и выше, то расходы ограничиваются 30% прибыли до вычета процентов и амортизации (EBITDA). Это также может иметь значение для группы связанных компаний, если их несколько, поэтому если структуры сложные и между ними займы, то риски также остаются;

- Вводится General Anti-Abuse Rule: если операции будут посчитаны как искусственные (не имеющие экономического смысла кроме налоговой минимизации), то они признаются ничтожными для налоговых целей;

- С декабря 2019 года власти Лимассола начали взимать муниципальный налог с местных компаний в размере 150 евро (ранее взимался только с компаний, реально ведущих бизнес на Кипре).

Роспуск компании на Кипре

В данной юрисдикции фирмы распускают через две законных процедуры:

- Strike-off — вычеркивание из Реестра. Это простая, дешевая, но долгая процедура. Заявление на роспуск подает директор на основании окончательной отчетности «под закрытие». Срок роспуска по strike-off занимает около 3 лет с момента подачи соответствующих бумаг в Регистратор. Все действия по роспуску выполняют должностные лица.

- Ликвидация — процедура более сложная и дорогостоящая, но более «авторитетная». Ее проводит профессиональный ликвидаторов с необходимой квалификацией и лицензией. Он оценивает активы, решает вопросы с кредиторами и должниками, распределяет остаточные средства фирмы. С момента начала процедуры до получения свидетельства о роспуске проходит около четырех месяцев.

Необходимо отметить, что с 2019 года Суд получил право восстанавливать компании до состояния up-to-date, то сеть после восстановления она будет должна реестру все документы и пошлины по дату восстановления. Кроме того, если компания была распущена по причине отсутствия деятельности или из-за неуплату annual levy, то Реестр теперь имеет право восстановить компанию без решения суда в течении 24 месяцев после Strike-off лишь по заявлению директора или акционера при наличии должных оснований. Уточнить, что слеюует считать таковыми, вы можете у наших специалистов.

Кроме того, если компания была распущена по причине отсутствия деятельности или из-за неуплату annual levy, то Реестр теперь имеет право восстановить компанию без решения суда в течении 24 месяцев после Strike-off лишь по заявлению директора или акционера при наличии должных оснований. Уточнить, что слеюует считать таковыми, вы можете у наших специалистов.

Зарегистрируйте новый или купите готовый оффшор

Для этого свяжитесь с нами:

- оставьте заявку на сайте;

- позвоните по телефону: +7 (495) 956-63-61;

- напишите на почту: [email protected];

- обратитесь лично в наш офис по адресу: Москва, Комсомольский пр-т, д. 32, корп. 2, офис 1. Режим работы: понедельник — пятница, с 10:00 до 18:00.

| Название услуги | Стоимость |

|---|---|

| Регистрация компании на Кипре | от 1350 EUR |

Комплект «всё включено»*

| 1790 EUR 2560 EUR -30% |

| Ежегодный сбор для компаний с указанным уставным капиталом | 1350 / 1770 EUR |

| Открытие банковского счета | от 450 EUR |

Похожие юрисдикции

Англия от 1035 EURГонконг от 2245 EURКипр взялся за офшоры.

Что будет с российскими деньгами, которые там спрятаныhttps://www.znak.com/2018-06-07/eksperty_o_tom_chto_zhdet_rossiyskih_rezidentov_na_kipre_i_smogut_li_drugie_ofshory_ego_zamenit

Что будет с российскими деньгами, которые там спрятаныhttps://www.znak.com/2018-06-07/eksperty_o_tom_chto_zhdet_rossiyskih_rezidentov_na_kipre_i_smogut_li_drugie_ofshory_ego_zamenit2018.06.07

Кипр ужесточил правила работы банков с офшорными компаниями, расширив список требований о бенефициарах бизнеса и происхождении средств. Сообщается, что при несоблюдении требований банки будут закрывать уже действующие счета либо отказывать в открытии новых. Несмотря на то что Кипр достаточно давно потерял статус налогового рая, законы и правила этой страны позволяли прятать активы российских чиновников и бизнесменов, не желающих огласки на родине, а легальному бизнесу — упрощать партнерство с зарубежными компаниями. Эксперты сходятся во мнении, что аналогов Кипру в мире не осталось и стоимость использования «серых» схем вырастет.

Российский бизнес давно и масштабно использует кипрские компании для ведения бизнеса (на фото Геннадий Тимченко и Виктор Вексельберг)TASS Host Photo Agency/Global Look PressС 4 июня для открытия счетов в банках Кипра нужно соблюдать новые требования, по которым компаниям придется раскрывать бенефициаров, обосновывать источник дохода и благосостояния, предоставлять самые полные данные — не только финансового плана (выписки по НДФЛ, бухгалтерские данные), но и биографического. Изначально Кипр был классическим офшором, и в 1990–2000-е годы открытие там компании, владеющей бизнесом в России, позволяло бенефициарам снизить налоговое бремя. Но уже достаточно давно Кипр перестал быть безналоговой зоной, напоминает финансовый аналитик кандидат экономических наук Константин Селянин. «На сегодняшний день между Кипром и Россией действует соглашение об избежании двойного налогообложения, так что по сути эти операции [об уплате налогов на Кипре] абсолютно законны. Несмотря на это, многие россияне все же оставили компании в этой стране», — говорит эксперт.

Изначально Кипр был классическим офшором, и в 1990–2000-е годы открытие там компании, владеющей бизнесом в России, позволяло бенефициарам снизить налоговое бремя. Но уже достаточно давно Кипр перестал быть безналоговой зоной, напоминает финансовый аналитик кандидат экономических наук Константин Селянин. «На сегодняшний день между Кипром и Россией действует соглашение об избежании двойного налогообложения, так что по сути эти операции [об уплате налогов на Кипре] абсолютно законны. Несмотря на это, многие россияне все же оставили компании в этой стране», — говорит эксперт.

«Есть две категории российских компаний, зарегистрированных на Кипре. Во-первых, это легальные структуры с нормальным бизнесом, которые ведут деятельность в Европе. Чтобы начать работу с европейскими партнерами, надо открыть счет в европейском банке. Попробуйте быстро сделать это в Германии. Даже для компании, которая работает там несколько лет, на это уходят месяцы. Гораздо проще было открыть счет в кипрском банке и начать работать с заказчиками или подрядчиками в Европе. Вторая часть компаний — это номинальные структуры, где российские резиденты — бизнесмены или чиновники — прятали активы. Можно было приехать на Кипр, заплатить, условно говоря, 300 долларов, зарегистрировать компанию, платить в год порядка 150 долларов за ее содержание, открыть счет в банке Кипра и совершенно спокойно прятать там деньги, происхождение которых афишировать в России не хотелось», — поясняет один из юристов, работающих с офшорами.

Вторая часть компаний — это номинальные структуры, где российские резиденты — бизнесмены или чиновники — прятали активы. Можно было приехать на Кипр, заплатить, условно говоря, 300 долларов, зарегистрировать компанию, платить в год порядка 150 долларов за ее содержание, открыть счет в банке Кипра и совершенно спокойно прятать там деньги, происхождение которых афишировать в России не хотелось», — поясняет один из юристов, работающих с офшорами.

как в Латвии, где блокировки счетов офшорных компаний привели к краху крупнейших банков и панике среди вкладчиков, которые выводили через эти банки далеко не только честно заработанные деньги», — считает управляющий партнер ООО «Шмидт и Шмидт» Андрей Шмидт.

Такого же мнения придерживается и Константин Селянин. «Насколько я понимаю, новые правила применимы скорее к участникам санкционных списков или к „новым“ русским деньгам. Сейчас будет очень сложно открыть на Кипре счет, все документы будут смотреть под лупой. При этом у тех, кто давно и серьезно осел на Кипре, достаточно сложно будет закрыть счета. На них завязаны обязательства, кредиты. Как с этим быть?» — говорит аналитик.

Новые правила вызваны политическими причинами, хотя борьба с офшорами во всем мире началась еще несколько лет назад. «Насколько я понимаю, идет общая политика выдавливания русских денег откуда бы то ни было. И даже Кипру, который во многом живет своим офшорным статусом, под европейским давлением приходится это делать», — объясняет ситуацию Константин Селянин.

«Государства хотят ужесточить процесс собираемости налогов, а офшорные зоны, к которым относится Кипр, часто используются для укрывательства капитала от уплаты налоговых платежей. Впрочем, текущий этап связан в большей степени с исполнением различных ограничений, принятых из-за санкций против России. Великобритания объявила о проверке капиталов иностранных граждан, среди которых преобладают россияне, на предмет легальности происхождения. Кипр, который во многом связан с Лондоном, также последовал данной практике. Соответственно, для российских граждан и компаний ужесточаются условия предоставления подтверждений происхождения денег. Это означает, что любые капиталы с недостаточно ясной историей могут быть заморожены. Если же речь идет об ассоциации с фигурантами различных списков, то такие средства находятся в зоне повышенного риска», — отметил ведущий аналитик «Открытие Брокер» Андрей Кочетков.

Великобритания объявила о проверке капиталов иностранных граждан, среди которых преобладают россияне, на предмет легальности происхождения. Кипр, который во многом связан с Лондоном, также последовал данной практике. Соответственно, для российских граждан и компаний ужесточаются условия предоставления подтверждений происхождения денег. Это означает, что любые капиталы с недостаточно ясной историей могут быть заморожены. Если же речь идет об ассоциации с фигурантами различных списков, то такие средства находятся в зоне повышенного риска», — отметил ведущий аналитик «Открытие Брокер» Андрей Кочетков.

Руководитель проектов адвокатского бюро «S&K Вертикаль» Юлия Андреева считает, что к Кипру, как к одной из самых популярных офшорных юрисдикций на мировом уровне, было много вопросов по поводу «серых» денежных средств от российских юридических лиц. «Швейцария на протяжении последнего года-двух без официального объявления предъявляет аналогичные требования при открытии счетов, запрашивая максимум информации о конечном бенефициаре компании, об источниках происхождения денежных средств. Все эти действия являются последствиями принятия плана BEPS (документа Организации экономического сотрудничества и развития, направленного на противодействие ухода от налогов. — Ред.). Российский бизнес уже давно был предупрежден об этом, и для тех, кто не успел вовремя отреагировать на изменения, новые ограничения на Кипре могут создать сложности», — добавила Юлия Андреева. Она считает, что

«Швейцария на протяжении последнего года-двух без официального объявления предъявляет аналогичные требования при открытии счетов, запрашивая максимум информации о конечном бенефициаре компании, об источниках происхождения денежных средств. Все эти действия являются последствиями принятия плана BEPS (документа Организации экономического сотрудничества и развития, направленного на противодействие ухода от налогов. — Ред.). Российский бизнес уже давно был предупрежден об этом, и для тех, кто не успел вовремя отреагировать на изменения, новые ограничения на Кипре могут создать сложности», — добавила Юлия Андреева. Она считает, что

Бизнесу необходимо принять то, что весь мир живет на условиях транспарентности, с сентября этого года начнется автоматический обмен информации в рамках country by country reporting, который повсеместно ужесточит условия открытия счетов», — предупреждает эксперт.

«Альтернатив на текущий момент не так много. Виргинские и Каймановы острова тоже находятся под плотным контролем американских финансовых органов, хотя публично это отрицается», — отмечает Андрей Кочетков. «Вариантов для открытия счетов у иностранных вкладчиков при использовании офшорных схем остается все меньше. В Европе, думаю, их практически больше нет, а банки в оставшихся офшорных юрисдикциях — это совсем не то, что хотелось бы российским резидентам. Это неудобно и не всегда надежно», — отметил Андрей Шмидт.

В такой ситуации все более актуальным становится вопрос возвращения капитала в Россию,хотя это и связано с вероятностью уплаты повышенных налогов, считает Андрей Кочетков. Он напоминает, что «в настоящее время существуют схемы амнистии капитала, что гораздо выгодней, чем возможность его полностью потерять [за рубежом]».

Но Константин Селянин полагает, что ни сокращение числа офшоров, ни амнистия, не прекратят вывод капитала из России. «Почему капитал бежит из России и почему это никогда это не прекратится? Потому что до сих пор нет уверенности в статусе частной собственности в России. Если бы была гарантия частной собственности в России, то и налоговые ставки не смущали бы бизнес, уходящий в офшоры», — отмечает он. Но он не исключает, что ужесточение требований к иностранным компаниями на Кипре подвигнет чиновников, которые прячут там свои активы, «что-то с этим сделать», может, даже вернуть в Россию, переписав их на других лиц. «Если информация о бенефициарах станет известна, мы сможем узнать много нового о наших чиновниках. Я думаю, что настанет такой день. Эта кампания по составлению санкционных списков в конечном итоге расскажет нам, кто сколько вывел и куда. Многие чиновники уже предприняли движения из-за санкционных списков и пытаются легализовать свои активы, переписав их на номиналов или неблизких родственников», — отмечает он.

Юристы подтверждают спрос на такие схемы, но в России передача активов номинальному лицу является мнимой сделкой. Кроме того, налоговая узнает и может заинтересоваться богатством, неожиданно свалившимся на условную «бабу Машу». Так что эта схема хоть и используется, но довольно рискованна.

«Способы [сокрытия] всегда найдутся. Есть более хитрые институты, позволяющие это сделать. Есть юристы, на этом специализирующиеся. Кто от этого выиграет — так это они. Тарифы на их услуги вырастут, и заживут они хорошо. Точнее, еще лучше», — заключил эксперт.

Хочешь, чтобы в стране были независимые СМИ? Поддержи Znak.com

Регистрация оффшорной компании на Кипре

Столица

НикосияФорма правления

РеспубликаПлощадь

9 250 км2Население

1 млнВалюта

Евро (EUR)Кипр — юрисдикция со свободной рыночной экономикой, с самым низким налогом на прибыль в ЕС и либеральной налоговой системой.

Республика Кипр — не является офшором и состоит в белом списке ОЭСР, в который входят государства, соответствующие высшим налоговым стандартам мира. Это объясняется тем, что в оффшорных зонах налоги платят только резиденты, которые работают внутри страны и освобождаются от таких же, работающих за пределами государства. И так, как на Кипре нету полного освобождения от налогов, и кипрские компании платят налог на прибыль в размере 10%, украинское законодательство относит компании Кипра к числу полноправных участников международного бизнеса, которые не имеют характеристик оффшорных зон.

Налоговые льготы для оффшорных компаний:

- регистрация фирм на Кипре предоставляет возможность воспользоваться низким корпоративным подоходным налогом — 12,5%;

- налогообложение кипрских компаний не затрагивает входящие дивиденды;

- налоги на Кипре на пассивные доходы нерезидентов — акционеров, держателей лицензий и кредитов снижены до нуля;

- на доход, который получен от прироста капитала, налогообложение Кипр не предусматривает.

Как можно заметить, налогообложение на Кипре достаточно лояльное для бизнесменов. Важен факт и наличия большого количества подписанных договоров об избежании двойного налогообложения. За счет этого регистрация компании на Кипре остается идеальным оффшорным решением.

Акционером кипрской компании может быть как физическое, так и юридическое лицо, резидент любой страны. Директором компании, в отличии от акционера, должен быть резидент Кипра. В случае, если в компании несколько директоров — большинство директоров должны быть резидентами Кипра.

Также, обязательным является наличие секретаря компании, который может быть как физическим, так и юридическим лицом. Секретарь должен быть обязательно резидентом Кипра. Кипр оффшор характеризуется определенными социально значимыми благами:

- Кипр — расположен на перекрестке путей, которые связывают Европу с Ближним Востоком и Африкой;

- система предоставления услуг — профессионально развитая и не перестает совершенствоваться;

- современная правовая инфраструктура оффшоров.

Если рассматривать то, чем отличается Кипр от оффшорных зон, можно назвать следующие факторы: все компании — резиденты должны уплачивать налоги, проходить ежегодный аудит, предоставлять финансовую отчетность. Другое отличие от ранее существовавших кипрских оффшоров — это прозрачность кипрских компаний. Вся информация об акционерах и директорах компаний является открытой и, соответственно, находится в публичном доступе.

Все это делает кипрские компании престижными корпоративными инструментами, которые признают во всем мире. Компания, зарегистрированная на Кипре, может легко доказать законность происхождения своих капиталов при совершении инвестиций в развитых странах. Это является существенным преимуществом перед оффшорными компаниями.

Таким образом, для многих предпринимателей, желающих зарегистрировать офшор, Кипр — одна из первых юрисдикций, на которые обращается внимание.

Является ли Кипр офшорной юрисдикцией?

Кипр официально не считается налоговым убежищем , поскольку в 2019 году они повысили ставку корпоративного налога до 12,5%, а ОЭСР предоставила им такой же статус, как и многим другим европейским странам. Тем не менее, Кипр по-прежнему предлагает ряд преимуществ для инвесторов и компаний, желающих зарегистрироваться в Европейском Союзе. С момента вступления страны в ЕС они реструктурировали свои финансовые правила и Закон о компаниях, чтобы соответствовать правилам ЕС, и с 2004 года предлагают новую форму компаний-резидентов и нерезидентов, которые полностью соответствуют финансовой политике ЕС.

Кипр предоставляет множество возможностей для создания оффшорных компаний с дополнительными преимуществами доступа к многочисленным торгово-экономическим соглашениям Европейского Союза. Кипр — это традиционная налоговая структура, которая имеет одну из самых низких ставок корпоративного налога в ЕС — 12,5%, а также предлагает компании-нерезиденты, которые полностью освобождены от всех местных налогов.

Кипр предлагает транспортные средства для международных компаний, которые идеально подходят для холдинговых или инвестиционных счетов или торговых целей. . Компании могут быть легко подключены к офшорному банковскому счету, будь то местный или зарубежный банк.

В стране действует несколько десятков договоров об избежании двойного налогообложения, и оффшорные компании могут извлечь выгоду из того, что им придется платить только 12% от глобального торгового дохода, в то время как компании-нерезиденты могут пользоваться освобождением от налогов на весь доход, полученный из иностранных источников.

Кипр имеет идеальное географическое положение, а также полутропический климат, богатую культуру и заманчивые финансовые стимулы, которые за последние двадцать лет привлекли в юрисдикцию десятки тысяч компаний.

Преимущества Кипра как налоговой гавани- Кипр — член Европейского Союза

- Доступ к ряду конвенций и соглашений ЕС

- Отсутствие налогообложения для всех компаний-нерезидентов

- Низкое налогообложение 12,5% для всех компаний-резидентов (самое низкое в ЕС)

- Возможность владения одним членом

- Стратегическое географическое положение

- Закон о кипрских компаниях основан на Законе о компаниях Великобритании .

- Требования к несложному формированию

- Английский широко распространен

- Средиземноморский климат

- Модернизированная транспортная система

- Широкие телекоммуникационные сети

- Номинальные услуги доступны для использования

- Компании-резиденты имеют доступ к широкой сети o Соглашения об избежании двойного налогообложения

- Законодательство о компаниях по обеспечению безопасности активов

- Успешно внедрил все финансовые правила ОЭСР и FAFTA.

- Нет ни в одном «черном списке»

- Соблюдает все правила, касающиеся ваших клиентов, борьбы с отмыванием денег и международного финансового регулирования.

Подробная информация о Кипре как налоговой гавани Расположение

Кипр — остров в восточной части Средиземного моря, к югу от Турции и к востоку от Греции.Это третий по величине остров в Средиземном море площадью 9 251 кв. Км

. Политическая структураКипр разделен на две части в результате вторжения в Турцию в 1974 году. С тех пор Республика Кипр контролирует южные две трети острова, а Турецкая республика Северного Кипра (признанная только Турцией) претендует на северную. -в третьих.

Кипр — республика с унитарной президентской представительной структурой управления, при которой президент Кипра признан как главой государства, так и главой правительства.Политическая структура делится на законодательную, исполнительную и судебную. Исполнительную власть возглавляет Президент, избираемый на должность всенародным голосованием на пятилетний срок и непосредственно назначающий Совет министров, который работает под его руководством. Законодательная власть состоит из Палаты представителей, в которую входят пятьдесят девять членов, которые избираются на пятилетний срок через пропорциональное представительство; с тремя местами, зарезервированными для римско-католического, армянского и маронитского меньшинств. Хотя двадцать четыре места были выделены турецкой общине в соответствии с конституцией, которая пыталась согласовать турецкие и греческие разногласия, в настоящее время они вакантны.

Конституция Кипра 1960 года предусматривала разделение власти между киприотами-греками и киприотами-турками, хотя из-за межобщинных столкновений, вспыхнувших в 1963 году, в правительстве киприотов нет турецкого присутствия. Конституция закреплена в рамках политического управления и сложной системы сдержек и противовесов для обеспечения демократически согласованной системы управления.

Кипр — многопартийная система с Демократической и Социалистической партиями, возглавляющими правительство, с рядом коалиций, которые поддерживают действующего президента и Демократическое объединение.Основными политическими партиями являются Демократическое собрание (34%), Прогрессивная часть трудящихся (32%), Демократическая партия (16%) и Движение за социал-демократию (9%), а остальная часть Палаты представителей поделена между остальные, Народная, Национальная, Европейская и Экологическая партии. Сайрус не входит в состав Европейского Союза с 2004 года и является членом 46 различных международных организаций и ряда международных договоров и торговых соглашений.

Экономика и инфраструктураКипрская экономика превратилась из традиционной аграрной экономики в современную экономику с высокими доходами с момента обретения Кипром независимости от Соединенного Королевства в 1960 году.Хотя он серьезно пострадал от финансового кризиса еврозоны, так как три крупнейших банка страны пострадали от финансового кризиса в Греции, с тех пор он стабилизировался и продолжает медленный экономический рост, несмотря на преобладающий глобальный экономический климат.

Кипр имеет открытую свободную рыночную экономику, основанную в основном на услугах, с общим ВВП по ППС в размере 23,6 млрд долларов США (2013 г.). ВВП на душу населения составляет 24761 доллар США (2013 г.), при этом большую часть экономики составляют услуги (81,2%), промышленность (16.4%) и сельское хозяйство (2,3%). Туризм, финансовые услуги и судоходство являются основными секторами экономики. Кипр привлекает много иностранных туристов из-за своего средиземноморского климата, на который приходится почти 80% ВВП страны и более 70% ее рабочей силы. После распада Советского Союза Кипр превратился в важный финансовый центр, выступая в качестве ворот между Европой и Ближним Востоком, а также в качестве портала для инвестиций с Запада в Восточную Европу. Сектор бизнес-услуг был самым быстрорастущим сектором в стране до начала мирового финансового кризиса.После присоединения к Европейскому Союзу в 2008 году он принял евро в качестве своей основной валюты, заменив кипрский фунт и установив обменный курс на уровне 0,58 кипрских фунтов = 1,00 евро.

Кипр имеет современную инфраструктуру и транспортную систему. В стране широкая сеть автомобильных дорог, а также услуги общественного транспорта. На Кипре есть два международных аэропорта и два основных порта, обслуживающих грузовые и пассажирские суда. Основная телекоммуникационная компания принадлежит государству, хотя после недавней либерализации сектора на рынок вышло несколько частных компаний.

Население, язык и культураКипрская культура разделена на греческую и турецкую идентичности, каждая из которых поддерживает свои собственные ритуалы и обычаи, мало меняя друг друга. Греческая культура существовала на островах с древних времен, а турецкая культура появилась во второй половине 16 века. На острове много древних артефактов и архитектуры, насчитывающей 10 000 лет, с богатыми традициями искусства и литературы, которые оказали большое влияние на развитие греческой культуры и мысли.

Подавляющее большинство киприотов — православные греки, тогда как киприоты-турки принадлежат к суннитскому исламу. На Кипре два основных официальных языка, греческий и турецкий, хотя английский язык широко используется примерно 80% населения. Русский язык также широко распространен среди многих восточноевропейских меньшинств.

Население Кипра оценивается в 1,117,000 (2011 г.) с плотностью 90,7 человек на квадратный километр. По оценкам, 77% людей считаются греками-киприотами, 18% турок-киприотов и 5% населения считаются «другими».

Традиционная народная музыка представляет собой смесь греческой, турецкой и арабской музыки с такими традиционными танцами, как суста, сирос и зейбекикос. Кипр создал некоторые из самых ранних форм греческой поэзии еще в 7 веке до нашей эры. Кипр также известен своей стоической философией, сформулированной Зео из Citium.

Кипрская кухня известна своими морепродуктами, включая кефаль, морской окунь, кальмаров и осьминогов. Другие традиционные блюда — это копченые и сушеные блюда в вине и маринаде из семян кориандра, а также сувлаки и шефталия.Маринованные овощи и жареный картофель являются популярными гарнирами, а также различные фрукты и овощи, а также различные виды хлеба, йогуртов и соусов. Кипр известен тем, что является родоначальником сыра халлуми и своими застольями в стиле меззе.

Валютный контрольНа Кипре отсутствует валютный контроль. Резидентам разрешено хранить купюры в иностранной валюте на банковских счетах. Нерезиденты и иностранные инвесторы могут свободно репатриировать доход, полученный на Кипре.

Тип законаКипр имеет смешанную правовую систему, сочетающую элементы как гражданского, так и общего права, хотя кипрское право компаний и корпоративное право в основном основано на системе английского общего права, восходящей к концу 19 века.

Основное корпоративное законодательствоКорпоративное законодательство Кипра регулируется Законом о кипрских компаниях, гл. 113. Этот закон был впервые принят в 1952 году по образцу Закона Великобритании о компаниях 1948 года.Однако за последние годы в этот закон несколько раз вносились поправки, и с тех пор, как Кипр стал членом Европейского Союза, некоторые части его законодательства были изменены.

Если компания создана на Кипре как компания-нерезидент и не занимается какой-либо коммерческой деятельностью внутри страны, она может избежать уплаты местных налогов. Однако, если компания ведет свой бизнес внутри страны, то доход, полученный из местных источников, подлежит налогообложению.

Существует налог на добавленную стоимость (НДС) в размере 19%.Существует также ставка корпоративного налога, применяемая для всех компаний-резидентов, в размере 12,5%, что является самым низким показателем в ЕС; хотя это не относится к компаниям-нерезидентам. Кипр подписал около пятидесяти договоров об избежании двойного налогообложения (DTT), которые доступны для всех компаний-резидентов Кипра; хотя компании-нерезиденты не имеют доступа.

С 2003 года традиционная оффшорная корпоративная структура была ликвидирована при вступлении в Европейский Союз, хотя Кипр по-прежнему сохраняет процветающий финансовый рынок благодаря налоговым льготам для различных типов компаний.Все компании-нерезиденты не обязаны платить налоги на прибыль, полученную из иностранных источников, включая, но не ограничиваясь:

- Нет налога на прибыль

- Без налога на дивиденды

- Без выплаты роялти

- Нет прироста капитала

- Без налога у источника

- Отсутствие налога на имущество или наследство

Считается ли Кипр налоговой гаванью?

Остров Кипр официально утратил свой статус налоговой гавани, когда Организация экономического сотрудничества и развития (ОЭСР) заявила, что страна, наряду с Люксембургом и Сейшельскими островами, в значительной степени соответствует стандартам, установленным Глобальным форумом по прозрачности. и обмен информацией для налоговых целей.Рейтинг такой же, как у США, Германии и Великобритании.

Кипр как налоговая гавань

Вскоре после падения Берлинской стены правительство Кипра сделало свою страну налоговым убежищем, специально нацелившись на российских олигархов, а также на гражданских лиц и компании из Восточной Европы. Низкая фиксированная ставка корпоративного налога в стране, строгие законы о конфиденциальности и географическая желательность из-за ее близости к Европе и России помогли повысить популярность налоговой гавани в течение следующих трех десятилетий.В результате на Кипре произошел бум банковского дела, и к 2009 году он стал в девять раз больше, чем экономика страны.

Ключевые выводы

- Кипр потерял статус налоговой гавани, когда ОЭСР присвоила стране такой же рейтинг, как США, Германия и Великобритания.

- Увеличение ставок корпоративного налога на Кипре до 12,5% было отчасти причиной того, что Кипр больше не считается налоговым убежищем.

- Кипр также инициировал участие в Автоматическом обмене финансовой информацией по налоговым вопросам.

Падение банковской системы Кипра

До 2012 года депозиты в банковской системе страны неуклонно росли, но капитал начал отток из страны во время финансового кризиса 2008 года. Отток капитала повернулся вспять после кризиса, но оставался медленным из-за низких цен на недвижимость и мировой недвижимости. рынки. К 2012 году банковская система пошатнулась под тяжестью кризиса суверенного долга Греции, поскольку количество необслуживаемых кредитов кипрских банков быстро увеличивалось.Взаимодействие с другими людьми

К марту 2013 года банки страны остро нуждались в финансовой помощи. Чтобы обеспечить пакет финансовой помощи, необходимый для поддержания банковской системы на плаву, страна согласилась на беспрецедентные условия с Европейской комиссией, Европейским центральным банком и Международным валютным фондом. Одним из таких условий было нанесение убытков вкладчикам двух крупнейших банков страны. По сути, страна забирала средства вкладчиков больше, чем застрахованные уровни, и использовала капитал для рекапитализации балансов банковской системы.Взаимодействие с другими людьми

Конец налоговой гавани

Дополнительные условия финансовой помощи включали соглашение страны об изменении своей банковской практики, чтобы лишить ее статуса оффшорной налоговой гавани. Одним из основных условий было повышение ставки корпоративного налога в стране до 12,5%, что по-прежнему является одной из самых низких ставок корпоративного налога для неофшорных компаний в мире.

Помимо повышения ставки корпоративного налога, Кипр инициировал участие в программе автоматического обмена финансовой информацией по налоговым вопросам.Страны, участвующие в программе, автоматически отправляют связанную с налогообложением банковскую информацию о владельцах счетов, не являющихся гражданами, в налоговые органы в странах своего гражданства. Имея эту информацию, местные налоговые органы могут сравнить информацию в налоговых декларациях, чтобы определить, был ли зарегистрирован доход от офшоров. В случае несоответствия налоговые органы могут привлечь своих граждан к уплате налогов. Участие Кипра в этой программе знаменует конец статуса страны как налоговой гавани.Взаимодействие с другими людьми

Что такое оффшорная юрисдикция и почему не Кипр, а идеальный инвестиционный портал

«Кипр не является налоговым убежищем и не считается оффшорной юрисдикцией. Все учреждения и юридические лица, зарегистрированные на Кипре, считаются оншорными. Это расширяет возможности Кипра. ‘позиция надежной платформы для инвестиций, налогового планирования и международного банкинга. Идеальные инвестиционные ворота «. Что такое оффшорная юрисдикция и почему Кипр на самом деле считается оншорным, но все же идеальным выходом для инвестиций в регион EMEA?Очень важно отметить, что Кипр не является налоговым убежищем и не считается оффшорной юрисдикцией. Это просто всемирно признанный финансовый центр, который предлагает различные преимущества для создания компаний, в первую очередь за счет того, что он является идеальной платформой для инвестиций и роста, особенно для стран ЕС и региона EMEA, а также предлагая эффективное решение для корпоративного налогообложения. Кипрские компании или юридические образования считаются оншорными и пользуются теми же преимуществами (например, в правовой структуре и налогообложении), что и обычные компании-резиденты Кипра. Они также, конечно, пользуются взаимосвязанными преимуществами с другими компаниями и рынками Европейского Союза, т.е.е. Кипрская компания также является компанией из ЕС. Наконец, Кипр выполнил все директивы ЕС и включен в белый список территорий ОЭСР, соответствующих лучшей международной налоговой практике.

Что вообще означает термин «офшор»?Термин «офшорная компания» и «инвестиционная юрисдикция» обычно неверно истолковывают, манипулируют или просто неправильно понимают; часто имеет негативный оттенок и ассоциируется только с так называемыми «налоговыми убежищами». Это просто не всегда верно. Термин оффшор довольно неоднозначен.Как правило, это подразумевает деятельность за пределами вашей юрисдикции или за пределами вашего дома в другой юрисдикции; юрисдикция, означающая суверенную территорию, страну или регион внутри страны, имеющую свою собственную правовую структуру и руководящий орган. Так что на самом деле «оффшорная» деятельность имеет место, когда вы ведете бизнес в любой точке мира за пределами своей родной страны. И действительно, они действуют практически в любой ситуации международного бизнеса и международных отношений. Таким образом, такой бизнес / торговля / деятельность могут принести и действительно приносят пользу мировому сообществу и прогрессу.

Действительно, оффшорная корпорация / компания не обязательно должна находиться в месте, которое некоторые могут подумать «налоговой гаванью». Теоретически оффшорная компания может существовать абсолютно в любой стране или юрисдикции в мире, хотя это не обязательно означает, что она будет использовать более выгодные условия для создания компании и налоговые льготы, и на самом деле (обычно) может облагаться высокими или более высокими ставками корпоративного налога. . Таким образом, существуют различные причины для рассмотрения такой деловой активности за пределами вашей страны.Вот основная причина:

Такая деятельность может означать, что компания не ведет свою традиционную экономическую и коммерческую деятельность на данной территории. В частности, оффшорная компания получает (большой) доход не от страны регистрации (регистрации), а от других рынков по всему миру. Обычно он регистрируется здесь для эффективности налогового планирования (экономии налоговых денег), а затем в качестве платформы для реинвестирования — инвестиции используются в качестве экономического ресурса для мотивации роста за счет максимизации сбережений / прибыли и, в свою очередь, также помогают стране базирования компании.В таком месте также могут быть более легкие международные операции, более низкие затраты на рабочую силу, хорошая инфраструктура, большая свобода от государственного регулирования (дружественное к бизнесу правительство) и размещение средств на счетах за пределами страны.

И это в точности значение слова «офшор» на этом веб-сайте. Платформа Investment-Gateway.eu — канал для профессиональных услуг за рубежом и поощрение глобального расширения, торговли, инвестиций и роста.

ЗаключениеПроще говоря, если бы компания стремилась инвестировать и расти, скажем, в Европейском Союзе или другом регионе EMEA, Кипр стал бы идеальным местом для создания компании.Идеально, потому что предлагает наиболее привлекательную систему налогообложения в регионе и, следовательно, денежную экономию — самую низкую ставку корпоративного налога в ЕС (12,5%) и самую низкую неинвестиционную юрисдикцию в мире — но также благодаря следующим ключевым моментам:

- Кипр входит в ЕС и еврозону, но также является страной Британского Содружества

- Близость — Кипр находится в центре региона EMEA (удобный для путешествий, часовой пояс и культурно значимый)

- Кипр политически стабилен, имеет дружественное к бизнесу правительство и здоровые геополитические отношения

- Кипр имеет отличную инфраструктуру для обслуживания компаний, особенно с высокообразованными, опытными и квалифицированными кадрами, а также относительно низкими затратами на рабочую силу.

Узнайте больше о преимуществах создания оффшорной компании, различиях между оффшорной юрисдикцией и надежным финансовым центром (более типичная полноценная юрисдикция), а также о том, почему вам следует зарегистрировать свою компанию или юридическое лицо на Кипре.Кликните сюда.

Глобальные инвестиции через КипрУзнайте больше о Кипре как о финансовом центре и о том, почему он быстро становится одной из самых популярных юрисдикций в мире для создания международной компании, глобального налогового планирования и оффшорной банковской деятельности. Самое надежное, практичное и заслуживающее доверия место для глобальной корпоративной инвестиционной деятельности. Кликните сюда.

Оффшорных юрисдикций — Кипр

КИПР

Наша дочерняя фирма на Кипре, Fidesta Ltd, является лицензированным поставщиком административных услуг на Кипре, предоставляющим услуги по регистрации и управлению кипрской компанией для нашей глобальной клиентской базы.На этой странице кратко описаны бизнес-преимущества Кипра и наши услуги, доступные на Кипре.

(!) Обратите внимание, что переход по ссылкам с этой страницы приведет Вас непосредственно на веб-сайт Fidesta Ltd на Кипре, который полностью посвящен объему услуг, которые мы предоставляем на Кипре. Вы можете вернуться на этот сайт, нажав «Назад» в браузере или перейдя по навигационным ссылкам.

КИПР — лучшая низконалоговая европейская «мидшорная» юрисдикция.

Многие владельцы международного бизнеса сталкиваются с растущей дискриминацией своих оффшорных IBC.Традиционные офшорные компании открыто ненавидят и преследуют только за те преимущества, которые они предоставляют — нулевой налог, простое управление, отсутствие обременительных правил бухгалтерского учета и отчетности.

Часто ищут более четкое и регулируемое корпоративное решение. Такое решение обычно называют «мидшор».

«Midshore» описывает коммерческое предприятие, которое (в отличие от большинства IBC) является зарегистрированным налогоплательщиком, подает налоговые отчеты, осуществляет надлежащий бухгалтерский учет и аудит своих бухгалтерских книг и находится в хорошо регулируемой и уважаемой стране, но при этом фактическое регулирование и налогообложение бремя очень разумное.Одна из таких юрисдикций — Кипр, ЕС.

Страна