Учет процентов по депозитам в бухгалтерском учете в 2022 году.

Размещение организацией свободных денег на депозите – один из распространенных и удобных способов не только сохранить средства, но и немного их приумножить, получив проценты по вкладу. Как в этом случае следует отражать эти операции в бухгалтерском учете, и какие особенности могут возникнуть при налогообложении процентов?

Отражение депозита в бухгалтерском учете

Существует два варианта отражения депозита в бухгалтерском счете, и организация, по сути, может выбрать любой из них. Если руководствоваться планом счетов, утв. приказом Минфина РФ от 31.10.2000 № 94н, то для отражения денежных средств на депозитных счетах следует использовать счет 55 «Специальные счета в банках».

На субсчете 55-3 «Депозитные счета» учитывается движение средств, вложенных организацией в банковские и другие вклады. В комментариях к данному счету говорится, что перечисление денежных средств во вклады отражается организацией по дебету счета 55 «Специальные счета в банках» в корреспонденции со счетом 51 «Расчетные счета» или 52 «Валютные счета». При возврате кредитной организацией сумм вкладов в учете организации производятся обратные записи. При этом аналитический учет по субсчету 55-3 «Депозитные счета» должен вестись по каждому вкладу.

При возврате кредитной организацией сумм вкладов в учете организации производятся обратные записи. При этом аналитический учет по субсчету 55-3 «Депозитные счета» должен вестись по каждому вкладу.

Если же руководствоваться ПБУ 19/02 «Учет финансовых вложений», утв. приказом Минфина России от 10.12.2002 № 126н, то депозитные вклады в кредитных организациях относятся к финансовым вложениям организации, для отражения которых предусмотрен другой счет – 58 «Финансовые вложения».

Таким образом, выбор за компанией: какой счет она решит применять в данной ситуации, такой и должен использоваться в работе. Главное – закрепить выбранный счет в своем плане счетов, прилагаемом к учетной политике для целей бухгалтерского учета.

Доход в виде процентов в бухгалтерском учете

Доход в виде процентов по договорам банковского вклада образует в бухгалтерском учете прочий доход (п. 34 ПБУ 19/02 «Финансовые вложения», п. 7, 16 ПБУ 9/99 «Доходы организации»), а в налоговом учете – внереализационный доход организации (п. 6 ст. 250 НК РФ).

6 ст. 250 НК РФ).

Теперь о том, в какой момент нужно показывать в доходах сумму процентов. Сначала разберем вопрос с позиции бухгалтерского учета. Итак, в п. 16 ПБУ 9/99 сказано, что для целей бухгалтерского учета проценты начисляются за каждый истекший отчетный период в соответствии с условиями договора. Тут возникает вопрос: что считать отчетным периодом в этих целях?

Понятие отчетного периода применительно к ПБУ 9/99 не определено. Но есть общее определение отчетного периода как периода, за который составляется отчетность. Учитывая, что для большинства компаний нет обязанности по составлению промежуточной отчетности, отчетным периодом для многих является календарный год. Получается, что внутри календарного года начисление процентов можно отражать так, как это предусмотрено договором. Например, начисление процентов по договору может быть предусмотрено не на последнее число каждого месяца, а, например, 10-го числа следующего месяца. Выходит, организация может отражать проценты не на конец текущего месяца, а на 10-е число следующего месяца?

Если руководствоваться буквальной трактовкой п. 16 ПБУ 9/99, то да. Однако общепринятой практикой является равномерное ежемесячное отражение начисленных процентов в составе доходов – на конец каждого месяца.

16 ПБУ 9/99, то да. Однако общепринятой практикой является равномерное ежемесячное отражение начисленных процентов в составе доходов – на конец каждого месяца.

В письме Минфина РФ от 24.01.2011 № 07-02-18/01 указано, что проценты по займам (а их учет схож с процентами по вкладам) нужно отражать в составе прочих доходов равномерно в течение срока действия договора. Логичным в такой ситуации выглядит начисление процентов ежемесячно, что позволит выполнить рекомендации Минфина в приведенном письме, которое адресовано аудиторским организациям, а, значит, на него должны ориентироваться все проверяющие инстанции. Также такой порядок позволит избежать возникновения разниц между бухгалтерским и налоговым учетом.

При этом данный порядок начисления процентов, согласно ПБУ 1/2008, следует закрепить в учетной политике. Таким образом, рекомендуется закрепить в учетной политике ежемесячное начисление процентов в бухучете и отражать их начисление ежемесячно – на конец каждого месяца.

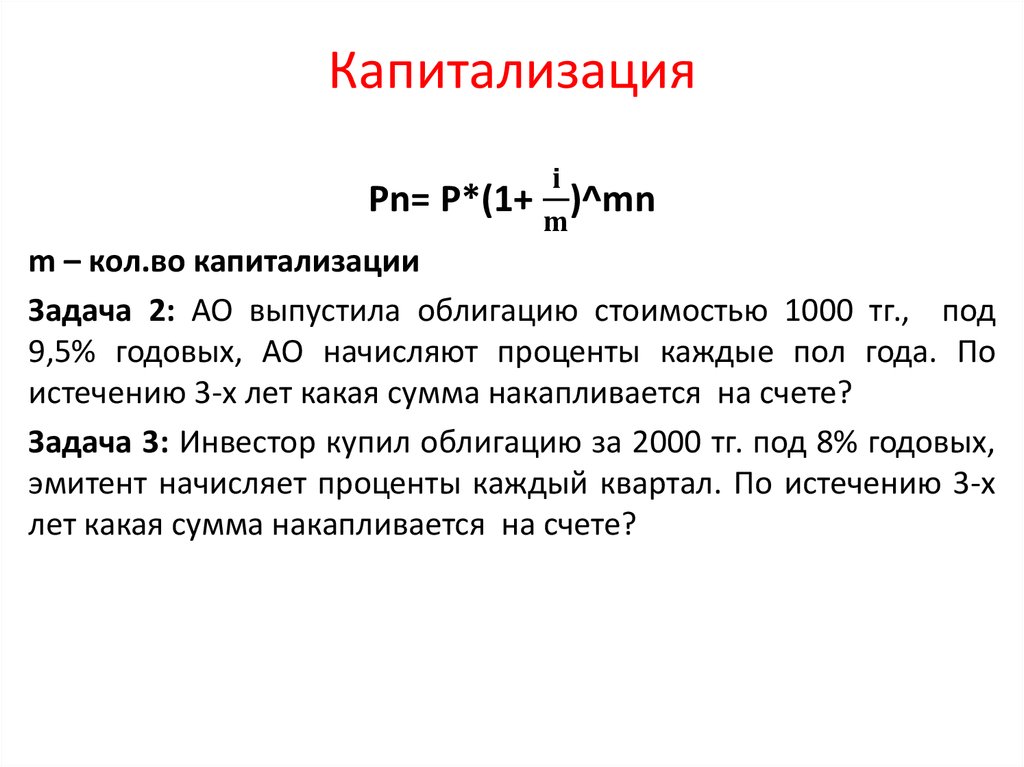

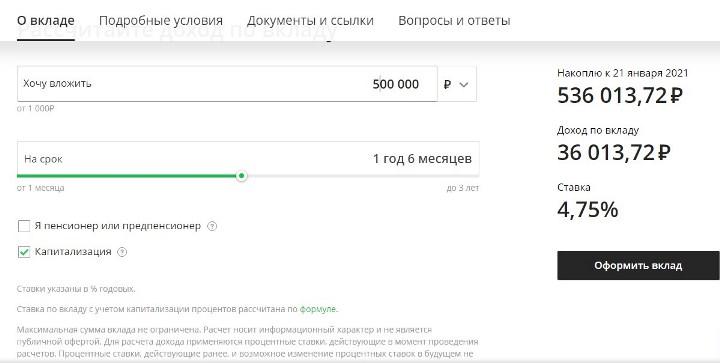

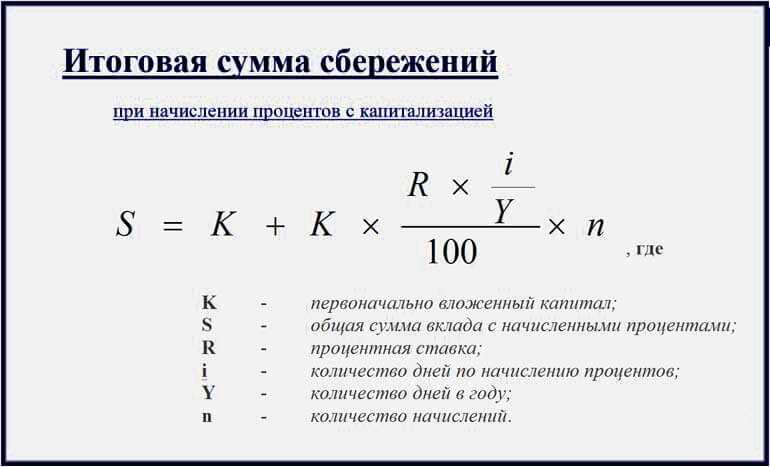

И еще один момент: если начисленные проценты по условиям договора увеличивают сумму депозита (т.е. капитализируются), то их нужно присоединять к сумме вклада, и проценты каждый раз нужно рассчитывать с ежемесячно увеличивающейся суммы. При этом сами проценты следует отражать по дебету того же счета, на котором учтен депозит (п. 2 ПБУ 19/02). Если же в договоре такого условия нет, то проценты следует отражать по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» как дебиторскую задолженность банка по выплате процентов.

В налоговом учете порядок отнесения в состав внереализационных доходов процентов зависит от того, какой метод учета компания применяет. У компаний, определяющих доходы и расходы методом начисления, дата признания процентов по депозитному вкладу зависит от того, на какой срок заключен договор. А именно:

- по договорам, которые действуют дольше одного отчетного (налогового) периода, проценты отражают в последний день каждого месяца отчетного (налогового) периода, а в месяце, когда договор прекратил действие (в том числе при досрочном расторжении), – на дату прекращения договора;

- по договорам, срок действия которых меньше одного отчетного периода, проценты отражают в день прекращения договора банковского вклада.

Такой порядок следует из п. 1, 6 ст. 271, п. 3, 4 ст. 328 НК РФ и дополнительно пояснен в письме Минфина России от 20.09.2013 № 03-03-06/4/39056.

При этом совершенно не важно, как в договоре будет прописано условие о сроках выплаты процентов (даже если они капитализируются и выплачиваются единовременно при возврате вклада), признавать в налоговом учете их нужно ежемесячно, если договор действует дольше одного отчетного (налогового) периода.

А вот если компания применяет кассовый метод при исчислении налога на прибыль или «упрощенку», то проценты нужно включать в доход в день получения процентов или присоединения к сумме основного вклада в случае их капитализации.

Уменьшение ставки по вкладу в связи с досрочным расторжением договора

Иногда в договоре банковского вклада может быть предусмотрено, что в случае досрочного расторжения договора ставка для начисления процентов становится меньше. И если фирма, применяющая метод начисления, расторгает договор раньше срока, то получается, что в состав доходов она отнесет сумму процентов в большем размере, чем фактически получит.

И если фирма, применяющая метод начисления, расторгает договор раньше срока, то получается, что в состав доходов она отнесет сумму процентов в большем размере, чем фактически получит.

Такая ситуация однозначно требует корректировки, но у вкладчиков параллельно может возникнуть вопрос: имеет ли право организация до отчетного периода, в котором истекает срок действия договора, признавать доход для целей исчисления налога на прибыль исходя из пониженной процентной ставки, а в указанном отчетном периоде признать оставшуюся часть дохода, рассчитанного по основной процентной ставке согласно договору?

Минфин России в письме от 19.12.2012 № 03-03-06/1/663 не разрешает так делать. Чиновники считают, что доходы подлежат отражению исходя из процентной ставки, применяемой ко всему сроку действия договора банковского вклада, а не из процентной ставки, применяемой в случае наступления дополнительных условий, например, досрочного расторжения такого договора.

Таким образом, проценты должны включаться в доход исходя из основной ставки. А что тогда делать с ранее начисленными процентами в случае досрочного расторжения, в результате которого ставка становится меньше? Очевидно, что следует провести корректировки.

Если начисление процентов и расторжение договора произошли в рамках одного налогового периода (т.е. календарного года), то откорректировать доходы труда не составит. Если же часть процентов была отражена в прошлом налоговом периоде, то в этом случае два варианта. Первый – подать уточненную декларацию по налогу на прибыль, уменьшив сумму налога (ст. 81 НК РФ). Второй – сделать корректировки в текущем году путем отражения в составе внереализационных расходов убытков прошлых налоговых периодов, выявленных в текущем отчетном (налоговом) периоде (п. 1 ст. 54 НК РФ, подп. 1 п. 2 ст. 265 НК РФ, письма Минфина РФ от 25.09.2009 № 03-03-06/2/179, от 20.01.2014 № 03-03-06/2/1393).

Учет депозитов и процентов по депозитам в «1С:Бухгалтерии 8»

0 для учета движения средств в валюте Российской Федерации и в иностранных валютах, вложенных организацией в банковские и другие вклады, предназначены счета 55.03 «Депозитные счета» и 55.23 «Депозитные счета (в валюте)».

0 для учета движения средств в валюте Российской Федерации и в иностранных валютах, вложенных организацией в банковские и другие вклады, предназначены счета 55.03 «Депозитные счета» и 55.23 «Депозитные счета (в валюте)».При необходимости можно использовать и счет 58 «Финансовые вложения», создав для учета депозитов отдельный субсчет.

Начисление процентов по кредитам, займам и депозитам в программе не автоматизировано, такие операции следует отражать вручную документом Операция (рис. 1).

Рис. 1. Начисление процентов по депозиту (без капитализации)

Начиная с версии 3.0.112 в «1С:Бухгалтерии 8» добавлен признак налогового учета для счета 55.23 (рис. 2).

Рис. 2. Депозитные счета (в валюте)

Это позволяет автоматически переоценивать счет 55.23 в соответствии с новыми правилами признания курсовых разниц для целей налогообложения прибыли (Федеральный закон от 26.03.2022 № 67-ФЗ).

Новый порядок учета курсовых разниц в «1С:Бухгалтерии 8»

Результаты переоценки валютных депозитов учитываются в конце месяца при выполнении регламентной операции Переоценка валютных средств, входящей в обработку Закрытие месяца и отражаются в Справке-расчете переоценки валютных средств (рис. 3).

3).

Рис. 3. Справка-расчет переоценки денежных средств, учтенных на валютном депозите

Темы: налогообложение процентов , проценты по вкладам , депозит , бухгалтерский учет , налог на прибыль

Рубрика: Бухгалтерский учет и отчетность , Налог на прибыль организаций

что нужно сделать до подписания договора

В договоре банковского вклада так же, как и в любом другом, содержатся важные условия, на которые нужно акцентировать внимание перед его подписанием. Чтобы ожидания вкладчиков совпали с реальностью, Fingramota.kz делится инструкцией с теми, кто решил открыть депозит.

1 шаг. Определитесь с целью вклада

Перед тем, как нести свои денежные средства в банк, решите для себя, что вы ожидаете от вложенных средств. Сегодня банки предлагают три вида депозитов (по классификации Казахстанского фонда гарантирования депозитов): несрочные, срочные и сберегательные.

Сегодня банки предлагают три вида депозитов (по классификации Казахстанского фонда гарантирования депозитов): несрочные, срочные и сберегательные.

Например, несрочный депозит направлен на то, чтобы сохранить вложенные денежные средства, либо приберечь их на непредвиденные расходы, которые могут возникнуть в будущем, при этом у вас всегда есть доступ к деньгам: их можно снимать и пополнять без ограничений.

Если вы планируете крупную покупку, и, возможно, будете снимать деньги раньше срока, выбирайте срочный депозит, условия которого позволяют пополнять вклад без ограничений, а также частично снимать, но, правда, с частичной потерей вознаграждения.

Если же вы решительно настроены получить максимальный доход от вложения, то выбирайте вклад на длительный период времени. Зачастую в таком случае вы получите самую высокую процентную ставку. Сберегательный депозит подойдет для этой цели идеально. Это безотзывной депозит, имеющий самую высокую ставку среди тенговых вкладов. Он подходит тем, кто планирует вложить свои деньги на долгое время и не пользоваться ими в период вклада. Сберегательный депозит бывает как с пополнением, так и без пополнения. Единственное – допускается только полное досрочное снятие денег с этого вклада и только через 30 дней после запроса в банк, при этом теряется вся сумма начисленного вознаграждения.

Сберегательный депозит бывает как с пополнением, так и без пополнения. Единственное – допускается только полное досрочное снятие денег с этого вклада и только через 30 дней после запроса в банк, при этом теряется вся сумма начисленного вознаграждения.

Попросите сотрудника банка ознакомить вас с линейкой вкладов, чтобы выбрать то предложение, которое удовлетворит ваш запрос.

2 шаг. Проверьте свои данные

Вы, наконец, решили, какой вклад хотите открыть. Теперь надо подписать договор банковского вклада, но его надо тщательно изучить.

В первую очередь, обязательно обратите внимание на корректность заполнения своих персональных данных. Проверьте написание номеров документа, удостоверяющего личность, и мобильного телефона, так как в дальнейшем именно на него, если вы подключите эту услугу, будут приходить банковские SMS-сообщения с персональной информацией, в том числе о движениях по счету, и другая необходимая вам информация.

Кстати, имейте в виду, что при внесении изменений в учредительные документы, при изменении места жительства, перемене ФИО, смене номера и т. д.– об этом необходимо известить банк в течение 15 дней с момента внесения изменений. Иначе ответственность за возможные последствия, связанные с исполнением договора, будет нести клиент. Это также прописано в договоре.

д.– об этом необходимо известить банк в течение 15 дней с момента внесения изменений. Иначе ответственность за возможные последствия, связанные с исполнением договора, будет нести клиент. Это также прописано в договоре.

3 шаг. Узнайте про ставку вознаграждения и комиссии

Банки активно рекламируют свои вклады с «самыми выгодными процентами». Однако не стоит вестись на рекламу, лучше спросите у менеджера банка, сколько в настоящее время составляет ставка вознаграждения по депозиту, который вы хотите открыть. К примеру, ставка может меняться в течение срока договора в зависимости от суммы. Такая информация может быть не указана в рекламе банка, но обязательно прописывается в договоре. Уточните у менеджера, от каких условий зависит ставка, также поинтересуйтесь насчет комиссий. Некоторые банки могут взимать комиссию за открытие и ведение счета, за зачисление и перечисление безналичных средств, поэтому рекомендуем внимательно читать все условия договора.

4 шаг. Ознакомьтесь с условиями начисления и выплаты процентов

Ознакомьтесь с условиями начисления и выплаты процентов

Также проверьте в договоре банковского вклада условия начисления и выплаты процентов. Обратите внимание на число и день выплаты. Если вклад предполагает капитализацию процентов, то уточните, какая будет периодичность. Чаще всего встречается ежемесячная капитализация, но самой выгодной является ежедневная.

Капитализация процентов – это способ расчета процентов по вкладу, при котором сумма вклада сначала увеличивается на уже начисленные проценты, а затем от полученной суммы считается процент за очередной период. В народе это называют «проценты на проценты», в финансах – «сложные проценты».

Обязательно проверьте, на какой счет идет перечисление процентов. Счет, к которому привязана карта, является более доходным, поэтому уточните у банка, сколько стоит выпуск и обслуживание карты. Если же вы являетесь держателем валютных вкладов, обратите внимание на порядок выплаты процентов. При досрочном расторжении или помесячной выплате многие банки выплачивают их в тенге. В данном случае важен курс, по которому будет пересчитан доход.

В данном случае важен курс, по которому будет пересчитан доход.

Согласно Кодексу Республики Казахстан «О налогах и других обязательных платежах в бюджет», с 1 января 2018 года доходы в виде вознаграждения по вкладам физических лиц – нерезидентов подлежат обложению индивидуальным подоходным налогом. Ставка индивидуального подоходного налога составляет 15%.

5 шаг. Уточните условия возможности пополнения и досрочного снятия

Обязательно обратите внимание на то, прописаны ли в договоре какие — либо ограничения по поводу пополнения депозита или снятия, в том числе частичного. Некоторые организации вводят минимальный или максимальный размер пополнения вклада, а за досрочное снятие может быть предусмотрен штраф. Банки могут взять комиссию за досрочное расторжение договора, и в итоге сумма к выдаче может оказаться меньше первоначальной суммы вклада. Поэтому также акцентируйте свое внимание на условия досрочного расторжения договора.

6 шаг. Спросите про пролонгацию вклада

Спросите про пролонгацию вклада

Пролонгация – это автоматическое продление депозита, не требующее присутствия вкладчика, и это очень удобная функция. То есть, когда истечет срок договора, банк автоматически продлит его на тот же срок, на который он был открыт. В договоре банковского вклада прописывается возможность пролонгации, а также максимальное число продлений. При пролонгации может измениться ставка вознаграждения. К примеру, если вы открывали депозит со ставкой вознаграждения в размере 10%, а банк в настоящее время принимает депозиты под ставку 8%, то, в случае продления срока по вашему вкладу, ставка будет составлять 8%.

В случае, если максимальное число продлений уже было исчерпано, либо в договоре не предусмотрена пролонгация, то банк автоматически переведет деньги на ваш текущий счет.

7 шаг. С осторожностью относитесь ко всем звонкам якобы из банка по вашему вкладу

Будьте бдительны: мошенники делают рассылку и осуществляют звонки под видом сотрудников банка, предлагая выгодно переоформить вклад или запугивая хакерскими атаками на ваши депозитные счета.

Если злоумышленники связываются с вами онлайн, то они могут предложить перейти по высланной ссылке на якобы страницу онлайн — банкинга, где нужно будет ввести свои персональные данные. При телефонном звонке мошенники пытаются узнать полные реквизиты вашей карты, а также SMS-код подтверждения банковской операции. Как только мошенники заполучат нужные сведения, то им откроется доступ к вашему настоящему аккаунту в мобильном банковском приложении и к депозиту в том числе.

Запомните, что все действия по переоформлению, заключению или ведению договора банковского вклада, лучше всего производить в отделении банка второго уровня. И не стоит доверять незнакомым людям, пытающимся узнать ваши конфиденциальные данные, если не хотите потерять все свои сбережения.

Будьте финансово грамотными вместе с Fingramota.kz!

Стратегии налогового планирования бизнеса для дорогих или капитализируемых основных средств

Решение о том, следует ли учитывать или капитализировать основные средства, является одной из самых сложных концепций для понимания владельцами при налоговом планировании для бизнеса.

Для покупок, которые явно являются основными активами, таких как служебный автомобиль или новый компьютер, ответ прост — но что, если вам нужен принтер для этого компьютера? Должны ли они быть отнесены на расходы или капитализированы? Легко заметить, как быстро усложняются правила.

Стандарты бухгалтерского учета, используемые профессиональными бухгалтерскими и налоговыми службами, еще больше мутят воду. Они рассказывают нам, как капитализировать основные средства, но не дают подробного руководства относительно того, какие именно покупки подлежат капитализации и как правильно амортизировать эти активы, когда вы это делаете.

В этом посте мы подробно объясним, что такое капитализация, почему компании ее используют и как разработать стратегию капитализации для вашего бизнеса, которая приведет к положительным результатам, когда придет время налоговой подготовки бизнеса.

Понимание капитализации для бизнес-налогового планирования

Капитализировать актив означает поставить его на баланс, а не «списывать на расходы». отчет о прибылях и убытках

Вот как это работает:

Допустим, вы тратите 1000 долларов на единицу оборудования. Если вы списываете расходы на оборудование сегодня, полная 1000 долларов немедленно отражается в вашем текущем доходе. Однако, если вы перечислите оборудование в свой балансовый отчет в качестве актива стоимостью 1000 долларов США, вы можете амортизировать (амортизировать) актив в течение срока его полезного использования, каждый год принимая амортизационные отчисления.Это уменьшает балансовую стоимость актива каждый год на сумму расходов.

Это относится к планированию и подготовке налоговых поступлений, поскольку позволяет вашей компании распределить стоимость актива и избежать резкого влияния на отчет о прибылях и убытках в течение периода, когда актив был приобретен.

Но для того, чтобы покупка соответствовала этому режиму, она должна быть основным средством.

Основные средства по определению аудиторских фирм

Основные средства — это те, которые используются компанией для деловых операций и не могут включать запасы для перепродажи или ремонта или запасные части. Основные средства, как правило, дороги, и хорошее эмпирическое правило состоит в том, чтобы помнить, что объект никогда не может быть капитализирован, если срок его полезного использования не превышает минимум один год. Кроме того, основные средства, как правило, считаются новыми или заменяемыми по своему характеру предметами, а не предметами, предназначенными для ремонта.

Примеры основных средств включают:

- Покупная цена предмета и соответствующие налоги

- Стоимость строительства объекта, которая может включать оплату труда и вознаграждение работникам

- Импортные пошлины

- Входящие перевозки и обработка

- Процентные расходы, понесенные в течение периода, необходимого для приведения актива в состояние и местоположение, необходимые для

- использование по назначению

- Подготовка места

- Установка и сборка

- Тестирование запуска актива

- Профессиональные гонорары

- Стоимость крупных периодических замен (например, новая крыша)

Разработка политики капитализации в соответствии с Руководством по услугам CPA для бизнеса

Для вашего бизнеса было бы разумно принять собственную индивидуальную политику капитализации основных средств, которая будет служить руководством для определения уровня капитализации расходов. Такая политика также полезна при построении бюджета капитальных активов на будущие периоды путем определения статей, которые следует капитализировать. Что наиболее важно, письменная политика капитализации помогает поддерживать последовательность и обеспечивает защиту, которую может представить аудиторская фирма в случае финансового аудита.

Такая политика также полезна при построении бюджета капитальных активов на будущие периоды путем определения статей, которые следует капитализировать. Что наиболее важно, письменная политика капитализации помогает поддерживать последовательность и обеспечивает защиту, которую может представить аудиторская фирма в случае финансового аудита.

Вопросы для рассмотрения включают:

- Размер вашего бизнеса

- Использование ваших обычных статей капитала

- Уровень доходов и расходов

- Соответствие требованиям для налогового отчета об амортизации и налога на имущество (если применимо)

Большинство профессиональных бухгалтерских служб предлагают организациям установить минимальные пороги покупки, чтобы объект считался основным активом. Целью порога капитализации является предотвращение отражения несущественных расходов в балансе предприятия вместо признания их в качестве расходов в периоде их возникновения.

Определение правильного порога капитализации для вашего бизнеса может оказаться непростой задачей, так как не существует установленного или общепринятого значения. Хотя Служба внутренних доходов указывает, что большинство предметов со сроком полезного использования более одного года должны капитализироваться, это не обязательно означает, что упомянутый выше принтер должен капитализироваться и амортизироваться в течение следующих пяти лет.

Хотя Служба внутренних доходов указывает, что большинство предметов со сроком полезного использования более одного года должны капитализироваться, это не обязательно означает, что упомянутый выше принтер должен капитализироваться и амортизироваться в течение следующих пяти лет.

Чтобы определить, когда производить расходы, а когда капитализировать, учитывайте как правило минимального минимума, так и срок полезного использования.

- Правило de minimis позволяет вам списывать в расходы любую статью, которая потенциально может быть капитализирована, при условии, что указанные расходы (или сумма связанных расходов) не искажают существенно вашу чистую прибыль. Другими словами, эти расходы не могут составлять большой процент от ваших общих расходов, обеспечивая впоследствии чрезвычайно низкий доход. Надежным показателем, которому следует следовать, является то, что сумма расходов должна составлять менее 0,1% от ваших валовых поступлений за год и/или 2% от ваших общих расходов на износ и амортизацию за год.

- Любая статья, которая потеряет свою ценность через 12 месяцев, может быть отнесена на расходы. Обратите внимание, что IRS может не одобрить вычеты, которые, по-видимому, основаны на сроках на конец года. Если вы понесете расходы в декабре, а затем потребите товар в январе, вам, возможно, придется аргументировать, что вычет не исказил вашу чистую прибыль, чтобы взять его.

Обратитесь в BGW CPA за разъяснениями

Несмотря на то, что установление порога капитализации и соблюдение правила минимального минимума и руководящих принципов полезной экономической жизни полезны, решение о том, следует ли учитывать или капитализировать определенные расходы, может быть сложным. Как бухгалтерская фирма с полным спектром услуг, мы можем как посоветовать вам, когда целесообразно капитализировать, так и показать вам, как решение сделать это повлияет на ваше финансовое положение. Свяжитесь с нами сегодня, чтобы получить помощь в написании уникальной политики капитализации вашей компании.

Процедуры капитализации активов

Контактное лицо: Бен Уэйк, [email protected], C-249 ASB, 2-9766

Расходы, требующие капитализации

Расходы, требующие капитализации, отражаются по стоимости приобретения или по оценочной справедливой стоимости на момент дарения, если приобретение соответствует определенным критериям и минимальным пороговым значениям в долларах. Расчетная справедливая стоимость определяется на основе оценок, договоров дарения, налоговой формы 8283 или уведомлений о дарении. Амортизация начисляется линейным методом.

Категории капитальных активов

Земля — Недвижимое имущество или права на воду, принадлежащие университету, не являющиеся инвестиционной собственностью. Земля капитализируется по себестоимости и не амортизируется.

Здания — Новое строительство крытых сооружений для постоянного или временного укрытия людей, животных, растений или оборудования. Затраты включают технико-экономическое обоснование, архитектурные чертежи, подготовку земли, фундаменты, каркасы, стены, крышу, лифты, отопление и вентиляцию, кондиционирование воздуха, системы противопожарной защиты, сантехнику, электропроводку, полы и т. д. Затраты на завершенное строительство, превышающие минимальный порог, капитализируются. и запись активов никогда не корректируется, кроме случаев сноса здания. Последующие квалифицируемые расходы, связанные со зданием, капитализируются как отдельные активы по благоустройству здания.

Затраты включают технико-экономическое обоснование, архитектурные чертежи, подготовку земли, фундаменты, каркасы, стены, крышу, лифты, отопление и вентиляцию, кондиционирование воздуха, системы противопожарной защиты, сантехнику, электропроводку, полы и т. д. Затраты на завершенное строительство, превышающие минимальный порог, капитализируются. и запись активов никогда не корректируется, кроме случаев сноса здания. Последующие квалифицируемые расходы, связанные со зданием, капитализируются как отдельные активы по благоустройству здания.

Улучшения — Любая разновидность материалов, продуктов или труда, которые увеличивают ожидаемый срок службы или производительность существующего актива или кампуса в целом. Эти затраты включают дополнения, расширения, установки, переделки, модификации, перепроектирование, реконструкцию, реконструкцию, замену, модернизацию, благоустройство и т. д. Они не включают ремонт или техническое обслуживание для поддержания актива в течение его первоначально запланированного срока полезного использования или производительности. Затраты, превышающие пороговое значение, капитализируются, а срок усовершенствования определяется отделом анализа капитальных потребностей или Управлением информационных технологий. Улучшения обычно фиксируются или прикрепляются навсегда.

Затраты, превышающие пороговое значение, капитализируются, а срок усовершенствования определяется отделом анализа капитальных потребностей или Управлением информационных технологий. Улучшения обычно фиксируются или прикрепляются навсегда.

- Улучшение здания. Улучшение существующих сооружений включает в себя такие вещи, как: реконструкция, расширение здания, разделение классной комнаты на офисы, установка кондиционера в здании, которое ранее не кондиционировалось, установка или обновление коммуникационного оборудования/проводки, напольные покрытия (плитка, ковровое покрытие), модернизация физических операционных систем, таких как сантехника, отопление и кондиционирование воздуха, освещение и т. д.

- Другие улучшения — улучшения инфраструктуры кампуса в целом, но не относящиеся к конкретному зданию. К ним относятся такие вещи, как: парковки, тротуары, благоустройство, оросительные системы, ограждения, дороги, мосты, туннели, дренажные системы, водопроводные и канализационные системы, установка или обновление коммуникационного оборудования/проводки, не связанной со зданием, и т.

д. Затраты расходы, понесенные Управлением информационных технологий в течение года в отношении сети кампуса и инфраструктуры связи, суммируются и капитализируются по себестоимости на годовом уровне. Годовые слои амортизируются в первый год по полугодовому соглашению и выбрасываются через три года после полной амортизации слоя.

д. Затраты расходы, понесенные Управлением информационных технологий в течение года в отношении сети кампуса и инфраструктуры связи, суммируются и капитализируются по себестоимости на годовом уровне. Годовые слои амортизируются в первый год по полугодовому соглашению и выбрасываются через три года после полной амортизации слоя.

Мебель — Предметы для отделки здания. Как правило, это отдельные, материальные, движимые предметы, такие как офисные столы, стулья и письменные столы, кровати и матрасы, бытовая техника, постельное/ванное/столовое белье и т. д. Несмотря на то, что стоимость отдельных предметов обычно не превышает порога, при покупке в оптом вся совокупная стоимость будет капитализирована, если она превысит пороговое значение.

Оборудование — Материальное движимое оборудование, уникальные предметы которого могут считаться отдельным активом со сроком полезного использования не менее трех лет (сроки использования активов определяются по категориям на основе расчетного срока полезного использования). Каждая отдельная единица оборудования должна превышать порог капитализации. Актив может потерять свою специфическую идентичность, когда он прикреплен к другому активу в качестве составной части или когда он прикреплен в качестве постоянной части здания. Затраты включают оборудование, связанное с такими вещами, как уборка и техническое обслуживание, строительство, лаборатории, сельское хозяйство, ландшафтный дизайн, вычислительная техника, отдых, музыкальные представления, производство, хранение и т. д. Затраты на установку и транспортные расходы включены в стоимость оборудования. Все оборудование маркируется университетской биркой со штрих-кодом. Когда элементы оборудования приобретаются для использования в качестве группы или системы и в совокупности превышают порог капитализации, они будут капитализированы как Прочие активы после утверждения Директором по финансовому учету и отчетности. Исследовательское оборудование — особая категория оборудования, определяемая в FAR 45 как все имущество, находящееся в собственности или в аренде у федерального правительства.

Каждая отдельная единица оборудования должна превышать порог капитализации. Актив может потерять свою специфическую идентичность, когда он прикреплен к другому активу в качестве составной части или когда он прикреплен в качестве постоянной части здания. Затраты включают оборудование, связанное с такими вещами, как уборка и техническое обслуживание, строительство, лаборатории, сельское хозяйство, ландшафтный дизайн, вычислительная техника, отдых, музыкальные представления, производство, хранение и т. д. Затраты на установку и транспортные расходы включены в стоимость оборудования. Все оборудование маркируется университетской биркой со штрих-кодом. Когда элементы оборудования приобретаются для использования в качестве группы или системы и в совокупности превышают порог капитализации, они будут капитализированы как Прочие активы после утверждения Директором по финансовому учету и отчетности. Исследовательское оборудование — особая категория оборудования, определяемая в FAR 45 как все имущество, находящееся в собственности или в аренде у федерального правительства. Такое имущество приобретено по федеральным наградам; т. е. гранты, контракты или награды с университетом включают:

Такое имущество приобретено по федеральным наградам; т. е. гранты, контракты или награды с университетом включают:

- Приобретенное Подрядчиком Имущество: Имущество, приобретенное Университетом за счет федеральных средств для выполнения контракта. Хотя право собственности на оборудование принадлежит федеральному правительству, Университет сохраняет за собой ответственность за управление им. Исследовательское оборудование, приобретенное за счет федеральных средств, должно быть помечено дополнительным исследовательским штрих-кодом. В тех случаях, когда право собственности на исследовательское оборудование возвращается к университету по окончании исследовательского проекта, оно капитализируется в бухгалтерских книгах Университета по остаточной стоимости на тот момент.

- Предоставленное подрядчиком имущество: В очень редких случаях подрядчик может одолжить оборудование университету для использования по определенным контрактам или грантам. Это оборудование НЕ приобретается по контракту, а просто предоставляется УБЯ во временное пользование подрядчиком.

Соответственно, в системе управления активами УБЯ, финансовых книгах или системе маркировки не ведется никаких записей о заимствованном оборудовании.

Соответственно, в системе управления активами УБЯ, финансовых книгах или системе маркировки не ведется никаких записей о заимствованном оборудовании.

Библиотечное содержимое — Книги, журналы, периодические издания, микрофильмы, аудио/визуальные носители, компьютерная информация, рукописи, карты, документы, подписки на онлайновые базы данных и аналогичные предметы. Весь библиотечный контент со сроком полезного использования более одного года, приобретаемый в течение года, капитализируется по себестоимости в годовом исчислении и амортизируется в течение первого года с использованием полугодового соглашения.

Домашний скот — Домашние животные, главным образом крупный рогатый скот, выращиваемые для получения прибыли или создания стад. Отдельные коровы или быки капитализируются и помечаются как отдельный актив. Стоимость купленного скота – это цена, уплачиваемая либо на аукционе, либо на открытом рынке. Себестоимость новых телят определяется путем отнесения прямых затрат в сочетании с административными и накладными расходами на счет незавершенного производства с момента проверки на стельность. После завершения цикла выращивания телят (31 месяц) распределяемые затраты либо а) переносятся из незавершенного производства в себестоимость проданных товаров для проданных животных, либо б) капитализируются из незавершенного производства в качестве коров или быков оставляют для панировки.

После завершения цикла выращивания телят (31 месяц) распределяемые затраты либо а) переносятся из незавершенного производства в себестоимость проданных товаров для проданных животных, либо б) капитализируются из незавершенного производства в качестве коров или быков оставляют для панировки.

Медиа — Медиаконтент, например, фильмы, сериалы, онлайн-курсы и другие продукты, созданные внутри компании, для показа по телевидению и другим цифровым платформам, например, веб-сайты, приложения и т. д. Капитализированные затраты, связанные с BYUB media, не должны превышать сумма, равная сумме дохода, полученного по контракту для этого эпизода. Капитализация существует, если выполняются два условия, например, 1) поток доходов связан с производством, и 2) контракт на поток доходов заключен до выхода в эфир, ИЛИ имеется достаточно исторических данных для разумного прогнозирования будущего потока доходов. . Срок службы актива не будет превышать срок службы потока доходов. Кодификация стандартов бухгалтерского учета (ASC) 926 — это отраслевое руководство для раздела «Развлекательные фильмы.

Кодификация стандартов бухгалтерского учета (ASC) 926 — это отраслевое руководство для раздела «Развлекательные фильмы.

Программное обеспечение — Компьютерное программное обеспечение, приобретенное у коммерческого поставщика (PeopleSoft, Kronos, Blackboard) или разработанное внутри университета, капитализируется, если оно превышает пороговое значение. Университет использует рекомендации, содержащиеся в ASC 350-40, для определения капитализации программного обеспечения собственной разработки. Стоимость сопровождения ПО, вне зависимости от суммы, всегда относится на расходы.

Транспортные средства — Моторизованные транспортные средства, обычно допущенные к вождению по шоссе и автострадам — Легковые автомобили, фургоны и грузовики. Краны, землеройные машины, тракторы, прицепы, вилочные погрузчики, тележки для гольфа, подметальные машины, квадроциклы, снегоходы и лодки включены в категорию «Оборудование». Транспортные средства капитализируются и закрепляются за автопарком (Общий университет, Легкая атлетика, Иерусалимский центр, Радиовещание УБЯ и т. д.). Учебные подразделения (фонд 11) не имеют в собственности автотранспорт.

д.). Учебные подразделения (фонд 11) не имеют в собственности автотранспорт.

Прочие активы — Любые капитальные активы, которые не соответствуют ни одной из ранее определенных категорий активов. Все активы в этой категории будут одобрены директором по финансовому учету и отчетности.

Пороговые значения капитальных активов и срок полезного использования

| Описание | Счет | Метод | $ Порог | Срок полезного использования |

| Земля | 1600 | Неамортизированный | н/д | н/д |

| Здания | 1605 | Прямая линия | 100 000 долларов | 50 |

| Усовершенствования | 1610/1615 | Прямая линия | 100 000 долларов | 5-40 |

| Мебель | 1620 | Прямая линия | 25 000 долларов США | 7-10 |

| Оборудование | 1625 | Прямая линия | 5000 долларов | 2-25 |

| Капитальная аренда | 1628 | н/д | н/д | н/д |

| Транспортные средства | 1630 | Прямая линия | Все | 2-15 |

| Содержимое библиотеки | 1632 | Прямая линия | Все | 25 |

| Прочие активы | 1635 | Прямая линия | 5000 долларов | 2-50 |

| Домашний скот | 1636 | Прямая линия | Все | 3-5 |

| Программное обеспечение | 1637 | Прямая линия | 100 000 долларов | 3-6 |

| Медиа | 1638 | Прямая линия | 5000 долларов | 2-10 |

| Фильмы | 1638 | Вычисление прогноза индивидуального фильма | 100 000 долларов | Жизненный поток доходов |

| Произведения искусства | 9100 | Неамортизированный | н/д | н/д |

Расходы, не требующие капитализации

Расходы ниже долларового порога — Расходы на здания, улучшения, мебель/оборудование, оборудование, транспортные средства, программное обеспечение и фильмы, которые не соответствуют пороговым значениям в долларах.

Произведения искусства и исторические сокровища — Коллекции и отдельные ценные предметы, которые хранятся не для получения финансовой выгоды, а предназначены для публичной демонстрации, образования или исследований в интересах государственной службы. Доходы от продажи предметов коллекционирования удерживаются и используются для приобретения других предметов коллекционирования, которые списываются на расходы в момент покупки. Примеры произведений искусства и исторических сокровищ включают коллекции редких книг, рукописей, карт, документов, записей, картин, скульптур, рисунков, артефактов, памятных вещей, экспонатов и других уникальных и значимых сооружений.

Ремонт и техническое обслуживание — Периодическая повседневная работа, необходимая для сохранения основных средств в их первоначальном состоянии (за исключением нормального износа) без существенного увеличения их полезности или срока службы. Затраты включают очистку, смазку, покраску, запчасти, материалы и работу.

д. Затраты расходы, понесенные Управлением информационных технологий в течение года в отношении сети кампуса и инфраструктуры связи, суммируются и капитализируются по себестоимости на годовом уровне. Годовые слои амортизируются в первый год по полугодовому соглашению и выбрасываются через три года после полной амортизации слоя.

д. Затраты расходы, понесенные Управлением информационных технологий в течение года в отношении сети кампуса и инфраструктуры связи, суммируются и капитализируются по себестоимости на годовом уровне. Годовые слои амортизируются в первый год по полугодовому соглашению и выбрасываются через три года после полной амортизации слоя. Соответственно, в системе управления активами УБЯ, финансовых книгах или системе маркировки не ведется никаких записей о заимствованном оборудовании.

Соответственно, в системе управления активами УБЯ, финансовых книгах или системе маркировки не ведется никаких записей о заимствованном оборудовании.