Формула как выделить ндс 18 от суммы

Понятие налога на добавленную стоимость

Прежде чем рассмотреть вопрос, как выделить НДС 18 от суммы, следует рассмотреть само понятие налога на добавленную стоимость (НДС).

Данный налог чаще всего составляет 18 % от стоимости продукции и вносится в бюджет страны по мере ее продажи.

Используя такой налог, как НДС, конечные потребители продукции уплачивают производителям (продавцам) налоги со всей стоимости покупаемых благ.

По положениям Налогового Кодекса (статья 164) на территории Российской Федерации действуют три ставки НДС – нулевая, в размере 10 и 18%.

Формула как выделить НДС 18 от суммы помогает рассчитать размер данного налога при соответствующей налоговой ставке в 18 процентов.

Порядок действий при расчете НДС

В процессе расчета по формулеНДС, важно выполнить три основных действия:

- Определить налоговую ставку, которая в нашем случае будет равняться 18 (нами рассматривается формула, как выделить НДС 18 от суммы).

- Рассчитать налоговую базу,включающую исходную стоимость реализуемой продукции (товара или услуг), которая увеличена на размер акциза (в тех ситуациях, когда расчет осуществляется по подакцизной продукции).

- Применить формулу НДС (выделить 18 % от суммы).

Величину налога, получаемую при проведении математических расчетов, обязательно необходимо внести в счет-фактуру, которая должна передаваться заказчикам (покупателям) в соответствии со способом реализации товара (оказания услуг).

Формула как выделить НДС 18% от суммы

По действующемузаконодательству (ст. 168 Налогового Кодекса РФ) налог на добавленную стоимость предъявляетсяконтрагентам в качестве дополненияк ценамреализации продукции.

Для того, что бы определить общую сумму по счету,выставленному покупателю, необходимо использовать следующую формулу НДС:

НДС = Стоимость продукции (без НДС) * Ставка НДС/100%НДС = Ст * 18 / 100

Если же у бухгалтера нет необходимости рассчитывать размер налога, то цена товара,предъявляемая клиенту, рассчитывается следующим образом:

Окончательная сумма (при ставке 18 %) = Начальная цена продукции *1,18

Формула (как выделить НДС 18 % от суммы) может быть рассчитана на калькуляторе, в таблицах Excel, а также в специальном онлайн приложении, предназначенном для автоматизации бухгалтерской работы.

Значение НДС

Все коммерческие предприятия, работающие на общей системе налогообложения, должны правильно рассчитывать налог на добавленную стоимость, при этом своевременно отчисляя его в государственный бюджет.

Вопрос (формула), как выделить НДС 18 % от суммы, является актуальным для специалистов различных областей деятельности:

- Бухгалтер,

- экономист,

- менеджер по продажам,

- руководитель предприятия и др.

Ошибки, допущенные при расчете НДС, могут явиться основанием нарушения действующих Законов, что может привести к наложению штрафных санкций.

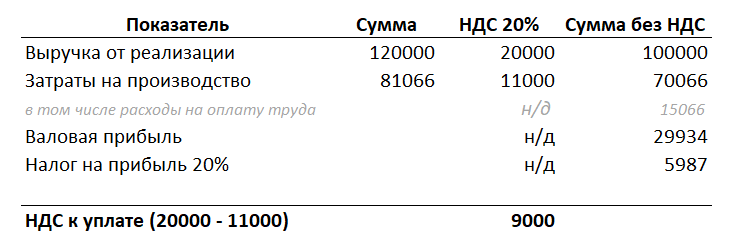

Примеры решения задач

Как правильно посчитать НДС 20% от суммы в Microsoft Excel | PingMeUp

Сегодня хотел написать небольшую шпаргалку о расчете НДС или налога на добавленную стоимость. Все это как нельзя актуально, так как с 1 января 2019 года изменилась налоговая ставка НС с 18 процентов она возросла до 20%.

Что это такое НДС по сути? — Это косвенный налог, начисляемый на прибавочную (добавленную) стоимость товара (или услуги) в соответствии с утвержденными налоговыми ставками исходя из налогового кодекса Российской Федерации.

Правильно посчитать НДС от суммы на калькуляторе очень просто: нужно сумму (или стоимость) без НДС умножить на 20 и разделить на 120. Это универсальная формула.

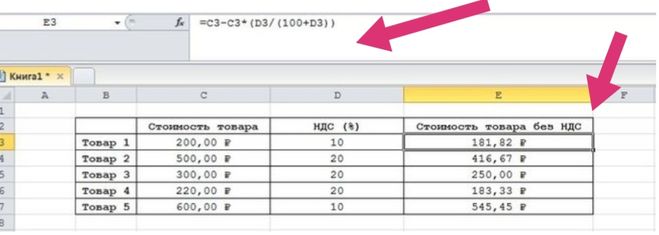

Теперь расскажу о том, как правильно посчитать НДС 20% в Microsoft Excel.

К рассмотрению я предлагаю несколько вариантов базовых сценариев обсчета НДС:

Выделение НДС 20% из суммы

Для примера, возьмем сумму в ячейке B1 в 1 000 едениц, с которой мы и будем производить расчеты. Допустим нам нужно выделить для нее величину налога на добавленную стоимость. Для этого нам нужно эту сумму умножить на налоговую ставку, т.е. С1 * 20%:

Так же может быть и еще вариант, когда в сумму уже включен налог и нам нужно его выделить из суммы, тогда формула расчета будет выглядеть так B1/120%*20%:

Прибавление НДС 20% из суммы

Теперь рассчитаем полную сумму с учетом налога. Чтобы прибавить НДС необходимо к сумме (100%) добавить выделенный налог (20%), другими словами умножить ее на 120%, в итоге получаем

Чтобы прибавить НДС необходимо к сумме (100%) добавить выделенный налог (20%), другими словами умножить ее на 120%, в итоге получаем

Вычитание НДС 20% из суммы

В этом варианте нам известна сумма С1, но в ней уже учтен налог в 20%.

Так как итоговая сумма составляет 120% (как в примере выше), то чтобы вычесть НДС и получить сумму без учета налога, нам необходимо разделить ее на 120%, т.е. B1/120%:

Для удобства и наглядности расчетов предлагаю вам скачать файл примера расчетов НДС 20% по которому и была подготовлена данная статья.

На сегодня это всё, о чем я хотел написать. Всем удачи!

Мой мир

Вконтакте

Одноклассники

Google+

Онлайн калькулятор: Проценты

Казалось бы, что может быть проще, чем проценты. Нет ничего проще. Однако две страницы комментариев к запросу посчитать сколько процентов от суммы свидетельствуют о том, что есть все-таки на свете что-то и попроще.

Начнем с самого простого:

Проценты

ОперацияCколько будет Х% от числа YCколько процентов Х составляет от Y Точность вычисленияЗнаков после запятой: 2

content_copy Ссылка save Сохранить extension Виджет

Дальше больше:

Проценты

Точность вычисленияЗнаков после запятой: 2

C. Процентов от значения C = A%B

D. Процентов от суммы D = (A+D)%B

E. Процентов от разницы E = (A-E)%B

content_copy Ссылка save Сохранить extension Виджет

Первым делом калькулятор вычисляет, собственно, процент от заданного числа. Т. е. заданное число A принимается за 100%, в результате получаем число C составляющее B процентов от числа A.

Далее задача усложняется, предположим у нас есть некоторое число A

Например, вы получили зарплату наличными деньгами в кассе, перед тем как выдать вам эти деньги, ваша организация уплатила 13% подоходного налога от первоначальной суммы заработка. Требуется посчитать размер подоходного налога по фактически выданной сумме и процентной ставке. Пункт D нашего калькулятора поможет решить эту нелегкую задачу.

Например, вы получили зарплату наличными деньгами в кассе, перед тем как выдать вам эти деньги, ваша организация уплатила 13% подоходного налога от первоначальной суммы заработка. Требуется посчитать размер подоходного налога по фактически выданной сумме и процентной ставке. Пункт D нашего калькулятора поможет решить эту нелегкую задачу.Ну и в конце чтобы окончательно доказать себе, что проценты это не так просто выделим процент от разницы. Задача формулируется следующим образом: есть некоторое число A, состоящее из оригинального числа и процентов B приплюсованных к этому числу. Требуется выделить проценты. Подобную задачу решает каждый бухгалтер при выделении НДС из суммы с НДС. Вам не надо быть бухгалтером, чтобы решить эту задачу — просто получите готовый результат в пункте E нашего онлайн калькулятора.

P.S. На тему выделения НДС имеется отдельный калькулятор Налог на добавленную стоимость.

Калькулятор НДС — рассчитайте цену с НДС

Воспользуйтесь этим онлайн-калькулятором НДС, чтобы легко рассчитать цену товара или услуги с НДС.

Что такое НДС?

НДС означает «налог на добавленную стоимость», который представляет собой налог с продаж на добавленную стоимость начального товара или услуги или естественного состояния, и определяется как процент от конечной цены товаров и услуг. оплачивается конечным потребителем. Это обеспечивается за счет довольно сложной схемы, в которой каждому человеку или компании, добавляющим ценность продукту, возмещается налог до тех пор, пока он не будет оплачен конечным потребителем (который также может быть судебным лицом).НДС является одним из основных источников бюджетных средств во многих странах. Поскольку это налог на потребление, пропорционально распределяемый между всеми потребителями, люди, которые верят в равенство результатов, считают его несправедливым по отношению к людям, находящимся в более бедной экономической ситуации.

Сложность заключается в последовательности применения налога в разных странах, которые его применяют. НДС в основном распространен в Европе (и, следовательно, в ЕС), но он принят и в других странах, хотя в некоторых местах название может быть другим.

Например, в некоторых странах налог на добавленную стоимость (НДС) применяется повсеместно по одной и той же ставке, обычно от 15% до 25%. Могут быть определенные отрасли или категории продуктов или услуг, которые не облагаются НДС, например, образовательные услуги и учреждения, книги и учебники, основные продукты питания и / или напитки, транспорт и т. Д. В некоторых случаях эта отрасль считается на некоторой, обычно произвольной основе, ключевой для функционирования всей экономики, например.грамм. туризм в странах, где он составляет значительную долю ВВП. Во многих странах существуют разные уровни НДС для разных наборов товаров и услуг. Например, официальная ставка НДС может составлять 20%, но ставка НДС для книг может составлять 5%, а НДС на проезд и проживание может составлять 10%. Вот почему наличие под рукой калькулятора НДС может быть весьма полезным.

Формула расчета НДС

Формула для расчета цен с учетом НДС, используемая в этом калькуляторе НДС, проста, поскольку это всего лишь процентное увеличение базовой цены (сумма брутто, сумма без НДС). Уравнение просто:

Уравнение просто:

Цена с НДС = Базовая цена x (100% + НДС (%))

Например, чтобы увеличить цену брутто на 100 евро с налогом в 15%, нам нужно умножить 100 евро на (100% + 15%) = 100 евро x 115% = 115 евро

Формула того, сколько налога с продаж нужно добавить к общей сумме в любой валюте:

НДС = Базовая цена x НДС (%)

Таким образом, если общая сумма составляет 20 евро, а ставка налога составляет 10%, НДС будет равен 20 евро x 10% = 2 евро.Это то же самое, что умножение 20 на 0,1 — еще один способ расчета НДС. Чистая сумма, очевидно, равна сумме брутто плюс сумма налога с продаж, поэтому 20 евро + 2 евро = 22 евро.

Простое преобразование этой формулы означает, что для исключения НДС из цены нетто нужно просто разделить на 1 плюс ставку НДС. Т.е. при налоговой ставке 20% (0,2) просто разделите на 1,2, чтобы убрать НДС и получить общую сумму.

Примеры расчета НДС

Пример 1 : Если вы знаете, что цена без НДС составляет 80 евро, а ставка НДС составляет 20%, какова чистая сумма? Чтобы получить чистую сумму, нет необходимости отдельно рассчитывать НДС.Используя первое уравнение выше, просто замените значения, чтобы получить 80 евро x (100% + 20%) = 80 евро x 120% = 80 евро x 1,2 = 96 евро с учетом налога с продаж.

Пример 2 : Если вы знаете, что ставка НДС для продукта, который вы покупаете, составляет 20%, и вы знаете, что общая сумма составляет 50 долларов, какова абсолютная величина налога на добавленную стоимость? Используя вторую формулу выше, мы получаем 50 долларов x 20% = 10 долларов США налога с продаж в качестве суммы НДС.

Пример 3 : Если вы знаете, что цена нетто на товар или услугу составляет 150 евро, а ставка НДС составляет 20%, какую сумму на самом деле имеет продавец или поставщик услуг? Вы можете изменить первую формулу, заменив базовую цену последней и используя деление вместо умножения. Таким образом, цена без НДС рассчитывается как 150 евро / (100% + 20%) = 150 евро / 120% = 150 евро / 1,20 = 125 евро.

Таким образом, цена без НДС рассчитывается как 150 евро / (100% + 20%) = 150 евро / 120% = 150 евро / 1,20 = 125 евро.

Это цена с учетом НДС?

Перед добавлением НДС к цене необходимо убедиться, что налог с продаж уже включен в нее. Во многих странах, например в Европейском союзе (ЕС) торговцы и поставщики услуг обязаны указывать цену с учетом НДС в товарном предложении, будь то в обычном или интернет-магазине. Некоторые продавцы укажут цену без НДС И цену НДС, в то время как другие укажут цену с учетом НДС.Скорее всего, это также будет отмечено рядом со звездочкой рядом с ценой, в нижнем колонтитуле каждой страницы или, в некоторых случаях, в условиях. Если сомневаетесь: всегда спрашивайте. Торговец во многих случаях обязан сообщить вам окончательную сумму, которую вы должны заплатить.

Сложнее становится, когда и поставщик, и потребитель зарегистрированы в качестве плательщика НДС. В этом случае очень часто происходит обмен ценовой информацией без учета налога на добавленную стоимость, поскольку потребитель получает возмещение налога на добавленную стоимость, как правило, в конце месяца, поэтому они заботятся только о сумме брутто. Тем не менее, денежный поток может быть проблемой для крупных покупок, поэтому всегда следует учитывать чистую сумму с учетом НДС. Наш калькулятор особенно полезен в таких случаях.

Тем не менее, денежный поток может быть проблемой для крупных покупок, поэтому всегда следует учитывать чистую сумму с учетом НДС. Наш калькулятор особенно полезен в таких случаях.

| Проверка НДС

Калькулятор НДС

Калькулятор НДС 1stopVAT определяет сумму НДС, которая применяется в месте нахождения клиента. Для вашего удобства он поддерживает вычисления с учетом НДС и без НДС. Просто введите цену и выберите подходящую категорию (электронные услуги или электронные книги).Используйте его для расчета НДС и обеспечения того, чтобы ваши клиенты облагали налогом правильную сумму НДС. Каждый продавец несет ответственность за соблюдение требований НДС. Если у вас есть вопросы о соблюдении и обязательствах по НДС или о нашем онлайн-калькуляторе НДС, нажмите здесь, чтобы связаться с нами.

Калькулятор НДС (часто называемый калькулятором НДС, калькулятором НДС, онлайн-калькулятором НДС) — это онлайн-инструмент, который вы можете использовать для оценки суммы НДС, которую необходимо уплатить или вернуть, а также общей цены товаров / услуг на основе их цена нетто или цена брутто.

Вы можете использовать наш удобный калькулятор НДС, чтобы рассчитать НДС, взимаемый с чистой суммы, или НДС, включенный в общую сумму. Поскольку ставки НДС могут меняться со временем, с помощью нашего онлайн-калькулятора НДС легко проверить ставку НДС любого члена ЕС.

Определения и формулы

НДС означает налог на добавленную стоимость и представляет собой вид косвенного потребительского налога, взимаемого с добавленной стоимости товаров или услуг. НДС обычно используется правительствами во всем мире в качестве одного из основных источников дохода.Это самый распространенный налог на потребление в мире, который взимается более чем в 160 странах. Все страны, входящие в Европейский Союз (ЕС), по закону обязаны соблюдать минимальную ставку НДС. Все действующие ставки можно легко проверить с помощью нашего онлайн-калькулятора НДС.

НДС в одной стране не будет таким же, как НДС в другой. Различия между странами включают налоги, налагаемые на определенные товары или услуги. Если вы продаете товары или услуги в ЕС, для бизнеса важно знать правильную ставку НДС, которая применяется в разных странах, их можно легко определить в любое время с помощью онлайн-калькулятора НДС или любого типа проверки НДС, реализованного в система бухгалтерского учета.

Если вы продаете товары или услуги в ЕС, для бизнеса важно знать правильную ставку НДС, которая применяется в разных странах, их можно легко определить в любое время с помощью онлайн-калькулятора НДС или любого типа проверки НДС, реализованного в система бухгалтерского учета.

Как рассчитать НДС

Возьмем для примера Великобританию. Чтобы рассчитать НДС в Великобритании, см. Ниже:

Облагаемая налогом сумма товаров или услуг — это цена нетто, включая все дополнительные сборы. Примените следующую формулу для расчета НДС или просто воспользуйтесь нашим онлайн-калькулятором НДС для Великобритании.

Если у вас есть сумма брутто и вы хотите определить чистую стоимость, просто разделите сумму брутто на 1.20, чтобы обеспечить чистую стоимость.

Например, счет-фактура, включающий НДС на общую сумму 300 фунтов стерлингов, будет иметь сумму НДС 50 фунтов стерлингов с чистой стоимостью 250 фунтов стерлингов. Этот результат рассчитывается путем деления 300 фунтов стерлингов на 1,2, что дает значение 250 фунтов стерлингов с разницей в размере налога в размере 20%.

Если у вас есть цифра, к которой вы хотите добавить НДС, при расчете НДС умножьте его на 0,20%, чтобы найти значение НДС, или на 1,20, чтобы найти значение брутто, включая НДС. Например, счет-фактура в размере 300 фунтов стерлингов, умноженный на 20%, дает сумму НДС в размере 50 фунтов стерлингов.

Чистая сумма — это стоимость, которую вы используете в своих счетах для покупок и продаж, если ваша компания зарегистрирована в качестве плательщика НДС.

Вы можете проверить свои расчеты с помощью нашего калькулятора НДС для Великобритании или использовать его для упрощения расчета НДС.

Если вам нужно приступить к расчету НДС для нескольких продуктов одновременно, проще использовать Excel по предоставленным формулам или наш бесплатный калькулятор НДС.

Существует огромное количество онлайн-калькуляторов НДС на выбор, самое важное правило — убедиться, что выбрана правильная ставка НДС в стране и является самой последней, поскольку неверно определенная ставка НДС может привести к неправильной декларации по НДС и штрафам. от налоговых органов, поэтому не забудьте выбрать надежный онлайн-калькулятор НДС (также может быть идентифицирован как расчет НДС, проверка НДС).

от налоговых органов, поэтому не забудьте выбрать надежный онлайн-калькулятор НДС (также может быть идентифицирован как расчет НДС, проверка НДС).

Регистрационный номер плательщика НДС

Если вы ведете бизнес, вам необходимо зарегистрироваться в качестве плательщика НДС, если ваш оборот превышает порог НДС. Сюда входят товары, услуги и любой импорт, которым вы можете заниматься в рамках своего бизнеса. В некоторых странах вы можете добровольно зарегистрироваться в качестве плательщика НДС, если ваш оборот меньше порогового значения НДС. После регистрации вам необходимо убедиться, что вы правильно рассчитываете НДС и своевременно заполняете декларации по НДС! Затем наша команда заполняет для вас декларацию по НДС, устраняя потенциальные головные боли и стресс, особенно если вы работаете в одиночку.

Калькулятор НДСОнлайн 2021 | с обновленными ставками НДС

Как рассчитать НДС на нашем калькуляторе

- Выберите свою страну; Калькулятор НДС автоматически определит ставку НДС в стране.

- Введите сумму

- Добавить или убрать налог

- Нажмите кнопку расчета, чтобы увидеть результат

Imp: Процедура упрощена для вашей помощи.Просто следуйте инструкциям или посмотрите видео

Как известно, тарифы могут быть обновлены в любое время. Итак, мы также предоставили вам возможность самостоятельно изменить ставку по умолчанию.

Мы создали этот калькулятор НДС в связи с быстрым изменением ставок НДС . Ставки по умолчанию / предварительно установленные ставки для каждой страны уже установлены, но в некоторых странах могут быть высокие или низкие налоговые ставки; поэтому мы сделали его очень гибким, чтобы пользователь мог изменять и устанавливать ставку в соответствии со своей страной.Мы расскажем, как рассчитать НДС на калькуляторе и добавить или убрать его.

Примечание : Вы можете быстро добавить НДС к сумме нетто или вычесть / удалить его из суммы брутто. Если вы не знаете, сколько НДС следует добавить или удалить, просто просмотрите нашу Таблицу ставок НДС для страны.

Если вы не знаете, сколько НДС следует добавить или удалить, просто просмотрите нашу Таблицу ставок НДС для страны.

- Убрать НДС из продажной цены

- Рассчитать НДС по цене

- Рассчитать часть цены товара с учетом НДС

- Рассчитать НДС с суммы брутто

- Расчет НДС в обратном направлении, а не вперед

- Расчет содержания НДС для номера

Что такое НДС — налог на добавленную стоимость | Всем нужно знать в 2021 году

НДС означает Налог на добавленную стоимость .Также называется потребительский налог. Европейский Союз облагает европейские страны налогом на добавленную стоимость. Он может взиматься с каждой услуги и продукта, предоставляемого зарегистрированным бизнесом, или с товаров, которые местные компании продают и импортируют.

Как рассчитать НДС Чтобы использовать онлайн-калькулятор, перейдите на вкладку «Сумма» калькулятора и введите сумму брутто. Выберите, хотите ли вы «Добавить налог / Удалить налог». Ставка для вашей страны автоматически появится по умолчанию.И завершите процесс, нажав кнопку «Рассчитать».

Выберите, хотите ли вы «Добавить налог / Удалить налог». Ставка для вашей страны автоматически появится по умолчанию.И завершите процесс, нажав кнопку «Рассчитать».

Чтобы исключить НДС из суммы, следуйте этой простой формуле:

- Разделите сумму на 1 + процент НДС.

- Вычтите из результатов сумму брутто.

- Умножьте его на -1.

- Округление окончательного значения до ближайшего значения.

Последние два шага не являются обязательными, если вы получили конкретную сумму НДС раньше.

Например:

£ 100,0 / 100 = 83,33 £

100,0 — 83,33 фунта = 16,67 фунта стерлингов

Таким образом, 16,67 фунта стерлингов — это сумма НДС для суммы с продажной ценой 100,0 фунта стерлингов.

Как вручную включить НДС в чистую сумму: Умножьте сумму нетто на Сумму (1 + НДС%), чтобы получить сумму брутто. Вы также можете умножить на процент НДС, чтобы получить значение НДС.

Вы также можете умножить на процент НДС, чтобы получить значение НДС.

т.е. если ставка НДС 50%, умножьте ее на 1.50

, если ставка НДС 17%, умножьте на 1,17

Расчет итоговой цены от цены нетто:

Цена нетто — это цена товара без НДС, а Общая цена товара — это цена с НДС. Вместо того, чтобы сначала рассчитывать НДС для чистой цены товара, а затем добавлять к нему НДС, чтобы получить общую цену этого товара, мы можем напрямую рассчитать общую цену из чистой цены как по стандартной, так и по пониженной ставке, используя следующие формулы:

- Стандартная ставка:

- Общая цена (Цена с НДС) = (Цена нетто / 100) x 120

- Сниженная ставка:

- Общая цена (Цена с НДС) = (Цена нетто / 100) x 105

Расчет цены нетто из общей стоимости:

Вместо того, чтобы сначала рассчитывать НДС, а затем вычитать его из общей суммы, мы также можем рассчитать цену без налога на предмет, которая является чистой ценой, непосредственно из общей цены (цена, которая включает НДС) как по стандартной, так и по сниженной ставок по этим формулам:

- Стандартная ставка:

- Цена нетто (Цена без НДС) = (Общая цена / 1.

2) х 120

2) х 120

- Цена нетто (Цена без НДС) = (Общая цена / 1.

- Сниженная ставка:

- Цена нетто (Цена без НДС) = (Общая цена / 1,05) x 105

Его начали еще в 1950-х годах французы. Франция и Германия были городами стран, которые ввели налог на добавленную стоимость.

A GST ( General Sales Tax ) — альтернативное название налога на добавленную стоимость. Канада и некоторые европейские страны используют термин GST вместо НДС.Таким образом, оба термина могут использоваться как синонимы.

Что такое VIN или VAT-IN? Как видно из названия, идентификационный номер плательщика НДС-Vin является идентификатором налогоплательщика / юридического лица. В каждой стране есть свои правила для VIN. Однако некоторые штаты не выделяют цифры с точки зрения сложности безопасности. Номер плательщика НДС выдается каждой зарегистрированной компании. Вы можете быстро проверить действительность своего номера в Интернете; зайдите в Google и найдите «как проверить действительность ндс». Появится ряд сайтов, которые могут вам помочь в этом вопросе.

Вы можете быстро проверить действительность своего номера в Интернете; зайдите в Google и найдите «как проверить действительность ндс». Появится ряд сайтов, которые могут вам помочь в этом вопросе.

Как правило, номер НДС включает в себя конкретный идентификационный номер и идентификационные данные, такие как код страны и код языка. Таким образом, номер НДС состоит примерно из 2-13 знаков; большинство из них числовые. Однако в некоторых странах также добавляются буквы.

Он выделяется в течение месяца, сразу после регистрации в качестве плательщика НДС, в качестве налогооблагаемого гражданина / предприятия. Недавно во многих странах было замечено, что номер НДС совпадает с номером компании. Этот номер также упоминается в счетах каждой компании, поэтому любой может знать, что конкретная компания не занимается мошенничеством.Они регулярно платят НДС после проверки на калькуляторе.

Не путайте НДС с налоговым идентификатором. В некоторой степени он служит той же цели, но ограничивается только налогом на добавленную стоимость. Например, любая зарубежная страна, имеющая дело со странами Европейского Союза, должна иметь действующий номер плательщика НДС. В некоторых странах предприятия также обязаны иметь действующий VIN для подачи заявки на НДС по нулевой ставке. В противном случае нулевые ставки не применялись бы.

Например, любая зарубежная страна, имеющая дело со странами Европейского Союза, должна иметь действующий номер плательщика НДС. В некоторых странах предприятия также обязаны иметь действующий VIN для подачи заявки на НДС по нулевой ставке. В противном случае нулевые ставки не применялись бы.

Налог с продаж и налог на добавленную стоимость (НДС) — это два типа налогов, которые правительство взимает с различных продуктов и услуг.Между этими двумя типами налогов есть существенные различия.

Налог с продаж сильно отличается от НДС, когда речь идет о связи с этапом разработки продукта. Налог с продаж, в отличие от НДС, связывается с продуктом только после его полной разработки. Это совершенно не связано с этапами разработки продукта.

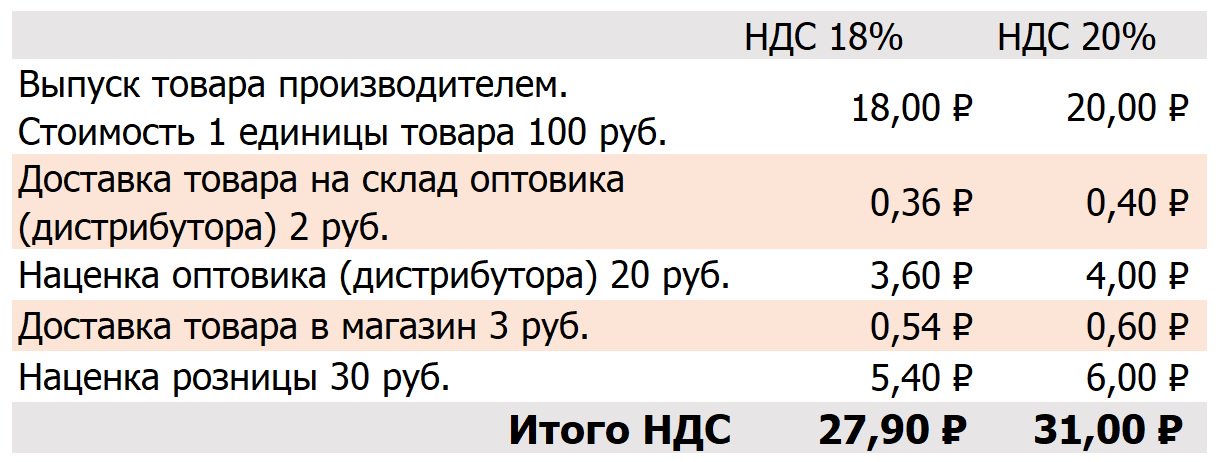

С другой стороны, правительство взимает НДС в конце каждого этапа разработки продукта. Это зависит как от цены продукта, так и от применяемого процента.Общий НДС рассчитывается после того, как продукт был полностью разработан, путем добавления НДС в конце каждого этапа разработки. Затем он включается в цену продукта. Когда покупатель покупает продукт, он также платит полную сумму НДС за этот продукт.

Воспользуйтесь нашим калькулятором НДС для быстрого и удобного расчета НДС:Вы можете рассчитать НДС вручную или с помощью онлайн-калькулятора НДС. Хотя некоторые простые формулы позволяют эффективно и вручную рассчитать НДС, ручной расчет сложен, занимает много времени и подвержен человеческим ошибкам.

Поэтому при расчете НДС лучше использовать Калькулятор НДС. Наш калькулятор НДС бесплатный, быстрый, простой в использовании, надежный и не подвержен человеческим ошибкам. Кроме того, вы также можете изменить ставку НДС и использовать наш калькулятор для расчета НДС по разным ставкам, по которым он взимается в других странах мира.

Как использоватьВы можете использовать наш калькулятор НДС онлайн, не загружая никаких дополнительных инструментов, поддержки или сторонних приложений. Интерфейс калькулятора довольно прост и понятен.Вам необходимо:

- Во-первых, выберите страну, для которой вы хотите рассчитать НДС, из раскрывающегося меню.

- После выбора страны ставка НДС для этой страны будет автоматически введена в поле «Ставка НДС».

- Затем введите сумму (Цена товара)

- Затем выберите, хотите ли вы добавить налог или удалить налог из раскрывающегося меню.

- Наконец, нажмите «Рассчитать», чтобы рассчитать НДС.

- Вы также можете нажать «Сброс», чтобы сбросить значения во всех полях до значений по умолчанию.

Процедура повторной проверки — довольно трудоемкая задача, если вы выполняете расчет НДС вручную. Расчеты НДС с помощью нашего калькулятора НДС абсолютно надежны и не требуют перепроверки или перепроверки.

Информация, которую должен знать каждый

Все акционеры, участвующие в импорте-экспорте товаров или услуг, платят НДС. Независимо от того, кто они, налог должен платить каждый, будь то поставщики или единица производственного процесса.

Например, если компании получают сырье от импортеров, они платят налоги с общей суммы продукции. Там им нужны расчеты, и мы создаем механизм, чтобы эти расчеты можно было сделать быстро.

Этот налог ежемесячно подается властям с каждого товара. Представители власти, например бухгалтеры, помогают компаниям подготовить дело для подачи налоговой декларации. Поскольку механизм сложен, никто не может легко его понять.

Итак, компании нанимают юристов, которые им помогают. Всем известно, что мы не валеты на все руки. Также считается, что мы можем сделать все, если у нас есть полные знания. Кроме того, бухгалтеры помогают им с налоговыми скидками с их секретной политикой.

Более того, ставки со временем меняются, и ни у кого нет достаточно времени, чтобы прочитать и потратить свое время на эти расчеты, но некоторые компании не могли позволить себе бухгалтеров или услуги из-за высоких сборов.

Все покупатели должны платить налог за каждый продукт или услугу при подаче деклараций властям или представителям.Можно также сказать, что это налог с продаж.

Государственные налоговые органы регулярно проверяют реквизиты всех, платит налог или нет. В настоящее время они создают и переводят свои системы в онлайн и создают алгоритмы, которые могут автоматически обнаруживать нарушения, рассчитывая налог. Они следят за тем, чтобы физические лица должны были уплатить налог в установленный срок, а если кто-то не смог уплатить налог в установленный срок, будут добавлены дополнительные проценты за просрочку платежа.

Важность исчисления налогов.Расчет налога может оказаться полезным во многих ситуациях, например, когда вам нужно перепроверить, является ли сумма налога, рассчитанная компанией, правильной или нет, или когда вам нужно рассчитать налог для вашего счета-фактуры. Это убережет вас от переплаты.

Используя наш сайт для проверки суммы НДС, вы всегда будете уверены, что расчет налога на 100% точен. Малые предприятия сталкиваются с общей проблемой, потому что они пытаются рассчитать налог самостоятельно, либо с помощью калькулятора, либо на бумаге, хотя в этом нет ничего плохого.Тем не менее, это также не самый надежный способ и может привести к некоторым ошибкам или просчетам.

Другая проблема, с которой они сталкиваются, заключается в том, что они вынуждены создавать счет в Word, потому что хорошие бухгалтерские программы дороги. Одним из недостатков использования Word является то, что вам придется рассчитывать налог самостоятельно. Наш сайт поможет вам выйти из этой ужасной ситуации и гарантирует, что ваши расчеты всегда будут на 100% верными.

Необходимость налогообложения для счета-фактуры:Налог рассчитывается непосредственно с соответствующей продажной цены продукта или услуги.В счете должно быть указано следующее:

- Чистая продажная цена продукта без налога

- Применяемая налоговая ставка

- Сумма налога, представленная этим

- Полная продажная цена с учетом налогов.

Цены на налогооблагаемые товары или услуги должны отображаться с учетом налога, за исключением следующих ситуаций:

- Поставка на экспорт:

Если получателем товара является лицо, находящееся за пределами страны, то условия НДС различаются, поскольку в каждой стране НДС взимается по-разному.В случае экспорта, когда облагается НДС, цена товаров или услуг не должна включать НДС.

Когда товары поставляются другому регистранту, НДС не должен включаться в цену и должен отображаться отдельно в таких странах, как ОАЭ.

- Поставка для импорта:

В некоторых странах, например в ОАЭ, лицо, зарегистрировавшееся, должно уплатить НДС в обратном порядке при импорте. В таких случаях в счете-фактуре должен быть указан НДС отдельно.

НДС с точки зрения бизнеса:НДС — это не только уплата налогов, если вы являетесь зарегистрированным продавцом НДС. Вы получаете большие преимущества, такие как:

- Вы можете потребовать обратно уплаченный налог на приобретенные товары. Вы должны уплатить всю собранную сумму НДС за вычетом вашего вклада. Итак, как только вы получите сумму налога от своих покупателей, за вычетом вложений из общего объема производства, вы получите свои деньги обратно.

- Многие крупные предприятия работают с единственной зарегистрированной в налоговой системе компанией — это как бы открывает перед вами двери международных возможностей.

- Как предприятие, зарегистрированное в качестве плательщика НДС, вы заявляете о себе, что у вас высокий оборот и что вы являетесь ответственным и дееспособным лицом своего государства. Добавляет деловой репутации.

Экономика

До введения общего налога с продаж вы не можете эффективно управлять экономикой. Но сейчас было бы неправильно, если бы я сказал, что долг является основным источником государственного дохода. Правительства всегда увеличивают пошлину. Когда их бюджет не хватает, небольшое давление может поднять ставку.

Сравнение налогов

Это привело к буму в экономике за счет повышения более низкой ставки или пунктов. По сравнению со странами Азии ставка налога в европейских странах высока, особенно в США, Канаде и Австралии. Пожалуйста, посетите нашу таблицу ставок НДС, чтобы узнать обновленные ставки.

В результате страдает закупочная способность покупателей. Возникает вопрос, совместима ли эта мера с профсоюзом или нет.

При разработке такой политики необходимо учитывать некоторые факторы, которые помогают принимать более правильные решения.Покупательная способность и уровень потребления прямо пропорциональны друг другу. Чем меньше будет покупательное потребление потребителя, тем меньше будет уровень потребления в обществе, и наоборот. Однако влияние меньшего потребления потребителем вызовет более значительную нагрузку на экономику.

Во время банковского кризиса, чтобы избежать катастрофы, правительству пришлось оказывать банкам финансовую поддержку. Это та ситуация, когда остается единственный вариант — повысить налоги.

Кроме того, другой вопрос заключается в том, насколько благоприятна концепция налога на добавленную стоимость, поскольку он будет уплачиваться пользователем по той же ставке в отношении продукта или услуги. Размер налога одинаков для богатых и бедных. Такой дискриминации нет.

Однако шкала налогов зависит от дохода; поэтому учитываются социальные факторы. Следовательно, решение принято, либо НДС должен быть правильным с учетом социальных факторов.

Человек с меньшим доходом должен покупать более дешевые товары, потому что для более доступных товаров пошлина меньше.Роскошные товары будут стоить более значительного НДС, чтобы ограничить их доступ к тем, у кого более высокие доходы.

В некоторых странах ставка составляет ноль процентов. Например, детская одежда, транспорт, общежитие, лекарства, медицинские услуги, газеты, культурные товары, строительные материалы, топливо и многое другое имеют более низкие ставки.

Включая развивающиеся страны Африки, многие другие страны работают над концепцией НДС. Но вопрос в том, что если товар куплен на борту, нужно ли платить налог по возвращении в ваш родной город?

Если пошлина уплачивается там в европейских странах, возвращаться на родину не нужно.

Однако импортная пошлина будет уплачена во время импорта из европейских стран. Те же правила применяются к покупкам в Интернете. Так что не беспокойтесь об этом при покупке в Интернете.

При совершении покупок в магазинах налог на добавленную стоимость не указывается отдельно вместе с общей ценой.

Воспользуйтесь нашим онлайн-калькулятором для добавления или исключения НДС по номеру

Вы можете снять калькулятор цен с включенной или исключительной ставкой налога, например.грамм. (5,6, 10,12,14 15, 19, 20, 21, 23) с нашим бизнесом Калькулятор НДС , потому что во многих странах разные ставки НДС.

Термины, используемые в налоге на добавленную стоимость

Удаление, Минус, Исключение, EXC, Вычитание — все те же термины для исключения НДС, в то время как Добавить, Добавить, Включая, включая эти термины, относятся к включению НДС.

Наиболее часто задаваемые вопросы о НДС:

Как рассчитывается НДС?

Давайте возьмем пример. Иногда этот вопрос задает и этот вопрос. Как взимается НДС? Как мы уже обсуждали ранее, давайте обсудим еще один пример с чаной.

Если вы покупаете рубашку по цене 150 долларов, а продавец попросил вас заплатить за нее налог с продаж в размере 20%, это означает, что вы должны предварительно рассчитать общий налог, а затем оплатить сборы. Просто разделите 150 долларов на 100, а затем умножьте на 20. Вы узнаете, сколько вы заплатите. Иногда они дают вам скидку, а затем проделывают ту же процедуру и в конце вычитают итоговую сумму вывода.

Включая НДС означает: (150/100) * 20 = 30 долларов США> это налог, который вы должны заплатить дополнительно

Эксклюзивный НДС означает: 150- (150/100) * 20) = 120 долларов, после скидки вы просто платите 120 долларов.

Как получить скидку 20%?

Фактическая цена- (фактическая цена / 100) * процент со скидкой, например 20%) = чистая сумма после скидки.

Как рассчитать НДС 12,5?

Фактическая цена — (фактическая цена / 100) * ставка НДС, например, 12,5%) = чистая сумма

Как получить 5 ндс?

Фактическая цена — (фактическая цена / 100) * ставка НДС, например, 5%) = чистая сумма

Какие обновленные тарифы?

В разных странах действуют свои тарифы; вы можете посетить наш веб-сайт с обновленным тарифом или перейти на официальный сайт вашей страны.Пожалуйста, ознакомьтесь с нашей таблицей ставок НДС.

Можем ли мы импортировать или загрузить ваш калькулятор НДС?

К сожалению, в настоящее время вы не можете импортировать / загрузить наш калькулятор, но вы можете получить НДС за считанные секунды на нашем веб-сайте, потому что это бесплатно. Рассчитайте ту же начальную НДС, что и в Excel, с помощью нашего конвертера калькулятора процентов по НДС.

Освобождаются ли компании из свободных зон от НДС?

В разных странах действуют свои правила и нормы, а также специальные места, где НДС может быть освобожден от уплаты налога.Более того, иногда могут вводиться специальные схемы, по которым субсидии будут предоставляться заинтересованным сторонам.

Какие товары освобождены от НДС?

Некоторые товары или услуги, представляющие общественный интерес, например, медицинские учреждения, но это может варьироваться от страны к стране.

Когда мне следует платить декларацию по НДС?

Зависит от законодательства страны; Большинство стран заставляют своих жителей ежегодно подавать налоговые декларации.

Заключение

Ручной процесс расчета НДС может быть довольно напряженным и трудоемким, поэтому рекомендуется использовать наш калькулятор, потому что он бесплатный и простой.

Калькулятор НДС для расчета налога на добавленную стоимость нетто и брутто

Этот онлайн-калькулятор НДС показывает, как добавить или вычесть НДС из любого числа. Просто введите свою цену в поле формы, чтобы рассчитать чистую или брутто-сумму.

Текущие и исторические курсы

Текущая система была введена сразу после вступления Великобритании в Европейское экономическое сообщество (ЕЭС) 1 января 1973 года. Она заменила предыдущий налог на покупку и выборочный налог на занятость.

Канцлер объявляет о любых изменениях ставок во время Бюджета или Осеннего отчета.

Текущая стандартная ставка составляет 20%

Исторические ставки НДС

| Оценка | Зарядный браслет |

|---|---|

| 10% | с 1 апреля 1973 г. по 28 июля 1974 г. |

| 8% | с 29 июля 1974 г. по 17 июня 1979 г. |

| 15% | с 18 июня 1979 г. по 31 марта 1991 г. |

| 17.5% | с 1 апреля 1991 г. по 30 ноября 2008 г. |

| 15% | с 1 декабря 2008 г. по 31 декабря 2009 г. |

| 17,5% | 1 января 2010 г. — 3 января 2011 г. |

| 20% | 4 января 2011 г. по настоящее время |

Ставки по Европе различаются: Германия — 19%, Франция — 20%, Ирландия — 23% и Италия — 22%. Самая низкая налоговая ставка в Лихтенштейне и Швейцарии — всего 8%. В других странах, включая 52 штата США, может взиматься другой налог с продаж.

Исключения из стандартной ставки

Большинство исключений подразумевают более низкую ставку налога, а именно:

- Предметы с нулевым рейтингом, например детская одежда и некоторые продукты питания.

- Освобождение, такое как выплаченные и полученные банковские проценты.

- Пониженная ставка 5% для некоторых энергосберегающих продуктов, таких как солнечные батареи, установленные в вашем доме.

- Электроэнергия или газ для жилых помещений составляет 5%, где предприятия платят 20%.

- Налог на страховые взносы (IPT) — это не то же самое, что НДС, и вы не можете требовать возврата этого вида налога в своих ежемесячных декларациях.

Предприятия, не зарегистрированные в качестве плательщика НДС, не должны взимать его за счета-фактуры. При проверке своих налоговых обязательств по найму вы должны зарегистрироваться, если ваш оборот за предыдущие 12 месяцев или 30 дней превышает определенный порог. Текущий порог составляет 85 000 фунтов стерлингов за налоговый год, начинающийся 1 апреля 2017 г. (источник: HMRC).

Большинство предприятий заполняют декларацию по НДС каждый квартал. Если исходящий налог превышает предварительный налог, то разница выплачивается в Налоговую и таможенную службу HM (HMRC).Если верно обратное, то HMRC предоставит возмещение. Вы можете оплатить через счет или онлайн на веб-сайте налоговой службы.

Как рассчитать результаты при текущей ставке 20%

За вычетом НДС

Если у вас есть сумма брутто и вы хотите определить чистую стоимость, просто разделите валовую стоимость на 1,20, чтобы получить чистую стоимость. Например, счет-фактура, включающий НДС на общую сумму 150 фунтов стерлингов, будет иметь сумму НДС 25 фунтов стерлингов при чистой стоимости 125 фунтов стерлингов. Этот результат рассчитывается путем деления 150 фунтов стерлингов на 1.2, что дает чистую стоимость 125 фунтов стерлингов с разницей в размере налога в размере 20%.

с добавлением НДС

Если у вас есть число, к которому вы хотите добавить НДС, умножьте его на 0,20%, чтобы найти значение НДС, или на 1,20, чтобы найти значение брутто, включая НДС. Например, счет-фактура на 125 фунтов стерлингов, умноженный на 20%, дает сумму НДС 25 фунтов стерлингов.

Чистая сумма — это сумма, которую вы используете в своих счетах для покупок и продаж, если вы являетесь компанией, зарегистрированной в качестве плательщика НДС.

Эта страница последний раз просматривалась 12 февраля 2018 г., и на ней указаны последние оценки от HMRC.

Калькулятор НДС— Расчет НДС в Ирландии

Вы можете использовать наш удобный калькулятор НДС , чтобы рассчитать НДС, взимаемый с чистой суммы, или НДС, включенный в общую сумму. Ставки НДС могут меняться со временем. Поэтому вы всегда можете самостоятельно изменить ставку НДС. Ставки НДС в Ирландии очень сложные.

Стандартная ставка — 23%.

Есть три пониженных ставки: 13,5%, 9%, 4,8% и 0%.

Сниженная ставка в размере 13% предназначена для товаров, включая электроэнергию, топливо (уголь, мазут, газ), строительные услуги, ветеринарные сборы, краткосрочную аренду автомобилей, подрядные услуги в области сельского хозяйства, услуги по уборке и техническому обслуживанию.

Сниженная ставка в размере 9% предназначена для деятельности, связанной с туризмом, включая отели, рестораны, кинотеатры, газеты и парикмахерские.

Сниженная ставка 4,8% предназначена специально для сельского хозяйства: включая борзых, домашний скот и аренду лошадей.

Нулевая ставка распространяется на весь экспорт, чай, молоко, кофе, книги, пиво, детскую одежду и обувь, лекарства, удобрения, семена овощей и фруктовых деревьев, а также крупный корм для животных.

НДС — это сокращение от «Налог на добавленную стоимость».Это своего рода налог на потребление. Все страны Европейского Союза (ЕС) взимают НДС, включая Ирландию и Соединенное Королевство (Великобритания). НДС взимается со всех товаров и услуг, которые предоставляются бизнесом, зарегистрированным в качестве плательщика НДС, или с товаров, которые импортируются, а затем продаются местной компанией.

НДС — налог на добавленную стоимость. НДС должен уплачиваться покупателем за каждый приобретенный продукт или услугу. Компания, предоставляющая продукт или услугу, затем платит этот НДС налоговым органам при подаче декларации по НДС.Чем больше кто-то покупает, тем больше НДС им придется платить властям. НДС иногда называют налогом с продаж.

Прежде чем готовый продукт дойдет до потребителя, в производственный процесс обычно вовлечены разные поставщики и компании. Рассмотрим, например, сырье, из которого сделан данный продукт. Когда компания покупает это сырье, эта компания также должна будет заплатить НДС как часть общей суммы, выставленной поставщиком материалов.Если в производственный процесс вовлечены другие компании, они также должны будут взимать НДС как часть своих счетов и, в свою очередь, платить его правительству.

Однако у компаний есть одно большое преимущество перед конечными потребителями. С одной стороны, компании должны платить НДС, который они получают от клиентов, которые покупают их продукцию, в налоговые органы, но, с другой стороны, они могут вычесть НДС, который они сами уплатили своим поставщикам, так что это возможно. что суммы аннулируются.

Рассчитывается как часть декларации по НДС, которую необходимо готовить и подавать в налоговые органы каждый месяц. Подготовкой и сдачей деклараций по НДС занимаются бухгалтеры. В этом отношении правила настолько сложны, что желательно нанять специалиста. Теоретически вы можете все сделать самостоятельно, но только с твердым знанием всех действующих правил. Однако со временем правила могут меняться. Новые владельцы бизнеса иногда сами возвращают НДС, потому что у них еще нет достаточного дохода, чтобы позволить себе услуги бухгалтера.Налоговые органы регулярно проводят проверки правильности начисления и уплаты НДС. В наши дни власти используют сложные компьютерные алгоритмы, предназначенные для выявления любых нарушений.

У каждой компании есть свой номер плательщика НДС. В Интернете вы можете найти веб-сайты, на которых вы можете найти и проверить действительность номеров НДС. В некоторых странах номер плательщика НДС совпадает с номером компании. Это упрощает административную нагрузку, поскольку каждая компания ассоциируется с одним конкретным номером.Действительный номер плательщика НДС должен быть включен в каждый счет.

НДС — важный источник государственного дохода. Всякий раз, когда государственный бюджет не хватает, возникает соблазн компенсировать разницу за счет повышения ставки НДС. Увеличение всего на пару процентных пунктов уже может иметь большое значение. Однако в большинстве европейских стран подлежащий уплате НДС уже настолько высок по сравнению с США и Австралией, что его трудно поднять выше.В результате этого, несомненно, пострадает покупательная способность потребителей, и возникает также вопрос, согласятся ли профсоюзы с такой мерой. Чем меньше покупательная способность потребителей, тем ниже уровень потребления в обществе и тем больше нагрузка на экономику. При принятии таких политических решений необходимо учитывать все факторы, чтобы выбрать лучший вариант. Однако иногда нет другого выхода, кроме как поднять налоги. Так было после банковского кризиса, когда правительствам пришлось оказывать финансовую поддержку банкам, чтобы не допустить их банкротства.

Далее мы можем задать вопрос, насколько на самом деле социально выгодна концепция НДС. В конце концов, пользователь продукта или услуги всегда должен будет платить НДС по одинаковой ставке. Это означает, что независимо от того, богатые они или бедные, все платят одинаковую сумму. Дело не в том, что бедный человек платит меньше НДС, чем богатый. Это делает повышение НДС довольно асоциальной мерой. Однако доход облагается налогом по разным налоговым шкалам и поэтому учитывает социальные факторы.Следовательно, необходимо выбрать, следует ли корректировать НДС с учетом социальных факторов. Человек с небольшими деньгами в своем распоряжении будет вынужден довольствоваться более дешевыми продуктами, для которых, конечно, также будет меньше НДС. Покупка предметов роскоши с высокой суммой НДС будет ограничена лицами с более высокими доходами.

Однако существуют разные ставки НДС. Помимо стандартного тарифа, обычно бывают и пониженные тарифы.Это делается в попытке правительства поддержать определенные отрасли или внести определенные коррективы в социальные факторы. В некоторых странах даже ставка равна нулю. Есть, например, пониженные тарифы на топливо, строительные материалы, культурные товары, газеты, медицинские услуги, лекарства, гостиницы, транспорт, детскую одежду и так далее.

Понятие НДС существует почти во всех странах мира, включая развивающиеся страны Африки. Но какова ситуация, когда вы покупаете товар за границей? Следует ли вам снова платить НДС при повторном въезде в страну проживания? По крайней мере, в Европейском союзе это не так.Когда вы покупаете товар за границей, вы платите НДС там, и вам не нужно платить дополнительный НДС по возвращении домой. Однако, если товар импортируется из-за пределов Европейского Союза, вам иногда требуется уплатить импортную пошлину. Эти правила также распространяются на покупки, сделанные в Интернете. Так что вы можете делать покупки онлайн, не волнуясь.

В магазинах цены часто указывают только общую сумму к оплате, а сумма НДС не указывается отдельно от фактической цены покупки. Этот веб-сайт поможет вам упростить этот расчет.Здесь вы можете рассчитать чистую сумму (без НДС) на основе общей цены брутто. В качестве альтернативы вы можете сделать это и наоборот: на основе чистой суммы вы можете рассчитать сумму НДС и, в свою очередь, общую сумму брутто. Если вы работаете самостоятельно, вам придется регулярно производить такие расчеты, и вы найдете этот веб-сайт удобным инструментом. Расчет может производиться исходя из разных ставок НДС.

Калькулятор НДС — Добавить или вычесть НДС

Добро пожаловать в мой онлайн-калькулятор НДС, простой в использовании калькулятор без излишеств, позволяющий рассчитать НДС на любую сумму, будь то добавление или обратное / вычитание / обратные расчеты.Я также добавил возможность выбора ставки НДС, поскольку правительство Великобритании за последнее десятилетие изменило ее между 15%, 17,5% и 20%. Для получения дополнительной информации о НДС в Великобритании и его истории см. Ниже

.Что такое НДС? НДС обозначает V alue A dded T ax и взимается при покупке большинства товаров и услуг в Соединенном Королевстве. Текущая ставка НДС в 2021 году для Великобритании в настоящее время составляет 20% с 4 января 2011 года.С 1991 года было всего 3 изменения ставки НДС. Источник на веб-сайте правительства Великобритании Глобальная рецессия вызвала временное снижение до 15% 1 декабря 2008 года, которое продлилось до 1 января 2010 года, после чего ставка НДС была возвращена всем знакомым. 17,5%, однако, 4 января 2011 года ставка была повышена до 20% после чрезвычайного бюджета коалиционного правительства и с тех пор остается на прежнем уровне.

Как добавить НДС Чтобы рассчитать текущую (20%) ставку НДС для любого числа без НДС, просто умножьте ее на 1.2, и результат будет с учетом НДС Формула: X * 1.2 = НДС

с учетом НДС.Как вычесть / сторнировать НДС Чтобы вычесть / изменить текущую (20%) ставку НДС из любого числа, которое включает НДС, разделите его на 1,2. Полученное число теперь будет без НДС Формула: X / 1.2 = Без НДС. Это также известно как обратный расчет НДС.

Как найти НДС Чтобы рассчитать, сколько НДС было уплачено из любого числа, которое уже включает НДС, умножьте его на 0,2, в результате теперь будет отображаться только формула НДС: X * 0.2 = Сумма НДС

Краткая история ставок НДС 1977-1979: 8% плюс более высокая ставка: 12,5% 1979–1991: 15% 1991-2008: 17,5% 2008-2010 гг .: 15% 2010-2011: 17,5% 2011-2021: 20%

* New * добавлен IPT (страховой налог) в калькулятор Добавлен параметр 12% / 20%, позволяющий рассчитывать стандартную и более высокую ставку налога на страховые взносы (IPT). Что такое ИПТ?

Случайные факты НДС 1. Частные потребители продуктов и услуг не могут требовать возврата НДС на сделанные покупки, однако предприятия могут вернуть НДС на продукты и услуги, которые они покупают, для производства дополнительных товаров или услуг, которые затем будут продаваться, при условии, что они зарегистрированы в качестве плательщика НДС. 2. НДС — требование членства в ЕС. С декабря 2015 года ни в одной стране не разрешается взимать ставку НДС ниже 15%. 3. Жители Венгрии несут самую высокую в мире ставку НДС — 27%. Хорватия, Дания, Норвегия и Швеция внимательно следят за введением 25% налога с продаж.Наши двоюродные братья из США имеют гораздо более низкие налоги с продаж, от 0 до 11,75%. 4. В настоящее время существует три ставки налога на добавленную стоимость: стандартная (20%), пониженная (5%) и нулевая (0%). Примеры товаров, освобожденных от НДС, включают: азартные игры, страхование и почтовые марки. 5. НДС — третий по величине источник доходов государства после подоходного налога и национального страхования. 6. Француз Морис Лоре был первым, кто ввел НДС 10 апреля 1954 года, однако идея была не его, немец Др.Вильгельм фон Сименс придумал эту концепцию в 1918 году. Она избегает сравнения с налогом с продаж, облагая налогом только добавленную стоимость на каждом этапе производства. 7. Если налогооблагаемый оборот британской компании превышает 85 000 фунтов стерлингов в течение 12 месяцев, необходимо зарегистрироваться в качестве плательщика НДС. источник 8. Интерпретация налогового законодательства на продукты питания привела к ряду очень громких судебных дел, включая знаменитое дело «Пастигейт», а также, что бренд Jaffa Cakes обратился в суд, чтобы доказать, что их следует классифицировать как «шоколадные» покрытый торт »(0% НДС) в отличие от« шоколадного торта »(20% НДС)

Онлайн-калькулятор НДС

Онлайн-калькулятор НДС Калькулятор НДСпрост и удобен! Введите цену, выберите желаемую страну и нажмите «Рассчитать НДС».Больше не беспокойтесь о расчете НДС 🙂

* — Поле обязательно для заполнения.Если вам нравится этот инструмент, поделитесь им в социальных сетях. Это хорошая карма.

НДС — налог на добавленную стоимость. НДС добавляется к продукту в каждой точке цепочки поставок, где добавляется стоимость. Этот метод налогообложения используется более чем в 160 странах мира. Большинство стран, применяющих НДС, расположены в Европейском Союзе.

Как рассчитывается НДС?

с НДС.

Математика расчета цены с учетом НДС довольно проста. Основная формула заключается в умножении цены нетто на процент НДС, т.е. цена с учетом НДС = (цена нетто x (процент НДС + 1)). Например, если у вас есть товар / услуга, стоимость которых составляет 20 долларов, а процент НДС составляет 12%, вы просто умножите 20 на 1,12 и получите 22,20 доллара.

Без НДС.

Расчет цены без НДС — аналогичный процесс. Сначала умножьте процент НДС на чистую цену.Затем вы вычитаете результат этого расчета из исходной цены нетто. Вот формула, цена без НДС = (цена нетто — ((процент НДС / 100) x цена нетто)). Например, мы снова будем использовать 20 долларов. Сначала умножим процент НДС на чистую цену:

20 х 0,12 = 2,40

Теперь мы берем результат и вычитаем его из первоначальной цены, что дает нам цену без НДС:

20–2,40 = 17,60

Хорошая новость в том, что я разработал этот инструмент, поэтому вам не нужно беспокоиться о математике, стоящей за ним.Смело используйте его для бизнеса личных проектов.

Как пользоваться этим приложением?

- Шаг 1. Введите цену товаров или услуг.

- Шаг 2: Выберите ставку НДС, которая используется в вашей стране.

- Шаг 3: Выберите, хотите ли вы, чтобы НДС был включен или исключен из данной суммы.

- Шаг 4. Нажмите «Рассчитать НДС», чтобы просмотреть результаты.

© 2019 | КАЛЬКУЛЯТОР НДС. Все права защищены

.

2) х 120

2) х 120