пошаговое руководство для новичков — Финансы на vc.ru

{«id»:123152,»url»:»https:\/\/vc.ru\/finance\/123152-kak-vybrat-i-ocenit-obligacii-poshagovoe-rukovodstvo-dlya-novichkov»,»title»:»\u041a\u0430\u043a \u0432\u044b\u0431\u0440\u0430\u0442\u044c \u0438 \u043e\u0446\u0435\u043d\u0438\u0442\u044c \u043e\u0431\u043b\u0438\u0433\u0430\u0446\u0438\u0438: \u043f\u043e\u0448\u0430\u0433\u043e\u0432\u043e\u0435 \u0440\u0443\u043a\u043e\u0432\u043e\u0434\u0441\u0442\u0432\u043e \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432″,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/123152-kak-vybrat-i-ocenit-obligacii-poshagovoe-rukovodstvo-dlya-novichkov»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/123152-kak-vybrat-i-ocenit-obligacii-poshagovoe-rukovodstvo-dlya-novichkov&title=\u041a\u0430\u043a \u0432\u044b\u0431\u0440\u0430\u0442\u044c \u0438 \u043e\u0446\u0435\u043d\u0438\u0442\u044c \u043e\u0431\u043b\u0438\u0433\u0430\u0446\u0438\u0438: \u043f\u043e\u0448\u0430\u0433\u043e\u0432\u043e\u0435 \u0440\u0443\u043a\u043e\u0432\u043e\u0434\u0441\u0442\u0432\u043e \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432″,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.

ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/123152-kak-vybrat-i-ocenit-obligacii-poshagovoe-rukovodstvo-dlya-novichkov»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041a\u0430\u043a \u0432\u044b\u0431\u0440\u0430\u0442\u044c \u0438 \u043e\u0446\u0435\u043d\u0438\u0442\u044c \u043e\u0431\u043b\u0438\u0433\u0430\u0446\u0438\u0438: \u043f\u043e\u0448\u0430\u0433\u043e\u0432\u043e\u0435 \u0440\u0443\u043a\u043e\u0432\u043e\u0434\u0441\u0442\u0432\u043e \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432&body=https:\/\/vc.ru\/finance\/123152-kak-vybrat-i-ocenit-obligacii-poshagovoe-rukovodstvo-dlya-novichkov»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/123152-kak-vybrat-i-ocenit-obligacii-poshagovoe-rukovodstvo-dlya-novichkov»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041a\u0430\u043a \u0432\u044b\u0431\u0440\u0430\u0442\u044c \u0438 \u043e\u0446\u0435\u043d\u0438\u0442\u044c \u043e\u0431\u043b\u0438\u0433\u0430\u0446\u0438\u0438: \u043f\u043e\u0448\u0430\u0433\u043e\u0432\u043e\u0435 \u0440\u0443\u043a\u043e\u0432\u043e\u0434\u0441\u0442\u0432\u043e \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432&body=https:\/\/vc.ru\/finance\/123152-kak-vybrat-i-ocenit-obligacii-poshagovoe-rukovodstvo-dlya-novichkov»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}6407 просмотров

Как правильно выбрать облигации?

Вопрос этот очень непростой. Сейчас много различных предложений по облигациям и «одно краше другого». Конечно, выбор облигаций очень сильно зависит от целей. Одним нужно сформировать денежный поток, другим максимизировать возможный доход при минимально возможном риске, третьи хотят спекульнуть в ожидании изменений процентных ставок и много-много другого. По облигациям и их оценке написаны многотомные труды и вариантов вложений в них огромное количество.

Сейчас много различных предложений по облигациям и «одно краше другого». Конечно, выбор облигаций очень сильно зависит от целей. Одним нужно сформировать денежный поток, другим максимизировать возможный доход при минимально возможном риске, третьи хотят спекульнуть в ожидании изменений процентных ставок и много-много другого. По облигациям и их оценке написаны многотомные труды и вариантов вложений в них огромное количество.Сегодня я покажу, как можно выбрать облигации для своего портфеля с точки зрения их качества.

Базовая идея достаточно проста — кредитный рейтинг облигаций определяет уровень надежности эмитента/бумаги. Чем ниже рейтинг, тем выше должна быть запрашиваемая инвестором доходность, и на хорошо развитых долговых рынках, есть премии к каждому кредитному рейтингу. Но проблема такой оценки в том, что она не дает понимания в таком вопросе: «насколько оправдана именно такая премия?» А может она должна быть на 1 процентный пункт больше, или наоборот меньше.

Решение этой задачи предложил Джонкарт. О его методе оценке я уже писал в своей статьей «Корпоративные бонды под табу для частного инвестора!». Вкратце: основной сутью метода является представление ожидаемого потока платежей (у облигаций купона и погашения тела) в виде математического ожидания, которое учитывает вероятность дефолта в каждом году. Оценка облигаций методом Джонкарта позволяет существенно легче сравнивать между собой облигации с разным кредитным рейтингом опираясь не только на потенциальную доходность, но и риск дефолта.

О его методе оценке я уже писал в своей статьей «Корпоративные бонды под табу для частного инвестора!». Вкратце: основной сутью метода является представление ожидаемого потока платежей (у облигаций купона и погашения тела) в виде математического ожидания, которое учитывает вероятность дефолта в каждом году. Оценка облигаций методом Джонкарта позволяет существенно легче сравнивать между собой облигации с разным кредитным рейтингом опираясь не только на потенциальную доходность, но и риск дефолта.

Совсем недавно я написал калькулятор на Python, который позволяет легко рассчитывать доходность облигации к погашению как классическим методом (Калькулятор облигаций! Часть 1), так и методом Джонкарта (Оценка облигаций методом Джонкарта. Калькулятор. Часть 2). Оба эти калькулятора открывают возможность обсчитывать большое количество облигаций с целью поиска перспективных из них для включения в свою облигационную часть инвестиционного портфеля.

Для наглядности продемонстрирую суть на следующих двух рисунках.

На первом рисунке зелеными точками показаны доходности Облигаций Федерального Займа (ОФЗ) в зависимости от дюрации. Поскольку их рейтинг в рублях российскими агентствами устанавливается как ААА (самый надежный), их можно считать безрисковыми. Кстати, те кто знаком с теорией вероятности сразу догадаются, что метод Джонкарта в этом случае превращается в классическую оценку облигаций. Красными крестиками отмечена доходность к погашению некоторых корпоративных и муниципальных облигаций, имеющие разные рейтинги, но просчитаны они на данном рисунке классическим методом. Ясно, что у инвестора появляется желание составить портфель из потенциально более доходных облигаций. Тем более, некоторые из них имеют инвестиционный рейтинг (напомню, что инвестиционными рейтингами считаются рейтинги до BBB включительно). Самое плохое на этом графике то, что мы не можем ответить на вопрос: а насколько указанная доходность соответствует вероятности дефолта для данной категории.

Ответ на это вопрос как раз виден на втором рисунке, на котором оценка корпоративных и муниципальных облигаций проведена по методу Джонкарта (они также выделены красными крестиками). Из такой оценки, очевидно, что математическое ожидание по многим бумагам отрицательно, и только у трех из них оно близко к доходности к погашению ОФЗ. Именно эти облигации и должны быть интересны инвестору, потому что с учетом дефолта доходность портфеля из таких бумаг стремится к доходности ОФЗ, а значит если риск дефолта не реализуется, то мы получим доходность выше при несущественном наращивании риска.

Из такой оценки, очевидно, что математическое ожидание по многим бумагам отрицательно, и только у трех из них оно близко к доходности к погашению ОФЗ. Именно эти облигации и должны быть интересны инвестору, потому что с учетом дефолта доходность портфеля из таких бумаг стремится к доходности ОФЗ, а значит если риск дефолта не реализуется, то мы получим доходность выше при несущественном наращивании риска.

Сегодня благодаря калькулятору облигаций, собственной базе SQL и паре вспомогательных программ, мне не составляет труда искать и оценивать любые облигации, как на российском, так и на иностранных рынках. И это существенно повышает качество облигационной части моих портфелей.

Куда вложить ₽100 тысяч: сравниваем гособлигации и банковский вклад :: Новости :: РБК Инвестиции

Источником стабильного дохода может стать государственный долг России. Прямо сейчас любой человек может дать бюджету в долг под фиксированный процент. В таком случае инвестор получит 7% годовых и даже сэкономит на налоге

Прямо сейчас любой человек может дать бюджету в долг под фиксированный процент. В таком случае инвестор получит 7% годовых и даже сэкономит на налогеФото: Unsplash

Купить облигацию — значит дать в долг. Заемщиком может выступить компания или целое государство. В России такие бумаги выпускает Министерство финансов; каждая бумага называется облигацией

федерального займа (ОФЗ). С помощью облигаций можно получать стабильный доход раз в полгода.

С помощью облигаций можно получать стабильный доход раз в полгода.

За пользование деньгами инвесторов российский Минфин платит держателям облигаций проценты раз в полгода. Такие проценты называются купоном. А в дату погашения ОФЗ министерство возвращает всю занятую сумму.

Сколько можно заработать?

Если вложить ₽100 тыс. в облигации федерального займа, то за два с половиной года можно заработать почти ₽17 тыс. За это же время вклад в крупном российском банке может принести в районе ₽13–15 тыс. Объясняем, как это работает.

Подробнее про облигации мы писали в отдельной статье. С ее помощью можно разобраться, какие вообще бывают облигации, что такое срок погашения, купон, как формируется цена и доходность. А в этой статье разберем на примере, как работают государственные облигации и сравним их с вкладом в банке.

Как выбрать облигацию?

Для примера возьмем гособлигацию № 25083. Эта ОФЗ привлекательна тем, что у нее фиксированный купонный доход в 7%, а дата погашения наступит совсем скоро: 15 декабря 2021 года. В других ОФЗ дата погашения может быть в 2031 или 2034 годах.

В других ОФЗ дата погашения может быть в 2031 или 2034 годах.

На сколько ОФЗ хватит ₽100 тысяч?

На 97 гособлигаций № 25083. Общая сумма всей сделки составит ₽99 611. Дело в том, что конечная сумма сделки формируется из нескольких факторов. Она зависит от рыночной цены облигации, комиссии брокера и накопленного купонного дохода. Разберем все по порядку.

Одна гособлигация № 25083 стоит ₽1000. Для удобства расчета Минфин устанавливает такую цену почти для всех облигаций при выпуске. Это называется номинальной ценой облигации.

Дальше на бирже она измеряется в процентах от этой цены, то есть от ₽1000. Процент меняется в зависимости от многих факторов. Это надежность эмитента , ключевая ставка Центробанка и дата выплаты купона. Чаще всего цена находится в диапазоне 97–103%.

Чтобы купить бумагу, надо открыть брокерский счет. Через РБК Quote счет можно открыть в «ВТБ Капитале». Все брокеры берут комиссии за обслуживание. Если покупать ценные бумаги через РБК Quote, комиссии будут такими:

- 0,3% с одной операции;

- ₽99 ежемесячно. Но эту комиссию нужно заплатить, только если вы совершите в месяц хотя бы одну сделку. Если в течение месяца вы ничего не купили и не продали, то платить не нужно;

- пополнить счет и вывести деньги на карту — бесплатно.

На момент написания заметки рыночная цена одной гособлигации № 25083 — 99,1%, или ₽991. За 97 штук получится ₽96 127.

К сумме ₽96 127 добавится накопленный купонный доход. Он входит в сумму автоматически, если по облигации уже начислялись купоны до того, как вы решили ее купить. В случае с гособлигацией № 25083 он составит ₽3087. Эта сумма вернется вам в полном объеме, когда Минфин в следующий раз заплатит купон.

Тогда у вас окажется вся сумма купонов, которую когда-либо платил Минфин по этой облигации с момента ее выпуска. Итого цена покупки за 97 штук будет равна ₽99 214.

Теперь нужно заплатить комиссию брокеру: 0,3% от ₽99 214 — это ₽297. Плюс ₽99, потому что была совершена хотя бы одна операция в месяц. Общая комиссия брокера составит ₽396.

Складываем ₽99 214 и ₽396 и получаем конечную сумму всей сделки — ₽99 611.

Как именно будут выплачиваться деньги?

По выбранной облигации Минфин платит купон каждые полгода — ₽34,9 за одну облигацию. Например, в день выплаты 19 июня 2019 года за 97 гособлигаций № 25083 инвестор получил ₽3385. Эти деньги можно было сразу вывести на карту или купить дополнительно три таких же или других гособлигаций.

Если держать бумагу до даты погашения, то по гособлигации № 25083 Минфин успеет заплатить пять купонов. В деньгах это ₽16 933.

Можно ли не платить налог?

Да: Федеральная налоговая служба России не берет налоги по купонам. Это закреплено в пункте 25 статьи 217 Налогового кодекса.

Из данного правила существуют исключения. Если инвестор продаст гособлигацию по более высокой цене, чем купил, придется заплатить налог на эту разницу. Лучший способ избежать этих выплат — не продавать ОФЗ, а купить и держать бумагу до самого погашения.

А если положить деньги на депозит?Сейчас ставки по вкладам в крупных российских банках находятся в диапазоне 5–7%. Самые большие проценты — по тем вкладам, в которых нельзя досрочно снять или дополнительно внести деньги. Когда у вклада есть такие функции, то ставка ниже.

Также у вкладов чаще всего есть опция капитализации процентов. Это значит, что за определенный период времени банк начисляет дополнительные проценты к сумме вклада, что в итоге может увеличить ставку.

В итоге, если купить по рыночной цене 97 гособлигаций № 25083 за ₽99,6 тыс. и не совершать больше никаких сделок до даты погашения этой облигации, 15 декабря 2021 года Минфин вам вернет ₽116,9 тыс.

Это выше доходности вклада, хоть и ненамного. Если положить ₽99,6 тыс. при банковских ставках 5–7%, то через 2,5 года банк вернет вкладчику около ₽113–115 тыс.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и схожи по принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.Акции или облигации — что выбрать начинающему инвестору?

Когда речь заходит о фондовой бирже, то многим на ум приходят акции и облигации. Про эти ценные бумаги слышали многие, но далеко не все понимают разницу и саму суть инвестирования. Здесь читатель узнает о разнице между акциями и облигациями. Также он поймет, какой вариант для него окажется наиболее подходящим.

Акции

Акции – ценные бумаги, которые выпускают компании для привлечения денег. Купив акции, человек, можно сказать, становится совладельцем компании. Конечно, стать полноценным акционером с правом голоса на собрании получится, если купить очень много акций. Но, даже имея небольшой пакет, инвестор будет получать дивиденды с прибыли эмитента. Более того, сами бумаги могут со временем расти в цене на рынке.

Итак, владелец акции имеет некую долю компании. Он даже претендует на получение части имущества, если компания разорится. Так как акционер имеет долю, хоть и небольшую, то он получает право на дивиденды, которые эмитент выплачивает из полученной прибыли.

Сами акции могут меняться в цене на фондовой бирже. Спекулянты ведут активную торговлю – покупают и продают бумаги для получения прибыли за счет разницы курсов. Для этого необходимо много учиться, владеть фундаментальным и техническим анализом, уметь прогнозировать и правильно реагировать на новости.

Консервативные инвесторы предпочитают вкладывать деньги в акции надежных компаний на долгий срок. Через отечественных брокеров есть возможность купить акции не только российских «голубых фишек», но и зарубежных надежных компаний. Подробная инструкция о том как купить акции есть на сайте https://internetboss.ru/kak-kupit-akcii/

Облигации

Торговля акциями сопряжена с рисками, ведь курс может пойти не в ту сторону, куда рассчитывал трейдер. Поэтому начинающие инвесторы часто рассматривают более надежные способы. Например, покупку облигаций.

Облигация отражает долговые обязательства. Эмитент (частная компания или государственная организация) выпускает облигации для привлечения денег на свое развитие. Инвестор, покупая облигацию, становится фактически кредитором эмитента. Т. е. компания обязана вернуть все деньги инвестору в конце срока жизни облигации (погасить бумаги). Также она обязуется выплачивать купон (процент), если речь идет о купонных облигациях.

Срок размещения, как правило, очень длительный. А купить бумаги каждый сможет на фондовом рынке.

Самыми надежными являются гособлигации, так как дефолт эмитента здесь очень маловероятен. Потенциальная прибыль не такая большая, однако ее хватит для защиты капитала от инфляции и даже выхода в плюс.

Именно риск дефолта эмитента может лишить инвестора денег. Поэтому не следует вкладывать деньги в бумаги неизвестных компаний. Доходность по корпоративным облигациям заметно выше, чем по государственным. Но выше и риски. Поэтому лучше вкладывать в облигации «голубых фишек».

Есть возможность торговать еврооблигациями. Они отличаются тем, что номинированы не в рублях, а в иностранной валюте. Купон может быть ниже, но зато инвестор защитит свой капитал от обесценивания отечественной валюты.

Что такое облигация, и как в них инвестировать более подробно можно узнать здесь https://internetboss.ru/investicii-v-obligacii/

Что выбрать?

Акции и облигации отличаются в корне. Акция подтверждает факт владения компанией. Бумаги находятся в обращении на фондовой бирже. Каждый имеет возможность приобрести акции и стать в какой-то степени совладельцем компании-эмитента.

Если говорить о дивидендах, то их нельзя назвать гарантированными. Время и размер выплаты зависит от общего решения на собрании акционеров. Стоит сказать, что крупные и авторитетные компании выплачивают дивиденды регулярно. Хотя бывает, что эмитент ничего не платит годами.

Дивиденды выплачиваются из части полученной за определенный период времени прибыли. Это может быть и 5, и 10, и 15 процентов. Точно определить нельзя, так как выплата назначается в размере фиксированной суммы за каждую акцию. Но часто дивиденды бывают выше, чем купон не только по гособлигациям, но и корпоративным.

Облигации не делают из инвестора совладельца компании. Облигацию можно сравнить с долговой распиской, только эти ценные бумаги торгуются на фондовой бирже. Любой может через брокерский счет купить у другого участника рынка облигации и получить право на купонные выплаты. Также их при желании можно продать на рынке.

Доходность по гособлигациям небольшая. Выше она по корпоративным облигациям. Плюс инвестирования в том, что облигации не могут подешеветь, так как у них есть фиксированная номинальная стоимость, по которой эмитент обязан выкупить бумаги в конце срок ее жизни.

А если говорить об акциях, то они меняются в цене на рынке. Ключевой фактор – финансовое положение компании и ее доход. Если спрос на бумаги растет, то они могут дорожать. И наоборот. Это дает возможность неплохо заработать в долгосрочной перспективе, либо даже в краткосрочной за счет спекулятивной торговли.

Фактически, инвестирование в акции может оказаться заметно прибыльнее, чем покупка облигаций. Зато при инвестировании в облигации все же меньше рисков, если доверять деньги надежным компаниям. Каждый человек уже сам определяет, исходя из своих целей, какой вариант ценных бумаг выбрать для инвестирования. Просто нужно помнить, что чем выше вероятная прибыль от вклада, тем выше и риски.

Чем акция отличается от облигации и в какие активы инвестировать

Акции и облигации: как выбрать лучшие инвестиции

Прежде чем погрузиться в мир инвестиций, необходимо глубоко изучить основы и принципы этого мира.

Знать, как правильно вкладывать деньги – это, прежде всего, разбираться в том, чем акция отличается от облигации — два ключевых варианта инвестиций. И те, и другие, приносят прибыль и влияют на эффективность инвестиционного портфеля, но ведут себя по-разному.

Предлагаем вам ознакомиться с простыми рекомендациями по выбору перспективных акций и долгосрочных активов.

Чем акция отличается от облигации

Прежде, чем задумываться о покупке акций компании, необходимо разобраться, что она из себя представляет. Акция – это небольшая доля владения компанией. Соответственно, купить акции, значит, стать одним из владельцев. Например, у Facebook выпущено примерно 2,905 млрд. акций. Купив 1000 из них, вы не станете столь же акционером, как и генеральный директор Марк Цукерберг, но будете нести прибыль и убытки в соответствии со своей долей во владении.

Если акция – это приобретаемая доля компании, то что такое облигация?

Облигация – это, по сути, вклад инвестора в компанию с заранее известной доходностью. То есть вы передаёте компании сумму, равную стоимости ценной бумаги, и получаете установленный процентный доход, а по истечении срока облигации она возвращает вам изначальную сумму. Сейчас инвесторам доступно множество видов облигаций:

• Казначейские. Выпускаются правительством и считаются одним из самых «железных» вложений.

• Корпоративные. Выпускаются отдельными компаниями. Менее безопасны, чем казначейские, так как испытывают влияние большего числа внешних факторов.

Облигационные инвесторы – это люди, для которых безопасность и стабильность стоят на первом месте. Вложение в облигации считается консервативной рыночной стратегией, но у этих ценных бумаг тоже есть риски:

• Процентный риск. Рыночная стоимость облигации снижается вместе с ростом ключевой ставки ЦБ (данный риск имеет значение только при необходимости досрочной продажи ценной бумаги).

• Кредитный риск (вероятность дефолта). Может возникнуть ситуация, когда компания, выпустившая ценную бумагу, не сможет по ней рассчитаться.

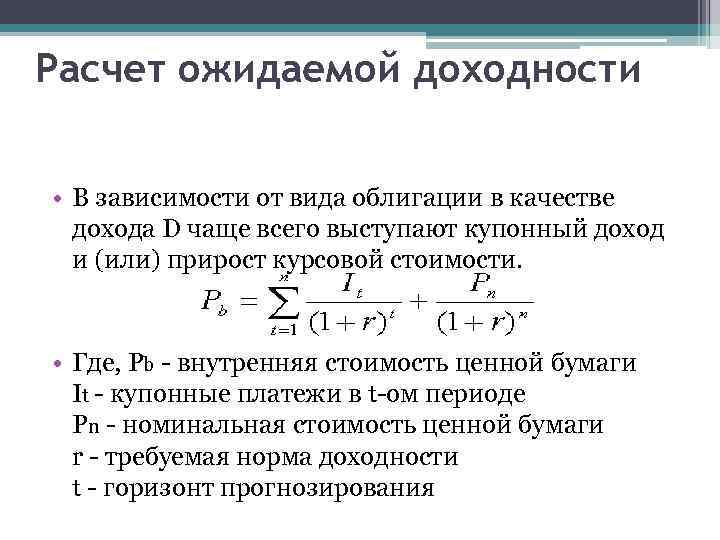

Чтобы понять, на какую прибыль можно рассчитывать при покупке облигации, инвесторы изучают доходность бумаги. Она может измеряться в заявленной процентной ставке, купонном доходе и доходности к погашению (инвестор получает процентные выплаты и прирост капитала при условии сохранения бумаги до погашения).

Как выбрать лучшие инвестиции

Перед тем, как активно заняться инвестированием, необходимо проанализировать своё финансовое положение и разработать финансовую стратегию, на основе которой выбираются инвестиции. Вот примерный перечень условий, которые нужно учитывать при подборе инвестиций:

• возраст;

• финансовое положение, включая чистый капитал и годовой доход;

• временной горизонт – на какой срок вы планируете вложить деньги;

• финансовые цели;

• способность терпеть риски и колебания стоимости ценных бумаг;

• инвестиционный опыт;

• налоговая ставка;

• другие инвестиции, которые, возможно, вы уже имеете (включая пенсионные накопления).

В конечном итоге, ваша инвестиционная цель должна определять соотношение акций к облигациям в портфеле. Например, нацеливаясь на увеличение капитала, вы становитесь инвестором роста. В этом случае необходим портфель, ориентированный на акции.

Если же вы сторонник стабильного периодического получения дохода от инвестиций, вы являетесь доходным инвестором, портфель которого преимущественно состоит из облигаций.

Честная оценка собственной толерантности к риску также помогает сориентироваться в поиске баланса между акциями и облигациями. Акции в долгосрочной перспективе более доходы, однако их стоимость сильно колеблется в коротких временных промежутках. Велика вероятность зафиксировать серьёзные потери в краткосрочной перспективе. Но при этом облигации не являются гарантом дохода. Цены на них снижаются в соответствии с повышением ключевой ставки.

Поскольку никто не может точно спрогнозировать будущее рынков акций и облигаций, многие эксперты рекомендуют инвесторам собирать сбалансированный портфель по простейшей причине – диверсификация снижает риск. Так, например, некоторые инвесторы вынуждены увеличивать долю облигаций в портфеле не потому, что хотят большей доходности, а для диверсификации пакета.

Читайте также: 6 основных ошибок начинающего инвестора

Как покупать акции и облигации

Разобравшись с предпочтительным балансом, вам необходимо продолжить исследования конкретных вариантов ценных бумаг. На этом этапе многие инвесторы обращаются к финансовым консультантам. Такая практика наиболее полезна и актуальна для начинающих. Если вы сбалансировали свой портфель, вы сделали большую часть сложной работы, которую нужно проделать в поиске хороших инвестиций.

Недавнее исследование Wells Fargo говорит, что 96% производительности в инвестициях определено тактическим и стратегическим балансом, а не выбором отдельных инвестиционных вариантов. Проще говоря, обращайте внимание на предпочтительное соотношение акций к облигациям и поддерживайте его.

Для начала инвестирования в облигации и акции необходимо открыть счёт у брокера. Для более быстрого старта и погружения в среду можно воспользоваться предложением от брокера широкого профиля, которая обеспечивает безопасность и даёт подсказки относительно инвестиционной стратегии.

Источник

Как работают муниципальные облигации?

Вы можете спросить: зачем нашему правительству выпускать облигации?

Причина проста:

Правительства или государственные учреждения иногда обнаруживают, что у них недостаточно денег для определенных гражданских проектов.

Они часто выпускают муниципальные облигации (муни), чтобы быстро собрать необходимые средства и пополнить свои бюджеты на государственные проекты. Эти облигации выпускают различные государственные учреждения и учреждения: штаты, города, страны и т. Д.

Что такое муниципальные облигации?

Муниципальные облигации — это долговые сертификаты, выпущенные штатами, городами или другими местными органами власти для сбора средств. Трейдеры и инвесторы прозвали их «мунис». Государственные учреждения финансируют такие проекты, как ремонт дорог, покупка открытых участков, модернизация систем и т. Д. Через эти облигации. Они естественно привлекательны, потому что часто имеют гарантии безопасности и налоговые льготы. Например, многие муниципальные облигации обеспечивают освобождение от уплаты федеральных налогов.

Как это работает?

Муниципальные облигации по-прежнему являются долговыми ценными бумагами, выпущенными этими организациями для держателей облигаций. Проще говоря, держатели облигаций ссужают деньги эмитенту облигаций через ссуду, подтвержденную облигацией. Когда наступает срок погашения облигации, держатели ожидают выплаты номинальной стоимости облигации. Срок погашения облигации наступает в дату, указанную на облигации. Сумма облигации на момент ее выпуска называется номинальной стоимостью. Он также известен как номинальная стоимость.

Чтобы побудить инвесторов ссудить деньги через облигации, эмитенты предлагают выплачивать проценты по облигациям. Федеральное правительство и правительство штата обычно освобождают эти интересы от федеральных налогов и налогов штата соответственно. Эмитент обычно выплачивает проценты каждые шесть месяцев до даты погашения облигации. К тому времени государственное агентство выплатит держателям облигаций сумму денег, представленную облигациями.

Основные характеристики муниципальных облигаций

Облигации обычно имеют купонный доход.Первоначально купон представлял собой отделяемую часть облигации, которую держатели облигаций использовали для получения процентов. Сейчас термин «купон» широко используется для обозначения годовой процентной ставки, выплачиваемой по облигации. Ставка — это процент от номинальной стоимости облигации.

Многие инвесторы не покупают первичный выпуск облигаций по их номинальной стоимости.

Обычно они просматривают рынок облигаций в поисках муниципальных облигаций, которые не продаются по номинальной стоимости. Цена облигации — это стоимость облигации, купленной и проданной в определенный период времени.Цена облигации также может быть выше или ниже ее фактической номинальной стоимости. Это будет зависеть от нескольких факторов, включая состояние экономики и рыночные условия. Цена облигации выражается в центах на доллар.

Например, если облигация на 10 000 долларов США продавалась за 9700 долларов, ее цена была бы указана как 97.

Рассмотрим доходность к погашению

Доходность облигации или доходность к погашению (YTM) является важной информацией для инвесторов. Это расчет общей суммы процентов плюс основная сумма, которая будет начислена, если инвестор сохранит ее до срока погашения.Он учитывает сумму, уплаченную за облигацию, плюс проценты до даты погашения.

Инвесторы обращают больше внимания на доходность, чем на процентную ставку или купон. Держатели облигаций могут видеть через доходность к погашению, какую сумму они получат позже, чтобы они могли лучше прогнозировать денежные потоки.

Муниципальные облигации — как они работают?

Существует два популярных типа муниципальных облигаций:

Первый называется муниципальными облигациями общего обязательства (GO) , а другой — муниципальные облигации с доходом .

Муниципальные облигации с общими обязательствами возлагаются на муниципалитеты, выпускающие их, по налогообложению своих субъектов. Это довольно популярно в США. Облигации GO выпускаются как крошечными городами, так и большими штатами. Крупные и мелкие инвесторы, новые и опытные трейдеры, покупатели из небольших графств и крупных штатов — все считают эти облигации стоящими. Облигации GO обычно выпускаются для финансирования общественных работ, таких как новые школы или канализационные системы.

GO munis считается более безопасной ставкой, чем Revenue munis.

Почему?

GO облигаций не зарезервированы против доходов от конкретного проекта, даже если они выпущены государственными организациями. Таким образом, хотя облигации GO могут быть выпущены для финансирования платных дорог, средства для погашения могут не поступать за счет платы за проезд. Некоторые облигации GO обеспечены специальными налогами на недвижимость, а другие — общими фондами.

Последние типы описываются как «обеспеченные полной верой и доверием» государственного учреждения-эмитента. Обычно предполагается, что организации, выпускающие облигации GO, имеют неограниченные полномочия взимать налоги для погашения долга.Однако бывают также случаи, когда государственная организация-эмитент имеет ограниченные или нулевые налоговые полномочия.

Типы облигаций GO

Фактически существует два подтипа облигаций GO:

- Облигации с общими обязательствами с неограниченным налогом

- Облигации с общими обязательствами с ограниченным налогом.

Выпуская облигации с неограниченным налогом GO , эмитент берет на себя обязательство повысить налоги без ограничений для обслуживания долгов по облигациям. У них более широкая налогооблагаемая база, поскольку эмитент может использовать налоги на имущество, налоги с продаж или другие адвалорные налоги.

Limited Tax GO облигации отличаются тем, что эмитент обязуется повышать налоги только до определенного уровня. Например, небольшой округ решает построить окружную больницу и выпускает облигацию Limited Tax GO. Жители могут согласиться на увеличение налога на медицинские услуги на 1,5% в течение следующих 3 лет, чтобы округ смог выплатить залог. Здесь понятно, откуда возьмутся деньги на погашение. В небольшом округе с меньшим количеством жителей налогооблагаемая база намного уже, чем в случае облигации Unlimited Tax GO.

Доходные муниципальные облигации

Доходные муниципальные облигации могут быть выпущены любым государственным учреждением, которое управляется как бизнес. Примерами могут служить местный водный район или управление общественного транспорта. Компании должны иметь собственные операционные доходы, соответствующие их операционным расходам. Для обеспечения облигаций используется определенный источник доходов. Это будет связано с проектом, который будут финансировать облигации. Это означает, что деньги на выплату держателям облигаций в перспективе поступят из доходов от проекта, который они будут финансировать.

Например, Город может выпустить облигации на доход для финансирования строительства местного стадиона. Городские власти будут использовать доход от аренды стадиона для выплаты держателей облигаций. Аналогичным образом, чиновники будут использовать любой другой доход, полученный от проекта, для погашения облигаций, которые их финансировали. Доходные облигации могут быть выпущены следующими организациями:

- Некоммерческие организации

- Корпорации в частном секторе, такие как колледжи, университеты и больницы

- Государственные предприятия, такие как службы водоснабжения и транспорта

Кто инвестирует в муниципальные облигации?

Федеральная резервная система составляет список наиболее распространенных держателей муниципальных облигаций.Это:

- Индивидуальные инвесторы

- Паевые инвестиционные фонды

- Фонды денежного рынка

- Компании по страхованию жизни

- Компании по страхованию жизни (имущество и от несчастных случаев)

- Закрытые инвестиционные фонды

- Коммерческие банки

- Иностранные инвесторы

За последнее десятилетие эти держатели увеличили свои вложения в муниципальные облигации. В меняющейся экономической ситуации это хорошая стратегия — инвестировать в гораздо более безопасный вариант защиты своего богатства.Рынок рассматривает муниципальные облигации как один из самых безопасных вариантов инвестирования.

Облигации 1M, основная сумма долга 3,7 трлн долларов

По данным SEC, на 31 декабря 2011 года в обращении находилось более одного миллиона различных муниципальных облигаций. Их совокупная основная сумма превышает 3,7 трлн долларов. Частным инвесторам принадлежит около 2,78 триллиона долларов США. Самыми распространенными инвесторами в муниципальные облигации являются состоятельные физические лица с высокими налогами на прибыль.Этих людей, скорее всего, привлекал безналоговый статус этих ценных бумаг. Эти типы инвесторов также предпочитали стабильный доход по облигациям над доходностью. Такое поведение существенно указывает на то, что поколение бэби-бумеров является наиболее частым инвестором в муниципальные облигации.

Как купить муниципальные облигации?

Самый простой способ приобрести муниципальные облигации — через инвестиционного брокера. Возможно, вам удастся найти брокера, который специализируется на облигациях, но подойдет любой биржевой маклер.Обычно они взимают комиссию за транзакцию от 0,5% до 3% от цены покупки. Минимальная сумма, которую вы можете приобрести, обычно составляет 5000 долларов, и она также увеличивается с шагом 5000 долларов.

Есть два простых способа инвестировать в муниципальные облигации:

- Вы можете приобрести облигации напрямую через своего брокера.

- Во-вторых, вы можете купить паевой инвестиционный фонд, инвестирующий в муниципальные облигации.

Давайте объясним:

Во-первых, вы можете купить отдельную муниципальную облигацию через дилеров по облигациям, банки и брокерские фирмы.В некоторых случаях вы можете приобрести его прямо в муниципалитете.

Во втором случае вы просто покупаете акции паевого инвестиционного фонда через традиционного или онлайн-брокера или напрямую у компании взаимного фонда. Компании с паевыми облигациями предлагают профессиональное управление портфелем облигаций. Управляющий фондом изучал, выбирал и покупал облигации для паевого инвестиционного фонда.

Преимущества муниципальных облигаций

Итак, мы уже увидели много преимуществ муниципальных облигаций. Они освобождены от налогов.Они отлично разнообразят ваше портфолио. Они также являются весьма безопасным вложением средств. Однако это не только преимущества. Некоторые муниципальные облигации имеют более высокую доходность по сравнению с другими инструментами с фиксированной доходностью.

Помните:

Будьте особенно осторожны при работе с определенными дилерами по облигациям и убедитесь, что они предлагают соответствующие облигации. Некоторые могут побудить вас купить сомнительные облигации, которые принесут пользу только их комиссии, а не вашему портфелю. Эти люди могут быть дилерами по конкретным облигациям и даже финансовыми консультантами инвестиционных фирм.

Обратите внимание, что не все дилеры и финансовые консультанты хорошо обучены работе со специальными инструментами, такими как муниципальные облигации. Для вас может быть серьезным недостатком последовать неправильному совету от кого-либо. Какие бы инструменты вы ни имели в виду, всегда разумно сначала провести собственное исследование. Узнайте все, что можно, о муниципальных облигациях, чтобы понять, какой тип действительно подходит вам.

Заключительные слова

Муниципальные облигации обладают множеством преимуществ для инвесторов.

Они помогут вам избежать или минимизировать налоги по мере роста вашего портфеля. Сделайте свою домашнюю работу, прежде чем броситься на рынок муниципальных облигаций и начать скупать все. Помните, что ни один инвестиционный инструмент сам по себе не совершенен. Муниципальные облигации могут быть не лучшим выбором для диверсификации вашего портфеля. Это особенно верно, если вы принадлежите к группе с низким налогом.

Однако, если вы относитесь к группе с высокими налогами, муниципальные облигации могут вам помочь. Это консервативные инвестиции, обеспечивающие не облагаемую налогом прибыль.Это привлекательное решение для диверсификации вашего инвестиционного портфеля.

Как выбрать подходящее финансовое приложение

Найдите финансовое приложение с оптимальным сочетанием функций, функциональности и безопасности.

От простых калькуляторов до платформ управления капиталом, которые также могут быть вашим собственным финансовым директором, есть бесчисленные приложения для составления бюджета и расходов на выбор. Прежде чем загружать и занимать больше драгоценного места в памяти телефона, важно выяснить, какие приложения действительно стоят вашего времени, а иногда и денег, и когда лучше всего продолжить поиск приложения, которое будет соответствовать вашим потребностям.

Проверка реальности: это легче сказать, чем сделать. Быстрая прокрутка магазина приложений может утомить вас — иногда кажется, что есть приложение практически для всего. При определении того, как выбрать подходящее финансовое приложение, вы можете избавиться от беспорядка, сосредоточившись на том, чего конкретно вы пытаетесь достичь, и на своих технических предпочтениях.

Дженнифер Джексон, основательница ADLT 101, которая проводит курсы по личным финансам, чтобы помочь миллениалам перейти во взрослую жизнь, говорит, что разные приложения для составления бюджета и расходов лучше работают для разных людей.Хотя ключевым моментом является поиск приложения, в котором есть функции, необходимые для достижения вашей финансовой цели, Джексон говорит, что вам также понадобится приложение, которое вам понравится. Ах да, управление финансами может быть забавным.

Когда вы ищете приложение, которое поможет вам управлять своими деньгами, обратите внимание на следующие пять советов:

1. Старт с цели

Важно помнить, что приложение — это инструмент. Лучшие приложения, которые помогут вам управлять своими деньгами, могут предложить идеи, рекомендации и помощь, поэтому вам следует попытаться определить, какие конкретные проблемы вы хотите, чтобы приложение помогло решить.

«Вы хотите, чтобы приложение помогло составить более эффективный бюджет или управляло и отслеживало ваш кредитный рейтинг?» — спрашивает Элисса Киркхэм, старший писатель по личным финансам в Student Loan Hero. Или, может быть, вы хотите лучше отслеживать свои расходы или найти способы улучшить эти привычки к сбережению. «Когда у вас есть конкретная цель, вам будет легче сузить круг вариантов», — говорит Киркхэм.

Конечно, было бы здорово, если бы вы могли получить одно финансовое приложение, которое делает все, что вам нужно и что вам нужно.«Мне еще предстоит его найти», — говорит Киркхэм. «Тем не менее, я обычно могу найти приложение, которое поможет мне решить денежную проблему более эффективным или полезным способом».

2. Ознакомьтесь с функциями перед тем, как погрузиться в

Помня о своей цели, рассмотрите потенциальные преимущества и недостатки различных приложений для составления бюджета и расходования средств.

«Убедитесь, что в нем есть нужные вам функции, прежде чем создавать учетную запись и загружать ее», — говорит Джексон.

Когда вы определяете, как выбрать подходящее финансовое приложение, важно, чтобы оно работало с вашим мобильным устройством или операционной системой планшета.Кроме того, подумайте, хотите ли вы связать приложение со своим банковским, брокерским или другим финансовым счетом, чтобы ваша информация могла быть автоматически загружена. Хотя его легко приклеить к мобильному устройству, возможно, вы тоже ищете для приложения, к которому можно получить доступ с вашего компьютера. Большой экран может быть полезен для некоторых более надежных финансовых программ.

Выбор правильного сочетания функций и функций может помочь убедиться, что вы действительно будете использовать приложение и получать от него пользу.В конце концов, сколько приложений вы скачали и никогда — или редко — использовали?

3. Изучите репутацию приложения (и поставщика)

Лучшие приложения, которые помогут вам управлять своими деньгами, могут быть созданы как крупными финансовыми учреждениями, так и менее известными компаниями. В любом случае, вы, вероятно, больше всего выиграете от хорошо изученного, протестированного и проверенного приложения.

Перед загрузкой нового приложения для составления бюджета и расходов вы можете определить, как давно оно было создано и просматривал ли его кто-нибудь еще, — говорит Джексон.Вы можете найти обзоры в своем магазине приложений и просмотреть самые первые обзоры, чтобы узнать возраст приложения.

Просмотрите обзоры приложений, чтобы помочь вам управлять своими деньгами перед загрузкой, обращая внимание как на положительные, так и на отрицательные отзывы. Знание того, что не нравится в конкретном приложении для составления бюджета и расходов, может быть столь же ценно, как и знание того, что им нравится. Если в приложении мало обзоров или вы не продаете те, которые доступны, вы можете поискать более подробные обзоры на веб-сайтах блоггеров, занимающихся личными финансами.

4. Учитывайте затраты и время.

Если вы видите приложение, которое помогает вам управлять своими деньгами, которое проверяет все ваши требования и имеет хорошие отзывы, скачайте его, чтобы попробовать. Некоторые приложения предоставляются бесплатно, поэтому единственное, что вам нужно сделать, чтобы начать работу, — это ваше время.

Некоторые приложения для составления бюджета и расходов требуют единовременной платы за загрузку, а другие могут взимать ежемесячную или годовую подписку. Если вы выберете приложение с платной загрузкой или подписку, подумайте, окупится ли авансовая стоимость в долгосрочной перспективе.Например, если вы платите за приложение, которое помогает отслеживать ваши расходы, вы можете найти области, в которых можно сократить расходы (интернет-магазины, кто угодно?) И сэкономить. Как и в случае со всеми подписками, убедитесь, что вы отменили их для любых приложений для составления бюджета и расходования средств, которые вы решили больше не использовать.

5. Храните личную информацию в безопасности

Когда вы думаете, как выбрать подходящее финансовое приложение, уделите особое внимание безопасности и защите себя в Интернете.

Получение хорошо проверенного приложения от надежной компании может быть хорошим началом, поскольку компания может часто обновлять приложение, добавляя новые функции безопасности или исправления ошибок.Если вы планируете подключить к приложению свой банк, кредитную карту или другие финансовые счета, возможно, вы захотите воспользоваться некоторыми специальными средствами защиты.

«Проверьте функции безопасности, такие как шифрование и двухфакторная аутентификация», — говорит Киркхэм. Шифрование может помочь предотвратить перехват передаваемых вами данных. Помимо ввода имени пользователя и пароля для входа в систему, двухфакторная аутентификация запрашивает дополнительную информацию, которую должен иметь только пользователь, например код, отправленный на ваше мобильное устройство.

При загрузке нового приложения и настройке учетной записи рассмотрите возможность использования пароля, который отличается от других ваших учетных записей и следует передовым методам работы с паролями, например с использованием комбинации букв, цифр и символов.

Используйте новое приложение для составления бюджета и расходов

Знание того, как выбрать подходящее финансовое приложение, может позволить вам принять обоснованное решение, когда вы ищете новый инструмент управления капиталом. Но даже самые лучшие приложения для составления бюджета и расходов бесполезны, если вы не привыкли их использовать.Когда вы это сделаете, вы сможете найти полезные идеи, которые помогут изменить ваши привычки, знания и даже баланс вашего банковского счета.

Как выбрать правильный бонг для вас

Руководство по покупке бонга с марихуаной

Марли Фумар и Амелия Сенс

Вы думаете о покупке нового бонга? Давайте будем честными: какой стоунер не всегда в поисках нового бонга? Но если ваш кусок сломан, или вам надоело его чистить, или если вы случайно заработали дополнительные деньги, или если вам нужно обновить свою смолистую старую трубку, или если вы просто в настроении для нового кайфа, то вы, вероятно, серьезно думаете о покупке нового бонга.Даже если вы полностью довольны своим текущим изделием, каждый бонг может использовать партнера или группу других устройств.

Даже не думая о трубках, чиллах, паровых валиках, испарителях или любых других устройствах, используемых для курения, покупка бонгов может быть ошеломляющей. Есть так много разновидностей на выбор, включая стекло, акрил / пластик, керамику и дерево (по большей части бамбук). Конечно, стекло — это классика, и это материал, с которым сложно ошибиться. Пластиковые бонги — самые дешевые (но все же эффективные) бонги, керамические бонги часто бывают сумасшедшими, забавными и красивыми, а бамбук отличается прочностью и стилем.Покупка бонга в конечном итоге является вопросом личных предпочтений, и для получения всех знаний о существующих вариантах могут потребоваться годы опыта и знаний. Надеюсь, я смогу хотя бы указать вам правильное направление или дать вам лучшее представление о том, какой тип бонга вы ищете.

Первый вопрос, который вы должны задать себе: для чего будет использоваться этот бонг? Все мы знаем очевидный ответ, но конкретнее: что будет с окружением бонга? Вы собираетесь использовать его один раз в неделю или трижды в день? Собираетесь ли вы использовать его как личную вещь или передавать, когда люди тусуются? Собираетесь брать его с собой в поездки? Для вас важны технические детали? Как часто (будьте честны со своим ленивцем) вы собираетесь его чистить? Все эти факторы должны повлиять на ваш процесс принятия решения, когда вам придет время выбирать бонг, будь то первый или пятнадцатый.

Если это ваш первый бонг, помните о емкости легких. Если вы купите бонг со слишком большим количеством перков или слишком высоким, чтобы вы могли хорошо очистить его, вы не останетесь довольны. Если вы никогда не наполняете камеру дымом в бонге, вы не максимально раскрываете потенциал своего предмета. С другой стороны, если вы наполняете камеру, но не можете очистить ее за один удар, у вас останется не совсем свежий дым, что может привести к несвежему второму удару. Размеры камеры и мундштука также влияют на то, как курит бонг.Бонги, диаметр которых меняется по длине камеры, трудно очистить, особенно если бонг сужается кверху. Слишком широкий мундштук или патрубок также будет препятствовать контролю над ударом, поэтому перед покупкой убедитесь, что вам удобно пользоваться бонгом. Снова и снова говорят, что «больше — не всегда лучше», и это остается верным в мире бонгов.

У больших бонгов больше шансов сломаться. Они занимают больше места и, следовательно, чаще мешают другим занятиям.Хотя по большим бонгам, как правило, приятно биться, убедитесь, что у вас есть безопасное место для хранения бонга (любого предмета, но особенно большого), которое снизит вероятность поломки. И, говоря о взломе … решите, будете ли вы единственным, кто будет использовать бонг. Друзья, которые не знают, как нельзя просто ронять лед на ледокол или перки, или которые не знают, как не вынимать нижнюю часть из шариков, или которые не знают, как правильно удерживать бонг, являются бонги номер один ломаются.Если просто положить бонг на стол в гостиной или в гараже, он подвергнется большему риску получить удар ногой или ударами или опрокинуть его, чем если держать его на полке над сушилкой для одежды или заправлять под кровать, но нам часто нравится выпендриваться. наши лучшие вещи нашим друзьям.

Технический, легко разбиваемый стеклянный бонгЕсли вы планируете быть единственным, кто будет пользоваться своим бонгом, и уверены, что он будет в безопасности, вам следует попробовать действительно технический бонг. Хотя они могут быть дорогими, производимые ими прохладные, чистые удары и оптимальное поглощение ТГК стоят дополнительных денег.Обычно технические детали — это стекло; Также на ум приходят насадки, диффузоры, перки, брызговики, ледоуловители и золоуловители. Хрупкое или ненадежное стекло также лучше всего использовать для личного или контролируемого использования, и эти изделия остаются успешными благодаря своему сложному и зачастую красивому дизайну.

Однако не отчаивайтесь от покупки стеклянных изделий только из-за их хрупкости. Существует множество довольно прочных стеклянных бонгов, которые идеально подходят для повседневного использования.Мягкое стекло обычно имеет хорошую толщину (но будьте осторожны, устанавливая его слишком грубо, потому что стекло тоньше в выдутой нижней камере). Стеклянные прямые трубки или бонги для стаканов также достаточно прочны для частых занятий и для передачи из рук в руки, если высота не слишком велика. Размышляя о стеклянных бонгах, вы неизбежно должны думать о насадках: улавливателях золы, чашах для вечеринок (мужские), дополнительных перколяторах, отдельных защелках, улучшенных нижних стволах (женские) и т. Д.Я видел, как стоунеры менялись местами и строили свои привязанности, как легго. Конечно, качественный бонг без каких-либо добавлений может быть идеальным по своей простоте и структуре, но аксессуары определенно являются поводом для размышлений.

Мягкий стеклянный бонгСтеклянные бонги настолько разнообразны, что заслуживают отдельной статьи. Если вы из тех, кто заботится о прозрачности (или ее отсутствии) воды в вашем бонге, вы можете получить прозрачный стеклянный бонг. Если вы тот, кто захочет ударить своим бонгом, лежа в кресле или гамаке, вы можете получить изогнутый бонг, который будет направлять дым обратно к вам, и вам не придется сидеть прямо над ним.Если вы хотите максимально простую очистку, избегайте дополнительных перков и брызгозащитных кожухов. Если вам нравится очень освежающий напиток, убедитесь, что вы нашли бонг с ловушкой для льда (а если у вас есть мини-холодильник или пивной холодильник, возьмите бонг, который поместится внутри, чтобы охладить его, пока он не используется, но никогда не кладите ваш кусок стеклянной чаши внутри, иначе он может треснуть из-за температурного удара пламени при курении). Есть также разные способы направления дыма в стеклянные бонги: подумайте о разнице между Helix и Roor.Если вам нужно что-то красочное, стеклодувы в значительной степени являются изобретателями крутых цветов и цветовых сочетаний.

Керамический бонгКерамический бонг, как правило, меньше, чем многие стеклянные бонги, потому что материал тяжелее, но при этом они по-прежнему обладают очень чистым вкусом. Они тоже могут иметь множество цветовых сочетаний и рисунков, потому что все, что приходит в голову художнику, можно нарисовать на керамической поверхности. Камеры керамических бонгов, как известно, бывают самых разных форм: от грибов до полумесяца, от гномов до абстрактов.Керамические бонги необычной формы отлично подходят для украшения и демонстрации. Из-за своей формы эти бонги особенно трудно чистить, поэтому нерегулярное или нечастое использование является оптимальным, если вы хотите продлить срок службы керамического скульптурного бонга. Есть, конечно, и керамические бонги обычных форм, которые зачастую дешевле стеклянных, а также более прочные. Одним из недостатков (по крайней мере, на мой взгляд) является то, что керамические бонги никогда не позволяют пользователю видеть воду внутри них, поэтому, если вы не отслеживаете точно, сколько вы выкурили через воду, трудно определить, когда она начнет грязный.

Пластиковый бонг с легким доступомПластиковые (или акриловые) бонги обычно полупрозрачны (похожи на бонги из прозрачного стекла, но часто окрашены), так что пользователь может видеть качество воды в бонге. Очевидные недостатки пластиковых бонгов заключаются в том, что они не стеклянные (без перков, ледяных ловушек или охлаждающих веществ), а также могут ослабить вкус хорошей травы. Если вам нравится использовать углеводы и эффективно очищать свой бонг быстрым вздохом, многие пластиковые бонги подходят вам, потому что они содержат углеводы.В остальном пластиковые бонги могут стать отличным вложением средств. Может быть, у вас не хватает денег, может быть, вам просто нужен запасной, чтобы взять его с собой в поездки на фестивали, может быть, вы берете его в поход на озеро и не ожидаете, что сможете отслеживать его надолго … это лишь некоторые из веских причин купить пластиковый бонг.

BooTube, компания из Гавайев, производит высококачественные бамбуковые бонги.Не намного тяжелее и так же (если не больше) прочнее, как пластиковый бонг, бамбуковый бонг. «Бонг» происходит от тайского слова baung, которое обозначает цилиндрическую бамбуковую трубку, из которой люди в Таиланде и других местах курили тысячи лет.Так что, если вы действительно хотите быть аутентичным, используйте бамбуковый бонг. Они служат долго и могут поставляться с металлической или стеклянной чашей (стекло, вероятно, будет дороже). Бамбуковые бонги также могут быть чрезвычайно декоративными из-за их естественной привлекательности и способности художника вырезать или выжигать на них красивые рисунки.

Теперь, когда вы больше осведомлены о своих вариантах покупки бонгов, второй вопрос, который вы должны задать себе, — сколько денег вы готовы потратить. Бонги могут быстро стать дорогими, но если вы знаете, какие атрибуты вам нужны, то найти идеальный в пределах вашего ценового диапазона будет намного проще.