Инвестиции — CarMoney

Итоги деятельности

Читайте также

Итоги 9 месяцев 2022 года

Подробнее

Информация об условиях и порядке привлечения средств

Подробнее

4 307 300 000 ₽

Кредитный портфель по состоянию на 01.07.2022

8 279 934 000 ₽

Рыночная стоимость залогов по состоянию на 01.07.2022

Наш рейтинг

2022 Рейтинговое агентство «РА Эксперт»

Рейтинг кредитоспособности на уровне ruBB-

2021 Рейтинговое агентство «РА Эксперт»

Рейтинг кредитоспособности на уровне ruBB-

2 место в рэнкинге стоимости привлечения нового клиента

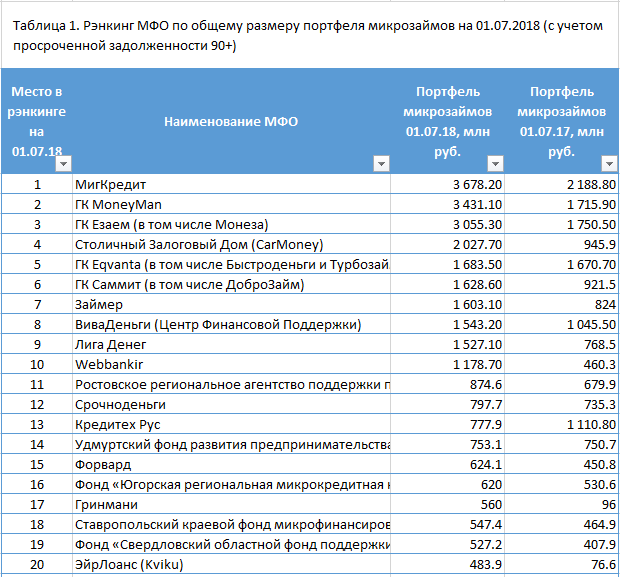

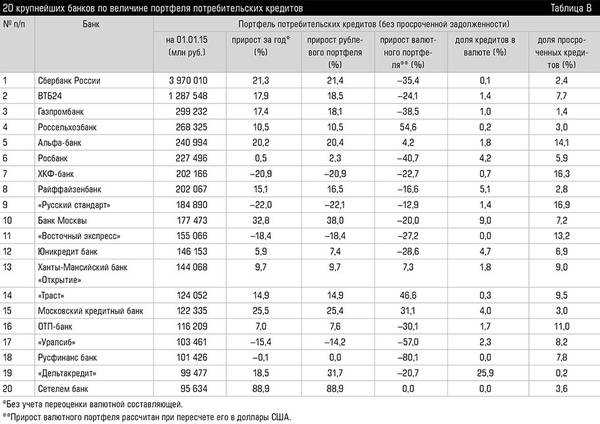

3 место по портфелю потребительских микрозаймов

2021 Исследование портала Brobank.

ru

ruМобильное приложение CarMoney вошло в ТОП-5 приложений МФО

2019 Национальное Рейтинговое Агентство (НРА)

1 место по портфелю компаний, выдающих займы с обеспечением

3 место в сегменте Installments

2019 Рейтинговое агентство «РА Эксперт»

3 место по портфелю потребительских микрозаймов

2018 Национальное Рейтинговое Агентство (НРА)

1 место по портфелю компаний, выдающих займы с обеспечением

2 место в сегменте Installments

2018 Рейтинговое агентство «РА Эксперт»

2 место по портфелю потребительских микрозаймов

3 место по объему выданных потребительских микрозаймов

Инвестиционные

продукты CarMoney

Доходный

С ежемесячной выплатой процентов

Доходность в год

Срок займа

12 месяцев

Сумма инвестиций

от 1,5 млн ₽ — для физических лиц

от 500 000 ₽ — для юридических лиц

Частичное пополнение

500 000 ₽ — 1,4 млн ₽

- Только полный возврат с уведомлением за 1 месяц

Не является публичной офертой

Выбрать

Накопительный

С выплатой процентов в конце срока

Доходность в год

Срок займа

12 месяцев

Сумма инвестиций

от 1,5 млн ₽ — для физических лиц

от 500 000 ₽ — для юридических лиц

Частичное пополнение

500 000 ₽ — 1,4 млн ₽

- Только полный возврат с уведомлением за 1 месяц

Не является публичной офертой

Выбрать

Преимущества

Рейтинговое агентство «РА Эксперт»

Рейтинг кредитоспособности на уровне ruBB-

Высокая доходность

Инвестируйте с доходностью до 14% годовых

Стабильность

Вкладывайте в высоко-маржинальный бизнес со стабильным доходом

Безопасность

Каждый рубль ваших инвестиций обеспечен залогом в 2 рубля

Широкая сеть

CarMoney — компания с широкой агентской сетью в 68 регионах России

Постоянный рост

Наша компания показывает постоянный рост с 2016 года

Залоговый портфель

Ежемесячно залоговый портфель растет относительно уменьшения суммы займа

Как начать инвестировать

Заявка на инвестиции

Оставить заявку

Договор инвестиционного займа

Список договоров

Переведите сумму инвестиций

Forbes Russia. Деньги из-под капота: стартап CarMoney хочет приучить россиян к розничным займам под залог авто.

Читать.

Деньги из-под капота: стартап CarMoney хочет приучить россиян к розничным займам под залог авто.

Читать.

Антон Зиновьев, основатель CarMoney

Заявка на инвестиции

Номер телефона*

Город*

Не является публичной офертой

Согласен(а) на обработку персональных данныхНаши инвесторы уже заработали

1450261326 ₽

скачать приложение

Москва

Онлайн-сервис по выдаче

займов под залог авто

Для инвесторов:

Юридическим лицам

Спецтехники

ПТС без отказа

ПТС онлайн на карту

ПТС без справок о доходах

ПТС пенсионерам

Авто ПТС автомобиля

Грузовых автомобилей

ПТС с выездом специалиста

ПТС быстро

ПТС с плохой КИ

© 2023 CarMoney. Все права соблюдены.

Все права соблюдены.

⚡Высокодоходные облигации⚡ 🧐На фоне экономического кризиса, когда снижается доходность традиционны

Mistika9118 сентября 2022 в 6:53

⚡Высокодоходные облигации⚡

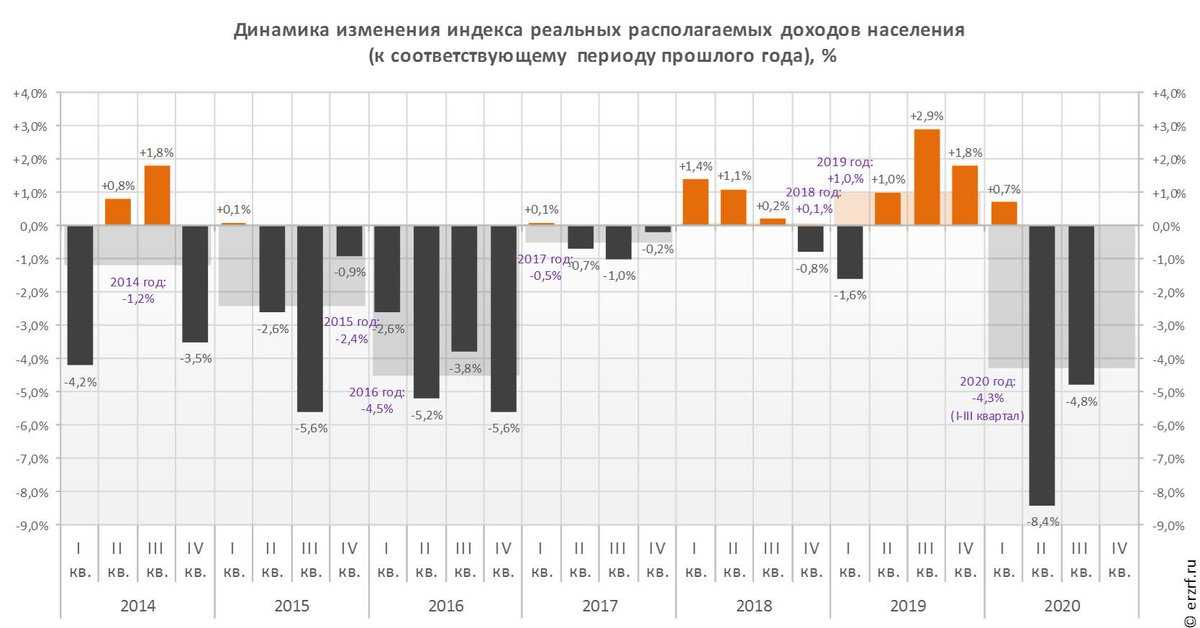

🧐На фоне экономического кризиса, когда снижается доходность

традиционных инвестиций, набирают популярность более

прибыльные, но рискованные активы – высокодоходные

облигации (ВДО).

🔶Что такое высокодоходные облигации❓

Высокодоходными можно считать облигации с доходностью выше, чем в среднем по рынку. Эти бумаги выпускаются в небольшом🤏 объеме компаниями с рейтиногом категории В и ниже.

Например в 2022 году “хитом инвестиционного сезона” в области ВДО стали микрофинансовые организации.

👉Имея рейтинг категории B со стабильным или позитивным прогнозом, МФО предлагают инвесторам 12-16% годовых по облигационным займам.

➕Достоинства ВДО.

Растущая популярность ВДО среди инвесторов обусловлена рядом преимуществ этого актива:

🔸 Высокий процент по купонным выплатам.

ВДО предлагают от 12 до 20% годовых.

🔸 Низкая ликвидность.

Этот недостаток важен для инвесторов, желающих заработать на спекуляции ВТО.

Высокодоходные облигации выпускаются в небольшом объеме, поэтому их вряд ли

удастся купить или продать по адекватной цене. На рынке может не оказаться

достаточного количества облигаций, цены поднимутся, и выгодная покупка станет

невозможна. Или наоборот, слишком мало покупателей захочет купить этот актив, он

подешевеет, что сделает нерентабельной его продажу.

❗Риски ВДО.

🧐Основная опасность, связанная с инвестированием в ВДО – риск дефолта, когда

эмитент облигации окажется не в состоянии выплатить свой долг.

Если компания заявляет о своей неплатежеспособности, вкладчикам лучше принять потерю и распрощаться со своими деньгами.

👉De jure, они могут вернуть свои средства,

но только после того, как компания-банкрот выплатит свои долги по налогам и

зарплатам – de facto, практически никогда.

🔶Как избежать рисков при покупке ВДО❓

🤔Чтобы не стать жертвой “сладких обещаний”, при покупке ВДО нужно анализировать

финансовую отчетность компании-эмитента.

🔸 Низкая ликвидность.

Этот недостаток важен для инвесторов, желающих заработать на спекуляции ВТО.

Высокодоходные облигации выпускаются в небольшом объеме, поэтому их вряд ли

удастся купить или продать по адекватной цене. На рынке может не оказаться

достаточного количества облигаций, цены поднимутся, и выгодная покупка станет

невозможна. Или наоборот, слишком мало покупателей захочет купить этот актив, он

подешевеет, что сделает нерентабельной его продажу.

❗Риски ВДО.

🧐Основная опасность, связанная с инвестированием в ВДО – риск дефолта, когда

эмитент облигации окажется не в состоянии выплатить свой долг.

Если компания заявляет о своей неплатежеспособности, вкладчикам лучше принять потерю и распрощаться со своими деньгами.

👉De jure, они могут вернуть свои средства,

но только после того, как компания-банкрот выплатит свои долги по налогам и

зарплатам – de facto, практически никогда.

🔶Как избежать рисков при покупке ВДО❓

🤔Чтобы не стать жертвой “сладких обещаний”, при покупке ВДО нужно анализировать

финансовую отчетность компании-эмитента.

5 крупнейших микрофинансовых компаний

Микрофинансирование — это способ предоставления небольших сумм финансирования, сбережений, страхования и других связанных финансовых услуг малообеспеченным работающим лицам или семьям, предпринимателям и малым предприятиям, которые не имеют доступа к традиционным источникам таких финансовых услуг.

Основным видом деятельности большинства микрофинансовых компаний является предоставление небольших займов, называемых микрозаймами или микрокредитами, обычно в пределах нескольких сотен долларов, предпринимателям или работающим беднякам в менее развитых странах.

Хотя некоторые микрофинансовые ссуды выдаются по процентным ставкам, значительно превышающим средние ставки по кредитам в традиционных финансовых учреждениях, они обеспечивают необходимое финансирование, предназначенное для того, чтобы помочь людям с низким доходом или иным образом неблагополучным доходом улучшить свое экономическое положение.

Key Takeaways

- Микрофинансирование позволяет предпринимателям и владельцам малого бизнеса в бедных или сельских районах получать небольшие суммы финансирования, которые было бы трудно получить в противном случае.

- Микрофинансирование, ориентированное в первую очередь на менее развитые страны, приветствуется как способ содействия экономическому росту, расширению доступа к финансовым услугам и процветанию.

- Для облегчения и организации этой формы кредитования и предоставления финансовых услуг возникло несколько микрофинансовых организаций. Здесь мы рассмотрим только 5 выдающихся.

Микрофинансовые организации

Помимо микрокредитов, микрофинансовые организации (МФО) также предоставляют такие услуги, как микросбережения и микрострахование. Микросберегательные счета позволяют физическим лицам размещать небольшие суммы денег в финансовом учреждении без требований к минимальному балансу.

Микрострахование, которое варьируется от таких продуктов, как страхование урожая, до страхования жизни, предлагает людям возможность получить небольшие страховые полисы с соответственно небольшими премиями.

Некоторые МФО являются некоммерческими организациями, но нарастает тенденция к увеличению числа МФО, ориентированных на получение прибыли, которые стремятся получить солидную прибыль для инвесторов. Даже крупные банки, такие как Citigroup Inc. (NYSE: C), занялись микрофинансированием.

Вот пять крупнейших и наиболее влиятельных МФО на сегодняшний день.

1. Предприятия Тихоокеанского сообщества

Pacific Community Ventures была основана в 1998 году и предоставляет микрофинансовые кредиты малым предприятиям в Калифорнии. Суммы кредита варьируются от 10 000 до 20 000 долларов США с целью создания качественных рабочих мест и инвестиций на благо общества. Компания работает с предприятиями, политиками и влиятельными инвесторами, чтобы реализовать свое видение лучшего общества. Помимо предоставления ссуд малым предприятиям, Pacific Community Ventures стремится предоставлять консультации и наставничество, чтобы малые предприятия добились более высокой степени успеха. Компания выдала кредитов на сумму 25 миллиардов долларов.

2. Корпорация по финансированию малого бизнеса CDC

Основанная в 1978 году, CDC Small Business Finance Corp. предоставляет малым предприятиям в Аризоне, Калифорнии и Неваде капитал, кредиты и финансовые услуги, независимо от бизнес-цикла, в котором находится компания. Сюда входят как небольшие стартапы, так и устоявшиеся компании. Компания выдала кредитов на сумму 20,7 млрд долларов и создала 269 000 рабочих мест.

Сюда входят как небольшие стартапы, так и устоявшиеся компании. Компания выдала кредитов на сумму 20,7 млрд долларов и создала 269 000 рабочих мест.

3. BRAC США

Одной из старейших существующих МФО является BRAC, основанная в 1972 в Бангладеш. BRAC USA является филиалом в Северной Америке. BRAC USA предоставляет широкий спектр услуг в области прав человека, образования, здравоохранения и экономического развития, включая гранты и кредиты для малого бизнеса, жилищную помощь и услуги микросбережений. BRAC USA работает в 11 странах и оказывает помощь 100 миллионам человек. Компания выдала кредитов на сумму 2,3 миллиарда долларов.

4. Grameen America Inc.

Grameen Bank, основанный в Бангладеш в 1983 году, имеет честь быть лауреатом Нобелевской премии мира МФО. Он возник в результате работы его основателя Мухаммада Юнуса, в исследованиях которого впервые появилась концепция предоставления микробанковских услуг и необеспеченных кредитов для бедных с целью сокращения бедности. Помимо предоставления микрокредитов и других банковских услуг, банк также реализует программу недорогого жилья, получившую награду World Habitat в 1998.

Помимо предоставления микрокредитов и других банковских услуг, банк также реализует программу недорогого жилья, получившую награду World Habitat в 1998.

Ожидается, что к 2027 году мировой рынок микрофинансирования достигнет 394,8 млрд долларов США.

В 2008 году Grameen также расширила свою деятельность в Соединенных Штатах, известных как Grameen America. Grameen America работает в 15 городах с целью предоставления кредитов, сберегательных программ, финансового образования и предоставления кредитов женщинам. Компания оказывает помощь 133 300 женщинам и выдала кредиты на сумму 1,75 миллиарда долларов.

5. Кива

Основанная в 2005 году со штаб-квартирой в Сан-Франциско, Kiva является некоммерческой МФО, которая работает в США и более чем в 80 других странах мира. Операционный метод Kiva для предоставления микрофинансового кредитования заключается в создании платформы краудфандинга или однорангового кредитования (P2P), которая позволяет физическим лицам кредитовать напрямую заемщиков в других странах, у которых нет доступа к традиционным источникам финансирования. Kiva предоставляет беспроцентное финансирование для малого бизнеса, образования и медицинских услуг, таких как чистая вода. Kiva выдала кредитов на сумму более 1,6 миллиарда долларов.

Kiva предоставляет беспроцентное финансирование для малого бизнеса, образования и медицинских услуг, таких как чистая вода. Kiva выдала кредитов на сумму более 1,6 миллиарда долларов.

Что такое процентная ставка микрофинансирования? — MicroVest

1 марта 2019 г.

Что такое процентная ставка по микрофинансированию?

Микрожилет | 1 марта 2019 г.

Вера MicroVest в силу ответственного финансирования для обслуживания населения, не получающего и не получающего банковских услуг, очевидна в нашем портфеле, состоящем в основном из (1) инвестиций в микрофинансовые (МФО) и кредитные учреждения малого и среднего бизнеса (МСП) в развивающиеся и пограничные рынки.

Однако успех этого подхода возможен только в том случае, если ответственные финансовые учреждения работают таким образом, чтобы обслуживать и защищать клиентов. Дело не только в морали — прозрачность и справедливость являются отличительными чертами любого сильного финансового учреждения. Что хорошо для заемщика, то хорошо и для инвестора.

Что хорошо для заемщика, то хорошо и для инвестора.

Этот идеал отражен в нашем процессе должной осмотрительности, в ходе которого изучается, среди прочего, то, как кредиторы МФО и МСП рассчитывают процентные ставки по выдаче кредита. Направляя наши инвестиции в те учреждения, которые предлагают справедливые и конкурентоспособные ставки, мы усиливаем финансовое влияние нашего капитала, способствуя прозрачности и помогая уменьшить влияние проблемных кредиторов.

Как формируются процентные ставки

Процентные ставки ответственных финансовых учреждений различаются в зависимости от кредитной структуры и страны. Среди организаций в нашем портфеле мы обычно видим среднюю процентную ставку 25% по микрофинансированию и кредитам для малого и среднего бизнеса.

Эти ставки представляют собой значительное снижение по сравнению с ставками в 300% или выше, которые хищнические кредиторы исторически взимали с предприятий с недостаточным уровнем обслуживания. Сегодняшние ставки являются продуктом трех ключевых факторов:

Операционные расходы, связанные с андеррайтингом

Ответственное и добросовестное андеррайтинговое кредитование — это детальный и сложный процесс. На многих рынках кредитные специалисты обращаются непосредственно к клиенту, чтобы оформить кредит, что часто означает поездки на большие расстояния в условиях плохой инфраструктуры. Разветвленная сеть отделений также необходима для обслуживания клиентов в слаборазвитых районах, что требует дополнительных накладных расходов, обычно в 4-5 раз превышающих средний западный розничный банк.

На многих рынках кредитные специалисты обращаются непосредственно к клиенту, чтобы оформить кредит, что часто означает поездки на большие расстояния в условиях плохой инфраструктуры. Разветвленная сеть отделений также необходима для обслуживания клиентов в слаборазвитых районах, что требует дополнительных накладных расходов, обычно в 4-5 раз превышающих средний западный розничный банк.

Стоимость финансирования на развивающихся рынках

Средняя стоимость финансирования микрофинансовой ссуды составляет около 9%, (2) большая часть которой определяется базовыми ставками правительства. В Перу, например, доходность 5-летних государственных казначейских облигаций составляла около 5,5 % на конец января 2019 года. -5% надбавка за риск добавляется к ставке, по которой правительство может брать кредиты.

Профиль риска заемщика

Хотя убытки ответственных финансовых учреждений, в которые мы инвестируем, меньше, чем портфели западных потребительских долгов, кредитных карт и коммерческих кредитов, риск убытков увеличивает стоимость любого финансового учреждения. Учреждения в нашем портфеле имеют средний уровень списания около 1%, (3) хотя он варьируется в зависимости от страны и учреждения. Эти низкие показатели дефолтов являются результатом многолетнего изучения клиентов и создания правильного управления, контроля, надзора и стимулов для ответственного обеспечения этого огромного рынка.

Учреждения в нашем портфеле имеют средний уровень списания около 1%, (3) хотя он варьируется в зависимости от страны и учреждения. Эти низкие показатели дефолтов являются результатом многолетнего изучения клиентов и создания правильного управления, контроля, надзора и стимулов для ответственного обеспечения этого огромного рынка.

Взгляд в будущее

Постоянные инновации, включая новые технологии, лучшее образование и расширение масштабов, помогли снизить показатели в большинстве стран. Технологии позволяют более эффективно работать с клиентами МФО и МСП в цифровом виде, сокращая накладные расходы. Расширение финансовой инфраструктуры во многих странах прокладывает путь к здоровой конкуренции, что, в свою очередь, повышает доступность инновационных и доступных финансовых продуктов. Точно так же все больше стран создают нормативно-правовую базу и кредитные бюро для микрофинансирования, повышая прозрачность и конкурентоспособность ценообразования.

Опыт MicroVest в области должной осмотрительности

MicroVest считает, что характер учредителей, руководства и владельцев учреждения является надежным показателем его финансовой жизнеспособности. Любой кредитор, несправедливо относящийся к клиентам, в конечном итоге будет представлять серьезные риски для любого инвестора. Чтобы оценить характер и его влияние на наш портфель, мы тщательно проверяем каждую потенциальную инвестицию. Мы внимательно оцениваем ставки погашения, взимаемые процентные ставки, политику взыскания долгов и уровень долга, чтобы гарантировать, что учреждение справедливо относится к клиентам. Мы также выезжаем на места, встречаясь непосредственно с головным офисом и выборкой филиалов и заемщиков.

Любой кредитор, несправедливо относящийся к клиентам, в конечном итоге будет представлять серьезные риски для любого инвестора. Чтобы оценить характер и его влияние на наш портфель, мы тщательно проверяем каждую потенциальную инвестицию. Мы внимательно оцениваем ставки погашения, взимаемые процентные ставки, политику взыскания долгов и уровень долга, чтобы гарантировать, что учреждение справедливо относится к клиентам. Мы также выезжаем на места, встречаясь непосредственно с головным офисом и выборкой филиалов и заемщиков.

1. Более 90% портфеля MicroVest равномерно распределено между МФО и кредитными учреждениями МСП. Оставшаяся часть приходится на учреждения финансовых технологий, образования и жилищного строительства, которые поддерживают финансовую доступность.

2. Источник: Symbiotics Banking for Impact, 2018.

3. Исторические данные о средней норме списания в компаниях, входящих в наш портфель, можно найти в отчете MicroVest о воздействии на общество за 2018 г. по показателю «Списания/средний валовой кредитный портфель». : https://microvestfund.com/wp-content/uploads/2018/07/MicroVest-Social-Impact-Report-2018-Final.pdf

по показателю «Списания/средний валовой кредитный портфель». : https://microvestfund.com/wp-content/uploads/2018/07/MicroVest-Social-Impact-Report-2018-Final.pdf

Этот документ распространяется только в информационных целях. Это не является предложением или предложением купить или продать какую-либо ценную бумагу, и ничто здесь не должно толковаться как таковое. Такое предложение или ходатайство может быть сделано только в соответствии с доставкой окончательного меморандума о частном размещении и сопутствующих документов. Предложения MicroVest доступны только для квалифицированных покупателей или аккредитованных инвесторов, которые понимают экономические и инвестиционные риски и готовы принять риск, связанный с этими частными предложениями. МФО или МСП, обсуждаемые в разделе «В центре внимания заемщика» данного сообщения, в настоящее время являются активами портфеля MircoVest. МФО или МСП, которые мы выделили, могут быть не самыми эффективными активами в портфеле, а выборкой наших инвестиций МФО или МСП.