12 советов как найти инвестиции для успешного развития своего стартапа

7550 просмотров

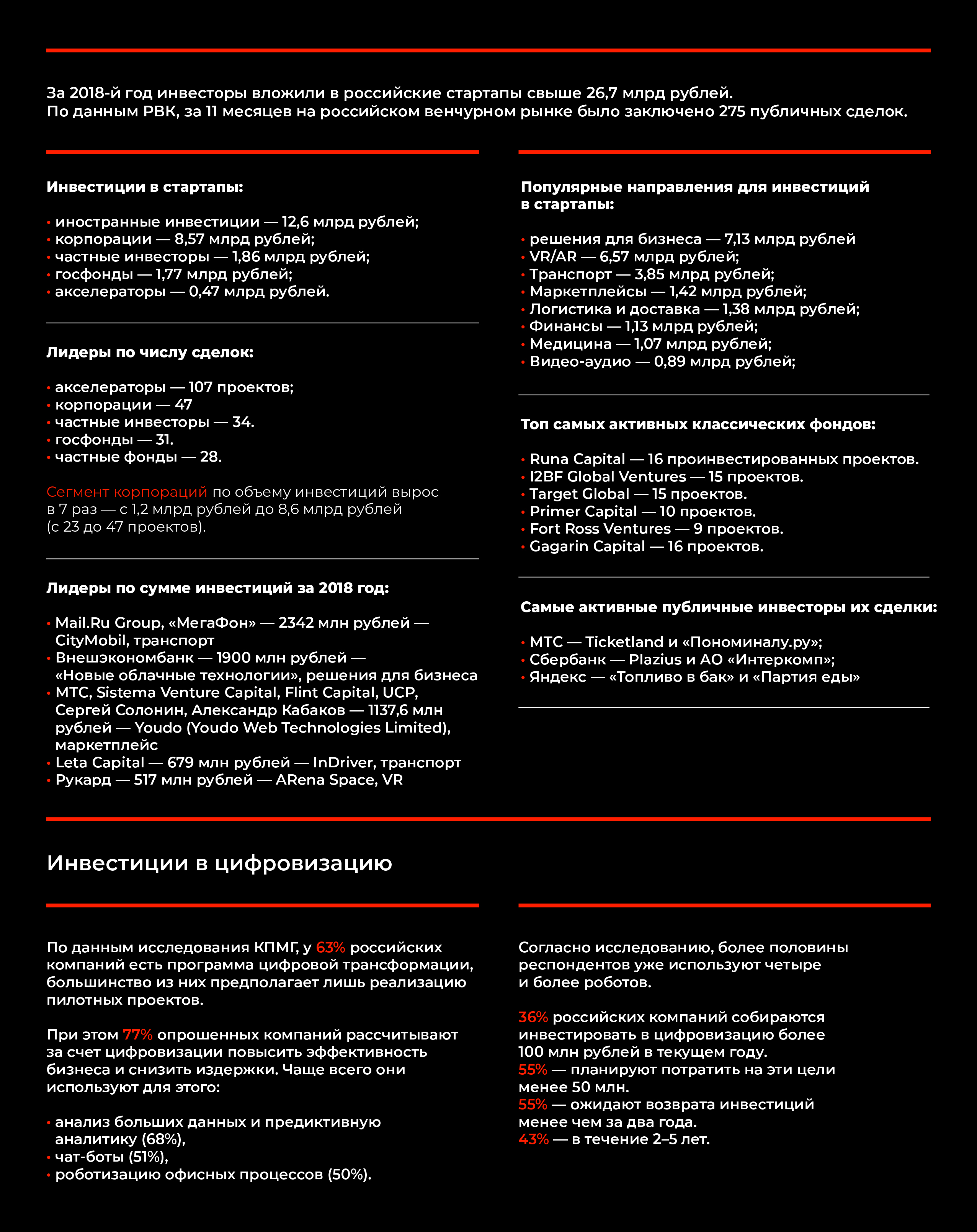

У вас есть интересная идея и вы создали свой собственный стартап. Первым финансистом вашего проекта (конечно же) будете вы сами или же ваши ближайшие родственники, друзья и знакомые. А через некоторое время вдруг окажется, что денег не хватает и вам нужно дополнительное финансирование.

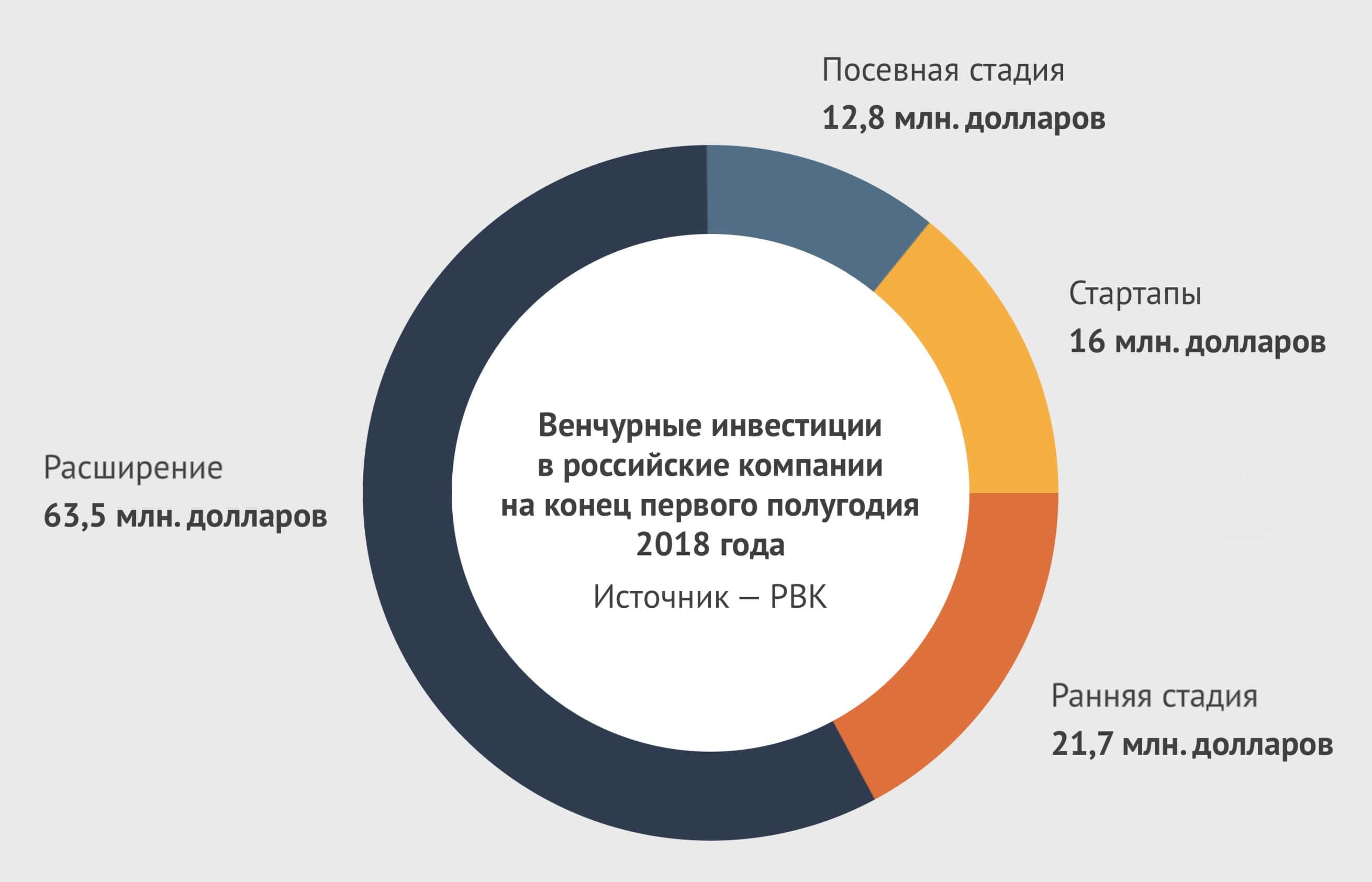

Лучшее решение этой проблемы – венчурные инвестиции. Но когда вы придете к инвестору, то окажется, что деньги получить будет очень непросто.

Совет №1. Главное – команда, а не идея

Все финансисты в один голос утверждают, что на ранних стадиях инвестирования решающее значение имеет именно команда стартапа, а не сама идея бизнеса. Поэтому для инвестора важно понять, насколько команда стартапа готова к будущим проблемам. То, что эти проблемы рано или поздно возникнут, можно не сомневаться. По статистике 90-95% стартапов прекращают свое существование еще на ранних этапах развития именно потому, что оказываются неспособными преодолеть первые трудности.

Совет №2. Где ваш сейлз?

В случае неполной комплектации команды стартапа у инвестора будет веский повод для недоверия. Ведь обычно учредителями стартапа является «технари», которые оставляют на «потом» вопросы продажи и продвижения. Но не надо забывать, что успех проекта на 80% зависит от удачного маркетинга и продвижения, и только лишь на 20% – от самой технологии. Если в команде стартапа не хватает какой-либо компетенции, (например, продавца), то не стоит полагаться на наемных российских или даже иностранных sales-менеджеров.

Взять в долю сейлза — не гарантия успешных продаж. Если долю сразу давать, то у него/нее исчезнет мотивация продавать. Просто появится ещё один акционер, который начнёт искать ещё одного сейлза)) 😊 . Можно обещать опцион на пакет при выполнении плана продаж. Хотя у меня в бизнесах я такой подход не применяю. Сейлзы должны иметь мотивирующую понятную бонусную систему и стремиться заработать. Хорошим сейлзам не нужны опционы. И, с другой стороны, опцион/доля ограничивают основателей в принятии решений. Сложнее уволить и поменять сотрудника. Поэтому, лучше бы не раздавать доли компании направо и налево) 😊

Вадим Камашев

Основатель ювелирной компании Silver&Silver и мобильного приложения iDrink:

Совет №3. Не врите!

Не врите!

Ложь во время переговоров с инвесторами – это «черная метка» для стартапера на следующие несколько лет, а то и на всю жизнь. Даже не пытайтесь во время беседы скрывать или же намеренно выдавать ложную информацию. Если инвестор поймет, что его пытаются обмануть, то основатели стартапа сразу попадают в черный список. Более того, другие игроки на этом рынке также узнают, что с этим предпринимателем нельзя иметь дело, поскольку венчурные инвесторы общаются между собой.

Совет №4. Не отвлекайтесь на другой бизнес

Минус для стартапера – если он не фокусируется полностью на своем проекте и подрабатывает еще где-то на стороне. Поскольку у вас есть свой проект, то вы должны уделять ему 100% усилий и времени. Никаких дополнительных подработок быть не должно. Если же вы хотите параллельно еще и работать на аутсорсинге, то бросьте свой бизнес, ведь все равно вы не сможете усидеть на 2 стульях.

Поскольку у вас есть свой проект, то вы должны уделять ему 100% усилий и времени. Никаких дополнительных подработок быть не должно. Если же вы хотите параллельно еще и работать на аутсорсинге, то бросьте свой бизнес, ведь все равно вы не сможете усидеть на 2 стульях.Совет №5. Надо быть прозрачным и честным

Иногда случается, что начитавшись историй о развитии бизнеса и привлечении миллионных инвестиций, молодые люди создают собственный стартап исключительно для получения финансирования, а не реального развития бизнеса. При этом стартаперы пишут длинные и убедительные бизнес-планы по развитию проекта – но только для того, чтобы склонить финансиста к выделению средств.

Думаю, это только в идеальном мире искатели финансирования честны, а инвесторы «не простаки». В реальном же без разумной доли блефа (в хорошем смысле этого слова!), не обходится почти любой проект. Причём обе стороны согласны на приукрашивание: стартапер «рисует» жирные морковки для привлечения инвестора, чтобы у того закапала слюна и возникло «хочу», а инвестор ищет проекты амбициозные, на выходе из которых морковка пожирней, ибо жадность сильнее рассудка.

И как мы знаем, даже профессиональные прожженые инвесторы попадают в просак. Вспомним Ico проекты (в них вкладывали и потеряли не только лохи-домохозяйки, но и так называемые профессиональные инвесторы), пирамиды на Западе (Мейдоффа и др), историю Theranos и др.Вадим Камашев

Основатель ювелирной компании Silver&Silver и мобильного приложения iDrink

Инвестор — это не «мешок с деньгами», это партнер, с которым вам предстоит долго и плодотворно сотрудничать, обсуждать сложные ситуации и проходить через различные перипетии в развитии проекта.

Поэтому честность и доверие в отношениях очень важны. На начальной стадии инвестор может дать не только деньги, но, что иногда более ценно, помочь с развитием деловых связей, с экспертизой в различных сферах: финансы, право, кадры. Инвесторы, как правило, опытные бизнесмены, иногда их совет может дать бизнесу больше, чем следующий раунд. Поэтому важно строить прозрачные деловые отношения с вашим ключевым партнером.

Александр Антонов

Основатель и генеральный директор образовательного онлайн-сервиса Puzzle English

Совет №6. Есть ли у вас опыт?

Есть ли у вас опыт?

Одна из причин недоверия к стартаперу – отсутствие достаточного опыта и знаний у основателей. Сейчас многие выпускники университетов сразу же создают свои стартапы, не имея при этом какого-либо опыта работы. Когда инвестор увидит такого малоопытного специалиста, он очень тщательно подумает, насколько можно поверить в его идею или проект. Чтобы убедить инвестора, найдите стороннего и общепризнанного эксперта, который сможет дать вам референс и подтвердить, что проблема, решаемая стартапом, не надуманная и востребована рынком.

Совет №7. Какой инвестор вам нужен?

Нередко стартапер не может получить положительное решение по поводу финансирования только потому, что он пришел не к тому инвестору. Дело в том, что у каждого инвестора есть своя технологическая специализация и устоявшееся правило, на какой стадии он инвестирует: «preseed», «seed», «series A» и т. д.

Дело в том, что у каждого инвестора есть своя технологическая специализация и устоявшееся правило, на какой стадии он инвестирует: «preseed», «seed», «series A» и т. д.

Если же вы продвигаете свой проект в области «FinTech», а инвестор специализируется на проектах в области Интернета вещей, то он не сможет быстро и объективно оценить ваш проект и (скорее всего) откажет вам. Кроме того, при поиске финансирования за рубежом следует учитывать, что у европейских инвесторов всегда очень длинный цикл рассмотрения заявок. А вот в США, наоборот, инвесторы буквально «гоняются» за хорошими стартапами и готовы закрыть заявку всего за пару-тройку дней.

В стартапе нужно сразу начать отслеживать все KPI, постоянно менять проект, его улучшать и модернизировать, вначале это сайт, потом уже это бизнес.

Да хорошо получить инвестиции, на них нанять команду и продвигаться, но помните инвестиции придется вернуть или отдать за них проект. Даже если вам придется отдать проект не расстраивайтесь, так как именно в стартапе вы получите самый лучший свой опыт в бизнесе и сможет попробовать себя в другом проекте. Можно запустить 5 стартапов, они будут неудачными, но 6-ой превратиться в настоящий бизнес, которому можно будет посвятить свою жизнь и он сделаем Вас счастливым!

Трепольский Дмитрий

Директор по развитию Pronline.ru

Совет №8. Не работайте на узком рынке

Не работайте на узком рынке

Если ваш проект нишевый и не имеет большой рыночной перспективы, то инвестор просто не получит достаточной выгоды после продажи своей доли в вашем бизнесе. Венчурных капиталистов интересуют те проекты, где каждый вложенный доллар сегодня принесет через 3 года хотя бы 8-10 долларов. Если же ваш оборот за несколько лет увеличится всего в 2-3 раза, то вряд ли вы получите венчурное финансирование. Поэтому очень важно, чтобы рынок, на который пытается выйти стартап, был высоковместительным.

Совет №9. В чем ваше уникальное преимущество?

Инвестор мечтает, чтобы вы заработали побольше денег при минимальной помощи с его стороны. Очень хорошо, если у вас уже есть реальные продажи. Если же продаж пока нет, то докажите, что они будут. Для этого основатели стартапа должны хорошо знать рынок и конкурентную среду. Если же вы начнете убеждать всех, что у вас единственное предложение на рынке, конкурентов в данном сегменте просто нет, а инвестор увидит, что это не так — он точно откажет вам. Вы должны хорошо знать, в чем ваше уникальное преимущество, в результате чего вы можете выйти на рынок и завоевать его. В противном же случае вам не стоит и начинать свое дело.

Очень хорошо, если у вас уже есть реальные продажи. Если же продаж пока нет, то докажите, что они будут. Для этого основатели стартапа должны хорошо знать рынок и конкурентную среду. Если же вы начнете убеждать всех, что у вас единственное предложение на рынке, конкурентов в данном сегменте просто нет, а инвестор увидит, что это не так — он точно откажет вам. Вы должны хорошо знать, в чем ваше уникальное преимущество, в результате чего вы можете выйти на рынок и завоевать его. В противном же случае вам не стоит и начинать свое дело.

Постарайтесь рассказать об отличительных чертах и уникальных особенностях своего проекта еще в начале презентации. В идеале эта информация должна размещаться где-то на третьем слайде – сразу после описания проблематики. При этом очень важно не уходить от сути. Например, не стоит включать в свое выступление рассказ о множестве продуктовых направлений, прогрессивных моделях ценообразования и прочих подобных нюансах

Владимир Виноградов.

президент группы компаний Pro-Vision

Совет №10. Познакомьтесь поближе

Отсутствие какой-либо информации о вашем проекте у инвестора – одна из причин недоверия и отказа в финансировании. В идеале перед первым контактом инвестор должен что-то знать о вас и вашем проекте. Используйте СМИ, социальные сети и друзей, чтобы донести до него нужную информацию. Переговоры о выделении финансирования пройдут гораздо проще, если инвестор уже слышал о вашем бизнесе.

Совет №11. Держите в курсе

Держите в курсе

Отсутствие информации о развитии продукта – лишний повод со стороны инвестора отказать вам, если вы уже встречались с ним раньше. Финансистам легче принимать решение о выделении средств, когда они понимают, что происходит с проектом, на которой он стадии, с какими столкнулся проблемами, какие есть успехи. Поэтому пишите follow up и апдейты, чтобы держать инвестора в курсе того, как развивается проект.

Совет №12. О культурной близости

Не надо обращаться к инвестору, который культурно и ментально далек от вас. Российские венчурные капиталисты отмечают, что в 95% случаев они инвестируют в бизнес, основатели которого ментально близки к ним – обычно это выходцы из стран СНГ и Восточной Европы. Вряд ли они будут инвестировать в китайский стартап, так же как и китайский инвестор не будет инвестировать в российский проект.

Вряд ли они будут инвестировать в китайский стартап, так же как и китайский инвестор не будет инвестировать в российский проект.

Культурная близость важна, поэтому начинайте поиск инвестора сначала именно в родной стране. И последнее – помните, если инвестор ответил «нет», это может означать «да, только позже». Не всегда вы получите деньги после первой же встречи – инвестора нужно завоевать. Информируйте его о ваших результатах, развитии технологии, расширении бизнеса. А если у вас уже есть определенные успехи, то можно мягко «надавить» на инвестора: скажите ему об интересе к вашему проекту со стороны другого финансиста или намекните, что если он не предоставит финансирование сегодня, то завтра может просто не успеть. В конце концов, венчурное инвестирование – это как игорный бизнес: если вовремя не сделал ставку – то проиграл.

Как грамотно привлечь деньги на стартап: этапы финансирования проекта

Какой бы гениальной ни была бизнес-идея, ей будет сложно воплотиться в жизнь без финансирования. Если вы готовы завоевать рынок и сделать жизнь людей проще и лучше, но останавливает нехватка денег – эта статья для вас. Разберёмся, каковы этапы финансирования стартапа и как привлечь инвестиции для развития проекта.

Если вы готовы завоевать рынок и сделать жизнь людей проще и лучше, но останавливает нехватка денег – эта статья для вас. Разберёмся, каковы этапы финансирования стартапа и как привлечь инвестиции для развития проекта.

Этапы финансирования стартапа

Независимо от того, какова идея будущего предприятия, проект будет развиваться по определённой схеме. Как для создания колонии на Марсе, так и для инновационного средства от блох характерными принято считать 5 условных этапов финансирования.

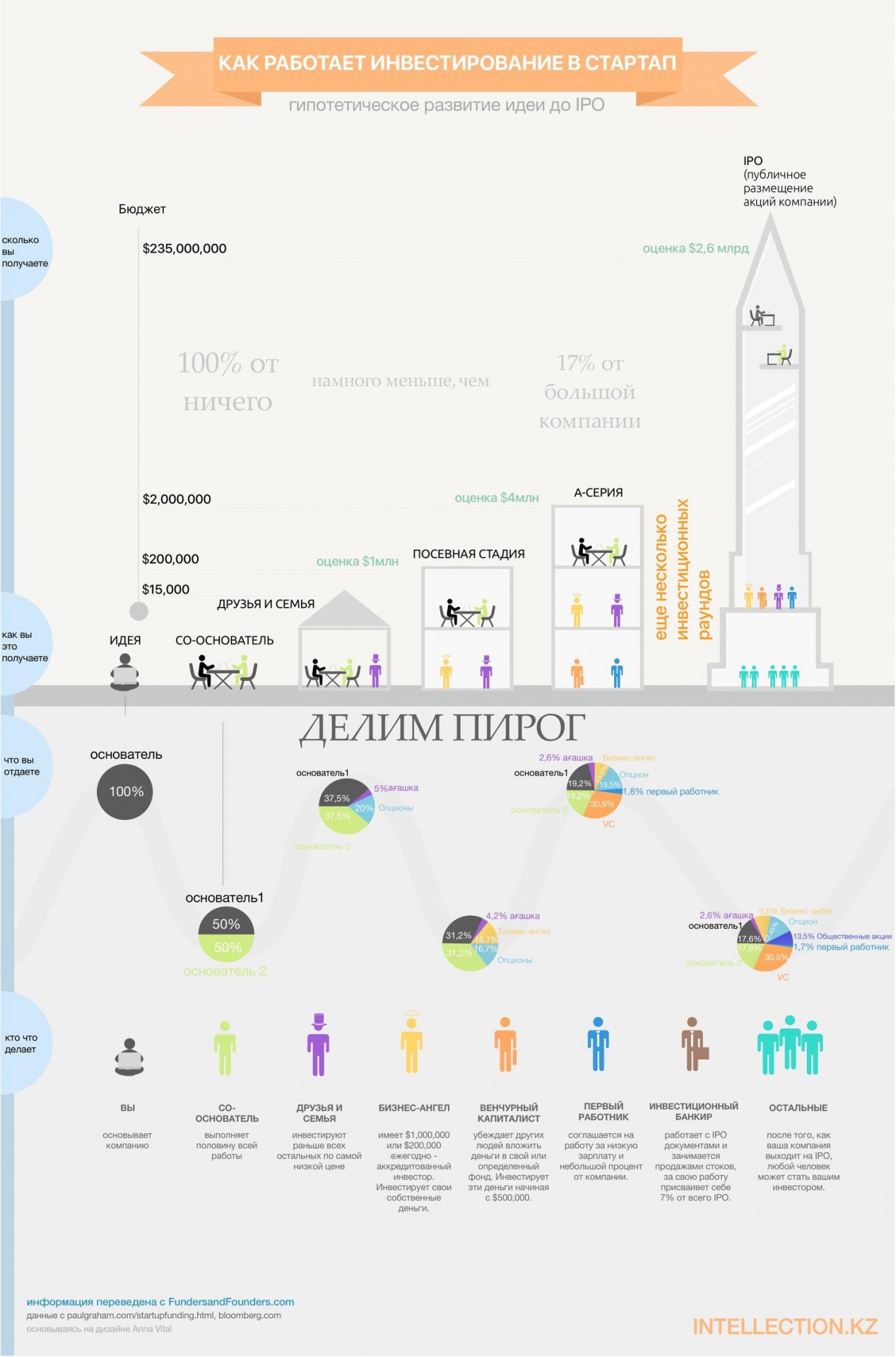

1. Создатель и идея. Когда проект только зарождается, он всецело принадлежит создателю. Владелец вкладывает свои силы и средства, развивая идею по мере возможности. Компания на этом этапе стоит критически мало и не интересует инвесторов. Создание стоимости только начинается.

2. Соучредители. Развивать масштабный проект в одиночку не удастся, поэтому вокруг учредителя начинает собираться команда. Разделение долей зависит от мнений участников. Часто создатель оставляет за собой 50%, а вторая половина причитается партнёру или партнёрам, которые взяли на себя часть работы; но возможно разделение и в других пропорциях. Можно расплатиться и деньгами, но на этой стадии проблемы с финансированием еще присутствуют. Чтобы избежать трудностей с долями в будущем, зарезервируйте 20% стоимости проекта для будущих сотрудников.

Можно расплатиться и деньгами, но на этой стадии проблемы с финансированием еще присутствуют. Чтобы избежать трудностей с долями в будущем, зарезервируйте 20% стоимости проекта для будущих сотрудников.

В малоизвестный стартап могут «вложиться» знакомые, друзья и семья. Они наделяются долями, соответствующими объёму внесённых средств.

3. Бизнес-ангелы, инкубаторы и акселераторы. Перечисленные инвесторы располагают не самыми крупными суммами, но способны помочь растущей компании.

Бизнес-ангелы – частные инвесторы, выбирающие проекты для вложения с целью получить прибыль.

Они заключают сделки более рискованно, чем венчурные фонды. Для финансирования используются только собственные деньги. За свои финансы бизнес-ангел получает долю в стартапе и право принимать управленческие решения. Встречаются и инвесторы, не настроенные участвовать в управлении. Высчитывая долю для инвестора, учитывайте «новую» стоимость бизнеса.

Предположим, компания стоила условных 2 000 000. Бизнес-ангел принес еще 500 000. В этом случае его часть составляет не 25%, то есть 1/4 (500000/2000000), а 20%, то есть 1/5 часть (500000/2500000).

Бизнес-ангел принес еще 500 000. В этом случае его часть составляет не 25%, то есть 1/4 (500000/2000000), а 20%, то есть 1/5 часть (500000/2500000).

С появлением финансирования доля первоначального собственника и первых инвесторов снижается, но при этом растет её стоимость. 100% от 0 всегда меньше 30% от 2500000.

Бизнес-инкубаторы и акселераторы теоретически различаются по целям. Первые поддерживают стартап на этапе создания, а вторые помогают уже работающему бизнесу. На практике они могут как привлекать деньги в проект, так и оказывать поддержку другого рода независимо от стадии развития. Они помогают найти финансирование, не вкладывая свои деньги, обеспечивают помещением для работы, обучают и подбирают наставников. Если речь идёт о вложениях, инкубатору также достанется доля.

4. Венчурные инвесторы, которым становится интересен бизнес, когда стартап «обретает форму». Нередко это фонды, управляющие деньгами своих клиентов с целью вложить их наиболее выгодно. Отношение к рискам более настороженное, чем у бизнес-ангелов. Цель – получить доход в краткосрочной или среднесрочной перспективе. Венчурных инвесторов интересуют крупные компании, нуждающиеся во вложениях на сумму от 500 000 $. Такие фонды стремятся распределить средства по нескольким проектам для минимизации рисков. Вложения приводят к распределению долей в соответствии с объёмом финансирования.

Отношение к рискам более настороженное, чем у бизнес-ангелов. Цель – получить доход в краткосрочной или среднесрочной перспективе. Венчурных инвесторов интересуют крупные компании, нуждающиеся во вложениях на сумму от 500 000 $. Такие фонды стремятся распределить средства по нескольким проектам для минимизации рисков. Вложения приводят к распределению долей в соответствии с объёмом финансирования.

5. IPO. Когда компания становится известной обществу, наступает время выхода на открытый рынок. Теперь любой желающий может купить акции и почувствовать себя частью стартапа. Первые инвесторы могут увеличить свою часть или продать долю на фондовом рынке. Этот этап отличается возможностью преобразования доли в бизнесе в реальные деньги.

Другие варианты финансирования

К классическим 5 этапам могут добавляться и другие, встречающиеся до размещения акций компании на открытом рынке.

Краудфандинг

Поиск инвестиций на специальных интернет-площадках. Суть в том, что любой пользователь Сети может пожертвовать деньги на развитие стартапа. Подробно о краудфандинге мы писали здесь.

Подробно о краудфандинге мы писали здесь.

Поддержка государства

Государственные программы поддержки рассчитаны в основном на наукоёмкие отрасли, сельское хозяйство и социальные проекты. Вопросами финансирования занимаются специально организованные фонды, например «Сколково».

Чтобы получить помощь от государства, придётся соответствовать критериям.

Кроме предоставления бизнес-плана потребуется отсутствие долгов перед налоговой и фондами, старт деятельности или существование организации не более 2 лет.

Полученные деньги можно потратить только на конкретные цели. Это покупка помещения для работы, материалов или товаров, нематериальных активов. Государство потребует подтверждения целевого расходования средств.

Занимается распределением бюджета соответствующий департамент или местный орган самоуправления, если речь идёт не о федеральной программе.

Помощь государства может заключаться в предоставлении налоговых каникул, компенсации лизинговых платежей и расходов на участие в выставках, аренде муниципальной собственности.

Кредит для стартапа

Обычный кредит для финансирования стартапа не подойдёт, поскольку собственник не может с уверенностью сказать, какой доход получит в следующем периоде. Из-за высокого риска и проблем с выплатами в первое время не все банки готовы профинансировать новое предприятие. Но несколько вариантов кредитов на стартап можно подобрать.

Как «очаровать» инвестора

Стартапов много. Чтобы доказать, что ваш проект должен реализоваться, воспользуйтесь советами.

- Подготовьте образец или демо-версию продукта. Лучше один раз увидеть и попробовать, чем 100 раз услышать. Реальный образец говорит о серьёзности подхода и даёт общее представление об идее. Будущий инвестор сможет сам оценить пользу новинки, а личный опыт – лучший аргумент.

Возможность создания прототипа есть не всегда. Технически сложные товары, для изготовления которых требуются крупные суммы, придётся отстаивать другими способами.

- Подготовьте презентацию и «упакуйте» проект.

Заранее продумайте свою речь и соберите наглядные материалы. У вас будет немного времени, чтобы донести до собеседника идею стартапа и выгоду от вложения. Говорите о главном, а заинтересованный человек сам обратится за подробностями. Обращайте внимание на дизайн и подачу. Если продукт внешне не привлекателен, с финансированием будут проблемы.

Заранее продумайте свою речь и соберите наглядные материалы. У вас будет немного времени, чтобы донести до собеседника идею стартапа и выгоду от вложения. Говорите о главном, а заинтересованный человек сам обратится за подробностями. Обращайте внимание на дизайн и подачу. Если продукт внешне не привлекателен, с финансированием будут проблемы. - Вооружитесь бизнес-планом. Инвесторы – люди по праву расчётливые. Без конкретных показателей ожидаемых расходов, прибыли и сроков окупаемости с начинающим предпринимателем диалог не состоится. Рассчитайте показатели минимум на год вперёд.

- Ориентируйтесь на конкретных спонсоров. Частные инвесторы и фонды специализируются на финансировании стартапов определённой отрасли. Нет смысла бегать со своим предложением ко всем подряд, рассчитывая скорее собрать нужную сумму. Опытный в выбранном направлении бизнес-ангел не только поможет деньгами, но и познакомит с нужными людьми и даст совет.

- Пригласите в команду людей с опытом. Если о вашем стартапе еще ничего не известно, громкое имя поможет привлечь капитал на старте.

Разработчик или другой специалист, зарекомендовавший себя в бизнесе – одна из составляющих успеха.

Разработчик или другой специалист, зарекомендовавший себя в бизнесе – одна из составляющих успеха. - Пользуйтесь принципами нетворкинга. Бизнес-ангелы не встречаются на улице. Посещайте форумы, тренинги и другие мероприятия, чтобы познакомиться с нужными людьми.

Заключение

Привлекая деньги со стороны, внимательно изучайте условия соглашения с инвестором. Финансирование может привести к потере контроля над компанией и неудобствам в процессе управления. У собственника и инвестора могут быть разные мнения по ключевым вопросам, но по условиям договора идеями соучредителя нельзя пренебречь. Риски, связанные с пополнением баланса стартапа, – обоснованная плата за увеличение масштаба деятельности.

Получить деньги и вырасти из стартапа в крупную корпорацию реально, если осознанно подходить к каждому этапу финансирования и уметь управлять полученными деньгами.

А нужен ли вам инвестор для стартапа?

Когда вы беретесь за создание проекта всей вашей жизни (или как минимум такого, который не собираетесь продавать в течение года), об инвестициях стоит забыть на очень долгое время. Как российские, так и западные инвесторы уверяют: чем дольше компания сможет продержаться на плаву без внешних вливаний, тем лучше.

Как российские, так и западные инвесторы уверяют: чем дольше компания сможет продержаться на плаву без внешних вливаний, тем лучше.

Во-первых, основатель проекта сможет изменять стратегию развития стартапа без необходимости готовить отчеты и презентации для инвесторов. Во-вторых, не будет страха, что инвестор продаст свою долю другим либо пожелает выйти из проекта и потребует выкупа акций. В-третьих, это покажет возможность проекта существовать без внешних вливаний и в будущем будет выше оценено инвесторами. В-четвертых, основатель стартапа будет его единственным владельцем. А это дорогого стоит.

Этап, когда стартап живет на свои деньги и не привлекает инвестиции, называют в профессиональной среде bootstrapped. Его часто используют вместо инвестиций класса Pre-seed, когда деньги на развитие стартапер берет из своего кармана, а не у частного инвестора или у акселератора, которым необходимо отдавать несколько процентов проекта.

Без внешних инвестиций

Выше мы вкратце рассказали о причинах, когда от инвестиций можно некоторое время отказываться. Между тем мало кто воспринимает эти причины серьезно. Дело в том, что каждый стартап базируется на идее его основателя. Потом появляется желание что-то сделать или изменить. В итоге, когда собирается команда и все начинают «креативить», может возникнуть мысль, что первоначальная идея – это чушь и нужно менять абсолютно все. Такое может происходить несколько раз, пока идея не найдет себя и не будет реализована. Это как с Instagram, который первоначально задумывался совсем не как социальная сеть для фотографий.

Между тем мало кто воспринимает эти причины серьезно. Дело в том, что каждый стартап базируется на идее его основателя. Потом появляется желание что-то сделать или изменить. В итоге, когда собирается команда и все начинают «креативить», может возникнуть мысль, что первоначальная идея – это чушь и нужно менять абсолютно все. Такое может происходить несколько раз, пока идея не найдет себя и не будет реализована. Это как с Instagram, который первоначально задумывался совсем не как социальная сеть для фотографий.

Все это – тестирование гипотез, путей развития, стратегий. Оно занимает время, но при этом может существовать без огромных капиталовложений. Особенно если команда состоит всего из нескольких человек, не требует офиса и огромных ресурсов на развитие. В России инвесторы не хотят ждать возврата вложенных средств в течение пяти лет и требуют результата уже здесь и сейчас. Далеко не все фонды и в США готовы ждать несколько лет возвращения своих вложений и меть дело со стартапами, которые себя даже не нашли.

Зачем нужны инвестиции

Хороший стартап не сможет долго прожить без инвестиций. Для этого есть несколько вполне рациональных причин.

Развитие. Многие стартапы берут деньги именно для того, чтобы открыть несколько офисов по всему миру и проводить агрессивный захват рынка. К примеру, когда Airbnb или Uber привлекали новые раунды инвестиций, деньги шли на открытие представительств в ряде стран и работу на локальных рынках. Деньги расходуются на наем персонала, маркетинг, рекламу. Это необходимо, поскольку расти на свои средства непросто и денег может попросту не хватать на все необходимые траты. Выход на новые рынки требует много сил и затрат.

Персонал. Для стремительного развития стартапа и компании нужны люди с опытом. Зачастую основатели стартапов относятся к этому адекватно и готовы выкладывать крупные суммы компенсации именитым топ-менеджерам за их работу. Отличный пример – Эрик Шмидт, который занял пост CEO Google вместо молодых Ларри Пейджа и Сергея Брина. В крупные стартапы нанимают маркетологов с опытом, персонал, который работает с прессой, внешней аудиторией, а также разработчиков. Не стоит думать, что стартап сможет выжить за счет одних лишь студентов и фрилансеров: если проект вышел за пределы комнаты в квартире и чата в Skype, правильные люди смогут серьезно повлиять на качественный рост.

В крупные стартапы нанимают маркетологов с опытом, персонал, который работает с прессой, внешней аудиторией, а также разработчиков. Не стоит думать, что стартап сможет выжить за счет одних лишь студентов и фрилансеров: если проект вышел за пределы комнаты в квартире и чата в Skype, правильные люди смогут серьезно повлиять на качественный рост.

Конкуренты. Каждый год Coca-Cola тратит несколько миллиардов долларов на маркетинг. И все для того, чтобы ее не обошла Pepsi. На каждом рынке есть большая конкуренция, и даже стартап, который предоставляет уникальные услуги, не сможет оставаться таковым долго. Отличный пример показан в сериале «Кремниевая долина», где идею простого парня начала копировать крупная корпорация с огромными ресурсами. Реальная жизнь ничем не отличается. Дополнительные денежные ресурсы позволяют обойти конкурента и по скорости разработки нового продукта, и по маркетингу.

Наставники. Зачастую инвестиции – это не только деньги, но и огромные ресурсы инвестора. Ангелы, фонды – все они обладают не только деньгами, но и знаниями, знакомствами, опытом. Все это стартапер может использовать для своего проекта. Например, все, кто попадают под влияние Пола Грэма из Y Combinator, уверяют: человек дает множество отличных советов, и даже часовая прогулка с ним может повлиять на дальнейшее развитие всего проекта.

Ангелы, фонды – все они обладают не только деньгами, но и знаниями, знакомствами, опытом. Все это стартапер может использовать для своего проекта. Например, все, кто попадают под влияние Пола Грэма из Y Combinator, уверяют: человек дает множество отличных советов, и даже часовая прогулка с ним может повлиять на дальнейшее развитие всего проекта.

Кто может обойтись без инвестиций

Зачастую это стартапы, которые живут одним или несколькими простыми проектами. К примеру, компания Mac Paw представляет несколько приложений для Mac, среди которых самым популярным является Clean My Mac. Приложение настолько мощное, что продает само себя – не нужно много денег на рекламу, как и ресурсов для создания проекта. Сегодня штат Mac Paw не превышает нескольких десятков человек, а внешние инвестиции им просто ни к чему. Такая же ситуация у многих разработчиков, которые живут одним или несколькими проектами, дохода от которых хватает для самостоятельного существования и развития.

Практически никогда не привлекают инвестиции и локальные стартапы, которые не будут выходить на новые рынки. Им агрессивный маркетинг с топ-менеджером из другой страны может лишь навредить. К примеру, без внешних денег обычно хорошо обходятся маленькие бренды одежды, заведения. Вывод простой: деньги нужно брать тогда, когда в них есть необходимость. В противном случае они уйдут на то, в чем нет необходимости.

Им агрессивный маркетинг с топ-менеджером из другой страны может лишь навредить. К примеру, без внешних денег обычно хорошо обходятся маленькие бренды одежды, заведения. Вывод простой: деньги нужно брать тогда, когда в них есть необходимость. В противном случае они уйдут на то, в чем нет необходимости.

Инвестиции в стартап и бизнес: правовые варианты оформления

Упущенная выгода — это один убытков в гражданском праве. Рассматриваются особенности взыскания, доказывания и методики расчета в арбитражной практике

Читать статьюКомментарий к проекту постановления пленума ВАС РФ о последствиях расторжения договора

Читать статьюКомментарий к постановлению пленума ВАС РФ о возмещении убытков лицами, входящими в состав органов юридического лица.

О способах защиты бизнеса и активов, прав и интересов собственников (бенефициаров) и менеджмента. Возможные варианты структуры бизнеса и компаний, участвующих в бизнесе

Читать статьюДробление бизнеса – одна из частных проблем и постоянная тема в судебной практике. Уход от налогов привлекал и привлекает внимание налоговых органов. Какие ошибки совершаются налогоплательщиками и могут ли они быть устранены? Читайте материал на сайте

Читать статьюПривлечение к ответственности бывших директоров, учредителей, участников обществ с ограниченной ответственностью (ООО). Условия, арбитражная практика по привлечению к ответственности, взыскания убытков

Условия, арбитражная практика по привлечению к ответственности, взыскания убытков

АСК НДС-2 – объект пристального внимания. Есть желание узнать, как она работает, есть ли способы ее обхода, либо варианты минимизации последствий ее применения. Поэтому мы разобрали некоторые моменты с ней связанные

Читать статьюСрывание корпоративной вуали – вариант привлечения контролирующих лиц к ответственности. Без процедуры банкротства. Подходит для думающих и хорошо считающих кредиторов в ситуации взыскания задолженности

Читать статьюОбщество с ограниченной ответственностью с двумя участниками: сложности принятия решений и ведения хозяйственной деятельности общества при корпоративном конфликте, исключение участника, ликвидация общества. Равное и неравное распределение долей.

Равное и неравное распределение долей.

Структурирование бизнеса является одним из необходимых инструментов для бизнеса и его бенефициаров с целью создания условий налоговой безопасности при ведении предпринимательской деятельности. Подробнее на сайте юрфирмы «Ветров и партнеры».

Читать статьюИнвестиции в стартапы – будьте готовы ко всему

Наряду с классическими видами вложения средств, в последние несколько десятилетий успешно развивается и такой увлекательный вид, как инвестиции в стартапы. Как и любой бизнес, этот вид инвестирования должен быть прибыльным. Попробуем разобраться, каким образом осуществляется инвестирование в стартап.

Как и в любом виде инвестирования, чтобы избежать хаотичности, необходимо составить план (см. Составляем прединвестиционный бизнес план), определить цели и задачи и лишь после этого инвестировать в стартап. Инвестирование в стартапы должно включать в себя анализ и обработку большого количества информации, поэтому в самом начале необходимо оценить, что можно сделать самостоятельно, а что узнать у специалистов, например, из венчурной компании.

Инвестирование в стартапы должно включать в себя анализ и обработку большого количества информации, поэтому в самом начале необходимо оценить, что можно сделать самостоятельно, а что узнать у специалистов, например, из венчурной компании.

Совет! Не стоит пренебрегать услугами специалистов. Часто их помощь стоит затраченных средств, так как они, основываясь на своем опыте, помогут подобрать проект, который действительно принесет прибыль. Но проверить их предложения еще раз самостоятельно все же стоит!

Если венчурная инвестиция осуществляется в первый раз, стоит рассмотреть вопрос о покупке доли в венчурном фонде или обратиться к помощи венчурной управляющей компании. Эти инвестиции помогут получить необходимый опыт, который в дальнейшем позволит самостоятельно осуществлять инвестиции в стартап проекты.

Любые инвестиции: стартап, покупка ценных бумаг или монет требуют времени для выбора объекта и оценки эффективности вложений.

Необходимо также определиться и с вопросом о том, какой вариант предпочтительнее:

- индивидуальные инвестиции для стартапа;

- коллективные инвестиции.

Инвестор должен выделить время на поиск перспективных, но пока малоизвестных компаний, определяя, какая из них сможет принести максимальную прибыль. Если принято решение о коллективной инвестиции, то есть смысл выбрать несколько отраслей, особенно, если в коллективе есть специалисты в различных областях.

Совет! Какой бы вариант инвестирования не был выбран, необходимо предпринять все возможные усилия к тому, чтобы начать разбираться в предмете и самостоятельно определять условия инвестирования: стартап ли это или другой вид инвестирования.

Содержание статьи

Этапы инвестирования в стартап

Рассмотрим основные этапы выбора объекта инвестирования в стартап, которые могут привести к успешному выбору объекта:

- поиск потенциальных объектов;

- проведение анализа возможной доходности;

- оценка целесообразности инвестиции;

- непосредственно инвестирование;

- венчурное управление.

Рассмотрим более подробно каждый этап.

Поиск потенциальных объектов инвестирования

Для того, чтобы определить потенциальный объект инвестирования, необходимо определиться со следующими критериями:

- вид деятельности;

- отрасли, в которых работают молодые компании;

- регион;

- сумма инвестиций.

Самый оптимальный вариант — это выбрать отрасль и вид деятельности, в которой инвестор хорошо разбирается и, соответственно, может быть в некоторой степени экспертом. При выборе региона стоит реально оценить собственные финансовые возможности и решить, позволяют ли они инвестировать в дорогостоящие западные проекты. С другой стороны, проекты в развивающихся странах могут не окупиться или быть менее прибыльными в силу различных рисков.

Совет! Стоит подписаться на профильные издания и участвовать в отраслевых конференциях. Это позволит всегда быть в курсе новых тенденций.

Оценка потенциальной доходности

После выбора потенциальных претендентов на инвестиции стоит встретиться с руководителями выбранных компаний и попросить план развития, чтобы составить представление о будущем компании.

Опыт показывает, что предпочтение стоит отдавать тем компаниям, которые понимают свои преимущества и ясно видят свое место на рынке. Компания, умеющая четко позиционировать себя на рынке, должна иметь приоритет перед другими, так как именно это свидетельствует о реальности видения будущего управленческой командой стартапа.

Оценка маркетингового плана даст возможность определить, какой потенциальный доход может получать компания. Так как неправильно вкладывать в компанию, которая не знает, как она может монетизировать свои идеи.

Не менее важно попробовать воспользоваться предлагаемым продуктом и рассмотреть качество предлагаемого товара с точки зрения потребителя. Стоит предложить протестировать продукт друзьям и знакомым и узнать их мнение. Вкладывать в стартап инвестиции стоит только после тщательного анализа всех характеристик продукта, планируемого к выпуску.

Оценка целесообразности инвестиции (Due diligence)

Собрав всю необходимую информацию и проанализировав ее, можно приступать к принятию решения, предварительно оценив потенциальные риски.

Совет! Так как due diligence — один из основных этапов принятия решения о вложении финансовых средств, есть смысл поручить эту работу специалистам.

На этом этапе необходимо обсудить с руководителями стартапа уровень участия в проекте:

- общий объем финансирования;

- участие в управлении;

- условия получения прибыли от инвестиций;

- распределение ответственности в случае возникновения непредвиденных обстоятельств;

- распределение убытков, в случае их возникновения и др.

Совет! Важно обговорить участие в управлении компанией, так как просто ждать прибыли — не правильно. Нужно иметь рычаги управления. Пусть не большие, и тем не менее. Вкладывая деньги надо иметь возможность следить за их расходованием.

Инвестирование и венчурное управление

Вложив деньги, не стоит оставаться пассивными спонсорами. Нужно продолжать активно сотрудничать с компанией.

Искать, если это необходимо, дополнительные инвестиции для стартапов, участвовать в разработке перспективных планов и работать над формированием положительной репутации. Если инвестор может оказать молодой компании такую помощь, то, скорее всего, прибыль он начнет получать быстрее, а размер дохода будет больше.

Если инвестор может оказать молодой компании такую помощь, то, скорее всего, прибыль он начнет получать быстрее, а размер дохода будет больше.

Совет! Молодой стартап часто нуждается в консультативной помощи, высококвалифицированных специалистах. Именно эту помощь может оказать инвестор. Но не стоит контролировать работу молодой команды во всем. Ведь самое главное, что есть у стартапа, — это энтузиазм и желание добиться успеха. Помогайте, но не мешайте!

Что делать, если денег больше нет

Очень часто бывает, что инвестор вложил определенную сумму финансовых средств, но их недостаточно, а новые инвестиции стартапы найти не могут. Как быть в этом случае?

Все зависит от отрасли, в которой развивается стартап. В одни отрасли инвестиции идут лучше, чем в другие. Инвесторы охотнее осуществляют инвестиции: it стартап, биотехнологические, фармацевтические и некоторые другие стартапы, так как потенциально прибыль от этих инвестиций начнет поступать быстрее или будет более высокой.

Но как развивать стартап без инвестиций? При соблюдении определенных условий это возможно.

В этом случае необходимо:

- проанализировать все расходы;

- определить направления, в которые поступления финансовых средств можно сократить до минимума, например, делать что-то собственными силами;

- найти энтузиастов, готовых работать бесплатно в надежде на будущий доход.

Отсутствие инвестиций играет положительную роль, так как заставляет участников проекта с самого начала думать о монетизации своих идей. Часто именно такие стартапы в итоге приносят большие прибыли.

Совет! Вкладывая инвестиции в стартапы, будьте готовы к тому, что прибыли не будет и деньги будут потрачены напрасно. Далеко не каждый проект приносит доход.

Привлечь инвестиции в стартап для Cтартап Визы

Нужно ли вкладывать собственные деньги, чтобы подать заявку на участие в программе Start-Up Visa? В отличие от традиционных программ инвестиционной и бизнес-иммиграции в Канаду, в рамках программы Стартап Виза в Канаду вам не нужно вкладывать какие-либо деньги из личного капитала. Минимальные инвестиции в стартап проект по Стартап Визе поступают от канадского инвестиционного фонда, акселераторов или группы инвесторов. Инвесторы выбираются из числа тех, которые были утверждены Правительством Канады в качестве участников данной программы бизнес-иммиграции. Привлечение инвестиций в стартап. В случае предоставления венчурным фондом инвестиций в стартапы, требуются минимальные инвестиции размере 200 000 канадских долларов. Для групп бизнес-ангелов минимальные инвестиции в стартап в Канаде составляют $ 75000. Не существует минимальной суммы инвестиций для бизнес-инкубаторов, но предприниматель должен быть принят в программу бизнес-инкубации.

Минимальные инвестиции в стартап проект по Стартап Визе поступают от канадского инвестиционного фонда, акселераторов или группы инвесторов. Инвесторы выбираются из числа тех, которые были утверждены Правительством Канады в качестве участников данной программы бизнес-иммиграции. Привлечение инвестиций в стартап. В случае предоставления венчурным фондом инвестиций в стартапы, требуются минимальные инвестиции размере 200 000 канадских долларов. Для групп бизнес-ангелов минимальные инвестиции в стартап в Канаде составляют $ 75000. Не существует минимальной суммы инвестиций для бизнес-инкубаторов, но предприниматель должен быть принят в программу бизнес-инкубации.

Чем отличается бизнес инвестирование от уполномоченных инвестиционных организаций?

Основное различие между группой бизнес-ангелов и фондом венчурного капитала заключается в том, что бизнес-ангелы обычно вкладывают свои собственные деньги в начинающий стартап, а венчурные фонды — это ограниченные товарищества, у которых есть фонд объединенного инвестиционного капитала, с помощью которого они инвестируют в ряд компаний. Группы инвесторов инвестируют в компании, которые находятся на более раннем этапе развития по сравнению с фондами венчурного капитала.

Группы инвесторов инвестируют в компании, которые находятся на более раннем этапе развития по сравнению с фондами венчурного капитала.Как получить инвестиции от бизнес инкубатора на стартап в Канаде?

Для того, чтобы получить поддержку от стартап-инкубатора и податься на бизнес визу, вы должны быть включены в уполномоченную канадскую программу бизнес-инкубатора. Программы инкубаторов различаются с точки зрения их критериев, предложений и продолжительности соглашения. Обеспечение доступа к таким программам — это конкурентный процесс с ограниченным количеством мест. Инвесторы предпочитают надежные инвестиционные проекты. Кандидат на бизнес иммиграцию и открытие стартапа в Канаде может найти нескольких инвесторов для стартапа. Инвестиционную поддержку можно получить от нескольких уполномоченных фондов венчурного капитала, стартап акселераторов или групп бизнес-ангелов. Этот процесс называется синдикацией. Для этого необходимо идентифицировать все инвестиционные организации, которые принимают участие в инвестировании стартапа. Свяжитесь с уполномоченными организациями в Канаде чтобы узнать, как заручиться их поддержку для получения бизнес визы.

Свяжитесь с уполномоченными организациями в Канаде чтобы узнать, как заручиться их поддержку для получения бизнес визы.Как выгодно и правильно инвестировать в стартап

Основные моменты:

Популярное нынче слово “стартап” означает бизнес-проект, который относительно недавно создан или находится на этапе разработки. Ради дальнейшего развития они ищут инвесторов. А те вкладывают капитал в стартующие бизнесы, чтобы в обозримом будущем получить по договору большой процент прибыли за участие в финансировании.

Что представляют из себя инвестиции в стартапы

Обратная сторона луны в том, что для инвестирования в стартапы ищут наиболее перспективные проекты. Никто не будет вкладывать в стартап, который неинтересен с точки зрения прибыли. Найти подходящий очень непросто — доходность обещают многие, но даже в области ИТ благодаря инвестициям успешной становится только один из 100 стартапов. Возможность получить отдачу увеличивается, если тщательно планировать, внимательно отбирать объекты и проводить качественный анализ всех параметров. К тому же умный спонсор не ограничится вложениями в один стартап, а распределит средства между несколькими, потому что диверсификация необходима и здесь тоже. Как действуют опытные в инвестировании люди:

Возможность получить отдачу увеличивается, если тщательно планировать, внимательно отбирать объекты и проводить качественный анализ всех параметров. К тому же умный спонсор не ограничится вложениями в один стартап, а распределит средства между несколькими, потому что диверсификация необходима и здесь тоже. Как действуют опытные в инвестировании люди:

- Они выбирают сферы, в которых изначально неплохо разбираются. За счет этого сокращают время и деньги на изучение характеристик данной ниши.

- Подбирают партнеров, которые досконально знают выбранную сферу и которым можно доверять.

- Поиск стартапов начинается с подписки на профильные ресурсы/издания, участия в отраслевых ивентах, чаще международных.

- Они понимают, что передовые идеи трудно втиснуть в рамки логических расчетов, полагаются не только на интуицию, но и на потенциал команды стартапа.

- Договариваются о переговорах с основателями, оценивают впечатления от встречи.

- Запрашивают бизнес-план, чтобы убедиться в адекватности маркетинга и перспективного видения будущего руководителями стартапа.

- Сами пробуют продукт или услугу, чтобы воочию убедиться в перспективах.

Насколько выгодно инвестировать в стартапы

Согласно исследованию CrunchBase, в среднем стартапы привлекают от $25.3 млн. инвестиционных денег и позже продаются за $196.8 млн. А прибыль инвесторов — около 676%. Если из этой цифры убрать собственников, которые сами инвестировали в свой бизнес, то даже половина или четвертая часть составит 350 или 175% прибыли. И даже такой близкий к реальной жизни показатель смотрится весьма привлекательно. В этом же исследовании зафиксировано, что уже после 18 месяцев работы стартапа инвесторы могут удачно выйти из проекта. Также выгодно выходить через 7 лет, но слишком длинный срок ожидания не вдохновляет.

Причины инвестирования в стартапы

Привлекать инвестиционные деньги стартаперов толкает желание реализовать оригинальный проект или идею, когда собственных средств банально нет. Интерес инвестора заключается в том, что чем раньше он вложит деньги, тем быстрее капитал умножится. Когда проведен предварительный анализ и получены удовлетворительные результаты, инвестор переходит к обсуждению условий с владельцем компании и степень своего участия. Просто расслабиться и ждать возврата вложений — не выход. Надо поддерживать хотя бы минимальную связь с бизнесом, куда вложены деньги. Помните, что вы вкладываете надолго (от 2 до 5 лет или на срок 6 — 24 месяца). Поэтому наберитесь терпения и помогите в чем сможете — поделитесь своими связями, формируйте репутацию компании на рынке. Это быстрее увеличит прибыль. Можно участвовать в управлении через совет директоров, рекомендовать влиятельным знакомым, организовать написание отзывов о продуктах на сайт компании. Вы здесь — помощник, а текущие вопросы бизнес решает самостоятельно. Ведь внутри бизнеса ситуация выглядит одним образом, со стороны — другим. Важно соблюдать иерархию и не брать на себя больше допустимого.

Вы здесь — помощник, а текущие вопросы бизнес решает самостоятельно. Ведь внутри бизнеса ситуация выглядит одним образом, со стороны — другим. Важно соблюдать иерархию и не брать на себя больше допустимого.

Как распознать перспективный стартап

Вкладывать сюда могут даже новички. Список требований, которым должен соответствовать объект, сводится к трем параметрам:

- кто входит в состав команды, кто ею руководит

- особенности рынка

- анализ продукта/услуги.

Метод скоринга

Его автор Билл Пейн, который предложил анализировать несколько стартапов в одной области по следующим критериям:

- состав команды управленцев (доля в общей оценке составляет до 30%)

- размер рыночной ниши (до 25%)

- продукт/услуга/технология (до 15%)

- анализ конкурентной среды (до 10%)

- анализ маркетинга и продаж (до 10%)

- необходимость в дополнительных инвестициях (до 5%)

- другие факторы (до 5%).

На основании этих цифр считают инвестиционную привлекательность компании.

Метод венчурного капитала

Стартап оценивают перед тем, как инвестировать, и после того, как деньги вложены. Послеинвестиционную стоимость (через год или 5 лет) рассчитывают на основании текущих темпов роста продаж других стартапов в этой же нише. Полученную сумму делят на ожидаемую прибыль на инвестированный капитал (ROI). Прединвестиционную стоимость рассчитывают так — из послеинвестиционной стоимости вычитают сумму инвестиций.

Метод Беркуса

Это когда сравнивают с аналогичными бизнесами на основании 5 главных показателей:

- идея продукта/услуги

- анализ опытных образцов

- качество команды управленцев

- стратегия развития

- анализ продаж

Как оценить проект на стадии запуска

Это сложнее всего, так как слишком велики риски не вернуть инвестиции в стартап. Но к счастью, вложения только лишь в идею обычно невелики. Если доходность окажется слабой, то потеря не будет болезненной. В случае высокой доходности стартапа инвестиции себя целиком оправдают. Поэтому опираться на чисто экономические расчеты не всегда оправдано — рассматривать надо не только доходность и KPI, но и вещи нематериального порядка.

Но к счастью, вложения только лишь в идею обычно невелики. Если доходность окажется слабой, то потеря не будет болезненной. В случае высокой доходности стартапа инвестиции себя целиком оправдают. Поэтому опираться на чисто экономические расчеты не всегда оправдано — рассматривать надо не только доходность и KPI, но и вещи нематериального порядка.

Как оценивать «созревший» бизнес

Стартап вовсю работает и имеет прибыль. Значит, оцениваем его, как любой работающий бизнес с поправкой на то, что это пока еще старт. Фил Надель, сооснователь фонда Forefront Venture Partners, рекомендует ориентироваться на следующие показатели:

- показатели эффективности (KPI)

- стоимость привлечения нового клиента,

- LTV (сколько прибыли вам принес один клиент за все время существования проекта)

- количество уникальных пользователей в месяц

- уровень доходности

- коэффициент конверсии.

Успешные владельцы стартапов обычно настойчиво достигают показателей KPI. Если же владельцы не знают KPI, то это тревожный сигнал. Даже если показатели формальные, они все равно характеризуют жизнестойкость бизнеса. Чтобы оценка была более объективной, можно обращаться к специалистам, которые досконально вникнут в стартап и определят его примерную стоимость. Инвестор получит от них всю исчерпывающую информацию и примет решение.

Если же владельцы не знают KPI, то это тревожный сигнал. Даже если показатели формальные, они все равно характеризуют жизнестойкость бизнеса. Чтобы оценка была более объективной, можно обращаться к специалистам, которые досконально вникнут в стартап и определят его примерную стоимость. Инвестор получит от них всю исчерпывающую информацию и примет решение.

Как инвестировать в стартапы

Набирает популярность инвестирование в интернет-стартапы. Причем не в саму компанию, а в конкретный сайт. Для этого надо вникать в способы монетизации сайта, чтобы убедиться в прибыльности идеи. Причем в развитии инвестор принимает активное участие — взаимодействует с менеджером, экспертами, помогает составлять бизнес-план и заниматься стратегическим планированием. Успех стартапа зависит напрямую от степени доверия, объективности предоставляемой информации и рациональности вложений.

Как защитить инвестиции в стартап

Картина здесь далеко не так радужна, какой кажется. Что говорит статистика рисков:

Что говорит статистика рисков:

- Из 10 стартапов 8 убыточных.

- Развивают их люди, не имеющие опыта в подобных делах, что и приводит к большим убыткам.

- 33 % новых компаний созданы мошенниками ради обогащения.

- Из каждых 10 бизнесов 6 закрываются в силу внутренних противоречий.

Ответственный инвестор все взвесит перед тем, как что-то решать. Здесь пахнет не только прибылью, но и большими убытками, потому что чаще всего любой стартап — как кот в мешке. В этой нише много мошенников и отсутствует законодательная база. Поэтому привлекайте юристов, которые помогут грамотно составить инвестиционный договор. В нем должны быть прописаны цель, основные условия сотрудничества, права и обязанности сторон, форма и периодичность отчетности, задачи и сроки. С целью диверсификации рисков деньги инвестируют сразу в несколько бизнесов, понимая, что ⅔ из них скорее всего будут потеряны.

Примеры успешного инвестирования в стартапы

Самый преуспевший в этом деле — Рейд Хоффман, который в 1997 году профинансировал первый сайт знакомств SocialNet, потом в 2002 году основал социальную сеть LinkedIn для общения профессионалов из разных сфер деятельности. В общей сложности он инвестировал за все время в 80 стартапов, в числе которых был даже Facebook.

В общей сложности он инвестировал за все время в 80 стартапов, в числе которых был даже Facebook.

6 лет назад Facebook был удачным и перспективным стартапом, который привлек к себе внимание руководства легендарной компании Accel Partners. Компания вложила в развитие Фейсбука 13 миллионов долларов, когда он насчитывал около 1 млн пользователей. Сегодня у Accel Partners 10% акций на сумму 5 млрд долларов США.

Марк Андрессен еще в 90-е создал первые интернет-браузеры Netscape и Mosaic. Но большую часть состояния сформировал на инвестициях в LinkedIn и Twitter.

Как стать инвестором

Обычная минимальная сумма инвестиций в стартапы равна цене одной акции — в среднем это около $10, поэтому теоретически стать инвестором может каждый. Но на практике надо вкладывать в те отрасли, в которых вы хорошо разбираетесь. Акции небольших компаний могут сильно расти или падать в цене даже при отсутствии значимых новостей. При этом бизнес нормально развивается, поэтому есть смысл делать долгосрочные вложения — интервал в несколько месяцев не поможет сориентироваться в том, насколько компания успешна или нет. Особенности инвестиций в стартапы в России:

При этом бизнес нормально развивается, поэтому есть смысл делать долгосрочные вложения — интервал в несколько месяцев не поможет сориентироваться в том, насколько компания успешна или нет. Особенности инвестиций в стартапы в России:

- Часто стартапы появляются в проектах из неэффективных отраслей, в которых долго не менялись технологии.

- Ищут их в основном по рекомендациям друзей или на Фейсбуке.

- Диапазон различных вложений колеблется от $30 тысяч до $300 тысяч. Это среднестатистические данные.

Есть на этом рынке и крупные участники, которые инвестируют в стартапы десятки миллионов долларов. Но даже по вышеприведенным цифрам можно объективно судить о состоянии инвестирования в России. А как дело обстоит на Западе? За рубежом в отношении стартапов руководствуются формулой 30/40/30: В среднем 30% инвестиций будут убыточными. Другие 40% — проекты окажутся слабенькими. Только у 30% результаты будут более-менее достойные, но не фонтан. Из 20-25 проектов успешного инвестиционного фонда выстреливают 3-4.

Из 20-25 проектов успешного инвестиционного фонда выстреливают 3-4.

Выводы

- Для начинающих идеально подходит способ объединяться в инвестиционные фонды или пулы из нескольких инвесторов. Так легче выйти на прибыль и свести к минимуму потери.

- Для увеличения доли будущей прибыли можно заняться обучением стартаперов на своих условиях. Тем более, что люди, возглавляющие молодые компании, плохо владеют знаниями и навыками для развития бизнеса, и ваши рекомендации как опытного бизнесмена будут для них ценны.

- Ищите проекты на отечественных и зарубежных выставках, конкурсах и конференциях, посвященных стартапам. А информацию о мероприятиях в профильных СМИ и тематических сайтах.

У стартапа есть шанс стать сверхприбыльной компанией за счет вложений инвесторов. В этой среде минимум формальностей, на принятие решений уходит мало времени, а в коллективе энтузиастов любые идеи реализуются быстро и креативно.

С одной стороны инвестиции в стартап кажутся лотереей. Но с другой, инвестирование — тоже профессия, которой можно научиться. В силу исторических причин обучаться стоит у западных инвесторов, поскольку там частная собственность никогда не отнималась законодательным путем. Но даже в российских реалиях она таки выжила и готова работать на благо тех, кто ею владеет и готов инвестировать профессионально. Осваивайте новую нишу вместе c помощью Александра Герчика, который является не только профессиональным трейдером, но и отличным инвестором.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Подписывайся на рассылку!

которую можно будет настраивать из личного кабинета

Series A, B, C Финансирование: как работает начальное финансирование

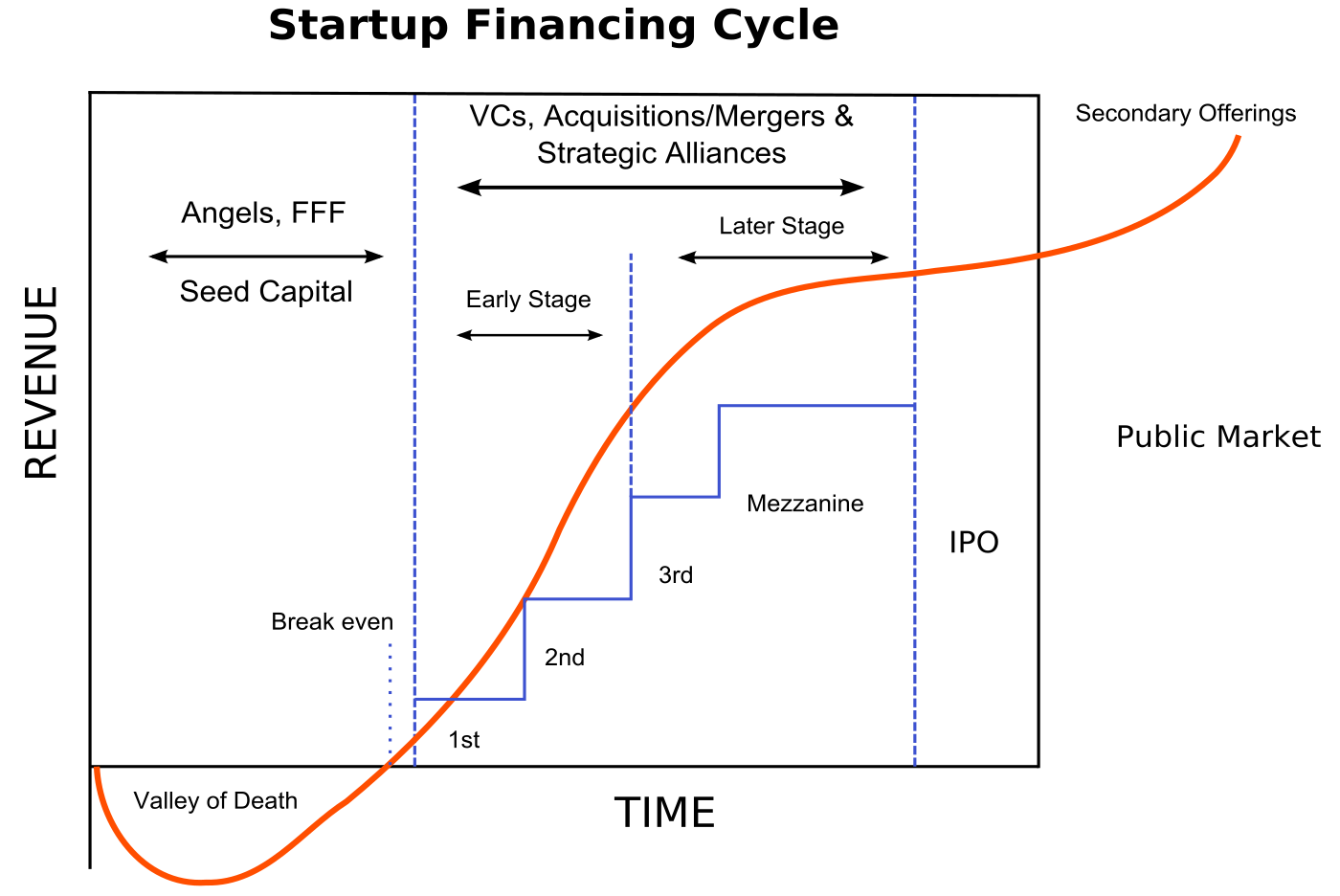

Стартап с блестящей бизнес-идеей стремится наладить свою деятельность. С самого начала компания доказывает ценность своей модели и продуктов, неуклонно растя благодаря щедрости друзей, семьи и собственных финансовых ресурсов основателей. Со временем его клиентская база начинает расти, и бизнес начинает расширять свою деятельность и свои цели. Вскоре компания поднялась в рейтинге своих конкурентов и стала высоко ценимой, открывая возможности для будущего расширения, включая новые офисы, сотрудников и даже первичное публичное размещение акций (IPO).

С самого начала компания доказывает ценность своей модели и продуктов, неуклонно растя благодаря щедрости друзей, семьи и собственных финансовых ресурсов основателей. Со временем его клиентская база начинает расти, и бизнес начинает расширять свою деятельность и свои цели. Вскоре компания поднялась в рейтинге своих конкурентов и стала высоко ценимой, открывая возможности для будущего расширения, включая новые офисы, сотрудников и даже первичное публичное размещение акций (IPO).

Если ранние этапы гипотетического бизнеса, описанного выше, кажутся слишком хорошими, чтобы быть правдой, это потому, что они обычно таковы. Хотя существует очень небольшое количество удачливых компаний, которые растут в соответствии с описанной выше моделью (и с небольшой «внешней» помощью или без нее), подавляющее большинство успешных стартапов приложили много усилий для привлечения капитала с помощью раундов внешнего финансирования. Эти раунды финансирования предоставляют внешним инвесторам возможность инвестировать денежные средства в растущую компанию в обмен на акционерный капитал или частичное владение этой компанией. Когда вы слышите обсуждения раундов финансирования серий A, B и C, эти термины относятся к процессу развития бизнеса за счет внешних инвестиций.

Когда вы слышите обсуждения раундов финансирования серий A, B и C, эти термины относятся к процессу развития бизнеса за счет внешних инвестиций.

Существуют и другие типы раундов финансирования, доступные для стартапов, в зависимости от отрасли и уровня интереса потенциальных инвесторов. Стартапы нередко с самого начала участвуют в так называемом «посевном» финансировании или финансировании бизнес-ангелов. Затем за этими раундами финансирования могут последовать раунды финансирования серий A, B и C, а также дополнительные усилия по заработку капитала, если это необходимо.Серии A, B и C являются необходимыми ингредиентами для бизнеса, который решает начать работу или просто выжить за счет щедрости друзей, семьи и глубины своего собственного кармана.

Объяснение финансирования серии A

Ниже мы подробнее рассмотрим, что это за раунды финансирования, как они работают и что отличает их друг от друга. Путь для каждого стартапа несколько отличается, как и сроки финансирования. Многие компании тратят месяцы или даже годы в поисках финансирования, в то время как другие (особенно те, чьи идеи считаются по-настоящему революционными или которые связаны с людьми с доказанной репутацией успеха) могут обойти некоторые раунды финансирования и пройти через процесс строить капитал быстрее.

Многие компании тратят месяцы или даже годы в поисках финансирования, в то время как другие (особенно те, чьи идеи считаются по-настоящему революционными или которые связаны с людьми с доказанной репутацией успеха) могут обойти некоторые раунды финансирования и пройти через процесс строить капитал быстрее.

Как только вы поймете разницу между этими раундами, вам будет легче анализировать заголовки о мире стартапов и инвестиций, понимая контекст того, что именно означает раунд для перспектив и направления компании. Раунды финансирования серий A, B и C — это просто ступеньки в процессе превращения гениальной идеи в революционную глобальную компанию, созревшую для IPO.

Как работает финансирование

Прежде чем исследовать, как работает раунд финансирования, необходимо определить различных участников.Во-первых, это люди, которые надеются получить финансирование для своей компании. По мере того, как бизнес становится все более зрелым, он стремится продвигаться через раунды финансирования; Обычно компании начинают с посевного раунда и продолжают раунды финансирования A, B и C.

С другой стороны — потенциальные инвесторы. Хотя инвесторы желают успеха предприятиям, потому что они поддерживают предпринимательство и верят в цели и причины этого бизнеса, они также надеются получить что-то от своих инвестиций.По этой причине почти все инвестиции, сделанные на том или ином этапе финансирования развития, организованы таким образом, что инвестор или компания-инвестор сохраняют частичное владение компанией. Если компания растет и получает прибыль, инвестор будет вознагражден соразмерно сделанным инвестициям.

Перед началом любого раунда финансирования аналитики проводят оценку компании, о которой идет речь. Оценки производятся на основе множества различных факторов, включая менеджмент, подтвержденный послужной список, размер рынка и риски.Одно из ключевых различий между раундами финансирования связано с оценкой бизнеса, а также уровнем его зрелости и перспективами роста. В свою очередь, эти факторы влияют на типы инвесторов, которые могут принять участие, и причины, по которым компания может искать новый капитал.

Предварительное финансирование

Самый ранний этап финансирования новой компании наступает настолько рано, что обычно не включается в раунды финансирования. Этот этап, известный как «предпосевное» финансирование, обычно относится к периоду, когда основатели компании впервые начинают свою деятельность.Самыми распространенными спонсорами «pre-seed» являются сами учредители, а также близкие друзья, сторонники и семья. В зависимости от характера компании и начальных затрат, связанных с разработкой бизнес-идеи, этот этап финансирования может произойти очень быстро или может занять много времени. Также вероятно, что на данном этапе инвесторы не вкладывают средства в обмен на акции компании. В большинстве случаев инвесторами в ситуации с предварительным финансированием являются сами основатели компании.

Посевное финансирование

Посевное финансирование — это первый этап официального долевого финансирования.Обычно он представляет собой первые официальные деньги, которые собирает коммерческое предприятие или предприятие. Некоторые компании никогда не выходят за рамки начального финансирования в раунды серии A и далее.

Некоторые компании никогда не выходят за рамки начального финансирования в раунды серии A и далее.

Вы можете думать о «посевном» финансировании как о части аналогии с посадкой дерева. Эта ранняя финансовая поддержка в идеале является «семенем», которое поможет развитию бизнеса. При наличии достаточного дохода и успешной бизнес-стратегии, а также настойчивости и преданности делу инвесторов, компания, как мы надеемся, в конечном итоге вырастет в «дерево».«Посевное финансирование помогает компании финансировать свои первые шаги, включая такие вещи, как исследования рынка и разработка продуктов. Посевное финансирование помогает компании определить, какими будут ее конечные продукты и кто ее целевая аудитория. Посевное финансирование используется для найма команда основателей для выполнения этих задач.

В ситуации с посевным финансированием есть много потенциальных инвесторов: учредители, друзья, семья, инкубаторы, компании венчурного капитала и многие другие. Одним из наиболее распространенных типов инвесторов, участвующих в посевном финансировании, является так называемый «инвестор-ангел». «Бизнес-ангелы склонны ценить более рискованные предприятия (например, стартапы, у которых пока что мало проверенной репутации) и рассчитывают получить долю в компании в обмен на свои инвестиции.

«Бизнес-ангелы склонны ценить более рискованные предприятия (например, стартапы, у которых пока что мало проверенной репутации) и рассчитывают получить долю в компании в обмен на свои инвестиции.

Хотя раунды посевного финансирования значительно различаются по размеру капитала, который они генерируют для новой компании, нередко эти раунды приносят от 10 000 до 2 миллионов долларов для рассматриваемого стартапа. Для некоторых стартапов раунд посевного финансирования — это все, что, по мнению основателей, необходимо для успешного развития своей компании; эти компании могут никогда не участвовать в раунде финансирования серии А.Большинство компаний, привлекающих стартовое финансирование, оцениваются где-то между 3 и 6 миллионами долларов.

Серия A Финансирование

После того, как у компании появится послужной список (устоявшаяся база пользователей, стабильные цифры доходов или какой-либо другой ключевой показатель эффективности), эта компания может выбрать финансирование серии A, чтобы дополнительно оптимизировать свою базу пользователей и предложения продуктов. Можно использовать возможности для масштабирования продукта на разных рынках. В этом раунде важно иметь план развития бизнес-модели, которая будет приносить долгосрочную прибыль.Часто у посевных стартапов есть отличные идеи, которые генерируют значительное количество энтузиастов, но компания не знает, как монетизировать бизнес. Как правило, раунды серии A собирают от 2 до 15 миллионов долларов, но в среднем это число увеличилось из-за оценок индустрии высоких технологий или единорогов. Среднее финансирование серии A по состоянию на 2020 год составляет 15,6 миллиона долларов.

Можно использовать возможности для масштабирования продукта на разных рынках. В этом раунде важно иметь план развития бизнес-модели, которая будет приносить долгосрочную прибыль.Часто у посевных стартапов есть отличные идеи, которые генерируют значительное количество энтузиастов, но компания не знает, как монетизировать бизнес. Как правило, раунды серии A собирают от 2 до 15 миллионов долларов, но в среднем это число увеличилось из-за оценок индустрии высоких технологий или единорогов. Среднее финансирование серии A по состоянию на 2020 год составляет 15,6 миллиона долларов.

При финансировании серии А инвесторы не просто ищут отличные идеи. Скорее, они ищут компании с прекрасными идеями, а также сильную стратегию превращения этой идеи в успешный прибыльный бизнес.По этой причине компании, проходящие через раунды финансирования серии A, обычно оцениваются в размере до 23 миллионов долларов.

Инвесторы, участвующие в раунде серии A, представляют более традиционные фирмы венчурного капитала. Известные венчурные компании, участвующие в финансировании серии A, включают Sequoia Capital, Benchmark Capital, Greylock и Accel Partners.

Известные венчурные компании, участвующие в финансировании серии A, включают Sequoia Capital, Benchmark Capital, Greylock и Accel Partners.

На этом этапе инвесторы также часто принимают участие в несколько более политическом процессе. Несколько фирм венчурного капитала обычно возглавляют группу.Фактически, единственный инвестор может служить «якорем». Как только компания получит первого инвестора, она может обнаружить, что также легче привлечь дополнительных инвесторов. Бизнес-ангелы также инвестируют на этом этапе, но они, как правило, имеют гораздо меньшее влияние в этом раунде финансирования, чем на этапе посевного финансирования.

Компании все чаще используют краудфандинг для привлечения капитала в рамках раунда финансирования серии A. Частично причина этого заключается в том, что многие компании, даже те, которые успешно получили начальное финансирование, обычно не вызывают интереса у инвесторов в рамках усилий по финансированию серии А.Действительно, менее половины компаний, финансируемых за счет посевного финансирования, также продолжат сбор средств серии А.

Финансирование серии B

Раунды серии B предназначены для вывода бизнеса на новый уровень, прошедший стадию развития. Инвесторы помогают стартапам добиться успеха, расширяя рынок сбыта. Компании, прошедшие начальный раунд финансирования и раунды финансирования серии A, уже создали значительную базу пользователей и доказали инвесторам, что готовы к успеху в более крупных масштабах. Финансирование серии B используется для роста компании, чтобы она могла удовлетворить этот уровень спроса.

Создание успешного продукта и рост команды требует привлечения качественных талантов. Увеличение объема бизнеса, продаж, рекламы, технологий, поддержки и сотрудников стоит фирме несколько копеек. Средний предполагаемый капитал, привлеченный в раунде серии B, составляет 33 миллиона долларов. Компании, проходящие раунд финансирования серии B, хорошо зарекомендовали себя, и их оценки, как правило, это отражают; стоимость большинства компаний серии B составляет от 30 до 60 миллионов долларов, в среднем 58 миллионов долларов. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Серия B похожа на серию A с точки зрения процессов и ключевых игроков. Серию B часто возглавляют многие из тех же персонажей, что и в предыдущем раунде, включая ключевого якорного инвестора, который помогает привлечь других инвесторов. Отличие от серии B заключается в добавлении новой волны других венчурных компаний, специализирующихся на более поздних стадиях инвестирования.

Серия C Финансирование

Компании, которые попадают на сессии финансирования серии C, уже довольно успешны.Эти компании ищут дополнительное финансирование, чтобы помочь им разрабатывать новые продукты, выходить на новые рынки или даже приобретать другие компании. В раундах серии C инвесторы вкладывают капитал в основу успешного бизнеса, чтобы получить обратно более чем вдвое больше этой суммы. Финансирование серии C направлено на масштабирование компании, как можно более быстрый и успешный рост.

Одним из возможных способов масштабирования компании могло бы стать приобретение другой компании. Представьте себе гипотетический стартап, ориентированный на создание вегетарианских альтернатив мясным продуктам.Если эта компания достигнет раунда финансирования серии C, она, вероятно, уже продемонстрировала беспрецедентный успех, когда дело доходит до продажи своей продукции в Соединенных Штатах. Бизнес, вероятно, уже достиг целевых показателей от побережья до побережья. Благодаря уверенности в исследованиях рынка и бизнес-планировании инвесторы обоснованно полагают, что бизнес в Европе будет преуспевать.

Представьте себе гипотетический стартап, ориентированный на создание вегетарианских альтернатив мясным продуктам.Если эта компания достигнет раунда финансирования серии C, она, вероятно, уже продемонстрировала беспрецедентный успех, когда дело доходит до продажи своей продукции в Соединенных Штатах. Бизнес, вероятно, уже достиг целевых показателей от побережья до побережья. Благодаря уверенности в исследованиях рынка и бизнес-планировании инвесторы обоснованно полагают, что бизнес в Европе будет преуспевать.

Возможно, у этого вегетарианского стартапа есть конкурент, который сейчас занимает большую долю рынка. У конкурента также есть конкурентное преимущество, которое могло бы принести пользу стартапу.Похоже, такая культура подходит, поскольку и инвесторы, и учредители считают, что слияние будет синергетическим партнерством. В этом случае финансирование серии C может быть использовано для покупки другой компании.

По мере того, как операция становится менее рискованной, в нее приходит больше инвесторов. В серии C такие группы, как хедж-фонды, инвестиционные банки, частные инвестиционные компании и крупные группы вторичного рынка, сопровождают упомянутый выше тип инвесторов. Причина в том, что компания уже зарекомендовала себя как успешная бизнес-модель; эти новые инвесторы садятся за стол переговоров, надеясь вложить значительные суммы денег в компании, которые уже процветают, чтобы помочь себе укрепить свои позиции в качестве лидеров бизнеса.

В серии C такие группы, как хедж-фонды, инвестиционные банки, частные инвестиционные компании и крупные группы вторичного рынка, сопровождают упомянутый выше тип инвесторов. Причина в том, что компания уже зарекомендовала себя как успешная бизнес-модель; эти новые инвесторы садятся за стол переговоров, надеясь вложить значительные суммы денег в компании, которые уже процветают, чтобы помочь себе укрепить свои позиции в качестве лидеров бизнеса.

Чаще всего компания прекращает финансирование за счет внешнего долевого участия с помощью серии C. Однако некоторые компании могут перейти к раундам финансирования серии D и даже серии E. Однако по большей части компании, получившие финансирование в размере до сотен миллионов долларов за счет раундов серии C, готовы продолжать развиваться в глобальном масштабе. Многие из этих компаний используют финансирование серии C, чтобы повысить свою оценку в ожидании IPO. На данный момент компании чаще всего получают оценки в районе 118 миллионов долларов, хотя некоторые компании, проходящие через финансирование серии C, могут иметь гораздо более высокие оценки. Эти оценки также все больше основываются на достоверных данных, а не на ожиданиях будущего успеха. Компании, участвующие в финансировании серии C, должны иметь прочную клиентскую базу, потоки доходов и подтвержденную историю роста.

Эти оценки также все больше основываются на достоверных данных, а не на ожиданиях будущего успеха. Компании, участвующие в финансировании серии C, должны иметь прочную клиентскую базу, потоки доходов и подтвержденную историю роста.

Компании, которые продолжают финансирование серии D, как правило, делают это, потому что они ищут последний толчок перед IPO, или, наоборот, потому, что они еще не смогли достичь целей, которые они поставили перед собой во время финансирования серии C.

Итог

Понимание различий между этими раундами привлечения капитала поможет вам расшифровать новости стартапов и оценить предпринимательские перспективы. Различные раунды финансирования работают, по сути, одинаково; инвесторы предлагают деньги в обмен на долю в бизнесе. Между раундами инвесторы предъявляют к стартапу несколько разные требования.

Профили компаний различаются в зависимости от конкретного случая, но обычно имеют разные профили риска и уровни зрелости на каждом этапе финансирования.Тем не менее, посевные инвесторы и инвесторы серий A, B и C способствуют реализации идей. Серийное финансирование позволяет инвесторам поддерживать предпринимателей необходимыми средствами для осуществления их мечты, возможно, совместно обналичивая их в ходе IPO.

Стратегии инвестирования в стартапы, чтобы избежать ошибок новичков

Предприниматели имеют широкий спектр доступных финансовых альтернатив, которые различаются в зависимости от стадии, на которой находится их стартап. Каждый инвестор в качестве своего собственного инвестиционного критерия, которому они следуют, чтобы решить, в какие стартапы или секторы инвестировать, всегда ищут выход, чтобы заработать деньги на своих инвестициях.

За последние несколько недель мы затронули все вышеперечисленные темы, но пока что одной недостающей частью головоломки является инвестиционная стратегия, используемая инвесторами для поддержки стартапов и технологических компаний .

Инвестиции в стартап: время, сумма, доходность

В предыдущих случаях мы упоминали, что значительное количество стартапов и предпринимателей не понимают, что ни один проект не достоин вложения денег по разным причинам: прогнозы роста, масштабируемость, рыночные условия и т. Д.

Бизнес-ангелы, венчурные капиталисты и другие механизмы финансирования работают только по одной причине — зарабатывать деньги для себя и своих партнеров с ограниченной ответственностью.

Стартапы связаны с высоким уровнем смертности, и в некоторых исследованиях утверждается, что 80% инвестиций терпят неудачу в том смысле, что они не приносят прибыли заинтересованным сторонам. Вот почему большинство инвесторов — будь то крупные фонды или бизнес-ангелы — диверсифицируют уровень риска, поддерживая множество компаний, надеясь, что горстка из них принесет достаточно прибыли, чтобы компенсировать неудачные инвестиции.

Здесь необходимо учитывать три основных значения:

- Прибыльность : для того, чтобы инвестиционная стратегия работала, 20% инвестиций должны не только компенсировать неудачные, но и приносить прибыль инвесторам. Это означает, что эти 20% должны быть ОЧЕНЬ прибыльными. Мы рекомендуем работать с профессионалами, которые имеют реальный опыт в этой сфере, например, с SoFi.

- Сумма : важно сделать много небольших инвестиций, чтобы стратегия работала, чтобы в случае успеха любого из ранних вложений было достаточно денег для инвестирования в будущих раундах.

- Время : инвесторы поддерживают компании, потому что они хотят получить прибыль как можно скорее, но этот период определенно не короткий: обычно американскому инвестору требуется от 3 до 5 лет, чтобы покинуть компанию, от 4 до 6 в Европе и от 5 до 7 (или больше) в Испании.

Для инвесторов важно определить свои собственные инвестиционные стратегии, более или менее оценив указанные выше аспекты.

Стоит отметить, что, хотя бизнес-ангелам обычно необходимо создавать большие портфели компаний для реализации своих стратегий — они вкладывают небольшие средства в компании на очень ранних стадиях — фирмы венчурного капитала, как правило, инвестируют на более поздних стадиях.Хотя это быстро меняется по мере увеличения капитала, доступного на рынке, и по мере приближения венчурных фирм к начальным инвестициям.

Инвестировать — значит управлять рисками

Правильное инвестирование — задача не из легких и подразумевает большие риски. Вот почему у большинства инвесторов есть два способа минимизировать риск.

1. Контроль рисков

Первый способ контролировать риск — это вести переговоры об оценке стартапа: более высокая оценка означает больший связанный с этим риск, поэтому для увеличения стоимости необходимо больше инвестировать.

Другой способ управления связанным риском — использование пунктов в перечнях условий, например:

- Vesting : соглашение, которое подразумевает, что команда учредителей должна оставаться в стартапе X лет, чтобы получить определенное количество акций.