УК «Арсагера» Куда вложить деньги

|

Слушать статью |

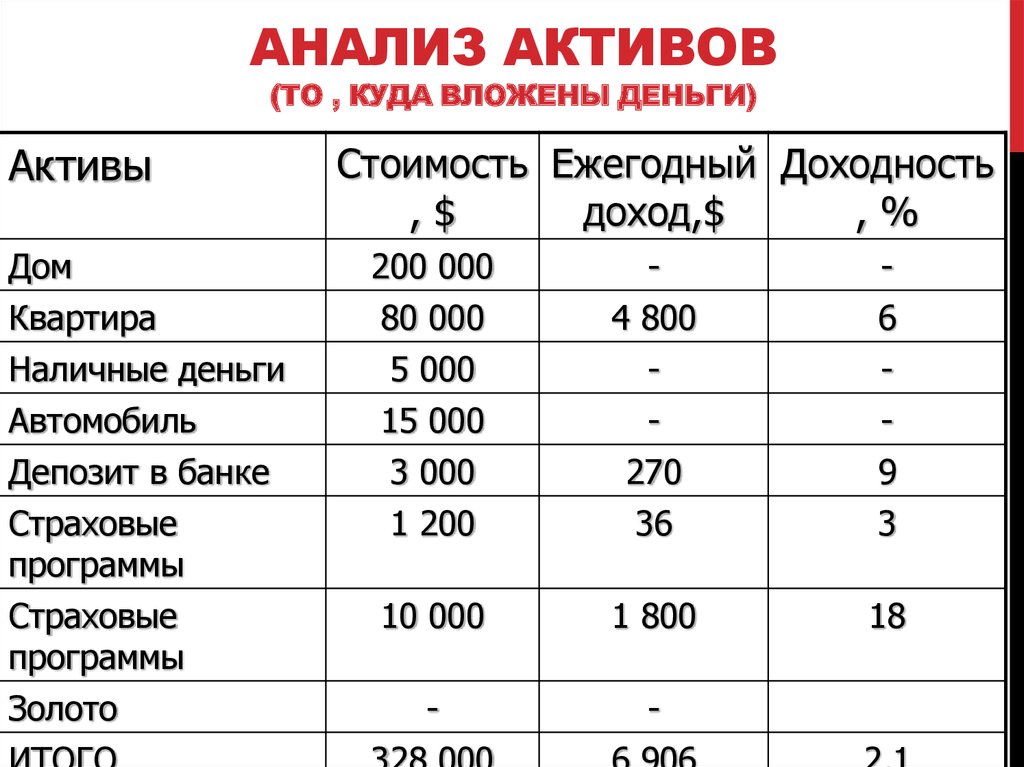

В какие виды активов можно вложить свободные деньги? На первый взгляд, вариантов не так много. Средства могут быть инвестированы в бизнес (в том числе посредством приобретения акций), облигации, депозиты, недвижимость, на них можно купить товары (золото, нефть и т. д.) или валюту, антиквариат или драгоценности. Других вариантов нет, так как все остальные случаи – это производные от вышеупомянутых инструментов (например, инструменты срочного рынка). |

Для того чтобы понять логику инвестиций профессиональных инвесторов, которые стремятся получать прибыль от вложений денег в долгосрочной перспективе, перечисленные выше виды активов необходимо разделить на две большие группы: активы, предполагающие создание добавленной стоимости, и активы, в которых отсутствует созидательная составляющая.

Активы, предполагающие создание добавленной стоимости

• Бизнес (акции) как организация, основной целью деятельности которой является извлечение прибыли.

• Облигации и депозиты как инструмент, в котором заранее определенный денежный поток является платой за пользование заемными средствами.

• Недвижимость, которая при сдаче в аренду приносит рентный доход, а при строительстве увеличивается в цене в результате увеличения строительной готовности.

Активы, в которых отсутствует созидательная составляющая

Товары и валюта являются активами, которые не генерируют денежный поток, поскольку сама природа этих активов не предполагает создания какой-либо добавленной стоимости.

Человек, владеющий бизнесом (акциями), облигациями или недвижимостью, может получить прибыль от своих активов в виде генерируемого ими денежного потока (в виде дивидендов, купонного и рентного дохода соответственно), даже в случае, если их рыночная стоимость не будет изменяться.

В случае вложения денег в товары (золото, нефть и т. д.) или валюту человек не становится богаче от владения этими активами, поскольку сами по себе они не создают добавленной стоимости и, как следствие, денежного потока. Весь расчет сводится к ожиданию увеличения рыночной стоимости этих активов, которая довольно часто определяется изменчивой конъюнктурой рынка или инфляцией.

Таким образом, если активы, генерирующие прибыль, дают возможность инвестору зарабатывать от самого владения активом, то при приобретении активов, не генерирующих денежный поток, человек рассчитывает заработать на спекуляциях. В долгосрочной перспективе невозможно получать стабильную прибыль от игры на колебаниях стоимости активов (спекуляций). Кроме того,стоимость активов, создающих добавленную стоимость, как правило, растет быстрее, чем стоимость активов, которые добавленной стоимости не создают. Это происходит потому, что помимо инфляции, увеличивающей стоимость продаваемых предприятием товаров, на увеличение выручки компании работает еще и увеличение эффективности самого бизнеса.

Для большей наглядности рассмотрим пример с золотом. Часто люди, пытающиеся сохранить заработанные деньги, вкладывают их в золото (в виде золотых слитков или монет).

Здесь стоит отметить, что акции золотодобывающих компаний могут обладать низким уровнем потенциальной доходности, поэтому мы рекомендуем обратить внимание на акции, обладающие более высоким потенциалом.

Альтернативой, которую видят очень немногие, является вложение заработанных денег в акции золотодобывающей компании.

Человек, купивший на свои сбережения золотой слиток, получит прибыль только в результате роста стоимости золота. В то же время инвестор, который приобрел акции золотодобывающей компании, будет получать прибыль ежегодно, даже если цена золота в течение года не менялась. Произойдет это потому, что компания будет продавать свои изделия с определенной наценкой. При этом прибыль от инвестиций в золотодобывающую компанию выразится либо в росте стоимости акций компании, либо в объеме выплачиваемых на акцию дивидендов.

Таким образом, мы видим, что вложение средств в акции золотодобывающей компании более привлекательно в плане инвестиций, чем покупка золота (например, в виде золотых слитков).

Секрет процветания профессиональных инвесторов заключается во владении активами, генерирующими денежный поток. Это обусловлено тем, что увеличение стоимости таких активов происходит быстрее, чем увеличение стоимости активов, в которых созидательная составляющая отсутствует.

Подробно роль управляющей компании в инвестиционном процессе рассмотрена в разделе «Доверить или работать самостоятельно».

Во что вложить деньги в Кыргызстане

Для того, чтобы деньги работали на вас, нужно уметь грамотно инвестировать. Процесс этот только на первый взгляд кажется сложным и недоступным для простого человека. На самом деле главное помнить, что не стоит вкладывать все деньги в одну сферу и различать инструменты инвестирования.

Есть несколько инструментов инвестирования – акции, облигации, государственные ценные бумаги, депозиты, паи инвестиционных фондов, недвижимость и золото. Давайте рассмотрим каждый из этих вариантов.

Давайте рассмотрим каждый из этих вариантов.

Акции

Акция – это долевая ценная бумага, которая выпускается акционерными обществами. Покупая акцию, вы становитесь собственником, а точнее совладельцем компании. Это значит, что ваш доход как акционера будет зависеть от того, насколько успешно она работает на рынке.

Акции бывают двух видов – простая и привилегированная. Простая акция дает вам право голоса на собрании и право получения дивидендов в зависимости от прибыли компании. Привилегированная акция не дает вам право участия в голосовании акционеров, но дает право получения фиксированной суммы дивидендов вне зависимости от того, получила компания прибыль или нет. В случае ликвидации компании владелец привилегированной акции также имеет преимущество перед владельцами простых акций в получении доли имущества.

Если акционерное общество получает прибыль, то не менее четверти оно обязано ежегодно выплачивать акционерам в виде дивидендов. Размер ваших дивидендов пропорционален вашей доле владения компанией: если вы владеете, к примеру, 10% от всего количества акций компании, то получите 10% от суммы выплаченных дивидендов. Но при этом стоит помнить, что акционеры несут и риск краха бизнеса компании.

Но при этом стоит помнить, что акционеры несут и риск краха бизнеса компании.

Становясь владельцем простых акций, вы получаете право участвовать в управлении компанией: получать дивиденды, получить часть имущества в случае ликвидации компании и свободно распоряжаться вашими ценными бумагами.

Приобретая акции, можно рассчитывать на два вида доходов. Во-первых, вы можете их просто купить дешевле и продать дороже. Например, акции аэропорта «Манас» в 2010 году стоили 24 сома, а в 2017 году их цена выросла до 105 сомов. Таким образом, при их продаже вы можете получить курсовой доход в 81 сом с каждой акции.

Если же купля-продажа не ваша стихия, то можно заработать за счет дивидендов. Например, В 2018 году ОАО «Международный аэропорт «Манас» направил на выплату дивидендов 830 млн 490 тыс. сомов. Акционеры ОАО «МАМ» получили дивиденды из расчета в 29,9 сома на одну акцию.

Сразу стоит оговориться, что от вложения средств в акции не стоит ждать мгновенного дохода. Инвестиции в акции являются долгосрочным вложением капитала. Поэтому прибыль от них вы получите только через 2-3 года. Инвестируя в акции, вы должны также понимать, что стоимость ценных бумаг может как расти, так и падать. Именно поэтому акции относятся к вложениям с высоким уровнем риска.

Поэтому прибыль от них вы получите только через 2-3 года. Инвестируя в акции, вы должны также понимать, что стоимость ценных бумаг может как расти, так и падать. Именно поэтому акции относятся к вложениям с высоким уровнем риска.

Облигации

Облигация – это долговая ценная бумага. Покупка облигации означает, что вы даете деньги в долг эмитенту (компании, выпустившей облигации) на определенный срок и под определенный процент. Облигации выпускаются, как правило, на 2-3,5 года, по истечению которых компания возвращает вложенную вами сумму денег.

Стоимость одной облигаций по рынку на текущий момент составляет 1 тыс.сомов. Корпоративные облигации могут размещать акционерные общества и общества с ограниченной ответственностью.

Владелец облигаций не участвует в управлении компанией, выпустившей их. Но во владении облигациями есть свой плюс. В отличие от акций свою прибыль вы получите независимо от того, есть у компании прибыль или нет. Преимущества облигаций заключаются в том, что инвестор может в любой момент вернуть вложенные деньги, продав ценные бумаги на вторичном рынке, не теряя при этом процентного дохода. В большинстве случаев сам эмитент ценных бумаг в целях поддержания ликвидности своих ценных бумаг может покупать свои же бумаги.

В большинстве случаев сам эмитент ценных бумаг в целях поддержания ликвидности своих ценных бумаг может покупать свои же бумаги.

Если ценные бумаги прошли процедуру листинга на Кыргызской фондовой бирже по категории Blue Chips (категория, следующая за наивысшей), инвесторы освобождаются от уплаты подоходного налога.

Государственные ценные бумаги

ГЦБ считаются высоконадежными ценными бумагами, поэтому вложения в них практически не подвержены риску. Тут все просто. Государство в лице Министерства финансов гарантирует выплату по этим ценным бумагам. Каждый год в бюджет Кыргызстана закладываются средства на погашение внутреннего долга, то есть на выплаты по государственным ценным бумагам.

Наиболее распространенными бумагами являются ГКВ (государственные казначейские векселя), ГКО (государственные казначейские облигации) и ноты Национального банка Кыргызстана.

Ноты НБ КР – это государственные краткосрочные ценные бумаги, которые выпускаются НБ КР, номинальной стоимостью 10 тыс.

ГКВ – краткосрочные государственные ценные бумаги правительства номиналом 100 сомов. ГКВ выпускаются на срок 3, 6 и 12 месяцев. Среднегодовая доходность ГКВ может достигать 6,5 процентов.

ГКО – долгосрочные государственные ценные бумаги правительства с процентным доходом (купоном) и сроком обращения свыше 1 года. Номинальная стоимость одной ГКО и параметры выпуска определяются в момент выпуска ГКО. ГКО выпускаются в бездокументарной и документарной формах. Доходность государственных казначейских облигаций может достигать 15 процентов.

Размещение государственных ценных бумаг проводится еженедельно на аукционах, проводимых Нацбанком. Приобрести ГЦБ может любое юридическое или физическое лицо. Для этого необходимо открыть счет в коммерческом банке, зачислить на этот счет денежные средства и подать заявку на участие в аукционе посредством банка. Напрямую физическое или юридическое лицо приобрести ГЦБ не может.

Депозиты коммерческих банков

Депозит – прием средств банком от предприятия или частного лица на условиях платности, срочности и возвратности. В качестве платности банк за пользование вашими деньгами платит вам проценты. Банковские вклады являются самым простым и популярным способом вложения свободного капитала в Кыргызстане.

До открытия депозита вам следует спланировать свои будущие доходы и расходы, так как при досрочном снятии денег с банковского депозита начисленные проценты вы в большинстве случаев теряете. Размер дохода зависит от срока и суммы депозита. Чем больше срок и сумма, тем больше и процентные ставки по депозиту.

Открыть счет в банке можно еще и для накопления первоначального инвестиционного капитала. К примеру, вы можете каждый месяц вносить по 3-4 тыс. сомов на накопительный депозит. Когда же на счете накопится около 10-15 тыс.сомов, вы сможете инвестировать их в другие финансовые инструменты.

Депозитные вклады в Кыргызстане защищены Агентством по защите депозитов. При наступлении гарантийного случая, агентство выплачивает вкладчику сумму до 200 тыс.сомов.

Паи инвестиционных фондов

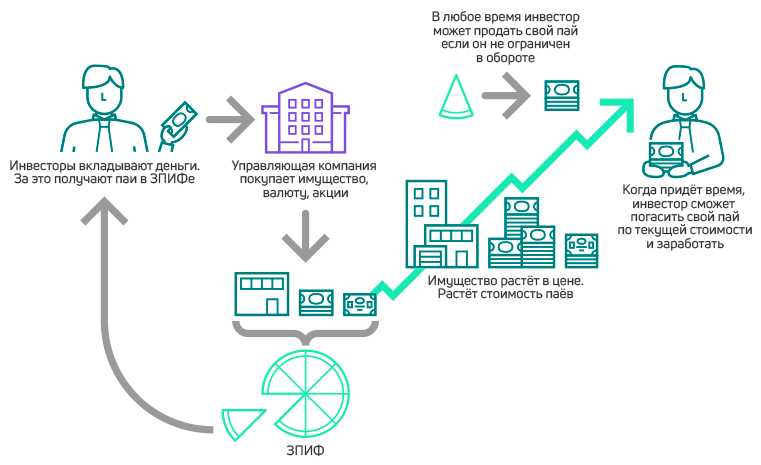

Паевой инвестиционный фонд (ПИФ) – это форма коллективных инвестиций. Активы, в которые инвестированы средства пайщиков, находятся в общей собственности, а отдельному инвестору принадлежит только некоторая доля в этом совокупном капитале, которая называется паем. Цель ПИФа — получение прибыли на объединенные в фонд активы и распределение полученной прибыли между инвесторами (пайщиками) пропорционально количеству паев.

Привлекательность ПИФов в том, что для инвестирования в них человеку не требуется обладать профессиональными навыками и знаниями. Достаточно просто выбрать надежную управляющую компанию. Кроме того, управляющая компания, собирая в своих руках средства многих инвесторов, может вкладывать значительный капитал в наиболее привлекательные отрасли экономики, куда частному инвестору попасть бывает практически невозможно.

Схема работы ПИФа такова, что инвесторы вкладывают в него средства, а управляющая компания инвестируют их различные финансовые инструменты. Получив доход от вложенных средств, управляющая компания распределяет его между инвесторами согласно их долям. При этом управляющая компания получает свой процент за управление активами.

Недвижимость

Инвестирование в недвижимость позволит вам преумножить капитал двумя способами: заработать на разнице в стоимости, то есть купить дешевле и продать дороже, либо получать периодические потоки денежных средств от сдачи в аренду.

Существует мнение, что вложение в недвижимость является самым эффективным видом капиталовложений. На самом деле это не совсем так. Одной из особенностей вложений в недвижимость является то, что вы должны иметь относительно большой первоначальный капитал для того, чтобы заняться этим видом инвестиций.

Еще один минус в том, что, когда вам потребуются деньги, вы не сможете быстро продать недвижимость и получить их. Инвестиции в недвижимость – довольно значимый вид капиталовложений. Но он требует внимательного подхода, детального изучения рынка и тонкостей законодательства.

Инвестиции в недвижимость – довольно значимый вид капиталовложений. Но он требует внимательного подхода, детального изучения рынка и тонкостей законодательства.

Золото

Золотые мерные слитки – это новый продукт для инвестирования в Кыргызстане. Национальный банк с 7 мая 2015 года начал реализацию золотых слитков с правом их обратного выкупа. Это является огромным преимуществом и гарантией надежности вложений.

Но стоит помнить, что золотые мерные слитки требуют особо бережного отношения. У металла очень высока проба – 999,9. Поэтому металл очень мягкий. Золото может быть повреждено даже от прикосновения пальцев, ткани или салфеток. При повреждении поверхности царапинами и отпечатками пальцев металл сразу теряет свою ценность. Потом его можно продать только по цене лома, то есть гораздо ниже стоимости драгоценного металла.

Но есть и хорошая новость. Национальный банк предусмотрел меры по защите золотых мерных слитков. Золотые слитки весом 100 г размещены в индивидуальные футляры с приложением сертификата, а слитки весом от 1, 2, 5, 10 и 31,1035 г выпущены в защищенной упаковке, которая одновременно служит им сертификатом. Целостность защищенной упаковки-сертификата гарантирует подлинность мерных слитков и обеспечит незамедлительный расчет при обратном их выкупе.

Целостность защищенной упаковки-сертификата гарантирует подлинность мерных слитков и обеспечит незамедлительный расчет при обратном их выкупе.

Альтернативной золотым мерным слиткам являются обезличенные металлические счета (ОМС). В отличие от слитков, где сумма вашего вложения должна быть кратна размерам слитков и которые нужно бережно хранить, ОМС предлагает вам не заботиться о хранении и не ограничивает вас по сумме вложений. В одном из банков, которые предлагают такую услугу вам нужно внести любую сумму выше минимальной суммы, установленной банком для открытия счета ОМС. Ваша сумма денежных средств переведется в обезличенное золото по курсу золота на день вложения. То есть вам не дадут золото в реальном выражении, но на счету в банке будет числиться ваше количество «виртуального» золота, которое привязано к реальному курсу золота. При снятии денег со счета, вам рассчитают ваше количество «виртуального» золота по курсу на день снятия. То есть вы точно также можете преумножить капитал при росте цены на золото. Практика показывает, что цена на золото очень медленно, но верно растет вверх.

Практика показывает, что цена на золото очень медленно, но верно растет вверх.

При вложении денег в золото инвесторам необходимо помнить, что это инструмент долгосрочного инвестирования, поэтому совершение операций в краткосрочном периоде считается бессмысленным.

Куда сейчас имеет смысл копить и инвестировать?

Выбрать, куда вложить свои с трудом заработанные деньги, непросто. И с такой большой неопределенностью на фондовом рынке и ростом процентных ставок это может показаться более сложным, чем обычно.

Прямо сейчас высокодоходные сберегательные счета (например, высокодоходный сберегательный счет LendingClub) и компакт-диски более привлекательны, чем несколько лет назад, когда процентные ставки были низкими. С ростом ставок «это делает краткосрочные альтернативы наличными… более привлекательными. И это немного меняет ситуацию в сторону вкладчиков», — говорит Хосе Эрнандес, финансовый педагог и основатель Финансового университета.

Однако процентные ставки больше влияют на краткосрочное или среднесрочное планирование, чем на долгосрочные решения. «В долгосрочной перспективе, если вы следуете разумным принципам инвестирования, то, что мы сейчас наблюдаем в экономике, процентных ставках и во всем остальном, на самом деле не имеет значения», — говорит Эрнандес.

«В долгосрочной перспективе, если вы следуете разумным принципам инвестирования, то, что мы сейчас наблюдаем в экономике, процентных ставках и во всем остальном, на самом деле не имеет значения», — говорит Эрнандес.

Итак, что это означает для ваших решений о сбережениях и инвестициях?

Чтобы помочь вам сориентироваться в сегодняшних условиях и определить наилучший путь вперед, CNBC Select поговорила с экспертами по личным финансам Хосе Эрнандесом и Гарретом Джонсом, сертифицированным специалистом по финансовому планированию компании Crossroads Planning.

Высокодоходные сбережения LendingClub

Узнать больше

LendingClub Bank, N.A., Member FDIC

См. нашу методологию, применяются условия.

3 вопроса, которые нужно задать себе, чтобы решить, на что вложить деньги

Стоит ли хранить деньги на высокодоходном счете или депозитном сертификате? Или вложить его в традиционные инвестиции, такие как индексные фонды или биржевые фонды (ETF)?

«Это не шаблонный ответ, потому что он зависит от нескольких разных переменных», — говорит Джонс. Ваши цели, уровень риска, с которым вы согласны, и долг, который у вас есть, могут влиять на ваши сбережения и выбор инвестиций.

Ваши цели, уровень риска, с которым вы согласны, и долг, который у вас есть, могут влиять на ваши сбережения и выбор инвестиций.

Прежде чем принимать какие-либо важные решения, вы должны встретиться с доверенным финансовым консультантом или специалистом по планированию и ответить на эти три вопроса.

Каковы ваши цели?

На что вы хотите потратить свои деньги и когда вы хотите их потратить — может быть самым важным фактором при принятии решения о том, какое средство сбережений лучше всего подходит для вас. Основное эмпирическое правило заключается в том, что инвестиции в фондовый рынок лучше подходят для достижения долгосрочных целей, тогда как сберегательные счета и другие банковские продукты лучше подходят для достижения краткосрочных целей.

Высокодоходный сберегательный счет, например, дает вам гарантированный темп роста и немедленный доступ к вашим деньгам в любое время. Другие продукты, такие как компакт-диски или счета денежного рынка, предлагают различную степень ликвидности, но разделяют с высокодоходными сберегательными счетами безопасность и стабильность, что делает их идеальными для таких целей, как первоначальный взнос за дом, семейный отдых или ремонт дома. Если вы планируете потратить деньги примерно через три года, вы не можете полагаться на то, что эти деньги значительно вырастут на фондовом рынке, и вам следует подумать о том, чтобы вложить свои деньги в один из этих инструментов.

Если вы планируете потратить деньги примерно через три года, вы не можете полагаться на то, что эти деньги значительно вырастут на фондовом рынке, и вам следует подумать о том, чтобы вложить свои деньги в один из этих инструментов.

Сравните высокодоходные сберегательные счета с нашим инструментом для рынка сбережений

CNBC Select оценила годовой депозитный сертификат Первого национального банка Америки как лучший однолетний депозитный сертификат. А для счетов денежного рынка мы выбрали Ally’s как лучший выбор для этого типа счета.

Для долгосрочных целей, когда вам не понадобятся деньги в течение 10+ лет (например, выход на пенсию или образование вашего ребенка), другие виды инвестиций могут принести вам более высокую норму прибыли. Несмотря на то, что фондовый рынок в последнее время падал, он исторически приносил более высокую доходность в долгосрочной перспективе. А когда рынки падают, инвестиции дешевле. «В нашей отрасли есть поговорка: во время бычьего рынка все зарабатывают деньги. Во время медвежьего рынка люди зарабатывают миллионы», — говорит Джонс.

Во время медвежьего рынка люди зарабатывают миллионы», — говорит Джонс.

Недорогие индексные фонды могут быть простым способом создания диверсифицированного портфеля, потому что вы, по сути, покупаете широкий спектр акций, предназначенных для имитации рынка в целом. ETF обеспечивают большую диверсификацию, чем покупка отдельных акций. По словам Джонса, ETF также более эффективны с точки зрения налогообложения, чем традиционные взаимные фонды, которые активно управляются. Работая с взаимным фондом, вы можете непреднамеренно получить налоговый счет за прирост капитала из-за сделок, совершенных менеджерами фонда.

У вас есть несколько вариантов начала пути к инвестированию: от открытия традиционного инвестиционного счета в брокерской компании, такой как Charles Schwab и Fidelity, до роботов-консультантов, таких как Wealthfront. Просто убедитесь, что вы используете метод, который вам понятен и удобен. И если вы не знаете, как начать инвестировать для достижения своих долгосрочных целей, общение с профессиональным консультантом может быть хорошим способом получить индивидуальный совет по инвестированию.

Чарльз Шваб

Подробнее

Требования к минимальному депозиту и балансу могут различаться в зависимости от выбранного инвестиционного инструмента. Нет минимального счета для активного инвестирования через Schwab One ® Брокерский счет. Для автоматизированного инвестирования с помощью интеллектуальных портфелей Schwab ® требуется минимальный депозит в размере 5000 долларов США. Schwab One ® Брокерский счет не предусматривает комиссию за счет, комиссию в размере 0 долларов США за сделки с акциями и ETF, комиссию за транзакцию в размере 0 долларов США для более чем 4000 взаимных фондов и комиссию в размере 0,65 доллара США за опционный контракт

Нет

Робот-консультант: Schwab Intelligent Portfolios ® и Schwab Intelligent Portfolios™ IRA: Charles Schwab Traditional, Cust, Roth, Roth, плюс пенсионный счет Personal Choice ® (PCRA) Брокерские услуги и торговля: Schwab One ® Брокерский счет, Брокерский счет + специализированные платформы и поддержка для торговли, Schwab Global Account™ и Schwab Organization Account

Акции, облигации, взаимные фонды, CD и ETF

Расширенные инструменты пенсионного планирования

Применяются условия.

Wealthfront

Узнать больше

Требования к минимальному депозиту и балансу могут различаться в зависимости от выбранного инвестиционного инструмента. Минимальный депозит в размере 500 долларов США для инвестиционных счетов

Сборы могут варьироваться в зависимости от выбранного инвестиционного инструмента. Нулевые счета, переводы, торговые или комиссионные сборы (могут применяться коэффициенты фонда). Ежегодная плата за консультации по управлению Wealthfront составляет 0,25% от баланса вашего счета

Нет

Робо-Адвизор: Wealthfront Автоматизированные инвестиции IRA: Традиционный Wealthfron . Дополнительные классы активов в вашем портфеле включают недвижимость, природные ресурсы и дивидендные акции

Предлагает бесплатное финансовое планирование для планирования колледжа, выхода на пенсию и покупки жилья0003

Применяются условия.

Какова ваша терпимость к риску?

Выбор места для сбережения денег заключается не только в холодных, точных цифрах. Вы также должны учитывать свой комфорт с риском, поскольку различные инструменты сбережений имеют разную степень волатильности.

«Если я не склонен к риску, то есть я не хочу, чтобы мои деньги плавали изо дня в день, резко увеличиваясь и уменьшаясь, тогда безопасность и защищенность становятся моей главной задачей», — говорит Джонс. В этом случае вы можете перевести часть своих сбережений на продукты с низким уровнем риска.

Высокодоходные сберегательные счета и компакт-диски имеют низкий риск, поскольку оба они застрахованы FDIC на сумму до 250 000 долларов, поэтому даже в случае банкротства банка вы получите свои деньги обратно. Государственные облигации, такие как I-Bonds и казначейские облигации, также считаются инвестициями с низким уровнем риска, поскольку они поддерживаются правительством США.

Безопасность этих транспортных средств требует компромиссов. Доходность высокодоходных сберегательных счетов ниже уровня инфляции. Таким образом, даже если вы зарабатываете деньги, они все равно теряют ценность — просто более медленными темпами.

Доходность высокодоходных сберегательных счетов ниже уровня инфляции. Таким образом, даже если вы зарабатываете деньги, они все равно теряют ценность — просто более медленными темпами.

Если вы сомневаетесь в своей инвестиционной стратегии, Джонс рекомендует поговорить с консультантом, чтобы узнать, есть ли для вас лучшее распределение активов.

У вас есть долг под высокие проценты?

Принимая решение о том, как сохранить и инвестировать свои деньги, вы захотите сбалансировать свой выбор с погашением существующего долга, особенно если у вас есть долги с высокими процентами, такие как кредитные карты.

Средняя процентная ставка по кредитной карте составляет почти 20%, что в четыре-пять раз выше, чем самая лучшая ставка, которую вы можете получить с типичным высокодоходным сберегательным счетом или компакт-диском. Например, если вы отложите 1000 долларов на высокодоходный сберегательный счет под 4% годовых, вы заработаете около 41 доллара в год. Но в том же году баланс в 1000 долларов на кредитной карте с процентной ставкой 20% будет стоить вам примерно 170 долларов (при условии, что вы делаете только минимальные платежи).

В такой ситуации вы можете сэкономить больше всего денег, погасив долг с высокими процентами. «Я знаю, что это не так весело, как создавать активы, — говорит Эрнандес. Но если вы завалены долгами под высокие проценты, «может иметь смысл, по крайней мере, сделать это более управляемым, а затем, когда вы окажетесь в положении, когда у вас будет больше денежных средств, вы сможете начать инвестировать».

Подробнее: Как погасить задолженность по кредитной карте

Итог

Когда вы решаете, как сберегать или инвестировать, нет универсального ответа, подходящего для всех.

Лучший выбор для вас зависит от ваших желаний и личных обстоятельств. При высоких процентных ставках высокодоходные сберегательные счета и компакт-диски становятся все более привлекательными вариантами для достижения краткосрочных целей. Однако в долгосрочной перспективе инвестиции в фондовый рынок через индексные фонды или ETF исторически приносили более высокую прибыль.

Ознакомьтесь с подробным обзором Select по личные финансы , tech and tools , wellness and more, and follow us on Facebook , Instagram and Twitter , чтобы быть в курсе.

Примечание редактора: Мнения, анализы, обзоры или рекомендации, изложенные в этой статье, принадлежат исключительно редакции Select и не были проверены, одобрены или иным образом одобрены какой-либо третьей стороной.

Взаимные фонды | Investor.gov

Что такое взаимные фонды?

Взаимный фонд — это компания, которая объединяет деньги многих инвесторов и инвестирует деньги в ценные бумаги, такие как акции, облигации и краткосрочные долговые обязательства. Объединенные активы взаимного фонда известны как его портфель. Инвесторы покупают акции паевых инвестиционных фондов. Каждая акция представляет собой долю инвестора в фонде и доход, который он приносит.

Объединенные активы взаимного фонда известны как его портфель. Инвесторы покупают акции паевых инвестиционных фондов. Каждая акция представляет собой долю инвестора в фонде и доход, который он приносит.

Почему люди покупают взаимные фонды?

Какие типы взаимных фондов существуют?

Каковы преимущества и риски взаимных фондов?

Как покупать и продавать взаимные фонды

Понимание сборов

Как избежать мошенничества

Дополнительная информация

Почему люди покупают взаимные фонды?

Взаимные фонды популярны среди инвесторов, поскольку они обычно предлагают следующие функции:

- Профессиональное управление. Менеджеры фонда проведут исследование за вас. Они выбирают ценные бумаги и следят за их исполнением.

- Диверсификация или «Не кладите все яйца в одну корзину». Взаимные фонды обычно инвестируют в ряд компаний и отраслей. Это помогает снизить риск, если одна компания потерпит неудачу.

- Доступность. Большинство взаимных фондов устанавливают относительно небольшую сумму в долларах для первоначальных инвестиций и последующих покупок.

- Ликвидность. Инвесторы взаимных фондов могут легко выкупить свои акции в любое время по текущей стоимости чистых активов (СЧА) плюс любые комиссии за выкуп.

Какие типы взаимных фондов существуют?

Большинство взаимных фондов относятся к одной из четырех основных категорий: фонды денежного рынка, фонды облигаций, фонды акций и фонды с установленной датой. Каждый тип имеет свои особенности, риски и вознаграждения.

- Фонды денежного рынка имеют относительно низкие риски. По закону они могут инвестировать только в определенные высококачественные краткосрочные инвестиции, выпущенные корпорациями США, а также федеральными, государственными и местными органами власти.

- Фонды облигаций имеют более высокие риски, чем фонды денежного рынка, потому что они обычно нацелены на получение более высокой прибыли.

Поскольку существует множество различных типов облигаций, риски и выгоды фондов облигаций могут сильно различаться.

Поскольку существует множество различных типов облигаций, риски и выгоды фондов облигаций могут сильно различаться. - Фонды акций инвестируют в корпоративные акции. Не все фонды акций одинаковы. Некоторые примеры:

- Фонды роста сосредоточены на акциях, которые могут не выплачивать регулярные дивиденды, но имеют потенциал для финансовой прибыли выше среднего.

- Фонды дохода инвестируют в акции, по которым выплачиваются регулярные дивиденды. Индексные фонды

- отслеживают определенный рыночный индекс, такой как Standard & Poor’s 500 Index.

- Секторальные фонды специализируются на определенном отраслевом сегменте.

- Фонды с установленной датой содержат набор акций, облигаций и других инвестиций. Со временем состав постепенно меняется в соответствии со стратегией фонда. Фонды с установленной датой, иногда называемые фондами жизненного цикла, предназначены для людей, которые имеют в виду определенные даты выхода на пенсию.

Каковы преимущества и риски взаимных фондов?

Взаимные фонды предлагают профессиональное управление инвестициями и потенциальную диверсификацию. Они также предлагают три способа заработка:

- Выплата дивидендов. Фонд может получать доход от дивидендов по акциям или процентов по облигациям. Затем фонд выплачивает акционерам почти весь доход за вычетом расходов.

- Распределение доходов от прироста капитала. Цена ценных бумаг в фонде может увеличиться. Когда фонд продает ценную бумагу, которая выросла в цене, фонд получает прирост капитала. В конце года фонд распределяет этот прирост капитала за вычетом любых потерь капитала среди инвесторов.

- Увеличена СЧА. Если рыночная стоимость портфеля фонда увеличивается после вычета расходов, то увеличивается стоимость фонда и его акций. Чем выше NAV, тем выше стоимость ваших инвестиций.

Все фонды несут определенный уровень риска. С взаимными фондами вы можете потерять часть или все деньги, которые вы инвестируете, потому что ценные бумаги, которыми владеет фонд, могут упасть в цене. Дивиденды или процентные платежи также могут меняться по мере изменения рыночных условий.

С взаимными фондами вы можете потерять часть или все деньги, которые вы инвестируете, потому что ценные бумаги, которыми владеет фонд, могут упасть в цене. Дивиденды или процентные платежи также могут меняться по мере изменения рыночных условий.

Прошлые результаты фонда не так важны, как вы думаете, потому что прошлые результаты не предсказывают будущие доходы. Но прошлые результаты могут сказать вам, насколько волатильным или стабильным был фонд в течение определенного периода времени. Чем более волатилен фонд, тем выше инвестиционный риск.

Как покупать и продавать взаимные фонды

Инвесторы покупают акции взаимных фондов у самого фонда или через брокера фонда, а не у других инвесторов. Цена, которую инвесторы платят за взаимный фонд, представляет собой стоимость чистых активов фонда в расчете на одну акцию плюс любые сборы, взимаемые во время покупки, например, объем продаж.

Акции взаимных фондов являются «погашаемыми», что означает, что инвесторы могут продать акции обратно в фонд в любое время. Фонд обычно должен отправить вам платеж в течение семи дней.

Фонд обычно должен отправить вам платеж в течение семи дней.

Перед покупкой акций взаимного фонда внимательно прочитайте проспект. Проспект содержит информацию об инвестиционных целях, рисках, результатах деятельности и расходах взаимного фонда. См. раздел «Как читать проспект взаимных фондов». Часть 1 (Цели инвестора, стратегии и риски), Часть 2 (Таблица комиссий и результаты деятельности) и Часть 3 (Управление, Информация для акционеров и Заявление о дополнительной информации), чтобы узнать больше об основной информации. в проспекте и Как читать отчет акционеров взаимных фондов , чтобы узнать больше об основной информации в отчете акционеров.

Плата за понимание

Как и в любом бизнесе, управление взаимным фондом связано с расходами. Фонды перекладывают эти расходы на инвесторов, взимая сборы и расходы. Сборы и расходы варьируются от фонда к фонду. Фонд с высокими затратами должен работать лучше, чем фонд с низкими затратами, чтобы приносить вам такую же прибыль.

Даже небольшие различия в комиссиях могут привести к большим различиям в доходах с течением времени. Например, если вы вложили 10 000 долларов в фонд с годовой доходностью 10% и ежегодными операционными расходами 1,5%, через 20 лет у вас будет примерно 49 долларов.,725. Если вы инвестируете в фонд с такой же производительностью и расходами 0,5%, через 20 лет вы получите 60 858 долларов.

Всего за несколько минут можно использовать калькулятор стоимости взаимных фондов, чтобы рассчитать, как затраты различных взаимных фондов складываются с течением времени и поглощают ваши доходы. См. Взаимные сборы и расходы , чтобы узнать о некоторых наиболее распространенных комиссиях и расходах взаимных фондов.

Предотвращение мошенничества

По закону каждый взаимный фонд обязан подавать проспект эмиссии и регулярные отчеты акционеров в SEC. Прежде чем инвестировать, обязательно прочитайте проспект и необходимые отчеты для акционеров. Кроме того, инвестиционные портфели взаимных фондов управляются отдельными организациями, известными как «инвестиционные консультанты», которые зарегистрированы в SEC.

Поскольку существует множество различных типов облигаций, риски и выгоды фондов облигаций могут сильно различаться.

Поскольку существует множество различных типов облигаций, риски и выгоды фондов облигаций могут сильно различаться.