Анализ ликвидности баланса предприятия | SPRINTinvest.RU

Высокая степень ликвидности баланса предприятия характеризует развитый финансовый интеллект руководства компании и свидетельствует о его умении перекрывать денежными поступлениями имеющиеся долги перед кредиторами.

Анализ ликвидности баланса позволяет вытащить на поверхность сведения о платежеспособности предприятия и степени его экономической устойчивости в текущий момент.

Чем выше численная оценка ликвидности баланса, тем меньше времени потребуется для погашения имеющихся денежных обязательств предприятия. Критически низкая ликвидность баланса – верный предвестник скорого банкротства предприятия.

Анализ ликвидности баланса и платежеспособности предприятия подразумевает кластерное распределение его активов и пассивов.

В основе разделения активов на кластеры лежит скорость их превращения в наличные деньги, пассивов – скорость их погашения.

Чем выше показатель ликвидности актива или пассива, тем меньше времени им потребуется для перевода в денежные средства.

Сами деньги не ранжируются, так как считаются наиболее ликвидным товаром из существующих на текущий момент.

Группировка активов баланса для проведения анализа ликвидности

Чтобы провести анализ ликвидности бухгалтерского баланса предприятия, нужно обозреть широкий спектр параметров, подтвержденных документально.

Согласно общепринятой практике активы и пассивы группируются в определенные кластеры. Ниже приведены примеры объединений активов, состава соответствующих групп и их признаков.

Индекс А1. Самые ликвидные активы.

До 2011 г. к ним относили денежные средства, по определению обладавшие абсолютной ликвидностью, и краткосрочные финансовые вложения — векселя, банковские депозиты и иже с ними.

Рисунок 1. Состав группы активов А1 (строки 1240 и 1250)

Начиная с 2011 г. терминология несколько изменилась. К этой группе активов стали относить денежные средства и денежные эквиваленты (в частности, электронные валюты) и финансовые вложения (без указания на их краткосрочность).

Индекс А2. Быстро реализуемые активы.

Законодательные изменения 2011 г. и здесь внесли свои коррективы.

Рисунок 2. Состав группы активов А2 (строка 1230)

Прежде к этой группе относили краткосрочную дебиторскую задолженность и прочие оборотные активы. После 2011 г. вторая составляющая этой группы «перекочевала» в стан медленно реализуемых активов.

На сегодняшний момент индексом А2 принято обозначать лишь дебиторскую задолженность (предоплату поставщикам, долги покупателей и проч.) вне зависимости от ее длительности.

Индекс А3. Медленно реализуемые активы.

Традиционно в эту группу включаются все типы запасов (к примеру, сырье и полуфабрикаты на складах, готовая продукция и материалы), НДС по приобретенным ценностям за вычетом расходов будущих периодов.

Рисунок 3. Состав группы активов А3 (сумма строк 1210, 1220, 1260 за вычетом строки 12605)

С 2011 г. сюда стали причислять прочие оборотные активы, ранее считавшиеся быстро реализуемыми активами.

Индекс А4. Трудно реализуемые активы.

Рисунок 4. Состав группы активов А4 (строка 1100)

Их основа – внеоборотные активы:

- основные средства, включая здания и прочую недвижимость,

- технологическое оборудование,

- долгосрочные финансовые вложения,

- результаты лабораторных исследований,

- инновационные решения,

- отложенные налоговые возвраты,

- автомобильные и железнодорожные транспортные средства и проч.

До 2011 г. сюда включалась и долгосрочная дебиторская задолженность, имеющая нынче индекс А2.

Группировка пассивов баланса для проведения анализа ликвидности

Подобно описанным выше группам активов финансисты практикуют группировку пассивов баланса по степени их ликвидности. Для каждой группы предусмотрен отдельный индекс, имеющий глубокий экономический смысл.

Индекс П1. Наиболее срочные обязательства.

Рисунок 5. Состав группы пассивов П1 (строка 1520)

Основа группы – краткосрочная задолженность (по зарплате, налогам, перед учредителями в связи с несвоевременной выплатой дивидендов и так далее).

Такую задолженность легко погасить при ближайшем поступлении оборотных средств.

Индекс П2. Краткосрочные пассивы, характеризующиеся средней срочностью погашения.

В 2011 г. в части описания этой группы пассивов специальное законодательство претерпело некоторые изменения.

Рисунок 6. Состав группы пассивов П2 (сумма строк 1510, 1540 и 1550)

Ранее сюда включались кредиты, займы, резервы предстоящих расходов и прочие краткосрочные обязательства.

С 2011 г. к группе с индексом П2 стали относить заемные средства, оценочные и прочие обязательства.

Примером рассматриваемой группы пассивов могут служить авансовые платежи партнеров, текущие долги перед поставщиками, вызванные несвоевременным исполнением обязательств.

Индекс П3. Долгосрочные пассивы.

Рисунок 7. Состав группы пассивов П3 (строка 1400)

С 2011 г. в эту группу включается все, что должно включаться в строку 1400 баланса, — заемные средства, отложенные налоговые, оценочные и прочие обязательства.

До 2011 г. использовалась несколько иная терминология – долгосрочные обязательства, включавшие все типы кредитов и займов, а также отложенных налоговых и прочих обязательств.

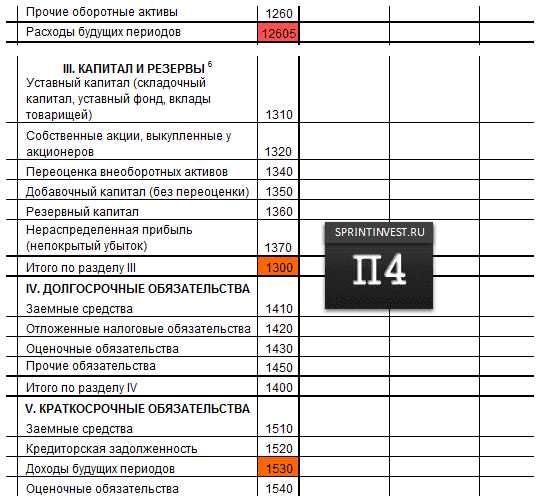

Индекс П4. Постоянные пассивы.

Последний расчетный индекс включает совокупные данные о капитале и резервах предприятия, а также о разнице между доходами и расходами будущих периодов.

Рисунок 8. Состав группы пассивов П4 (сумма строк 1300 и 1530 за вычетом строки 12605)

Традиционно в эту группу включалась стоимостная оценка уставного капитала, собственных акций, выкупленных у акционеров, добавочного капитала, нераспределенной прибыли.

С 2011 г. законодатель отдельно выделил в структуре баланса статьи под оценку складочного капитала, уставного фонда, вкладов товарищей, переоценку внеоборотных активов.

Кардинального изменения смысла рассматриваемого индекса от этого не произошло.

Самое интересное – практическое использование выделенных индексов для анализа ликвидности баланса предприятия — нас ждет впереди.

Анализ ликвидности баланса предприятия

Чтобы вывести общий показатель ликвидности баланса предприятия рекомендуется провести сравнение нескольких активов и пассивов.

Сопоставляется их размер, выраженный в рублях или иных денежных единицах.

Ниже представлена оценка платежеспособности, которая выводится благодаря анализу ликвидности.

Выполнение определенных неравенств дает наиболее точные суждения об организации:

- Если А1 больше П1, предприятие имеет возможность погашения наиболее срочных обязательств при помощи активов, обладающих едва ли не абсолютной ликвидностью;

- Если А2 больше П2, организация имеет возможность рассчитаться с кредиторами активами с быстрой степенью реализации;

- Если А3 больше П3, предприятие способно погашать займы с длительным сроком, используя медленно реализуемые активы;

- Если А4 меньше или равно П2, значит прочие неравенства, описанные выше, соблюдены. Предприятие обладает максимальной степенью платежеспособности и может погасить все имеющиеся обязательства соответствующими средствами.

Обеспечение выполнения первых трех неравенств (и четвертого – автоматически) свидетельствует о его платежеспособности предприятия и ликвидности его баланса.

Несоблюдение четвертого условия свидетельствует о неликвидности баланса и наличии проблем с платежеспособностью предприятия.

Коэффициенты ликвидности баланса предприятия

Следующий этап подразумевает расчет относительных коэффициентов ликвидности баланса предприятия.

Мы рассмотрим шесть базовых коэффициентов, расчет которых позволит получить объективную характеристику финансового состояния предприятия.

[1]. КОЭФФИЦИЕНТ ТЕКУЩЕЙ ЛИКВИДНОСТИ

Данный параметр позволяет оценить долю покрытия активами наиболее срочных и среднесрочных кредиторских задолженностей предприятия.

Формула расчета выглядит следующим образом:

К = (А1 + А2 + А3) / (П1 + П2)

Значение коэффициента считается приемлемым, если оно находится в пределах от единицы до двух.

Если коэффициент ниже единицы, имеющихся активов предприятия не хватит на погашение срочных и среднесрочных пассивов.

Если значение коэффициента превысит 2, предприятие будет оставаться платежеспособным, но расходование ресурсов будет, скорее всего, чрезмерным.

Показатель текущей ликвидности также позволяет оценить степень возможности уплаты задолженностей предприятия в сжатые сроки.

[2]. КОЭФФИЦИЕНТ БЫСТРОЙ ЛИКВИДНОСТИ

Параметр оценивает возможность покрытия текущих обязательств организации быстро реализуемым имуществом и высоколиквидными активами.

Формула имеет следующий вид:

К = (А1 + А2) / (П1 + П2)

Минимально допустимым считается значение коэффициента, равное 0,7.

[3]. КОЭФФИЦИЕНТ АБСОЛЮТНОЙ ЛИКВИДНОСТИ

Он демонстрирует долю покрытия обязательств, существующих на данный момент, активами с максимальной ликвидностью.

Показатель абсолютной ликвидности рассчитывается при помощи следующей формулы:

К = А1 / (П1 + П2)

Если значение показателя опускается ниже 0,2, предприятие испытывает критические сложности с погашением обязательств.

Если значение коэффициента равно 0,2, это означает, что предприятие способно сиюминутно погасить 20 % текущих обязательств.

В течение отчетного периода значение этого коэффициента может меняться в одну и в другую стороны, что будет свидетельствовать об эффективности политики предприятия, направленной на увеличение платежеспособности предприятия.

[4]. ОБЩАЯ ЛИКВИДНОСТЬ БАЛАНСА

Данный параметр показывает долю уплаты предприятием всех существующих обязательств.

Формула выглядит как соотношение взвешенной суммы активов и пассивов. Она имеет следующий вид:

К = (А1 + А2/2 + А3/3) / (П1 + П2/2 + П3/3)

Для положительной оценки ликвидности баланса значение должно превышать единицу.

[5]. КОЭФФИЦИЕНТ ОБЕСПЕЧЕННОСТИ ОБОРОТНЫМИ АКТИВАМИ

Показатель демонстрирует степень использования в повседневной деятельности оборотных средств, находящихся в собственности предприятия.

Формула выглядит следующим образом:

К = (П4 – А4) / (А1 + А2 + А3)

Нормативное значение начинается от 0,1 и выше.

[6]. КОЭФФИЦИЕНТ МАНЕВРЕННОСТИ КАПИТАЛА

Показатель позволяет увидеть долю собственного капитала в имеющихся запасах. Для расчета применяется формула:

К = А3 / [(А1 + А2 + А3) — (П1 + П2)]

В идеале этот показатель должен стремиться к нулю (за счет колоссального наращивания активов либо столь же впечатляющего уменьшения пассивов – долгов и обязательств — предприятия).

На практике возможно применение и других расчетных коэффициентов, рассмотрение которых мы оставим за рамками настоящей публикации.

Приведенных формул вполне достаточно, чтобы бегло оценить финансовое положение компании и спрогнозировать его развитие на ближайшее будущее.

Они также позволяют увидеть проблемы управленческого характера, связанные с неэффективным вовлечением в оборот имеющихся ресурсов и нерациональным использованием трудового потенциала предприятия.

sprintinvest.ru

Показатели ликвидности баланса и их анализ (А1, А2, А3, П1, П2, П3, П4)

Для того, чтобы выяснить, способно ли предприятие загашать те либо иные обязательства посредством имеющихся активов, анализируется ликвидность баланса (ЛБ). Собственно ликвидность бух. баланса – это значимый экономический показатель, который характеризует реальную платежеспособность предприятия и уровень его действительной финансовой стабильности.

Высокий показатель ЛБ, полученный при калькуляции, свидетельствует о большой скорости загашения долгов. Это значит, что для обращения активов в деньги требуется немного времени, что, соответственно, значительно ускоряет процесс покрытия имеющихся задолженностей. Крайне низкий показатель ликвидности бух. баланса – отрицательный результат, который может говорить не только о неплатежеспособности предприятия, но и предвещать его финансовую несостоятельность в ближайшем будущем.

Главными инструментами, применяемыми при оценке ликвидности предприятия, являются ее показатели. Как принято, активы и пассивы ранжируются по группам, на основании которых и производятся необходимые подсчеты. Полученные результаты подлежат анализу, сравнению, после чего определяется, ликвидно предприятие либо нет. При проведении анализа следует принять во внимание, что:

- на сегодня используется другая форма бух. баланса № 1(а по ОКУД – 0710001), утв. Минфином РФ, в частности, Приказом № 66н от 02.07.2010;

- активы в обновленной «балансовой» форме (построчно): 1100, 1150, 1160, 1170, 1180, 1190, 1200, 1210, 1220, 1230, 1240, 1250, 1260, 1600;

- пассивы в обновленной «балансовой» форме (построчно): 1300, 1360, 1370, 1410, 1420, 1500, 1510, 1520, 1530, 1540, 1550, 1700.

Как и в предыдущей форме, новый бух. баланс включает активы и пассивы, но при этом заметно поменялась построчная нумерация. Этот момент особенно важен при анализе ликвидности, как, собственно, и ранжирование активов с пассивами.

Под активами понимают все имущество предприятия, которое имеется у него в наличии. Его отображают по соответствующим строкам бух. баланса, по мере возрастания ликвидности. Например: деньги, банковские векселя, гос. ценные бумаги и т. д.

Пассивы – это все финансовые первоисточники, из которых предприятие получает средства. Пассивами в бух. балансе значатся например, долговременные и кратковременные обязательства и, конечно, капитал с резервами.

Ранжирование активов и пассивов согласно бух. балансу №1

Как известно, активы принято систематизировать по их ликвидности, а пассивы – по срочности загашения. Данная практика классификации применяется повсеместно. Анализ сгруппированных показателей ликвидности производится путем их сопоставления. В процессе исследования выявляются их неравенства и определяется степень ЛБ. Итак, выделяют 4 группы активов и пассивов, которые названы далее в таблицах.

| Ранжирование активов | ||

| Группа | Лаконичная характеристика | Строки по бух. балансу |

| Самые ликвидные (А1) | Характеризуются самой максимально возможной скоростью реализации | Стр. 1240, 1250 |

| Быстро ликвидные (А2) | Обладают большой скоростью реализации | Стр. 1230 |

| Медленно ликвидные (А3) | Отличительный признак – медленное обращение в деньги, т. е. А3 реализуются длительный период | Стр. 1210, 1220, 1260 за вычетом стр. 12605 |

| Трудно ликвидные (А4) | Реализуются тяжело | Стр. 1100 |

Примером гр. А1 могут быть деньги и их эквиваленты, а также финансовые инвестиции, гр. А2: краткосрочная дебитор. задолженность (долги покупателей, авансовые платежи поставщикам и др.), гр. А3: запасы, сырье, продукция в готовом виде, незавершенное строительство, долговременная дебитор. задолженность (сроком больше года), а гр. А4: внеоборотные средства.

| Ранжирование пассивов | ||

| Группа | Лаконичная характеристика | Строки по бух. балансу |

| Самые срочные обязательства (П1) | Загашаются легко, буквально сразу после поступления первых же оборотных средств | Стр. 1520 |

| Кратковременные пассивы (П2) | Характеризуются умеренной срочностью загашения | Стр. 1510, 1540, 1550 |

| Долговременные пассивы (П3) | Имеют низкую срочность загашения | Стр. 1400 |

|

Постоянные пассивы (П4) | Показатель содержит совокупные сведения о капитале, резервах, о разнице между доходами, тратами последующих периодов |

Стр. 1300 и 1530 за вычетом стр. 12605 |

К гр. П1 можно отнести кратковременную задолженность по зарплате либо налогам. Типичным примером пассивов гр. П2 является предоплата, полученная от партнеров, а также текущие долги, которые нужно будет вернуть поставщикам. Отложенные налоговые и оценочные обязательства причисляют к гр. П3. На сегодня к гр. П4 помимо прочего стандартно относят свой капитал.

Формулы для калькуляции основных коэффициентов ликвидности

Всесторонний экономический анализ ликвидности проводится, условно говоря, в два этапа. Первый предполагает сопоставление сгруппированных активов и пассивов. Второй – калькуляцию, изучение коэффициентов. Только таким путем можно получить полную объективную картину финансовой ситуации, сложившейся на предприятии.

Ключевыми показателями, используемыми при анализе, являются коэффициенты (множители) абсолютной, текущей, срочной ликвидности. Формулы для их калькуляции базируются на приведенной выше классификации активов и пассивов по группам.

Коэффициент текущ. ликвидности (КТЛ) позволяет узнать, способно ли предприятие загашать текущие (кратковременные) долги при помощи только лишь оборотных средств. Формула для его калькуляции будет следующей:

Оптимальным признается значение КТЛ, равное 1,5–2. Если по итогам калькуляции окажется, что КТЛ меньше 1, то это будет свидетельствовать об экономической дестабилизации, больших финансовых рисках. Это значит, что предприятие не может гарантировать своевременную оплату по текущим счетам.

Коэффициент абсолютной ликвидности (КАЛ) отображает долю, часть кратковременной задолженности, которую предприятие в состоянии будет загасить в скором времени. Формула для подсчета значения КАЛ:

Общенормативным значением считается КАЛ = 0,2. Такой показатель будет обозначать, что предприятие в силах оплачивать ежедневно по 20% обязательств. Если по итогам калькуляции значение коэффициента будет меньше 0,2, то это будет свидетельствовать о критической ситуации на предприятии, в результате которой у него возникают трудности с покрытием долговых обязательств.

Коэффициент быстрой (либо срочной) ликвидности (КБЛ) показывает способность предприятия загашать текущие обязательства с использованием высоко и быстро ликвидных активов в критических, сложных экономических ситуациях. Формула для калькуляции КБЛ:

Минимально возможным значением для КБЛ считается 0,7, а оптимальным – от 0,8 до 1,2. Снижение значения КБЛ может говорить о понижении платежеспособности предприятии, а увеличение, соответственно, о его повышении. Данный показатель называют также коэффициентом критической ликвидности.

Следует обратить внимание на то, что на практике при анализе ликвидности может использоваться также коэффициент обеспеченности своими оборотн. активами (КОСОА) и маневренности капитала (КМК). Вместе с ними зачастую определяют общую ликвидность бух. баланса (ОЛБ), расчет которой позволяет выяснить оплаченную долю по всем обязательствам. Для калькуляции ОЛБ применяется такая формула:

Положительным результатом калькуляции считается значение ОЛБ, превышающее единицу.

Соизмерение показателей ликвидности и последующее определение реальной финансовой состоятельности предприятия

Для того, чтобы выяснить, ликвидно ли конкретное предприятие, сравнивают сгруппированные активы и пассивы. Сопоставлению подлежат группировки: А1 и П1, А2 и П2, А3 и П3, А4 и, соответственно, П4. Таким образом постепенно выводится некий обобщенный показатель ликвидности бух. баланса, определяется уровень платежеспособности предприятия в целом.| А1>П1 | А2>П2 | А3>П3 | А4 < либо = П4 |

| Предприятие способно рассчитаться по неотложным долгам при помощи высоколиквидных активов | Предприятие может рассчитаться с долгами посредством быстро ликвидных активов | Предприятие в состоянии загасить обязательства при помощи медленно ликвидных активов | |

Таким образом, любое соотношение активов и пассивов, отмеченное в таблице, означает, что в целом предприятие является ликвидным. Указанные соотношения можно рассматривать также в несколько ином ракурсе и определять таким путем платежеспособность предприятия на кратковременный и долговременный период времени. В этой связи проводятся и применяются стандартные сопоставления, а именно:

- Активов А1 (А2, А4) с пассивами П1 (П2 и П4). Предприятие способно загасить обязательства за короткий и средний срок, если А1 больше чем П1, А2 больше чем П2, А4 меньше чем П4.

- Активов А3 (А4) с пассивами П3 (П4). Предприятие загасит обязательства за длительный срок, если А3 больше чем П3 либо А4 меньше П4.

Важно! Если на практике будет зафиксировано соотношение, когда А4 больше чем П4, то тогда предприятие можно назвать неликвидным.

Пример 1. Калькуляция значения КТЛ за 2018 г. для ООО «Стройтехнологии»

Из бух. баланса ООО «Стройтехнологии» следует, что в 2018 г. показатель А1 = 417, А2 = 18100, А3 = 5900. Пассивы за этот же год достигли следующих значений: П1 = 12800, П2 = 9900. Исходя из приведенных данных, следует подсчитать КТЛ (текущ. ликвидность).Калькуляция КТЛ производится по базовой формуле №1, обозначенной выше (А1 + А2 + А3 / П1 + П2). Результат подсчета: (417 + 18100 + 5900) / (12800 + 9900) = 1,07.

Значение КТЛ (1,07), полученное при калькуляции, соответствует установленному нормативу. Для полноты анализа аналогичным путем (по выше обозначенным формулам) производится калькуляция и остальных коэффициентов ликвидности.

Пример 2. Сопоставление активов и пассивов за 2018 г. по бух. балансу ООО «Стройтехнологии»

На основании показателей, полученных из бух. баланса ООО «Стройтехнологии» необходимо соотнести активы и пассивы общества, а затем определить, является ли оно ликвидным. Сведения для сопоставления за 2018 г.:

- А1=400, А2=18 000, А3=5 900, А4=90.

- П1=12 800, П2= 10 000, П3=0, П4= 1700.

Следует сразу обратить внимание на то, что требуемое соотношение А1>П1 не соблюдается (т. к. по бух. балансу значится, что А1<П1: 400 меньше чем 12 800). Отсюда можно сделать вывод, что у ООО «Стройтехнологии» ощущается нехватка высоколиквидных активов.

Следовательно, несмотря на то, что по остальным параметрам (А2>П2, А3>П3, а также А4<П4) соответствие налицо, нельзя сказать, что бух. баланс ООО «Стройтехнологии» является абсолютно ликвидным.

Рекомендовано проводить подобный анализ за более длительный период времени, например, за 3–4 года. Таким способом можно отслеживать и фиксировать динамику ликвидности.

Ответы на часто задаваемые вопросы

Вопрос №1: Можно ли проводить анализ ЛБ только путем сопоставления только активов, пассивов, без калькуляции множителей (КТЛ, КБЛ и др.)?

Можно, но тогда результат оценки будет приближенным. Для более подробного исследования финансовой состоятельности предприятия требуется рассчитывать, исследовать коэффициенты ликвидности.

Вопрос №2: Можно ли проанализировать ЛБ посредством программы ФинЭкАнализ?

Да. Конкретный пример оценки ЛБ для ОАО «Завод Арсенал» можно изучить по ссылке http://online.1-fin.ru/Пример_финансового_анализа. Представленный вариант анализа базируется на сопоставлении средств по активу с обязательствами по пассиву. Подробности работы в данной программе размещены на сайте (см. http://online.1-fin.ru/Описание_работы).

finzz.ru

Анализ ликвидности баланса

Актуально на: 12 декабря 2017 г.

Бухгалтерский баланс – основная форма бухгалтерской отчетности, которая характеризует финансовое положение организации по состоянию на отчетную дату (п. 18 ПБУ 4/99). Кроме того бухгалтерский баланс выступает в качестве информационной базы анализа, в процессе которого определяются различного рода коэффициенты, а в результате принимаются управленческие решения. Одним из направлений анализа этой формы отчетности является анализ ликвидности баланса. Напомним, что ликвидность активов – это их способность превращаться в деньги. Соответственно, чем выше скорость такого превращения, тем активы считаются более ликвидными. Абсолютно ликвидные активы организации – это деньги. Расскажем об основных коэффициентах, рассчитываемых при оценке ликвидности баланса.

Группируем активы по степени ликвидности

Анализ ликвидности баланса начинается с определения степени ликвидности тех или иных активов. Для этой цели активы организации делятся на 4 группы – от наиболее ликвидных до труднореализуемых активов. Представим такую группировку в таблице:

| Группа ликвидности | Строка баланса |

|---|---|

| Наиболее ликвидные активы | 1240 «Финансовые вложения (за исключением денежных эквивалентов)» + 1250 «Денежные средства и денежные эквиваленты» |

| Быстро реализуемые активы | 1210 «Запасы» + 1230 «Дебиторская задолженность» (в части краткосрочной дебиторской задолженности) + 1260 «Прочие оборотные активы» |

| Медленно реализуемые активы | 1220 «НДС по приобретенным ценностям» + 1230 «Дебиторская задолженность» (в части долгосрочной дебиторской задолженности) |

| Труднореализуемые активы | 1100 «Итого по разделу I» |

В рамках выделенных групп ликвидности активов организации может проводиться горизонтальный и вертикальный анализ.

Коэффициенты ликвидности по балансу

При расчете показателей ликвидности стоимость активов соотносится с величиной обязательств в пассиве бухгалтерского баланса.

Для коэффициента ликвидности формула по балансу может быть такая (Приказ Минфина от 02.07.2010 № 66н):

КАЛ = (строка 1240 + строка 1250) / (строка 1510 + строка 1520 + строка 1540 + строка 1550)

где КАЛ – коэффициент абсолютной ликвидности;

строка 1510 – «Заемные средства»;

строка 1520 – «Кредиторская задолженность»;

строка 1540 – «Оценочные обязательства»;

строка 1550 – «Прочие обязательства».

Коэффициент абсолютной ликвидности показывает способность организации погашать свои текущие обязательства за счет наиболее ликвидных активов. Нормативное значение КАЛ e 0,2.

Когда необходимо определить способность организации погашать свои текущие обязательства за счет наиболее ликвидных и быстро реализуемых активов, рассчитывается коэффициентом быстрой ликвидности (КБЛ), рекомендуемое значение для которого – от 0,7 до 1:

КБЛ = (строка 1210 + строка 1230* + строка 1240 + строка 1250 + строка 1260) / (строка 1510 + строка 1520 + строка 1540 + строка 1550)

* строка 1230 – в части краткосрочной дебиторской задолженности.

Также читайте:

glavkniga.ru

Анализ ликвидности баланса и платежеспособности предприятия

Постараемся разобраться как проводится анализ ликвидности баланса предприятия, и какие существуют основные виды коэффициентов ликвидности для оценки.

Ликвидность баланса предприятия

Ликвидность баланса предприятия – способность компании с помощью своих активов покрывать обязательства перед кредиторами. Ликвидность баланса является одним из важнейших финансовых показателей предприятия и напрямую определяет степень платежеспособности и уровень финансовой устойчивости. Чем выше ликвидность баланса, тем больше скорость погашения задолженностей предприятия. Низкая ликвидность баланса – это первый признак риска банкротства.

Анализ ликвидности баланса представляет собой группировку всех активов и пассивов предприятия. Так активы ранжируются по степени их реализуемости, т.е. чем больше ликвидность актива, тем выше его скорость трансформации в денежные средства. Сами денежные средства обладают максимальной степенью ликвидности. Пассивы предприятия ранжируются по степени срочности погашения. В таблице ниже представлена группировка активов и пассивов предприятия.

| Виды активов предприятия | Виды пассивов предприятия | ||||

| А1 | Обладают максимальной скоростью реализации | Денежные средства и краткосрочн. фин. вложения | П1 | Высокая срочность погашения | Кредиторская задолженность |

| А2 | Обладают высокой скоростью реализации | Дебиторская задолженность <12 мес. | П2 | Умеренная срочность погашения | Краткосрочные обязательства и кредиты |

| А3 | Обладают медленной скоростью реализации | Дебиторская задолженность >12 мес., запасы, НДС, незавершенное производство | П3 | Низкая срочность погашения | Долгосрочные обязательства |

| А4 | Труднореализуемые активы | Внеоборотные средства | П4 | Постоянные пассивы | Собственный капитал компании |

Анализ ликвидности баланса предприятия. Оценка платежеспособности

Для осуществления оценки ликвидности баланса предприятия необходимо провести сопоставительный анализ между размером активов и пассивов соответствующих групп. В таблице ниже представлен анализ ликвидности предприятия.

| Анализ ликвидности | Оценка платежеспособности |

| А1 > П1 | Предприятие может погасить наиболее срочные обязательства с помощью абсолютно ликвидных активов |

| А2 > П2 | Предприятие может рассчитать по краткосрочным обязательствам перед кредиторами быстро реализуемыми активами |

| А3 > П3 | Предприятие может погасить долгосрочные займы с помощью медленно реализуемых активов |

| А4 ≤ П4 | Данное неравенство выполняется автоматически, если соблюдены все три неравенства. Предприятие обладает высокой степенью платежеспособности и может погасить различные виды обязательств соответствующими активами. |

Анализ и выполнение неравенств для различных видов активов и пассивов предприятия позволяет судить о степени ликвидности баланса. Если выполняются все условия, то баланс считается абсолютно ликвидным. При анализе баланса следует учесть, что более ликвидные активы могут покрывать менее срочные обязательства.

Мастер-класс: “Пример анализа и оценки ликвидности баланса”

Коэффициенты ликвидности баланса. Абсолютные и относительные

На следующем этапе анализа ликвидности оцениваются показатели платежеспособности предприятия, и рассчитываются следующие два абсолютных коэффициента:

Текущая ликвидность – показатель отражающий способность предприятия погашать свои обязательства в краткосрочном периоде.

Перспективная ликвидность – показатель отражающий способность предприятия погашать задолженность в будущем.

| Оценка платежеспособности | |

| А1+А2 > П1+П2 и А4 < П4 | Предприятие платежеспособно в краткосрочном и среднесрочном периоде |

| А3 > П3 и А4 < П4 | Предприятие платежеспособно в долгосрочной перспективе |

| А4 > П4 | Баланс неликвиден |

Анализ ликвидности баланса позволяет определить наличие ресурсов для погашения обязательств перед кредиторами, но он является общим и не позволяет точно определить платежеспособность предприятия. Для этого, на практике, используют относительные показатели ликвидности. Рассмотрим их более подробно.

Коэффициент текущей ликвидности (Current ratio) – показатель отражающий степень покрытия активами наиболее срочных и среднесрочных обязательств предприятия. Формула расчета коэффициента следующая:

Нормативным значением данного коэффициента на практике считают Current ratio > 2. Более подробно про коэффициент текущей ликвидности читайте в статье: “Коэффициент текущей ликвидности предприятия (Curret Ratio). Формула. Норматив“.

Коэффициент быстрой ликвидности (Quick ratio) – показатель отражающий степень покрытия высоколиквидными и быстро реализуемыми активами текущих обязательств предприятия. Формула расчета коэффициента абсолютной ликвидности следующая:

Оптимальным значением данного показателя на практике считают Quick ratio > 0,7.

Коэффициент абсолютной ликвидности (Cash ratio)– показывает степень покрытия наиболее ликвидными активами текущих обязательств предприятия. Формула расчета быстрой ликвидности имеет следующий вид:

Оптимальным значением данного показателя на практике считают Cash ratio > 0,2.

Общая ликвидность баланса (Total liquidity) – показатель, отражающий степень погашения активами предприятия всех своих обязательств. Рассчитывается как отношение взвешенной суммы активов и пассивов по формуле:

Оптимальным значением данного показателя на практике считают Total liquidity > 1.

Коэффициент обеспеченности собственными оборотными средствами – отражает степень использования предприятием собственных оборотных средств. Формула представлена ниже:

Нормативным значением показателя считается Ксос > 0,1.

Коэффициент маневренности капитала – отражает размер капитала в запасах. Формула расчета имеет следующий вид:

Данный показатель анализируется в динамике и его оптимальным считается его тенденция к снижению. Помимо представленных показателей для анализа ликвидности баланса предприятия используют показатели включающие операционную деятельность компании, размер денежных поток, показатели маневренности капитала и т.д.

Мастер-класс: “Пример оценки коэффициентов ликвидности для ОАО “Газпром”. Пример с выводами

Резюме

Анализ ликвидности баланса является важной задачей предприятия по состояния активов и пассивов, а также способности своевременно и в полном объеме рассчитываться по своим обязательствам перед заемщиками. Чем выше ликвидность баланса, тем выше платежеспособность компании и меньше риск банкротства. При оценке платежеспобности предприятия необходимо анализировать коэффициенты в динамике и в сопоставлении со средними значениями по отрасли. Это позволит выявить возможные угрозы по риску банкротства.

Автор: к.э.н. Жданов Иван Юрьевич

finzz.ru

Анализ ликвидности баланса

Наиболее ликвидные активы (А1)

Расчет наиболее ликвидных активов (А1) по бухгалтерской отчетности России

Денежные средства + Краткосрочные финансовые вложения = Стр. 1250 Форма 1 + Стр. 1240 Форма 1

Расчет наиболее ликвидных активов (А1) по бухгалтерской отчетности Казахстана

Денежные средства и их эквиваленты + Финансовые активы, имеющиеся в наличии для продажи = Стр. 010 Форма 1 + Стр. 011 Форма 1

Быстрореализуемые активы (А2)

Расчет быстрореализуемых активов (А2) по бухгалтерской отчетности России

Дебиторская задолженность + Прочие активы = Стр. 1230 Форма 1 + Стр. 1260 Форма 1

Расчет быстрореализуемых активов (А2) по бухгалтерской отчетности Казахстана

Краткосрочная торговая и прочая дебиторская задолженность + Производные финансовые инструменты + Финансовые активы, учитываемые по справедливой стоимости через прибыли и убытки + Прочие краткосрочные финансовые активы + Прочие краткосрочные активы = Стр. 016 Форма 1 + Стр. 012 Форма 1 + Стр. 013 Форма 1 + Стр. 015 Форма 1 + Стр. 019 Форма 1

Медленнореализуемые активы (А3)

Расчет медленнореализуемых активов (А3) по бухгалтерской отчетности России

Запасы + НДС по приобретенным ценностям + Долгосрочные финансовые вложения = Стр. 1210 Форма 1 + Стр. 1220 Форма 1 + Стр. 1170 Форма 1

Расчет медленнореализуемых активов (А3) по бухгалтерской отчетности Казахстана

Запасы + Финансовые активы, удерживаемые до погашения + Текущий подоходный налог + Активы (или выбывающие группы), предназначенные для продажи + Финансовые активы, имеющиеся в наличии для продажи + Производные финансовые инструменты + Финансовые активы, учитываемые по справедливой стоимости через прибыли и убытки + Финансовые активы, удерживаемые до погашения + Прочие долгосрочные финансовые активы + Долгосрочная торговая и прочая дебиторская задолженность = Стр. 018 Форма 1 + Стр. 014 Форма 1 + Стр. 017 Форма 1 + Стр. 101 Форма 1 + Стр. 110 Форма 1 + Стр. 111 Форма 1 + Стр. 112 Форма 1 + Стр. 113 Форма 1 + Стр. 114 Форма 1 + Стр. 115 Форма 1

Труднореализуемые активы (А4)

Расчет труднореализуемых активов (А4) по бухгалтерской отчетности России

Внеоборотные активы — Долгосрочные финансовые вложения = Стр. 1100 Форма 1 — Стр. 1170 Форма 1

Расчет труднореализуемых активов (А4) по бухгалтерской отчетности Казахстана

Инвестиции, учитываемые методом долевого участия + Инвестиционное имущество + Основные средства + Биологические активы + Разведочные и оценочные активы + Нематериальные активы + Отложенные налоговые активы + Прочие долгосрочные активы = Стр. 116 Форма 1 + Стр. 117 Форма 1 + Стр. 118 Форма 1 + Стр. 119 Форма 1 + Стр. 120 Форма 1 + Стр. 121 Форма 1 + Стр. 122 Форма 1 + Стр. 123 Форма 1

Наиболее срочные пассивы (П1)

Расчет наиболее срочных пассивов (П1) по бухгалтерской отчетности России

Кредиторская задолженность = Стр. 1520 Форма 1

Расчет наиболее срочных пассивов (П1) по бухгалтерской отчетности Казахстана

Краткосрочная торговая и прочая кредиторская задолженность + Текущие налоговые обязательства по подоходному налогу + Вознаграждения работникам = Стр. 213 Форма 1 + Стр. 215 Форма 1 + Стр. 216 Форма 1

Краткосрочные обязательства (П2)

Расчет краткосрочных обязательств (П2) по бухгалтерской отчетности России

Краткосрочные заемные средства + Прочие краткосрочные обязательства = Стр. 1510 Форма 1 + Стр. 1550 Форма 1

Расчет краткосрочных обязательств (П2) по бухгалтерской отчетности Казахстана

Краткосрочные заемные средства + Краткосрочные производные финансовые инструменты + Прочие краткосрочные финансовые обязательства + Краткосрочные резервы + Прочие краткосрочные обязательства + Обязательства выбывающих групп, предназначенных для продажи = Стр. 210 Форма 1 + Стр. 211 Форма 1 + Стр. 212 Форма 1 + Стр. 214 Форма 1 + Стр. 217 Форма 1 + Стр. 301 Форма 1

Долгосрочные обязательства (П3)

Расчет долгосрочных обязательств (П3) по бухгалтерской отчетности России

Долгосрочные обязательства = Стр. 1400 Форма 1

Расчет долгосрочных обязательств (П3) по бухгалтерской отчетности Казахстана

Долгосрочные обязательства = Стр. 400 Форма 1

Постоянные пассивы (П4)

Расчет постоянных пассивов (П4) по бухгалтерской отчетности России

Капитал и резервы + Доходы будущих периодов + Оценочные обязательства = Стр. 1300 Форма 1 + Стр. 1530 Форма 1 + Стр. 1540 Форма 1

Расчет постоянных пассивов (П4) по бухгалтерской отчетности Казахстана

Всего капитал = Стр. 500 Форма 1

Разность наиболее ликвидных активов (А1) и наиболее срочных обязательств (П1)

А1 — П1

Отражает соотношение текущих платежей и поступлений. Рекомендованное значение больше либо равно 0.

Разность быстрореализуемых активов (А2) и краткосрочных обязательств (П2)

А2 — П2

Отражает соотношение текущих платежей и поступлений. Рекомендованное значение больше либо равно 0.

Разность медленнореализуемых активов (А3) и долгосрочных обязательств (П3

А3 — П3

Показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем. Рекомендованное значение больше либо равно 0.

Разность труднореализуемых активов (А4) и постоянных пассивы (П4)

А4 — П4

Означает, что собственных средств должно быть достаточно для покрытия потребности во внеоборотных активах. Рекомендованное значение больше либо равно 0.

Финансовые коэффициенты в IT Аудит: Аудитор

Перейти к списку финансовых коэффициентов, рассчитываемых в программе IT Audit

audit-soft.ru

Формула ликвидности и примеры применения

Понятие ликвидности

Формула ликвидности рассчитывается путем отношения высоколиквидных активов, быстрореализуемых активов и медленно конвертируемых и наиболее срочных обязательств и среднесрочных обязательств.

Бывает 3 вида коэффициентов ликвидности:

- Текущей ликвидности,

- Быстрой (срочной) ликвидности,

- Абсолютной ликвидности.

Само понятие ликвидность означает способность активов предприятия к быстрой трансформации в денежные средства, которые могут быть направлены:

- Выплата заработной платы,

- Уплата налогов и других обязательных платежей в бюджеты,

- Выплата дивидендов,

- Выплата задолженности кредиторам, контрагентам и др.

Ликвидность часто приравнивают к платежеспособности, то есть возможности предприятия к реализации собственных активов по рыночной цене. Сам термин ликвидность происходит от слова ликвидировать (продать или реализовать). Ликвидность – базовое понятие финансового анализа, которое отражает скорость перехода активов компании в деньги.

Формула текущей ликвидности

Коэффициент текущей ликвидности является одним из трех основных критериев, характеризующих ликвидность предприятия.

Текущая ликвидность представляет собой ключевой индикатор финансового состояния любых предприятий, его необходимо постоянно контролировать.

Рост коэффициента делает предприятия более инвестиционно привлекательным для инвесторов и кредиторов, что дает ему большее количество дополнительных рычагов и денежных ресурсов при увеличении рыночной стоимости, в том числе рентабельности.

Выделяют несколько видов активов и пассивов компании, из которых состоит формула ликвидности.

Классификация активов:

- А1– Высоколиквидные активы (стр. 1250),

- А2– Быстрореализуемые активы (стр.1230),

- А3 — Медленно конвертируемые активы (стр.1220).

Пассивы при этом классифицируются следующим образом:

- П1 — Самые срочные пассивы (стр.1520),

- П2 — Среднесрочные пассивы (стр.1510).

При учете данной классификации формулаликвидности (текущей) имеет следующий вид:

К текущ. =(A1+A2+A3)/(П1+П2)

Если брать в расчет строки баланса, то формула примет следующий вид:

К текущ. =стр. 1200 / (стр.1510+стр.1520+стр.1550)

Формула быстрой (срочной) ликвидности

Коэффициент быстрой ликвидности представляет собой показатель, который характеризует платежеспособность компании в среднесрочной перспективе. С помощью данного показателя можно определить, сможет ли компания погасить краткосрочные обязательства, если будет использовать ликвидные активы.

Формула ликвидности (быстрой) в общем виде:

К быстр. = (ДС + КВ + КЗ) / ТО

Здесь ДС – сумма денежных средств,

КВ – сумма краткосрочных финансовых вложений,

КЗ – краткосрочная дебиторская задолженности,

ТО – сумма текущих обязательств.

Еще один вариант формулы ликвидности:

К быстр. = ОА-З / ТО

Здесь ОА – сумма оборотных активов,

З – запасы,

ТО – текущие обязательства.

Формула абсолютной ликвидности

Коэффициент абсолютной ликвидности показывает долю краткосрочной задолженности, которую можно погасить при использовании наиболее реализуемого имущества компании в краткие сроки.

Формула ликвидности (абсолютной) определятся путем отношения суммы легко реализуемого имущества к сумме краткосрочной задолженности:

К абс. = (ДС + КФВ) / КО

Здесь ДС – сумма денежных средств,

КФВ – краткосрочные финансовые вложения,

КО – краткосрочные обязательства.

Примеры решения задач

ru.solverbook.com

Формула коэффициента ликвидности по балансу

Понятие ликвидности

Ликвидность часто путают с платежеспособностью, то есть возможностью предприятия к продаже своих активов по рыночным ценам. Понятие ликвидность произошло от слова ликвидировать (продавать или реализовывать). Ликвидность является основополагающим понятием финансового анализа, характеризующим быстроту (скорость) трансформации активов предприятий в денежные средства.

Формула коэффициента ликвидности по балансу рассчитывается путем отношения определенного типа активов (текущих, быстрореализуемых, медленно конвертируемых) к среднесрочным обязательствам.

Существует три различных формулы коэффициента ликвидности по балансу:

- Текущая ликвидность,

- Быстрая (срочная) ликвидность,

- Абсолютная ликвидность.

Текущая ликвидность

Коэффициент текущей ликвидности — один из трех критериев, которым характеризуют ликвидность компании.

Текущая ликвидность является ключевым инструментом определения финансового состояния любой компании, этот показатель должен находиться под постоянным контролем.

Если коэффициент текущей ликвидности имеет тенденцию к росту, предприятие становится более инвестиционно привлекательным, приобретая большее количество дополнительных инструментов и финансовых ресурсов для максимизации рыночной стоимости и рентабельности.

Прежде, чем рассматривать формулу ликвидности, стоит рассмотреть классификацию активов и пассивов компании. Активы предприятия классифицируются на следующие группы:

- А1–строка 1250 (высоколиквидные активы),

- А2–строка 1230 (быстрореализуемые активы),

- А3 –строка 1220 (медленно конвертируемые активы).

Классификация пассивов выглядит следующим образом:

- П1–строка 1520 (срочные пассивы),

- П2–строка 1510 (среднесрочные пассивы).

Формула коэффициента ликвидности по балансу

Учитывая классификацию активов и пассивов предприятия, формулакоэффициента ликвидности по балансу (текущей) имеет следующий вид:

Лтек. = (A1+A2+A3) :(П1+П2)

Если в расчет включить строки баланса, то формула коэффициента ликвидности по балансу примет вид:

Л тек.=строка 1200 / (строка 1510+строка 1520+строка 1550)

Быстрая ликвидность характеризует платежеспособность предприятий на среднесрочную перспективу. Используя данный показатель можно определять возможность компании к погашению краткосрочных обязательств при использовании ликвидных активов.

Формула коэффициента ликвидности (быстрой) в общем виде:

Л быстр. = (Д + КФВ + КЗ) / ТО

Здесь Д – денежные средства,

КФВ – краткосрочные финансовые вложения,

КДЗ – сумма краткосрочной дебиторской задолженности,

ТО – текущие обязательства компании.

Существует второй вариант расчета коэффициента быстрой ликвидности:

Л быстр. = ОА-З / ТО

Здесь ОА – оборотные активы,

Зап – стоимость запасов,

ТО – сумма текущих обязательств.

Абсолютная ликвидность отражает долю краткосрочной задолженности, которую возможно погасить, используя наиболее реализуемое имущество предприятия в небольшие сроки.

Формула коэффициента ликвидности по балансу (абсолютная) рассчитывается отношения суммы легко реализуемого имущества к краткосрочной задолженности:

Лабс. = (Д + КФВ) / КО

Здесь Д – денежные средства,

КФВ – сумма краткосрочных финансовых вложений,

КО – сумма краткосрочных обязательств.

Примеры решения задач

ru.solverbook.com