Открытие и ведение счетов АО «АБ «РОССИЯ» осуществляет открытие и ведение расчетных, специальных и иных счетов клиентам. Открытие счета в рублях осуществляется банком в минимальные сроки, при условии предоставления требуемого, согласно действующему законодательству РФ, пакета документов. Мы ценим Ваше время и предлагаем обслуживание через систему дистанционного банковского обслуживания «Клиент-Банк». Система «Клиент-Банк» позволяет совершать банковские операции, не выходя из дома или офиса и управлять счетами Вашей компании в онлайн-режиме через интернет 24 часа в сутки. Для того, чтобы открыть счет в АО «АБ «РОССИЯ», необходимо ознакомиться с перечнем документов для открытия и

ведения счета, с Тарифами на расчетно-кассовое обслуживание и обратиться в ближайшее отделение Банка,

обслуживающее юридических лиц с полным комплектом документов. Опытный, внимательный персонал окажет Вам услуги в изготовлении копий документов, необходимых для открытия счета, в оформлении карточки с образцами подписей и оттиска печати, а также иную консультационную помощь. Перечень документов и сведений, которые необходимо предоставить для открытия счета Договоры и бланки для открытия счета Договор и бланки для открытия специального банковского счета участника закупок Договоры и бланки для открытия первого счета Договор банковского счета эскроу для расчетов по договорам участия в долевом строительстве для корпоративных клиентов Договоры и бланки для открытия 2-го и последующих счетов Анкеты по ПОД/ФТ Сведения для целей CRS Документы для подключения Системы ДБО «Клиент-Банк» Договоры и бланки для ведения и закрытия счета Бланки документов на переоформление счета при реорганизации, при переходе на обслуживание по Договору в форме Договора присоединения Дополнительные соглашения к договору и иные заявления для ведения счета Анкеты по ПОД/ФТ Документы для подключения Системы ДБО «Клиент-Банк» Порядок осуществления переводов денежных средств в валюте РФ по счетам юридических лиц, индивидуальных предпринимателей и физических лиц, занимающихся в установленном законодательством РФ порядке частной практикой, в АО «АБ «РОССИЯ» Условия предоставления и реализации услуги по зачислению денежных средств от физических лиц на расчетный счет юридического лица, осуществляющего реализацию природного газа населению Бланки Заявлений на закрытие счета Договор расчетного счета застройщика Федеральным законом от 30. Документы для сопровождения расчетного счета застройщика Перечень документов, необходимых для проведения операций по расчетному счету застройщика, утвержден Постановлением Правительства РФ от 01.08.2018 № 897. Архив Интересует открытие счета? Наш менеджер свяжется с вами в ближайшее время Спасибо, ваша заявка принята. |

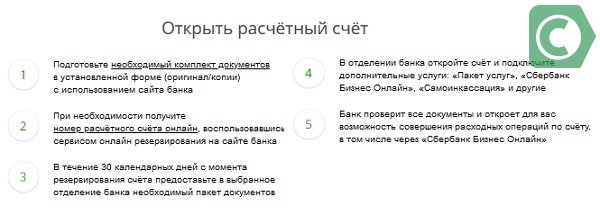

Особенности открытия счета в Сбербанке для физического лица

Согласно действующему в России законодательству, каждый человек, достигший 14-тилетнего возраста, имеет право завести банковский счет. Причем открыть счет в Сбербанке для физического лица получится с любой целью, а самих таких счетов может быть неограниченное количество.

Порядок открытия счета утверждается внутренними документами выбранного банка, поэтому во всех банковских учреждениях он несколько отличается. Основные моменты, которые касаются открытия счета в Сбербанке, можно найти на его официальном сайте. А мы попробуем разобраться в деталях процедуры.

Виды банковских счетов для граждан

Прежде чем обращаться в банк за открытием счета, нужно определиться, какой именно счет вам потребуется. В частности, для физических лиц доступны такие варианты:

В частности, для физических лиц доступны такие варианты:

- Текущий счет – для хранения денежных средств и проведения любых финансовых операций. Используется клиентом банка регулярно.

- Карточный счет – для упрощения доступа к средствам на текущем. Банковская карточка привязывается к основному счету, позволяет пользоваться банкоматами, терминалами и оплачивать покупки онлайн. Карта может быть дебетовой (средства с нее расходуются только в рамках остатка на счету) и кредитной (с кредитным лимитом, назначенным банком).

- Депозитный (накопительный) счет – для сбережения средств с целью получения дохода с них. За то, что клиент положил деньги на депозит, банк начисляет проценты и сумма приумножается. Больший срок хранения средств, как правило, обеспечивает лучший прирост суммы.

- Металлический счет – для инвестирования в драгоценные металлы. На таком счету ведется учет металла, который принадлежит клиенту, в граммах.

Все денежные счета можно вести в рублях или иностранной валюте. Тип счета выбирайте, исходя из ваших потребностей и целей его открытия.

Документы, которые потребуются для открытия счета

Физическому лицу-гражданину РФ, чтобы завести расчетный счет любого вида, нужно минимум документов: паспорт, ИНН и заявка в установленной банком форме. Другая документация не понадобится, так как собирается только информация для идентификации клиента.

Иностранец, который находится на территории России на законных основаниях, также может открыть счет в Сбербанке. Для этого ему придется предоставить дополнительные документы: визу, миграционную карту или разрешение на временное проживание в РФ и подтверждение источника доходов, если он планирует положить на счет сумму в иностранной валюте.Открытие кредитного счета предполагает усложненную процедуру и предъявление к клиенту большего числа требований. Так, наряду с паспортом и ИНН банк может потребовать справку о доходах, о составе семьи и проверить кредитную историю заявителя. Делается это для получения гарантий платежеспособности клиента и определения суммы кредитного лимита.

Делается это для получения гарантий платежеспособности клиента и определения суммы кредитного лимита.

Открыть счет в Сбербанке для физического лица по общей процедуре

Процедура открытия счета, зависимо от его типа, может несколько отличаться. Рассмотрим основные этапы:

- Изучение условий сотрудничества с банков и выбор подходящего типа счета. Здесь лучше просмотреть предложения от нескольких банков, чтобы подобрать наиболее выгодную программу обслуживания. Особенно это касается депозитных и кредитных счетов.

- Подача заявки на открытие счета и предоставление документов, которые требует банк для этого. Просмотрите перечень банковских отделений в вашем городе и выберите для подачи заявления то, которое вам будет удобнее всего посещать в дальнейшем. Проконсультироваться о нужной документации стоит заранее и прийти в банк уже с готовым пакетом документов. Так существенно упрощается процедура открытия.

- Подписание договора о банковском обслуживании.

Договор составляется по стандартной форме. Внимательно прочитайте его, чтобы избежать включения ненужных вам услуг.

Договор составляется по стандартной форме. Внимательно прочитайте его, чтобы избежать включения ненужных вам услуг. - Активация счета по принятой банком процедуре, привязка его к номеру телефона, регистрация в кабинете онлайн-банкинга. Если открытие счет предполагает выдачу клиенту именной пластиковой карты, еще какое-то время понадобится на ее изготовление и доставку в отделение. То есть придется посетить банк еще раз и дополнительно активировать карту.

Открытие счета в онлайн-режиме

Сбербанк предоставляет своим клиентам обширный перечень онлайн-услуг, в том числе и по открытию счета.

Надо сказать, что первоначально открыть счет в Сбербанке для физического лица через интернет не получится. Расчетные счета открываются исключительно в банковском отделении с идентификацией клиента по паспорту, а кредитные предусматривают еще более сложную процедуру.

Онлайн-открытие доступно для депозитных счетов. Являясь клиентом Сбербанка и пройдя регистрацию в электронном кабинете клиента, вы можете в любой момент сделать вклад под проценты.

Для этого в онлайн-банкинге нужно выбрать услугу открытия депозита, подходящую по условиям программу и перевести средства с расчетного счета или пластиковой карты, оформленной на ваше имя. Дополнительное посещение отделения Сбербанка не требуется.

Преимущества обслуживания в Сбербанке

Выбрать Сбербанк для открытия счета физлица стоит по таким причинам:

- это государственный, системообразующий банк, который может гарантировать своим клиентам сохранность денежных средств;

- банк является универсальным, поэтому все услуги финансового обслуживания можно получить в одном учреждении;

- есть возможность подобрать программу сотрудничества с оптимальными условиями, так как банк предлагает на выбор клиентов множество вариантов;

- широкая региональная сеть, что удобно для посещения банковских отделение;

- наличие мобильного и интернет-банкинга, с использованием которого можно следить за операциями по счету, проводить расчеты и оплачивать покупки.

Дата:

08.08.2017Оставить заявку

Это интересно:

Как открыть счет в Сбербанке для физического или юридического лица

Расчетный счет необходим юридическим и физическим лицам для того, чтобы участвовать в безналичном денежном обороте, а также аккумулировать на нем безналичные средства, которые в дальнейшем будут использованы по целевому назначению.

Содержимое страницы

Перед тем, как приступать непосредственно к открытию счета в Сбербанке, необходимо определиться, какой счет и в какой валюте необходим. Счет может быть текущим, карточным или депозитным. Подробную консультацию по этому вопросу можно получить у сотрудников банка, которые, проанализировав потребности клиента, помогут выбрать наиболее оптимальные условия открытия счета.

- Текущий счет – предназначен для хранения денежных средств и осуществления операций в национальной и иностранной валюте. Проценты на остаток средств не начисляются.

Особенность такого счета заключается в том, что для осуществления операции необходимо посещение банка. Как правило, такой счет используют для совершения денежных переводов, оплаты крупных покупок, а также оплаты по договорам и серьезным сделкам. Использовать такой счет для совершения операций с крупными суммами, более надежно.

Особенность такого счета заключается в том, что для осуществления операции необходимо посещение банка. Как правило, такой счет используют для совершения денежных переводов, оплаты крупных покупок, а также оплаты по договорам и серьезным сделкам. Использовать такой счет для совершения операций с крупными суммами, более надежно. - Карточный счет – зачастую «привязывается» к текущему счету и дает возможность совершать операции с использованием кредитных или дебетовых пластиковых карт. Преимущества карточного счета заключается в том, что его можно использовать в любое удобное время, не посещая при этом отделения банка, а также отправлять и получать денежные переводы или совершать покупки с использованием банкомата. Такой счет чаще всего используют для повседневных покупок, оплаты текущих платежей, и снятия наличных средств.

- Депозитный счет – используется с целью накопления денежных средств, которые клиент получает посредством начисления процентов, на остаток денежных средств размещенных на депозитном счету.

В отличие от предыдущих двух вариантов средствами, которые находятся на депозитном счету, нельзя воспользоваться до окончания срока действия договора. Использование депозитного счета, благодаря начисляемым процентам, дает возможность его владельцу оградить средства от инфляции.

В отличие от предыдущих двух вариантов средствами, которые находятся на депозитном счету, нельзя воспользоваться до окончания срока действия договора. Использование депозитного счета, благодаря начисляемым процентам, дает возможность его владельцу оградить средства от инфляции.

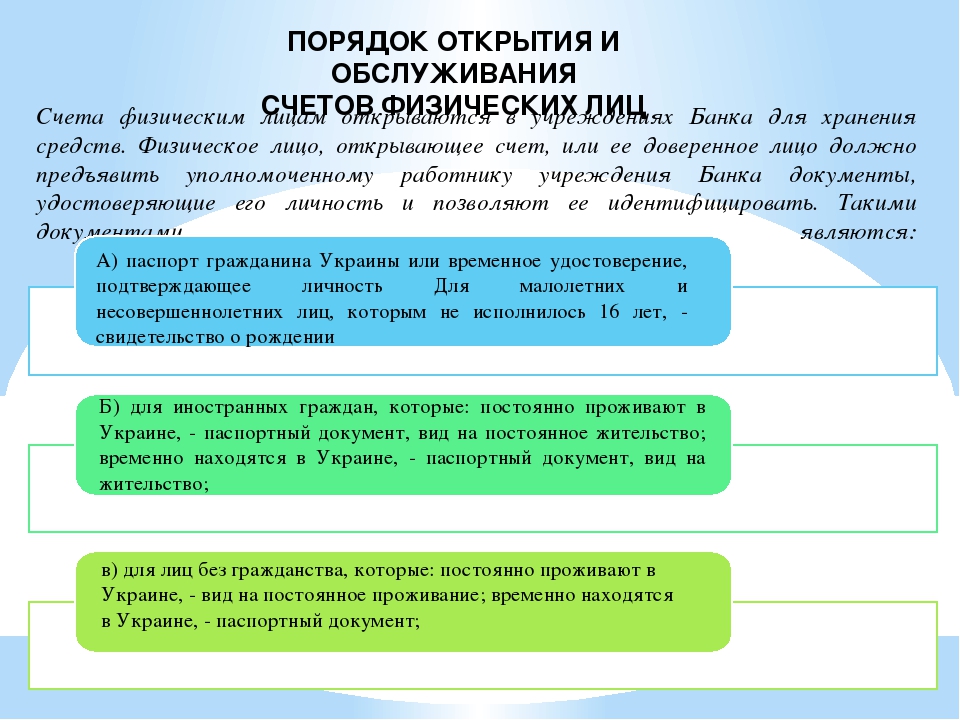

Открыть счет для физического лица

Открыть счет может любой совершеннолетний гражданин. Российским гражданам при обращении в банк достаточно иметь при себе паспорт. Иностранным гражданам, кроме паспорта необходим документ подтверждающий право нахождения на территории РФ.

Открытие счета в отделении

Для открытия счета необходимо обратиться в ближайшее отделение Сбербанка и объяснить сотрудникам, какие операции вы собираетесь осуществлять и в какой валюте. Сотрудники банка помогут подобрать подходящий тип счета и расскажут о его преимуществах.

Определившись с одним из вариантов, необходимо предоставить работнику банка паспорт, на основании которого будет заполнен договор о пользовании счетом. Договор составляется в двух экземплярах и потребует вашей подписи, которую нужно поставить, изучив договор. Получив на руки свой экземпляр договора, проверьте наличие на нем круглой печати банка.

Договор составляется в двух экземплярах и потребует вашей подписи, которую нужно поставить, изучив договор. Получив на руки свой экземпляр договора, проверьте наличие на нем круглой печати банка.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявкуПрямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

После того как договор, заключен, можно начинать пользование счетом. Если одновременно с открытием счета вы решили оформить пластиковую карту, ее можно будет получить в отделении банка через 2 недели.

Открыть счет в Сбербанк Онлайн

Открыть счет можно и самостоятельно при помощи интернета, если у вас активирована услуга Сбербанк Онлайн. Если такой услугой ранее вы не пользовались, рекомендуем вам обязательно подключить услугу.

Итак, для того, чтобы открыть счет в Сбербанк Онлайн необходимо:

- Авторизоваться в системе Сбербанк Онлайн на сайте online.

sberbank.ru

sberbank.ru - В главном меню личного кабинета выбрать вкладку “Вклады и счета”

- Если ранее вы открывали счета, то их список отобразится ниже. Если вы только хотите открыть счет, от выберите пункт “Открытие вклада”. Обратите внимание, что счет автоматически открывается при открытии вклада. Открыв вклад, вы получаете счет, с которым можно совершать любые операции.

Внимание! Обратите внимание на условия вклада по его снятию и пополнению. Если вклад вам нужен ради счета, то выбирайте вклад без ограничений на снятие и пополнение.

Что делать если в Сбербанк Онлайн нет вкладки «Вклады и счета»?

Если в главном меню личного кабинета нет вкладки «Вклады и счета», не стоит переживать. Вкладка может отсутствовать по двум причинам:

- У вас не оформлен договор УДБО (Универсальный договор банковского обслуживания). Заключить договор необходимо лично, в любом отделении Сбербанка.

- Вкладка скрыта в настройках. Для ее активации, перейдите в настройки личного кабинета и во вкладке «Настройка видимости продуктов» выберите соответствующий раздел.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Открыть счет для юридического лица

Для юридических лиц расчетный счет является главным финансовым инструментом. С его помощью предприятия осуществляют управление своими финансовыми потоками, рассчитываются с контрагентами, перечисляют зарплату сотрудникам и уплачивают налоги.

Как правило, открытие расчетного счета является обязательной процедурой, которая следует сразу за регистрацией предприятия в госреестре. Для его открытия предприятию понадобится собрать определенный пакет документов, который должен состоять из:

- уставных документов предприятия;

- свидетельства о том, что юр лицом пройдена госрегистрация;

- ИНН;

- выписки из ЕГРЮЛ;

- справки из статистики о присвоении кодов;

- документов, подтверждающих полномочия директора и главного бухгалтера;

- справки о том, что предприятие состоит на налоговом учете;

- лицензии, в случае, если предприятие осуществляет лицензируемый вид деятельности;

- бланка заявления;

- карточка с подписями должностных лиц, и оттиском печати предприятия.

Необходимо также предоставить оригиналы документов, с которых банк снимет копии и заверит их. После проверки предоставленных документов сотрудники банка предложат подписать договор на обслуживание счета. После подписания договора останется ожидать уведомления об открытии счета.

Важно. После открытия счета предприятие в обязательном порядке должно уведомить об этом налоговую инспекцию, ПФР и ФСС.

Процедура открытия счета для ИП идентична, за исключением перечня необходимых для этого документов. Предпринимателю не нужно предоставлять уставные документы.

Одновременно с открытием расчетного счета можно подключить услуги дистанционного обслуживания, что позволит значительно сэкономить время на осуществление платежных операций. Это позволит отслеживать движение средств на счету в режиме реального времени, а также осуществлять платежные операции без посещения банка. Возможность подключения услуги предусматривается в договоре на обслуживание счета.

Процедура открытия банковского счета

Как открыть корпоративный счет

Сегодня процедура открытия счетов стала более сложной практически во всех банковских учреждениях, которые специализируются на обслуживании собственников оффшорных компаний. В первую очередь это связано с борьбой с коррупцией, терроризмом, нелегальным бизнесом и отмыванием средств, которая в последние годы развернулась во всех странах мира. Также ужесточение требований к оффшорным клиентам обусловлено реформой банковской системы тех стран, которые недавно вошли в состав ЕС и обязались следовать его стандартам в банковской сфере. Поэтому клиенты вынуждены теперь предоставлять учреждению более подробные данные обо всех лицах корпоративной структуры, деятельности компании и целях открытия банковского счета за границей.

Можно ли открыть счет «без присутствия»

В разных учреждениях требования к клиентам и процедура открытия счета могут значительно отличаться, но существуют и общие правила. Например, клиент обязан лично встретиться с представителем банка либо прийти в офис юридической компании (если у банка есть с ней договор на оказание соответствующих услуг), имея при себе полный пакет правильно подготовленных документов своей фирмы. Всегда требуется присутствие как максимум подлинного собственника компании и как минимум ее будущего управляющего. Обычно во встрече участвует и юрист (т. н. интродьюсер), который представляет интересы клиента. Если имя бенефициара и управляющего счетом не совпадают, первому тоже придется лично встретиться с банкирами. Бенефициар и управляющий счетом обязаны предоставить детальную информацию о своем бизнесе и себе лично. Банкиры прекрасно знают — хотя счет в банке открывается на новую форму, за ней всегда стоит какой-то многолетний реальный бизнес.

Понадобится ли посещать сам банк

Чтобы открыть счет в иностранном банке, обычно нет необходимости ехать на Кипр, в Латвию или Швейцарию. Достаточно прийти на встречу с представителем данного учреждения в Москве. Но если планируется открыть счет в Сингапуре, Венгрии и ряде других государств, это обязательно придется сделать. Существует и другая практика. Для открытия счета представители головных отделений некоторых банков могут сами приехать в РФ с целью встречи с будущим клиентом.

Особенности интервью с банкирами

В ходе интервью с банковским сотрудником необходимо будет сообщить детальную информацию о себе и собственном бизнесе. Также нужно подготовиться и к другим вопросам, в особенности тем, что касаются прохождения средств. Потребуется сообщить номера телефона/факса, почтовые адреса (свой домашний и реального бизнеса), e-mail. Также во время интервью клиент заполняет банковские формы и удостоверяет их своей подписью.

Банки особенно интересуются информацией о специфике бизнес-деятельности компании, а также предполагаемом ориентировочном обороте финансов на счету. Ответы на вопросы о будущей деятельности компании и характере бизнеса не рекомендуется формулировать односложно (например «торговля»). Желательно подготовить развернутый ответ, например «посреднические процедуры в сфере продажи нефтепродуктов». Банковское учреждение может поинтересоваться деловыми партнерами, видом всей бизнес-цепочки: что, где и у кого приобретается, кому и куда продается, какие страны задействованы в данном процессе.

Нередко сотрудники банка, которые проводят собеседование, проверяют правдивость предоставляемой информации посредством косвенных вопросов. Например, если клиент ответил, что основной специализацией компании является торговля золотом, сотрудник банка может поинтересоваться актуальными ценами на тройскую унцию данного металла.

Процедура открытия счета проходит достаточно просто только в случае, если речь идет о банальных операциях по импорту/экспорту. Если же указать, что деятельность будет связана с инвестициями, недвижимостью, кредитованием и прочими сходными направлениями, этого будет недостаточно для обоснования открытия счета. Вам придется расписать все более подробно.

В ряде случаев банковские учреждения просят юристов, которые представляют интересы клиента в банке, написать собственное Letter of Introduction — рекомендательное письмо. В нем содержатся данные о директоре фирмы и ее настоящем бизнесе, сведения о деловой активности за несколько последних лет. Реже банки запрашивают детальный бизнес-план у клиента, перечень партнеров, с которым он намеревается сотрудничать посредством открываемого счета, и прочую уточняющую информацию. Не помешает захватить на собеседование рекламные буклеты, в которых имеются данные о бизнес-деятельности, и свои визитки.

Какие документы понадобятся для открытия счета

Во-первых, необходимо подготовить апостилированные документы компании. Желательно, чтобы на апостиле стояла свежая дата. Если компания существует уже давно, банк обычно требует дополнительную документацию: сертификат хорошего состояния фирмы (это аналог российской выписки из ЕГРЮЛ), а также сертификат, где есть информация об акционерах и директорах компании. Если директор и акционеры являются номинальными, нужно предоставить действующую доверенность.

Также потребуется предъявить паспорта (заграничный и российский). По истечении срока паспорта банк вправе затребовать ксерокопию нового паспорта. В банковское учреждение предоставляются ксерокопии паспортов поверенного, директора, бенефициара и акционера фирмы, подтверждения их адресов проживания (proof of address). Обычно гражданам РФ в подобных случаях достаточно переслать копии страниц с регистрацией. Если клиентом является иностранец, в паспорте которого не указано конкретное место жительства, банк может затребовать предоставление копий банковских выписок либо телефонных счетов, отправленных по месту его жительства. Естественно, счета должны быть выписаны на имя данного клиента.

Некоторые банки иногда просят предоставить письмо-рекомендацию из какого-либо другого банка или от бизнес-партнера. Такую рекомендацию должен дать узнаваемый авторитетный человек от имени реально существующей неоффшорной компании. Информация об этом партнере и организации, которую он представляет, должна иметься в тематических справочниках, Интернете и т. п. Все рекомендации оформляются на бланках, где указываются реквизиты компании, которая их выдала. Подпись человека, давшего рекомендацию, обязательно расшифровывается.

Каждый банк устанавливает собственные индивидуальные требования, касающиеся заверки ксерокопий документов, предоставляемых клиентами. Обычно заверку простых копий выполняет сотрудник банка. В ряде случаев может потребоваться и нотариальное заверение, а иногда — предоставление на экспертизу оригиналов документов.

Сколько счетов и в каких государствах можно открыть на оффшорную фирму

По юрисдикциям и количеству счетов практически не существует ограничений. Если только речь не идет, например, о регистрации страховой фирмы и внесении страхового покрытия в конкретном уполномоченном банке. Однако такие случаи относятся к исключениям.

Многие юрисдикции не выдвигают требования обязательно открыть счет там, где была осуществлена регистрация оффшорной компании. Это касается всех оффшорных юрисдикций, а также Новой Зеландии, Кипра, Великобритании и др. Но в некоторых странах (например Австрии, Нидерландах, Швейцарии) открытие счета является обязательным.

Если компания имеет несколько счетов в различных банках и обязана платить налоги по месту регистрации, то при подаче отчетности она должна предоставить выписки со всех своих счетов.

Почему банк может отказать в открытии счета

Отказ в открытии счета можно получить в случае, если заявленная деятельность компании не устраивает банк. Нежелательно заявлять, что фирма имеет несколько направлений деятельности. Если на практике это так, то все направления должны быть взаимосвязанными, например торговля зерном и импорт сельскохозяйственной техники. Если пришлось декларировать невзаимосвязанные направления (например инвестиционные операции и продажа угля), это необходимо четко указать с самого начала либо зарегистрировать несколько фирм и открыть счет на каждую из них. Также не рекомендуется давать сомнительные названия своей деятельности, такие как «финансовое посредничество» и т. п., поскольку риски получить отказ резко возрастают.

В каких случаях банк может закрыть счет

Если сотрудники банковского учреждения заподозрят, что суть платежей не отвечает первоначально задекларированному характеру деятельности фирмы, они могут заблокировать счет для дальнейшего выяснения всех обстоятельств.

Также банк вряд ли согласится, чтобы в колонке «Назначения платежа» всегда фигурировала одна и та же фраза, например «Пополнение счета». Поэтому стоит быть готовым к тому, что банк всегда может затребовать документального обоснования поступающих платежей.

К сожалению, некоторые учреждения ведут себя очень непредсказуемо, особенно когда речь идет о прекращении по каким-либо причинам обслуживания клиентских счетов. В-первую очередь это относится к американским банкам. Например, они могут прислать клиенту уведомление с требованием на протяжении недели закрыть счет, никак не объясняя такое свое решение.

Открытие банковских счетов

Банковский счет – это счет для юридического или физического лица, который открывается и поддерживается банковским учреждением. Главная цель счета – это безналичный расчет или же просто средство для накопления денежных средств.

Перед тем, как открыть счет и делать операции, необходимо выбирать либо банк известный, либо ознакомиться с его разрешающими документами, как правило, копии можно увидеть на стеллажах и стендах.

Для каких целей открывается счет?Без определенных причин, банк не открывает счет гражданам. Стоит отметить, что по обслуживанию большинства устанавливается комиссия, которую необходимо постоянно оплачивать иначе все обязательства со стороны банка будут отклонены. Депозитные счета в основном больше для привлечения денежных вкладов и они затрат не приносит, но с условиями предварительно необходимо ознакомиться.

Счет не открывают, если будут совершаться незаконные операции. В таких обстоятельствах уполномоченные структуры банка, всю информацию должны передать в полицию для дальнейшего расследования.

Основные виды банковских счетовНа сегодняшний день есть много вариантов счетов. Основные считаются следующие:

- Текущие счета;

- Расчетные счета;

- Бюджетные;

- Корреспондентские счета;

- Корреспондентские субсчета;

- Счета доверительного управления;

- Специальные банковские счета;

Помимо всех изложенных счетов появляются и другие дополнительные, которые уже проходят учет самим банковским учреждением. Для открытия такого счета необходимо проконсультироваться у специалистов и предоставить необходимую документацию.

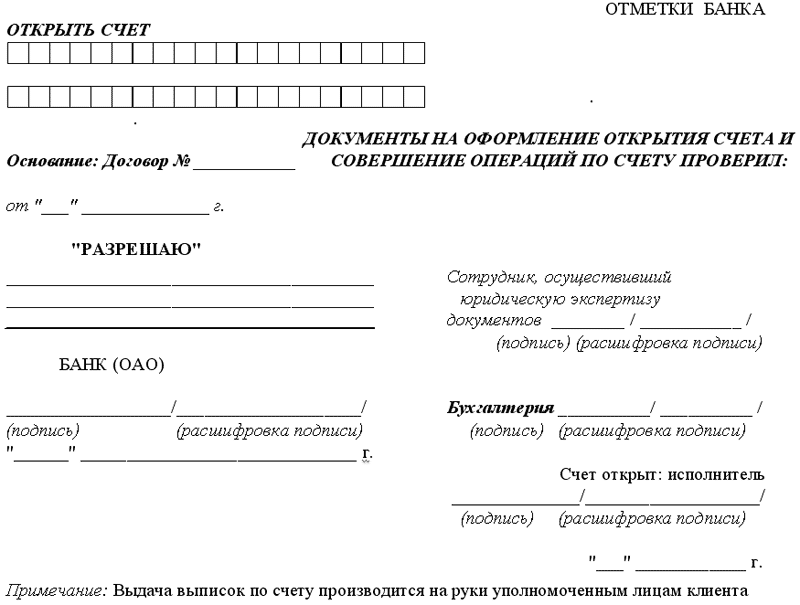

Порядок открытия счетовОснованием для открытия считается договор, который заключается между клиентом и банком. Важно, предоставить банковским работникам для проведения полной идентификации документы, что установлены Российской Федерацией.

Для открытия счета юридическому лицу необходимо:

- Свидетельство о государственной регистрации юридического лица;

- Учредительный документы – устав предприятия; приказ о назначении директора; лицензии на право осуществления деятельности в определенной отрасли; карточка; документы, что подтверждают полномочия указанных лиц на распоряжение денежными средствами предприятия; свидетельство о регистрации в налоговом органе и другие требуемые банковским учреждением. Если документы предоставлены на иностранном языке, то обязательно нужно их перевести и нотариально заверить. Предоставляются копии документов заверенных уполномоченным лицом;

- После предоставления всех необходимых документов оформляют карточку с образцами подписей и оттиском печати.

- Идет полная идентификация клиента в частности на право проводить операции по счету юридического лица. Обязанность банка в полной мере проверить данные клиенты, которые должны соответствовать нормам установленных законодательством РФ;

- Банк выясняет, действует лицо в собственных интересах или в интересах выгодоприобретателя. Если выгодоприобретателя, то проводит идентификацию еще относительного него;

- Устанавливают личности первого и второго подписанта, а также лиц, которые будут проводить операции с денежными средствами, которые будут на открытом счету в банке.

Важным моментом в открытии счета считается изучение клиента и его документации. Банк несет огромную ответственность за счет и проведенные операции. Для этого используется общая схема идентификации данных. Для этого необходимо получить паспорт и регистрационные документы лица, которое обслуживается.

В организациях есть специальные программы, при помощи которых возможно дополнительно провести проверку и получить разрешение на дальнейшее обслуживание.

Открытия счета резиденту и нерезидентуОткрытия счета возможно в обоих случаях. Физическое лицо открывает счет для личных потребностей на основании документов, что подтверждают личность и условия возможности пребывания на территории страны. Для юридических лиц все намного сложнее, так как необходимо кроме документов подтверждающих личность, еще и разрешающие документы на проведения предпринимательской деятельности. Дополнительно требует перевод документов и обязательно все это заверяется нотариусом.

Порядок закрытияВ случаи отсутствия денежных средств на счету, то это может послужить причиной для закрытия счетов. В такой ситуации есть определенный промежуток времени на протяжении, которого счет без движений не закрывается. Данное право оставляется за собой банк, но обязательно предупреждают клиента о возможном варианте закрытия, если не будут соблюдаться необходимые условия.

Когда на счету есть деньги, но при этом срок договора заканчивается, то закрытия производится не позже дня списания средств со счета. В этот же день счет исключается из Книги регистрации.

Остаток со счета выдается клиенту наличными либо перечисляется на другой счет не позднее семи дней после предоставления заявления клиентом в банк. В такой ситуации возникает ситуация, когда банк имеет обязательства перед клиентом по платежное обязательство, где остаток перечисляется требуемым способом.

Установленный остаток, банк при помощи платежного поручения и полученными при расторжении договора об открытии счета реквизитами. Перечисления проводится соответственно регламента работы банка.

После того, как счет закрывается операции по расходу и приходу не проводятся. В случаи, если деньги отправили на закрытый счет, то они возвращаются отправителю. Когда счет закрывается, то банк не имеет право проводить расчетные операции, если они даже относятся к перечислению денежных средств в государственный бюджет. Данное правило распространяется согласно Налогового кодекса, где указано, что операции со счетов юридических лиц, частных предпринимателей, нотариусов, адвокатов и так далее могут проводится только, на основании действующего договора с банком, если наблюдается обратная ситуация, то проведенные операции считаются ненадлежащими и недействительными.

После расторжения договора с банком, уполномоченное лицо обязано сдать в банк неиспользованные чековые книги с чеками и корешками.

Не проведенные операции ранее не могут послужить причиной отказа в закрытии счета.

Что необходимо для корректного открытия и закрытия счетов?Все банковские счета обязательно контролируются финансовым мониторингом и другими надлежащими государственными органами. Перед тем, как открыть свой расчетный счет в банк обязательно необходимо ознакомиться с договором. Лучше всего воспользоваться услугами компетентного юриста, который сможет изучить все пункты и доступно объяснить. На сегодняшний день очень много вариантов счетов , поэтому важно определиться с нужным типом счета. Банковскому работнику важно объяснить свою конечную цель использования.

Для проведения необходимых операций необходимо, предоставить документы, и достоверно ответить на поставленные вопросы банка. При таком раскладе можно рассчитывать на успешное проведении операций.

Перед открытием важно учесть права и обязанности по договору, чтобы избежать проблем в будущем.

Многие банковские учреждения самостоятельно могут не закрывать счет, при этом накапливается задолженность за обслуживание по счету. Такая ситуация может привести к неприятному инциденту. Уточните обязательно, каким образом закрывается счет.

Если вам не нужен счет, то обязательно его закройте – всегда есть возможность открыть новый.

Пожалуй, самый важный нюанс обслуживания по счету – это законное основание. Если проводить операции, где есть подтверждающие документы, то это позволит без ограничений проводить операции и не остерегаться блокировок.

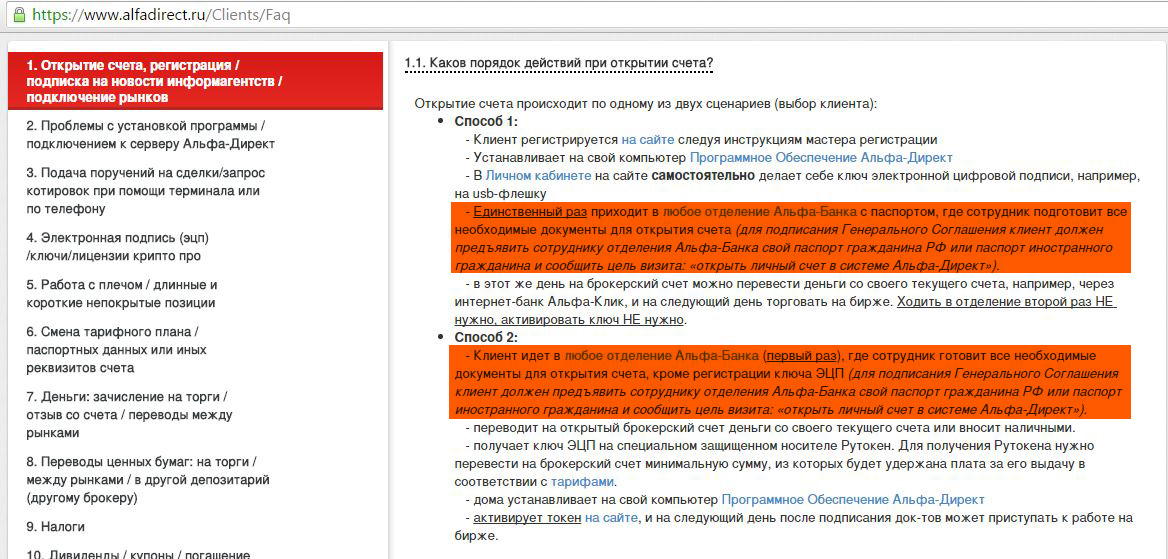

Документы для открытия расчетного счета в банке для ООО

Без открытия расчетного счета ни одному юридическому лицу в России вести бизнес не удастся. Обусловлено это тем, что уплата налогов в ФНС и страховых взносов в ПФР и ФСС должна осуществляться только безналичным путем. В письме Минфина от 24.10.13 №03-02-07/1/44732 данный вопрос получил однозначную оценку: «законодательством о налогах и сборах, а также банковским законодательством РФ не предусмотрена уплата организациями налогов, пеней и штрафов в наличной форме». Значит, открывать р/с все равно придется. Лучше озаботиться этой проблемой пораньше, подыскивая подходящий банк еще на этапе регистрации фирмы.

Какие документы нужны для открытия расчетного счета ООО

Рассмотрим, какие документы нужны для открытия счета. Порядок открытия расчетного счета регулируется Инструкцией ЦБ РФ от 30.05.2014 № 153-И, в которой перечислены необходимые для открытия документы:

Это — документация, которую потребуют обязательно. Но банки имеют право потребовать и дополнительные «бумаги». Часто просят выписку из ЕГРЮЛ, справку об отсутствии задолженностей перед бюджетом или налоговую декларацию.

Например, Альфа-банк (Москва) просит представить еще сведения о деловой репутации в виде отзыва кредитной организации или контрагента. Эти требования не являются произволом со стороны банка, указать на незаконность его требований не выйдет. На финансовые учреждения государством возложены и функции по противодействию мошенническим схемам, и, естественно, лишиться лицензии из-за нечистоплотных клиентов никто не хочет.

Собрать все документы для открытия расчетного счета можно только после регистрации ООО, однако, многие банки предлагают услугу бронирования (резервирования) счета. Вам выделяется счет со своим номером, но работает он только на прием денежных средств.

После окончания процедуры открытия, когда все ваши документы будут предъявлены в банке, зарезервированный счет становится полноценным, и вы можете осуществлять любые транзакции.

| ☑ Ранее об открытии расчетного счета в банке требовалось оповещать налоговую и страховые фонды. Сейчас эта обязанность возложена на сам банк. |

Выбор банка для компании, безусловно, ответственная и важная для будущей деятельности задача, поскольку счета в банке для ООО являются его визитной карточкой (как уровня платежеспособности, так и «чистоты» перед налоговыми и другими контролирующими органами). Но банковское обслуживание стоит денег и, бывает, немалых. Поэтому наряду с показателями надежности и солидности банка обязательно принимается во внимание гибкость в отношении тарифных планов, предлагаемых для открытия расчетного счета юридическому лицу.

Не упускайте возможность сравнить тарифы нескольких банков на расчетно-кассовое обслуживание. Только проанализировав несколько предложений, можно выбрать действительно выгодный для своего бизнеса тарифный план.

Обратите внимания на наличие и качество интернет-банкинга. Эта услуга полезна, экономит массу времени и пользуется заслуженной популярностью. Замечательно, если банк ведет специальные зарплатные проекты, этим вы серьезно разгрузите свою бухгалтерию. Нередко практикуется бесплатное открытие счета, но в этом случае могут быть повышены ставки на сами банковские услуги. Подумайте, как будете снимать деньги ООО.

▼Попробуйте наш калькулятор банковских тарифов:Передвигайте «ползунки», раскройте и выберите «Дополнительные условия», чтобы Калькулятор подобрал для Вас оптимальное предложение по открытию расчетного счета. Оставьте заявку и Вам перезвонит менеджер банка.▼

Мы поставили себе цель: регулярно сравнивать предложения банков и находить самые интересные и редкие акции. В этом месяце мы отметили спецпредложение Альфа-Банка, надежности и качеству обслуживания которого доверяют. В Альфе сейчас можно открыть р/с бесплатно на тарифе «На старт» и получить другие полезные бонусы. Это уникальная акция, для участия в ней нужно отправить заявку с сайта или из бесплатного сервиса 1С-Старт, партнера Альфы по регистрации бизнеса.

Какой в итоге выбрать банк — решать вам. Сегодня банки весьма заинтересованы в клиентах-юрлицах. Практически беспрерывно проходят акции по привлечению клиентов, для открытия расчетного счета юридическому лицу достаточно сделать один звонок и затем один раз приехать в банк.

Если банк не принял документы и отказал в открытии р/с

Чаще всего для такого решения есть два повода:

- Проблемы с поданными документами.

- Сомнение службы безопасности банка в вашей репутации.

| ☑ Не будем подробно останавливаться на признаках фирм-однодневок и прочих теневых схем, если вы — честный предприниматель, вероятность войти в число «подозрительных» у вас невысока. И знайте — банк имеет право отказать в обслуживании без указания причин. |

Итак, для открытия счета в банке для руководителя ООО нужно пройти следующую цепочку:

- Сравнить условия для юрлиц и выбрать банк.

- Позвонить в банк и уточнить, что входит в комплект документов.

- Собрать документы, назначить время встречи, можно зарезервировать счет.

- Оформить в банке заявление, заполнить банковскую карточку, сдать копии документов.

- После одобрения банка взять справку об открытии расчетного счета.

Стать владельцем р/с, вообще говоря, не сложно. Если же вы все-таки получили отказ, не тратьте время на долгое (тем более — судебное) разбирательство. Просто обратитесь в другой банк.

как это сделать и для чего он нужен? — Финансы на vc.ru

Счет в банке Европы или Великобритании может пригодиться как частным лицам, так и юридическим. Однако открыть банковский счет в Европе не такая простая задача, как может показаться на первый взгляд. О тонкостях и особенностях этого процесса расскажет директор по работе с клиентами юридической компании Imperial & Legal Василий Клюев.

1396 просмотров

Свой счет в финансовом учреждении Европы уже не кажется нашим соотечественникам фантастической идеей. Услуги иностранного банка могут потребоваться и частным лицам, и компаниям. Первым счет необходим для удобства проживания за пределами России, а также для сохранения и приумножения личных сбережений. Организациям услуги европейских банков нужны для удобства расчетов после выхода на обширные иностранные рынки сбыта.

К сожалению для россиян, ситуация в иностранном банкинге стремительно меняется не в лучшую сторону. Давление международных организаций, многочисленные соглашения об обмене информацией и обоюдные экономические санкции до неузнаваемости изменили рынок банковских услуг.

Раньше финансовые учреждения Европы вели бескомпромиссную конкурентную борьбу за каждого клиента, предлагали выгодные условия и работали даже с офшорами. Сейчас ситуация диаметрально противоположная: корпоративному или частному клиенту, особенно из России, придётся приложить недюжинные усилия, чтобы доказать свою благонадёжность и заключить договор обслуживания с европейским банком. Впрочем, даже драконовские условия сотрудничества не отпугнули клиентов из бывшего Советского Союза, потому что выгоды заграничного банковского счёта с запасом компенсируют все неудобства.

Основные преимущества счета в европейских банках

Когда мы говорим о финансовых учреждениях Европы, в первую очередь имеем в виду банки стран Европейского Союза, а также не входящих в объединение таких государств, как Великобритания, Швейцария, Черногория и т.д.

Преимущества для компаний

- Легкость расчётов за границей с партнёрами, поставщиками и заказчиками.

- Возможность выпуска корпоративных банковских карт.

- Надежность и удобство европейских расчетных счетов.

- Отсутствие государственных мер валютного контроля, так мешающих работе с зарубежными контрагентами в РФ.

- Открытие валютного банковского счёта в одной стране для расчётов с контрагентами из другого государства Европы.

Преимущества для физических лиц

- Удобство использования для тех, кто получил вид на жительство, трудоустроен или имеет свою недвижимость в европейских странах.

- Надежность банковской системы и, как следствие, возможность сохранения и приумножения личных денежных сбережений на счетах в проверенных временем финансовых учреждениях Европы.

Три типа банковских счетов в банках Европы

В зависимости от задач, которые вам предстоит решать, вы можете открыть 3 типа банковского счёта в Европе:

1. Депозитный или сберегательный – предназначен для сохранения и приумножения размещенных средств. Клиент вверяет свои деньги банку на установленный договором срок, а тот начисляет проценты по остатку на сберегательном счёте.

Как правило, такие банковские продукты не предназначены для расчётов. Более того, в договоре могут быть прописаны штрафные санкции в отношении клиентов, снимающих средства раньше времени.

2. Инвестиционный счет – предназначен для инвестиций в различные типы ценных бумаг или финансовых продуктов. В зависимости от банка клиент имеет возможность инвестировать самостоятельно, с помощью советов инвестиционного менеджера или передать управление средствами банку под одну из предлагаемых стратегий.

3. Расчётный счёт, напротив, не подходит для долговременного хранения денежных средств и предназначен, как следует из названия, для быстрых и удобных безналичных расчетов. За обслуживание такого счёта банки берут комиссию и/или требуют, чтобы клиент постоянно держал на нем определенную сумму – неснижаемый остаток. Также к такому счету обычно выпускаются банковские карты, которыми можно рассчитываться по всему миру.

Как правильно выбрать европейский банк для открытия счета?

Как уже упоминалось, в современных условиях у финансовых учреждений Европы слишком много вопросов и требований к потенциальным клиентам. Иногда для того, чтобы заключить договор корпоративного обслуживания с таким банком, может потребоваться немало времени и сил.

Для того, чтобы открыть счет в европейском банке с привлекательными условиями обслуживания, вам нужно изучить информацию и найти ответы на вопросы:

- Как этот банк оценивают клиенты и независимые эксперты, насколько он надёжен и каковы его основные финансовые показатели?

- Сколько будут стоить необходимые вам банковские продукты? Все ли нужные инструменты входят в базовую стоимость обслуживания или их предоставляют за дополнительную плату?

- Есть ли в выбранном учреждении возможность открытия расчетного счёта? Какие предложения есть по депозитным счетам?

- С какими национальными валютами работает этот банк? Есть ли возможность открытия мультивалютных счетов? Какие установлены внутрибанковские курсы покупки и продажи валют? Насколько они близки к биржевым?

- Как выбранный банк работает с компаниями иностранного происхождения и физическими лицами-нерезидентами? Не установлены ли какие-либо ограничения на работу с корпоративными клиентами, работающими в вашей сфере или зарегистрированными в вашей юрисдикции?

Открыть счет в банке Великобритании

Соединённое Королевство по праву гордится своей крепкой экономикой, из года в года попадающей в пятерку наиболее привлекательных для инвестирования. Лондон является одной из признанных финансовых столиц мира, поэтому многообразие предлагаемых местными банками продуктов и услуг не кажется таким уж удивительным.

Финансовые учреждения в Великобритании отличаются исключительной надёжностью, а также удобством и слаженностью всех процессов. Дополнительным преимуществом является также сравнительно низкая стоимость обслуживания счета в банках Англии.

Для компании наилучшим вариантом будут крупные розничные банки, предоставляющие бизнесу выгодные условия сотрудничества, например, бесплатное обслуживание первый год или два. А для личных целей более интересные предложения есть у частных английских банков.

Словом, всем хороша банковская система британского королевства, кроме одного – крайней сложности открытия как частного, так и корпоративного счёта в английском банке для иностранных резидентов. И хотя в последние годы англичане заметно упростили процедуру заключения договоров обслуживания, вы едва ли сможете самостоятельно открыть счет в розничном британском банке для зарегистрированной в Королевстве компании иностранного происхождения.

Поэтому в данном случае, как правило, иностранные резиденты прибегают к услугам местных агентов, которые могут завести бизнес-адрес для вашей британской фирмы уже после этого открыть корпоративный расчетный счет в банке Англии.

Открыть счет в банке Европы

Порой, взвесив все «за» и «против», не стоит тратить много времени на открытие банковского счета в Англии, а открыть счет в европейском банке. Тем более что выбор стран и банковских продуктов для физических и юридических лиц действительно впечатляет, а счета в Европе открываются пока значительно проще, хотя условия для будущих клиентов из года в год становятся жёстче.

В приведенном ниже списке отражены особенности открытия и обслуживания банковского счета в зависимости от европейской страны:

- Прибалтика (Латвия, Литва и Эстония) — банки ориентированы на русскоязычных клиентов, удобство открытия счёта и обслуживания. Могут быть требования по связям со страной банка.

- Кипр — возможность работы с офшорными компаниями.

- Восточная и центральная Европа (Венгрия, Польша и т. д.) — низкие проценты по кредитам, безопасность инвестирования.

- Западная Европа (Швейцария, Австрия, Германия) — исключительная надежность и безопасность, высокая стоимость обслуживания.

- Балканский регион (Черногория, Болгария и т.д.) — государственное страхование вкладов, операции в евро, отсутствие валютного контроля, невысокая стоимость услуг.

Если вы ищете банк в Европе для открытия расчетного счета для офшорной компании, в большинстве перечисленных юрисдикций, к сожалению, это будет сделать невозможно. Хотя всё же есть европейские банки, готовые работать с такими корпоративными клиентами, но на своих, не всегда выгодных для вас условиях. Более подробную информацию о плюсах, минусах и других особенностях открытия счета в банках Европы вы можете узнать из этой статьи.

Стандартная процедура открытия банковского счёта в Европе

- Выбор европейского банка с наиболее подходящими условиями обслуживания.

- Личный визит в офис заинтересовавшего банка либо встреча с представителями банка у себя в стране.

Требуется или нет ехать за границу для открытия банковского счёта в Европе? Это зависит от того, в какой стране зарегистрирован банк. Например, для того чтобы открыть счет в английском банке, вам потребуется не только приехать для встречи в Великобританию, но и воспользоваться поддержкой грамотных юристов. В случае с банками Кипра, Латвии, Черногории и даже Швейцарии все необходимые процедуры можно осуществить дистанционно. - Грамотно заполнить банковские формы и документы и предоставить полный комплект запрашиваемых банком документов.

В Европе нет какого-либо стандарта, ограничивающего срок рассмотрения заявки иностранного резидента на открытие банковского счета, но обычно он занимает больше 2 месяцев. - Открытие банковского счёта, предоставление клиенту идентификационного номера, инструментов онлайн-банкинга, выпуск пластиковой карты.

Что такое Due Diligence?

В вольном переводе этот принцип звучит как «должная осмотрительность» — требование, актуальное не только для банковской сферы, но и для всего западного бизнеса. Проявляя должную осмотрительность, для открытия корпоративного счёта европейские банки могут запросить у вас не только стандартный пакет документов вашей компании, но и:

- описание вашего бизнеса;

- подробную информацию о контрагентах, которые будут фигурировать в будущих расчётах;

- примерный годовой объём транзакций по открываемому банковскому счёту в денежном и количественном выражении;

- полную информацию о бенефициарах вашей компании, вплоть до указания домашнего адреса и страны налогового резидентства;

- любую иную информацию о компании и её учредителях, необходимую работнику банка для принятия правильного решения по вашей заявке.

Следуя всё тому же принципу Due Diligence, европейский банк может в одностороннем порядке разорвать с вами сотрудничество и закрыть счёт, если вы не сможете по запросу банка объяснить происхождение поступлений или начнёте осуществлять платежи по непонятным, на стадии открытия счёта не оговоренным, основаниям.

Как видите, процесс открытия банковского счета в Великобритании или Европе имеет немало нюансов и может потребовать значительного количества времени и усилий, однако при грамотном подходе задача вполне решаемая, главное — максимально внимательно отнестись ко всем деталям.

Что нужно для открытия банковского счета? | Потребительский банкинг

При открытии банковского счета через Интернет или лично вам может потребоваться предоставить банку, кредитному союзу или финансовому учреждению определенную документацию или выполнить определенные требования для участия. Для некоторых типов счетов, таких как студенческие сбережения, совместные счета или депозитные сертификаты (CD), могут быть установлены требования к минимальному возрасту или могут потребоваться дополнительные документы. Важно понимать эти требования, прежде чем открывать предпочтительный банковский счет.

Помимо документов, удостоверяющих вашу личность, возраст или адрес, вам также может потребоваться внести минимальный первоначальный депозит при открытии банковского счета. Минимальный первоначальный депозит — это сумма денег, которую банк требует авансом при открытии текущего счета, сберегательного счета или депозитного сертификата.

Что мне нужно, чтобы открыть счет в банке?

Некоторые требования для открытия банковского счета могут включать:

- Как минимум две формы государственного удостоверения личности с фотографией, например действующие водительские права или паспорт.

- Номер социального страхования или индивидуальный идентификационный номер налогоплательщика.

- Счет за коммунальные услуги с актуальной адресной информацией.

- Полная контактная информация заявителя, такая как имя, адрес и номер телефона.

- Для проверки счетов учащихся может потребоваться подтверждение зачисления в соответствующую школу, например удостоверение студента или письмо о зачислении.

- Если банк предъявляет минимальные требования к депозиту, вам может потребоваться внести депозит во время подачи заявления.

Как открыть счет в банке

Вы можете открыть банковский счет, выполнив следующие действия:

- Выберите банк: Перед открытием счета вам может потребоваться рассмотреть возможности, преимущества, льготы, расположение банкоматов и типы счетов, предлагаемые банком по вашему выбору, а также любые применимые ежемесячные сборы.

- Подтвердите квалификационные требования: Подтвердите право банка или кредитного союза и возрастные требования для открытия сберегательного или текущего счета.

Например, вам обычно должно быть не менее 18 лет, чтобы открыть текущий счет, и некоторые банки могут потребовать, чтобы в процессе открытия текущего счета учащегося участвовал родитель или опекун. Если вы подаете заявку на совместный текущий счет с другим лицом, некоторые банки требуют, чтобы оба человека присутствовали с необходимыми документами.

- Запустите приложение в своем банке: После того, как вы выбрали банк или кредитный союз, посетите их местный филиал или онлайн-сайт, чтобы узнать больше о процессе их подачи и получить доступ к их заявлению.

- Выберите подходящие для вас счета: В процессе подачи заявки вы обычно можете указать, какие типы продуктов вам нужны, например текущий счет, сберегательный счет или и то, и другое.

- Прочтите материалы своего счета: После того, как вы получили одобрение и ваш банковский счет открыт, вы можете запросить дебетовую карту.

Как открыть свой первый банковский счет — Wells Fargo

Открытие новой учетной записи — очень похоже на учебу в колледже — для многих студентов является обрядом посвящения.Выбранная вами учетная запись поможет вам выработать привычку управлять своими деньгами и принимать правильные финансовые решения во время учебы. Вот руководство о том, как открыть свой первый текущий или сберегательный счет:

Определите, что вам нужно

Когда дело доходит до определения того, какие счета подойдут вам, проанализируйте свои потребности. Вы ищете простой способ получить доступ к наличным деньгам? Вам нужен способ откладывать деньги на долгосрочные сбережения? Кроме того, учитывайте близость и доступность банкоматов и отделений вашего банка, а также другие личные предпочтения, которые могут быть важны для вас, например, онлайн-банкинг и защиту от овердрафта.

Тип учетной записи, который вам нужен, будет зависеть от ваших личных и финансовых потребностей и целей, поэтому важно знать их, прежде чем выбирать учетные записи.

Рассмотрите свои варианты

После того, как вы определили свои потребности, оцените свои варианты:

- Текущий счет: Текущий счет можно открыть индивидуально или совместно, и вам понадобится ваша основная информация, номер социального страхования , водительские права и минимальная сумма начального депозита.Счет обычно может быть привязан к дебетовой карте, что дает вам быстрый доступ к наличным деньгам, и им можно управлять онлайн, а также в банкоматах. Wells Fargo также предлагает уникальную услугу для держателей карт под названием Card Design Studio ® , где вы можете вставить понравившееся изображение, которое появится на вашей дебетовой карте Wells Fargo.

- Сберегательный счет: Как и в случае с чеком, вам нужно будет выбрать между индивидуальным или совместным сберегательным счетом и подготовиться с той же базовой информацией и начальной суммой депозита.Никогда не рано начинать откладывать на будущие финансовые цели. С такой учетной записью, как Wells Fargo Way2Save Savings, у вас есть возможность автоматически экономить, привязав к своей текущей учетной записи.

Кредит на строительство

Хороший кредит необходим для большинства важных покупок. А с картой Wells Fargo Cash Back ® у вас есть возможность начать создание кредитной базы еще во время учебы в колледже. Эта карта предлагает низкие начальные процентные ставки и возврат наличных при покупке в кредит, бакалеи и аптеке (все покупки за вычетом возврата / кредита) в течение ограниченного времени.

Активный мониторинг своих учетных записей

После настройки учетных записей просмотрите варианты мониторинга и управления ими. Один из способов следить за состоянием ваших учетных записей — отправлять уведомления прямо на вашу электронную почту или на беспроводное устройство. Подписавшись на эти уведомления, вы можете быстро получать уведомления о совершении транзакции, что позволит вам контролировать активность своей учетной записи в любом месте и в любое время.

Существует множество продуктов Wells Fargo, которые могут помочь вам в управлении своими счетами.Wells Fargo Online ® дает вам круглосуточный доступ к вашим счетам с подробной информацией о деятельности, а также с различными предупреждениями, которые вы можете выбрать. А с Wells Fargo Mobile ® вы можете проверять свои учетные записи на ходу — выберите на мобильном веб-сайте или в приложениях, чтобы получить свою учетную запись.

Открытие первого банковского счета — это всего лишь одна из вех в вашем финансовом будущем. Начав открывать счет, вы на один шаг приблизитесь к созданию прочного фундамента на долгие годы.

Что нужно для открытия банковского счета?

Независимо от того, меняете ли вы банк или начинаете с нуля, открытие банковского счета — это большой шаг. Важно привести все в порядок. до того, как вы попытаетесь настроить учетную запись.

Но как подготовиться? Что вам нужно, чтобы открыть счет в банке? И в эту цифровую эпоху нужно ли идти в банк ?

Это все хорошие вопросы.Поэтому мы составили этот контрольный список, чтобы показать вам, что вам нужно для открытия банковского счета. Некоторые вещи, такие как действительное удостоверение личности и деньги, являются данностью. Но некоторые могут вас удивить.

Доверие

Давайте проясним это: банки — это бизнес. И, как и в любом бизнесе, их цель — зарабатывать деньги. Некоторые способы, которыми они это делают, взимают с вас комиссию и подталкивают к выдаче ссуд под высокие проценты и кредитных карт.

Банки также зарабатывают деньги, когда вы либо недостаточно знаете о банковском деле, чтобы защитить себя от их схем, либо не можете найти настоящего человека, который ответил бы на ваши вопросы.

Бюджет лучше с Ramsey +. Начните БЕСПЛАТНУЮ пробную версию сегодня.

Некоторые банки хуже других и имеют поистине грязную практику. Поэтому важно быть настороже и доверять своей интуиции. Если банкир ведет себя как напористый продавец или пытается убедить вас подписаться на платные услуги или высокие сборы, убегает, !

Вместо этого вам нужен банк, с которым вы можете чувствовать себя комфортно, желательно с хорошей репутацией в обслуживании клиентов и с низкими комиссиями или без комиссии.Узнайте, как сравнивать разные банки, и обратите внимание на их рейтинги обслуживания клиентов. В конце концов, — последняя вещь, которую вы хотите сделать, — это приостановить работу на три часа, борясь с нелепой платой за обслуживание.

Исследования

Банку необходимо предлагать больше, чем просто хорошее обслуживание клиентов (хотя, будем честны, многие из них даже этого не могут). Им также следует предложить варианты, которые обеспечат вам желаемое финансовое будущее — , а не , сдерживают вас.

Есть три основных момента, на которые следует обратить внимание, когда вы решаете, подходит ли вам банк.

Типы счетов

Прежде чем пытаться открыть счет, выясните, какой тип банковского счета вам нужен. Есть несколько вариантов, но мы остановимся на основах: проверка и сбережения.

Большинство людей используют бесплатный или базовый текущий счет, чтобы получать чеки прямого депозита, оплачивать счета и снимать деньги в банкоматах. Но вам, возможно, придется рассмотреть другой тип, например совместный текущий счет, если вы женаты. Как они говорят: «В тот день, когда ты сказал:« Да », тебе уже не было двух лет.Это означает, что у вас и вашего супруга есть все, включая доступ к общему банковскому счету.

Сберегательные счета— это то, на что они похожи — это место, где можно хранить деньги, пока вы не будете готовы их потратить. Некоторые люди приходят в восторг, когда узнают, что по этим счетам выплачивается процентов, поэтому они выбирают лучшую процентную ставку.

Но помните, что эти ставки довольно низкие — на них никогда не разбогатеешь. И это нормально! Сберегательный счет — это , а не вложение.Это подушка для тех времен, когда жизнь наносит вам несправедливый удар. Думайте об этом как о дополнительном страховом полисе без всякой волокиты.

Вы также можете рассмотреть возможность открытия чекового счета и сберегательного счета, чтобы у вас был один для траты денег и один для вашего чрезвычайного фонда. Какой бы вариант вы ни выбрали, вы должны остерегаться всех хитрых способов, которыми банки пытаются взимать с вас деньги, например комиссионных и минимальных сумм.

Комиссии

Комиссии — один из основных способов, с помощью которых банки охотятся на людей.В 2019 году банки взимали комиссию за овердрафт на сумму более $ 11 миллиардов долларов США. 1 Вот это бред!

Вот почему вам нужно искать счета с низкой комиссией или без комиссии. Большинство людей опустили голову, шаркали ногами и сказали: «Ну, комиссии — это всего лишь часть банковского дела». Нет! Они не! Это ваш шанс занять позицию, отказавшись работать с банками, которые до смерти убивают своих клиентов.

И убедитесь, что вы не платите когда-либо ежемесячной платы.Это когда банк принимает ваши кровно заработанные деньги в качестве «платы» за предоставление вам счета. Это все равно, что просить голодного трехлетнего ребенка охранять банку с печеньем — они ничего не охраняют, они съедают все печенье!

Минимум

Когда клиенты делают вклады, банки фактически ссужают эти деньги другим людям и получают прибыль, взимая проценты по этим кредитам. (Деньги, которые вы получаете при снятии средств, обычно являются депозитом другого клиента, потому что банк уже ссудил ваши деньги.)

Чем больше денег на вашем счете, тем больше банк может ссудить и тем больше он получает прибыль. Вот почему некоторые банки требуют, чтобы вы поддерживали минимальный баланс.

Минимальные суммы зависят от банка и часто от типа счета. Нередко на сберегательном счете есть минимум 300 долларов, а на текущих счетах — минимум 1000 долларов.

Итак, если вы не можете удержать минимум на своем счете или если вы один из 78% американцев, живущих от зарплаты до зарплаты, банк не собирается закрывать счет. 2 Вместо этого они нападут на вас с комиссией от 5 до 35 долларов «ниже минимальной». Эти сборы совершенно не нужны, и, к счастью, от них легко отказаться. Многие банки предлагают бесплатные текущие счета без требований к минимальному балансу, так что найдите один из них и используйте его!

Другой вариант — работать с банком, который дает вам выбор с вашим текущим счетом: либо сохранить минимум на счете , либо настроить регулярные прямые депозиты. С помощью этого варианта у вас может быть меньше 1000 долларов на вашем счете, потому что банк знает, что вам предстоит еще один депозит.

Документация

Каждый день люди пытаются открыть счета, используя поддельную информацию. Это мошенничество! Это неправильно, и если такое случится с тобой, это будет ужасный кошмар. Вот почему вам нужно защитить себя от кражи личных данных.

Но знаете ли вы, что банки тоже должны защищаться от кражи личных данных потребителей? Этот вид мошенничества стоит им кучу денег. Поэтому, когда вы открываете учетную запись, даже если вы выполняете банковские операции в Интернете, вам потребуются документы, подтверждающие, что вы являетесь тем, кем себя называете.

Вам также понадобятся документы для кого-либо еще, чье имя будет указано в учетной записи, например, вашего супруга или директора (это человек, который выдал вам свою доверенность, а не тот, кто учился в средней школе).

Если вы занимаетесь банковским делом лично, вам необходимо иметь при себе все эти документы, чтобы банкир мог поместить вашу информацию в свою систему. Интернет-банкинг работает так же, за исключением того, что вы загружаете документы на веб-сайт банка.

Государственный идентификационный номер

Это самый простой способ для банка узнать, что вы являетесь законным.Большинство людей используют свои водительские права, но вы также можете использовать паспорт или удостоверение личности государственного образца.

Паспорта также пригодятся, когда вы настраиваете учетную запись для своего ребенка младше 18 лет. Но если вы никогда не вывозили своего ребенка из страны — а это большинство родителей, потому что такой отпуск стоит дорого — это нормально. !

Просто поинтересуйтесь в банке, какие документы взять с собой для младшего — обычно подойдет свидетельство о рождении или карточка социального страхования.Идите вперед и принесите свой идентификатор, если ваше имя будет в учетной записи.

И убедитесь, что ваш ребенок знает, как вы гордитесь им за то, что он достаточно ответственен, чтобы иметь собственный банковский счет! Это большой шаг для них и для вас — в конце концов, теперь вы можете научить их, как разумно использовать деньги и банки.

Подтверждение адреса

Раньше клиенты могли открывать банковские счета только в том случае, если они приносили документ, подтверждающий, что они жили там, где они говорили.Это потому, что банки используют адреса клиентов, чтобы проверять их личность и связываться с ними.

Но современные технологии делают эти вещи проще, чем когда-либо. Большинство банков, особенно онлайн-банков, просто используют адрес, указанный в вашем удостоверении личности государственного образца.

Если ваш банк требует другого подтверждения адреса (что более вероятно, если вы откроете счет лично), вам нужно найти документ, на котором напечатаны ваше имя и адрес .Это может быть договор аренды, счет за коммунальные услуги или официальное письмо (а не нежелательная почта , адресованная «Текущему жителю»).

Прочая личная информация

Большинство банков запрашивают дополнительную информацию, такую как номер социального страхования, индивидуальный идентификационный номер налогоплательщика и дату рождения, чтобы идентифицировать вас. Им также может потребоваться номер телефона или адрес электронной почты, чтобы у них был быстрый и простой способ связаться с вами и сообщить информацию об учетной записи.

Но давайте будем честными.В основном они просто собираются присылать вам мусорные предложения по кредитным картам, которые принесут им деньги, втягивая вас в долги. Эти предложения , а не помогут вам, поэтому откажитесь от них, когда сможете.

И помните, что в разных банках разные правила в отношении личной информации. Если у вас есть вопросы, спросите банк об их требованиях напрямую, а не просто угадывайте.

Деньги

После того, как вы выберете счет и соберете документы, вам нужно будет собрать немного наличных для внесения депозита.В конце концов, банковский счет помогает вам экономить и тратить деньги, поэтому нет смысла открывать счет, в котором ничего нет.

Единственное исключение — если у вас буквально нет денег и вы начинаете новую работу, требующую прямого депозита. В этом случае вам понадобится банк, в котором не требуется начальный баланс.

Если вам нужно выбрать этот вариант, имейте в виду, что банк ожидает, что вы скоро начнете вносить деньги на счет. Как вчера. Так что вам понадобится постоянная работа, социальное обеспечение или другой вид дохода.

В противном случае, как вы уже догадались — больше сборов. Вы можете даже оказаться в долгу перед тем, как положить что-нибудь на свой счет!

Магистраль

И последнее, что вам нужно взять с собой в банк, — это способность сказать: «Нет!» Многие банки пытаются уговорить клиентов выбрать продукты, которые им не подходят, потому что таким образом они зарабатывают кучу денег. Банки заработали в 2019 году 233 миллиарда долларов! 3 И большая часть этого была от процентов по ссудам и кредитным картам.Перевод: Банки питаются долгами, а это как раз то, что калечит вас в финансовом отношении.

Если вы войдете в банк, чтобы открыть текущий счет, ожидайте, что банкир попытается уговорить вас подписаться на кредитную карту или другой долговой продукт. Так легко уйти с куском пластика, лимитом расходов в 5000 долларов и процентной ставкой 18%, но не делайте этого!

Потому что, как только вы это сделаете, этот банкир потирает руки, ухмыляясь, как опоссум, потому что он знает, что эти процентные выплаты начнутся через несколько месяцев и принесут ему большой жирный бонус.

Мы уже говорили это раньше и скажем еще раз: эти компании — хищники! Вы должны знать свое дело, чтобы они не воспользовались вами. И это включает в себя возможность сказать «нет» тому, что вам не нужно.

Просто откройте нужный счет и доверьтесь себе, что распоряжаемся своими деньгами. Если вам нужна помощь, попробуйте EveryDollar. Это бесплатное приложение упрощает составление бюджета и отслеживание ваших расходов, чтобы вы могли начать выигрывать своими деньгами.

Новый вариант

Вот и все! Как только вы соберете все это вместе (плюс любые дополнительные услуги, которые требует банк), вы готовы открыть счет.

Просто помните, что в большинстве банков открытие счета также открывает множество дверей, чтобы в спешке разрушить ваше финансовое будущее. В конце концов, счет может быть бесплатным, но эти банки все равно будут зарабатывать на вас деньги. Они будут взимать с вас несправедливые сборы и присылать вам захудалые предложения по кредитным картам, которые звучат неплохо — до тех пор, пока у вас не будет 20 000 долларов в долгах и вы не сможете найти выход.

Вот почему мы создаем Gazelle, новый сервис онлайн-банкинга, призванный помочь вам в достижении ваших финансовых целей.С Gazelle вы получите бесплатный доступ к аккаунту, полный онлайн-доступ к аккаунту и поддержку клиентов от реальных людей . Даже лучше? никогда не навяжем вам долги!

Присоединяйтесь к списку ожидания бета-версии Gazelle сегодня, и скоро вы будете работать с банком, который работает на вы — именно так, как и должно быть.

Как открыть банковский счет — советник Forbes

Банковский счет может быть удобен, если вам нужно место для хранения зарплаты или способ оплачивать счета и покрывать повседневные расходы.Но не у всех он есть: данные Федеральной резервной системы показывают, что 22% американских домохозяйств либо недостаточно охвачены банковскими услугами, что означает, что они полагаются на нетрадиционные банковские варианты, либо не имеют банковского счета, что означает, что у них вообще нет банковского счета.

Открытие банковского счета имеет свои преимущества, и процесс не так сложен, как может показаться. Независимо от того, готовитесь ли вы открыть свой первый банковский счет или готовы перевести свои счета в новый банк, полезно знать, чего ожидать.

Что нужно для открытия банковского счета

Каждый банк индивидуален, когда дело доходит до открытия новых счетов, но, как правило, вам понадобятся как минимум три вещи:

- Государственное удостоверение личности с фотографией

- Номер социального страхования или индивидуальный идентификационный номер налогоплательщика (ITIN)

- Минимальный начальный депозит

Практически любой банк или кредитный союз потребует удостоверение личности государственного образца для подтверждения вашей личности.Это могут быть водительские права, удостоверение личности государственного образца, официальный паспорт или свидетельство о рождении. В некоторых случаях вам может потребоваться более одной формы удостоверения личности.

Банкитакже могут потребовать от вас заполнить заявку на открытие нового счета. Это означает предоставление дополнительной информации, такой как ваш адрес, номер телефона и адрес электронной почты. Если вы открываете совместный счет с кем-то еще, этот человек также должен предоставить свой идентификатор и номер социального страхования.

Какой вид счета следует открыть?

Банковский счет может означать много разных вещей, и важно знать, какой счет — или счета — вам нужен.

Например, вы можете открыть одно или все из следующих:

- Расчетный счет

- Сберегательный счет

- Счет денежного рынка

- Депозитный сертификат

Все это депозитные счета, но работают они по-разному.

Текущий счет, например, предназначен для внесения денег, которые вы будете использовать для оплаты счетов или покрытия расходов с помощью связанной дебетовой карты или выписки чеков. Некоторые текущие счета приносят проценты или предлагают вознаграждения, но обычно это не главная цель наличия текущего счета.

Сберегательные счетаи счета денежного рынка также могут приносить проценты, и оба предназначены для хранения денег, которые вы не планируете тратить сразу. Например, вы можете использовать сберегательный счет для своего чрезвычайного фонда или сэкономить деньги на первоначальный взнос за дом на счете денежного рынка.

Некоторые счета денежного рынка предлагают дебетовую карту или возможность выписки чеков. И счета денежного рынка, и сберегательные счета подчиняются федеральным правилам в отношении количества снятия средств, которые вы можете делать каждый месяц (которые недавно были приостановлены Федеральной резервной системой).Эти ограничения не распространяются на текущие счета, хотя банк может устанавливать лимиты на снятие средств.

Депозитные сертификаты или компакт-диски позволяют сэкономить деньги и получить гарантированную доходность. Это срочные вклады, что означает, что вы соглашаетесь делать сбережения в течение определенного периода времени. На ваши деньги начисляются проценты, и, как только время истечет и наступит срок погашения CD, вы сможете снять свой первоначальный сберегательный депозит вместе с заработанными процентами.

Сколько денег нужно, чтобы открыть счет?

Каждый банк индивидуален, когда дело доходит до того, сколько денег вам нужно будет внести на новый счет.

Некоторые банки, например, могут разрешить вам открыть банковский счет без минимального депозита или минимального депозита всего в 1 доллар. Другие могут ожидать, что у вас будут суммы в несколько тысяч долларов для открытия нового счета.

Если банк требует минимальный депозит, вы можете сделать это несколькими способами. Например, вы можете использовать наличные деньги или выписанный вам чек для внесения первоначального депозита. Если у вас уже есть банковский счет, вы также можете использовать перевод ACH для электронного перевода денег с него на новый счет.

Чего ожидать при открытии банковского счета

Открыть банковский счет — это то, что вы можете сделать относительно быстро, онлайн или в отделении банка или кредитного союза.

Как правило, вы можете ожидать, что банк попросит вас заполнить заявку на открытие нового счета. Обычно это первый шаг, после чего вам нужно будет подтвердить свою личность и предоставить любую другую информацию, которую банк запрашивает, например свой адрес или номер телефона.

Если банк требует минимальный депозит, вам нужно будет внести его при открытии нового счета.Если вы открываете счет в Интернете или делаете первый депозит с помощью ACH-перевода из другого банка, вам нужно будет сообщить новому банку свой маршрутный номер и номер счета, чтобы завершить перевод.

Некоторые банки требуют дополнительной проверки, прежде чем вы действительно сможете начать использовать свою новую учетную запись, если вы связываете ее со счетом в другом финансовом учреждении. Например, банк может внести один или два небольших пробных депозита на ваш новый счет. Вам нужно будет подтвердить эти суммы, чтобы активировать свою учетную запись, что может занять день или два.

Также имейте в виду, что на вашем начальном депозите может быть период удержания. Например, если вы вносите свой первый депозит чеком, на его погашение может потребоваться несколько дней. Вы также можете несколько дней ждать прибытия своей дебетовой карты или первого заказа чеков.

Обычное сравнение с онлайн-банками

Процесс открытия счета в традиционном банке и в онлайн-банке обычно немного отличается.

В то время как вы можете пойти в обычный банк, чтобы заполнить заявку и внести свой первый депозит, онлайн-банки требуют, чтобы вы подали заявку и полностью пополнили свой новый счет онлайн.Подача заявки через Интернет может быть быстрее, но, если банк требует пробные депозиты для проверки вашей новой учетной записи, это может немного замедлить работу.

Как обычные, так и онлайн-банки обычно требуют одного и того же для открытия нового счета в части подтверждения личности. Одно отличие состоит в том, что, хотя вы можете передать свои документы, удостоверяющие личность, кому-то лично в банке, вам может потребоваться отсканировать и загрузить их при открытии банковского счета в Интернете. И с любым из них вас могут попросить согласиться с политикой конфиденциальности и условиями обслуживания банка перед заполнением заявки.

Закройте старую учетную запись, если необходимо

Если у вас уже есть существующий банковский счет и вы переходите в новый банк, возможно, вам придется закрыть старый. Здесь нужно сделать несколько важных вещей, чтобы переход был плавным, в том числе:

- Обновление вашей информации о прямом депозите у вашего работодателя, чтобы ваши чеки уходили в правый банк

- Обновление информации о прямом депозите для всех, от кого вы получаете деньги, например, государственных пособий или алиментов

- Перевод любых автоматических платежей по счетам на ваш новый аккаунт

- Отмена регулярных переводов между связанными счетами

- Обновление информации о банковском счете в мобильных платежных приложениях

- Настройка новых текстовых уведомлений и уведомлений по электронной почте для вашей новой учетной записи

- Уничтожение бумажных чеков и дебетовой карты, привязанной к вашему старому счету

Вам также следует подумать о том, что нужно сделать с любыми счетами, которые вы планируете оставить открытыми в своем предыдущем банке.

Например, если у вас есть учетные записи компакт-дисков, подумайте, что вы хотите с ними делать, когда они созреют. Вы можете перенести их на новые компакт-диски в том же банке, но, если ваш новый банк предлагает более высокую годовую процентную доходность (APY), вам может быть лучше снять свои сбережения и начать все сначала.

Также неплохо получить письменное заявление из старого банка о том, что ваш счет закрыт. Это может помочь вам избежать ситуаций, когда банк может реагировать на вашу старую учетную запись, что может вызвать сборы.

Как выбрать правильный берег

Найти подходящий банк для открытия счета — значит сделать свою домашнюю работу.

Во-первых, подумайте, хотите ли вы вообще открыть счет в банке. Кредитные союзы — еще один вариант для ваших банковских отношений, и они могут предложить такие преимущества, как более низкие комиссии или лучшие процентные ставки по сбережениям. Загвоздка в том, что для открытия счета вы должны соответствовать требованиям к членству, но многие кредитные союзы предлагают множество способов пройти квалификацию.

Затем решите, предпочитаете ли вы банковские операции лично или онлайн. Если вам не нужно посещать отделение, тогда онлайн-банкинг может быть привлекательным. С другой стороны, вам все равно может понадобиться обычный банк, если вы регулярно вносите наличные или хотите иметь возможность обрабатывать определенные транзакции с помощью кассира.