Вклады в банках для физических лиц в 2023 ТОП 10, сравнить процентные ставки по вкладам на сегодня

Если вы хотя бы поверхностно знакомы с различными вариантами использования доступного капитала, то обязательно периодически задумываетесь о том, куда вложить деньги под проценты и как наиболее выгодно хранить и увеличивать свои сбережения. Так, свободную сумму средств можно использовать по-разному: просто спрятать в тайное место, вложиться в бизнес, купить недвижимость и т.п. Кроме этого, можно обратиться в банк и изучить варианты открытия вкладов под проценты. Положив деньги в банк под проценты, вы сможете не только найти для своих средств надежное место хранения, но и получить дополнительный доход в виде выплачиваемых процентов.

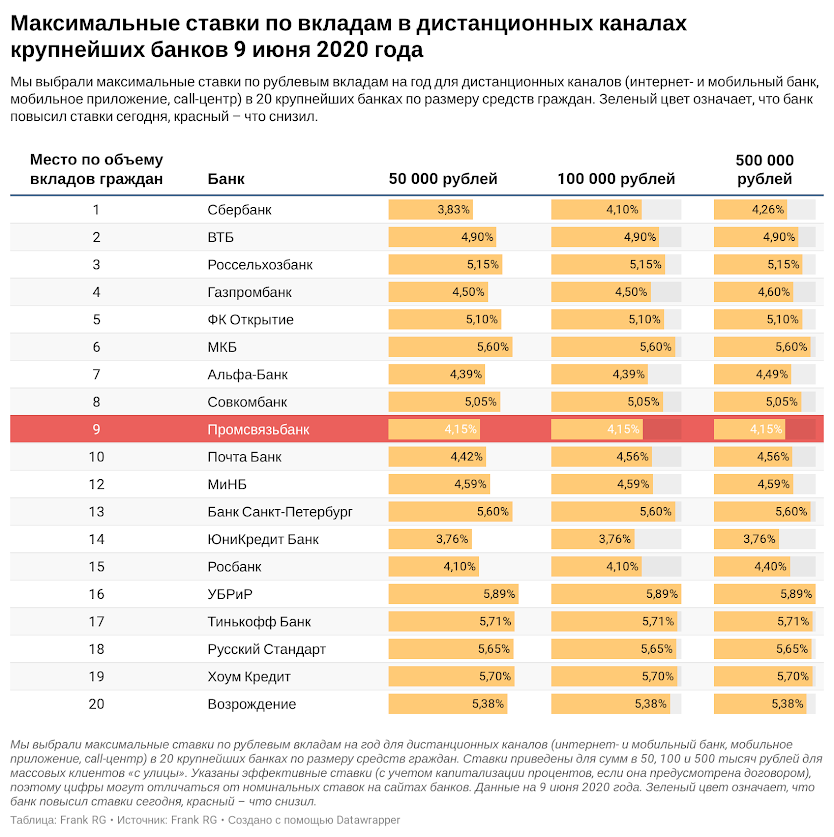

самые высокие ставки по вкладам

Ставки по вкладам в банках

Лучшие проценты по вкладам являются одним из важнейших условий любой депозитной программы, и определяют, какой в итоге доход вы сможете получить.

Самые выгодные вклады в банках на сегодня выдаются под ставку до 23. 00%. При этом следует обращать внимание на основные параметры депозитов.

00%. При этом следует обращать внимание на основные параметры депозитов.

Ставки по депозитам зависят от многих иных параметров, но в первую очередь они продиктованы видом депозита, который вы хотите оформить:

- срочные вклады с жестким ограничением периода хранения ваших средств в банке, как правило, это вклад под высокий процент, т.к. банк гарантированно знает, сколько времени он будет обладать вашими деньгами;

- бессрочные или краткосрочные вклады, по условиям которых вы в любой момент можете снять все деньги в банке, обычно сопровождаются более низкими процентными ставками по вкладам в банках.

Соответственно, если вы хотите разместить ваши средства в банке под максимальный процент по вкладам, то будьте готовы к определенным ограничениям:

- запрет на закрытие банковского вклада раньше срока: банк точно должен знать, что ему не придется неожиданно изымать ваши средства из денежного оборота;

- запрет на частичное снятие: в течение всего срока действия депозитного договора на вклад в банке под проценты нельзя периодически снимать какую-то часть размещенных средств.

Если подобные правила по вкладам в банках нарушаются, то процентная ставка может быть уменьшена вплоть до минимальной.

Помимо определенных ограничений и правил, при сравнении вкладов стоит обращать внимание еще и на период выплат, который можно выбирать под себя:

- ежедневно;

- раз в неделю;

- раз в месяц;

- раз в квартал;

- только в конце срока.

Начисляются все проценты по вкладам физических лиц ежедневно, но сама система расчета начисленных сумм может содержать или не содержать такое важное условие, как капитализация.

Требования и документы для открытия вклада

Для открытия вклада нужно обратиться в банк лично или дистанционно. В первом случае нужно подтвердить свою личность. Для этого предоставляется паспорт. Если программа рассчитана на определенную категорию граждан, нужно документально подтвердить свою принадлежность к этой группе, например, предоставить пенсионное свидетельство, студенческий билет.

Вкладчиком может стать лицо, достигшее 14-летнего возраста. Обычно вклады с повышенной ставкой доступны гражданам России, но воспользоваться предложениями могут и нерезиденты, резиденты РФ. В качестве вкладчика может выступать юридическое лицо.

Обычно вклады с повышенной ставкой доступны гражданам России, но воспользоваться предложениями могут и нерезиденты, резиденты РФ. В качестве вкладчика может выступать юридическое лицо.

Обычно одного паспорта хватает для открытия депозитного счета. Иногда банки запрашивают второй документ, например, СНИЛС. Этот момент стоит уточнить у менеджера. В отделении заполните заявление. После этого вклад можно пополнить через кассу, терминал или дистанционно. Можно оформить счет и дистанционно. Если вы являетесь действующим клиентом банка, никаких документов не потребуется.

Куда положить вклад под высокий процент в надежный банк?

Надежный банк – учреждение, которое имеет необходимые для работы лицензии, высокий рейтинг, в том числе по отзывам, выполняет свои обязательства перед вкладчиками и кредиторами. Выводы можно сделать после анализа информации об активах, операционной деятельности.

Найти подходящее учреждение легко на нашем сайте. Вы можете на этой странице указать желаемые параметры депозита, ввести дополнительные условия и провести автоматическую сортировку предложений. Решая, в каком банке выгоднее открыть вклад, вы можете изучить варианты от самых популярных финансовых учреждений. Высокие проценты предлагают:

Решая, в каком банке выгоднее открыть вклад, вы можете изучить варианты от самых популярных финансовых учреждений. Высокие проценты предлагают:

- МКБ;

- Альфа-Банк;

- Газпромбанк;

- Ренессанс;

- УБРиР;

- Тинькофф;

- Экспобанк и некоторые другие.

В каком банке лучше открыть вклад?

В 2023 году с депозитами работают многие банки: Сбербанк, ВТБ, Россельхозбанк, Почта банк, Альфа банк и др., поэтому открыть вклад можно практически мгновенно в любом из них.

Но, если вы хотите узнать, в каком банке самый высокий процент по вкладам в рублях, то придется потратить время на изучение всех актуальных вариантов, расчеты, консультации со специалистами и сравнение ставок по вкладам в банках.

Обязательно обращайте внимание на все условия договора, а не только на лучшие ставки по вкладам:

- ограничения по минимальной и максимальной сумме вклада;

- условия по возможному пополнению депозита;

- минимальный и максимальный срок;

- санкции за досрочное закрытие вклада, частичное снятие и т.

п.;

п.;

Быстро получить всю необходимую информацию по действующим вкладам вам поможет специальный калькулятор вкладов:

- Введите ваши требования к депозиту в рублях в банках

- Получите полный список актуальных вкладов в банках на сегодня обновленные.

После этого вы сможете выбрать лучшее решение и открыть вклад для физического лица, отправив онлайн-заявку по выбранной депозитной программе.

Можно ли вложить деньги на сутки?

Обычно депозит в банке для физических лиц под проценты открывают на более продолжительное время. Для получения дохода рассмотрите предложения по накопительным счетам с ежедневной выплатой процентам. Ставки по таким предложениям ниже, чем по остальным. Можно выбрать и другой способ получения прибыли, например, купить облигации или ПАММ-счет. Второй вариант самый рискованный, но при правильном подходе может обеспечить прирост капитала на 5-7% за день.

Лучшие условия вкладов

| 🔸 Максимальная ставка: | 23. 00% 00% |

| 🔸 Минимальная сумма: | 1 рубль |

| 🔸 Минимальный срок: | 1 день |

| 🔸 Максимальный срок: | 2555 дней |

Дополнительная информация по вкладам

Банковские вклады в Уфе — Открыть депозиты для физических лиц в Альфа-Банке

В Уфе Альфа-Банк предлагает клиентам оформить вклады в рублях, евро, долларах США и китайских юанях. Это выгодное вложение с тарифами 6,4–9,5% годовых для физических лиц. Сегодня вы можете открыть денежный депозит на короткий срок или на 2–3 года.

Выбор банковских продуктов для вкладчиков в Уфе

Для жителей Уфы у нас есть следующие варианты:

•

Без пополнения и снятия. Можете положить на счёт от 10 000 ₽, 500 $ или 500 €. Самые высокие проценты установлены на суммы в рублях — до 9,5%. Чем больше накоплений на счету и дольше срок договора, тем выше доходность.

•

Пополняемый. Вклад с этой опцией может быть ещё выгоднее благодаря возможности увеличивать общую сумму сбережений, а значит, и размер процентов на неё. Для него нужны только рубли, иностранная валюта не подходит.

•

С пополнением и выводом части денег. По условиям средствами в рублях можно пользоваться, сохраняя на балансе минимальную сумму в виде неснижаемого остатка. Пополняя счёт, клиент может довести размер вклада до предела, за которым начинается рост процентов.

Тем, кто не хочет беспокоиться о сроках договора, подойдёт накопительный счёт. Сегодня он может быть рублёвым или валютным, в том числе в китайских юанях. На этом продукте тоже зарабатывают солидные проценты — до 10% годовых. Сбережения можно пополнять и тратить. Чем больше средств клиент расходует с дебетовых карт, тем выше доход по накопительному счёту.

Условия открытия вкладов в Альфа-Банке

Альфа-Вклад в Уфе — это возможность выбора клиентами:

•

вида накоплений — валютными они будут или рублёвыми;

•

срока, на который средства помещают в банк;

•

суммы сбережений, если она не ниже установленного минимума;

•

способа начисления процентов — в каждом месяце или в финале действия договора;

•

условий использования, если хочется только заработать на вложении или иметь возможность ещё и тратить часть средств.

Другие важные нюансы:

•

Сегодня вклад можно оформить без визита в банк — на сайте или в мобильном приложении.

•

Если предыдущий способ кажется трудным, клиент приходит в отделение в Уфе, где с оформлением помогут сотрудники.

•

Услуга доступна студентам, пенсионерам, другим льготным категориям клиентов, ведь минимальная сумма на счёте всего 10 000 ₽, можно выбрать опции со снятием части средств.

•

Пополнение баланса обходится без комиссий банку, его удобно проводить в мобильном приложении.

•

На сайте есть калькулятор, с помощью которого заранее рассчитывают максимально выгодный на сегодня вариант вклада.

•

Сбережения страхует государство на весь срок договора.

Альфа-Банк является участником системы обязательного страхования вкладов

Федеральный закон от 23. 12.2003 N 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации»

12.2003 N 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации»

Страхованию подлежат

Как происходит возмещение средств?

Что такое вклад?

Банковский вклад — это сумма денег, которую клиент размещает в банке на определённый срок с целью получения дохода в виде процентов. Клиент может забрать все деньги со вклада в любой момент.

Какая разница между вкладом и депозитом?

В целом это два одинаковых инструмента — и по тому, и по другому клиент получает доход в виде процентов. Но вкладом могут быть только деньги в любой валюте, а депозитом — еще и ценные бумаги, а также другие ценности, которые передаются на хранение в банк либо любое другое учреждение, именуемое депозитарием.

Почему выгодно открывать вклад в Альфа-Банке?

Доход. Высокие ставки, можно выбрать удобный срок вклада и условия пополнения и снятия. Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета.

Высокие ставки, можно выбрать удобный срок вклада и условия пополнения и снятия. Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета.

Надежно. Альфа-Банк — один из самых надёжных банков страны и крупнейший частный банк с высокими рейтингами. Мы ежегодно подтверждаем свой уровень высокими оценками от международных рейтинговых агентств: Fitch, Standart&Poor’s, Moody’s.

Удобно. Вклады можно открыть онлайн — в мобильном приложении, на сайте или в отделении, где менеджеры подберут самое выгодное решение.

Можно ли открыть вклад на ребенка?

Да, это могут сделать родители или законные представители, а также сами дети от 14 до 18 лет при наличии письменного согласия законных представителей.

Как открыть вклад?

Открыть вклад можно в мобильном приложении или в отделении банка.

Как будет облагаться налогом доход по вкладам?

Будет ли облагаться налогом доход по Альфа-Счёту?

Будет ли облагаться налогом доход с процента по текущему счету?

Где можно получить дополнительную информацию?

Банковский вклад— значение, виды, как это работает?

Банковский депозит — это деньги, которые кто-то кладет на банковский счет. Вкладчик позволяет банку хранить свои деньги в течение некоторого времени, в обмен на что банк выплачивает вкладчику процентные платежи. Банк использует эти деньги для инвестирования или предоставления кредитов своим заемщикам и, в свою очередь, получает от них процентные платежи.

- Банковские депозитные счета — это банковские счета, на которые деньги депонируются в банке и хранятся там.

- Типы депозитов на банковских счетах: текущие счета, страхование FDIC, счета денежного рынка и сберегательные счета.

- Счета денежного рынка могут предлагать более высокую процентную ставку, чем сберегательные счета.

Специальные депозитные счета включают текущие, сберегательные счета и счета денежного рынка. В зависимости от условий и правил, согласованных банком и его клиентом, банковские депозиты доступны для снятия клиентом. Они также могут свободно переводить деньги другому лицу или использовать их для оплаты своих различных потребностей.

Содержание

- Что такое банковский депозит?

- Как работают банковские депозиты?

- Типы банковских депозитов

- №1 – Текущие счета

- №2 – Сберегательные счета

- №3 – Счета денежного рынка

- №4 – Страхование FDIC

- Часто задаваемые вопросы

- Рекомендуемые статьи

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. д. Пожалуйста, предоставьте нам ссылку с указанием авторства. Как указать авторство? Ссылка на статью должна быть гиперссылкой

Как указать авторство? Ссылка на статью должна быть гиперссылкой

Например:

Источник: Банковский депозит (wallstreetmojo.com)

Как работают банковские депозиты?

Депозит представляет собой соглашение о деньгах, которые банк должен клиенту, и действует как обязательство банка перед вкладчиком. Несмотря на то, что вкладчик может получить доступ к сумме, которую он видит на своем счете, теперь банк несет полную ответственность за актив.

Когда человек кладет деньги в банк, банк берет деньги и вкладывает их в другое место. Допустим, человек вносит 50 долларов. Банк потратил бы их, но они обязаны предоставить их, если человек хочет снять их в любой момент времени. С юридической точки зрения, банк берет на себя ответственность за деньги и владеет законными правами, а также сохраняет баланс доступным для вкладчика.

Типы банковских депозитов

Вы можете использовать это изображение на своем веб-сайте, в шаблонах и т. д. Пожалуйста, предоставьте нам ссылку на авторствоКак указать авторство? Ссылка на статью должна быть гиперссылкой

д. Пожалуйста, предоставьте нам ссылку на авторствоКак указать авторство? Ссылка на статью должна быть гиперссылкой

Например:

Источник: Банковский депозит (wallstreetmojo.com)

#1 – Текущие счета

Текущие счета или текущие счета до востребования позволяют вкладчику снимать свои деньги в любое время и «по требованию». Снять наличные с расчетного счета можно картой, квитанцией о снятии средств, чеком или прямым электронным платежом.

Банки используют эти счета для повседневных расходовРасходыРасходы – это затраты, понесенные организацией при завершении любой операции, приводящие либо к созданию дохода от актива, либо к изменению обязательства, либо к привлечению капитала.Подробнее. Хотя с ними связаны сборы, от большинства из них отказываются при соблюдении минимальных требований. Примерами таких требований являются создание прямого депозита заработной платы, связанного с текущим счетом, и по крайней мере снятие средств со счета 1-2 раза в месяц.

Деньги предназначены для ввода и вывода денег с этих счетов каждый месяц. С помощью расчетных счетов банки могут составить точный профиль расходов и доходов своих клиентов. Они используют эти данные для анализа богатства. Богатство относится к общей стоимости активов, в том числе материальных, нематериальных и финансовых, накопленных отдельным лицом, предприятием, организацией или страной. Дополнительные профили и классификация клиентов по определенным целевым уровням. Затем консультанты обращают свое внимание на клиентов с более высокой предполагаемой чистой стоимостью инвестиционных продуктов и услуг.

С помощью расчетных счетов банки могут составить точный профиль расходов и доходов своих клиентов. Они используют эти данные для анализа богатства. Богатство относится к общей стоимости активов, в том числе материальных, нематериальных и финансовых, накопленных отдельным лицом, предприятием, организацией или страной. Дополнительные профили и классификация клиентов по определенным целевым уровням. Затем консультанты обращают свое внимание на клиентов с более высокой предполагаемой чистой стоимостью инвестиционных продуктов и услуг.

#2 – Сберегательные счета

Сберегательные счета – это счета, на которые вкладывают деньги, чтобы сохранить их и не использовать так часто. Сберегательные счета — это место, где «паркуются» деньги на более длительный период времени, чем на текущем счете.

По сути, ничто не отличает чек от сберегательного счета, кроме штрафов. Деньги по-прежнему принадлежат тому же банку, и технически он имеет те же права на средства в соответствии с клиентскими соглашениями. Основное функциональное отличие заключается в том, что на сберегательном счете существуют лимиты на снятие средств в месяц, за которые банк может потребовать комиссию, если они не соблюдаются.

Основное функциональное отличие заключается в том, что на сберегательном счете существуют лимиты на снятие средств в месяц, за которые банк может потребовать комиссию, если они не соблюдаются.

Некоторые сберегательные счета накладывают эти ограничения на своих клиентов, чтобы сберегательные счета не работали как текущие счета. Банки предлагают своим клиентам стимул держать деньги на счете в виде привлекательной процентной ставки.

Процентный сберегательный счет, как правило, очень низкий (в большинстве случаев менее 1% в год), позволяет клиенту сохранять свои деньги и получать определенный процент в год. Банки имеют личную заинтересованностьВедомый интересВедомый интерес определяется как финансовая концепция, которая говорит о законных правах, предоставленных физическому или юридическому лицу на владение заранее определенной долей актива в будущем. Например, личная заинтересованность возникает в пенсионных фондах, условном капитале, распределении собственности и т. д. Читать далее при этом, поскольку наличие определенного уровня наличных денег является как федеральным требованием, так и необходимым для их собственных инвестиций.

#3 – Счета денежного рынка

Сберегательные счета, которые приносят более высокую процентную ставку, чем традиционные сберегательные счета, являются счетами денежного рынкаСчета денежного рынкаСчет денежного рынка – это счет, который получает все проценты от инструментов денежного рынка в соответствии с -на условиях. Этот счет отделен от счета ценных бумаг, он учитывает только выручку.Подробнее. По этим счетам обычно выплачиваются процентные ставки, основанные на текущих процентных ставках на денежных рынках. Денежные рынки Денежный рынок — это финансовый рынок, на котором краткосрочные активы и открытые фонды торгуются между учреждениями и трейдерами. Подробнее. Для справки, они также все еще ниже 1%, но ближе к 1%, чем на обычном сберегательном счете. Типичный APY, считающийся «высоким», составляет около 0,35-0,65%, что означает, что человек будет зарабатывать менее 1% процентов на весь свой депозит в данном году.

Требования к этим счетам также отличаются от обычных сберегательных счетов. Счета денежного рынка нуждаются в более высоких минимальных остатках для их поддержания. Как правило, необходимо поддерживать минимум от 15 000 долларов США и выше на счете, чтобы получать годовую процентную ставку. Формула процентной ставки используется для расчета сумм погашения кредита, а также процентов, полученных по срочным депозитам, взаимным фондам и другим инвестициям. Он также используется для расчета процентов по кредитной карте. Подробнее.

Счета денежного рынка нуждаются в более высоких минимальных остатках для их поддержания. Как правило, необходимо поддерживать минимум от 15 000 долларов США и выше на счете, чтобы получать годовую процентную ставку. Формула процентной ставки используется для расчета сумм погашения кредита, а также процентов, полученных по срочным депозитам, взаимным фондам и другим инвестициям. Он также используется для расчета процентов по кредитной карте. Подробнее.

Счета денежного рынка также имеют дебетовую карту, выписку чеков и страховые привилегии. Кроме того, для всех депозитных счетов присутствуют страховые привилегии, называемые также страхованием FDIC.

#4 – Страхование FDIC

Страхование FDIC защищает каждый депозитный счет клиента на сумму до 250 000 долларов США. Это означает, что банк несет ответственность. Ответственность. Ответственность — это финансовое обязательство в результате любого прошлого события, которое имеет юридическую силу. Урегулирование обязательства требует оттока экономических ресурсов, в основном денег, и они отражаются в балансе компании. Читать далее, чтобы всегда гарантировать не менее 250 000 долларов из денег, доступных вкладчику при любых условиях. Следовательно, прежде чем они смогут инвестировать какие-либо излишки, банк должен иметь наличными до этой суммы в резерве.

Читать далее, чтобы всегда гарантировать не менее 250 000 долларов из денег, доступных вкладчику при любых условиях. Следовательно, прежде чем они смогут инвестировать какие-либо излишки, банк должен иметь наличными до этой суммы в резерве.

Защита от финансового краха и защита банковской системы. Закон Гласса-Стигалла ввел это требование после краха фондового рынка Крах фондового рынка Крах фондового рынка происходит, когда цены на акции во всех секторах начинают быстро падать. Часто это результат глобальных факторов, таких как война, мошенничество или крах определенной отрасли. Катализатором такого крушения выступает паника.Подробнее о 1929.

Если у человека на каждом счету меньше этой суммы, все его деньги в безопасности. Должны ли они иметь, скажем, 9 долларов?00 000 на счету и банк ликвидируется, они теряют 650 000 долларов.

Чтобы обойти это, большинство людей открывают несколько разных счетов в банке. Например, клиент с 950 000 долларов должен открыть четыре разных счета, чтобы защитить все свои деньги.

Совместные счета, когда два человека имеют один и тот же счет, могут застраховать до 500 000 долларов США.

На что следует обратить внимание

Некоторые депозитные счета приносят определенные преимущества помимо того, что банк просто держит их. Например, счета денежного рынка могут приносить гораздо более высокие проценты, чем обычные сберегательные счета. При этом его не следует рассматривать как инвестиционный инструмент.

Счета денежного рынка могут предлагать более высокую процентную ставку, поскольку они могут инвестировать в депозитные сертификаты (депозитные сертификатыДепозитные сертификатыДепозитный сертификат (CD) — это инвестиционный инструмент, в основном выпускаемый банками, требующий от инвесторов блокировать средства на определенный срок, чтобы заработать высокая доходность. Депозиты по существу требуют, чтобы инвесторы откладывали свои сбережения и оставляли их нетронутыми в течение фиксированного периода времени. Подробнее) и другие безопасные инвестиции, такие как государственные казначейские обязательства и коммерческие бумагиКоммерческие бумагиКоммерческие бумаги — это инструмент денежного рынка, который используется для получения краткосрочного финансирования и часто выпускается банками и корпорациями инвестиционного класса в виде простого векселя.

Те, кто обычно лучше всего подходит для счетов денежного рынка, стремятся уменьшить инфляцию и имеют для этого большие суммы денег.

Если кто-то хочет получить большую отдачу от своих денег, инвестируя в переменные процентные ставкиПеременные процентные ставкиПеременная процентная ставка относится к процентной ставке по ипотеке или кредиту, которая колеблется в зависимости от рыночных условий. Проценты, взимаемые с плавающих кредитов, зависят от базовой или контрольной ставки — индекса. больше подходит. Банки также часто заманивают состоятельных клиентов более высокими ставками по счетам MM, поскольку они считаются «липкими» продуктами, которые, вероятно, заставят клиента оставаться с ними в течение длительного периода.

Часто задаваемые вопросы (FAQ)

Что такое банковские депозиты?

Банковские вклады – деньги, размещенные вкладчиком в банке на хранение. Несмотря на то, что юридическая ответственность за деньги теперь лежит на банке, вкладчик или вкладчик могут снять или передать деньги кому-то другому по своему усмотрению.

Несмотря на то, что юридическая ответственность за деньги теперь лежит на банке, вкладчик или вкладчик могут снять или передать деньги кому-то другому по своему усмотрению.

Банковские депозиты являются активами или пассивами?

Банковские депозиты представляют собой обязательство банка перед владельцем денег. Поэтому, хотя деньги теперь являются активом банка, они полностью принадлежат собственнику, и они могут делать с ними все, что хотят, в рамках договоренности.

Как работают банковские депозиты?

Вкладчик кладет деньги в банк на определенный срок. Люди могут открывать множество различных видов банковских счетов с различными функциями и преимуществами. В обмен на это банк предлагает определенный процент на депозитный капитал. Точно так же заемщики могут воспользоваться кредитами в банке, в то время как они должны платить банку определенные проценты до тех пор, пока сумма не будет погашена.

Рекомендуемые статьи

Это руководство по банковским вкладам и их значению. Здесь мы обсуждаем 4 типа банковских депозитов и то, как они работают. Вы можете узнать больше из следующих статей —

- Дерегулирование

- Банк-корреспондент

- Срочный депозит

Как узнать, когда ваши банковские депозиты доступны для использования

Управление своими деньгами означает знание того, сколько у вас есть на вашем банковском счете. Важной частью этого является понимание того, когда деньги, которые вы вносите, поступают на ваш счет. Звучит просто, правда? Это! Вот несколько ключевых моментов, которые помогут вам оставаться на вершине баланса вашего счета.

Роль рабочих и праздничных дней

Во всех банках есть инструкции по обработке вкладов. Если вы вносите наличные, эти деньги поступают непосредственно на ваш счет и будут готовы к немедленному использованию. Но для чеков и других предметов, которые могут нуждаться в проверке (чтобы защитить вас и банк), деньги обычно не будут доступны до следующего рабочего дня.

Важно понимать, что выходные и федеральные праздники не считаются рабочими днями, даже если ваш банк открыт. Если вы вносите депозит в праздничный день или за день до него, или в выходной день, вы можете ожидать, что вам придется немного подождать, чтобы получить доступ к этим деньгам.

Допустим, вы вносите чек в свой банк в пятницу. Обычно эти средства будут доступны вам в понедельник. Но если этот понедельник окажется праздничным, то деньги фактически не появятся на вашем счете до вторника — следующего рабочего дня после праздника.

Банки также имеют политику, связанную с обработкой транзакций. Зачастую они ждут до конца дня, а потом идут по порядку к моменту сделки. Например, если вы совершаете покупку с помощью дебетовой карты утром, а затем вносите депозит во второй половине дня, банки обычно обрабатывают дебет до внесения депозита.

Как проверить имеющиеся у вас средства

Если у вас возникнут сомнения относительно того, доступны ли внесенные вами деньги для использования, вы можете просто связаться напрямую со своим банком и спросить.

Варианты для ускорения процесса

Если вам нужен конкретный депозит, доступный раньше, уточните в своем банке, какие у вас есть варианты. Например, внесение наличных означает, что ваши деньги сразу же доступны на вашем счете. Если вам нужно внести депозит, но вы не можете добраться до банка в рабочее время, вы часто можете внести средства через банкомат банка или мобильное приложение — так вы намного ближе к тому, чтобы иметь деньги.

Вам необходимо покрыть незавершенные платежи или неотложные расходы до следующего рабочего дня? Во многих банках также могут быть доступны дополнительные услуги для более быстрого предоставления депонированных средств. В TD Bank мы предлагаем Fast Funds, которые могут помочь вам сохранить ваши наличные деньги с мгновенным доступом к приемлемым чековым депозитам. * За символическую плату Fast Funds дает вам доступ к вашим депонированным деньгам более быстро.

п.;

п.;