Как заполнить налоговую декларацию для ИП в 2019 году: образец при УСН

Добавлено в закладки: 0

Налоговую декларацию по УСН сдают в единственном экземпляре. Если вы сдаете ее самостоятельно (либо через уполномоченного представителя, имеющего доверенность на представление ваших интересов в налоговом органе), то можете создать второй экземпляр, а также получить от сотрудника налогового органа отметку на одном из них о том, что декларация сдана.

ИП, которые сдают отчетность по упрощенной системе налогообложения (далее сокращенно УСН), обязаны заполнить декларацию за прошедший календарный год и и передать не позднее 30 апреля.

Подготовить и сдать отчетность самостоятельно можно вручную или использовать специальный онлайн-сервис.Подача «нулевой» декларации по УСН

Если за отчетный период вы не получали доходы, то вы вправе предоставить единую «упрощённую» налоговую декларацию либо «нулевую» декларацию по УСН.

Единая (упрощённая) налоговая декларация предоставляется лишь в том случае, если на счетах ИП либо в кассе не происходило движения денежных средств. Такую декларацию необходимо сдавать ежеквартально.

Значит, если вы не получали доходы, то более выгодно отчитаться в налоговую инспекцию при помощи единой «упрощенной» налоговой декларации по УСН.

Формы сдачи декларации

Есть несколько способов предоставления отчетности в налоговый орган.

Сдача отчетности в бумажном варианте самостоятельно либо через уполномоченного поручителя (используя доверенность). Также очень удобно отправить декларацию через почтовое отделение заказным письмом (но, если хотите, чтобы письмо дошло быстрее, то простым) с объявленной ценностью и описью вложения. Датой отправки считается дата почтового штампа на почте, а не дата получения письма налоговой.

Для того, чтобы создать декларацию «вручную», нужно скачать образец формы КНД 1152017 и заполнить ее в соответствии с требованиями Приказа Минфина РФ. В документе запрещены помарки и исправления ошибок. Перед составлением обязательно ознакомьтесь с инструкцией по заполнению.

Используя личную электронную подпись, налоговую декларацию по УСН ИП вправе предоставить в электронной форме (на электронном носителе в зависимости от требований налоговой либо через электронную почту).

Благодаря электронному помощнику, где существует четкая пошаговая инструкция, вы без проблем создадите упрощенную налоговую декларацию. Огромным плюсом является то, что вы можете отправить декларацию в налоговую инспекцию, используя удобный и быстрый сервис. Это избавит вас от стояния в очередях и сэкономит ваше время.

Как заполнить налоговую декларацию для ИП

Заполнение декларации по УСН для ИП имеет ряд особенностей.

Рассмотрим требования и как правильного заполнить налоговой декларации.

Налоговая декларация сдается на трех листах:

- первый – титульный;

- второй – раздел № 1;

- третий – раздел № 2.

Заполняют декларацию с раздела №2, соответственно, заполняют последний лист, потом раздел №2, потом титульный лист декларации. Это более быстрый и удобный способ заполнения.

Декларацию заполняют печатными заглавными буквами русского алфавита, цвет пасты – строго черный или синий. Схожие оттенки (фиолетовый, голубой, серый) запрещены. Сдача декларации в электронной форме – использовать строго черный шрифт. Если отсутствуют цифры, либо какая-то необязательная для декларации информация, то нужно поставить прочерк.

Все значения должны быть в целых рублях, используя математические округления (в большую либо меньшую сторону).

Образец заполнения налоговой декларации ИП в году

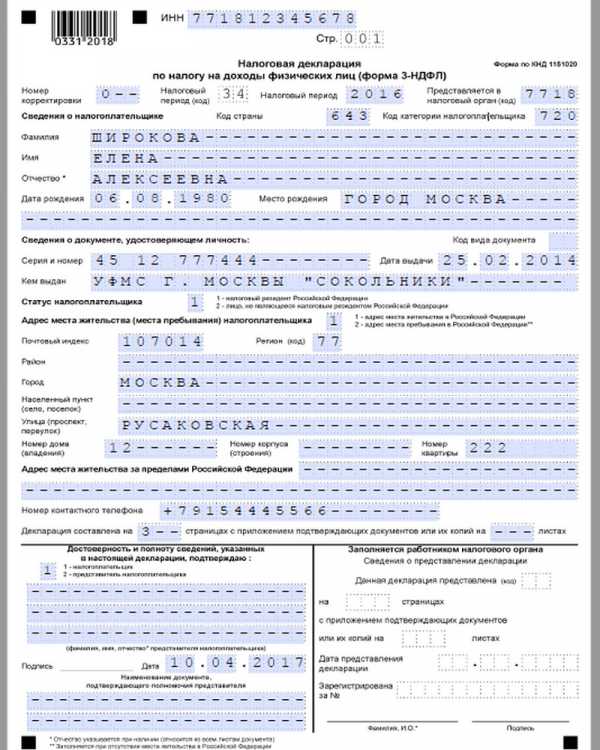

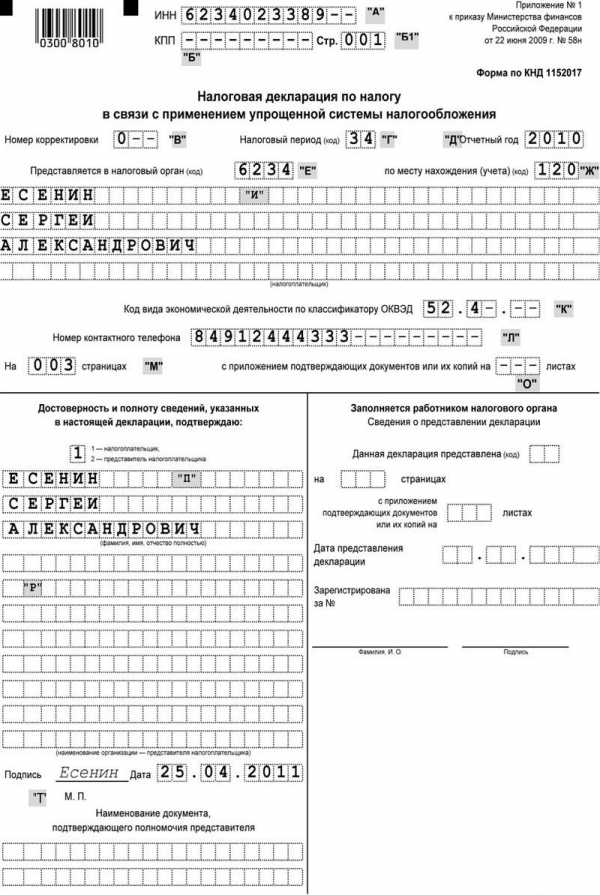

Титульный лист декларации

Вверху справа прописываем (пропечатываем) ИНН (идентификационный номер налогоплательщика). Ниже, во второй строке ставим прочерк. КПП обязаны вписывать организации.

Если декларация первичная, то в строке «номер корректировки» указываем 0. Если декларация сдается повторно, то 2, 3, 4 и так далее по возрастанию.

В строке «налоговый период» пишем 34, в строке «отчётный год» — номер года, за который мы предоставляем отчетность.

Указываем код налогового органа и код по месту нахождения (учёта) ИП, например 120.

Указываем свои ФИО.

Указываем код ОКВЭД основного вида деятельности, по которому вы используете УСН.

Указываем номер принадлежащего вам контактного телефона.

Указываем число страниц — 3. Если отсутствуют приложения, то в строке с приложением подтверждающих документов ставим прочерк, если они есть, то количество листов.

В реквизитах напишите число 1, подпись и дату, когда вы заполняли декларацию. Вашей подписи, подтверждающей законность данного документа, будет достаточно, ваша печать не потребуется.

Раздел №1

Сверху справа указываем номер страницы 002, ваш ИНН и прочерки в строчке КПП.

Объектом налогообложения у ИП, отчитывающегося по УСН, являются доходы.

Указываем код ОКТМО по вашему фактическому месту проживания (либо регистрации в налоговом органе). Данную информацию вы можете получить на сайте ИФНС России. Нужно знать код ОКАТО либо наименование существующего муниципального образования. Код ОКТМО также прописывается в информационном письме из статистики. Данное письмо ИП получают при открытии расчетного счета в банке.

Указываем КБК – код бюджетной классификации, например 18210501011011000110.

В строках 030—050 указываем суммы уже выплаченных авансовых платежей, которые были начислены за I квартал, 6 и 9 месяцев.

Сумма налога к оплате рассчитывается следующим образом: стр. 260 — стр. 280 — стр. 050. Суммы строк 260 и 280 указаны в разделе №2.

Если сумма превышает либо равна нулю, то вписываем ее в строку 060, а в строку 070 ставим прочерк.

В случае, когда сумма менее нуля, то указываем её в строчке 070, в строчке 060 указываем прочерк.

Проставляем прочерки в строчках 080 и 090. Внизу ставим подпись, как в паспорте и дату заполнения налоговой декларации.

Вверху справа указываем номер страницы 003 и ваш ИНН.

ИП, использующие УСН, выплачивают налог по ставке 6%.

В строках 210 и 240 указывается информация о всех полученных за прошлый год доходах, вписываем итоговое значение. Данная информация указана в 4 графе раздела I «Книги учета доходов и расходов».

В строках 220, 230, 250, 270 – прочерк.

Просчитываем сумму налога, используя формулу: стр. 240 * 6 / 100. Вписываем ее в строку 260.

В строку 280 вписываем сумму страховых взносов ИП, уплаченную в ПФР (Пенсионный Фонд России) и в ФФОМС (федеральный фонд обязательного медицинского страхования) в отчетном году. Данная сумма не может превышать сумму налога, указанную в строке 260.

Внизу поставьте подпись, как в паспорте, а также дату и 2016 год заполнения налоговой декларации.

Таким образом, при заполнении декларации существуют требования по форме представления документа. Ошибки и исправления не допускаются. Документ можно сдавать и в электронном виде, получив в специализированной организации уникальную подпись, с помощью которой будут заверяться декларации.

Помощь в ведении бизнеса, бухгалтерии, от онлайн сервиса «Моё дело»

В одном сервисе есть всё необходимое для работы с бухгалтерией: справочная, учётная системы, отправка отчётности через интернет и консультации экспертов.

После заполнения форм вы получите пакет готовых документов требующихся для регистрации ИП, в налоговой. На данный момент, такая услуга на сайте совершенно бесплатна, для всех.

Регистрация для ИП, в интернет-бухгалтерии «Моё дело»

Моё дело помогает правильно вести бухгалтерию, сдавать отчётность и уплачивать налоги точно в срок:

- расчёт налогов;

- формирование отчётности и отправка через интернет;

- создание счетов, актов, накладных, договоров;

- учёт доходов и расходов;

- экспертные консультации;

- расчёт зарплат и пр.

Регистрация для ведения Бухгалтерии ИП, в интернет-бухгалтерии «Моё дело»

Все возможности современной бухгалтерии в одном сервисе:

- система связанных вопросов-ответов;

- автозаполнение унифицированных и нетиповых форм документов с примерами и подсказками;

- актуальная база нормативно-правовых документов с возможностью отслеживания изменений;

- формирование и сдача электронной отчётности;

- профессиональные консультации экспертов и пр.

Сервис «Мое дело» не ограничивает свой функционал простым заполнением документов. На него можно переложит ведение налогового и бухгалтерского учета, при этом расценки на услуги учета значительно меньше аналогичных услуг от оффлайн-фирм.

Весь перечень полезных услуг, для предпринимателей:

- Пошаговая инструкция для регистрации ИП

- Пошаговая инструкция для регистрации ООО

- Ведение бухгалтерии ИП

- Ведение бухгалтерии ООО

- Расчет налогов на УСН и формирование платежек

- Кадровый учет

- Формирование отчетности в ПФР и онлайн-отчетность

- Формирование отчетности ИП и онлайн-отчетность

- Расчет и оплата патента

- Расчет и оплата торгового сбора

- Расчет налогов на ЕНВД и формирование платежек

- Формирование отчетности в ФНС и онлайн-отчетность

- Формирование отчетности УСН и онлайн-отчетность

- Формирование отчетности в ФСС и онлайн-отчетность

- Расчет налогов в ФНС и формирование платежек

- Сотрудники: расчет налогов и формирование отчетности

- Формирование отчетности ООО и онлайн-отчетность

- Налогообложение УСН (регистрация, переход на УСН)

- Налогообложение ЕНВД (регистрация, переход на ЕНВД)

- Расчет налогов ООО и формирование платежек

- Расчет налогов ИП и формирование платежек

- Ведение КУДИР электронно

- Партнерская программа сервиса «Мое дело»

Рекомендуем Вам ознакомится с этими сервисами – помощниками, на пути успешного бизнесмена.

biznes-prost.ru

Как сдать в налоговую декларацию для ИП: виды и правила заполнения

У каждого индивидуального предпринимателя есть обязательство сдавать отчетность и платить налоги. Часто возникают сложности с заполнением налоговой декларации и расчетом выплат.

Содержание статьи:Содержание документа

Декларацией называется документ, в котором указывается прибыль от предпринимательской деятельности.

Налоговая декларация – это обязательный документ, при помощи которого все предприниматели в нашей стране отчитываются перед государством. Налоговыми органами отслеживается доходность деятельности налогоплательщиков и соответствующие доходам выплаты в государственный бюджет.

Содержание и количество отчетных документов, устанавливается законодательством.

Виды

Налоговая декларация существует в нескольких видах. Какую же налоговую декларацию сдает ИП?

Выбор определенного вида отчетного документа находится в прямой зависимости от двух факторов:

- вид предпринимательской деятельности;

- применяемая система налогообложения.

Для каждой системы налогообложения существует своя форма отчета и свои сроки. Декларацию можно подавать ежеквартально или по окончанию года.

Для ИП на УСН требуется заполнение декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Известно 3 разновидности отчетных документов.

Полная

Полная декларация – это отчетный документ, в котором представлены полные данные обо всех доходах, полученных от осуществления предпринимательской деятельности.

Есть обязательные для всех налоги, а есть те, которые должны уплачиваться в результате совершения определенных действий в процессе предпринимательской деятельности. По ним также заполняется отчетная форма.

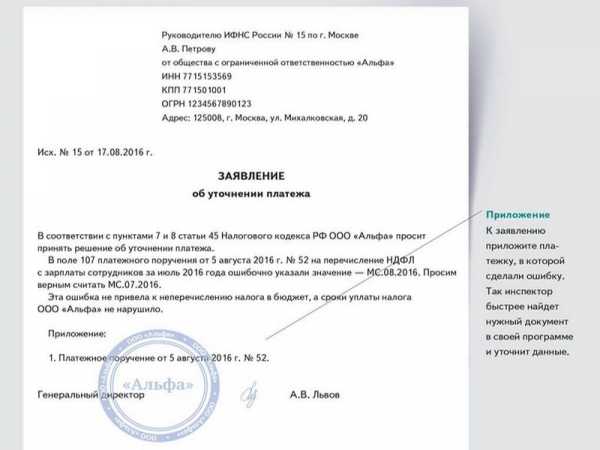

Уточненная

Уточненная декларация – это отчетный документ, который вносит корректировки в полную декларацию.

Оформляется:

- по требованию налоговых органов, если были найдены неточности в заполненном документе. В этом случае налоговым органом на предпринимателя будет наложен штраф.

- по инициативе предпринимателя, для уточнения, если сведения в полной декларации оказались неверными. Поскольку законодательство в нашей стране часто меняет требования к заполнению, в результате этого могут допускаться ошибки.

Подается «уточненка» точно так же, как и первичная декларация, главным отличием ее будет штамп на лицевой стороне бланка.

Нет и строго определенного срока, в который должна быть подана уточненная декларация. Но лучше оформить к ней сопроводительное письмо, где будут подробно изложены все неточности в первичном документе.

В каких случаях следует подавать этот вид декларации, смотрите на видео:

Нулевая

Определенные виды отчетности законом вообще не предусмотрены, но правильно оформляться и сдаваться в налоговые органы должны. Здесь идет речь о нулевой декларации.

Нигде нет указаний о правильном оформлении такого документа. Но многие предприниматели часто им пользуются.

Нулевая декларация подается в том случае, когда индивидуальный предприниматель не работал в течение отчетного периода. Для плательщиков вмененного налога, к сожалению, такая возможность отсутствует.

Финальная

При полном прекращении своей деятельности налогоплательщик обязан подать финальную декларацию.

Если этого не сделать налоговые органы не примут заявление о закрытии ИП.

Когда нужно сдавать и как заполнить?

Отчет по УСН индивидуальными предпринимателями подается по итогам года до 30 апреля или до следующего числа рабочей недели, если срок выпадет на праздничный или выходной день.

Заполнение документа для подачи в налоговую службу может проводиться предпринимателем самостоятельно или третьими лицами по доверенности. Самое главное при заполнении указать достоверные данные.

При упрощенной системе налогообложения

При самостоятельном заполнении отчетного документа не исключены ошибки и недочеты. Особенно часто это происходит, если предприниматель без опыта.

Поэтому выгодно в данной ситуации обратиться к профессионалам, которые качественно проведут внесение сведений в декларацию и сдадут ее в установленный срок в налоговые органы. От предпринимателя потребуется только предоставление информации о своих доходах.

Но предпринимателю важно понимать, что сторонние бухгалтерские фирмы подают отчетность не бесплатно. В связи с этим появится еще одна статья затрат.

Лучше уточнить заранее в такой организации их возможности и специализацию. Возможно, они занимаются только определенным видом налоговых деклараций.

В этом случае предприниматель может нарушить установленные сроки и не сдать отчетность вовремя, что повлечет за собой штрафные санкции.

Сейчас также можно оформить отчетный документ при помощи специализированного сервиса в сети Интернет:

- Например, можно воспользоваться сервисом «Мое дело» с удобным интерфейсом, при помощи которого можно рассчитать фиксированные взносы, налоги по упрощенной системе налогообложения и единый налог на вмененный доход.

Кроме отчетности в налоговые органы предоставляется возможность оформить отчетность в пенсионный фонд и фонд социального страхования. - Еще один интересный интернет-сервис «Контур Эльба», при помощи которого заполняется и сдается в налоговую службу декларация совершенно бесплатно для предпринимателя.

Такая возможность имеется у нового предприятия в течение первого года работы. Заполнение простое и понятное, не занимает много времени.

Этот вариант очень удобен тем, что не нужно никуда ехать, заполнить и отправить декларацию можно не покидая офиса или дома. По стоимости он будет дешевле, чем при обращении в бухгалтерскую фирму.

При общей системе налогообложения

Бывает, что деятельность ведется серьезная, которая не подходит под УСН и ЕНВД, тогда система налогообложения будет выбрана общая. Самостоятельное заполнение декларации и расчет налоговых выплат через интернет-сервисы может вызвать сложности.

Если предприниматель сомневается в себе и боится наделать ошибок, то он может нанять квалифицированного бухгалтера, который будет отвечать за оформление отчетности.

Важно составить на него доверенность, заверенную у нотариуса. Если доверенность не составить или не заверить, то при сдаче отчетного документа бухгалтером в приеме могут отказать.

Предпринимателю, который принял решение самостоятельно заполнять декларацию, потребуется специальный бланк. Найти его можно в Интернете или приобрести в фирмах, которые занимаются оформлением документов для ИП.

Также в сети имеется информация о правильном заполнении декларации, своего рода пошаговая инструкция. Если ей четко следовать, то можно с успехом составить отчетность и рассчитать размер выплат, не прибегая к помощи бухгалтерских служб.

Как отправить?

Налоговую декларацию предприниматель может сдать следующими способами:

- Лично обратившись в налоговую службу. Если отчетность сдается при личном обращении, специалист ставит отметку о принятии. Этот бланк с отметкой лучше хранить. Может случиться так, что придется доказывать налоговым органам своевременную подачу отчетного документа.

- По почте. В этом случае нужно составить опись вложения в двух экземплярах и попросить у почтового работника чек, в котором проставлена дата отправки письма. Именно это число и будет считаться датой подачи налоговой декларации.

- Через Интернет.

У каждого из перечисленных способов есть свои преимущества и недостатки. Выбор остается за предпринимателем. Важно оценить все риски прежде чем принимать какое-либо решение.

Отчетность индивидуальный предприниматель должен сдавать согласно установленным законом срокам. Часто по причине рассеянности или забывчивости этот процесс затягивают, что является грубым нарушением и карается штрафными санкциями.

На размер штрафа оказывают влияние следующие факторы:

- тип системы налогообложения;

- сумма налога, подлежащего уплате в данный период;

- количество дней просрочки.

Кроме штрафных санкций существует возможность наложения ареста на расчетный счет и внесения безответственного предпринимателя в черный список, после чего его деятельность будет подлежать регулярным проверкам со стороны налоговых органов.

Именно поэтому лучше со всей ответственностью подходить к сдаче налоговой отчетности, чтобы не создать себе лишних проблем в процессе основной деятельности. Если привлечь к себе пристальное внимание налоговых служб, то это может только ухудшить состояние всех дел предпринимателя.

Основания для отказа в приеме

В некоторых случаях у налоговой службы есть веские основания не принять отчетность у индивидуального предпринимателя.

К таким причинам относят:

- сдачу отчетного документа без предъявления паспорта;

- не соблюдение установленной формы отчетного документа ;

- отсутствие на бумажном носителе подписи лица, которое несет ответственность за предоставление достоверных сведений;

- отсутствие усиленной квалификационной электронной подписи руководителя либо его представителя, или недостоверность данных о владельце квалификационного сертификата при подаче декларации в электронном виде ;

- предоставление отчетного документа не в тот налоговый орган. Перед подачей необходимо уточнить, куда отправлять, какой именно орган компетентен в приеме именно этого вида отчетности.

Отказ в приеме декларации приравнивается к непредоставлению ее в установленные сроки отчетности, что будет считаться налоговым правонарушением, за которое индивидуальный предприниматель несет ответственность перед законом.

Таким образом, к оформлению налоговой декларации индивидуальный предприниматель должен подходить со всей ответственностью.

Важно использовать установленную форму отчетного документа и учитывать требования налоговых органов, а также сдавать отчетность вовремя. Тогда никаких проблем не возникнет.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

svoy-biznes.com

Налоговая декларация по налогу для ИП: виды режимов, налоги

Решившись на открытие собственного дела с регистрацией в соответствующих государственных органах, как ИП, необходимо четко знать об обязательстве сдачи финансовой отчетности и уплате налогов. И зачастую начинающие предприниматели имеют массу вопросов, касающихся заполнения налоговых деклараций, сроков их сдачи, расчета выплат.

Виды режимов налогообложения для ИП

Существует несколько видов систем налогообложения для индивидуальных предпринимателей, применение которых напрямую зависит от осуществляемой деятельности.

1. Налоговый режим ЕНВД (Единый Налог на Вмененный Доход) является одним из наиболее выгодных и удобных вариантов для уплаты налогов, так как:

- в декларации указывается лишь приблизительный доход индивидуального предпринимателя;

- российское законодательство предусматривает в качестве отчетности по системе налогообложения ЕНВД только налоговую декларацию.

Данный вид декларации предполагает следующий расчет: приблизительный доход предпринимателя, который рассчитывается на основе всех показателей его деятельности и основного дохода, и из полученной суммы высчитывается 15%. Общая величина доходности складывается из таких показателей, как: точное число работников, число единиц эксплуатируемого транспорта, количество посадочных мест и торговых точек предпринимателя, площадь помещения и территория, на которой ведется деятельность.

Важно! В каждом регионе субъектов РФ применение системы налогообложения ЕНВД предполагает разрешение на разные виды деятельности, с разными коэффициентами предполагаемой доходности и налога.

Допускается применение налогового режима ЕНВД совместно с иными налоговыми системами и несколькими видами деятельности. Однако, следует учесть, что на каждый вид деятельности сдается отдельная декларация. Также, стоит отметить, что данный вид налогообложения не предполагает представление нулевой отчетности. В случае, если предпринимателем исключаются из отчетности более 2-х месяцев, необходимо перейти на упрощенную систему налогообложения.

Скачать бланк налоговой декларации по ЕНВД

2. Следующий вид налогообложения для ИП – УСН (Упрощенная Система Налогообложения). Применение «упрощенки» предполагает только одну форму налоговой отчетности и специальный бланк, утвержденный налоговым органом РФ. В соответствии с российским законодательством упрощенная система налогообложения предполагает 3 расчетных периода: 1-й квартал, 6 и 9 месяцев, в это время предприниматель обязан перечислять авансовые платежи, а общая отчетность сдается по окончанию всего налогового периода, то есть календарного года, в срок до 30 апреля года, следующего за отчетным периодом.

Заполнение налоговой декларации по УСН для ИП

Существует два вида заполнения налоговой декларации по системе УСН:

- Доходы — когда в декларации прописываются все доходы предпринимателя и сумма уменьшения налоговой базы, предусмотренной законодательством.

- Доход минус расход – когда в декларации указываются полная сумма расходов, равно, как и доходов.

Налоговые декларации по УСН могут быть заполнены от руки или на компьютере. Заполнение декларации выполняется без округления цифр в расчете. Документ предоставляется в налоговые органы по месту жительства индивидуального предпринимателя. В случае, когда предпринимателем прекращается использование упрощенной системы налогообложения, декларация по УСН должна быть представлена в налоговый орган не позднее 25 числа месяца, следующего за кварталом после утраты права на применение УСН.

Скачать бланк налоговой декларации по УСН

3. Налог на добавленную стоимость (НДС) для ИП. Индивидуальные предприниматели, осуществляющие свою деятельность на основе общей системы налогообложения, и те, кто осуществляет поставку товаров через Таможенный Союз, обязательно уплачивают НДС (Налог на Добавленную Стоимость) с ежеквартальной сдачей финансовой отчетности на НДС в налоговую службу. Предпринимателем подается стандартный бланк декларации, иные бланки отчетности предоставляются, если:

- были внесены какие-либо изменения (подается корректировочная декларация)

- были выявлены ошибки (изменения необходимо внести в первичную документацию, а затем в налоговую отчетность)

Уточненная декларация по НДС подается в случаях:

- исправления недоплаты, то есть, когда сумма исчисленного налога меньше необходимой к уплате;

- исправления переплаты, когда сумма исчисленного налога превышает сумму, необходимую к уплате.

Во избежание штрафных санкций исправление недоплаты требует оперативного предоставления уточненной налоговой декларации в соответствующие службы. В то же время, переплаченная сумма может быть возвращена предпринимателю или учтена в финансовых отчетах последующих периодах.

Скачать бланк налоговой декларации по НДС

Декларация НДС для ИП – участников ВЭД

Индивидуальные предприниматели, осуществляющие внеэкономическую деятельность, связанную с экспортируемыми и импортируемыми товарами, кроме основного налогового режима, также являются плательщиками НДС. При импорте товаров декларация сдается не позднее 20 числа месяца, следующего за периодом оприходования товара. Кроме декларации, в налоговые органы необходимо представить все документы об импорте товара. Экспорт товара предполагает срок до 180 дней, в обратном случае предприниматель должен будет произвести уплату стандартного НДС — 18%, которая может быть возвращена после уплаты штрафа.

Декларация НДС для ИП по косвенным налогам

Образование Таможенного Союза повлекло за собой использование новой формы налоговой декларации – декларация НДС по косвенным налогам. Данный вид декларации предоставляется предпринимателями, чья деятельность связана с ввозом товаров из стран существующего Таможенного Союза, в который входят Белоруссия и Казахстан. Декларация по косвенным налогам сдается по месту регистрации ИП не позднее 20 числа месяца, следующего за периодом подачи товара на бухгалтерский учет. Кроме декларации в налоговые органы предъявляются документы о ввозе товара на территорию РФ.

Скачать налоговую декларацию по косвенным налогам

Способы сдачи налоговых деклараций ИП

На сегодняшний день существует 3 варианта предоставления налоговой декларации с соответствующие органы: лично — предполагает личное присутствие предпринимателя или его представителя в налоговой инспекции; почтой – предполагает отправку налоговой декларации почтовым отправлением с описью вложений; через средства телекоммуникации (интернет).

Какой из способов использовать для передачи налоговой декларации – решать самому предпринимателю, однако, очень важно соблюдение сроков подачи финансовой отчетности! В случае несвоевременного предоставления декларации, на предпринимателя возлагаются штрафные санкции. Размер штрафа зависит от режима налогообложения, от размера налога и срока, на который была просрочена сдача отчетности.

pravovedus.ru

Налоговые декларации для ИП и ООО

Способы подачи декларации

- Лично или через представителя по нотариально заверенной доверенности. Подаётся на бумаге в 2х экземплярах. Второй экземпляр остаётся у вас, как доказательство сдачи декларации. (Есть ограничения по численности штата)

- По почте ценным письмом с описью вложения. При этом на руках остаётся опись вложения и квитанция, в которой указанное число месяца считается датой сдачи декларации.

- По интернету в электронном формате. Информацию об этом читайте в этом разделе на сайте ФНС.

Упрощённая система налогообложения (УСН)

Декларация ИП сдаётся один раз в год: в четвёртом квартале — не позднее 30 апреля года, следующего за истёкшим годом (налоговым периодом).

Декларация организации — не позднее 31 марта года, следующего за истекшим годом.

При закрытии ИП отчётная декларация по УСН подаётся не позднее 25 числа месяца, следующего за месяцем, в котором прекращена предпринимательская деятельность.

Куда подавать? ИП — по месту жительства, Организации — по месту нахождения (юр. адрес).

Подробнее читайте здесь ДЕКЛАРАЦИЯ УСН.

Единый налог на вменённый доход (ЕНВД)

Налоговая декларация ЕНВД сдаётся по итогам каждого квартала.

Не позднее 20 числа месяца, следующего за отчётным периодом (кварталом):

20 апреля — за 1 квартал 20 июля — за 2 квартал

20 октября — за 3 квартал 20 января следующего года — за 4 квартал

Сдаётся декларация по фактическому месту ведения деятельности,

а при осуществлении 3-х видов:

- Автотранспортные услуги по перевозке пассажиров и грузов

- Развозная или разносная розничная торговля

- Размещение рекламы на транспортных средствах

ИП сдаёт декларацию по месту жительства, а организации — по месту нахождения (юр. адрес.)

Подробнее читайте здесь ДЕКЛАРАЦИЯ ЕНВД.

Патентная система налогообложения (ПСН)

Налоговая декларация на патентном налоговом режиме НЕ нужна.

Единый сельскохозяйственный налог (ЕСХН)

Декларация ЕСХН сдаётся один раз в год не позднее 31 марта года, следующего за истёкшим налоговым периодом (год).

В случае прекращения деятельности до окончания налогового периода, декларация подаётся не позднее 25 числа месяца, следующего за месяцем прекращения деятельности.

Куда подавать? ИП — по месту жительства, Организации — по месту нахождения (юр. адрес).

Подробнее читайте здесь ДЕКЛАРАЦИЯ ЕСХН.

Общая система налогообложения (ОСНО)

Сроки сдачи деклараций на ОСНО написаны только для ИП!

1) Декларация по форме 3-НДФЛ подаётся раз в год до 30 апреля года, следующего за отчётным годом.

2) Декларация о предполагаемом доходе по форме 4-НДФЛ. Подаётся с момента получения первого дохода в течение 5 дней после окончания месяца, в котором этот доход был получен. Также подаётся в случае увеличения или уменьшения годового дохода более, чем на 50 % в отличие от предыдущего года.

3) Декларация по НДС подаётся в налоговую ежеквартально в срок не позднее 25 числа месяца, следующего за отчётным кварталом, т.е.:

1 квартал — не позднее 25 апреля 2 квартал — не позднее 25 июля

3 квартал — не позднее 25 октября 4 квартал — не позднее 25 января

С 2014 года декларация НДС подаётся только в электронном виде.

ip-spravka.ru

Налоговая декларация ИП о доходах

Уполномоченные органы требуют от владельцев бизнеса отчётности, касающейся величины полученной прибыли от ведения предпринимательской деятельности. Эта информация для них важна, поскольку от дохода ИП зависит размер оплаченных налогов в государственную казну. Декларация является обязательным документом. Все субъекты хозяйствования в статусе индивидуальных предпринимателей обязаны составлять и подавать в Налоговую Службу отчётность, а также оплачивать налоги, на основании расчётов, отражённых в ней. Специалисты контролирующих органов сопоставляют соответствие прибыли уплаченным налогам на основании данных отчёта. Достоверность его заполнения проверяется во время проверок субъекта предпринимательства, а также в случае сомнений в истинности поданной информации.

Разумеется, многие предприниматели рано или поздно задумываются над тем, как сдать декларацию в налоговую для ИП. Речь об этом пойдет далее в данной статье.

Виды налоговых деклараций для ИП

Виды отчётности

Налоговая декларация ИП существует в нескольких формах. Выбор нужного документа осуществляется самостоятельно субъектом хозяйствования в зависимости от применяемой системы налогообложения, от вида деятельности и от предпринимательского статуса. Срок подачи декларации ИП в зависимости от её типа может определяться квартальными или годовыми периодами.

Кто должен подавать декларацию

Полная

В полной отчётной документации индивидуальный предприниматель учитывает все доходы, являющиеся результатом хозяйственной деятельности. При этом рассчитываются все виды налогов, которые вменены в обязательство ИП в соответствии с применяемой системой налогообложения и видом деятельности. В полной декларации предоставляется сводная информация.

Уточнённая

Уточнённая отчётность предназначена для внесения корректировок в декларацию полного типа, поданную для рассмотрения уполномоченным органам в соответствии с регламентируемыми законом сроками.

Документ может быть оформлен по официальному требованию представителей Налоговой Службы в случае выявления неточностей в его содержании. Инициатором заполнения уточнённой формы может быть и предприниматель в случае самостоятельного выявления им ошибок в отчёте. В случае если информация, отражённая в декларации, занижает налоговые обязательства субъекта предпринимательства, то обязан будет оплатить штраф. Если сумма оплаченного налога соответствует или превышает уточнённое значение, то отсутствует необходимость доплаты по этой статье.

Сопроводительное письмо к уточнённой декларации

Уточнённый вид отчёта подаётся предпринимателями часто, поскольку нередкая смена законодательных норм и отсутствие компетентных знаний в этой области, приводят к неправильному заполнению отчётной формы. Она подаётся в соответствии с правилами и порядком предоставления первичной декларации. Отличие заключается в наличии штампа на лицевой стороне бланка. Сроки к подаче документа отсутствуют, поскольку она актуальна только в случае выявления ошибок. Рекомендуется оформить к документу сопроводительное письмо, в котором следует отобразить все выявленные в первичном документе неточности.

Нулевая

Образец декларации для ИП

Результаты предпринимательской деятельности не всегда радуют организаторов бизнеса. Часто сложившиеся обстоятельства заставляют предпринимателя приостановить своё дело в ожидании лучших времён. Убыточный или «замороженный» бизнес не освобождает ИП от налоговой отчётности. Налоговые специалисты должны быть уведомлены о финансовых событиях субъекта. Заполненный стандартный бланк декларации прочерками называется нулевой отчётностью, свидетельствующей о том, что у бизнесмена на протяжении отчётного налогового периода отсутствовала прибыль. Стоит отметить, что не могут воспользоваться такой возможностью предприниматели, являющиеся плательщиками вменённого налога.

Финальная

Декларация о доходах ИП финального типа подаётся ИП при закрытии вне зависимости от регламентируемых сроков подачи отчётности. При её отсутствии, специалисты налоговых органов не примут заявление у предпринимателя о закрытии. Это может привести впоследствии к начислению штрафных санкций, потому что ИП будет считать, что он закрыт и не подаст в положенный срок налоговую отчётность. В действительности он ещё будет состоять на учёте, несмотря на то, что формально деятельность уже приостановлена. Финальная декларация оформляется на основании итогового финансового баланса, составленного после закрытия банковского расчётного счёта или проведения денежной ревизии в случае, если предприниматель совершал взаиморасчёты в наличном измерении.

Требование представителей Налоговой Службы оформить уточнённую декларацию

Как заполнить и когда сдавать

При выборе индивидуальным предпринимателем упрощённой системы налогообложения, отчитываться ему придётся раз в году в срок до последнего дня апреля.

Если этот день является выходным, то срок переносится на первый рабочий день в мае. Заполняя утверждённую нормативными положениями форму, следует указывать достоверные данные. Некоторые предприниматели, ввиду собственной некомпетентности, обращаются за помощью в специализированные компании, оформляя с ними доверительные отношения. После предоставления сведений, касающихся денежного оборота за отчётный временной промежуток, специалисты самостоятельно оформляют отчёт и подают его в Налоговую Службу. Для субъектов предпринимательства, осуществляющих деятельность в небольших объёмах, характерно привлечение сторонних организаций для ведения бухгалтерского учёта. В такой ситуации им следует внести в свой бюджет дополнительную статью расходов.

Куда подавать налоговую декларацию

Если результат предпринимательской деятельности превышает лимитированное порядком применения упрощённой системы налогообложения значение дохода, то ИП может работать только на общей системе. Такое же решение придётся ему принять в случае, если вид его деятельности несовместим с УСН. Для ИП на общей системе налогообложения применяется другая форма декларации, которая также подаётся ежегодно. Однако при работе с НДС, предпринимателю следует подавать отчётность каждый квартал.

Как подавать декларацию в налоговую ИП

В Налоговом Кодексе отражены требования к отчётности, выявляющей доход предпринимателя. На основании этой величины проводятся расчёты размеров налогов, которые должны быть своевременно перечислены на специальный государственный расчётный счёт. Сдача декларации ИП может быть проведена несколькими способами:

- Лично предпринимателем. Чтобы подтвердить личность, ему необходимо иметь с собой документацию, его идентифицирующую.

- Доверенным лицом. ИП на доверителя должен выписать доверенность, которая должна быть заверена в нотариальной конторе. При подаче документов, гражданин должен предъявить паспорт и доверенность на право совершения действий.

- Через почту, используя опцию ценного письма «до востребования». Компетентно оформленный документ с описью содержимого размещается в конверте, запечатывается и отправляется по адресу месторасположения Налоговой Службы. Факт получения отчёта фиксируется специальным бланком уведомления, в котором получатель подписывается, что свидетельствует о факте получения корреспонденции.

- Через интернет-ресурсы, используя возможности специализированного программного обеспечения. Способ подачи отчётов позволяет выполнить законодательные требования, не покидая пределов дома или офиса.

Наказание за несвоевременность подачи

Форма отчётов, а также способ и сроки его подачи регламентируются законодательством, невыполнение требований которого влечёт за собой начисление на виновное в нарушениях лицо штрафов. Его величина зависит от таких факторов, как применяемая система налогообложения, сумма налога к оплате в государственную казну, а также период просроченного времени. Стоит отметить, что размер штрафных санкций будет заметно меньше в случае, если предприниматель не подал отчёт, но оплатил налоги. На расчётный счёт ИП может быть наложен арест, предполагающий запрет на проведение любых финансовых операций субъекта. Безответственный участник бизнеса может быть внесён в чёрный список Налоговой Службы, что гарантирует регулярные проверки с её стороны.

Чтобы исключить неприятности при ведении бизнеса, связанные с пристальным вниманием налоговых представителей или материальными потерями в виде штрафных санкций, рекомендуется выполнять требования законодательства в налоговой сфере.

Основания для отказа в приёме

Налоговая декларация при УСН

Представители Налоговой Службы могут отказать в приёме отчётности по ряду причин:

- непредъявление документа, идентифицирующего личность человеком, подающим отчёт;

- отсутствие доверенности от ИП на гражданина, предоставляющего бумаги;

- несоответствующая требованиям форма отчётной документации;

- отсутствие подписи на бумажном носителе ИП или другого уполномоченного лица, несущего ответственность за достоверность предоставленной на рассмотрение налоговыми специалистами информации.

Отказ в приёме декларации приравнивается к непредоставлению её в установленные сроки отчётности, что будет считаться налоговым правонарушением, за которое индивидуальный предприниматель несёт ответственность перед законом.

Рекомендации

Для обеспечения динамичности развития бизнеса важно иметь хорошие отношения с контролирующими органами. Для этого необходимо соблюдать как законодательно регламентируемый порядок подачи отчётности, так и негласный.

- Подача отчётности должна осуществляться в налоговой орган по месту регистрации субъекта предпринимательства.

- При нарушении сроков подачи отчётов, ИП подлежит наказанию в виде начисленных штрафных санкций.

- Все формы заполняются в двух экземплярах. Допускается оформление одного из них с последующим ксерокопированием. Один экземпляр передаётся в Налоговую Службу, а другой остаётся на хранение у предпринимателя с соответствующей отметкой. В спорных ситуациях, сохранённая версия документа может сохранить денежные средства предпринимателя.

- При отправлении отчёта по почте, следует использовать опцию заказного письма с уведомлением. В конверт вкладывается только один экземпляр. В данной ситуации подтверждением отправки будет служить оплаченная квитанция о проведённой операции и уведомление с подписью специалиста контролирующего органа о получении отчёта.

- При использовании предпринимателем нескольких налоговых режимов одновременно, по каждому из них необходимо сдавать отдельный отчёт.

Составляя налоговую отчётность, субъект предпринимательства может воспользоваться возможностями специального программного обеспечения. Документ также может быть заполнен вручную. К его оформлению следует подойти ответственно, поскольку несоблюдение утверждённой формы и сроков его подачи расценивается налоговыми специалистами как игнорирование требований нормативной документации, что подлежит административному наказанию в виде немаленьких штрафов.

Вконтакте

Одноклассники

Google+

101biznesplan.ru

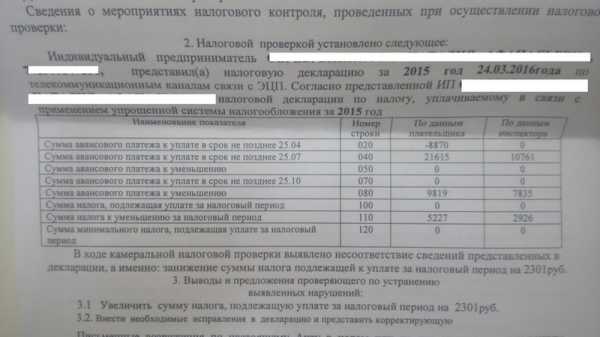

Налоговая декларация для ИП на УСНО за 2013г

Налоговый орган каждый год рожает новые бланки и формы документов, чтобы (конечно же) упростить нам жизнь. Суть декларации не изменилась, в ней поменялся размер шрифта, комментарии, и штрих-код (у первой страницы это был 0300-8010, а стал 0300-9017).

За 2014 г бланк декларации можно взять тут.

Куча сервисов, позволяющих ранее заполнять этот бланк автоматически, ещё не успели перестроиться на новые бланки и выдают результаты на старых формах бланков, которые уже могут не принимать в этом году. Придется, похоже, заполнять декларацию от руки или в графическом редакторе, т.к. бланк с сайта nalog.ru можно скачать только в формате tif. Формат TIF позволяет сохранять многостраничные документы, но пользователям сложно найти редактор, который откроет все страницы TIF. Обычно редакторы открывают только первую страницу.

Скачать бланк налоговая декларация ИП УСНО для 2013 г. в формате TIF

Для тех, кто не умеет и не знает как же работать с этим чудесным форматом TIF, я разбил документ по-странично (формат PNG). Их откроет любой графический редактор.

Налоговая декларация-2013 УСНО стр 1

Налоговая декларация 2013 УСНО стр 2

Налоговая декларация 2013 УСНО стр 3

Мало того, что архив на сайте nalog.ru содержит все возможные бланки налоговых деклараций, вы можете там найти и версии старого бланка, и все они имеют название «Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения». Нужный документ можно и не найти.

Код ОКАТО

Для заполнения бланка вам нужно было знать код ОКАТО (поле с кодом 010), который можно было получить по названию населенного пункта, по месту которого вы уплачиваете налог, или выписке из ЕГРИП. Сейчас вместо ОКАТО ФНС России рекомендует вводить код ОКТМО. Понятно, что если не соблюдать рекомендации ФНС, то ваш бланк «завернут» при сдаче. Взять этот код можно из вот этого монструозного файла со всеми кодами:

Сводная таблица соответствия кодов OKATO кодам OKTMO РФ

Таблица разбита на 3 части — ищите свой населенный пункт, подставляйте в бланк этот хренов код ОКТМО. Для Екатеринбурга, резидентом которого я являюсь ОКТМО — 65701000001.

Код бюджетной классификации (КБК)

Поле с кодом 020, для ИП-налогоплательщиков, кто платит налог со всего дохода на 2012, 2013, 2014 год принимается равным 182 1 05 01011 01 1000 110. При схеме уплаты налога с суммы доходов уменьшенных на сумму расходов КБК принимается — 182 1 05 01021 01 1000 110.

Для последнего случая может понадобится заполнить КБК и в поле с кодом 080. Тогда там используется значение — 182 1 05 01050 01 1000 110.

В консультанте подробно описано как заполнять бланк на примере старой версии, но как я уже говорил суть осталась прежней.

Послесловие

Мне сложно понять смысл заполнения полей вроде КБК (020, 080) налогоплательщиком. Они являются избыточными. Во-первых, в поле 001 указывается объект налогообложения. А во-вторых, налоговая должна знать и без этого какую систему налогообложения я принял для работы. При чем всю историю их изменений.

Код ОКТМО (который нужно вписывать вместо ОКАТО) служит для статистики, и по моему мнению может быть любой, т.к. на суть налоговых платежей не влияет. Почему статистикой должны заниматься налогоплательщики, вводя какие то коды из каких то таблиц?

Мне не понятно зачем вводить код налогового органа, ибо неужели сам налоговый орган, куда поступила декларация, не знает какой у него код?

Зачем поле с кодом вида экономической деятельности ОКВЭД? Налоговая не знает какие виды деятельности я выбрал при регистрации, какие я внес потом? Или там кто то думает, что я буду долго размышлять над тем, что же туда вписать? Я введу основной код своей деятельности.

Вопросов по поводу назначения полей, их избыточности, возникает много. Логично было бы увидеть на сайте налоговой специальный раздел, где можно ввести данные — ИНН, отчетный год, и данные о расходах и доходах за период. Эти данные должны позволить получить заполненный бланк декларации. Все остальная информация не должна фигурировать в бланке — их должны знать в налоговой.

Если развивать идею о идеальном варианте, то налоговая, зная о расчетном счете, должна сама рассчитать сумму налога, принимая во внимание доходы, перечисленные фиксированные социальные налоги и прочие расходы (если схема должна учитывать расходы). А ИП должен иметь право выбора — согласиться с выставленным от налоговой службы счетом или же оспорить эту сумму каким либо предусмотренным способом.

shra.ru

Подача налоговой декларации ИП в 2019 году: сроки и документы

Добавлено в закладки: 0

Ни для кого не станет новостью, что имея свой бизнес в обязательном порядке нужно подавать налоговую декларацию. Но стоит сказать, что начинающие предприниматели в данном вопросе нередко сталкиваются с рядом проблем. Именно по этой причине нам хотелось бы рассказать, как происходит подача налоговой декларации ИП в году. Существует ежемесячная, ежеквартальная и годовая отчетность в зависимости от системы налогообложения.

Важность соблюдения сроков подачи декларации

Первый вопрос, которым должен задаться любой предприниматель – это когда подавать налоговую декларацию ИП? Именно от этого зависит последующие отношения бизнесмена с налоговой службой.

В случае, если временные рамки по налоговой декларации будут нарушены, то ИП попросту будет оштрафован на определенную сумму. Какой именно штраф придется заплатить зависит от того, на какой именно период времени была просрочена сдача. Если же сроки нарушаются на постоянной основе, то предприниматель включается в список организаций, которые подлежат постоянной проверке со стороны налоговой службы.

Такие наказания приводят к тому, что большинство бизнесменов стараются не опаздывать с подачей документа.

Сроки подачи деклараций напрямую зависят от того какую именно систему по налогообложению выбирает ИП:

- Общая система. Документация подается каждый квартал по НДС (не позднее 25 числа месяца, следующего за отчетным кварталом) и ежегодная декларация по НДФЛ.

- Упрощенная система. Каждый год декларация подается по УСН не позднее 30 апреля.

- Единый налог на вмененный доход. Каждый квартал подается отчетность по ЕНВД.

Уже достаточно большой период времени сроки подачи отчетности не меняются. Следовательно, для того чтобы понять в какие сроки необходимо уложиться для подачи декларации, нужно попросту понимать, по какой именно системе налогообложения работает предприниматель.

Сроки подачи декларации на ОСНО

Многие предприниматели предпочитают общую систему налогообложения. В соответствии с требованиями законодательства они обязаны уплачивать следующие налоги:

- налог на имущество;

- налог на доходы физических лиц;

- НДС.

После уплаты налогов, предприниматель обязан отчитаться с помощью налоговой декларации. Обновленные бланки для заполнения всех документов можно найти на официальном сайте налоговой службы.

Налог на доходы физических лиц уплачивается в течение года авансовыми платежами. Поэтому каждый месяц предприниматель обязан сдавать декларацию 4-НДФЛ не позднее 5 дней по завершению отчетного периода (месяца). В этом документе отражаются не только полученные доходы, но и планируемые для расчета платежей в индивидуальном порядке.

Декларация по НДС составляется на основании счетов-фактур, книги покупок и продаж и других документов. Срок подачи – раз в квартал, не позднее 25 числа следующего месяца. Если предприниматель сдает декларацию в бумажном виде, у него примут отчет, но оштрафуют, так как эта декларация подается только в электронном виде.

В году для предпринимателей, имеющих работников, разработана еще одна форма декларации – 6-НДФЛ. Она сдается ежеквартально, не позднее 30-31 числа следующего месяца. Годовой отчет сдается не позднее трех месяцев по истечение года. Эта декларация – отчет налогового агента, содержащая суммовую и календарную информацию.

Сроки отчетности при упрощенных системах налогообложения

Декларация по ЕНВД подается раз в квартал, до 20 числа следующего месяца по месту жительства предпринимателя. Она содержит графы и поля, которые нельзя оставлять пустыми, обязательно нужно поставить прочерки, если это нужно. Суммы округляются до целых чисел. Если предприниматель не получал дохода за текущий период, он должен подать заявление в налоговую инспекцию о снятии с учета.

Предприниматели на упрощенной системе налогообложения подают годовую декларацию по УСН в конце года в течение трех месяцев после его окончания. Это существенно облегчает работу бухгалтера. Однако, если в течение квартала была принята к учету хотя бы одна счет-фактура, то предприниматель должен рассчитать и отчитаться декларацией по НДС.

ИП могут подавать нулевые декларации по УСН при сезонном характере работ или отсутствии дохода в текущем периоде.

Визит в налоговую службу

Так же очень часто неосведомленные бизнесмены встают перед вопросом: как и куда, подавать налоговую декларацию ИП? Именно от того каким именно способом будет подана декларация зависит соблюдение установленных законом сроков.

Отдельно стоит сказать, что от того, как именно будет подана декларация, зависят временные и денежные затраты самого бизнесмена. Именно по этим причинам нужно понимать, как и куда подавать декларацию.

В большинстве случаев предприниматели для подачи декларации лично приходят в налоговую инспекцию по мету регистрации. Тут нужно понимать, что при выборе такого способа нужно запастись и временем, и терпением. Это связано с большими очередями в налоговой. Следовательно, несмотря на свою простоту, поход в налоговую подразумевает определенные временные затраты.

Отдельно стоит сказать, что подать декларацию в налоговую может доверенное лицо. Для этого у него на руках должна иметься доверенность от предпринимателя, где будут прописаны все полномочия представителя. Данный документ должен быть нотариально заверен. В качестве рекомендации скажем, что представителю перед походом в налоговую лучше всего выдать печать ИП. Это связано с тем, что очень часто в процессе подачи требуется сделать дополнение к декларации. При выборе данного способа декларация должна быть подана в двух экземплярах, один из которых остается у предпринимателя.

Подача декларации посредством почты

Также немалой популярностью среди бизнесменов пользуется подача декларации при помощи почты. Декларация должна быть отправлена заказным письмом и иметь внутреннюю опись. Письмо должно иметь ценность, при этом указанная сумма не имеет никакого значения.

Отдельно стоит сказать, что, если предприниматель сдает различные отчеты, он должен приготовиться к тому, что ему придется совсем не мало заплатить. Так же стоит учитывать тот факт, что каждый отчет должен быть отправлен в налоговую в разных конвертах. Датой подачи налоговой декларации считается дата, стоящая на почтовом штампе.

Налоговая декларация, отправляемая таким способом, должна также быть составлена в двойном экземпляре. Один из экземпляров отправляется в налоговую, а другой остается у бизнесмена. Почтовая отметка на экземпляре предпринимателя по значимости равна отметке инспекции.

Декларация отправляется письмом с уведомлением, и контролирующий орган ставит там отметку о принятии отчетности. Предпринимателю остается квитанция с указанием даты сдачи отчетности и уведомление о получении корреспонденции.

Подача декларации при помощи интернета

Пожалуй, данный способ можно назвать самым новым и современным. И поэтому подача декларации посредством интернета пользуется достаточно большой популярностью среди предпринимателей. Это связано с тем, что для того чтобы отправить декларацию в налоговую, не нужно выходить из дома и тратить большое количество времени.

Отдельно стоит сказать, что в ближайшем будущем многие бизнесмены будут полностью переведены на электронный вид отчетности.

Подать декларацию через интернет можно двумя способами:

- самостоятельно. Достаточно воспользоваться специализированной онлайн-формой;

- при помощи уполномоченных компаний, которые сотрудничают с налоговыми службами.

Обязательным условием в данном варианте является наличие электронной подписи на декларации.

Несколько моментов, которые нужно знать при подаче декларации:

- отчетность подается по месту государственной регистрации предпринимателя;

- декларации составляются в двух экземплярах, независимо от способа их сдачи. Исключением может стать отправка почтой, но для внутренней отчетности желательно все же составлять и второй экземпляр;

- если предприниматель использует несколько режимов налогообложения, то ему нужно отчитываться разными декларациями по отдельности.

Таким образом, сроки подачи декларации зависят от принятой на предприятия системы налогообложения. Декларация может быть подана лично, отправлена письмом или подана в электронном виде.

biznes-prost.ru