Хедж-фонд — Википедия

Хедж-фонд (от англ. hedge — преграда, защита, страховка, гарантия) — инвестиционный фонд, ориентированный на максимизацию доходности при заданном риске или минимизацию рисков для заданной доходности. Представляет собой пул активов инвесторов, управляющийся профессионалами в интересах инвесторов. Используют сложные торговые стратегии, которые часто включают кредитное плечо, короткие продажи и деривативы.

Хедж-фонд это особый частный инвестиционный фонд, не ограниченный нормативным регулированием, либо подверженный более слабому регулированию, недоступный широкому кругу лиц и управляемый профессиональным инвестиционным управляющим. Отличается особой структурой вознаграждения за управление активами.

Американские хедж-фонды по закону имеют право обслуживать только профессиональных инвесторов (англ. qualified investors), с первоначальным взносом не менее 5 млн долларов США для частных инвесторов и 25 млн долларов — для институциональных квалифицированных инвесторов. Неограниченность нормативным регулированием означает нелимитированность стратегии и нелимитированность маржинального плеча.

Профессиональные фонды в офшорных юрисдикциях предлагают более упрощённые условия (капитал для инвестирования от 100 000 долларов и нет ограничения по собственному капиталу управляющей компании).

Первый хедж-фонд был создан Альфредом Уинслоу Джонсом[en] в 1949 году. А. У. Джонс был социологом, среди прочего, писал статьи для американских журналов. Идея заработать с помощью инвестиций пришла к нему во время работы над статьей для Fortune о технических подходах к рынку. Целью созданного в 1949 году фонда A. W. Jones & Со было инвестировать деньги (свои и друзей) не ради собственно обогащения, а чтобы получить средства на жизнь и возможность заниматься любимым делом. Сам Джонс занимался социальными проблемами, в частности, проблемами бедности. Его инвестиционная стратегия заключалась в том, что он покупал акции, цена на которые могла вырасти, одновременно открывая шорты на акции компании, цены на которые, по его мнению, должны были упасть. Это позволяло снизить риск. Кроме того, он нашел способ отслеживания акций с высокой вероятностью роста [1].

Стратегия оказалась выигрышной, с 1960 по 1965 год она составила 325%, что на 100% больше, чем у самых доходных паевых фондов. За десять лет стоимость инвестиций Джонса выросла на 670%. Его ставка составляла 20% от прибыли[2].

Успешная стратегия получила распространение, в 1968 году в США было уже 140 инвестиционных партнерств, которые Комиссия по ценным бумагам и биржам США отнесла к хедж-фондам[3][2].

Наибольшее развитие хедж-фонды получили со второй половины 80-х годов прошлого века. Тогда среди инвестиционных институтов выделился новый тип фондов, занимавшихся прогнозированием экономических и политических событий и, исходя из этого, формировавших свой инвестиционный портфель.

Наиболее популярным местом расположения фондов является Лондон, на который приходится 31 % этого рынка, затем следуют США с 27%.

Влияние хедж-фондов на мировую экономику[править | править код]

Всего в мире более 12 000 хедж-фондов, управляющих активами около 3 трлн долларов (на конец 2017 года).[источник не указан 671 день]

Крупнейшими лондонскими фондами являются AHL[4] ($26 млрд) и GLG[5] ($30 млрд) под управлением Man Group plc. При этом точно оценить размеры активов под управлением именно конкретного фонда, а не команды (как в случае AHL и GLG) довольно сложно из-за юридической структуры современных фондов, которая может быть сильно запутана.

Одним из наиболее известных является хедж-фонд Quantum Джорджа Сороса, сыгравший на падении стоимости английского фунта стерлингов. После Чёрной среды 1992 года произошла девальвация английской валюты, а фонд Сороса заработал 1 миллиард долларов.

Кризис, начавшийся в США в середине 2007 года в результате массовых невозвратов рискованных ипотечных кредитов, привёл к снижению мировых фондовых индексов на 20 %. Механизм работы хедж-фондов того времени подробно раскрыт Майклом Льюисом в бестселлере 2010 года — «Большая игра на понижение. Тайные пружины финансовой катастрофы» [6].

Хедж-фонды в России менее распространены из-за усложнённых правил регистрации. Аналогами хедж-фондов в России (с большой натяжкой) можно назвать ОФБУ, которые, в большей степени, по сравнению с ПИФами, могут использовать фьючерсы и опционы, а значит — и формировать агрессивную инвестиционную стратегию. Также некоторую схожесть с хедж-фондами имеет частное доверительное управление, при котором управляющий (частное лицо или представитель инвестиционной компании или брокера) может использовать сколь угодно агрессивные инвестиционные стратегии. При условии, что непосредственно инвестор полностью контролирует свой счёт и все сделки абсолютно прозрачны, это не противоречит существующей нормативной базе.

фонд — Финансовый словарь смарт-лаб.

хедж фонд (hedge fund) — фонд коллективных инвестиций, спекулирующий на разнообразных финансовых рынках.Классическое определение хедж-фонда: «инвестиционный фонд, который использует техники хеджирования» не имеет ничего общего с реальностью. Более точно хедж-фонд можно определить как «инвестиционный инструмент, который обеспечивает профили риска и доходности, которые отличаются от традиционных инвестиций в фонды акций и облигаций»[17].

Признаки хедж-фонда и его отличия от традиционных фондов[12, 15]:

- хедж-фонд ориентируется на абсолютный доход, а не относительный (взаимные фонды пытаются переиграть рынок, а хедж-фонды, заработать при любой конъюнктуре рынка)

- хедж-фонды используют максимально широкий набор инструментов, главное отличие — они могут зарабатывать на понижении акций.

- хедж-фонды активно используют кредитное плечо

- оплата услуг управляющих по схеме 2-20 (2% от активов и 20% от прибыли в год)

- регулятор не вмешивается никак в стратегию управляющего

- зарегистрирован не в России

- большой объем привлеченных средств инвесторов

- «входной билет» не менее $100 тыс.

В 1998 году словарь Вэбстера, характеризуя хедж-фонды, указывал на использование ими «спекулятивных методов, связанных с большим риском»[6]

Результат ПИФа, в абсолютном большинстве случаев зависит напрямую от динамики самого рынка.

Недостаток хедж-фонда

Каждый успешный управляющий стремится создать свой хедж-фонд для увеличения объемов операций. Однако, на каждую хеджевую историю превращения из «грязи в князи», приходится не менее двух-трех историй «из грязи в грязь», или «из грязи в князи, а потом снова в грязь» [7]

Средняя продолжительность жизни хедж-фонда, как и карьера игрока национальной футбольной лиги, не превышает 4 лет. Каждый год примерно 1000 хедж-фондов закрывается из-за слабых результатов и неспособности справиться с кризисом [7]

В период кризиса 2007-2009 года, разорились около 500 хедж-фондов, которые стали жертвами стремительного бегства вкладчиков. Кредиторы свернули кредитные линии абсолютно для всех фондов, поскольку не знали, насколько сильно фонды загружены токсичными активами. [8]

Хедж-фонды могут быть очень уязвимы, если они за счет краткосрочного РЕПО-финансирования используют кредитное плечо для долгосрочной покупки неликвидных инструментов (вроде CDO)

Статистика хедж-фондов:

Крупнейшие хедж-фонды по размеру активов (2014 год):

- основной источник статистики по хедж-фондам — Hedge Fund Research

- конец 2011 — в мире 9000 хедж-фондов

- в 2011 году стартовало 1113 хедж-фондов [13]

- 4-10% хедж-фондов закрываются ежегодно

- В 1п 2012 объем активов у хедж-фондов $2,317 трлн [14]

- в конце 1 полугодия кол-во фондов составило 14013.

- На конец 2012 Deutsche Bank оценивает активы $2.26 трлн[15]

- 2003: На 90% хедж-фонды скоррелированы с рынком, что означает, что фонды имеют слишком много «беты» (системного риска)[15].

Кол-во хедж-фондов по размеру активов в конце 1п2012 [14]:

История хедж-фондов [4, 5]

- 1920-е: партнерство Грэхэма-Ньюмэна

- Пулы инвесторов Джесси Ливермора, пулы Бернарда Баруха.

- Первый хедж-фонд создан в 1949 Альфредом У. Джонсом (от него пошло название hedged fund, поскольку Джонс и покупал акции, и страховал портфель открытием коротких позиций) с начальным капиталом $100,000. Новизна также была в том, что Джонс вложился в свой собственный фонд, а также технике распределения прибыли — 20% от прибыли получал управляющий.

- 1967 — Майкл Стейнхард основал хедж-фонд с активами $7,7 млн b 8 сотрудников. В 80-е под его управлением было уже $5 млрд и 100 сотрудников. Закончил карьеру в 1995 после больших убытков в 1994.

- В 1968 г. насчитывалось 200 хедж-фондов по всему миру с активами $1,5 млрд.

- 1969 — индустрия хедж-фондов попадает в поле зрения SEC из-за быстрого роста.

- 1969 — Джордж Сорос создает фонд Double Eagle.

- 1969 — первый фонд хедж-фондов создан в Женеве Джорджем Карлвеисом и назывался Leveraged Capital Holdings. Он же стал первым хедж-фондом в Европе.

- 1971 — первый фонд фондов в США основан Grosvenor Partners.

- Развитие хедж-фонды получили во 2 половине 80-х

- 1980 — Джулиан Робертсон И Торп МакКензи основали фонд Tiger Management Corporation с капиталом $8,8 млн.

- Один их самых известных был хф Quantum Джорджа Сороса, который заработал в 1992 году $1 млрд на падении британского фунта.

- В 1994 многие хедж-фонды понесли значительные потери в связи с неожиданным повышением процентной ставки ФРС.

- В 1998 хедж-фонд LTCM потерял $4 млрд, вызвав «эффект домино», что едва ли не привело к банкротству множества банков, если бы не вмешательство ФРС.

- На Лондон приходится 31% хедж-фондов, США — 27%

- После кризиса 2008 года, регулирование хедж-фондов в США и Европе было усилено.

- 2009 г. Объем индустрии ХФ оценивается в $1,9 трлн

- на 02.2011 61% активов ХФ составляют средства институциональных инвесторов

Как правило, фонд состоит из 2 юрлиц:

- управляющая компания

- фонд (investment vehicle)

- $1500 в месяц, самый дешевый вариант фонда (BVI или Кайманы)

- аудитор $12000 в год

- middle office (не обяз) $1500-2000/мес

Проаудированная за 3 года история хедж-фонда позволяет привлекать длинные институциональные деньги. Причем, чтобы привлечь большие деньги, необходимо показать относительно невысокую доходность 10-30% и минимальные риски.

Риски хедж-фонда [10]

операционные риски ложатся на трек-рекорд (результат фонда)

45% фондов не выживают из-за операционных рисков (расходы).

операционные риски хедж-фонда особенно велики, если сумма под управлением менее $30 млн

Этапы привлечения денег хедж-фондов [19]

Стратегии хедж фондов [3]:

1. Relative value strategies (стратегии отностиельной стоимости) — основная идея состоит в сомвещении длинных и коротких позиций по любым инструментам. Как правило, стратегия применяется на инструментах, между которыми есть связь: * 2 акции одного сектора * 2 облигации 1 эмитента с разными сроками дюрации * обыкновенная и привилегированная акция 1 компании Управляющий ищет ситуации чрезмерного отклонения цены 1 актива от другого и продает переоцененный, покупая недооцененный.

2. Event-Driven (событийные стратегии) — стратегии с корпоративным фокусом, основанные на ожидании важных событий (слияния/поглощения, выкуп акций, реструктуризация, спасение от банкротства). Основной риск стратегии в том, что событие, на которое рассчитывает управляющий фондом, не состоится.

3. Directional/Oppurtunistic(направленные стратегии) — покупка недооцененных активов и продажа переоцененных, попытка предугадать тот рынок, на котором произойдет сильное движение. Как правило, такие фонды имеют самый агрессивный проифль риска (риск/доходность). Стратегия не подразумевает хеджирование, а сосредоточена на правильном выборе ставки. Стратегии «Global Macro» и «следование за трендом» тоже относятся к этому классу стратегий (более частный случай).

- Fixed Income Arbitrage

- Quantitative strategies

- Equity Long-Short —

- Volatility trading

- Global Macro — глобальное макроинвестирование — стратегия хедж-фондов, суть которой состоит в анализе глоб.макроэкономических процессов.

Спонсором хедж-фонда, зачастую является его создатель. Он учредитель, единственный держатель голосующих акций, но голосующие акции не дают права на распределение прибыли, полученной при инвест. деятельности фонда. Спонсон может быть одним из инвесторов, и получать доход на вложенный капитал (неголосующие акции).

Инвестиционный управляющий — это физ.лицо или управляющая компания, которая управляет деньгами фонда, принимает инвест. решения, руководство операционной деятельностью фонда.

Инвестиционный консультант может помогать в осуществлении операционной деятельности фонда.

Совет директоров хедж-фонда контролирует все аспекты его деятельности.

- Наблюдает за деятельностью инвестиционного управляющего, и остальных фирм, предост-х услуги фонду.

- Разрешение конфликтов между акционерами и инвестиционным управляющим.

- Одобрение вознаграждение инвеступравляющему

- Назначает аудиторов, выбирает агентов, обслуживающих фонд.

Первичный Брокер

Прайм брокер — это «пропуск в мир больших финансовых возможностей», который дает, как правило, крупный брокер из числа Goldman Sachs, Merril Lynch, JPMorgan и т.п.

Есть мнение, что «с СЧА меньше чем 20-30млн в прайм не возьмут, скажут рожей не вышли :)»[9]

Goldman Sachs не работает с суммами меньше $50 млн

Хороший прайм стоит $10000 в мес

Зайти в Голдман Сакс можно через IB = http://daptrading.com/

Также указанная схема подробно описана в [2].

Доходы хедж-фонда

складываются из 2 составляющих:

- Плата за управление активами (management fee). Как правило, составляет 1-2% от суммы инвестированных средств в год.

- Вознаграждение за результат (success fee/performance fee) — 20-25% от полученной прибыли.

- стандарт индустрии составляет 2-20, т.е. 2% за управление и 20% от доходов.

Регистрация оффшорного хедж-фонда.

В России нет правовых механизмов для создания хедж-фонда. Обычно хедж-фонд создается в оффшоре(напр, Кайманские острова). Основные моменты:

- мягкое регулирование в оффшорных зонах

- получение разрешения властей на регистрацию

- инвест деятельность фонда не регулируется (делай что хочешь)

- LP — Limited Partnership (Ограниченное товарищество). Генеральный партнер+ограниченные партнеры. Ответственность устаналивается учредительным договором. Генеральный партнер, как правиор, берет на себя управление фондом + повседневными операциями. Генпартнер несет неограниченную ответственность по долгам LP. Ограниченные партнеры просто являются пассивными инвесторами, не несут ответственности сверх инвестированного капитала и не принимают участия в управлении LP. Налоги взимаются не с товарищества а с партнеров, по индивидуальным ставкам.

- LLC — Limited Liability Complany (Компания с ограниченной ответственностью) — более продвинутая, более популярная схема, чем LP. Участники именуются уже не партнерами, а членами, могут осуществлять руководство сами или делегировать менеджменту. Для учредителей, якорных инвесторов и остальных инвесторов могут выпускаться разные классы акций. Голосуют, как правило учредители. Стержневые инвесторы могут пользоваться привилегиями (например пониженная плата за управление). В LLC могут вступать любые классы инвесторов — физические и юридические лица. Статус exempted company (освобожденная компания) позволяет избавить от предоставления реестра акционеров для публичной инспекции, проводить собпания акционеров, упрощая создание фонда.

- Unit Trust (паевой траст). Инвесторы траста передают свое имущество в доверительное управление средства управляющему траста, получая статус бенефициаров.

- вид ОПФ может зависеть от законодательства конкретного оффшора.

Типы хедж-фондов:

- открытые (open ended) — инвестор в любой момент может забрать свой вклад.

- закрытые (close-ended) — инвестор получает дивиденды, выкуп доли возможен только по договоренности с фондом.

- Британские Виргинские Острова (BVO) — компании международного бизнеса (IBC — International Business Company), взаимные фонды

- Кайманские острова — освобожденные от налога компании (exempt company), + Segregated Portfolio Company. («Кайманы — это самый простой и самый распространенный путь открытия хедж-фонда» /цитата/). взаимные фонды

- Бермудские острова — см. Кайманы, + компании с разделенными счетами (segregated accounts company)

- Маврикий — компании глобального бизнеса (global business company), +компании с защищенными ячейками (protected cell company). Налог 3%.

- Гернси и Джерси (Нормандские острова)

- Люксембург

- Ирландия

- Андорра — наиболее гибкие условия для создания фондов.

- в США хедж-фонды базируются в г. Гринвич, Коннектикут. Американские хедж-фонды могут обслуживать только профессиональных инвесторов (qualified investors) с взносом не менее $5 млн для частных инвесторов.

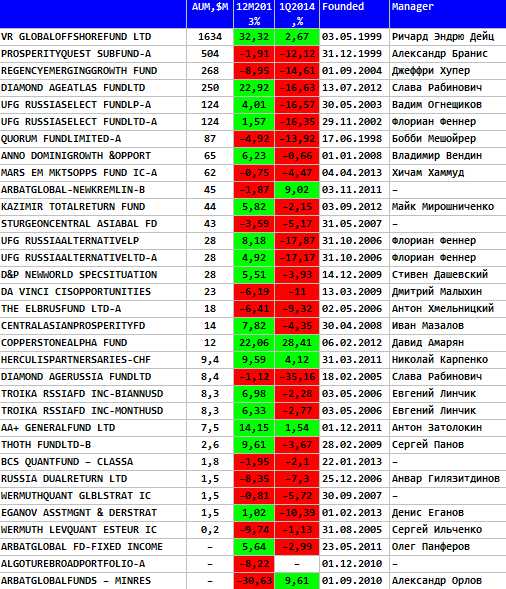

российские хедж-фонды и их результаты (июнь 2014) []:

Источники:

[1] Регистрация оффшорного инвестиционного фонда (часть 1)

[2] Что такое хедж-фонд и как он устроен изнутри

[3] Пример стратегий хедж-фондо и характерные риски

[4] Хедж-фонд (википедия)

[5] Hedge Fund (wikipedia)

[6] Роджер Ловенстайн «Когда гений терпит поражение»

[7] Бартон Биггс «Вышел хеджер из тумана»

[8] Нуриэль Рубини, Стивен Мим: «Нуриэль Рубини: как я предсказал кризис»

[9] Про хедж-фонды (21.11.2011)

[10] Почему мы любим хедж-фонды? (01.10.2011)

[11] Хедж-фонды: Игра на рынке по новым правилам Авторы: Котиков В., Нэйл Дж.

[12] Выступление Евгении Случак на встрече смартлаба 01.09.2012

[13] 7 Hedge Fund Manager Startup Tips

[14] Активы хедж-фондов выросли в 1 половине 2012 года

[15] Maneet Ahuja: The Alpha Masters: Unlocking the Genius of the World’s Top Hedge Funds

[16] Billion Dollar Club

[17] Filippo Stefanini — Investment Strategies of Hedge Funds

[18] http://www.boomcap.com/periodic/Periodic%20Table%202012-08.pdf

[19] Инвесторы хедж-фондов.

[20] Рейтинг российских хедж-фондов

Другие Ссылки:

Billion Dollar Club — хедж-фонды с активами более $1 млрд

http://eurekahedge.com/ — база данных хедж-фондов

Что такое хедж-фонд?

Зачем управляющему хедж-фонд?

Как устроен хедж-фонд изнутри

История хедж-фондов, классы стратегий, отличия

Примеры стратегий хедж-фондов и характерные риски

Бюджетная версия хедж-фонда

Топ 100 хедж фондов (20.05.2012)

Суррогат хедж-фонда, Мастерим легальное ДУ своими руками(1.7.2011)

Еще одна правда про хедж-фонды (Д.Солодин, 20.09.2012)

Про доверительное управление и хедж-фонды (Д.Солодин, 08.09.2012)

7 вещей, которые надо учесть, открывая хедж-фонд (22.08.2013)

хедж-фонд, первые уроки (Дмитрий Солодин,23.08.13, +236,133к)

Ценная подборка №26. Мастерим легальную ДУ схему своими руками (суррогат хэдж-фонда) (05.12.2011)

Хотите создать хедж фонд? Немного истории (16.06.2012)

Апология отрицательной доходности (17.09.2012)

TOP-100 крупнейших хедж фондов (Bloomberg)

Сайты российских хедж-фондов:

invetec Investment Fund (хедж-фонд Дмитрия Солодина)

www.verno-capital.com/

www.prosperitycapital.com/

www.inventumcapital.ru/

investprofit.ru/hedge-fund/

dvcap.com (фонд прямых инвестиций)

13insiders.com/ (ДУ, алго, Эстония)

www.third-rome.ru (ДУ без фонда)

gortec.ru/

quantstellation.ru/

www.fusionam.com/

Wermuth Quant Eastern Europe Strategy (Quant EES)

Фонды под управлением UFG: http://funds.ufgam.ru/

http://www.capgrowth.com/

www.kazimir.com/

www.vr-capital.com/

http://www.quorumfund.com/

http://www.seftonfund.com

Ф

Фонд Григория Фишмана: http://quantumbrainscapital.com/

inventumcapital.ru/

smart-lab.ru

Хедж-фонд — Википедия

Хедж-фонд (от англ. hedge — преграда, защита, страховка, гарантия) — инвестиционный фонд, ориентированный на максимизацию доходности при заданном риске или минимизацию рисков для заданной доходности. Представляет собой пул активов инвесторов, управляющийся профессионалами в интересах инвесторов. Используют сложные торговые стратегии, которые часто включают кредитное плечо, короткие продажи и деривативы.

Общие сведения

Хедж-фонд это особый частный инвестиционный фонд, не ограниченный нормативным регулированием, либо подверженный более слабому регулированию, недоступный широкому кругу лиц и управляемый профессиональным инвестиционным управляющим. Отличается особой структурой вознаграждения за управление активами.

Американские хедж-фонды по закону имеют право обслуживать только профессиональных инвесторов (англ. qualified investors), с первоначальным взносом не менее 5 млн долларов США для частных инвесторов и 25 млн долларов — для институциональных квалифицированных инвесторов. Неограниченность нормативным регулированием означает нелимитированность стратегии и нелимитированность маржинального плеча.

Профессиональные фонды в офшорных юрисдикциях предлагают более упрощённые условия (капитал для инвестирования от 100 000 долларов и нет ограничения по собственному капиталу управляющей компании).

История

Первый хедж-фонд был создан Альфредом Уинслоу Джонсом в 1949 году. А. У. Джонс был социологом, среди прочего, писал статьи для американских журналов. Идея заработать с помощью инвестиций пришла к нему во время работы над статьей для Fortune о технических подходах к рынку. Целью созданного в 1949 году фонда A. W. Jones & Со было инвестировать деньги (свои и друзей) не ради собственно обогащения, а чтобы получить средства на жизнь и возможность заниматься любимым делом. Сам Джонс занимался социальными проблемами, в частности, проблемами бедности. Его инвестиционная стратегия заключалась в том, что он покупал акции, цена на которые могла вырасти, одновременно открывая шорты на акции компании, цены на которые, по его мнению, должны были упасть. Это позволяло снизить риск. Кроме того, он нашел способ отслеживания акций с высокой вероятностью роста.

Стратегия оказалась выигрышной, с 1960 по 1965 год она составила 325 %, что на 100 % больше, чем у самых доходных паевых фондов. За десять лет стоимость инвестиций Джонса выросла на 670 %. Его ставка составляла 20 % от прибыли.

Успешная стратегия получила распространение, в 1968 году в США было уже 140 инвестиционных партнерств, которые Комиссия по ценным бумагам и биржам США отнесла к хедж-фондам[1].

Наибольшее развитие хедж-фонды получили со второй половины 80-х годов прошлого века. Тогда среди инвестиционных институтов выделился новый тип фондов, занимавшихся прогнозированием экономических и политических событий и, исходя из этого, формировавших свой инвестиционный портфель.

Наиболее популярным местом расположения фондов является Лондон, на который приходится 31 % этого рынка, затем следуют США с 27 %.

Влияние хедж-фондов на мировую экономику

Всего в мире более 12 000 хедж-фондов, управляющих активами около 3 трлн долларов (на конец 2017 года).[источник не указан 285 дней]

Крупнейшими лондонскими фондами являются AHL[2] ($26 млрд) и GLG[3] ($30 млрд) под управлением Man Group plc. При этом точно оценить размеры активов под управлением именно конкретного фонда, а не команды (как в случае AHL и GLG) довольно сложно из-за юридической структуры современных фондов, которая может быть сильно запутана.

Одним из наиболее известных является хедж-фонд Quantum Джорджа Сороса, сыгравший на падении стоимости английского фунта стерлингов. После Чёрной среды 1992 года произошла девальвация английской валюты, а фонд Сороса заработал 1 миллиард долларов.

Кризис, начавшийся в США в середине 2007 года в результате массовых невозвратов рискованных ипотечных кредитов, привёл к снижению мировых фондовых индексов на 20 %. Механизм работы хедж-фондов того времени подробно раскрыт Майклом Льюисом в бестселлере 2010 года — «Большая игра на понижение. Тайные пружины финансовой катастрофы»[4].

Хедж-фонды в России

Хедж-фонды в России менее распространены из-за усложнённых правил регистрации. Аналогами хедж-фондов в России (с большой натяжкой) можно назвать ОФБУ, которые, в большей степени, по сравнению с ПИФами, могут использовать фьючерсы и опционы, а значит — и формировать агрессивную инвестиционную стратегию. Также некоторую схожесть с хедж-фондами имеет частное доверительное управление, при котором управляющий (частное лицо или представитель инвестиционной компании или брокера) может использовать сколь угодно агрессивные инвестиционные стратегии. При условии, что непосредственно инвестор полностью контролирует свой счёт и все сделки абсолютно прозрачны, это не противоречит существующей нормативной базе.

См. также

Примечания

Литература

Ссылки

wikipedia.green

фонд — это… Что такое Хедж-фонд?

Тем не менее, для российской действительности есть еще один момент, который является достаточно важным, чтобы не пройти мимо него. Дело в том, что создание хедж-фонда российским предприятием — важный и неотъемлемый элемент современного бизнеса, способный обеспечить решение огромного числа проблем, которые представляются в текущий момент практически неразрешимыми, например таких, как вопрос управления рисками, связанными с осуществлением операций экспортно-импортного характера. Сейчас эти проблемы остаются вне пределов внимания менеджеров отечественных компаний либо упираются в сложности законодательства в этой сфере.

Законным образом созданный хедж-фонд в данном случае способен решить многие проблемы, оставляя под контролем всю цепочку операций, что может существенно повысить способность основного бизнеса к продуктивному функционированию. Особенно такой тип финансовых институтов должен быть интересен предприятиям, действующим в области предоставления финансовых услуг, и в первую очередь — банкам. Имея в своем распоряжении реально действующий хедж-фонд, как полноценный инвестиционный институт, обеспеченный квалифицированными кадрами, любое банковское учреждение, либо инвестиционная компания способны предложить значительно больше услуг не только по количеству, но и по качеству, чем это наблюдается в текущий момент времени.

Хедж-фонд (Hedge fund) — это

Отдельные банковские учреждения, насколько это известно автору, именно так и поступают. Однако вся беда в том, что использование зарубежных финансовых учреждений, действующих с целью ведения операций на рынках капитала, ограничивается только лишь управлением денежными ресурсами, тем или иным способом оказавшихся за рубежом. В основном, круг операций ограничивается вложениями в ценные бумаги. Следует признать, что это значительно более лучший вариант, нежели оставлять их просто на банковских счетах или доверять инвестиционным менеджерам, чье преимущество заключается лишь в том, что они живут и работают за границей.

Нет никакого сомнения в том, что создание хедж-фонда при условии формирования его структуры как полноценного предприятия — очень перспективное направление, особенно когда оно вписывается в общий контекст бизнеса. С учетом того, что современное многообразие финансовых инструментов, обращающихся на рынке, требует значительных усилий в случае необходимости синхронного проведения операций, это — просто необходимый элемент современной практики финансового менеджмента. Кроме того, именно хедж-фонд, как организация, имеющая большую свободу в выборе принципов управления, способен с наилучшим качеством решать задачи в области финансовой инженерии, которая является в современных условиях движущей силой на рынке предложения услуг в области управления активами и обязательствами.

Стратегии хедж-фондов отличаются разительно – многие, но не все, хеджируют против спадов деловой активности, что особенно важно сегодня на перегретых волатильных рынках акций.

Основная цель большинства хедж-фондов состоит в том, чтобы снизить волатильность и риск, сохраняя капитал и обеспечивая положительные доходы при всех условиях и вариантах развития рынка.

В настоящее время размер активов под управлением хедж-фондов колеблется около отметки $2 триллиона (специфические особенности имеют тенденцию быть скрытыми, как и многие другие данные, окружающие хедж-фонды). Это совсем маленькое число, если сравнивать с тем, что к концу прошлого года капитализация одних только открыто торгуемых рынков акций в мире составила $54,57 триллиона. Теоретически, существует много пространства для хедж-фондов, чтобы отхватить еще больше активов, возможно откусив кусок пирога у взаимных фондов, у которых в конце прошлого года в активах было приблизительно $13,3 триллионов (не включая ETF (Exchange Traded Fund, торгуемые на бирже Доллар США-Канадский доллар)).

Тем не менее, дни SAC Capital и фондов такого типа, вероятно, сочтены, и не только потому, что у команды агрессивных следователей из Комиссии по ценным бумагам и биржам (Securities and Exchange Commission, SEC) и федеральных обвинителей они находятся в поле зрения. Обвинительный акт против SAC Capital, одного из самых больших и известных хедж-фондов, ссылается на модель инсайдерской торговли, «которая была значительной, всеобъемлющей и по своему масштабу не имела прецедентов в индустрии хедж-фондов». Если это правда, то может быть только потому, что сам SAC Capital был больше и агрессивнее многих своих конкурентов. Настоящая проблема заключается в том, что природа самих хедж-фондов, и в особенности тех фондов, чьи управляющие и трейдеры для генерирования торговой профита используют ту же самую лонг/шорт стратегию, что и SAC Capital, полагаясь на успех инвестиций, купленных в лонг, и идей продажи в шорт.

Все сводится к погоне за альфой. Альфа – нечто неуловимое, что так же трудно заполучить, если вы инвестор, как прилепить желе к стене. По существу это прибыль, которую вы получаете в результате умения инвестора распознавать какие акции (или другие ценные бумаги) вырастут в цене, а какие отстанут от рынка, подгадать время покупки и продажи тех ценных бумаг, чтобы лучше всего ухватить ту прибыль, которая появится в будущем.

Альфа – мера навыков и здравого смысла менеджера; его способность выполнить точное исследование, раскопать неэффективность рынка и занять основанные на них выгодные позиции. Но из-за отсутствия функционирующего хрустального шара, почти никто не может надежно показывать большое значение альфы на постоянной основе. Была причина, по которой восхваляли Билла Миллера (Bill Miller) из Legg Mason, когда его взаимному фонду удавалось выигрывать у S&P 500 в течение поразительных 15 лет подряд. Когда череда побед Миллера, наконец, закончилась, оказалось, что у его ближайших конкурентов были записи только за семь или восемь лет.

Но Билл Миллер даже и не гнался за альфой, он просто пытался обгнать рынок. И при этом он не был хедж-фондом: инвесторы в его взаимном фонде платили процент или два посредством комиссии. А SAC Capital напротив требовал от своих инвесторов комиссию за управление 3% – и уходил с половиной профита. Заметьте, что он зарабатывал, постоянно обгоняя более широкий рынок, начиная с момента его образования больше 20 лет назад (хотя убытки 2008 года откусили большой кусок средней профита инвесторов SAC Capital). В случае SAC Capital возникает вопрос: что же делали компания, управляющие и трейдеры, чтобы получить такой долгосрочный результат?

Видите ли, хедж-фонды являются не тем, чем они раньше были. Согласно смыслу, заключенному в их названии, первоначальные хедж-фонды предлагали инвесторам хеджирование риска против поведения общего рынка. Добавление возможности продать акции в шорт или поставить на то, что их цена упадет, предоставляет инвесторам шанс привести их доходность к риску.

Прекрасная идея, и некоторое время она очень хорошо работала на практике. Но где-то по пути инвесторы забыли, что пытались использовать ее для хеджирования риска или работы с альтернативным классом активов. Роджер Ибботсон (Roger Ibbotson), опытный эксперт по рынку и преподаватель финансов в Йельском университете, вычислил, что в среднем с 1995 до 2012 года, 8400 изученных им хедж-фондов сгенерировали 2,5 процента той неуловимой штуки – альфы – или профита, которая не могла быть объяснена действиями рынка акций, а только умениями управляющего.

Как бы то ни было, успех индустрии, возможно, стал ее гибелью. Поскольку прибыль лучших и самых умных управляющих хедж-фондами взлетела, большее количество инвесторов захотело быть в доле. В наши дни институциональные инвесторы, такие как пенсионные фонды, которые отчаянно нуждаются в способе повысить свою прибыль и закрыть разрывы в финансировании, вызывают большой рост активов. Недавний опрос Deutsche bank показал, что 70% пенсионных фондов увеличили вложения в хедж-фонды в 2012 году. По какой-то причине 79% инвесторов в те пенсионные фонды надеются, что USD-CAD заработают 5-10% на своих ставках на хедж-фонды, несмотря на то, что HFRI (Fund Weighted Composite index, Взвешенный составной индекс фондов) (один из тех, которые пытаются отслеживать пульс индустрии хедж-фондов) за первое полугодие вырос лишь на 3,55%.

Тем временем за тот же самый период S&P 500 вырос на 13,24%. А в 2012 году? Составной индекс HFRI вырос на 6,36%; S&P 500 – на 11,68%. Учитывая, что некоторые USD/CAD – SAC Capital среди них – достигали успеха намного большего, чем тот индекс и S&P 500, цифры учитывают много отстающих фондов. Отстающих, которым инвесторы платят большие комиссионные за управление средствами (2% — стандарт для отрасли), и обычно 20% от любой профита.

Проблема не в теории, а в размере рынка. С тысячами хедж-фондов и таким небольшим количеством альфы, которую можно найти, мало где можно развернуться. И таким образом, не удивительно, что долго ходили слухи о SAC Capital, который полагается на намеки инсайдеров и другие виды пограничной или фактически незаконной деятельности, чтобы обрести информационное преимущество. Такая информация, которая может дать управляющему временное преимущество – и сгенерировать альфу – редко встречается, в первую очередь, и благодаря новым правилам о раскрытии информации, ее труднее получить.

Неудивительно что, как утверждается в судебном иске правительства, SAC Capital старался нанимать управляющих и трейдеров, которые могли показать, что у них есть полезные контакты для получения важных сведений (один из кандидатов делил дом в Хамптоне с финансовым директором из Fortune 500), или в процессе найма подчеркивалось, что в обязанности новичка входило предоставление Стиву Коэну (Steve Cohen) ряда «очень убедительных» идей. Коэн и SAC Capital получали прибыль благодаря тем идеям, будто бы закрывая глаза на то, как они, возможно, были получены. Сам Коэн не упоминается в обвинительном акте, хотя SEC принял отдельные меры, чтобы он не мог контролировать своих сотрудников.

Многие люди, чья работа заключается в проверке благонадежности хедж-фондов, много лет опасались этого сценария, советуя некоторым своим институциональным клиентам перед инвестированием задавать неприятные вопросы. Существует причина, по которой инсайдерами SAC Capital всегда объясняется большинство активов под управлением: это не только потому, что те инсайдеры хотели оставлять всю прибыль себе, а потому, что, по крайней мере, некоторые посторонние люди, которых SAC Capital был бы счастлив принять в свои ряды, решили остаться в стороне или начали задавать слишком много неудобных вопросов, и им было сказано, что инвестировать они не смогут. Тень Берни Мэдоффа (Bernie Madoff)…

Все сводится к тому, что слишком большое количество капитала гоняется за слишком маленьким количеством идей. Обвинения в торговых операциях с использованием инсайда, доказаны они ли нет, могут привести к закрытию SAC Capital как организации. Возможно, Коэн закроет двери и превратит компанию в менее-регулируемое частное товарищество или что-то вроде семейного бизнеса, или что многие внешние инвесторы заберут свой капитал, но конечный результат будет тем же.

Главный вопрос – что это значит для самой индустрии хедж-фондов, сотрясаемой в течение последних нескольких лет обвинениями в торговых операциях с использованием инсайда? Может ли бизнес при его текущем размере генерировать достаточно альфы, чтобы оправдывать щедрые комиссионные, не перегибая палку? Какой правильный размер индустрии хедж-фондов? Разумно ли ожидать лучшего соблюдения условий и лучших систем управления рисками, если они съедают прибыль хедж-фонда? Это вопросы, которые необходимо обсуждать, как раз когда заголовки пестрят новостями о специфических проблемах SAC Capital.

Особенности хедж-фондов

Хедж-фонды используют множество финансовых инструментов, чтобы снизить риск, улучшить доходы и минимизировать корреляцию с рынками акций и рынками облигаций. Многие хедж-фонды гибки в своих инвестиционных возможностях (могут использовать короткую продажу акций, левередж, деривативы, такие как опционы пут и колл, фьючерсные контракты и т.д.).

Хедж-фонды разительно отличаются с точки зрения доходности инвестиций, волатильности и риска. Однако большинство стратегии хедж-фондов направлени на хеджирование риска против спадов деловой активности на рынках.

Многие хедж-фонды способны обеспечить стабильные доходы, которые не коррелируют с динамикой развития рынков.

Много хедж-фонды ставят перед собой цель обеспечения стабильных доходов и сохранение капитала, а нерост величины доходов.

Большинством хедж-фондов управляют опытные инвестиционные профессионалы.

Пенсионные фонды, эндаументы, страховые компании, частные банки, крупные частные инвесторы и богатые семьи инвестируют в хедж-фонды, чтобы минимизировать полную волатильность своего инвестиционного портфеля и улучшить свои доходы.

Большинство менеджеров хедж-фонда являются специалистами узкого профиля и торгуют только в сфере своей компетенции, где они имееют конкурентные преимущества.

В значительной степени хедж-фонды получают доходы за счет политики стимулирования труда своих менеджеров, повышая его про

investments.academic.ru

Что такое хедж-фонд | Хедж-фонды | Академия

По сути, хедж-фонд — причудливое название инвестиционного партнерства. Его участники — управляющий фонда (генеральный партнер) и инвесторы (партнеры с ограниченной ответственностью). Ограниченные партнеры вкладывают в фонд свои деньги, а генеральный управляет ими в соответствии с избранной стратегией. Цель фонда — максимизировать прибыли и устранить риски, поэтому его название образовано от слова «хеджировать». Пожалуй, на этом сходство с другими фондами, например, паевыми, заканчивается.

Название «хедж-фонд» закрепилось за этими структурами, поскольку они стремятся заработать как на росте, так и на падении рынков. Управляющие хедж-фондов одновременно занимают длинные и короткие позиции по акциям и другим активам (короткие позиции позволяют зарабатывать на снижении цен).

Есть и другие отличительные особенности хедж-фондов. Они являются частными инвестиционными партнерствами, предназначенными исключительно для богатых вкладчиков, и могут делать с их деньгами все, что пожелают в рамках заранее сформулированной стратегии. Подобный широкий простор может показаться рискованным — временами он таким и бывает. Некоторые из наиболее нашумевших скандалов в финансовой отрасли произошли с участием хедж-фондов. С другой стороны, высокая гибкость привлекает в хедж-фонды наиболее талантливых финансовых управляющих, демонстрирующих впечатляющие долгосрочные результаты.

Деятельность хедж-фонда — вымышленный пример

Чтобы лучше понять работу хедж-фондов и причину их популярности у инвесторов и управляющих, давайте создадим вымышленный фонд и проследим за его деятельностью в течение одного года. Назовем его, скажем, Value Opportunities Fund. В операционном соглашении — правовом документе, регулирующем деятельность фонда, — сказано, что управляющий получает 25% от дохода, превышающего 5% в год. Кроме того, инвестировать можно в любые активы.

Проспектом фонда заинтересовались 10 инвесторов, каждый вложил по 10 млн долларов. Таким образом, активы составляют 100 млн долларов. Все вкладчики подписали инвестиционный договор, похожий на форму для открытия счета, и выслали чеки напрямую брокеру фонда или его администратору. Администратор отразил их вложения в балансе фонда, а затем перенаправил брокеру. Обычно в роли администратора выступает бухгалтерская фирма. Теперь наш фонд открыт и готов к работе. Управляющий находит привлекательную возможность, звонит брокеру и отдает ему распоряжение вложить в нее все 100 млн.

Год прошел, и активы фонда выросли на 40%, до 140 млн долларов. Теперь, согласно действующему договору, первые 5% принадлежат инвесторам, а весь доход, превышающий эту сумму, распределяется в пропорции 25% на 75% между управляющим и инвесторами. Таким образом, из 40 млн, полученных по итогам года, будут вычтены 2 млн (5%), а оставшаяся сумма в 38 млн будет поделена между управляющим и инвесторами. Эти 5% называются «пороговой доходностью», поскольку управляющий, чтобы хорошо заработать, сначала должен ее превысить.

Исходя из результатов года и соглашения с инвесторами, управляющий получил 9,5 млн долларов. Инвесторы в общей сложности заработали 30,5 млн. Как видите, работа с хедж-фондом может быть очень прибыльным занятием. Если бы его активы составляли 1 млрд долларов, менеджер заработал бы 95 млн, инвесторы — 305 млн.

Конечно, зачастую управляющих критикуют за столь высокие компенсации. Однако люди, порицающие их (часто к этому прикладывают руку СМИ), забывают, что инвесторы тоже получили приличный куш. Когда вы слышали, чтобы инвестор успешного хедж-фонда жаловался на слишком высокий гонорар управляющего?

У хедж-фондов есть ряд преимуществ по сравнению с традиционными инвестиционными фондами. Среди них:

Конечно, не обошлось и без рисков:

ru.ihodl.com

Хедж фонды. Как создать свой хедж фонд и сколько нужно для этого денег ?

За последний месяц больше всего я изучал хедж фонды. Я прочитал уйму статей про хедж фонды, но не прочитал ни одной книги, так как не нашел ту самую книгу про хедж фонды, подробно описывающую процесс создания и управления на русском (если кто знает, напишите). Когда начинаешь изучать весь этот огромный мир, кажется, что хедж фонды это что-то недосягаемое, что только какие-то гениальные финансисты и люди 10-летиями работающие на Уолл-стрит могут создать и управлять хедж фондами. Однако, все больше углубляясь, понимаешь, что все это миф, созданный самим Уолл-стрит. Безусловно, создать хедж фонд и грамотно им управлять это нелегко и даже сложно, но это не невероятно. Я сравниваю создание хедж фонда с созданием бизнеса. Ведь бизнес тоже надо создать и надо еще этим бизнесом грамотно управлять. Так же как и в бизнесе у управляющего должна быть какая-то стратегия, идея, план по которому он должен создать и управлять фондом. В этой статье я попробую рассказать о процессе создания хедж фонда так глубоко, как смогу.

Представим, что вы недавно окончили институт на финансиста, пять лет работали в инвестиционной компании, параллельно торгуя на бирже, накопили некоторую сумму (допустим 100000$) и решили, что вам надо открыть свой фонд. Вы составили план и стратегию инвестирования и начали изучать хедж фонды. Вы поняли, что в России создать хедж фонд и найти инвесторов намного сложнее, чем например в США. Вы решаете, уехать в Нью-Йорк. Вы тратите 500$ на визу и билеты, получаете бизнес визу и уезжаете в Нью-Йорк. В неделю вы там тратите на все примерно 1000$ в среднем. За год это будет стоить примерно 40000$. Вам остается где-то 60000$ на создание фонда. За неделю вы полностью обустроились и теперь готовы начинать. Вы начинаете с маленького, но не менее важного. Вы придумываете название своего фонда, чтобы вы могли официально заполнять документы. Также вы ищете регистратора, который вам поможет. Вы находите крупную консалтинговую компанию, имеющую опыт по регистрации фондов в различных территориальных юрисдикциях. В среднем оплата агентских услуг по регистрации фонда составляет 1150$, поскольку мы сотрудничаем с крупной компанией, то пусть оплата будет в размере 2000$. Оплата пошлин и сборов по регистрации – 350-500$, а лицензирование фонда – 1000$. Вы вместе с вашим регистром приходите к выводу, что Каймановы острова будут вашей офшорной страной, так как это самое популярное место для регистрации фондов, страна достаточно надежна, там богатый опыт в данной сфере, упрощены многие процедуры и малое налогообложение. Далее вам нужно зарегистрировать управляющую компанию. Здесь есть 2 пути: либо регистрировать свою управляющую компанию (возможно в качестве управляющего взять и отдельного профессионального трейдера), либо нанять ее. В первом случае вам это обойдется примерно в 10-15тыс.$ разово. Во втором – вы будете платить оговоренный заранее процент от прибыли своего фонда (обычно от 20 до 30%) постоянно. Но поскольку вы составили стратегию и план инвестирования и вам самим интересно управлять фондом, то вы выбираете 1-ый способ и создаете компанию с ограниченной ответственностью. Следующий ваш шаг – это поиск банка кастодиана (гаранта). Лучше привлекать крупный банк. Также вы сдаете экзамены по финансам и получаете необходимые бумаги для разрешения управления деньгами инвесторов. Вы получили все необходимые документы, зарегистрировали фонд. Теперь вам нужно найти инвесторов. Вы нанимаете специалистов с общественной деятельностью, маркетологов (посчитаем минус 5000$). Они находят 10 инвесторов (обязательно аккредитованных), вы с ними встречаетесь и допустим убеждаете 7 из них вложить в ваш фонд. И ваш капитал составляет небольшую для хедж фондов сумму в 100 млн.$. Вы арендуете офис на Уолл-стрит, за первый месяц сами платите за офис (минус 20000$) и ищете персонал. Вам нужен качественный юрист и администратор, который обязан определять чистую стоимость активов на определенную дату (чем крупнее фонд, тем чаще это происходит: ежедневно, еженедельно или ежемесячно). Независимого аудитора выберут на совете директоров. Также вы находите несколько хороших трейдеров, инвестиционных консультантов и аналитиков. Вы выбираете надежного брокера со всеми необходимыми лицензиями, открываете брокерские счета (пакет документов и услуги по заверению) – 3000$. Вы также платите дополнительные пакеты документов по фонду с апостилем – 5800$. В итоге ваш фонд готов и вы начинаете зарабатывать миллионы, а то и миллиарды долларов. Если все посчитать, то выйдет, что 60000$ достаточно для создания хедж фонда и нет необходимости быть миллионером.

Я попытался подробно описать процесс создания хедж фонда. Некоторая информация была взята из статей. Если я что-то написал неправильно (я тоже могу ошибаться) или вы не согласны, то пишите в комментариях и мы постараемся все исправить. Больше информации вы найдете здесь https://vk.com/ssinvestment

smart-lab.ru

Мозговой штурм. Почему хедж-фонды зарабатывают больше остальных | Финансы и инвестиции

Эти фонды интересны прежде всего своим соотношением риска и доходности. К примеру, один из крупных и авторитетных алгоритмических фондов — Two Sigma Spectrum — за три года показал такую же доходность, что и фондовый индекс S&P 500, но с гораздо меньшим риском. В то время как американский индекс был крайне волатилен в некоторые периоды, доходность хедж-фонда не просто «держала удар», но и росла. Если посмотреть на график с 2005 года — момента создания фонда, то можно увидеть, что стратегия Two Sigma Spectrum значительно обгоняет индикатор S&P 500.

Доходность хедж-фонда Paloma Partners, который работает с 1985 года, опережает показатель индекс S&P 500 на 1245%. Фонд Millennium Partners с 1998 года обошел американский индикатор на 815%, причем максимальное снижение за всю историю фонда составило всего 7,4%. А хедж-фонд D.E. Shaw Valence c 1999 года заработал 1261%, в то время как S&P 500 с учетом дивидендов вырос всего на 121%.

Это объясняет, почему хедж-фонды так популярны среди институциональных инвесторов, которым важна стабильная положительная доходность на долгосрочном периоде. Это фонды не просто обгоняют индекс, но и показывают чрезвычайно высокий результат на волатильном рынке. Например, во время краха доткомов начала нулевых и ипотечного кризиса 2008 года хедж-фонд Winton Futures показал доходность в 40% и 21% соответственно.

«Кванты» у руля

Семь из десяти лидеров этой отрасли с активами под управлением в $400 млрд — это алгоритмические фонды. Способность машин обрабатывать огромные массивы информации с фантастической скоростью привела к тому, что портфельные управляющие уже не могут конкурировать с ними.

Во главе каждого крупного фонда стоят невероятные люди. Например, хедж-фонд Two Sigma создали Дэвид Сигэл и Джон Овердек. До этого они работали в D.E. Shaw, где в то же время трудился и Джефф Безос — глава и основатель Amazon.com. Собственно, компанию Amazon Безос создавал вместе с Джоном Овердеком — тот был его правой рукой и впоследствие стал вице-президентом корпорации.

Стоит также отметить и самого создателя фонда D.E. Shaw — Дэвида Эллиота Шоу. Он получил образование компьютерного инженера, а в 1996 года журнал Fortune признал его «квантовым королем» в индустрии хедж-фондов. При этом Шоу не бросил свою научную деятельность и после 2001 года начал посвящать все больше свободного времени вычислительной биохимии.

Отделы кадров алгоритмических фондов уже давно конкурируют не с Уолл-Стрит, а с Силиконовой долиной — Google, Amazon и прочими технологическими компаниями. 80% сотрудников современных хедж-фондов — это математики и программисты. Там есть и портфельные управляющие, но они отличаются от классических финансистов. У них скорее математический бэкграунд, и в большинстве случаев они умеют программировать самостоятельно.

Эти люди разрабатывают стратегии и модели, экспериментируют, работают с большими массивами информации. Число стратегий Two Sigma достигает нескольких тысяч. Среди них есть как долгосрочные, так и те, которые живут несколько секунд. Есть стратегии, что основаны на фундаментальных данных, а есть те, которые ловят незначительные технические отклонения рынка.

Алгоритмические стратегии более эффективны. Человек может хорошо управлять портфелем из 40-50 бумаг. Безусловно, у каждого управляющего есть свой подход и своя система, согласно которой он анализирует факты и принимает решения, оценивает фундаментальные показатели, смотрит на динамику бумаги с технической точки зрения, общается с представителями компании, читает публичную информацию и так далее.

Практически то же самое делает и алгоритмический фонд, только в большем объеме. Правда, общаться с людьми алгоритм не может, но он обрабатывает любые упоминания компании в СМИ, социальных сетях и документах в десятки тысяч раз эффективнее. При чем это не только текстовые документы, но и голосовые — у многих хедж-фондов есть свои программы распознавания речи. Так, Two Sigma сканирует весь информационный фон на 70 языках.

Есть и более удивительные способы получения информации. Например, с помощью снимков со спутника алгоритмические хедж-фонды могут оценивать клиентскую активность. Раньше, чтобы понять, сколько клиентов ежемесячно приходило в Вest Buy — крупную американскую сеть магазинов бытовой электроники — нужно было стоять около дверей в магазины и считать покупателей. Сейчас информацию можно получить с помощью спутниковой съемки парковок перед гипермаркетами.

Современные технологии позволяют буквально препарировать каждую компанию, чтобы узнать о ней все. Более того, они могут сделать это быстро и в широком масштабе. Система работает 24 часа в сутки во всех регионах, анализирует все, что сказано, озвучено и записано, проверяет, экспериментирует и вырабатывает успешные торговые стратегии. Безусловно, талантливые управляющие могут обойти хедж-фонд в экспертизе, но справиться с таким же объемом информации они просто физически не способны.

Если Google собирает информацию, чтобы продавать эффективную рекламу, то хедж-фонды — чтобы зарабатывать на фондовых рынках.

Секрет эффективности

Одна из главных задач большинства хедж-фондов — нейтрализовать рыночные риски. Как этого можно добиться? Если кратко, то нужно уравновешивать каждую позицию. Если бумага Apple стоит в лонге (на покупку), то Nokia — компания из того же сектора, с похожими характеристиками, но значительно худшими показателями, — будет стоять в шорте (на продажу).

Другой пример — акции General Motors и Ford. Бумаги этих компаний ведут себя очень похоже, и любое серьезное отклонение от привычного спреда может быть сигналом к сделке. В этом случае арбитражный фонд будет продавать General Motors и покупать Ford, потому что, скорее всего, котировки Ford или подтянутся к уровню Gеneral Motors, или стоимость бумаг General Motors обратно спустится к Ford.

Вот другой пример того, как проходит подбор бумаг в портфель Two Sigma. Система оценивает каждую акцию по четырем типам параметров: фундаментальным, техническим, событийным и так называемым alpha capture — уникальным моделям компании. Только если система оценит бумагу достаточно высоко по всем параметрам — она попадает на рассмотрение к «управляющему». Но та же условная акция Apple не попадет в портфель, если в лонге стоят несколько сильных технологических компаний. Хедж-фонд должен обязательно чем-то уравновесить эту позицию.

Именно благодаря такому принципу алгоритмическим хедж-фондам удается держать достаточно ровную доходность и сглаживать ее волатильность. Иными словами, для фонда не важно, куда движется рынок. Падение цены одной бумаги или сектора очень часто будет уравновешено ростом стоимости другой бумаги или сектора.

Пожалуй, лишь один миф развеять не получится — индустрия, действительно, крайне закрыта. Сами хедж-фонды не стремятся к полной прозрачности. Им удобнее работать с крупными и проверенными институциональными клиентами, поэтому попасть, что называется, «с улицы» в хедж-фонд с громким именем невозможно, а через известного инвестиционного представителя — крайне сложно.

www.forbes.ru