Бухгалтер911

Все сайты

РЕКЛАМОДАТЕЛЯМ Регистрация Войти Выход Наверх Вниз| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

|---|---|---|---|---|---|---|

| 1 | ||||||

| 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 23 | 24 | 25 | 26 | 27 | 28 | 29 |

| 30 | 31 |

Январь

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 8 | 9 | 10 | 11 | 12 | |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 | 31 |

Февраль

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

|---|---|---|---|---|---|---|

| 1 | 2 | |||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 10 | 11 | 12 | 13 | 14 | 15 | 16 |

| 17 | 18 | 19 | 20 | 21 | 22 | 23 |

| 24 | 25 | 26 | 27 | 28 | 29 |

14 Января 2020

14. 01.20 01.20 | Фонд соціального страхування | Звіт по заборгованості страхувальника зі сплати страхових коштів до Фонду соціального страхування України |

Календарь бухгалтера в Украине

Сдача отчётности – одна из основных обязанностей бухгалтера предприятия, которое ведет хозяйственную деятельность. Календарь бухгалтера в Украине содержит самую необходимую информацию, а именно, конечные сроки уплаты налогов, вкладов, обязательных платежей. Кроме того, календарь бухгалтера содержит чёткие даты подачи отчётов – статистических, налоговых, финансовых, которые являются обязательными для предприятий, независимо от формы собственности, или системы налогообложения.

Кроме того, календарь бухгалтера содержит чёткие даты подачи отчётов – статистических, налоговых, финансовых, которые являются обязательными для предприятий, независимо от формы собственности, или системы налогообложения.

Сроки сдачи отчётности не стоит откладывать на самый последний день, чтобы избежать лишнего общения с контролирующими органами. Информация, касающаяся всех форм отчётности на 2020, 2021 год, конечные сроки подачи документов, а также все изменения, которые имеются в составе и сроках сдачи отчетности представлены в календаре сдачи отчётности.

Для того, чтоб распечатать текст необходимо авторизоваться или зарегистрироваться

Данная функция доступна толькоавторизованным пользователям

Рискует ли организация, если аудиторское заключение за 2020 год предоставит в ИФНС после 31 марта 2021 года?

Вопрос: Начиная с отчетности за 2019 год, организации, подлежащие обязательному аудиту, должны предоставлять обязательный экземпляр бухгалтерской отчетности вместе с аудиторским заключением не в Росстат, а в налоговый орган (ст. 18 Закона о бухучете N 402-ФЗ). В форме баланса нужно указывать наименование аудиторской организации, её ИНН, ОГРН. При этом срок сдачи годовой бухгалтерской (финансовой) отчетности за 2020 год — 31 марта 2021 года. Чем рискует организация, если аудиторское заключение за 2020 год предоставит в ИФНС после 31 марта 2021 года?

18 Закона о бухучете N 402-ФЗ). В форме баланса нужно указывать наименование аудиторской организации, её ИНН, ОГРН. При этом срок сдачи годовой бухгалтерской (финансовой) отчетности за 2020 год — 31 марта 2021 года. Чем рискует организация, если аудиторское заключение за 2020 год предоставит в ИФНС после 31 марта 2021 года?

Ответ: Аудиторское заключение может быть представлено после сдачи бухгалтерской отчетности, если на момент представления отчетности проверка еще не завершена или срок представления аудиторского заключения еще не наступил. Поясним.

Действительно, заполняя форму баланса организации, необходимо проставить значение в полях формы об обязательном аудите: подлежит ли организация обязательному аудиту (ДА) или не подлежит обязательному аудиту (НЕТ).

Если бухгалтерская отчетность организации подлежит обязательному аудиту, в заголовочной части бухгалтерского баланса раскрываются: наименование аудиторской организации, ИНН и ОГРН.

Если на момент представления обязательного экземпляра отчетности в налоговый орган обязательный аудит еще не завершен и отчетность представляется без аудиторского заключения, то аудиторское заключение можно представить позже: в течение 10 рабочих дней со дня, следующего за датой аудиторского заключения, но не позднее 31 декабря 2021 года. Тем не менее, в представляемой отчетности нужно проставить отметку, что отчетность подлежит обязательному аудиту.

Тем не менее, в представляемой отчетности нужно проставить отметку, что отчетность подлежит обязательному аудиту.

Таким образом, по отчетности за 2020 год организация имеет возможность представить аудиторское заключение позднее 31 марта 2021 года, как и в прошлые отчетные периоды, так как согласно действующему законодательству крайняя дата представления аудиторского заключения в налоговый орган — 31 декабря 2021 г.

Ольга Новикова

Член Палаты налоговых консультантов, DipIFR Russian, руководитель отдела консалтинга, к. э. н.

Тем организациям, кто опасается вопросов от налоговых органов можно подготовиться следующим образом: выбрать аудитора заблаговременно, заключить договор и составить пояснения для налоговых органов о сроках завершения обязательного аудита и представления аудиторского заключения за 2020 год.

См. также:

Цены на аудит организации

Бухгалтерский баланс. Структура бухгалтерского баланс в электронном виде, порядок составления и заполнения, сроки сдачу

Бухгалтерский учет25.09.2020

10088

Автор: Редакция Myfin.byФото: pixabay.com

Бухгалтерский баланс — это один из основных компонентов отчетности любого субъекта хозяйствования, который составляется на основе общих международных норм и представляет собой совокупность данных об активах, обязательствах и собственном капитале. Таким образом, баланс бухгалтерского учета является денежной характеристикой финансового состояния организации на конкретную дату.

Таким образом, баланс бухгалтерского учета является денежной характеристикой финансового состояния организации на конкретную дату.

Данные бухгалтерского баланса сгруппированы по структуре, назначению и происхождению, что позволяет оценить состав имущества организации, состояние оборотных средств, динамику дебиторской/кредиторской задолженности.

Виды бухгалтерских балансов

По времени формирования выделяют:

- Вступительный баланс, который составляется в момент возникновения организации;

- Начальный – отражает положение предприятия по итогам работы в течение прошедшего года;

- Промежуточный – составляется ежеквартально для проверки состояния организации;

- Заключительный – формируется при прекращении деятельности (составляет ликвидационная комиссия).

По полноте информации баланс может быть на общим, содержащим сведения обо всей организации, или частным – с информацией по отдельному подразделению/филиалу.

Структура бухгалтерского баланса

Статьи баланса делят на две группы: актив и пассив. В активе отражается имущество предприятия, сгруппированное по составу и расположению (т.е. где и для чего оно размещено). В этой связи выделяют оборотные и внеоборотные активы.

В активе отражается имущество предприятия, сгруппированное по составу и расположению (т.е. где и для чего оно размещено). В этой связи выделяют оборотные и внеоборотные активы.

Пассив баланса бухгалтерского учета содержит информацию о том же имуществе, но распределенном в зависимости от источника формирования (т.е. от кого и в каком размере получено). Здесь выделяют 3 статьи: 1. капитал и резервы, 2. долгосрочные и 3. краткосрочные обязательства.

Поскольку имущество, описанное в активе и пассиве баланса, является одним и тем же, обязательным является равенство левого и правого разделов. Стоит также отметить, что нумерация статей является сквозной и проходит через все разделы.

Порядок составления баланса бухгалтерского учета

Структура бухгалтерского баланса, названия всех разделов, а также порядок заполнения являются стандартными и определяются Постановлением Министерства финансов Республики Беларусь. Все изменения в составе имущества предприятия, а, соответственно, и заполнение баланса происходит под влиянием хозяйственных операций, которые подразделяют на 4 типа:

- Операции, влияющие на актив (одна статья увеличивается, вторая пропорционально уменьшается) и не меняющие итог баланса;

- Процессы, аналогично происходящие внутри пассива и также не меняющие общий итог бухгалтерского баланса;

- Действия, одновременно увеличивающие оба раздела баланса на одинаковую величину, т.

о. итог баланса увеличивается, но тождественность сохраняется;

о. итог баланса увеличивается, но тождественность сохраняется; - Операции, уменьшающие актив и пассив на одну и ту же сумму.

Таким образом, можно заключить, что в зависимости от происходящих с имуществом процессов сальдо дебета (актива) и кредита (пассива) бухгалтерского баланса может увеличиваться, уменьшаться или оставаться неизменным. В то время как равенство разделов должно быть постоянным.

Завершающим этапом формирования бухгалтерского баланса является составление пояснительной записки. Единая форма этого документа отсутствует, но в нем организация должна предоставить подробную информацию по изменению основных статей баланса.

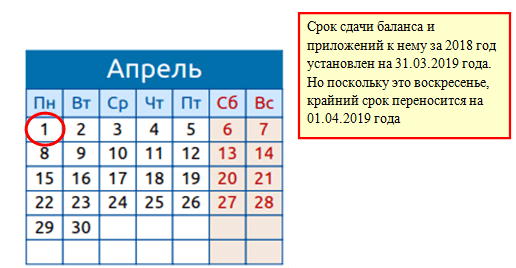

Сроки сдачи и порядок предоставления бухгалтерского баланса

В соответствии с Налоговым кодексом Республики Беларусь субъекты хозяйствования обязаны предоставлять все годовые бухгалтерские документы (в том числе баланс бухгалтерского учета) в свою региональную налоговую инспекцию не позднее 31 марта следующего за отчетным года.

С 1 января 2016 года вступила в силу новая редакция статьи 22 Налогового кодекса, в соответствии с которой отдельные организаций (а именно, предприятия, чья среднесписочная численность превышает 50 человек, а также плательщики налога на добавленную стоимость) обязаны предоставлять бухгалтерский баланс в электронном виде. С 1 июля 2016 года к ним присоединяться и организации с численностью более 15 человек.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Календарь главного бухгалтера | BUXGALTER.UZ

Календарь главного бухгалтера

Дата публикации 27.04.2021

В мае будет жарко… Кроме уплаты налогов за апрель 2021 года, авансовых платежей по налогам за май и плановой налоговой отчетности, многим предстоит корректировка налоговых расчетов за прошлые периоды из-за

отрицательных корректировочных счетов-фактур или всплывших 29–30 апреля «забытых» ЭСФ. Вам в помощь в базе buxgalter PRO есть рекомендации от Минфина и «Нормы», обновленные с учетом новых форм 2021 года, которые помогут пересдать расчеты: …

Вам в помощь в базе buxgalter PRO есть рекомендации от Минфина и «Нормы», обновленные с учетом новых форм 2021 года, которые помогут пересдать расчеты: …

Дата публикации 24.03.2021

Апрель – итоговый месяц по налоговой, а для кого-то – и по финансовой отчетности за I квартал 2021 года. Значит, опять запасаемся «успокоительным» и настраиваемся только на положительный результат – на отсутствие сюрпризов в части работы соответствующих сервисов. Buxgalter.uz напоминает: …

Дата публикации 23.02.2021

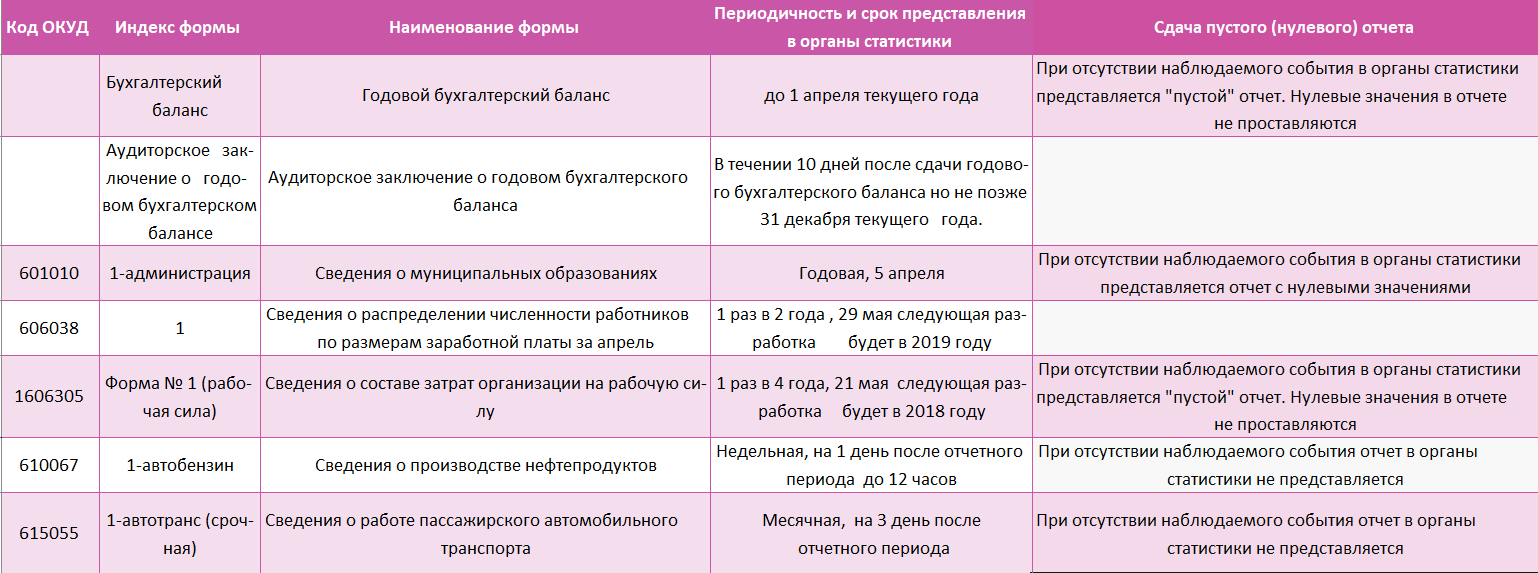

Управление статистики г. Ташкента напомнило предпринимателям о крайних датах. Малые предприятия и микрофирмы должны представить годовой статотчет по форме 1-kb shakli не позднее 26 февраля. Для предприятий с иностранными инвестициями и участием иностранного капитала крайняя дата – 25 марта. …

Малые предприятия и микрофирмы должны представить годовой статотчет по форме 1-kb shakli не позднее 26 февраля. Для предприятий с иностранными инвестициями и участием иностранного капитала крайняя дата – 25 марта. …

Дата публикации 23.02.2021

У кого-то весна, солнышко, цветочки, а у бухгалтера – очередной план боевых действий. Какие и когда сдать отчеты и уплатить налоги, подскажет buxgalter.uz. А в консультациях и рекомендациях–PRO можно найти ответ почти на все законодательно урегулированные вопросы по налогам и отчетности: …

Дата публикации 29.01.2021

Февраль для бухгалтера – итоговый месяц за прошлый год. Нужно отчитаться по налогам и уплатить оставшиеся за 2020 год, представить финансовую и статистическую отчетности. Не говоря уже о подступающих сроках отчетности и уплаты налогов за январь, авансовых платежей за февраль и т.д. и т.п.

Buxgalter.uz подготовил расширенный план действий по такому случаю: …

Нужно отчитаться по налогам и уплатить оставшиеся за 2020 год, представить финансовую и статистическую отчетности. Не говоря уже о подступающих сроках отчетности и уплаты налогов за январь, авансовых платежей за февраль и т.д. и т.п.

Buxgalter.uz подготовил расширенный план действий по такому случаю: …

Дата публикации 06.01.2021

Ранее через персональные кабинеты налогоплательщиков Госкомстат разослал извещение о продлении до 7 января сроков сдачи отчета о привлечении и освоении инвестиций согласно форме 1-ID за 2020 год. Buxgalter.uz уточнил некоторые нюансы. …

Дата публикации 31.12.2020

Январь для бухгалтера – месяц непростой. Нужно как можно быстрее сориентироваться в изменениях законодательства на 2021 год, определить план работ исходя из этих изменений, успеть сдать налоговую отчетность, рассчитать и уплатить налоги за декабрь, своевременно сдать Справки по авансовым платежам, уплатить эти платежи за январь, а также многое-многое другое…

Чтобы справиться с этим было легче, предлагаем воспользоваться расширенным планом действий от buxgalter.uz: …

Нужно как можно быстрее сориентироваться в изменениях законодательства на 2021 год, определить план работ исходя из этих изменений, успеть сдать налоговую отчетность, рассчитать и уплатить налоги за декабрь, своевременно сдать Справки по авансовым платежам, уплатить эти платежи за январь, а также многое-многое другое…

Чтобы справиться с этим было легче, предлагаем воспользоваться расширенным планом действий от buxgalter.uz: …

Дата публикации 24.11.2020

В декабре – отчитываемся за ноябрь, уплачиваем положенные налоги, «подчищаем хвосты» в преддверии годовой отчетности, решаем другие неотложные вопросы. …

Дата публикации 26. 10.2020

10.2020

Какие у нас планы на ноябрь в этом году? Во-первых, – беречь себя, высыпаться, больше двигаться, не нервничать и пить витамины, чтобы укрепить иммунитет. Во-вторых, благополучно отчитаться за октябрь и уплатить налоги – вовремя и ровно столько, сколько положено. Итак… …

Дата публикации 21.09.2020

Приближается октябрь, и снова нужно отчитываться и платить налоги… Buxgalter.uz напоминает: …

Дата публикации 24.08.2020

С 5 по 25 сентября 2020 года бухгалтеру нужно представить налоговую отчетность и уплатить налоги за август, а также авансовые платежи за сентябрь. Buxgalter.uz напоминает: …

Buxgalter.uz напоминает: …

Дата публикации 23.07.2020

Такая у бухгалтера веселая жизнь: не успел он отдохнуть от очень непростого отчетного периода за II квартал, как уже приближается август, и снова нужно отчитываться и платить. Buxgalter.uz, как всегда, напоминает о важных датах: …

Дата публикации 24.06.2020

На носу – июль, середина лета, отчеты за II квартал, уплата налогов и авансовых платежей, расчет зарплаты для дружно сидящих по домам сотрудников, скорее всего, уточненка по НДС и прочие приятные хлопоты. Воспользуйтесь подсказками buxgalter. uz , чтобы ничего не забыть в суматохе. …

uz , чтобы ничего не забыть в суматохе. …

Дата публикации 11.06.2020

Крайний срок сдачи отчета – до 20 июня (ч.ч. 1 и 2 ст. 273 НК). Всем также известно, что чем ближе финишная прямая, тем сложнее сдавать отчеты из-за загруженности системы. Однако сдать Расчет НДС прямо сегодня смогут далеко не все: новая форма Расчета НДС (10006_14) требует доработки и инструкций по ее заполнению от Налогового комитета. Buxgalter.uz попытался разобраться в проблеме и направил вопросы ГНК. …

Дата публикации 25.05.2020

С 5 по 25 июня 2020 года нужно представить налоговую отчетность и произвести уплату налогов за май, а также авансовых платежей за июнь 2020 года. Подробный чек-лист для вас подготовила эксперт buxgalter.uz Татьяна ЛЫМАРЕВА: …

Подробный чек-лист для вас подготовила эксперт buxgalter.uz Татьяна ЛЫМАРЕВА: …

Дата публикации 18.05.2020

Напоминаем уважаемым бухгалтерам об отчетных датах: …

Дата публикации 07.05.2020

Напоминаем нашим уважаемым бухгалтерам об отчетных датах: …

Дата публикации 27.04.2020

Только-только бухгалтеры отчитались за I квартал 2020 года, а уже приближается май и снова нужно составлять отчеты за апрель и уплачивать налоги. Воспользуйтесь подсказками buxgalter.uz, чтобы ничего не упустить из виду. …

Воспользуйтесь подсказками buxgalter.uz, чтобы ничего не упустить из виду. …

Дата публикации 18.04.2020

Buxgalter.uz напоминает уважаемым бухгалтерам об отчетных датах: …

Дата публикации 13.04.2020

До 15 апреля сдайте расчеты ИНПС и налога с оборота Напоминаем нашим уважаемым бухгалтерам об отчетных датах: …

В какой срок проводится обязательный аудит ? Продолжительность аудита

Дата публикации: 20.01.2021 00:00

Обязательный аудит проводится по годовой бухгалтерской (финансовой) отчетности. Т.е. за период с 1 января по 31 декабря отчетного года включительно. С отчетности за 2020 год аудиторское заключение о бухгалтерской отчетности должно быть представлено в ГИР БО, который ведет налоговая служба.

Т.е. за период с 1 января по 31 декабря отчетного года включительно. С отчетности за 2020 год аудиторское заключение о бухгалтерской отчетности должно быть представлено в ГИР БО, который ведет налоговая служба.

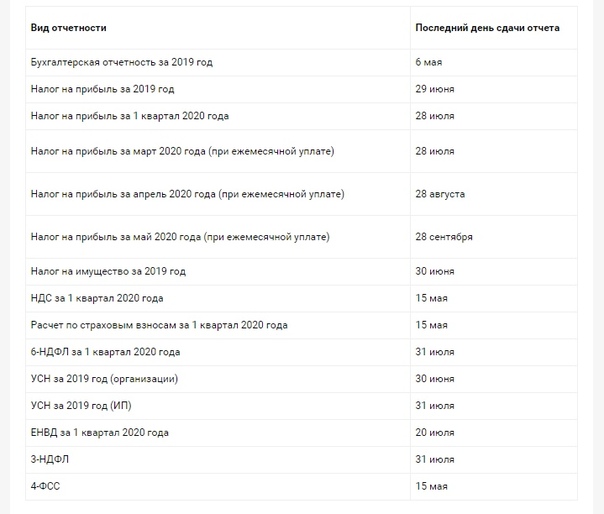

При этом, ООО рекомендуется представить аудиторское заключение в ИФНС не позднее 15 мая, а ОА для того, что бы аудиторское заключение было размещено в ГИР БО не позднее 15 июля. Напомним, что за 2019 год срок сдачи годового бухгалтерского баланса в ИФНС перенесен на 6 мая 2020 года (первый рабочий день всвязи с объявленными нерабочими днями с 30 марта по 30 апреля).

В большинстве случаев, организации должны пройти обязательный аудит до 31 декабря года следующего за отчетным для предствления контрольного экземпляра аудиторского заключения в государственный орган.

Сроки проведения обязательного аудита определяются сторонами договора. В каждом конкретном случае, сроки определяются исходя из объема работ необходимых для уверенного формирования мнения о достоверности отчетности. И зависит от множества факторов (объем документооборота, удаленность компании, оперативность получения ответов, готовность бухгалтерской отчетности и т.д.). Поэтому, срок проверки может быть от 5 до 60 рабочих дней.

И зависит от множества факторов (объем документооборота, удаленность компании, оперативность получения ответов, готовность бухгалтерской отчетности и т.д.). Поэтому, срок проверки может быть от 5 до 60 рабочих дней.

Как правило, организации стараются пройти обязательный аудит до сдачи годовой отчетности в налоговую (за 2020 год до 31 марта 2021 г.).

В этом случае, проверка может проводиться в два этапа и начинаться за 4-5 месяцев до получения аудиторского заключения (за 2020 год срок может быть — с октября 2020 по март 2021 г.).

Но это не означает, что все это время аудиторы будут в вашем офисе. Как правило, в вашем офисе аудиторы выполняют только те процедуры, которые могут быть произведены только на месте (осмотр, наблюдение за проведением инвентаризации, опросы работников, работа с первичными документами и др.). Большую часть аналитической работы аудиторы выполняют на своем рабочем месте.

Если организация небольшая и аудит проходит в один этап, то срок от начала аудита до выдачи аудиторского заключения может быть от 5-ти дней при условии полной готовности отчетности и подтверждающих документов . Но лучше не затягивать до последнего, а начать аудит в начале февраля, так как у вас будет время спокойно внести исправления в случае выявления недочетов и ошибок.

При определении срока, мы учитываем и сроки установленные законодательством для представления отчетности в контролирующие органы и срок, в течении которого должна быть раскрыта информация на федресурсе о проведенном аудите.

Так например, представительства иностранных НКО должны предоставить аудиторское заключение в Минюст до 1 апреля, НКО иностранные агенты представляют аудиторское заключение до 15 апреля. В этом случае, лучше начинать аудит с конца января.

Те кто не спешит с получением аудиторского заключения могут пройти обязательный аудит до конца года, так что бы успеть до 31 декабря предоставить аудиторское заключение в налоговую инспекцию для публикации в ГИР БО. Как правило, в этом случае аудит проходит в «холодный сезон» с мая по октябрь. Организация в этом случае сможет сэкономить на стоимости аудиторских услуг, так как правило в это время аудиторские организация представляют скидки до 30 % от стоимости в «жаркий сезон» (с 1 февраля по 30 апреля).

Как правило, в этом случае аудит проходит в «холодный сезон» с мая по октябрь. Организация в этом случае сможет сэкономить на стоимости аудиторских услуг, так как правило в это время аудиторские организация представляют скидки до 30 % от стоимости в «жаркий сезон» (с 1 февраля по 30 апреля).

Оставьте заявку и свои пожелания о сроках и времени проведения аудита и мы учтем их при планировании.

Не забудьте, что сведения о проведенном обязательном аудите подлежат раскрытию не позднее 3-х рабочих дней с даты получения аудиторского заключения.

Календарь бухгалтера на 2021 год

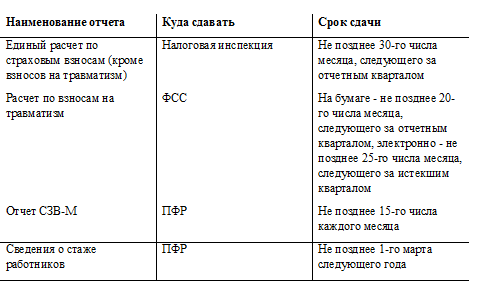

Независимо от объемов деятельности все организации и индивидуальные предприниматели обязаны сдавать налоговые декларации, бухгалтерские отчеты и своевременно платить налоги.

Все сроки по сдаче бухгалтерской отчетности закреплены законодательством. Например, срок сдачи отчетности в социальное страхование определяется законом от 24. 07.1998 года №125-ФЗ. Отчетность в пенсионный фонд сдается в сроки, указанные в законе от 1.04.1996 года №27-ФЗ.

07.1998 года №125-ФЗ. Отчетность в пенсионный фонд сдается в сроки, указанные в законе от 1.04.1996 года №27-ФЗ.

При этом есть ряд случаев, когда сроки сдачи отчетности сдвигаются, к ним относятся:

- Выходные дни;

- Праздничные дни;

- Простой нерабочий непраздничный день.

Поскольку нарушение дедлайнов влечет за собой наложение штрафов, важно четко соблюдать все сроки сдачи отчетности. Помогает в этом бухгалтерский календарь, который составляется с учетом производственного.

Производственный календарь на 2021 год с нормой рабочих часов и списков всех праздничных дней>>>

Календарь бухгалтера разделен на 3 типа платежей и отчетов, а именно:

- Налоговые;

- Бухгалтерские;

- По работникам.

С его помощью можно оценить объемы налоговых платежей за месяц, квартал и год. Также он помогает планировать бюджетные расходы на уплату налогов и взносов.

Открыв таблицу с интересующим вас месяцем, вы увидите перечень отчетов, платежей и сроки их исполнения. Имея такую информацию, вы можете заблаговременно подготавливать и сдавать необходимую документацию.

Имея такую информацию, вы можете заблаговременно подготавливать и сдавать необходимую документацию.

Вести КУДиР (Книга учета доходов и расходов) в электронном виде можно в программе Класс365. Она позволяет в автоматическом режиме сформировать и распечатать КУДиР за любой отчетный период, а Вам лишь останется лишь прошнуровать, заверить и передать проверяющему. Попробовать возможности программы Класс365 можно прямо сейчас>>>

Календарь сдачи бухгалтерской отчетности в 1 квартале 2021 года

| Дата сдачи отчетности | Какая отчетность сдается | Куда сдается | Кто должен сдать |

| 15 января | СЗВ-М, СЗВ-ТД за период с 1.12.2020 по 31.12.2020* | ПФР | Все страхователи |

| 20 января | Единая упрощенная налоговая декларация за 2020 год | ИФНС | Юридические лица, у которых отсутствуют объекты налогообложения, а также обороты по банкам и кассе |

| Декларация по водному налогу за четвертый квартал 2020 года | Все, кто платит водный налог | ||

| Декларация по ЕНВД за четвертый квартал 2020 года | Страхователи, выбравшие системой налогообложения ЕНВД | ||

4-ФСС за 2020 год. Бумажный формат Бумажный формат | ФСС | Все страхователи, которые выбрали бумажный вид отчетности и имеют менее 25 человек в штате | |

| 25 января | Декларация по НДС за четвертый квартал 2020 года | ИФНС | Все, кто платит НДС, а также налоговые агенты |

| 4-ФСС за 2020 год. Электронный формат | ФСС | Все страхователи, имеющие в штате более 25 сотрудников, а также с численностью до 25, но выбравшие электронный вид отчетности | |

| 1 февраля | Расчет страховых взносов за 2020 год | ИФНС | Все страхователи |

| 15 февраля | СЗВ-М, СЗВ-ТД за январь | ПФР | Все страхователи |

| 1 марта | Декларация по налогу на прибыль за январь | ИФНС | Все организации на ОСНО, подающие отчетность каждый месяц |

| Расчет по налогу на прибыль за январь | Налоговые агенты, которые каждый месяц исчисляют авансовые платежи на фактически полученную прибыль | ||

| СЗВ-СТАЖ | ПФР | Все страхователи | |

| 6-НДФЛ за весь 2020 год | ИФНС | Налоговые агенты | |

| 15 марта | СЗВ-М, СЗВ-ТД за февраль | Пенсионный фонд России | Все страхователи |

| 29 марта | Декларации по налогу на прибыль за 2020 год | ИФНС | Организации на ОСНО |

| Декларации по налогу на прибыль за февраль | Организации на ОСНО, подающие отчет каждый месяц | ||

| Налоговый расчет по налогу на прибыль за февраль | Налоговые агенты, которые ежемесячно исчисляют авансовые платежи по фактической прибыли | ||

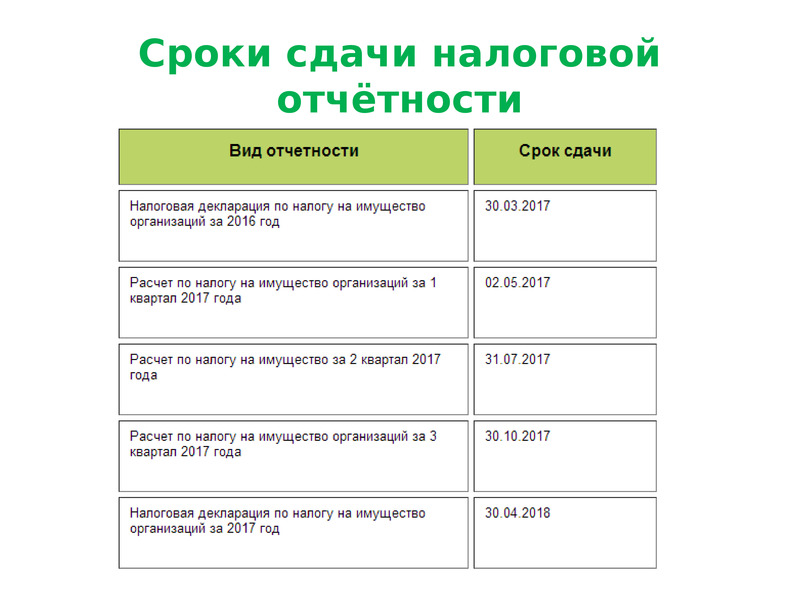

| 30 марта | Декларация по налогу на имущество компании за 2020 год | ИФНС | Организации, имеющие на балансе имущество |

| 31 марта | Бухгалтерская отчетность за 2020 год | ИФНС | Организации, имеющие на балансе имущество |

*Отчет СЗВ-ТД сдается:

- При кадровых переводах – до 15 числа следующего месяца;

- Прием или увольнение сотрудников – в день утверждения кадрового приказа или на следующий рабочий день;

- При отсутствии кадровых мероприятий отчет не сдается.

Такие правила распространяются на весь 2021 год.

Календарь сдачи бухгалтерской отчетности во 2 квартале 2021 года

| Дата сдачи отчетности | Какая отчетность сдается | Куда сдается | Кто должен сдать |

| 15 апреля | Подтверждение вида деятельности за 2020 год | ФСС | Все юрлица и ИП-работодатели |

| СЗВ-М, СЗВ-ТД за март | ПФР | Все страхователи | |

| 20 апреля | Декларация по водному налогу за 1 квартал | ИФНС | Плательщики водного налога |

| Единая упрощенная налоговая декларация за 1 квартал | Юридические лица, у которых отсутствуют объекты налогообложения, а также обороты по банкам и кассе | ||

| 4-ФСС за 1 квартал 2021 года. Бумажный формат | ФСС | Все страхователи, которые выбрали бумажный вид отчетности и имеют менее 25 человек в штате | |

| 26 апреля | Декларация по НДС за 1 квартал | ИФНС | Все, кто платит НДС, а также налоговые агенты |

4-ФСС за 1 квартал 2021 года. Электронный формат Электронный формат | ФСС | Все страхователи, имеющие в штате более 25 сотрудников, а также с численностью до 25, но выбравшие электронный вид отчетности | |

| 28 апреля | Декларация по налогу на прибыль за 1 квартал | ИФНС | Организации на ОСНО |

| Декларация по налогу на прибыль за март | Организации на ОСНО, подающие отчетность каждый месяц | ||

| Налоговый расчет по налогу на прибыль за март или 1 квартал | Налоговые агенты | ||

| 30 апреля | 6-НДФЛ за 1 квартал | ИФНС | Налоговые агенты |

| Расчеты по страховым взносам за 1 квартал | Все работодатели | ||

| Декларация по УСН за 2020 год | Индивидуальные предприниматели на УСН | ||

| 17 мая | СЗВ-М, СЗВ-ТД за апрель | ПФР | Все работодатели |

| 28 мая | Декларация по налогу на прибыль за апрель | ИФНС | Организации на ОСНО, подающие отчет каждый месяц |

| Налоговый расчет по налогу на прибыль за апрель | Налоговые агенты, которые ежемесячно исчисляют авансовые платежи, по фактической прибыли | ||

| 15 июня | СЗВ-М, СЗВ-ТД за май | ПФР | Все работодатели |

| 28 июня | Декларация по налогу на прибыль за май | ИФНС | Организации на ОСНО, подающие отчет каждый месяц |

| Налоговый расчет по налогу на прибыль за май | Налоговые агенты, которые ежемесячно исчисляют авансовые платежи по фактической прибыли |

Календарь сдачи бухгалтерской отчетности в 3 квартале 2021 года

| Дата сдачи отчетности | Какая отчетность сдается | Куда сдается | Кто должен сдать |

| 15 июля | СЗВ-М, СЗВ-ТД за июнь | ПФР | Все страхователи |

| 20 июля | 4-ФСС за первое полугодие 2021 года. Бумажный формат Бумажный формат | ФСС | Все страхователи, которые выбрали бумажный вид отчетности и имеют менее 25 человек в штате |

| Декларация по водному налогу за 2 квартал | ИФНС | Плательщики водного налога | |

| Единая упрощенная налоговая декларация за 2 квартал | Юридические лица, у которых отсутствуют объекты налогообложения, а также обороты по банкам и кассе | ||

| 26 июля | Декларация по НДС за 2 квартал | ИФНС | Все, кто платит НДС, а также налоговые агенты |

| 4-ФСС за первое полугодие 2021 года. Электронный формат | ФСС | Все страхователи, имеющие в штате более 25 сотрудников, а также с численностью до 25, но выбравшие электронный вид отчетности | |

| 28 июля | Декларация по налогу на прибыль за 1 квартал | ИФНС | Организации на ОСНО |

| Декларация по налогу на прибыль за март | Организации на ОСНО, подающие отчетность каждый месяц | ||

| Налоговый расчет по налогу на прибыль за март или 1 квартал | Налоговые агенты | ||

| 30 июля | Расчеты по страховым взносам за полугодие | ИФНС | Все работодатели |

| 2 августа | 6-НДФЛ за полугодие | ИФНС | Налоговые агенты по НДФЛ |

| 16 августа | СЗВ-М, СЗВ-ТД за июль | ПФР | Все работодатели |

| 30 августа | Декларация по налогу на прибыль за июль | ИФНС | Организации, подающие отчет каждый месяц |

| Налоговый расчет по налогу на прибыль за июль | Налоговые агенты по налогу на прибыль | ||

| 15 сентября | СЗВ-М, СЗВ-ТД за август | ИФНС | Все работодатели |

| 28 сентября | Декларация по налогу на прибыль за август | ИФНС | Организации, подающие отчет каждый месяц |

| Налоговый расчет по налогу на прибыль за август | Налоговые агенты по налогу на прибыль |

Календарь сдачи бухгалтерской отчетности в 4 квартале 2021 года

| Дата сдачи отчетности | Какая отчетность сдается | Куда сдается | Кто должен сдать |

| 15 октября | СЗВ-М, СЗВ-ТД за сентябрь | ПФР | Все работодатели |

| 20 октября | Единая упрощенная налоговая декларация за 3 квартал | ИФНС | Юридические лица, у которых отсутствуют объекты налогообложения, а также обороты по банкам и кассе |

| Декларация по водному налогу за 3 квартал | Плательщики водного налога | ||

4-ФСС за 9 месяцев 2021 года. Бумажный формат Бумажный формат | ФСС | Все страхователи, которые выбрали бумажный вид отчетности и имеют менее 25 человек в штате | |

| 25 октября | Декларация по НДС за 3 квартал | ИФНС | Все, кто платит НДС, а также налоговые агенты |

| 4-ФСС за 9 месяцев 2021 года. Электронный формат | ФСС | Все страхователи, имеющие в штате более 25 сотрудников, а также с численностью до 25, но выбравшие электронный вид отчетности | |

| 28 октября | Декларация по налогу на прибыль за сентябрь или девять месяцев | ИФНС | Компании на ОСНО |

| Налоговый расчет по налогу на прибыль за сентябрь или девять месяцев | Организации на ОСНО в отношении доходов и налогов иностранных компаний | ||

| 1 ноября | Расчет по страховым взносам за девять месяцев | ИФНС | Все работодатели |

| 6-НДФЛ за девять месяцев | Налоговые агенты | ||

| 15 ноября | СЗВ-м, СЗВ-ТД за октябрь | ПФР | Все работодатели |

| 29 ноября | Декларация по налогу на прибыль за октябрь | ИФНС | Организации, подающие отчетность каждый месяц |

| Налоговый расчет по налогу на прибыль за октябрь | Налоговые агенты по налогу на прибыль | ||

| 15 декабря | СЗВ-М, СЗВ-ТД за ноябрь | ИФНС | Все страхователи |

| 28 декабря | Декларация по налогу на прибыль за ноябрь | ИФНС | Организации, подающие отчетность каждый месяц |

| Налоговый расчет по налогу на прибыль за ноябрь | Налоговые агенты по налогу на прибыль |

Скачать календарь бухгалтера на 2021 год>>>

Отчетность о финансово-экономическом состоянии товаропроизводителей агропромышленного комплекса

Главная

2021 год

Нормативные документы

2020 год.

Нормативные документы

Методические материалы к отчетности за 2020 год

Программа «1С: Свод отчетов АПК»

2020 год. 9 месяцев.

Нормативные документы

Методические материалы к отчетности за 9 месяцев 2020 года

Программа «1С: Свод отчетов АПК»

2020 год. 1 квартал.

Нормативные документы

Программа «1С: Свод отчетов АПК»

2019 год.

Годовой отчет.

Годовой отчет.Нормативные документы

2019 год. 9 месяцев.

Нормативные документы

Методические материалы к отчетности за 9 месяцев 2019 года

Рекомендации по переходу на новую платформу «1С: Свод отчетов АПК» (8.3)

2019 год. I полугодие.

Нормативные документы

Обновления программы «1С: Свод отчетов АПК»

2019 год. I квартал.

Нормативные документы

2018 год. Годовая отчетность

Нормативные документы

Записи видеоконференций

Методические материалы

Разбивка баланса

Финансовая отчетность компании — баланс, доходы и отчеты о движении денежных средств — являются ключевым источником данных для анализа инвестиционной стоимости ее акций. Инвесторы в акции, как те, кто занимается своими руками, так и те, кто следует руководству профессионала в области инвестиций, не обязательно должны быть аналитическими экспертами для проведения анализа финансовой отчетности. Сегодня существует множество источников независимого исследования акций, в Интернете и в печати, которые могут «вычислить» за вас.Однако, если вы собираетесь стать серьезным инвестором в акции, необходимо базовое понимание основ использования финансовой отчетности. В этой статье мы поможем вам лучше ознакомиться с общей структурой баланса.

Структура баланса

Баланс компании состоит из активов, обязательств и капитала. Активы представляют собой ценные вещи, которыми компания владеет и владеет, или то, что будет получено и может быть объективно измерено.Обязательства — это то, что компания должна другим — кредиторам, поставщикам, налоговым органам, сотрудникам и т. Д. Это обязательства, которые должны быть погашены при определенных условиях и в определенные сроки. Акционерный капитал компании представляет собой нераспределенную прибыль и средства, внесенные ее акционерами, которые принимают неопределенность, связанную с риском владения, в обмен на то, что, как они надеются, будет хорошей окупаемостью их инвестиций.

Взаимосвязь этих статей выражается в фундаментальном уравнении баланса:

Активы = Обязательства + Собственный капитал

Смысл этого уравнения очень важен.Как правило, рост продаж, быстрый или медленный, требует увеличения базы активов — более высоких уровней запасов, дебиторской задолженности и основных средств (заводов, основных средств и оборудования). По мере роста активов компании ее обязательства и / или собственный капитал также имеют тенденцию к росту, чтобы ее финансовое положение оставалось сбалансированным.

То, как активы поддерживаются или финансируются за счет соответствующего роста кредиторской задолженности, долговых обязательств и собственного капитала, многое говорит о финансовом состоянии компании. А пока достаточно сказать, что в зависимости от направления деятельности компании и отраслевых характеристик наличие разумного сочетания обязательств и капитала является признаком финансово здоровой компании.Хотя это может быть чрезмерно упрощенным взглядом на фундаментальное уравнение бухгалтерского учета, инвесторы должны рассматривать гораздо большую стоимость капитала по сравнению с обязательствами как показатель положительного качества инвестиций, поскольку наличие высокого уровня долга может увеличить вероятность того, что бизнес столкнется с финансовыми проблемами. .

Форматы бухгалтерского баланса

Стандартные правила бухгалтерского учета представляют баланс в одном из двух форматов: форма счета (горизонтальное представление) и форма отчета (вертикальное представление).Большинство компаний предпочитают вертикальную форму отчета, которая не соответствует типичному объяснению баланса в инвестиционной литературе как имеющего «две стороны», которые уравновешивают друг друга.

Независимо от формата вверх-вниз или бок о бок, все балансовые отчеты соответствуют представлению, в котором различные записи счета размещаются в пяти разделах:

Активы = Обязательства + Собственный капитал

• Оборотные активы (краткосрочные): статьи, которые могут быть конвертированы в денежные средства в течение одного года

• Внеоборотные активы (долгосрочные): статьи более постоянного характера

В качестве общих активов они =

• Краткосрочные обязательства (краткосрочные -срочный): обязательства со сроком погашения в течение одного года

• Долгосрочные обязательства (долгосрочные): обязательства со сроком погашения более одного года

Эти общие обязательства +

• Акционерный капитал (постоянный): инвестиции акционеров и нераспределенная прибыль

Презентация аккаунта

В упомянутых выше разделах активов счета перечислены в порядке убывания их ликвидности (насколько быстро и легко они могут быть конвертированы в наличные).Аналогичным образом, обязательства перечислены в порядке их приоритетности к оплате. В финансовой отчетности термины «краткосрочный» и «долгосрочный» являются синонимами терминов «краткосрочный» и «долгосрочный» соответственно и используются как синонимы .

Неудивительно, что разнообразие видов деятельности публично торгуемых компаний отражается в представлениях балансовых отчетов. Балансы коммунальных предприятий, банков, страховых компаний, брокерских и инвестиционно-банковских фирм и других специализированных предприятий существенно отличаются по представлению счетов от тех, которые обычно обсуждаются в инвестиционной литературе.В этих случаях инвестору придется делать скидку и / или полагаться на экспертов.

Наконец, номенклатура счетов практически не стандартизирована. Например, даже у баланса есть такие альтернативные названия, как «отчет о финансовом положении» и «отчет о состоянии». Балансовые счета страдают от того же явления. К счастью, инвесторы имеют легкий доступ к обширным словарям финансовой терминологии, чтобы прояснить незнакомую запись в счете.

Важность дат

Балансовый отчет представляет финансовое положение компании за один день на конец финансового года, например, в последний день отчетного периода, который может отличаться от нашего более привычного календарного года.Компании обычно выбирают конечный период, который соответствует времени, когда их коммерческая деятельность достигла самой низкой точки годового цикла, которая называется их естественным деловым годом.

Напротив, отчеты о доходах и движении денежных средств отражают деятельность компании за весь финансовый год — 365 дней. Учитывая эту разницу во «времени», при использовании данных из балансового отчета (аналогично фотографическому снимку) и отчетов о доходах / денежных потоках (аналогично фильму) более точным и является практикой аналитиков использовать среднее число для суммы баланса.Эта практика называется «усреднением» и включает в себя взятие цифр на конец года (2019 и 2020 гг.) — скажем, для общих активов — и сложение их вместе и деление полученной суммы на два. Это упражнение дает нам приблизительное, но полезное приближение к балансовой сумме за весь 2020 год, что и представляет собой номер отчета о прибылях и убытках, скажем, чистая прибыль. В нашем примере число общих активов на конец 2020 года будет завышать сумму и искажать соотношение рентабельности активов (чистая прибыль / общие активы).

Итог

Поскольку финансовая отчетность компании является основой для анализа инвестиционной стоимости акций, завершенное нами обсуждение должно предоставить инвесторам «общую картину» для развития понимания основ баланса.

Бухгалтерский баланс— определение и примеры (активы = пассивы + капитал)

Что такое баланс?

Баланс является одним из трех основных финансовых отчетов. Три финансовых отчета. Три финансовых отчета — это отчет о прибылях и убытках, баланс и отчет о движении денежных средств.Эти три основных утверждения являются и остаются ключевыми как для финансового моделирования, так и для финансового моделирования. Финансовое моделирование выполняется в Excel для прогнозирования финансовых показателей компании. Обзор того, что такое финансовое моделирование, как и зачем его создавать. и бухгалтерский учет. Баланс отображает общие активы компании и то, как эти активы финансируются за счет заемных средств или капитала. Его также можно назвать отчетом о чистой стоимости активов или отчетом о финансовом положении. Баланс основан на фундаментальном уравнении: Активы = Обязательства + Собственный капитал .

Изображение: Курс финансового анализа CFI

Таким образом, баланс разделен на две части (или разделы). В левой части баланса показаны все активы компании Типы активов Общие типы активов включают краткосрочные, долгосрочные, физические, нематериальные, операционные и внеоперационные. Правильно идентифицируя и. Справа в балансе показаны обязательства компании Типы обязательств Существует три основных типа обязательств: краткосрочные, долгосрочные и условные обязательства.Обязательства — это юридические обязательства или долг и собственный капитал. Акционерный капитал Акционерный капитал (также известный как Акционерный капитал) — это счет в балансе компании, который состоит из уставного капитала плюс. Активы и обязательства разделены на две категории: краткосрочные активы / обязательства и долгосрочные (долгосрочные) активы / обязательства. Более ликвидные счета, такие как товарно-материальные запасы, денежные средства и торговая кредиторская задолженность, помещаются в текущий раздел перед неликвидными счетами (или внеоборотными), такими как завод, основные средства и оборудование (ОС) и долгосрочная задолженность.

Пример баланса

Ниже приведен пример баланса Amazon за 2017 год, взятый из учебного курса CFI по Amazon. Как вы увидите, он начинается с оборотных активов, затем внеоборотных активов и общих активов. Ниже приведены обязательства и акционерный капитал, который включает краткосрочные обязательства, долгосрочные обязательства и, наконец, собственный капитал.

Пример: баланс amazon.com

Посетите веб-сайт Amazon по связям с инвесторами, чтобы просмотреть полный баланс и годовой отчет.

Загрузите бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас! Вы можете использовать файл Excel, чтобы ввести цифры для любой компании и получить более глубокое представление о том, как работают балансы.

Шаблон баланса Этот шаблон баланса дает вам основу для построения финансового отчета вашей компании, показывающего общие активы, обязательства и собственный капитал. Бухгалтерский баланс основан на фундаментальном уравнении: Активы = Пассивы + Собственный капитал Используя этот шаблон, вы можете добавлять и удалять отдельные позиции в ea

Как структурирован баланс

Балансы, как и все финансовые отчеты, будут иметь небольшие различия между организациями и отраслями.Однако есть несколько «корзин» и статей, которые почти всегда включаются в общие балансы. Мы кратко рассмотрим наиболее часто встречающиеся статьи в разделах «Оборотные активы», «Долгосрочные активы», «Текущие обязательства», «Долгосрочные обязательства» и «Капитал».

Изучите основы бесплатного курса CFI по основам бухгалтерского учета.

Оборотные активы

Денежные средства и их эквиваленты Денежные эквиваленты Денежные средства и их эквиваленты являются наиболее ликвидными из всех активов на балансе.Эквиваленты денежных средств включают ценные бумаги денежного рынка, банковские акцепты

Самый ликвидный из всех активов, денежные средства, отображается в первой строке баланса. Эквиваленты денежных средств также объединяются в эту строку и включают активы с краткосрочным сроком погашения менее трех месяцев или активы, которые компания может ликвидировать в короткие сроки, такие как рыночные ценные бумаги Рыночные ценные бумаги представляют собой неограниченные краткосрочные финансовые инструменты, которые выпускаются либо для долевые ценные бумаги или долговые ценные бумаги публично зарегистрированной компании.Компания-эмитент создает эти инструменты специально для сбора средств для дальнейшего финансирования коммерческой деятельности и расширения. Компании обычно раскрывают, какие эквиваленты она включает в сноски к балансу.

Дебиторская задолженность Дебиторская задолженность Дебиторская задолженность (Дебиторская задолженность) представляет собой продажи бизнеса в кредит, которые еще не были получены от его клиентов. Компании разрешают

Этот счет включает остаток всей выручки от продаж, остающейся в кредит, за вычетом любых резервов на сомнительные счета (которые приводят к расходам по безнадежным долгам).По мере того, как компании возвращают дебиторскую задолженность, этот счет уменьшается, а денежные средства увеличиваются на ту же сумму.

Запасы Запасы Запасы — это счет текущих активов, находящийся в балансе, состоящий из всего сырья, незавершенного производства и готовой продукции, которые в инвентаре

включают суммы для сырья, незавершенного производства и готовой продукции. . Компания использует этот счет, когда сообщает о продажах товаров, как правило, по себестоимости проданных товаров в отчете о прибылях и убытках.Отчет о прибылях и убытках Отчет о прибылях и убытках — это один из основных финансовых отчетов компании, в котором отражены их прибыли и убытки за определенный период времени. Прибыль или

Внеоборотные активы

Машины и оборудование (ОС) Основные средства (Основные средства) Основные средства (Основные средства) являются одними из основных внеоборотных активов, обнаруженных на Баланс. На основные средства влияют капитальные затраты,

«Основные средства» (также известные как основные средства) захватывают материальные основные средства компании.Эта статья учитывается за вычетом накопленной амортизации. Некоторые компании классифицируют свои ОС по разным типам активов, таким как земля, здание и различные типы оборудования. Все основные средства подлежат амортизации, за исключением земли.

Нематериальные активы Нематериальные активы Согласно МСФО нематериальные активы представляют собой идентифицируемые немонетарные активы без физического содержания. Как и все активы, нематериальные активы

Эта статья включает все нематериальные основные средства компании, которые могут или не могут быть идентифицированы.Идентифицируемые нематериальные активы включают патенты, лицензии и секретные формулы. Неидентифицируемые нематериальные активы включают бренд и гудвил.

Краткосрочные обязательства

Счета к оплатеСчета к оплатеСчета к оплате — это обязательство, возникающее, когда организация получает товары или услуги от своих поставщиков в кредит. Счета к оплате:

Счета к оплате, или AP, — это сумма, которую компания должна поставщикам за товары или услуги, приобретенные в кредит. По мере того, как компания выплачивает свою AP, она уменьшается вместе с уменьшением суммы на денежном счете.

Текущий долг / Облигации к оплате Текущий долг В балансе текущая задолженность — это долги, подлежащие выплате в течение одного года (12 месяцев) или менее. Он указан как текущее обязательство и является частью

. Включает обязательства, не относящиеся к АР, которые подлежат погашению в течение одного года или в течение одного операционного цикла для компании (в зависимости от того, какой из них самый длинный). Векселя к оплате также могут иметь долгосрочную версию, которая включает в себя векселя со сроком погашения более одного года.

Текущая часть долгосрочной задолженности Текущая часть долгосрочной задолженности Текущая часть долгосрочной задолженности — это часть долгосрочной задолженности, которая подлежит погашению в течение года.Долгосрочная задолженность имеет срок погашения

. Этот счет может или не может быть объединен вместе с указанным выше счетом «Текущий долг». Хотя они могут показаться похожими, текущая часть долгосрочного долга — это, в частности, часть долга, срок погашения которого превышает один год, в течение этого года. Например, если компания берет ссуду в банке с погашением в течение 5 лет, этот счет будет включать часть этой ссуды, подлежащую выплате в следующем году.

Долгосрочные обязательства

Облигации к оплате Облигации к оплате Облигации к оплате генерируются, когда компания выпускает облигации для получения денежных средств.Облигации к оплате относятся к амортизированной сумме, которую эмитент облигаций

Этот счет включает амортизированную сумму любых облигаций, выпущенных компанией.

Долгосрочная задолженность График долгов В графике долговых обязательств излагается весь долг, имеющийся у предприятия, в зависимости от срока погашения и процентной ставки. В финансовом моделировании потоки процентных расходов

Этот счет включает общую сумму долгосрочной задолженности (за исключением текущей части, если этот счет присутствует в составе краткосрочных обязательств).Этот счет является производным от графика долга График долга График долга включает в себя весь долг, имеющийся у предприятия, в зависимости от срока его погашения и процентной ставки. В финансовом моделировании потоки процентных расходов отражают всю непогашенную задолженность компании, процентные расходы и погашение основной суммы за каждый период.

Акционерный капитал

Акционерный капитал Акционерный капитал Акционерный капитал (акционерный капитал, собственный капитал, складочный капитал или оплаченный капитал) — это сумма, инвестируемая компанией.

Это стоимость средств, в которые инвестировали акционеры. компания.Когда компания создается впервые, акционеры обычно вкладывают деньги. Например, инвестор создает компанию и закладывает в нее 10 миллионов долларов. Денежные средства (актив) увеличиваются на 10 миллионов долларов, а акционерный капитал (счет собственного капитала) увеличивается на 10 миллионов долларов, что приводит к сбалансированному балансу.

Нераспределенная прибыль

Это общая сумма чистой прибыли, которую компания решает сохранить. Каждый период компания может выплачивать дивиденды из чистой прибыли. Любая оставшаяся (или превышающая) сумма добавляется (вычитается из) нераспределенной прибыли.

Как баланс используется в финансовом моделировании?

Этот отчет — отличный способ проанализировать финансовое положение компанииАнализ финансовой отчетностиКак выполнить анализ финансовой отчетности. Это руководство научит вас выполнять анализ финансового отчета и отчета о прибылях и убытках. Как правило, аналитик может использовать баланс для расчета множества финансовых коэффициентов. Коэффициенты левериджа. Коэффициент левериджа показывает уровень долга, понесенного хозяйствующим субъектом по отношению к нескольким другим счетам в его балансе, отчете о прибылях и убытках или отчете о движении денежных средств.Шаблон Excel, который помогает определить, насколько хорошо работает компания, насколько она ликвидна или платежеспособна и насколько она эффективна.

Изменения в балансовых счетах также используются для расчета движения денежных средств в отчете о движении денежных средств Отчет о движении денежных средств (официально именуемый Отчет о движении денежных средств) содержит информацию о том, сколько денежных средств компания сгенерировала и использовала в течение определенного периода времени. период. Он содержит 3 раздела: денежные средства от операций, денежные средства от инвестиций и денежные средства от финансирования.. Например, положительное изменение в основных средствах равно капитальным затратам за вычетом амортизационных расходов. Если известен расход на амортизацию, капитальные затраты можно рассчитать и включить в отчет о движении денежных средств как отток денежных средств в составе денежного потока от инвестирования.

Снимок экрана из курса финансового анализа CFI.

Важность баланса

Баланс является очень важным финансовым отчетом по многим причинам.Его можно рассматривать отдельно или в сочетании с другими отчетами, такими как отчет о прибылях и убытках и отчет о движении денежных средств, чтобы получить полное представление о состоянии компании.

Четыре важных показателя финансовых результатов включают:

- Ликвидность — Сравнение текущих активов компании с ее текущими обязательствами дает представление о ликвидности. Оборотные активы должны быть больше текущих обязательств, чтобы компания могла покрыть свои краткосрочные обязательства.Формула коэффициента текущей ликвидности Формула коэффициента текущей ликвидности имеет вид = оборотные активы / текущие обязательства. Коэффициент текущей ликвидности, также известный как коэффициент оборотного капитала, измеряет способность бизнеса выполнять свои краткосрочные обязательства, подлежащие погашению в течение года. Коэффициент учитывает вес общих оборотных активов по сравнению с общими текущими обязательствами. Он указывает на финансовое состояние компании и коэффициент быстрой ликвидности Коэффициент быстрой ликвидности, также известный как кислотный тест, измеряет способность бизнеса оплачивать свои краткосрочные обязательства активами, легко конвертируемыми в наличные, являются примерами финансовых показателей ликвидности.

- Кредитное плечо — Анализ того, как финансируется компания, показывает, какой у нее кредитный рычаг, что, в свою очередь, показывает, какой финансовый риск принимает на себя компания. Сравнение долга с собственным капиталом Финансовые статьи CFI предназначены для самостоятельного изучения, чтобы изучить важные финансовые концепции онлайн в удобном для вас темпе. Просмотрите сотни статей! отношение долга к общему капиталу — это обычные способы оценки левериджа в балансе.

- Эффективность — Используя отчет о прибылях и убытках в сочетании с балансом, можно оценить, насколько эффективно компания использует свои активы.Например, деление выручки на среднюю общую сумму активов дает коэффициент оборачиваемости активов, фиксированный оборот активов, фиксированный оборот активов (FAT) — это коэффициент эффективности, который показывает, насколько хорошо или эффективно бизнес использует основные средства для увеличения продаж. Этот коэффициент делит чистые продажи на чистые основные средства за год. Чистые основные средства включают сумму основных средств за вычетом накопленной амортизации, чтобы показать, насколько эффективно компания превращает активы в выручку. Кроме того, цикл оборотного капитала Цикл оборотного капитала Цикл оборотного капитала для бизнеса — это время, необходимое для преобразования общего чистого оборотного капитала (оборотные активы за вычетом текущих показывают, насколько хорошо компания управляет своими денежными средствами в краткосрочной перспективе.

- Нормы прибыли — Балансовый отчет можно использовать для оценки того, насколько хорошо компания генерирует прибыль. Например, деление чистой прибыли на собственный капитал дает рентабельность собственного капитала (ROE) Рентабельность собственного капитала (ROE) — это показатель прибыльности компании, при котором годовая прибыль компании (чистая прибыль) делится на стоимость всех ее акционеров. ‘собственный капитал (т.е. 12%). ROE объединяет отчет о прибылях и убытках и баланс, поскольку чистая прибыль или прибыль сравнивается с собственным капиталом.(ROE), и деление чистой прибыли на общую сумму активов дает формулу рентабельности активов и рентабельности активов Формула ROA. Рентабельность активов (ROA) — это тип показателя рентабельности инвестиций (ROI), который измеряет прибыльность бизнеса по отношению к его общим активам. Этот коэффициент показывает, насколько хорошо компания работает, сравнивая прибыль (чистую прибыль), которую она генерирует, с капиталом, который она инвестирует в активы. (ROA), и деление чистой прибыли на заемный капитал плюс собственный капитал приводит к рентабельности инвестированного капитала, рентабельности инвестированного капитала, рентабельности инвестированного капитала (ROIC) — это показатель рентабельности или эффективности прибыли, полученной теми, кто предоставляет капитал, а именно держателями облигаций и акционерами фирмы. .ROIC компании часто сравнивают с ее WACC, чтобы определить, создает ли компания ценность или разрушает ее. (ROIC).

Все вышеперечисленные коэффициенты и показатели подробно рассматриваются в курсе финансового анализа CFI.

Видео-пояснение к балансу

Ниже приведено видео, в котором быстро рассматриваются ключевые концепции, изложенные в этом руководстве, и основные вещи, которые вам нужно знать о балансе, составляющих его статьях и почему это важно .

Как показано в видео, всегда должно выполняться уравнение Активы = Обязательства + Акционерный капитал !

Подробнее о финансовой отчетности

CFI является официальным глобальным поставщиком услуг финансового моделирования и оценки (FMVA) ® Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ®.Чтобы продолжить обучение и продвинуться по карьерной лестнице в качестве финансового аналитика, вам будут полезны следующие дополнительные ресурсы CFI:

- Отчет о прибылях и убытках Отчет о прибылях и убытках Отчет о прибылях и убытках — это один из основных финансовых отчетов компании, который показывает их прибыль и убытки за определенный период времени. Прибыль или

- Краткосрочные обязательства Текущие обязательства Текущие обязательства — это финансовые обязательства хозяйствующего субъекта, которые подлежат выплате в течение года. Компания показывает их в трех финансовых отчетах

- Три финансовых отчета Три финансовых отчета — это отчет о прибылях и убытках, баланс и отчет о движении денежных средств.Эти три основных отчета:

- Три модели финансового отчета3 Модель отчета 3 Модель отчета связывает отчет о прибылях и убытках, баланс и отчет о движении денежных средств в одну динамически связанную финансовую модель. Примеры, руководство

Как подготовить баланс: 5 шагов для начинающих

Баланс компании является одним из наиболее важных финансовых отчетов, которые она готовит — обычно ежеквартально или даже ежемесячно (в зависимости от частоты отчетности. ).

Этот документ, отражающий ваши общие активы, обязательства и чистую стоимость, позволяет быстро оценить ваше финансовое состояние и может помочь проинформировать кредиторов, инвесторов или основных заинтересованных лиц о вашем бизнесе.

Вы оказались в ситуации, когда вам нужно было подготовить баланс? Вот что вам нужно знать, чтобы понять, как работают балансы и что делает их фундаментальными для бизнеса, а также общие шаги, которые вы можете предпринять для создания базового баланса для вашей организации.

Бесплатная электронная книга: Руководство для менеджера по финансам и бухгалтерскому учету

Получите доступ к своей бесплатной электронной книге сегодня.

СКАЧАТЬ СЕЙЧАСЧто такое баланс?

Балансовый отчет — это финансовый отчет, в котором указывается так называемая «балансовая стоимость» организации, рассчитанная путем вычитания всех обязательств и акционерного капитала компании из ее общих активов.

Баланс предлагает внутренним и внешним аналитикам моментальный снимок того, как компания работает в настоящее время, как она работала в прошлом и как она ожидает результатов в ближайшем будущем.Это делает балансы важным инструментом для индивидуальных и институциональных инвесторов, а также ключевых заинтересованных сторон внутри организации и любых внешних регулирующих органов.

Большинство балансовых отчетов составлено в соответствии с этим уравнением:

Активы = Обязательства + Собственный капитал

Приведенное выше уравнение включает три широких сегмента или категории стоимости, которые необходимо учитывать:

1. Активы

Актив — это все, что принадлежит компании и имеет определенную сумму измеримой стоимости, что означает, что он может быть ликвидирован и превращен в наличные.Это товары и ресурсы, принадлежащие компании.

Активы могут быть далее разбиты на оборотные активы и внеоборотные активы .

- Оборотные активы , как правило, представляют собой то, что компания ожидает преобразовать в денежные средства в течение года, например, денежные средства и их эквиваленты, предоплаченные расходы, товарно-материальные запасы, рыночные ценные бумаги и дебиторская задолженность.

- Внеоборотные активы — это долгосрочные инвестиции, которые компания не ожидает конвертировать в денежные средства в краткосрочной перспективе, такие как земля, оборудование, патенты, товарные знаки и интеллектуальная собственность.

Связано: 6 способов понимания финансов, которые помогут вам профессионально работать с Excel

2. Обязательства

Обязательство — это любая задолженность компании или организации перед должником. Это может относиться к расходам на заработную плату, арендной плате и коммунальным платежам, выплатам долга, деньгам, причитающимся поставщикам, налогам или долговым обязательствам.

Как и активы, обязательства могут быть классифицированы как краткосрочные обязательства или долгосрочные обязательства.

- Краткосрочные обязательства обычно представляют собой обязательства со сроком погашения в течение одного года, которые могут включать кредиторскую задолженность и другие начисленные расходы.

- Долгосрочные обязательства , как правило, представляют собой обязательства, погашение которых компания не ожидает в течение одного года. Обычно это долгосрочные обязательства, такие как аренда, облигации к оплате или ссуды.

3. Акционерный капитал

Акционерный капитал обычно относится к чистой стоимости компании и отражает сумму денег, которая осталась бы, если бы все активы были проданы, а обязательства выплачены.Акционерный капитал принадлежит акционерам, будь то частные или государственные владельцы.

Точно так же, как активы должны равняться обязательствам и собственному капиталу, акционерный капитал можно представить следующим уравнением:

Акционерный капитал = Активы — Обязательства

Всегда ли баланс в балансе?

Баланс должен всегда баланс. Само название происходит от того факта, что активы компании будут равны ее обязательствам плюс любой выпущенный акционерный капитал.Если вы обнаружите, что ваш баланс не соответствует действительности, это может быть вызвано одним из следующих виновников:

- Неполные или неверные данные

- Неправильно введенные транзакции

- Ошибки курсов валют

- Ошибки в инвентаризации

- Расчет неверного капитала

- Просчитанная амортизация или амортизация кредита

Как подготовить основной баланс

Вот шаги, которые вы можете выполнить, чтобы создать базовый баланс для вашей организации.Даже если часть или весь процесс автоматизирован с использованием системы бухгалтерского учета или программного обеспечения, понимание того, как составляется бухгалтерский баланс, позволит вам выявить потенциальные ошибки, чтобы их можно было исправить до того, как они нанесут длительный ущерб.

1. Определите отчетную дату и период

Балансовый отчет предназначен для отображения общих активов, обязательств и акционерного капитала компании на определенную дату, обычно называемую отчетной датой. Часто отчетной датой будет последний день отчетного периода .

Большинство компаний, особенно публичных, отчитываются ежеквартально. В этом случае отчетная дата обычно приходится на последний день квартала:

.- Q1: 31 марта

- 2 квартал: 30 июня

- 3 квартал: 30 сентября

- 4 квартал: 31 декабря

Компании, которые отчитываются ежегодно, часто используют 31 декабря в качестве отчетной даты, хотя они могут выбрать любую дату.

Нередко подготовка баланса занимает несколько недель после окончания отчетного периода.

Связанный: 10 важных деловых навыков, необходимых каждому профессионалу

2. Определите свои активы

После того, как вы определили дату и период отчетности, вам нужно будет подсчитать свои активы по состоянию на эту дату.

Обычно в балансе активы перечисляются двумя способами: как отдельные статьи, а затем как общие активы.Разделение активов на разные позиции поможет аналитикам точно понять, что это за активы и откуда они взялись; их объединение потребуется для окончательного анализа.

Активы часто делятся на следующие позиции:

- Оборотные активы:

- Денежные средства и их эквиваленты

- Краткосрочные рыночные ценные бумаги

- Дебиторская задолженность

- Опись

- Прочие оборотные активы

- Внеоборотные активы:

- Долгосрочные ценные бумаги, обращающиеся на рынке

- Недвижимость

- Гудвилл

- Нематериальные активы

- Прочие внеоборотные активы

Оборотные и внеоборотные активы должны быть рассчитаны промежуточным итогом, а затем суммированы вместе.

3. Определите свои обязательства

Аналогичным образом вам нужно будет определить свои обязательства. Опять же, их следует разделить как на отдельные позиции, так и на итоги, как показано ниже:

- Краткосрочные обязательства:

- Кредиторская задолженность

- Начисленные расходы

- Доходы будущих периодов

- Текущая часть долгосрочной задолженности

- Прочие краткосрочные обязательства

- Долгосрочные обязательства:

- Доходы будущих периодов (внеоборотные)

- Обязательства по долгосрочной аренде

- Долгосрочная задолженность

- Прочие долгосрочные обязательства

Как и в случае с активами, для них необходимо вычислить промежуточные итоги, а затем суммировать их вместе.

4. Рассчитать собственный капитал

Если компания или организация находится в частной собственности одного владельца, то акционерный капитал, как правило, довольно прост. Если он является публичным, этот расчет может усложниться в зависимости от различных типов выпущенных акций.

Общие статьи, найденные в этом разделе баланса, включают:

- Обычные акции

- Привилегированные акции

- Казначейские акции

- Нераспределенная прибыль

5.Добавьте общую сумму обязательств к общей сумме акционерного капитала и сравните ее с активами

Для обеспечения сбалансированности баланса необходимо будет сравнить общие активы с общими обязательствами плюс собственный капитал. Для этого вам нужно сложить обязательства и собственный капитал.

Вот пример готового баланса:

Если вы обнаружили, что баланс не сбалансирован, вероятно, проблема связана с некоторыми бухгалтерскими данными, на которые вы полагались.Дважды проверьте, что все введенные вами данные действительно правильны и точны. Возможно, вы пропустили или продублировали активы, обязательства или капитал, или неправильно рассчитали свои итоговые суммы.

Основа всей финансовой отчетности

Балансы — это одна из наиболее важных финансовых отчетов, позволяющая быстро оценить финансовое состояние компании. Научитесь создавать их и устранять неполадки, когда они не сбалансированы, и это поможет вам стать бесценным членом вашей организации.

Хотите узнать больше о цифрах в финансовой отчетности? Изучите наши курсы по финансам и бухгалтерскому учету, чтобы узнать, как вы можете развить интуитивные знания финансовых принципов и заявлений, чтобы получить критически важное представление о производительности и потенциале.

Подготовка финансовой отчетности | Вольтерс Клувер

Финансовая отчетность, хотя ее часто опасаются как очень устрашающая часть бухгалтерского учета малого бизнеса, — это всего лишь вопрос внесения сумм пробного баланса в правильно оформленные отчеты.Узнайте, как подготовить эти документы, которые вам понадобятся для акционеров, потенциальных финансистов и вашего собственного мнения.

После того, как вы подготовили корректировочные записи в общем журнале, разместили итоги общего журнала в главной книге и проверили счета главной книги, вы готовы к подготовке финансовых отчетов. Как и большинство рассмотренных нами бухгалтерских задач, ваша бухгалтерская программа может облегчить большую часть работы.

Если все корректировочные записи выполнены и пробный баланс выполнен, подготовка финансовых отчетов на самом деле сводится лишь к занесению сумм пробного баланса в правильно отформатированные отчеты.

Создание компонентов финансовой отчетности

Финансовая отчетность, подготовленная для большинства малых предприятий, состоит из баланса и отчета о прибылях и убытках.

Обычно их готовит бухгалтер. Но с помощью компьютерного программного обеспечения вы можете подготовить собственную финансовую отчетность. Если вам необходимо подготовить финансовую отчетность для третьей стороны, такой как банкир, иногда третья сторона может потребовать, чтобы финансовая отчетность была подготовлена профессиональным бухгалтером или сертифицированным бухгалтером.

Составление баланса

Баланс, также называемый отчетом о финансовом положении, представляет собой финансовую картину вашего бизнеса на заданную дату во времени. В нем перечислены ваши активы, ваши обязательства и разница между ними, которая составляет собственный капитал или чистую стоимость вашего владельца. Уравнение бухгалтерского учета (активы = обязательства + собственный капитал) является основой для баланса.

Бухгалтерский баланс готовится после того, как все корректировочные записи внесены в общий журнал, все записи журнала были разнесены в главную бухгалтерскую книгу, счета главной книги были подведены для получения итоговых значений на конец периода и подготовлен скорректированный пробный баланс из сумм главной книги.

Все суммы должны быть округлены до ближайшего доллара, как в этом примере баланса для индивидуального предприятия:

20-6, Рекомендации по бухгалтерскому учету и отчетности SEC для транзакций SPAC (2 октября 2020 г .; последнее обновление 30 апреля 2021 г. )

3Выпуск окончательного правила Комиссии по ценным бумагам и биржам № 33-10786, Поправки к раскрытию финансовой информации о Приобретенные и отчуждаемые предприятия.

4Выпуск окончательного правила Комиссии по ценным бумагам и биржам № 33-10876, Квалификация бухгалтеров.

5Окончательный выпуск правила Комиссии по ценным бумагам и биржам № 33-10890, Руководство Обсуждение и анализ, отдельные финансовые данные, и дополнительная финансовая информация.

6Выпуск окончательного правила Комиссии по ценным бумагам и биржам № 33-10825, Модернизация Положения S-K Пункты 101, 103, и 105.

7Классификация публичных варрантов и акций класса A: обсуждается ниже. При обсуждении выделения выручки, предполагается, что акции класса А классифицируются как долевые инструменты.

8акций класса B обычно конвертируются в класс A Акции при слиянии SPAC с целевой компанией. В некоторых случаях, держатели могут решить конвертировать акции класса B в класс A Акции до завершения объединения бизнеса. Тем не мение, такое преобразование обычно не меняет того факта, что акции спонсора и его аффилированных лиц не имеют права выкупа или права на участие в распространении выручки при ликвидации SPAC.

9Публичные варранты обычно соответствуют характеристикам производный инструмент в ASC 815-10-15-83. Однако руководство в ASC 815-40 должны применяться независимо от того, есть ли такие ордера содержат все характеристики, указанные в ASC 815-10-15-83.

10Публичные варранты могут также содержать положение что позволяет SPAC вызывать их за 0 долларов.01 за ордер, если справедливая стоимость Акций класса A превышает 18,00 долларов США за определенное количество торговых дней. Эта функция только считается непредвиденным обстоятельством учений, потому что это не изменить условия расчетов.

12Также допустимо классифицировать общественные Гаранты как обязательства при условии, что выбранный подход применяется последовательно ко всем инструментам с такими Особенности.

14Как обсуждалось выше, в этом разделе предполагается что ордера на частное размещение не входят в сферу действия ASC 718. Если ордер на частное размещение находится в пределах область применения ASC 718, классификация будет определена на Основа руководства по классификации в ASC 718.В эти обстоятельства, если владелец не имеет продолжающейся службы требование после слияния SPAC с целью и сделка учитывается как обратная рекапитализация, объединенная компания должна провести переоценку бухгалтерского учета классификация ордера на частное размещение как дата слияния с SPAC в соответствии с руководство по классификации в ASC 480-10 и ASC 815-40.

15Могут быть другие опционы или варранты на акции, которые ранее были выпущенные SPAC или целевой компанией, которые остаются невыполненными после слияния. Хотя многие аспекты бухгалтерского учета, обсуждаемые в этом разделе, имеют отношение к этим инструментам, обсуждение в этом разделе сосредоточены на договоренностях о доходах.

16 Как правило, договоренность о выплате вознаграждения будет зависеть от ASC 718, если в дополнение к достижению одного или нескольких уровней цен на акции или на других условиях владелец должен оказывать услуги совмещенному компания после даты слияния.Следовательно, организациям следует учитывать должен ли контрагент по соглашению предоставлять услуги объединенная компания, чтобы получить награду. Для получения дополнительной информации см. На основе акций Раздел «Условия оплаты». 17Контракты, содержащие только перевод ограничения, которые истекают по прошествии времени, считаются находящиеся в обращении акции и не подлежат данной оценке.В виде обсуждалось выше, эти договоренности учитываются как находящиеся в обращении акции в отличие от инструментов, связанных с долевыми инструментами.

CRO — Требования к финансовой отчетности

Финансовая отчетность

Компании должны вести надлежащие бухгалтерские книги, которые дают правдивое и объективное представление о финансовых делах компании. Компании также должны раскрывать подробности своей финансовой отчетности на Ежегодном общем собрании (AGM) и прилагать копию этой финансовой отчетности к годовому отчету, поданному в CRO.Кроме того, они обязаны соблюдать определенные стандарты при подготовке финансовой отчетности, следуя примерным форматам и раскрывая определенную информацию в виде примечаний к финансовой отчетности.

Закон о компаниях 2014 г. требует, чтобы директора всех компаний представляли участникам компании на общем собрании следующие финансовые отчеты и отчеты:

- отчет о прибылях и убытках (или отчет о доходах и расходах, если компания не ведет коммерческую деятельность )

- бухгалтерский баланс

- отчет директоров

- отчет внешнего аудитора

Годовая финансовая отчетность и отчет директоров должны быть подписаны от имени директоров двумя директорами.(Если компания является ООО, частной компанией с ограниченной ответственностью, зарегистрированной в соответствии с Законом о компаниях 2014 г. и имеет только одного директора, документы должны быть подписаны единственным директором).

Перечисленные выше документы необходимо приложить к годовому отчету компании с ограниченной ответственностью при передаче CRO. (Небольшие и микрокомпании имеют определенные исключения). Кроме того, должен быть сертификат, подписанный как директором, так и секретарем, подтверждающий, что финансовые отчеты и отчеты являются точными копиями тех, которые были представлены до или должны быть представлены перед годовым общим собранием акционеров компании.

Часть 6 Закона о компаниях 2014 года была обновлена Законом о компаниях (бухгалтерском учете) 2017 года. Закон 2017 года вступил в силу 9 июня 2017 года. Однако введение Закона о бухгалтерском учете компаний 2017 года не изменило цитирование Закона о компаниях 2014 года. Закон 2017 года отличается от Закона 2014 года, и эти два закона не следует рассматривать вместе как одно целое. Цитата изменится только в том случае, если в самом Законе есть конкретное упоминание об этом.

Ссылка: Подтверждение счетов и ведение счетов в электронном виде Ссылка на Отставка аудитора .

Если компания не выполняет требования, CRO отклоняет годовой отчет. Кроме того, компания и каждое должностное лицо компании, не выполнившее обязательства, будут нести ответственность за нарушение категории 3 — штраф, не превышающий 5000 евро.

К первому годовому отчету, предоставляемому компанией после регистрации, не требуется прилагать финансовую отчетность. Этот возврат необходимо подать до даты, которая наступает через шесть месяцев после даты регистрации компании.

Публичные компании с ограниченной ответственностью и частные компании с ограниченной ответственностью готовят годовую финансовую отчетность в соответствии с частями 6/17 Закона о компаниях 2014 года.

Требования к финансовой отчетности

Требования к финансовой отчетности для компаний различных типов и размеров подробно описаны на следующих страницах —

• Микро • Малый • Средний • Группа • Крупный • Гарантия • Неограниченный

Финансовая отчетность в соответствии с CA 2014

Вся финансовая отчетность, поданная в CRO, должна быть подготовлена в соответствии с Законом о компаниях 2014 года.

ОБЯЗАТЕЛЬСТВА В ОТНОШЕНИИ ФИНАНСОВОЙ ОТЧЕТНОСТИ В ЗАКОНЕ О КОМПАНИЯХ 2014 ГОДА

Согласно части 6 Закона 2014 года и в отношении финансовых лет, начинающихся 1 июня 2015 года или после этой даты, существуют определенные обязательства в соответствии с:

- раздел 167: Аудиторские комитеты

- раздел 225: Заявление директора о соответствии и соответствующее заявление

- раздел 305 (1) b: Раскрытие информации об опционах на акции

- раздел 306 (1): Выплаты связанным лицам

- раздел 326 (1) a: Имена директоров

- раздел 330: Отчет директоров: заявление о соответствующей аудиторской информации)

Компания не может подавать два годовых отчета с одним и тем же комплектом финансовых отчетов

Раздел 347 (4) Закона о компаниях 2014 г. гласит, что каждый документ, прилагаемый к годовому отчету, должен охватывают период с конца периода, охватываемого финансовой отчетностью, прилагаемой к предыдущему годовому отчету, и должны быть составлены до выпал не более чем за 9 месяцев до даты, до которой должен быть произведен возврат.Это означает, что каждый комплект финансовых отчетов должен начинаться в первый день после периода, охватываемого последним комплектом финансовых отчетов, поданных в CRO.

С 31 марта 2016 г. CRO требует от компаний подавать отдельный комплект финансовой отчетности с каждой годовой отчетностью.

Напоминаем компаниям, что Закон о компаниях 2014 года предусматривает ряд методов для переноса даты ARD и согласования ARD и окончания финансового года (FYE).

К ним относятся следующее:

- в соответствии с разделом 346 (1), компания может подать свой годовой отчет раньше и указать в форме B1 изменить ARD на дату, до которой был составлен B1,