Проблемы учета затрат на производство и исчисление себестоимости сахарной свеклы

Проблемы учета затрат на производство и исчисление себестоимости сахарной свеклы- Главная

- Статьи

- Проблемы учета затрат на производство и исчисление себестоимости сахарной свеклы

УДК: 657.4, ВАК 08.00.12 DOI:10.33920/sel-11-2010-04

Бобрышев Алексей Николаевич д-р экон. наук, профессор кафедры бухгалтерского управленческого учета, ФГБОУ ВО «Ставропольский ГАУ» 355017, г. Ставрополь, пер. Зоотехнический, д. 12 E-mail: [email protected]

Кемпф Андрей Александрович аспирант кафедры бухгалтерского управленческого учета, ФГБОУ ВО «Ставропольский ГАУ» 355017, г. Ставрополь, пер. Зоотехнический, д. 12 E-mail: [email protected]

Ключевые слова: затраты, себестоимость, управленческий учет, калькуляция, сахарная свекла, счета учета затрат, учетное сопровождение, информационное обеспечение

В сложившейся экономической системе России сельскохозяйственное производство играет ключевую роль как с точки зрения экспортного потенциала страны, так и в контексте обеспечения продовольственной безопасности и занятости населения. Сельскохозяйственное производство отличается рядом особенностей, проявляющихся в том числе и в учетно-аналитической деятельности экономических субъектов, направленной на формирование себестоимости различных видов продукции, ее анализ и последующее управление, что позволяет обеспечивать необходимый уровень выпуска сельскохозяйственной продукции при минимально допустимом уровне затрат. В статье представлены результаты исследования по учету затрат и калькулированию себестоимости сахарной свеклы, а также мероприятия по совершенствованию учетного обеспечения калькуляционного процесса в сфере свекловодства.

Сельскохозяйственное производство отличается рядом особенностей, проявляющихся в том числе и в учетно-аналитической деятельности экономических субъектов, направленной на формирование себестоимости различных видов продукции, ее анализ и последующее управление, что позволяет обеспечивать необходимый уровень выпуска сельскохозяйственной продукции при минимально допустимом уровне затрат. В статье представлены результаты исследования по учету затрат и калькулированию себестоимости сахарной свеклы, а также мероприятия по совершенствованию учетного обеспечения калькуляционного процесса в сфере свекловодства.

Литература:

1. Алборов, Р.А. Управленческие аспекты бухгалтерского учета биологических активов и сельскохозяйственной продукции / Р.А. Алборов, Л.И. Хоружий, С.Р. Концевая, Г.Р. Концевой // Бухучет в сельском хозяйстве. — 2020. — № 6. — С. 8–18.

2. Костюкова, Е.И. Особенности попроцессного метода учета затрат и калькулирования себестоимости продукции / Е. И. Костюкова, Н.П. Агафонова // Бухучет в сельском хозяйстве. — 2020. — № 5. — С. 44–52.

И. Костюкова, Н.П. Агафонова // Бухучет в сельском хозяйстве. — 2020. — № 5. — С. 44–52.

3. Костюкова, Е.И. Учетное обеспечение деятельности сельскохозяйственных организаций при применении ЕСХН: актуальные вопросы / Е.И. Костюкова, Н.П. Агафонова // Бухучет в сельском хозяйстве. — 2020. — № 1. — С. 31–40.

4. Костюкова, Е.И. Управленческий учет в условиях применения концепции жизненного цикла продукции / Е.И. Костюкова, А.В. Фролов, Е.А. Медведева // Современная экономика: проблемы и решения. — 2020. — № 1 (121). — С. 118–125.

5. Сытник О.Е. Учетная система как источник информационного обеспечения управленческих решений экономического субъекта: теоретический аспект / О.Е. Сытник, Н.В. Кулиш // Вестник Института дружбы народов Кавказа. Теория экономики и управления народным хозяйством. — 2017. — № 3 (43). — С. 21–28.

6. Татаринова, М.Н. Модель учета затрат сельскохозяйственных организаций по производственным циклам / М.Н. Татаринова // Бухучет в сельском хозяйстве. — 2018. — № 7. — С. 18–26.

— 2018. — № 7. — С. 18–26.

7. Тунин, С.А. Внутрихозяйственный контроль готовой продукции в сельскохозяйственных организациях / С.А. Тунин // Бухучет в сельском хозяйстве. — 2018. — № 7. — С. 43-50.

8. Тунин, С.А., Формирование затрат и управление ими в условиях сельскохозяйственных организаций / С.А. Тунин, О.Е. Сытник, Н.В. Кулиш // Экономика и предпринимательство. — 2014. — № 11-2 (52). — С. 658–663.

9. Фролов, А.В. Организация внедрения экологического менеджмента и проведения экологического аудита в рыночных условиях / А.В. Фролов // Бухучет в сельском хозяйстве. — 2018. — № 8. — С. 55–62.

10. Хоружий, Л.И. Особенности построения межорганизационной системы управленческого учета в организациях АПК / Л.И. Хоружий, Ю.Н. Катков, А.А. Романова // Бухучет в сельском хозяйстве. — 2020. — № 4. — С. 31–41.

11. Хоружий, Л.И. Современные модели учета затрат и калькулирования себестоимости в системе управленческого учета / Л.И. Хоружий, А.И. Павлычев, В.И. Хоружий // Бухучет в сельском хозяйстве. — 2018. — № 3. — С. 11–26.

— 2018. — № 3. — С. 11–26.

12. Хоружий, Л.И. Формирование плана счетов управленческого учета для целей межорганизационного сотрудничества агропредприятий / Л.И. Хоружий, Ю.Н. Катков, А.А. Романова // Бухучет в сельском хозяйстве. — 2020. — № 6. — С. 19–30.

1. Alborov, R.A. managerial aspects of accounting for biological assets and agricultural products / R.A. Alborov, L.I. Khoruzhy, S.R. kontsevaya, G.R. Kontsevoy // accounting in agriculture. — 2020. — No. 6. — Рp. 8–18.

2. Kostyukova, E.I. Features of the process-based method of cost accounting and calculating the cost of production / E.I. Kostyukova, N.P. Agafonova // Accounting in agriculture. — 2020. — № 5. — Pp. 44–52.

3. Kostyukova, E.I. Accounting support for the activities of agricultural organizations in the application of the unified agricultural tax system: current issues / E.I. Kostyukova, N.P. Agafonova // Accounting in agriculture. — 2020. — № 1. — Pp. 31–40.

4. Kostyukova, E.I. Management accounting in the conditions of application of the product life cycle concept / E. I. Kostyukova, A.V. Frolov, E.A. Medvedeva // Modern economy: problems and solutions. — 2020. — № 1 (121). — Pp. 118–125.

I. Kostyukova, A.V. Frolov, E.A. Medvedeva // Modern economy: problems and solutions. — 2020. — № 1 (121). — Pp. 118–125.

5. Sytnik, O.E. Accounting system as a source of information Support for management decisions of an economic entity: theoretical aspect / O.E. Sytnik, N.V. Kulish // Bulletin оf the Institute of friendship of the peoples of the Caucasus. Theory of Economics and management of the national economy. — 2017. — № 3 (43). — Рp. 21–28.

6. Tatarinova, M.N., Model of accounting of expenses of agricultural organizations by production cycles / M.N. Tatarinova // Accounting in agriculture. — 2018. — № 7. — Рp. 18–26.

7. Tunin, S.A. On-farm control of finished products in agricultural organizations / S.A. Tunin // Accounting in agriculture. — 2018. — № 7. — Pp. 43–50.

8. Tunin, S.A., The formation of costs and their management in the conditions of agricultural organizations / S.A. Tunin, O.E. Sytnik, N.V. Kulish // Economics and entrepreneurship. — 2014. — № 11-2 (52).

9. Frolov, A.V. Organization of implementation of environmental management and environmental audit in market conditions / A.V. Frolov // Accounting in agriculture. — 2018. — № 8. — S. 55–62.

10. Khoruzhy, L.I. Features of building an inter-organizational system of management accounting in agricultural organizations / L.I. Khoruzhy, Yu.N. Katkov, A.A. Romanova // Accounting in agriculture. — 2020. — № 4. — Рp. 31–41.

11. Khoruzhy L.I., modern Models of cost accounting and cost calculation in the management accounting system / L.I. Khoruzhy, A.I. Pavlychev, V.I. Khoruzhy // accounting in agriculture. — 2018. — № 3. — Рp. 11–26.

12. Khoruzhy, L.I. formation of the plan of accounts of management accounting for the purposes of inter-organizational cooperation of agricultural enterprises / L.I. Khoruzhy, Yu.N. Katkov, A.A. Romanova // Accounting in agriculture. — 2020. — № 6. — Рp. 19–30.

Статья поступила 23 мая 2020 г.

Себестоимость является важным показателем эффективности производственного процесса в организации, чем ниже себестоимость, тем лучше используются ресурсы, тем рентабельнее производство. Однако производственный учет в отечественных сельскохозяйственных организациях зачастую ведется согласно методологии, разработанной еще в 1970-е гг., тогда как в аграрном секторе постоянно совершенствуется технологический процесс производства, внедряются новые управленческие технологии, распространяется управленческий учет и контроллинг. В связи с этим особую актуальность исследования составляет изучение особенностей сельскохозяйственного производства с последующей разработкой учетных мероприятий.

Однако производственный учет в отечественных сельскохозяйственных организациях зачастую ведется согласно методологии, разработанной еще в 1970-е гг., тогда как в аграрном секторе постоянно совершенствуется технологический процесс производства, внедряются новые управленческие технологии, распространяется управленческий учет и контроллинг. В связи с этим особую актуальность исследования составляет изучение особенностей сельскохозяйственного производства с последующей разработкой учетных мероприятий.

Цель исследования: проведение анализа производства сахарной свеклы в Ставропольском крае, рассмотрение методики учета затрат и калькулирования себестоимости готовой продукции.

Задачи исследования:

1. Рассмотреть показатели производства сахарной свеклы в Ставропольском крае.

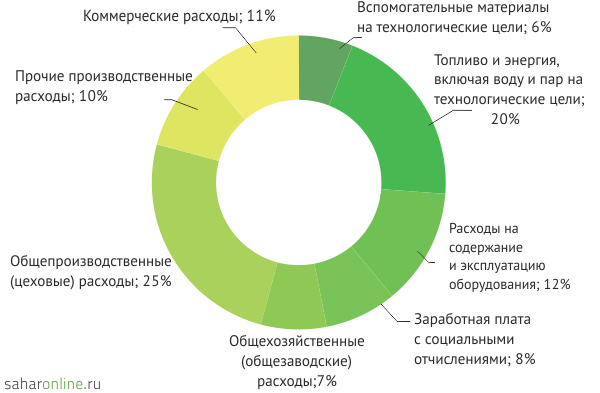

2. Раскрыть состав и структуру затрат на производство сахарной свеклы на примере модельного предприятия.

3. Рассмотреть методику калькулирования себестоимости сахарной свеклы.

Объектом исследования выступает совокупность концептуально теоретических и практических вопросов учетно-аналитического обеспечения управления себестоимостью продукции свекловодства. Объектом исследования являются экономические субъекты, занятые в отрасли растениеводства, в частности свекловодства, на примере которых исследовались особенности производственных процессов, связанных с учетно-аналитическим обеспечением управления себестоимостью. В процессе исследования были использованы общенаучные методы познания (анализ, синтез, моделирование, сравнение и др.), а также элементы метода бухгалтерского учета (баланс, счета, калькуляция, оценка и др.).

Объектом исследования являются экономические субъекты, занятые в отрасли растениеводства, в частности свекловодства, на примере которых исследовались особенности производственных процессов, связанных с учетно-аналитическим обеспечением управления себестоимостью. В процессе исследования были использованы общенаучные методы познания (анализ, синтез, моделирование, сравнение и др.), а также элементы метода бухгалтерского учета (баланс, счета, калькуляция, оценка и др.).

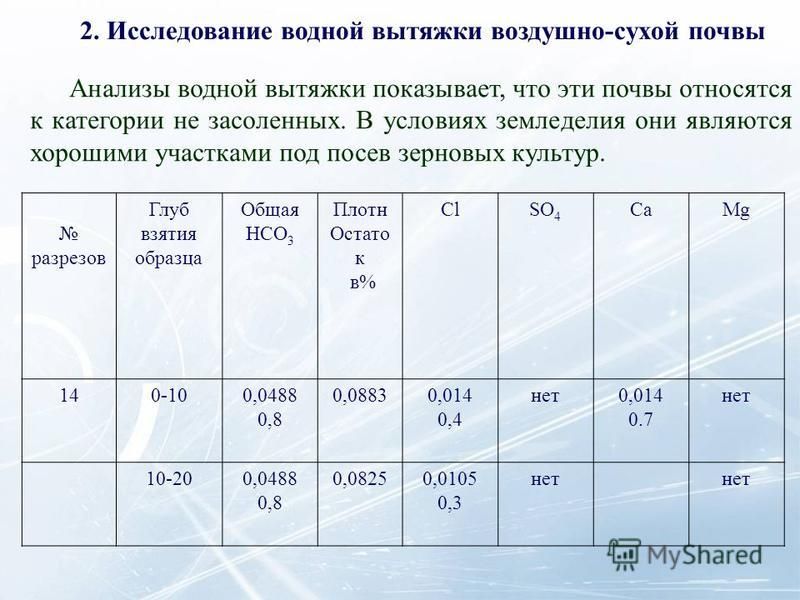

Ставропольский край — ключевой растениеводческий регион России. Сельскохозяйственные угодья в крае составляют 5,78 млн га (87,5 % от общей площади земель края — 6,6 млн га). По доле сельскохозяйственных угодий край является лидером среди аграрных регионов страны. При этом земли сельскохозяйственного назначения составляют 92,3 % от земельного фонда края.

Для Цитирования:

Бобрышев Алексей Николаевич, Кемпф Андрей Александрович, Проблемы учета затрат на производство и исчисление себестоимости сахарной свеклы. Бухучет в сельском хозяйстве. 2020;10.

Бухучет в сельском хозяйстве. 2020;10.

Полная версия статьи доступна подписчикам журнала

Для Цитирования:

Бобрышев Алексей Николаевич, Кемпф Андрей Александрович, Проблемы учета затрат на производство и исчисление себестоимости сахарной свеклы. Бухучет в сельском хозяйстве. 2020;10.

ФИО

Ваш e-mail

Ваш телефон

Нажимая кнопку «Получить доступ» вы даёте своё согласие обработку своих персональных данных

Ваше имя

Ваша фамилия

Ваш e-mail

Ваш телефон

Придумайте пароль

Пароль еще раз

Запомнить меня

Информируйте меня обо всех новостях и спецпредложениях по почте

На указанный Вами номер телефона был отправлен код подтверждения.

Повторно запросить код можно будет через секунд.

Код подтверждения

На указанный Вами номер телефона был отправлен код подтверждения.Повторно запросить код можно будет через секунд.

Код подтверждения

На указанный Вами номер телефона был отправлен код подтверждения.Повторно запросить код можно будет через секунд.

Код подтверждения

Логин

Пароль

Ваше имя:

Ваш e-mail:

Ваш телефон:

Сообщение:

На сайте используется защита от спама reCAPTCHA и применяются Условия использования и Конфиденциальность Google

Использовать это устройство?

Одновременно использовать один аккаунт разрешено только с одного устройства.

Повторно запросить код можно будет через секунд.

Код подтверждения

×

Мы перевели вас на Русскую версию сайта

You have been redirected to the Russian version

Мы используем куки

В Казахстане стоимость закупа сахарной свеклы увеличили на 5 тыс. тенге/тонна

В Казахстане стоимость закупа сахарной свеклы увеличили на 5 тыс. тенге/тонна- ТЕМА ДНЯ:

- Почему всё органическое продовольствие Казахстана уходит на экспорт

Предыдущая новость

Цена на дизтопливо на торгах составила 224 – 229 тыс. тенге/тонна

Следующая новость

Продкорпорация отправит в Мангистау 5 тыс. тонн отрубей

тонн отрубей

Казахстан

16 мая 2022

Источник фото: ElDala.kz

В целях поддержки свекловодов с текущего года цена приемки сырья увеличилась на 5 тысяч тенге и составила 30 тысяч тенге за тонну, из них 15 тыс. тенге – субсидии, 15 тыс. тенге оплачивает завод. Об этом сообщает ElDala.kz со ссылкой на пресс-службу акима Алматинской области.

«Значительный рост цен на ГСМ, пестициды, тарифы на поливную воду привел к тому, что несмотря на прилагаемые усилия, аграрии, занимающиеся выращиванием сладкого корня, перестали получать выгоду и возможность обновлять сельхозтехнику. Учитывая, что сахар — стратегически значимый продукт, необходимая поддержка была оказана», — отметили в областном акимате.

Кроме того, как сообщил аким Алматинской области Канат Бозумбаев, в целях покрытия части затрат на транспортировку сырья Коксуский сахарный завод выплачивает 1,5 тыс. тенге за каждую тонну доставленной продукции.

тенге за каждую тонну доставленной продукции.

Читать по теме: Производство сахара в Казахстане увеличат в семь раз

Как известно, крупнейшим предприятием района является Аксуский сахарный завод. Мощность его переработки — 450 тыс. тонн свеклы. В прошлом году на заводе произведено продукции на 10,4 млрд тенге, что составило 31% в доле промышленного производства района.

«В этом году в связи с нехваткой необходимого объема сырья завод будет перерабатывать тростник. В настоящее время проводится модернизация», — проинформировали в акимате.

По словам Каната Бозумбаева, будет выделено 1,5 млрд тенге на строительство склада для хранения тростникового сырья. В дальнейшем у завода будет возможность круглогодичной переработки вместе с сахарной свеклой и тростника.

Узнавайте первыми самые свежие новости агробизнеса Казахстана на нашей странице в Facebook, канале в Telegram, подписывайтесь на нас в Instagram или на нашу рассылку.

производство|сырье|Алматинская область|сахарная свекла|ГСМ|сахар|рост цен|сахарный завод|сахарный тростник

Читайте также

Материалы по теме

Больше

Популярное на сайте

Отчет о мировом рынке сахарной свеклы за 2023 год

Загрузка…

Магазин → Сельское хозяйство → Овощи и дыни → Сахарная свекла

Последнее обновление отчета: 1 марта 2023 г.

Мир – сахарная свекла – анализ рынка, прогнозы, размер, тенденции и выводы на 3,9% по сравнению с предыдущим годом. Однако в целом потребление продолжает демонстрировать небольшое снижение. За рассматриваемый период мировой рынок достиг максимального уровня в $X в 2017 году; однако с 2018 по 2021 год потребление оставалось на более низком уровне.

Производство сахарной свеклы

В стоимостном выражении производство сахарной свеклы незначительно сократилось до X долларов в 2021 году, оцениваемом в экспортной цене. Однако за рассматриваемый период производство резко сократилось. Темпы роста оказались самыми высокими в 2017 году, когда объем производства увеличился на 36% по сравнению с предыдущим годом. Мировое производство достигло пика в X долларов в 2012 году; однако с 2013 по 2021 год производство не набрало обороты.

Однако за рассматриваемый период производство резко сократилось. Темпы роста оказались самыми высокими в 2017 году, когда объем производства увеличился на 36% по сравнению с предыдущим годом. Мировое производство достигло пика в X долларов в 2012 году; однако с 2013 по 2021 год производство не набрало обороты.

Странами с наибольшим объемом производства в 2021 г. были Россия (X тонн), Франция (X тонн) и Германия (X тонн), с общим объемом 39% доля мирового производства. США, Турция, Польша, Египет, Китай, Украина, Великобритания, Нидерланды и Иран несколько отстали, на долю которых приходится еще 44%.

С 2012 по 2021 год наиболее заметные темпы роста производства среди основных стран-производителей были достигнуты Ираном (с среднегодовым темпом роста +4,3%), в то время как производство других мировых лидеров демонстрировало более скромные темпы роста. рост.

В 2021 году средняя мировая урожайность сахарной свеклы выросла до X тонн с гектара, увеличившись на 3,1% по сравнению с показателем предыдущего года. В целом доходность продемонстрировала относительно плоский тренд. Наиболее заметные темпы роста были зафиксированы в 2016 году, когда урожайность увеличилась на 8,7%. За рассматриваемый период средняя урожайность сахарной свеклы достигла пикового уровня в Х тонн с га в 2017 г.; однако с 2018 по 2021 год доходность была несколько ниже. Несмотря на более широкое использование современных сельскохозяйственных технологий и методов, неблагоприятные погодные условия могут по-прежнему влиять на будущие показатели урожайности.

В целом доходность продемонстрировала относительно плоский тренд. Наиболее заметные темпы роста были зафиксированы в 2016 году, когда урожайность увеличилась на 8,7%. За рассматриваемый период средняя урожайность сахарной свеклы достигла пикового уровня в Х тонн с га в 2017 г.; однако с 2018 по 2021 год доходность была несколько ниже. Несмотря на более широкое использование современных сельскохозяйственных технологий и методов, неблагоприятные погодные условия могут по-прежнему влиять на будущие показатели урожайности.

В 2021 году мировая посевная площадь сахарной свеклы составила X га, увеличившись на 2,4% по сравнению с предыдущим годом. Однако в целом на убранной площади была зафиксирована относительно плоская тенденция. Темпы роста были самыми быстрыми в 2017 году с увеличением на 8,1%. В результате убранная площадь достигла пикового уровня в X га. С 2018 по 2021 год рост посевных площадей сахарной свеклы в мире оставался на более низком уровне.

Экспорт сахарной свеклы

Экспорт

Мировой экспорт сахарной свеклы вырос до X тонн в 2021 году, увеличившись на 23% по сравнению с 2020 годом. В целом экспорт заметно увеличился. Темпы роста оказались самыми быстрыми в 2019 годус ростом на 34% по сравнению с предыдущим годом. Пик мирового экспорта пришелся на 2021 год, и ожидается, что в ближайшей перспективе он сохранит рост.

В целом экспорт заметно увеличился. Темпы роста оказались самыми быстрыми в 2019 годус ростом на 34% по сравнению с предыдущим годом. Пик мирового экспорта пришелся на 2021 год, и ожидается, что в ближайшей перспективе он сохранит рост.

В стоимостном выражении экспорт сахарной свеклы значительно увеличился до X долларов в 2021 году. За рассматриваемый период экспорт демонстрировал относительно стабильную динамику. Темпы роста были наиболее выраженными в 2020 году, увеличившись на 18% по сравнению с предыдущим годом. За рассматриваемый период мировой экспорт достиг пикового значения в 2021 году и, вероятно, будет устойчиво расти в ближайшие годы.

Экспорт по странам

Германия доминирует в структуре экспорта, что составляет X тонн, что составляет ок. 64% от общего объема экспорта в 2021 году. Венгрия (X тонн) заняла второе место в рейтинге, за ней следуют Польша (X тонн), Бельгия (X тонн) и Словакия (X тонн). Все эти страны вместе занимали ок. Доля 27% от общего объема экспорта. На следующих экспортеров — Словению (X тонн) и Латвию (X тонн) — приходилось по 4,8% от общего объема экспорта.

На следующих экспортеров — Словению (X тонн) и Латвию (X тонн) — приходилось по 4,8% от общего объема экспорта.

С 2012 по 2021 год среднегодовые темпы роста экспорта сахарной свеклы из Германии составили +29.3%. В то же время положительные темпы роста продемонстрировали Словения (+139,9%), Польша (+108,4%), Латвия (+76,6%), Словакия (+23,6%) и Бельгия (+21,0%). Более того, Словения стала самым быстрорастущим экспортером в мире с среднегодовым темпом роста +139,9% в период с 2012 по 2021 год. Напротив, в Венгрии (-5,8%) за тот же период наблюдалась тенденция к снижению. Германия (+55 п.п.), Польша (+7,2 п.п.), Бельгия (+4,8 п.п.), Словакия (+3,7 п.п.), Словения (+2,5 п.п.) и Латвия (+2,3 п.п.) экспорта, в то время как в Венгрии его доля сократилась на -12,8% с 2012 по 2021 год соответственно.

В стоимостном выражении Германия ($X) остается крупнейшим мировым поставщиком сахарной свеклы, на которую приходится 33% мирового экспорта. Вторую позицию в рейтинге заняла Словакия ($X) с долей 10% в мировом экспорте. За ней следует Бельгия с долей 9,6%.

За ней следует Бельгия с долей 9,6%.

С 2012 по 2021 год среднегодовой темп роста стоимости в Германии составил +21,6%. Остальные страны-экспортеры зафиксировали следующие среднегодовые темпы роста экспорта: Словакия (+16,5% в год) и Бельгия (+13,2% в год).

Экспортные цены по странам

Средняя экспортная цена на сахарную свеклу в 2021 году составила X долларов за тонну, снизившись на -9,2% по сравнению с предыдущим годом. В целом экспортная цена зафиксировала ярко выраженный спад. Темпы роста были самыми быстрыми в 2015 году, увеличившись на 102% по сравнению с предыдущим годом. В результате экспортная цена достигла пикового уровня $X за тонну. С 2016 по 2021 год средние экспортные цены не смогли восстановиться.

Существовали значительные различия в средних ценах между основными странами-экспортерами. В 2021 году страной с самой высокой ценой была Словения (X долларов за тонну), а Венгрия (X долларов за тонну) была одной из самых низких.

С 2012 по 2021 год наиболее заметные темпы роста цен были достигнуты в Словении (-0,4%), в то время как другие мировые лидеры испытали снижение показателей экспортных цен.

Импорт сахарной свеклы

Импорт

Мировой импорт сахарной свеклы заметно вырос до X тонн в 2021 году, увеличившись на 9,6% по сравнению с 2020 годом. Однако за рассматриваемый период импорт имел относительно стабильную тенденцию. Темпы роста оказались самыми быстрыми в 2020 году, увеличившись на 36% по сравнению с предыдущим годом. За рассматриваемый период мировой импорт достиг своего пика в X тонн в 2012 году; однако с 2013 по 2021 год импорт был несколько ниже.

В стоимостном выражении импорт сахарной свеклы заметно вырос до X долларов в 2021 году. Однако в целом импорт заметно сократился. Наиболее заметные темпы роста были зафиксированы в 2018 году, когда импорт увеличился на 21% по сравнению с предыдущим годом. Мировой импорт достиг своего пика в X долларов в 2012 году; однако с 2013 по 2021 год импорт оставался на более низком уровне.

Импорт по странам

Швейцария была ключевым импортером сахарной свеклы в мире, объем импорта составил X тонн, что составило ок. 43% от общего объема импорта в 2021 году. Чешская Республика (X тонн) занимает второе место в общем объеме импорта с долей 28%, за ней следует Германия (9%). Австрия (X тонн), Дания (X тонн), Бельгия (X тонн) и Великобритания (X тонн) занимали относительно небольшую долю в общем объеме импорта.

43% от общего объема импорта в 2021 году. Чешская Республика (X тонн) занимает второе место в общем объеме импорта с долей 28%, за ней следует Германия (9%). Австрия (X тонн), Дания (X тонн), Бельгия (X тонн) и Великобритания (X тонн) занимали относительно небольшую долю в общем объеме импорта.

С 2012 по 2021 год наибольший рост наблюдался в Дании (CAGR +342,4%), в то время как закупки других мировых лидеров росли более скромными темпами.

В стоимостном выражении Швейцария (X долларов США), Чешская Республика (X долларов США) и Дания (X долларов США) были странами с самым высоким уровнем импорта в 2021 году, на которые вместе приходилось 60% мирового импорта.

В Дании со среднегодовым темпом роста +141,4% наблюдались самые высокие темпы роста стоимости импорта среди основных стран-импортеров за рассматриваемый период, в то время как закупки других мировых лидеров росли более скромными темпами.

Импортные цены по странам

В 2021 году средняя цена импорта сахарной свеклы составила X долларов США за тонну, увеличившись на 3,3% по сравнению с предыдущим годом. Однако в целом цены на импорт заметно снизились. Темпы роста были наиболее выраженными в 2016 году, когда средняя цена импорта увеличилась на 53% по сравнению с предыдущим годом. В результате импортная цена достигла пикового уровня $X за тонну. С 2017 по 2021 год средние цены на импорт оставались на более низком уровне.

Однако в целом цены на импорт заметно снизились. Темпы роста были наиболее выраженными в 2016 году, когда средняя цена импорта увеличилась на 53% по сравнению с предыдущим годом. В результате импортная цена достигла пикового уровня $X за тонну. С 2017 по 2021 год средние цены на импорт оставались на более низком уровне.

Средние цены основных стран-импортеров существенно различались. В 2021 году страной с самой высокой ценой была Великобритания (X долларов за тонну), а Германия (X долларов за тонну) была одной из самых низких.

С 2012 по 2021 год наиболее заметные темпы роста цен были достигнуты в Чешской Республике (-1,5%), в то время как другие мировые лидеры испытали снижение показателей импортных цен.

Источник: Платформа рыночной аналитики IndexBox

| Базовый год | Исторический период | Период прогноза | Единиц |

|---|---|---|---|

| 2022 | 2012-2022 | 2023-2030 | долл. США, тонн |

Часто задаваемые вопросы (FAQ):

Странами с самыми высокими объемами потребления в 2021 году были Россия, Франция и Германия, с совокупным объемом 39% доли мирового потребления. США, Турция, Польша, Египет, Китай, Украина, Великобритания, Нидерланды и Иран несколько отстали, вместе составляя еще 44%.

США, Турция, Польша, Египет, Китай, Украина, Великобритания, Нидерланды и Иран несколько отстали, вместе составляя еще 44%.

Странами с самыми высокими объемами производства в 2021 году были Россия, Франция и Германия, на долю которых приходилось 39% мирового производства. США, Турция, Польша, Египет, Китай, Украина, Великобритания, Нидерланды и Иран несколько отстали, вместе составляя еще 44%.

В стоимостном выражении Германия остается крупнейшим мировым поставщиком сахарной свеклы, на которую приходится 33% мирового экспорта. Вторую позицию в рейтинге заняла Словакия с долей 10% в мировом экспорте. За ней последовала Бельгия с 90,6% доли.

В стоимостном выражении Швейцария, Чешская Республика и Дания оказались странами с самым высоким уровнем импорта в 2021 году, на которые вместе приходилось 60% мирового импорта.

Средняя экспортная цена на сахарную свеклу в 2021 году составила $92 за тонну, снизившись на -9,2% по сравнению с предыдущим годом.

В 2021 году средняя цена импорта сахарной свеклы составила $101 за тонну, увеличившись на 3,3% по сравнению с предыдущим годом.

В этом отчете представлен подробный анализ мирового рынка сахарной свеклы. В нем вы найдете последние данные о рыночных тенденциях и возможностях по странам, динамике потребления, производства и цен, а также о мировой торговле (импорт и экспорт). В прогнозе показаны перспективы рынка до 2030 г.

Охват продуктов:

• FCL 157 — Сахарная свекла

Охват стран:

Весь мир — отчет содержит статистические данные по 200 странам и включает подробные профили 50 крупнейших стран-потребителей:

• Китай

3 • Япония

• Германия

• Великобритания

• Франция

• Бразилия

• Италия

• Российская Федерация

• Индия

• Канада

• Австралия

• Республика Корея

• Испания

• Мексика

• Индонезия

• Нидерланды

• Турция

• Саудовская Аравия

• Switzerland

• Sweden

• NIGE

• Бельгия

• Аргентина

• Норвегия

• Австрия

• Таиланд

• Объединенные Арабские Эмираты

• Колумбия

• Дания

• Южная Африка

0003

• Малайзия

• Израиль

• Сингапур

• Египет

• Филиппины

• Финляндия

• Chile

• Ирландия

• Pakistan

• Grece

• Portauglakshal. • Алжир

• Алжир

• Чехия

• Катар

• Перу

• Румыния

• Вьетнам

+ крупнейшие страны-производители

Охват данных:

• Объем и стоимость мирового рынка

• Потребление на душу населения

• Прогноз динамики рынка в среднесрочной перспективе

• Мировое производство в разбивке по регионам и странам

• Мировая торговля (экспорт и импорт)

• Экспортные и импортные цены

• Тенденции рынка, движущие силы и ограничения

• Ключевые игроки рынка и их профили

Причины купить этот отчет:

• Воспользуйтесь последними данными

• Получите более глубокое представление о текущих изменениях на рынке

• Узнайте о жизненно важных факторах успеха, влияющих на рынок

Этот отчет предназначен для производителей, дистрибьюторов, импортеров и оптовиков, а также для инвесторов, консультантов и консультантов.

В этом отчете вы найдете информацию, которая поможет вам принимать обоснованные решения по следующим вопросам:

1. Как диверсифицировать свой бизнес и извлечь выгоду из новых рыночных возможностей

Как диверсифицировать свой бизнес и извлечь выгоду из новых рыночных возможностей

2. Как загрузить простаивающие производственные мощности

3. Как увеличить продажи на зарубежных рынках

4. Как увеличить размер прибыли

5. Как сделать вашу цепочку поставок более устойчивой

6. Как снизить затраты на производство и цепочку поставок

7. Как перевести производство в другие страны

8. Как подготовить свой бизнес к глобальной экспансии

Проводя это исследование, мы объединяем накопленный опыт наших аналитиков и возможности искусственный интеллект. Платформа на основе искусственного интеллекта, разработанная нашими специалистами по данным, представляет собой ключевой рабочий инструмент для бизнес-аналитиков, позволяющий им находить глубокие идеи и идеи из маркетинговых данных.

1. ВВЕДЕНИЕ

Принятие решений, основанных на данных для развития вашего бизнеса

1,1

Отчет Описание

1,2

Методология исследования и платформа AI

1,3

Решения, управляемые данными для вашего бизнеса

1. 4

4

. ОПИСАНИЕ ОТЧЕТА

2. РЕЗЮМЕ

Краткий обзор эффективности рынка

2.1

ОСНОВНЫЕ ВЫВОДЫ

2.2

РЫНОЧНЫЕ ТЕНДЕНЦИИ Эта глава доступна только для версии Professional. ПРО

3. Обзор рынка

Понимание текущего состояния рынка и его перспектив

3.1

Рыночный размер

3,2

Потребление по стране

3,3

Рынок прогнозируется на 2030

4. Большинство поощрения

Поиск новых продуктов для диверсификации вашего бизнеса

Эта глава доступна только для Профессиональной версии PRO

4.1

ЛУЧШИЕ ПРОДУКТЫ ДЛЯ ДИВЕРСИФИКАЦИИ ВАШЕГО БИЗНЕСА

4,2

Бестселлеры

4,3

Наиболее потребляемый продукт

4,4

Наиболее торговый продукт

4,5

Наиболее прибыльный продукт для экспорта

Создайте свою устойчивую цепочку поставок

Эта глава доступна только для версии Professional Edition PRO

5. 1

1

ОСНОВНЫЕ СТРАНЫ ДЛЯ ПОСТАВЩИКОВ ВАШЕЙ ПРОДУКЦИИ

5.2

Страны высшего производства

5.3

страны с высшими урожаями

5,4

Страны экспорта

5,5

Низкие расходы на экспорт

6. Наиболее многообещающие рынки

. Увеличьте экспорт

Эта глава доступна только для версии Professional Edition PRO

6.1

ОСНОВНЫЕ ЗАРУБЕЖНЫЕ РЫНКИ ДЛЯ ЭКСПОРТА ВАШЕЙ ПРОДУКЦИИ

6.2

Рынки с высокой точки зрения

6.3

Ненатурированные рынки

6,4

Лучшие импортные рынки

6,5

Наиболее прибыльные рынки

7. Глобальная продукция

Тренды и наставления на индустрии

7. 7. 70003

. Последние тренды и наставления на индустрии

7. 7. 70003

.ОБЪЕМ И СТОИМОСТЬ ПРОИЗВОДСТВА

7.2

ПРОИЗВОДСТВО ПО СТРАНАМ

7.3

УБОРОЧНАЯ ПЛОЩАДЬ И УРОЖАЙНОСТЬ ПО СТРАНАМ

8. ПОРТМ В МИРЕ0003

ПОРТМ В МИРЕ0003

Самые большие импортеры на рынке и как они достигают

8.1

Импорт с 2012 по 2022 гг. на рынке и как они сменили

9.1

Экспорт с 2012 по 2022 гг.0003

Крупнейшие производители на рынке и их профили

Эта глава доступна только для Professional Edition PRO

11. ПРОФИЛИ О СТРАНАХ

Крупнейшие рынки и их характеристики

Эта глава доступна только для Professional Edition PRO

США

Германия

Соединенное Королевство

Франция

Бразилия

Российская Федерация

Канада

Australia

Republic of Korea

Mexico

Indonesia

Netherlands

Turkey

Saudi Arabia

Switzerland

Sweden

Nigeria

Poland

Belgium

Argentina

Norway

Austria

Таиланд

Объединенные Арабские Эмираты

Колумбия

Дания

Южная Африка

Малайзия

Израиль

Singapore

Philippines

Finland

Ireland

Pakistan

Greece

Portugal

Kazakhstan

Algeria

Czech Republic

Romania

Vietnam

LIST OF TABLES

Table 1:

Key Результаты В 2022 г.

Таблица 2:

Объем рынка в натуральном выражении, 2012–2022 гг.

Таблица 3:

Рыночная стоимость, 2012–2022 гг.

Таблица 4:

Потребление на душу населения, по странам, 2018–2022 гг.

Таблица 5:

Производство, в натуральном выражении, по странам, 2012–2022 гг. 7:

Урожайность, по странам, 2007-2022 гг.

Таблица 8:

Импорт, в натуральном выражении, по странам, 2012–2022 гг.

Таблица 10:

Цены на импорт по странам назначения, 2012–2022 гг.

Таблица 11:

Экспорт в натуральном выражении по странам, 2012–2022 гг.

Таблица 12:

Экспорт в стоимостном выражении по странам, 2012–2022 гг.

Таблица 13:

Цены на экспорт по странам Страна происхождения, 2012–2022 гг.Таблица 14:

Цены производителей по основным странам-производителям, 2022 г.

ИЗ РИСУНКОВ

Рисунок 1:

Рыночный объем, в физических терминах, 2012–2022 гг.

Рисунок 5:

Товары: объем и рост рынка, по типам

Рисунок 6:

Продукты: среднее потребление на душу населения, по типам

Рисунок 7:

Товары: экспорт и рост, по типам

Рисунок 8 :

Продукция: экспортные цены и рост, по типу

Рисунок 9:

Объем и рост производства

Рисунок 10:

Доходность и рост

Рисунок 11:

Экспорт и рост

Рисунок 12:

Экспорт. Цены и рост

Рисунок 13:

Размер рынка и рост

Рисунок 14:

Потребление на душу населения

Рисунок 15:

Импорт и рост

Рисунок 16:

0002 Цены на импортРисунок 17:

Производство, в физических терминах, 2012–2022 гг. Рисунок 20:

Доходность, 2012–2022 гг. Площадь по странам, 2022 г.

Рисунок 24:

Установленная площадь, по стране, 2007-2022 гг. 27:

Импорт в стоимостном выражении, 2012–2022 гг.

Рисунок 28:

Импорт, в натуральном выражении, по странам, 2022 г.

Рисунок 30:

Импорт в стоимостном выражении по странам, 2012–2022 гг.

Рисунок 31:

Цены на импорт, по стране, 2012–2022 гг. Рисунок 34:

Экспорт, в натуральном выражении, по странам, 2022 г.

Рисунок 35:

Экспорт, в натуральном выражении, по странам, 2012–2022 гг. 2012–2022

Рисунок 37:

Экспортные цены, 2012–2022 годы

Вебинар: Декарбонизация и ваша бизнес-стратегия — Здания с нулевым выбросом углерода

Вебинар: Декарбонизация и ваша бизнес-стратегия — Здания с нулевым выбросом углерода

Присоединяйтесь к нам в нашей последней серии вебинаров, чтобы получить информацию от отраслевых экспертов и принять участие в продуктивном обсуждении!

вторник, 22 февраля 2022 г., 16:00 по восточноевропейскому времени

Вебинар: Декарбонизация и ваша бизнес-стратегия — инструменты и торговые площадки

Вебинар: Декарбонизация и ваша бизнес-стратегия — инструменты и рынки

Присоединяйтесь к нам в нашей последней серии вебинаров, чтобы получить информацию от отраслевых экспертов и принять участие в продуктивном обсуждении!

Вторник, 8 февраля 2022 г. , 16:00 по восточноевропейскому времени

, 16:00 по восточноевропейскому времени

Вебинар: Декарбонизация и ваша бизнес-стратегия: шаги и практика

Вебинар: Декарбонизация и ваша бизнес-стратегия: шаги и практика

Присоединяйтесь к нашей последней серии вебинаров, чтобы получить информацию от отраслевых экспертов и принять участие в продуктивном обсуждении!

Вторник, 25 января 2022 г., 16:00 по восточноевропейскому времени

• • •

Снимки рынка сахарной свеклы

Загрузить версию для печати

Резюме

Драйверы в отрасли сахарной свеклы включают более низкое производство свеклы и неопределенность производственных затрат.

- Благоприятная летняя погода улучшила рост свеклы после задержки посева на две-три недели. Прогнозируется, что производство свеклы на Северо-Западе снизится с рекордного урожая 2021–2022 годов в 8,4 млн тонн до 7,9 млн тонн.млн тонн, что на 5,5% меньше по сравнению с прошлым годом.

В штате

В штате - Монтана было на 10 000 акров меньше свеклы по сравнению с 2021 годом, что на 23% меньше, вызванное неудачами с расторжением контракта и суровыми погодными условиями, которые препятствовали посеву.

Прогноз прибыльности на 12 месяцев

Прогноз Northwest Farm Credit на 12 месяцев по сахарной свекле для урожая 2022 года является благоприятным с выгодными ценами, урожайностью и содержанием сахара. В преддверии 2023 года неопределенность в отношении повышенных затрат на удобрения и химикаты будет сказываться на прибыльности производителей.

Ситуация на Северо-Западе

После рекордного урожая урожая 2021-22 годов ожидается, что урожай Северо-Запада 2022-23 годов будет иметь средние показатели урожайности и содержания сахара. Настроения производителей более оптимистичны, так как благоприятная летняя погода компенсирует первоначальные задержки посевных работ, изменяя общий прогноз урожая. Прогнозируется, что общее производство свеклы на Северо-Западе снизится на 5,5% в годовом исчислении из-за более низкой урожайности и меньшего количества убранных акров.

В Айдахо, сахарная свекла растет хорошо с небольшим воздействием насекомых или болезней. Ожидается, что в Айдахо урожайность составит 39тонн на акр, всего на 1 тонну на акр меньше, чем в среднем за пять лет.

В восточной Монтане из-за поздних весенних дождей и задержек в переговорах по контракту многие производители сократили посев свеклы. В Сиднее идеальное время для посадки — середина апреля, но погода отложила посадку до 10 мая, в результате чего площади под свеклой сократились с 30 000 акров в 2021 году до 18 500 акров в 2022 году.

Производители в Сиднее столкнулись с дополнительными трудностями, поскольку из-за проливных дождей сахарная свекла покрылась коркой (когда дожди нарушают верхний слой почвы, создавая поверхностный слой почвы, препятствующий прорастанию семян). Несмотря на то, что ущерб урожаю был незначительным, а повторные посадки были минимальными, фермерам пришлось разрыхлить почву (разрушить корку) на 70% засеянных акров. В июне температура поднялась в среднем до 72 ° F, а дождь прекратился, что положило начало более благоприятной погоде для вегетационного периода, что позволило наверстать упущенное в росте свеклы.

В июне температура поднялась в среднем до 72 ° F, а дождь прекратился, что положило начало более благоприятной погоде для вегетационного периода, что позволило наверстать упущенное в росте свеклы.

В Биллингсе, штат Монтана, летний ливень с градом повредил поля, в результате чего расчетный тоннаж снизился на 3-4 тонны на акр. Производители начали уборку урожая в начале сентября, и даже при хорошей погоде у переработчиков будет меньше свеклы. В районе Биллингс ожидаются средние уровни содержания сахара.

Производство сахарной свеклы

Источник: Отчет о растениеводстве. 12 сентября 2022 г.

Себестоимость

Сахарная свекла требует значительного количества удобрений. Цена на азотные удобрения выросла на 114% в годовом исчислении. Аналогичным образом, цены на фосфорные и калийные удобрения выросли на 68% и 101% в годовом исчислении соответственно. Рост цен на природный газ, который вырос на 125% в годовом исчислении, привел к тому, что европейские заводы по производству удобрений остановили производство, и было остановлено две трети мирового производства аммиака. Неопределенность цен на удобрения повлияет на прибыльность сахарной свеклы в 2023 году.

Неопределенность цен на удобрения повлияет на прибыльность сахарной свеклы в 2023 году.

Прогнозы сахара в США

Источник: Управление энергетической информации США. 23 сентября 2022 г.

*Цены западного побережья, кроме Калифорнии

Ситуация в США

Долина Ред-Ривер является крупнейшим районом выращивания сахарной свеклы в США, где выращивается более 55% всех акров земли. Холодная влажная весна и наводнение задержали посадки свеклы в долине Ред-Ривер на три-четыре недели. Чтобы смягчить ожидаемое снижение урожайности, свекловичные заводы сократили площади в Миннесоте и Северной Дакоте, где общая площадь увеличилась на 11% и 12% в годовом исчислении соответственно. Увеличение посевных площадей и благоприятная летняя погода помогли, но этого было недостаточно, чтобы полностью компенсировать прогнозируемое снижение урожайности (на 17% в Миннесоте и на 13% в Северной Дакоте в годовом исчислении). Однако эти факторы смягчили воздействие на производство сахарной свеклы. Без дополнительных площадей производство упало бы в 2,9 раза.03 коротких тонны, сырая стоимость (STRV), снижение на 15,5% в годовом исчислении. Урожай свеклы в Миннесоте и Северной Дакоте в 2022–2023 годах, по оценкам, сократится всего на 1100 единиц STRV, что на 6,0% меньше урожая прошлого года.

Без дополнительных площадей производство упало бы в 2,9 раза.03 коротких тонны, сырая стоимость (STRV), снижение на 15,5% в годовом исчислении. Урожай свеклы в Миннесоте и Северной Дакоте в 2022–2023 годах, по оценкам, сократится всего на 1100 единиц STRV, что на 6,0% меньше урожая прошлого года.

За пределами долины Ред-Ривер в других районах выращивания свеклы в США ожидаются более низкие урожаи и меньше убранных акров. После того, как урожай 2021–2022 годов установил рекорды производства, неудивительно, что урожайность нового урожая в годовом исчислении будет ниже. По оценкам, в Мичигане, Небраске и Колорадо ежегодное снижение урожайности составляет более 15% в годовом исчислении. В то время как производство свеклы в стране в 2022–2023 годах прогнозируется на уровне 33 351 STRV, что на 9 меньше.0,3% от урожая 2021-22 гг., оценки производства сопоставимы с урожаем 2020-21 гг.

Прогнозы по сахару в США

Источник: Мировые оценки спроса и предложения в сельском хозяйстве. 12 сентября 2022 г. *STRV= Короткие тонны, необработанная стоимость.

12 сентября 2022 г. *STRV= Короткие тонны, необработанная стоимость.

Прогноз производства сахара в Мексике

Прогнозируется, что производство сахара в Мексике в 2022-2023 годах снизится на 3,0% в годовом исчислении. Прогнозируется, что экспорт в США сократится на 19,4%. Министерство сельского хозяйства США определило, что импортные квоты должны быть сокращены в сентябре из-за увеличения запасов и ожидаемого снижения потребления сахара. Ожидается, что из 118 000 тонн сахара, не экспортированных в США (из-за изменения квоты), Мексика перенаправит его в другие страны. Некоторые аналитики по сахару считают, что это предполагаемое снижение слишком консервативно и, вероятно, увеличится более чем вдвое по сравнению с текущей оценкой к концу маркетингового года. Конечные запасы не изменились, поскольку общее предложение в Мексике сократилось на 4,0%, а использование также снизилось на 4,6%.

Мексика Поставка и использование сахара и импорт кукурузного сиропа с высоким содержанием фруктозы

Источник: Оценка мирового спроса и предложения на сельскохозяйственную продукцию.