как открыть, что такое банковская тайна и зачем хранить деньги в золоте

Банковский счет нужен, чтобы переводить и хранить деньги, получать наличные в банкомате, безналично оплачивать товары и конвертировать одну валюту в другую. Разберемся, как открыть и закрыть счет, что такое банковская тайна и зачем хранить деньги в золоте.

Что такое текущий счет

Текущий счет — это счет, который банк открывает для физического лица и который не предназначен для операций, связанных с предпринимательской деятельностью.

Банк может использовать деньги, которые находятся на вашем текущем счете, — но при этом он гарантирует ваше право беспрепятственно распоряжаться ими. За использование ваших денег банк может платить проценты и зачислять их на ваш счет (на тот же или другой, который вы укажете). Услуги банка по совершению операций с деньгами на счете, как правило, платные.

Процентный доход по текущему счету обычно невысокий, обычно он не превышает ставку по вкладам «до востребования». Чтобы накопить деньги, выгоднее открыть банковский вклад или использовать другие финансовые инструменты.

Списать средства с вашего счета без вашего согласия не может никто. Тем не менее бывают случаи, когда закон допускает такое. Например, если на деньги и иные ценности на счетах и во вкладах клиента наложен арест. Арест может наложить только суд, а сумма, которую он определит, может быть списана со счета только на основании исполнительного документа.

Что такое банковская тайна

Банк гарантирует тайну банковского счета — никто, кроме вас (или вашего представителя), не может получит информацию об операциях по счету. Однако закон допускает случаи, когда банк предоставляет эти сведения государственным органам и организациям, например, судам, налоговым органам, Пенсионному фонду РФ, Фонду социального страхования РФ, судебным приставам.

Как открыть банковский счет

Чтобы открыть счет, нужно прийти в отделение банка с документами (как правило, нужен паспорт и ИНН, если он есть), написать заявление и заключить с банком договор банковского счета.

Как закрыть банковский счет

Чтобы закрыть счет, нужно подать в банк заявление о расторжении договора банковского счета. В течение семи дней после получения этого заявления банк выдаст вам остаток денег с банковского счета наличными (либо переведет их с помощью платежного поручения).

Бывают случаи, когда банк расторгает договор банковского счета по своей инициативе. Например, если в течение двух лет на счете клиента нет денег и он не проводит никаких операций, банк вправе отказаться от исполнения договора. В таких случаях клиент получает от банка письмо-уведомление — и через 2 месяца после предупреждения договор считается расторгнутым (если в течение этого срока на счет клиента не поступили деньги).

Какие бывают счета

Счета различаются в зависимости от активов, которые на них учитываются.

Вы можете открыть:

- рублевый счет;

- валютный счет;

- обезличенный металлический счет (ОМС).

Открыть рублевые счета можно в любом банке, у которого есть разрешение (лицензия) Банка России на работу с физическими лицами — такой банк участвует в системе страхования вкладов (ССВ).

Валютные счета можно открыть в банке, у которого кроме лицензии на работу с физлицами есть еще и лицензия Банка России на совершение валютных операций.

Деньги физических лиц, размещенные на рублевых и валютных банковских счетах, застрахованы в системе страхования вкладов (ССВ) — так же, как и средства во вкладах.

Что такое обезличенный металлический счет (ОМС)

Хранить свои денежные активы можно и в металлах, например в золоте, серебре, платине или палладии. У «безналичного» хранения драгоценных металлов есть преимущества перед реальными золотыми слитками под подушкой.

Зачем хранить деньги в металлах

ОМС — это альтернатива торговле на фондовом рынке. Ваш доход будет зависеть от рыночных котировок на металлы: чем выше стоимость драгметаллов, тем больше на вашем счете денег в переводе на рубли. Если вы разбираетесь в этом сегменте рынка, то ОМС для вас — хороший способ увеличить активы. Покупать и продавать металлы удобнее безналичным путем. Почему?

- Это дешевле

Если вы купите слитки за рубли или валюту через банк, вам не придется платить НДС за покупку. А вот если вы просто купите слиток и не будете хранить его на ОМС, то с вас возьмут 20% НДС как за покупку товара.

- Это безопаснее

Вам не придется перевозить слитки и проверять их подлинность. Риск потерять слитки лежит на банке, а не на вас.

Как открыть обезличенный металлический счет

Нужно подать заявку на открытие ОМС в банке, у которого есть такая услуга. При этом вы купите у банка выбранный вами металл по предложенному курсу. Перевести металлический счет из другого банка не получится, операции по переводу металлов возможны только в рамках одного банка.

Что нужно помнить про ОМС?

- Счет ОМС открывают для учета драгоценных металлов, которые вкладчик купил у банка.

- Счет называется обезличенным, потому что на нем числятся не конкретные слитки золота, серебра или платины, а их весовое значение в граммах.

- Тем не менее количество граммов драгоценного металла, учитываемое на ОМС, можно забрать по действующему в этот момент курсу в натуральной форме (слитком), если это предусмотрено договором. Как правило, банк просит уведомить заранее, в какой форме вы предпочитаете забрать ваши средства.

- Если вы закроете счет и попросите банк выдать металл в виде слитка, вам придется заплатить НДС.

- За обслуживание вклада банк может брать с вас проценты. Но чаще всего обслуживание бесплатно, свою долю за работу со счетом банк получает за счет разницы курса покупки/продажи металла.

- Доход от ОМС облагается НДФЛ, но если вашему счету более 3 лет, вы освобождаетесь от уплаты налога.

- Деньги в эквиваленте драгоценного металла на ОМС не застрахованы в ССВ.

- На ОМС могут начисляться проценты (если это предусмотрено договором). Но доход по таким вкладам не гарантирован, потому что он зависит от колебания цен на рынке драгоценных металлов.

это что и как открыть?

В конце 90-х о том, что такое банковский счет знали только бизнесмены. Сегодня с этим термином знакомы, как студенты, таки пенсионеры.

С каждым годом увеличивается разновидность банковских услуг, что позволяет финансовым учреждениям обслуживать все больше категорий граждан.

Основные виды банковских счетов

Банковский счет – это счет, который вправе оформить любое зарегистрированное финансовое учреждение Российской Федерации юрлицу или физлицу с целью дальнейшего накопления безналичных денег.

Данные средства должны быть только целевого назначения, что позволяет их владельцу принимать участие в денежном обороте.

Банковский счет дает возможность финансовому учреждению отслеживать все денежные операции своих клиентов, составлять анализ работы, делать учет расхода и прихода и т.д.

Существуют такие виды банковских счетов:

Расчетный.

Данный вид предназначен для проведения операций со стороны юридических лиц.

По закону все бизнесмены обязаны открывать свой собственный счет, чтобы государство могло проконтролировать в случае необходимости прибыль предпринимателя и выплачиваемые им налоги.

Чтобы счет открыть, необходимо заплатить некую сумму, в соответствии с действующим тарифом финансового учреждения.

Текущий.

Создан для физических лиц, которые могут проводить различные операции, хранить безналичные деньги.

Обычно он оформляется бесплатно или за небольшую плату для получения пенсий, зарплат, стипендий и других выплат.

Сберегательный (депозитный).

Его цель – это хранить деньги.Депозиты ценят финучреждения, ведь они пользуются этими деньгами до тех пор, пока физическое лицо не снимет средства для своих нужд.

Согласно договору между сторонами, банк обязуется в определенный период (месяц, полугодие, год и т.д.) выплачивать клиенту процент от суммы депозита. В договоре об открытии депозита, прописана дата начала и конца сделки.

По истечении срока клиент может продлить его или забрать свои сбережения.

Кредитный (ссудный).

Отображает сумму займа, которую банк выдал клиенту под определенный процент.

По истечению договора заемщик обязан вернуть долг вместе с насчитанными процентами.

Транзитный или корреспондентский.

Бюджетный.

Валютный.

Карточный.

Присваивают владельцам пластиковых карт.

Они бывают дебетовые (с карточки можно снимать только собственные средства физлица) и кредитные (на карточку насчитываются деньги банка, которые можно тратить, но при условии своевременного полного погашения задолженности).

Именной.

Счет открывает на имя его владельца.Данная услуга позволяет проводить банковские операции в любом финансовом учреждении при наличии паспорта или другого удостоверения личности.

Им пользуются исключительно банки, которые проводят между собой различные денежные операции.

Здесь проводятся все операции, связанные с финансированием бюджетных структур из государственной казны.

Открывается для ведения операций с иностранной валютой.

Какие документы нужны для кредита в Сбербанке

Кроме основных видов, которые используются чаще всего, существуют еще и такие банковские счета:

- Замороженный.

- Застрахованный.

- Контокоррентный.

- Обезличенный.

- Общий.

- Онкольный.

- Фидуциарный.

- Частный.

- Сводный.

- Чековый.

- Фондовый.

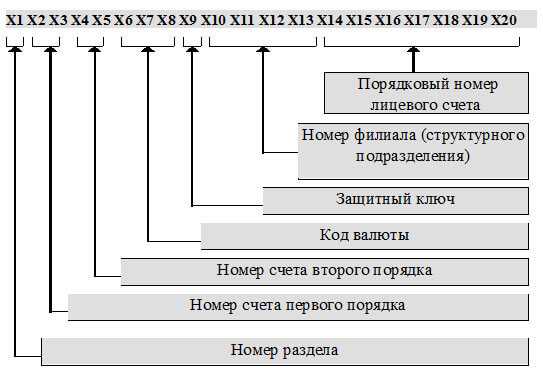

Как расшифровать цифры банковского счета?

Многие считают, что цифры банковского счета ничего не значат. Это глубокое заблуждение.

В 1998 году в РФ все счета имеют комбинацию из 20-ти цифр. Под ними скрывается информация о целевом предназначении счета.

Комбинацию можно поделить на 5 частей, каждая из них обозначает:

- Первые 5 цифр указывают на то, какой именно это вид банковского счета.

Например, каждый текущий счет начинается на 40817.

- Следующие 3 цифры несут информацию о том, в какой валюте открыт данный счет.

Если в рублях, то 810, а если в долларах – 840.

- Третья часть – это «ключ», который состоит только из одного символа.

Для его расчета была создана специальная формула. Он нужен во избежание ошибок при проведении операции в других банках.

- Четвертая часть – это код финансового учреждения, которое оформило данный счет.

- Остальные цифры – это индивидуальный номер для владельца счета.

Его иногда также разделывают на части, но это уже зависит от политики работы конкретного банка.

Пошагово о том, как открыть банковский счет

Что такое банковский счет знают многие, но вот большинству интересней, как его открыть…

Любой вид сотрудничества с финансовым учреждением начинается с оформления лицевого счета. Сегодня это является неким бухгалтерским отчетом, ведь с его помощью можно проследить все денежные поступления и переводы.

Для открытия счета юридическому лицу или индивидуальному предпринимателю необходимо:

- Написать заявление по образцу банка.

- Предоставить регистрацию ИП.

- Предоставить государственную регистрацию юрлица.

- Иметь на руках документы об учреждении компании.

- Справка от налоговой инспекции о том, что данное юрлицо или ИП пребывает на учете.

- Банк требует также копии договора и протокола от соучредителей компании о решении открытия банковского счета.

- Необходимо предоставить заверенные нотариусом копии подписи и печати юридического лица.

- Также стоит предъявить справку из статистики с кодом Общероссийской классификации предприятий и организаций.

- Справка о наличии социальной страховки.

На протяжении нескольких дней счет будет зарегистрирован в системе.

Каждый ИП или юрлицо обязан по закону предоставить информацию об открытии банковского счета в налоговую инспекцию по месту регистрации бизнеса.

Физическому лицу создать счет будет проще. Из документов необходим паспорт и ИНН (индивидуальный номер налогоплательщика).

Такой минимальный набор документов подойдет только для тех, кто решил открыть расчетный счет.

Для получения кредита придется предоставить еще ряд дополнительный бумаг, в соответствии с требованиями финансового учреждения. Как правило, это справка о доходах, с места работы, наличие залогового имущества, соответствующее заявление о получении кредитных средств и цель их получения.

1) Обязательства банка перед клиентом.

При открытии любого счета, согласно договору сторон, банк обязуется выполнять прописанные в контракте в условия.

Каждое финансовое учреждение имеет ряд индивидуальных обязательств, но существуют и общепринятые правила.

Перечислим некоторые из них:

- Банк руководит всеми денежными операциями, то есть зачисляет поступления и списывает переводы.

- Клиенту не могут отказать выдать его собственные средства.

- Если у владельца банковского счета существует остаток неиспользованных безналичных денег, то банк обязан перечислить ему за это процент.

Вся информация относительно банковских операций физлиц или владельцев сертификата ИП держится в тайне.

Данные по банковским операциям с деньгами юридических лиц по закону возможно рассекретить, но только для государственных правоохранительных органов, которые имеют специальное постановление.

Например, чтобы узнать детали поступления денег и их переводов со счета ООО, нужно разрешение суда или другой инстанции.

Банк обязуется зачислять приход денег на счет клиента в максимально сжатые сроки.

Точные данные указаны в договоре между сторонами.

Банк, особенно коммерческий, имеет право установить ряд правил, которые не прописаны в законодательной базе.

Внимательно читайте договор перед его подписанием. Не редко бывает так, что вкладчиков обманывали, и деньги просто исчезали.

Банки всегда работают, в первую очередь, себе в выгоду. Одно из главных обязательств со стороны клиентов – это оплачивать любые расчетно-кассовые операции.

Финучреждение может за свои услуги брать фиксированную сумму или отсчитывать процент от суммы денежного перевода.

Как правило, за то, что на счет клиента поступают деньги, банковская система также изымает деньги, но не с третьего лица, а с владельца банковского счета.

Владелец счета не обязан все свои сбережения переводить сразу в безнал.

В то же время, клиент обязуется оставлять на банковском счете минимальную фиксированную сумму, с помощью которой можно проводить рассчетно-кассовые операции. Если сумма остатка меньше необходимого, то после предупреждений банк вправе разорвать договор.

Хотите досконально разобраться, что такое банковский счет?

Вам пригодится знать, как открыть счет в зарубежном банке:

В каком банке выгоднее всего открыть банковский счет?

Банковский счет — это не простая пластиковая карточка или набор цифр.

Выбирая банк, вы выбираете место, в котором будут надежно храниться ваши деньги, или место, где вы их потеряете безвозвратно.

Количество банков увеличивается каждый месяц. Одни выдерживают все экономические кризисы, а другие закрываются так быстро, как, собственно, и открылись.

При выборе финансового учреждения обращайте внимание на следующие показатели:

Стабильность и длительность существования.

Каждый банк имеет историю своего существования, которая находится в открытом доступе.

Надежное место, куда можно положить свои деньги должно просуществовать не меньше 10 лет. Хороший показатель – это то, что банк смог пережить кризис и при этом только расширился.

Банк должен быть «крупным».

В небольших городах многие бизнесмены пробуют открыть свое финансовое учреждение.

Региональным филиям лучше не доверять свои средства, потому что, как правило, они быстро прекращают свое существование.

Банковский счет стоит открыть в хорошо известной и крупной организации, которая имеет свои подразделения во всех городах РФ, насчитывает тысячи банкоматов, владеет высоким капиталом.

Приемлемые тарифы на расчетно-кассовые операции.

Не открывайте счет там, где комиссия за обслуживания предельно высока.Ведь из-за необъяснимо высоких тарифов на обслуживание многие люди просто отказывают осуществлять переводы.

Перед заключением договора узнайте об этом пункте все.Простота в использовании.

Современные технологии требуют от банков наличия интернет версии. Клиент финучреждения должен управлять деньгами даже с помощью телефона.

Очень важно, особенно для бизнесменов, быстро осуществлять денежные переводы или следить за новыми поступлениями.

Именно для удобства, все процветающие банки создают приложения интернет-банкинг, которыми можно пользоваться в режиме онлайн.

Как открыть расчетный счет в Сбербанке: 4 подробных шага

По данным Центробанка Российской Федерации, рейтинг надежных финансовых учреждений выглядит следующим образом:

biznesprost.com

Банковские счета: виды и их характеристика

Банковский счет — это документ, оформление которого кредитной организацией на определенное лицо является составной частью предмета заключенного между ними договора банковского счета, и который предназначен для отражения денежных обязательств кредитной организации перед этим лицом.

Банковский счет – это определенный раздел бухгалтерской системы банка, в котором регистрируется движение средств, относящихся к определенному лицу, все сделки вкладчика и банка (вклады наличных денег и снятие их со счета).

Банковский счет является инструментом, позволяющим фиксировать движение денежных средств при ведении бухгалтерского учета и отчетности. Согласно Закону «О банках и банковской деятельности» клиенты вправе открывать необходимое им количество расчетных и иных счетов в неограниченном числе банков (кредитных организаций) при согласии последних.

Открытие кредитными организациями банковских счетов индивидуальных предпринимателей и юридических лиц, за исключением органов государственной власти, органов местного самоуправления, осуществляется на основании свидетельств о государственной регистрации физических лиц в качестве индивидуальных предпринимателей, свидетельств о государственной регистрации юридических лиц, а также свидетельств о постановке на учет в налоговом органе.

Для понятия банковского счета характерно наличие совокупности четырех квалифицирующих признаков:

— банковский счет является счетом по учету денежных средств;

— открывается и ведется в кредитных организациях;

— является составной частью предмета договора банковского счета;

— предназначен для отражения обязательств кредитной организации перед клиентом.

Все банковские счета являются счетами бухгалтерского учета (лицевыми счетами). Их открытие обусловлено заключением договора банковского счета, что влечет возникновение у них дополнительных функций, а также ограничений, защищающих права данного клиента.

В современном мире практически невозможно обойтись без банковского счета. На счета в банках перечисляется зарплата и различные платежи. Со счета можно оплачивать различные услуги и покупки. Деньги можно преумножить, положив их под определенный процент, а пластиковыми картами пользуются около 50% жителей крупных городов.

ВИДЫ БАНКОВСКИХ СЧЕТОВ

Действующее законодательство позволяет клиентам кредитных организаций открывать большое количество различных счетов, максимально соответствующих целям их деятельности. Классификацию видов банковских счетов можно провести по нескольким основаниям. Счета подразделяются:

— на универсальные и специальные;

— в зависимости от валюты счета;

— в зависимости от владельца счета;

— в зависимости от целевого назначения средств;

— в зависимости от возможности пополнения или частичного снятия средств. По этому признаку банковские счета делятся на:

1. Не пополняемые. В течение всего срока вклада дополнительные взносы не принимаются.

3. С возможностью частичного снятия средств. Можно снять с банковского счета часть вложенных денег, при этом на счету должна оставаться определённая сумма, которая называется неснижаемый остаток.

— в зависимости от начисления процентов на банковских счетах. По этому признаку банковские счета делятся на:

1. Ежемесячное начисление процентов.

2. Начисление процентов в конце срока.

3. Промежуточное начисление процентов. Например, каждые 3 месяца (ежеквартально), каждые полгода и даже еженедельно. Всё зависит от конкретного вклада конкретного банка.

Существуют следующие виды банковских счетов: бюджетный, валютный, депозитный, доверительного управления, замороженный, застрахованный, карточный, контокоррентный, корреспондентский, накопительный, обезличенный металлический, общий, онкольный, расчётный, сберегательный, сводный, ссудный, текущий, транзитный, фидуциарный, фондовый, частный и чековый.

ХАРАКТЕРИСТИКА ВИДОВ БАНКОВСКИХ СЧЕТОВ

При обращении в кредитную организацию по вопросу открытия счета Вы вправе выбрать вид счета, исходя из своих потребностей. По договору банковского счета банк обязуется принимать и зачислять поступающие на открытый клиенту счет денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм и проведении других операций по счету. Рассмотрим наиболее востребованные разновидности банковского счета.

Расчетный счет открывается в учреждении банка юридическим лицам, осуществляющим предпринимательскую деятельность, а также предпринимателям без образования юридического лица для платежных операций по расчетам за поставленные товары, оказанные услуги, выполненные работы.

Расчетный банковский счет является основным счетом предприятия и открывается, как правило, по месту регистрации. Действующим законодательством предусмотрено, что предприятие может иметь несколько расчетных счетов, один из которых является основным счетом по расчетам с пенсионным фондом.

Предприятиям, организациям и учреждениям, имеющим отдельные подразделения (магазины, склады, филиалы) вне места своего нахождения, по ходатайству владельца основного расчетного счета могут открываться расчетные субсчета для зачисления выручки и проведения расчетов по месту нахождения данных подразделений.

Расчетный банковский счет используется для:

— зачисления выручки от предпринимательской деятельности и осуществления связанных с этой деятельностью платежей поставщикам и контрагентам по гражданско-правовым сделкам;

— зачисления сумм полученных кредитов;

— расчетов с банками по полученным кредитам и процентам по ним;

— расчетов с работниками по заработной плате и другим выплатам;

— платежей по решениям судов и других органов, имеющих право принимать решения о взыскании средств со счетов юридических лиц в бесспорном порядке;

— других расчетных операций.

Остаток расчетного счета показывает свободные денежные средства, которыми располагает его владелец. Банк выдает клиенту выписку по счету по мере совершения операций.

Текущие банковские счета открываются организациям, не являющимися юридическими лицами: общественным организациям, учреждениям, филиалам, представительствам, отделениям и др. С текущих счетов производятся:

— выдача средств на заработную плату;

— расходы на содержание аппарата управления;

— расходы и выплаты, связанные с выполнением функций представительства по иностранному страхованию.

Текущий банковский счет очень полезный финансовый инструмент. Он позволяет его владельцу:

— переложить обязанности по выполнению постоянных платежей на банковских служащих;

— направлять необходимые суммы третьим лицам, например, в счет оплаты товаров или услуг;

— уйти от необходимости приходить в банковское отделение, получив пластиковую карту к счету для обналичивания средств и оплаты покупок;

— конвертировать средства, не снимая их со счета. То есть рубли, имеющиеся на счету можно при необходимости в любой момент обменять на доллары или евро.

Открыть банковский текущий счет при надобности может любой гражданин. Его открывают и физическим лицам для совершения расчетных операций, не связанных с предпринимательской деятельностью или частной практикой.

Депозитный (вкладной) счет предназначен для хранения временно свободных денежных средств. Он открывается физическим и юридическим лицам. По договору банковского вклада (депозита) кредитная организация, принявшая поступившую от вкладчика или поступившую для него денежную сумму, обязуется возвратить сумму вклада и выплатить проценты на нее на условиях и в порядке, предусмотренных этим договором.

Уровень процента зависит от длительности срока – чем больше срок, тем выше процент. Однако пока не истек срок, на который вы вложили свои средства, вы не сможете снять со счета ни копейки и не сможете произвести ни одной расчетной операции. При острой необходимости вы сможете снять свои деньги с депозитного счета, но при этом вам придется заплатить штраф, который в каждом банке разный. Сумма штрафа обязательно указывается в договоре.

Открывать депозитный счет имеют право только те банки, которые получили лицензию на привлечение средств на депозит в российских рублях или иностранной валюте в соответствии с требованиями действующего законодательства Российской Федерации.

Бюджетные банковские счета открываются организациям (предприятиям), финансируемым за счет федерального бюджета (внебюджетных фондов). В зависимости от характера учитываемых операций они подразделяются на доходные, расходные, текущие счета местных бюджетов и текущие счета внебюджетных средств.

Денежные средства с бюджетных счетов подлежат строго целевому использованию. Как правило, они расходуются на: оплату труда работников; трансферты населению; оплату товаров, работ и услуг по заключенным государственным или муниципальным контрактам либо в соответствии с утвержденными сметами без заключения таких.

Бюджетные счета открываются на определенный срок (финансовый год). При закрытии счета остатки денежных средств по окончании финансового года перечисляются в соответствующий бюджет.

Валютный банковский счет используется для проведения расчетных операций в иностранной валюте. «Иностранная валюта» — это денежные средства признаваемые в качестве законного платежного средства в соответствующем иностранном государстве.

Межбанковские счета открываются исключительно кредитным организациям. К их числу относятся:

— корреспондентский счет – банковский счет кредитной организации (головной организации), открываемый в подразделении расчетной сети ЦБ, в других организациях;

— корреспондентский субсчет – банковский счет, открываемый кредитной организацией своему филиалу в подразделении расчетной сети ЦБ;

— счета меж филиальных расчетов – счета, открываемые на балансах головной организации и филиалов для учета взаимных расчетов;

— корреспондентский счет «ЛОРО» открывается банком-корреспондентом банку-респонденту, по которому банк-корреспондент осуществляет операции по перечислению и зачислению средств. Указанный счет одновременно является корреспондентским счетом «НОСТРО» в банке-респонденте.

Ссудный банковский счет открывается при оформлении кредита клиенту. На нем банки учитывают предоставление и возврат кредитов. Ссудные счета подразделяют на простые и специальные. Кредитование по простому счету, как правило, является кредитованием по остатку; кредитование по специальному – кредитованием по обороту.

Именной счет открывается банком на имя клиента. Такой счет управляется клиентом через любое отделение банка после предъявления документа, удостоверяющего личность. Если с такого счета деньги переводятся на счет в другом банке, банк-получатель средств видит имя владельца и номер счета.

Номерной счет используется, если клиенту необходима самая высокая степень конфиденциальности и усиленный режим банковской тайны. Для открытия номерного счета используется набор цифр, который заменяет имя владельца счета и идентифицирует при необходимости личность владельца счета. Операции по счету, как правило, возможно осуществить только через своего представителя в банке, что не позволяет пользоваться счетом в других филиалах этого банка.

Карточный счет открывается банком для учета операций, совершаемых клиентом с использованием банковской карты. Сами карточки делятся на два вида: дебетовые и кредитные. С помощью дебетовой карточки клиент может снять деньги в банкомате или оплатить покупки, при этом, не превысив сумму на своем счете. Кредитные карточки, в свою очередь, позволяют превысить сумму, однако в пределах четко ограниченной суммы кредита, которая оговаривается при получении карточки и зависит от вашей платежеспособности.

Правила нумерации банковских счетов

В нашей стране используется 20-значный банковский счёт. Номер банковского счёта не является номером в математическом смысле. Это числовой код, в котором заключена информация о его свойствах.

Номер банковского счёта разбит на 5 групп.

1-я группа состоит из 5 разрядов и показывают они к какой именно разновидности отнести данный счет.

2-я группа состоит из 3 символов и указывает на валюту, в которой открыт счёт в соответствии с общероссийским классификатором валют.

3-я группа состоит из одного символа и содержит т. н. ключ счёта, который рассчитывается на основе специального алгоритма с учетом всех остальных цифр счёта, а также БИКа банка, в котором открыт счёт.

4-я группа состоит из 4 разрядов и указывает банковское подразделение, в котором открыт счёт.

5-я группа состоит из оставшихся 7 цифр и содержит номер лицевого счёта.

Выбор банка

К основным критериям для выбора банка можно отнести следующие:

1. Политическая и экономическая стабильность страны нахождения банка.

2. Надежность и престижность банка, высокая позиция в рейтинге международных рейтинговых агентств (Standard&Poor’s, Moody’s, Fitch и других).

3. Набор банковских услуг, оказываемых клиентам.

4. Степень контроля над банковскими операциями со стороны государства.

5. Соответствие профиля банка специфике предполагаемых операций по счету.

6. Стоимость обслуживания банковского счета.

7. Минимальный депозит.

8. Возможность получения кредитных карт.

9. Удобство обслуживания удаленных клиентов.

10. Проценты по текущим и депозитным счетам.

11. Территориальное расположение банка и его отделений.

12. Наличие инвестиционных программ.

ЗАКЛЮЧЕНИЕ ДОГОВОРА БАНКОВСКОГО СЧЕТА

В современном мире невозможно представить себе компанию, у которой нет счета в банке. Отказать клиенту в открытии банковского счета банк не вправе за исключением случаев, когда отказ вызван отсутствием у банка возможности принять клиента на банковское обслуживание либо допускается законом или иными правовыми актами.

Основанием для открытия и ведения счета является банковский договор. По договору банковского счета банк обязуется принимать и зачислять поступающие на счет денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проводить другие операции по счету.

Перечень документов, необходимых для открытия и ведения счета:

Заявление установленного образца (образец предоставляется банком).

Учредительные документы, подтверждающие правовой статус компании: устав, учредительный договор, протокол решения о создании (копии, заверенные нотариально, вышестоящей организацией или органом, осуществляющим регистрацию).

Свидетельство о государственной регистрации (копия, заверенная нотариально).

Две карточки с образцами подписей и оттиском печати, одна из которых — заверенная нотариально.

Свидетельство о постановке на учёт в налоговом органе (копия).

Справка о постановке на учет в Фонде социального страхования (копия).

Справка из органов статистики о присвоении кодов ОКПО и классификационных признаков (копия).

Документы, подтверждающие избрание, назначение на должность уполномоченных на распоряжение счетом лиц, указанных в банковской карточке: протоколы избрания, приказы о вступлении в должность, приказы о назначении и т.п. (копии).

В течение десяти дней после того, как банк открыл для компании счет, необходимо сообщить об этом в Налоговую инспекцию по месту регистрации.

После подписания договора банковского счета клиент — владелец счета может осуществлять любые виды операций, предусмотренные этим договором и действующим законодательством.

mir-fin.ru

Для чего нужен счёт в банке?

Для проведения многих операций в банке клиентам часто необходимо открыть счет. На этот счет можно зачислять деньги, делать переводы\платежи, оплачивать услуги. По своему функционалу счета делятся по видам, срочности, возможностям и назначению. Каждый счет имеет свой уникальный номер, который также хранит зашифрованную информацию.

Что такое банковский счет?

Это счет, который заводит банк клиенту (ФЛ\ЮЛ) для совершения операций с непосредственным участием их владельцев в безналичном обороте денег. Счет позволяет банку вести учет и регистрацию всех проводимых операций клиентов, а также всех финансов банка. Все деньги банка и клиента учитываются на специальных счетах, имеющие отличительные черты. Исходя из необходимости учета и потребностей клиентов счета бывают следующих видов:

- Текущие. Они открываются физлицам для проведения операций, хранения денег и проч. Чаще всего они являются бесплатными. Обычно 40817

- Расчетные. Это счета открываются юридическим лицам также для осуществления операций. Требование ЮЛ иметь свой счет прописано в законе. Почти ни одна расчетная операция ЮЛ не проводится без использования расчетного счета. Этот счет является платным и оплачивается по выбранным тарифам.

- Сберегательные\депозитные. Данные счета являются срочными, т.е. имеют дату начала и дату окончания. Они служат для хранения и накопления денежных средств. На остаток денежных средств, согласно прописанным в договоре условиям, банк начисляет проценты с определенной периодичностью: раз в день/неделю/месяц/полугодие/год и т.д. Обычно они начинаются на 423, но могут быть 40817

- Транзитные, корреспондентские. Эти счета используются банками для проведения межбанковских расчетов и операций. Счета начинаются на 30

- Кредитные, ссудные. Они служат для отражения заемных сумм, которые выдаются заемщикам, а затем возвращаются обратно и пр.

С 1998 г. применяется 20-значное обозначение счета. При этом, комбинация не является хаотичным набором цифр, а скорее цифровой комбинацией, которая хранит информацию о назначении счета. Номер счет разделяется на 5 частей:

- 1 часть является пятиразрядной и указывает назначение счета, например, 40817 – текущий счет ФЛ, 42305 – депозитный счет и проч.

- 2 часть состоит из 3 цифр, указывающих на валюту счета, например, 810 – рубли, 840 –доллары.

- 3 часть состоит всего из одного символа, так называемого «ключом счета». Он рассчитывается по спец.алгоритму. По этому ключу можно исключить ошибки при вводе или использовании счета его владельцем в другом банке.

- 4 часть состоит из 4 цифр и указывает на подразделение банка, где был счет открыт. Комбинация варьируется, согласно учетной политики.

- 5 часть – это и есть сам номер счета, который также может разделяться на составляющие, в зависимости от учетной и балансовой политики банка.

Читайте также: Самый выгодный вклад банка Восточный — Оптимальный вариант для всех

Для чего нужен счет?

С открытием счета в банке ФЛ/ЮЛ доверяет финансовому учреждению свои средства, а банк обязуется:

- Принимать средства.

- Зачислять платежи.

- Отправлять переводы.

- Выполнять распоряжения.

- Выдавать и перечислять наличные по указанным реквизитам и т.д.

Банк не вправе отказать в открытии счета и в исполнении операций, если это соответствует закону. Правомерность ведения счетов ФЛ/ЮЛ предусматривается банковской лицензией, которую выдает ЦБ. Договор счета является двухсторонним, и отношения сторон регламентируются ст. 845 ГК РФ. Каждый банк разрабатывает свою договорную форму и условия обслуживания. По ст. 846 ГК клиент имеет право отказаться от заключения договора, если он не согласен хотя бы с одним пунктом.

Стоимость открытия счета.

За открытие и ведение счета банк вправе взимать комиссию. Обычно счета ФЛ бывают бесплатными. А вот у ЮЛ почти нет бесплатных счетов. Стоимость счета определяется в соответствии с выбранным тарифом. Чаще всего используются пакетные предложения, когда клиент вместе со счетом получает ряд дополнительных услуг, например, корпоративную карту, определенное количество платежных поручений, доступ в личный кабинет, сейфовую ячейку и проч. Пакет оплачивается раз в месяц\полугодие\год.

Счета можно открыть в любом кредитном учреждении, имеющим на это лицензию. Если у ЮЛ имеются постоянные контрагенты, то они могут открыть счета одном банке, чтобы операции проводились быстрее.

Запрещенные операции со счетом.

Все проводимые операции через банковские счета строго контролируются группой финансового мониторинга. Сотрудники отслеживают правомерность совершения операции, легальность поступивших денежных средств.

Закон № 115 заставляет банки следить за законностью поступивших и отправленных средств. В случае, когда возникают подозрения, банк может наложить ограничения, пока клиент не представит документы, подтверждающие, откуда поступили деньги и куда будут отправлены. Если клиент затрудняется предоставить подобные документы, то банк прекращает обслуживание счета до выяснения. При выявлении нарушения, договор счета может быть расторгнут в одностороннем порядке или по решению суда. К запрещенным операциям можно отнести переводы на большие суммы без подтверждения происхождения денежных средств, «отмывание» незаконно полученных денег, финансирование преступной деятельности, террористов, экстремистов и проч.

Автор статьи

Привет, я автор этой статьи. Имею высшее образование. Специалист по финансам и банкам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Всегда в теме по лучшим вкладам и картам. Делаю выгодные вклады и получаю высокий кешбек по картам. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Написано статей

Материалы по теме

investor100.ru

Бесплатный расчетный счет, открытие и ведение расчетных счетов онлайн с бесплатным обслуживанием в банке — «Альфа-Банк»

Справка об открытии счета

бесплатно

Справка об оплате уставного капитала

бесплатно

Справка о наличии счетов

бесплатно

Справка о наличии/отсутствии задолженности по Очереди распоряжений № 1, № 2

бесплатно

Сводная выписка за период

бесплатно

Справка, содержащая информацию об оценке деловой репутации компании (отзыв)

бесплатно

Иные справки по запросу компании и информация по запросу аудиторской фирмы

— до 10 листов включительно

бесплатно

— от 11 листов до 30 листов включительно

бесплатно

— от 31 листа

бесплатно

Выписка (справка), подтверждающая отсутствие оборотов по счету/счетам

бесплатно

Выписка (справка) об остатке на счете на конкретную дату

бесплатно

Выписка (справка) об отсутствии фактов выплаты средств на зар. плату со счета

бесплатно

Выписка (справка) с подтверждением непоступления платежей на конкретную сумму и/или от конкретных плательщиков

бесплатно

Выписка (справка) с подтверждением перечисления со счета конкретных сумм в пользу получателя

бесплатно

Выписка (справка) о наличии/отсутствии ссудной задолженности

бесплатно

Дубликат расчетного документа, комплект дубликатов расчетных документов по конверсионной сделке, выписок

бесплатно

Дубликат нерасчетного документа по сделке (комплект дубликатов нерасчетных документов по конверсионной сделке), счет-фактура

бесплатно

Дубликат расчетного документа с оригиналом штампа банка при сроке давности проведения операции до 1 месяца

бесплатно

Заверенная копия банковской карточки

бесплатно

Срочная выдача справки

бесплатно

alfabank.ru

Открытие счета в банке

Общая информацияО страховании жизни в ООО «Открытие»0

Рост популярности такой услуги, как страхование жизни, обусловлен не только увеличением объемов ипотечного кредитования, но и появлением на финансовом

СбербанкОб акциях Сбербанка0

Сегодня Сбербанк является флагманом отечественной банковской системы. Финансовое учреждение лидер практически по всем важным показателям и нормативам –

СбербанкКакие вклады Сбербанк предлагает пенсионерам0

Банковские вклады – это один из самых простых способов получить пассивный доход. Главное – разместить свободные деньги в стабильном банке с

СбербанкАкционные предложения от Сбербанка в 2019 году0

Акции в Сбербанке 2018 года посвящены кредитным, депозитным, а также карточным программам. Они интересны как для физлиц, так и для банка, ведь увеличение

Общая информацияПреимущества самого популярного платежного инструмента Tinkoff0

Современные цифровые технологии, которые в полной мере используются в банковских продуктах Tinkoff, делают эту компанию самой прогрессивной финансовой

Действия со счетамиОформление паспорта сделки в ПАО «Энергомашбанк»0

Паспорт сделки – это документ валютного контроля, который оформляется при совершении валютных операций между резидентом и нерезидентом и подписывается

Закрытие счетаКак закрыть кредитную карту Тинькофф?0

Кредитная карта Тинькофф Платинум, однако вы не используете её по назначению – рекомендуем закрыть счет, избавиться от банковского продукта.

Открытие счетаИспользование брокерского счета при валютных операциях юридических лиц0

В последнее время огромной популярностью в деловых кругах начало пользоваться использование брокерского счета при валютных операциях юридических лиц.

СбербанкОткрытие счетов юридическими лицами в Сбербанке России: в чем особенности0

Сбербанк России в рамках осуществления программы расчётно-кассового обслуживания для своих корпоративных клиентов предлагает открытие и ведение текущих счетов.

СбербанкКак сделать выписку по счету в Сбербанке Онлайн0

Сейчас довольно тяжело найти человека, который ни разу не пользовался услугами банков. Так или иначе, кто-то из нас через них переводит деньги, кто-то

СбербанкКак через банкомат пополнить карту Сбербанка0

Итак, вы активный клиент Сбербанка – у вас есть одна или даже несколько карточек и вы, совершая покупки, расплачиваетесь с их помощью, снимаете деньги и пополняете.

СбербанкКак проверить баланс на карте Сбербанка Онлайн0

У любого пользователя пластиковой карты от банка может возникнуть ситуация, когда требуется точно узнать свой баланс, но вы не можете сейчас пойти к ближайшему

Общая информацияВыпустят ли за границу, если не погашен кредит0

Брать кредиты в наше время стало обычным делом, и редко какая семья обходится без услуг банков при покупке жилья или техники. Но банки любят клиентов

Общая информацияКто даст кредит неработающему пенсионеру0

Количество организаций, где можно взять займ неработающему пенсионеру, всегда было ограничено. Банки неохотно связывались с этой группой населения, процентные

СбербанкЧто делать, если мошенники сняли деньги с вашей карты Сбербанка0

Цифровые технологии и прогресс шагнули настолько вперед, что сегодня каждый второй имеет электронный банковский кошелек, а именно –

Общая информацияСнятие наличных с карты Тинькофф: что следует знать0

В наше время, когда в кошельке почти каждого человека имеется банковская пластиковая карта (БПК), особой актуальностью пользуется вопрос, как обналичить

СбербанкКакой будет комиссия за снятие наличных в Сбербанке0

Ежедневно держатели банковских пластиковых карточек (БПК) сталкиваются с необходимостью оплачивать комиссию не только за пользование ими, но и за обналичивание

СбербанкСнятие денег с карты Сбербанка: обзор способов0

Использование банковской карты становится неотъемлемой частью повседневной жизни каждого, ведь операции с наличными постепенно уступают место безналичным платежам.

Общая информацияКак снять наличные в Тинькофф Банке совершенно бесплатно0

Тинькофф – это уникальный банк, у которого нет отделений, а все расчеты осуществляются с помощью новейших современных технологий интернет-ресурсов – любую

Общая информацияКакую комиссию берет банк ВТБ24 за снятие наличных0

ВТБ24 – крупное финансовое учреждение России. Банк предоставляет полный спектр банковских операций, являясь универсальным учреждением, которое отвечает

СбербанкМожно ли снять деньги с карты Сбербанка без комиссии0

Являясь самым большим эмитентом платежных карт, Сбербанк (а он их выпустил более 30 млн штук) для обеспечения комфортного обслуживания своих клиентов сформировал

Общая информацияКак снять деньги с карточки в Донецке0

Вопрос, как снять деньги с карточки в Донецке, в данный момент больше волнует тех, кто находится на подконтрольной Украине территории и только собирается

Общая информацияКак мошенники снимают деньги с банковских карты0

Сегодня уже практически невозможно представить современную жизнь без пластиковых карт, которые помогают нам хранить свои средства в электронном виде.

СбербанкМожно ли снять деньги с карты Сбербанка в Крыму0

2015 год преподнес отдыхающим в Крыму неприятный сюрприз – обналичить пластиковую карточку Сбербанка в его отделении невозможно в силу отсутствия таковых.

СбербанкКак изменился лимит снятия наличных в банкоматах Сбербанка0

Под влиянием ситуации, которая сложилась в экономике страны, банки РФ начали активно уменьшать лимиты на снятие средств с платежных карт физлиц.

Общая информацияКак снять наличные средства с карты Альфа-Банка без комиссии0

Наверняка каждый согласится, что сегодня мы просто не представляем своей жизни без IT-технологий, электронных кошельков и банковских пластиковых карт.

Общая информацияГде можно снять наличные с карты банка «Открытие»0

Благодаря цифровым технологиям и электронным деньгам сегодня с помощью пластиковой карточки, можно осуществить любые финансовые операции по зачислению

СбербанкРазмер комиссии за снятие наличных с кредитной карты Сбербанка0

Ежедневно тысячи людей по всему земному шару активно пользуются банковскими пластиковыми картами и выискивают возможность бесплатного обналичивания.

Общая информацияГде найти банкоматы МКБ0

Московский кредитный банк (сокращенно МКБ) — крупный региональный банк, который привлекает на обслуживание большое количество розничных клиентов.

Общая информацияКак вернуть деньги, если их сняли с карты мошенники0

В XXI веке, когда в жизнь людей все прочнее входят информационные и инновационные технологии, все больше материальных вещей заменяются виртуальными.

СбербанкСнятие денег с заблокированной карты Сбербанка0

Платежные карты уже прочно вошли в повседневную жизнь, практически полностью заменив наличные во многих ситуациях. Но в определенных случаях доступ к деньгам

Общая информацияУсловия снятия наличных с кредитной карты «Тинькофф»0

Такая операция, как снятие наличных с кредитной карты «Тинькофф», актуальна для всех их владельцев. Сам же банк себя позиционирует как финучреждение, предназначенное

Общая информацияКак снять деньги с карты Дельта Банка0

Нашумевшие банкротства крупных украинских банков всерьез раскачали и так не слишком стабильный банковский сектор и экономику Украины в целом.

Общая информацияКак снять наличные с кредитной карты Альфа-банка0

Альфа-банк прочно удерживает лидерские позиции среди финансовых учреждений России. В спектре его услуг значимое место занимают финансовые инструменты

Общая информацияРосЕвроБанк: как снять наличные без комиссии0

РосЕвроБанк относится к крупным российским банкам, является универсальным финансовым учреждением, которое предоставляет полный спектр банковских операций

Действия со счетамиКак снять деньги с «Копилки» Приватбанка0

Прежде чем узнать, как снять деньги с «Копилки» Приватбанка, напомним вам об условиях этого депозита. Чтобы прибавить к своей сумме все причитающиеся проценты

Общая информацияЕсли карта заблокирована, можно ли снять деньги?0

Большинству из нас уже сложно представить себе жизнь без банковских пластиковых карт: с их помощью мы получаем зарплату, рассчитываемся в магазинах, оплачиваем счета.

Общая информацияОбезличенные металлические счета в Альфа-банке: плюсы и минусы0

С каждым годом популярность металлических счетов набирает обороты. И сегодня инвестировать свои средства в прибыльное дело можно не только с помощью ценных

СбербанкРасчетный счет карты Сбербанка: как узнать0

Часто для произведения платежных операций человеку нужен, помимо номера банковской карты, еще и номер расчетного счета. Последний представляет собой учетную

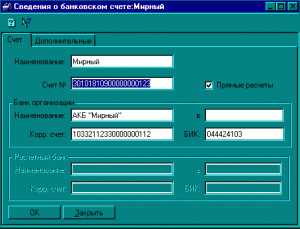

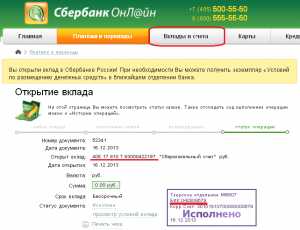

СбербанкОнлайн-резервирование счета – актуальная услуга от Сбербанка России0

В конце 2014 года Сбербанк России вывел на финансовый рынок страны совершенно новую услугу – онлайн-резервирование счета. Предложение буквально сразу показало

СбербанкКак узнать остаток по карте Сбербанка с помощью телефона0

Ежедневно клиенты банка сталкиваются с потребностью контроля текущего остатка по счету. И если ранее для этого необходимо было обращаться в отделение банка

СбербанкОткрываем лицевой счет в Сбербанке0

Сегодня практически у каждого из нас имеется собственный счет в каком-нибудь финансовом учреждении, а то и не один. Как открыть лицевой счет в Сбербанке?

СбербанкКак отключить услугу «Автоплатеж» от Сбербанка0

Услуга автоматического пополнения счета вашего мобильного телефона на самом деле очень удобна, если вы постоянно пользуетесь сотовой связью, имеете загруженный

СбербанкКак проверить счет сберкнижки Сбербанка в режиме онлайн0

Эпоха высоких технологий нашла свое применение в каждой отрасли, что позволило стать человеку мобильнее и контролировать свои финансы ежесекундно.

СбербанкКак узнать отделение Сбербанка и его адрес по номеру открытого счета0

Клиенту, чтобы быть полностью уверенным в осуществлении своих финансовых операций вовремя и точно, необходимо знать не только банковские реквизиты своих

СбербанкОсобенности счета депо в Сбербанке0

Что такое счета депо? Сбербанк, как и другие солидные финансовые учреждения, предоставляет своим клиентам большой комплекс банковских услуг, среди которых

Общая информацияВ чем особенности обезличенных металлических счетов ВТБ 240

Обезличенные металлические счета (ОМС) являются одним из подвидов депозитных счетов. Их отличие от стандартного финансового инструмента заключается лишь

СбербанкКак происходит открытие счета в Сбербанке для ООО0

Юридические лица считаются очень важным клиентским сегментом в финансово-кредитных учреждениях. Ведь именно они наполняют банк ресурсами в виде остатков

СбербанкПеревод денег с карты Сбербанка на счет другого банка0

Как перевести деньги с карты Сбербанка на счет другого банка – довольно распространенный вопрос, и в этой статье попробуем разобраться, какие способы и

СбербанкЗакрыть счет в Сбербанке: в чем причины и как действовать0

В силу разных обстоятельств, которые появляются в процессе деятельности, не только у юридических, но и у физических лиц возникает потребность сменить финансового

schetavbanke.com