Топ 10 акции российских компаний для долгосрочного инвестирования

Приветствую.

Сегодня речь пойдет про долгосрочное инвестирование в акции российских компаний. Расскажу, на чем основывается такой подход к инвестициям, чем позиционная торговля отличается от спекулятивной.

Какие приемы для оценки российских компаний стоит использовать, чтобы извлекать прибыль на длинных горизонтах инвестирования. Помимо этого, представлю актуальный инвестиционный портфель и вкратце перечислю, какие идеи могут лежать в фокусе выбора акций той или иной компании.

Что такое долгосрочное инвестирование

Долгосрочное инвестирование – это вложения на горизонте от одного года, основанные на фундаментальных идеях в акциях компаний.

Инвестор рассчитывает, что качественное развитие бизнеса компании на длительном промежутке времени приведет к росту ее ценных бумаг, также он планирует получать доход в виде дивидендных выплат. При этом исключается влияние спекулятивных факторов.

В чем разница между трейдером и долгосрочным инвестором

Трейдер пытается извлечь выгоду из колебаний цен на коротких промежутках времени. Поэтому спекулянты зачастую отыгрывают именно локальные события на российском рынке или ожидания от них.

Инвестор старается заработать на фундаментальных принципах и масштабных изменениях в бизнесе компаний.

Для удобства восприятия перенесу некоторые отличия в табличку.

| Трейдер | Инвестор |

| Торговля на коротком промежутке времени | Инвестирование на длительный срок |

| Быстрое принятие решений о покупке и продаже акций, исходя из одного фактора или локального события | Анализ эмитента целиком, осторожное принятие решений о сделках |

| Использование технических индикаторов или конкретных финансовых триггеров | Основной акцент на операционных показателях бизнеса или глобальных изменениях в компании |

| Установление временных или рисковых ограничений по позиции | Выход из позиции в соответствии с достижением целей долгосрочной идеи или из-за ее отмены |

| Расчет на небольшие, но частые прибыли | Расчет на большой прирост стоимости акций и получение дивидендов |

| Оперирование небольшим капиталом в сделках | Большие вложения и создание диверсифицированных портфелей |

Почему долгосрочное инвестирование иногда комбинируют с трейдингом

Разные идеи могут по-разному находить отражение в характере инвестирования. На российский рынок влияют множество факторов, и участники торгов не всегда способны предугадывать и контролировать риски. Поэтому инвесторы стремятся разнообразить свои подходы. Это называется диверсификацией стратегии.

В качестве примера сразу перейду к российскому рынку акций.

Геополитическая обстановка вокруг нашей страны уже долгое время находится в напряженном состоянии. На котировки акций наших компаний влияет санкционное давление и связанные с этим риски. Поэтому бумаги российских эмитентов на длительном периоде сохраняют существенный дисконт к мировым аналогам.

Инвестор не в силах предугадать, когда эта ситуация может измениться в позитивную сторону. Прозорливый участник будет держать часть своих средств в долгосрочных позициях по акциям компаний, а часть направит на краткосрочные идеи. Таким образом, он не упустит большие изменения на российском рынке, но и получит шанс заработать на текущей волатильности бумаг.

Почему долгосрочные инвестиции не пользуются популярностью в России

В последнее время ситуация с долгосрочным инвестированием меняется в лучшую сторону. Появились продукты в виде ИИС, которые приобрели заслуженную популярность, и все больше участников российского рынка предпочитают инвестирование.

Кто-то под влиянием рекламы выбирает исключительно спекулятивные стратегии в надежде быстро разбогатеть. Впоследствии такие люди, проиграв деньги, переходят на более консервативные и долгосрочные подходы с использованием фундаментального анализа акций компаний.

Что касается инвестирования на бирже в целом, то здесь дело осложняется российским менталитетом и историческими аспектами. Акции – это закрепленные права на владение частью бизнеса компаний. А когда в нашей стране права граждан нарушаются с завидной регулярностью, люди неохотно отдают свои деньги на фондовый рынок.

Сколько можно заработать

Главный бенчмарк для определения доходности по российскому рынку – это индекс Московской биржи. Стоит учитывать и дивиденды. За последние 10 лет индекс Мосбиржи с полной доходностью (MICEX Total Return) приносил порядка 13 % годовых.

Если говорить о реальных цифрах, то более-менее диверсифицированный портфель с отдельно отобранными перспективными акциями компаний может усредненно приносить 15–35 % годовых с учетом дивидендов.

Преимущества и недостатки долгосрочных инвестиций в акции

Плюсы долгосрочного инвестирования в российские акции:

- минимальные риски;

- получение и реинвестирование дивидендов;

- на мониторинг рыночной ситуации тратится немного времени.

Минусы инвестирования:

- консервативные показатели доходности;

- долгий период для изъятия прибыли;

- для адекватного уровня дохода необходимы большие суммы.

В какие акции стоит вкладываться

Пример, как составляется портфель из российских акций.

| Наименование эмитента | Триггер для покупки |

| Газпром | Завершение инвестиций в большие проекты. Переход на выплату 50 % от ЧП |

| ВТБ | Рост ЧП. Увеличение дивидендных выплат |

| АФК «Система» | Монетизация активов. Выход дочек на IPO. Возврат к дивидендной политике |

| Распадская | Увеличение производства. Переход к дивидендным выплатам |

| Газпромнефть | Рост операционных показателей. Увеличение дивидендов |

| ЛСР | Стабильно высокие дивидендные выплаты с возможным ростом в будущем |

| Ленэнерго (привилегированные акции) | Рост чистой прибыли. Увеличение дивидендных выплат |

| Полюс Золото | Прирост показателей бизнеса за счет ввода новых проектов |

| ТМК | Планомерное снижение долговой нагрузки |

Заключение

Для тех, кто готов уделять некоторое количество времени российскому фондовому рынку, долгосрочное инвестирование – прекрасная возможность получать дополнительный доход и реализовывать свои глобальные цели. Наши статьи будут прекрасными помощниками для пытливых умов в этом вопросе.

Остальным лучше пользоваться индексными инструментами или уже готовыми диверсифицированными портфелями в виде ETF или ПИФов.

Надеюсь, было интересно, а главное, полезно. Подписывайтесь на новые статьи и делитесь ими в соцсетях.

greedisgood.one

Топ 10 дивидендных акций России

3 989

Для того чтобы попасть в список дивидендных акций, а тем более в список лучших ценных бумаг для инвестирования, нужно чтобы акции совмещали в себе, как минимум, три компонента: регулярность выплат дивидендов, потенциал роста и относительную стабильность. Мы говорили об этом в статье об акциях американских голубых фишек.

На российском рынке тоже есть акции, которые включают в себя все эти три компонента и не смотря на сложность общеэкономической обстановки, являются отличными ценными бумагами для долгосрочных инвесторов, нацеленных на получение стабильного и высокого дивидендного дохода.

В сегодняшней статье мы приводим список топ 10 акций с наилучшим дивидендным доходом, перспективностью отрасли, в которой они являются ключевыми игроками и относительной стабильностью, которая основывается прежде всего на востребованности их продукции или услуг и доли рынка, которую они занимают в своих секторах.

Топ дивидендных акций России на 2019 год:

Сургутнефтегаз-ап

Нефтяная компания, в соответствии со своим Уставом, выплачивает в качестве дивидендов по привилегированным акциям 7,10% от чистой прибыли по отчетности РСБУ. Предприятие имеет огромные объемы валютных депозитов с суммой более $40 млрд. Некоторое укрепление рубля в начале 2019 года негативно сказывается на переоценке текущих активов компании, что приводит к снижению чистой прибыли нефтяного холдинга.

Сургутнефтегаз-ап дневной график за период один год

Сургутнефтегаз-ап дневной график за период один годЭнел Россия

Для дивидендной стратегии частного инвестора акции Энел являются скорее среднесрочным активом, в связи с высокой вероятностью существенного снижения или отмены выплат дивидендов после 2019 года, в связи с планами по наращиванию инвестиций в ближайшие периоды.

Энел Россия дневной график за период один год

Энел Россия дневной график за период один год4 мая 2017 года Совет директоров ПАО «Энел Россия» утвердил дивидендную политику Общества. В соответствии с утвержденной дивидендной политикой размер дивидендов должен составлять: по результатам 2019 года – 65% от чистой прибыли по МСФО. Пока прогноз дивидендной доходности акций Энел вполне благоприятный для покупки акций.

НЛМК

ММК

Северсталь

Некоторое время назад мы посвящали отдельную статью акциям металлургических компаний, как дивидендным активам в инвестиционном портфеле. Посмотреть статью можно здесь.

myfinway.ru

Самые прибыльные акции с приростом более 200% за два года

Самые прибыльные акции за два последних года

Что делает компанию лучшим вариантом для инвестирования в наши дни?

Возможность удвоить вложения за год или быстрее, если есть возможность. Если сейчас вы ищете акции, чтобы купить, обязательно обратите внимание на следующий перечень. Эти компании имеют самые прибыльные акции за два года и серьёзный потенциал роста доходов.

Инвесторы часто считаются хорошими те акции, которые имеют устойчивый доход и низкую волатильность. Если вы найдёте подходящую компанию, которая производит актуальный продукт в актуальный момент времени, потенциал для взрывного роста курса акций будет огромным.

Мы решили рассказать вам о 15 примерах акций, которые смогли бы утроить ваши вложения к текущему моменту, если бы вы купили их в начале мая 2016 года.

[Примечание: Цены на акции и показатели в статье, указаны на момент публикации. Актуальные цены акций вы можете увидеть в специальном виджете в конце текста.]

15 место — Match Group (NASDAQ: MTCH)

• Цена 2 мая 2016: $11,5.

• Цена 2 мая 2018: $34,58.

• Общий прирост: 200,7%.

Инвесторы, вложившиеся в прибыльные акции Match Group в мае 2016 года, явно не прогадали. Компания-создатель приложений для знакомств (Tinder, Match.com, PlentyOfFish, OkCupid) сгенерировала отличные доходы, показав прибыль в $350 миллионов в 2017 году, но едва превысив отметку в $120 миллионов двумя годами ранее. Так что, если вы ищете вариант для инвестирования, который мог бы стать вашей второй половинкой, можно рассмотреть активы Match Group.

14 место – Take — Two Interactive Software, Inc. (NASDAQ: TTWO)

• Цена 2 мая 2016: $34,24.

• Цена 2 мая 2018: $104,88.

• Общий прирост: 206,3%.

Take-Two Interactive Software производит популярные консольные игры, такие как франшизы Max Payne, Grand Theft Auto и Red Dead. Однако акции компании, похоже, по успешности дают много очков форы самому бренду. В 2009 году они начали на отметке в $13, а к сегодняшнему дню уже пробили отметку в $100.

13 место – Square Inc. (NYSE: SQ)

• Цена 2 мая 2016: $14,90.

• Цена 2 мая 2018: $48,66.

• Общий прирост: 226,6%.

Немногие отрасли сейчас обладают такой конкурентоспособностью, как финансовые технологии, где позиции на фронте битвы за безналичное будущее занимает всё больше и больше компаний. Однако, исходя из быстрого роста акций Square за последние два года, эта мобильная платёжная компания идёт в авангарде этого движения. В дополнение к росту стоимости акции более чем на 225% проект в 2017 году заработал в два раза больше, чем в 2015.

12 место – Etsy, Inc. (NASDAQ: ETSY)

• Цена 2 мая 2016: $8,76.

• Цена 2 мая 2018: $30,77.

• Общий прирост: 251,3%.

Etsy — это международная торговая площадка, которая занимается продажей изделий ручной работы и винтажных товаров онлайн. Даже если вы не планируете покупать чайные чашки для ваших двоюродных родственников или знакомых к праздникам, стоит присмотреться к компании Etsy. В прошлом году она показала невероятный прирост доходов, заработав «чистыми» $81,8 миллиона. После убыточного закрытия сезона двумя годами ранее и потери практически ¾ своей стоимости сразу после IPO (в начале 2016), акции Etsy продолжают расти.

11 место – Netflix, Inc. (NASDAQ: NFLX)

• Цена 2 мая 2016: $90,41.

• Цена 2 мая 2018: $313,36.

• Общий прирост: 246.6%.

Пока мы все увлечённо следили за сюжетом сериала «Очень странные дела», акции Netflix стабильно и неумолимо ползли вверх. Компания стоимостью $40 млрд., выросшая в три раза за 23 месяца, ещё может оставаться малоизвестной на Уолл-Стрит. Однако при наличии 125 миллионов подписчиков и доходах в $1 миллиард от одних только членских взносах, нельзя не отметить, что сервис потокового видео демонстрирует крайне впечатляющие темпы роста.

10 место – GrubHub, Inc. (NYSE: GRUB)

• Цена 2 мая 2016: $26,25.

• Цена 2 мая 2018: $95,65.

• Общий прирост: 264%.

После покупки своего основного конкурента Eat23 в августе прошлого года всего за $300 млн. GrubHub стал, фактически, единственным игроком на своём рынке – доставке продуктов питания. Прибыльные акции GrubHub после этой сделки словно с цепей сорвались и поскакали к ступени в $100.

9 место – Shopify, Inc. (NYSE: SHOP)

• Цена 2 мая 2016: $31,88.

• Цена 2 мая 2018: $124,81.

• Общий прирост: 291,5%.

Базирующаяся в Оттаве облачная платформа электронной коммерции Shopify была известна как Jaded Pixel Technologies. Название было изменено в ноябре 2011 года. Прибыльные акции компании стали считаться крутым активом с момента IPO компании в 2015 году. За два года они прибавили 291%, а за три – 630%. Первоначальная цена акций с IPO выросла от $17 до $124.

8 место – Weibo Corporation (NASDAQ: WB)

• Цена 2 мая 2016: $24,46.

• Цена 2 мая 2018: $116,33.

• Общий прирост: 375,6%.

Китайская платформа для микроблоггинга Weibo растёт быстро и работает как некоторое противоядие против коллапса акций Twitter после IPO. Тот факт, что акции Weibo выросли более чем в четыре раза по сравнению с маем 2016 года, тем более впечатляет, если учесть, что на самом деле они на 18% ниже исторического максимума в $142,12, зафиксированного 15 февраля.

7 место – Chegg, Inc. (NYSE: CHGG)

• Цена 2 мая 2016: $4,59.

• Цена 2 мая 2018: $22,76.

• Общий прирост: 395,8%.

На базе Chegg в Санта-Кларе, штат Калифорния, действуют образовательные инструменты для обучения студентов, позволяющие получить доступ к цифровой информации для прохождения уроков.

Частично впечатляющий прирост обоснован тем, что курс до мая 2016 года находился в падении. Акции в середине 2015 года достигали уровня $8,5, а затем упали почти на $4. Сейчас они демонстрируют двухгодичный прирост более чем на $18.

6 место – Nektar Therapeutics (NASDAQ: NKTR)

• Цена 2 мая 2016: $15,84.

• Цена 2 мая 2018: $85,31.

• Общий прирост: 438,6%.

Говоря о том, что в последнее время прибыльные акции исследовательской биотехнологической компании Nektar Therapeutics (занимается разработкой противораковых лекарств) впечатляют своим ростом, стоит сделать акцент на словосочетании «в последнее время». Активы компании выросли на 200% не за последние два года, а с последнего Хэллоуина, когда её акции ещё стоили $25.

Большие успехи связаны с новостями о запуске конвейерного производства лекарств, а также с обнадёживающими результатами исследования фазы ½, начатого в ноябре прошлого года.

5 место – Scientific Games Corporation (NASDAQ: SGMS)

• Цена 2 мая 2016: $9,97.

• Цена 2 мая 2018: $53,70.

• Общий прирост: 438,6%.

Это американский проект, предоставляющий игорные продукты и поэтому вовсе не удивительно, что эта компания, обладающая бизнес-моделью, в которой люди несут вам деньги просто так, не ожидая ничего взамен, стремительно растёт.

Акции Scientific Games выросли более чем в пять раз за прошедшие два года, причём в одном только 2017 году было продемонстрировано тройное прибавление.

4 место — Weight Watchers International Inc. (NYSE: WTW)

• Цена 2 мая 2016: $13,15.

• Цена 2 мая 2018: $72,72.

• Общий прирост: 453%.

Эта компания работает с 1961 года и предлагает собственные системы питания, онлайн-сервисы для контроля за весом и продает продукты питания под собственными брендами. В целом, прибыльные акции Weight Watchers практически не ощущали угроз за последние восемь кварталов. И, несмотря на то что аудитория могла уменьшиться, компания удвоила прибыль в 2017 году, а также за два года до этого.

Опра Уинфри – один из тех людей, которым такой расклад по душе. В октябре 2015 года она купила 6,3 миллиона акций Weight Watchers за $42 миллиона. Сегодня 10% акций данной компании стоят примерно $350 миллионов.

3 место – SodaStream International, Ltd. (NASDAQ: SODA)

• Цена 2 мая 2016: $13,75.

• Цена 2 мая 2018: $86,65.

• Общий прирост: 530,2%.

Что же за компания забралась на третье место нашего рейтинга? Футуристический технологичный стартап из Силиконовой долины? Очередное взрывное приложение для социальных сетей? Золотодобывающая фирма, открывшая новую жилу? Попробуйте угадать и ещё раз ошибитесь – это израильская компания, которая позволяет делать содовую прямо дома.

Акции SodaStream стремительно росли на протяжении последних двух лет, подпрыгнув за это время от $15 до $90. И всё это благодаря выручке от продаж.

2 место – NVIDIA Corporation (NASDAQ: NVDA)

• Цена 2 мая 2016: $35,87.

• Цена 2 мая 2018: $226,31.

• Общий прирост: 530,9%.

Стремительный рост акций NVIDIA Corporation с мая 2016 года позволил инвесторам ушестерить стоимость своих активов. Это действительно впечатляет, учитывая, что до этого акции компании удваивались в цене в период с 2014 по 2016 год.

Главная причина прироста – растущая прибыль компании. В 2015 году чистый доход NVIDIA составил $614 миллионов, а в 2017 — $3 миллиарда.

1 место – BeiGene, Ltd. (NASDAQ: BGNE)

• Цена 2 мая 2016: $27,54.

• Цена 2 мая 2018: $181,29.

• Общий прирост: 558,3%.

Это биотехнологическая компания, базирующая на Каймановых островах и разрабатывающая лекарства от рака. Рост её акций на более чем 500% особенно удивителен, если учесть, что в период с мая 2016 до начала 2017 года они увеличились лишь на 11%.

Как видно, одним из лучших вариантов для погони за прибылью являются биотехнологические акции. При наличии благоприятных факторов вроде удачного исследования или успешного выпуска препаратов на рынок они имеют все шансы на рекордный рост цены за короткий промежуток времени.

Не забывайте, что эта статья носит исключительно информационный характер, а не является рекомендацией к покупке или продаже активов. Инвестирования сопряжено риском потери денег. Пожалуйста, всегда проводите собственные исследования перспективы тех или иных вложений ради своей безопасности и благосостояния.

Читайте: 12 причин, по которым вы должны и не должны инвестировать в свой любимый бренд

Источник

invlab.ru

самые перспективные акции по версии Morgan Stanley :: Деньги :: РБК

Деньги , 19 апр 2016, 12:590

Счастливая тридцатка: самые перспективные акции по версии Morgan Stanley

Инвестиционный банк Morgan Stanley подготовил список американских акций, которые могут показать наибольший рост в ближайшие три года. Всего в него вошли 30 бумаг. На какие компании стоить обратить внимание уже сейчас?

Фото: Анна Сергеева для РБК

В аналитическом обзоре «Тридцать на 2019 год», подготовленном экспертами из Morgan Stanley, рассматриваются самые перспективные акции, которые в течение трех лет будут демонстрировать опережающую динамику на американском рынке. По словам главного стратега по акциям в Morgan Stanley Адама Паркера, основным критерием, которым руководствовались аналитики при отборе ценных бумаг, было качество эмитента. Оно оценивалось по таким параметрам, как конкурентные преимущества, устойчивость бизнес-модели, ценообразование, эффективность затрат и темпы роста.

Эксперты стремились выделить лучшие компании по этим показателям в каждом из секторов рынка, намеренно избегая акций, которые выглядят неоправданно дешевыми или выступают бенефиц

www.rbc.ru

Какие акции самые прибыльные (статистика), что покупать в 2019 году (прогноз)

Проследим курсы акции российских компаний, торгующихся на Московской бирже и выберем топ 10 которые прибавили в стоимости с начала года.

Что интересно, зачастую это не самые популярные у широкой публики компании.

Московская биржа — Прибавили с начала года (цена, доходность)

- Павловский автобус, акция об. 16 010.00 RUB 900.63%

- ЯТЭК, акция об. 23.43 RUB 180.26%

- ТНС энерго Воронеж, акция об. 49.00 RUB 133.33%

- МРСК Северного Кавказа, акция об. 32.60 RUB 132.86%

- Аптечная сеть 36.6, акция об. 11.89 RUB 131.32%

- МРСК Сибири, акция об. 0.21 RUB 109.07%

- Липецкая ЭСК, акция об. 7.35 RUB 96.00%

- ТрансКонтейнер, акция об. 8 435.00 RUB 94.58%

- Банк Возрождение, акция прив. 303.00 RUB 89.38%

- ОМЗ, акция прив. 3 295.00 RUB 86.16%

Полезно: недооценённые акции Московской биржи.

Московская биржа — Потеряли с начала года (цена, потеря в стоимости)

- ГТМ, акция об. 38.60 RUB -55.12%

- Калужская СК, акция об. 11.18 RUB -55.10%

- ФГ Будущее, акция об. 86.80 RUB -51.94%

- ТАНТАЛ, акция об. 19.40 RUB -50.64%

- Сибирский гостинец, акция об. 0.39 RUB -44.77%

- НПО Наука, акция об. 189.60 RUB -40.56%

- Электроцинк, акция об. 134.00 RUB -37.38%

- АСКО-СТРАХОВАНИЕ, акция об. 4.46 RUB -36.10%

- Мультисистема, акция об. 1.53 RUB -35.98%

Кузбасская Топливная Компания, акция об. 124.00 RUB -35.48%

NASDAQ — Прибавили с начала года (цена, доходность)

- Axsome Therapeutics, акция об. 21.04 USD 646.10%

- ConforMIS, акция об. 2.35 USD 556.42%

- Enphase Energy, акция об. 24.75 USD 423.26%

- Hebron Technology Co, акция об. 4.29 USD 406.31%

- Everquote, акция об. 17.85 USD 327.03%

- DURECT Corporation, акция об. 1.99 USD 311.92%

- Achillion Pharmaceuticals, акция об. 6.09 USD 283.02%

- Dova Pharmaceuticals, акция об. 28.07 USD 270.32%

- Fulgent Genetics, акция об. 11.51 USD 263.09%

- Digital Turbine, акция об. 6.56 USD 258.47%

Подробнее: о том как вложить деньги в акции, что влияет на курсы акций.

Российский фондовый рынок зачастую довольно противоречив. Для него характерно явное разделение доходности и роста стоимости акций компаний, в зависимости от секторов экономики.

Лидерами рынка, безусловно, остаются нефтедобывающие и газодобывающие компании, чьи акции стабильно растут, как и дивиденды. Несмотря на нестабильность нефтяных цен, нефтедобыча остаётся прибыльной.

Также выделяются банковская сфера, добыча других полезных ископаемых, помимо углеводородов, и акции компаний — ритейлеров.

На основании того, какие отрасли экономики развиваются быстрее чем остальные, можно выявить крупнейшие и наиболее прибыльные компании, чьи акции будут выгодны для вложения в них.

Однако есть такой критерий как капитализация, который определяет самые надёжные компании, зачастую с высокой ликвидностью и самым весомым оборотом на бирже, здесь на Московской бирже лидируют: Сбербанк, Роснефть, Лукойл, Газпром, НОВАТЭК, Норильский никель, Татнефть, Газпром нефть, Сургутнефтегаз, НЛМК.

Акции крупных российских компаний

Динамика акций Газпрома совпадает с динамикой курса рубля — их стоимость стабильно снижается в долларовом эквиваленте. И в первую очередь это происходит из-за высокой степени политизированности компании. Стоимость её акций тесно связана с курсом национальной валюты и зависит от общей политической обстановки, хотя объёмы добычи и выручка «Газпрома» достаточно высоки.

К 2019 году планируется начало поставок по газопроводу «Сила Сибири», а также первый этап запуска «Северного потока — 2«, что положительно скажется на цене акций, которые стабилизируются в долларовом значении. Но для получения прибыли в 2019 году акции «Газпрома» вряд ли подходят.

В 1 квартале 2019 Сбербанк планирует завершить сделку по продаже «Denizbank», в случае успеха акции ощутимо прибавят в цене. И даже без учёта данной сделки, ценные бумаги главного коммерческого банка страны стабильно растут на 15%-20% в год. И 2019 не станет исключением, так как «Сбербанк» отыгрывает своё практически всегда.

За последние несколько лет стоимость и масштаб данной компании значительно увеличились, и её положение на российском и европейском рынках упрочились, что и является залогом надёжности вложений в её акции. На 2019 год прогнозируется рост стоимости акций на 20%-25%, так как недавно была пройдена точка спада цены на них, и рост дивидендов, зависящий от сделки по «Denizbank».

Акции Лукойл также считаются одними из наиболее прибыльных на российском фондовом рынке — их стоимость за последний год выросла почти на 50%. И данная динамика сохраняется уже несколько лет.

Осенью 2019 года компанию ожидает переломный период — планируется заморозка добычи нефти и переориентация на природный газ. Окончательное решение будет принято только к концу года, а до того момента стоимость акций «Лукойл» будет значительно изменяться, с разницей до 15%. Заработать можно будет и на этих колебаниях, но после них наступит период стабильного и медленного роста стоимости ценных бумаг.

За 2018 год стоимость акций НорНикеля выросла более, чем на 15%. И это при том, что цена на никель достигла рекордного минимума, снижаясь на протяжении почти всего 2018 года. Благодаря выходу из пике цены на никель, ожидается ещё более значительный рост стоимости акций, чем в 2018 году. Также положительной новостью для инвесторов стали и заявления представителей компании о дальнейшей дивидендной политике и стратегии расширения производства. В 2019 году планируется увеличение объёмов выпуска различных металлов на 5%-15%.

Ранее руководители компании заявляли о возможном сокращении выплат по дивидендам из-за перенаправления средств на развитие компании и расширение производства. Но после данное решение было пересмотрено — расширение и увеличение объёмов производства всё же будет осуществлено, но дивиденды сохранятся на уровне 10%. С учётом роста цен на никель и другие металлы, а также увеличение их выпуска компанией «НорНикель», в 2019 году прогнозируется рост стоимости акций компаний на 15%-20%.

Главной причиной подорожания акций Аэрофлота в кризисные годы стала стремительно дешевеющая нефть. И в 2019 году цены на топливо, скорее всего, снизятся на фоне увеличение добычи и разведанных запасов в США, а также роста объёмов мировой добычи нефти. Но это произойдёт лишь после преодоления политического кризиса в Венесуэле, что случится во второй половине 2019 года или позже.

Поэтому вложения в акции данной авиакомпании стоит отложить до периода, когда рыночная цена нефти вырастет до 65$-67$ за баррель, цены на авиационное топливо увеличатся, затраты на авиаперевозки возрастут и, следовательно, стоимость акций «Аэрофлота» достигнет минимума. При благоприятном сценарии и снижении цен на нефть, рост стоимости акций составит до 15%.

Акции Роснефти в 2019 году ожидает умеренный рост, связанный, прежде всего, с колебаниями цен на углеводороды и продукты нефтепереработки. Но стабильность роста стоимости ценных бумаг обеспечит программа обратного выкупа акций, составленная до 2020 года, подразумевающая выкуп 3% ценных бумаг.

Также акции «Роснефти» привлекательны размером дивидендов — они определены на уровне в 50% от общей чистой прибыли компании, что является достаточно высоким показателем. С учётом прогнозируемого роста цен на нефть в первом полугодии 2019, акции «Роснефти» могут быть куплены в качестве краткосрочного вложения, на несколько месяцев, с потенциальной прибылью в 4%-5%. В общей же сложности за год ценные бумаги компании вырастут на 6%-7%, а в течение года возможны незначительные колебания, связанные с нестабильностью мировых цен на нефть.

В 2019 году лидерами фондового рынка традиционно останутся компании, работающие в банковской и добывающей сфере — они смогут обеспечить инвестором высокий и стабильный рост стоимости акций и выплат по дивидендам. Именно ведущие российские компании наиболее перспективны для вложения денежных средств в 2019 году.

Прогноз по акциям Сбербанка, Газпрома: какие акции будут расти в 2019 году?

Нефтяное соглашение ОПЕК делает привлекательными акции российских нефтедобывающих компаний. Наиболее любопытными в этом отношении выглядят акции Газпрома, активно продолжающего экспансию на внешние рынки и имеющего высокие дивиденды. Стоит обратить внимание так же и на Татнефть.

Стоит обратить внимание на ЛУКОЙЛ, у которого, как отмечают в Goldman Sachs, в связи с снижением капитальных затрат на зрелых месторождениях появилась возможность увеличить дивиденды.

Из банковского сектора традиционно интерес вызывает Сбербанк, рост финансовых показателей которого продолжается несмотря на кризис.

Если рубль покажет признаки к снижению, то это станет отрицательным фактором для всего рынка, но в особенности для компаний генерирующих рублёвую выручку. Побег в акции компаний с валютной выручкой — неплохой вариант переждать суровые времена.

Крупные банки под санкциями, поэтому здесь прорывов ждать не стоит.

Исключение — Сбербанк — чистка банковского рынка прибавляет ему очки, делая его более привлекательным у вкладчиков. Интеграция в ПС Мир, планы на развитие — всё это делает данную бумагу весьма привлекательной.

Энергетические компании страдают от снижения нефтяных котировок + санкционное давление, Газпром под серьёзным прессингом, также как и Роснефть. Однако энергетический рынок подсказывает вероятный рост этих активов.

Стоит обратить внимание на Мосэнерго, Русал, Яндекс, Мегафон, Россети и Лензолото.

Из-за падений доходов населения меньше выручка у ритейла. Хотя, у ориентированной на самый низкодоходный потребительский сегмент — сети Дикси — перспективы весьма интересные, неплохо смотрится Аптечная сеть 36.6.

Ввиду роста оборонзаказа хорошо будут чувствовать себя предприятия завязанные на военно промышленный комплекс.

Это прогноз: о том, как составляются посты — прогнозы

adne.info

| Норильский никель 17.258,0 | Скол. средние: | Активно продавать | Активно продавать | Активно продавать | Нейтрально |

| Индикаторы: | Активно продавать | Активно продавать | Активно продавать | Продавать | |

| Резюме: | Активно продавать | Активно продавать | Активно продавать | Нейтрально | |

| ЛУКОЙЛ 6.077,0 | Скол. средние: | Активно продавать | Активно продавать | Активно продавать | Покупать |

| Индикаторы: | Активно продавать | Активно продавать | Активно продавать | Покупать | |

| Резюме: | Активно продавать | Активно продавать | Активно продавать | Покупать | |

| Роснефть 448,90 | Скол. средние: | Активно продавать | Активно продавать | Активно продавать | Покупать |

| Индикаторы: | Активно продавать | Активно продавать | Активно продавать | Продавать | |

| Резюме: | Активно продавать | Активно продавать | Активно продавать | Нейтрально | |

| Газпром 253,54 | Скол. средние: | Активно продавать | Активно продавать | Продавать | Активно покупать |

| Индикаторы: | Активно продавать | Активно продавать | Активно продавать | Нейтрально | |

| Резюме: | Активно продавать | Активно продавать | Активно продавать | Покупать | |

| Транснефть (прив.) 170.250 | Скол. средние: | Продавать | Активно продавать | Активно продавать | Нейтрально |

| Индикаторы: | Активно продавать | Активно продавать | Активно продавать | Продавать | |

| Резюме: | Активно продавать | Активно продавать | Активно продавать | Нейтрально | |

| Северсталь 907,60 | Скол. средние: | Продавать | Активно продавать | Нейтрально | Покупать |

| Индикаторы: | Активно продавать | Активно продавать | Активно продавать | Активно покупать | |

| Резюме: | Активно продавать | Активно продавать | Продавать | Активно покупать | |

| Сбербанк 235,10 | Скол. средние: | Активно продавать | Активно продавать | Активно продавать | Нейтрально |

| Индикаторы: | Активно продавать | Активно продавать | Активно продавать | Активно продавать | |

| Резюме: | Активно продавать | Активно продавать | Активно продавать | Продавать | |

| Уралкалий 119,04 | Скол. средние: | Активно продавать | Продавать | Нейтрально | Активно покупать |

| Индикаторы: | Активно продавать | Активно продавать | Покупать | Активно покупать | |

| Резюме: | Активно продавать | Активно продавать | Нейтрально | Активно покупать | |

| Сургутнефтегаз 44,760 | Скол. средние: | Активно продавать | Активно продавать | Активно продавать | Нейтрально |

| Индикаторы: | Активно продавать | Активно продавать | Активно продавать | Активно продавать | |

| Резюме: | Активно продавать | Активно продавать | Активно продавать | Продавать | |

| Татнефть 742,70 | Скол. средние: | Активно продавать | Активно продавать | Активно продавать | Продавать |

| Индикаторы: | Активно продавать | Активно продавать | Активно продавать | Активно продавать | |

| Резюме: | Активно продавать | Активно продавать | Активно продавать | Активно продавать | |

| Сильвинит 1.000,0 | Скол. средние: | ||||

| Индикаторы: | |||||

| Резюме: | Данные отсутствуют | Данные отсутствуют | Данные отсутствуют | Данные отсутствуют | |

| Распадская 105,900 | Скол. средние: | Продавать | Покупать | Покупать | Продавать |

| Индикаторы: | Продавать | Покупать | Активно покупать | Нейтрально | |

| Резюме: | Продавать | Покупать | Активно покупать | Нейтрально | |

| Аэрофлот 106,08 | Скол. средние: | Активно покупать | Активно покупать | Активно покупать | Активно покупать |

| Индикаторы: | Активно покупать | Активно покупать | Активно покупать | Активно покупать | |

| Резюме: | Активно покупать | Активно покупать | Активно покупать | Активно покупать | |

| НОВАТЭК 1.284,00 | Скол. средние: | Активно продавать | Активно продавать | Активно продавать | Активно продавать |

| Индикаторы: | Активно продавать | Активно продавать | Активно продавать | Активно продавать | |

| Резюме: | Активно продавать | Активно продавать | Активно продавать | Активно продавать | |

| Полюс 6.680,0 | Скол. средние: | Активно продавать | Активно продавать | Активно продавать | Активно продавать |

| Индикаторы: | Активно продавать | Активно продавать | Активно продавать | Активно продавать | |

| Резюме: | Активно продавать | Активно продавать | Активно продавать | Активно продавать |

ru.investing.com

Рейтинг наоборот. Мы нашли 30 акций, которые подешевели сильнее всего :: Новости :: РБК Quote

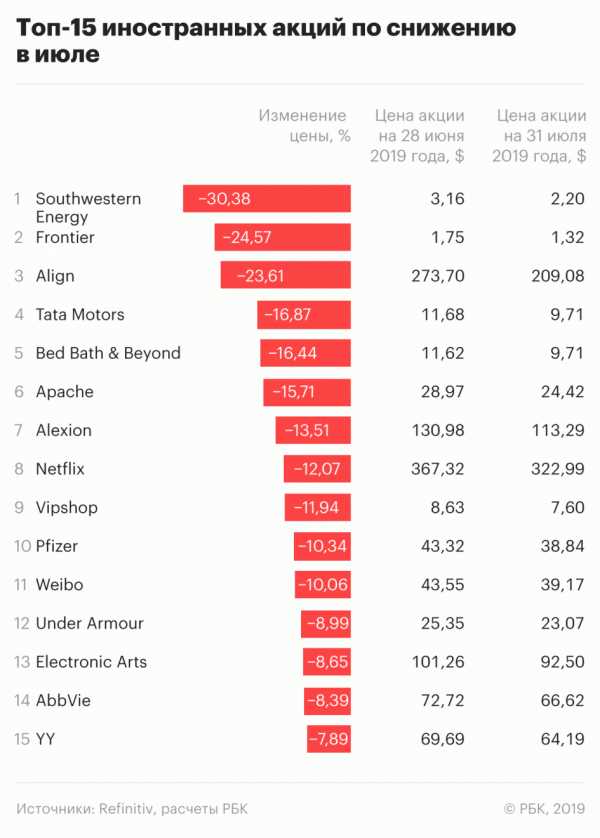

Рейтинг наоборот. Мы нашли 30 акций, которые подешевели сильнее всего

По итогам июля наибольшее удешевление продемонстрировали акции нефтяных компаний. В США хуже всего торговались бумаги Southwestern Energy. В России лидером антирейтинга стал «Сургутнефтегаз»

Фото: РБК

По итогам июля среднее снижение котировок среди топ-15 подешевевших иностранных акций из каталога Quote достигло 14,6%. Российские 15 лидеров снижения за месяц подешевели в среднем на 10,9%. Можно сказать, что тенденция к снижению усилилась. В июне иностранные и российские топ-15 теряли в цене всего по 3,6%.

Лидером падения среди всех 30 участников рейтинга, наоборот, оказались нефтяники Southwestern Energy. Бумаги этой компании потеряли в цене 30,4%. Из-за высоких затрат на добычу и значительных капитальных расходов компания очень чувствительна к падению цен на нефть и газ.

С апреля нефть сорта Brent подешевела на 14%, на столько же снизились цены на газ. Котировки Southwestern Energy падали с опережающими темпами. Снижение ускорилось перед приближающейся отчетностью, в которой аналитики ожидают увидеть сокращение прибыли компании.

На втором месте иностранной части антирейтинга Quote оказалась телекоммуникационная компания Frontier, которая испытывает финансовые проблемы последние несколько лет. Frontier стабильно теряющая клиентуру и долю на рынке, за июль стала дешевле на 24,6%. За первое полугодие этого года компания уже подешевела на 26,5%.

Третьей по величине потерь среди акций-иностранцев оказалась компания, производящая стоматологические приспособления и инструменты Align. Котировки рухнули после публикации финансовой отчетности.

Из нее инвесторы узнали, что у Align упали продажи на ключевых рынках, а сама компания готовится к ухудшению ситуации. В день выхода отчетности акции Align потеряли 27% своей стоимости. По итогам месяца компания стала дешевле на 23,6%.

Лидерами снижения среди российских акций оказались привилегированные акции «Сургутнефтегаза» и металлургического гиганта «Мечел». Первые снизились на 26,9%, вторые — на 20,1%.

Примечательно, что ничего плохого с компаниями и акциями не произошло. Напротив, обе компании выплатили держателям привилегированных бумаг дивиденды, размер которых достиг 20% стоимости акций до закрытия реестра акционеров. После закрытия реестра, по всем законам рынка, соотношение спроса и предложения меняются так, что акции теряют в стоимости величину, соразмерную дивидендной доходности.

Все вышесказанное применимо и к акциям, занявшим третье место антирейтинга. Отличие только в том, на третьей строке расположились не привилегированные, а обыкновенные акции энергетической компании «Энел Россия». В июле владельцы этих бумаг получили дивиденды в размере 12% от стоимости акций. В результате котировки энергопроизводителя потеряли 14% по итогам месяца.

После снижения многие бумаги подешевели настолько, что, согласно значениям мультипликаторов P/E и EV/ EBITDA , могут считаться недооцененными и набирающими потенциал роста.

Среди иностранных акций уровня привлекательности для инвесторов достигли Southwestern Energy, Tata Motors, Alexion, Vipshop, Pfizer, Weibo и YY.

Из российских бумаг в зеленую зону попали акции «Сургутнефтегаза», «Мечела», «Россетей», «Лензолота», «Мосэнерго», ОГК-2, МТС, МРСК Центра и НЛМК.

В то же время дальнейшее снижение из иностранных акций могут продолжить котировки Align, Netflix и Under Armour. Их мультипликаторы сохранили значения выше среднеотраслевых уровней.

Среди российских бумаг можно ожидать нового витка снижения акций «РусГидро» и МГТС. Мультипликаторы этих компаний выше средних значений среди конкурентов.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. EBITDA (англ. Earnings before interest, taxes, depreciation and amortization) — прибыль до вычета процентов, налогов, амортизации и уценки. Финансовый показатель позволяющий оценить сумму денег, которую компания может получить за период. В отличии от прибыли, при расчете EBITDA из суммы доходов не вычитаются такие неденежные расходы как амортизация и переоценка. Один из важных показателей для оценки способности компании обслуживать долг расчетный показатель, позволяющий оценить уровень рыночной недооцененности или переоцененности акций. Обычно считается как отношение показателя, содержащего рыночную стоимость (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность компании оценивается путем сравнения значения мультипликатора компании с мультипликаторами конкурентовАвтор: Алексей Митраков.

quote.rbc.ru