Как открыть временный расчетный счет?

Временный расчетный счет (в отличие от классического р/с) открывается на этапе создания компании и позволяет только аккумулировать (накапливать) деньги без возможности их расходования. Если организовать юрлицо не удалось, деньги возвращаются инвестору в полном объеме, кроме средств, стянутых за обслуживание банка.

В чем особенности?

Временный счет банка имеет ряд характеристик:

- Создается банком для юрлица в период организации.

- Может открываться ООО, АО, унитарными компаниями и кооперативами. Исключение — государственные структуры, в которых уставной фонд не формируется.

- Открытие временного р/с производится на том же балансовом аккаунте, где впоследствии будет основная линия.

- Временный расчетный счет может открываться в различных денежных единицах, и доступен для пополнения нерезидентами.

- Выплаченная доля уставного капитала банком не контролируется.

- Трата средств с временного р/с запрещена.

- Сообщение об открытии временного р/с в налоговую не направляется.

Алгоритм действий

Чтобы открыть расчетный счет (в нашем случае временный) требуется сделать такие шаги:

- Собрать необходимый пакет бумаг.

- Явиться лично в финансово-кредитную организацию для заполнения бланков.

- Получить справку об открытии временного счета в банке.

- Записать балансовый номер, на который переводятся средства организации.

Перед прохождением процедур стоит уточнить:

- Требования банка к открытию такого р/с.

- Перечень документов и особенности их оформления.

Для решения такой задачи достаточно позвонить в учреждение или прочесть инструкцию на сайте. Если обратиться лично, специалист финансово-кредитной организации расскажет, как открыть расчетный счет, и что для этого потребуется.

Какие нужны бумаги?

Временный расчетный счет

открывается юридическим лицом. В зависимости от типа организации требования к документам различаются:- Для ООО и обществ с дополнительной ответственностью потребуются оригиналы:

- Заявления на открытие р/с юрлица.

- Устав компании.

- Решения о создании организации.

- Доверенности, подтверждающей право учредителя открыть временный счет в банке. Альтернатива — наличие соответствующей записи в протоколе учредителей о формировании юрлица.

- Для АО требуются следующие бумаги:

- Заявление.

- Устав создаваемой компании.

- Решение (протокол) о создании АО.

- Доверенность на право открыть временный р/с

Как и в прошлом случае требуются оригиналы. В последнем случае допускается передача доверенности, которая утверждена нотариусом.

- Для производственного кооператива потребуются оригиналы:

- Заявления, где прописано пожелание открыть р/с.

- Устава компании.

- Протокола о создании юрлица (можно заверенную копию).

- Для унитарной компании:

- Заявление с пожеланием открытия временного расчетного счета.

- Устав создаваемого предприятия.

Подаваемое при оформлении р/с заявление может подписываться любым из учредителей (если их несколько), уполномоченным на открытие такой банковской услуги. Такое право также дает доверенность, выданная на любого из учредителей.

Когда и как закрыть?

Знать, как открыть расчетный счет, недостаточно. Важно понимать, когда временный р/с должен или может быть закрыт. Это делается:

- После госрегистрации компании и открытия полноценного р/с.

- При отказе уполномоченного учреждения в регистрации юрлица.

- В случае, когда учредители отказались от идеи открытия компании еще до прекращения процедуры.

- После госрегистрации юрлица и его отказа в открытии р/с в банковском учреждении.

Временный расчетный счет — промежуточный этап в создании компании (ООО, АО и прочих форм), обеспечивающий формирование уставного фонда и внесение паев участниками.

raschetniy-schet.ru

Банковский расчетный счет

Что такое расчетный счет? Открытие расчетного счета в банке: пошаговая инструкция

Карточка с образцами подписей и оттиска печати может быть подготовлена клиентом самостоятельно, но в этом случае в банк предоставляется уже нотариально заверенная карточка. Ее также можно оформить и в присутствии сотрудника банка. В данной ситуации в обязательном порядке необходимо личное присутствие уполномоченных лиц, обладающих правом подписи. С собой они должны иметь документы, которые могут подтвердить их личность и полномочия.

Расчетный счет — что это такое

Перед тем как открыть банковский расчетный счет, необходимо тщательно изучить рынок и рейтинг финансовых учреждений. Мы рекомендуем выбирать банк из первой десятки-двадцатки национального рейтинга — он гарантировано не закроется в кризис и не будет задерживать выплаты.

Для чего нужен расчетный счет

- заверенную нотариусом карточку, где показаны примеры подписей и печатей;

- выписка из налоговой инспекции и фонда соцстрахования о наличии/отсутствии задолженностей;

- паспортные данные учредителя, бухгалтера и других лиц, имеющих доступ к информации о РС, и возможность управлять им. Копии всех документов должны быть заверены нотариусом;

- нотариально заверенные копии учредительных документов юр или физлица;

- справка из Единственного государственного реестра юридических лиц, полученная минимум месяц назад до дня открытия РС. Этот документ не является обязательным и требуется не во всех банковских учреждениях;

- анкета для открытия РС в банке.

Что такое расчетный счет? Открытие расчетного счета

Жесткая конкуренция на рынке финансовых услуг заставляет банки бороться за каждого клиента. С этой целью сотрудники регулярно разрабатывают новые выгодные предложения и акции, чтобы привлечь большее число обратившихся к ним лиц. Иногда это всего лишь рекламные кампании, которым не стоит слепо доверять. Лучше всего открытие расчетного счета осуществлять в достаточно крупной и давно зарекомендовавшей себя банковской организации.

Что такое расчетный счет организации в банке

- Снижение размера комиссионных банковских сборов. Наверное, это один из самых важных плюсов открытия счета в банке. В зависимости от конкретного банка, все платежи проводятся по фиксированной комиссионной ставке. При этом, при отсутствии такого счета, размер комиссии может составлять до 5 процентов от размера суммы денежного перевода. В таких обстоятельствах несложно понять, что при увеличении суммы перевода пропорционально растет комиссия;

- Отсутствие необходимости регулярно посещать банк. Также к плюсам можно отнести то, что для осуществления банковского перевода после открытия собственного счета отпадет необходимость посещать банк и выстаивать в нем очередь. Специальное программное обеспечение позволит производить все банковские операции удаленно через интернет. Также такие программы позволяют наглядно видеть все финансовые движения по собственным счетам;

- Получение от банка специального платежного терминала для пластиковых карт. После того как организация откроет в банке счет, она может получить от банка терминал для приема средств с пластиковых карт. Сейчас существует масса различных терминалов в том числе и портативных, что делает ведение бизнеса более удобным и ускоряет расчеты с клиентами;

- Выдача зарплатных карт сотрудникам. После того, как организация станет клиентом банка, она сможет выдать своим сотрудникам пластиковые карты, куда и будет начислять заработную плату;

- Взаимодействие с контрагентами, выступающими в качестве основных покупателей товаров и услуг. На сегодняшний день большинство юридических лиц не используют наличные средства для взаимных расчетов;

- Открытие корпоративной карты. Если юридическое лицо имеет статус ООО, то можно открыть специальную корпоративную банковскую карту для проведения необходимых закупок;

- Оплата налоговых сборов и различных бюджетных взносов. Со своего банковского счета организации могут не только рассчитываться с контрагентами и принимать деньги от клиентов, но и оплачивать различные налоговые и бюджетные сборы.

Открытие счетов

Специальный банковский счет поставщика: открывается организациям, являющимся поставщиками товаров или услуг для зачисления платежей от платежных агентов в рамках Федерального закона РФ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами» (№ 103-ФЗ).

Виды расчетных счетов в банке: отличия и характеристика

Важно понимать, что фирма открывает расчётный счёт не только для осуществления платежей. Предприниматели, так же как и физические лица, могут накапливать средства с помощью банковских процентов, размещать деньги на брокерских счетах или выдавать их для займов другим компаниям.

Что такое расчетный счет для организации

Итак, каковы же критерии определения наиболее подходящего банка при открытии РС ООО и ИП? Первые и главные – репутация банка, продолжительность и качество его работы на рынке. Как правило, чем крупнее банк, чем больше у него филиалов в городах России и зарубежья, тем он надежнее.

БАНКОВСКИЕ СЧЕТА виды и их характеристика

Расчетный банковский счет является основным счетом предприятия и открывается, как правило, по месту регистрации. Действующим законодательством предусмотрено, что предприятие может иметь несколько расчетных счетов, один из которых является основным счетом по расчетам с пенсионным фондом.

Счета в банке: виды и характеристика

Помимо всего прочего, банк должен в течение определенного периода времени производить зачисления, которые адресованы клиенту, в соответствии с расчетным документом. Срок перечисления денежных средств на специальные счета в банках не должен превышать один день. Это условие может быть не выполнено только в том случае, если в договоре есть пункты о сроках, предусмотренные законом.

Что такое расчетный счет: 4 примера операций

Прошел месяц, появилась необходимость выплатить сотрудникам законно заработанную зарплату. И вот тут Василий Петрович смог полностью оценить все плюсы современного бизнеса. Для проведения всех финансовых операций, ему понадобился только ноутбук, доступ в интернет и пару часов свободного времени. Сняв необходимую сумму с баланса предприятия, он провел платежи по реквизитам отдельных работников.

Счета в банке: виды для юридических и физических лиц

Для обслуживания взятого кредита открывается ссудный счет, в котором отражается движение средств по выплатам. Он может иметь отрицательный баланс и на его основе ведется учет денежных поступлений для выплаты задолженности кредитными учреждениями. Если заемщиком является физическое лицо, то комиссия за открытие или обслуживание не допускается. В настоящее время в банковской практике используются следующие виды выплаты процентов по кредитам:

Банковский счет

Кредитные учреждения, учитывая установленные правила и требования закона разрабатывают самостоятельно стандартные формы договоров банковского счета, на условиях которых они произодят расчетное обслуживание. В соответствии со ст. 846 ГК РФ клиент может их или целиком принять, когда его не устроит хотя бы какой-нибудь из пунктов в условиях, которые предлагаются банком, отказаться от оформления договора банковского счета.

Как выгодно открыть расчетный счет в Санкт-Петербурге для ИП и ООО

После выбора подходящего банка можно приступать к составлению договора на оформление счета и подготовке требуемого пакета документов. Их обычно предоставляют в виде копий, которые заверены директором компании или сотрудником банковской организации. Нужно подготовить и оригиналы важных бумаг. В зависимости от условий, выдвигаемых банковским учреждением, некоторые бумаги следует заверить у нотариуса.

Чем лицевой банковский счет отличается от расчетного

Под данным счетом подразумевается счет юридического лица, владеющий самостоятельным балансом в банке. Данный счет преопределяет хранение средств, осуществление безналичных процедуры с другими физическими и юридическими лицами. Главным критерием является то, что для получения прибыли и хранения средств он не применяется, иными словами расчетный счет создается для того, чтобы клиент в любую минуту смог получить доступ к средствам и распоряжению ими (перевод денежных средств контрагенту, внесение некой суммы на счет или же ее снятие).

zakonandpravo.ru

Что такое расчетный счет: 4 примера операций

Работа предпринимателя основывается на купле-продаже. Каждая из указанных операций сопровождается передачей денег от заказчика к исполнителю.

Современные банки позволяют наладить максимальный контроль и гибкость в управлении финансами, которые нужны для вашего бизнеса. Использование банковских структур — не просто правильный и продуманный способ ведения бухгалтерии, это обязательство, наложенное государством.

Что такое расчетный счет? Как предприниматель может его правильно использовать в своих целях? Узнайте все интересующие вас детали в статье.

Расчетный счет – что это такое?

Расчетный счет – это идентификатор личного дела клиента в структуре банка.

Основная его функция – определить принадлежность финансовых средств физическому или юридическому лицу.

Это определение понятно только для опытных предпринимателей, работников банка и юридически подкованных пользователей. Теперь пришло время говорить простым языком для обычных людей.

Расчетный счет – это номер вашего банковского хранилища средств. Зачем он нужен? А для того, чтобы любая финансовая операция могла проводиться от вашего лица, непосредственно за счет ваших личных сбережений.

В чем особенности «расчетного счета»?

Расчетный счет используется в роли «кошелька» вашего предприятия. Финансовые операции, имеющие отношение к деятельности бизнеса, должны проводиться с помощью банка. Это гарантирует постоянную отчетность перед контроллерами и качественное декларирование доходов.

Сравнение баланса компании с кошельком очень кстати, так как они во многом похожи. Самая главная схожесть – вы не храните крупные суммы денег в портмоне, так же как и на «кошельке» предприятия.

Важно понимать его основную функцию – обеспечить стабильную циркуляцию финансов в процессе деятельности бизнеса.

Какие финансовые операции проводят с помощью расчетного счета?

Пора разобраться, для чего же на практике используют расчетный счет. На примере простых ситуаций вы сможете убедиться в удобстве банковской системе, в процессе бизнес-деятельности.

Пример 1. Выплатить заработную плату сотрудникам

Василий Петрович занимается предпринимательством совсем недавно. Его детище – деревообрабатывающий цех, работает первый месяц. По требованию Федеральной налоговой службы (далее – ФНС) он открыл счет, с помощью которого обязан проводить все расчеты с клиентами.

Василий Петрович – человек «старой закалки». Еще его отец вел бухгалтерию вязкими чернилами и хранил сбережения наличными средствами.

Прошел месяц, появилась необходимость выплатить сотрудникам законно заработанную зарплату. И вот тут Василий Петрович смог полностью оценить все плюсы современного бизнеса. Для проведения всех финансовых операций, ему понадобился только ноутбук, доступ в интернет и пару часов свободного времени. Сняв необходимую сумму с баланса предприятия, он провел платежи по реквизитам отдельных работников.

Пример 2. Выплата налогов государству

Наладить выплату налогов – это уже легкая задача для Василия Петровича. С помощью функциональности и гибкости банка, он смог разделить налоги на два сектора – постоянные (сумма выплаты которых неизменна) и нестабильные(размер выплаты может изменяться в зависимости от деятельности цеха).

Выплаты по постоянным налогам он сделал регулярными, а по нестабильным просто переводил на указанные сотрудниками ФНС реквизиты.

Пример 3. Выплата кредита (лизингового обязательства)

Часть техники деревообрабатывающего цеха Василия Петровича была взята на условиях лизинга.

Рассмотрев эту ситуацию с несколько другой стороны, предприниматель сделал однозначный вывод – лизинг, подобно кредиту, предполагает постоянные выплаты.

Так почему бы не наладить регулярные расчетные выплаты с помощью банка?

Василий внес в список ежемесячных выплат сумму, указанную в договоре лизинга. В этой ситуации постоянный баланс используется в качестве гарантии постоянных выплат для лизингодателя.

Функциональность онлайн-банкинга позволила Василию Петровичу решить все вопросы без прямого визита в отделение. Ему даже не пришлось подниматься со своего удобного офисного кресла!

Пример 4. Изъятие денег за предоставленные услуги

Все финансы, которые находятся в постоянном обороте бизнеса Василия Петровича, должны пройти через счет предприятия, как обязательную инстанцию. Каждая сделка на предоставление услуг проводилась с условием того, что заказчик должен оплатить работу в форме перевода на баланс предприятия.

Такая схема работала успешно, что позволило упростить отчетность перед ФНС – все платежи были прозрачны и квитанции по каждому документировались.

Как можно понять из приведенных выше примеров, предприниматель «соприкасается» с банком в своей работе очень часто. Это делает возможность использовать отдельный счет актуальной и удачной идеей.

Расчетный счет – как открыть?

Процесс открытия – простая задача для опытного юриста. Но если вы таковым не являетесь, необходимо рассмотреть каждый этап детально.

ШАГ 1: Выбрать банк.

Первый шаг в открытии – он важный самый. Выбрать правильную основу своей финансовой безопасности – это значит быть уверенным во всех дальнейших действиях.

На какие критерии опираться при выборе банка для открытия счета?

Виды предоставляемых услуг по обслуживанию расчетного счета, их стоимость.

Следует выбирать умеренную ценовую политику, так как банк может принести финансовый ущерб клиенту своими запросами.Стоимость расчетно-кассовых услуг – один из определяющих критериев.

Стабильность банка.

Как определить стабильность? Опирайтесь на количество клиентов, а также их отзывы. Надежные банки ведут разумную деятельность.Не стоит принимать за правду предложения о чрезмерной выгоде – это первый признак нестабильности.

Система интернет-банкинга.

Лидеры банковской системы уже давно имеют собственные порталы по обслуживанию клиентов.Высокий уровень поддержки интернет-банкинга определяется ответом на один простой вопрос – «Можете ли вы решить любой возникший вопрос к банку с помощью онлайн-поддержки?».

Следуя критериям выбора, вы должны определить «свой банк». Чтобы упростить задачу читателю, ниже представлены лидеры банковской сферы России, работа с которыми гарантирует стабильность (в таблице указаны только российские банки).

Выбор банка – ответственный шаг. Не торопитесь с окончательным выбором, учитывайте всю полученную информацию.

ШАГ 2: Подготовка документов к тому, чтобы открыть счет.

Использовать отдельный счет может как физическое, так и юридическое лицо. Чтобы вы не запутались, рассмотрим каждый вариант отдельно.

Какой пакет документов нужно собрать физическому лицу для открытия собственного расчетного счета?

- Паспорт гражданина России + нотариально заверенную копию.

- ИНН.

- Заявление по форме выбранного банка.

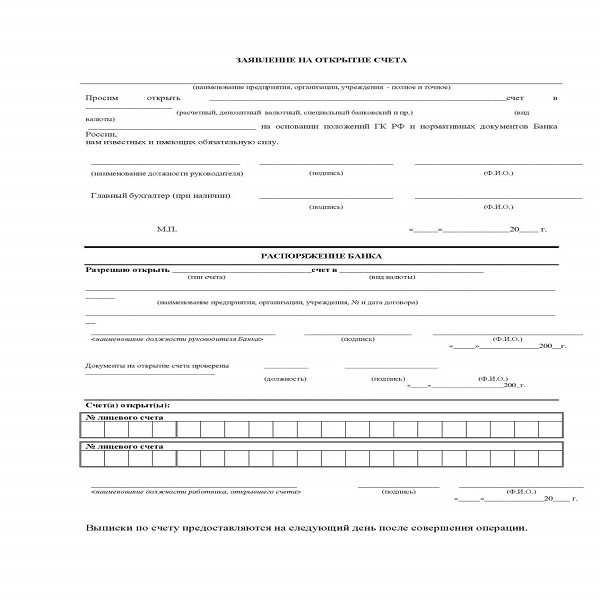

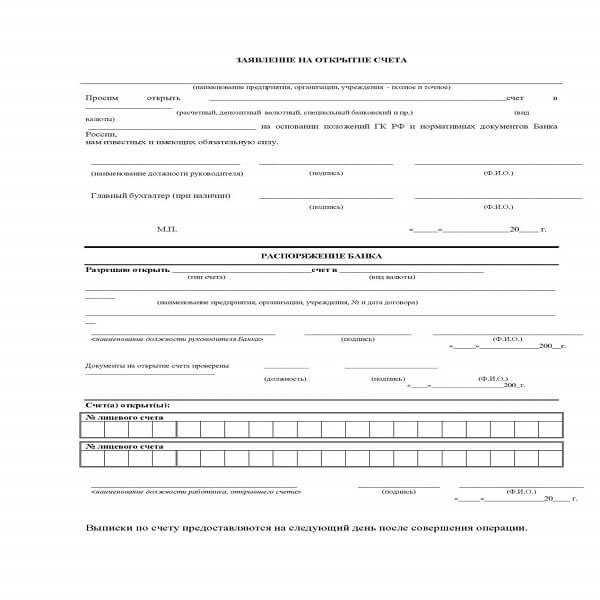

Пример заявления на открытие счета в банке:

Что нужно включить в набор документации юридическому лицу?

- Выписка из ФНС о «чистой» налоговой истории.

- Оригиналы, а также нотариально утвержденные копии паспортов всех участников, которые будут иметь прямой доступ к счету.

- Копии учредительных документов – решение об основании, Устав, состав участников.

- Образец подписей участников и печать.

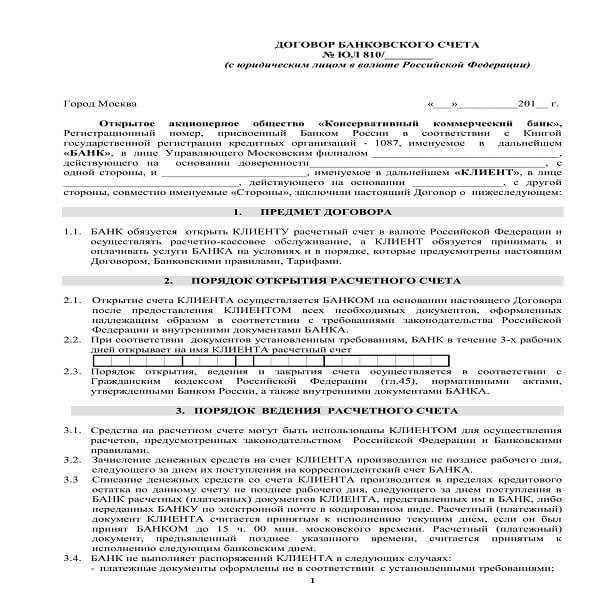

- Договор на открытие расчетного счета.

- Заявление на открытие счета.

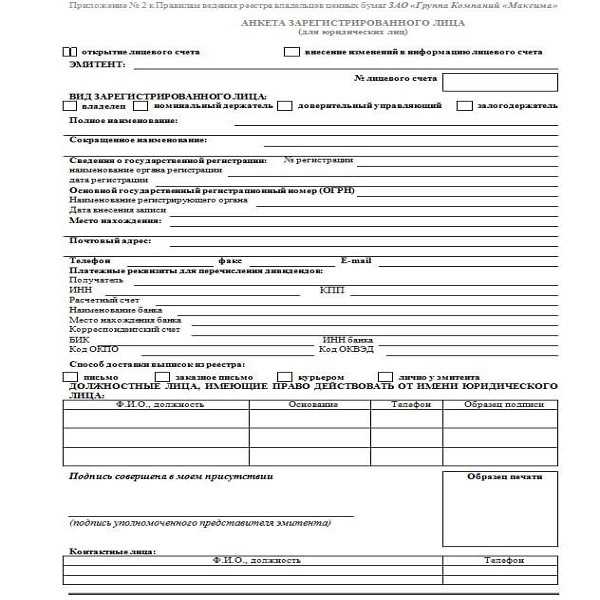

- Анкета, заполненная по форме банка.

- Выписка из ФНС о регистрации в ЕГРЮЛ.

Открыть счет в банке — легко и просто!

Для этого предоставляем вам возможность

ознакомится со всем процессом в данном видео:

ШАГ 3: Заключение договора с банком.

Когда все документы готовы, вы можете смело отправляться в банк и ставить свою подпись в договоре о сотрудничестве. С этого момента на вас заводят дело, выдают особенный идентификатор счета. Обычно, период оформления нового клиента длится от нескольких часов до 2-3 дней.

После заключения договора с банком, счет вашей организации служит копилкой для бизнеса вплоть до сворачивания деятельности предприятия.

Закрыть счет очень просто – нужно предоставить выписку из ФНС о ликвидации компании и снятии ее с учета налогоплательщиков. Договор будет расторгнут, а реквизиты станут недействительными.

Расчетный счет – что это и как его открыть, вы рассмотрели в этой статье.

Любая предпринимательская деятельность в России сопровождается плотным сотрудничеством с банком. Расчетный счет является хранилищем финансовых ресурсов компании и позволяет осуществить любой платеж, не поднимаясь из своего удобного кресла.

Полезная статья? Не пропустите новые!

Введите e-mail и получайте новые статьи на почту

biznesprost.com