через какое время можно подать

При обращении за жилищным займом, можно столкнуться с отказом. Рассмотрим основные его причины, способы исправления ситуации, а также через какое время можно подать повторную заявку на ипотеку в Сбербанке.

Подача заявления на ипотеку в Сбербанк

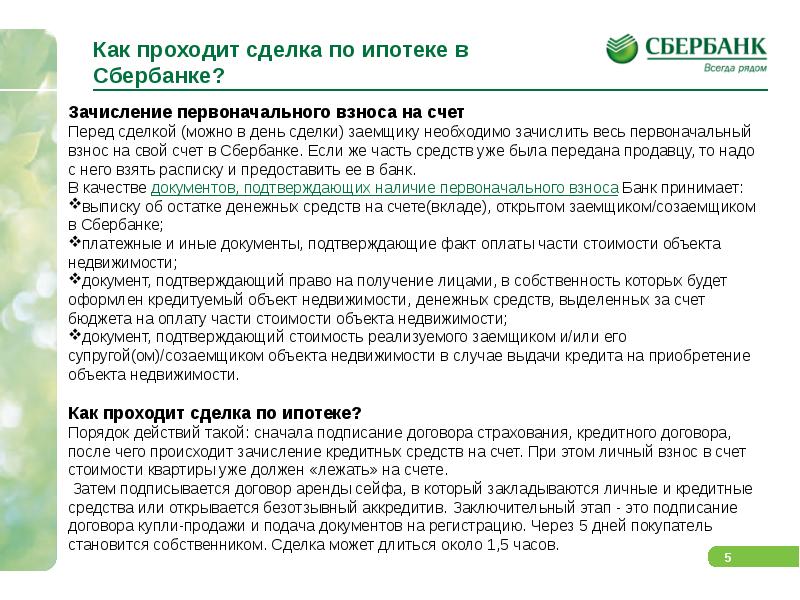

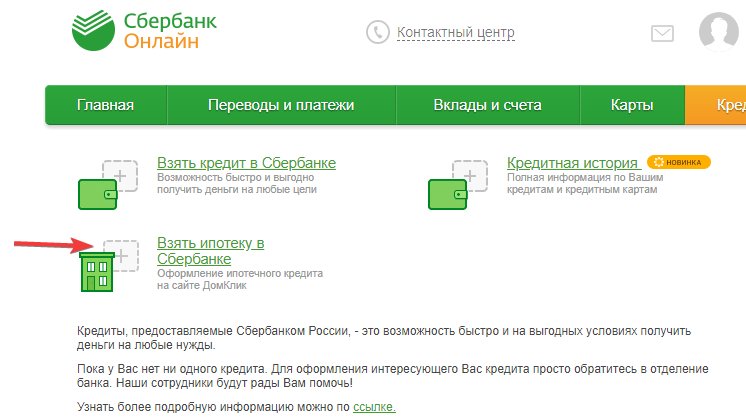

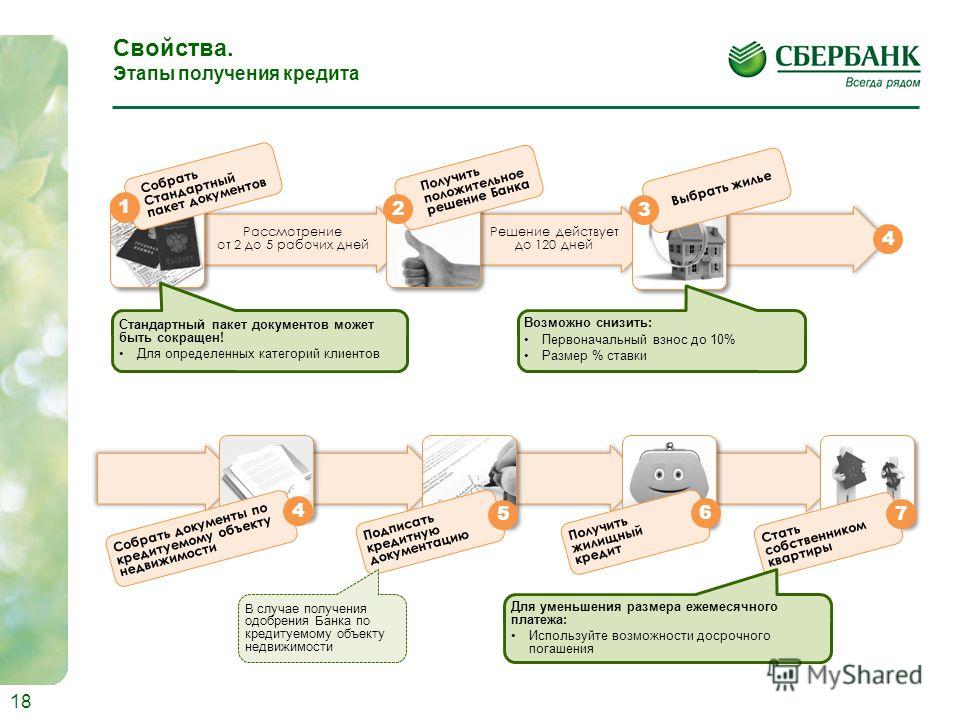

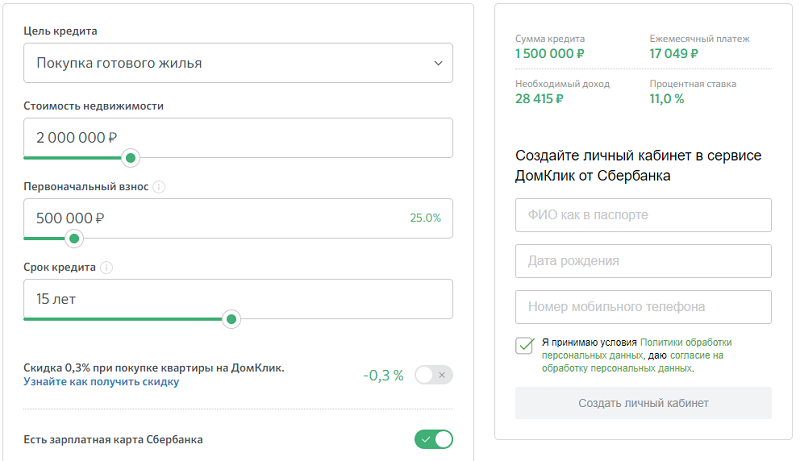

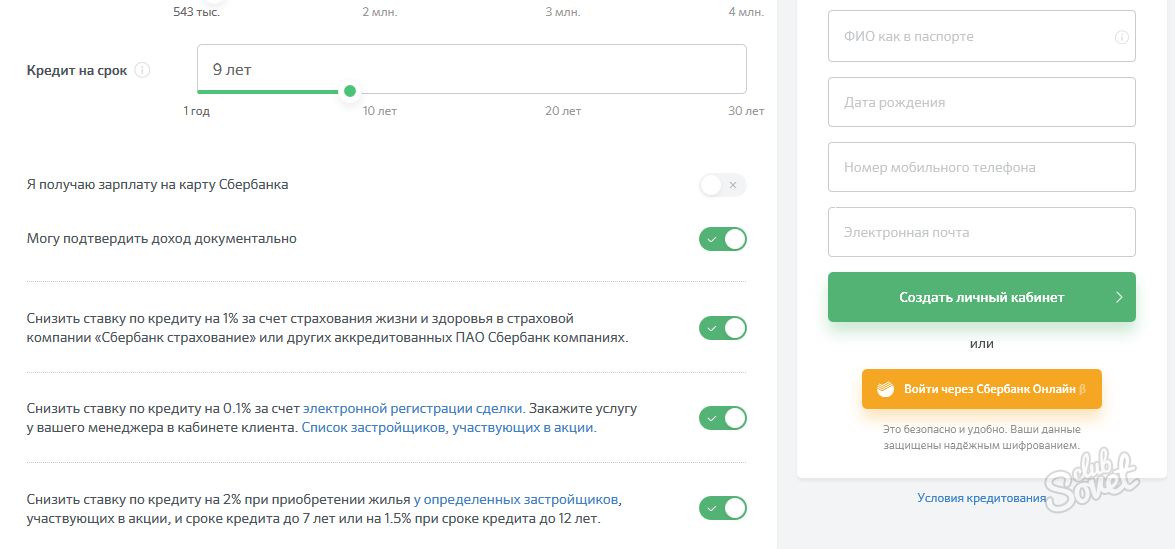

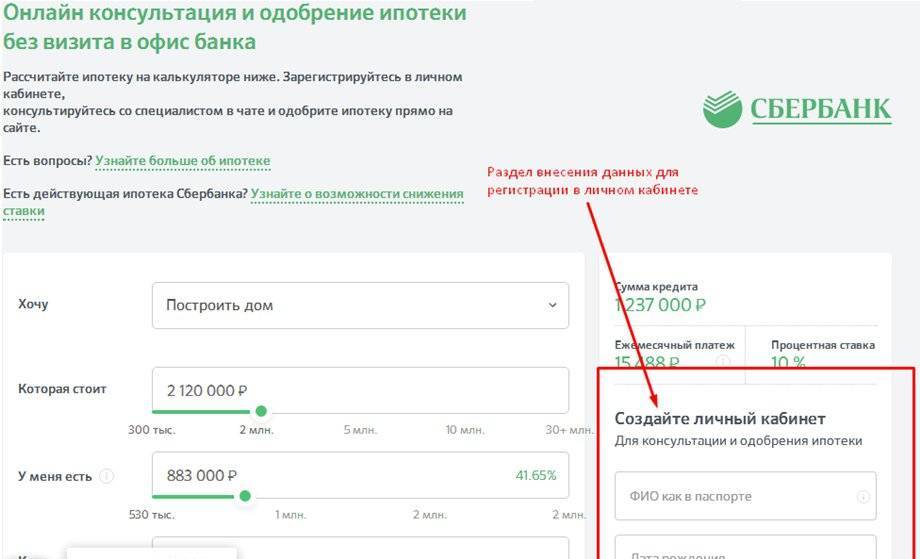

Процедура повторного обращения не отличается от первичного. Сегодня это выполняется при личном обращении в отделение или онлайн через сервис ДомКлик. Во втором случае предусмотрено дождаться согласия удаленно, без личного посещения офиса.

При регистрации на ДомКлик, пользователь получает право заполнить онлайн заявку на жилищный займ, получать консультацию кредитного менеджера через чат, а также отправлять справки в электронном виде, необходимые для принятия решения, или требуемые уже после одобрения.

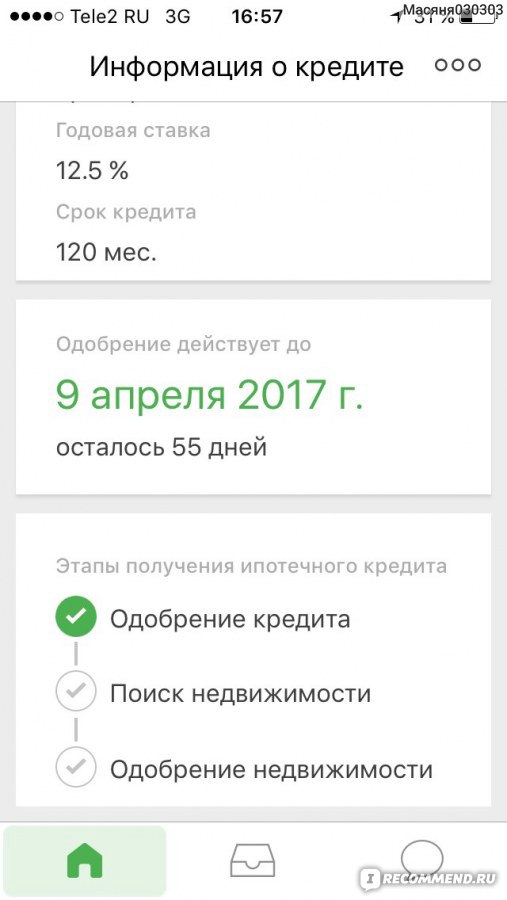

Если не успели подобрать объект после одобрения, допустимо составить заявление повторно через некоторое время.

При желании подать анкету в отделении на ипотеку под 6% в Сбербанке, следует сразу взять первичный пакет документов, в который входят:

- Паспорт;

- Подтверждение места работы: трудовая книга, договор;

- Сведения о доходе: НДФЛ-2, справка по форме учреждения.

Перечень может изменяться, в зависимости от типа деятельности. При наличии других источников дохода, потребуется их подтвердить. От созаемщиков необходимы аналогичные удостоверения и справки.

Сдав бумаги, остается обождать одобрения. Поступает информация по СМС или посредством звонка. Обычно, при отрицательном ответе заемщику сообщают, через какое время можно подать повторную заявку на ипотеку в Сбербанке.

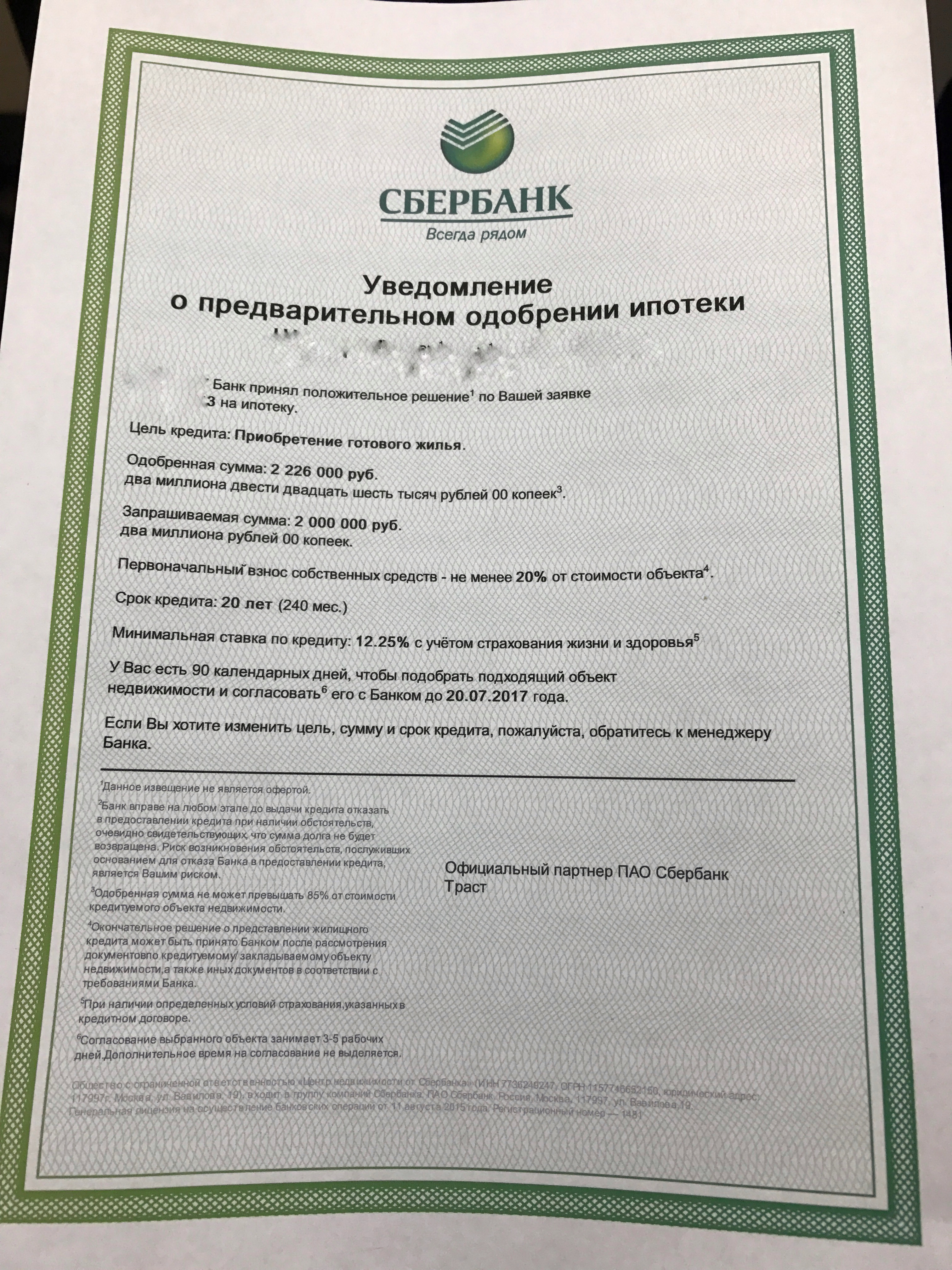

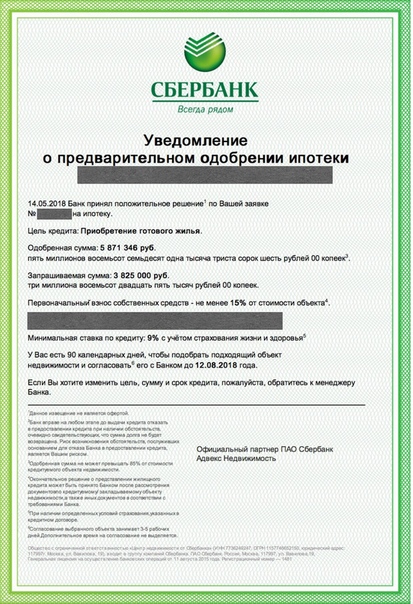

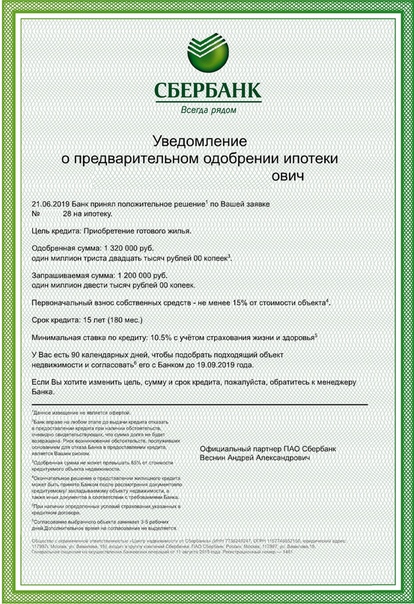

При положительном решении, клиенту дается 90 дней, чтобы подобрать жилье и предоставить на него пакет документов. Если вы не успели выбрать квартиру за это время, потребуется проходить всю процедуру повторно.

Причины отказа по заявке на ипотеку

Каждое учреждение имеет собственные критерии оценки рисков по выдаче кредитов. Чтобы не разглашать свою систему, причина негативного ответа не разглашается. Но кредитный менеджер может подсказать, что повлекло отказ. Иногда об этом можно догадаться и самому, если знать основные параметры, которым уделяет внимание каждый кредитор:

- Соответствие минимальным требованиям к заемщикам.

В Сбербанке это регистрация, гражданство, возраст в диапазоне 21-75 лет, постоянное трудоустройство – от 6 месяцев, общий стаж – свыше года.

В Сбербанке это регистрация, гражданство, возраст в диапазоне 21-75 лет, постоянное трудоустройство – от 6 месяцев, общий стаж – свыше года. - Подлинность документов и поданной информации. Не допускается предоставление недостоверных или ложных сведений. Данные о заявителе проверяются и, при обнаружении обмана, в выдаче ипотеки отказывают.

- Благонадежность. Происходит проверка наличия нарушений закона, участия в судебных тяжбах и т.п.

- Уровень финансового состояния. Это основной критерий, который сопоставляется с запрашиваемой суммой с целью выявления возможности погашать долг. Возможно, по мнению банка у вас не получилось накопить на первый взнос по ипотеке достаточную сумму или слишком мал доход.

- Кредитная история. Проверяются прежние отношения по займам, своевременность погашения, просрочки, а также имеются ли текущие незакрытые долги.

Последние могут помешать лицу своевременно погашать ипотеку при недостаточном уровне зарплаты.

Последние могут помешать лицу своевременно погашать ипотеку при недостаточном уровне зарплаты. - Работодатель. Выявляется, работает ли компания, ее надежность, наличие арестов на счетах и т.п.

Отказ может быть выдан в случае, если вы успели подобрать квартиру, или другой объект недвижимости, но он не прошел банковский аудит.

Обратите внимание на официальный комментарий Сбербанка о повторном обращенииК недвижимости выдвигаются определенные требования, главным из которых выступает ликвидность.

Квартира должна находиться в доме, не требующем капитального ремонта, не состоящего на учете на снос или в ветхом и старом здании. Если выбранная квартира не устраивает Сбербанк, потребуется подобрать другую.

Узнайте больше о причинах отказа в кредите в Сбербанке, опираясь на отзывы сотрудников банка.

Через какое время можно подать заявку повторно

Общий период, действующий для всех клиентов — 60 дней. Но иногда разрешено это сделать и раньше.

Если истек срок одобрения

Бывает, клиент не пользуется представленной возможностью оформить ипотеку на одобренных условиях и заявка сгорает (передумал, не устраивают условия, не успел подобрать недвижимость). Срок ее действия — 90 дней. В этом случае подать документы и анкету на рассмотрение заново можно в любое время.

Повторная заявка после отказа

Если отказ поступил из-за некорректного заполнения или указания недостаточных данных, менеджер предложит ее переписать и повторно отправить на согласование. Исключение составляют выявленные случаи обмана, попытки ввести в заблуждение. С таким гражданином Сбербанк может отказаться иметь дело поставит его в стоп-лист.

При этом, если ситуация у клиента никак не изменилась, то вероятнее снова получить отрицательный ответ.

Если заемщик не отвечает требованиям банка, то повторную заявку подавать бессмысленно, пока ситуация не изменится. Это касается отсутствия места трудовой занятости или низкого дохода.

Получив отказ, стоит выспросить кредитного менеджера о вероятных причинах. Он подскажет, какие параметры заявителя на его взгляд могли привести к негативному решению.

Если вы не получили четкого ответа, пересмотрите все требования, проверьте свои документы для ипотеки Сбербанка, оцените платежеспособность и сравните ее с финансовой нагрузкой, связанной с выплатой долга. Факт того, что вы не успели подобрать недвижимость (квартиру, дои и т.п.) на одобрение не влияет.

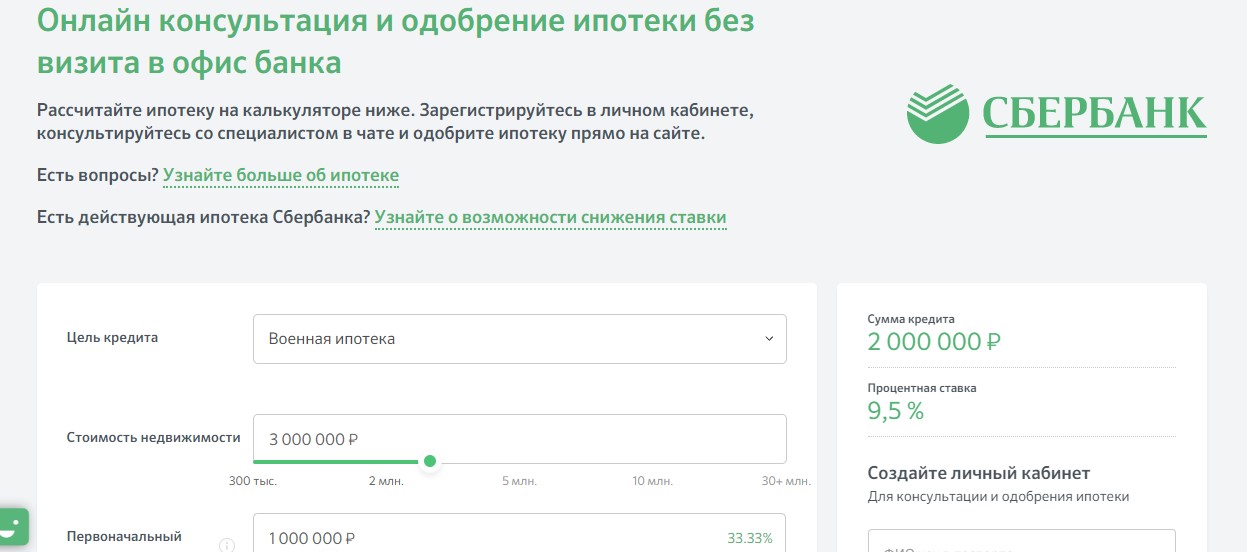

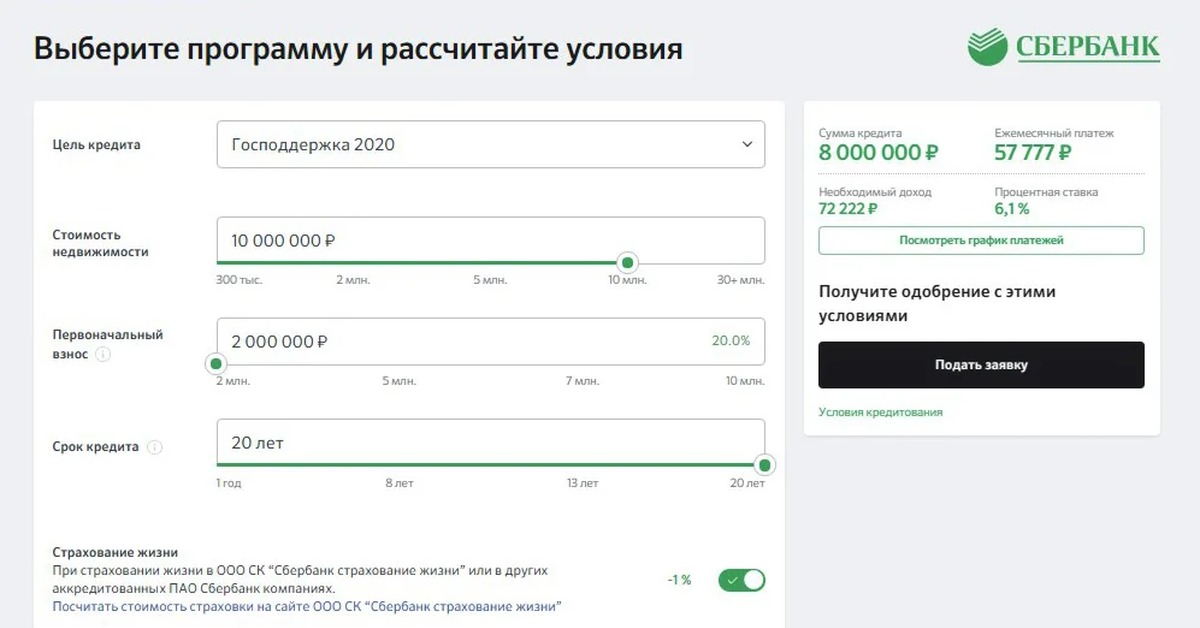

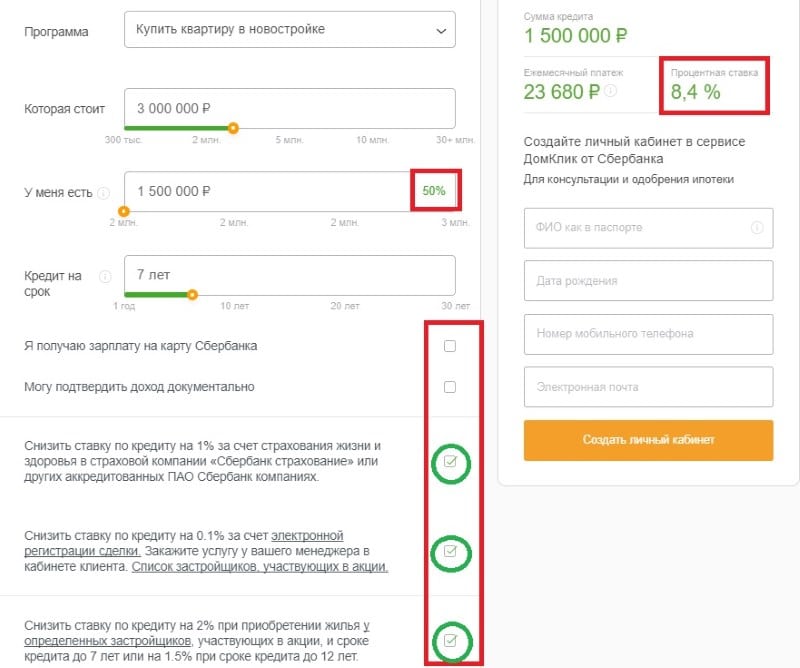

Прежде чем повторно подать заявку на ипотеку в Сбербанке, нужно попытаться исправить свое положение. При наличии действующих кредитов, т.е. при недостаточном уровне зарплаты для выплаты по двум обязательствам, стоит их вначале погасить. Рассчитать соотношение заработной платы к ежемесячному платежу можно при помощи калькулятора на официальном сайте.

Избежать отказа по заявке на ипотеку вам поможет предварительный расчет на калькуляторе ДомКликЕсли калькулятор показал, что прибыли недостаточно для ежемесячных выплат, можно рассмотреть разные варианты:

- Увеличить срок;

- Запросить меньшую сумму;

- Подобрать другую недвижимость;

- Собрать деньги для большего первого взноса;

- Найти созаемщика с хорошей заработной платой;

- Найти дополнительные источники прибыли.

При негативной истории кредитования, стоит попытаться ее улучшить. Для этого рекомендуется взять ссуду в любом банке на минимально возможное время и своевременно вносить платежи. Процесс это длительный, но позволит в дальнейшем рассчитывать на одобрение по ипотеке.

Проверьте свою кредитную историю, прежде, чем подавать повторную заявку — финансовый рейтинг крайне важен для одобренияЕсли не успели подобрать квартиру

В этом случае повторная заявка на ипотеку в Сбербанке подается сразу. Обычно ее одобряют по ускоренной процедуре. Исключение составляют случаи, когда срок действия документов истек.

Вам пригодится: Образец заполнения анкеты на ипотеку.pdf

Помните о том, что данные справки о доходах (НДФЛ-2 или по форме банка) актуальны для банка только в течение 30 дней.

Если удалось найти квартиру в новом здании, хорошем районе и т.п., подача повторной заявки также возможна без ожидания.

Если изменились обстоятельства

Если у лица кардинально изменилась ситуация в сравнении с прежней, подать повторную заявку можно раннее общепринятого срока. Среди таких обстоятельств:

Среди таких обстоятельств:

- Появился дополнительный источник дохода;

- Существенно повысилась заработная плата;

- Решено привлечь созаемщика с высокой платежеспособностью;

- Появились деньги для выплаты первоначального взноса более высокого размера;

- Решено использовать материнский капитал;

- Др.

Подача повторной заявки на ипотеку в Сбербанке допустима неограниченное число раз.

Заключение

Если при первом обращении банк отказывается кредитовать, следует постараться выявить причину, и по возможности устранить ее перед повторной подачей заявления. Общий срок ожидания составляет 60 дней. Подача повторной заявки на ипотеку Сбербанка разрешена раньше, если требуется лишь исправить сведения, у заемщика существенно изменилось финансовое положение или у предыдущая анкета была одобрена, но срок ее действия истек (например, не успели подобрать квартиру).

Предложения партнеров

Кредитная карта

Карта рассрочки

Кредитная карта

Кредитная карта

Кредитная карта

Карта Халва

Кредит

Кредит наличными

Кредитная карта

Карта #вместоденег

Может ли Сбербанк продлить заявку по ипотеке и причины отказа

После одобрения ипотечной заявки, заёмщику даётся определённое время для подбора объекта недвижимости. В Сбербанке этот период составляет три месяца со дня одобрения. Если же человек не уложился в отведённое время, то он может обратиться к кредитному менеджеру с заявлением о продлении срока одобрения ипотеки в Сбербанке.

В Сбербанке этот период составляет три месяца со дня одобрения. Если же человек не уложился в отведённое время, то он может обратиться к кредитному менеджеру с заявлением о продлении срока одобрения ипотеки в Сбербанке.

Что представляет собой продление одобрения ипотечного кредита

Под этим понятием продлевается увеличение времени на поиск необходимого объекта недвижимости на несколько недель. Он возможен только при наличии веских причин. Если же клиент не обратился к менеджеру за продлением периода одобрения, то ранее оставленная заявка будет аннулирована. Человеку нужно заново подавать документы для повторной заявки на ипотечный кредит.

Особенности продления срока

Увеличить срок согласия на получение ипотечного займа возможно. Для этого нужно подать заявление в банк и дождаться результатов его рассмотрения. Кредитный менеджер может продлить период одобрения ипотеки с некоторыми уловками:

- Увеличение процентной ставки по кредиту;

- Уменьшение одобренной суммы;

- Отказ в предоставлении жилищного кредита.

Клиент, не воспользовавшийся увеличением периода получения ипотеки, может столкнуться с первоначальным отказом. После повторной подачи заявки она обычно одобряется.

Важно!

при возникновении непредвиденных сложностей человеку необходимо обратиться к сотруднику банка за их разрешением. Если менеджер не может помочь клиенту, то последний должен позвонить на горячую линию банка.

Причины отказа в предоставлении жилищного займа необходимо уточнить. Вполне возможно, что они легко устранимы.

Также, банк может предоставить займ на условиях, действующих в момент подачи повторной заявки.

Что потребуется для продления срока кредитования

Первоначальным этапом является написание заявления об увеличении периода одобрения ипотечного кредита. Сделать это можно несколькими способами:

- В отделении банка;

- Через интернет, посредством личного кабинета.

Сбербанк может запросить повторное подтверждение объёма получаемого дохода. Для этого потребуется предоставить справку НДФЛ-2 и заверенную работодателем копию трудовой книжки.

Для этого потребуется предоставить справку НДФЛ-2 и заверенную работодателем копию трудовой книжки.

Важно!

Важно: повторное обращение оформляется намного быстрее. Основная информация уже находится в базе данных кредитора. Обновляются лишь сведения о работе и доходах.

После подтверждения обращения клиенту будет продлён срок, в течение которого он подыщет подходящий объект недвижимости и оформит сделку.

Если же клиент решил воспользоваться жилищным кредитованием от другого банка, то ему не нужно оповещать Сбербанк об отказе сотрудничества с ним. Поданная заявка будет автоматически аннулирована после истечения положенного времени.

Когда Сбербанк откажет в продлении ипотечного кредита

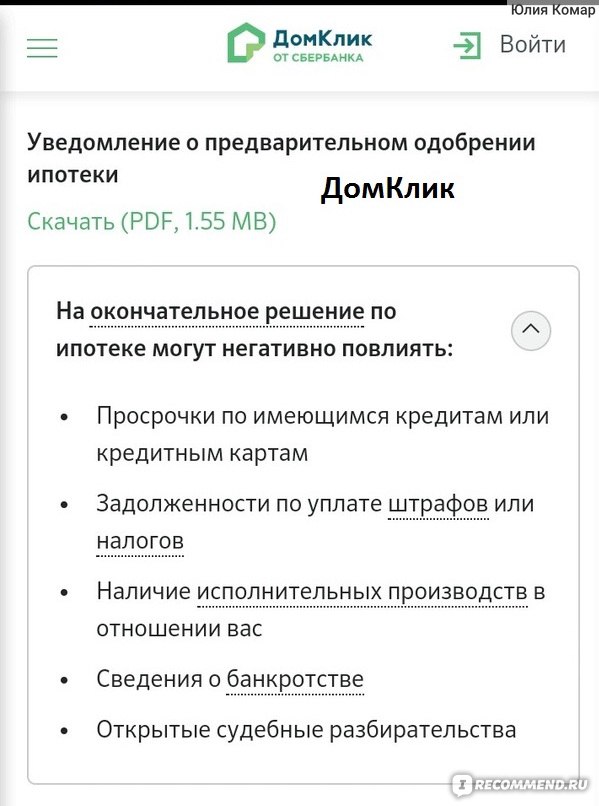

Существуют ситуации, когда банк отказывает заёмщику в продлении срока одобрения ипотечной заявки. Причин может быть несколько:

- Заёмщик уволился с предыдущего места трудоустройства;

- Произошло уменьшение уровня дохода клиента;

- Испортился кредитный рейтинг кредитополучателя.

Причину отказа необходимо выяснить у сотрудника Сбербанка. Если она произошла по техническим причинам, то шансы на одобрение повторной заявки на получение ипотечного кредита возрастут.

Работники Сбербанка могут допустить ошибки во время внесения личных данных человека в базу данных. Для одобрения кредита потребуется их исправление.

Возможность продления срока одобрения ипотечного кредита предоставляется человеку для более длительного поиска подходящего жилья. Важно своевременно подать необходимые документы и дождаться одобрения заявки.

Также вам будет полезно:

- Как застраховать ипотеку в сбербанк онлайн;

- Молодая семья сбербанк: условия получения ипотеки в 2018 году;

- Расчет кредита онлайн.

Повторная заявка на ипотеку в Сбербанк:после отказа и одобрения

Повторная заявка на ипотеку в Сбербанк может потребоваться клиенту на любом этапе взаимодействия с банком – до одобрения, до окончания срока действия решения, после него. Обращаться еще раз допускается как при получении положительного решения, так и отрицательного. Рассмотрим различные случаи ниже.

Обращаться еще раз допускается как при получении положительного решения, так и отрицательного. Рассмотрим различные случаи ниже.

При отказе банка

Сбербанк предлагает россиянам множество кредитных продуктов, в том числе ипотечных. Граждане нашей страны очень часто обращаются именно в эту организацию. Некоторые заявители получают отрицательное решение.

Причины могут быть разные:

- Неоплаченные штрафы, в том числе за нарушение Правил дорожного движения.

- Незакрытые судебные дела, переданные к исполнению приставам.

- Долги по оплате налогов и/или жилищных и коммунальных услуг.

- Подпорченная кредитная история, в том числе не вовремя внесенные платежи.

- Ошибки в заявке на выдачу ипотечного кредита.

- Неудовлетворение требованиям банка созаемщиков, поручителей.

Сбербанк установил период, после которого можно второй раз подать заявку на ипотеку, равный 60 дням. В течение этого времени можно изменить обстоятельства, ставшие основанием для отказа – погасить задолженность того или иного типа, корректно внести необходимые сведения, исключить из сделки третьих лиц или заменить созаемщика/поручителя и так далее, и подать заявление еще раз.

При окончании срока действия решения

После одобрения заявки по ипотеке кредитная организация дает 90 дней на поиск объекта недвижимости. Если не успели подобрать квартиру в этот срок, то можно обратиться за одобрением еще раз. Временных ограничений в этом случае не установлено. При этом прилагаемые к заявлению документы придется собирать заново.

По воле заемщика

Потенциальные заемщики чаще всего обращаются сразу в несколько банков. Делают этого, чтобы иметь возможность получить наиболее выгодное для себя предложение. Сама по себе заявка клиента ни к чему не обязывает.

Если человек уже получал одобрение от Сбербанка и не воспользовался предложением, его право обратиться повторно в любой момент сохраняется. Иногда заявка по ипотеке проводится как выданный кредит. Данное обстоятельство отрицательно сказывается на кредитной истории и может служить отказом при обращении в банк. Для предотвращения такого решения необходимо заявки в других банках, которыми не воспользовались аннулировать. Перечень выданных кредитов можно найти в бюро кредитных историй.

Перечень выданных кредитов можно найти в бюро кредитных историй.

При смене фамилии

Персональные данные заявителя, предоставляемые в банк на любом этапе взаимодействия с ним, должны быть актуальными. Поэтому, когда человек изменил фамилию, имя или другие параметры, об этом необходимо сообщить кредитору. Запущенный процесс при этом не прерывается, новые сведения приобщаются к делу.

Требования банка к объекту

Квартиры вторичного рынка не всегда подходят для ипотечного кредитования в Сбербанке.

Он предъявляет к объекту ряд требований, а именно:

- Отсутствие незаконных перепланировок.

- Удовлетворительное состояние многоквартирного дома, то есть он не должен быть признан аварийным.

- Многоквартирный дом не подлежит расселению.

- Оплаченные в полном объеме жилищные и коммунальные услуги.

Квартиры первичного рынка не проходят проверку по указанным параметрам. Банк сотрудничает с рядом застройщиков. Выбирая жилье в составе их объектов автоматически получается одобрение объекта.

Документы, необходимые при повторной заявки

После истечение срока действия заявки или до этого момента может возникнуть потребность в повторном обращении.

В обоих случаях предоставляется следующий пакет документов:

- Анкета заявителя с новой датой.

- Паспорт гражданина РФ. Обязательным требованием является наличие прописки постоянного или временного характера. В последнем случае предоставляется отдельный документ.

- СНИЛС, водительское удостоверение, заграничный паспорт. Прилагаются в случае заявки на ипотечный продукт без подтверждения доходов.

- Документ, подтверждающий доход. Это может быть справка по форме 2-НДФЛ или по форме банка, индивидуальный предприниматель направляет декларацию о доходах.

- Трудовая книжка. Заверяется работодателем (руководителем или ответственным по приказу сотрудником) на каждой странице или прошивается и скрепляется подписью и печатью. На последнем листе должна присутствовать запись о продолжении работы на последнем месте на настоящий момент.

Заявка содержит данные о планируемом к покупке объекте – тип жилья (индивидуальный жилой дом или квартира), вид многоквартирного дома (новостройка или вторичное жилье) и так далее.

При подаче документов заявителей интересует через какое время требуется актуализировать данные от работодателя – трудовую и справку о доходе. Принято считать их действительными в течение одного месяца.

Документы, предоставляемые после одобрения

После того, как заемщик подобрал объект недвижимости к покупке, он должен предоставить сведения о нем в банк, а именно:

- Праворегистрирующий документ на объект – свидетельство о регистрации права собственности или выписка из Единого государственного реестра недвижимости.

- Правоустанавливающий документ – договор купли-продажи, дарения, долевого участия, решение суда и тому подобное.

- Отчет об оценке недвижимого имущества. Изготавливается специализированной организацией, которая прошла аккредитацию банка.

Их список можно запросить у кредитного менеджера. Заказывается и оплачивается, как правило, покупателем. Действует в течение полугода.

Их список можно запросить у кредитного менеджера. Заказывается и оплачивается, как правило, покупателем. Действует в течение полугода. - Кадастровый или технический паспорт объекта. Содержит параметры объекта, в том числе общую площадь, кадастровый номер и так далее. Должен соответствовать фактическому состоянию объекта.

- Документы продавца по браку. Если продавец не вступал в официальные отношения, то данный факт подтверждается соответствующим заявлением с удостоверением нотариуса. Если квартира приобреталась в браке, то потребуется нотариально заверенное согласие супруга на сделку и свидетельство о браке.

- Выписка из домовой книги или справка о зарегистрированных лицах. Позволяет понять кто проживает в жилом помещении или состоит в нем на учете. При наличии среди них несовершеннолетних действует одно правило. Они должны быть выписаны в другую квартиру вместе со своими родителями или одним из них.

- Паспорт и СНИЛС продавца. Если собственниками продаваемого объекта выступают несколько человек, то предоставление указанных документов требуется от всех их.

- Брачный договор. Необходим при приобретении квартиры человеком, находящимся в браке, когда собственность будет зарегистрирована на одного из них или распределена между супругами в долях, но не поровну. При отсутствии указанного документа общее имущество распределяется в соответствии с действующим законодательством.

Покупка жилья через ипотеку представляет собой сложный и продолжительный процесс. Особенно он затягивается при повторном обращении в банк за одобрением. Приведенная информация поможет не только сэкономить время, но и получить желаемый результат, улучшив свои жилищные условия.

Отказаться от одобренной ипотеки в Сбербанке:и взять кредит,онлайн

Отказаться от одобренной ипотеки в Сбербанке, как и в любом другом банке, возможно. Но как сделать это правильно, на какой стадии можно изъявить отказ, чем это чревато, дадут ли после этого ипотеку в будущем? На эти и многие другие вопросы вы найдете ответ в данной публикации.

Стадии одобрения ипотечного кредита

С момента подачи ипотечной заявки и до подписания самого договора банк предоставляет клиенту 3 месяца на подбор жилья и сбор необходимых документов.

За это время обращение проходит несколько этапов проверки, в результате которых:

- Заявка одобряется первоначально. Это происходит непосредственно после обращения клиента. Решение принимается по результатам изучения анкеты и скоринг-проверки (оценка кредитного рейтинга).

- Происходит окончательное одобрение. Только после предоставления всех необходимых документов (если с ними все в порядке, и залог устраивает кредитора).

- Подписывается ипотечный договор.

За этот немаленький период времени у заемщика могут измениться жизненные обстоятельства, и кредит будет не нужен. Давайте разбираться, на каком из этапов отказаться от кредита реально, как это сделать, и какие могут быть последствия.

Можно ли отказаться от одобренной ипотеки в Сбербанке

Одобрение бывает первичным и окончательным. Оба эти этапа происходят на стадии рассмотрения заявки, еще до оформления кредита. Законодательно закреплено, что заемщик имеет право отказаться от кредита до момента его получения (ст. 821 ГК РФ). Никакого понуждения к подписанию бумаг или наложения каких-то штрафных санкций за такой отказ не предусмотрено.

821 ГК РФ). Никакого понуждения к подписанию бумаг или наложения каких-то штрафных санкций за такой отказ не предусмотрено.

Последствия отказа от ипотечного кредита на стадии одобрения:

- При первичном одобрении никаких последствий не будет.

- После окончательного одобрения – это потеря вашего личного времени на сбор бумаг и подбор жилья, а также затраты на проведение оценки (компенсировать вам ничего не будут).

Как правильно отказаться от ипотеки в Сбербанке

До подписания ипотечного кредита от него легко можно отказаться:

- Устно уведомив кредитного менеджера о том, что вы не нуждаетесь больше в ипотеке (по телефону или придя в офис).

- Отменив заявку онлайн, если она подавалась через сайт Домклик.

- Проигнорировав дальнейшие звонки и сообщения банка. Через определенное время заявка автоматически аннулируется. Это не совсем порядочный метод, т.к. сотрудник банка вынужден тратить время на ваше извещение, но все же он работает.

Отказ от ипотеки не помеха обычному кредитованию

Некоторые заемщики, оценив свои силы, принимают решение взять обычный кредит на покупку жилья (не ипотечный). Но как быть, если уже подана и одобрена заявка на ипотеку? Давайте разберемся, как отказаться от одобренной ипотеки в Сбербанке и взять обычный кредит.

Любая кредитная заявка рассматривается отдельно друг от друга. Если вы намерены кредитоваться в Сбербанке, то ипотечную заявку необходимо официально отменить (на сайте или через менеджера), ведь наличие «висящей заявки» может негативно повлиять на одобрение обычного кредита.

Рассматривая новое обращение, банк опять будет запрашивать все необходимые документы, проверять вашу платежеспособность и кредитную историю. То есть ипотечная заявка, пусть и с последующим отзывом, приниматься во внимание не будет.

Но имейте ввиду, что обычный кредит получить труднее, чем ипотеку, поскольку в первом случае выше процент (соответственно, больший платеж по кредиту), и у банка не будет никакого дополнительного обеспечения (что для кредитора крайне невыгодно).

Одобрят ли потом ипотечный кредит

Подача повторной заявки на ипотечный кредит возможна сразу после истечения срока одобрения по предыдущей, либо при досрочном отзыве заявки клиентом.

А может ли отзыв ипотечной заявки как-то отрицательно повлиять на кредитную историю клиента? Для начала отметим, что в кредитном бюро фиксируются сведения об одобрении займа либо об отказе в его одобрении. То есть наличие информации об одобренной заявке должно характеризовать заемщика с положительной стороны, поскольку банк при принятии такого решения полностью проверил клиента.

Кредитный рейтинг пользователя снижается в случае неисполнения обязательств (кредитных, коммунальных, алиментных), просрочки платежей, исполнения обязательства с помощью реализации заложенного имущества. Отзыв заявки на предоставление займа в этот список не входит.

Однако, неизвестно, как именно будет расценен отзыв заявки при проверке по новому заявлению. Одобрение кредита зависит от многих факторов, в частности: платежеспособности и благонадежности клиента, оценки рисков банка, анализа кредитной истории на наличия нарушений по прошлым договорам. Скажем прямо, если заявок было несколько, и ни одна из них так и не преобразовалась в кредит, это может натолкнуть кредитора на мысль, что клиент планирует оформить сразу несколько кредитов. Как мы понимаем, это существенно повышает риски невозврата задолженности.

Скажем прямо, если заявок было несколько, и ни одна из них так и не преобразовалась в кредит, это может натолкнуть кредитора на мысль, что клиент планирует оформить сразу несколько кредитов. Как мы понимаем, это существенно повышает риски невозврата задолженности.

Так или иначе, однозначно ответить, повлияет ли отзыв предыдущей заявки на последующее одобрение ипотеки, невозможно. Все зависит от конкретных параметров запрашиваемого кредита и соответствия заемщика иным банковским критериям.

Возможен ли отказ после подписания договора

Все документы по ипотечному кредиту подписываются в один день (купля-продажа, кредитный договор, договор залога). В этот же день клиенту выдаются денежные средства, которые помещаются в ячейку либо переводятся на специальный счет для последующей передачи их продавцу (после регистрации сделки). Таким образом, банк предоставил клиенту заём. И с этого момента право на отказ от ипотечного кредита утрачивается.

В этом случае прекратить ипотечные обязательства возможно одним из перечисленных методов:

- Досрочное погашение.

Сумма основного долга гасится полностью с причитающимся процентами. Если всей суммы на руках не имеется, можно воспользоваться услугой рефинансирования – взять другой кредит под более выгодный процент для погашения предыдущего.

Сумма основного долга гасится полностью с причитающимся процентами. Если всей суммы на руках не имеется, можно воспользоваться услугой рефинансирования – взять другой кредит под более выгодный процент для погашения предыдущего. - Продажа залогового имущества. Здесь возможно несколько вариантов:

- Получить согласие банка на самостоятельную продажу с переводом на покупателя обязанностей заемщика. Но банки редко дают такое согласие, да и вряд ли удастся найти такого покупателя.

- Заключить соглашение о реализации имущества во внесудебном порядке. Квартира продается с торгов, а вырученные средства покрывают имеющийся долг. Но если денег с продажи не хватит, остатки должен будет оплатить заемщик.

Можно ли отказаться от ипотеки, если нечем платить

В случае если у заемщика возникли финансовые трудности, рассчитывать на снисхождение банка не приходится. Отказаться от ипотеки не получится, но можно просить банк предоставить ипотечные каникулы. По сути это полугодовалая отсрочка платежей, но потом все возобновляется.

Если же просто игнорировать банк, не вносить платежи и не выходить на контакт, то через несколько месяцев следует ожидать судебный иск о расторжении договора, досрочном взыскании займа и обращении взыскания на залоговое жилье в принудительном порядке.

После экономического кризиса 2014 года участились случаи обращения заемщиков в суды с исками о расторжении кредитных договоров в связи с существенным изменением условий (ст. 451 ГК РФ). В качестве такого изменения истцы указывали на свою неплатежеспособность. Однако суды выносили отказные решения, ссылаясь на то, что изменение финансового положения не может являться существенным обстоятельством, влекущим прекращение обязательства, поскольку заемщики при получении долгосрочного кредита самостоятельно соглашаются на определенные риски, в том числе связанные с ухудшением своего благосостояния.

Подытоживая все вышесказанное, отметим, что Сбербанк не ограничивает права заемщика на отказ от получения ипотечного кредита, если он еще находится на стадии одобрения. Никаких штрафных санкций и иных негативных последствий такой отказ не повлечет. Однако после подписания договора возможности просто так отказаться от ипотеки не будет. В этом случае прекращение договора возможно только путем исполнения обязательства.

Никаких штрафных санкций и иных негативных последствий такой отказ не повлечет. Однако после подписания договора возможности просто так отказаться от ипотеки не будет. В этом случае прекращение договора возможно только путем исполнения обязательства.

Отзывы о СберБанке: «Сначала одобрили ипотеку, затем отказывают»

Добрый день! Мой отзыв, как и данная история, адресуется сотрудникам/администрации Сбербанка, как крайней инстанции, которая теоретически может помочь.06.09.2017 года мною и моей супругой была подана заявка на ипотеку в одном из отделением банка своего города (по программе «Молодая семья»). Достаточно быстро нам пришло положительное решение банка, и мы начали заниматься всей необходимой документацией. Объектом недвижимости был загородный дом с земельным участком, документов достаточно много, но все они были успешно собраны и переданы менеджеру по ипотеке.

После ряда проверок мы нашли «камень преткновения». Оказывается в кадастровом паспорте на участке числится еще один объект, которого давно не существует (т.

Важный момент, что продавец нас готов был ждать и, забегая вперед, ждет до сих пор. Повторную заявку в Сбербанк можно подать только через 2 месяца, и мы спокойно ждали новой даты, но к нашему большому удивлению, после подачи повторной заявки нам пришел отказ по причине «плохой кредитной истории». Я прекрасно понимаю, что каждый будет говорить, что он самый прилежный и добросовестный человек на свете, но я лишь скажу, что за время ожидания нового срока подачи в наших с женой анкетах не изменилось абсолютно ничего.

Я заказал свою кредитную историю в Сбербанк-онлайне, и в моей истории присвоен рейтинг 4 с 947 баллами (самый высокий уровень доверия с рейтингом 5 присваивается от 961 балла). После подачи еще одной заявки в Сбербанк (думал, мало ли какая-то ошибка, либо человеческая, либо техническая) пришел еще один отказ с причиной «Слишком частые обращения в банк».

Я очень прошу помочь реальных сотрудников банка (а не «холодные машины, компьютеры с заложенными в них алгоритмами») в рассмотрении данной конкретной ситуации на предмет нашей платежеспособности и желания приобрести дом. Другие банки одобряют ипотеку, но под огромный процент, именно по этому мы все еще пытаемся достичь согласия в сотрудничестве со стороны Сбербанка.

Отзывы о СберБанке: «Отказ в Ипотеке после предварительного согласования, на стадии проверки документов объекта»

Всем добрый день, хочу рассказать свою историю и предостеречь всех, кто собирается брать ипотечный кредит в СберБанке. И семь раз подумать.

19.09.17 получил одобрение в Сбербанке на приобретение Готового Жилья. Одобрили на 5 531 318 р. Квартира стоит 3 761 000. На тот момент мы с супругой уже присмотрели жилье в Люберцах. Со мной связался менеджер из банка, поздравила с одобрением, мы мило с ней побеседовали договорились, что в ближайшее время я предоставлю все документы на потенциальное жилье.

Квартиру я выбрал в новостройке, но которая находилось в собственности у застройщика. Всего у застройщика в продаже их было больше 50. По условиям приобретения жилья, я должен был оплатить 25 000. р. за договор бронирования и 1% от суммы квартиры за договор возмездных услуг, так как квартира приобретается в ипотеку итого 37 840.

Далее я оплатил все необходимые затраты в том числе за оценку квартиры — 4 500 р. итого 67 340 р. И после чего представитель застройщика передал все необходимые документы для согласования объекта недвижимости. После чего со мной связался мой ипотечный менеджер и сообщила, что все документы получены и в течение буквально 3-4 дней придет одобрение банка, но так как ваш объект аккредитован Банком, то переживать нет смысла и все будет согласованно.

Так сказать можно готовиться к официальной сделке. Ну соответственно мы с женой уже практически выбрали мебель нашли рабочих и все, что требуется для данного момента. Через 2 дня после предоставления всех документов застройщика мне приходит очень «радостная» СМС: Михаил Александрович, по Вашей заявке на кредит принято отрицательное решение. Сбербанк. Я, если честно Ошалел от данного сообщения.

Далее соответственно сразу набрал ипотечному менеджеру, на что она удивилась и сказала, что сейчас все уточнит и скорее всего это какая-то техническая ошибка. Через минут 40 собственно мне перезвонил менеджер, я если честно боялся брать трубку, так как боялся ответа. И о да, вам отказано, Вы и Ваша жена не прошли проверку на предоставления ипотеки. Как так-то????

Собственно как-то так. И теперь я хотел бы задать вопрос менеджерам Сбербанка, если они это будут читать.

Ответьте мне, пожалуйста, по какой причине мне тогда одобрили ипотеку? Я на данный момент потерял порядка 68 000 р. Почему мне сразу не отказали. Почему при проверке документов на объект недвижимости мне полностью отказывают в ипотеке? Разве это не должны делать на первом этапе, проверять меня как заемщика и мою жену, когда я только отправляю все документы. И кто мне сейчас возместит все мои издержки.

Почему мне сразу не отказали. Почему при проверке документов на объект недвижимости мне полностью отказывают в ипотеке? Разве это не должны делать на первом этапе, проверять меня как заемщика и мою жену, когда я только отправляю все документы. И кто мне сейчас возместит все мои издержки.

Так что господа, никогда не надейтесь на Сбербанк, даже если у вас зарплата в нем. И подумайте семь раз.

Процесс подачи заявления на ипотеку | Clydesdale Bank

Мы здесь, чтобы максимально упростить вам получение ипотеки. Мы сделаем все возможное, чтобы помочь вам. Мы хотим, чтобы вы могли получить удовольствие от владения собственным домом без каких-либо неприятных сюрпризов, которые может подбросить процесс.

1 — Доступная ипотека

Воспользуйтесь нашим калькулятором ипотечного кредита, чтобы рассчитать предполагаемые ежемесячные выплаты по ипотеке.

2 — Мы здесь, чтобы помочь

Запишитесь на прием к одному из наших консультантов по телефону 0800 22 24 26 . Мы открыты с понедельника по пятницу с 8:00 до 21:00.

Суббота 8.00 — 21.00

Воскресенье 10.00 — 17.00

Мы открыты с понедельника по пятницу с 8:00 до 21:00.

Суббота 8.00 — 21.00

Воскресенье 10.00 — 17.00

3 — Поиск подходящей ипотеки

Поговорив с вами и узнав ваш бюджет и образ жизни, мы поможем вам найти лучшую ипотеку для ваших обстоятельств. Затем ваш консультант по ипотеке может предоставить вам иллюстрацию, показывающую все важные детали рекомендованной ипотеки.Они дадут вам индивидуальный совет и рекомендации по страхованию жизни и страхованию жизни и критических заболеваний, чтобы защитить ваш дом и ваш образ жизни. Вы также получите персонализированную иллюстрацию страхования домашнего имущества. Убедитесь, что у вас есть принципиальное соглашение (AIP), прежде чем делать предложение о доме. В нем указано, сколько ипотечный провайдер готов предоставить вам ссуду при условии одобрения собственности.

Вы можете обсудить страхование ипотечной защиты с консультантом. Эта страховка может помочь с выплатой ипотечного кредита, если ваш доход упал из-за несчастного случая, болезни или увольнения. Вы можете подумать о страховании, когда соглашаетесь на ипотеку, но обязательно обсудите это с финансовым консультантом, чтобы получить совет о том, подходит ли вам этот продукт.

Эта страховка может помочь с выплатой ипотечного кредита, если ваш доход упал из-за несчастного случая, болезни или увольнения. Вы можете подумать о страховании, когда соглашаетесь на ипотеку, но обязательно обсудите это с финансовым консультантом, чтобы получить совет о том, подходит ли вам этот продукт.

4 — Сделать предложение

Разместите предложение на выбранную вами недвижимость. В Шотландии все официальные предложения на недвижимость должны подаваться юристами. [1] В Англии и Уэльсе предложение должно быть сделано через агента по недвижимости. [2] Если ваше предложение принято, обратитесь к консультанту по ипотеке и заполните заявку.

5 — Обеспечение дома вашей мечты

Вы получите копию письма с предложением, а копия будет отправлена вашему адвокату, чтобы он мог завершить процесс покупки.

6 — Наслаждайтесь своим новым домом

Празднуйте! Это ваше.

Затем вы можете договориться со своим адвокатом о внесении депозита и назначении даты вашего въезда. В день завершения ваш счет будет открыт, а средства высвобождены. И вы можете начать наслаждаться своим новым домом.

Для подачи заявления на ипотеку необходимо иметь:

- Ваши банковские реквизиты

- Подтверждение вашего годового валового дохода

- Квитанция о заработной плате за последний месяц или справка о заработной плате за 4 недели

- Свидетельство о внесении депозита

- Если вы работаете не по найму (индивидуальный предприниматель, партнерство, ТОО или компания с ограниченной ответственностью), вам понадобятся; ваши финансовые счета за последние 2 года, выписки из коммерческого банка за 3 месяца и заполненная дополнительная форма для самозанятых

- Подробная информация о любых непогашенных ссудах, кредитных картах или других финансовых средствах

- Фотография, удостоверяющая личность (e.

г. водительское удостоверение, паспорт)

г. водительское удостоверение, паспорт)

Прочитав наше пошаговое руководство по процессу подачи заявления на ипотеку, просмотрите любые другие статьи на нашем сайте, которые помогут восполнить пробелы в ваших знаниях. Тогда вы сможете с уверенностью рассчитывать на покупку дома.

- Источники:

- Общество юристов Шотландии, май 2015 г.

- This is MONEY, июнь 2014 (откроется в новом окне)

Что такое предварительное одобрение ипотеки?

Многие кредиторы утверждают, что, если вы не получите предварительное одобрение на получение ипотеки , у вас нет шансов на рынке жилья. Но что именно означает предварительное одобрение ипотеки? И действительно ли поможет вам выделиться из батальона покупателей, бомбардирующих рынок недвижимости?

Давайте разберемся с процессом предварительного одобрения ипотеки и узнаем!

- Что такое предварительное одобрение ипотеки?

- Зачем вам предварительное одобрение ипотеки?

- Является ли предварительное одобрение ипотеки тем же, что и предварительный квалификационный отбор?

- Что вам нужно, чтобы получить предварительное одобрение ипотеки?

- Сколько времени нужно, чтобы пройти предварительное одобрение?

- Когда следует получить предварительное одобрение ипотеки?

- Срок предварительного утверждения истекает?

- Обязывает ли вас предварительное одобрение к чему-либо?

- Повреждают ли предварительные утверждения ваш кредитный рейтинг?

- Что может быть лучше предварительного одобрения ипотеки?

1. Что такое предварительное одобрение ипотеки?

Что такое предварительное одобрение ипотеки?

Итак, народ, не дайте себя обмануть: предварительное одобрение ипотеки — это не обещание, что вы получите ссуду на дом, который хотите купить. Предварительное одобрение ипотеки означает лишь то, что кредитный специалист изучил ваши финансы — ваш доход, задолженность, активы и кредитную историю — и определил, сколько денег вы можете занять, сколько вы можете платить в месяц и какова будет ваша процентная ставка. быть.

Обеспокоены предоставлением дома? Наше бесплатное руководство для покупателей жилья поможет.

Итак, что же такого хорошего в предварительном одобрении ипотеки?

После того, как кредитор предварительно утвердил вас на ипотеку, вы получите письмо, которое затем сможете передать продавцам. Это письмо показывает продавцам, что вы уже начали работать с кредитором и что кредитор готов работать с вами. Это дает продавцам душевное спокойствие, зная, что они не будут тратить свое время на кого-то, кто вообще не мог позволить себе их дом.

2. Почему вам нужно предварительное одобрение ипотеки?

Хотя предварительное одобрение не гарантирует, что вы получите ипотеку, предварительное одобрение имеет некоторые преимущества.Вот три причины, по которым вам может потребоваться предварительное одобрение ипотеки:

- Это дает вам уверенность в вашем поиске. Когда вы знаете, сколько ипотеки вы можете себе позволить, вы можете искать дома в рамках своего бюджета. Таким образом, вам не придется терпеть горе от влюбленности в дом только для того, чтобы обнаружить, что вы не можете себе этого позволить.

- Это поможет вам быстро завершить работу. Поскольку большая часть вашей информации находится в системе кредитора, предварительное одобрение ипотеки ускоряет процесс получения кредита после того, как вы сделаете предложение.

- Это укрепляет ваш авторитет как покупателя жилья. Предварительное одобрение ипотеки показывает продавцам жилья, что у вас есть свои финансы, что вы серьезно относитесь к покупке дома и что вам не откажут в ипотеке, если они решат продать вам свой дом.

Является ли предварительное одобрение ипотеки тем же, что и предварительный квалификационный отбор?

Нет! Предварительное одобрение и предварительная квалификация ипотеки не являются взаимозаменяемыми .

Разница действительно в глубине исследования кредитора.Чтобы пройти предварительную квалификацию, вы сообщаете о своем доходе, долге и активах своему кредитору, а ваш кредитор — не подвергая сомнению ваши цифры — сообщает вам: «На основании цифр, которые вы нам предоставили, вы можете претендовать на такую большую часть ипотека.»

Но эти цифры необязательно должны быть точными. Если вы исказили цифры — если вы не указали точные данные о своем доходе, налоговых декларациях или долге, — предварительная квалификация даст вам только приблизительную оценку .

С другой стороны, предварительное одобрение ипотеки — это тщательное исследование ваших финансов.Кредитор не просто спросит , какой доход вы получаете — вам нужно будет доказать это . Ваш кредитор также извлечет вашу кредитную историю, проверит ваш доход и активы и оценит ваше финансовое положение, прежде чем он предоставит вам предварительное одобрение ипотеки.

Ваш кредитор также извлечет вашу кредитную историю, проверит ваш доход и активы и оценит ваше финансовое положение, прежде чем он предоставит вам предварительное одобрение ипотеки.

4. Что вам нужно для предварительного одобрения ипотеки?

Поскольку процесс предварительного одобрения ипотеки является очень строгим, вам нужно будет принести ряд документов при встрече с кредитором. Вот что попросит ваш кредитор:

Идентификационный номер

Доход

Активы

5.Сколько времени нужно, чтобы получить предварительное одобрение?

Если у вас готовы все документы, вы сможете получить предварительное одобрение ипотеки в тот же день, когда вы посетите своего кредитора.

Тем не менее, большой объем долгов, история предыдущих случаев потери права выкупа закладных и низкий кредитный рейтинг могут замедлить процесс. Если что-либо из перечисленного относится к вам, процесс предварительного утверждения может занять гораздо больше времени — от нескольких дней до нескольких месяцев — в зависимости от сложности ваших финансов.

Единственный способ ускорить процесс — предоставить вашему кредитору все перечисленные выше документы.Ничего не забывай (и не скрывай)!

6. Когда следует получить предварительное одобрение ипотеки?

Любой хороший агент по недвижимости скажет вам, что получение предварительно одобренной ипотеки является одним из первых шагов на пути к покупке дома. Но куда именно падает эта ступенька? Прежде чем вы даже подумаете о том, чтобы залезть в долги за дом, вы должны позаботиться обо всем следующем:

7. Срок предварительного утверждения истекает?

Да! Все письма о предварительном одобрении ипотеки имеют срок истечения.Многие вещи могут измениться после того, как вы получите предварительное одобрение, например, ваш доход, кредитная история или даже процентная ставка. По этой причине ваше предварительное одобрение обычно длится от 60 до 90 дней. По истечении срока предварительного одобрения вам нужно будет обновить документы, чтобы получить новые.

8. Обязывает ли вас предварительное одобрение к чему-либо?

Письмо с предварительным одобрением не связывает вас с кредитором. При этом, если вы решите взять ипотечный кредит через другого кредитора, вам придется повторить бумажную работу.Но если вы оформляете ипотеку через кредитора, который выдал вам предварительное одобрение ипотеки, у него будут в наличии ваши документы, что сэкономит вам время, когда вы закрываете дом.

9. Вредят ли предварительные утверждения вашему кредитному рейтингу?

Предварительное одобрение ипотеки — даже несколькими кредиторами одновременно — не повредит вашему кредитному рейтингу. Хотя это может сбить несколько очков, это не сильно снизит ваш результат.

Если вы выплатите свой долг и живете без долгов, в конечном итоге у вас не будет кредитного рейтинга! Вы можете спросить: Как я получу предварительное одобрение, если у меня нет кредитного рейтинга?

Не волнуйтесь! Вы все равно можете купить дом, даже если у вас нет кредитного рейтинга. Вам просто нужно работать с кредитором, таким как Churchill Mortgage, который все еще выполняет андеррайтинг вручную , процесс, в котором кредитор рассматривает вашу заявку на кредит и определяет, могут ли они доверять вам погашение кредита.

Вам просто нужно работать с кредитором, таким как Churchill Mortgage, который все еще выполняет андеррайтинг вручную , процесс, в котором кредитор рассматривает вашу заявку на кредит и определяет, могут ли они доверять вам погашение кредита.

Это не означает, что любой может отказаться от жилищного кредита, используя ручное андеррайтинг. В частности, необходимо:

- Сэкономьте минимум 20% на вашем доме.

- Выберите обычную ипотеку с фиксированной процентной ставкой на 15 лет.

- Иметь хороший стаж работы и личный доход для поддержки ссуды.

- Продемонстрируйте 4–6 торговых линий, охватывающих 18–24 месяца. Это просто регулярно повторяющиеся расходы, такие как арендная плата, счета за электричество, воду, сотовую связь и т. Д.

10. Что может быть лучше предварительного одобрения ипотеки?

В условиях этого конкурентного рынка жилья письма о предварительном одобрении ипотеки, к сожалению, начали терять свой авторитет. У большинства покупателей они есть, а в ситуации с несколькими предложениями у них просто нет того, что нужно, чтобы выделить вас.

У большинства покупателей они есть, а в ситуации с несколькими предложениями у них просто нет того, что нужно, чтобы выделить вас.

К счастью, есть кое-что получше!

Если вы хотите получить истинное конкурентное преимущество, отличным вариантом станет программа Certified Homebuyer компании Churchill Mortgage. Когда вы становитесь сертифицированным покупателем жилья, у вас есть все преимущества предварительного утверждения, такие как доверие к покупателю жилья, уверенность в своем поиске и ускоренный процесс закрытия.

Но в отличие от предварительно утвержденных ипотечных кредитов, в которых участвует только кредитный специалист, ваша заявка на получение сертификата покупателя жилья рассматривается андеррайтером ипотечного кредита, что является огромным преимуществом, когда вы начинаете покупать дома! Вы сможете закрывать быстрее и имеют преимущество перед другими покупателями, которым, вероятно, придется ждать, пока андеррайтер рассмотрит их заявку.

Не продавайте себя со стандартным предварительным одобрением. Поднимите свои навыки покупки жилья на новый уровень сегодня и свяжитесь с экспертом по ипотеке Черчилля !

Почему при подаче заявки на получение кредита не следует вкладывать крупные депозиты

Обычно, когда на один из ваших счетов зачисляется значительная сумма денег, пора праздновать — кроме случаев, когда вы ждете одобрения ипотечного кредита. В этом случае, если вы не докажете, что депозит является законным, эти дополнительные средства могут привести к тому, что андеррайтер ссуды откажется от вашей ипотечной ссуды.

Но не волнуйтесь. Мы расскажем, что представляет собой «большой депозит», когда эта сумма не будет подвергаться сомнению и когда будет, как вы можете подтвердить действительность депозита и почему вы должны сообщить своему кредитору, если вы ожидаете одного из этих непредвиденных доходов. .

Посмотрите, имеете ли вы право на получение ипотечного жилищного кредита сегодня.

Что такое большой депозит?

«Крупный депозит» — это любая сверхнормативная сумма денег, внесенная на ваши текущие, сберегательные счета или счета других активов.

Активный счет — это любое место, где у вас есть средства, включая компакт-диски, денежный рынок, пенсионные и брокерские счета.

В зависимости от источника этих крупных депозитов они могут касаться или не касаться вашего кредитора. Например, доход от вашего постоянного работодателя, такой как ваша зарплата или возврат налога IRS, не привлечет никакого внимания, потому что ссылка на эти депозиты будет четко указана в вашей банковской выписке. В их легитимности сомнений нет.

Но, если кто-то выплатит вам личную ссуду или вы продадите свою машину и внесете эту сумму на свой текущий счет, ваш кредитор, скорее всего, попросит вас предоставить доказательства того, кто дал вам деньги.

Почему кредиторам важно, что я вкладываю на свой счет?

Работа андеррайтера ссуды заключается в том, чтобы подтвердить, что вы соответствуете требованиям для получения ссуды, путем оценки вашей кредитной истории, вашей способности погасить ссуду и стоимости дома по сравнению с суммой ссуды. Они также следят за тем, чтобы ваша заявка на ссуду соответствовала «правилам» для конкретного типа ссуды, на которую вы подаете заявку.

Они также следят за тем, чтобы ваша заявка на ссуду соответствовала «правилам» для конкретного типа ссуды, на которую вы подаете заявку.

Депозит по непонятным причинам может поставить под угрозу квалификацию вашей ссуды, особенно если вы не можете установить, откуда были эти средства. Итог: откуда бы ни поступил крупный депозит, вам нужно будет подтвердить источник.

Некоторые распространенные причины, по которым андеррайтер может пометить крупный банковский депозит, включают:

- Вы не брали новую ссуду или долг. Эти новые платежи по ссуде должны быть включены в вашу заявку на ссуду, и вы должны будете соответствовать требованиям для получения ссуды с включением нового платежа по ссуде в соотношение вашего долга к доходу.

- У вас дополнительный доход. При подаче заявления на ссуду необходимо учитывать весь доход, даже если он получен от побочной работы.

- Вы получили средства из приемлемого источника.

Деньги не могут поступить от кого-то, кто получит выгоду от сделки, например от продавца дома или агента по недвижимости.

Деньги не могут поступить от кого-то, кто получит выгоду от сделки, например от продавца дома или агента по недвижимости. - Вы получили деньги в качестве первоначального взноса. В зависимости от типа ссуды, на которую вы подали заявку, применяются определенные правила. Некоторые виды ссуд вообще не допускают подарков при первоначальном взносе.

Как объяснить большие денежные вклады в процессе ипотеки

Все сводится к документации. Каждый андеррайтер ссуды может запросить разные типы документации. Некоторые документы, которые вам следует иметь наготове на случай, если они потребуются, включают:

- Аннулированный чек, внесенный на хранение

- Письмо от человека, который дал вам деньги, с объяснением причины, особенно если это первоначальный взнос.

- Сторонняя оценка стоимости предмета, например стоимость автомобиля в синей книге Келли.

- Копия объявления о продаже дорогостоящего товара, например автомобиля

Самый сложный для верификации вид депозита — это «матрасные деньги» — a. k. наличные деньги в вашем доме, которые никогда не поступали на ваш текущий или сберегательный счет. Доказать источник денег такого типа сложно. Если вы хотите внести эти средства, лучше подождать, пока ваш ипотечный кредит не будет одобрен. Или «приправьте» средства, прежде чем подавать заявку на ипотечный кредит.

k. наличные деньги в вашем доме, которые никогда не поступали на ваш текущий или сберегательный счет. Доказать источник денег такого типа сложно. Если вы хотите внести эти средства, лучше подождать, пока ваш ипотечный кредит не будет одобрен. Или «приправьте» средства, прежде чем подавать заявку на ипотечный кредит.

Что такое приправленные деньги?

Деньги с приправами — это деньги, находящиеся на вашем текущем или сберегательном счете не менее 60 дней. Как правило, кредиторы требуют выписки из вашего банковского счета за последние два месяца при подаче заявки на кредит.Все перечисленные депозиты должны поступать из идентифицируемого источника. Также достаточно времени, чтобы любой новый открытый счет или ссуда отобразились в вашем кредитном отчете.

Кредиторов не интересуют крупные депозиты на ваш текущий или сберегательный счет старше 60 дней. Итак, если вы хотите внести крупный депозит, подайте заявку на получение кредита через два месяца. Эти деньги касаются «закаленных», и кредиторы об этом не спрашивают.

Сколько я могу внести?

Не существует простой формулы, чтобы определить, сколько денег кредитор сочтет крупным депозитом.Андеррайтеры ссуды оценивают ваше общее финансовое положение. Если вы зарабатываете 100000 долларов в год и сэкономите тонну наличных, андеррайтер может не просить о депозите в 500 долларов. Но если на вашем текущем счете достаточно средств, чтобы покрыть первоначальный взнос, тогда ожидайте, что кредитор спросит о любых неидентифицируемых депозитах — даже на сумму до 100 долларов.

«Размер банковского депозита вызывает беспокойство только в том случае, если он необычен для этого счета», — говорит Эрик Жанетт, профессионал по ипотеке с 2002 года и основатель Dream Home Financing и FHA Lenders.«Например, депозит в размере 10 000 долларов США может вызвать недоумение у андеррайтера, если на счете имеется только 12 000 долларов США, а предыдущая активность была минимальной», — объясняет Жанетт. «Но тот же самый депозит не получит второго взгляда, если остаток на счете был высоким и с течением времени проводились аналогичные транзакции».

Хорошее практическое правило — считать любой депозит, превышающий 25% от вашего обычного ежемесячного дохода, «крупным депозитом».

Также важно поддерживать стабильность ваших аккаунтов после того, как вы подали заявку, но до того, как вы получите одобрение.«Если процесс подачи заявки на ссуду затягивается, кредитор может попросить другую выписку из банка или другие квитанции об оплате», — говорит Жанетт. «Если у вас большой депозит или ваши средства исчерпаны, с одобрением кредита могут возникнуть проблемы».

Что делать, если в вашей банковской выписке указан крупный депозит?

Если у вас есть крупный депозит в банковских выписках за предыдущие два месяца, убедитесь, что он поступил из приемлемого источника, который вы можете доказать — ваш кредитор спросит об этом. Если деньги взяты из ссуды, то будьте авансом со своим кредитором и не пытайтесь скрыть это.Это мошенничество, и ваш кредитор все равно обнаружит ссуду.

Если трудно задокументировать депозит, подумайте о внесении денег. Таким образом, вас об этом не спросят. При предварительном планировании вы убедитесь, что крупные депозиты не окажут негативного влияния на вашу заявку на покупку жилья или рефинансирование ссуды.

Заключительная записка по крупным депозитам

Рассмотрите свои финансы перед подачей заявки на ипотечный кредит. Будьте активны в обеспечении любой документации, которая может вам понадобиться — проверяйте свои счета, как андеррайтер ссуды, и будьте критичны.Любой сомнительный депозит может отсрочить закрытие вашей ссуды или даже рисковать отказом. Это может стоить вам комиссионных и продления контракта, а также потенциально более высоких процентных ставок по вашему кредиту. В случае сомнений обратитесь к своему кредитному специалисту.

Посмотрите, имеете ли вы право на получение ипотечного жилищного кредита сегодня.

.

В Сбербанке это регистрация, гражданство, возраст в диапазоне 21-75 лет, постоянное трудоустройство – от 6 месяцев, общий стаж – свыше года.

В Сбербанке это регистрация, гражданство, возраст в диапазоне 21-75 лет, постоянное трудоустройство – от 6 месяцев, общий стаж – свыше года. Последние могут помешать лицу своевременно погашать ипотеку при недостаточном уровне зарплаты.

Последние могут помешать лицу своевременно погашать ипотеку при недостаточном уровне зарплаты.

Их список можно запросить у кредитного менеджера. Заказывается и оплачивается, как правило, покупателем. Действует в течение полугода.

Их список можно запросить у кредитного менеджера. Заказывается и оплачивается, как правило, покупателем. Действует в течение полугода.

Сумма основного долга гасится полностью с причитающимся процентами. Если всей суммы на руках не имеется, можно воспользоваться услугой рефинансирования – взять другой кредит под более выгодный процент для погашения предыдущего.

Сумма основного долга гасится полностью с причитающимся процентами. Если всей суммы на руках не имеется, можно воспользоваться услугой рефинансирования – взять другой кредит под более выгодный процент для погашения предыдущего. г. водительское удостоверение, паспорт)

г. водительское удостоверение, паспорт) Что такое предварительное одобрение ипотеки?

Что такое предварительное одобрение ипотеки?

Деньги не могут поступить от кого-то, кто получит выгоду от сделки, например от продавца дома или агента по недвижимости.

Деньги не могут поступить от кого-то, кто получит выгоду от сделки, например от продавца дома или агента по недвижимости.