Как оценить доход от платежного терминала

Видеоролики

Динамическая реклама, воспроизводимая на мониторе платежного терминала в период бездействия, также является популярным способом привлечения внимания клиентов. Эффективным ходом будет приобретение терминала с двумя мониторами, один из которых используется исключительно для демонстрации рекламы, в то время как другой занят для платежа. При этом сама реклама так же является источником дохода или же может служить для поддержки взаимодействия владельца терминала с хозяином площади, на которой он размещен.

Комиссия

Чтобы грамотно оценить прибыль от терминала оплаты, необходимо знать размер комиссии, которая взимается с клиентов за пользование той или иной функциональной возможностью терминала. Ее размер должен покрывать стоимость и эксплуатационные издержки платежного терминала и при этом быть сопоставим с комиссией, взимаемой конкурентами.

Существует несколько способов увеличения комиссии без потери конкурентоспособности платежного терминала.

Также эффективно динамическое изменение размера комиссии в зависимости от времени суток. Она может быть увеличена в ночное время, когда клиент не настроен долго искать место для оплаты.

Выбор платежной системы

Еще одним ключевым моментом, от которого зависит прибыльность платежного терминала, является выбор платежного оператора, с которым вы будете сотрудничать. Зачастую прибыль определяется не прямыми суммами, а системой бонусов и рекламы от компаний, использующих терминальное устройство для платежных операций.

При этом прибыль может быть существенно увеличена за счет установки терминала непосредственно в месте ведения деятельности компанией, предоставляющей платежные услуги. Кроме того, это позволит увеличить посещаемость и уменьшить расходы на оплату площади. Также вы сэкономите на инкассации этого платежного терминала, выполняя ее самостоятельно.

Автоматизация продажной деятельности

Еще одним из эффективных методов увеличения прибыли является замена кассира электронным платежным аппаратом, через который будет осуществляться оплата покупок. При этом расходы сокращаются не только из-за необходимости выплат наемному работнику, но и потому, что на клиента возлагается ответственность за платежную операцию и возможные ошибки платежа.

Как заработать на платежных терминалах

Платежные терминалы

Платежные терминалы становятся все более востребованы, позволяя произвести необходимые платежи в кратчайшее время. Быстро и удобно – вот их главные преимущества. Возникает вопрос: выгодно ли приобретать подобный бизнес? Для начала необходимо рассмотреть все достоинства и недостатки данного вида заработка и разобраться как работает бизнес.

Платежные терминалы расставлены в каждом магазине и в торговых центрах крупных городов. Поэтому стоит проанализировать рынок перед открытием бизнеса. Наиболее прибыльно размещать терминалы в небольших городах: в местах, где есть постоянный поток людей.

Наиболее прибыльно размещать терминалы в небольших городах: в местах, где есть постоянный поток людей.

Самую выгодную позицию занимают терминалы, находящиеся в супермаркетах, аэро и ж/д вокзалах, торговых центрах и учебных заведениях. Такие терминалы способны приносить доход до 1000 долларов в месяц.

Так же можно открыть уличные терминалы, которые работают в любых погодных условиях, но и стоят они дороже.

Определившись с услугами, которые можно будет оплачивать через терминал, можно приступить к созданию бизнес-плана.

Финансовая сторона

30 тысяч долларов, по мнению экспертов, будет достаточно для покупки оборудования, сервиса и обслуживания аппаратов, для рекламы и первоначальных вкладов на депозит. В бизнес-план необходимо включить установку терминала, открытие депозитного счета, оплату налога, договор с платежной системой, пополнение депозита после инкассации.

При открытии бизнеса на терминалах оплаты требуется заключение договора с платежной системой, причем, чем больше договоров, тем выгоднее для бизнеса. Следующий шаг – это установка терминалов и приобретение площади под терминал. Если Вы собственник магазина, то на установку платежного терминала не потребуется дополнительных бумаг.

Следующий шаг – это установка терминалов и приобретение площади под терминал. Если Вы собственник магазина, то на установку платежного терминала не потребуется дополнительных бумаг.

По какой схеме работать?

Определитесь с процентом комиссии с каждого платежа, проводимого по вашему терминалу. Рассчитайте прогнозируемое количество клиентов в месяц и сумму каждого платежа. Отталкиваясь от этих расчетов, выясните, как будет высчитываться процент: фиксированная сумма, либо процент от оплачиваемой суммы.

Для доступа к платежной системе и просмотра проделанных операций через терминал необходимо открыть депозитный счет. Деньги перечисляются на счет сразу после открытия терминалов. Следите за тем, чтобы на лицевом счету всегда была остаточная сумма и пополняйте депозит. Налогом облагается только прибыль, полученная с терминала.

QIWI-терминалы

Платежный терминал киви считается надежным и узнаваемым брендом и ценится пользователями за широкий спектр услуг. Более 40 000 провайдеров доступны на киви терминалах.

Более 40 000 провайдеров доступны на киви терминалах.

Бизнес на терминалах киви можно открывать не только в России, но и в большинстве стран СНГ и дальнего зарубежья. Удобный и понятный интерфейс позволяет контролировать баланс и формировать необходимую отчетность.

Если Вы решили открыть бизнес с киви, свяжитесь с представителями компании для оформления франшизы. Процент внутренней комиссии будет зависеть от оборота заработка на терминалах. Киви гарантирует поддержку агента в бухгалтерских, финансовых и юридических вопросах. Наличие единого федерального центра киви позволяет сэкономить на содержании собственного call-центра.

Платежные системы для терминалов | Kiosks.ru

- Читайте на Яндекс Дзен

- Главная

- Новости

- —

- Автоматизация оплаты

- Автоматизация поликлиник

- Автоматизация управляющей компании

- Автоматизация ресторана

- Автоматизация гостиниц

- Автоматизация парикмахерских

- Автоматизация автомойки

- Автоматизация торговли

- Автоматизация на транспорте

- Банковская автоматизация

- Бесконтактные технологии

- Информационные системы

- Интерактивное оборудование

- —

- Искусственный интеллект

- Микромаркеты

- Магазин без персонала

- Новости вендинга

- Постаматы

- Программы для автоматизации

- Оплата лицом

- Оснащение мероприятий

- Распознавание лиц и СКУД

- Роботы

- Терминалы ЖКХ

- Умный город

- Умная клиника

- —

- Цифровизация образования

- Цифровые банки и финтех

- Цифровизация медицины

- Цифровая экономика

- Эквайринг для вендинга

- Электронные платежи

- Аналитика

- Анонсы комплектующих

- Готовые решения / кейсы

- Законодательство

- Новые технологии

- Обзоры оборудования

- События

- Digital Signage

- —

- Оборудование

- Инфраструктура

- Информационные киоски

- Терминалы самообслуживания

- Терминалы «Доступная среда»

- Терминалы распознавания лиц / оплаты по лицу

- Терминалы измерения температуры

- Автоматы по продаже билетов

- Дезинфекторы / дозаторы

- Дистанционный медосмотр

- Медицинские терминалы

- Интерактивное оборудование

- Интерактивные столы

- Интерактивные панели, доски, дисплеи

- Интерактивное оборудование для мероприятий

- Терминалы электронной очереди

- Бизнес

- Биометрические терминалы

- Бесконтактные терминалы

- Терминалы оплаты

- Терминалы самообслуживания для АЗС

- Терминалы безналичной оплаты

- Терминалы самоинкассации

- Электронные кассиры

- Электронные консультанты

- Электронная очередь

- Платежные терминалы

- Видеостойки

- Зарядные станции

- Банкоматы и банковские терминалы

- Кредитоматы

- Торговля

- Киоски самообслуживания

- POS-терминалы

- Терминалы для вендинга

- Вендинговые автоматы

- Электронные витрины

- Кассы самообслуживания

- Онлайн-кассы

- Прайс-чекеры

- Уличные терминалы

- Постаматы

- Сенсорные панели

- Аренда интерактивного оборудования

- Digital Signage

- LCD дисплеи

- Инфраструктура

- Комплектующие

- Работа с наличными

- Купюроприемники и ресайклеры

- Диспенсеры купюр

- Монетоприемники

- Хопперы

- Работа с документами

- Антивандальные клавиатуры и пин-пады

- Онлайн-кассы

- Сканеры документов / паспортов

- Сканеры штрих-кодов и QR-кодов

- Термопринтеры & принтеры этикеток

- Фискальные регистраторы для терминалов и вендинга

- Сенсорные мониторы и панели

- Сенсорные экраны и панели

- LCD дисплеи

- Встраиваемые мониторы

- Уличные мониторы

- Работа с наличными

- Платежные системы

- —

- Платежный процессинг «АрМакс»

- Платежный агрегатор «КИТ»

- Платежный сервис «Деньги Online»

- Платежный сервис «Кенгу24.

ру»

ру» - «Центр Управления Платежами»

- Платежные решения «Genesis Block»

- —

- «ПРИМИ КАРТУ!»

- «Электронный Кассир»

- Платежный сервис «PayPro»

- Платежная система «Мой город»

- Платежные системы для сайта

- Электронные кошельки

- —

- Программы

- Интерактивные комплексы для школ

- Цифровизация банков

- Автоматизация платежей

- Автоматизированная торговля

- Автоматизация HoReCa

- Информационные системы

- Оценка качества

- Сканирование документов

- Реклама и Digital Signage

- Электронная очередь

- ПО фотокиосков и инстаматов

- Платежные системы для сайта

- ПО кредитоматов

- Поставщики

- —

- «Автоматы.ру»

- «АльфаПрофТехника»

- «АрМакс»

- «ВендМаг»

- «Деньги Online»

- «ККС»

- «Кит Инвест»

- «Кенгу24.

ру»

ру» - ЗАО «ЛЕТА»

- «Лига»

- «ПРИМИ КАРТУ!»

- —

- «Просигма»

- «Сенсорные технологии»

- «Сенсорные Системы»

- «ТачИнформ»

- «Тачплат»

- «Терминальные Технологии»

- «Технологии Вендинга»

- «Терминал Маркет»

- «Урбан Софт»

- «ЦУП»

- «Электронный Кассир»

- —

- «Ярус»

- «Электронный кассир»

- «ATMMachines»

- «ATMSeller»

- «Genesis Block»

- «ID Russia»

- «Interactive.su»

- «PayPro»

- «Self-Service Technology»

- Telpo

- «Uptronics»

- —

- Форум

- «ATMMachines»

Меню

- Главная

- Новости

- —

- Автоматизация оплаты

- Автоматизация поликлиник

- Автоматизация управляющей компании

- Автоматизация ресторана

- Автоматизация гостиниц

- Автоматизация парикмахерских

- Автоматизация автомойки

- Автоматизация торговли

- Автоматизация на транспорте

- Банковская автоматизация

- Бесконтактные технологии

- Информационные системы

- Интерактивное оборудование

- —

- Искусственный интеллект

- Микромаркеты

- Магазин без персонала

- Новости вендинга

- Постаматы

- Программы для автоматизации

- Оплата лицом

- Оснащение мероприятий

- Распознавание лиц и СКУД

- Роботы

- Терминалы ЖКХ

- Умный город

- Умная клиника

- —

- Цифровизация образования

- Цифровые банки и финтех

- Цифровизация медицины

- Цифровая экономика

- Эквайринг для вендинга

- Электронные платежи

- Аналитика

- Анонсы комплектующих

- Готовые решения / кейсы

- Законодательство

- Новые технологии

- Обзоры оборудования

- События

- Digital Signage

- —

- Оборудование

- Инфраструктура

- Информационные киоски

- Терминалы самообслуживания

- Терминалы «Доступная среда»

- Терминалы распознавания лиц / оплаты по лицу

- Терминалы измерения температуры

- Автоматы по продаже билетов

- Дезинфекторы / дозаторы

- Дистанционный медосмотр

- Медицинские терминалы

- Интерактивное оборудование

- Интерактивные столы

- Интерактивные панели, доски, дисплеи

- Интерактивное оборудование для мероприятий

- Терминалы электронной очереди

- Бизнес

- Биометрические терминалы

- Бесконтактные терминалы

- Терминалы оплаты

- Терминалы самообслуживания для АЗС

- Терминалы безналичной оплаты

- Терминалы самоинкассации

- Электронные кассиры

- Электронные консультанты

- Электронная очередь

- Платежные терминалы

- Видеостойки

- Зарядные станции

- Банкоматы и банковские терминалы

- Кредитоматы

- Торговля

- Киоски самообслуживания

- POS-терминалы

- Терминалы для вендинга

- Вендинговые автоматы

- Электронные витрины

- Кассы самообслуживания

- Онлайн-кассы

- Прайс-чекеры

- Уличные терминалы

- Постаматы

- Сенсорные панели

- Аренда интерактивного оборудования

- Digital Signage

- LCD дисплеи

- Инфраструктура

- Комплектующие

- Работа с наличными

- Купюроприемники и ресайклеры

- Диспенсеры купюр

- Монетоприемники

- Хопперы

- Работа с документами

- Антивандальные клавиатуры и пин-пады

- Онлайн-кассы

- Сканеры документов / паспортов

- Сканеры штрих-кодов и QR-кодов

- Термопринтеры & принтеры этикеток

- Фискальные регистраторы для терминалов и вендинга

- Сенсорное оборудование

- Сенсорные мониторы и панели

- Сенсорные экраны и панели

- LCD дисплеи

- Встраиваемые мониторы

- Уличные мониторы

- Работа с наличными

- Платежные системы

- —

- Платежный процессинг «АрМакс»

- Платежный агрегатор «КИТ»

- Платежный сервис «Деньги Online»

- Платежный сервис «Кенгу24.

ру»

ру» - «Центр Управления Платежами»

- Платежные решения «Genesis Block»

- —

- «ПРИМИ КАРТУ!»

- «Электронный Кассир»

- Платежный сервис «PayPro»

- Платежная система «Мой город»

- Платежные системы для сайта

- Электронные кошельки

- —

- Программы

- Интерактивные комплексы для школ

- Цифровизация банков

- Автоматизация платежей

- Автоматизированная торговля

- Автоматизация HoReCa

- Информационные системы

- Оценка качества

- Сканирование документов

- Реклама и Digital Signage

- Электронная очередь

- ПО фотокиосков и инстаматов

- Платежные системы для сайта

- ПО кредитоматов

- Поставщики

- —

- «Автоматы.ру»

- «АльфаПрофТехника»

- —

Бизнес на платежных терминалах, бизнес платежные терминалы

Дорогие друзья, в этой статье мы с Вами поговорим о том, какой можно организовать бизнес на платежных терминалах, какие у него преимущества и недостатки, какие могут существовать риски в современных условиях.

Этот бизнес очень привлекателен во многих регионах, так как далеко не полностью заняты ниши. Сейчас мы Вам более подробно расскажем о схеме организации бизнеса платежных терминалов.

Платежный терминал — это специальный аппарат, который предназначен для приема платежей за определенные услуги мобильной и городской связи, интернета, коммунальных услуг, коммерческое и кабельное телевидение, пополнение счетов электронных кошельков, штрафов и других платежей без участия человека. Источником прибыли владельца терминала является небольшая комиссия, которая взимается с плательщика, а так же бонусы, начисляемые компаниями сотовой связи.

Следовательно, этот бизнес заключается в покупке, установке и обслуживании одного или более платежных терминалов. Поначалу такой бизнес можно обслуживать самостоятельно, так как один человек вполне способен обслужить 4 — 5 платежных терминалов.

Сам платежный терминал состоит из:

— Антивандального металлического корпуса;

— Специализированного принтера для печати чеков;

— Купюроприемника, который имеет емкость до 2. 000 купюр, в редких случаях бывает больше;

000 купюр, в редких случаях бывает больше;

— Антивандальной сенсорной панели;

— Промышленного компьютера;

— Специализированного принтера для печати чеков;

— GPRS-модема с внешней антенной, усилителем сигнала, он нужен обязательно;

— Сторожевого таймера;

— Источника бесперебойного питания 700 ВА.

Все платежные терминалы делятся на 3 вида:

1. для помещения

2. для улицы

3. портативные

Чтобы организовать бизнес платежные терминалы, Вам потребуется:

— Найти подходящее место для платежного терминала. Эксперты утверждают, что место нужно искать там, где довольно хорошая проходимость, иначе бизнес может быть не прибыльным.

— Заключить договор аренды с арендодателем на место для платежного терминала.

— Приобрести подходящий под Ваши требования платежный терминал.

— Подключить терминал к платежной система, которая наиболее удовлетворяет Ваши требования.

Для ведения такого бизнеса, очень важным моментов является выбор самой платежной системы. От этого будет зависеть перечень предоставляемых услуг, за которые можно будет принимать оплату. Чем больше и дольше работает платежная система на рынке, тем больше у нее будет список поставщиков услуг, стабильно работающая система приема платежей, широкий географический охват, очень высокая скорость прохождения платежей.

После того как Вы подключитесь к платежной системы, у Вас будет открыт счет, на который Вы будете вносить авансовый платеж. Авансовый платеж выступает залогом, тех наличных денег, которые оплачивают клиенты. На сумму авансового платежа, терминал может принимать оплату с населения. После того, как плательщик воспользовался услугой платежного терминала, поступает информация об осуществлении платежа к организатору платежной системы, и со счета владельца платежного терминала (то есть Вашего счета) происходит автоматическое изъятие суммы осуществленного платежа клиента и перечисление ее на счет получателя.

Теперь давайте рассмотрим финансовый план бизнеса с платежных терминалов:

1. Покупка самого терминала — от 1.500$ до 5.000$ стационарный, и от 400$ портативный.

2. Аренда — от 70$ до 150$, один терминал за месяц.

3. Оплата платежной системе, за предоставление ее услуг для проведения платежей.

4. Оплата банку за проведение одного счета на другой.

5. Налоги — 6% от оборота, то есть та сумма, которая остается Вам после перечисления платежей (сумма Вашей комиссии)

6. Оплата за связь (интернет) — 20$.

Доходы:

1. Комиссия, которую Вы получаете после приема платежей. В Москве и Санкт-Петербурге как правило составляет 2.5 — 3.5%, в регионах чуть дороже.

2. Бонусы от компаний — 1.5%

3. Доход от продажи места под рекламу (можно установить рекламный баннер на терминале).

Платежный терминал который расположен в хорошем месте, способен приносить прибыль до 4.000$. Конечно в больших городах очень трудно найти такое место, так как они уже заняты. Но даже если Вы установите терминал далеко не в самом лучшем месте, он будет приносить порядка 500$ в месяц.

Но даже если Вы установите терминал далеко не в самом лучшем месте, он будет приносить порядка 500$ в месяц.

Установка терминала не требует лицензирования или специального разрешения.

Эти статьи блога Вам должны быть интересны:

Инвестиции в сферу приема платежей на пике актуальности благодаря низким ценам на Б/У терминалы

О состоянии рынка платежных терминалов и его перспективах, а также инновационных продуктах в сфере платежных технологий и других актуальных вопросах приема платежей мы обсудили в интервью с Алексеем Игнатьевым, председателем совета директоров Группа компаний Информ-Системы (ПС «SkySend»).

KIOSKSOFT.RU: Добрый день, Алексей Николаевич. Вначале хотел бы поблагодарить Вас за уделенное время нашему порталу и возможность задать ряд вопросов, ответы на которые будут интересны нашим читателям.

Последнее время рынок платежных терминалов претерпевает значительные изменения. В каком состоянии, на ваш взгляд, рынок находится сегодня?

В каком состоянии, на ваш взгляд, рынок находится сегодня?

Последнее время мы наблюдаем прогресс финансовых инструментов и развития альтернативных способов оплат, в связи с чем платежные терминалы потеряли часть своего оборота. У многих агентов есть прибыльные точки, в основном это места в торговых сетях с высокой проходимостью, но в целом время сверх доходов данного бизнеса прошло. По данным системы SkySend средняя доходность платежного терминала составляет 8167 т.р. в месяц. При средней стоимости Б/У терминалов 30 т.р., учитывая прочие расходы, инвестор окупит инвестиции примерно за 4 месяца, что является неплохим показателем.

В настоящее время все больше расширяется спектр платежей, увеличивается количество предоставляемых сервисов. Сейчас через платежные терминалы есть возможность оплатить множество различных услуг, среди которых коммунальные платежи, билеты, денежные переводы, местные и государственные поставщики услуг, благотворительность, покупка товаров и т. д. На мой взгляд, спектр платежей будет продолжать расширяться, за счет чего данный бизнес будет находиться на том же уровне доходности.

д. На мой взгляд, спектр платежей будет продолжать расширяться, за счет чего данный бизнес будет находиться на том же уровне доходности.

Давайте помечтаем. Что, по вашему мнению, будет представлять из себя рынок платежных терминалов через 5, 10 лет?

Рынок будет постепенно сокращаться, в итоге число платежных терминалов достигнет необходимого значения, с точки зрения потребительского спроса, и останется на этом уровне еще в течении 5-7 лет. Для России это порядка 120 000 точек. Платежные терминалы будут выполнять функцию облегченного банкомата, способа внесения наличных денежных средств, совмещать в себе информационные и рекламные функции. В целом, рынок будет двигаться в сторону главных современных тенденций – удобство, качество, выгодные финансовые условия.

Те компании, которые наладят современный менеджмент и качество услуг, будут расширять свои сети, скупая терминалы у остальных и приводя их в соответствие с едиными стандартами, что положительно скажется на уровне их дохода. Огромные старые корпуса, грязные, с различными козырьками, щитками, цепями и иными ручными доработками, – все это уйдет в прошлое, за исключением лишь сел и мелких городов.

Огромные старые корпуса, грязные, с различными козырьками, щитками, цепями и иными ручными доработками, – все это уйдет в прошлое, за исключением лишь сел и мелких городов.

Что же касается систем приема платежей, в связи с уменьшением количества точек, здесь также будет наблюдаться уход игроков, прежде всего, сокращение излишних звеньев и низко эффективных участников рынка, так как естественное развитие приведет к тому, что таким системам приема платежей будет невыгодно заниматься данной сферой бизнеса.

Какое событие на этом рынке было самым заметным и значимым в этом и прошлом году?

Самым заметным событием последнего времени стало ужесточение контроля в области использования специальных банковских счетов в сентябре 2015г. Это событие оказало очень сильное влияние на рынок приема платежей. До сентября 2015г агенты системы «QIWI» неохотно переходили на другие системы – шли переговоры, люди смотрели наше ПО, систему, все нравилось, и условия лучше, и обслуживание сети дешевле, но затем следовал вопрос: «Можно ли у вас пополнять кошелек «QIWI» без комиссии?», чего у нас не было, и нам с улыбкой говорили, что в таком случае им работать «неинтересно». После сентября 2015г. сайты объявлений были засыпаны продажей Б/У терминалов по бросовым ценам, на наших менеджеров обрушился шквал звонков от потенциальных агентов, так как многим участникам системы «QIWI» стало невыгодно работать, их доход от комиссии и вознаграждения с учетом издержек и стоимости платежей в среднем выходил на 0, а дополнительных источников дохода они лишились.

После сентября 2015г. сайты объявлений были засыпаны продажей Б/У терминалов по бросовым ценам, на наших менеджеров обрушился шквал звонков от потенциальных агентов, так как многим участникам системы «QIWI» стало невыгодно работать, их доход от комиссии и вознаграждения с учетом издержек и стоимости платежей в среднем выходил на 0, а дополнительных источников дохода они лишились.

Электронные кошельки активно развиваются, у вашей группы есть проект кошелька FINGER. Что это? Попытка догнать конкурентов?

На первый взгляд может показаться именно так, мы приложили немало усилий для того, чтобы проект «FINGER» выглядел как типовой онлайн кошелек – легкий и современный сайт, мобильные приложения, модуль в ПО платежного терминала, – все это очень знакомо людям, однако, на самом деле, это уникальный проект, не имеющий аналогов. Еще в 2010г. у нас возникла идея создания платежной системы, в которой для совершения платежа не нужно иметь при себе ни карточку, ни телефон, вообще ничего, ведь человек и так уникален, а мы живем в мире технологий и инноваций. Так родилась система расчетов отпечатком пальца, который используется как для мгновенной идентификации плательщика, так и для подтверждения платежа. Кошелек «FINGER» не взимает комиссий с клиентов, и это не временная акция, – так будет всегда, благодаря такому подходу в нем постоянно регистрируется множество новых участников.

Так родилась система расчетов отпечатком пальца, который используется как для мгновенной идентификации плательщика, так и для подтверждения платежа. Кошелек «FINGER» не взимает комиссий с клиентов, и это не временная акция, – так будет всегда, благодаря такому подходу в нем постоянно регистрируется множество новых участников.

Зарабатывать деньги данный проект будет за счет расчетов в реальном секторе: в магазинах, транспорте, на заправках, в кафе и т.д., подобно тому, как работает система VISA — взимает комиссию с поставщиков, в пользу которых совершается оплата, а для плательщиков все операции проводятся без комиссии.

На текущий момент проект «FINGER» находится в предстартовой фазе – протестированы мобильные приложения, сайт, терминальный модуль. В ближайшее время мы официально объявим о запуске проекта, после чего проведем первый эксперимент – будет установлено 50 блоков расчетов отпечатком пальца в магазинах Крыма, так как в данном регионе существуют известные проблемы в работе систем VISA/MasterCard.

Какое событие этого года может оказать кардинальное влияние на ближайшие перспективы развития бизнеса платежных терминалов?

Одним из наиболее значимых событий является внесение поправок в закон о ККТ и необходимость отправки данных о торговых операциях в налоговую службу в режиме online. Поправки об увеличении размеров штрафов уже вступили в силу, но, к сожалению, в нашей стране это лишь создает нишу для роста коррупции и излишнего давления на данный сегмент бизнеса. В этой связи многие собственники уже подумывают о продаже терминальных сетей, они взволнованны ожиданием проверок и поборов со стороны контролирующих органов.

Я рекомендую не принимать поспешных решений. Если мы вспомним ситуацию с введением 103-ФЗ, массовая истерика и закупка фискальных регистраторов сыграла на руку тем, кто нажился на людях и продал огромное количество фискальной техники, которая работала со сбоями и заводила терминальный бизнес в финансовые убытки.

Все системы приема платежей имеют техническую возможность и готовы интегрироваться и отправлять данные об операциях в налоговую инспекцию на уровне своих процессинговых систем, в связи с чем нет смысла навязывать доработки для точек приема платежей. Я надеюсь что ответственные за принятие решений в нашей стране чиновники поступят благоразумно, излишнее давление на данный сегмент малого бизнеса не нужно ни власти, ни людям.

Я надеюсь что ответственные за принятие решений в нашей стране чиновники поступят благоразумно, излишнее давление на данный сегмент малого бизнеса не нужно ни власти, ни людям.

Считаете ли Вы, что на рынке есть игроки, например, поставщики товаров и услуг, системы приема платежей, поведение которых определяет судьбу остальных игроков? Каким вы видите свое место на рынке приема платежей?

Среди систем приема платежей в России есть опытные игроки, работающие очень долго на рынке, это «Киберплат», «QIWI», «Comepay», сеть терминалов «Элекснет», данные системы стояли у истоков сферы приема платежей, у них очень талантливые руководители и специалисты, я отношусь с уважением к известным и сильным конкурентам. Наша группа, увы, не является сильным маркетологом, у нас лучше получается создавать технические решения.

В настоящее время наши технологии предоставляют участникам рынка приема платежей современную и качественную альтернативу: терминалы всех систем работают по схожему принципу – устанавливается ОС Windows, либо Linux и в автозапуске ПО терминалов. В отличие от данных решений мы создали собственную операционную систему и интегрировали ее с ПО терминалов. Всего за 1 минуту система FastSYS прошивается на flash-накопитель, устанавливается в терминал, при загрузке определяет автоматически все устройства. С учетом времени на регистрацию точки в течении примерно 15 минут терминал готов к работе, нет необходимости устанавливать операционную систему, драйвера устройств, конфигурировать дополнительное ПО.

В отличие от данных решений мы создали собственную операционную систему и интегрировали ее с ПО терминалов. Всего за 1 минуту система FastSYS прошивается на flash-накопитель, устанавливается в терминал, при загрузке определяет автоматически все устройства. С учетом времени на регистрацию точки в течении примерно 15 минут терминал готов к работе, нет необходимости устанавливать операционную систему, драйвера устройств, конфигурировать дополнительное ПО.

Наши клиенты – это современные владельцы бизнеса, использование наших решений позволяет вдвое сократить расходы на обслуживание и поддержку терминальной сети, в среднем на 20% повысить ее доходность. Основываясь на анализах потребности клиентов в наших решениях, мы поставили себе цель – освоить 30% российского рынка.

Появляются ли какие-либо инновационные продукты в сфере платежных технологий?

Инновации в данной сфере появляются достаточно часто, более важный момент – насколько эти инновации востребованы со стороны населения. Если говорить о технологиях расчета, существует системы расчетов с помощью отпечатка пальца, сканера ладони, сетчатки глаза, лица, в течении последних лет развиваются системы на основе технологии NFC.

Если говорить о технологиях расчета, существует системы расчетов с помощью отпечатка пальца, сканера ладони, сетчатки глаза, лица, в течении последних лет развиваются системы на основе технологии NFC.

Я не верю в NFC, как и многие специалисты, не даром ее шуточно расшифровывают как «Not For Commerce». Для развития данной технологии требуется замена POS терминалов на более дорогие, при этом, существенных преимуществ для потребителя, по сравнению с той же пластиковой картой, данная технология не предоставляет: мобильник может разрядиться, выйти из строя, более громоздок по сравнению с картой. Если выбирать между картой и NFC, лично я выбрал бы карту. На мой взгляд, будущее расчетов за более удобными, биометрическими технологиями, такими как отпечаток пальца, ладонь, сетчатка глаза, и т.д. Мы развиваем технологию расчетов отпечатком пальца (Проект FINGER), в нашей системе расчет производится идентификационным и финансовым отпечатком, что обеспечивает высокий уровень безопасности и удобства, мы приложим к развитию данной технологии все необходимые усилия.

Как Вы относитесь к перспективам криптовалют, которые стали ньюс-мейкерами в сфере финансовых технологий в последнее время?

Сами криптовалюты пока не имеют высокого уровня доверия населения, так как их курс не устойчив. Примером тому может послужить недавний случай с bitcoin, когда г-н Мавроди начал развивать свою пирамиду в Китае и перешел на работу с bitcoin, курс данной криптовалюты моментально взлетел вверх из-за резкого повышения спроса, который оказался весомым для текущего уровня ее распространенности. Вместе с тем, были случаи резкой просадки bitcoin, когда некоторые страны, в т.ч. и Россия, начинали запрещать и вводить ответственность за их использование. Опасения государств обоснованы тем, что криптовалюты – это полное отсутствие контроля, и как следствие, возможность проведения незаконных сделок. Бесспорно криптовалюты, как и их базовая технология – blockchain, очень перспективные и важные изобретения человечества. В будущем, самостоятельные криптовалюты и их варианты – криптоверсии существующих валют стран, безусловно вытеснят наличный расчет, так как они удобней и безопасней. Что же касается наших планов, есть идеи ввести в систему «FINGER» возможность конвертировать средства на счету в криптовалюту, с последующей возможностью зачисления номинала суммы на счет другого участника системы, но пока данные идеи очень сыры и не проработаны с юридической стороны.

Что же касается наших планов, есть идеи ввести в систему «FINGER» возможность конвертировать средства на счету в криптовалюту, с последующей возможностью зачисления номинала суммы на счет другого участника системы, но пока данные идеи очень сыры и не проработаны с юридической стороны.

Наша страна недавно пополнилась новыми регионами. Речь, безусловно, о Крыме и Севастополе. Как сейчас обстоят дела в сфере платежных терминалов в этих регионах?

После присоединения Крыма и Севастополя мы были одной из первых систем, которая начала заниматься данными регионами. В апреле 2014г. я встречался с руководством и собственниками украинской системы «CityPay» в г. Севастополь. Мы предложили партнерам использовать наши технологии для повышения конкурентоспособности перед российскими системами с целью сохранения и развития присутствия в регионе.

К сожалению, несмотря на множество достигнутых соглашений о партнерстве, коллеги из системы «CityPay», ныне известной как ООО «ПЭЙБЕРРИ», нарушили достигнутые договоренности по совместному развитию, начали подключать российских поставщиков, вступать в конкуренцию с агентами системы SkySend. Я принял решение прекратить сотрудничество, так как репутация является базовой ценностью нашей группы. После прекращения взаимодействий представители системы «Пэйберри» продолжили свой путь «по наклонной», подкупая руководителей местных поставщиков услуг для поддержания эксклюзивности приема платежей, в регионе присутствовали картельные сговоры по повышению комиссии, что приводило к излишним расходам населения Крыма. Все это послужило поводом для проверок и штрафов со стороны правоохранительных органов и ФАС. Данные факты и события многократно освещались ранее в новостях вашего портала.

Я принял решение прекратить сотрудничество, так как репутация является базовой ценностью нашей группы. После прекращения взаимодействий представители системы «Пэйберри» продолжили свой путь «по наклонной», подкупая руководителей местных поставщиков услуг для поддержания эксклюзивности приема платежей, в регионе присутствовали картельные сговоры по повышению комиссии, что приводило к излишним расходам населения Крыма. Все это послужило поводом для проверок и штрафов со стороны правоохранительных органов и ФАС. Данные факты и события многократно освещались ранее в новостях вашего портала.

По прошествии некоторого времени учредители продали свои доли в системе и отошли от ведения бизнеса, случилось все то, о чем я их предупреждал еще в момент нашей первой встречи – система потеряла основную часть своих агентов и сейчас держится, в основном, за счет собственной терминальной сети.

Возвращаясь к нашим дням, нам интересен Крым и как регион для развития системы SkySend, и как площадка для развития системы расчетов отпечатком пальца FINGER. В мае 2016г. мы открыли офис системы «SkySend» в г. Симферополь, открыли счета в РНКБ для того, чтобы агентам было удобно перечислять денежные средства в систему, подключили множество поставщиков данного региона и продолжаем планомерно увеличивать коэффициент присутствия в нем системы «SkySend».

В мае 2016г. мы открыли офис системы «SkySend» в г. Симферополь, открыли счета в РНКБ для того, чтобы агентам было удобно перечислять денежные средства в систему, подключили множество поставщиков данного региона и продолжаем планомерно увеличивать коэффициент присутствия в нем системы «SkySend».

Что Вы посоветуете начинающему предпринимателю, делающему первые шаги в этом бизнесе? Какие существуют подводные камни, хитрости, приемы, показавшие свою эффективность на практике?

Несмотря на сложности, терминальный бизнес все еще является привлекательным для инвестирования. Если вы приняли решение его развивать, я рекомендую не делать ошибок и следовать некоторым советам: покупать терминалы БУ, желательно с местами и по минимальной стоимости, приводить их в порядок, уделять внимание оформлению и рекламе, устанавливать понятные и невысокие комиссии, использовать надежные системы приема платежей, которые позволят эффективно работать и избежать излишних расходов.

Следуя современным тенденциям, система «SkySend» имеет множество технических инноваций, собственную операционную систему, работающую на flash-накопителе, современное, гибкое и красивое программное обеспечение платежных терминалов, мобильные приложения, приложения для ПК, POS, API протокола SkyTransact. Все разработки являются собственными, следовательно себестоимость их поддержки в несколько раз ниже по сравнению с системами, использующими сторонний софт. Наш подход к разработке и уровню автоматизации приводит к 50% сокращению затрат на обслуживание терминальной сети, что сейчас является существенным преимуществом для собственников платежных терминалов и точек приема платежей.

Как специалист, я не навязываю нашу систему людям, я призываю к разумному сравнению и выбору лучшего решения на основе полученных данных о качестве работы и доходах.

Я благодарю портал KIOSKSOFT.RU за предоставленную возможность выразить свое мнение по актуальным вопросам сферы приема платежей.

Спасибо, Алексей Николаевич!

Читайте наш канал в Telegram

: узнавайте о главных новостях дня первыми.

Как работают платежные терминалы — ID TECH Products

Вы, наверное, видели таблички с надписью «здесь платежный киоск» или «мы принимаем Apple Pay» в любом количестве магазинов, в которых вы недавно были. Вы, вероятно, привыкли расплачиваться на бензоколонке на заправочной станции простым движением карты. Возможно, вы были раздражены, когда купили кофе в семейном магазине, а у них не было возможности бесконтактной оплаты для размещения вашего цифрового кошелька.

Если вы владелец или сотрудник розничного бизнеса, вы, вероятно, хорошо знаете важность платежных терминалов.Если система выходит из строя, бизнес останавливается. Если вы не предложите достаточно вариантов, клиенты могут пожаловаться. Найти правильный баланс между стоимостью и удобством может быть непросто.

Сегодня есть все типы способов оплаты, которые компании вводят в свои магазины. Современные системы торговых точек удобны, быстры и говорят покупателям, что их слышат. У всех нас есть предпочтительные способы оплаты, и когда наши любимые магазины предлагают решения для этих предпочтений, мы с большей вероятностью предложим им бизнес и с большей вероятностью разместим рекламу из уст в уста.

Опустить карту или подержать телефон под сканером достаточно просто, но знаете ли вы, как работают платежные терминалы?

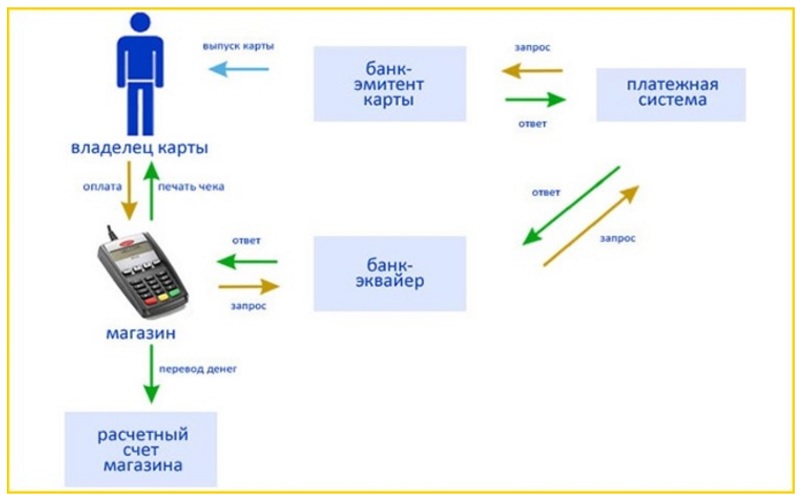

Мы составили список всего, что вам нужно знать о том, как деньги перемещаются из банка-эмитента в банк-эквайер после завершения транзакции. Если вы владелец бизнеса, мы поможем вам. Мы расскажем о преимуществах выбора подходящего платежного терминала для вашего бизнеса.

Все кредитные и дебетовые карты, выпущенные в США.У С. теперь есть чип EMV. Считыватели чип-карт побуждают потребителей опускать свои карты, а не смахивать. Целью этого изменения в платежах EMV является повышение безопасности и уменьшение мошенничества. Копировать информацию о карте на карты с чипом гораздо сложнее, потому что они представляют собой небольшие фрагменты зашифрованных данных, и эти данные меняются с каждой совершенной покупкой. Магнитная полоса, к которой привыкли многие люди, содержит данные, которые остаются неизменными для каждого платежа.

Копировать информацию о карте на карты с чипом гораздо сложнее, потому что они представляют собой небольшие фрагменты зашифрованных данных, и эти данные меняются с каждой совершенной покупкой. Магнитная полоса, к которой привыкли многие люди, содержит данные, которые остаются неизменными для каждого платежа.

Платежные терминалы, которые принимают кредитные карты, оснащенные чипом, завершают платеж внутри страны.Поскольку коды транзакций различаются от платежа к платежу, платежным терминалам EMV для аутентификации платежа требуется на несколько секунд дольше, чем для карт с магнитными полосами.

Внутренняя транзакция — это передача банковской информации от финансового учреждения держателя карты банку-эквайеру. Поскольку переход на карты только с чипом все еще находится в стадии разработки, системы торговых точек могут по-прежнему предлагать покупателю ввести ПИН-код или поставить подпись.

Приобретение нового программного и аппаратного обеспечения для всех типов платежей может оказаться дорогостоящим. Большинство магазинов пока не могут принимать все виды платежей, но хорошо то, что многие системы точек продаж принимают различные формы транзакций.

Большинство магазинов пока не могут принимать все виды платежей, но хорошо то, что многие системы точек продаж принимают различные формы транзакций.

Большинство терминалов EMV, которые принимают кредитные карты с чипом, по-прежнему имеют возможность прокрутки. Если у вашего клиента есть карта с чипом, он должен опустить свою карту. Магнитная полоса по-прежнему работает, но ее следует использовать только в платежных терминалах, в которых нет чипов.

Near Field Communication (NFC) чаще всего используется для обработки мобильных кредитных карт, но также может работать с чипом.Оборудование, необходимое для транзакций NFC, позволяет клиентам совершать платежи без проблем.

Суть, когда дело доходит до различных типов платежей, заключается в том, что независимо от типа платежа, связь по-прежнему осуществляется через банк-эмитент, процессор и банк-эквайер.

Когда вы слышали об этом обмене информацией между финансовыми учреждениями, вы могли также слышать термины «платежный шлюз» и «платежный процессор». Процессор — это платежный терминал, который принимает информацию с кредитной карты.Шлюз — это дополнительный этап, через который проходят некоторые транзакции для проверки.

Процессор — это платежный терминал, который принимает информацию с кредитной карты.Шлюз — это дополнительный этап, через который проходят некоторые транзакции для проверки.

Не всем предприятиям нужны платежные шлюзы для аутентификации транзакций. Обычно они наиболее полезны для сайтов электронной коммерции, потому что карты нет в магазине во время покупки. Это просто дополнительная проверка безопасности.

Стационарный платежный терминал — это то, что используется в течение многих лет и что есть в кассах большинства известных предприятий. Существуют кассовые линии, где клиенты покупают свои продукты и проводят или опускают свою карту в проводной компьютер, который передает данные в электронном виде.Другой способ, которым некоторые компании позволяют своим клиентам платить, — это беспроводной терминал для кредитных карт.

Обработка мобильных кредитных карт быстро становится наиболее эффективным способом проведения транзакций на месте. Клиентам больше не нужно стоять в длинных очередях, чтобы купить товар. Обычно у продавца есть платежный терминал, который подключается к сотовому телефону компании, или это может быть что-то простое, например, небольшой белый ящик, позволяющий осуществлять бесконтактные платежи.

Обычно у продавца есть платежный терминал, который подключается к сотовому телефону компании, или это может быть что-то простое, например, небольшой белый ящик, позволяющий осуществлять бесконтактные платежи.

4 преимущества интеллектуального платежного терминала и как он может помочь вашему бизнесу

В наши дни кажется, что каждая технология является умной — вы просматриваете социальные сети на своем смартфоне во время потоковой передачи Netflix на своем интеллектуальном телевизоре, прежде чем выйти на улицу, чтобы получить идеально охлажденный напиток из своего умного холодильника.Эй, некоторые из вас могут даже делать это в умном доме, приехав туда на умной машине! Похоже, сейчас все умно, а? Но, конечно, все мы знаем, что это хорошо. Хотя в наши дни этот термин встречается повсюду, мы точно знаем, что независимо от того, является ли это телефоном, телевизором, домом или чем-то другим, если он «умный», он будет иметь множество дополнительных функций по сравнению со своим «тупым» аналогом.

А как насчет платежных терминалов? Когда все идет «умно», логично, что у POS-устройств в конечном итоге тоже вырастут мозги.Фактически, myPOS в настоящее время предлагает два из них: myPOS Smart и myPOS Smart N5. Но что именно делает их «умными»? Какие преимущества дает владение одним из этих терминалов по сравнению с любым другим?

Давайте погрузимся в чудесный мир этих передовых устройств и узнаем!

Вот 4 эксклюзивных преимущества смарт-терминалов, которые могут помочь вам в развитии вашего бизнеса:

1. AppMarket позволяет загружать приложения для вашего бизнеса.

Если у вас есть смартфон (а, скорее всего, у вас есть), вы уже знаете, что, вероятно, его лучшая функция — это возможность зайти в соответствующий магазин и загрузить различные приложения, некоторые из которых являются платными, но многие из них бесплатны.Конечно, вы можете загружать много игр и забавных вещей, но многие приложения чрезвычайно полезны, улучшая функциональность вашего базового устройства способами, которые его производители, вероятно, вовсе не планировали! Например, знали ли вы, что можете превратить свой телефон в сканер документов и фотографий или использовать его для разблокировки компьютера с помощью отпечатка пальца?

Точно так же хороший «умный» POS-терминал должен позволять пользователям загружать приложения, которые могут еще больше повысить их функциональность. Как насчет кассы или, может быть, какого-нибудь управляющего программного обеспечения? К счастью, с myPOS Smart и myPOS Smart N5 вы можете это сделать! Оба терминала имеют доступ к AppMarket — уникальной торговой площадке, где пользователи могут загружать приложения для дальнейшего улучшения функциональных возможностей устройства и, соответственно, своего рабочего процесса. Все приложения можно загрузить бесплатно, и они могут помочь вам так, как вы даже представить себе не могли! Единственным недостатком является то, что на AppMarket пока нет игр, но они могут решить эту вопиющую проблему достаточно скоро.

Как насчет кассы или, может быть, какого-нибудь управляющего программного обеспечения? К счастью, с myPOS Smart и myPOS Smart N5 вы можете это сделать! Оба терминала имеют доступ к AppMarket — уникальной торговой площадке, где пользователи могут загружать приложения для дальнейшего улучшения функциональных возможностей устройства и, соответственно, своего рабочего процесса. Все приложения можно загрузить бесплатно, и они могут помочь вам так, как вы даже представить себе не могли! Единственным недостатком является то, что на AppMarket пока нет игр, но они могут решить эту вопиющую проблему достаточно скоро.

2. Вы также можете разрабатывать свои собственные приложения.

В настоящее время на AppMarket есть десятки приложений, которые охватывают практически все отрасли и нацелены на удовлетворение широкого спектра потребностей продавцов. Но мы понимаем — каждый бизнес уникален, у каждого продавца есть свои цели, и для их достижения нужны собственные средства. Так что утверждать, что AppMarket может сразу удовлетворить любое желание продавца, — это смешно . .. Но это возможно! Если есть какие-то функции, которые вам абсолютно необходимы для вашего бизнеса, вы можете разработать их самостоятельно! Смарт-терминалы работают на Android, как и большинство смартфонов, а это значит, что разработка для терминала ничем не отличается от разработки для телефона.И, после некоторого контроля качества с нашей стороны, мы были бы рады загрузить ваше приложение на AppMarket, что позволит вам и другим продавцам myPOS мгновенно загрузить его на каждый свой смарт-терминал — даже если они разбросаны по всем уголкам Мир! Таким образом, вы можете превратить любые смарт-терминалы, которыми вы владеете, в ровно устройств, которые вам нужны!

.. Но это возможно! Если есть какие-то функции, которые вам абсолютно необходимы для вашего бизнеса, вы можете разработать их самостоятельно! Смарт-терминалы работают на Android, как и большинство смартфонов, а это значит, что разработка для терминала ничем не отличается от разработки для телефона.И, после некоторого контроля качества с нашей стороны, мы были бы рады загрузить ваше приложение на AppMarket, что позволит вам и другим продавцам myPOS мгновенно загрузить его на каждый свой смарт-терминал — даже если они разбросаны по всем уголкам Мир! Таким образом, вы можете превратить любые смарт-терминалы, которыми вы владеете, в ровно устройств, которые вам нужны!

3. В них тоже есть традиционные функции.

Когда мы говорим, что смарт-терминалы — наши самые мощные устройства, мы не имеем в виду, что они самые умные.Это также означает, что их оборудование является лучшим из возможных — у них потрясающая память. Точно так же смарт-устройства могут похвастаться потрясающим четырехъядерным процессором.

Если эти числа для вас совершенно бессмысленны, просто знайте, что myPOS Smart и myPOS Smart N5 действительно, , действительно, быстрые и могут справиться практически со всем, что вы им бросаете, а также с некоторыми. Кроме того, они оба обладают всеми функциями, которые вы найдете в других терминалах myPOS, такими как термобумажный принтер, две камеры, Bluetooth и Wi-Fi и т. Д.Все, что умеет терминал, Smart может делать лучше!

4. Они просты в использовании.

Вы помните, когда вы использовали «тупой» мобильный телефон? Вы должны быть полны приятных воспоминаний о том, как проходили через 3-4 меню, чтобы выбрать тот рингтон, который вы искали, или очень медленно набирали на клавиатуре, нажимая клавишу несколько раз, чтобы ввести один символ! Да, кажется, трудно поверить, что мы каким-то образом выжили без наших замечательных смартфонов, где все необходимые нам приложения находятся прямо на экране нашего меню, и мы можем получить доступ ко всему, что нам нужно, всего в 2-3 нажатия. К сожалению, многие POS-терминалы застряли в «старой» эпохе, полагаясь на клавиатуру и несколько кнопок для ввода. Что по большей части работает совершенно нормально, но в наши дни ему действительно нужно научиться, прежде чем его можно будет полностью использовать. Продавцу, использующему терминал, необходимо точно знать, как перемещаться по меню для доступа к каждой функции, а при отправке запроса на оплату ввод имени клиента на клавиатуре — не самый простой процесс.

К сожалению, многие POS-терминалы застряли в «старой» эпохе, полагаясь на клавиатуру и несколько кнопок для ввода. Что по большей части работает совершенно нормально, но в наши дни ему действительно нужно научиться, прежде чем его можно будет полностью использовать. Продавцу, использующему терминал, необходимо точно знать, как перемещаться по меню для доступа к каждой функции, а при отправке запроса на оплату ввод имени клиента на клавиатуре — не самый простой процесс.

К счастью, умные терминалы и здесь преуспевают! Поскольку они работают на Android, их пользовательский интерфейс очень похож на ваш телефон.Вам больше не нужно помнить, в какое меню нужно перейти, чтобы получить доступ к функциям запроса платежа или подарочной карты, вы можете просто нажать на соответствующие приложения прямо здесь, на главном экране! Таким образом, вам не нужно тратить слишком много времени на обучение сотрудников тому, как принимать электронные платежи, и в то же время вам не нужно тратить время своих клиентов, вы можете получить доступ к любым функциям, которые они могут запросить, в течение нескольких секунд!

Заключение

Многие компании, особенно мелкие, могут не чувствовать, что в них стоит вложить средства — это прекрасно, и мы это полностью понимаем! Однако мы также верим, что каждый бизнес получит большую выгоду от наличия собственного интеллектуального терминала, что выведет бизнес на новый уровень!

Вы уже знаете, насколько мощными и инновационными являются эти терминалы — теперь вам решать! Пока вы пользуетесь преимуществами своего смартфона, Smart TV и умного автомобиля, возможно, стоит подумать о покупке умного терминала и сделать свой бизнес умным.

Сравнить и купить платежные терминалы

Заявление о файлах cookie

Мы действительно хотим, чтобы вы всегда получали максимум от использования наших веб-сайтов и приложений (приложений). Вот почему нам нравится адаптировать их контент, чтобы он лучше соответствовал вашим потребностям и предпочтениям. Для этого мы используем различные методы, включая файлы cookie, пиксели, комплекты для разработки программного обеспечения, локальное хранилище и аналогичные технологии (далее вместе именуемые «cookie»).

В этой политике в отношении файлов cookie объясняется, что такое файлы cookie, какие из них мы используем, как вы можете изменить настройки файлов cookie и как мы защищаем вашу конфиденциальность.

Всякий раз, когда мы упоминаем «Мы / нас / наши» в этой политике, мы имеем в виду одну из организаций, перечисленных в разделе 5 ниже.

1. Что такое файлы cookie?

Файлы cookie — это небольшие файлы, которые сохраняются на вашем компьютере, смартфоне или планшете, когда вы посещаете веб-сайт или используете приложение. Они содержат такую информацию, как ваш предпочтительный язык для просмотра веб-сайта, поэтому вам не нужно переключать язык каждый раз, когда вы его посещаете.

Они содержат такую информацию, как ваш предпочтительный язык для просмотра веб-сайта, поэтому вам не нужно переключать язык каждый раз, когда вы его посещаете.

Иногда мы используем следующие файлы cookie:

- Временные (или сеансовые) файлы cookie, которые удаляются при закрытии браузера или приложения

- Постоянные (или постоянные) файлы cookie, которые остаются до истечения срока их действия или до тех пор, пока вы не удалите их (постоянные файлы cookie позволяют нам помнить вас, когда вы вернетесь к нам, чтобы вам не приходилось каждый раз входить в систему снова)

- Основные файлы cookie, используемые одним из наших доменов

- Сторонние файлы cookie, размещенные другими доменами за пределами нашей организации

См. Подробный список файлов cookie.

2. Какие файлы cookie мы используем и почему?

На наших веб-сайтах мы используем файлы cookie трех типов.

Строго необходимые файлы cookie

Эти файлы cookie делают мобильный банкинг с нами безопасным, гарантируют правильную работу наших цифровых сервисов и обеспечивают более удобную работу с нами. Они нужны нам для таких вещей, как проверка вашей личности при входе в систему или запоминание предпочитаемого вами языка. Для использования этих файлов cookie не требуется вашего согласия, и вы не можете их отклонить, поскольку без них наши цифровые сервисы не будут работать.

Они нужны нам для таких вещей, как проверка вашей личности при входе в систему или запоминание предпочитаемого вами языка. Для использования этих файлов cookie не требуется вашего согласия, и вы не можете их отклонить, поскольку без них наши цифровые сервисы не будут работать.

Файлы cookie анализа / производительности

Эти файлы cookie собирают информацию, которая помогает нам отслеживать, как используются наши цифровые услуги, и делать их еще лучше. Они говорят нам, например, сколько людей пользуются нашими цифровыми услугами и как долго.

Другие файлы cookie

К ним относятся файлы cookie, которые распознают вас, чтобы записывать ваши предпочтения или поведение для различных целей:

- Функциональные файлы cookie делают просмотр более приятным, например гарантируют, что мы не просим вас заполнить анкету, которую вы уже прошли.

- Рекламные и персонализированные файлы cookie собирают информацию о ваших привычках просмотра с целью предлагать вам рекламу или контент, который может вас заинтересовать.

- Файлы cookie для отслеживания используются для отслеживания вашего поведения на наших веб-сайтах и в наших приложениях.

- Мы используем файлы cookie социальных сетей, чтобы повысить нашу релевантность и измерить эффективность наших рекламных кампаний в социальных сетях, таких как Facebook, Instagram и LinkedIn

Мы также можем использовать данные из других файлов cookie для целей, указанных выше, для наших тщательно отобранных партнеров, которые предлагают банковские и страховые продукты и услуги.Актуальный список этих партнеров можно найти на сайте www.kbc.be/partners.

См. Подробный список файлов cookie.

3. Как вы выбираете файлы cookie, которые мы размещаем?

Мы дадим вам столько контроля, сколько сможем. Обратите внимание: если вы отклоните файлы cookie, некоторые части наших цифровых услуг будут менее адаптированы к вашим потребностям и предпочтениям.

Различные варианты представлены ниже.

Веб-сайты

Если вы посещаете один из наших веб-сайтов впервые, вы можете принять или отклонить файлы cookie. Если вы захотите изменить это позже, нажмите «Изменить настройки файлов cookie».

Если вы захотите изменить это позже, нажмите «Изменить настройки файлов cookie».

Приложения

Если вы впервые используете одно из наших приложений, вы можете принять или отклонить файлы cookie. Вы всегда можете изменить это позже в меню , прежде чем войти в приложение. Некоторые из наших приложений также позволяют изменить это после входа в систему.

Браузеры

Вы можете отключить файлы cookie в настройках своего браузера. Изменение этих настроек зависит от типа браузера. Проверьте функцию справки вашего браузера или его руководство пользователя: Internet Explorer, Mozilla Firefox, Chrome и Safari.

Некоторые браузеры позволяют вам отказаться от отслеживания веб-сайтов (« Не отслеживать, »). Мы учитываем только наши собственные механизмы cookie и не поддерживаем функцию «Не отслеживать».

4. Как насчет вашей конфиденциальности?

При любом сотрудничестве с третьими сторонами мы гарантируем, что они не смогут идентифицировать вас по данным, которые мы собираем с помощью файлов cookie.

Когда мы собираем личные данные с помощью файлов cookie, мы всегда делаем это в соответствии с нашим Положением о защите данных, которое мы рекомендуем прочитать.В нем вы можете прочитать, что мы используем данные из файлов cookie, например, для создания моделей и генерации статистики, которая впоследствии применяется в общем к вам индивидуально, вашей семье или другим лицам.

Мы стремимся максимально приспособить наши услуги к вашим потребностям и предпочтениям. Вот почему мы добавляем личные данные, собранные с помощью файлов cookie, к уже имеющейся у нас информации о вас. И наоборот, мы добавляем ограниченный набор данных (включая тип вашего клиента, вашу возрастную группу и ваш пол) из наших систем, чтобы адаптировать наши цифровые услуги для вас.Мы делаем это только в том случае, если вы даете согласие на использование файлов cookie.

Если вы приняли файлы cookie для наших цифровых услуг, но передумали позже:

- Мы перестанем хранить новые данные с того момента, как вы отклоните файлы cookie.

Если вы измените настройки файлов cookie позже и снова дадите согласие на их использование, мы добавим новые данные к предыдущим данным.

Если вы измените настройки файлов cookie позже и снова дадите согласие на их использование, мы добавим новые данные к предыдущим данным. - Мы продолжим использовать уже сохраненные данные, если вы дали свое согласие на использование «персонализированной информации».

Узнайте больше о персонализированной информации в нашем Заявлении о защите данных KBC.

5. К каким компаниям применяется эта политика в отношении файлов cookie и как я могу получить ответы на вопросы и поделиться отзывами?

Эта политика в отношении файлов cookie применяется к компаниям группы KBC, перечисленным ниже.

Контроллер данных для обработки личных данных зависит от цифровой службы, к которой вы обращаетесь или используете.

Когда вы заходите на сторонний веб-сайт через наши цифровые службы, применяется их политика в отношении файлов cookie. Наши приложения иногда отправляют вас на сторонние веб-сайты, например, когда вы покупаете «Дополнительные услуги» с помощью нашего Мобильного приложения. В этом случае также применяется политика сторонних файлов cookie, и мы проинформируем вас об этом. Поскольку применяется собственная политика сторонних файлов cookie, мы рекомендуем вам также ознакомиться с их политикой.

В этом случае также применяется политика сторонних файлов cookie, и мы проинформируем вас об этом. Поскольку применяется собственная политика сторонних файлов cookie, мы рекомендуем вам также ознакомиться с их политикой.

Обратитесь в нашу службу поддержки, чтобы получить дополнительную помощь с вопросами и поделиться отзывами. С жалобами на использование ваших прав обращайтесь в нашу команду по рассмотрению жалоб. Вы можете написать нам по электронной почте, написать нам или отправить нам сообщение онлайн (в том числе через наш веб-сайт, KBC Touch, Bolero Online или наше приложение Bolero).

Если наша команда по обработке жалоб не может ответить на ваш вопрос, обратитесь к соответствующему специалисту по защите данных.

KBC Bank NV, Havenlaan 2, 1080 Брюссель, Бельгия — НДС 0462.920.226

Первое контактное лицо: ваш филиал KBC, ваш страховой агент KBC или [email protected]

Управление жалобами: Brusselsesteenweg 100, 3000 Leuven или жалоб@kbc. be.

be.

Сотрудник по защите данных: KBC Bank NV, Группа защиты данных (Group Compliance), Havenlaan 2, 1080 Brussels, или dataprotection @ kbc.быть.

CBC Banque SA, Avenue Albert Ier 60, 5000 Namur, Бельгия — НДС 0403.211.380

Первое контактное лицо: ваше отделение CBC, ваш страховой агент CBC или [email protected]

Управление жалобами: Avenue Albert Ier, 60, 5000 Намюр, [email protected]

Сотрудник по защите данных: CBC Banque, Сотрудник по защите данных (соблюдение требований группы), avenue du Port 2, 1080 Bruxelles или [email protected]

KBC Insurance NV, Professor Roger Van Overstraetenplein 2, 3000 Leuven, Belgium — VAT BE 0403.552,563

Первое контактное лицо: ваш филиал KBC, ваш страховой агент KBC или [email protected]

Управление жалобами: Brusselsesteenweg 100, 3000 Leuven или [email protected].

Сотрудник по защите данных: KBC Bank NV, Группа защиты данных (Group Compliance), Havenlaan 2, 1080 Brussels, или dataprotection@kbc. be.

be.

KBC Group NV, Havenlaan 2, 1080 Brussels, Belgium — VAT BE 0403.227.515

См. Пункты связи для KBC Bank NV или CBC Banque SA.

KBC Asset Management NV, Havenlaan 2, 1080 Брюссель, Бельгия — НДС 0469.444.267

Управление жалобами: [email protected]

Сотрудник по защите данных: KBC Asset Management NV, Сотрудник по рассмотрению жалоб (Департамент рисков компании), Havenlaan 2, 1080 Брюссель или [email protected]

KBC Fund Management Ltd., CPPI Team Sandwith Street, Dublin 2, D02 X489, Ирландия — НДС 450585

Управление жалобами: сотрудник по рассмотрению жалоб, KBC Fund Management Ltd., Sandwith Street, Dublin 2, D02 X489, Ireland или [email protected]

KBC Securities NV, Havenlaan 2, 1080 Брюссель, Бельгия — НДС BE 0437.060.521

Сотрудник по защите данных: KBC Securities, Сотрудник по защите данных, Havenlaan 2, 1080 Брюссель или [email protected]

KBC Autolease NV, Professor Roger Van Overstraetenplein 5, 3000 Leuven, Belgium — VAT BE 0422. 562.385

562.385

Первое контактное лицо: drivercare @ kbcautolease.be

Управление жалобами: [email protected]

Сотрудник по защите данных: KBC Autolease NV, Сотрудник по защите данных, Prof. R. Van Overstraetenplein 5, 3000 Leuven или [email protected]

KBC Lease Belgium NV, Brusselsesteenweg 100, 3000 Leuven, Бельгия — НДС 0426.403.684

Первое контактное лицо: ваш филиал KBC, ваш страховой агент KBC или [email protected]

Управление жалобами: Brusselsesteenweg 100, 3000 Leuven или [email protected]

Сотрудник по защите данных: KBC Bank NV, Группа защиты данных (Group Compliance), Havenlaan 2, 1080 Брюссель, или dataprotection @ kbc.быть.

6. Заключение

Мы можем изменить эту политику в отношении файлов cookie в любое время в будущем; применяется только самая последняя версия. Мы также сообщим вам о важных изменениях и при необходимости попросим вашего согласия.

(последнее обновление 12 октября 2020 г. )

)

Все, что вам нужно знать о POS-терминалах

На протяжении многих поколений самым сладким звуком для владельца розничного магазина было « ka-ching! ”их кассовый аппарат производился с каждой продажей.

Чем больше они это слышали, тем лучше их день.

Конечно, за последнее десятилетие многое изменилось.

В настоящее время звук не так распространен.

К счастью, это неплохо. Это связано с тем, что подавляющее большинство владельцев магазинов заменили свои старые реестры на POS-терминалы (Point-of-Sale). Эти машины не только способствуют увеличению продаж, они способны выполнять задачи, которые позволяют владельцам магазинов выходить на новый уровень успеха.

Что такое POS-терминалы?

POS-терминалына самом деле представляют собой обычные компьютеры, на которых установлено программное обеспечение, предназначенное для облегчения необходимых операций магазина в точках продаж.

Точка продажи (также обычно называемая точкой покупки) относится к тому месту, где в магазине происходят транзакции. В подавляющем большинстве торговых точек точки продажи находятся на специально отведенных стойках или в кассах.

В подавляющем большинстве торговых точек точки продажи находятся на специально отведенных стойках или в кассах.

Таким образом, основная цель, которую обслуживает торговый терминал, — это просто позволить покупателю оплачивать свои товары.В настоящее время это означает чтение кредитной или дебетовой карты, подтверждение авторизации покупки и запуск печати чека.

Однако обычно ожидается, что торговые терминалы способны на большее. Большинство магазинов рассчитывают, что их терминалы будут играть важную роль в управлении своими запасами.

Например, флорист может зависеть от своего кассового терминала, чтобы сообщить ему, находится ли договоренность на месте, отправлена на доставку или уже доставлена.В прошлом для подтверждения местоположения устройства потребовалось бы ручное управление, которое могло даже включать вызов водителя для проверки его статуса.

Кассовые терминалы вводят такую информацию в систему, которая делает ее доступной всего за несколько кликов.

Как работают POS-терминалы

Магазин может иметь один или несколько POS-терминалов, в зависимости от их потребностей. Каждый из этих терминалов состоит из считывателя кредитных карт, чекового принтера и обычно какого-либо денежного ящика.Все терминалы подключены к одному серверу, который обеспечивает центральную базу данных для сбора информации обо всех транзакциях, происходящих в одном магазине.

Многие владельцы магазинов также подключат сканер штрих-кода. Существует почти бесконечный набор оборудования, которое может быть добавлено к торговому терминалу, чтобы удовлетворить уникальные потребности магазина.

После того, как система POS настроена — то есть она была активирована и «загружена» UPC или другими кодами для инвентаризации магазина, кассиру просто нужно сканировать товар, чтобы его данные были записаны на главный сервер.

Затем терминал отправляет цену на дисплей системы. Он будет продолжать добавлять к общей сумме по мере сканирования новых элементов.

В то же время он отправляет на сервер другие важные точки данных. Помимо обновления внутреннего инвентаря магазина, он также записывает, какой номер сотрудника звонит по этим продажам.

Это чрезвычайно важная информация для владельца магазина. Если предметы пропадут в течение определенной смены, они захотят узнать, кто работал с реестром, поскольку они могут быть одной из виновных.Точно так же, если одна и та же ошибка повторяется, знание того, кто несет ответственность, предоставит необходимую возможность для обучения.

3 преимущества POS-терминалов

В настоящее время на рынке представлены десятки различных POS-терминалов, поэтому точных преимуществ , которыми вы пользуетесь, будут зависеть от выбранной вами модели.

Тем не менее, причина, по которой эти устройства полностью захватили розничную торговлю, заключается в том, что даже самые базовые версии предлагают преимущества, без которых магазин не может себе позволить.

Вот три наиболее распространенных примера.

1. Подробные отчеты о том, что происходило в течение дня

Как мы уже говорили, кассовые терминалы могут сообщать о каждой транзакции, которая происходит. Опять же, это чрезвычайно полезно, если один или несколько сотрудников не выполняют свою работу должным образом — намеренно или непреднамеренно.

Но это далеко не единственное преимущество.

В подробных отчетах такого рода также можно узнать, когда определенные товары станут наиболее популярными.Если вы, например, обувной магазин, то в этих отчетах вы узнаете, какие стили, цвета или даже размеры продаются больше всего, поэтому вы можете быть уверены, что у вас все не закончится.

Или, если вы управляете универсальным магазином с несколькими отделами, вы можете изменить место скопления сотрудников в зависимости от того, какие товары продаются лучше всего в разное время.

Раньше владельцам магазинов приходилось присутствовать часами в течение нескольких недель, прежде чем они могли почерпнуть такую информацию. Во многих POS-системах они могут проверять эту информацию удаленно.

Во многих POS-системах они могут проверять эту информацию удаленно.

2. Лучшее отслеживание клиентов создает новые маркетинговые возможности

Target однажды попала в заголовки газет за то, что узнала о беременности подростка раньше своего отца.

Как?

Их передовая система интеллектуального анализа данных определила, что покупки, которые она делала, были связаны с беременной женщиной.

Чтобы внести ясность, большинство торговых терминалов не собираются предлагать своим операторам такой же уровень понимания.

Однако то, что они делают , предлагает важные данные о поведении клиентов.

Снова подумайте о флористе. Представьте, насколько полезно знать и именно , которые заказывали цветы в прошлый День святого Валентина, чтобы вы могли предложить им сделку, чтобы они снова это сделали.

Или рассмотрим магазины, в которых продаются детские товары. Зная, когда родитель купил комбинезон для 3-месячного ребенка, вы сможете определить, когда им понадобятся товары, когда их ребенку исполнится 6 месяцев или 1 год.

Зная, когда родитель купил комбинезон для 3-месячного ребенка, вы сможете определить, когда им понадобятся товары, когда их ребенку исполнится 6 месяцев или 1 год.

Некоторые POS-системы позволяют создавать группы клиентов — например, VIP-покупателей, клиентов всплывающих магазинов, друзей и родственников и т. Д. Эти нащупывания позволяют с легкостью запускать соответствующие маркетинговые кампании. Например, если вы знаете, кто ваши основные клиенты, вы можете отправить «секретное» предложение или приглашения на эксклюзивные мероприятия.

3. Вы действительно сэкономите деньги, пользуясь этими преимуществами

Понимание того, какие сотрудники выполняют свою работу должным образом и как ведут себя ваши клиенты, существенно увеличит вашу прибыль.

В то же время, кассовые терминалы будут иметь большое значение для экономии ваших денег. Итак, если вы смирились с тем, чтобы максимально использовать устаревшие PCCD (денежные ящики для ПК), вы должны знать, что эти машины на самом деле сокращают вашу прибыль.

Сумма тоже не является несущественной.

Согласно «Общая стоимость владения для кассовых терминалов и компьютерных кассовых аппаратов: сравнительный анализ розничных кассовых сред», система кассовых терминалов сэкономит вам в среднем 38% до 48% через денежный ящик ПК.

Для большинства владельцев магазинов этого достаточно, чтобы сделать переход как можно скорее.

Дополнительная литература

Если вам нужна дополнительная информация о том, как эффективно сравнивать различные решения для торговых точек, загрузите Vend’s POS Buyer’s Guide . Из этого ресурса вы узнаете 7 секретов, как найти надежную POS-систему и избежать дорогостоящих ошибок, которые делают большинство розничных продавцов при выборе новой торговой платформы.

В нем вы узнаете:

- Как составить бюджет для вашей POS-системы

- Как найти и ветеринаров

- Как получить максимальную отдачу от решения

3 Что необходимо учитывать перед покупкой POS-терминала

Как упоминалось выше, нет двух абсолютно одинаковых торговых терминалов. Хотя вышеупомянутые преимущества доступны на любом устройстве, у вас все равно будет ряд вариантов, которые следует учитывать при сравнении множества вариантов.

Хотя вышеупомянутые преимущества доступны на любом устройстве, у вас все равно будет ряд вариантов, которые следует учитывать при сравнении множества вариантов.

Вот краткое руководство, которое поможет вам принять наилучшее решение.

1. Облако и локальная среда

Если у вашего магазина нет уникальных потребностей, которые полностью исключают этот вариант, подумайте о том, чтобы начать с облачной системы.

Преимущества двоякие.

Во-первых, вы можете использовать простой планшет для своего реального терминала, что приведет к дополнительной экономии.

Во-вторых, облачные варианты обычно поставляются с бесплатной пробной версией. Вы можете загрузить его на свой планшет и протестировать, прежде чем вкладывать в него деньги. Это также означает, что вы можете протестировать несколько, прежде чем принять окончательное решение.

Это большое преимущество, если вы думаете, что у вашего магазина могут быть уникальные потребности, которые потребуют некоторых из этих дорогостоящих наворотов, но еще не уверены.

2. Договоры и условия

Жесткие долгосрочные контракты (большинство из которых требует предоплаты) могут поставить вас в затруднительное положение, если решение окажется не подходящим для вашего бизнеса. Не говоря уже о том, что сегодняшняя розничная среда требует, чтобы продавцы быстро приспосабливались к изменениям, а наличие надежного контракта может ограничить гибкость и рост

Выберите POS-терминал по подписке, который упрощает масштабирование (увеличение или уменьшение) в зависимости от ваших потребностей. Если вы обнаружите, что это не лучший вариант для вашего бизнеса, вы всегда можете переключиться с минимальными усилиями.

3. Стоимость

Как мы упоминали в нашей статье о 7 дорогостоящих ошибках при выборе торговой точки, можно выбрать экономичную POS-точку, но убедитесь, что вы не нарушаете важные функции в процессе.

В дешевой и некачественной POS-системе могут отсутствовать критически важные функции и функции, необходимые для ведения конкурентного розничного бизнеса. Выбор самого дешевого варианта может сэкономить вам немного денег, но время, которое вы тратите на поиск обходных путей и устранение недостатков системы, может в конечном итоге обойтись вам дороже.

Выбор самого дешевого варианта может сэкономить вам немного денег, но время, которое вы тратите на поиск обходных путей и устранение недостатков системы, может в конечном итоге обойтись вам дороже.

Составьте список основных функций, которые вам нужны (или могут потребоваться), а затем изучите решения, которые соответствуют вашим обязательным требованиям. Таким образом, вы не пойдете на компромиссы, когда дело доходит до важных компонентов вашего POS-терминала.

Помните, что вам, возможно, придется потратить немного больше на первоклассную систему, поэтому установите реалистичный бюджет и рассматривайте свою POS-систему как вложение, которое поможет вашему бизнесу расти и оставаться конкурентоспособным.

Кстати о POS-затратах…

Стоимость POS-терминала

Конечно, нужно учитывать и стоимость POS-терминала.

Для обычной установки, включающей реальную регистрацию, вы можете рассчитывать заплатить около 1250 долларов за оборудование и программное обеспечение с дополнительными 1000 долларов каждый год за использование системы

Если вы используете планшеты, первоначальные вложения будут намного меньше, но вам все равно нужно будет посмотреть комиссию за:

- Настройка

- Индивидуальные транзакции

- Ежемесячная подписка

- Отмена

В некоторых системах будут взиматься эти сборы. Некоторые — нет. Обязательно проверьте, чтобы точно знать, каковы будут ваши расходы.

Некоторые — нет. Обязательно проверьте, чтобы точно знать, каковы будут ваши расходы.

Дополнительная литература

Если вы хотите узнать больше о ценах на POS-терминалы и о том, как рассчитать свои затраты, мы составили подробную информацию о ключевых цифрах, связанных с ценами на POS-систему, а также о главных соображениях, которые следует учитывать при составлении бюджета для решения.

Добавление POS-терминала в ваш магазин

Как видите, хотя кассовый терминал определенно упростит ваш бизнес, вам нужно о многом подумать, прежде чем его выбрать.

Тем не менее, вы все равно должны быть очень взволнованы перспективами POS-системы. После того, как вы настроите и заработаете, вы можете рассчитывать на большее удобство, возможности и прибыль при одновременном снижении накладных расходов — это сложная комбинация!

О Франческе Никасио

Франческа Никасио (Francesca Nicasio) — эксперт по розничным продажам и стратег по содержанию. Она пишет о тенденциях, советах и других интересных вещах, которые позволяют розничным продавцам увеличивать продажи, лучше обслуживать клиентов и в целом быть более привлекательными.Она также является автором Retail Survival of the Fittest, бесплатной электронной книги, которая поможет розничным торговцам подготовить свои магазины к будущему. Свяжитесь с ней в LinkedIn, Twitter или Google+.