Документальное оформление кассовых операций: учёт, правила

Надо значит надо!

Всякое предприятие обязано иметь расчетный счет в банке. Таким условием налоговые органы контролируют безналичные расчеты компаний. Но что нужно знать предпринимателю относительно наличных денег? Как производится документальное оформление кассовых операций в 2017 году?

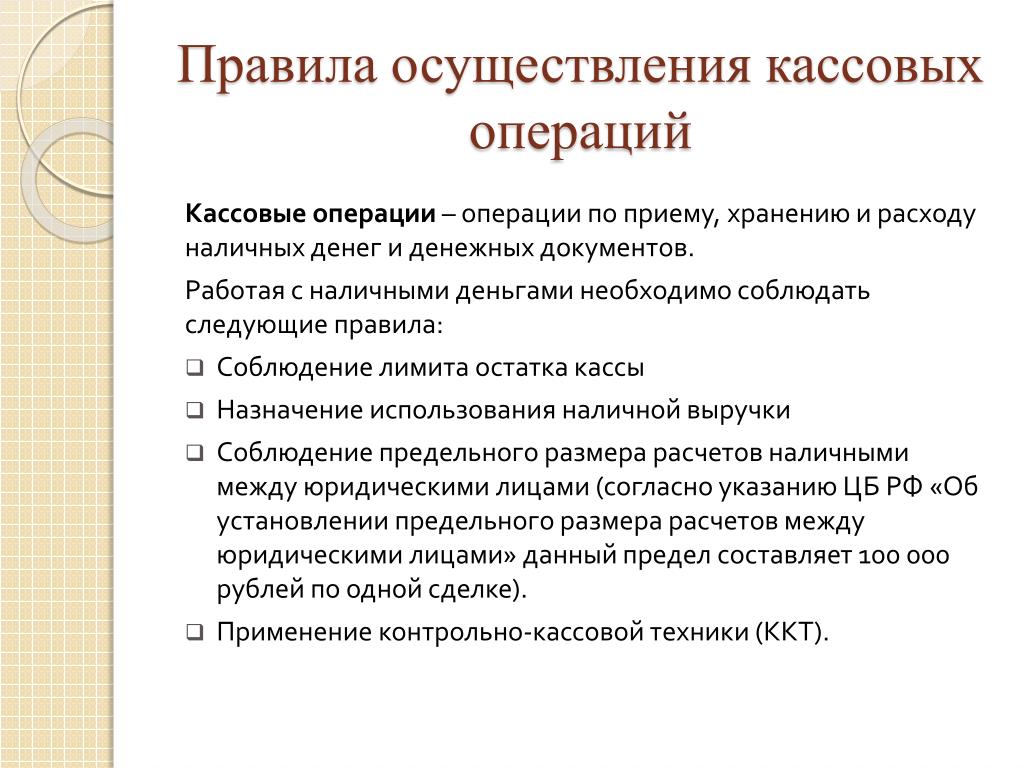

Под термином «кассовые операции» имеется в виду все, что связано с финансами в кассе: их приемка, хранение и выдача. Для благополучного итога налоговой проверки каждая из перечисленных операций подтверждается конкретными документами, регламентируемыми Указанием Банка России № 3210-У.

Каждый предприниматель ежегодно и в принудительной форме устанавливает лимит – это количество денег, которое ежедневно может оставаться в кассе компании. Такое решение подтверждается любым распоряжением руководителя (в произвольной форме). Превышение лимита позволительно в праздничные дни, дни выплат сотрудникам зарплат, пособий, пенсий, стипендий и др.

Превышение лимита позволительно в праздничные дни, дни выплат сотрудникам зарплат, пособий, пенсий, стипендий и др.

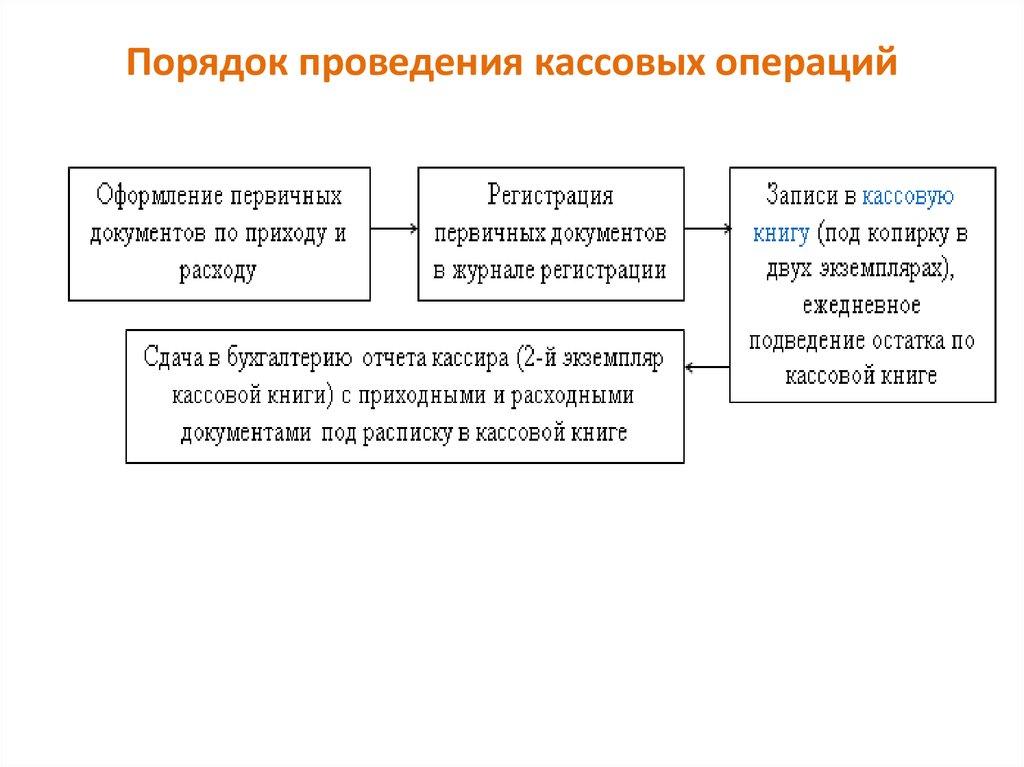

По закону документирование и учет кассовых операций ложатся на плечи кассира или лица, наделенного этими полномочиями. Если в штате несколько кассиров, назначается «старший». Если такого персонала нет, этим занимается сам руководитель.

Документация

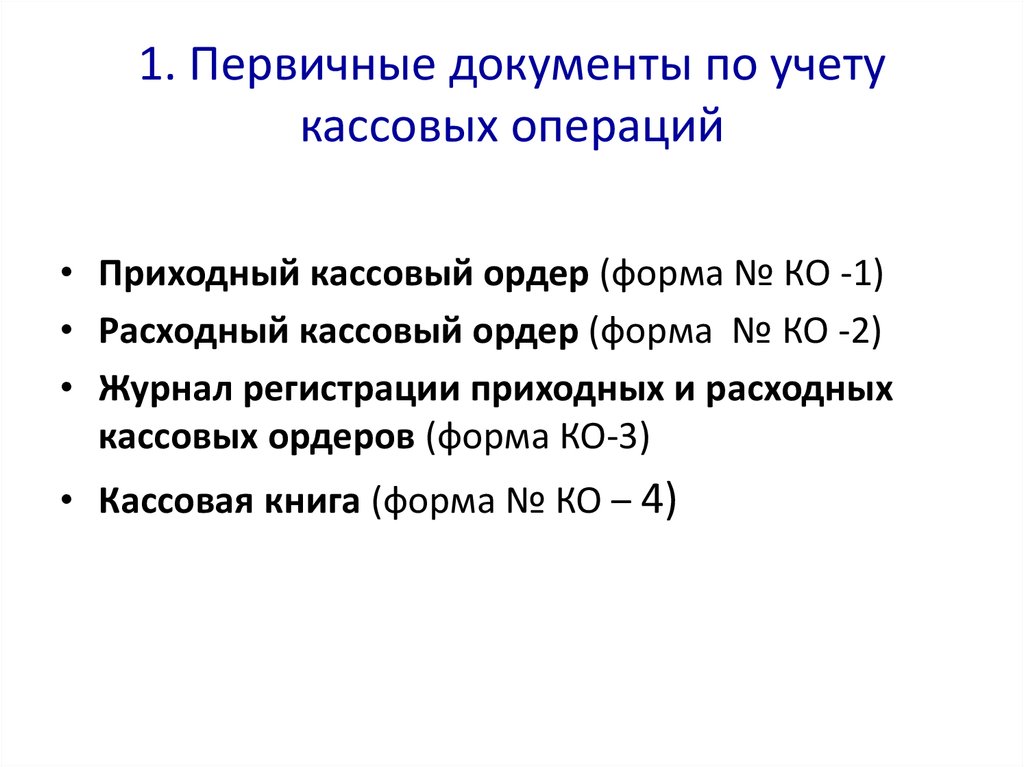

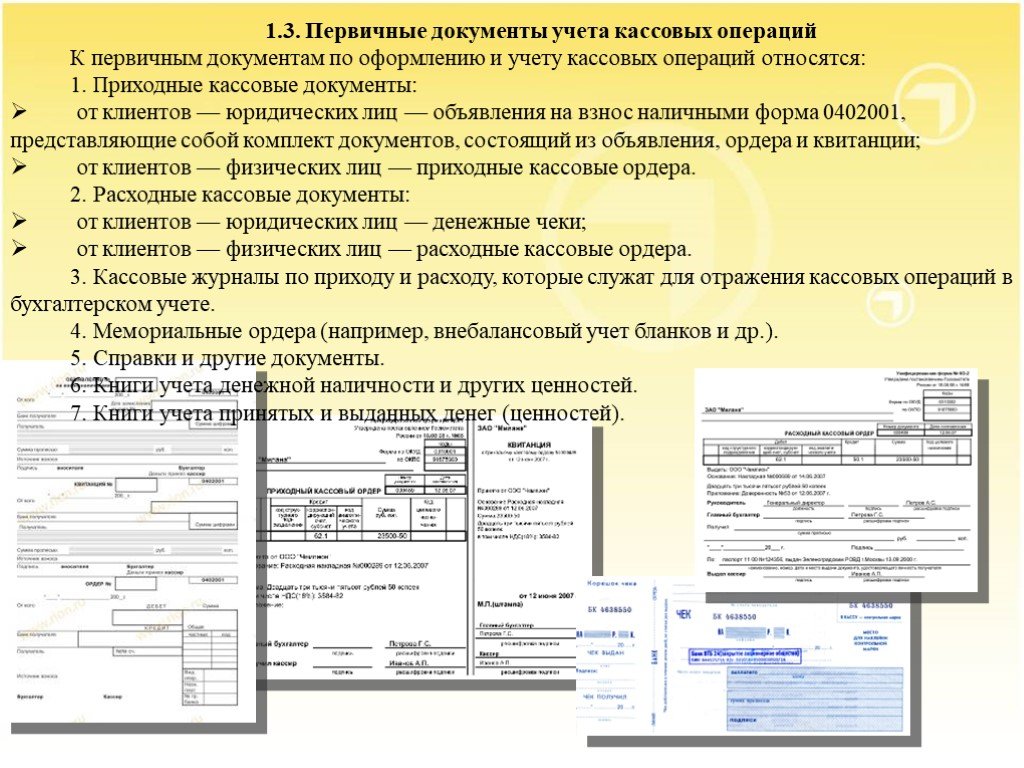

ЦБ РФ установил порядок учета кассовых операций, при котором необходимы следующие бумаги.

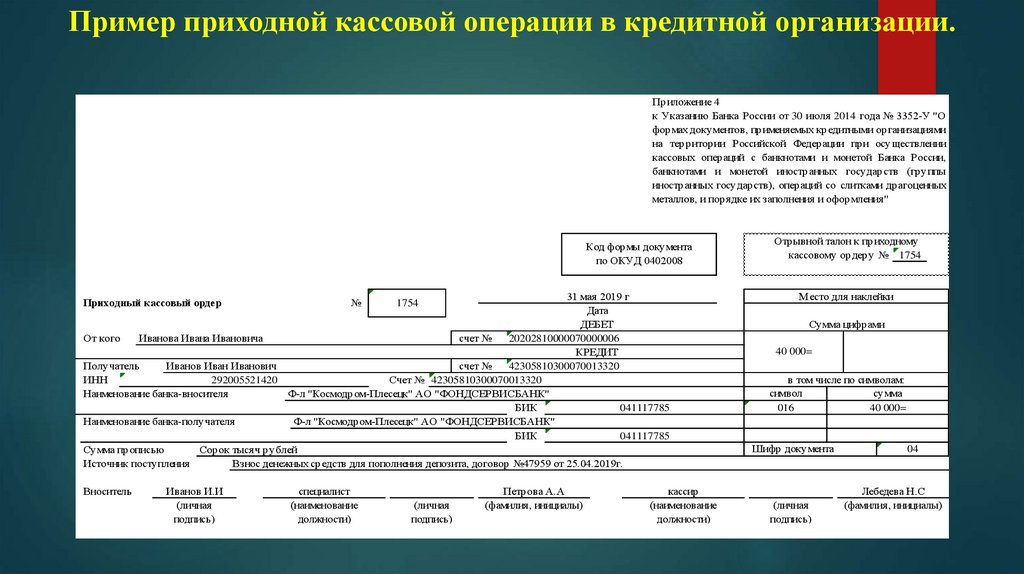

Приходный кассовый ордер (ПКО).

На практике предприниматели часто отказываются от оформления ПКО, но основные правила ведения бизнеса не признают такого варианта, поскольку приходной ордер указывает на источник поступления финансов в кассу. Тому, кто вносил деньги, выдается квитанция или чек, подтверждающий оплату продукции, товаров, услуг. Вложение денег в кассу происходит незамедлительно, в день заполнения ПКО.

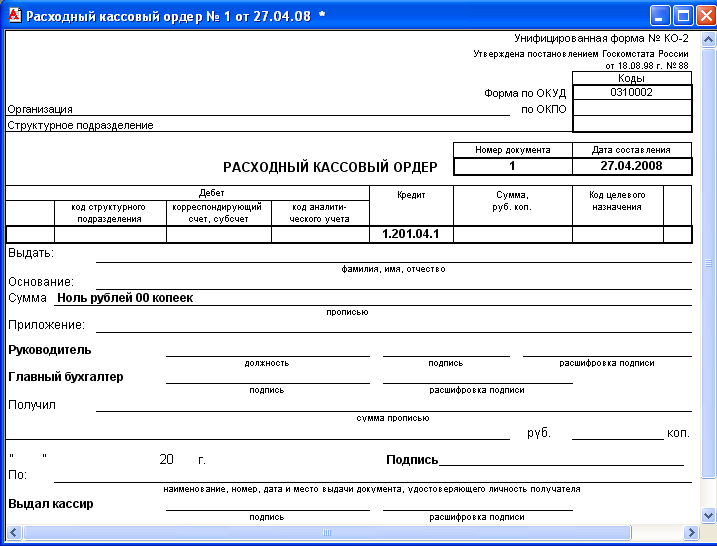

Расходный кассовый ордер (РКО).

Фиксирует изъятие финансов из кассы, заполняется перед самой выдачей.

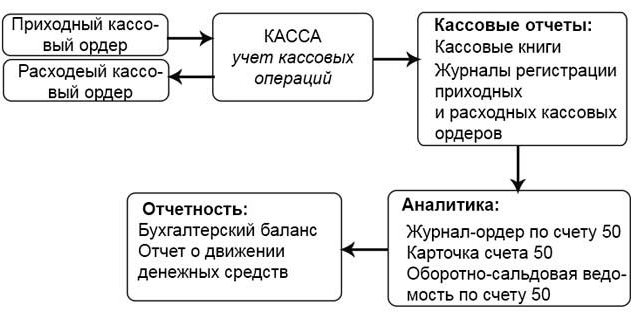

Кассовая книга (КК).

С опорой на ПКО и РКО она отражает оборот всех наличных средств предприятия за календарный год. Порядок заполнения книги таков:

- На титульном листе указываются реквизиты фирмы.

- Каждый лист КК разделен надвое, в обе части вносятся одинаковые сведения. Нижняя часть обязательно дублируется копией – именно она ежедневно сдается в бухгалтерию.

- Все страницы КК имеют нумерацию, их общее число отмечается в конце.

- Книга подшивается, письменно заверяется гендиректором и бухгалтером, опечатывается.

Книга учета принятых и выданных денежных средств.

Здесь находятся все операции по трансферу наличных денег от старшего кассира и рядовыми кассирами за рабочий день.

Журнал регистрации приходных и расходных кассовых документов.

Регистрирует информацию о ПКО, РКО, платежных ведомостях и прочих документах. Журнал хранится 5 лет, заводится ежегодно.

Расчетно-платежная ведомость.

Необходима при наличии персонала: на ее базе производится заверенная подписями гендиректора и бухгалтера выплата зарплаты. Хранить ведомости предприятие должно 75 лет.

Форма отчета.

Оформляются документы в бумажном или электронном формате. В первом случае допускается внесение правок и изменений касательно даты, подписей, инициалов и фамилий. При электронном оформлении исправления невозможны.

Так ли нужен кассовый отчет?

ИП и представители малого бизнеса, ведущие учет доходов и расходов согласно требованиям НК РФ и не имеющие наемных сотрудников, освобождены от ведения документации по кассовым операциям. Однако это противоречивый вопрос. Ведь касса и документация по ней необходимы не только для грамотной отчетности перед налоговиками, но и для самой фирмы – облегчить контроль финансов. Выбор остается за каждым индивидуально.

Выбор остается за каждым индивидуально.

Безусловно, документирование кассовых операций требует регулярной работы, что значительно увеличивает поток бумаг и отчетов. Однако наладить и отслеживать кассовый учет – целесообразное и необходимое решение для каждого предпринимателя.

Похожие статьи

Документальное оформление кассовых операций

Кассовые операции: связанные с поступлением денежных средств в кассу; связанные с выдачей денежных средств из кассы. Для оформлентя кассовых операций используются унифицированные формы первичной документации: приходный кассовый ордер; расхожный кассовый ордер; журнал регистрации; кассовая книга. Кассовые операции зависят от состояния расчетного счета организации,поскольку получить денежную наличность возможно при наличии остатка на расчетном счете или оформить ссуду банка. Право на получение денежных средств оформляется чеком который состоит из корешка чека и чека.

Корешок чека

подписывается руководителем и главным

бухгалтером . На оборотной стороне

подтверждается факт получения денежных

средств с расчетного счета. Чек содержит

информацию владельца расчетного счета:

номер счета, дату, кому заплатить,сумма

.На оборотной стороне информация о

целевом назначении денежных средств,

подпись получателя. При получении денег

в банке по чеку бухгалтером выписывается

приходный кассовый ордер. Приходный

кассовый ордер может быть погашен

штампом получено. Приходный кассовый

ордер состоит из кассового ордера и

квитанции. Он остается в кассе. Выдача

денег из кассы оформляется расходным

кассовым ордером. Он выписывается в

одном экземпляре работником бухгалтерии

и подписывается руководителем ,Главным

бухгалтером и кассиром. Оплата труда

выплата пособий по соц страху и степендии

производится кассиром по платежным

ведомостям. Если работник болеет или

в командировке то за него может получить

деньги лицо по доверенности.Если работник

в течении 3 дней не получел деньги то в

графе роспись ставится штамп депонирована

и делается проводка Д70 К76/4 И Д 51 К 50.

На оборотной стороне

подтверждается факт получения денежных

средств с расчетного счета. Чек содержит

информацию владельца расчетного счета:

номер счета, дату, кому заплатить,сумма

.На оборотной стороне информация о

целевом назначении денежных средств,

подпись получателя. При получении денег

в банке по чеку бухгалтером выписывается

приходный кассовый ордер. Приходный

кассовый ордер может быть погашен

штампом получено. Приходный кассовый

ордер состоит из кассового ордера и

квитанции. Он остается в кассе. Выдача

денег из кассы оформляется расходным

кассовым ордером. Он выписывается в

одном экземпляре работником бухгалтерии

и подписывается руководителем ,Главным

бухгалтером и кассиром. Оплата труда

выплата пособий по соц страху и степендии

производится кассиром по платежным

ведомостям. Если работник болеет или

в командировке то за него может получить

деньги лицо по доверенности.Если работник

в течении 3 дней не получел деньги то в

графе роспись ставится штамп депонирована

и делается проводка Д70 К76/4 И Д 51 К 50.

Синтетический учет кассовых операций.

Для обобщения информации о наличии денежных средств в кассе предназначен активный синтетический счет 50 к которому открыты следующие субсчета:

50/1 касса организации

50/2 операционная касса

50/3 денежные документы

По дебету 50 счета отражаетсяч поступление денег в кассу при этом кредитуются счета 51, 62, 71,76

По кредиту 50 счета отражается выплата денег из кассы и дебетуются 51,60, 71,76.

Основание для заполнения журнала ордера и ведомости служат очеты кассира.

В кассе могут хранится не только деньги но и денежные документы которые отражаются по фактической стоимости.

Инвентаризация денежных средств в кассе.

Порядок и сроки

проведения инвентаризации в кассе

определяются руководителем, за исключением

случаев , когда проведение инвентаризации

обязательно.

При обнаружении недостачи или излишка в кассе в акте указывается сумма и обстоятельства возникновения.Выявленная недостача подлежит взысканию с материально ответственного лица и оформляется след проводками.

Недостача: Д94 К50

Задолженность виновного лица: Д73 К94

Возмещается недостача: Д50 К73

Невыявлено виновное лицо: Д91 К94

Недостача при ЧС: Д 99 К50

Излишек :Д50 К 91

Инвентаризация денежных средств проводится в хрде аудиторских проверок

Учет кассовых операций | Wolters Kluwer

В приведенном выше примере, если кассовый счет главной книги не показывает сальдо в размере 3 851,26 долларов США, вы должны отследить причину разницы.

Если ваша банковская выверка не соответствует балансу, вам необходимо найти ошибку или ошибки. Возможные причины ошибки банковского баланса включают:

- Неправильно добавлено общее количество непогашенных чеков. Дважды проверьте добавление общей суммы непогашенных чеков.

- Неверно добавлено общее количество депозитов в пути. Дважды проверьте добавление депозитов в пути.

- Баланс банка транспонирован. Вы начали с правильной суммы в верхней части выверки? Дважды проверьте, сравнив его с балансом на конец месяца в выписке по счету.

- Неспособность зарегистрировать все элементы клиринговой выписки по счету. Внимательно посмотрите на свою банковскую выписку. Есть ли какие-либо статьи, такие как различные банковские сборы или автоматические депозиты или снятие средств, которые не были зарегистрированы в ваших бухгалтерских книгах?

- Журналы добавлены неправильно. Дважды проверьте добавление денежных поступлений и денежных выплат.

- Не удалось зарегистрировать чек или депозит. Вы регистрировали все чеки и депозиты в своих журналах? Это должно было быть очевидно, когда вы готовили списки депозитов в пути и непогашенных чеков.

- Неправильно записана сумма. Сравните каждую позицию в банковской выписке с записью в журнале для этой позиции. Вы ввели правильную сумму?

Ведение журнала выплат наличных

Журнал выплат наличных средств — это место, где вы регистрируете операции по выплате наличных (или чеков). Это также может быть журнал покупок или журнал расходов.

Хотя вы можете, если будете достаточно искать, найти печатные журналы выплат наличных, мы настоятельно рекомендуем хранить этот журнал на своем компьютере или в облаке, как вы это делаете с большинством своих финансовых журналов. Ваше бухгалтерское программное обеспечение, вероятно, будет включать в себя некоторые типы журналов расходов и покупок, настраиваемых в соответствии с потребностями вашего бизнеса.

Использование учета по методу начисления и журналов расходования денежных средств

Если вы используете учет по методу начисления, как мы рекомендуем, вы будете фиксировать расходы в журнале расходования денежных средств в момент оплаты товаров или услуг или в журнале покупок, если вы покупаете в кредит.

Пример учета по методу начисления

Вы владелец универсального магазина. Вы покупаете у своего основного поставщика за счет товаров на общую сумму 7800 долларов США. Большая часть покупки приходится на инвентарь для перепродажи, но также включены канцелярские товары на сумму 100 долларов. Сделайте следующую запись в журнале покупок:

В следующем месяце, после получения выписки от вашего поставщика, вы выписываете чек для оплаты своего счета. Сделайте следующую запись в журнале покупок:

Примеры журнала выплат наличными

Если вы являетесь розничным магазином, ваши записи в журнале могут выглядеть примерно так:

(Примечание. Все суммы в долларах округлены до ближайший доллар.)

Все суммы в долларах округлены до ближайший доллар.)

- Также 2 февраля вы купили товарный запас в магазине Ash Wholesale по цене 9 долларов США., 500.

- 5 февраля вы потратили 82 доллара на заправочной станции Аткинса, чтобы заправить свои транспортные средства бензином. Вы списываете все это со счета, который вы ведете в Atkins.

- 8 февраля вы выписываете чек на 9500 долларов в счет оплаты счета, полученного от Эша.

- 10 февраля вы выписываете чек на 82 доллара в сервисную станцию Atkins, чтобы рассчитаться там со своим счетом.

- По завершении этой страницы журнала вы должны заполнить все семь столбцов суммы. Поскольку вы используете систему учета с двойной записью, вы можете увидеть, все ли записи были записаны правильно. Проверьте, равна ли сумма дебетов сумме кредитов. Всего дебетов: 0 + 9,582 + 9500 + 82 + 177 = 19 341. Всего кредитов: 9 759 + 9 582 = 19 341.

Если сумма столбцов дебета не равна сумме столбцов кредита, у вас есть проблема, которую вы должны отследить немедленно. Возможно, вы ввели одну из сумм не в тот столбец. Возможно, вы просто неправильно добавили при подсчете итогов. Обычно легко определить ошибку, потому что дебет должен равняться кредиту для каждой транзакции.

В вашем журнале покупок может быть намного больше столбцов, чем в этом образце, потому что у вас, вероятно, будет больше классификаций расходов.

Поддержание мелкой денежной наличности и работа с дебиторской задолженностью

Почти все предприятия нуждаются в наличных деньгах для оплаты мелких, различных расходов. Самый простой способ сохранить эти деньги — использовать мелкий денежный фонд, если только у вашего бизнеса нет наличных денег от ежедневных транзакций.

Если вы используете наличные деньги из дневных квитанций для небольших расходов, обязательно точно записывайте все наличные, взятые из кассы, и подготовьте кассовый лист в конце дня, чтобы контролировать наличные деньги, выплаченные из кассы.

Шаги по созданию фонда мелкой наличности

- Создайте фонд мелкой наличности, выписав чек в «Мелкую кассу». Обналичить чек.

- Физически поместите наличные деньги в ящик для мелкой наличности или ящик для мелкой наличности.

- Когда вы оплачиваете расходы наличными, ведите подробный список всех расходов.

- Когда наличные почти закончатся, сложите расходы в подробном списке.

- Выпишите еще один чек в «Мелкую кассу» на общую сумму расходов. Этот чек должен пополнить фонд до первоначального баланса.

Как использовать фонд мелкой наличности

Предположим, вы решили создать фонд мелкой наличности для оплаты небольших расходов, которые вы не оплачиваете чеком или дебетовой картой. Вы чувствуете, что необходим мелкий наличный фонд в размере 100 долларов, поэтому выписываете чек на 100 долларов, подлежащий оплате «Мелкой наличности». Вы физически кладете 100 долларов в мелкую кассу. В журнале кассовых операций сделайте следующую запись:

В журнале кассовых операций сделайте следующую запись:

| Дебет | Кредит | |

| Мелкая наличность | 100 | |

| Наличные | | 100 |

Две недели спустя вы просматриваете кассу для мелких сумм и обнаруживаете, что осталось 25 долларов. Вы добавляете элементы, перечисленные в списке расходов, и с радостью обнаруживаете, что в сумме они составляют 75 долларов (25 + 75 = 100). Вы выписываете чек на сумму 75 долларов, подлежащий оплате в «Петти Кэш». Денежные средства помещаются в кассу мелкой кассы. Это пополняет фонд обратно до 100 долларов. Используя список мелких денежных расходов в качестве исходного документа, сделайте в журнале расхода денежных средств следующую запись:

| | Дебет | Кредит |

| Товары для офиса | 13. 20 20 | |

| Авто расходы | 39,00 | |

| Разное труд | 15.00 | |

| Разное расходы | 7,80 | |

| Денежные средства | | 75,00 |

Ящик для мелких денег или ящик должен быть заперт, когда он не используется. Только один человек должен иметь доступ к мелкой наличности, чтобы один человек нес за нее ответственность.

Что такое дебиторская задолженность

Дебиторская задолженность (часто сокращенно A/R) — это просто неоплаченные счета клиентов и любые другие деньги, причитающиеся вам от ваших клиентов. Сумма всех дебиторских задолженностей ваших клиентов указана в качестве текущих активов в вашем балансе.

Ваша бухгалтерская программа должна автоматически вести учет дебиторской задолженности для каждого клиента. Бухгалтерская книга дебиторской задолженности, которая также может использоваться как выписка по клиенту, служит записью расходов и платежей каждого клиента.

Ведение учета дебиторской задолженности

Когда клиент что-то покупает, вам необходимо:

- Зафиксировать продажу в журнале продаж и кассовых чеков. Этот журнал будет включать столбцы дебета и кредита дебиторской задолженности. Комиссионные продажи и платежи по счету вводятся в эти две колонки соответственно.

- Каждый день продажи в кредит, зарегистрированные в журнале продаж и денежных поступлений, проводятся по соответствующим счетам клиента в книге учета дебиторской задолженности. Это позволяет вам узнать не только общую сумму, которую вам должны все кредитные клиенты, но и общую сумму, которую должны каждому клиенту.

- Записи, сделанные в журнале продаж и денежных поступлений, также суммируются в конце месяца, и результаты отражаются на счете дебиторской задолженности в вашей главной книге. Этот счет является вашей дебиторской задолженностью «контрольный счет». «Контроль» означает, что после того, как все ваши проводки будут завершены, общая сумма остатков клиентов в книге дебиторской задолженности будет такой же, как и остаток на контрольном счете в главной книге.

Если они не совпадают, вы можете сказать, что где-то в строке допустили ошибку.

Если они не совпадают, вы можете сказать, что где-то в строке допустили ошибку.

Если вы предоставляете кредит своим клиентам и ведете журнал продаж и кассовых поступлений вручную, убедитесь, что ваше бухгалтерское программное обеспечение интегрирует проводку в книги учета дебиторской задолженности с записью продаж и операций по кассовым поступлениям автоматически. Называемая системой «одной записи», эта экономия времени также снижает вероятность ошибок публикации.

Ведение книги учета дебиторской задолженности

Вы должны вести учетную запись книги учета дебиторской задолженности для каждого клиента, которому вы предоставляете кредит. В конце каждого дня вносите расходы по счетам-фактурам из журнала продаж и кассовых поступлений в бухгалтерские книги клиентов. Кроме того, независимо от того, используете ли вы кассовый аппарат или отдельную книгу кассовых поступлений, не забудьте в конце дня занести кассовые поступления на счет в соответствующие бухгалтерские книги. Конечно, ваше программное обеспечение должно позаботиться об этом автоматически.

Конечно, ваше программное обеспечение должно позаботиться об этом автоматически.

Если вам нравится бумажный журнал, храните все книги учета дебиторской задолженности в одной папке и пусть копии книг учета дебиторской задолженности также служат выписками, которые вы отправляете своим клиентам с требованием оплаты. Если вы отправляете их по почте в виде выписок, каждый месяц начинайте новую бухгалтерскую ведомость.

Месячная бухгалтерская книга должна начинаться с баланса вперед, который является конечным балансом предыдущего месяца. Если ваши листы бухгалтерской книги не будут удваиваться, как ваши отчеты о клиентах, вам не нужно начинать новый лист каждый месяц. Просто ведите постоянную бухгалтерскую книгу для каждого клиента, которая поддерживает общую сумму баланса клиента.

Для большинства предприятий отчеты должны отправляться один раз в месяц всем клиентам с остатком на счете и включать:

- начальный баланс (конечный баланс за предыдущий месяц)

- все счета, выставленные в течение месяца

- платежи по счету в течение месяца

- любые дебетовые или кредитовые авизо

- конечное сальдо

- срок

Отслеживание вашего контрольного счета

Когда вы ежемесячно отправляете выписки своим клиентам, вы должны сверять свои бухгалтерские книги дебиторской задолженности с контрольным счетом дебиторской задолженности. Контрольный счет — это общий баланс дебиторской задолженности из вашей главной книги.

Контрольный счет — это общий баланс дебиторской задолженности из вашей главной книги.

Начальная сумма дебиторской задолженности плюс начисленные продажи за месяц минус платежи по счету за месяц должны равняться конечной сумме дебиторской задолженности. Сравните эту сумму с суммой бухгалтерских книг дебиторской задолженности отдельных клиентов. Это поможет вам обнаружить любые ошибки в ваших заявлениях клиентов до того, как вы отправите их по почте. Ваше бухгалтерское программное обеспечение должно автоматически уведомлять вас о расхождениях.

Работа с кредиторской задолженностью

Работа с дебиторской задолженностью может быть немного забавной — в конце концов, все дело в том, чтобы загребать с трудом заработанное тесто. Кредиторская задолженность (часто называемая A/P), с другой стороны, фокусируется на неоплаченных счетах бизнеса, то есть на деньгах, которые вы должны своим поставщикам и другим кредиторам. Сумма сумм, которые вы должны своим поставщикам, указана как текущее обязательство в вашем балансе.

Подготовка документов по вашей кредиторской задолженности

Если вы используете метод начисления, как мы рекомендуем, расходы регистрируются в журнале кассовых расходов в момент оплаты товаров или услуг или в журнале покупок, если вы покупаете в кредит. Если вы имеете дело с данным поставщиком много раз в течение месяца, вам не нужно регистрировать каждую покупку. Вы можете собрать все счета за месяц от этого поставщика, а затем записать одну транзакцию в журнале покупок в конце месяца.

Вы должны вести бухгалтерский учет кредиторской задолженности для каждого поставщика. Расходы из журнала выдачи денежных средств в конце каждого дня отражаются в соответствующей книге учета кредиторской задолженности. Бухгалтерская книга кредиторской задолженности — это запись того, что вы должны каждому поставщику. Убедитесь, что ваше бухгалтерское программное обеспечение автоматически ведет отдельные бухгалтерские книги, а также общую бухгалтерскую книгу.

Главная книга содержит счет кредиторской задолженности, который является вашим контрольным счетом кредиторской задолженности. В журнале кассовых расходов есть графы дебета и кредита кредиторской задолженности. Покупки в кредит и платежи по счету заносятся в эти две колонки соответственно. В конце месяца они суммируются и проводятся по контрольному счету в Главной книге.

В журнале кассовых расходов есть графы дебета и кредита кредиторской задолженности. Покупки в кредит и платежи по счету заносятся в эти две колонки соответственно. В конце месяца они суммируются и проводятся по контрольному счету в Главной книге.

Ведение бухгалтерских книг A/P

Бухгалтерские книги кредиторской задолженности помогут вам контролировать свои расходы и кредиторскую задолженность. Если вы ведете точные бухгалтерские книги к оплате, вам будет легко перепроверять счета, которые вы получаете от своих поставщиков.

В конце месяца сверяйте бухгалтерские книги кредиторской задолженности с контрольным счетом кредиторской задолженности. Контрольный счет — это общий баланс кредиторской задолженности из вашей главной бухгалтерской книги. Начальная сумма кредиторской задолженности плюс покупки по счету в течение месяца минус платежи по счету в течение месяца должны равняться конечной сумме кредиторской задолженности. Сравните эту сумму с суммой отдельных регистров кредиторской задолженности. Это поможет вам обнаружить любые ошибки, допущенные вами при учете кредиторской задолженности. Выверка также может помочь выявить любые ошибки в счетах поставщика.

Это поможет вам обнаружить любые ошибки, допущенные вами при учете кредиторской задолженности. Выверка также может помочь выявить любые ошибки в счетах поставщика.

Отчет о сроках погашения кредиторской задолженности является хорошим инструментом управления денежными средствами, который следует периодически готовить. Это поможет вам спланировать сроки и сумму ваших денежных выплат.

Кассовый аппарат | Определение и факты

- Развлечения и поп-культура

- География и путешествия

- Здоровье и медицина

- Образ жизни и социальные вопросы

- Литература

- Философия и религия

- Политика, право и правительство

- Наука

- Спорт и отдых

- Технология

- Изобразительное искусство

- Всемирная история

- В этот день в истории

- Викторины

- Подкасты

- Словарь

- Биографии

- Резюме

- Популярные вопросы

- Обзор недели

- Инфографика

- Демистификация

- Списки

- #WTFact

- Товарищи

- Галереи изображений

- Прожектор

- Форум

- Один хороший факт

- Развлечения и поп-культура

- География и путешествия

- Здоровье и медицина

- Образ жизни и социальные вопросы

- Литература

- Философия и религия

- Политика, право и правительство

- Наука

- Спорт и отдых

- Технология

- Изобразительное искусство

- Всемирная история

- Britannica объясняет

В этих видеороликах Britannica объясняет различные темы и отвечает на часто задаваемые вопросы.

- Britannica Classics

Посмотрите эти ретро-видео из архивов Encyclopedia Britannica. - #WTFact Видео

В #WTFact Britannica делится некоторыми из самых странных фактов, которые мы можем найти. - На этот раз в истории

В этих видеороликах узнайте, что произошло в этом месяце (или любом другом месяце!) в истории. - Demystified Videos

В Demystified у Britannica есть все ответы на ваши животрепещущие вопросы.

- Студенческий портал

Britannica — лучший ресурс для учащихся по ключевым школьным предметам, таким как история, государственное управление, литература и т. д. - Портал COVID-19

Хотя этот глобальный кризис в области здравоохранения продолжает развиваться, может быть полезно обратиться к прошлым пандемиям, чтобы лучше понять, как реагировать сегодня. - 100 женщин 901:28 Britannica празднует столетие Девятнадцатой поправки, выделяя суфражисток и политиков, творящих историю.

Если они не совпадают, вы можете сказать, что где-то в строке допустили ошибку.

Если они не совпадают, вы можете сказать, что где-то в строке допустили ошибку.