НК РФ Глава 21. НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ \ КонсультантПлюс

- Главная

- Документы

- Глава 21. НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

Подготовлены редакции документа с изменениями, не вступившими в силу

«Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 17.02.2023) (с изм. и доп., вступ. в силу с 01.03.2023)

- Статья 143. Налогоплательщики

- Статья 144. Утратила силу

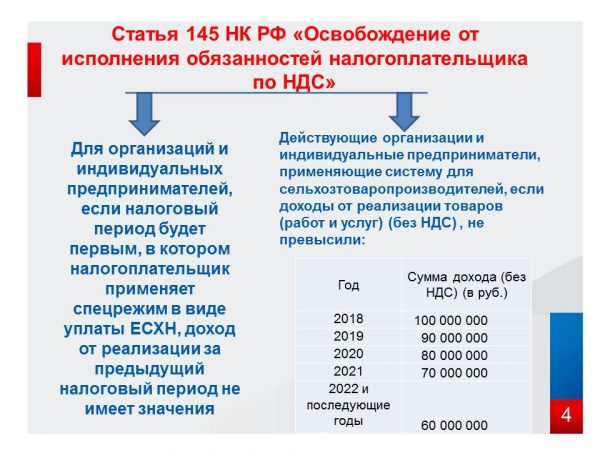

- Статья 145. Освобождение от исполнения обязанностей налогоплательщика

- Статья 145.1. Освобождение от исполнения обязанностей налогоплательщика организации, получившей статус участника проекта по осуществлению исследовательской и научно-технологической деятельности

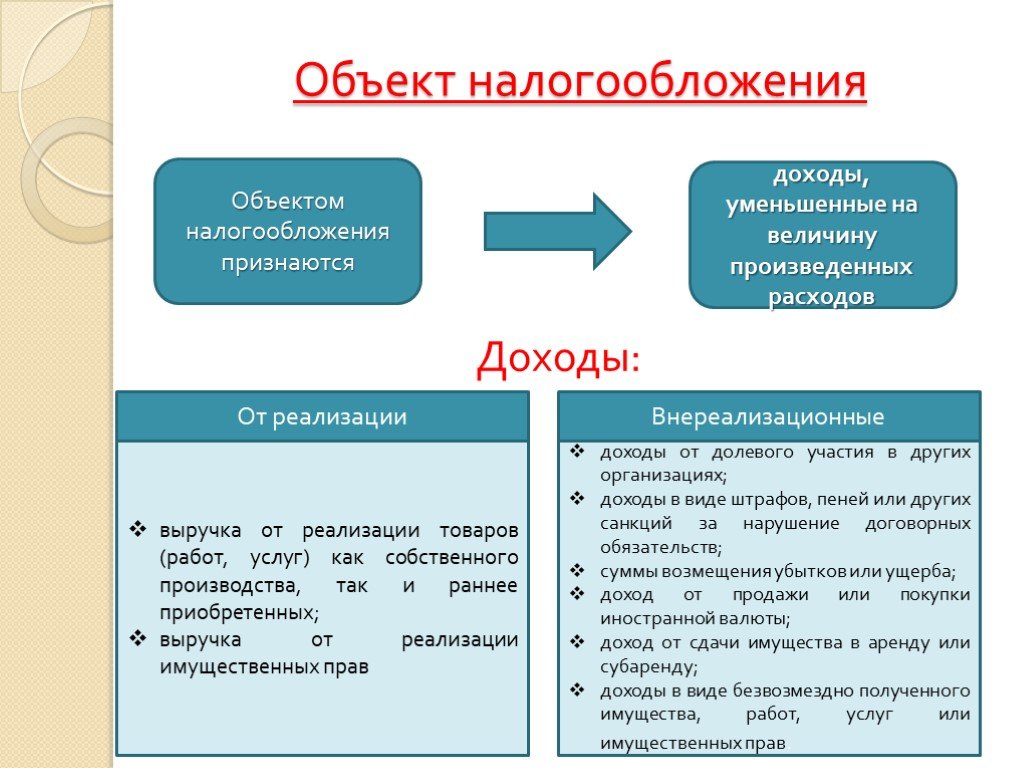

- Статья 146. Объект налогообложения

- Статья 147. Место реализации товаров

- Статья 148. Место реализации работ (услуг)

- Статья 149. Операции, не подлежащие налогообложению (освобождаемые от налогообложения)

- Статья 150.

Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, не подлежащий налогообложению (освобождаемый от налогообложения)

Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, не подлежащий налогообложению (освобождаемый от налогообложения) - Статья 151. Особенности налогообложения при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, и вывозе товаров с территории Российской Федерации

- Статья 152. Утратила силу

- Статья 153. Налоговая база

- Статья 154. Порядок определения налоговой базы при реализации товаров (работ, услуг)

- Статья 155. Особенности определения налоговой базы при передаче имущественных прав

- Статья 156. Особенности определения налоговой базы налогоплательщиками, получающими доход на основе договоров поручения, договоров комиссии или агентских договоров

- Статья 157. Особенности определения налоговой базы и особенности уплаты налога при осуществлении транспортных перевозок и реализации услуг международной связи

- Статья 158. Особенности определения налоговой базы при реализации предприятия в целом как имущественного комплекса

- Статья 159.

Порядок определения налоговой базы при совершении операций по передаче товаров (выполнению работ, оказанию услуг) для собственных нужд и выполнению строительно-монтажных работ для собственного потребления

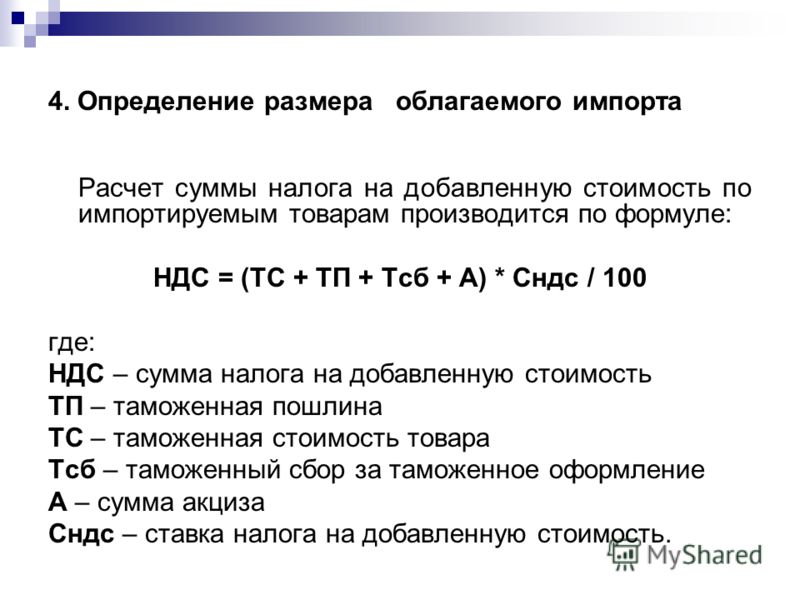

Порядок определения налоговой базы при совершении операций по передаче товаров (выполнению работ, оказанию услуг) для собственных нужд и выполнению строительно-монтажных работ для собственного потребления - Статья 160. Порядок определения налоговой базы при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией

- Статья 161. Особенности определения налоговой базы налоговыми агентами

- Статья 162. Особенности определения налоговой базы с учетом сумм, связанных с расчетами по оплате товаров (работ, услуг)

- Статья 162.1. Особенности налогообложения при реорганизации организаций

- Статья 162.2. Особенности определения налоговой базы на территориях Республики Крым и города федерального значения Севастополя

- Статья 162.3. Особенности определения налоговой базы и исчисления налога на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области, Херсонской области

- Статья 163.

Налоговый период

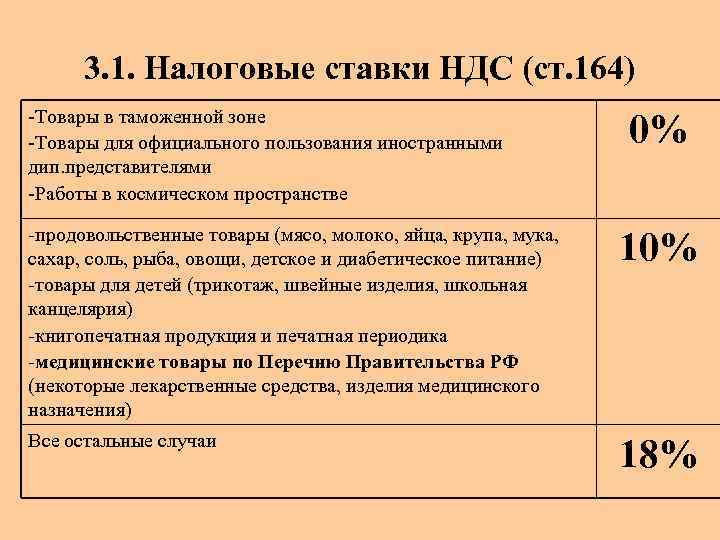

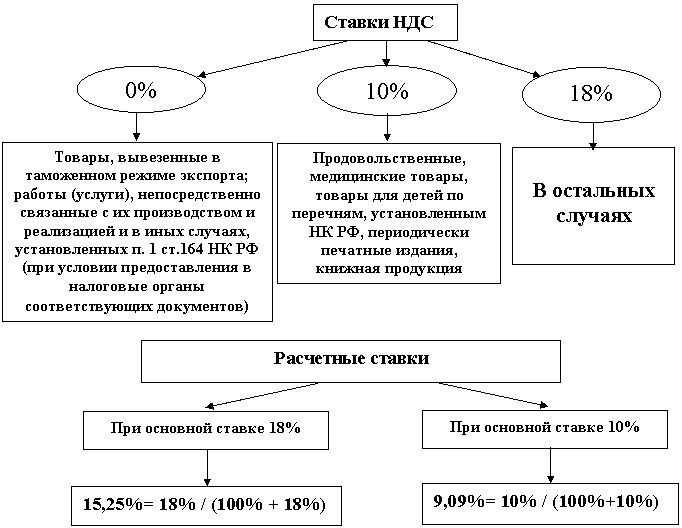

Налоговый период - Статья 164. Налоговые ставки

- Статья 165. Порядок подтверждения права на применение налоговой ставки 0 процентов

- Статья 166. Порядок исчисления налога

- Статья 167. Момент определения налоговой базы

- Статья 168. Сумма налога, предъявляемая продавцом покупателю

- Статья 169. Счет-фактура

- Статья 169.1. Компенсация суммы налога физическим лицам — гражданам иностранных государств при вывозе товаров за пределы таможенной территории Евразийского экономического союза. Порядок и условия осуществления такой компенсации

- Статья 170. Порядок отнесения сумм налога на затраты по производству и реализации товаров (работ, услуг)

- Статья 171. Налоговые вычеты

- Статья 171.1. Восстановление сумм налога, принятых к вычету в отношении приобретенных или построенных объектов основных средств

- Статья 172. Порядок применения налоговых вычетов

- Статья 173. Сумма налога, подлежащая уплате в бюджет

- Статья 174.

Порядок и сроки уплаты налога в бюджет

Порядок и сроки уплаты налога в бюджет - Статья 174.1. Особенности исчисления и уплаты в бюджет налога при осуществлении операций в соответствии с договором простого товарищества (договором о совместной деятельности), договором инвестиционного товарищества, договором доверительного управления имуществом или концессионным соглашением на территории Российской Федерации

- Статья 174.2. Особенности исчисления и уплаты налога при оказании иностранными организациями услуг в электронной форме

- Статья 175. Исключена

- Статья 176. Порядок возмещения налога

- Статья 176.1. Заявительный порядок возмещения налога

- Статья 177. Сроки и порядок уплаты налога при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией

- Статья 178. Утратила силу

НК РФ ч.2, Раздел VIII. Федеральные налоги НК РФ ч.2, Статья 143. Налогоплательщики

Налог на добавленную стоимость (Институт Гайдара)

Серия

Международная конференция «Новые рубежи. Стратегические проблемы следующего этапа экономических реформ в России» 30 июня — 2 июля 1999, Москва, ИЭПП

Стратегические проблемы следующего этапа экономических реформ в России» 30 июня — 2 июля 1999, Москва, ИЭПП

Аннотация

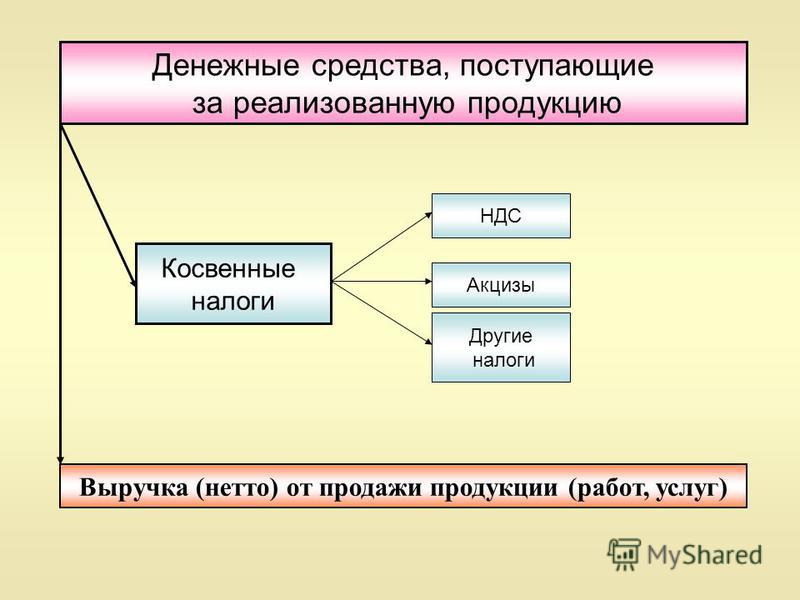

Проблемы совершенствования косвенного налогообложения, и в частности, налога на добавленную стоимость, в настоящее время являются чрезвычайно актуальными для Российской Федерации. Начиная с 1992 года, когда в стране впервые был введен НДС, ведутся постоянные споры о целесообразности его взимания, величине ставок и порядке исчисления обязательств по налогу, объеме и структуре льгот, порядке взимания НДС при экспорте и импорте товаров и услуг в т.ч. со странами СНГ и таможенного союза. Все это делает актуальным исследование основных направлений совершенствования налога на добавленную стоимость в России.

В начале своего выступления я вкратце расскажу об истории взимания НДС в Российской Федерации.

Осенью 1991 года в ходе обсуждений, которые проводились в Правительстве и Верховном Совете, в дополнение к рассмотренным вариантам налоговой реформы в качестве замены налога с оборота и альтернативы использованию НДС предлагалось введение акцизов, увеличение ставок подоходного налога, введение адвалорного налога с продаж (каскадного или с розничных продаж), повышение ставок налога на прибыль.

Очевидно, что в условиях падения реальных доходов населения и обесценения его сбережений в результате либерализации цен, повышение ставок подоходного налога было совершенно неприемлемым решением, т.к. с психологической точки зрения рост прямых налогов всегда менее предпочтителен, чем повышение косвенных налогов. Поскольку следует различать объективное налоговое бремя (потеря ресурсов для налогоплательщика) и субъективное налоговое бремя (как ощущение налогоплательщиком уплаты части своего дохода в качестве налогов), исходя из субъективной оценки тяжести налога плательщики и политики могут предпочитать «невидимые» косвенные налоги прямым. В пользу усиления роли косвенного налогообложения говорит и то, что оно в отличие от подоходного налога оказывает при определенных условиях меньшее отрицательное влияние на сбережения.

Повышение ставок налога на прибыль также было нежелательным, вследствие уже существовавшего достаточно высокого уровня эффективной ставки налогообложения (с учетом обложения части затрат предприятий на рабочую силу и капитал).

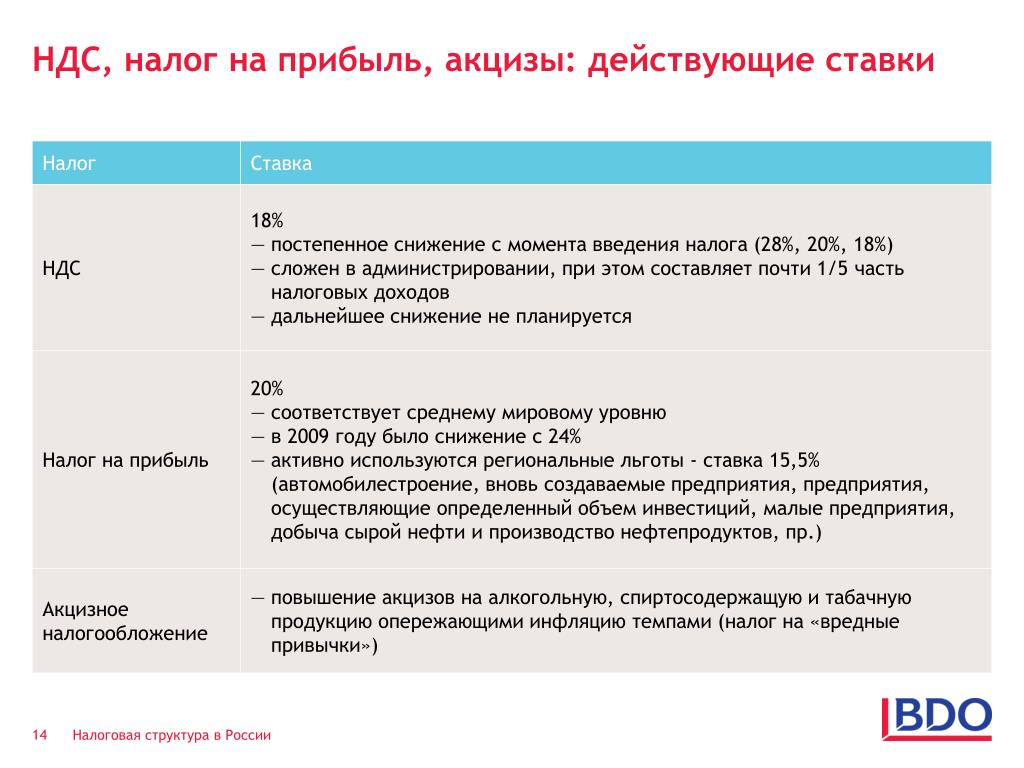

Таким образом, введение НДС с высокой ставкой (28%) в 1992 году было, как представляется, наилучшим решением по сравнению с возможными тогда альтернативами. Оно позволило увеличить общий уровень налоговых изъятий. При этом широкая база налога создала предпосылки стабильности поступлений во времени. За счет преемственности НДС по отношению к налогу с оборота (по функциям) и по отношению к использовавшемуся в 1991 году налогу с продаж (по технике взимания) введение налога внесло не слишком значительные изменения в налоговую систему, вызвав, по нашему мнению, минимально возможный скачок общего уровня цен по сравнению с другими факторами их роста, было психологически относительно безболезненным. Пониженная ставка на продукты питания позволила обеспечить прогрессивность налоговой системы, отвечающую требованиям социальной справедливости в условиях невозможности за короткий срок обеспечить создание действенной системы адресной поддержки низкодоходных слоев населения.

Порядок взимания НДС изменялся в течение 7,5 лет его существования в Российской Федерации. Среди наиболее существенных изменений следует отметить изменение ставки налога, введение льготной ставки, изменение списка льготных категорий товаров и услуг, изменение порядка возмещения НДС при осуществлении капитальных вложений, введение использования счетов-фактур при расчете обязательств по налогу.

Среди неудавшихся попыток реформирования рассматриваемого налога следует выделить прежде всего введение с помощью постановления Правительства летом 1998 года порядок определения момента возникновения обязательств по налогу по методу начислений, а также принятие закона о понижении ставки налога до 15% весной 1999 года и последующем ее снижении до 10%. При этом первое из этих решений было отменено постановлением Верховного суда, а второе -отклонено Президентом.

На основе проведенного в ходе исследования анализа теоретических основ взимания налога на добавленную стоимость и сравнительного анализа международного опыта функционирования систем НДС можно сформулировать ряд предложений по реформированию российского налога на добавленную стоимость, которые приводятся ниже. Наши предложения будут касаться следующих позиций:

1) Ставка налога

2) База налога

3) Льготы по налогу и порядок его исчисления

4) Момент возникновения обязательств по НДС

5) Проблемы распределения поступления налога между бюджетами различных уровней

6) Принципы территориальности при уплате налога

7) Особенности уплаты НДС малыми предприятиями

8) Вопросы внутреннего и внешнего толлинга

9) Вопросы налогообложения сельскохозяйственной продукции

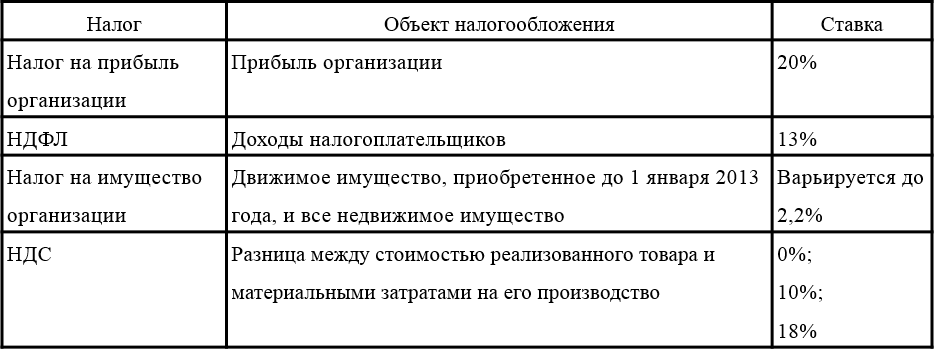

Ставка налога. Исходя из соображений, подробно рассмотренных в соответствующем разделе настоящей работы, предлагается установить единую ставку налога на добавленную стоимость и зафиксировать ее на уровне около 20%.

Исходя из соображений, подробно рассмотренных в соответствующем разделе настоящей работы, предлагается установить единую ставку налога на добавленную стоимость и зафиксировать ее на уровне около 20%.

База налога. В целях повышения нейтральности налоговой системы, мы предлагаем значительно расширить базу обложения налогом на добавленную стоимость.

Во-первых, необходимо исключить из перечня услуг, освобождаемых от уплаты НДС, работ по строительству жилых домов. Указанные услуги уже были включены в состав налогооблагаемого оборота во втором квартале 1995 года, однако с января 1996 года вновь исключены из базы налога при строительстве жилья с использованием средств государственного бюджета. По оценкам Министерства финансов, потери бюджета от этого решения в условиях 1996 года составили около 0,3% ВВП. Однако, как показывает анализ практики 1995-1996 годов, цены на жилье мало реагировали на изменение налогового законодательства. В результате цель данного освобождения — увеличение доступности жилья для населения — не достигается, и ее наличие лишь искажает условия хозяйствования для строительных предприятий.

В результате цель данного освобождения — увеличение доступности жилья для населения — не достигается, и ее наличие лишь искажает условия хозяйствования для строительных предприятий.

Во-вторых, необходимо включить в состав налогооблагаемого оборота целый ряд услуг: в частности, оказываемые предприятиями туристско-экскурсионной сферы, услуги в области обеспечения пожарной безопасности, по полиграфической, редакционной и издательской деятельности.

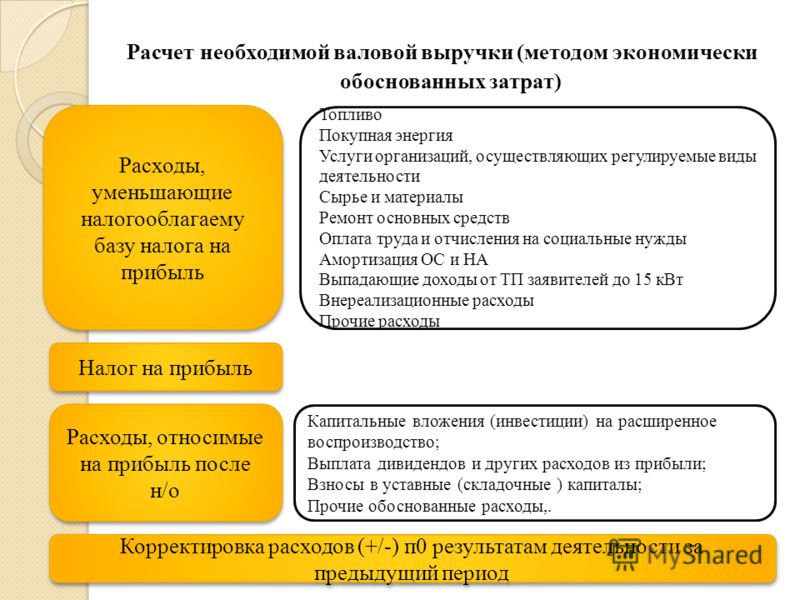

В-третьих, необходимо разрешить вычитать из обязательств по НДС сумму налога, уплаченную за услуги строительных организаций при осуществлении капитального строительства. В настоящее время сумма налога на добавленную стоимость, уплаченная поставщикам (подрядчикам) по вводимым в эксплуатацию законченным капитальным строительством объектам независимо от источника финансирования, не принимается к возмещению и относится на увеличение балансовой стоимости основных средств и нематериальных активов с последующим отнесением уплаченных сумм на амортизационные отчисления. Подобный подход искажает сущность НДС как налога на текущее потребление, т.к. включение НДС в состав балансовой стоимости основных средств переносит налоговые платежи на будущие периоды.

Подобный подход искажает сущность НДС как налога на текущее потребление, т.к. включение НДС в состав балансовой стоимости основных средств переносит налоговые платежи на будущие периоды.

Льготы по налогу. В целях увеличения уровня нейтральности налога на добавленную стоимость следует ликвидировать пониженную ставку (10%), применяемую в основном для продуктов питания. Нулевая ставка НДС должна применяться только для экспорта.

В целях предотвращения процессов уклонения от налогов следует отменить освобождение от НДС, предоставляемое предприятиям, использующим труд инвалидов и находящимся в собственности общественных организаций инвалидов. Учитывая социальное значение поддержки этих категорий населения, освобождение от НДС должно быть заменено прямыми дотациями из государственного бюджета.

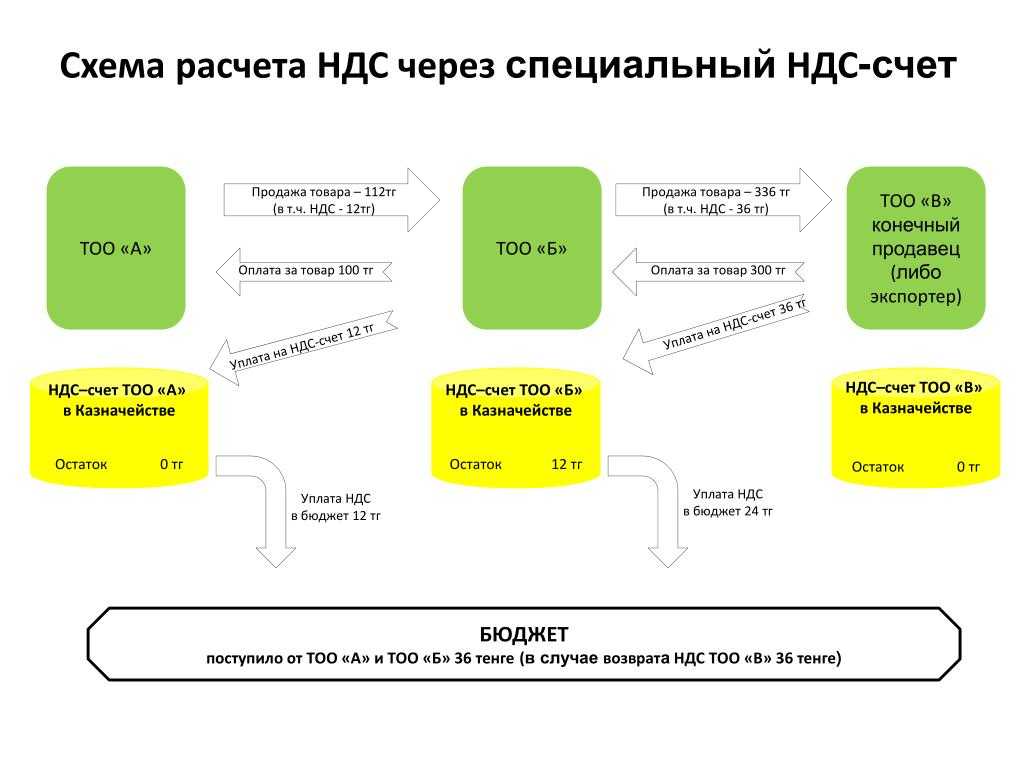

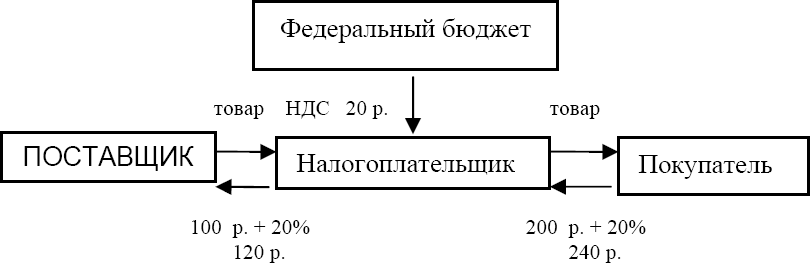

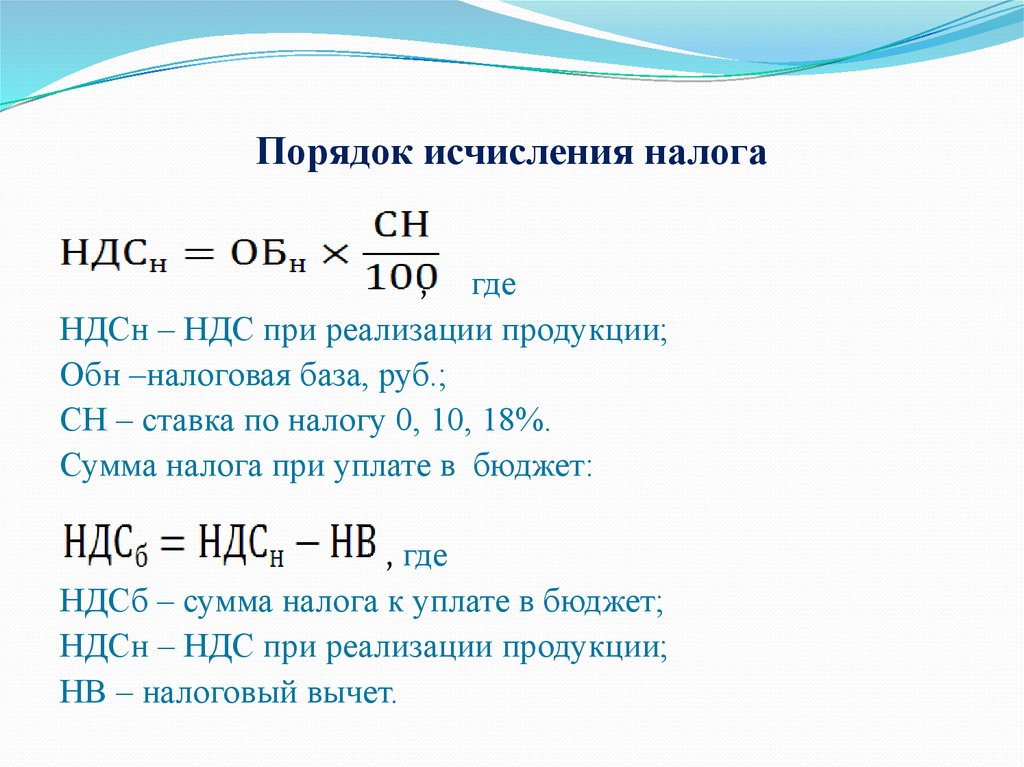

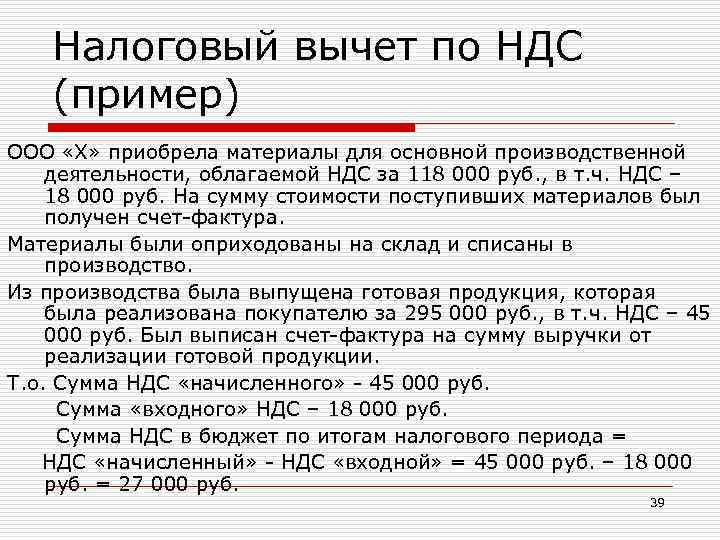

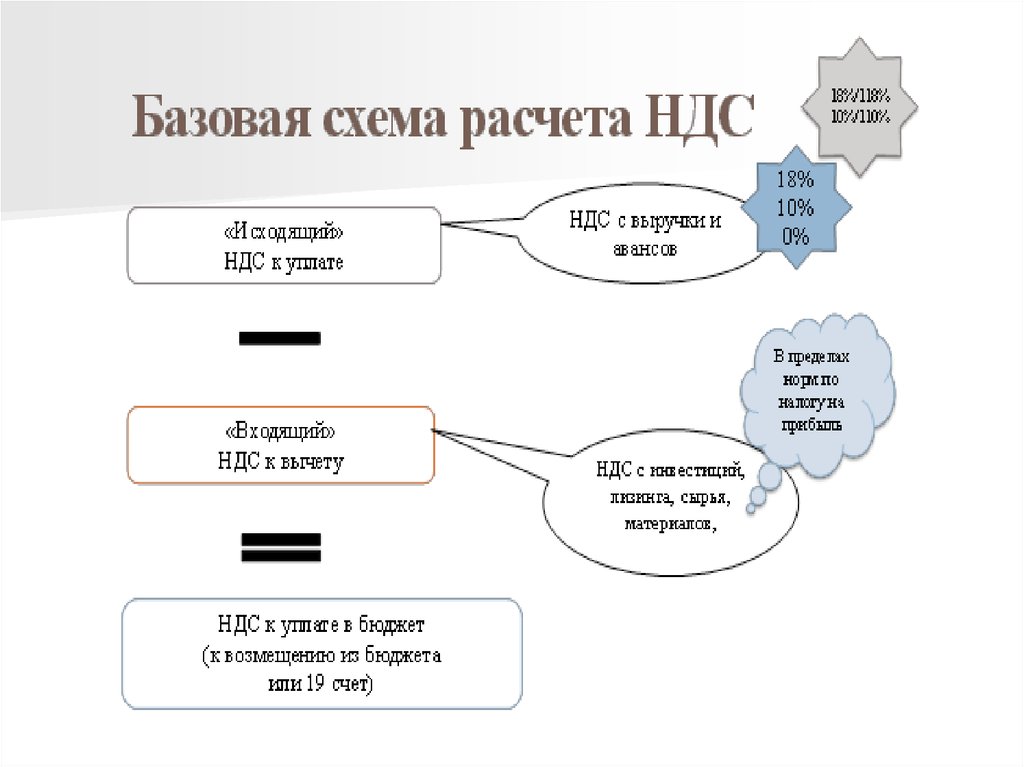

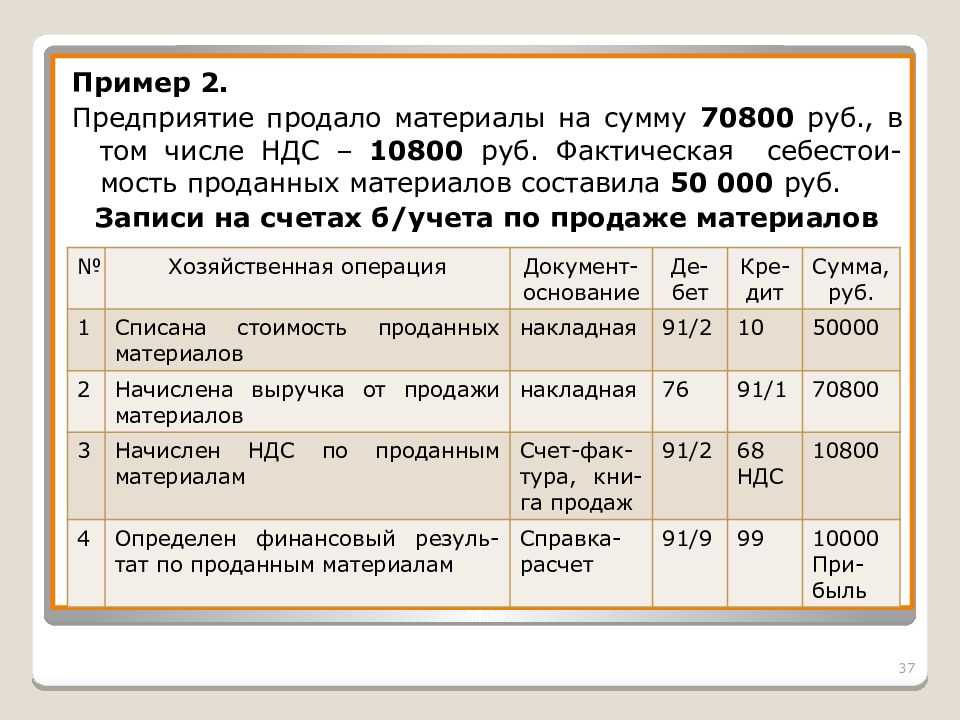

Порядок исчисления налога. Величина налоговых обязательств по НДС в промышленности определяется как разница между величиной налога, полученной от покупателей, и величиной налога, уплаченной поставщикам сырья, материалов, топлива, работ, услуг, стоимость которых относится на издержки производства.

Однако в других секторах экономики имеются свои особенности уплаты налога. Предприятия розничной торговли уплачивают налог, исходя из разницы между ценой продажи товаров и оптовой ценой их поставщиков, включающих налог на добавленную стоимость. Иными словами, НДС платится с величины торговой надбавки, равной разнице между ценой покупки и продажи. Аналогично, предприятия-посредники платят налог исходя из своего дохода, равного комиссионному вознаграждению. Строительные предприятия платят налог как долю стоимости строительно-монтажных работ.

Некоторое время назад было введено использование счетов-фактур в целях исчисления обязательств по НДС.

Однако даже в промышленности, сельском хозяйстве и оптовой торговле, где по смыслу расчет налога близок к фактурному методу, его исчисление осуществляется на основе данных, содержащихся в балансе предприятия. Такой метод значительно усложняет порядок уплаты налога, т. к. ставит расчет его величины в зависимость от процедуры бухгалтерского учета дохода и прибыли предприятий. Такой метод расчета НДС делает его непрозрачным и, соответственно, значительно затрудняет контроль за правильностью и своевременностью его уплаты. Кроме того, он требует от предприятий ежемесячного составления балансов, предоставляемых в налоговую инспекцию.

к. ставит расчет его величины в зависимость от процедуры бухгалтерского учета дохода и прибыли предприятий. Такой метод расчета НДС делает его непрозрачным и, соответственно, значительно затрудняет контроль за правильностью и своевременностью его уплаты. Кроме того, он требует от предприятий ежемесячного составления балансов, предоставляемых в налоговую инспекцию.

Необходимо, чтобы налоговые инспекции начали контролировать правильность и своевременность уплаты налога не на базе бухгалтерского баланса, а с помощью счетов-фактур. При этом каждая сделка должна оформляться счетом-фактурой (что уже делается в настоящее время), составляемого в трех экземплярах, один из которых представляется в налоговую инспекцию, а остальные два — оставаться у сторон сделки.

Ряд необходимых условий для перехода к фактурному методу исчисления НДС уже создан. Так, с января 1996 года установлено, что предоставление кредита по НДС осуществляется исходя из факта приобретения соответствующих товаров, а не из фактов их списания на издержки, принятия на учет, прошествия определенного срока с момента принятия на учет или ввода в эксплуатацию (шести месяцев). Эти меры позволяют избежать инфляционного роста обязательств по налогу вследствие обесценения затрат предприятия на приобретение основных и оборотных средств.

Эти меры позволяют избежать инфляционного роста обязательств по налогу вследствие обесценения затрат предприятия на приобретение основных и оборотных средств.

Момент возникновения обязательств по НДС. Как можно показать с помощью статистического анализа, используемая техника взимания НДС приводит к существенному влиянию инфляции на величину налоговых обязательств предприятий, причем инфляция неодинаково воздействует на различные предприятия. Момент возникновения обязательств по НДС для налогоплательщика в настоящее время — это поступление денег на его счет. В условиях инфляции при наличии значительной дебиторской задолженности клиентов в выигрыше оказываются дебиторы, а предприятие-кредитор, являющееся налогоплательщиком, и бюджет несут потери.

Для предотвращения подобного положения необходимо установить порядок учета продажи по методу возникновения обязательств. Первоначальный проект Налогового кодекса, утвержденный Государственной Думой РФ в первом чтении в июне 1997 года, устанавливал, что для целей обложения НДС продажа товаров и услуг рассматривается как имевшая место в наиболее ранний из следующих сроков: а) момент, когда продавец выписывает счет; б) момент, когда продавец получает плату за продажу; в) момент, когда товар или услуга попадают в распоряжение покупателя. Такой порядок имеет то безусловное преимущество, что минимизирует потери бюджета от инфляционного обесценения налога за время, прошедшее от осуществления сделки до момента возникновения обязательств перед бюджетом.

Такой порядок имеет то безусловное преимущество, что минимизирует потери бюджета от инфляционного обесценения налога за время, прошедшее от осуществления сделки до момента возникновения обязательств перед бюджетом.

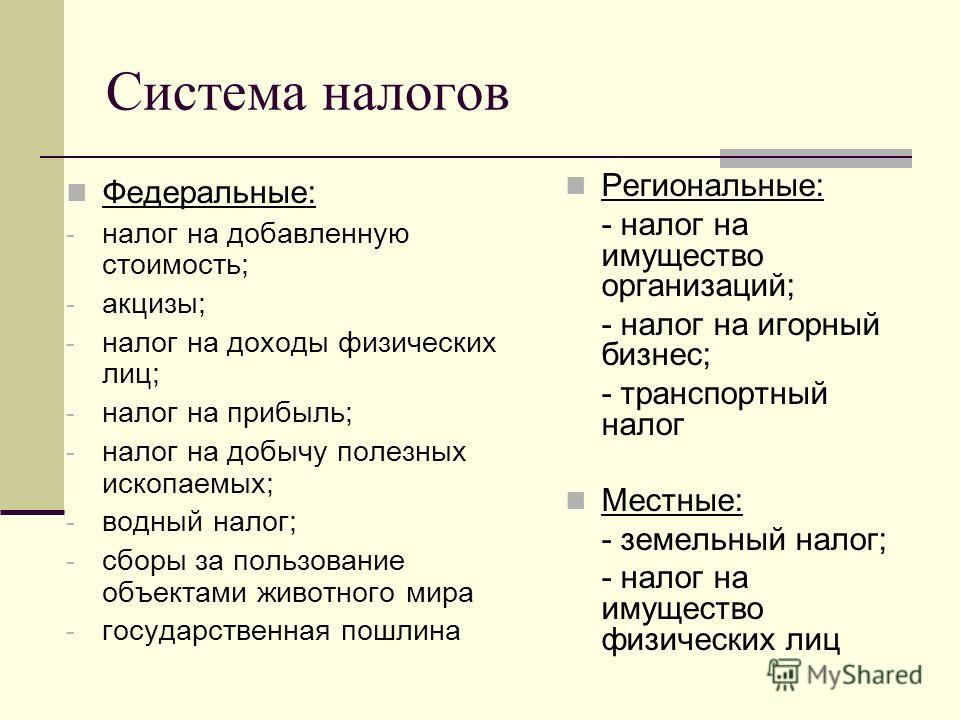

Распределение поступлений НДС между федеральным и региональными бюджетами. Одним из важнейших вопросов, касающихся налога на добавленную стоимость в России является распределение его поступлений между бюджетами различных уровней. Ниже мы рассмотрим возможные варианты распределения НДС между федеральным бюджетом и бюджетами субъектов Федерации. В связи с этим напомним, что начиная со второго квартала 1994 года были установлены единые нормативы отчислений от налога на добавленную стоимость в бюджеты субъектов Федерации в размере 25% от поступлений налога с территории региона. Закон о федеральном бюджете на 1999 год сократил долю бюджетов субъектов РФ, начиная с 1 апреля 1999 года, до 15%.

Такая схема зачисления налога на добавленную стоимость в региональные бюджеты не является нейтральной по отношению к распределению базы налога по стране. Поступления НДС должны полностью зачисляться в федеральный бюджет, а компенсация выпадающих доходов региональных бюджетов — производиться в виде прямой финансовой поддержки. При существующем порядке распределения доходов от НДС выигрывают прежде всего те субъекты Федерации, где официально образуется большой объем добавленной стоимости, причем это может происходить как фактически, так и с помощью трансфертного ценообразования, а также в регионах, где сосредоточено экспортное производство. В то же время потери несут регионы, с территории которых добавленная стоимость перемещается путем трансфертных цен (или на территории которых находятся филиалы крупнейших компаний-налогоплательщиков, не осуществляющих платежи НДС в региональные бюджеты), а также депрессивные регионы, где реализация значительной части товаров и услуг происходит на теневом рынке, который не поддается (или слабо поддается) налоговому контролю.

Поступления НДС должны полностью зачисляться в федеральный бюджет, а компенсация выпадающих доходов региональных бюджетов — производиться в виде прямой финансовой поддержки. При существующем порядке распределения доходов от НДС выигрывают прежде всего те субъекты Федерации, где официально образуется большой объем добавленной стоимости, причем это может происходить как фактически, так и с помощью трансфертного ценообразования, а также в регионах, где сосредоточено экспортное производство. В то же время потери несут регионы, с территории которых добавленная стоимость перемещается путем трансфертных цен (или на территории которых находятся филиалы крупнейших компаний-налогоплательщиков, не осуществляющих платежи НДС в региональные бюджеты), а также депрессивные регионы, где реализация значительной части товаров и услуг происходит на теневом рынке, который не поддается (или слабо поддается) налоговому контролю.

В этих условиях нам представляется рациональным переход на двухэтапную систему перераспределения НДС между федеральным и региональными бюджетами. Зачисление доли поступлений налога, закрепленной за бюджетами регионов, можно было бы осуществлять пропорционально численности населения.

Зачисление доли поступлений налога, закрепленной за бюджетами регионов, можно было бы осуществлять пропорционально численности населения.

Расчеты показали, что приведенные ранее соображения об перераспределения поступлений НДС в пользу менее обеспеченных регионов в случае их зачисления в бюджеты субъектов РФ пропорционально численности населения в целом подтверждаются. Так, регионы, которые при использовании подобной схемы в 1997 году понесли бы наибольшие потери практически в полном составе являются регионами-донорами или регионами с устойчивым финансовым положением: это прежде всего Ханты-Мансийский автономный округ, Республика Татарстан, Ямало-Ненецкий АО, г.Москва, Самарская область и Республика Башкортостан, Ярославская, Свердловская области и Республика Коми, а также Московская, Кемеровская, Пермская, Нижегородская и Тюменская области, Красноярский край. В то же время среди субъектов Федерации, чьи доходы увеличились бы больше всего находятся в основном депрессивные или высокодотационные регионы: так, доходы Коми-Пермяцкого АО, Ингушской Республики и Агинского Бурятского АО увеличились бы соответственно на 12,3%, 14,6% и 16,5%, а доходы таких регионов, как Республики Тыва, Адыгея, Северная Осетия, Марий Эл, Алтай, Дагестан, Карачаево-Черкесская и Кабардино-Балкарская Республики, Пензенская, Тамбовская и Брянская области, Усть-Ордынский Бурятский автономный округ, Ставропольский край возросли на величину от 6% до 10% по сравнению с фактическими доходами в 1997 году. Таким образом, указанный метод зачисления НДС будет способствовать как более равномерному поступлений налога в региональные бюджеты, так и перераспределению бюджетных средств от высокообеспеченных регионов в пользу низкообеспеченных субъектов РФ.

Таким образом, указанный метод зачисления НДС будет способствовать как более равномерному поступлений налога в региональные бюджеты, так и перераспределению бюджетных средств от высокообеспеченных регионов в пользу низкообеспеченных субъектов РФ.

Предлагаемая схема распределения доходов бюджетной системы от налога на добавленную стоимость имеет ряд преимуществ и недостатков. Среди преимуществ следует в первую очередь отметить, что при двухэтапной системе появляется возможность распределять поступления НДС, как это требуют теоретические соображения, за вычетом возврата НДС при экспорте, в то время как при одноэтапной системе возмещение сумм уплаченного налога происходит полностью из федеральной доли НДС. С другой стороны, переход к двухэтапной системе распределения налога на добавленную стоимость представляется достаточно сложным с политической точки зрения. По-видимому, региональные власти окажут сопротивление введению подобной схемы по нескольким причинам: во-первых, двухэтапная система предполагает наличие временного интервала между поступлением налога в федеральный бюджет и его последующим перераспределением между регионами, тогда как в настоящее время 15% любого платежа НДС (за исключением таможенных) зачисляется в региональный бюджет одновременно с зачислением 85% на счета федерального бюджета.

Во-вторых, основным условием для введения двухэтапной системы распределения НДС является бесперебойное функционирование системы расчетов между федеральным и региональными бюджетами. Очевидно, что при постоянных задержках в расчетах и выделении финансовой помощи, а также при общем низком уровне доверия к федеральному центру региональные власти вряд ли согласятся на перечисление доходов от НДС в федеральный бюджет в полном объеме, не имея никаких гарантий получения причитающейся им доли.

Тем не менее, основной рекомендацией по совершенствованию системы распределения поступлений налога на добавленную стоимость между федеральным и региональными бюджетами является переход к полному зачислению доходов от НДС в федеральный бюджет, либо к двухэтапной системе распределения НДС пропорционально численности населения субъектов Федерации.

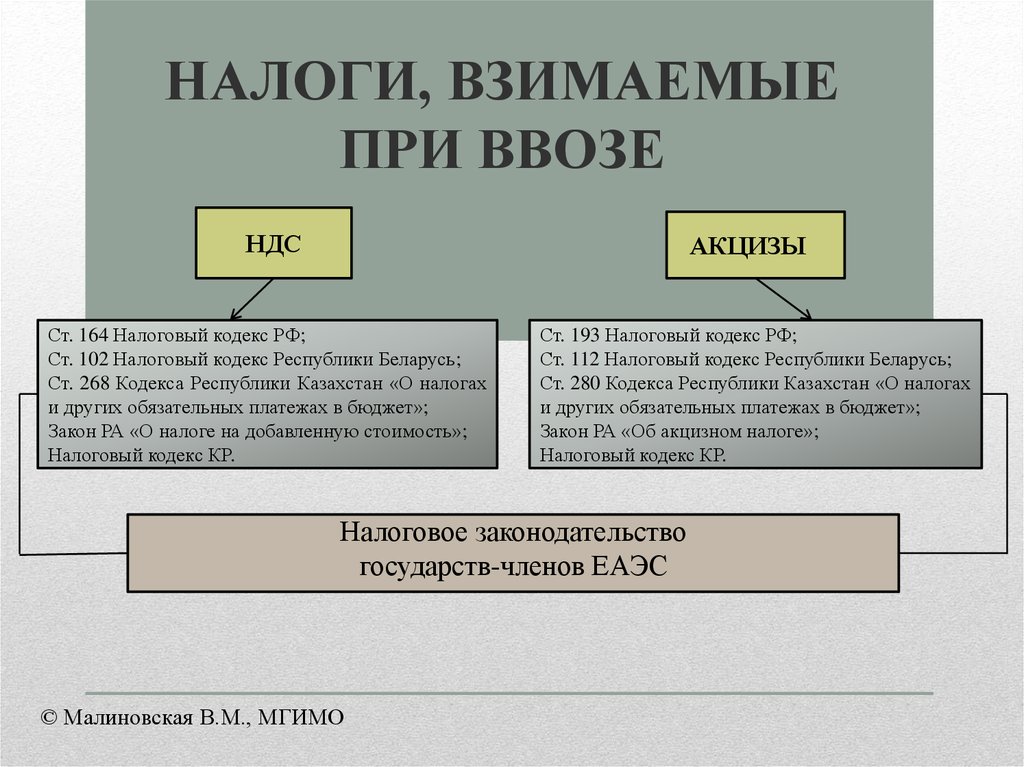

Принципы территориальности. Важным вопросом являются правила территориальности при уплате НДС, в т. ч. при экспорте и импорте в страны СНГ. В настоящее время налог на добавленную стоимость при экспорте из России в страны ближнего зарубежья взимается в зависимости от заключенных с этими странами двусторонних соглашений. В большинстве случаев экспорт облагается в стране производителе, а импорт — в стране назначения обложению не подлежит. В то же время, в случае, если ставка НДС в стране происхождения товара ниже, чем в России, то согласно заключенным соглашениям, импортер обязан доплатить разницу в бюджет.

ч. при экспорте и импорте в страны СНГ. В настоящее время налог на добавленную стоимость при экспорте из России в страны ближнего зарубежья взимается в зависимости от заключенных с этими странами двусторонних соглашений. В большинстве случаев экспорт облагается в стране производителе, а импорт — в стране назначения обложению не подлежит. В то же время, в случае, если ставка НДС в стране происхождения товара ниже, чем в России, то согласно заключенным соглашениям, импортер обязан доплатить разницу в бюджет.

Значительная доля внешней торговли России приходится на страны СНГ, поэтому решение вопроса о переходе в торговле с этими странами на принцип освобождения от налога экспорта и введение налогообложения импорта может весьма существенно повлиять на поступления в бюджет России. Следует также учитывать, что ложный экспорт в страны дальнего зарубежья в настоящее время является одним из распространенных методов уклонения от НДС. При переходе на режим освобождения от налога экспорта в страны СНГ возможности для злоупотреблений резко возрастут, вследствие отсутствия нормально оборудованных и функционирующих таможенных границ между странами СНГ и наличия внутри СНГ неоднородных таможенных режимов (например, таможенный союз Белоруссии и России).

Исходя из сказанного и сложившихся политических реалий в области возможностей России координировать налоговую политику с другими странами СНГ, на наш взгляд, необходимо предусмотреть переход по странам СНГ на тот же порядок уплаты НДС, который существуют во взаимоотношениях со странами дальнего зарубежья. Однако важнейшим условием при этом должно стать предварительное укрепление фискальных границ внутри СНГ.

Одной из ключевых проблем взимания налога на добавленную стоимость в России является применение этого налога во внешнеторговых связей со странами СНГ и таможенного союза. В настоящее время обложение импорта в Россию из стран-членов Содружества независимых государств производится по ставкам страны происхождения с компенсацией разницы в налоговых ставках. В то же время, при взаимоотношениях со странами Таможенного союза — Белоруссией, Казахстаном, Киргизией и недавно присоединившимся к союзу Таджикистаном — не взимается таможенных платежей, в т. ч. и налога на добавленную стоимость. При этом таможенное законодательство указанных стран не унифицировано, а Киргизстан уже является членом Всемирной торговой организацией, что накладывает дополнительные обязательства по установлению импортных пошлин, не согласующиеся с правилами таможенного союза.

ч. и налога на добавленную стоимость. При этом таможенное законодательство указанных стран не унифицировано, а Киргизстан уже является членом Всемирной торговой организацией, что накладывает дополнительные обязательства по установлению импортных пошлин, не согласующиеся с правилами таможенного союза.

В этих условиях федеральный бюджет Российской Федерации несет значительные потери таможенных платежей вследствие беспошлинного ввоза товаров из стран Таможенного союза с низкими ставками налогов на импорт. Очевидно, что проблема введения таможенной границы между указанными странами и взимание компенсирующих как разницу между ставками налога в России и стране-импортере во многом является политической. Тем не менее, мы считаем целесообразным внесение поправок в документы о перемещении товаров и услуг внутри таможенного союза, которые бы предусматривали отмену таможенной границы между странами-членами только после полной унификации таможенного законодательства.

Малые предприятия. Особый режим уплаты НДС должен быть разработан для малых предприятий. Как показывает опыт развитых стран, по отношению к налогу на добавленную стоимость малые предприятия могут иметь следующие преимущества. Во-первых, если оборот предприятия не превышает некоторой суммы, то оно имеет выбор того, быть или не быть плательщиком НДС (имеют право выбора статуса облагаемого НДС лица). В некоторых странах в качестве критерия учитывается также число работников и объем потенциально возможного налога. Во-вторых, применяется модифицированный упрощенный порядок уплаты налога, в т.ч. возможность использования стандартизированных формул расчета налога.

Среди мер, направленных на упрощение порядка расчета налога для малых предприятий, следует отметить разрешение определения налога на базе учета по кассовому методу (на основе платежей), определение налога на основе применения некоторого процента к покупкам и (или) продажам предприятия.

Исходя из описанного опыта, в России в целях обеспечения упрощения контроля за уплатой НДС и предоставления определенной льготы малому бизнесу следует установить минимальную величину оборота, ниже которой налог на добавленную стоимость с предприятия не взимается (разумеется ему не предоставляется кредит по НДС по приобретенным товарам). При этом должно быть установлено, что предприятие, освобожденное от уплаты налога, может по своему решению быть зарегистрировано как плательщик НДС.

Вопросы внутреннего и внешнего толлинга. При анализе российского налога на добавленную стоимость следует отдельно остановиться на вопросах внешнего и внутреннего толлинга, т.е. переработки давальческого сырья. Действовавший ранее порядок, касающийся приравненных к экспорту отдельных коммерческих операций без вывоза товаров с таможенной территории Российской Федерации за границу, в соответствии с которыми осуществлялась работа предприятий металлургической промышленности (главным образом, алюминиевой и медной), предусматривал оформление проданных иностранному лицу российских товаров в таможенный режим экспорта, что освобождало указанные товары от налога на добавленную стоимость. Аналогичные сырьевые товары, закупаемые российским производителем, облагались налогом на добавленную стоимость, что уменьшало оборотные средства российских производителей и ставило их в неравные условия с иностранными лицами на внешнем рынке. Указанный режим в отношении предприятий металлургической промышленности утверждался каждый год отдельным постановлением Правительства, и на момент написания настоящей работы у нас нет информации о том, будет ли этот порядок продлен на 1999 год.

Аналогичные сырьевые товары, закупаемые российским производителем, облагались налогом на добавленную стоимость, что уменьшало оборотные средства российских производителей и ставило их в неравные условия с иностранными лицами на внешнем рынке. Указанный режим в отношении предприятий металлургической промышленности утверждался каждый год отдельным постановлением Правительства, и на момент написания настоящей работы у нас нет информации о том, будет ли этот порядок продлен на 1999 год.

По нашему мнению, режим внутреннего и внешнего толлинга целесообразно заменить созданием на крупных металлургических предприятиях, значительная доля продукции которых поставляется на экспорт, свободных складов или свободных таможенных зон. В этом случае любая поставка сырья на эти предприятия будет в целях налогообложения рассматриваться как пересечение таможенной границы Российской Федерации, т.е. как экспорт. При установлении на территории предприятий подобных таможенных режимов поставка сырья, произведенного внутри страны, оформляется как экспорт и производится возврат НДС, при поставке на это предприятие сырья из-за границы России, не происходит импорта с таможенной точки зрения, т. е. не происходит дискриминации отечественного сырья. Вместе с тем, исчезает необходимость в принятии отдельных постановлений по внутреннему толлингу, т.к. вопросы функционирования свободных складов и свободных таможенных зон регламентируются действующим таможенным законодательством.

е. не происходит дискриминации отечественного сырья. Вместе с тем, исчезает необходимость в принятии отдельных постановлений по внутреннему толлингу, т.к. вопросы функционирования свободных складов и свободных таможенных зон регламентируются действующим таможенным законодательством.

Также следует отметить, что при переходе на учет возникновения налоговых обязательств по методу начислений и урегулированию своевременного возврата НДС при экспорте отпадает необходимость в использовании специальных режимов внутреннего толлинга и специальных таможенных режимов, т.к. при непрерывном производственном цикле и разумном управлении запасами для предприятия становится безразлично, какое сырье приобретать — импортное или отечественное.

Налогообложение продукции сельского хозяйства. Касательно налогообложения сельскохозяйственной продукции нам представляется нецелесообразным вводить особые режимы уплаты налога на добавленную стоимость применительно к предприятиям сельского хозяйства.

Взимание НДС по так называемой «плоской» ставке в некоторых странах мира (что означает начисление налога на продажи предприятия по пониженной ставке без принятия к возмещению сумм налога, уплаченных при покупке сырья и оборудования) обусловлено тем фактом, что в этих странах бльшая часть сельскохозяйственной продукции производится малыми фермерскими хозяйствами, не имеющими возможности вести полноценный бухгалтерский учет.

В то же время, в России, где доля фермерских хозяйств в производстве сельскохозяйственной продукции крайне низка, применение особых режимов налогообложения для крупных сельсхозпредприятий является, по нашему мнению, нецелесообразным.

Налог на добавленную стоимость (НДС) | Bloomberg Tax

TOPIC

26 августа 2022 г.

Налог на добавленную стоимость (НДС) взимается в большинстве стран, за исключением США, с добавленной стоимости товаров или услуг на каждом этапе цепочки поставок или импорта. По мере того как правительства по всему миру расширяют свои налоговые сети, международные компании должны быть в курсе меняющихся правил НДС, ставок и требований к подробной отчетности в каждой стране, в которой они работают, чтобы обеспечить соблюдение требований и избежать дорогостоящих штрафов.

По мере того как правительства по всему миру расширяют свои налоговые сети, международные компании должны быть в курсе меняющихся правил НДС, ставок и требований к подробной отчетности в каждой стране, в которой они работают, чтобы обеспечить соблюдение требований и избежать дорогостоящих штрафов.

Поднимите свое налоговое планирование на новый уровень с помощью международных налоговых решений Bloomberg Tax — анализ, налоговые ставки по странам, практические инструменты, освещение мировых новостей и многое другое.

Запросить демонстрацию

Что такое НДС?

Налог на добавленную стоимость (НДС) – комплексный косвенный налог, взимаемый более чем в 170 странах с продаж, обмена и импорта.

Он взимается на каждом этапе цепочки поставок, часто по ставкам, превышающим 20%, и поэтому представляет собой значительную операционную стоимость.

Это быстро меняющийся налог со ставками, соблюдением требований и механизмами принудительного исполнения. Предприятия должны быть в курсе новых правил НДС, поскольку правительства расширяют свои налоговые сетки.

Предприятия должны быть в курсе новых правил НДС, поскольку правительства расширяют свои налоговые сетки.

В некоторых странах НДС называется «налогом на товары и услуги» (GST), и эти два термина в целом взаимозаменяемы.

Ключевые концепции НДС

Налогообязанное лицо

Большинство предприятий и индивидуальных торговцев являются «налогооблагаемыми лицами», ответственными за регистрацию, сбор и перечисление НДС, независимо от того, являются ли они резидентами или нерезидентами страны налогообложения. Во многих странах налогооблагаемые лица-резиденты несут эти обязательства только в том случае, если их налогооблагаемый оборот превышает установленный порог регистрации.

Место поставки

НДС взимается страной, в которой происходит сделка, так называемое «место поставки». В разных странах действуют разные правила в отношении того, облагаются ли трансграничные операции налогом в стране поставщика, стране получателя или где-либо еще (например, в месте использования). Несоответствия в правилах между странами создают риск неправильного или двойного налогообложения.

Несоответствия в правилах между странами создают риск неправильного или двойного налогообложения.

Входной НДС

НДС, уплаченный за товары и услуги, приобретенные зарегистрированным налогоплательщиком в связи с его деятельностью.

Исходящий НДС

НДС, рассчитанный и начисленный при реализации товаров или услуг зарегистрированным налогоплательщиком.

Зачет или вычет НДС

Предприятия, которые учитывают НДС, как правило, имеют право на зачет или вычет входящего НДС. Этот кредит засчитывает их исходящий НДС, чтобы определить их чистую задолженность по НДС перед налоговым органом.

Счет-фактура с НДС

В большинстве юрисдикций требуется, чтобы транзакции подтверждались счетом-фактурой (или аналогичным документом), в котором указана сумма подлежащего уплате НДС и другая ключевая информация. Кредиты по НДС, как правило, зависят от наличия у налогоплательщика должным образом заполненных и своевременных счетов-фактур по НДС, которые соответствуют строгим формальным требованиям.

Обратное начисление

Иностранные поставщики могут избежать уплаты НДС по определенным видам сделок с местными коммерческими покупателями, если покупатели обязаны нести НДС в соответствии с правилами обратного начисления. Эти правила часто применяются к входящим службам B2B.

Загрузить: Косвенный налог на цифровые услуги B2C Roadmap

Узнайте, как разные страны применяют — и планируйте применять — НДС, налог на товары и услуги и налог с продаж, чтобы минимизировать риски и соблюдать требования.

Является ли НДС прямым или косвенным налогом?

НДС представляет собой налог на потребление, обычно взимаемый с продаж, обмена и импорта. На каждом этапе цепочки поставок или импорта налог взимается с добавленной стоимости товаров или услуг.

НДС является «косвенным» налогом, поскольку обычно он взимается и перечисляется продавцом. НДС должен быть бесплатным — или «нейтральным» — для бизнеса, потому что, хотя он взимается на каждом этапе цепочки поставок, только конечный покупатель несет полную стоимость. Предприятия могут компенсировать «исходящий НДС», который они взимают с покупателей, с «входным НДС», который они платят за покупки, связанные с бизнесом.

Предприятия могут компенсировать «исходящий НДС», который они взимают с покупателей, с «входным НДС», который они платят за покупки, связанные с бизнесом.

Введение НДС на каждом этапе цепочки поставок не увеличивает общую сумму взимаемого налога по сравнению с эквивалентным налогом с розничных продаж. Однако, поскольку механизмы соблюдения включают в себя отслеживание счетов-фактур и подробные требования к отчетности, НДС легче отслеживать властям, чем налог с продаж, и его труднее уклониться.

Взгляд: навигация в сложном мире электронного выставления счетов-фактур в ЕС

Подробнее о требованиях к соблюдению правил электронного выставления счетов-фактур в ЕС для компаний, ведущих трансграничную деятельность, и об изменениях, которые мы можем ожидать в течение следующих нескольких лет.

В чем разница между НДС и налогом с продаж?

Большинство, но не все страны за пределами США взимают национальный НДС. Ни один из штатов США не взимает НДС. Вместо этого большинство штатов США и меньшинство других стран взимают налог с розничных продаж.

Вместо этого большинство штатов США и меньшинство других стран взимают налог с розничных продаж.

Основные различия между НДС и налогом с продаж

| Налог на добавленную стоимость (НДС) | Налог с продаж | |

| Одноступенчатая и многоступенчатая | Налагается на каждый этап в цепочке поставок. | Вводится только на этапе розничной продажи . |

| Кредитоспособность | Кредитуется предприятиями , но не конечными потребителями. | Как правило, не кредитуется предприятиями или конечными потребителями. |

| Управляемость | Системы выставления счетов, отчетности и кредитования способствуют соблюдению требований . | Больше возможностей для уклонения . |

| Тарифы | Часто взимаются по ставкам выше 10% и даже 20%. | Обычно взимаются по ставкам ниже 10% . |

| Применимые юрисдикции | Реализовано в большинстве стран за пределами США . | Применяется в большинстве штатов США , во многих населенных пунктах США и в Пуэрто-Рико. За пределами США налог с продаж применяется в меньшинстве стран, например, в Малайзии, на островах BES и в некоторых провинциях Канады. |

Скачать: Соответствие Wayfair, НДС и DAC7

Ознакомьтесь с требованиями по сбору косвенных налогов и отчетности, которым должны соответствовать электронные предприятия в соответствии с правилами Wayfair, НДС и DAC7.

Как применяется НДС к продажам на внутреннем рынке?

Вот пример того, как НДС применяется к продажам на внутреннем рынке:

Завод и продавец зарегистрированы в стране А и имеют налогооблагаемый оборот, превышающий порог регистрации в стране А. Фабрика производит письменный стол, который продается розничному продавцу по цене 200 фунтов без учета НДС. Продавец продает стол конечному покупателю по цене 500 фунтов стерлингов без учета НДС.

Фабрика производит письменный стол, который продается розничному продавцу по цене 200 фунтов без учета НДС. Продавец продает стол конечному покупателю по цене 500 фунтов стерлингов без учета НДС.

- Завод и продавец должны зарегистрироваться в качестве плательщика НДС в стране А.

- Фабрика взимает 40 фунтов выходного НДС страны А с розничного продавца и перечисляет его налоговому органу страны А.

- Продавец берет 40-фунтовый кредит входящего НДС за НДС, который он перечисляет Фабрике, и взимает 100 фунтов исходящего НДС с Конечного покупателя.

- Розничный торговец перечисляет 60 фунтов чистого НДС в налоговый орган страны А (разницу между обязательством по исходящему НДС и кредитом по входному НДС).

- Налоговое бремя в конечном итоге ложится на Конечного покупателя, который платит 100 фунтов НДС и не имеет права на вычет входного НДС.

- Налоговый орган страны А получает в общей сложности 100 фунтов: 40 фунтов от завода и 60 фунтов от продавца.

О каких изменениях в правилах и льготах по НДС должны знать предприятия, чтобы соответствовать требованиям?

- Ставки и льготы : Ставки и льготы меняются по мере того, как правительства реагируют на экономическое и политическое давление.

- Налоговые кредиты и вычеты : В некоторых странах процедурные требования могут быть строгими. Тем не менее, также могут быть возможности потребовать ранее невостребованные кредиты в будущих налоговых годах.

- Налоговая юрисдикция : Многие страны вносят поправки в свои так называемые правила «места поставки», чтобы больше трансграничных транзакций облагалось налогом в стране клиента, включая цифровые поставки, потребительские покупки в электронной коммерции и живые виртуальные события. Это может потребовать от поставщиков регистрации и ознакомления с практикой НДС в их рыночных юрисдикциях.

- Ответственность платформы электронной коммерции : Все больше стран поощряют или требуют от цифровых платформ сообщать и удерживать НДС по различным транзакциям электронной торговли.

Базовые продавцы могут ожидать повышенного внимания к своей коммерческой деятельности.

Базовые продавцы могут ожидать повышенного внимания к своей коммерческой деятельности. - Электронное выставление счетов : все больше стран требуют от предприятий выставлять счета в электронном виде и даже получать разрешение правительства в цифровом виде перед выставлением счетов в соответствии с так называемой «моделью оформления».

Загрузить: OnPoint – Электронное выставление счетов и налог на добавленную стоимость

Эта презентация знакомит с электронным выставлением счетов и рассматривает тенденцию к обязательному электронному выставлению счетов и модели оформления счетов. Также рассматриваются тематические исследования модели оформления счетов, реализованной в Италии, Бразилии и Китае.

Является ли НДС нейтральной стоимостью для моего бизнеса?

Теоретически системы НДС должны быть нейтральными (т. е. бесплатными) для предприятий благодаря системе кредитования. В конечном итоге расходы должны полностью ложиться на конечного покупателя, который не может вычесть входной НДС. Однако на практике расходы по НДС для предприятий могут быть высокими по нескольким причинам, в том числе:

Однако на практике расходы по НДС для предприятий могут быть высокими по нескольким причинам, в том числе:

- Незачитываемые расходы по НДС (например, в некоторых странах топливо или деловые развлечения)

- Несоответствие денежных потоков между платежами и возмещениями

- Расходы на соблюдение требований, штрафы и пени

- Консультационные услуги

Как мой бизнес может сократить расходы, связанные с НДС?

Предприятия могут снизить расходы по НДС за счет:

- Создание систем для контроля и соблюдения сроков подачи документов, требований по выставлению счетов и т. д.

- Использование группировки НДС для минимизации обязательств по НДС внутри компании

- Структурирование корпоративных групп для максимизации эффективности НДС и обеспечения права на вычеты по НДС

- Использование схем отсрочки НДС на импорт для облегчения движения денежных средств

- Разработка надежных внутренних возможностей НДС для сокращения расходов на консультантов

Взгляд: холдинговые компании и возмещение НДС

Недавние судебные решения усиливают необходимость для холдинговых компаний предоставлять доказательства их «предполагаемой экономической деятельности», если они хотят возместить НДС, понесенный в связи с расходами, связанными с рефинансированием, реструктуризацией и сделкой транзакции.

Инструменты для исследования и практики НДС

Bloomberg Tax предлагает экспертный контекст и непревзойденный контент, чтобы международные налоговые специалисты могли уверенно ориентироваться в нюансах требований НДС. Получите доступ к анализу и интерпретации, подготовленным практиками, в наших портфелях, которые помогут вам разработать и реализовать сложные международные налоговые стратегии.

Для доступа к этой информации требуется подписка на налоговую службу Bloomberg. Нет доступа? Запросить демо.

НДС Навигатор

Навигатор НДС обеспечивает глобальный охват НДС, налога на товары и услуги и налога с продаж, а также обобщает основные темы о правилах каждой страны, включая прецедентное право, административные рекомендации и моменты планирования.

Дорожная карта электронной коммерции

Краткое изложение принятых и предлагаемых правил косвенного налогообложения для налогообложения входящей цифровой экономики между бизнесом и потребителем, со ссылками на первоисточники и дополнительной информацией.

Международные формы НДС

База данных с возможностью поиска, которая включает формы для регистрации, отчетности и проведения различных выборов.

Таблица НДС

Настраиваемый инструмент, который позволяет вам сравнивать различные аспекты закона об НДС, налоге на товары и услуги и налоге с продаж в выбранных вами юрисдикциях. Охвачено более 70 тем.

Налог Байдена на высокие доходы, чтобы спасти Medicare, является DOA с общественностью

Эндрю Лихи

Байден выделяет залп на 6,9 трлн долларов для открытого обсуждения бюджета (1)

Джастин Синк и Эрик Вассон

Байден ставит цены на лекарства во главе дебатов о расходах на Medicare (2)

Алекс Руофф

Bloomberg Tax дает нам уверенность в том, что вся самая свежая информация находится в одном месте. Нам не нужно беспокоиться о том, являются ли наши источники правильными или актуальными.

Алекс Гарсия

Старший международный налоговый аналитик

Avnet, Inc.

Bloomberg Tax полностью изменил мою способность предоставлять нашим внутренним командам быстрые и точные отзывы о возможных налоговых последствиях по всему миру. Специфика и полнота продукта не являются чем-то, что я нашел в каких-либо других коммерчески доступных инструментах налогового исследования.

Magnolia Madsen

Налоговый директор и корпоративный советник

Graebel Companies Inc.

Одна из моих любимых функций — построитель диаграмм подоходного налога, который позволяет мне одним нажатием кнопки легко определить ставку удерживаемого налога между двумя странами для обычных операций, таких как дивиденды, проценты и роялти.

Дженнифер Кури

Менеджер по корпоративным налогам

Victaulic

Будьте в курсе событий в области международного налогообложения благодаря экспертному анализу, всестороннему охвату, новостям и практическим инструментам от Bloomberg Tax.

Запросить демонстрацию

Что такое налог на добавленную стоимость? Определение налога на добавленную стоимость, налог на добавленную стоимость Значение

Что такое налог на добавленную стоимость? Определение налога на добавленную стоимость, значение налога на добавленную стоимость — The Economic Times Гибридный фонд с прямым ростомДоходность за 5 лет

12,75 %

Инвестировать сейчас

FEATURED FUNDS

★★★★★

ICICI Prudential Midcap Fund-Growth

5Y Return

10.29 %

Invest Now

Search

+

Business News›Definitions›Economy›Value-added Tax

Предложить новое определение

Предложенные определения будут рассмотрены для включения в Economictimes. com

com

Экономика

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ стадия цепочки поставок. На каждом этапе определенная стоимость (небольшая сумма общего налога) добавляется от точки производства к продажам. Многие утверждают, что НДС ложится чрезмерным экономическим бременем на людей из низших классов, в то время как другие говорят, что это хороший способ получения дохода для правительства без «наказания» богатых все более и более высокими подоходными налогами.

Налог на добавленную стоимость и налог с продаж

Хотя НДС и налог с продаж приносят одинаковую сумму дохода в конце цепочки поставок, многие страны предпочитают НДС налогу с продаж. В основном это происходит по трем причинам:

В случае налога с продаж значительная сумма налога уплачивается только покупателем, тогда как в случае НДС все участники цепочки поставок (производитель, оптовик, дилер, розничный торговец, покупатель ) платит небольшую сумму налога в сумме с такой же большой суммой.

НДС легче рассчитать, проще и стандартизированнее. Налог с продаж взимается только с конечного продукта, что затрудняет расчет сборов на каждом этапе.

плюсы и минусы с добавленной стоимостью TA

| Преимущества | DISADVANTES |

| |

|

|

Что такое налог на добавленную стоимость?

Налог на добавленную стоимость представляет собой систему налога, взимаемого на каждом этапе производства продукта — от производства до оптового продавца, розничного продавца и покупателя.

Чем НДС отличается от налога с продаж?

В то время как налог с продаж уплачивается только покупателем, НДС платят все звенья цепочки поставок.

Выгоден ли НДС для групп населения с низким и средним уровнем доходов?

Нет. Богатые и высокодоходные группы получают выгоду от системы НДС, потому что граждане должны платить налоги, независимо от их дохода, на каждый товар, который они покупают. Ежедневные предметы первой необходимости, такие как еда и лекарства, часто становятся дороже из-за этой системы.

Отказ от ответственности: этот контент создан сторонним агентством. Высказанные здесь взгляды принадлежат соответствующим авторам/организациям и не отражают точку зрения Economic Times (ET). ET не гарантирует, не ручается и не одобряет какое-либо его содержание, а также не несет за него никакой ответственности. Пожалуйста, примите все необходимые меры, чтобы убедиться, что любая предоставленная информация и контент являются правильными, обновленными и проверенными. Настоящим ET отказывается от любых и всех гарантий, явных или подразумеваемых, в отношении отчета и любого его содержания.

Настоящим ET отказывается от любых и всех гарантий, явных или подразумеваемых, в отношении отчета и любого его содержания.

Подробнее News on

- СИСТЕМА ВНУТРЕННИХ ДОХОДОВ НАЛОГ С ПРОДАЖИНДС НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

Связанные новости

- Гуджарат Социальная безопасность остается в центре внимания министра финансов штата Государственный бюджет с общими расходами в размере 3 01 021,61 крор рупий не объявлял о каких-либо новых налогах для граждан, при этом налог на добавленную стоимость на трубопроводный и сжатый природный газ был снижен с 15% до 5%.

- Химачал-Прадеш повышает НДС на дизельное топливо на 7,40 рупий за литрВ воскресенье правительство штата Химачал-Прадеш объявило о повышении налога на добавленную стоимость (НДС) на дизельное топливо на 7,40 рупий за литр.

После этого повышения цены на дизельное топливо в штате будут составлять 86 рупий за литр. Об этом сообщается в уведомлении департамента государственных налогов и акцизов правительства штата Химачал-Прадеш.

После этого повышения цены на дизельное топливо в штате будут составлять 86 рупий за литр. Об этом сообщается в уведомлении департамента государственных налогов и акцизов правительства штата Химачал-Прадеш. - Стрижка должна быть менее волнительнойМинистерство финансов приступило к работе над предстоящим бюджетом. Кто должен в конечном итоге держать банку? Есть ли вообще доход, если все теряют деньги? Должны ли кредиторы, которые уже пострадали от стрижки, раскачивать налоговые сборы, если заемщик не может этого сделать, как предлагает ITAT? Или это равносильно тому, что доходы неоправданно пополняют казну?

- Российский парламент утвердил налоговые льготы для эмитентов цифровых активовРоссия уже давно выражает скептицизм в отношении криптовалют и других цифровых активов, при этом центральный банк ссылается на обеспокоенность по поводу финансовой стабильности.

- Пенджаб видит самое большое снижение цен на бензин, Ладакх на дизельное топливоНью-Дели, Пенджаб, управляемый Конгрессом, столкнулся с самым большим снижением цен на бензин в стране после того, как он максимально сократил местный налог с продаж или НДС, в то время как на союзной территории Ладакх произошло самое большое снижение в дизельных ставках по той же причине.

- Бензин превысил 100 рупий за литр в Тхане и достиг 99,94 рупий в Мумбаи. Цена бензина была увеличена на 24 пайса за литр, а дизельного топлива — на 29 пайсов за литр в четверг, согласно ценовому уведомлению государственных розничных продавцов топлива.

- Цены на бензин, дизельное топливо достигли рекордно высокого уровня; Бензин преодолел отметку в 100 рупий в Махараштре. Цена на бензин была повышена на 26 пайсов за литр, а на дизельное топливо — на 33 пайса за литр, согласно ценовому уведомлению государственных розничных продавцов топлива. Рост поднял цены на бензин и дизельное топливо до самого высокого уровня за всю историю. В Дели бензин теперь стоит 9 рупий1,53 за литр, а дизель стоит 82,06 рупий за литр.

- Индийский налоговый инспектор приходит, обнюхивая, когда биткойн достигает рекордно высокого уровня Налоговое управление Индии внимательно следит за ценами на криптовалюту и отслеживает инвесторов, которые выходят после того, как биткойны достигли трехлетнего максимума в 20 000 долларов.

Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, не подлежащий налогообложению (освобождаемый от налогообложения)

Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, не подлежащий налогообложению (освобождаемый от налогообложения) Порядок определения налоговой базы при совершении операций по передаче товаров (выполнению работ, оказанию услуг) для собственных нужд и выполнению строительно-монтажных работ для собственного потребления

Порядок определения налоговой базы при совершении операций по передаче товаров (выполнению работ, оказанию услуг) для собственных нужд и выполнению строительно-монтажных работ для собственного потребления Налоговый период

Налоговый период Порядок и сроки уплаты налога в бюджет

Порядок и сроки уплаты налога в бюджет

Базовые продавцы могут ожидать повышенного внимания к своей коммерческой деятельности.

Базовые продавцы могут ожидать повышенного внимания к своей коммерческой деятельности.

После этого повышения цены на дизельное топливо в штате будут составлять 86 рупий за литр. Об этом сообщается в уведомлении департамента государственных налогов и акцизов правительства штата Химачал-Прадеш.

После этого повышения цены на дизельное топливо в штате будут составлять 86 рупий за литр. Об этом сообщается в уведомлении департамента государственных налогов и акцизов правительства штата Химачал-Прадеш.