Налоговая декларация для ИП на УСН

НалогиУСН — это льготная система налогообложения. Если вы выбрали ее для своего бизнеса, вас будут называть «упрощенщиком». И это — гордое имя, потому что оптимизировать налоги в рамках закона — разумное и выгодное решение.

Ставка налога в связи с применением УСН составляет 6% или15 %, что зависит от объекта налогообложения. Если ИП платит налог с доходов, то нужно перечислить в бюджет 6% от доходов. Если с доходов за вычетом расходов — 15%. Налог платят нарастающим итогом раз в квартал. А вот отчитываются бизнесмены на упрощенке об исчисленном налоге раз в год.

Зачем ФНС нужна налоговая декларация? В налоговой отчетности предприниматель заявляет о доходе и исчисленном налоге. Опираясь на этот документ, налоговый орган контролируют величину налога, подлежащего к уплате.

Налоговая декларация для ИП на УСН

ИП на УСН отчитываются в налоговую по итогам года, декларацию нужно сдать не позднее 30 апреля.

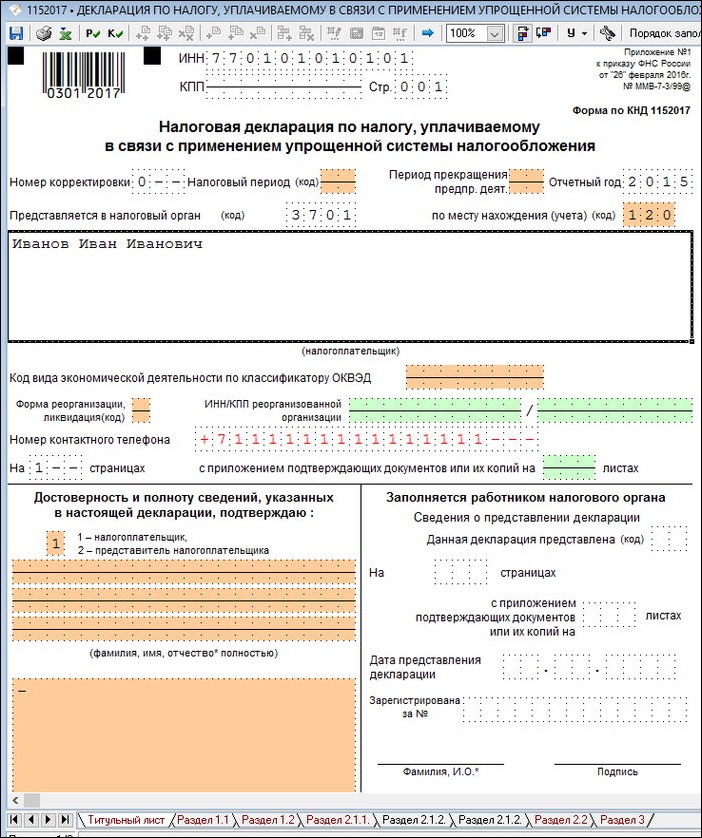

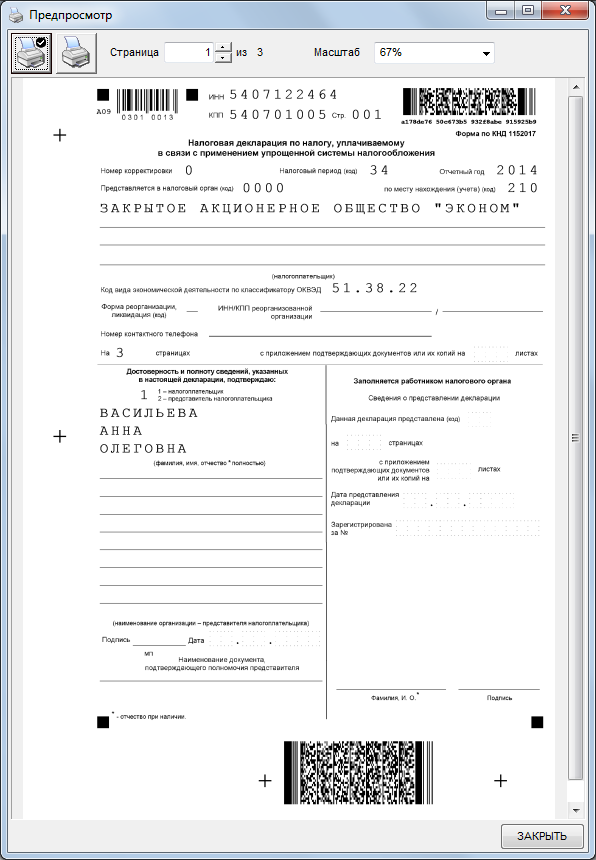

Заполнение декларации в бумажном виде происходит в порядке, установленном приказом ФНС № ММВ-7-3/99@. Если не отчитаться вовремя, ИП могут оштрафовать.

Для заполнения декларации УСН за 2019 год ИП понадобятся:

данные о том, каков доход за 2019 год для ИП на УСН с объектом «Доходы»;

данные о величине расходов и сумме разрешенных для налогового учета расходов для ИП на УСН с объектом «Доходы минус расходы»;

данные о сумме уплаченных страховых взносов и пособий, выплаченных работникам;

данные о суммах авансов, которые ИП уплатил по отчетным периодам.

Форму декларации можно скачать в формате pdf.

Предприниматель на УСН с объектом «Доходы» заполняет в декларации:

титульный лист;

раздел 1.

1, в нем нужно указать сумму авансового платежа или налога при применении УСН;

1, в нем нужно указать сумму авансового платежа или налога при применении УСН;раздел 2.1, в котором отражают расчет налога.

Предприниматель на режиме УСН с объектом налогообложения «Доходы минус расходы» обязательно заполняет:

титульный лист;

раздел 1.2, в котором указывают сумму уплачиваемого налога, авансовых платежей или сумму минимального налога к уплате;

раздел 2.2, в него вносят расчет налога.

Предприниматель на УСН, который нанял в компанию более 25 человек, обязан отчитываться в налоговый орган в электронном формате. Остальные делают это по желанию.

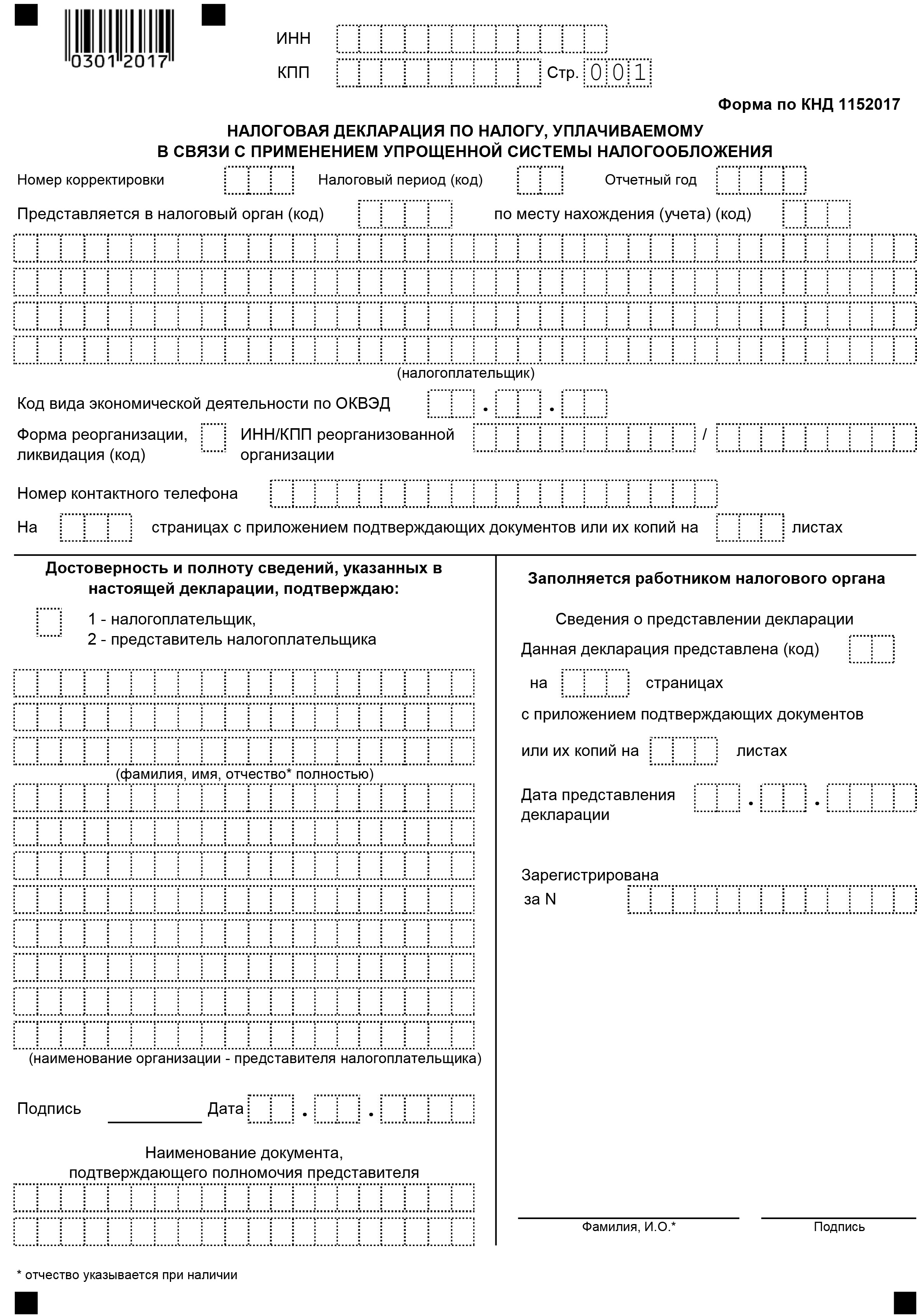

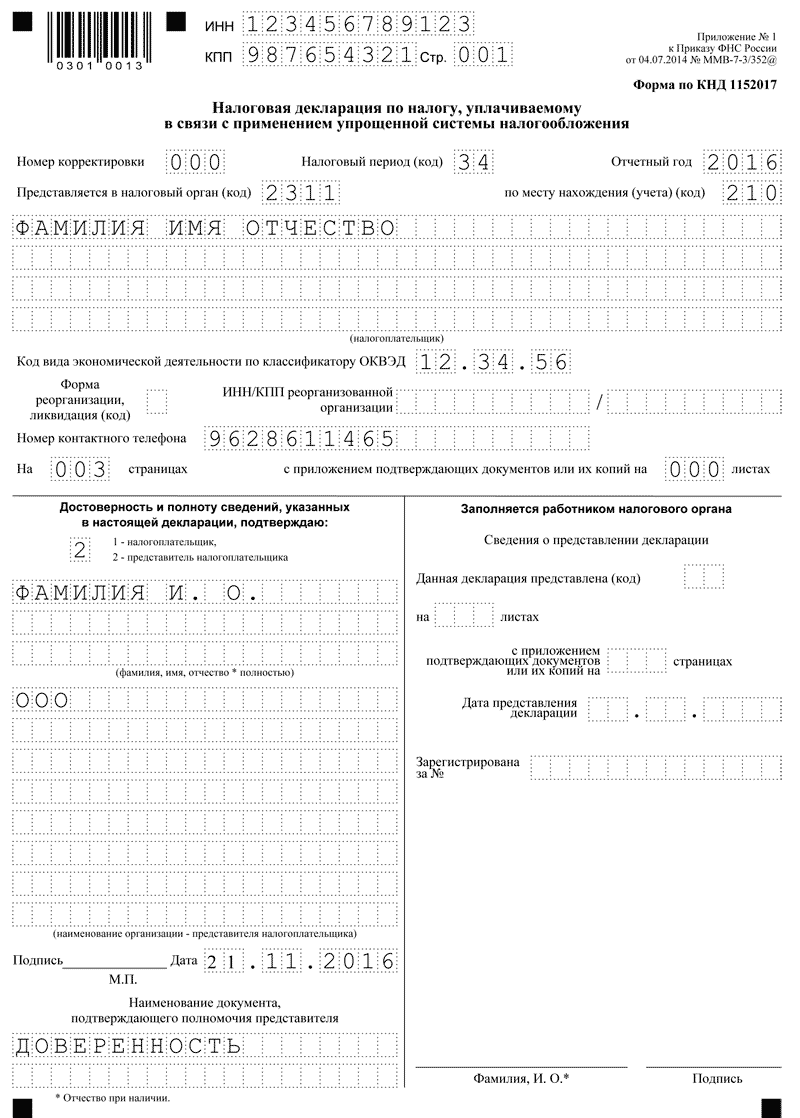

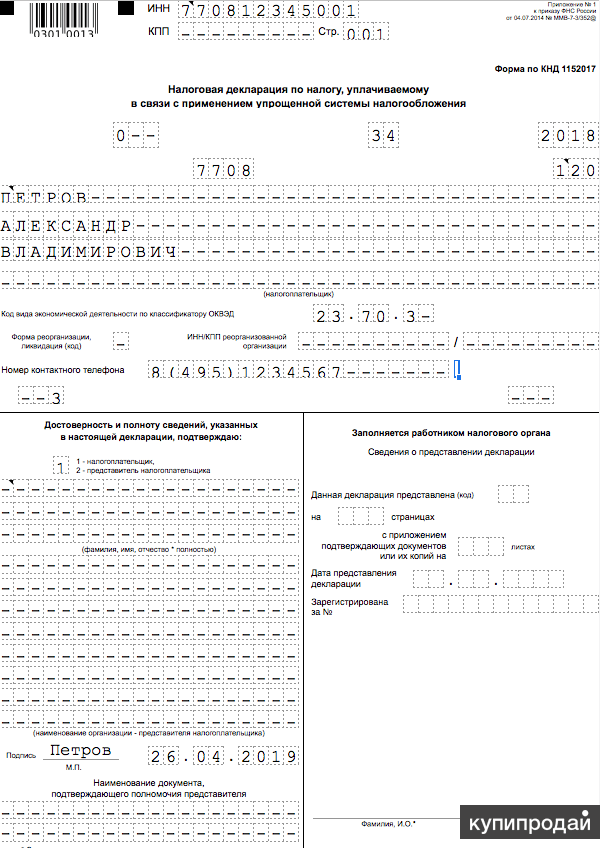

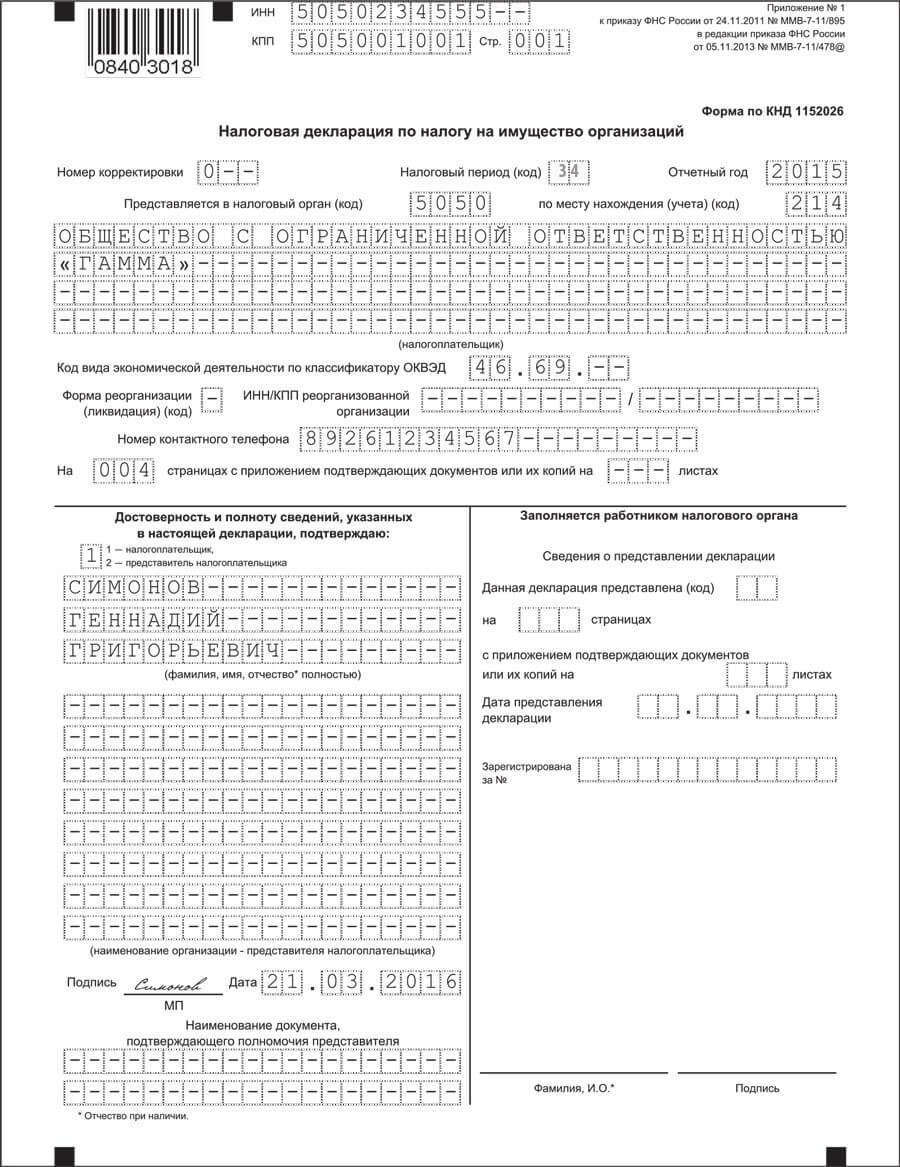

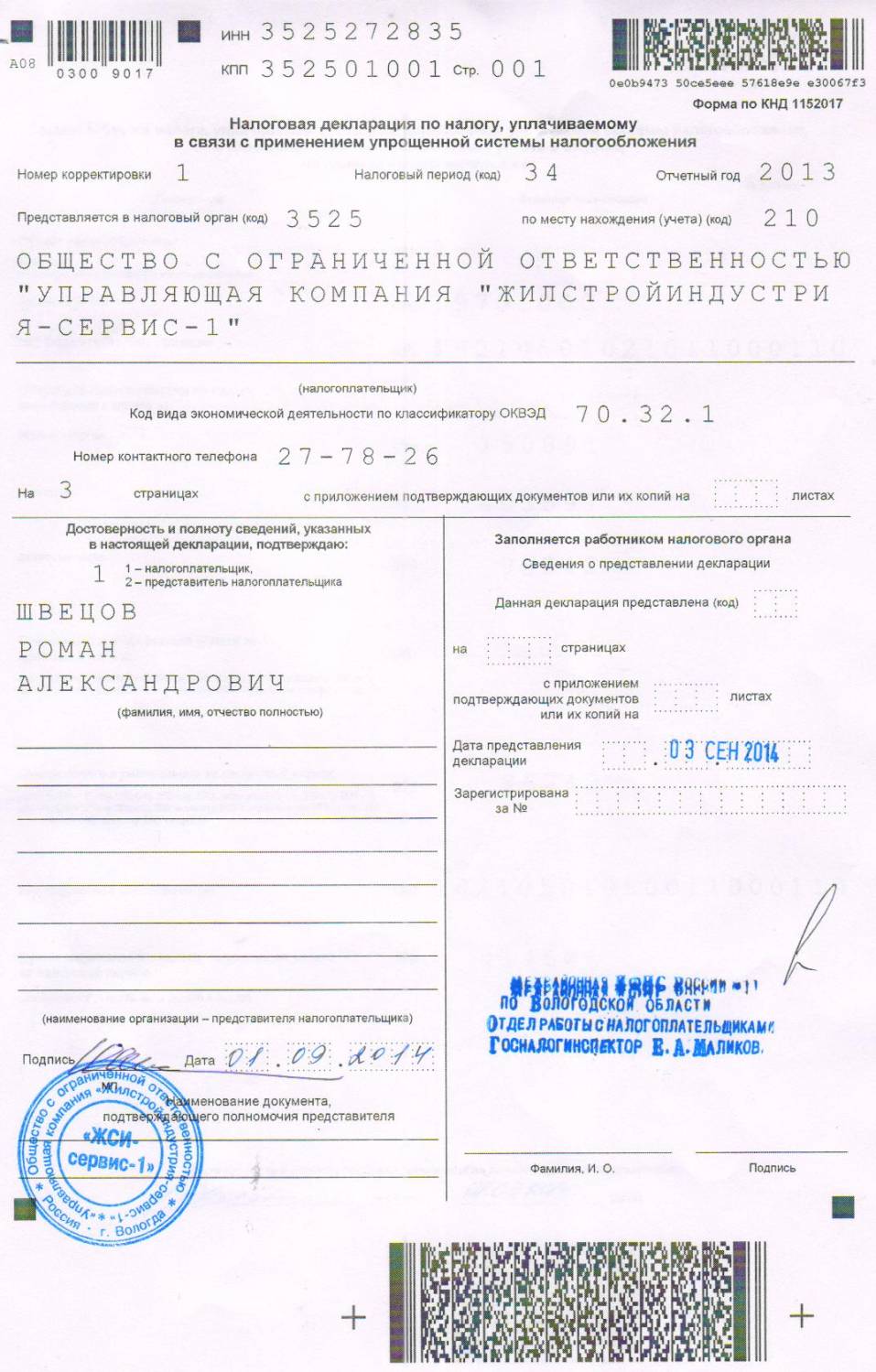

Официальный код налоговой декларации для ИП на УСН — 1152017. Поэтому можно встретить такое название этого отчета: бланк по форме КНД 1152017. Звучит строго, на деле упрощенка на то и упрощенка, что заполнение и сдача отчета не составляют большого труда. Тем более в помощь ИП есть сервис «Новый Астрал Отчет».

В чем это проявляется:

сервис напоминает вам, когда пора готовить отчет;

встроенный редактор помогает заполнять поля верными значениями;

вы можете импортировать отчет, подготовленный в другой программе;

декларация передается в ФНС по защищенным каналам связи;

сервис работает в браузере и не занимает место на жестком диске;

можно отчитываться за несколько компаний сразу;

можно сэкономить, подключившись к сервису с партнерами или друзьями.

Предлагаем попробовать «Новый Астрал Отчет» бесплатно. Вы или ваш бухгалтер будете сдавать отчет в один клик из любой точки мира — просто подключитесь к сервису.

Спасибо за отзыв!

Комментарии для сайта CackleПеревод налоговой декларации индивидуального предпринимателя

При регистрации ИП в Российской Федерации гражданин получает свидетельство о постановке на налоговый учет индивидуального предпринимателя, после чего осуществляет выплату налогов в установленном порядке, с подачей налоговой декларации в местные органы налогообложения.

Перевод налоговой декларации индивидуального предпринимателя может быть необходим в следующих случаях:

- При оформлении пакета документов для получения туристической или другой визы на въезд в иностранное государство;

- При открытии филиала своего предприятия за рубежом, а также при заключении сделок с иностранными партнерами;

- В ходе ведения судебно-процессуальных дел с участием иностранной стороны.

При переводе налоговой декларации специалисту следует обращать особое внимание на специфику передачи юридических терминов, аббревиатур и сокращений на язык перевода, в связи с наличием расхождений в системе налогообложения различных стран.

�ении. Обратившись в наше бюро переводов, вы сможете получить перевод на высшем профессиональном уровне, с точным соблюдением норм перевода и нотариальным заверением в случае необходимости.

Налоговая декларация ИП

Чаще всего индивидуальные предприниматели выбирают упрощенную систему налогообложения, так как она действительно проще и в большинстве случаев финансово выгоднее.

Находясь на упрощенном режиме уплаты налогов,

юрлица и ИП освобождаются от некоторых налогов, обязательных при основной

системе налогообложения.

Так, если вы предприниматель, то у вас нет налога как у физического лица от предпринимательских доходов, нет НДС, за исключением возможного налога при ввозе на таможне или выполнения договора простого товарищества или доверительного управления имуществом.

Есть варианты, когда нет налога на имущество, используемого в предпринимательской деятельности. Сегодня «упрощенка» не исключает налог на имущество, используемое в вашем бизнесе, с кадастровой стоимостью. Но если вашего вида недвижимости нет в кадастровом списке, то и нет этого налога соответственно. Однако многое зависит от субъекта, у каждого есть свои понятия о недвижимости, необлагаемой налогом, и свои преференции. Если этот вид налога все же требуется платить, то вы как ИП его сами не рассчитываете и никаких деклараций не сдаете. За вас это делает налоговая, отправляя вам уже заполненное уведомление. Вы должны лишь оплатить указанную сумму не позднее 1 декабря года, следующего за расчетным.

Важно! Ваши налоги как

ИП никак не связаны с налогами ваших сотрудников.

Налог рассчитывается просто: налоговая база умножается на налоговую ставку.

На УСН есть два варианта расчета налоговой базы и две ставки. Зависят они от выбранного налогооблагаемого режима.

Если ваш режим «доходы», то ваша налоговая база — это сумма всего вашего предпринимательского доха за нужный период. Налоговая же ставка у вас в этом случае – 6%.

Если вы выбирали режим «доход минус расход», то налоговая база полностью соответствует названию режима, то есть это разница между всей предпринимательской прибылью за нужный период и расходами, которые понес бизнес. Но есть расходы, которые закон не разрешает вычитать из налоговой базы. Подробнее об этом в Налоговом кодексе, а именно в статье 346.16. В этом режиме налоговая ставка – 15%.

Региональные власти имеют право понижать эти ставки как для всех предпринимателей, так и для определенных категорий.

Вы как

предприниматель, выбравший упрощенную систему налогообложения, должны платить налоги ежеквартально,

а в конце года сдавать отчет. Налог платится вами по месту жительства, и это не

совпадает с организациями, которые все платят по месту своего нахождения.

Налог платится вами по месту жительства, и это не

совпадает с организациями, которые все платят по месту своего нахождения.

Итак, налоги необходимо платить раз в три месяца. Есть срок, после которого при неоплате к вам будут предъявляться претензии, — 25 число месяца, следующего за расчетным. Чуть больший срок дают на оплату в конце года — 30 апреля года, следующего после истекшего.

Если срок по уплате налога (подаче декларации) выпадает на выходной или праздничный день, то он переносится на ближайший рабочий.

Платить налог можно через квитанцию в банке, а можно безналично через банковский расчетный счет.

Неуплата налога карается штрафами в размере от 20 до 40% от суммы насчитанного, но просроченного с оплатой, налога.

Раз в год вы как ИП должны сдавать декларацию в налоговую по месту своего жительства. Срок как с последним годовым налогом – 30 апреля года, следующего за отчетным.

Нарушения наказываются: если со сдачей

декларации задержаться более чем на 10 рабочих дней, то налоговая заморозит ваш

расчетный счет. Денежные штрафы тоже будут, а к ним надо добавить еще и пенни

за каждый пропущенный день.

Денежные штрафы тоже будут, а к ним надо добавить еще и пенни

за каждый пропущенный день.

Декларацию можно подать в налоговую:

— лично;

— через доверенное лицо, нотариально оформив доверенность;

— по почте, отправив письмом с объявленной ценностью;

— электронно, если у вас есть электронная подпись.

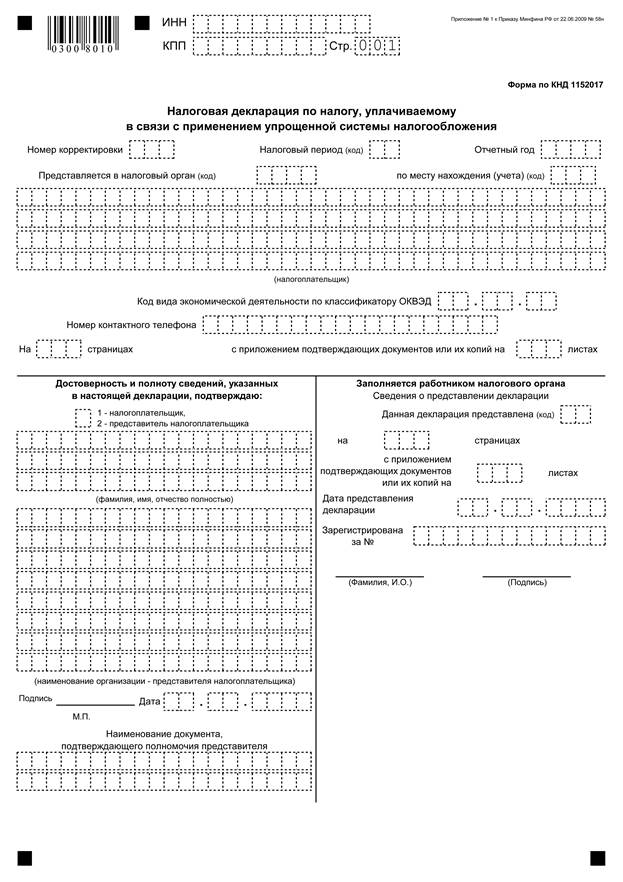

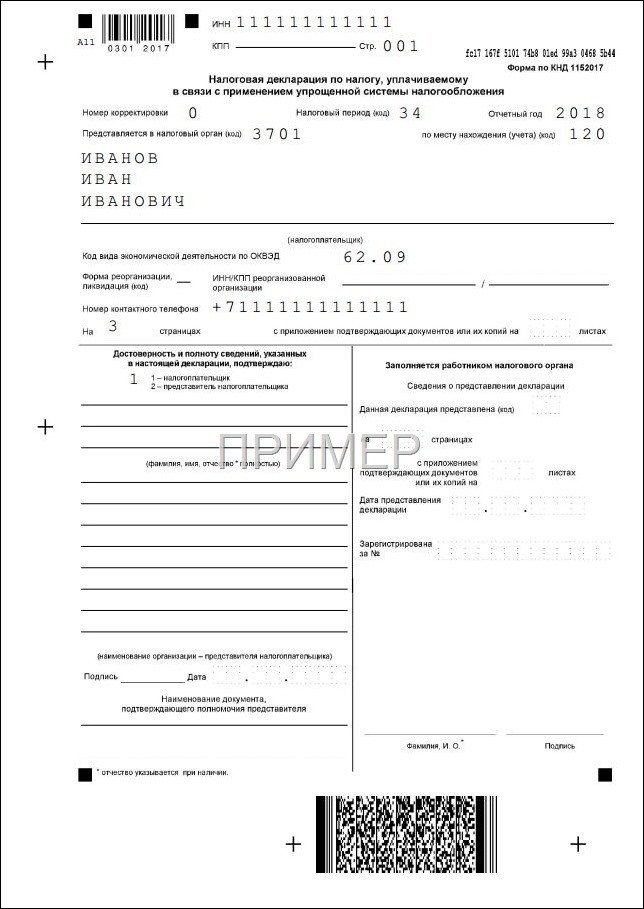

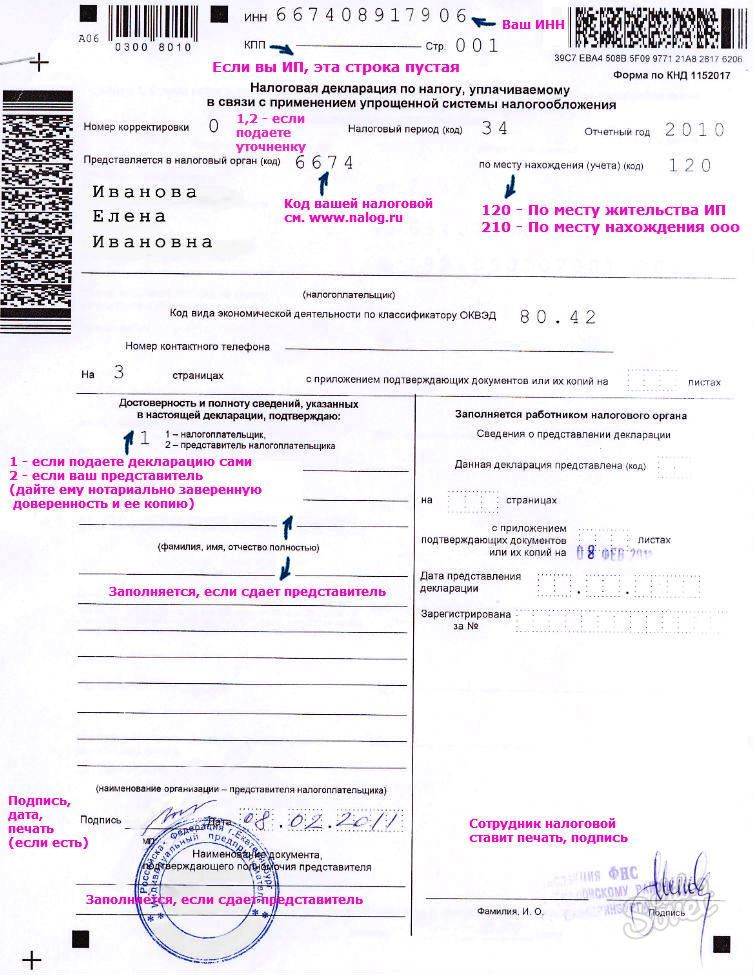

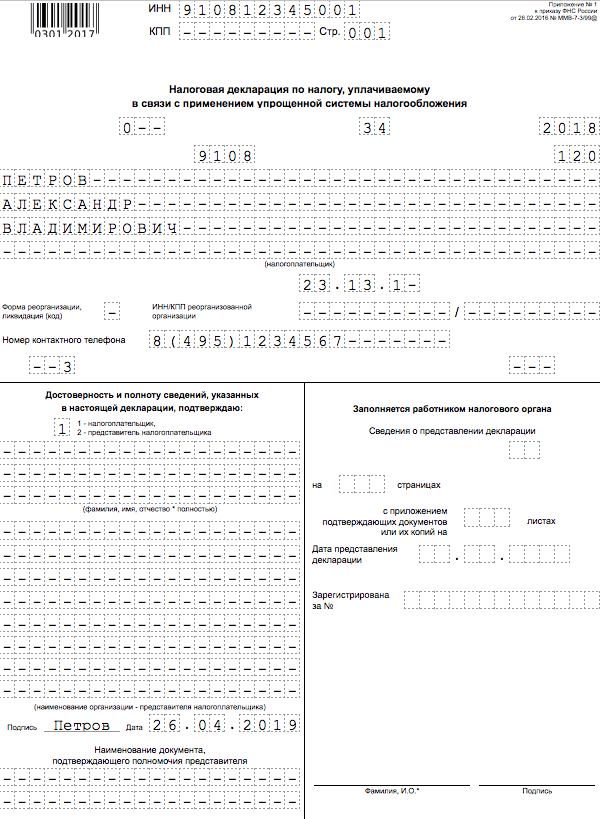

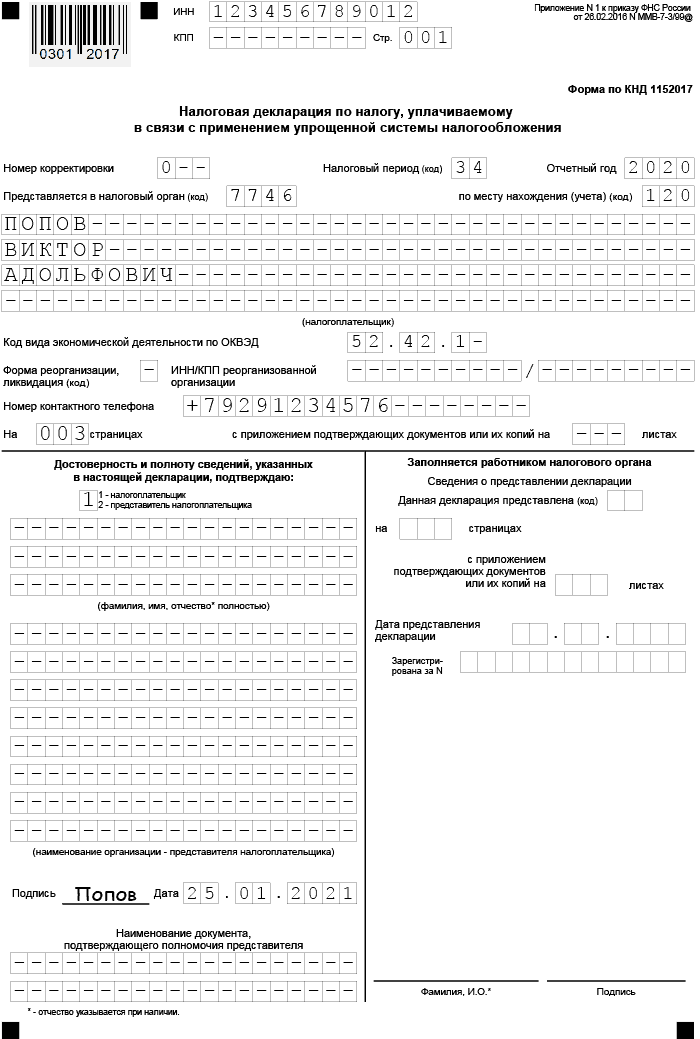

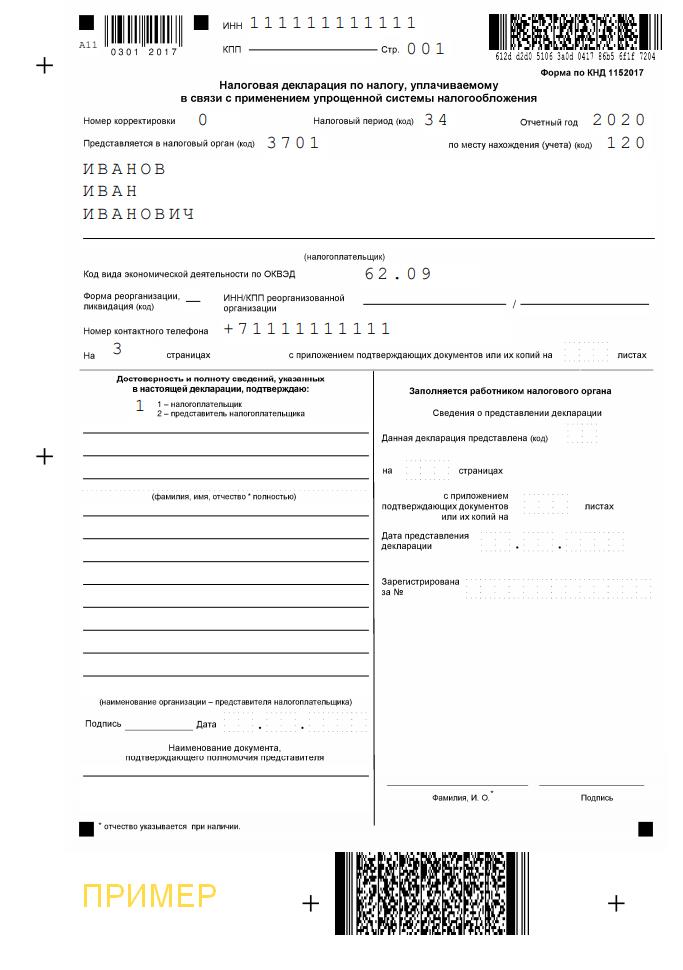

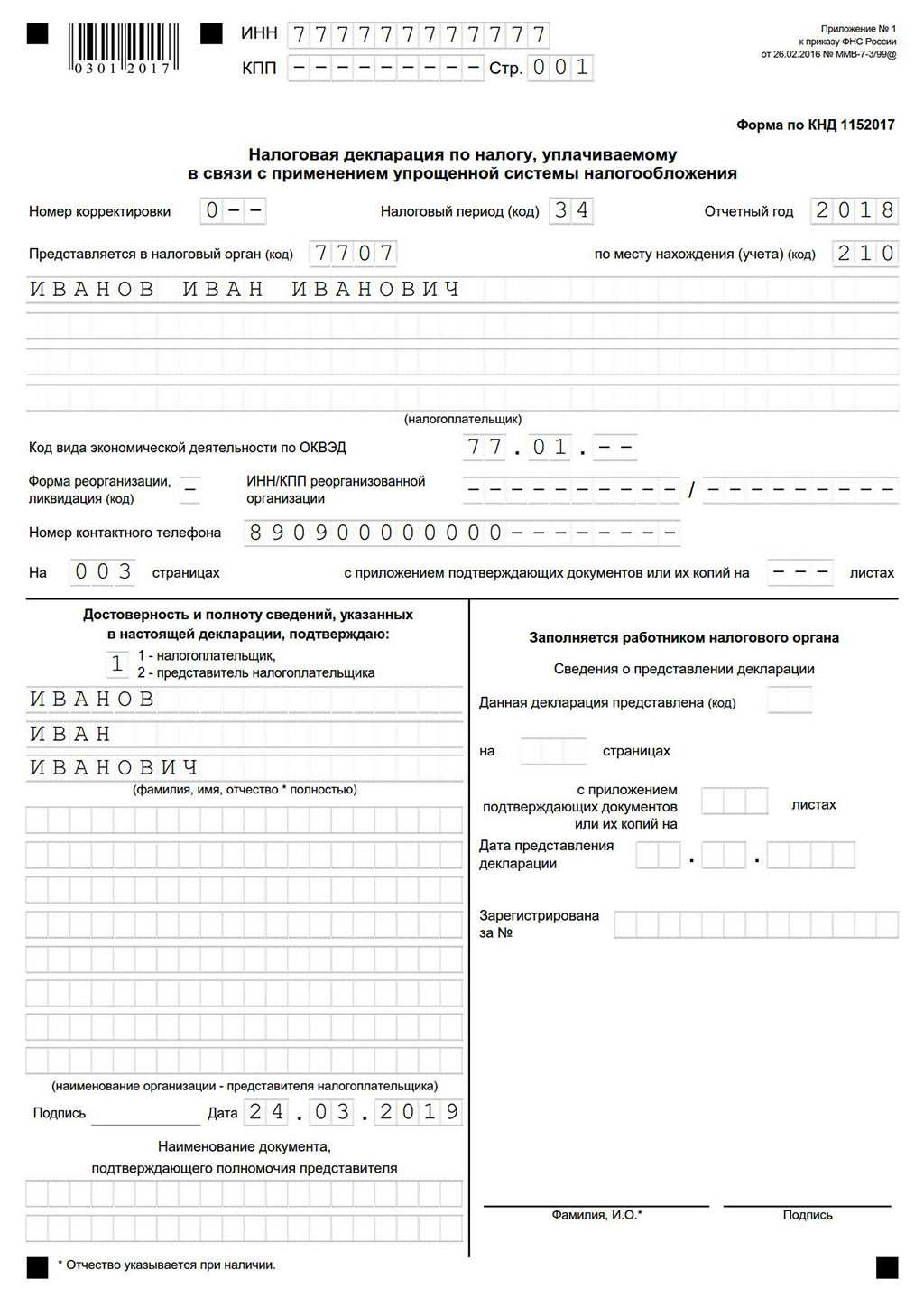

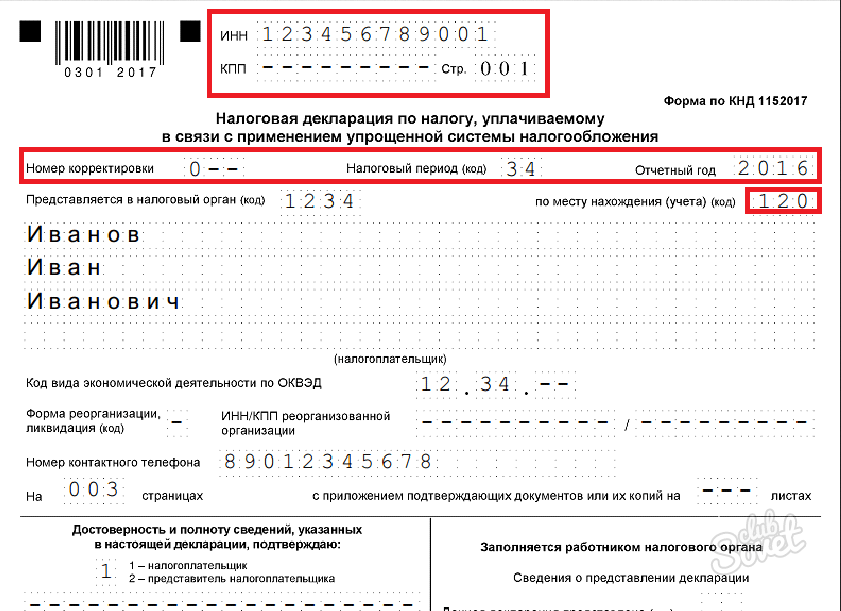

Отчетность сдается на специальном бланке — форма КНД 1152017.

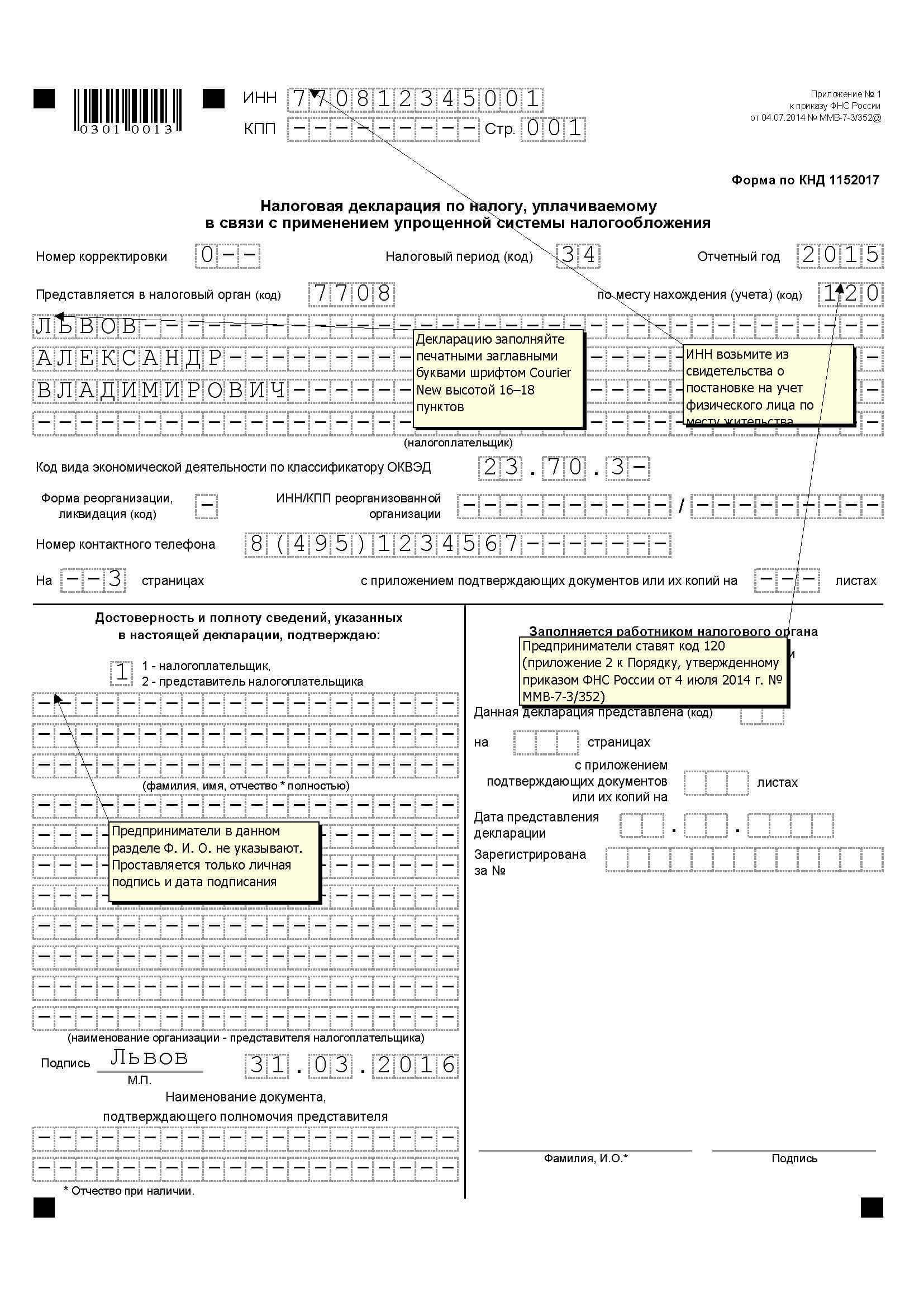

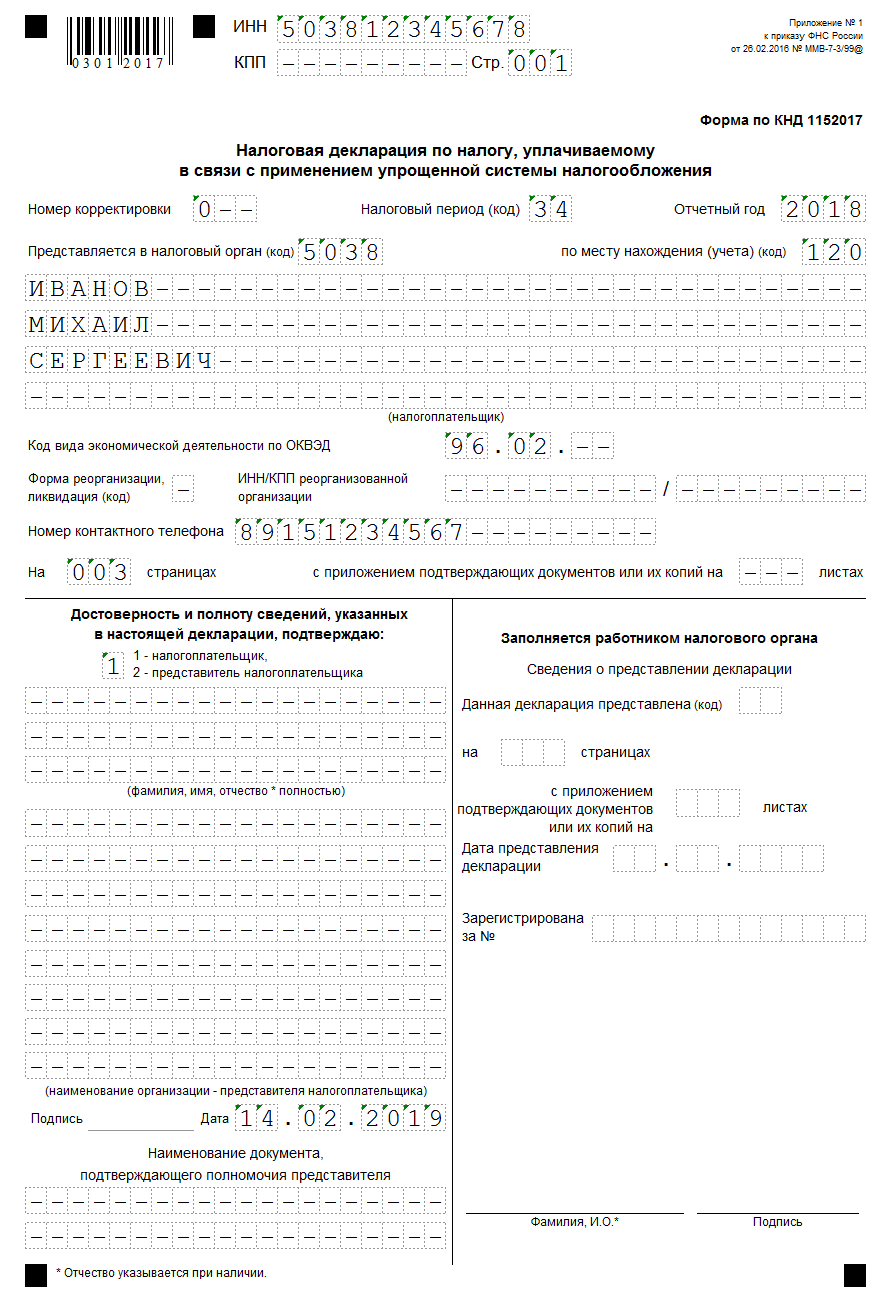

Вам, как ИП на УСН, требуется заполнить в отчетной форме титульный лист и разделы 1.1 и 2.1.1 Но порядок заполнения иной: сперва титул, потом конец, а лишь затем раздел 1.1 .

Можно заполнить от руки, можно на компьютере, но буквы должны быть заглавные, а чернила черные или синие. В полях, где у вас отсутствуют данные, ставится прочерк. Все суммы пишутся только в рублях, копейки в декларации не указываются, но правило математического округления помним. А это означает, что суммы от 50 копеек и выше округляются до рубля.

Титульный лист требует лишь

внимательного заполнения полей с вашей информацией. Пустых клеток быть не

должно, с них пишутся прочерки.

Пустых клеток быть не

должно, с них пишутся прочерки.

●

Указываете свой ИНН.●

В графе КПП ставите прочек.●

В строке номер корректировки, если декларация заполняется впервые за этот отчетный период, пишется 0.●

В графе налогового периода следует указать 34.●

Необходимо также указать код налоговой по месту жительства, а в графе «код по месту нахождения учёта» написать 120.●

Вписать ФИО.●

Указать основной код ОКВЭД.●

Вписать номер телефона.●

В разделе про количество страниц укажите цифру 3. Если подтверждающих документов и копий нет, то в этой графе ставьте прочерк.●

Подписываете лист и ставите дату.Раздел 2.1.1

Верх повторяет титул.

102 –пишите цифру 2.

110 – 113 —указываете доходы за нужный период.

120 – 123 — пишите свою ставку. Например, 6. И это число будет повторяться четыре раза.

130 – 133 — пишите сумму налога за нужный период.

140–143 — пишется сумма уплаченных

страховых взносов за нужный период.

Раздел 1.1

Верх листа заполняется также как у титульного. Номер страницы записывается как 002. Далее по строкам:

010 – указываем код ОКТМО по месту жительства. Этот же код требуется в строчках 030, 060 и 090, но заполняется он в этих строках лишь в том случае, если вы меняли место жительства. Если место жительства не менялось, то ставьте прочерк.

020 – пишите сумму налога, уплаченного вами за первый квартал.

040 –вписываете сумма налога, уплаченную за полугодие (Внимание! Не за второй квартал, а за полгода). Сумма рассчитывается следующим образом — исчисленный налог за 6 месяцев минус сумма исчисленных за этот же период страховых взносов. Если разница получилась меньше нуля, то ее следует указать в строке 050. Если разница все же положительная, то в графе 050 ставится прочерк.

070 — это налог за 9 месяцев. Считается

также: сумма девятимесячного налога без уплаченных страховых взносов за этот же

период. Если получается число меньше нуля, то оно указывается в строке 080.

100 – сумма годового налога, рассчитывается аналогично с учетом годовых страховых взносов. Если в результате расчета выходит меньше нуля, то число указывается в графе 110.

Внизу страницы поставьте подпись и дату.

Вам остается скрепить листы и сдать их в налоговую. В настоящий момент есть вариант подачи декларации через личный кабинет на сайте ФНС, но у вас для этого должна быть электронная подпись. Неподписанные таким образом документы сданными не считаются.

Вы заметили у нас ошибку? Помогите нам ее исправить! Выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter» и повторите код с картинки. Спасибо!

критерии отзыва ИФНС — Бухонлайн

В каком случае ИФНС отзовет декларацию

По логике чиновников, изложенной в комментируемом письме, если декларация подписана неуполномоченным или неустановленным лицом, ее нельзя признать сданной. Ведь, согласно пункту 5 статьи 80 НК РФ, достоверность и полноту сведений в декларации должен подтвердить либо сам налогоплательщик, либо его уполномоченный представитель. И если налоговики сочтут, что указанное требование выполнено формально, а на самом деле подпись (собственноручная или электронная) принадлежит кому-то другому, декларацию отзовут, то есть аннулируют. Такие действия специалисты ФНС называют «профилактикой нарушений налогового законодательства».

И если налоговики сочтут, что указанное требование выполнено формально, а на самом деле подпись (собственноручная или электронная) принадлежит кому-то другому, декларацию отзовут, то есть аннулируют. Такие действия специалисты ФНС называют «профилактикой нарушений налогового законодательства».

Самостоятельно сдавать всю отчетность по налогам и взносам через интернет Сдавать бесплатно ]]>

Основания для отзыва декларации

Из комментируемого письма следует, что инспекторы не могут отзывать декларации всякий раз, когда им захочется. Аннулирование должно быть обоснованным, причем перечень оснований для отзыва является закрытым. В нем всего пять пунктов:

1. Руководитель не выдавал уполномоченному представителю доверенность на право подписания и сдачи деклараций, не участвовал в финансово-хозяйственной деятельности компании, не подписывал декларации, не сдавал их в ИФНС.

2. Руководитель, подписавший декларацию или выдавший доверенность уполномоченному представителю, был дисквалифицирован.

Проверить контрагента на признаки фирмы‑однодневки и наличие дисквалифицированных лиц ]]>

3. Ликвидированная компания сдала налоговую отчетность после даты ликвидации (либо ИП сдал декларацию по НДС после даты окончания предпринимательской деятельности).

4. Руководитель (уполномоченный представитель), подписавший декларацию, является недееспособным, безвестно отсутствующим или умершим.

5. Человек, который лично подписал декларацию, на момент подписания находился в местах лишения свободы.

Как инспекторы собирают доказательства

Чтобы применить указанные выше основания для аннулирования деклараций, налоговики должны собрать доказательства. Для этого им нужно, во-первых, обозначить круг подозрительных налогоплательщиков и, во-вторых, провести в отношении их мероприятия налогового контроля.

Какие налогоплательщики под подозрением

Согласно комментируемому письму, под подозрением находятся ИП и организации, имеющие признаки, которые свидетельствуют о возможной непричастности к ведению финансово-хозяйственной деятельности.

Среди признаков есть «традиционные»:

- установлено «обналичивание» денежных средств;

- на протяжении долгого времени (нескольких предыдущих отчетных или налоговых периодов) сдавалась нулевая отчетность;

- сумма расходов приближена к сумме доходов;

- доля вычета по НДС составляет 98% от величины начисленного налога;

Определить вероятность выездной налоговой проверки и получить рекомендации по налоговой нагрузке ]]>

- организация не находится по адресу регистрации;

- налогоплательщик (организация или ИП) часто менял место постановки на налоговый учет;

- в ЕГРЮЛ внесены сведения о недостоверности данных об адресе, руководителе, учредителе организации;

- не устранены расхождения предыдущих периодов;

- сдавались «уточненки» с неверным номером корректировки.

Также есть признаки, которые касаются индивидуальных предпринимателей, руководителей организаций и их представителей:

- руководитель организации или ИП не проживает там, где прописан;

- уполномоченный представитель зарегистрирован или проживает не в том регионе (субъекте РФ), где зарегистрирована организация или ИП;

- руководитель организации не получает зарплату;

- руководитель организации или ИП более двух раз не явился на допрос;

- руководитель или учредитель организации не является резидентом РФ;

- незадолго до сдачи отчетности в ЕГРЮЛ были внесены сведения о смене руководителя.

Получить свежую выписку из ЕГРЮЛ или ЕГРИП ]]>

Кроме того, названы подозрительные признаки, относящиеся к текущей деятельности:

- среднесписочная численность работников равна 1 или 0;

- нет договоров аренды с собственниками помещений, используемых для ведения бизнеса.

Целый блок признаков касается банковских счетов:

- отсутствие расчетного счета в течение трех месяцев с даты создания организации;

- все расчетные счета закрыты;

- налогоплательщик открыл и (или) закрыл более десяти счетов;

- деньги проходят через расчетные счета «транзитом»;

- счета открыты в банках, которые находятся не в том регионе, где зарегистрирован налогоплательщик.

Наконец, среди признаков есть такие, в которых, на первый взгляд, нет ничего подозрительного. Однако специалисты ФНС поставили их в один ряд с «обналичиванием», отсутствием налогоплательщика по адресу регистрации, нулевой отчетностью и другими, не внушающими доверие обстоятельствами. К «условно подозрительным» признакам относятся:

- организация создана в 2017 году;

- руководитель организации или ИП явился на допрос с адвокатом.

Заметим, что список подозрительных признаков является открытым. При этом в комментируемом письме не уточняется, сколько из указанных признаков должно быть в наличии, чтобы налоговики начали проводить в отношении налогоплательщика мероприятия налогового контроля.

При этом в комментируемом письме не уточняется, сколько из указанных признаков должно быть в наличии, чтобы налоговики начали проводить в отношении налогоплательщика мероприятия налогового контроля.

Что ждет подозрительных налогоплательщиков

Подозрительных налогоплательщиков и их доверенных лиц пригласят на допрос в ИФНС. Директоров компаний и предпринимателей напрямую спросят, занимались ли они финансово-хозяйственной деятельностью, подписывали ли декларации, выдавали ли доверенности и получали ли сертификаты ключей электронной подписи. Причем налоговиков будут интересовать данные обстоятельства в отношении всех организаций, в которых этот человек является руководителем (учредителем).

Лиц, которые подписали и (или) сдали отчетность по доверенности, а также лиц, которые представляли интересы налогоплательщика при регистрации, попросят ответить, кто выдавал им доверенность. Также будут допрашивать заявителей, обратившихся в удостоверяющий центр за получением сертификатов ключей проверки электронных подписей, или их доверенных лиц, чтобы установить, кто является настоящим владельцем ключа.

Получить сертификат усиленной квалифицированной электронной подписи ]]>

Если после всех допросов у инспекторов останутся сомнения, то они осмотрят помещения по юридическому адресу организации и запросят в банках сведения о лицах, открывших счета и указанных в банковских карточках. Помимо этого, сотрудники ИФНС истребуют в удостоверяющем центре информацию о лицах, которые обращались за получением сертификата ключа электронной подписи. И в довершение налоговики могут инициировать подчерковедческую, автороведческую и технико-криминалистическую экспертизу документов, чтобы установить, кто в действительности их подписывал.

Процедура аннулирования декларации

Если в ходе описанных выше мероприятий налогового контроля будут выявлены основания для аннулирования декларации, налоговики поступят следующим образом. Прежде всего, обратятся в вышестоящий налоговый орган за официальным разрешением на аннулирование отчета. Получив разрешение в виде докладной или служебной записки, инспекторы переведут ранее принятую декларацию по налогу на прибыль или по НДС в реестр деклараций, не подлежащих обработке. Данный реестр ведется при помощи программного комплекса, которым пользуются все налоговые инспекции.

Получив разрешение в виде докладной или служебной записки, инспекторы переведут ранее принятую декларацию по налогу на прибыль или по НДС в реестр деклараций, не подлежащих обработке. Данный реестр ведется при помощи программного комплекса, которым пользуются все налоговые инспекции.

Затем в течение пяти рабочих дней налогоплательщику вышлют уведомление о признании декларации недействительной. Уведомление должно быть подписано руководителем ИФНС и направлено по телекоммуникационным каналам связи через оператора электронного документооборота. Бумажный экземпляр уведомления налогоплательщик может получить лично под расписку.

Бесплатно получать требования и направлять запросы в ИФНС через интернет ]]>

В комментируемом письме говорится, что отозвать можно лишь те декларации, по которым не истек срок, отведенный для камеральной проверки (напомним, что по общему правилу он составляет три месяца, а для деклараций по НДС — два месяца; см. «Решения о возмещении НДС будут приниматься быстрее»). Для аннулированных деклараций дата окончания «камералки» приравнивается к дате аннулирования.

«Решения о возмещении НДС будут приниматься быстрее»). Для аннулированных деклараций дата окончания «камералки» приравнивается к дате аннулирования.

Существует и другое ограничение: аннулировать декларацию по налогу на прибыль можно только в том случае, если она представлена по итогам налогового периода, то есть года. Таким образом, промежуточную отчетность по прибыли не аннулируют.

Последствия аннулирования декларации

На завершающем этапе (после отображения декларации в соответствующем реестре и признания ее недействительной) все начисления по аннулированной декларации сторнируются в карточке расчетов с бюджетом.

В комментируемом письме сказано, что если аннулирована исходная декларация, то по истечении 10 дней с момента отправки налогоплательщику уведомления ИФНС сможет заблокировать его банковский счет на основании подпункта 1 пункта 3 статьи 76 НК РФ. Если же отозвана уточненная декларация, блокировки не будет. В этом случае актуальной станет предыдущая «уточненка», а при ее отсутствии — исходная декларация.

Авторы письма умолчали о том, будут ли инспекторы в случае отзыва деклараций штрафовать налогоплательщиков на основании статьи 119 НК РФ за несданную отчетность. Можно лишь предположить, что налогоплательщику, у которого аннулирована декларация, грозит то же наказание, что и в случае настоящего (а не инициированного налоговиками) непредставления отчетности.

Насколько законно аннулирование декларации

Понятие «аннулирование декларации» в Налоговом кодексе отсутствует. По этой причине законность действий инспекторов, отзывающих представленную ранее отчетность, вызывает большие сомнения. Своим мнением по данному вопросу поделился Алексей Крайнев, налоговый юрист «Бухгалтерии Онлайн»:

— Налоговый кодекс предоставляет инспекторам всего два варианта действий. Первый — отказать в принятии декларации (в частности, из-за того, что она подписана неуполномоченным лицом). Второй — принять декларацию и провести ее камеральную проверку. Такого варианта, при котором налоговики сначала принимают декларацию, а потом объявляют ее непредставленной, в НК РФ нет. Таким образом, правовой статус «аннулированных» или «отозванных» деклараций крайне сомнителен.

Таким образом, правовой статус «аннулированных» или «отозванных» деклараций крайне сомнителен.

Незаконный характер указанных действий налоговиков отразился и на самой процедуре аннулирования. В ней заложено внутреннее противоречие. С одной стороны, декларация объявляется несданной со всеми вытекающими последствиями. С другой стороны, в программном комплексе налоговиков проставляется дата окончания «камералки», равная дате аннулирования. Получается, что камеральная проверка была начата и закончена, но декларация при этом не представлена. Такое положение дел, мягко говоря, абсурдно.

Налогоплательщикам, чьи декларации отозвали (аннулировали), следует отстаивать свои права. Обжаловать нужно либо уведомление о признании налоговой декларации недействительной, либо действия ИФНС по признанию декларации недействительной. А если заблокировали счет, то надо обжаловать еще и блокировку. Сначала нужно обратиться с жалобой в региональное Управление ФНС (на это отводится 1 год), а затем — в арбитражный суд (в течение 3 месяцев после получения отказа от УФНС).

Добавим, что компаниям и предпринимателям удается доказать в суде необоснованность отзыва деклараций налоговиками. Судьи, как правило, подтверждают, что отчетность была сдана в срок, а блокировка счета незаконна (см., например, постановления АС Уральского округа от 11.09.18 № Ф09-4202/18, АС Западно-Сибирского округа от 20.07.18 № Ф04-2705/2018 и от 31.08.18 № Ф04-3470/2018).

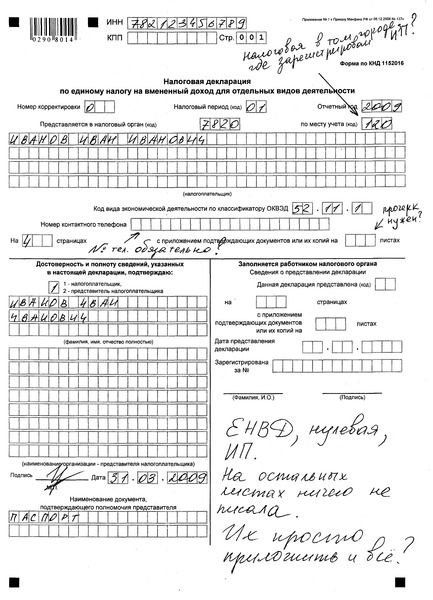

Налоговая декларация по ЕСН для ИП, адвокатов, нотариусов. КНД 1151063 | Образец — бланк — форма

Налоговая декларация по единому социальному налогу (Декларация ЕСН) представляется индивидуальными предпринимателями, в том числе главами крестьянских (фермерских) хозяйств, адвокатами, нотариусами, занимающимися частной практикой. Код формы по КНД 1151063.

Декларация ЕСН утверждена приказом Минфина от 17 декабря 2007 г. N 132н, зарегистрирована в Минюсте РФ 21 января 2008 г. N 10926.

Декларация представляется налогоплательщиками в налоговый орган по месту жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом.

В случае прекращения деятельности в качестве индивидуального предпринимателя до конца налогового периода налогоплательщики в пятидневный срок со дня подачи в регистрирующий орган заявления о прекращении указанной деятельности представляют в налоговый орган Декларацию за период с начала налогового периода по день подачи указанного заявления включительно.

В случае прекращения либо приостановления статуса адвоката, прекращения полномочий нотариуса, занимающегося частной практикой, налогоплательщики в двенадцатидневный срок со дня принятия соответствующего решения уполномоченным органом представляют в налоговый орган Декларацию за период с начала налогового периода по день прекращения либо приостановления статуса адвоката, прекращения полномочий нотариуса, занимающегося частной практикой, включительно.

Декларация может быть представлена налогоплательщиком в налоговый орган лично или через представителя, направлена в виде почтового отправления с описью вложения. При отправке Декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения.

Форма Декларации заполняется шариковой или перьевой ручкой с чернилами черного либо синего цвета. Возможна распечатка Декларации, заполненной в машинописном виде.

При заполнении формы Декларации в каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия каких-либо показателей, предусмотренных формой Декларации, в строке и соответствующей графе ставится прочерк. Все значения денежных показателей отражаются в полных рублях. Значения денежных показателей менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля.

Для исправления ошибок следует перечеркнуть неверное значение показателя, вписать правильное значение показателя и поставить подпись налогоплательщика под исправлением, с указанием даты исправления.

Не допускается исправление ошибок с помощью корректирующего или аналогичного средства.

В верхней части каждой страницы формы Декларации указывается идентификационный номер налогоплательщика.

Достоверность и полнота сведений, указанных в Декларации, подтверждаются налогоплательщиками в нижней части титульного листа, а также каждого Раздела формы Декларации в соответствии с пунктом 3 Раздела II настоящего Порядка.

Титульный лист, Разделы 1, 2 формы Декларации заполняются и представляются всеми налогоплательщиками.

Как предпринимателю сэкономить на уплате НДФЛ?

ИП может рассчитывать на уменьшение налогооблагаемого дохода на понесенные расходы только при правильном их учете и документальном подтверждении

Что такое профессиональный налоговый вычет?

Доход налогоплательщика облагается налогом на доходы физических лиц (НДФЛ).

Если для получения дохода налогоплательщик понес расходы, то он может учесть их при исчислении налога – применяя налоговый вычет (имущественный, социальный, профессиональный и т.д.).

Профессиональный налоговый вычет позволяет доход от профессиональной деятельности индивидуального предпринимателя, применяющего общую систему налогообложения, или доход, полученный налогоплательщиком по гражданско-правовому договору, уменьшить на расходы, связанные с получением этого дохода.

При этом сумма вычета не может быть больше дохода. Индивидуальный предприниматель не вправе учесть убыток и перенести его на следующие налоговые периоды.

Как доход, полученный налогоплательщиком по гражданско-правовому договору, уменьшить на понесенные расходы, читайте в публикации «Исполнителю услуг – о профессиональном налоговом вычете».

В каком случае ИП может рассчитывать на получение вычета?

Для предпринимателей обязательным условием применения вычета является регистрация в качестве ИП. Это следует из п. 1 ст. 221 и подп. 1 п. 1 ст. 227 Налогового кодекса. На этом настаивают и официальные органы. К примеру, Минфин и ФНС не признают права на учет расходов за лицами без статуса ИП, сдающими помещения в аренду1.

Получить вычет может только индивидуальный предприниматель, применяющий общую систему налогообложения. То есть тот, кто платит с доходов от своей профессиональной деятельности НДФЛ по ставке 13%.

Если индивидуальный предприниматель применяет специальный налоговый режим, например УСН, НПД или ЕНВД, то воспользоваться профессиональным налоговым вычетом он не может.

Как вести учет расходов, чтобы воспользоваться правом на вычет?

Одним из условий применения налогового вычета является ведение индивидуальным предпринимателем учета понесенных расходов. Согласно Порядку учета, утвержденному Минфином и МНС в 2002 г., они фиксируются в Книге учета доходов и расходов и хозяйственных операций в момент их совершения на основе первичных документов позиционным способом2.

Пункт 2 ст. 227 Налогового кодекса устанавливает, что предприниматель самостоятельно исчисляет налог. Из декларации 3-НДФЛ следует, что ему достаточно распределять расходы по группам: материальные, амортизационные начисления, расходы на выплаты и вознаграждения в пользу физических лиц, прочие.

Если у предпринимателя есть наемные работники, то он может учитывать выплату им зарплаты, среднего заработка, оплату командировочных расходов и иные расходы, которые он обязан нести в интересах работников. Предприниматель может учесть затраты на покупку материалов и оборудования, аренду помещения, расходы на ремонт основных средств, страхование и т.д.

Предприниматель может учесть затраты на покупку материалов и оборудования, аренду помещения, расходы на ремонт основных средств, страхование и т.д.

Минфин в своих разъяснениях указывает3, что состав расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном установленному гл. 25 НК РФ «Налог на прибыль организаций». В этой главе указано, что расходы должны быть подтверждены документально. Еще одно важное условие – очевидная их направленность на получение дохода от предпринимательской деятельности. Следовательно, если при исчислении налога на прибыль нельзя учесть расход, невозможно его учесть и ИП на общей системе налогообложения.

Также Минфин указывал4, что расходы надо отражать в декларации на дату получения дохода. Потому во избежание отказа в вычете заявлять нужно те расходы, которые относятся к доходам, полученным в году, за который подается декларация.

Нередко предприниматель ведет несколько видов деятельности. При этом по одному он применяет специальный налоговый режим, а по другому – уплачивает налог по общей системе налогообложения. В таком случае следует вести раздельный учет расходов по каждому виду деятельности.

При этом по одному он применяет специальный налоговый режим, а по другому – уплачивает налог по общей системе налогообложения. В таком случае следует вести раздельный учет расходов по каждому виду деятельности.

Если раздельный учет не ведется, то велика вероятность того, что налоговый орган откажет в вычете.

Примечательно дело, которое было включено в Обзор практики рассмотрения судами дел, связанных с применением гл. 23 НК РФ (утв. Президиумом Верховного Суда РФ 21 октября 2015 г.). Налогоплательщик ошибочно уплатил ЕНВД от деятельности, в отношении которой у него не было права на применение этого спецрежима: он продавал товары муниципальным учреждениям, считая это розничной торговлей. Налоговый орган доначислил налог, исчислив его по ставке 13%. Предприниматель обратился в суд. Он настаивал на неправильном определении недоимки по налогу исходя из одних лишь доходов от реализации товаров без учета расходов. Но налоговая инспекция указала, что при определении недоимки был применен профессиональный налоговый вычет в размере 20% общей суммы доходов от предпринимательской деятельности. Суды сочли такой подход правомерным: «Если отсутствие учета расходов у гражданина обусловлено ошибочным применением им специального налогового режима, не предполагающего ведение учета фактически понесенных расходов (система налогообложения в виде ЕНВД для отдельных видов деятельности, упрощенная система налогообложения с объектом налогообложения в виде полученных доходов), в целях определения действительного размера обязанности по уплате налога на доходы физических лиц (недоимки) должен применяться расчетный способ определения налога».

Суды сочли такой подход правомерным: «Если отсутствие учета расходов у гражданина обусловлено ошибочным применением им специального налогового режима, не предполагающего ведение учета фактически понесенных расходов (система налогообложения в виде ЕНВД для отдельных видов деятельности, упрощенная система налогообложения с объектом налогообложения в виде полученных доходов), в целях определения действительного размера обязанности по уплате налога на доходы физических лиц (недоимки) должен применяться расчетный способ определения налога».

Если ИП не готов отстаивать в суде свое право на вычет, то ему следует вести раздельный учет расходов при разных видах деятельности.

Как заявить вычет?

Индивидуальный предприниматель самостоятельно заявляет вычет в налоговой декларации. Для этого заполняется Приложение № 3 «Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики, а также расчет профессиональных налоговых вычетов…». В нем отражаются суммы доходов и понесенных расходов. Начинать заполнение декларации целесообразно именно с этого раздела, а потом переходить к разделу «Расчет налоговой базы». Это позволит при формировании налогооблагаемого дохода учесть расходы в совокупности.

В нем отражаются суммы доходов и понесенных расходов. Начинать заполнение декларации целесообразно именно с этого раздела, а потом переходить к разделу «Расчет налоговой базы». Это позволит при формировании налогооблагаемого дохода учесть расходы в совокупности.

Необходимо ли подтверждать расходы документами?

В ст. 252 НК РФ указано, что доход может быть уменьшен на документально подтвержденные расходы. Однако речь в этой статье идет о расходах, учитываемых при исчислении налога на прибыль. В случае же с НДФЛ требование прикладывать документы к декларации прямо не установлено.

Минфин в своих разъяснениях5 ссылался на ноябрьское постановление Президиума ВАС РФ 2008 г. В нем указано, что инспекция может истребовать документы, подтверждающие право налогоплательщика на льготы (п. 6 ст. 88 НК РФ). Однако профессиональный вычет по НДФЛ льготой не является. Следовательно, налоговый орган не вправе запрашивать у предпринимателя документы по финансово-хозяйственной деятельности, если в ходе камеральной проверки он не выявил ошибок и противоречий в представленных ему сведениях (п. 7 ст. 88 НК РФ)6.

7 ст. 88 НК РФ)6.

Однако у налогового органа есть право истребовать документы во время налоговой проверки (п. 6 ст. 88 НК РФ), которое он использует часто. Если документы не будут представлены, в праве на вычет налоговый орган откажет. Поэтому хранить документы надо не менее трех лет по истечении года, за который подается декларация.

Их перечень законом не установлен. На практике возникают ситуации, когда налоговые органы отказывают в вычете на том основании, что расходы не подтверждены конкретным документом. К примеру, для подтверждения расходов на горюче-смазочные материалы не представлен путевой лист, подтверждающий факт поездки. Суды в таком случае признают правомерность учета расходов, если они могут быть подтверждены другими документами7.

Если документально подтвердить расходы несложно, то во избежание отказа в вычете и спора с налоговым органом лучше все же приложить копии документов к декларации. Если документов много, то можно приложить их реестр и копии только некоторых из них. При этом следует быть готовым к тому, что налоговый орган может истребовать те документы, которые ему не были представлены.

Если документов много, то можно приложить их реестр и копии только некоторых из них. При этом следует быть готовым к тому, что налоговый орган может истребовать те документы, которые ему не были представлены.

Как получить вычет, если нет документов, подтверждающих расходы?

Предприниматель имеет право на профессиональный вычет, даже если у него нет подтверждающих документов. В таком случае доход уменьшается на 20% общей суммы доходов, полученных за год.

Одновременно заявить вычет в размере 20% и учесть документально подтвержденные расходы нельзя. То есть можно либо обосновывать расходы, настаивая на применении расчетного способа определения налога, либо применить вычет в сумме 20%.

Как указал ВАС РФ, правило, согласно которому при неподтверждении расходов документами налогоплательщик применяет 20-процентный вычет, не лишает его права доказывать фактический размер расходов для применения расчетного метода исчисления налога8. Но доказывать, что фактические расходы превысили 20% от дохода, налогоплательщику придется в суде. Поэтому документы следует хранить, а расходы своевременно фиксировать в Книге учета доходов и расходов.

Но доказывать, что фактические расходы превысили 20% от дохода, налогоплательщику придется в суде. Поэтому документы следует хранить, а расходы своевременно фиксировать в Книге учета доходов и расходов.

Когда нужно подать декларацию?

Декларацию нужно представить в налоговый орган не позднее 30 апреля года, следующего за периодом, за который она подается.

Если предприниматель не отразил в ней расходы или забыл отразить какие-то из них, то он может представить уточненную декларацию в течение трех лет после истечения года, за который им подана декларация. В таком случае к ней надо приложить копии документов, подтверждающих расходы, чтобы не затягивать сроки возврата налога.

1 Письмо Минфина России от 15 марта 2017 г. № 03-04-05/15280. Письмо ФНС России от 13 октября 2011 г. № ЕД-3-3/3378@.

2 Пункт 4 Порядка учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей (утв. Приказом Минфина и МНС России от 13 августа 2002 г. № 86н/БГ-3-04/430).

Приказом Минфина и МНС России от 13 августа 2002 г. № 86н/БГ-3-04/430).

3 Письма Минфина России от 13 ноября 2019 г. № 03-04-05/87535, от 7 ноября 2019 г. № 03-04-05/85912.

4 Письмо Минфина России от 30 июня 2016 г. № 03-04-05/38420.

5 Письмо Минфина России от 7 июня 2013 г. № 03-04-07/21306.

6 Постановление Президиума ВАС РФ от 11 ноября 2008 г. № 7307/08 по делу № А07-10131/2007-А-РМФ.

7 Постановление Арбитражного суда Центрального округа от 21 февраля 2019 г. по делу № А08-8499/2017.

8 Постановление Пленума ВАС РФ от 30 июля 2013 г. № 57.

Ликвидационная декларация при закрытии ИП: не сложно, но важно

3 Апр 2018

Индивидуальный предприниматель может отказаться от своего статуса в любой момент в добровольном порядке. Причины для этого могут быть различными: от неконкурентоспособности и неокупаемости вложений до развития бизнеса и открытия компании. Законом установлен определённый порядок для ликвидации ИП, в частности субъект должен представить заявление по установленной форме, оплатить госпошлину за регистрационные действия, отчитаться перед Пенсионным фондом за работников и сдать ликвидационную декларацию.

Законом установлен определённый порядок для ликвидации ИП, в частности субъект должен представить заявление по установленной форме, оплатить госпошлину за регистрационные действия, отчитаться перед Пенсионным фондом за работников и сдать ликвидационную декларацию.

Ликвидационная декларация подаётся после закрытия ИП. Ввиду того, что предприниматель вправе прекратить деятельность в любой момент, сведения подаются независимо от отчётного периода. Форма и сроки предоставления декларации при закрытии ИП различаются в зависимости от системы налогообложения.

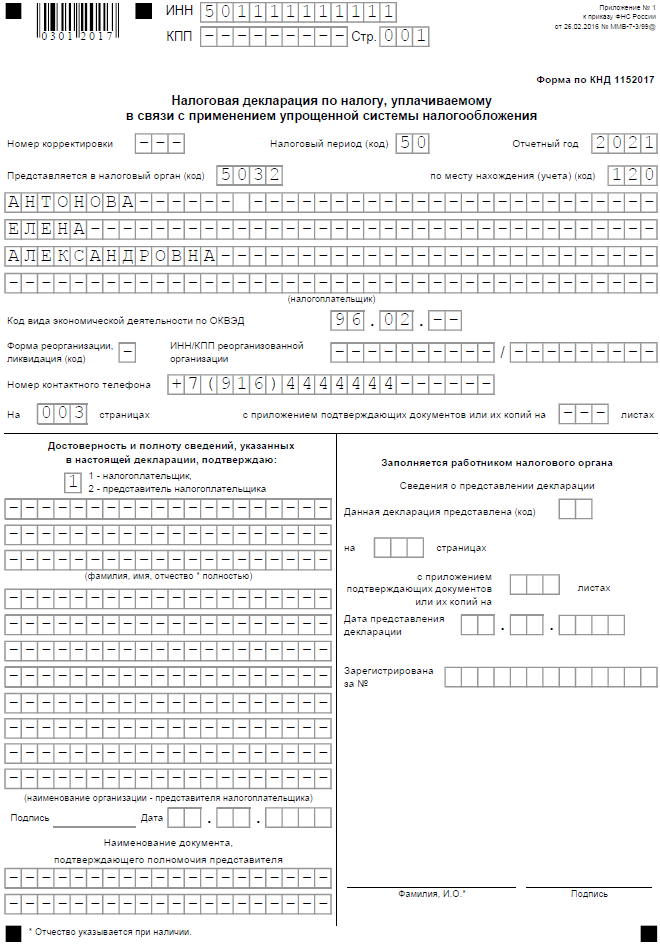

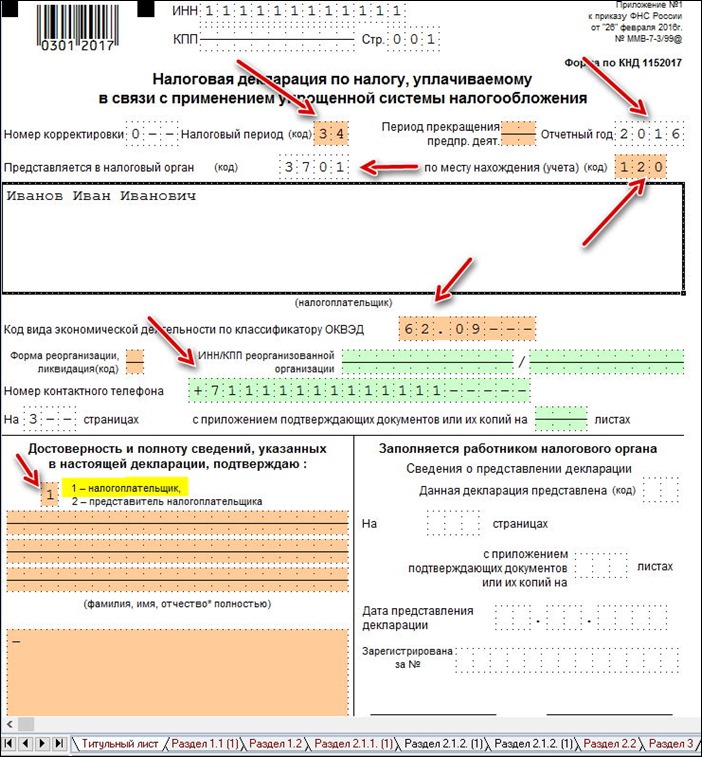

Ликвидационная декларация для предпринимателя на УСН

Режим упрощённой системы налогообложения очень популярен среди лиц, занимающихся предпринимательством. При закрытии ИП сведения подаются по форме, утвержденной Приказом ФНС РФ от 26 февраля 2016 № ММВ-7-3/99@. В соответствии со статьёй 346.23 Налогового Кодекса, отчётность предоставляется в срок до двадцать пятого числа месяца, следующего за месяцем, в котором произошло прекращение деятельности.

Инструкция по заполнению бланка прописана в упомянутом ведомственном акте. В общем, порядок заполнения финальной декларация не отличается от периодической отчётности, сдаваемой по этой форме. Обратите внимание, что код налогового периода в данном случае обозначается цифрой 50.

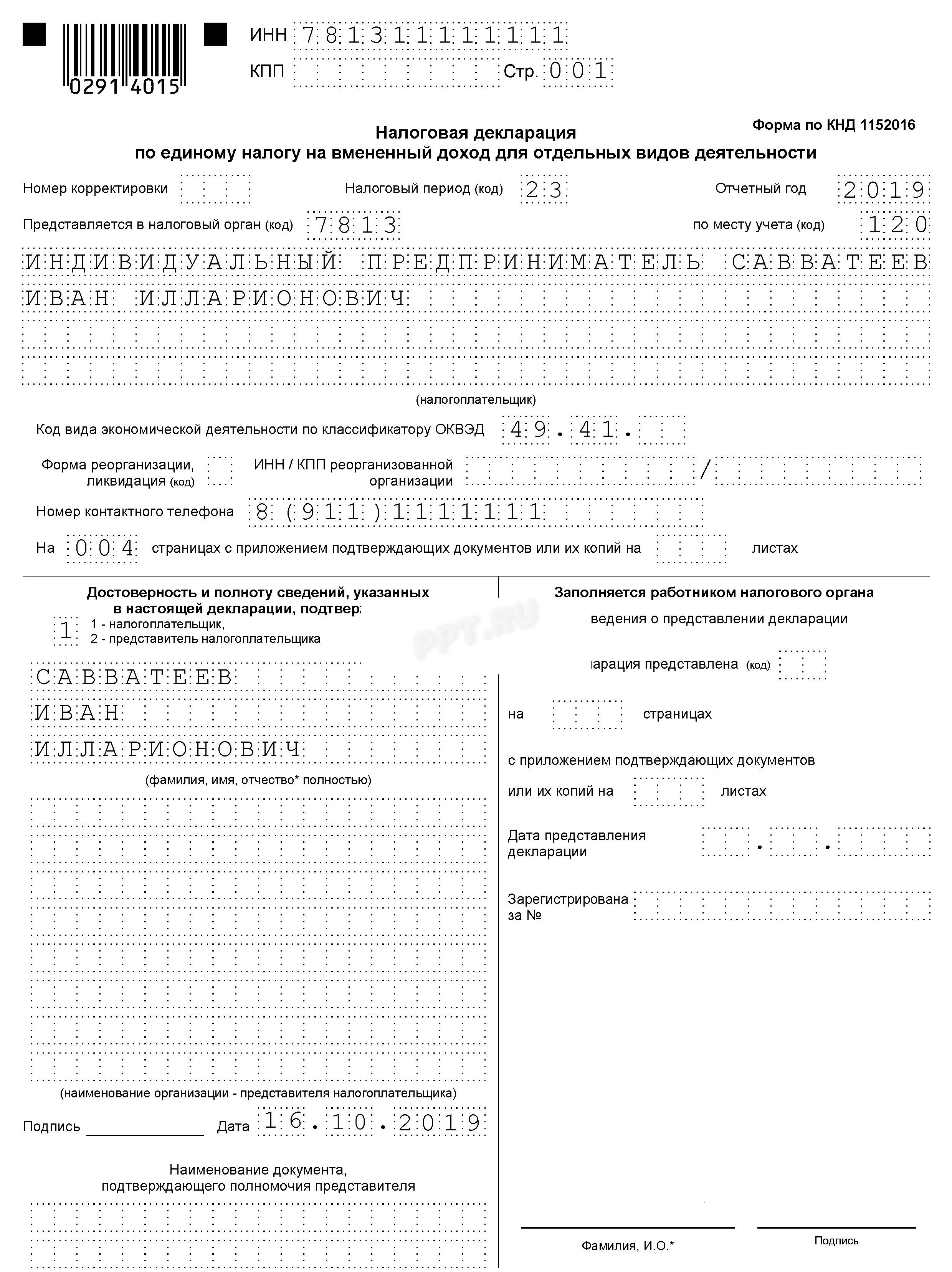

Ликвидационная отчётность в режиме ЕВНД

Форма документа зафиксирована в Приказе от 4 июля 2014 № ММВ–7–3/353@. Бланк заполняется с учётом общих требований, предъявляемых к периодически предоставляемым данным. Срок сдачи установлен статьёй 346.31 Налогового Кодекса: не позднее двадцатого числа месяца, следующего за месяцем ликвидации ИП. В поле «Налоговый период» следует проставить код 50, а в поле «Форма реорганизации» нужно вписать число 0 – код ликвидации. Это покажет налоговой, что отчётов по ЕНВД от субъекта больше поступать не будет.

Важно отметить, что при завершении предпринимательства до истечения налогового периода у ИП есть возможность не уплачивать налог за все 90 дней. Механизм экономии средств в этом случае реализуется именно посредством корректного заполнения финальной отчётности. Ключевым моментом является физический показатель, выражающий масштаб бизнеса в цифровом эквиваленте. В те месяцы, когда предприниматель не осуществлял деятельность, физический показатель будет равен 0, такое значение обнулит базовую доходность, и переплачивать НВД не придётся.

Механизм экономии средств в этом случае реализуется именно посредством корректного заполнения финальной отчётности. Ключевым моментом является физический показатель, выражающий масштаб бизнеса в цифровом эквиваленте. В те месяцы, когда предприниматель не осуществлял деятельность, физический показатель будет равен 0, такое значение обнулит базовую доходность, и переплачивать НВД не придётся.

Финальная отчётность при ОСН

Бланк отчётных данных по форме 3 — НДФЛ утверждён Приказом Федеральной налоговой службы от 25 ноября 2015 №ММВ-7-11/544@. Сдать сведения нужно не позднее пяти рабочих дней после закрытия бизнеса (статья 227 Налогового Кодекса).

Уплатить налог на доход следует не позднее пятнадцати календарных дней с даты представления декларации.

Кроме того, при наличии у предпринимателя обязанности по уплате НДС, сведения по налогу на добавленную стоимость подаются по форме, установленной ведомственным Приказом от 29 октября 2014 №ММВ-7-3/558@, в срок до двадцать пятого числа месяца, следующего за кварталом, внесения записи в ЕГРИП.

Ликвидационная декларация при ЕСХН

Форма установлена Приказом ФНС России от 01 февраля 2016 N ММВ-7-3/51@. Информация подаётся в налоговую инспекцию до двадцать пятого числа месяца, следующего за месяцем прекращения коммерции. На титульном листе указывается цифровой код 96, обозначающий последний налоговый период при закрытии ИП. В остальном порядок заполнения бланка не отличается от регулярной отчётности.

Прекращение деятельности предпринимателем, применяющим ПСН

ИП, работающие на данном режиме, полностью освобождены от сдачи деклараций, как обычных, так и финальной. Налоговым период в случае отказа от предпринимательского статуса (до прекращения действия патента) считается время с начала действия патентной системы до внесения записи в Реестр. У субъекта может возникнуть обязанность доплаты суммы налога или, наоборот, переплата в связи с перерасчётом исходя из фактического периода деятельности в календарных днях (Письмо Минфина России от 15 октября 2013 №03-11-12/42971).

При необходимости доплаты, платёж необходимо произвести в сроки, зафиксированные в патенте. При наличии переплаты налоговая инспекция может провести зачёт в счёт иных налогов или возвратить переплаченные средства.

Заполнение ликвидационной декларации не является сложной процедурой. Формы, порядок и сроки сдачи таковой подробно прописаны в законодательстве. Однако при составлении финальной налоговой отчётности стоит действовать внимательно и осмотрительно, чтобы избежать проблем с налоговыми органами после закрытия ИП.

Налоговая декларация для ИП на УСН

НалогиУСН — это льготная система налогообложения. Вы выбрали ее для своего бизнеса, вас будут называть «упрощенщиком». И это — гордое имя, потому что оптимизировать налоги в рамках закона — разумное и выгодное решение.

Ставка налога в связи с применением УСН составляет 6% или15%, что зависит от объекта налогообложения. Если ИП платит налог с доходов, то нужно перечислить в бюджет 6% от дохода.Если с доходов за вычетом расходов — 15%. Налог платят нарастающим итогом раз в квартал. А вот отчитываются бизнесмены на упрощенке об исчисленном налоге раз в год.

Если ИП платит налог с доходов, то нужно перечислить в бюджет 6% от дохода.Если с доходов за вычетом расходов — 15%. Налог платят нарастающим итогом раз в квартал. А вот отчитываются бизнесмены на упрощенке об исчисленном налоге раз в год.

Зачем ФНС нужна налоговая декларация? В налоговой отчетности предприниматель заявляет о доходе и исчисленном налоге. Опираясь на этот документ, налоговый орган контролирует налога, позвоночного к уплате.

Налоговая декларация для ИП на УСН

ИП на УСН отчитываются в налоговую по итогам года, декларацию нужно сдать не позднее 30 апреля.Составить и подать отчет нужно, даже если бизнес пока не имеет оборотов или приостановил деятельность. В этом случае предприниматель просто указывает в декларации, что дохода не было, а значит нет и налогооблагаемой базы.

Заполнение декларации в бумажном виде происходит в порядке, установленном приказом ФНС № ММВ-7-3 / 99 @. Если не отчитаться вовремя, ИП могут оштрафовать.

Для заполнения декларации УСН за 2019 год ИП понадобятся:

данные о том, каков доход за 2019 год для ИП на УСН с объектом «Доходы»;

данные о величине расходов и сумме разрешенных для налогового учета расходов для ИП на УСН с объекта «Доходы минус расходы»;

данные о сумме уплаченных страховых взносов и пособий, выплаченных работникам;

данные о суммах авансов, которые ИП уплатил по отчетным периодам.

Форму декларации можно скачать в формате pdf.

Предприниматель на УСН с объектом «Доходы» заполняет в декларации:

титульный лист;

раздел 1.1, в нем нужно указать сумму авансового платежа или налога при применении УСН;

раздел 2.1, в котором отражают расчет налога.

Предприниматель в режиме УСН с объектом налогообложения «Доходы минус расходы» обязательно заполняет:

титульный лист;

раздел 1.2, в котором указана сумма уплачиваемого налога, авансовых платежей или сумма минимального налога к уплате;

раздел 2.2, в него вносится расчет налога.

Предприниматель на УСН, который нанял в компанию более 25 человек, обязан отчитываться в налоговый орган в электронном формате. Остальные делают это по желанию.

Официальный код налоговой декларации для ИП на УСН — 1152017. Поэтому можно назвать такое название этого отчета: бланк по форме КНД 1152017. Звучит строго, на деле упрощенка на то и упрощенка, что заполнение и сдача отчета не составляет большого труда. Тем более в помощь ИП есть сервис «Новый Астрал Отчет». Он заботится о вашей отчетности также, как ваша мама заботиться о том, чтобы вы надели шапку в холодную погоду.

Звучит строго, на деле упрощенка на то и упрощенка, что заполнение и сдача отчета не составляет большого труда. Тем более в помощь ИП есть сервис «Новый Астрал Отчет». Он заботится о вашей отчетности также, как ваша мама заботиться о том, чтобы вы надели шапку в холодную погоду.

В чем это проявляется:

сервис напоминает вам, когда пора готовить отчет;

встроенный редактор заполнять поля верными значениями;

вы можете импортировать отчет, подготовленный в другой программе;

декларация передается в ФНС по защищенным каналам связи;

сервис работает в браузере и не занимает место на жестком диске;

можно отчитываться за несколько компаний сразу;

можно сэкономить, подключившись к сервису с главными или друзьями.

Предлагаем попробовать «Новый Астрал Отчет» бесплатно. Вы или ваш бухгалтер будете сдавать отчет в один клик из любой точки мира — просто подключитесь к сервису.

Спасибо за отзыв!

Комментарии для сайта Cackl eНалоговый центр для самостоятельно занятых лиц

Кто считается частным предпринимателем?

Как правило, вы считаете себя частным предпринимателем, если к вам относится любое из нижеследующих положений.

Какие налоговые обязательства я несу в качестве частного предпринимателя?

В большинстве случаев в качестве частного предпринимателя вы должны ежегодно подавать налоговую декларацию и ежеквартально выплачивать расчётную сумму налога.

Частные предприниматели, как правило, должны платить налог, взимаемый с независимых подрядчиков (налог на SE), а также подоходный налог (налог на прибыль). Налог, взимаемый с независимых подрядчиков представляет собой налог в фонды социального обеспечения (Социальное обеспечение) и медицинское страхование по старости (Medicare), взимаемый, в первую очередь, с лиц, не работающих по найму. Подобные налоги в фонды социального обеспечения (Социальное обеспечение) и медицинского страхования по старости (Medicare) удерживаются из заработной платы международных лиц, работающих по найму. Как правило, термин «налог, взимаемый с лиц, работающих на себя», используется только применимо к налогам в фонды социального страхования (Social Security) и медицинское страхование по старости (Medicare), и никаким другим налогам (как, например, подоходный налог) .

Подобные налоги в фонды социального обеспечения (Социальное обеспечение) и медицинского страхования по старости (Medicare) удерживаются из заработной платы международных лиц, работающих по найму. Как правило, термин «налог, взимаемый с лиц, работающих на себя», используется только применимо к налогам в фонды социального страхования (Social Security) и медицинское страхование по старости (Medicare), и никаким другим налогам (как, например, подоходный налог) .

Прежде чем вы должны определить, как вы должны платить налог, взимаемый с лиц, работающих на себя, вы должны рассчитывать вашу чистую прибыль или чистый убыток в результате коммерческой деятельности.Эта операция выполняется вычитанием суммы расходов, связанных с вашей предпринимательской деятельностью, из суммы доходов, полученных в результате вашей предпринимательской деятельности. Если доходы превышают расходы, то составляет чистую прибыль и часть вашего дохода, которая заявляет на странице 1 Формы 1040 или Форма 1040SR. Если расходы превышают доходы, разница является чистым убытком. Обычно вы можете вычесть свои убытки из валового дохода, который вы заявляете на странице 1 Формы 1040 или Форма 1040SR.В некоторых ситуациях на сумму, которую вы заявите в качестве убытков, налагаются ограничения. См. Публика 334, Инструкции по налогам для малых предприятий (для лиц, использующих форму С или С-EZ) (Английский) для дополнительной информации.

Если расходы превышают доходы, разница является чистым убытком. Обычно вы можете вычесть свои убытки из валового дохода, который вы заявляете на странице 1 Формы 1040 или Форма 1040SR.В некоторых ситуациях на сумму, которую вы заявите в качестве убытков, налагаются ограничения. См. Публика 334, Инструкции по налогам для малых предприятий (для лиц, использующих форму С или С-EZ) (Английский) для дополнительной информации.

Если ваш чистый доход, полученный в результате частной деятельности, составил 400 США или более, вы обязаны подавать налоговую декларацию. Если ваш чистый доход, полученный в результате частной деятельности, составил менее 400 долларов США, вы, тем менее, обязаны подавать налоговую декларацию, если вы соответствуете любым другим требованиям в части налоговой декларации, перечисленным в Инструкциях по заполнению Формы 1040 или Форма 1040SR .

Как делать ежеквартальные платежи?

Расчётный налог — это метод вас использует для выплаты налогов в фонды социального обеспечения (Социальное обеспечение) и медицинского страхования по старости (Медикэр), у могущества работодателя, который бы взимать налоги за. Для определения размера этих налогов используется «Расчётный налог для выплаты частными лицами». В Форме 1040-ES содержится таблица, имеющаяся в Форме 1040 или Форма 1040SR. Для заполнения Формы 1040-ES вам достаточно налоговой декларации за предыдущий год.

Для определения размера этих налогов используется «Расчётный налог для выплаты частными лицами». В Форме 1040-ES содержится таблица, имеющаяся в Форме 1040 или Форма 1040SR. Для заполнения Формы 1040-ES вам достаточно налоговой декларации за предыдущий год.

Используйте таблицу, имеющуюся в Формы 1040-ES, «Расчётный налог для выплаты частными лицами» для того, чтобы определить, требуется ли вам платить ежеквартальный расчётный налог.

В Формы 1040-ES также имеются бланки ваучеров, которые могут использовать для отправки налоговой почтой оплаты расчётных налоговых платежей с помощью Электронной системы уплаты федеральных платежей. Если вы впервые работаете на себя в этом году, вам необходимо провести финансовый год, который вы рассчитываете получить в этом году.Если вы завысили эту оценку, просто пересчитайте свой расчётный налог на следующий квартал, заполнив новую таблицу, имеющуюся в имеющейся в Форме 1040-ES. Если вы занизили эту оценку, то просто пересчитайте свой расчётный налог на следующий квартал, заполнив новую таблицу, имеющуюся в Форме 1040-ES.

На веб-странице расчётных налогов имеется дополнительная информация. Дополнительная информация о налогах в фонды социального обеспечения (Социальное обеспечение) и медицинского страхования по старости (Medicare) имеется на веб-страницах, используемых для лиц, работающих на себя.

Как мне следует подавать налоговую декларацию?

При заполнении налоговой декларации необходимо Приложение C для того, чтобы указать доходы или потери от коммерческой деятельности малого предприятия, которого вы занимаетесь в качестве индивидуального предпринимателя. При заполнении этой формы вам могут помочь Инструкции к Приложению C.

Для того, чтобы указать свои налоги в фонды социального обеспечения (Социальное обеспечение) и медицинского страхования по старости (Medicare), вы должны подать Приложение SЕ (форму 1040 или Форма 1040SR), «Налог для лиц, работающих на себя» (Английский).Используйте возможность получения доходов, указанных в приложении C, для расчета налогов в фонды социального страхования и медицинского страхования по старости (Medicare), которые вы должны платить в течение года. Для заполнения Приложения SE вам инструкции (Английский) по заполнению этой формы.

Для заполнения Приложения SE вам инструкции (Английский) по заполнению этой формы.

Должен ли я подавать информационную декларацию?

. Если вы произвели или получили платеж в качестве малого предприятия или (физического) лица, работающего на себя, вам, по всей вероятности, придется подать в Ное управление США «информационную декларацию» (Английский).

Бизнес-структуры

В начале коммерческой деятельности вы должны решить, какова организационная структура создаваемого предприятия. Организационная Форма вашего предприятия определяет форму подоходной декларации, которую вы должны подавать. Наиболее типичными организационными формами предприятий являются частный предприниматель (индивидуальное предпринимательство), партнерство (партнерство), корпорация (корпорация) и корпорация типа «S» (S-корпорация). Общество с ограниченной ответственностью (ООО) (Общество с ограниченной ответственностью (ООО)) является относительно новой структурой предприятия, разрешённой законом штата. Воспользуйтесь возможностью страницей бизнес-стуктур коммерческих предприятий для стабильной информации о каждом виде организаций и о тех формах налоговых деклараций, которые надлежит подавать.

Воспользуйтесь возможностью страницей бизнес-стуктур коммерческих предприятий для стабильной информации о каждом виде организаций и о тех формах налоговых деклараций, которые надлежит подавать.

Вычет расходов на домашний офис

Если вы используете часть своего жилища в предпринимательских целях, вы, возможно, имеете право вычесть из своей налоговой базы расходов, связанных с использованием вашего жилища в предпринимательских целях. Право «вычета расходов на домашний офис» предоставляется как владельцам, так и съемщикам жилья всех типов.

Может ли коммерческое предприятие, которым владеет супружеская пара, рассматриваться как совместное предприятие?

Предприятие, принадлежащее супружеской паре (Английский)

Требования к налогу на оплату труда из числа членов семьи работодателя могут отличаться от применимых для прочих наёмных работников. На этой странице мы указываем некоторые моменты, которые следует вести в виду супружеской паре, являющимися владельцами коммерческих предприятий.

Возможность указывать коммерческое предприятие, которому принадлежит супружеская пара, как неинкорпорированное (Английский)

Для налоговых периодов, начинающихся после 31 декабря 2006 года, Закон о налогах для малых предприятий и создания рабочих мест (Закон о налоге на малый бизнес и возможности работы) 2007 года (гражданский закон (публичное право) №110-28) предусматривает, что совместное предприятие , единственными владельцами которого являются соответствующие супружеские парацы, подающая налоговая декларация, которая имеет соответствующее право, может выбрать вариант, при котором оно не как партнерство в целях уплаты федеральных налогов.

Как выбрать составителя налоговых деклараций

Рекомендации по выбору составителя налоговых деклараций (Английский)

Интерактивные обучающие средства

«Виртуальный семинар по налогообложению малых предприятий» (Английский) состоит из девяти интерактивных уроков, предназначенных для ознакомления новых малых предприятий с их налоговыми правами и обязанностями. «Видеопортал Налогового управления США» (Английский) содержит видео и аудиолекции на темы, представляющие интерес для малых предприятий, физических лиц и профессиональных специалистов по налогам.

«Видеопортал Налогового управления США» (Английский) содержит видео и аудиолекции на темы, представляющие интерес для малых предприятий, физических лиц и профессиональных специалистов по налогам.

Налоговая декларация ИП в Казахстане: виды и формы

Подача налоговых деклараций для ИП и ТОО Казахстана осуществляется разными способами в зависимости от типа. Многие работающие на территории Казахстана в наши дни начинающие бухгалтеры, а также предприниматели часто не знают, какие виды налоговых деклараций они согласно закону обязаны сдавать. О сроках проведения этой процедуры, как правило, не осведомлены. В статье подробно рассмотрим, какая отчетность и когда должна сдаваться индивидуальными предпринимателями (ИП) и товариществами с ограниченной ответственностью (ТОО).Итак, для ИП и ТОО:

- используется общеустановленный режим для вы сдачи декларации по подоходному и социальному налогу (200.00), плюс если вы стоите на учете НДС, сдаете 300.

Кроме того, документы подаются по эмиссии в список (870.00).

Кроме того, документы подаются по эмиссии в список (870.00). - в том же режиме каждый год декларация по корпоративному подоходному налогу (100.00).

- на специальном налоговом режиме Упрощенка дважды за год сдается упрощенная декларация (910.00).

- Так же необходимо сдавать стат. отчеты, данный отчет проверяется самостоятельно на сайте stat.gov.kz, в разделе Для респондентов, далее кабинет респондента, входите в данный кабинет по ключу ЕЦП.

Декларация ИП по патенту:

ИП по патенту должен работать самостоятельно, без привлечения наёмного персонала. Ему необходимо рассчитывать предполагаемые доходы заранее. Годовая сумма не выше 300 МЗП (28 284 тенге), то есть не более 8 485 200 тенге Предприниматель оплачивает налог в размере двух процентов от полученного дохода.Отчисления в ПФ составляют 10% от зарплаты. Социальные отчисления от заявленной заработной платы -3,5%

С 1 января 2018 года законодательными актами РК, используя специальный налоговый режим на основе патента.

Необходимо в 911 указывать форму при заполнении следующих строк:

911.00.004 — сумма социального налога вашего уплате в бюджет

911.00.008 — сумма взносов на обязательное социальное страхование.

911.00.010 –социальный налог, взносы на ОСМС

Для каждого документа имеется своя форма (указана в скобках после каждого упоминания конкретного вида деклараций). Рассмотрим, какой смысл скрыт за принятыми обозначениями, используемыми нами:

- 100.00 — форма сдается по корпоративному подоходному налогу.

- 200.00 — налоги при участии в деятельности фирмы иностранных граждан или тех, кто гражданства не имеет. В любой компании могут быть использованы нерезиденты.

- 300,00 — для отчетности, касающейся налога на добавленную стоимость.

Применяется тогда, когда фирма состоит на учете по НДС. Предполагает перечисление всех путей реализации предмета торга компании — производимых или реализуемых товаров, оказываемых услуг, работ.7-е приложение данной формы — для указания всех счетов-фактур. Эту форму сдают каждый квартал до 15 числа месяца, следующего за концом квартала. Пример: за 1-й квартал в году сдавать отчетность до вплоть до 15 мая. Все прочие отчетные отчеты, перечисленные в нашей статье выше, также должны быть в формате 300.00 сроки.

Применяется тогда, когда фирма состоит на учете по НДС. Предполагает перечисление всех путей реализации предмета торга компании — производимых или реализуемых товаров, оказываемых услуг, работ.7-е приложение данной формы — для указания всех счетов-фактур. Эту форму сдают каждый квартал до 15 числа месяца, следующего за концом квартала. Пример: за 1-й квартал в году сдавать отчетность до вплоть до 15 мая. Все прочие отчетные отчеты, перечисленные в нашей статье выше, также должны быть в формате 300.00 сроки. - 700.00 — используется, когда имущество фирмы составляет, в том числе и средства транспорта. Представляет собой указание текущих платежей.Сдавать отчет можно до 5 июля (для текущего года).

- 870.00 — для документа об эмиссии в нашу среду. Он заполняет производящие выбросы отходящие вещества или размещающие токсичные отходы на прилегающих территориях.

Начало готовиться к сдаче отчетности, следует знать, что подавать в налоговые органы можно только в месте регистрации объекта. Вся налоговая отчетность сдается через кабинет налогоплательщика кабинет.salyk.kz

Вся налоговая отчетность сдается через кабинет налогоплательщика кабинет.salyk.kz

СРАВНИТЕЛЬНАЯ ТАБЛИЦА: ИП-ТОО упрощенный режим — ИП-ТОО Общеустановленный режим

| | Упрощенный режим | Общеустановленный режим |

Уставной капитал | От 0 тенге | От 0 тенге |

Предельный оборотный | 2044 МЗП | 300 000 МРП / год |

Расходы по предприятию | Не учитываются | Учитываются |

Количество работников | 30 чел | 100 чел |

Периодичность сдачи налоговой отчетности | полугодие | квартал |

НДС (налог на добавленную стоиомость) | Обязательно, если оборот обычно 30 000 МРП / год | Обязательно, если оборот обычно 30 000 МРП / год |

КПН (корпоративный подоходный налог) | нет | 20% для ТОО / 10% для ИП |

Налог (ИПН + соц. | с оборота 3% | нет |

ИПН (индивидуальный подоходный налог) с з / п | 10% | 10% |

ОПВ (обязательные пенсионные взносы) с работника | 10% | 10% |

Обязательное медицинское страхование доходов работников | 1,5% с работников | 1,5% с работников |

Соц.отчисления | 3,5% | 3,5% |

Соц.налог | | 1 МРП — 3,5% соц.отчисления у ИП 9,5% — 3,5% соц.отчисления у ТОО |

Налог на имущество | ИП — 0,5%, ТОО — 1,5% | ИП — 0,5%, ТОО — 1,5% |

Дивиденды | для ТОО — учредитель физ. | учредитель физ.лицо — 5% / учредитель юр.лицо — 15% |

Проголосовать

Налоговая декларация предпринимателя. Сроки и порядок подачи декларации

Налоговая декларация предпринимателя.Сроки и порядок подачи декларации

Налоговая декларация УСН

Налоговая декларация ЕНВД

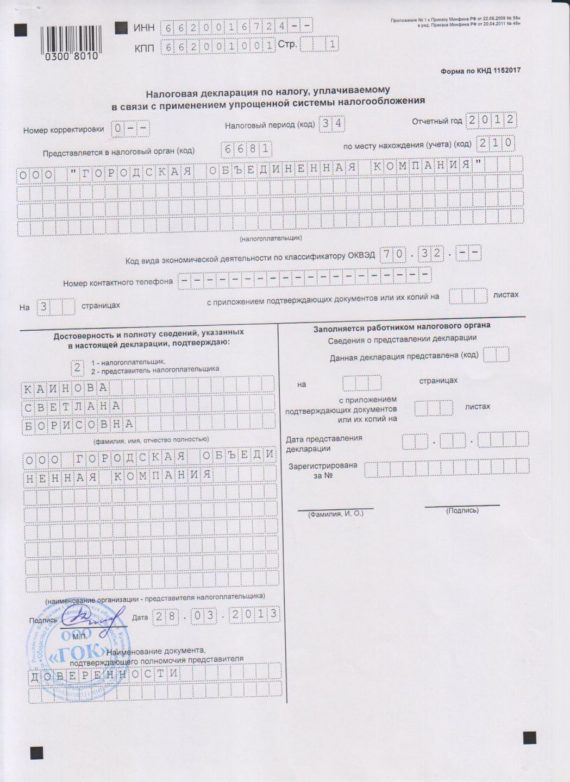

Налоговая декларация, положенная в основу декларационного метода отчетности, используется для платежей в виде уплате налогов, а также в целях налогового контроля.

Налоговая декларация представителем налоговый орган по месту учета налогоплательщика.

В декларацию включается следующая информация:

— доходы доходов;

— произведенные расходы;

— налоговые льготы или вычеты;

— исчисленная сумма налога.

Декларация может быть представлена как самим налогоплательщиком, так и его представителем (гл. 4 НК РФ), используемыми способами:

4 НК РФ), используемыми способами:

а) лично;

б) направлена почтовым отправлением с описью вложения;

в) передана по телекоммуникационным каналам связи.

Положения за нарушение сроков подачи налоговой декларации ответственности в соответствии со ст. 15.5 КоАП РФ и ст. 119 НК РФ, на практике особое значение приобретают вопросы, связанные с датировкой подачи налоговой декларации.

При подаче налоговой декларации лично датой ее представления в налоговый орган считается ее подачи налогоплательщиком в налоговый орган. При этом законодательстве особо отмечает, что налоговый орган не вправе отказать в принятии налоговой декларации.

Дата представления налоговой декларации в этом случае будет присутствовать в отметке налогового органа, которую он ставит по просьбе налогоплательщика на копии декларации.

Если налоговая декларация отправляется по почте, днем ее представления в налоговый орган будет считаться дата отправки почтового отправления. Дата подтверждается квитанцией почтового учреждения.

Дата подтверждается квитанцией почтового учреждения.

Если налоговая декларация передается по телекоммуникационным каналам связи, днем ее представления в налоговый орган считается дата ее отправки. При получении декларации налоговый орган передает налогоплательщику квитанцию о приемке в электронном виде.

В случае если налогоплательщик осуществляет несколько видов деятельности, подпадающих под разные системы налогообложения (например: УСНО и ЕНВД), подаются декларации по каждому налогу отдельно.

Законодатель предусматривает внесение изменений в налоговую декларацию предоставления уточняющей декларации в случае, если по какой-либо причине была представлена неточная информация при первоначальной подаче декларации.

Также представлены варианты представления уточняющей деклараций:

1. Заявление о дополнении и изменении налоговой декларации предпринимателя делается до истечения срока декларации.

В этом случае налоговая декларация считается поданной в тот день, когда делается такое заявление.

2. Заявление о дополнении и изменении налоговой декларации делается до истечения срока ее подачи, но до истечения срока уплаты налога.

В такой ситуации налогоплательщик (ИП) освобождает от ответственности, если заявление о дополнении и изменении налоговой декларации сделано до того, как предприниматель узнал об обнаружении налоговым органом неотражения или неполноты отражения в налоговой декларации сведений, ведущих к занижению приведей уплате налоговой суммы, или о назначении выездной проверки.

3. Заявление о дополнении и изменении налоговой декларации ИП после истечения срока ее подачи и после истечения срока уплаты налога.

В этом случае налогоплательщик может быть освобожден от ответственности при одновременном выполнении следующих условий:

а) налогоплательщик сделал соответствующее заявление до того, как ему стало известно об обнаружении упомянутых ошибок налоговым органом или о назначении выездной налоговой проверки;

б) налогоплательщик уплатил недостающую сумму налога и причитающую пени.

Налоговая декларация УСН (Упрощенная система налогообложения) :

Декларация УСН. Подготовка и подача декларации УСН в Санкт-Петербурге

Упрощенная система налогообложения (УСНО)

Ст. 346.19 Налогового кодекса РФ дает определение налогового и отчетного периодов:

— Налоговым периодом признается календарный год.

— Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

Налоговые декларации УСН по итогам налогового периода представляются налогоплательщиками — организациями не позднее 31 марта года, следующего за истекшим налоговым периодом, налогоплательщиками — индивидуальными предпринимателями не позднее 30 апреля следующего года за истекшим.

Авансовые платежи по налогу уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом.

Налоговая декларация ЕНВД (единый налог на вмененный доход) :

Декларация ЕНВД. Подготовка и подача декларации ЕНВД

Подготовка и подача декларации ЕНВД

Единый налог на вмененный доход (ЕНВД)

Налоговый период по единому налогу на вмененный доход признается квартал.

Налоговые декларации первого периода ЕНВД по итогам налогового периода представляются налогоплательщиками в налоговые органы не позднее 20-го числа месяца следующего налогового периода (т.е. не позднее 20 апреля, 20 июля, 20 октября, 20 января). Уплата единого налога произведена налогоплательщиком по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода.

Поможем сдать отчетность и налоговую декларацию для ИП и организаций

Не все организации могут себе содержать на основе профессиональных бухгалтеров высокой квалификации, специалистов по оптимизации и работников финансового сектора, без которых не обойтись современному бизнесмену.

Поэтому мы предлагаем свои услуги, готовы помочь:

- сдать налоговую декларацию;

- сдать отчетность по бухгалтерскому учёту;

- предоставить профессионалов по смежным вопросам.

Также мы специализируемся на следующих услугах:

- различные виды аудита — необходимая операция для оценки финансовой деятельности организации. Ежегодный аудит — требование закона РФ. То же касается налогового аудита, мы предлагаем как обычную проверку, так и экспресс-проверку;

- полный цикл бухгалтерского обслуживания — включает в себя стандартные операции: расчёт заработной платы, создание отчётной документации по з / п, учёт кадров компании, нулевую отчётность;

- юридическая помощь , включая: решение споров, оформление процедур банкротств, ликвидация предприятий или регистраций новых организаций и другие виды деятельности — услуга, которая поможет решить множество трудностей.Мы готовы представить ваши интересы в судах, формировать и направлять требуемые инстанции всю документацию: иски, требования, запросы;

- предоставляя корпоративное обучение по актуальным программам — востребованная услуга, которая дает возможность расширить знания сотрудников в области бухгалтерского учёта, экономических и юридических вопросов, без которых немыслимо существование современного бизнеса.

В штат сотрудников нашей аудиторской компании входят специалисты:

- налоговые консультанты;

- аналитики;

- юристы;

- финансисты;

- специалисты по МСФО.

Мы работаем в регионах: Восточная Сибирь; Забайкалье; Республика Бурятия; Дальний Восток и в европейской части России. Сотрудничаем с производственными, строительными и финансовыми компаниями; с корпорациями, добывающими ископаемыми; с турагентствами; с НИИ.

Связанные с нами, вы в короткие сроки предоставят всю помощь в оформлении документов.

Какой код ОКВЭД нужно указывать при заполнении налоговой декларации?

Добрый день, уважаемые ИП!

Когда ИП встает на учет в ФНС, то он указывает виды деятельности по кодам ОКВЭД.В заявлении по форме Р21001 указывается основной () код ОКВЭД и дополнительные коды. Потом эти коды можно менять, аппликации, удаление при помощи формы Р24001.

Когда ИП сдают налоговые декларации, то часто встает вопрос о том, какой код по ОКВЭД нужно указать в налоговой декларации. Как правило, все пишут основной (главный) код по ОКВЭД.

Как правило, все пишут основной (главный) код по ОКВЭД.

Пример заполнения ОКВЭД в декларации по УСН «Доходы»

Но очень часто бывает так, что основной (реальный) вид деятельности не совпадает с основным кодом деятельности по ОКВЭД.

Так какой код указывать в налоговой декларации?

ФНС опубликовала письмо от 03.09.2020 № ЕД-17-14 / 244 @, в котором сообщает, что можно указывать любой код ОКВЭД из заявленных (можно главный, можно дополнительный) при оформлении налоговой декларации.

Заявленные при регистрации видов деятельности в соответствии с правилами по ОКВЭД, не влияющими на определение налогоплательщиком своих налоговых обязательств, за исключением случаев, установленных законодательством о налогах и сборах.

При этом следует отметить, что порядком заполнения деклараций (расчетов). уплате в бюджет.

Источник

П.С. Лично я уже 10 лет при заполнении декларации по УСН указываю главный ОКВЭД. Да и учетные программы его подставляют «по-умолчанию».

Да и учетные программы его подставляют «по-умолчанию».

P.P.S Но тем, кто указывает дополнительный ОКВЭД, если возникнут вопросы во время камеры проверки, можно будет сослаться на это письмо ФНС. Которое, кстати, подписал глава ФНС Д.В. Егоров.

Уважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2020 год:

«Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2020 году?»

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2020 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Советую прочитать:

- Декларация по УСН изменится в 2021 году.Это важно, возьмите на заметку.

- Новые формы заявлений Р21001, Р24001, Р26001 начнут действовать с 25 ноября 2020 года

- Заявление об утрате права на применение ПСН обновилось

- Похоже, Росстат будет принимать отчетность только в электронном виде.

Законопроект уже в Госдуме.

Законопроект уже в Госдуме. - Роспотребнадзор больше не будет проводить плановые проверки (с 17 сентября 2020 года)

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве, но не знает с чего начать.И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Помощь в заполнении декларации для ИП

Налоговая декларация для ИП является необходимым документом, подтверждающим подписку и расходы индивидуального предпринимателя за определенный период. Для заполнения бланка необходима внимательность и аккуратность, поскольку его составляют по определенным стандартам. Если отсутствует опыт, рекомендуем заказать налоговую декларацию ИП.

Как заполнить налоговую декларацию для ИП

Заполнение отчета для налоговой инспекции отличается от подготовки других документов требований.Вся необходимая информация размещается на трех листах. Основное требование — заполнение печатными буквами на русском языке. Допускается использование синей или черной ручки. Можно сдать налоговую декларацию в ФНС в электронном виде.

Допускается использование синей или черной ручки. Можно сдать налоговую декларацию в ФНС в электронном виде.

Заполнение налоговой декларации начинается с титульного листа, где указывается ИНН. Если отчет является первичным, то для обозначения номера настройки используется значение 0. При повторной подаче необходимо указать соответствующую цифру.

Заполнение любой декларации — ответственная задача, которая требует внимательности, поскольку к ней предъявляется совокупность требований.Любые исправления и ошибки запрещены. Если нужно сдать декларацию в ИФНС в электронной форме, необходимо оформить уникальную подпись для заверения подготовленного отчета.

Сроки сдачи декларации

Законом установлены сроки подачи декларации:

- все предприниматели, которые используют упрощенную систему налогообложения (УСН) и ЕСХН, обязаны сдать соответствующий отчет до 31 марта;

- организации без какой-либо деятельности в отчетный период сообщил отчет до 31 марта;

- для индивидуального предпринимателя (ИП) отчетный период заканчивается 30 апреля, тот же срок установлен для физических лиц.

В случае, когда последний день для предоставления налоговой декларации оказывается нерабочим, можно сдать отчет о доходах и расходах в рабочий день.

Как мы можем помочь

Предоставляем помощь в заполнении декларации для ИП и консультацию специалистов. Мы подготовим документ с отчетом по УСН, ОСН или другому виду налогообложения в соответствии с установленными правилами. Самостоятельные действия часто влекут за собой ошибки, исправления, которые недопустимы.Чтобы исключить проблемы, рекомендуем использовать нашим предложением. Процедура составления 3-НДФЛ в Москве займет не более 20 минут.

Сотрудничество с нашей компанией — это:

Не знаете, как заполнить необходимые документы и нужна помощь? Мы сделаем все за вас!

.

1, в нем нужно указать сумму авансового платежа или налога при применении УСН;

1, в нем нужно указать сумму авансового платежа или налога при применении УСН;

Кроме того, документы подаются по эмиссии в список (870.00).