Налоговые декларации для ИП и ООО, бланки и формы в 2023 году

Содержание

- Упрощенная система налогообложения

- Единый сельскохозяйственный налог

- Патентная система налогообложения

- Общая система налогообложения

В зависимости от выбранной системы налогообложения организации и индивидуальные предприниматели должны сдавать в ИФНС разные налоговые декларации.

Важно! С 2023 года меняются правила уплаты налогов для всех организаций и ИП. Их нужно переводить на единый налоговый счет. Сроки представления отчетов и перечисления налогов также меняются. Направлять декларации по большинству налогов нужно до 25 числа соответствующего месяца, а платить налоги – до 28 числа.

Упрощенная система налогообложения

Налоговым периодом на упрощенке является календарный год. По его итогам в ИФНС необходимо подать налоговую декларацию.

Декларация УСН сдается в налоговый орган:

- ИП по месту жительства.

Сроки: до 2022 года декларация подавалась не позднее 30 апреля следующего года, с 2023 года (то есть с отчета за 2022 год) – не позднее 25 апреля следующего года;

Сроки: до 2022 года декларация подавалась не позднее 30 апреля следующего года, с 2023 года (то есть с отчета за 2022 год) – не позднее 25 апреля следующего года; - ООО по месту нахождения. Сроки: до 2022 года – не позднее 31 марта, с 2023 года – не позднее 25 марта следующего года.

Обратите внимание, что отчитаться за 2022 год нужно не позднее 27 марта 2023 года, поскольку 25 марта выпадает на выходной день.

Если организация или ИП не вели фактической деятельности, в ИФНС необходимо представить нулевую декларацию.

Более подробно про декларацию УСН.

Бесплатная консультация по налогам

Единый сельскохозяйственный налог

Организации и ИП на ЕСХН обязаны по итогам каждого года сдавать в ИФНС налоговую декларацию:

- ИП по месту жительства;

- ООО по месту нахождения.

В отличие от упрощенной системы, крайний срок сдачи декларации ЕСХН для предпринимателей и организаций одинаковый. В 2022 году и ранее декларацию нужно было подавать не позднее 31 марта следующего года. С 2023 года вводится новый срок – 25 марта. За 2022 год отчитаться нужно до 27 марта 2023 (перенос из-за выходных).

В 2022 году и ранее декларацию нужно было подавать не позднее 31 марта следующего года. С 2023 года вводится новый срок – 25 марта. За 2022 год отчитаться нужно до 27 марта 2023 (перенос из-за выходных).

Если в течение года деятельность в качестве сельскохозяйственного товаропроизводителя была прекращена, то декларацию необходимо сдавать за неполный год.

Более подробно про декларацию ЕСХН.

Патентная система налогообложения

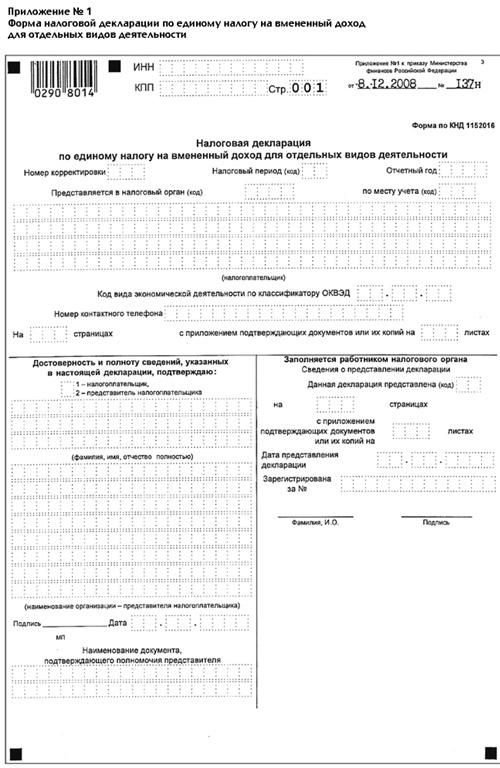

Налоговую декларацию на патентной системе налогообложения подавать не нужно.

Общая система налогообложения

ОСН является самым сложным налоговым режимом в плане уплаты налогов и ведения отчетности.

Ниже представлена таблица налоговых деклараций, которые должны сдавать ИП и организации на общей системе налогообложения:

| Что сдавать | Когда сдавать |

|---|---|

| Декларация 3-НДФЛ (подают только ИП) |

Не позднее 30 апреля следующего года. Срок сдачи этой декларации с 2023 года не поменялся! 30.04.2023 приходится на выходной, поэтому сдать декларацию ИП нужно до 02.05.2023 Срок сдачи этой декларации с 2023 года не поменялся! 30.04.2023 приходится на выходной, поэтому сдать декларацию ИП нужно до 02.05.2023 |

| Декларация по НДС (подают ИП и организации) |

По итогам квартала: не позднее 25-го числа первого месяца следующего квартала. С 2023 года срок не меняется |

| Декларация по налогу на прибыль (подают только организации) |

в течение 25 календарных дней после окончания отчетного периода (1 квартал, полугодие, 9 месяцев). За год: не позднее 25 марта |

| Декларация по налогу на имущество (подают только организации) |

не позднее 25 марта следующего года |

Восстановление пароля

✓Новый пароль был успешно сгенерирован и отправлен.

Проверьте

эл. почту.

Войти с помощью

Регистрация

Согласен на обработку персональных данных

Ошибка создания аккаунта. Пожалуйста, сообщите [email protected]

Спасибо за регистрацию! Сейчас вы будете перенаправлены на форму входа…

Налоговая декларация по УСН в 2022-2023 годах (бланк и образец)

Декларация по УСН должна ежегодно представляться в налоговые органы фирмами и ИП, применяющими этот спецрежим. Авансовые платежи по налогу вносятся ежеквартально, окончательный же расчет осуществляется на основании декларации по УСН. Найти актуальный бланк декларации по УСН и комментарии экспертов по составлению этого документа вы можете в нашей специальной рубрике.

Подробнее

- Все материалы

- Новости

- Статьи

ИП

28 мaр 2023

Налоговая декларация по УСН в 2022-2023 годах (бланк и образец)

24 мaр 2023

Налоговые ошибки по УСН: что перепроверить в декларации

Налоговая декларация по УСН в 2022-2023 годах (бланк и образец)

23 мaр 2023

По какой форме сдавать декларацию по УСН за 2022 год

Налоговая декларация по УСН в 2022-2023 годах (бланк и образец)

17 мaр 2023

Как заполнить строки 124 и 264 в декларации по УСН (примеры)

Налоговая декларация по УСН в 2022-2023 годах (бланк и образец)

14 мaр 2023

Декларация по УСН за 1 квартал 2023 года

За 1 квартал УСН-налог уплачивается в форме аванса, подавать декларацию не требуется.

Налоговая декларация по налогу на прибыль на 2022 — 2023 годы

03 мaр 2023

Порядок сдачи налоговой отчетности через Интернет

Отчетность через интернет – это обоснованная необходимость в сегодняшней работе любого бизнеса. В настоящей статье будут рассмотрены основные шаги по подключению к системе электронной сдачи отчетности и нюансы отправки электронной отчетности в налоговую.

Налоговая декларация по УСН в 2022-2023 годах (бланк и образец)

03 мaр 2023

Порядок возмещения НДС при УСН в 2023 году

Возмещение НДС при УСН — возможно ли оно — таким вопросом вправе задаться те упрощенцы, которым (как исключение из общего правила, действующего при УСН) вменяется в обязанность уплата налога на добавленную стоимость.

Налоговая декларация по УСН в 2022-2023 годах (бланк и образец)

24 янв 2023

Как заполнить нулевую отчетность по УСН?

Нулевая отчетность УСН — даже при отсутствии деятельности без сдачи декларации по упрощенке не обойтись. В статье рассмотрим особенности ее составления и определимся, кто и в какие сроки должен подавать нулевую отчетность УСН.

Налоговая декларация по УСН в 2022-2023 годах (бланк и образец)

24 янв 2023

Порядок сдачи отчетности при УСН в 2022 — 2023 годах

Отчетность УСН 2022-2023 годов — это не только декларация по упрощенке. В статье расскажем, какая именно отчетность сдается упрощенцами и как она формируется, а также рассмотрим особенности отчетности УСН 2022-2023 годов, заслуживающие особого внимания.

Налоговая декларация по УСН в 2022-2023 годах (бланк и образец)

24 янв 2023

Какие установлены сроки сдачи декларации по УСН

Срок сдачи декларации по УСН за 2022 год станет несколько иным по сравнению с прошлогодним. Для лиц, применяющих эту систему, по-прежнему действуют два срока сдачи декларации по УСН. Рассмотрим, какие крайние сроки представления формуляра установлены для отчетности за 2022 год, будет ли перенос срока подачи декларации, а также какие установлены сроки уплаты упрощенного налога в 2022-2023 годах.

Для лиц, применяющих эту систему, по-прежнему действуют два срока сдачи декларации по УСН. Рассмотрим, какие крайние сроки представления формуляра установлены для отчетности за 2022 год, будет ли перенос срока подачи декларации, а также какие установлены сроки уплаты упрощенного налога в 2022-2023 годах.

1 2 3

Что такое УСН

Кто должен заполнять декларацию по УСН

Сроки сдачи декларации по УСН в 2018-2019 годах

Где бесплатно скачать бланк налоговой декларации по УСН 2018-2019 годов

Отражение налогов, сборов и взносов в декларации по УСН

Образец заполнения декларации по УСН в 2018-2019 годах

Сдача декларации и другой отчетности по УСН в 2018-2019 годах

Что такое УСН

УСН относится к спецрежимам налогообложения, которые регламентированы разд. VIII.1 НК РФ. В гл. 26.2 указанного раздела устанавливаются параметры, которым должны соответствовать организации и ИП для перехода на УСН. В ней же перечислены организации, которые не могут (при любых обстоятельствах) работать на УСН.

VIII.1 НК РФ. В гл. 26.2 указанного раздела устанавливаются параметры, которым должны соответствовать организации и ИП для перехода на УСН. В ней же перечислены организации, которые не могут (при любых обстоятельствах) работать на УСН.Кто является плательщиками УСН, см. здесь.

Почему данная система налогообложения является упрощенной? Это объясняется следующим. Положения НК РФ освобождают организации от уплаты:

- налога на прибыль;

- НДС,

- налога на имущество (кроме объектов недвижимости, перечисленных в ст. 378.2).

Что касается ИП, они не должны платить НДФЛ (за себя), НДС и налог на имущество физлиц по тем объектам, которые используются для осуществления их деятельности.

Все остальные налоги, кроме вышеперечисленных, а также сборы должны уплачиваться в соответствии с законодательством.

Больше о том, какие налоги заменяет УСН, узнайте из этой статьи.

УСН — это всего лишь 1 из режимов налогообложения, который, однако, не освобождает организации и ИП от необходимости представлять статотчетность. Кроме того, упрощенцы должны исполнять обязанности налоговых агентов в тех случаях, когда того требует законодательство. Это значит, что при наличии у них наемных работников начисление и уплата НДФЛ должны быть организованы так же, как и в организациях на ОСНО. Упрощенцы должны соблюдать и порядок ведения кассовых операций.

Кроме того, упрощенцы должны исполнять обязанности налоговых агентов в тех случаях, когда того требует законодательство. Это значит, что при наличии у них наемных работников начисление и уплата НДФЛ должны быть организованы так же, как и в организациях на ОСНО. Упрощенцы должны соблюдать и порядок ведения кассовых операций.

Что касается ведения бухгалтерского учета, то для организаций он обязателен, а для ИП — нет. В то же время налоговый учет для целей расчета УСН-налога должны вести и юрлица, и ИП, применяющие этот режим.

Налоговый учет упрощенцы обязаны вести в специальном регистре — книге учета доходов и расходов (КУДиР).

О налоговом регистре упрощенцев читайте в статьях:

- «Как вести книгу доходов и расходов при УСН (образец)?»;

- «Порядок заполнения КУДиР при УСН доходы минус расходы»;

- «Журнал доходов и расходов у ИП на упрощенке».

Форма книги утверждена приказом Минфина России от 22.10.2012 № 135н. С 2018 года действует ее обновленная редакция (приказ Минфина от 07.12.2016 № 227н). Основное отличие от предыдущей версии — новый раздел, который заполняют только упрощенцы — плательщики торгового сбора.

Переход на УСН является добровольным. Это значит, что если организация или ИП подходят под параметры, установленные НК РФ, то им нужно решить, будут они переходить на УСН или останутся на ОСНО.

При каких лимитах выручки и численности можно применять УСН? Кому этот режим недоступен и почему? В чем преимущества УСН перед другими налоговыми режимами? Об этом и многом другом вы можете узнать из материалов нашей специальной рубрики.

Кто должен заполнять декларацию по УСН

К налогоплательщикам УСН относятся ИП и организации, которые подпадают под параметры перехода на УСН и своевременно заявили об этом, подав уведомление в налоговые органы по форме, утвержденной приказом ФНС России от 02. 11.2012 № ММВ-7-3/829@.

11.2012 № ММВ-7-3/829@.

Заявление о переходе на УСН подается до наступления того года, с которого фирма планирует перейти на спецрежим. Вновь созданная организация (или ИП) могут заявить о применении УСН в течение 30 дней с момента регистрации, не дожидаясь конца года (ст. 346.13 НК РФ).

При осуществлении различных видов деятельности организация или ИП может по одним из них быть плательщиком ЕНВД, а по другим отчитываться по УСН (п. 4 ст. 346.11 гл. 26.2 НК РФ).

Какие виды деятельности подпадают под УСН, мы рассказали здесь.

Таким образом, декларацию по УСН должны представлять те организации и ИП, которые заявили о своем праве на применение данного режима. Причем налогоплательщик должен выбрать объект налогообложения. Это могут быть только доходы или разница между доходами и расходами. При этом у разных объектов налогообложения разные ставки. При объекте «доходы» ставка меньше, а при «доходы минус расходы» — больше.

Какой из них выгоднее, узнайте здесь.

Сроки сдачи декларации по УСН в 2018-2019 годах

В ст. 346.19 НК РФ определены такие понятия, как налоговый и отчетный период. Чем они отличаются применительно к налогу, уплачиваемому при УСН? Налоговый период — это временной промежуток, за который подводятся итоги работы для определения величины налога. Отчетный период предназначен для определения суммы авансовых платежей по уплате налога.

Отчетными периодами являются 3, 6, 9 месяцев, а налоговым периодом — год.

По окончании года фирмам-упрощенцам предоставляется 3 месяца (с января по март) для подготовки и сдачи декларации по УСН (но не позднее 31 марта), у ИП на УСН этот срок на 1 месяц больше — до 30 апреля.

Когда упрощенцу отчитаться за 2018 год, в какие сроки сдать декларацию по УСН при закрытии компании и в других ситуациях, узнайте из материала «Какие установлены сроки сдачи декларации по УСН?».

Где бесплатно скачать бланк налоговой декларации по УСН 2018-2019 годов

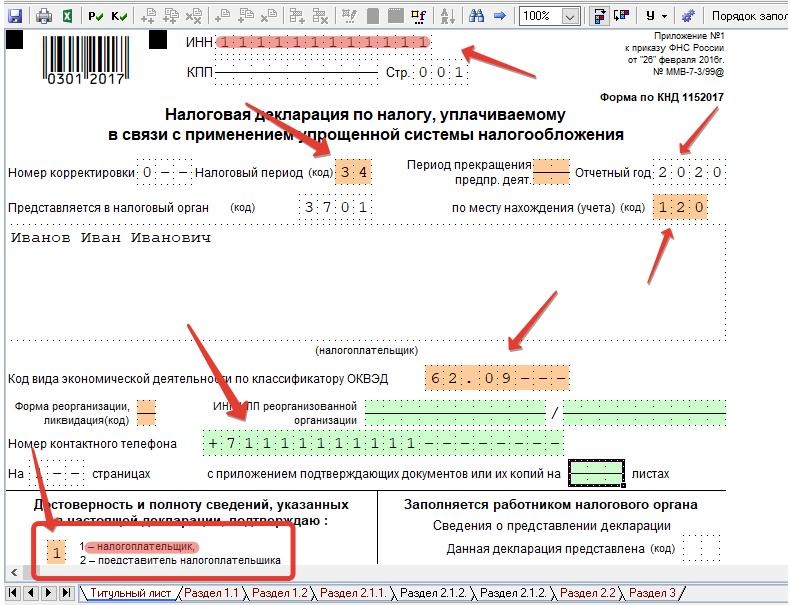

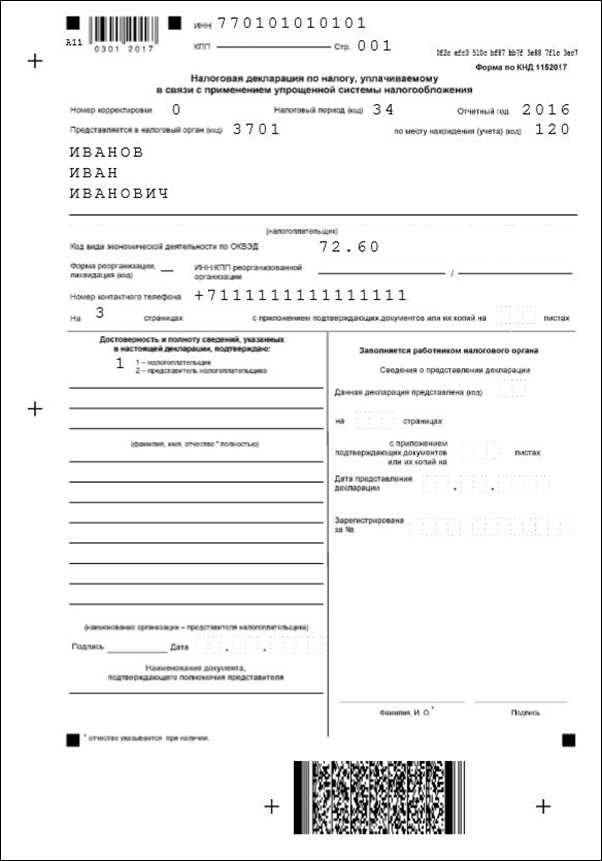

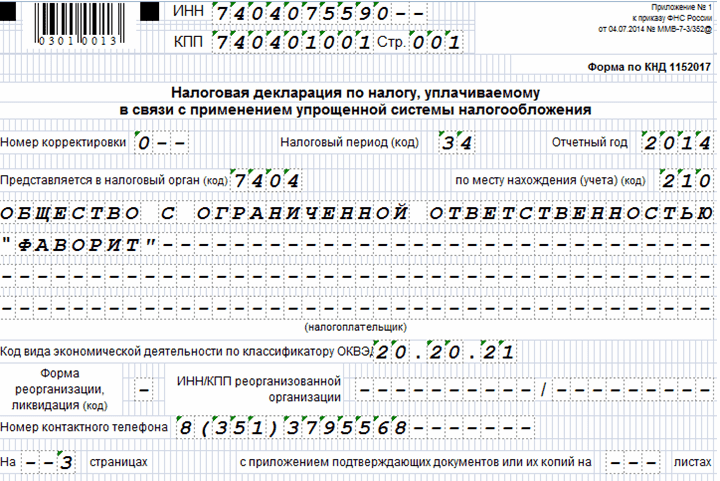

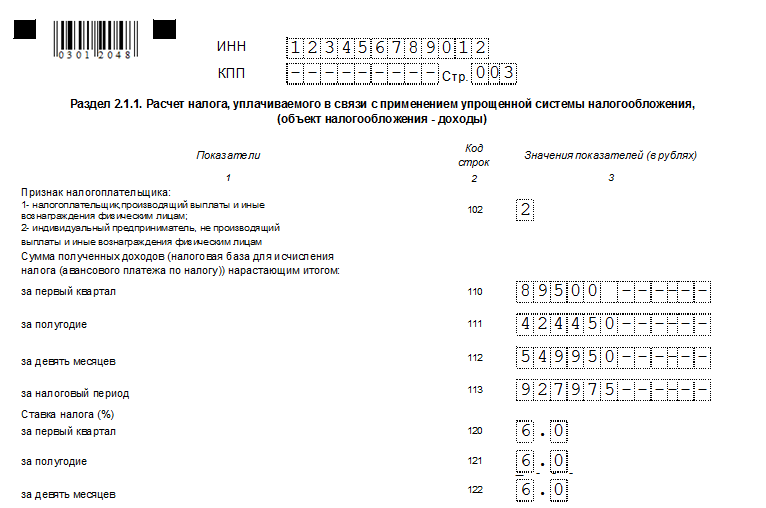

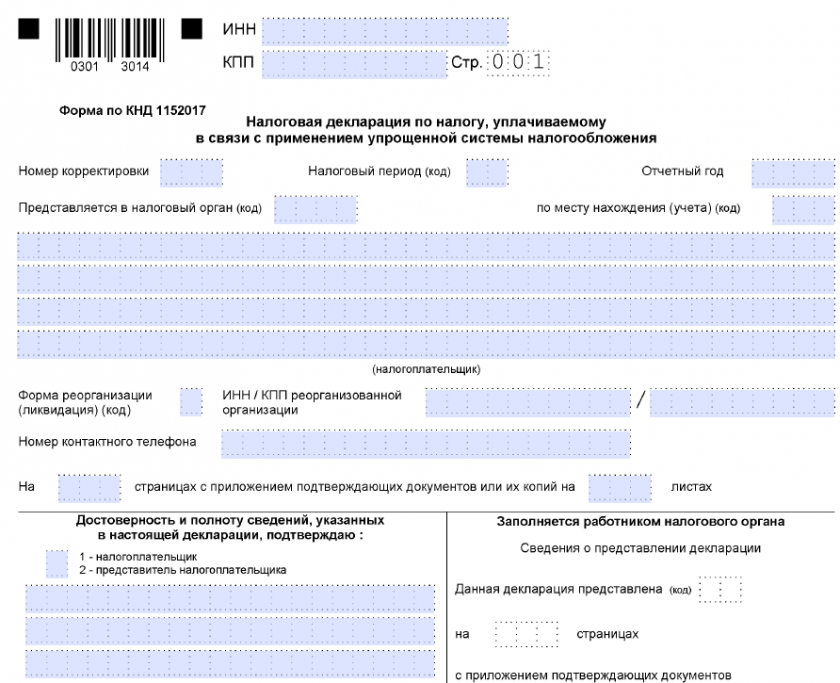

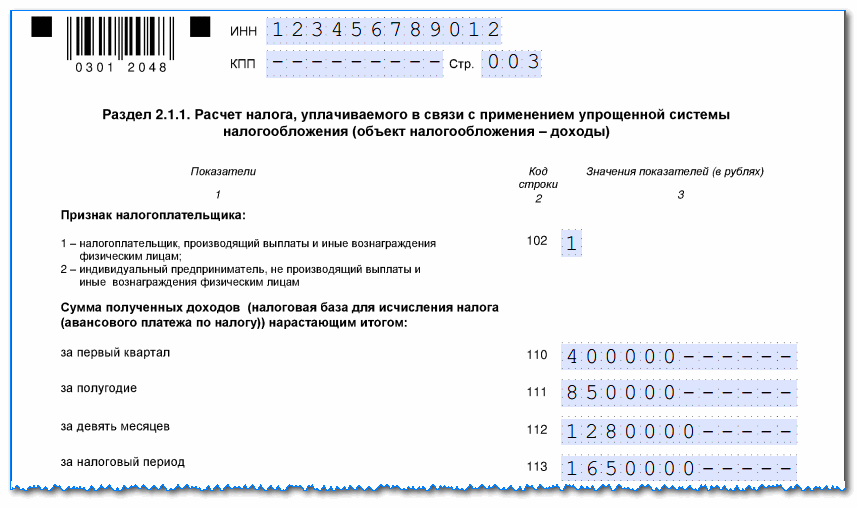

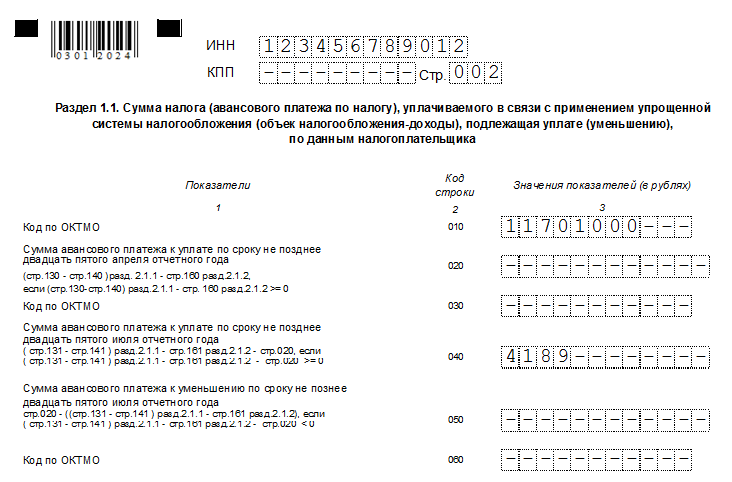

Форма, порядок заполнения и формат представления декларации по УСН утверждены приказом ФНС России от 26. 02.2016 № ММВ-7-3/99@. Декларация УСН состоит из титульного листа и листов с разделами, посвященными расчету налога и определению суммы, которую нужно уплатить в бюджет.

02.2016 № ММВ-7-3/99@. Декларация УСН состоит из титульного листа и листов с разделами, посвященными расчету налога и определению суммы, которую нужно уплатить в бюджет.

Те налогоплательщики, у кого налогообложению подлежат только доходы, должны заполнить соответствующие листы с разделами 1.1 и 2.1. Те, у кого налогообложение идет по базе «доходы минус расходы», заполняют листы с разделами 1.2 и 2.2.

Лучше начинать заполнение документа с разделов 2.1 и 2.2 «Расчет налога…». А затем переходить к разделам 1.1 и 1.2 «Сумма налога, подлежащая уплате».

Титульный лист можно оформлять без привязки к заполнению листов с разделами. На титульном листе следует правильно указать номер корректировки, налоговый период и год, ОКВЭД, данные налогоплательщика.

Для фирм, которые получали целевое финансирование в виде имущества, работ, услуг, денежных средств, в декларации по УСН предусмотрен раздел 3, в котором нужно отчитаться по результатам использования полученных средств.

Скачать бланк декларации по УСН за 2018-2019 годы вы можете здесь.

Каждый квартал упрощенцы должны рассчитывать и платить авансовый платеж. При этом сумма авансового платежа считается за весь отчетный период, затем уменьшается на сумму аванса, уплаченную в предыдущем отчетном периоде, а разница подлежит уплате в бюджет.

По окончании года фирмы, находящиеся на УСН с объектом налогообложения «доходы минус расходы», после того как определена налоговая база и посчитан налог к уплате, должны сравнить его величину с минимальным налогом. Величина минимального налога и порядок его определения прописаны в п. 6 ст. 346.18 НК РФ.

Если налог к уплате меньше, чем минимально установленный, то налог уплачивается исходя из минимума. А переплата может быть использована для уменьшения налоговой базы в следующем налоговом периоде. Перенос переплаты и других убытков на следующие налоговые периоды регламентирован п. 7 ст. 346.18 НК РФ.

После подведения итогов за год определяется сумма налога к уплате с учетом авансовых платежей. Все эти вычисления должны быть отражены в декларации по УСН в соответствующих строках.

Отражение налогов, сборов и взносов в декларации по УСН

Составление декларации по УСН, когда объектом налогообложения являются доходы, вызывает намного меньше вопросов, чем декларации, в которой отражаются и доходы, и расходы.

Согласно положениям п. 1 ст. 346.17 НК РФ доходы признаются на дату поступления в организацию или ИП денежных средств, имущества, имущественных прав в качестве оплаты. Если фирма получает средства из бюджета, то они должны признаваться доходами не единовременно, а в течение нескольких налоговых периодов.

Расходы, кроме приобретения товаров для перепродажи, также признаются только после того, как были оплачены (п. 2 ст. 346.17 НК РФ). А закупка товаров может быть отнесена к расходам только после того, как эти товары были проданы. В отношении товаров действует принцип соответствия доходов и расходов.

При закупке товаров, работ, услуг у организаций, находящихся на ОСНО, упрощенцы получают стандартный комплект документов: накладную или акт выполненных работ, а также счет-фактуру, в котором отдельной строкой выделен НДС. Не являясь плательщиком НДС, упрощенец не может принять его к вычету. Но при этом сумма контрагенту уплачена полностью.

Не являясь плательщиком НДС, упрощенец не может принять его к вычету. Но при этом сумма контрагенту уплачена полностью.

О том, как правильно поступить в такой ситуации, читайте здесь.

Организации и ИП, которые занимаются торговлей на объектах движимого и недвижимого имущества, в том числе находящиеся на УСН, должны уплачивать торговый сбор (гл. 33 НК РФ), если на территории региона введен этот сбор.

Кто обязан перечислять торговый сбор, как его рассчитать и уплатить, узнайте из этой статьи.

Место для отражения его в декларации по УСН предусмотрено последней формой этого отчета.

Какие еще отчеты сдавать при УСН за год, мы рассказали здесь.

Образец заполнения декларации по УСН в 2018-2019 годах

Даже если вы будете следовать подробному порядку заполнения реквизитов при формировании декларации по УСН, это не гарантирует отсутствия небольших неточностей.

Чтобы удостовериться, что документ заполнен правильно, сравните его с примером, представленным в этой статье.

Здесь же вы найдете информацию, которая поможет вам бесплатно заполнить декларацию онлайн.

Бывают ситуации, что налоговой базы нет и, соответственно, платить в бюджет нечего.

О том, как правильно отчитаться перед налоговой в этом случае, расскажет статья «Как заполнить нулевую отчетность по УСН».

Проверить декларацию можно с помощью контрольных соотношений.

Указание на их источник вы найдете здесь.

См. также: «Декларация при УСН за год — как заполнить?».

Сдача декларации и другой отчетности по УСН в 2018-2019 годах

После подведения итогов работы за год, составления необходимой отчетности и заполнения декларации по УСН нужно отчитаться перед контролирующими органами.

Большую помощь в этом вам окажет данная статья.

В настоящее время приветствуется сдача отчетности через интернет в электронном виде.

Об этом — в нашей статье «Порядок сдачи налоговой отчетности через интернет».

Здесь же содержится полезная и важная информация о том, как и с помощью каких сайтов организовать процесс сдачи отчетности.

ОБРАТИТЕ ВНИМАНИЕ! Правила заполнения УСН-декларации разрешают ручное заполнение этого документа, но при этом недопустимы исправления. А если учесть, что на каждом листе необходимо продублировать ИНН и КПП, а это до 12 символов, то даже в этом реквизите можно допустить описку, что приведет к необходимости заполнять документ повторно.

Так что заполнение декларации с помощью программ гораздо эффективнее, а использование специализированных онлайн-сервисов очень удобно. Последние обновляются вместе с изменениями законодательства и содержат ряд логических параметров контроля. Это значит, что документ, сформированный с помощью онлайн-сервисов, будет проверен на актуальность и соответствие показателей друг другу.

Это значит, что документ, сформированный с помощью онлайн-сервисов, будет проверен на актуальность и соответствие показателей друг другу.

Окончание года означает для бухгалтера дополнительные заботы, связанные с подведением итогов и составлением отчетности. Одним из таких документов является декларация по УСН. С помощью статей нашего сайта в рубрике «Декларация по УСН» вы всегда с легкостью отчитаетесь перед контролирующими органами.

Сроки выполнения: личные | FTB.ca.gov

Индивидуальный подоходный налог

Крайний срок для подачи налоговой декларации штата Калифорния и уплаты причитающегося остатка – 18 апреля 2023 г. Однако Калифорния автоматически продлевает срок подачи декларации до 16 октября 2023 г., хотя срок уплаты платежа еще не истек. до 18 апреля 2023 года. Приложение не требуется для расширения файла.

Своевременно подавайте и платите, чтобы избежать штрафов и комиссий, а также используйте онлайн-оплату для оплаты.

Физические лица и предприятия Калифорнии, пострадавшие от зимних штормов 2022–2023 годов, имеют право на отсрочку до 16 октября 2023 года для подачи и уплаты налогов. Посетите нашу страницу налоговых льгот в чрезвычайных ситуациях для получения дополнительной информации.

Подайте онлайн

Бесплатно подайте налоговую декларацию штата с помощью CalFile или ознакомьтесь с другими нашими вариантами подачи онлайн.

Файл по почте

Используйте одну из следующих форм при подаче:

- Форма 540:

- Форма

- Буклет

- Форма 540 2ЭЗ:

- Форма

- Буклет

- Форма 540НР:

- Форма

- Буклет

Дополнение к файлу

Отправьте нам платеж, если вы не готовы подавать декларацию.

Оплатите до 18 апреля 2023 г., чтобы избежать штрафов и процентов.

Мы даем вам автоматическое расширение файла вашего возврата. Приложение не требуется. Крайний срок оплаты 18 апреля 2023 года .

Внесите оплату за расширение бесплатно с помощью Web Pay. При совершении веб-платежа выберите «расширение». Или посетите наши другие способы оплаты.

При оплате продления по почте используйте Платежный чек на автоматическое продление для физических лиц (форма ФТБ 3519).

Расчетный налог

Расчетный налог уплачивается один раз в квартал.

Чтобы заплатить расчетный налог, перейдите к вариантам оплаты.

В 2022 году при оплате по почте используйте расчетный налог для физических лиц (форма 540-ES).

- Крайний срок оплаты за 1 квартал: 18 апреля 2023 г.

- Крайний срок оплаты за 2 квартал: 15 июня 2023 г.

- Крайний срок оплаты за 3 квартал: 15 сентября 2023 г.

- Крайний срок оплаты за 4 квартал: 17 января 2024 г.

Посетите Инструкции по форме 540-ES, чтобы узнать проценты к оплате и дополнительную информацию.

Если вы подаете декларацию о недвижимости или доверительном управлении, вы должны подать декларацию и оплатить одним из следующих способов:

- Календарный год: 18 апреля 2023 г.

- Финансовый год: 15-й день 4-го месяца после окончания налогового года

Если вы подаете декларацию о банкротстве, вы должны подать декларацию и оплатить одним из следующих способов:

- Календарный год: 18 апреля 2023 г.

- Финансовый год: В течение финансового года периода получения дохода , но этот период не может превышать 12 месяцев

Распределение расчетных налоговых платежей

Траст или имущество умершего (за последний год) могут выбрать распределение (распределение) расчетных налоговых платежей среди бенефициаров.

Для распределения предполагаемых налоговых платежей бенефициарам траст или имущество умершего должны подать форму 541-T до 65-го дня после закрытия текущего налогового года .

Если траст подает документы по календарному году, он должен подать форму 541-T до 6 марта 2023 г. .

За пределами США

Если вы проживаете или путешествуете за пределами США на 18 апреля 2023 г., подайте и уплатите налоги до 15 июня 2023 г. .

Если вам нужно больше времени для подачи файла, мы предоставим вам автоматическое продление. Крайний срок 15 декабря 2023 г. . Приложение не требуется.

Если вы должны уплатить налоги, проценты будут начисляться с первоначальной даты выплаты. Чтобы избежать штрафов и процентов, вы должны заплатить до 15 июня 2022 г.

Напишите За пределами США 18 апреля 2023 г. в верхней части налоговой декларации красными чернилами.

Фермеры или рыбаки

Если вы фермер или рыбак и не менее 2/3 вашего валового дохода в 2021 и 2022 годах приходится на сельское хозяйство или рыболовство, вы можете:

- Оплатите весь расчетный налог до 18 января 2023 г.

- Подайте налоговую декларацию за 2022 г. не позднее 1 марта 2023 г. и уплатите общую сумму налога.

- Используйте Недоплату расчетного налога фермерами и рыбаками (форма FTB 5805F), чтобы узнать, уплатили ли вы требуемый расчетный налог.

- Если вы не уплатили расчетный налог, приложите форму FTB 5805F к задней части налоговой декларации.

Посетите Инструкции по форме FTB 5805F для получения дополнительной информации.

Ресурсный центр файлового сезона

Перейти к основному содержанию

Ваш браузер должен поддерживать JavaScript для полноценного использования этого сайта. Видео, данные и поиск по сайту будут отключены или работать неправильно.

Департамент налогообложения и финансов

Сезон подачи документов открыт! Теперь вы можете подготовить и подать налоговые декларации по федеральному налогу и подоходному налогу штата за 2022 налоговый год.

Благодаря нашим ресурсам для заполнения и своевременной подачи декларации вы сможете быстро, безопасно и даже бесплатно заполнить ее, если вы соответствуете требованиям для использования программного обеспечения Free File.

Подписаться

Подпишитесь на получение налоговых советов для физических лиц .

Введите адрес электронной почтыНачало работы

- Подготовьтесь к подаче декларации о подоходном налоге

- Найти налоговые льготы

- Проверьте баланс своего налогового счета

- Найдите свою информацию 1099-G

- Прямой депозит вашего возмещения подоходного налога

- Проверка требований к водительским правам для налогоплательщиков

- Найдите код школьного округа

- Новинка 2022 года

- Посетите домашнюю страницу физических лиц для получения дополнительной помощи

Подать заявление на возврат в электронном виде

С бесплатным файлом появилось больше причин, чем когда-либо, для отправки в электронном виде!

- Бесплатно Подайте декларацию

- Выберите другой вариант подачи

- Подать заявку на продление

- Изменить или дополнить поданную декларацию

- Произвести возврат платежа

- Подтвердите свой налоговый отчет

Бесплатная помощь

Наша Программа помощи налогоплательщикам (TAP) поможет вам подготовить и подать в электронном виде федеральные декларации и декларации штата Нью-Йорк. Вы также можете претендовать на помощь в подготовке налоговых деклараций от волонтеров VITA. Вы член военного сообщества? Бесплатные налоговые услуги MilTax включают в себя программное обеспечение для подготовки и подачи налоговых деклараций в электронном виде (без ограничений по доходу!), а также индивидуальную поддержку, учитывающую реалии военной жизни.

Вы также можете претендовать на помощь в подготовке налоговых деклараций от волонтеров VITA. Вы член военного сообщества? Бесплатные налоговые услуги MilTax включают в себя программное обеспечение для подготовки и подачи налоговых деклараций в электронном виде (без ограничений по доходу!), а также индивидуальную поддержку, учитывающую реалии военной жизни.

- Программа помощи налогоплательщикам (TAP)

- Служба добровольной помощи по подоходному налогу (VITA) и сайты AARP рядом с вами

- MilTax (бесплатные налоговые услуги для военных — без ограничений по доходу)

Проверьте свой возврат

Следите за ходом вашего возврата онлайн или с помощью нашей автоматизированной телефонной системы (518-457-5149) — 24/7!

- Проверьте статус возврата

- Подпишитесь на уведомления о возврате средств

- Узнайте, почему ваш возврат был скорректирован

- Получить новый чек

Поиск информации о проверке налога на имущество

- Поиск кредита по налогу на имущество

- Как сообщить о налоговом кредите на недвижимость

Ответить на письмо

Если вы получите запрос на дополнительную информацию, обработка вашего возмещения займет больше времени. Тем не менее, вы можете ответить на большинство писем онлайн, быстро и легко.

Тем не менее, вы можете ответить на большинство писем онлайн, быстро и легко.

См. Ответ на ваше письмо и выполните описанные действия, чтобы разрешить ваше письмо как можно быстрее.

Запросите электронные сообщения в отделе

Лучший способ связаться с Налоговым управлением по поводу вашей декларации — создать учетную запись в онлайн-сервисах и запросить электронные сообщения для счетов и связанных уведомлений и для других уведомлений .

Просто:

- Войдите (или создайте) свою индивидуальную учетную запись онлайн-сервисов.

- Выберите свое имя в правом верхнем углу вашего Сводка аккаунта домашняя страница.

- Выберите Настройки , затем выберите Электронные коммуникации в расширенном меню.

- На странице Электронные коммуникации установите флажки рядом с Счета и соответствующие уведомления и Другие уведомления .

Сроки: до 2022 года декларация подавалась не позднее 30 апреля следующего года, с 2023 года (то есть с отчета за 2022 год) – не позднее 25 апреля следующего года;

Сроки: до 2022 года декларация подавалась не позднее 30 апреля следующего года, с 2023 года (то есть с отчета за 2022 год) – не позднее 25 апреля следующего года;