Приложение «Мой налог»

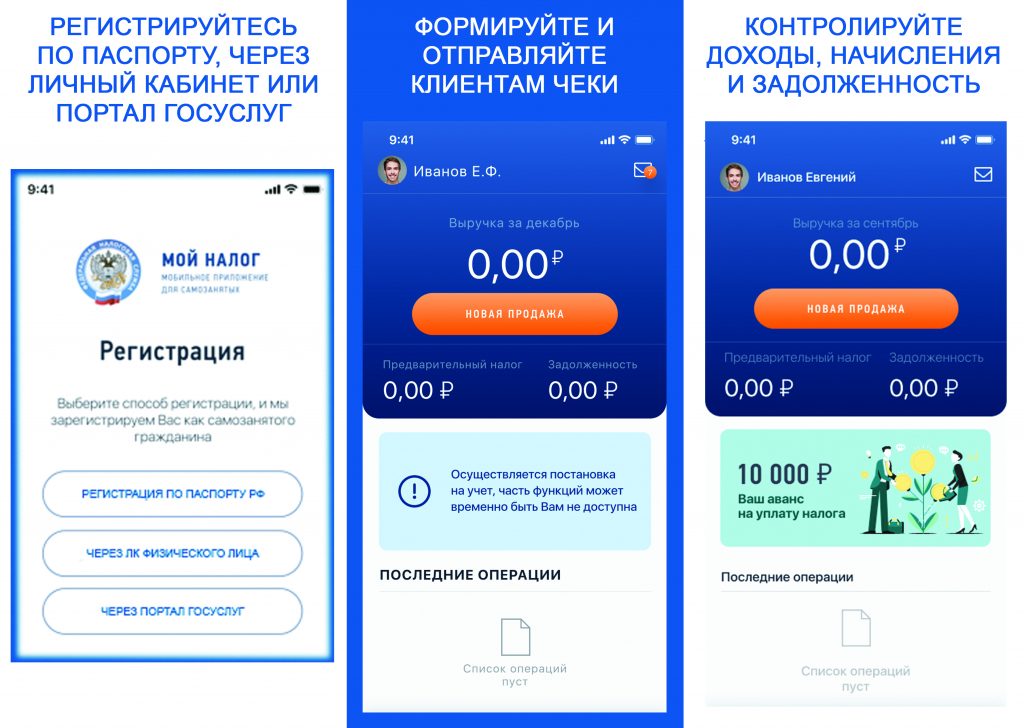

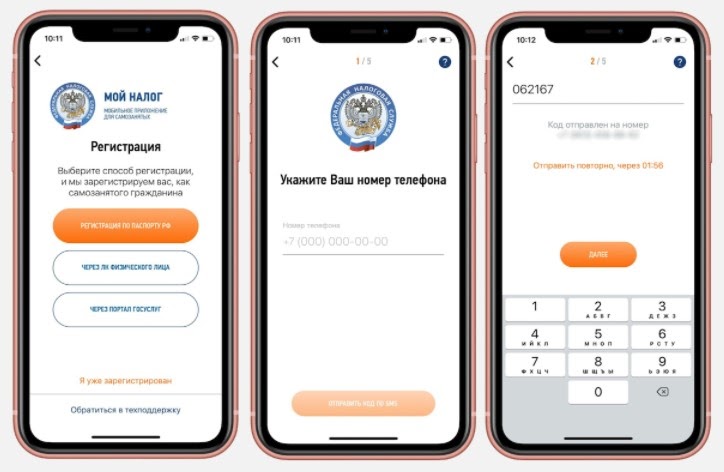

РЕГИСТРИРУЙТЕСЬ ПО ПАСПОРТУ, ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ ИЛИ ПОРТАЛ ГОСУСЛУГ

О регистрации по паспорту О регистрации через ЛК О регистрации через портал госуслуг

Как зарегистрироваться через личный кабинет

Этот вариант самый простой: не нужно сканировать паспорт и фотографироваться. Регистрация возможна с любого устройства, даже если на нем не работает камера. Нужен ИНН и пароль для доступа в Личный кабинет налогоплательщика-физического лица. Это тот Личный кабинет, которым вы обычно пользуетесь на сайте nalog.ru для отправки деклараций о доходах, уплаты имущественных налогов и подачи заявлений на вычеты.

Как получить доступ в Личный кабинет налогоплательщика-физического лица .

1

Укажите номер телефона

Указывайте тот номер, которым пользуетесь и к которому имеет доступ. Когда придет код по смс, введите его для подтверждения номера.

Когда придет код по смс, введите его для подтверждения номера.

2

Выберите регион

Укажите регион, в котором ведете деятельность. Это может быть не тот регион, где вы живете и находитесь физически.

3

Введите данные для доступа

Укажите свой ИНН и тот пароль, который используете для доступа в Личный кабинет налогоплательщика физического лица.

4

Придумайте пин-код

Защитите приложение пин-кодом. Потом можно настроить доступ по отпечатку пальца или Face ID. Это зависит от функций телефона.

Как пользоваться приложением

КАК ЗАРЕГИСТРИРОВАТЬСЯ ЧЕРЕЗ ПОРТАЛ ГОСУДАРСТВЕННЫХ УСЛУГ

Еще один простой вариант регистрации, для которого не понадобится паспорт и фотография. Регистрация возможна с любого устройства, даже если на нем не работает камера. Нужен номер мобильного телефона или почта, или СНИЛС и пароль для

доступа к личному кабинету портала государственных услуг. Этот тот личный кабинет, которым вы обычно пользуетесь на сайте gosuslugi.ru для того, чтобы заказать госуслуги в электронной форме, записаться на приём в ведомство, оплатить

любым электронным способом штрафы Госавтоинспекции, судебные и налоговые задолженности, госпошлины, услуги ЖКХ и другое.

Этот тот личный кабинет, которым вы обычно пользуетесь на сайте gosuslugi.ru для того, чтобы заказать госуслуги в электронной форме, записаться на приём в ведомство, оплатить

любым электронным способом штрафы Госавтоинспекции, судебные и налоговые задолженности, госпошлины, услуги ЖКХ и другое.

1

Выберите способ регистрации

2

Введите логин и пароль от портала Госуслуг

Как зарегистрироваться по паспорту

Если у вас нет доступа в Личный кабинет налогоплательщика-физического лица, для регистрации в качестве налогоплательщика налога на профессиональный доход (самозанятого) достаточно наличие паспорта. На телефоне или планшете должна работать камера, вам нужно будет отсканировать с ее помощью фотографию и сделать селфи. Заполнять заявление не придется, приложение распознает и внесет данные автоматически.

Постарайтесь, чтобы на поверхности защитной пленки в паспорте не было световых бликов, а цифры и надписи хорошо считывались. Следите за подсказками на экране устройства.

Следите за подсказками на экране устройства.

1

Укажите номер телефона

Вам придет код по смс. Он понадобится для подтверждения номера. Такая проверка защищает от регистрации без вашего ведома.

2

Выберите регион

Укажите регион ведения деятельности. Он может не совпадать с местом регистрации по месту жительства.

3

Отсканируйте паспорт

Поднесите его к камере телефона в развернутом виде. Программа распознает данные для заполнения заявления.

4

Проверьте данные

Если данные заполнятся некорректно, отсканируйте паспорт заново. Или отредактируйте информацию вручную.

5

Сфотографируйтесь

Фотографию нужно сделать на камеру телефона, с которого регистрируетесь. Произойдет сверка вашей фотографии с фото в паспорте.

6

Подтвердите регистрацию

Ваше заявление для регистрации будет отправлено в налоговый орган. Регистрация может произойти сразу или в течение шести дней.

Как пользоваться приложением «Мой налог»

Это приложение — основной инструмент для взаимодействия налогоплательщиков налога на профессиональный доход (самозанятого) и налогового органа.

Приложение работает бесплатно — с телефона и планшета. Также доступна веб-версия приложения «Мой налог».

Вопросы и ответы

Формируйте и отправляйте клиентам чеки

Узнайте номер телефона или электронную почту покупателя

Укажите, какую сумму и за что вы получили доход. Наименование товара или услуги может быть любым, при этом должно соответствовать фактически оказанной услуге или проданному товару.

Выберите заказчика (покупателя) — физическое или юридическое лицо. Это повлияет на ставку налога. Если продажа осуществляется юридическому лицу или ИП, необходимо указать их ИНН.

На сумму в чеке будет начислен налог. Это происходит автоматически: считать и сдавать отчеты не нужно.

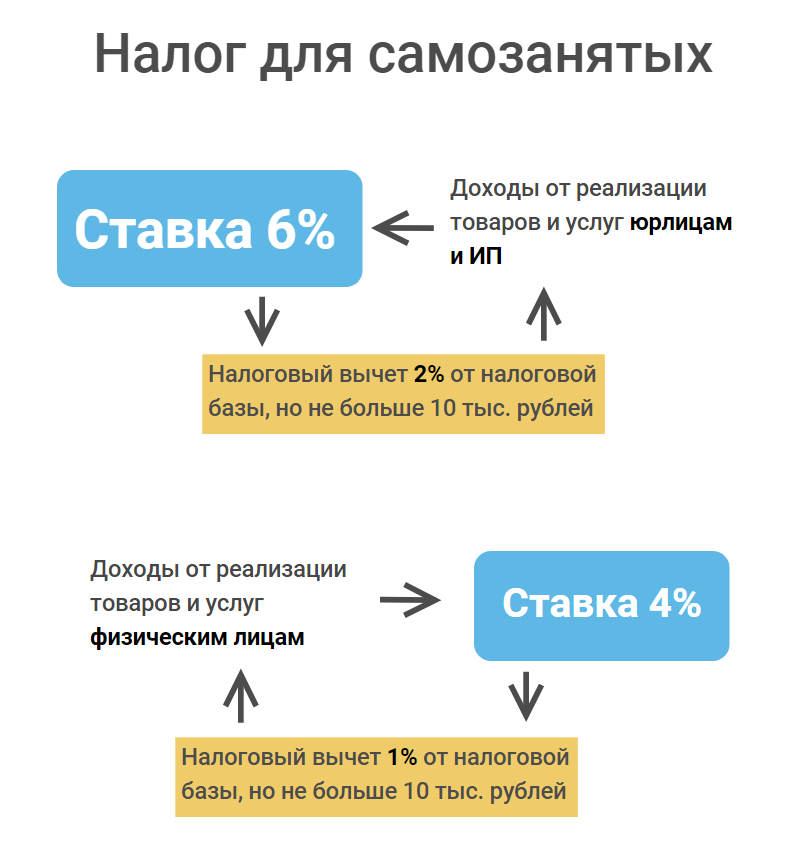

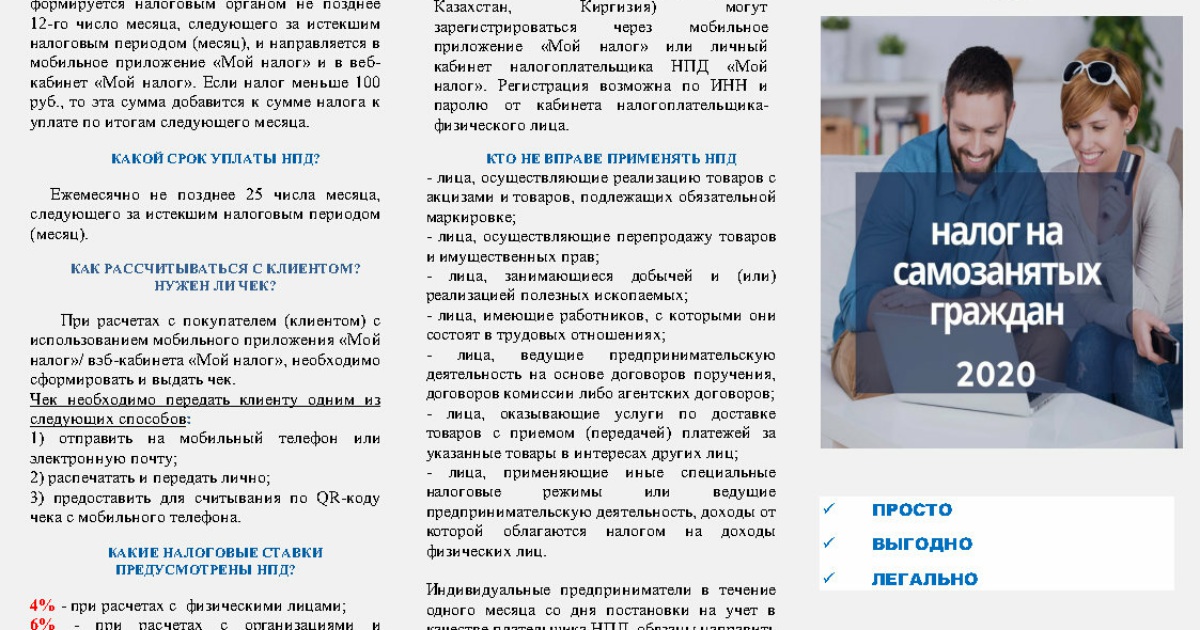

Налоговые ставки

Контролируйте доходы, начисления и задолженность

В приложении есть все важные цифры, отчеты и уведомления

Можно посмотреть все выставленные чеки за любой период. Также там отображается предварительно начисленная сумма налога.

Также там отображается предварительно начисленная сумма налога.

Когда налог будет начислен, в приложении появится напоминание о сроке уплаты. Если не уплатить налог до 28 числа следующего месяца, он превратится в задолженность. Об этом тоже появится уведомление в приложении. После срока уплаты оплачивать налог придется уже с учетом пени.

Платите налог с карты или по квитанции

Карту можно привязать для быстрой и удобной оплаты налога.

Способ оплаты налога можно выбрать. Главное, чтобы начисленная сумма была уплачена не позднее 28 числа следующего месяца.

В приложении есть возможность привязки банковской карты для быстрой и удобной оплаты. После привязки вам будет доступна функция автоплатежа. Автоплатеж – ваш помощник в оплате налога. Сумма налога будет списываться с привязанной

банковской карты в автоматическом режиме. Если хотите платить по квитанции, сформируйте платежный документ, перешлите его, куда удобно, или сохраните, чтобы заплатить позднее.

Сроки начисления и уплаты

Подтверждайте доходы и регистрацию

Справки формируются в приложении

Налогоплательщики налога на профессиональный доход могут подтверждать свои доходы при получении кредита оформлении пособий и в других случаях.

В приложении формируются две справки: о регистрации в качестве самозанятого и доходах за любой период.

Справку можно отправить себе на электронную почту — в ту организацию, которая попросила предоставить такой документ. Кроме справки о постановке на учет регистрацию можно также проверить с помощью специального сервиса по адресу https://npd.nalog.ru/check-status/. Расскажите клиентам о такой возможности: это важно для них при заключении договоров.

Ограничения по доходам

Прекратите регистрацию в любое время

Подать заявление можно через интернет

Если вы больше не хотите быть налогоплательщиком налога на профессиональный доход (самозанятым),вы можете в любой момент сняться с учета. Для этого необходимо в мобильном приложении «Мой налог» в разделе «Профиль» нажать кнопку

«Сняться с учета» и указать причину снятия с учета.

Для этого необходимо в мобильном приложении «Мой налог» в разделе «Профиль» нажать кнопку

«Сняться с учета» и указать причину снятия с учета.

При снятии с учета выберите подходящую причину. Больше ничего делать не нужно. При этом необходимо оплатить налоги, которые вам начислили за период работы. Если сняться с учета, начисленный налог всеравно необходимо уплатить.

В любое время можно заново зарегистрироваться в качестве самозанятого. Процедура регистрации будет такой же, как и в первый раз.

Для успешного и честного бизнеса

App StoreGoogle Play

AppGallery RustoreВопросы и ответы о налоге на профессиональный доход

Проверки и оплата труда. Юристы объяснили правила работы для самозанятых

. Как платить налоги и подрабатывать, не нарушая законУправляющий адвокатского бюро Алексей Глазунов объяснил правила работы для самозанятых

Обновлено 14 февраля 2023, 08:41

Unsplash

Закон позволяет самозанятым одновременно работать официально по найму, но с оговоркой. Своему официальному работодателю этот сотрудник уже не сможет оказывать услуги как самозанятый. Более того, он не может сотрудничать с ним как самозанятый в течение двух лет после увольнения. Об этом сообщила РБК Life адвокат, специализирующийся на сопровождении бизнеса и налоговых спорах, Галина Шидловская

Своему официальному работодателю этот сотрудник уже не сможет оказывать услуги как самозанятый. Более того, он не может сотрудничать с ним как самозанятый в течение двух лет после увольнения. Об этом сообщила РБК Life адвокат, специализирующийся на сопровождении бизнеса и налоговых спорах, Галина Шидловская

«Возьмем для примера девушку, которая работает, допустим, бухгалтером, а в свободное от работы время подрабатывает мастером маникюра. Чтобы оградить себя от лишних волнений из-за возможных штрафов от налоговой, она может оформиться самозанятой. Тогда она будет платить подоходный налог 13% с зарплаты по трудовому договору на своем основном месте работы и налог в 6% с доходов самозанятого», — пояснила Шидловская.

Причем и официальная заработная плата, и доход от деятельности самозанятого могут поступать на одну и ту же карту. Для того чтобы самозанятому отчитываться перед налоговой, никаких деклараций заполнять и подавать не нужно. Эксперт перечислила порядок действий для тех, кто решил работать на себя по прозрачной схеме.

Как стать самозанятым

- Скачать приложение «Мой налог»,

- зарегистрироваться в нем как самозанятый,

- самостоятельно вносить в приложение информацию о своих доходах за месяц,

- оплатить счет по налогу необходимо не позднее 25 числа каждого месяца.

«Допустим, мастер маникюра может после получения оплаты от каждого клиента отмечать определенную сумму в приложении. При этом не имеет значения, наличными прошел расчет или переводом на карту: способ оплаты лишь стоит отметить в приложении. Ежемесячно, на основании поступившей в приложение информации, налоговая инспекция выставляет счет по налогу для самозанятого — в приложении отражается квитанция с суммой налога».

Проверяет ли налоговая работу самозанятых

Налоговые органы обычно никак не проверяют самозанятых, отметила адвокат Галина Шидловская. Не имеет значения, какая сумма поступает ежемесячно на карту гражданина. Важно только, какую сумму он укажет в качестве дохода.

Надо ли самозанятым заводить отдельную карту для расчетов

Самозанятому плательщику не обязательно заводить специальный счет или отдельную карту, на которую он будет получать исключительно расчеты за свои услуги, пояснил в беседе с РБК Life управляющий адвокатского бюро «Глазунов и партнеры» Алексей Глазунов.

«Принимать платежи можно на обычную банковскую карту, которая используется для повседневных трат. Налоговая служба фиксирует только те операции по карте, которые проводятся через мобильное приложение для самозанятых. Поэтому не учитывать часть поступлений на карту вполне возможно: ведь самозанятому могут на эту карту вернуть старый долг, перевести деньги родственники на бытовые расходы».

Что будет, если самозанятый не показывает в приложении часть поступлений на карту

По словам Глазунова, хоть налоговая и достаточно спокойно воспринимает сведения, которые показывает самозанятый, положение дел может измениться. Юрист смоделировал ситуацию: если разовый платеж можно объяснить возвратом долга или подарком от друга, то постоянно получать деньги на карту и не указывать их в приложении самозанятому будет сложнее.

«Стоит отметить, что пока Федеральная налоговая служба страны не занимается детальным изучением всех операций самозанятых. Но нельзя исключать, что она займется этим в будущем, особенно если учитывать текущую экономическую ситуацию в стране и мире. Однако слишком жесткий фискальный контроль над самозанятыми вполне может привести к обратному эффекту: люди снова начнут «уходить в тень».

Примечательно: с 1 июля 2023 года в России появятся больничные для самозанятых, их включат в обновленную программу добровольного социального страхования на случай временной нетрудоспособности. Сейчас в эту программу входят индивидуальные предприниматели, адвокаты, нотариусы и некоторые другие категории. В новой модели самозанятые смогут самостоятельно выбрать, какой размер выплат в случае болезни они хотели бы получать, и исходя из этого уплачивать страховые взносы.

Поделиться

Материалы к статье

Авторы

Теги

Вас может заинтересовать

15 Налоговые вычеты для самозанятых в 2023 году

Вы — наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Вот список наших партнеров.

Ваш дом, машина, страховка, пенсионные сбережения и даже счета за обучение могут дать вам налоговые льготы.

By

Тина Орем

Тина Орем

Ассистент ответственного редактора | Налоги, малый бизнес, выход на пенсию и планирование имущества

Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она занималась малым бизнесом и налогами в NerdWallet. Она была финансовым писателем и редактором более 15 лет, и у нее есть степень в области финансов, а также степень магистра журналистики и степень магистра делового администрирования. Ранее она была финансовым аналитиком и финансовым директором нескольких государственных и частных компаний. Работы Тины появились в различных местных и национальных СМИ.

Подробнее

Обновлено

Под редакцией Криса Хатчисона

Крис Хатчисон 0005 Крис Хатчисон помогал в создании контента NerdWallet и работал в сфере банковского дела, инвестирования и налогообложения. Сейчас он возглавляет команду, изучающую новые рынки. До прихода в NerdWallet он был редактором и программистом в ESPN и редактором текстов в San Jose Mercury News.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Существует много ценных налоговых вычетов для фрилансеров, подрядчиков и других самозанятых людей, которые работают на себя. Вот 15 больших налоговых вычетов для самозанятых, о которых нужно помнить перед налоговым днем.

1. Вычет из домашнего офиса

Если вы работаете из своего дома или используете его часть в своем бизнесе, то налоговые вычеты для самозанятых, подобные этому, могут помочь вам сократить расходы на содержание света.

Что вы можете вычесть: часть вашей ипотеки или арендной платы; налог на недвижимость; стоимость коммунальных услуг, ремонта и обслуживания; и аналогичные расходы. Как правило, этот вычет доступен только для самозанятых; сотрудники обычно не могут брать вычеты из домашнего офиса.

Как это работает: Подсчитайте процент квадратных метров вашего дома, который вы используете, по словам IRS, «исключительно и регулярно» для деятельности, связанной с бизнесом. Этот процент от вашей ипотеки или арендной платы, например, становится франшизой. Таким образом, если ваш домашний офис занимает 10% квадратных метров вашего дома, 10% этих расходов на жилье в течение года могут быть вычтены. Публикация IRS 587 описывает множество сценариев, но обратите внимание, что только расходы, непосредственно связанные с частью вашего дома, которую вы используете для бизнеса, — например, ремонт разбитого окна в вашем домашнем офисе — обычно полностью вычитаются.

Налоговая служба

. О публикации 587 «Использование вашего дома в коммерческих целях».

Проверено 7 апреля 2023 г.

Просмотреть все источники

Что еще вы можете сделать: выберите упрощенный вариант, который позволяет вычесть 5 долларов за квадратный фут дома, используемого для бизнеса, до 300 квадратных футов — это примерно 17 пространство на 17 футов. Вам не нужно будет вести столько записей, но вы можете получить меньший вычет, поэтому рассмотрите возможность расчета в обоих направлениях перед подачей заявления.

2. Медицинское страхование (возможно)

Если вы самостоятельно приобрели полисы медицинского страхования для себя или своей семьи, вы можете претендовать на налоговый вычет по страховым взносам для самозанятых.

Что вы можете вычесть: Медицинские и стоматологические страховые взносы для вас, вашего супруга, ваших иждивенцев и ваших детей, которым не исполнилось 27 лет на конец налогового года. Страховые взносы на долгосрочный уход также учитываются, хотя существуют определенные правила. В публикации IRS 535 есть подробности.

Страховые взносы на долгосрочный уход также учитываются, хотя существуют определенные правила. В публикации IRS 535 есть подробности.

Налоговая служба

. О публикации 535, Коммерческие расходы.

По состоянию на 7 апреля 2023 г.

Просмотреть все источники

Как это работает: это корректировка дохода, а не постатейный вычет, что означает, что вам не обязательно указывать его постатейно, чтобы требовать его. Но вас могут разочаровать, потому что, если вы имеете право зарегистрироваться в плане работодателя вашего супруга (даже если вы решите не делать этого, может быть, потому, что он дороже вашего собственного), вы не сможете получить вычет.

Что еще вы можете сделать: Узнайте, можете ли вы вычесть страховые взносы как медицинские расходы. Обычно это работает только в том случае, если вы платите страховые взносы из собственного кармана, а ваши вычеты ограничены расходами, которые превышают 7,5% вашего скорректированного валового дохода. Таким образом, если ваш AGI составляет 100 000 долларов, ваши первые 7 500 долларов медицинских расходов не подлежат вычету.

Таким образом, если ваш AGI составляет 100 000 долларов, ваши первые 7 500 долларов медицинских расходов не подлежат вычету.

Налоговое планирование стало проще

Еще есть время правильно рассчитаться с налогами с помощью Harness Tax.

Посещение ремня безопасности

3. Непрерывное образование

Вы должны оставаться умными, чтобы вести растущий бизнес, и для этого существуют налоговые вычеты для самозанятых.

Что вы можете вычесть: Расходы на «квалификационное образование, связанное с работой», включая такие вещи, как обучение, книги, расходные материалы, плата за лабораторные работы, транспорт на занятия и обратно, а также связанные с этим расходы.

Налоговая служба

. Публикация 970: Налоговые льготы для образования.

По состоянию на 17 октября 2022 г.

Просмотреть все источники

Как это работает: Расходы вычитаются только в том случае, если образование «поддерживает или улучшает навыки, необходимые для вашей нынешней работы». Другими словами, если вы посещаете курсы, чтобы сменить профессию, или работаете над выполнением минимальных требований к образованию для торговли или бизнеса, это, вероятно, не сработает для вас. Но вы можете получить квалификацию, даже если образование ведет к получению степени. Ознакомьтесь с публикацией IRS 970, чтобы узнать о требованиях.

Другими словами, если вы посещаете курсы, чтобы сменить профессию, или работаете над выполнением минимальных требований к образованию для торговли или бизнеса, это, вероятно, не сработает для вас. Но вы можете получить квалификацию, даже если образование ведет к получению степени. Ознакомьтесь с публикацией IRS 970, чтобы узнать о требованиях.

Налоговая служба

. О публикации 970 «Налоговые льготы для образования».

Проверено 7 апреля 2023 г.

Просмотреть все источники

Что еще вы можете сделать: Посмотрите на американский налоговый кредит на возможности или кредит на обучение в течение всей жизни.

4. Ваш автомобиль

Вождение для встреч с поставщиками, пикапами и ухаживанием за клиентами может быть тяжелым испытанием для вашего автомобиля, но некоторые налоговые вычеты для самозанятых могут помочь вам компенсировать часть этого износа.

Что вы можете вычесть: Чуть больше 1 доллара за каждые две мили, которые вы проехали на своем автомобиле в служебных целях.

Как это работает: в конце года подсчитайте количество миль, которые вы проехали на автомобиле по делам, умножьте это на стандартную норму пробега IRS — 58,5 центов за милю в первой половине 2022 года и 62,5 центов за милю. миль за оставшуюся часть года — и вычесть общую сумму. Обязательно ведите журнал пробега; он вам понадобится, если вы пройдете аудит.

Что еще вы можете сделать: Вместо этого вычтите «фактические расходы на автомобиль». К ним относятся амортизация, лицензии, газ, масло, дорожные сборы, плата за парковку, аренда гаража, страхование, арендные платежи, регистрационные сборы, ремонт и шины. Возможно, вам придется сделать это в любом случае, если вы используете пять или более автомобилей в своем бизнесе. Если вы арендуете свой автомобиль, ознакомьтесь с публикацией IRS 463, чтобы узнать правила о количестве арендных платежей, которые вы можете вычесть.

Налоговая служба

. О публикации 463, Расходы на поездки, подарки и автомобиль.

По состоянию на 7 апреля 2023 г.

Просмотреть все источники 94,95. Бесплатная версия доступна только для простых налоговых деклараций.

Состояние: от 39,95 до 54,95 долларов США.

Надстройка Xpert Assist обеспечивает доступ к налоговой статистике и итоговому обзору.

Акция: пользователи NerdWallet получают 25% скидку на федеральные и государственные расходы на регистрацию.

Федеральный: от 55 до 115 долларов. Бесплатная версия доступна только для простых налоговых деклараций.

Штат: от 0 до 49 долларов за штат.

Дополнение Online Assist поможет вам получить налоговую помощь по требованию.

Федеральный: от 69 до 129 долларов.

Бесплатная версия доступна только для простых возвратов; не все налогоплательщики имеют право.

Бесплатная версия доступна только для простых возвратов; не все налогоплательщики имеют право.Штат: от 0 до 59 долларов за штат.

Live Assisted предоставляет вам доступ к налоговому специалисту и окончательную проверку.

Акция: пользователи NerdWallet могут сэкономить до 15 долларов на TurboTax.

Федеральный: от $34,95 до $64,95 Бесплатная версия доступна только для простых налоговых деклараций.

Штат: от 0 до 39,95 долларов США за штат.

Справка по налогам по требованию на уровнях Premium и Self-Employed.

Акция: пользователи NerdWallet получают 30% скидку на федеральные расходы на регистрацию. Используйте код NERD30.

5. Пенсионные накопления

У вас может быть больше вариантов, чем вы думаете, когда речь идет о налоговых вычетах, связанных с выходом на пенсию. Одним из популярных вариантов является соло 401(k).

Одним из популярных вариантов является соло 401(k).

Что вы можете вычесть: Взносы в план 401(k) соло или с одним участником в размере до 61 000 долларов США в 2022 году (добавьте дополнительно 6 500 долларов США, если вам 50 лет или старше) или 100% заработанного дохода, в зависимости от того, что меньше.

Как это работает: Аналогичен стандартному плану 401(k), спонсируемому работодателем. Для традиционных соло-форм 401(k) ваши взносы облагаются налогом, а выплаты после 59,5 лет облагаются налогом. Вы можете внести свой вклад как в качестве работника (самого себя), так и в качестве работодателя с отсрочкой заработной платы до 20 500 долларов США в 2022 году, а также в качестве догоняющего взноса в размере 6 500 долларов США, если вам 50 лет или старше. И вы можете добавить примерно 25% чистого дохода от самозанятости, не превышающего 61 000 долларов США в 2022 году.0041

Да, вы можете вычесть налог на самозанятость в качестве коммерческих расходов. На самом деле это один из самых распространенных налоговых вычетов для самозанятых. Ставка налога на самозанятость составляет 15,3% от чистой прибыли. Эта ставка представляет собой сумму налога на социальное обеспечение в размере 12,4% и налога на медицинскую помощь в размере 2,9% на чистую прибыль. Налог на самозанятость — это не то же самое, что подоходный налог.

Ставка налога на самозанятость составляет 15,3% от чистой прибыли. Эта ставка представляет собой сумму налога на социальное обеспечение в размере 12,4% и налога на медицинскую помощь в размере 2,9% на чистую прибыль. Налог на самозанятость — это не то же самое, что подоходный налог.

Что вы можете вычесть: Вы можете вычесть половину вашего налога на самозанятость из подоходного налога.

Как это работает: Так, например, если в вашем Приложении SE указано, что вы должны заплатить налог на самозанятость в размере 2000 долларов США за год, вам нужно будет заплатить эти деньги, когда они причитаются в течение года, но во время налогообложения 1000 долларов США будут франшиза в вашей форме 1040.

Что еще вы можете сделать: Если вы создаете ООО (особенно если это товарищество) или C Corp, у вас может быть другой контрольный список налоговых деклараций.

7. Взносы по страхованию бизнеса

Защита вашего бизнеса может также защитить ваш налоговый счет.

Что вы можете вычесть: Премии по страхованию бизнеса, страхованию от несчастных случаев и болезни сотрудников.

Как это работает: В Приложении C есть специальный раздел для вычета ваших страховых взносов. Но убедитесь, что вы вычитаете правильные вещи. В публикации IRS 535 есть подробности.

Налоговая служба

. О публикации 535, Коммерческие расходы.

По состоянию на 7 апреля 2023 г.

Просмотреть все источники

Что еще вы можете сделать: Как мы объясняем в разделе о медицинском страховании, вы можете вычесть некоторые или все ваши страховые взносы, если вы сами -работает.

8. Канцелярские товары

Вещи, которые вы используете для ведения бизнеса каждый день, могут стать причиной некоторых налоговых вычетов для самозанятых.

Что вы можете вычесть: Ручки, скобы, бумага, почтовые расходы и аналогичные предметы, которые вы используете изо дня в день для ведения вашего бизнеса.

Как это работает: В большинстве случаев вы вычитаете стоимость канцелярских принадлежностей, которые вы фактически использовали в течение налогового года. Однако, если у вас есть канцелярские товары, которые вы обычно не инвентаризируете и не регистрируете, их использование, как правило, также подлежит вычету в том году, когда вы их покупаете.

Что еще вы можете сделать: Для «крупных» вещей, таких как компьютеры или специальное оборудование, общее правило заключается в том, что вы можете вычесть их в том году, когда вы их покупаете, если срок их полезного использования составляет год или меньше. Если срок их полезного использования превышает год, IRS может рассматривать эти вещи как активы, которые со временем обесцениваются. Несмотря на то, что это означает, что вы не сможете сразу вычесть полную стоимость предмета, вы, вероятно, сможете вычесть амортизацию предмета в течение срока его полезного использования.

9. Кредитная карта и проценты по кредиту

Проверьте выписки по вашей кредитной карте на предмет потенциальных налоговых вычетов для самозанятых.

Что вы можете вычесть: Проценты, начисленные на покупки, которые были коммерческими расходами.

Как это работает: Вы не можете вычесть проценты по кредитной карте, начисленные из коммерческих расходов, например, если покупка была совершена с чужой кредитной карты.

Что еще вы можете сделать: Вам не обязательно иметь бизнес-кредитную карту для вычета соответствующих процентов. Например, если вы используете личную карту исключительно для деловых расходов, вы, как правило, все равно можете вычесть проценты.

10. Расходы на телефон и интернет

Любой человек, от агентов по недвижимости и журналистов до поставщиков детских садов и производителей ювелирных изделий, может частично или полностью вычесть свой годовой счет за мобильный телефон или интернет.

Что можно вычесть: Вы можете вычесть весь счет, если у вас есть служебный мобильный телефон или подключение к Интернету.

Как это работает: Вы должны использовать свой смартфон или интернет-сервис для бизнеса, и ваш работодатель — если он у вас есть — не должен возмещать вам расходы.

Что еще вы можете сделать: Если у вас нет выделенной линии, вы можете вычесть процент, используемый для бизнеса.

11. Деловые поездки и питание

Будь то перелет по стране или ночлег в другом конце штата, расходы на проезд и питание могут быть вычтены из налоговых вычетов самозанятых.

Что вы можете вычесть: Авиабилеты, гостиницы, такси и питание являются вычитаемыми деловыми расходами, если они используются для фактических, законных деловых целей.

Как это работает: Вы не можете вычесть командировочные расходы супруга/супруги, детей или других лиц, если они не являются вашими сотрудниками. До 2021 года вы могли вычесть 50% стоимости обеда, если обед был связан с бизнесом, не был «роскошным или экстравагантным», вы или ваш сотрудник присутствовали на обеде, один из ваших деловых контактов получил обед, и стоимость еды не включала плату за развлечения. В публикации IRS 463 есть все подробности.

Налоговая служба

. О публикации 463, Расходы на поездки, подарки и автомобиль.

О публикации 463, Расходы на поездки, подарки и автомобиль.

По состоянию на 7 апреля 2023 г.

Просмотреть все источники

Однако для 2022 налогового года вы можете вычесть 100% стоимости еды или напитков, предоставленных рестораном.

Что еще вы можете сделать: Вместо того, чтобы вычитать фактическую стоимость каждого приема пищи, что может потребовать накопления большого количества чеков, вы можете использовать стандартную дневную норму питания. В соответствии с этим методом вы вычитаете фиксированную сумму вместо того, чтобы регистрировать каждый отдельный расход на питание (рассмотрите возможность сохранения квитанций в любом случае, чтобы вы могли доказать свой вычет, если вас проведут аудит). Администрация общего обслуживания США устанавливает стандартную ставку пособия на питание.

12. Начальные расходы

Вы можете получить налоговые вычеты для самозанятых в отношении затрат на открытие бизнеса.

Что вы можете вычесть: Первоначальные затраты обычно включают затраты на запуск и запуск вашего бизнеса до его открытия, такие как реклама на торжественном открытии, заработная плата для сотрудников, проходящих обучение, поездки для поиска поставщиков или клиентов или оплата консультационных услуг. .

Как это работает: Вы можете вычесть до 5 000 долларов США на открытие бизнеса и 5 000 долларов США на организационные расходы (расходы на создание юридического лица для вашего бизнеса, например ООО). Однако не все получают этот вычет. Вычет в размере 5 000 долларов США уменьшается на сумму, на которую ваши общие начальные или организационные расходы превышают 50 000 долларов США.

Что еще вы можете сделать: Открытие бизнеса и организационные расходы, как правило, являются капитальными затратами, что означает, что они рассматриваются как активы, а не расходы. В свою очередь, вы можете со временем амортизировать свои начальные затраты, и эта амортизация обычно является вычитаемым бизнес-расходом. Правила сложны; В публикации IRS 535 есть подробности.

Правила сложны; В публикации IRS 535 есть подробности.

Налоговая служба

. О публикации 535, Коммерческие расходы.

По состоянию на 7 апреля 2023 г.

Просмотреть все источники

13. Реклама

Если ваше имя станет известным, вы сможете получить некоторые налоговые вычеты для самозанятых.

Что вы можете вычесть: Расходы на рекламу, непосредственно связанные с вашим бизнесом. Обычно вы можете вычесть рекламу, «чтобы ваше имя было известно публике, если она связана с бизнесом, который вы разумно ожидаете получить в будущем», что дает зеленый свет рекламе, побуждающей людей принимать участие в определенном деле, таком как донорство крови.

Налоговая служба

. Публикация 535: Коммерческие расходы.

По состоянию на 17 октября 2022 г.

Просмотреть все источники

Тип рекламы имеет значение. Как правило, вы не можете вычесть расходы на лоббирование. Кроме того, вы не можете вычесть рекламу в программе съезда политической партии или в любом другом издании, если какие-либо доходы от публикации предназначены или предназначены для использования политической партией или кандидатом.

Как это работает: В Приложении C есть строка, посвященная отчетности о расходах на рекламу.

14. Некоторые виды членства

Если вы принадлежите к профессиональной организации, вы можете вычесть членский взнос.

Что вы можете вычесть: Как правило, вы не можете вычитать членство в клубах (особенно в загородных клубах и клубах, связанных с путешествиями). Тем не менее, IRS делает исключения для членства в торговых советах, бизнес-лигах, торговых палатах, общественных или общественных организациях, профессиональных организациях, таких как ассоциации адвокатов и медицинские ассоциации, советы по недвижимости и торговые ассоциации.

Как это работает: Для IRS важным показателем того, что членство не подлежит вычету, является то, является ли одной из основных целей организации предоставление вам или вашим гостям развлечений или доступа к развлекательным заведениям.

Что еще вы можете сделать: Благотворительные пожертвования могут быть вычтены из вашей декларации о подоходном налоге.

15. Квалифицированный вычет из дохода от бизнеса

Один из новейших налоговых вычетов для самозанятых, квалифицированный вычет из дохода от бизнеса (QBI) позволяет правомочным самозанятым и владельцам малого бизнеса вычитать часть своего бизнеса. доходов от своих налогов.

Что вы можете вычесть: Если ваш общий налогооблагаемый доход — то есть не только ваш доход от бизнеса, но и другой доход — был на уровне или ниже 170 050 долларов США для индивидуальных подателей или 340 100 долларов США для совместных подателей в 2022 году, вы можете претендовать на 20% вычет из вашего налогооблагаемого дохода от бизнеса.

Как это работает: Соответствующий вычет из дохода от бизнеса предназначен для людей, которые имеют «переходный доход» — это доход от бизнеса, который вы указываете в своей личной налоговой декларации. Субъекты, имеющие право на вычет квалифицированного дохода от бизнеса, включают индивидуальные предприниматели, товарищества, корпорации S и компании с ограниченной ответственностью (LLC).

Что еще вы можете сделать: Если ваш доход превышает установленный лимит, вы все равно можете требовать сквозной вычет в зависимости от конкретного характера вашего бизнеса (для некоторых предприятий вычет поэтапно прекращается).

Об авторе: Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она была авторитетом NerdWallet по налогам и малому бизнесу. Ее работы появлялись в различных местных и национальных изданиях. Читать далее

В том же духе…

Получайте больше выгодных денежных переводов – прямо в почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах, которые помогут вам получить больше от ваших денег.

Что такое Приложение C (Форма IRS 1040) и кто должен его подавать?

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Если вы работаете фрилансером, подрабатываете, управляете малым бизнесом или иным образом работаете на себя, вам может потребоваться подать Форму C во время уплаты налогов. Вот как это работает.

Вот как это работает.

By

Тина Орем

Тина Орем

Ассистент ответственного редактора | Налоги, малый бизнес, выход на пенсию и планирование имущества

Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она занималась малым бизнесом и налогами в NerdWallet. Она была финансовым писателем и редактором более 15 лет, и у нее есть степень в области финансов, а также степень магистра журналистики и степень магистра делового администрирования. Ранее она была финансовым аналитиком и финансовым директором нескольких государственных и частных компаний. Работы Тины появились в различных местных и национальных СМИ.

Подробнее

Обновлено

Под редакцией Криса Хатчисона

Крис Хатчисон 0005 Крис Хатчисон помогал в создании контента NerdWallet и работал в сфере банковского дела, инвестирования и налогообложения. Сейчас он возглавляет команду, изучающую новые рынки. До прихода в NerdWallet он был редактором и программистом в ESPN и редактором текстов в San Jose Mercury News.

Сейчас он возглавляет команду, изучающую новые рынки. До прихода в NerdWallet он был редактором и программистом в ESPN и редактором текстов в San Jose Mercury News.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Если вы работаете фрилансером, подрабатываете, управляете малым бизнесом или иным образом работаете на себя, вам может потребоваться заполнить Приложение C IRS во время уплаты налогов. Вот простое объяснение того, для чего предназначено приложение IRS Schedule C, кто должен его подать, а также несколько советов и приемов, которые могут сэкономить деньги и время.

Что такое Приложение C?

IRS Приложение C представляет собой налоговую форму для отчетности о прибылях и убытках от бизнеса. Вы заполняете Приложение C во время налогового периода и прикрепляете его к форме 1040 или отправляете ее в электронном виде. Приложение C обычно предназначено для людей, которые управляют индивидуальными предприятиями или LLC с одним участником.

Вы заполняете Приложение C во время налогового периода и прикрепляете его к форме 1040 или отправляете ее в электронном виде. Приложение C обычно предназначено для людей, которые управляют индивидуальными предприятиями или LLC с одним участником.

Форма C отличается от формы 1099, хотя вам может понадобиться форма IRS 1099 (в частности, форма 1099-NEC или 1099-K) для заполнения формы C.

Кто подает форму C ?

Приложение C предназначено для двух типов предприятий: индивидуальных предпринимателей или корпораций с ограниченной ответственностью (LLC) с одним участником. График C не предназначен для корпораций C или S корпораций.

Индивидуальные предприниматели — это предприятия без образования юридического лица, которыми владеет и управляет одно лицо, имеющее право на всю прибыль и отвечающее за все убытки и обязательства. Их часто выбирают люди, которые занимаются фрилансом, подрабатывают, являются независимыми подрядчиками или ведут бизнес самостоятельно.

ООО с одним участником — это хозяйствующие субъекты, принадлежащие только одному лицу. В большинстве случаев нет различия между владельцем и ООО для целей налогообложения прибыли; доходы и прибыль бизнеса идут прямо на личную налоговую декларацию владельца.

Возможно, вам придется подать форму C, даже если у вас есть постоянная работа, на которой вы работаете. Так что, если вы работаете фрилансером на стороне, ваша самостоятельная занятость означает, что вам, вероятно, придется добавить График C в свой список дел.

Для целей налогообложения IRS считает, что вы занимаетесь бизнесом, если вы постоянно и регулярно занимаетесь своей работой, чтобы зарабатывать деньги.

Если ваша дополнительная работа связана с сельским хозяйством, вам может потребоваться заполнить Приложение F.

Если ваша дополнительная работа связана с доходом от аренды или роялти, вам может потребоваться заполнить Приложение E.

Что такое по графику С?

График C – это место, где можно указать доходы от вашего бизнеса, а также все виды расходов, которые вы понесли, чтобы вести свой бизнес. Ваш доход от бизнеса за вычетом расходов на бизнес — это ваша чистая прибыль (или убыток). Вы указываете свою чистую прибыль как доход в форме 1040.

Как заполнить форму C

Вот некоторая информация, которая вам понадобится:

Отчет о прибылях и убытках и баланс за налоговый год.

Квитанции о ваших деловых расходах.

Инвентаризационные записи, если у вас есть инвентарь.

Пробег и другие данные о транспортном средстве, если вы использовали его для бизнеса.

Вот основная структура Приложения C:

Страница 1 Приложения IRS C

В части I вы подсчитываете свои продажи и сообщаете себестоимость проданных товаров, чтобы вы могли видеть свою валовую прибыль.

В части II вы сообщаете о своих деловых расходах. Существует более дюжины категорий, которые помогут вам оставаться организованным, например, реклама, расходы на легковые и грузовые автомобили, юридические и профессиональные услуги, аренда, расходы на проезд и питание и другие расходы. В инструкциях к Приложению C объясняются правила для каждого вида расходов. Вы суммируете все расходы и вычитаете их из своей валовой прибыли, чтобы получить чистую прибыль, которая является налогооблагаемым доходом для вашей личной налоговой декларации. Если у вас есть чистый убыток, он может быть вычтен из вашей личной налоговой декларации.

Часть III поможет вам рассчитать стоимость проданных товаров.

Часть IV — это место, где можно сообщить определенную информацию о транспортном средстве, если у вас есть деловые расходы, связанные с легковым или грузовым автомобилем.

Часть V — это место для перечисления других деловых расходов, которые не подпадают под категории в Части II.

Акция: пользователи NerdWallet получают 25% скидку на федеральные и государственные расходы на регистрацию. | |

| |

Акция: пользователи NerdWallet могут сэкономить до 15 долларов на TurboTax. | |

Акция: пользователи NerdWallet получают 30% скидку на федеральные расходы на регистрацию. Используйте код NERD30. |

Советы и подсказки по Графику C

Большинство известных поставщиков налогового программного обеспечения продают версии, которые могут подготовить График C. Хотя вам, вероятно, потребуется приобрести версию самого высокого уровня, чтобы получить функциональность Графика C.

, это все равно может стоить меньше, чем платить кому-то другому за ваши налоги.

, это все равно может стоить меньше, чем платить кому-то другому за ваши налоги.Возможно, вам потребуется заполнить более одного Графика C. Это один График C для каждого дополнительного концерта. Поэтому, если у вас есть два дополнительных концерта, вам нужно будет заполнить два расписания C.

Измерьте площадь вашего домашнего офиса. Если у вас есть домашний офис, вы, вероятно, можете вычесть некоторые расходы, связанные с его поддержанием в рабочем состоянии, если вы работаете не по найму. IRS предлагает фиксированную вычетную ставку в размере 5 долларов за квадратный фут для домашнего офиса площадью до 300 квадратных футов. Но если большой процент квадратных метров вашего дома отведен под ваш домашний офис, а ваши домашние расходы (коммунальные услуги и т. д.) достаточно высоки, и вы можете вести и сравнивать подробные записи, вы можете получить больший вычет с «обычный» метод.

Обязательно воспользуйтесь другими налоговыми вычетами.

Самозанятость может принести вам много налоговых вычетов (вот популярные), и одним из новейших является квалифицированный вычет дохода от бизнеса. Если вы соответствуете требованиям, вы можете вычесть до 20% чистой прибыли вашего бизнеса из налоговой декларации. Посмотрим, сможешь ли ты принять этот вычет.

Самозанятость может принести вам много налоговых вычетов (вот популярные), и одним из новейших является квалифицированный вычет дохода от бизнеса. Если вы соответствуете требованиям, вы можете вычесть до 20% чистой прибыли вашего бизнеса из налоговой декларации. Посмотрим, сможешь ли ты принять этот вычет.Вносите предполагаемые ежеквартальные налоговые платежи, чтобы избежать штрафов. В Соединенных Штатах налоги выплачиваются по факту; когда вы зарабатываете деньги, IRS хочет, чтобы их сократили как можно скорее. Вот почему работодатели удерживают налоги с зарплаты сотрудников. Но когда вы платите сами, этого, вероятно, не происходит. Чтобы избежать штрафов за просрочку платежа, вы можете вносить предполагаемые ежеквартальные платежи в IRS.

Об авторе: Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она была авторитетом NerdWallet по налогам и малому бизнесу. Ее работы появлялись в различных местных и национальных изданиях.

Бесплатная версия доступна только для простых возвратов; не все налогоплательщики имеют право.

Бесплатная версия доступна только для простых возвратов; не все налогоплательщики имеют право.

, это все равно может стоить меньше, чем платить кому-то другому за ваши налоги.

, это все равно может стоить меньше, чем платить кому-то другому за ваши налоги. Самозанятость может принести вам много налоговых вычетов (вот популярные), и одним из новейших является квалифицированный вычет дохода от бизнеса. Если вы соответствуете требованиям, вы можете вычесть до 20% чистой прибыли вашего бизнеса из налоговой декларации. Посмотрим, сможешь ли ты принять этот вычет.

Самозанятость может принести вам много налоговых вычетов (вот популярные), и одним из новейших является квалифицированный вычет дохода от бизнеса. Если вы соответствуете требованиям, вы можете вычесть до 20% чистой прибыли вашего бизнеса из налоговой декларации. Посмотрим, сможешь ли ты принять этот вычет.