юридические и финансовые аспекты. Защита прав потребителей. Возврат товара. Бухучет и налоги 2023

1. Юридические аспекты открытия интернет-магазина

- Организационно-правовая форма. ИП или ООО. Что выбрать?

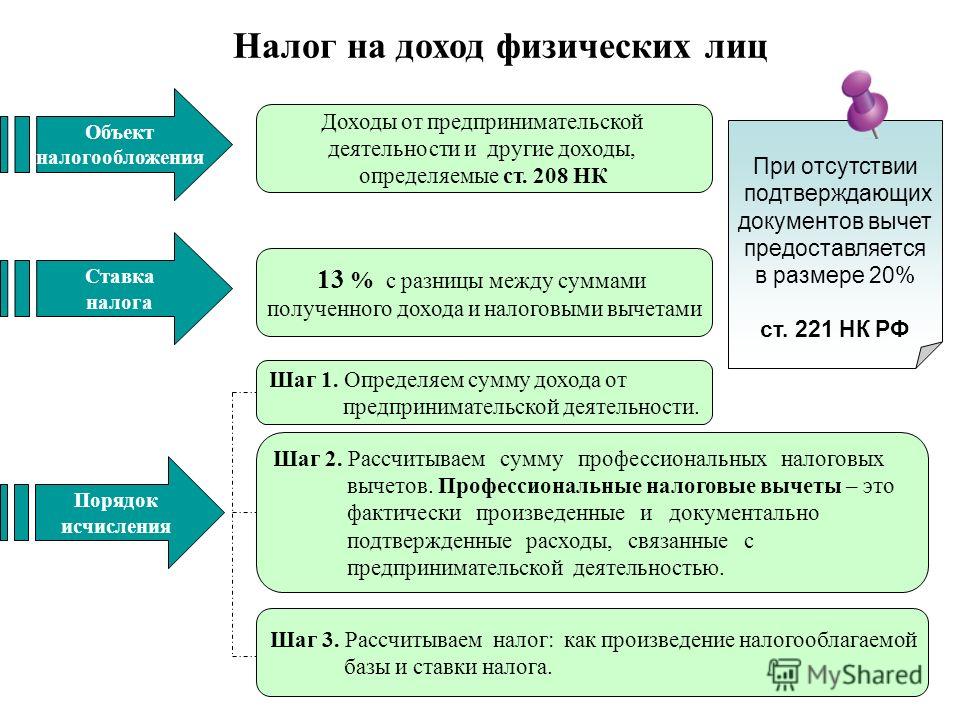

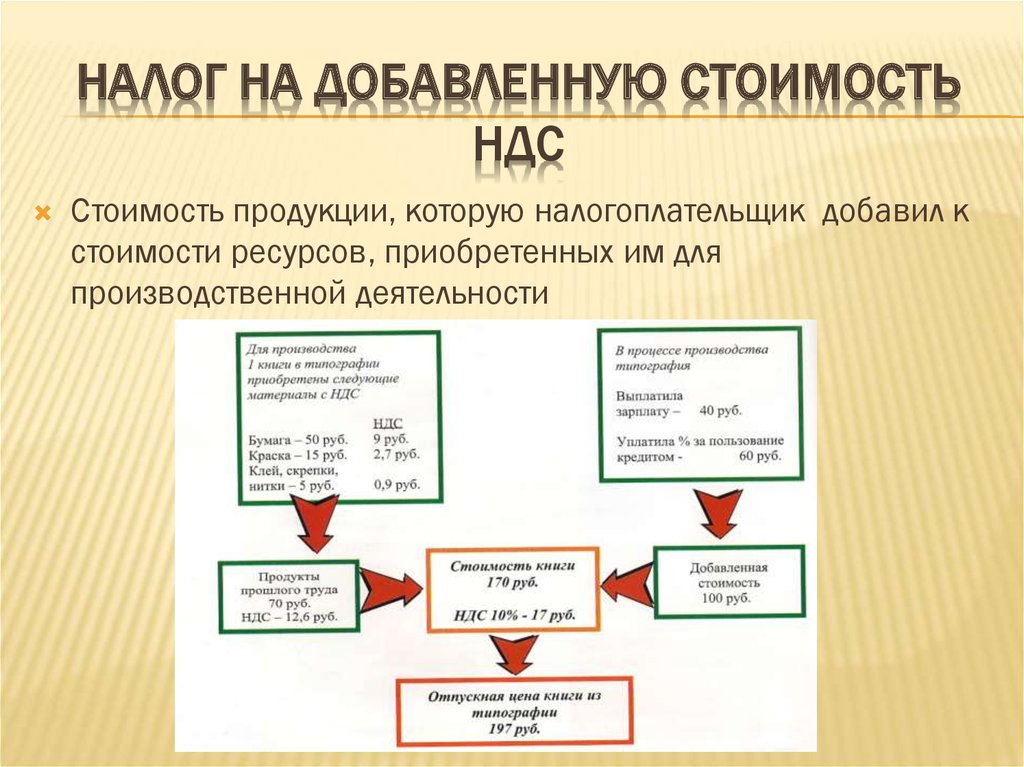

- Налогообложение

- Товарный знак

- Защита прав потребителей

- Персональные данные

- Договор с поставщиком

- Обмен и возврат товара. Что не подлежит возврату?

- Что нельзя продавать дистанционно?

- Персональные данные (ПД). Согласие на обработку ПД

2. Защита прав потребителей

- Требования Закона РФ «О защите прав потребителей»: что необходимо знать. Необходимые нормативные акты

- Контролирующие органы в области защиты прав потребителей

- Вопросы ответственности за нарушение законодательства в сфере защиты прав потребителей

3. Бухгалтерский и налоговый учёт интернет-магазинов

- Отличия интернет-магазинов от ведения учёта в стационарном магазине

- Оплата товара интернет-магазина наличными или безналичными средствами

- Какую систему налогообложения выбрать, чтобы уменьшить налоги и упростить ведение бухгалтерского учета

4. Пошаговая инструкция по организации бухучета интернет-магазина

Пошаговая инструкция по организации бухучета интернет-магазина

- Этап № 1. Выбор системы налогообложения

- Этап № 2. Организация системы бухгалтерского и налогового учета

Перечень осуществляемых операций:

- создание сайта и его обслуживание с целью осуществления электронной торговли

- приобретение и реализация товаров

- осуществление доставки товаров

- процедура возврата товара при необходимости

- расходы коммерческого и прочего характера

5. Системы налогообложения

- УСН — упрощенная система налогообложения. Налоговый учет создания интернет-магазина:

- УСН «Доходы»;

- УСН «Доходы минус расходы».

- Единый налог на вмененный доход (ЕНВД ) для интернет-магазинов с торговыми залами.

- ОСН — общий налоговый режим

6. Сроки подачи деклараций и уплаты налогов

7. Онлайн-касса для интернет-магазина

- Установка онлайн-кассы

- Аренда «облачной» онлайн-кассы

- Прием оплаты от покупателей через службу доставки.

- Безналичный расчет

- Преимущества онлайн-ККТ

- При каком способе оплаты нужны ККТ, а при каком нет

8. Учет товаров на продаже через интернет-магазин

9. Учет при варианте оплате наличными деньгами

- Правила применения ККТ, если курьер – штатный сотрудник:

- Правила расчетов если курьер не является штатным сотрудником, а относится к внешней курьерской службе:

10. Учет оплаты товаров при расчетах по карте на сайте

11. Учет при оплате в пунктах самовывоза или в офисе интернет-магазина

12. Учет при оплате наложенным платежом по почте

13. Отражение расходов по закупке товаров

14. Наиболее распространенные ошибки

Ответы на вопросы. Практические рекомендации.

Сертификат. Возможность получения удостоверения о повышении квалификации (доп.условия)

Обучение проводит ведущий бизнес-школы с большим опытом работы по указанной теме. Точная кандидатура ведущего определяется ближе к дате проведения. Уточняется по завпросу.

Точная кандидатура ведущего определяется ближе к дате проведения. Уточняется по завпросу.

Наши пользователи еще не оставили отзывов о данной программе обучение. Станьте первым!

Справочная информация

В Беларуси внесены поправки в Налоговый кодекс. Некоторые изменения касаются налогообложения индивидуальных предпринимателей. О каких новациях следует знать, рассказала на семинаре в Национальном центре правовой информации заместитель начальника главного управления налогообложения физических лиц Министерства по налогам и сборам Татьяна Путрик.

Упрощенная система налогообложения

Наиболее существенные изменения для ИП с 2022 года касаются упрощенной системы налогообложения (УСН). Ограничений, при которых индивидуальные предприниматели не вправе применять эту систему, стало больше. Так, с 1 января УСН не могут использовать ИП, оказывающие услуги. Исключение в законодательстве сделано для тех, кто работает в сфере туризма, здравоохранения, сухопутного транспорта, компьютерного программирования, оказывает услуги по общественному питанию. Однако стоит обратить внимание на то, что, например, деятельность ИП по предоставлению услуг экскурсовода согласно классификатору не относится к туристической (то есть применять УСН нельзя). В 2022 году использовать УСН могут ИП, которые выполняют работы, торгуют оптом или в розницу, занимаются реализацией имущественных прав и некоторыми другими видами деятельности.

Однако стоит обратить внимание на то, что, например, деятельность ИП по предоставлению услуг экскурсовода согласно классификатору не относится к туристической (то есть применять УСН нельзя). В 2022 году использовать УСН могут ИП, которые выполняют работы, торгуют оптом или в розницу, занимаются реализацией имущественных прав и некоторыми другими видами деятельности.

Тем, кто утратил право на УСН, не нужно уведомлять об этом налоговую. Такие плательщики в 2022 году могут применять общий порядок налогообложения, который предусматривает уплату подоходного налога с физлиц. Уведомлений тоже не нужно — по итогам квартала индивидуальный предприниматель просто представляет декларацию по подоходному налогу. «Кроме того, можно перейти на систему уплаты единого налога, но только в отношении определенных видов деятельности», — добавила Татьяна Путрик.

Специалист пояснила, как разобраться, имеет ли ИП право на УСН или нет. «Для начала нужно определить, является ли вид деятельности плательщика услугой.

Однако в строительной сфере своя специфика. Возведение, реконструкция и ремонт объектов определяются как работа, а не как услуга. «Это связано с тем, что строительство имеет материально выраженный результат, который подлежит приемке по договору подряда.

Предоставление информации, рекламная, аудиторская, дизайнерская, юридическая деятельность в налоговом законодательстве закреплены как услуги. Также прямо определено, что сдача в аренду имущества — это услуга. Соответственно, такие ИП утрачивают право применять упрощенную систему налогообложения.

Если ИП работает по нескольким направлениям и одно из них устанавливает ограничения на право применения УСН, то плательщик утрачивает это право в целом по всей своей предпринимательской деятельности. «Допустим, если ИП одновременно сдает в аренду принадлежащие ему по праву собственности здания и сооружения и при этом выполняет какие-либо работы, он утрачивает право на УСН и в отношении работ», — пояснила Татьяна Путрик.

При этом с 1 января 2023 года индивидуальные предприниматели не смогут применять упрощенную систему налогообложения. Это право сохранится только для организаций.

Единый налог

Изменения затрагивают и систему уплаты единого налога. «Это особый режим налогообложения. Индивидуальные предприниматели вправе уплачивать единый налог только при осуществлении определенных видов деятельности, которые названы в Налоговом кодексе. С 2022 года законом была сокращена сфера его применения для ИП», — отметила представитель МНС.

Кроме того, в сферу применения единого налога больше не входят дополнительные жилищно-коммунальные услуги. К ним относятся установка и техническое обслуживание домофонов, систем видеонаблюдения, организация работы и содержания вахтеров и консьержей в многоквартирном жилом доме, озеленение придомовых территорий, благоустройство и дальнейшее содержание.

ИП теперь не могут применять единый налог и в тех случаях, если их деятельность связана с общественным питанием (через кафе, в том числе мини- и летние сезонные), розничной торговлей автомототранспортом (легковыми автомобилями, мотоциклами, квадроциклами, снегоходами, мотороллерами, мопедами, мотовелосипедами, скутерами и другим). Также из этой сферы исключена и дистанционная торговля, в том числе продажа индивидуальными предпринимателями товаров через интернет-магазины.

С 2022 года увеличены ставки единого налога по всем видам деятельности. При этом были предусмотрены переходные нормы, которые предоставляли право ИП перейти на иные режимы налогообложения в течение января.

Источник: БЕЛТА.

Налог с продаж через Интернет в Калифорнии: полное руководство

Несмотря на то, что базовая ставка налога с продаж через Интернет в штате Калифорния составляет 7,25 %, как и в остальных сложных налоговых законах Калифорнии, касающихся онлайн-транзакций, все не так просто.

Есть несколько ключевых моментов , которые должен знать каждый владелец онлайн-бизнеса, когда речь идет о налоге с продаж через Интернет в Калифорнии.

И здесь мы вступаем…

Налог на онлайн-продажи в Калифорнии — сложная задача для начинающего владельца бизнеса

За последние два года продажи электронной коммерции резко выросли, при этом глобальная электронная коммерция в процентах от розничных продаж выросла следующим образом:

2019: 15%

2021: 21%

2022: 22%

Аналитики Morgan Stanley прогнозируют устойчивый рост в течение следующих 5 лет, при этом оценивает 27-процентное увеличение розничных онлайн-продаж к 2026 году.

Покупка.

Многие компании перешли на удаленное предоставление услуг, обновляя и инвестируя в привлекающую внимание цифровую рекламу и увеличивая присутствие в Интернете.

Однако эти массовые всплески электронной коммерции были встречены принятием нового законодательства, регулирующего регулирование и налогообложение онлайн-продавцов.

Управление по налогам и сборам штата Калифорния опубликовало несколько новых руководств по навигации по онлайн-рынкам, требуемым лицензиям и разрешениям, а также по тому, как облагаются налогом интернет-продажи на основе уже существующих Калифорнийский налог с продаж законов.

Освобождение от уплаты налога с продаж в штате Калифорния Покупки в Интернете

Прежде чем ознакомиться с приведенными ниже требованиями штата Калифорния в отношении налога с продаж через Интернет, если вы подпадаете под какую-либо из категорий, согласно которым вы освобождены от налога с продаж через Интернет в штате Калифорния, ваша жизнь станет намного проще.

Хотя список исключений из CDTFA несколько исчерпывающий, стоит проверить, подпадаете ли вы под какую-либо из следующих услуг:

Еда

Связанные со здоровьем

Корпус

Альтернативная энергия

Музеи и общественное искусство

Некоммерческая, религиозная и образовательная организация

Транспорт

Развлечения

Промышленное жилье и здания

Лизинг

После того, как вы узнаете, освобождены ли вы от уплаты налога с продаж через Интернет в штате Калифорния, вам необходимо понять взаимосвязь.

The California Sales Tax Nexus

Как новый или потенциальный владелец онлайн-бизнеса, стремящийся привлечь клиентов в третьем по численности населения штате США, у вас могут быть сомнения относительно того, что все это означает для сбора налога с продаж в Калифорнии. .

.

Сумма сводится к двум элементам взаимосвязи налога с продаж в Калифорнии для вашего бизнеса:

Физическая взаимосвязь налога с продаж в Калифорнии

Связь физического присутствия, как следует из названия, возникает, когда продавец использует офисное помещение или распределительный центр, который находится на расстоянии географически расположен в пределах штата Калифорния.

Даже для онлайн-продавцов, которые ведут бизнес в основном с помощью цифровых средств, наличие физического места для хранения любых физических товаров, продаваемых в Интернете, подпадает под действие взаимосвязи физического присутствия и, таким образом, облагается налогом с продаж штата.

Экономическая связь

Даже если ваш бизнес не имеет физического местонахождения в Калифорнии, его деятельность все равно может подпадать под определение экономической связи.

В Калифорнии, если вы совершите более транзакций на сумму 500 000 долларов США покупателям, находящимся в штате , вы удовлетворите элемент экономической взаимосвязи, и штат будет взимать налоги с любых таких продаж с клиентов из Калифорнии.

Теперь вы знаете две взаимосвязи и то, как они работают, мы можем применить ставку налога на онлайн-продажи в Калифорнии…

Определение налога на онлайн-продажи в Калифорнии особенно если ваш бизнес зарегистрирован за пределами штата Калифорния.

Существует два типа ставок налога с продаж, применимых к онлайн-продажам:

Имейте в виду, что ориентироваться в системе, основанной на пунктах назначения, может быть чрезвычайно сложно. Напротив, как продавец в системе, основанной на пункте назначения, вам придется просмотреть сотни различных налоговых юрисдикций в других штатах и соответствующим образом изменить свои налоги.

Но что такое Калифорния?

Налог на онлайн-продажи CA в зависимости от места отправления и назначения

К счастью, онлайн-налог CA с продажами менее запутан Категория налоговых ставок на основе происхождения.

Таким образом, как онлайн-продавец из Калифорнии, единственная налоговая ставка, о которой вам придется беспокоиться, — это калифорнийская ставка.

Проблема в том, что, как и во многих других законах Калифорнии, его ставка налога на основе происхождения уникальна, поскольку она принимает «модифицированную» версию налога с продаж на основе происхождения. Это означает, что удаленные продавцы в Калифорнии должны взимать совокупную ставку , которая учитывает следующие местные налоговые ставки по местонахождению покупателя:

Локальное состояние

округ

Город

Район

Другими словами, налог с онлайн-продаж в Калифорнии, хотя в основном и зависит от страны происхождения, технически представляет собой гибрид страны происхождения и страны назначения.

Три из четырех частей уравнения относятся к родному штату (штат Калифорния, округ и город). В Калифорнии они суммируются и составляют 7,25%.

Последняя часть уравнения, ставка окружного налога, немного сложнее. Эти ставки привязаны к этим 7,25% в зависимости от того, где находится ваш клиент.

Эти ставки привязаны к этим 7,25% в зависимости от того, где находится ваш клиент.

Чтобы лучше понять, как это будет применяться в реальной ситуации, подумайте о том, кому вы, владелец онлайн-бизнеса в Калифорнии, продаете товары.

Если вы проживаете в Лос-Анджелесе и продаете пару обуви покупателю в Сан-Франциско через свой веб-сайт, вы будете облагаться налогом в зависимости от вашего города (Лос-Анджелес), соответствующий тариф округа или штата.

Однако предположим, что вы находитесь в Лос-Анджелесе и продаете другую пару обуви интернет-покупателю из Юты. В этом случае любые окружные налоги с продаж будут основываться на налоговом кодексе штата Юта. Если ставка округа составляет 3,5%, то общая налоговая ставка для сделки составит 10,75% (7,25 + 3,5).

Где используется налог на пользование?

Если вы занимаетесь бизнесом, вам нужно будет заплатить налог на использование в штате Калифорния, если вы совершили покупку у продавцов за пределами штата.

Это применимо только в том случае, если выполняются оба следующих условия:

- Продавец не взимает налоги с продаж или использование CA (вы можете узнать, так ли это, проверив налог в его счете-фактуре).

- Вы потребляете, храните, продаете или дарите покупку в Калифорнии.

Конечно, есть исключения из этого правила, такие как:

Полную информацию об этом см. в руководстве CDTFA по налогу на использование .

Как насчет подоходного налога?

В дополнение к налогу с продаж, интернет-магазины также могут платить подоходный налог. Совсем недавно Налоговый совет Калифорнии объявил в меморандуме о новой интерпретации федерального закона , который в значительной степени предотвратил налогообложение розничных продавцов за пределами штата штатом Калифорния.

Для сравнения, федеральный закон о налогообложении предприятий вне штата, Публичный закон 86-272, принятый в 1959 году, запрещает правительствам штатов и местным органам власти облагать налогом доходы онлайн-предприятий, если их единственная деятельность в штате заключается в продаже «материальное личное имущество».

Тем не менее, учитывая быстрый рост розничной торговли в Интернете, Калифорния решила расширить свое толкование того, что составляет «деловую активность», включив в нее любое взаимодействие предприятий за пределами штата через веб-сайт или приложение, доступ к которым осуществляется в пределах штата клиента.

Чтобы укрепить свой авторитет в отношении этой новой интерпретации, Налоговый совет Калифорнии цитирует известное постановление Верховного суда США South Dakota v. Wayfair, Inc. , анализ суда в 9Дело 0225 Wayfair имеет отношение к онлайн-бизнесу.

Защищенная и незащищенная деятельность

В меморандуме Налогового управления рассматриваются различные ситуации, когда бизнес-операции в Интернете могут или не могут быть защищены в соответствии с публичным законом 86-272.

Ключевое различие обычно заключается в том, как часто онлайн-продавец контактирует с покупателями из Калифорнии.

Например, если у продавца есть только статический веб-сайт и нет других услуг для продажи своей продукции, то продавец защищен от подоходного налога.

Аналогичным образом, если продавец предоставляет покупателю брошюру с часто задаваемыми вопросами (FAQ) или веб-страницу или просто размещает файлы cookie на компьютерах клиентов для стимулирования продаж, он также защищен от налогообложения.

По данным Налогового департамента, все эти действия являются полностью «вспомогательными» или косвенными по отношению к вымогательству, но не являются фактическим вымогательством.

Однако выполнение каждого из этих гипотетических сценариев на один шаг лишает защиты публичного права.

Например, вместо продажи веб-сайтов со статического веб-сайта онлайн-продавец предлагает удаленный ремонт и обновление продукта покупателю в Калифорнии. Это не будет вспомогательным по отношению к ходатайству , потому что это взаимодействие является существенно более прямым и интерактивным.

Точно так же, если вместо предложения списка часто задаваемых вопросов продавец предлагает послепродажную помощь через живой электронный чат, это также поднимется до уровня деловой активности, который будет облагаться подоходным налогом.

В качестве примечания: также имейте в виду, что срок давности налоговой проверки штата Калифорния по-прежнему применяется к вашему онлайн-бизнесу.

Сколько составляет подоходный налог?

В зависимости от типа предприятия сумма подоходного налога для предприятий электронной коммерции будет варьироваться:

Корпорация (кроме банка или организации, предоставляющей финансовые услуги): 8,84%.

Банки и финансовые учреждения: 10,84%.

S-корпорации: 1,5%

S-корпорации банки и финансовые организации: 3,5%.

Основные сведения о налоге с продаж через Интернет в Калифорнии

В конечном счете, несмотря на то, что законы о налоге с продаж через Интернет в Калифорнии сложны и быстро меняются, есть способы сориентироваться в этом процессе, чтобы свести к минимуму сумму налогов, которые вам придется платить.

Ключевые элементы сводятся к:

тип связи ваш бизнес подпадает под

местонахождение вашего бизнеса и его клиентов

виды предпринимательской деятельности облагаемые подоходным налогом

Наконец, если вы думаете о том, чтобы начать бизнес электронной коммерции в Калифорнии, обратите особое внимание на тип юридического лица и отрасль, в которой вы хотите зарегистрироваться.

Налог с продаж через интернет в Калифорнии, за который вы будете платить, будет значительно больше или меньше, в зависимости от того, что вы решите

Что дальше? Онлайн-регистрация для уплаты налога с продаж в Калифорнии

Если вы не освобождены от уплаты налога с продаж через Интернет в Калифорнии и знаете о своих физических и экономических связях, зарегистрироваться и получить разрешение продавца очень просто:

- Посетите онлайн-портал CDTFA

- Прокрутите вниз и щелкните раздел регистрации (на момент написания статьи он помечен как «Регистрация для получения разрешения, лицензии или учетной записи» )

- На следующей странице выберите «Регистрация нового вида деятельности»

- Следуйте инструкциям оттуда.

Затем вам нужно будет подать налоговую декларацию с продаж и соответственно перечислить все подлежащие уплате налоги. Это может быть ежемесячно, ежеквартально, каждые 6 месяцев или ежегодно, в зависимости от ваших личных обстоятельств.

Правила налогообложения онлайн-продаж

Понимание налога с продаж в Интернете может быть сложным для предприятий электронной коммерции. Вот что вам нужно знать о сборе и отчетности по налогам на онлайн-продажи.

Налог с продаж достаточно прост, когда вы покупаете в местном магазине шаговой доступности, но это может быть немного более запутанным для владельцев бизнеса. Как владелец бизнеса, вы должны соблюдать различные законы о налоге с продаж в зависимости от штата, в котором вы живете. Когда покупатель совершает покупку, вы должны включать налог с продаж во все транзакции как владелец магазина.

Если вы решите открыть интернет-магазин, налог с продаж может быть еще более сложным. Вам может быть интересно, как вы должны иметь дело с налогами с продаж, когда некоторые из ваших клиентов находятся в штатах, где есть налог с продаж, а другие нет. Убедитесь, что вы правильно обрабатываете налоги с продаж для онлайн-покупок, чтобы избежать финансовых проблем, связанных с вашими налогами или доходами от бизнеса.

Убедитесь, что вы правильно обрабатываете налоги с продаж для онлайн-покупок, чтобы избежать финансовых проблем, связанных с вашими налогами или доходами от бизнеса.

Хорошей новостью является то, что налог с продаж в Интернете не так уж сложен, как только вы изучите основы. В некоторых случаях вам нужно взимать налоги за онлайн-продажи, но это, конечно, не всегда так. Понимание налогового законодательства вашего штата, а также того, как налоги с продаж влияют на онлайн-покупки, поможет вам убедиться, что ваш бизнес соответствует требованиям.

Возможно, вам интересно, нужно ли мне взимать налог с продаж при продаже через Интернет? Если вы хотите узнать больше о налоге с продаж в Интернете и о том, как он может повлиять на ваш бизнес, продолжайте читать.

Основы налога с продаж

Налоги с продаж — это налоги на определенные покупки, которые совершает физическое лицо, например, покупки в продуктовом магазине. Существуют разные виды налогов с продаж, и в разных штатах действуют разные законы, определяющие, какие операции облагаются налогом с продаж. Понимание законов о налоге с продаж в вашем штате и того, как они влияют на ваши обязательства как владельца бизнеса, является важной частью владения бизнесом.

Понимание законов о налоге с продаж в вашем штате и того, как они влияют на ваши обязательства как владельца бизнеса, является важной частью владения бизнесом.

При применении налога с продаж общий налог с продаж по транзакции добавляется к окончательной сумме покупки, поэтому налог с продаж уплачивается в момент покупки. Для обычных предприятий налоги с продаж так же просты, как взимание налога с продаж с любого, кто приходит в ваш магазин, чтобы совершить покупку. Если вы продаете услуги в Интернете, налоги с продаж могут быть немного сложнее с точки зрения понимания того, к кому они применяются.

Если предприятие не взимает налог с продаж, покупатель обязан уплатить любой налог за пользование любыми предметами, к которым применялся бы налог с продаж. Это означает, что покупатель обязан сохранить квитанцию и заплатить налоги государству в случае, если предприятие не взимает налог с продаж.

Что такое налог с продаж в Интернете?

Большинство людей считают налог с продаж налогом, который взимается при совершении покупки в магазине, в том числе в местном продуктовом магазине или магазине шаговой доступности. Если вы живете в штате, где взимается налог с продаж, от вас также может потребоваться уплата налога с продаж при совершении некоторых покупок в Интернете. Когда налоги с продаж взимаются с покупок, которые вы совершаете в Интернете, они известны как налоги с продаж в Интернете.

Если вы живете в штате, где взимается налог с продаж, от вас также может потребоваться уплата налога с продаж при совершении некоторых покупок в Интернете. Когда налоги с продаж взимаются с покупок, которые вы совершаете в Интернете, они известны как налоги с продаж в Интернете.

Как владельцу интернет-магазина важно понимать, когда вы обязаны взимать налог с продаж, а когда эти налоги не применяются к покупкам, которые совершают покупатели. Хотя в конечном итоге ответственность за уплату налога с продаж лежит на покупателе, вы можете облегчить жизнь своим клиентам, применяя налог с продаж, когда это необходимо.

Если вы не взимаете налог с продаж с покупки, которую вы должны были получить, покупатель все равно может заплатить налог за использование позже.

Продавайте больше товаров с помощью платформы электронной коммерции Mailchimp. Создайте свой магазин, управляйте заказами и находите новых клиентов.

Зарегистрироваться

Нужно ли мне взимать налог с продаж при продаже через Интернет?

Как владелец онлайн-бизнеса, вам может быть интересно, должны ли вы платить налог с продаж за продажи, которые вы совершаете через свой интернет-магазин. Налоги с продаж могут сбивать с толку владельцев бизнеса — существует так много правил о том, какие продажи облагаются налогом, а какие нет. Это может быть еще сложнее, когда вы пытаетесь выяснить, применяется ли налог с продаж к онлайн-покупкам.

Налоги с продаж могут сбивать с толку владельцев бизнеса — существует так много правил о том, какие продажи облагаются налогом, а какие нет. Это может быть еще сложнее, когда вы пытаетесь выяснить, применяется ли налог с продаж к онлайн-покупкам.

Общее правило в отношении налога с продаж, когда вы продаете через Интернет, довольно простое: если ваша компания физически присутствует в штате, например, в магазине или штаб-квартире, вы должны взимать налог с продаж с физических лиц, которые проживают в этом штате. состояние делать. Конечно, это правило применяется только к штатам, в которых есть налог с продаж, поэтому вам вообще не нужно беспокоиться о налогах с продаж, если вы управляете веб-сайтом электронной коммерции с его физическим местоположением в безналоговом штате.

Если у вас есть физический офис за пределами любого из этих штатов, вы должны взимать налоги с продаж через Интернет для клиентов в вашем штате.

Как выполнить требования по уплате налога с продаж в Интернете

Возможно, вы чувствуете себя немного подавленным, если вы владелец малого бизнеса и пытаетесь разобраться в налоге с продаж в Интернете. Вам нужно не только знать, когда налог с продаж применяется к онлайн-покупкам, но вы также должны пройти процесс сбора и отчетности по налогу с продаж.

Вам нужно не только знать, когда налог с продаж применяется к онлайн-покупкам, но вы также должны пройти процесс сбора и отчетности по налогу с продаж.

1. Зарегистрируйтесь для получения разрешения на уплату налога с продаж

Первым шагом к выполнению требований по уплате налога с продаж через Интернет в качестве владельца бизнеса является регистрация для получения разрешения на уплату налога с продаж. Подайте заявку на это разрешение в вашем штате связи или в штате, где ваш бизнес находится физически. Если в вашем соседнем штате нет налога с продаж, вам не нужно беспокоиться о сборе налогов в Интернете.

Зарегистрироваться для получения разрешения на уплату налога с продаж так же просто, как связаться с Департаментом доходов вашего штата и предоставить некоторую базовую идентифицирующую информацию о вашем бизнесе и коммерческой деятельности.

Имейте в виду, что сбор налога с продаж без разрешения является незаконным в некоторых штатах, поэтому вам необходимо зарегистрироваться для получения разрешения на налог с продаж, прежде чем вы начнете собирать налог с продаж. Ваше разрешение на уплату налога с продаж также будет иметь установленную штатом частоту подачи налогов, то есть как часто вам нужно будет подавать налоги с продаж. Ваша частота подачи обычно будет ежемесячной, ежеквартальной или ежегодной.

Ваше разрешение на уплату налога с продаж также будет иметь установленную штатом частоту подачи налогов, то есть как часто вам нужно будет подавать налоги с продаж. Ваша частота подачи обычно будет ежемесячной, ежеквартальной или ежегодной.

2. Собирать налог с продаж

После того, как вы получили разрешение на уплату налога с продаж и узнали частоту подачи налоговой декларации, вы можете начать собирать налог с продаж через Интернет. Вам нужно будет настроить все свои корзины покупок и интернет-магазины таким образом, чтобы вы могли собирать налог с продаж с соответствующих клиентов. Также важно убедиться, что вы не взимаете налог с продаж с клиентов, которые не обязаны его платить.

Фактический процесс настройки вашей корзины или торговой площадки для сбора налога с продаж зависит от того, какие услуги вы используете. Некоторые сервисы упрощают расчет налога с продаж и гарантируют, что вы взимаете правильную сумму налога с каждой покупки. Например, Amazon отлично справляется с предоставлением механизма, который позволяет очень точно рассчитывать налог с продаж. Некоторые другие онлайн-рынки, такие как eBay, имеют больше ограничений с точки зрения налогов с продаж.

Некоторые другие онлайн-рынки, такие как eBay, имеют больше ограничений с точки зрения налогов с продаж.

Также важно учитывать, взимаются ли в вашем штате налоги с продаж по месту назначения или по месту происхождения. В большинстве штатов действуют налоги с продаж в зависимости от пункта назначения, но вот разница между ними:

3. Подача налоговых деклараций

Третий и последний шаг к сбору налога с продаж через Интернет — это подача налоговых деклараций в соответствии с периодичностью, установленной вашим штатом. Как мы упоминали ранее, налоги с онлайн-продаж обычно подаются ежемесячно, ежеквартально или ежегодно. Также важно знать, когда крайний срок подачи налоговой декларации в вашем штате наступает, потому что разные штаты собирают налоги в разное время месяца.

Уплатить налог с продаж через Интернет значительно сложнее, если у вас есть офисы в нескольких штатах. Если у вас несколько штатов взаимосвязи, вы должны сообщать о налогах, собранных вами в каждом штате, городе и округе. В некоторых штатах могут быть даже дополнительные юрисдикции для подачи документов, о которых вам необходимо знать.

В некоторых штатах могут быть даже дополнительные юрисдикции для подачи документов, о которых вам необходимо знать.

Если вы хотите упростить онлайн-налог с продаж, вы можете рассмотреть возможность использования программного обеспечения для онлайн-налога с продаж.

Начните продавать через Интернет

Розничная торговля в Интернете потенциально может быть очень прибыльной, но вам необходимо знать основы, прежде чем начать бизнес электронной коммерции. Помимо изучения того, как создать веб-сайт и продвигать свой бренд, вам также необходимо знать, как подавать налоги с продаж для покупок в Интернете.

С Mailchimp вести бизнес в сфере электронной коммерции стало намного проще. Автоматизация электронной коммерции Mailchimp может помочь вам сэкономить время и деньги, поэтому у вас будет больше времени, чтобы сосредоточиться на развитии своего бизнеса и совершенствовании своих продуктов. Если вы хотите получить преимущество над своими онлайн-конкурентами, попробуйте инструменты электронной коммерции Mailchimp уже сегодня.