Новая роль для банка «Открытие»

Экономика

30.05.202207:00

Текст: Иван Андреев

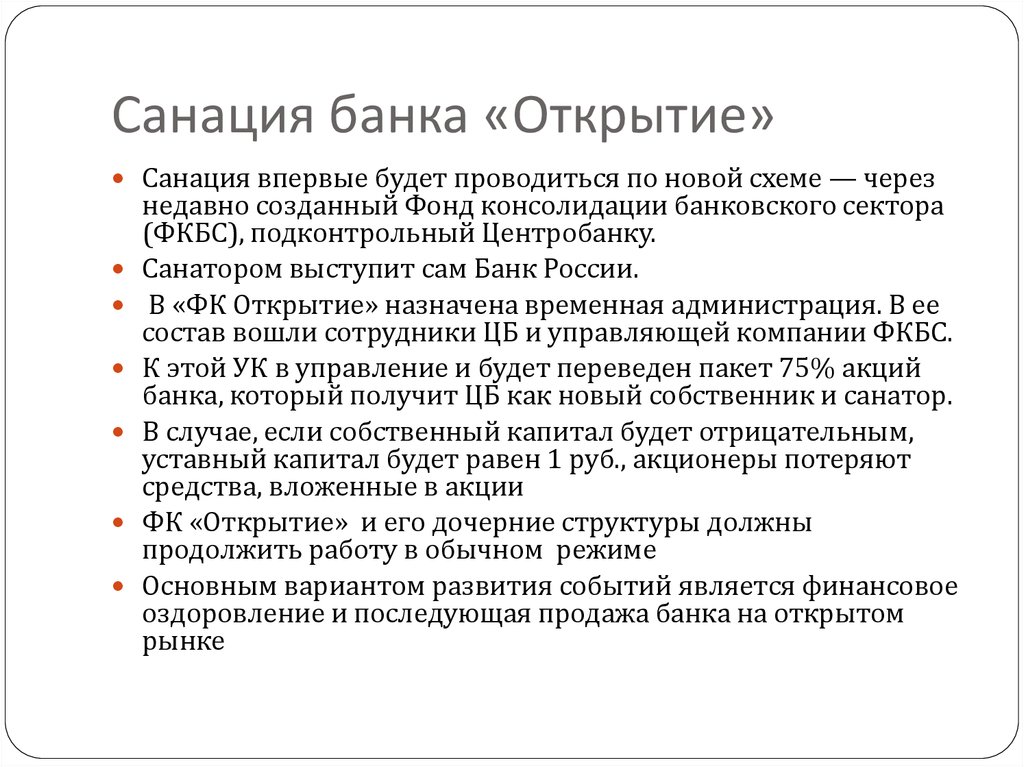

Введение западных санкций против крупнейших российских банков породило волну смены их собственников. За последние два месяца собственников сменили банк «Тинькофф», Росбанк и «Хоум Кредит». На этом фоне идет обсуждение вариантов продажи банка «Открытие». Финальное решение, как подтвердил 27 мая пресс-секретарь президента РФ Дмитрий Песков, пока не принято. В начале июня в правительстве состоится совещание, по итогам которого могут проясниться контуры сделки по продаже системообразующего банка из топ-10, которым сейчас владеет Банк России.

Максим Блинов/ РИА Новости

Глава ВТБ Андрей Костин выступил с инициативой присоединить «Открытие» к группе ВТБ. «Открытие» предлагает альтернативный вариант продажи кредитной организации частным инвесторам за реальные деньги. Текущие финансовые результаты, клиентская база и капитал банка позволяют найти таких инвесторов внутри России. Об этом в письме в правительство написал президент-председатель правления банка «Открытие» Михаил Задорнов.

Об этом в письме в правительство написал президент-председатель правления банка «Открытие» Михаил Задорнов.

После продажи инвесторам, по мнению Задорнова (его аргументы изложены в письме в правительство), «Открытие» может стать опорным банком для компаний малого и среднего бизнеса, либо банком-консолидатором небольших кредитных организаций, нуждающихся в докапитализации. О необходимости таких банковских пулов говорят и в Банке России.

26 мая на встрече Ассоциации банков России с руководством ЦБ глава Банка России Эльвира Набиуллина предложила для сохранения конкуренции и диверсификации рисков банковской системе создать в стране объединения банков по принципу, когда небольшие финучреждения будут присоединяться к более крупным без выкупа долей.

«Мы готовим предложения о новой возможности создания банковских объединений без выкупа долей, но с взаимной ответственностью всех участников. Идея в том, что небольшие банки присоединяются к более крупному, становясь его бизнес-партнерами. Они смогут получать от «старшего» банка информационную, технологическую и экспертную поддержку», — пояснила она.

Они смогут получать от «старшего» банка информационную, технологическую и экспертную поддержку», — пояснила она.

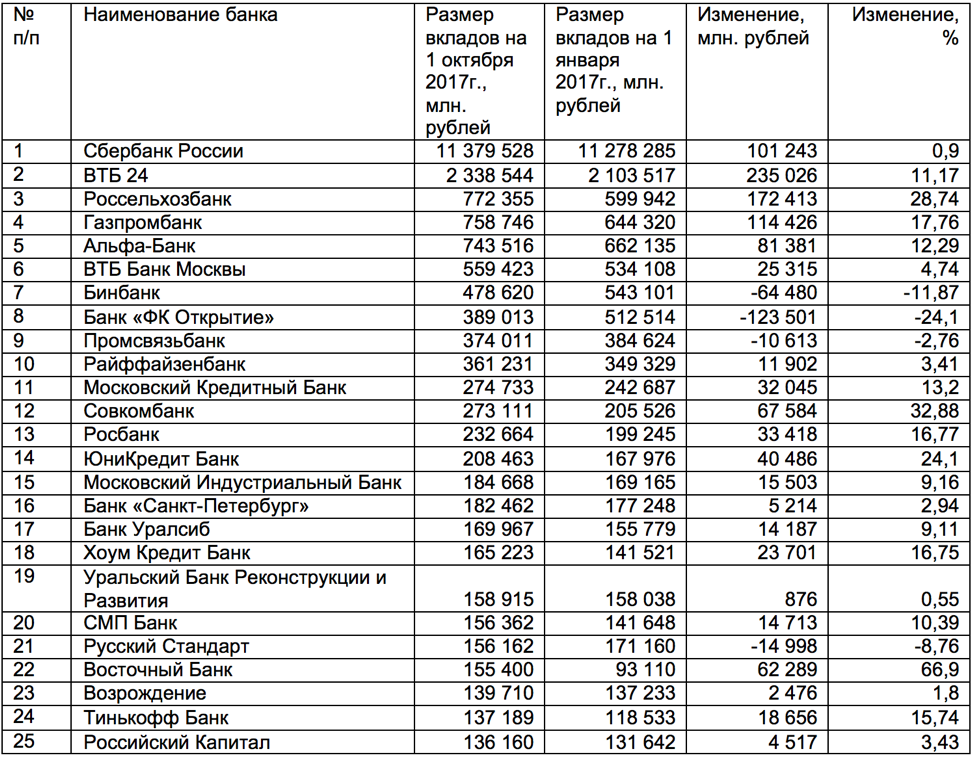

События последних месяцев доказывают, что крупные российские банки — как уходящие с рынка дочки «иностранных банков», так и системообразующие отечественные кредитные организации, вполне могут находить покупателей в самые короткие сроки. Аналогичные сделки уже провели «Тинькофф» и «Хоум Кредит» — банки, уступающие «Открытию» по всем основным финансовым показателям (размер активов, доля рынка, объем кредитного портфеля). Совсем недавно поменял собственника без ухода с рынка и еще один системообразующий банк — Росбанк.

Главный аргумент в пользу присоединения «Открытия» к ВТБ — сокращение расходов на бизнес за счет отделений, дублирующих друг друга. Но такого же, если не большего, эффекта можно добиться, если продать «Открытие» инвесторам за реальные деньги и использовать банк для консолидации проблемных кредитных организаций, нуждающихся в докапитализации, без их поглощения, как это и предлагает делать Банк России.

«Открытие» может взять на себя роль такого интегратора, поскольку имеет самый успешный на российском финансовом рынке опыт эффективной интеграции нескольких банков разной величины в последние годы, в том числе одной из крупнейших в России группы «Бинбанка», без потери клиентской базы докапитализации.

«Открытие» может консолидировать банки не менее, если не более эффективно, чем ВТБ, поскольку опережает его по эффективности бизнеса. Наиболее важным показателем, отражающим эффективность работы банка и его стоимость, является доходность на денежный капитал. По этому показателю банк «Открытие» в 2019-2021 годах устойчиво демонстрировал более высокие результаты. Особенно существенной разница была в 2020 году, когда отставание ВТБ было более чем двукратным:11,8 процента против 5,6. В 2020 году «Открытие» заработал больше прибыли, чем ВТБ, даже в абсолютных цифрах, несмотря на несопоставимые размеры бизнеса.

За последние годы банк «Открытие» показывал более высокую маржинальность бизнеса по комиссионному доходу (NCM) и качеству управления рисками (COR). При этом по остальным ключевым показателям эффективности банков – процентная маржа, NIM и качество управления расходами, CIR – его динамика также была выше.

При этом по остальным ключевым показателям эффективности банков – процентная маржа, NIM и качество управления расходами, CIR – его динамика также была выше.

Уход с рынка системообразующих банков не повышает доверия россиян к банковской системе. Банк «Открытие» сегодня не нуждается в докапитализации и помощи государства. Для рынка прекращение существования банка, который успешно санировал и которым владел сам ЦБ, да еще и не имеющего финансовых проблем и ведущего эффективный бизнес даже в условиях санкций, стало бы негативным сигналом.

Желание Банка России перестать владеть коммерческим банком при невозможности продать его через IPO или стратегическому инвестору по рыночной стоимости, как это планировалось до 24 февраля 2022 года, вполне естественно. Однако всех этих целей можно достигнуть с большей эффективностью без присоединения ВТБ. А реализация «Открытия» частным инвесторам позволит решить еще одну публично озвученную ЦБ цель сделки — получить за продажу банка реальные деньги.

Как учредить банк в Кыргызской Республике?

Памира Сайназарова, юрист

Альбина Рахмидинова, юрист

Банковская сфера Кыргызской Республики является привлекательной сферой для инвестирования. В настоящее время в республике ведут деятельность 22 коммерческих банков. Инвесторы, заинтересованные рынком банковских услуг, задаются вопросом — «Как учредить банк в Кыргызской Республике и какие требования законодательство устанавливает для этого?»

Отметим сразу, что учреждение банка в Кыргызской Республике – дело не из лёгких, требующее больших затрат (финансовых, временных, человеческих), но в то же время, как показывает практика, эти затраты окупаемы, поскольку введение банковской деятельности – это прибыльное и перспективное дело.

В настоящей статье вы можете ознакомиться с общими требованиями к создаваемым банкам, а также с процедурой регистрации банка в Кыргызской Республике.

Общие требования к создаваемым банкам в Кыргызской Республике

Национальный банк Кыргызской Республики («Нацбанк») является основным регулирующим органом банковской деятельности в республике, который принимает решение о допуске или не допуске нового банка на национальный банковский рынок. Законодательство Кыргызской Республики устанавливает ряд требований к созданию банка. Ниже рассмотрим общие требования к организационно-правовой форме банка, уставному капиталу, учредителям и акционерам банка.

Законодательство Кыргызской Республики устанавливает ряд требований к созданию банка. Ниже рассмотрим общие требования к организационно-правовой форме банка, уставному капиталу, учредителям и акционерам банка.

— Требования к организационно-правовой форме и уставному капиталу банка

Банк в Кыргызской Республике может создаваться и действовать только в форме акционерного общества: закрытого или открытого.

Уставный капитал банка должен формироваться только за счет денежных средств учредителей (акционеров) в национальной валюте Кыргызской Республики – сомах и должен составлять не менее 600 млн. сом, что эквивалентно 12 млн. 685 тыс. долларам США. В состав уставного капитала банка должно входить только такой капитал, по которому банк не имеет обязательств по возврату средств, вложенных учредителями (акционерами).

— Требования к учредителям и акционерам банка

Учредителями и акционерами банка могут быть юридические и физические лица — резиденты и нерезиденты Кыргызской Республики, а также Правительство Кыргызской Республики.

На момент подачи документов в Нацбанк для получения лицензии, учредители (акционеры) — юридические лица должны быть зарегистрированы в установленном порядке и действовать не менее одного года. Учредители (акционеры) должны иметь удовлетворительное финансовое положение и выполнять свои обязательства по уплате налогов и приравненных к ним платежам.

Учредителями (акционерами) банка не могут быть лица, проживающие или зарегистрированные в оффшорных зонах или каким-либо образом аффилированные с оффшорными зонами.

Процедура учреждения банка

Условно, процедуру учреждения банка можно разделить на несколько этапов:

— Получение предварительного разрешения Нацбанка на получение лицензии

Нацбанк дает предварительное разрешение на получение лицензии после рассмотрения пакета документов, который включает в себя учредительные документы банка, бизнес-план, список учредителей (акционеров), членов совета директоров и правления, подробную организационную структуру банка и др.

— Регистрация банка в Министерстве юстиции, налоговом органе, органе статистики и Социальном фонде Кыргызской Республики

После получения предварительного разрешения Нацбанка на получение лицензии, необходимо пройти государственную регистрацию в качестве юридического лица в Министерстве юстиции Кыргызской Республики с одновременной регистрацией и постановкой на учет в налоговом органе, органе статистики и Социальном фонде Кыргызской Республики. Регистрация банка осуществляется в течение 10 календарных дней со дня представления необходимого перечня документов.

— Регистрация учредительного выпуска акций и регистрация размещения акций в Государственной службе регулирования и надзора за финансовым рынком Кыргызской Республики («Госфиннадзор»)

После регистрации банка в Министерстве юстиции, Госфиннадзор осуществляет государственную регистрацию выпуска акций банка и отчета об итогах размещения акций или принимает решение об отказе в регистрации в течение 30 дней с даты представления всех документов.

— Получение лицензии в Нацбанке

Лицензия выдается банку только тогда, когда банк определит свой кадровый состав, оплатит необходимый минимальный уставный капитал, пройдет государственную регистрацию в Министерстве юстиции, а также выполнит другие требования, предусмотренные законодательством Кыргызской Республики.

Ходатайство о выдаче лицензии рассматривается Нацбанком в срок, не превышающий 6 месяцев с момента получения ходатайства и всех документов, необходимых для выдачи лицензии. Срок рассмотрения ходатайства о выдаче лицензии банку с участием иностранного капитала может быть продлен дополнительно на 6 месяцев по решению Правления Нацбанка.

Заключение

Как выше было сказано, создание банка – это длительный и трудоемкий процесс. На оформление необходимых документов, включая получение лицензии, а также на поиск опытных сотрудников у инвестора, решившего вложить средства в создание банка, уйдет не менее 1-2 года. Однако стоит отметить, что в настоящее время государство стремится создать благоприятные условия для повышения инвестиционной привлекательности банковского сектора, сокращая сроки регистрации в уполномоченных органах по регистрации, принимая меры по оптимизации налогообложения в данной сфере.

В настоящее время в республике наблюдается устойчивый рост в банковской сфере. Так согласно данным Нацбанка в периоде с 2008 по III квартал 2011 года банковская система Кыргызской Республики по всем основным показателям (с учетом корректировок) развивалась в целом с позитивными темпами роста, несмотря на влияние событий как внешнего, так и внутриполитического характера. Прибыль банковской системы на 30 сентября 2011 года составила 1 417,6 млн. сомов. С начала 2011 года суммарные активы банковской системы увеличились на 12,4 %, составив 65,1 млрд. сомов (прирост на 7,2 млрд. сомов) . Несомненно, что банковская система Кыргызской Республики развивается быстрыми темпами и на наш взгляд имеет большой потенциал для расширения предложения финансовых услуг.

| Прикрепленный файл | Размер |

|---|---|

| Как учредить банк в Кыргызской Республике? Скачать PDF | 242.2 кб |

Банковский капитал Определение

Что такое банковский капитал?

Банковский капитал представляет собой разницу между активами банка и его обязательствами и представляет собой чистую стоимость банка или стоимость его собственного капитала для инвесторов. Активная часть капитала банка включает денежные средства, государственные ценные бумаги и процентные ссуды (например, ипотечные кредиты, аккредитивы и межбанковские ссуды). Раздел пассивов капитала банка включает резервы на покрытие убытков по ссудам и любой долг, который он должен. Капитал банка можно рассматривать как маржу, которой покрываются кредиторы, если банк ликвидирует свои активы.

Активная часть капитала банка включает денежные средства, государственные ценные бумаги и процентные ссуды (например, ипотечные кредиты, аккредитивы и межбанковские ссуды). Раздел пассивов капитала банка включает резервы на покрытие убытков по ссудам и любой долг, который он должен. Капитал банка можно рассматривать как маржу, которой покрываются кредиторы, если банк ликвидирует свои активы.

Ключевые выводы

- Банковский капитал представляет собой разницу между активами банка и его обязательствами и представляет собой чистую стоимость банка или стоимость его собственного капитала для инвесторов.

- Стандарты Базель I, Базель II и Базель III дают определение регулятивного банковского капитала, за которым внимательно следят рыночные и банковские регуляторы.

- Капитал банка разделен на уровни, при этом капитал первого уровня является основным показателем состояния банка.

- Кредиторы заинтересованы в информации о банковском капитале банка, поскольку это сумма, которой они будут покрыты, если банк ликвидирует свои активы.

Как работает Bank Capital

Банковский капитал представляет собой стоимость долевых инструментов банка, которые могут поглощать убытки и имеют самый низкий приоритет при выплатах в случае ликвидации банка. Хотя банковский капитал можно определить как разницу между активами и обязательствами банка, национальные органы власти имеют собственное определение регулятивного капитала.

Основная база регулирования банковской деятельности состоит из международных стандартов, принятых Базельским комитетом по банковскому надзору посредством международных соглашений Базель I, Базель II и Базель III. Эти стандарты дают определение регулятивного банковского капитала, за которым внимательно следят рыночные и банковские регуляторы.

Поскольку банки играют важную роль в экономике, собирая сбережения и направляя их на продуктивное использование посредством кредитов, банковская отрасль и определение банковского капитала жестко регулируются. В то время как каждая страна может иметь свои собственные требования, самое последнее международное соглашение по регулированию банковской деятельности Базель III обеспечивает основу для определения регулятивного банковского капитала.

Регулятивная классификация капитала

Согласно Базелю III, регулируемый банковский капитал делится на уровни. Они основаны на подчинении и способности банка поглощать убытки с резким различием инструментов капитала, когда он еще платежеспособен, и после того, как он обанкротится. Общий капитал первого уровня (CET1) включает балансовую стоимость обыкновенных акций, оплаченный капитал и нераспределенную прибыль за вычетом деловой репутации и любых других нематериальных активов. Инструменты в рамках CET1 должны иметь наивысшую субординацию и не иметь срока погашения.

Капитал 1 уровня

Капитал первого уровня включает CET1 и другие инструменты, которые являются субординированными по отношению к субординированному долгу, не имеют фиксированного срока погашения, встроенного стимула к погашению и по которым банк может отменить дивиденды или купоны в любое время. Капитал первого уровня состоит из акционерного капитала и нераспределенной прибыли. Капитал первого уровня предназначен для измерения финансового состояния банка и используется, когда банк должен покрыть убытки, не прекращая бизнес-операций.

С точки зрения регулирующего органа банковский капитал (и, в частности, капитал первого уровня) является основным показателем финансовой устойчивости банка.

Капитал первого уровня является основным источником финансирования банка. Как правило, в нем хранятся почти все накопленные средства банка. Эти средства создаются специально для поддержки банков при покрытии убытков, чтобы не приходилось останавливать обычные бизнес-функции.

В соответствии с Базелем III минимальный коэффициент капитала 1-го уровня составляет 8,5%, который рассчитывается путем деления капитала 1-го уровня банка на его общие активы, основанные на риске. Например, предположим, что есть банк с капиталом первого уровня в размере 176,263 миллиарда долларов и активами, взвешенными с учетом риска, на сумму 1,243 триллиона долларов. Коэффициент капитала 1-го уровня банка за этот период составил 176,263 млрд долларов США / 1,243 трлн долларов США = 14,18%, что соответствует минимальному требованию Базеля III к капиталу 1-го уровня в размере 8,5% и коэффициенту общего капитала 10,5%.

Капитал 2 уровня

Капитал 2-го уровня состоит из необеспеченного субординированного долга и его избыточных запасов с первоначальным сроком погашения менее пяти лет за вычетом инвестиций в неконсолидированные дочерние финансовые учреждения при определенных обстоятельствах. Общий регулятивный капитал равен сумме капитала 1-го и 2-го уровней.

Капитал второго уровня включает резервы переоценки, инструменты гибридного капитала, субординированный срочный долг, общие резервы на покрытие убытков по ссудам и нераскрытые резервы. Капитал 2-го уровня является дополнительным капиталом, поскольку он менее надежен, чем капитал 1-го уровня. Капитал 2-го уровня считается менее надежным, чем капитал 1-го уровня, потому что его сложнее точно рассчитать, и он состоит из активов, которые труднее ликвидировать.

В соответствии с Базелем III минимальный общий коэффициент капитала составляет 10,5%, требования к капиталу 2-го уровня не установлены.

Балансовая стоимость акционерного капитала

Банковский капитал можно рассматривать как балансовую стоимость акционерного капитала на балансе банка. Поскольку многие банки переоценивают свои финансовые активы чаще, чем компании других отраслей, которые владеют основными средствами по первоначальной стоимости, акционерный капитал может служить разумным показателем банковского капитала.

Поскольку многие банки переоценивают свои финансовые активы чаще, чем компании других отраслей, которые владеют основными средствами по первоначальной стоимости, акционерный капитал может служить разумным показателем банковского капитала.

Типичные статьи, отражаемые в балансовой стоимости акционерного капитала, включают привилегированные акции, обыкновенные акции, оплаченный капитал, нераспределенную прибыль и накопленный совокупный доход. Балансовая стоимость собственного капитала также рассчитывается как разница между активами и обязательствами банка.

Capital Bank – Partners in Your Vision

Отрасли

- Коммерческая недвижимость

- Общая промышленность

- Государственный контракт

- Услуги по оформлению прав на землю

- Политические организации

- Услуги по восстановлению

- Некоммерческие организации

- Торговые ассоциации

Продукты и решения

- Депозитарий Наши опытные банкиры обладают отраслевыми знаниями о болевых точках бизнеса и работают с вами — в вашем офисе или у нас.

- Казначейство Мы разработаем правильный набор казначейских услуг, которые помогут упростить повседневное управление вашим денежным потоком.

- Кредитование бизнеса Мы будем работать с вами, чтобы стратегически подумать о ваших потребностях в заимствованиях, и заранее расскажем вам, что мы можем сделать для вас, чтобы вы могли планировать свои следующие шаги раньше.

Просмотреть все продукты и услуги

Рекомендованный продукт

Онлайн-банкинг и мобильный банкинг

Управляйте своими денежными потоками, где бы вы ни находились.

Узнать больше

Продукты и решения

- Личная проверка Наши базовые и процентные счета были разработаны для круглосуточного обслуживания, где бы вы ни находились — с мобильным банкингом на ходу и круглосуточным онлайн-банкингом с оплатой счетов.

- Личное кредитование Купите дом, рефинансируйте дом, в котором вы живете, и заставьте его капитал работать на вас — мы подберем решение по финансированию, которое соответствует вашим условиям и бюджету, без неожиданных головных болей или хлопот.

- Личные сбережения От счетов денежного рынка и компакт-дисков с конкурентоспособными ставками до IRA, возможность видеть все это с вашего устройства позволяет легко вносить и перемещать свои деньги туда, где они вам нужны, и когда вам это нужно.

Просмотреть все персональные продукты и услуги

Рекомендованный продукт

Онлайн-банкинг и мобильный банкинг

Разработано с учетом вашего образа жизни.

Подробнее

Обзор жилищных кредитов

Руководящая команда

Capital Bank гордится тем, что у руля находятся одни из самых талантливых руководителей, которые прокладывают путь к успешному партнерству с нашими клиентами. Работая вместе с нашими кредитными экспертами и бизнес-банкирами, наша команда исполнительного руководства вывела Capital Bank в новую эру роста, с исключительно светлым будущим для банка и наших клиентов.