Особенности формирования Отчета о финансовых результатах: национальная и международная практика Группа компаний ИНФРА-М — Эдиторум

Эффективное управление экономическими процессами на макро- и микроуровнях в значительной степени зависит от достоверности, полноты, уместности и своевременности информации о характере и объеме осуществляемых хозяйственных процессов, наличии и использовании материальных, трудовых и финансовых ресурсов, источниках формирования финансовых результатов деятельности и направления использования прибыли. Одним из основных источников такого информационного обеспечения должна выступать финансовая отчетность, которая составляется путем выполнения специальных процедур обработки, группировки, подсчета данных и формируется на завершающей стадии учетного процесса.

Основным предназначением финансовой отчетности является ее использование для принятия управленческих решений. Именно отчетность предоставляет полную, правдивую и непредвзятую информацию о финансовом состоянии, результатах деятельности и движении денежных средств на предприятии. Последнее время большое количество предприятий для привлечения инвестиций сталкиваются с необходимостью предоставления финансовой отчетности в соответствии с международными стандартами финансовой отчетности (далее – МСФО). Применение МСФО обеспечивает прозрачность финансовой отчетности, показывает правдивость финансового состояния и результатов деятельности предприятия.

Последнее время большое количество предприятий для привлечения инвестиций сталкиваются с необходимостью предоставления финансовой отчетности в соответствии с международными стандартами финансовой отчетности (далее – МСФО). Применение МСФО обеспечивает прозрачность финансовой отчетности, показывает правдивость финансового состояния и результатов деятельности предприятия.

В условиях реформирования системы бухгалтерского учета вопросы перехода на МСФО являются весьма актуальными.

Целью работы является определение особенностей составления и предоставления Отчета о финансовых результатах предприятия в соответствии с национальной и международной практикой учета.

Вопросам теории и методики составления финансовой отчетности свои работы посвятили как отечественные, так и международные ученые, среди которых М.Т. Белуха, Ф.Ф. Бутынец, А.М. Герасимович, В.И. Ефименко, Я.Д. Крупко, А.М. Кузьминский, В. Линник, М.Р. Лучко, М.С. Пушкарь, В.В. Сопко, М. Чумаченко, В.А. Шевчук и др.

В соответствии с Законом Украины «О бухгалтерском учете и финансовой отчетности в Украине» все публичные акционерные общества, банки, страховые компании, предприятия, которые осуществляют хозяйственную деятельность по видам, перечень которых устанавливается КМУ, обязаны составлять финансовую отчетность и консолидированную финансовую отчетность непосредственно по МСФО [2].

Достоверность информации о финансовом результате и точность его расчета зависят от методологии учета [5].

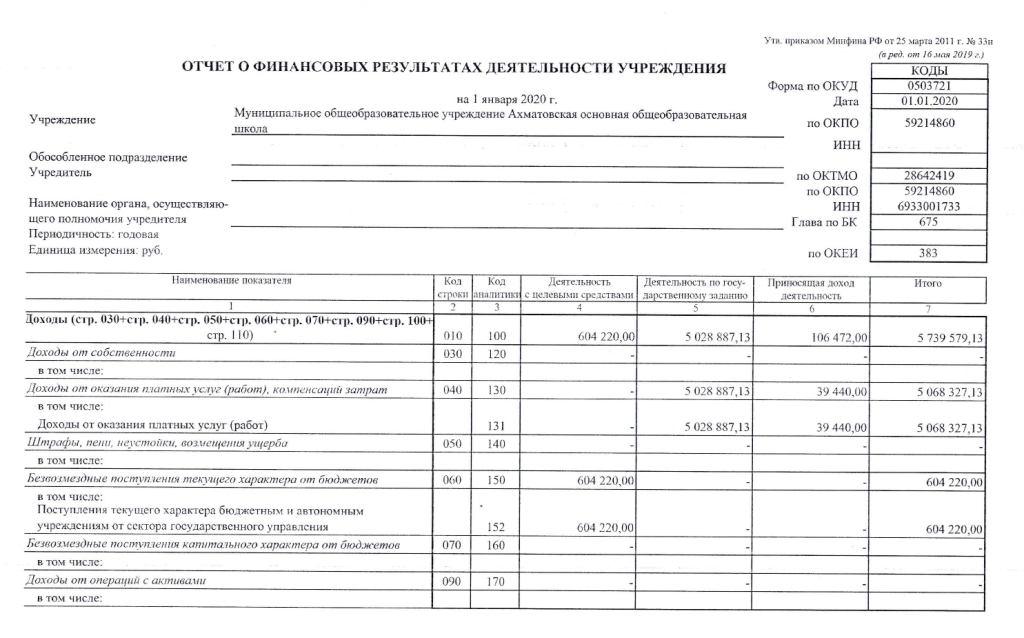

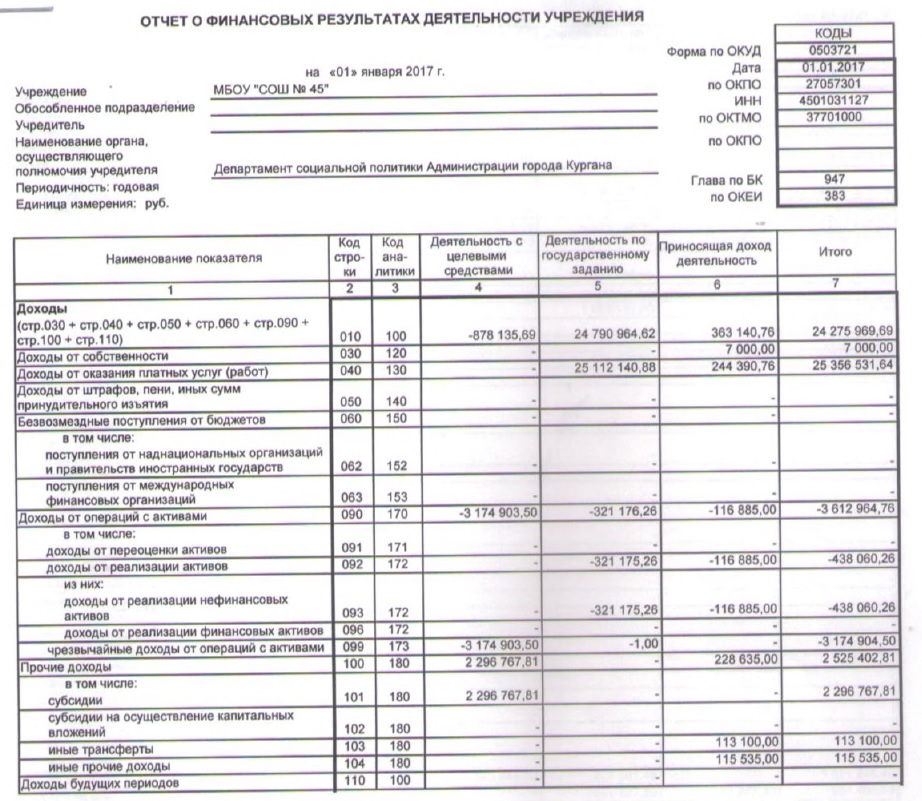

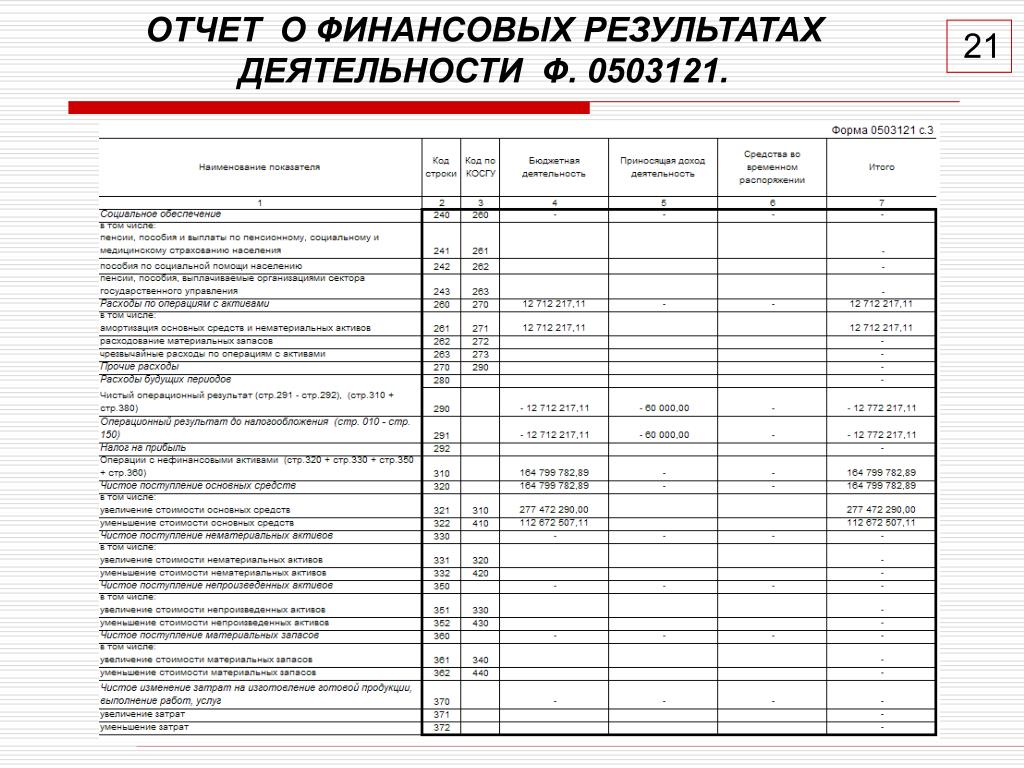

Методологической основой составления Отчета о финансовом результате (отчета о совокупном доходе) в международной практике является МСБУ 1 «Предоставление финансовой отчетности» [6], в национальной – НП(С)БУ 1 «Общие требования к финансовой отчетности» [4].

В соответствии с НП(С)БУ 1 Отчет о финансовом результате (отчет о совокупном доходе) определяется как отчет о доходах, расходах, финансовом результате и совокупном доходе [4].

Согласно МСБУ 1 «Предоставление финансовой отчетности» [6] Отчет о финансовом результате в международной практике именуется как Отчет о прибылях и убытках и прочем совокупном доходе за период.

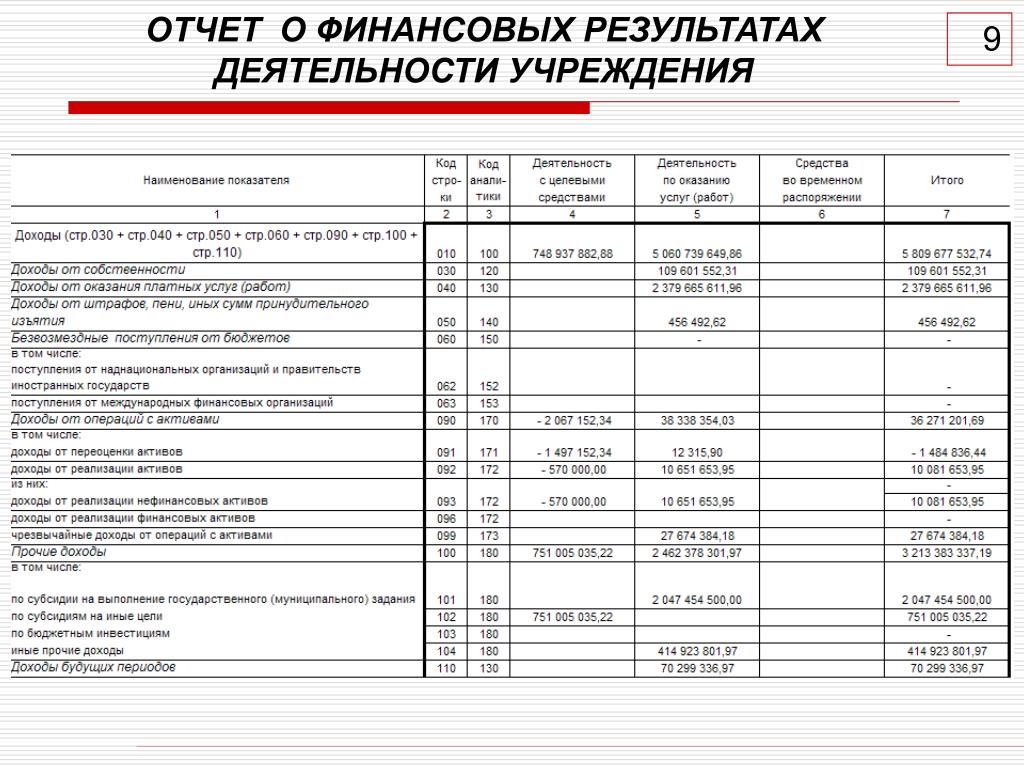

Отчет о финансовых результатах является одной из основных форм отчетности. Именно этот отчет отражает финансовое положение предприятия на отчетную дату, а также достигнутые им в отчетном периоде финансовые результаты.

Отчет о финансовых результатах не только отражает прибыль или убыток как абсолютные величины, но и содержит информацию о доходности, которая позволяет анализировать составляющие финансового результата.

Целью составления этого отчета является предоставление пользователям полной, правдивой и непредвзятой информации о доходах, расходах, прибыли и убытки предприятия за отчетный период для принятия управленческих решений.

Более детальный анализ МСБУ 1 и НП(С)БУ 1 касательно формы и содержания Отчета о финансовых результатах представлен в табл. 1.

Таблица 1

Сравнение МСБУ 1 и НП(С)БУ 1 в части форм и содержания Отчета о финансовых результатах

|

Признаки |

МСБУ 1 «Предоставление финансовой отчетности» |

НП(С)БУ 1 «Общие требования к финансовой отчетности» |

|

Признание статей и их отображение |

Определение доходов и расходов не предусмотрено. Нет унифицированной типовой формы, лишь установлен минимальный перечень статей отчета. |

Определяется порядок оценки, признания, отображения в отчете доходов, расходов.

Установлена форма и порядок заполнение статей отчета. |

|

Отображение расходов |

Предусмотрено два варианта представления расходов в отчете (по элементам или по видам деятельности), а также представление анализа затрат.

|

В разделе І отображается информация о расходах по видам деятельности (административные расходы, расходы на сбыт и т.д.). В разделе ІІI отображаются расходы по элементам. |

|

Расчет показателей прибыльности акций |

Определено, предприятие должно раскрывать или в отчете о прибылях и убытках, либо в Примечаниях к финансовой отчетности сумму дивидендов на акцию, объявленную за период, который охватывает финансовая отчетность. |

Предусмотрен раздел IV «Расчет показателей прибыльности акций», порядок расчета показателей чистой прибыли на одну простую акцию определяется в соответствии с П(С)БУ 24 «Прибыль на акцию». |

В соответствии с НП(С)БУ 1 предприятия могут не приводить статьи, по которым отсутствует информация. Также предприятия могут добавлять статьи с перечня дополнительных статей финансовой отчетности при условии, что:

- Информация является существенной, т.е. отсутствие ее может повлиять на решение пользователей финансовой отчетности.

- Оценка статьи может быть достоверна определена.

Несмотря на то, что национальные стандарты учета создавались на основе международных стандартов, на данный момент существуют определенные различия между ними.

Например, в национальной практике предприятия формируют выручку от продажи товаров (работ, услуг) за вычетом НДС, акцизных сборов и прочих обязательных платежей на основании поступлений, связанных с выполнением работ и предоставление услуг. Эти поступления являются доходами от обычных видов деятельности. Определение чистого объема продаж в международной практике представлено на рис.1.

Эти поступления являются доходами от обычных видов деятельности. Определение чистого объема продаж в международной практике представлено на рис.1.

Рис. 1. Определение чистого объема продаж в международной практике

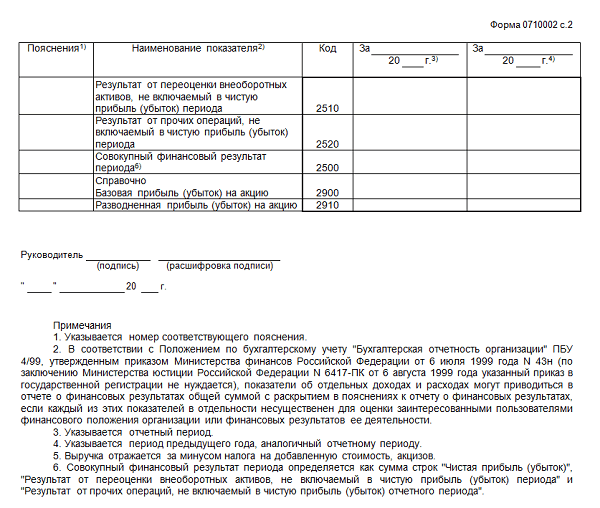

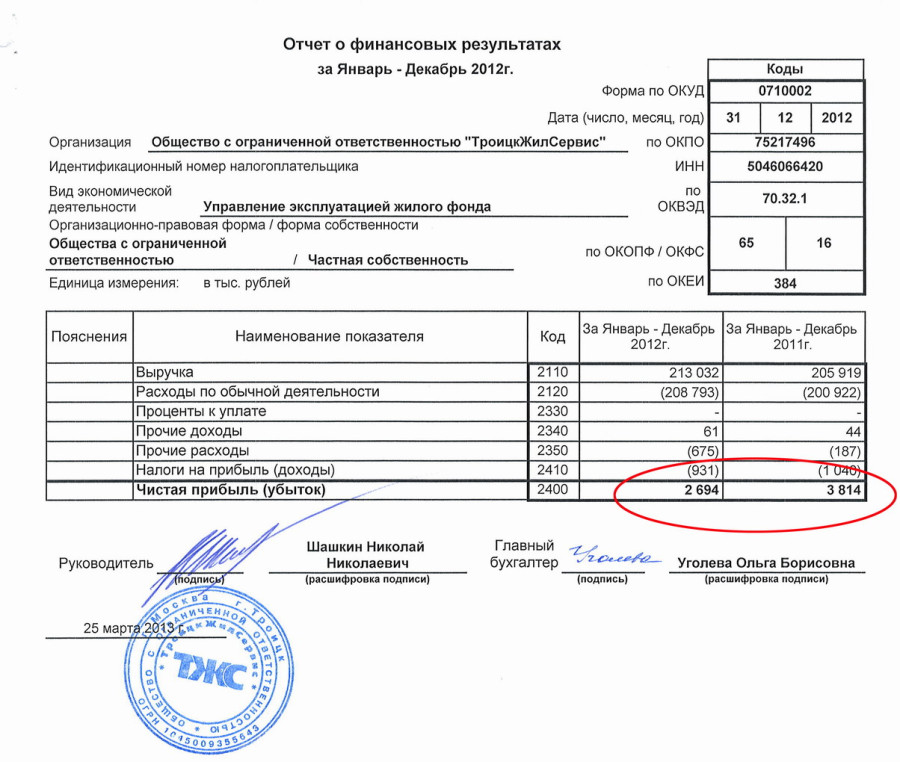

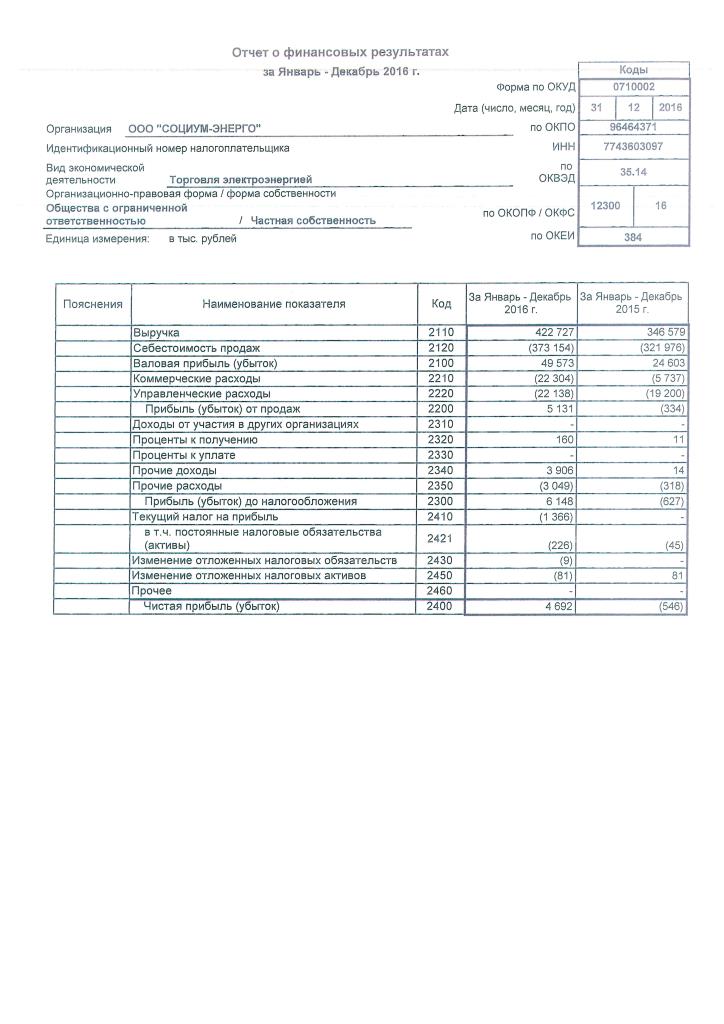

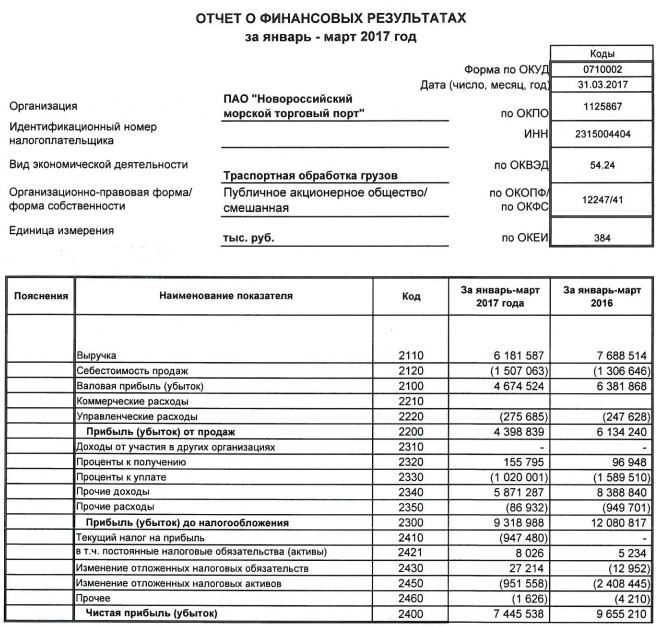

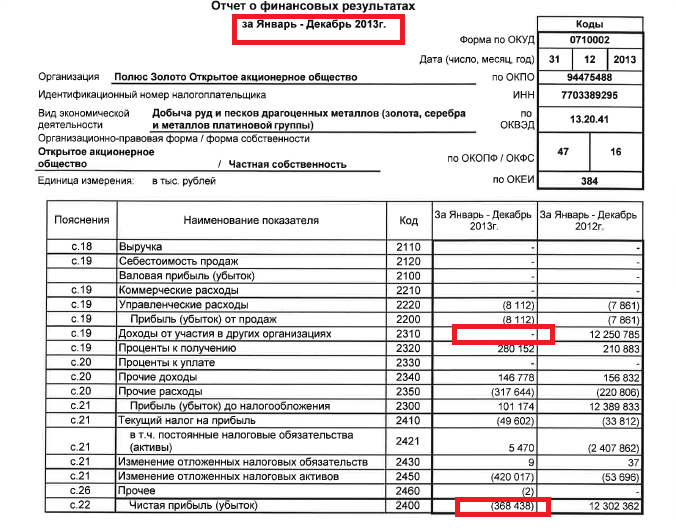

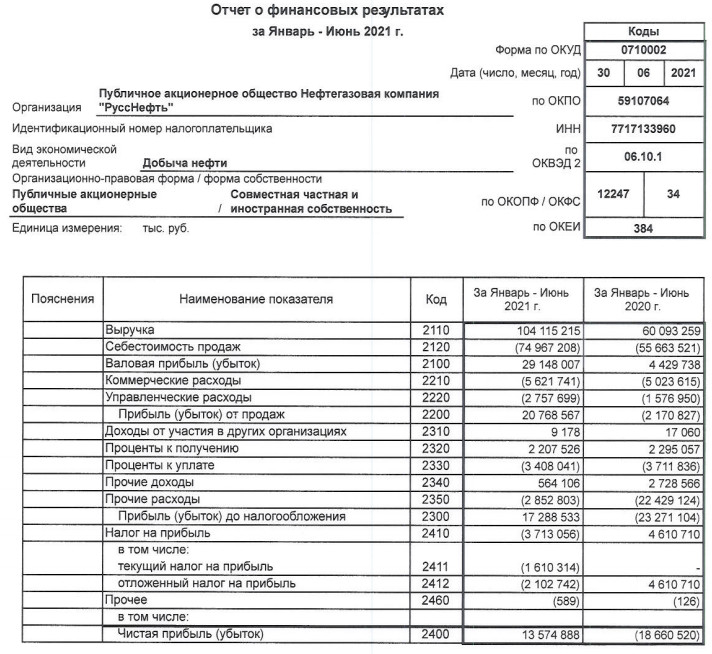

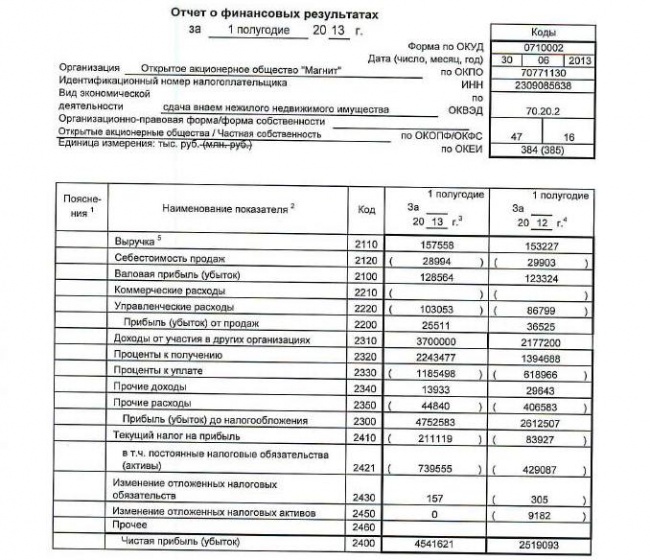

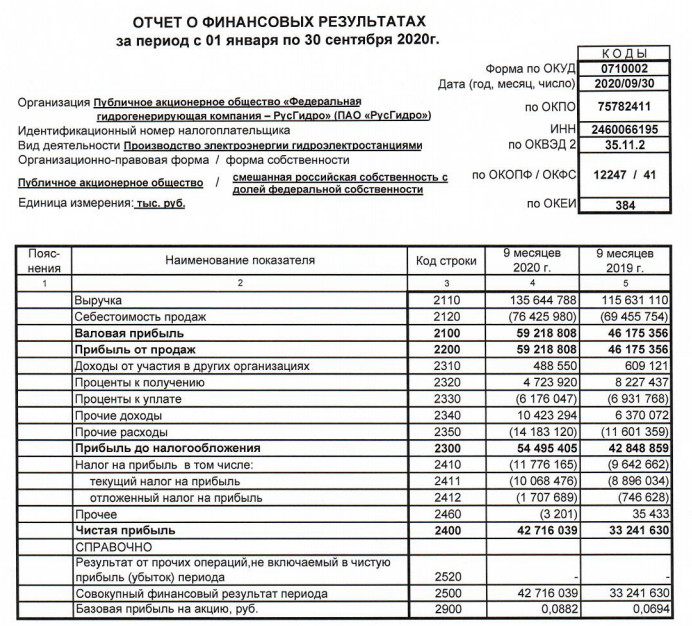

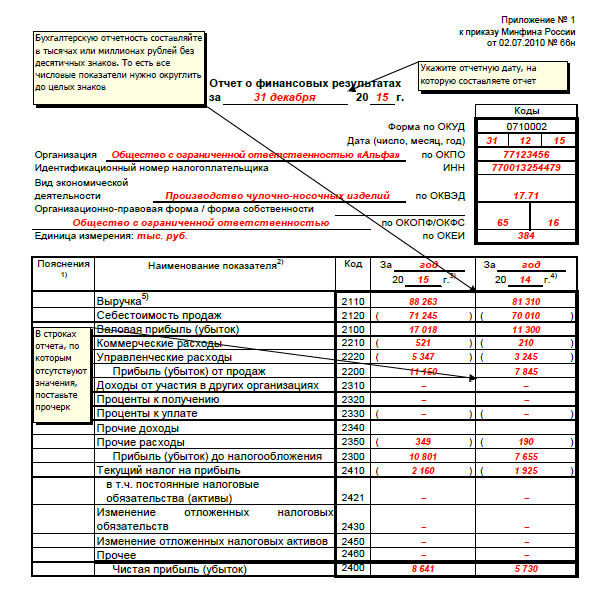

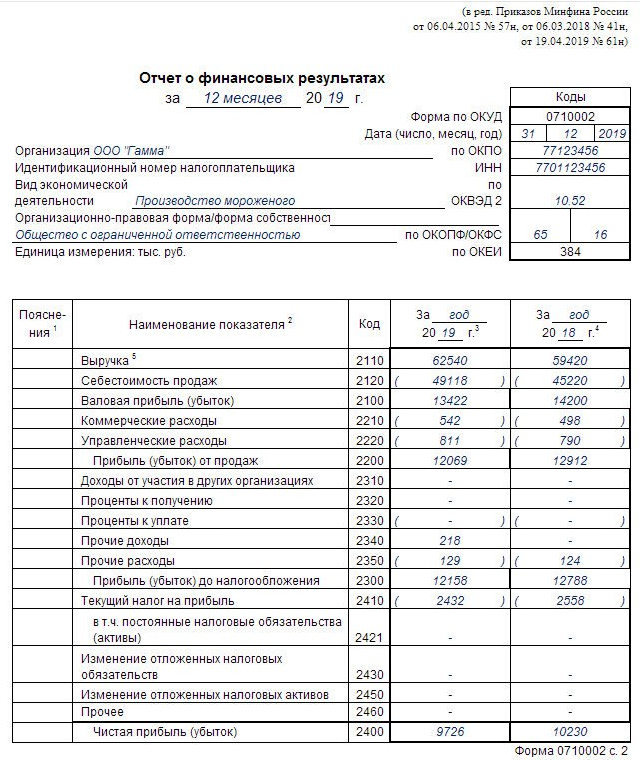

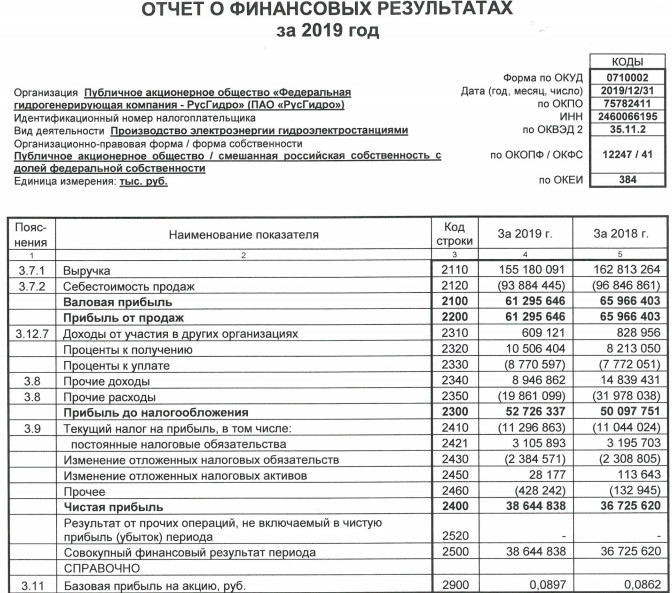

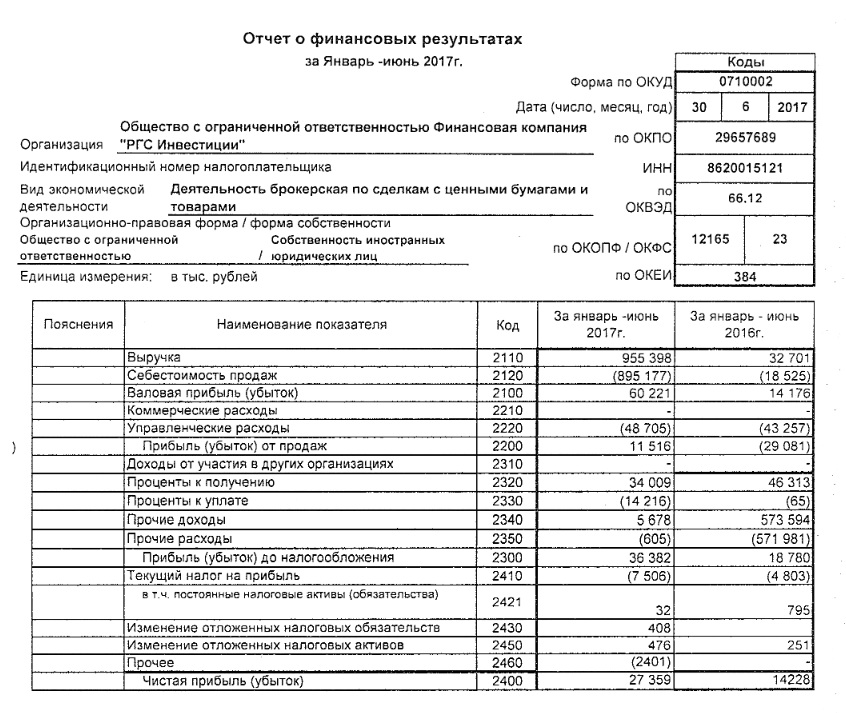

В Российской Федерации вопросам составления бухгалтерской отчетности посвящено Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) [1]. Содержание Отчета о финансовых результатах описано в V разделе «Содержание отчета о прибылях и убытках» ПБУ 4/99.

Принятие оптимальных управленческих решений осуществляется на базе финансовой информации. Финансовая информация может быть извлечена в основном из финансовой [7].

Необходимо отметить, что в соответствии с ч. 1 ст. 14 Федерального закона «О бухгалтерском учете» от 06.12.2011 N 402-ФЗ [3] Отчет о прибылях и убытках определяется как Отчет о Финансовых результатах.

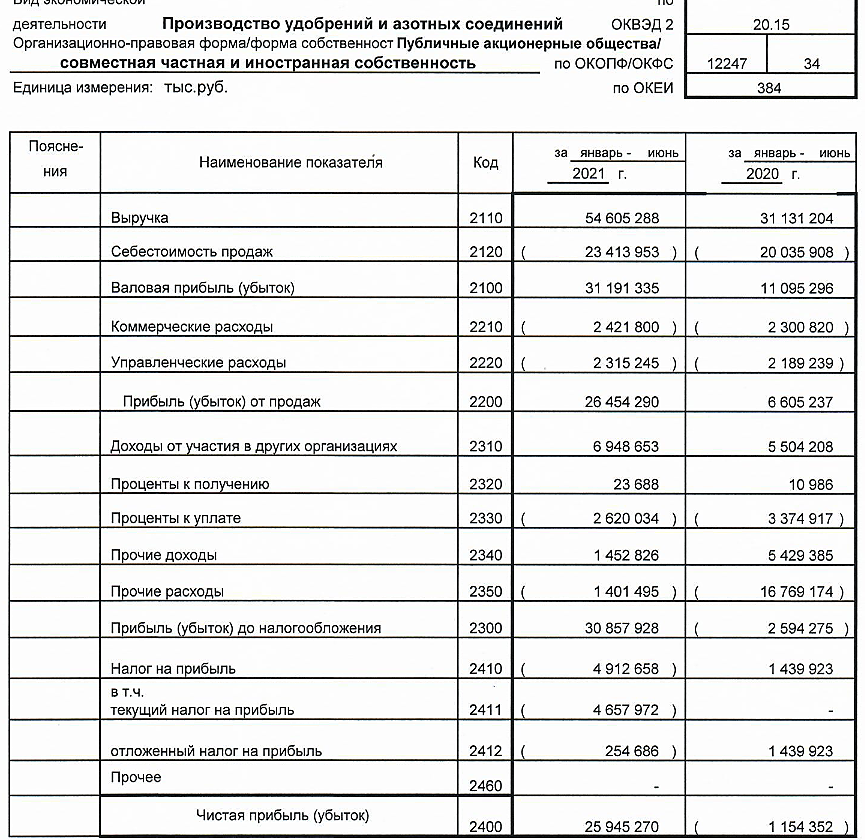

В табл. 2 приведена сравнительная характеристика статей Отчета о финансовом результате в соответствии с национальной, международной и российской практикой учета.

Таблица 2

Сравнительная характеристика статей отчета о финансовом результате в соответствии с НП(С)БУ, МСБУ и ПБУ

|

НП(С)БУ 1 [4] |

МСБУ 1 [6] |

ПБУ 4/49 [1] |

|---|---|---|

|

Чистый доход от реализации продукции (товаров, работ, услуг) |

Выручка |

Выручка |

|

Валовая прибыль (убыток) |

Результаты операционной деятельности |

Прибыль (убыток) от продаж |

|

Административные расходы Расходы на сбыт Прочие операционные расходы |

Затраты по финансированию |

Себестоимость продаж Коммерческие расходы Управленческие расходы

|

|

Доход от участия в капитале Расходы от участия в капитале |

Доля прибылей и убытков ассоциированных компаний и совместной деятельности, учитываемых по методу участия |

Доходы от участия в других организациях |

|

Расходы (доход) по налогу на прибыль |

|

Текущий налог на прибыль Отложенные налоговые активы Отложенные налоговые обязательства |

|

Прибыль (убыток) от приостановленной деятельности после налогообложения |

Прибыль и убыток от обычной деятельности |

Прибыль (убыток) от продаж |

|

— |

Доля меньшинства |

— |

|

Чистый финансовый результат прибыль (убыток) |

Чистая прибыль или убыток за период |

Чистая прибыль (убыток) |

Из данных табл. 2 видно, что рекомендуемые МСБУ 1 статьи отчета о финансовых результатах, отличаются от названий статей украинского и российского отчета, но большинство показателей совпадают. Можно с уверенностью сказать, что рекомендации МСБУ 1 в определенной мере реализуются в украинской и российской практике составления отчета о финансовом результате.

2 видно, что рекомендуемые МСБУ 1 статьи отчета о финансовых результатах, отличаются от названий статей украинского и российского отчета, но большинство показателей совпадают. Можно с уверенностью сказать, что рекомендации МСБУ 1 в определенной мере реализуются в украинской и российской практике составления отчета о финансовом результате.

Отличительной особенностью является то, что по МСФО все доходы и расходы, признанные за период, раскрываются в одном Отчете о совокупном доходе, или в двух отчетах: Отчет о прибылях и убытках и Отчет о совокупной прибыли.

Следует указать, что финансовый результат является одним из наиболее важных показателей, который обобщает все результаты хозяйственной деятельности. В Отчете о финансовых результатах отображаются все аспекты деятельности предприятия, такие как уровень использования производственных запасов, себестоимость реализовано продукции, объем реализации, производительность труда и т.д.

Проанализировав особенности составления Отчета о финансовом результате в национальной и международной практике, можно выделить такие преимущества применения МСФО:

- Отчетность формируется по единым правилам, которые обобщают международную практику и понятны для пользователей разных стран.

- Увеличивается прозрачность и надежность информации.

- Повышение информативности отчетности и возможность принимать эффективные управленческие решения.

- Создание условий для привлечения иностранных инвестиций и заемного капитала, и выхода на международные рынки.

Таким образом, можно сделать вывод о том, что отчетность, отвечающая принципам МСФО, обеспечивает полноту и прозрачность информации о деятельности предприятий, позволяя тем самым оценить и проанализировать его привлекательность с точки зрения инвесторов и кредиторов.

На современном этапе развития общества, система национальная бухгалтерского учета находится на стадии реформирования и перехода на международные стандарты учета. В методиках составления Отчета о финансовом результате существуют как общие, так и отличительные особенности.

Также следует отметить, что дальнейший процесс трансформации НП(С)БУ 1 МСФО требует изменений не только в методических рекомендациях по заполнению форм финансовой отчетности, но и изменений в отечественном законодательстве, в первую очередь, в сфере регулирования бухгалтерского учета.

Отчет о финансовых результатах: образец, подача

Полное название отчета – отчет о финансовых результатах (отчет о совокупном доходе). Он содержит информацию о доходах, расходах, финансовых результатах и совокупном доходе. В отчетности по МСФО в «чистом виде» носит название отчет о совокупных доходах – как один отчет, или же подается как отчет о прибылях и убытках (1) + отчет о другом совокупном доходе (2) – как два отдельных отчета.

Депутати нарешті усунули розбіжності між строками оприлюднення річної фінзвітності та її подання податківцям разом з аудиторським звітом у період війни. Це не може не тішити, адже за порушення таких строків податківці мали право штрафувати платників

Детально про зміни для аудитзобов’язаних підприємств

Этот термин – «совокупный доход» – положен в название данного финансового отчета. Он сравнительно новый (с 2013 г.), поэтому рассмотрим, что это такое и для чего он нужен в данном отчете.

Совокупный доход – изменения в собственном капитале в течение отчетного периода в результате хозяйственных операций и других событий (за исключением изменений капитала за счет операций с собственниками).

Таким образом, финансовый результат предприятия и совокупный доход – это не одно и то же. В сущности, имеем такое соотношение:

Прочий совокупный доход – доходы и расходы, которые не включены в финансовые результаты предприятия, а именно:

Зачем это нужно? Введение показателя совокупного дохода в отчет о финансовых результатах – это адаптация национальной отчетности у требованиям МСБУ 1 и Концептуальной основы финансовой отчетности, где «доход» трактуется достаточно широко как увеличение собственного капитала (за исключением операций с учредителями (собственниками)):

Таким образом, совокупный доход является показателем, который логически связывает баланс (отчет о финансовом состоянии бланк), отчет о финансовых результатах (о совокупном доходе) и отчет о собственном капитале.

Предприятия применяют формы (форматы) отчета о финансовых результатах, приведенные в таблице ниже.

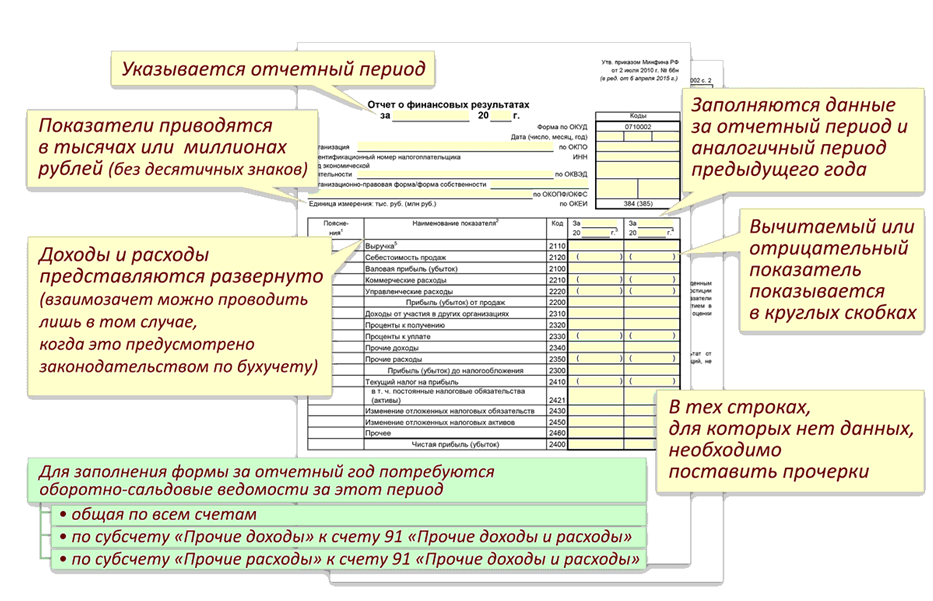

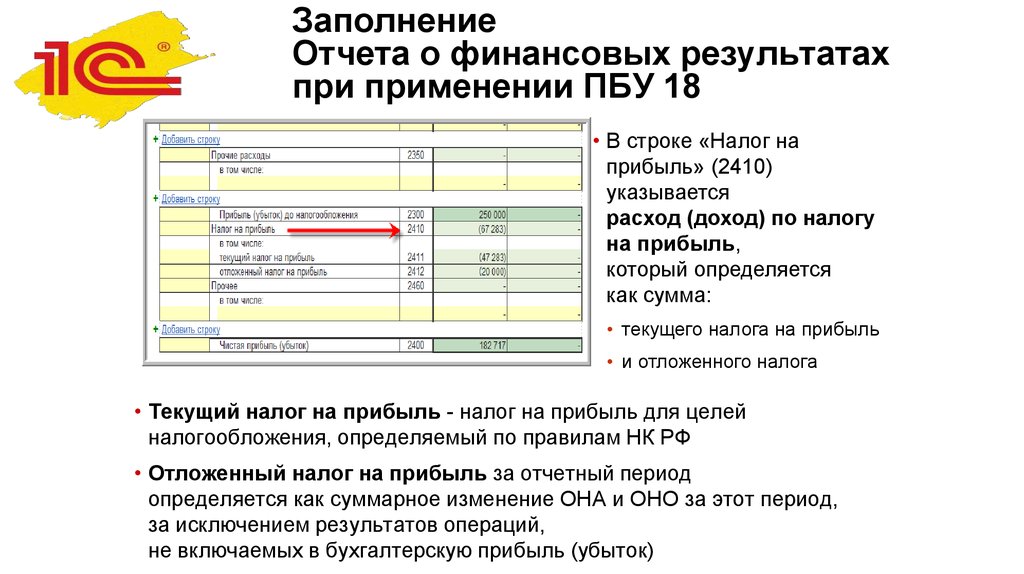

Составляется отчет о финансовых результатах уже после составления баланса тоже на основе предварительно составленного оборотно-сальдового баланса предприятия (для отчета о финансовых результатах достаточно просто оборотной ведомости), но с вниманием на обороты по счетам 7 и 9 класса (также 8 класса, если он применяется).

Списуємо безнадійний податковий борг:

як облікувати й оподаткувати

Військова агресія рф стала каталізатором, що спричинив зростання податкового боргу платників, який набув ознак безнадійного. Як списати в бухобліку податковий борг і які податкові наслідки матиме операція — розповість експерт

Взаимосвязь счетов бухгалтерского учета и отчета о финансовых результатах приведена в таблице ниже.

АЛГОРИТМ ЗАПОЛНЕНИЯ ОТЧЕТА О ФИНАНСОВЫХ РЕЗУЛЬТАТАХ | ||

Статья отчета о финансовых результатах | Код строки | Источники информации |

Раздел І «Финансовые результаты» | ||

чистый доход от реализации продукции (товаров, работ, услуг) | 2000 | обороты по Дт субсчетов 701, 702, 703 с Кт 791 с минусом оборотов по Дт субсчета 704 |

себестоимость реализованной продукции (товаров, работ, услуг) | 2050 | обороты по Дт 901, 902, 903 |

валовая: — прибыль | 2090 | позитивное значение: стр. |

— ущерб | 2095 | отрицательное значение (см. стр. 2090) |

прочие операционные доходы | 2120 | обороты по Дт счета 71 с Кт 791 |

административные расходы | 2130 | обороты по Кт счета 92 с Дт 791 |

расходы на сбыт | 2150 | обороты по Кт счета 93 с Дт 791 |

прочие операционные расходы | 2180 | обороты по Кт счета 94 с Дт 791 |

финрезультаты от операционной деятельности: – прибыль | 2190 | положительное значение: стр. 2090 (стр. 2095) + (–) 2105 +/– 2110 + стр. 2120 – стр. 2130 – стр. 2150 – стр. 2180 |

– убыток | 2195 | отрицательное значение (см. |

прочие финансовые доходы | 2220 | обороты по Дт счета 73 с Кт субсчета 792 |

прочие доходы | 2240 | обороты по Дт счета 74 Кт субсчета 793 |

финансовые расходы | 2250 | обороты по Дт субсчета 792 с Кт счета 95 |

прочие расходы | 2270 | обороты по Дт субсчета 793 с Кт счета 97 |

финрезультаты от обычной деятельности до налогообложения: – прибыль | 2290 | положительное значение: стр. 2190 (стр. 2195) + стр. 2200 + стр. 2220 + стр. 2240 – стр. 2250 – стр. 2255 – стр. 2270 +/– стр. 2275 |

– убыток | 2295 | отрицательное значение (см. стр. 2290) |

расходы (доход) по налогу на прибыль | 2300 | обороты Дт 791 с Кт 98 (расходы) / Дт 98 с Кт 791 (доходы) |

прибыль (убыток) от прекращенной деятельности до налогообложения | 2305 | выборка из кредитных или дебетовых оборотов счета 79, которая отражает финансовый результат от прекращенной деятельности |

чистый финрезультат: – прибыль | 2350 | положительное значение: стр. |

– убыток | 2355 | отрицательное значение (см. стр. 2350) |

Раздел II «Совокупный доход» | ||

дооценка (уценка) необоротных активов | 2400 | оборот Кт 411, 412, 414 минус обороты Дт 411, 412, 414 |

дооценка (уценка) финансовых инструментов | 2410 | оборот по Кт 413 или оборот по Дт 413 |

накопленные курсовые разницы | 2410 | обороты по Кт 423 минус оборот по Дт 423 |

доля прочего совокупного дохода ассоциированного и совместных предприятий | 2415 | обороты по Кт 42 минус обороты по Дт 42 (в части доли прочего совокупного дохода асоциированного и общих предприятий) |

прочий совокупный доход | 2445 | обороты по Кт 424, 425 минус оборот по Дт 424, 425 |

прочий совокупный доход до налогообложения | 2450 | стр. |

налог на прибыль связан с прочим совокупным доходом | 2455 | отражается сумма налога на прибыль, которая связана с другим совокупным доходом, которую следует определить расчетным путем |

прочий совокупный доход | 2460 | стр. 2450 +/– стр. 2455 |

совокупный доход (сумма строк 2350, 2355, 2460) | 2465 | стр. 2350 (стр. 2355) + стр. 2460 |

Раздел ІІІ «Элементы операционных расходов» | ||

материальные затраты | 2500 | отражаются все затраты материалов, сырья, топлива, других производственных запасов на производство, общепроизводственные, административные, сбытовые и другие нужды предприятия (кроме затрат на производство продукции собственного производства и стоимости возвратных отходов собственного производства). |

расходы на оплату труда | 2505 | начисленная заработная плата по всем работникам за период, а также начисление обеспечения (резерва) оплаты отпусков. Также начисления больничных. Дт 23, 91-94 Кт 661, 663, 471 |

отчисления на социальные мероприятия | 2510 | отражаются суммы начисленного ЕСВ за период, в т.ч. создание обеспечения (резерва) отпусков в части покрытия ЕСВ. Также сюда входят начисления ЕСВ по больничным. Обороты Дт 23, 91-94 Кт 651, 471 |

амортизация | 2515 | отражаются суммы начисленной амортизации (износа за период) по всем основным средствам, малоценным необоротным материальным активам, нематериальным активам. Дт 23, 91-94 Кт 13 |

прочие операционные расходы | 2520 | сумма прочих расходов, в частности услуги сторонних организаций. |

ИТОГО | 2550 | сумма строк 2500-2520 |

Раздел IV «Расчет доходности акций» | ||

среднегодовое количество простых акций | 2600 | осуществляется согласно п. 5 НП(С)БУ 24 «Прибыль на акцию»: (количество акций в обороте × количество дней, в течение которых акция находилась в обороте) / количество дней в отчетном периоде Пример есть в приложении 1 к НП(С)БУ 24 |

скорректированное среднегодовое количество простых акций | 2605 | среднегодовое количество простых акций (стр. 2600) + среднегодовое количество акций, которые поступят в оборот в случае конвертации разбавляющих простых акций |

чистая прибыль (убыток) на одну простую акцию | 2610 | (сумма чистой прибыли (убытка) (стр. |

скорректированная чистая прибыль (убыток) на одну простую акцию | 2615 | сумма откорректированной чистой прибыли (убытка)/откорректированное среднегодовое количество простых акций в обороте (стр. 2605) Сумма откорректированной чистой прибыли (убытка) находится: Чистая прибыль (убыток) (стр. 2350 или 2355) – Дивиденды на привилегированные акции + Дивиденды (после уплаты процентов и налогов), признанные в отчетном периоде касательно разбавляющих потенциальных простых акций +/- Прочие доходы (расходы), возникающие при конвертации простых акций |

дивиденды на одну простую акцию | 2650 | сумма объявленных дивидендов / количество простых акций, по которым выплачиваются дивиденды |

Вышеприведенный перечень строк Отчета о финансовых результатах, который также можно видеть в стандартной форме этого отчета с НП(С)БУ 1, может быть расширен. Перечень таких дополнительных строк, которые можно ввести в Отчет при условии их существенности сумм можно найти в Приложении 3 к НП(С)БУ 1. Однако это не означает, что их элементов нет в стандартной форме – они просто «растворяются» в стандартных строки. Дополнительные же строки, в случае их введения лишь детализируют основные строки, к которым они относятся, и не участвуют в подсчете финансовых результатов и других итогов. Код таких строк начинается с «2». Среди таких строк:

Перечень таких дополнительных строк, которые можно ввести в Отчет при условии их существенности сумм можно найти в Приложении 3 к НП(С)БУ 1. Однако это не означает, что их элементов нет в стандартной форме – они просто «растворяются» в стандартных строки. Дополнительные же строки, в случае их введения лишь детализируют основные строки, к которым они относятся, и не участвуют в подсчете финансовых результатов и других итогов. Код таких строк начинается с «2». Среди таких строк:

Исключением из общего правила являются дополнительные статьи страховщиков. Они для страховщиков обязательны и участвуют в подсчете общих результатов.

Как подготовить отчет о прибылях и убытках

Когда дело доходит до финансовых отчетов, каждый из них содержит определенную информацию и необходим в различных контекстах для понимания финансового состояния компании.

Отчет о прибылях и убытках является одним из наиболее важных финансовых отчетов, поскольку в нем подробно описаны доходы и расходы компании за определенный период. Этот документ сообщает огромное количество информации тем, кто его читает — от ключевых руководителей и заинтересованных сторон до инвесторов и сотрудников. Умение читать отчет о прибылях и убытках важно, но не менее важно знать, как его составить.

Этот документ сообщает огромное количество информации тем, кто его читает — от ключевых руководителей и заинтересованных сторон до инвесторов и сотрудников. Умение читать отчет о прибылях и убытках важно, но не менее важно знать, как его составить.

Вот обзор информации, содержащейся в отчете о прибылях и убытках, а также пошаговый обзор процесса его подготовки для вашей организации.

Бесплатная электронная книга: руководство для менеджера по финансам и бухгалтерскому учету

Получите доступ к бесплатной электронной книге уже сегодня.

СКАЧАТЬ СЕЙЧАСЧто такое отчет о прибылях и убытках?

Отчет о прибылях и убытках представляет собой финансовый отчет с подробным описанием доходов и расходов компании за отчетный период. Его также можно назвать отчетом о прибылях и убытках (P&L), который обычно составляется ежеквартально или ежегодно.

Отчеты о прибылях и убытках отражают финансовые результаты компании за отчетный период. Поскольку в отчете о прибылях и убытках подробно описываются доходы и расходы, он дает представление о том, какие виды деятельности принесли доход, а какие стоили организации денег — информацию, которую инвесторы могут использовать для понимания ее состояния, а руководители — для поиска областей для улучшения.

Поскольку в отчете о прибылях и убытках подробно описываются доходы и расходы, он дает представление о том, какие виды деятельности принесли доход, а какие стоили организации денег — информацию, которую инвесторы могут использовать для понимания ее состояния, а руководители — для поиска областей для улучшения.

Связанный: Как читать и понимать отчет о прибылях и убытках

Отчет о прибылях и убытках обычно включает следующую информацию:

- Выручка: Сколько денег предприятие получило за отчетный период

- Расходы: Сколько денег предприятие потратило за отчетный период

- Себестоимость проданных товаров (COGS): Общие затраты, связанные с составными частями любого продукта или услуги, которые компания производит и продает

- Валовая прибыль: Выручка за вычетом затрат на проданные товары

- Операционный доход: Валовая прибыль за вычетом операционных расходов

- Прибыль до налогообложения: Операционная прибыль за вычетом внереализационных расходов

- Чистая прибыль: Прибыль до налогообложения

- Прибыль на акцию (EPS): Чистая прибыль, деленная на общее количество акций в обращении

- Амортизация: Потеря стоимости активов, таких как запасы, оборудование и имущество, с течением времени

- EBITDA: Прибыль до вычета процентов, износа, налогов и амортизации

Связанный: 13 Показатели финансовой деятельности, за которыми должны следить менеджеры

Этапы подготовки отчета о прибылях и убытках

1.

Выберите отчетный период

Выберите отчетный периодВаш отчетный период — это конкретный период времени, охватываемый отчетом о прибылях и убытках. Правильный выбор имеет решающее значение.

Месячные, квартальные и годовые отчетные периоды являются общими. Какой отчетный период подходит именно вам, зависит от ваших целей. Ежемесячный отчет, например, детализирует более короткий период, что упрощает применение тактических корректировок, влияющих на деловую активность в следующем месяце. С другой стороны, ежеквартальный или годовой отчет предоставляет анализ более высокого уровня, который может помочь определить тенденции в долгосрочной перспективе.

2. Рассчитайте общий доход

Зная отчетный период, рассчитайте общий доход, полученный за этот период.

Если вы готовите отчет о прибылях и убытках для всей вашей организации, он должен включать доходы от всех направлений деятельности. Если вы готовите отчет о прибылях и убытках для определенного направления или сегмента бизнеса, вы должны ограничить доход продуктами или услугами, которые подпадают под это определение.

3. Расчет себестоимости проданных товаров (COGS)

Затем рассчитайте общую стоимость проданных товаров для любого продукта или услуги, которые принесли доход для вашего бизнеса в течение отчетного периода. Сюда входят прямые и косвенные затраты на производство и продажу товаров или услуг, в том числе:

- Прямые затраты на оплату труда

- Материальные расходы

- Расходы на детали или компоненты

- Расходы по реализации

- Любые расходы, непосредственно связанные с производством вашего продукта или услуги

4. Расчет валовой прибыли

Следующим шагом является определение валовой прибыли за отчетный период. Чтобы рассчитать это, просто вычтите стоимость проданных товаров из выручки.

5. Рассчитайте операционные расходы

Как только вы узнаете валовую прибыль, рассчитайте операционные расходы (OPEX).

Операционные расходы – это косвенные расходы, связанные с ведением бизнеса. Они отличаются от себестоимости проданных товаров, поскольку не связаны напрямую с процессом производства или распространения продуктов или услуг. Примеры расходов, подпадающих под категорию OPEX, включают:

Примеры расходов, подпадающих под категорию OPEX, включают:

- Аренда

- Коммунальные услуги

- Накладные расходы

- Товары для офиса

- Судебные издержки

6. Расчет дохода

Чтобы рассчитать общий доход, вычтите операционные расходы из валовой прибыли. По сути, это число представляет собой доход до вычета налогов, полученный вашим бизнесом за отчетный период. Это также можно назвать прибылью до вычета процентов и налогов (EBIT).

7. Расчет процентов и налогов

После расчета дохода за отчетный период определить проценты и налоги.

Под процентами понимаются любые сборы, которые ваша компания должна выплатить по долгу, который она должна. Чтобы рассчитать процентные платежи, вы должны сначала понять, сколько денег вы должны и процентная ставка, взимаемая. Бухгалтерское программное обеспечение часто автоматически рассчитывает процентные платежи за отчетный период.

Далее рассчитайте общую налоговую нагрузку за отчетный период. Сюда входят местные, государственные и федеральные налоги, а также любые налоги на заработную плату.

Сюда входят местные, государственные и федеральные налоги, а также любые налоги на заработную плату.

8. Расчет чистой прибыли

Завершающим этапом является расчет чистой прибыли за отчетный период. Для этого вычтите проценты, а затем налоги из EBIT. Оставшееся число отражает доступные средства вашего бизнеса, которые можно использовать для различных целей, таких как добавление в резерв, распределение среди акционеров, использование для исследований и разработок или для расширения бизнеса.

Пример отчета о прибылях и убытках

Ниже приведен пример отчета о прибылях и убытках вымышленной компании. Как видно вверху, отчетный период относится к году, закончившемуся 28 сентября 2019 года.

Перейти к альтернативной версии.

За отчетный период общий объем продаж компании составил около 4,4 млрд долларов США. Достижение этих продаж обошлось бизнесу примерно в 2,7 миллиарда долларов. В результате валовая прибыль составила около 1,6 миллиарда долларов.

Далее, 560,4 млн долларов коммерческих и операционных расходов и 29 долларов США.Вычтены общие административные расходы на сумму 3,7 млн. В результате компания получила операционную прибыль в размере 765,2 миллиона долларов. К этому были добавлены дополнительные прибыли и вычтены убытки, в том числе 257,6 миллиона долларов налога на прибыль.

В нижней части отчета о прибылях и убытках ясно, что за отчетный период бизнес получил чистую прибыль в размере 483,2 миллиона долларов.

Критический навык для бизнес-лидеров

Хотя отчет о прибылях и убытках обычно составляется сотрудником бухгалтерии в крупных организациях, знание того, как его составить, полезно для целого ряда специалистов.

Независимо от того, являетесь ли вы индивидуальным вкладчиком, членом руководящей группы, не занимающимся бухгалтерией, или предпринимателем, который носит много шляп, изучение того, как составить отчет о прибылях и убытках, может дать более глубокое понимание финансовых показателей, которые важны для Ваш бизнес. Это также может помочь улучшить ваши возможности финансового анализа.

Это также может помочь улучшить ваши возможности финансового анализа.

Вы хотите вывести свою карьеру на новый уровень? Подумайте о том, чтобы записаться на курс «Финансовый учет» — один из трех курсов, входящих в нашу программу Credential of Readiness (CORe), — который научит вас ключевым финансовым темам, необходимым для понимания эффективности и потенциала бизнеса. Не уверены, какой курс подходит именно вам? Загрузите нашу бесплатную блок-схему.

Таблицы данных

Отчет о прибылях и убытках компании B

За год, закончившийся 28 сентября 2019 г. (в тысячах)

| Деятельность | Сумма |

|---|---|

| Чистый объем продаж | 4 358 100 |

| Себестоимость продаж | 2 738 714 |

| Валовая прибыль | 1 619,386 |

| Коммерческие и операционные расходы | 560 430 |

| Общие и административные расходы | 293 729 |

| Общие операционные расходы | 854 159 |

| Операционный доход | 765 227 |

| Прочие доходы | 960 |

| Прибыль (убыток) по финансовым инструментам | 5 513 |

| (Убыток) Прибыль по иностранной валюте | (12 649) |

| Процентные расходы | (18 177) |

| Прибыль до налогообложения | 740 874 |

| Расходы по подоходному налогу | 257 642 |

| Чистая прибыль | 483 232 |

Вернуться к статье.

Руководство для начинающих по составлению финансовых отчетов

Основы

Если вы умеете читать на этикетках продуктов питания или в бейсбольном мяче, вы можете научиться читать основные финансовые отчеты. Если вы можете следовать рецепту или подать заявку на кредит, вы можете изучить основы бухгалтерского учета. Основы не сложны и не являются ракетостроением.

Эта брошюра предназначена для того, чтобы помочь вам получить общее представление о том, как читать финансовые отчеты. Подобно тому, как на занятиях по сердечно-легочной реанимации вас учат основам сердечно-легочной реанимации, эта брошюра объяснит, как читать основные части финансового отчета. Он не научит вас быть бухгалтером (точно так же, как курс сердечно-легочной реанимации не сделает вас врачом-кардиологом), но он должен придать вам уверенности в том, что вы сможете смотреть на набор финансовых отчетов и понимать их.

Начнем с того, что делают финансовые отчеты.

«Покажи мне деньги!»

Все мы помним бессмертную фразу Кьюба Гудинга-младшего из фильма Джерри Магуайр «Покажи мне деньги!» Ну, это то, что делает финансовая отчетность. Они показывают вам деньги. Они показывают вам, откуда пришли деньги компании, куда они ушли и где они сейчас.

Они показывают вам деньги. Они показывают вам, откуда пришли деньги компании, куда они ушли и где они сейчас.

Имеется четыре основных финансовых отчета. Это: (1) бухгалтерские балансы; (2) отчеты о прибылях и убытках; (3) отчеты о движении денежных средств; и (4) отчеты об акционерном капитале. Балансовые отчеты показывают, чем владеет компания и сколько она должна в фиксированный момент времени. Отчеты о прибылях и убытках показывают, сколько денег компания заработала и потратила за определенный период времени. Отчеты о движении денежных средств также показывают обмен деньгами между компанией и внешним миром в течение определенного периода времени. Четвертый финансовый отчет, называемый «отчетом об акционерном капитале», показывает изменения интересов акционеров компании с течением времени.

Давайте рассмотрим каждый из первых трех финансовых отчетов более подробно.

Балансовые отчеты

Балансовый отчет содержит подробную информацию о активах компании, обязательствах и акционерном капитале .

Активы — это вещи, которыми владеет компания и которые имеют ценность. Обычно это означает, что они могут либо продаваться, либо использоваться компанией для производства продуктов или предоставления услуг, которые могут быть проданы. Активы включают физическое имущество, такое как заводы, грузовики, оборудование и инвентарь. Сюда также входят вещи, которые нельзя потрогать, но которые тем не менее существуют и имеют ценность, такие как товарные знаки и патенты. А деньги сами по себе являются активом. Как и инвестиции, которые делает компания.

Обязательства — это денежные суммы, которые компания должна другим. Это может включать в себя все виды обязательств, таких как деньги, взятые взаймы в банке для запуска нового продукта, арендная плата за использование здания, деньги, причитающиеся поставщикам за материалы, заработная плата, которую компания должна своим сотрудникам, расходы на очистку окружающей среды или налоги, причитающиеся правительство. Обязательства также включают обязательства по предоставлению товаров или услуг клиентам в будущем.

Акционерный капитал иногда называют капиталом или чистой стоимостью. Это деньги, которые остались бы, если бы компания продала все свои активы и выплатила все свои обязательства. Эти оставшиеся деньги принадлежат акционерам или владельцам компании.

Активы компании должны равняться или «балансировать» сумму ее обязательств и акционерного капитала. |

Балансовый отчет компании составляется по аналогии с основным уравнением бухгалтерского учета, показанным выше. В левой части баланса компании перечисляют свои активы. С правой стороны они перечисляют свои обязательства и акционерный капитал. Иногда балансовые отчеты показывают активы вверху, за которыми следуют обязательства, а акционерный капитал внизу.

Активы обычно перечислены в зависимости от того, как быстро они будут конвертированы в деньги. Текущие активы — это то, что компания рассчитывает превратить в денежные средства в течение одного года. Хорошим примером является инвентаризация. Большинство компаний рассчитывают продать свои запасы за наличные в течение одного года. Внеоборотные активы — это вещи, которые компания не планирует конвертировать в денежные средства в течение одного года, или на продажу которых уйдет больше года. Внеоборотные активы включают основных средств . Фиксированный 9Активы 0206 — это те активы, которые используются для ведения бизнеса, но недоступны для продажи, например, грузовики, офисная мебель и другое имущество.

Обязательства обычно перечисляются на основе сроков их погашения. Обязательства считаются либо текущими , либо долгосрочными . Текущие обязательства — это обязательства, которые компания рассчитывает погасить в течение года. Долгосрочные обязательства — это обязательства, подлежащие погашению более чем через год.

Долгосрочные обязательства — это обязательства, подлежащие погашению более чем через год.

Акционерный капитал представляет собой сумму, которую владельцы вложили в акции компании плюс или минус прибыль или убытки компании с момента ее создания. Иногда компании распределяют прибыль, а не сохраняют ее. Эти распределения называются дивидендами.

Бухгалтерский баланс показывает активы, обязательства и собственный капитал компании на конец отчетного периода. Он не показывает потоки в и из счетов в течение периода.

Отчеты о прибылях и убытках

Отчет о прибылях и убытках — это отчет, который показывает, сколько доходов компания заработала за определенный период времени (обычно за год или какую-то его часть). Отчет о прибылях и убытках также показывает затраты и расходы, связанные с получением этого дохода. Буквальный «результат» отчета обычно показывает чистую прибыль или убытки компании. Это говорит вам, сколько компания заработала или потеряла за период.

В отчетах о прибылях и убытках также указывается прибыль на акцию (или «EPS»). Этот расчет показывает, сколько денег получат акционеры, если компания решит распределить всю чистую прибыль за период. (Компании почти никогда не распределяют всю свою прибыль. Обычно они реинвестируют ее в бизнес.)

Чтобы понять, как создаются отчеты о прибылях и убытках, подумайте о них как о лестнице. Вы начинаете сверху с общей суммы продаж, сделанных за отчетный период. Затем вы спускаетесь вниз, шаг за шагом. На каждом этапе вы делаете вычет определенных затрат или других операционных расходов, связанных с получением дохода. Внизу лестницы, после вычета всех расходов, вы узнаете, сколько компания на самом деле заработала или потеряла за отчетный период. Люди часто называют это «результатом».

В верхней части отчета о прибылях и убытках указывается общая сумма денег, полученная от продажи товаров или услуг. Эту верхнюю строку часто называют валовой выручкой или продажами. Он называется «брутто», потому что из него еще не вычтены расходы. Таким образом, число является «грубым» или нерафинированным.

Таким образом, число является «грубым» или нерафинированным.

Следующая строка — деньги, которые компания не рассчитывает получить от определенных продаж. Это может быть связано, например, со скидками при продаже или возвратом товаров.

Когда вы вычитаете доходы и надбавки из валового дохода, вы получаете чистый доход компании. Это называется «чистым», потому что, если вы можете себе представить чистый, эти доходы остаются в чистом виде после вычетов на доходы и надбавки.

Если двигаться вниз по лестнице от строки чистого дохода, то есть несколько строк, представляющих различные виды операционных расходов. Хотя эти строки могут указываться в различных порядках, следующая после чистой выручки строка обычно показывает себестоимость продаж. Это число говорит вам о сумме денег, которую компания потратила на производство товаров или услуг, которые она продала в течение отчетного периода.

В следующей строке затраты на продажу вычитаются из чистой выручки, чтобы получить промежуточный итог, называемый «валовой прибылью» или иногда «валовой прибылью». Он считается «валовым», потому что из него еще не вычтены определенные расходы.

Он считается «валовым», потому что из него еще не вычтены определенные расходы.

Следующий раздел посвящен операционным расходам. Это расходы, которые идут на поддержку деятельности компании в течение определенного периода, например, заработная плата административного персонала и затраты на исследование новых продуктов. Расходы на маркетинг — еще один пример. Операционные расходы отличаются от «расходов на продажу», которые были вычтены выше, поскольку операционные расходы не могут быть напрямую связаны с производством продаваемых продуктов или услуг.

Амортизация также вычитается из валовой прибыли. Амортизация учитывает износ некоторых активов, таких как машины, инструменты и мебель, которые используются в течение длительного времени. Компании распределяют стоимость этих активов по срокам их использования. Этот процесс распределения этих затрат называется износом или амортизацией. «Плата» за использование этих активов в течение периода составляет часть первоначальной стоимости активов.

После вычета всех операционных расходов из валовой прибыли вы получаете операционную прибыль до вычета процентов и подоходного налога. Это часто называют «доходом от операций».

Следующие компании должны учитывать процентные доходы и процентные расходы. Процентный доход — это деньги, которые компании зарабатывают, храня свои деньги на процентных сберегательных счетах, в фондах денежного рынка и т.п. С другой стороны, процентные расходы — это деньги, которые компании выплачивают в виде процентов за деньги, которые они занимают. Некоторые отчеты о прибылях и убытках показывают процентные доходы и процентные расходы отдельно. Некоторые отчеты о прибылях и убытках объединяют два числа. Затем процентные доходы и расходы добавляются или вычитаются из операционной прибыли, чтобы получить операционную прибыль 9.0205 до налог на прибыль.

Наконец, подоходный налог вычитается, и вы получаете итоговый результат: чистая прибыль или чистые убытки. (Чистая прибыль также называется чистой прибылью или чистой прибылью. ) Это говорит вам, сколько компания фактически заработала или потеряла в течение отчетного периода. Получила ли компания прибыль или потеряла деньги?

) Это говорит вам, сколько компания фактически заработала или потеряла в течение отчетного периода. Получила ли компания прибыль или потеряла деньги?

Прибыль на акцию или прибыль на акцию

Большинство отчетов о прибылях и убытках включают расчет прибыли на акцию или прибыль на акцию. Этот расчет показывает, сколько денег акционеры получили бы за каждую акцию, которой они владеют, если бы компания распределила всю свою чистую прибыль за период.

Чтобы рассчитать прибыль на акцию, вы берете общую чистую прибыль и делите ее на количество выпущенных акций компании.

Отчеты о движении денежных средств

Отчеты о движении денежных средств отражают приток и отток денежных средств компании. Это важно, потому что компании необходимо иметь достаточно денежных средств для оплаты своих расходов и приобретения активов. В то время как отчет о прибылях и убытках может сказать вам, получила ли компания прибыль, отчет о движении денежных средств может сказать вам, получила ли компания денежные средства.

Отчет о движении денежных средств показывает изменения с течением времени, а не абсолютные суммы в долларах на определенный момент времени. Он использует и переупорядочивает информацию из балансового отчета и отчета о прибылях и убытках компании.

Нижняя строка отчета о движении денежных средств показывает чистое увеличение или уменьшение денежных средств за период. Как правило, отчеты о движении денежных средств делятся на три основные части. В каждой части рассматривается денежный поток от одного из трех видов деятельности: (1) операционная деятельность; (2) инвестиционная деятельность; и (3) финансовая деятельность.

Операционная деятельность

В первой части отчета о движении денежных средств анализируется движение денежных средств компании по чистой прибыли или убыткам. Для большинства компаний этот раздел отчета о движении денежных средств сверяет чистую прибыль (как указано в отчете о прибылях и убытках) с фактическими денежными средствами, которые компания получила или использовала в своей операционной деятельности. Для этого он корректирует чистую прибыль для любых неденежных статей (например, добавление амортизационных отчислений) и корректирует любые денежные средства, которые были использованы или предоставлены другими операционными активами и обязательствами.

Для этого он корректирует чистую прибыль для любых неденежных статей (например, добавление амортизационных отчислений) и корректирует любые денежные средства, которые были использованы или предоставлены другими операционными активами и обязательствами.

Инвестиционная деятельность

Вторая часть отчета о движении денежных средств показывает движение денежных средств от всей инвестиционной деятельности, которая обычно включает покупку или продажу долгосрочных активов, таких как основные средства, а также инвестиционные ценные бумаги. Если компания покупает оборудование, в отчете о движении денежных средств эта деятельность будет отражена как отток денежных средств от инвестиционной деятельности, поскольку она использует денежные средства. Если бы компания решила продать некоторые инвестиции из инвестиционного портфеля, выручка от продаж отразилась бы как приток денежных средств от инвестиционной деятельности, поскольку она предоставила денежные средства.

Финансовая деятельность

Третья часть отчета о движении денежных средств показывает движение денежных средств от всей финансовой деятельности. Типичные источники денежного потока включают денежные средства, полученные от продажи акций и облигаций или займов в банках. Точно так же погашение банковского кредита будет проявляться как использование денежного потока.

Типичные источники денежного потока включают денежные средства, полученные от продажи акций и облигаций или займов в банках. Точно так же погашение банковского кредита будет проявляться как использование денежного потока.

Прочтите сноски

Лошадь по кличке «Читайте сноски» бежала в Кентукки Дерби 2004 года. Он финишировал седьмым, но если бы он победил, это была бы победа всех сторонников финансовой грамотности. Это так важно читать сноски . Сноски к финансовым отчетам наполнены информацией. Вот некоторые из основных моментов:

- Основные положения учетной политики и практики . Компании обязаны раскрывать учетную политику, наиболее важную для отражения финансового положения и результатов компании. Для этого часто требуются самые трудные, субъективные или комплексные суждения руководства.

- Налоги на прибыль – В сносках представлена подробная информация о текущих и отложенных налогах на прибыль компании. Информация разбита по уровням – федеральному, государственному, местному и/или зарубежному, и описаны основные пункты, влияющие на эффективную налоговую ставку компании.

- Пенсионные планы и другие пенсионные программы – В сносках обсуждаются пенсионные планы компании и другие пенсионные программы или программы пособий по окончании трудовой деятельности. В примечаниях содержится конкретная информация об активах и затратах на эти программы, а также указывается, насколько планы перефинансированы или недофинансированы.

- Опционы на акции – Примечания также содержат информацию об опционах на акции, предоставленных должностным лицам и служащим, включая метод учета вознаграждения, основанного на акциях, и влияние этого метода на отчетные результаты.

Читать MD&A

Описательное объяснение финансовых показателей компании можно найти в разделе ежеквартального или годового отчета, озаглавленном «Обсуждение и анализ руководством финансового состояния и результатов деятельности». MD&A — это возможность руководства предоставить инвесторам свое мнение о финансовых результатах и состоянии компании. Это возможность руководства рассказать инвесторам, что показывает и не показывает финансовая отчетность, а также о важных тенденциях и рисках, которые сформировали прошлое или с большой долей вероятности могут повлиять на будущее компании.

Это возможность руководства рассказать инвесторам, что показывает и не показывает финансовая отчетность, а также о важных тенденциях и рисках, которые сформировали прошлое или с большой долей вероятности могут повлиять на будущее компании.

Правила SEC, регулирующие MD&A, требуют раскрытия информации о тенденциях, событиях или неопределенностях, известных руководству, которые могут оказать существенное влияние на представляемую финансовую информацию. Целью MD&A является предоставление инвесторам информации, которую руководство компании считает необходимой для понимания ее финансового состояния, изменений в финансовом состоянии и результатах деятельности. Он призван помочь инвесторам увидеть компанию глазами менеджмента. Он также предназначен для предоставления контекста для финансовой отчетности и информации о доходах и движении денежных средств компании.

Коэффициенты финансовой отчетности и расчеты

Вы, наверное, слышали, как люди подшучивали над такими фразами, как «коэффициент P/E», «коэффициент текущей ликвидности» и «операционная маржа». Но что означают эти термины и почему они не отображаются в финансовой отчетности? Ниже перечислены лишь некоторые из многих коэффициентов, которые инвесторы рассчитывают на основе информации из финансовой отчетности, а затем используют для оценки компании. Как правило, желаемые коэффициенты варьируются в зависимости от отрасли.

Но что означают эти термины и почему они не отображаются в финансовой отчетности? Ниже перечислены лишь некоторые из многих коэффициентов, которые инвесторы рассчитывают на основе информации из финансовой отчетности, а затем используют для оценки компании. Как правило, желаемые коэффициенты варьируются в зависимости от отрасли.

Если отношение долга к собственному капиталу компании составляет 2 к 1, это означает, что на каждый доллар, вложенный акционерами в компанию, приходится два доллара долга. Другими словами, компания берет в долг в два раза больше, чем ее владельцы инвестируют в компанию.

Коэффициент оборачиваемости запасов = Себестоимость продаж / Средний запас за период

Если коэффициент оборачиваемости запасов компании составляет 2 к 1, это означает, что запасы компании оборачивались дважды за отчетный период.

Операционная маржа = Доход от операций / Чистая выручка

Операционная маржа обычно выражается в процентах. Он показывает, на каждый доллар продаж, какой процент приходится на прибыль.

Он показывает, на каждый доллар продаж, какой процент приходится на прибыль.

Коэффициент P/E = Цена на акцию / Прибыль на акцию

Если акции компании продаются по цене 20 долларов за акцию, а компания зарабатывает 2 доллара за акцию, то отношение цена/прибыль компании составляет 10 к 1. Акции компании продаются по цене, в 10 раз превышающей ее прибыль.

Оборотный капитал = Текущие активы – Текущие обязательства

- Отношение долга к собственному капиталу сравнивает общий долг компании с собственным капиталом. Оба эти числа можно найти в балансе компании. Чтобы рассчитать отношение долга к собственному капиталу, вы делите общую сумму обязательств компании на ее акционерный капитал, или 9.0032

- Коэффициент оборачиваемости запасов сравнивает себестоимость продаж компании в ее отчете о прибылях и убытках со средним остатком запасов за период. Чтобы рассчитать средний остаток запасов за период, посмотрите на инвентарные номера, указанные в балансе.

Возьмите баланс, указанный за отчетный период, и добавьте его к балансу, указанному за предыдущий сопоставимый период, а затем разделите на два. (Помните, что балансовые отчеты представляют собой снимки во времени. Таким образом, остаток запасов за предыдущий период является начальным сальдо текущего периода, а остаток запасов за текущий период — конечным сальдо.) Чтобы рассчитать коэффициент оборачиваемости запасов, вы делите себестоимость продаж компании (чуть ниже чистой выручки в отчете о прибылях и убытках) по средним запасам за период, или

Возьмите баланс, указанный за отчетный период, и добавьте его к балансу, указанному за предыдущий сопоставимый период, а затем разделите на два. (Помните, что балансовые отчеты представляют собой снимки во времени. Таким образом, остаток запасов за предыдущий период является начальным сальдо текущего периода, а остаток запасов за текущий период — конечным сальдо.) Чтобы рассчитать коэффициент оборачиваемости запасов, вы делите себестоимость продаж компании (чуть ниже чистой выручки в отчете о прибылях и убытках) по средним запасам за период, или - Операционная маржа сравнивает операционную прибыль компании с чистой выручкой. Оба эти числа можно найти в отчете о прибылях и убытках компании. Чтобы рассчитать операционную маржу, вы делите доход компании от операций (до вычета процентов и налога на прибыль) на ее чистую выручку, или .

- Коэффициент P/E сравнивает цену обыкновенных акций компании с ее прибылью на акцию. Чтобы рассчитать коэффициент P/E компании, вы делите цену акций компании на ее прибыль на акцию, или 9.

0032

0032 - Оборотный капитал — это деньги, оставшиеся после того, как компания выплатила свои текущие обязательства (то есть долги, подлежащие погашению в течение одного года с даты составления баланса) из своих текущих активов.

Объединяя все вместе

Хотя в этой брошюре каждый финансовый отчет рассматривается отдельно, имейте в виду, что все они взаимосвязаны. Изменения в активах и обязательствах, которые вы видите в балансе, также отражаются в доходах и расходах, которые вы видите в отчете о прибылях и убытках, что приводит к прибылям или убыткам компании. Денежные потоки предоставляют больше информации о денежных активах, перечисленных в балансовом отчете, и связаны, но не эквивалентны, с чистой прибылью, показанной в отчете о прибылях и убытках. И так далее. Ни один финансовый отчет не дает полной картины. Но в совокупности они предоставляют очень важную информацию для инвесторов. А информация — лучший инструмент инвестора, когда дело доходит до разумного инвестирования.

Запрещено сворачивать статьи доходов и расходов (кроме случаев, предусмотренных законодательством).

Запрещено сворачивать статьи доходов и расходов (кроме случаев, предусмотренных законодательством).

2000 + стр. 2010 – стр. 2050 – стр. 2070

2000 + стр. 2010 – стр. 2050 – стр. 2070 стр. 2190)

стр. 2190) 2290 (стр. 2295) +/– стр. 2300 + /– стр. 2305

2290 (стр. 2295) +/– стр. 2300 + /– стр. 2305 2400 + стр. 2405 + стр. 2410 + стр. 2415 + стр. 2445

2400 + стр. 2405 + стр. 2410 + стр. 2415 + стр. 2445 Дт 23, 91-94 Кт 20 (кроме 205), Кт 20,21, 22, 27

Дт 23, 91-94 Кт 20 (кроме 205), Кт 20,21, 22, 27 Дт 23, 91-94 Кт 30, 31, 33-39, 47, 63, 68

Дт 23, 91-94 Кт 30, 31, 33-39, 47, 63, 68 2350 или 2355) – сумма дивидендов на привилегированные акции))/среднегодовое количество простых акций в обороте

2350 или 2355) – сумма дивидендов на привилегированные акции))/среднегодовое количество простых акций в обороте

Возьмите баланс, указанный за отчетный период, и добавьте его к балансу, указанному за предыдущий сопоставимый период, а затем разделите на два. (Помните, что балансовые отчеты представляют собой снимки во времени. Таким образом, остаток запасов за предыдущий период является начальным сальдо текущего периода, а остаток запасов за текущий период — конечным сальдо.) Чтобы рассчитать коэффициент оборачиваемости запасов, вы делите себестоимость продаж компании (чуть ниже чистой выручки в отчете о прибылях и убытках) по средним запасам за период, или

Возьмите баланс, указанный за отчетный период, и добавьте его к балансу, указанному за предыдущий сопоставимый период, а затем разделите на два. (Помните, что балансовые отчеты представляют собой снимки во времени. Таким образом, остаток запасов за предыдущий период является начальным сальдо текущего периода, а остаток запасов за текущий период — конечным сальдо.) Чтобы рассчитать коэффициент оборачиваемости запасов, вы делите себестоимость продаж компании (чуть ниже чистой выручки в отчете о прибылях и убытках) по средним запасам за период, или 0032

0032