Инвестиционные проекты на этапе идеи, новые инвестиционные проекты

(Найдено 49 проектов)

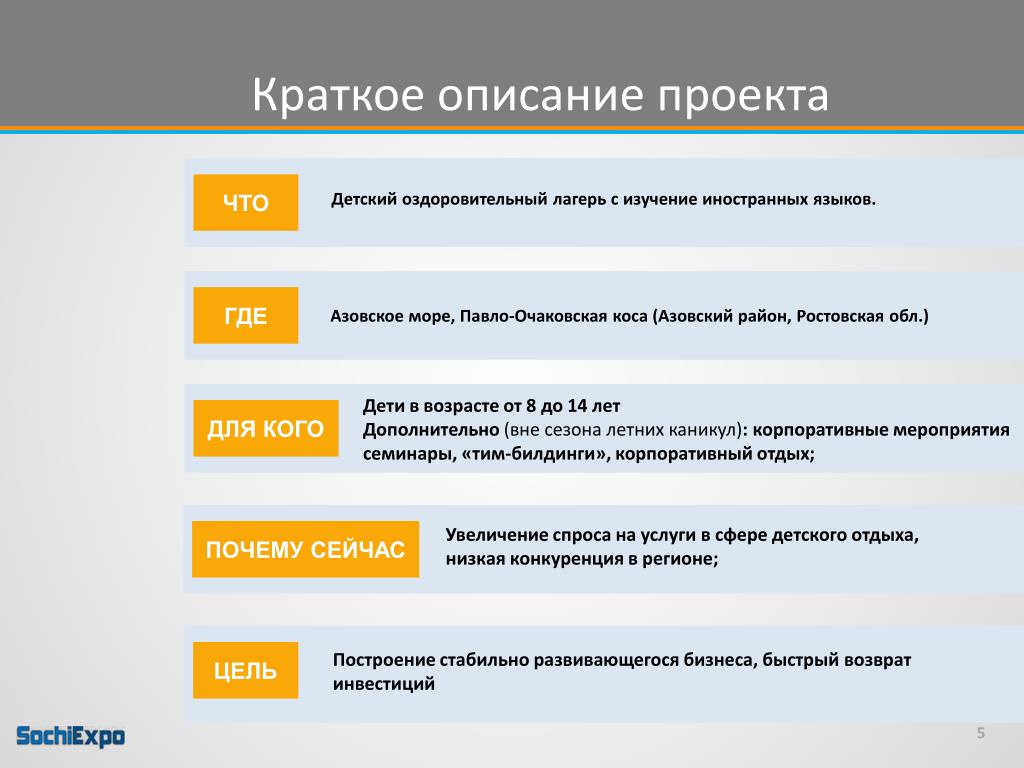

Холодильный складской комплекс

Пушкино, Россия

Категории: Строительство и недвижимость, Торговля и коммерция

Требуемые инвестиции: 300 000 000 ₽

Стадия проекта: Идея

Ищу инвестора-кредитора для строительства и эксплуатации средне/низкотемпературного холодильного склада на территории Московской области. Бизнес-план…

Чебуречная

Москва, Россия

Категории: Общественное питание

Требуемые инвестиции: 4 — 5 млн ₽

Доходность: до 60% в год

Стадия проекта: Идея

Предлагаем Вашему вниманию проект по открытию Чебуречной. Уникальность продукта — качество, открытость производства, вкусовые свойства.

Уникальность продукта — качество, открытость производства, вкусовые свойства.

Архитектурное бюро

Москва, Россия

Категории: Интернет сервисы, Строительство и недвижимость, Услуги для бизнеса

Требуемые инвестиции: 32 000 000 ₽

Доходность: 30-40% в год

Стадия проекта: Идея

У меня есть проект бюро, продвигающий скандинавские архитектурные и интерьерные компании. Сайты этих компаний минималистичны, и не всегда можно найти…

Аренда бытовок в Москве

Москва, Россия

Категории: Производство, Торговля и коммерция, Услуги для бизнеса

Требуемые инвестиции: 10 000 000 ₽

Стадия проекта: Идея

Договор займа с фиксированной доходностью.

Доставка школьных обедов

Москва, Россия

Категории: Интернет сервисы, Общественное питание, Услуги для населения

Требуемые инвестиции: 14 999 999 ₽

Стадия проекта: Идея

доставка школьных обедов, стартап доставка школьных обедов, школьные обеды, стартап, foodtech, fintech

Студия балета и растяжки LevitaКурган, Россия

Категории: Спорт и красота

Требуемые инвестиции: 500 000 — 2 млн ₽

Доходность: 10-30% в месяц

Стадия проекта: Идея

Ищу ПАРТНЕРА/ИНВЕСТОРА/ЗАЙМ на пассивный доход в международную сеть студий балета и растяжки Levita

Колхоз

Волгоград, Россия

Категории: Производство, Сельское хозяйство

Требуемые инвестиции: 350 000 000 ₽

Стадия проекта: Идея

Приветствую Вас!

Вам интересно сделать инвестиции в с/х ? Есть хорошее предложение. Цель: Выращивание зерновых, бобовых, масличных культур, а так…

Цель: Выращивание зерновых, бобовых, масличных культур, а так…

Телеграм-канал

Москва, Россия

Категории: Интернет сервисы, СМИ, Строительство и недвижимость

Требуемые инвестиции: 900 000 — 1.5 млн ₽

Стадия проекта: Идея

Ищу инвестора для запуска канала о недвижимости в Телеграм. Обладаю большим опытом запусков проектов и лично владею крупным каналом. Предполагаемые ин…

Создание КФХ

Ставрополь, Россия

Категории: Сельское хозяйство

Требуемые инвестиции: 1 — 3 млрд ₽

Стадия проекта: Идея

Здравствуйте господа инвесторы, заинтересованные сельским хозяйством! Прошу уделить внимание!

Киберспортивный клуб Syber X

Буденновск, Россия

Категории: Игры, Интернет сервисы

Требуемые инвестиции: 5 — 5. 5 млн ₽

5 млн ₽

Доходность: 50-55% в месяц

Стадия проекта: Идея

- Предыдущая

- 1

- 2

- 3

- 4

- 5

- Следующая

Проект «20 идей»: Как доступ к информации поможет привлечь в Россию новых инвесторов

16 июля 2021

Объем прямых иностранных инвестиций в нашу страну снизился: по данным Банка России, в прошлом году он составил 8,6 млрд долларов, сократившись в четыре по сравнению с 2019 годом. Этот показатель близок к минимуму 2015 года, когда инвесторы вложили в Россию только 6,8 млрд долларов. Самым урожайным годом на инвестиции пока является 2013 год: тогда была достигнута цифра почти в 70 млрд долларов.

Эксперты утверждают, что иностранных инвесторов отпугивает наличие высоких рисков и далеко не все они связаны с геополитикой, пандемией, экономическими кризисами или санкциями. Проблема гораздо глубже: в отсутствии необходимой, объективной и качественной информации, на основании которой инвесторы могли бы принимать решения.

Как известно, в нынешние времена данные ‒ это вторая нефть. И чем больше и оперативнее смогут получить их инвесторы, тем прозрачнее и понятнее станет для них Россия, и тем меньше рисков для себя они увидят.

В 2016 году предприниматель и активист Дмитрий Давыдов подготовил и опубликовал перечень прогрессивных идей, которые, по его мнению, помогут России измениться к лучшему. В прошлом, 2020 году, когда пандемия оборвала большинство торговых цепочек по всему миру и, по сути, обрушила экономики большинства стран, он обновил их и создал проект «20 идей».

«Я живу не в России и не связан с политическими реалиями ни здесь, ни в других странах, — говорит предприниматель. — У меня нет политических амбиций. Но мне не безразлична судьба России, потому что мои корни здесь. Уверен, что результат воплощения моего проекта сделает всем: и инвесторам, и бизнесу, и государственному устройству, и в целом всем людям в стране ».

Готовя идеи для своего проекта, Дмитрий Давыдов исходил из того, что достижение Россией мгновенного экономического расцвета вполне реально. Для этого достаточно использовать опыт стран, которые смогли добиться успеха за очень короткое время, например Сингапур или Объединенные Арабские Эмираты. «Россия ‒ это государство с огромной территорией, колоссальными природными запасами, интеллектуальным потенциалом. Поэтому она способна даже превзойти нынешних лидеров и вырваться вперед», ‒ убежден он.

Для этого достаточно использовать опыт стран, которые смогли добиться успеха за очень короткое время, например Сингапур или Объединенные Арабские Эмираты. «Россия ‒ это государство с огромной территорией, колоссальными природными запасами, интеллектуальным потенциалом. Поэтому она способна даже превзойти нынешних лидеров и вырваться вперед», ‒ убежден он.

Еще в 2016 году предприниматель пытался донести свои идеи до государственных органов, направив их в администрацию президента, профильные министерства, мэрию Москвы и развернув активную рекламу в СМИ. Власти поблагодарили активиста, однако на этом все и закончилось. Сейчас Дмитрий Давыдов пытается напомнить о своих идеях снова.

«Именно сейчас эти идеи способны принести ощутимую пользу России, если они будут вовремя услышаны и воплощены», ‒ подчеркивает он.

В проекте «20 идей» собраны простые и понятные предложения по всем основным направлениям: инновации, экология, судебная реформа, сельское хозяйство, строительство и так далее. Немаловажное значение уделяется и инвестиционному климату в России. Ведь чем больше средств получит страна, тем быстрее она сможет развиваться.

Немаловажное значение уделяется и инвестиционному климату в России. Ведь чем больше средств получит страна, тем быстрее она сможет развиваться.

В первую очередь инвесторы ищут привлекательные идеи или перспективные проекты. Однако серьезные вложения требуют серьезной же проработки. Инвесторы самостоятельно или с помощью профессиональных и дорогих консультантов анализируют всю возможную информацию, которую можно найти. Сейчас это удобно делать через Интернет, поэтому львиная доля труда инвесторов или консультирующих компаний сводится к сбору и анализу материалов на государственных официальных сайтах, сайтах аналитических и информационных агентств и так далее.

В нашей стране иностранным инвесторам помогает Российское инвестиционное агентство, на сайте которого есть много полезной информации. Дмитрий Давыдов предлагает усовершенствовать этот сайт или создать новый, важно, чтобы он стал единым электронным порталом для иностранного бизнеса, которому было бы интересно инвестировать в Россию.

«Государство, развивая этот ресурс, вкладывая в него соответствующие финансовые и информационные ресурсы, достаточно быстро и легко сможет сделать его самым популярным как для иностранных, так и для российских инвесторов», ‒ считает Дмитрий Давыдов.

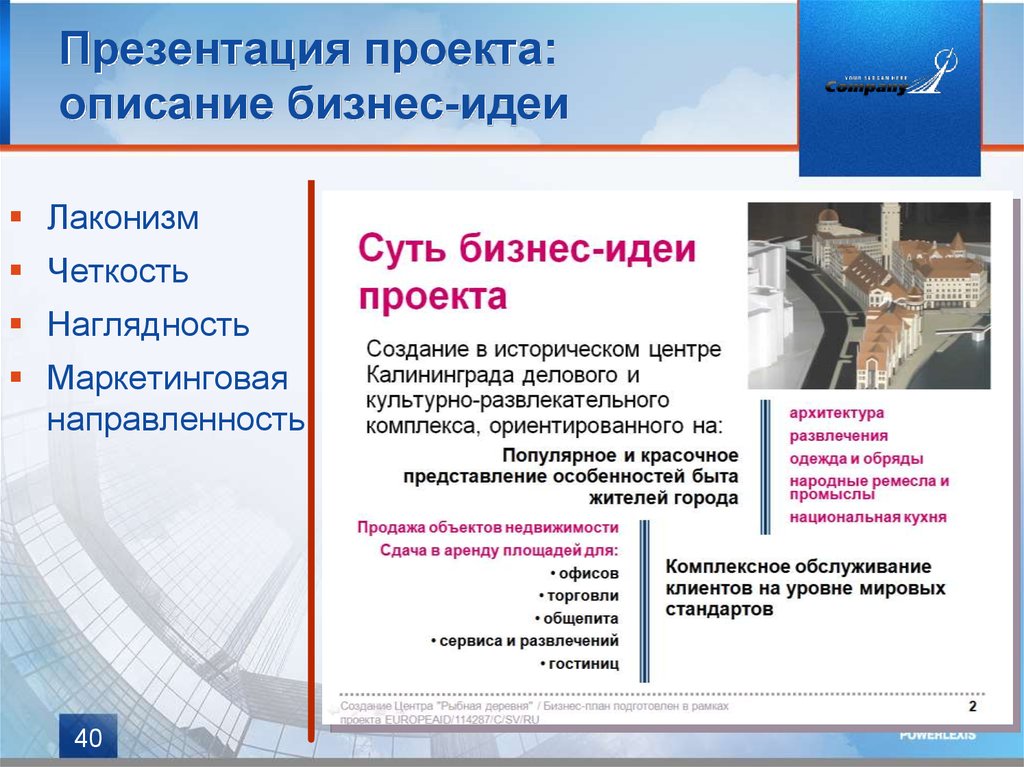

Создание такого портала позволит аккумулировать на одной информационной площадке, переведенной на самые популярные языки мира, презентации всех привлекательных проектов в России и информацию о льготах и преференциях для инвесторов. Соответственно, не потребуется продвигать каждый проект отдельно: достаточно будет популяризировать только один ресурс, который будет предоставлять информацию о появлении новых инвестиционных проектов и автоматически давать доступ ко всем предыдущим, но не устаревшим данным.

«Со временем практически любой предприниматель в мире будет знать об этом портале. И, соответственно, он будет всегда находиться в самом верху выдачи любых поисковых систем», ‒ убежден Дмитрий Давыдов.

Какие данные нужны инвесторам?

Предприниматель предлагает, в частности, следующую структуру такого портала.

● Изменения в законодательстве в пользу инвесторов

Новости обо всех изменениях в законодательстве и регулировании, которые были бы полезны предпринимателям, а также информация обо всех преференциях и льготах для иностранного бизнеса. Такая информационная поддержка позволит инвесторам понять, что государство максимально заинтересовано в сотрудничестве с ними и готово им помогать.

● Интересные проекты

Новости и информация о новейших инвестиционных возможностях, проектах, тендерах, в которых могут участвовать инвесторы. При этом все предложения будут распределены по отраслям и по регионам.

● Успешные примеры инвестиций в Россию

Сведения о странах и компаниях, которые инвестировали в Россию. Благодаря этому разделу потенциальные инвесторы будут видеть реальные успешные примеры.

Также предлагается размещать информацию об изменениях в законодательстве социального характера, касающихся инвесторов (например, о борьбе с преступностью и коррупцией), материалы о российских компаниях, которые ищут инвестора или хотят продать бизнес, возможность связаться с круглосуточной службой поддержки.

«Такой портал сможет стать самым важным источником информации для существующих и потенциальных инвесторов и будет играть роль одного из проводников привлечения инвестиций в Россию», ‒ резюмирует Дмитрий Давыдов.

Это далеко не единственная идея для поддержки инвесторов в рамках проекта Дмитрия Давыдова. Есть еще список простых, понятных и конкретных предложений для улучшения инвестиционного климата в России, для получения Москвой статуса реального международного финансового центра и многого другого, об этих идеях мы тоже обязательно расскажем.

9 Небольшие инвестиционные идеи, требующие совсем немного денег

Независимо от того, владеете ли вы бизнесом или стремитесь к нему, инвестиции являются важным аспектом обеспечения финансовой стабильности. Если вы хотите иметь финансово здоровое будущее — даже если у вас есть всего от нескольких сотен до нескольких тысяч долларов для инвестирования — рассмотрите эти девять лучших идей для небольших инвестиций.

1. Начните свой собственный бизнес

Открытие собственного бизнеса может быть дорогостоящим делом, в зависимости от того, чем вы хотите заниматься. Однако существует множество возможностей для предпринимательства или микропредприятий, которые требуют очень небольших первоначальных инвестиций. Если у вас есть навыки, такие как столярное дело, ремонт или кулинария, вы можете начать бизнес на стороне и заработать немного денег в процессе.

Вложение собственных денег в малый бизнес — простой процесс, но он может вызвать головную боль в будущем, если вы не предпримете правильные шаги с самого начала. Ознакомьтесь с нашим руководством по вложению личных денег в бизнес, чтобы убедиться, что ваши счета в порядке и что между вашим бизнесом и личными финансами не возникнет путаницы.

2. Планы SEP-IRA

Упрощенный индивидуальный пенсионный счет для сотрудников (SEP-IRA) — это пенсионный план для предприятий с пятью или менее сотрудниками. Если вы являетесь индивидуальным предпринимателем или владеете очень небольшим бизнесом, это способ отложить деньги на пенсию за счет отложенных налоговых инвестиций, аналогичных традиционным IRA. Хотя годовой максимальный взнос превышает 50 000 долларов США, для плана SEP-IRA не требуется минимального взноса. Многие инвестиционные платформы предлагают низкий или нулевой минимальный баланс.

Хотя годовой максимальный взнос превышает 50 000 долларов США, для плана SEP-IRA не требуется минимального взноса. Многие инвестиционные платформы предлагают низкий или нулевой минимальный баланс.

3. Планы Solo 401(k)

Планы Solo 401(k) предназначены для пенсионных накоплений. Они предназначены только для предприятий с одним сотрудником, в отличие от планов SEP-IRA, которые можно использовать, если у вас есть несколько сотрудников. Планы Solo 401(k) связаны с административными расходами, такими как ежегодные сборы и административные сборы, в зависимости от поставщика, но они являются еще одним вариантом предоставления пенсионных сбережений с отсрочкой налогообложения.

4. Частичные акции

Обычное инвестирование требует значительной суммы денег, учитывая, что многие акции имеют очень высокую цену. Но брокерские компании с дробными акциями, в том числе такие сайты, как Robinhood, позволяют вам покупать частичные доли отдельных акций или дробные доли биржевых фондов (ETF) или индексов, предоставляя вам доступ к инвестированию с более низким уровнем наличности.

Эти службы дробных акций часто работают с низкой или нулевой комиссией. Поскольку инвесторы могут покупать частичные акции за очень небольшие суммы денег, стандартные комиссии быстро съедают их инвестиции. Рост торговли с нулевой комиссией также привел к тому, что более крупные брокерские компании изменили или отменили свои комиссии.

Инвестируйте свои личные средства в акции: В идеале любые покупки акций должны производиться за счет располагаемого личного дохода, поскольку не всегда гарантируется постоянное повышение цен на акции. Учитывая риск волатильности, не стоит связывать деньги вашего бизнеса с фондовым рынком.

5. Сберегательные счета и депозитные сертификаты

Сберегательные счета — это не то, о чем люди думают в первую очередь, когда думают об инвестировании. Тем не менее, сберегательный счет дает вам прибыль в виде процентов, и это легкодоступная и полезная возможность для небольших инвестиций.

Существуют различные виды сберегательных счетов, которые вы можете открыть в зависимости от ваших потребностей. Высокодоходный сберегательный счет и счет денежного рынка дают вам более высокую процентную ставку, чем стандартный сберегательный счет, но вам, как правило, придется поддерживать минимальный баланс на любом из них, чтобы избежать уплаты комиссии. Депозитный сертификат (CD) предлагает вам более долгосрочную гарантию процентов, но требует обязательств на месяцы или годы, чтобы избежать возможных штрафов.

Высокодоходный сберегательный счет и счет денежного рынка дают вам более высокую процентную ставку, чем стандартный сберегательный счет, но вам, как правило, придется поддерживать минимальный баланс на любом из них, чтобы избежать уплаты комиссии. Депозитный сертификат (CD) предлагает вам более долгосрочную гарантию процентов, но требует обязательств на месяцы или годы, чтобы избежать возможных штрафов.

6. Инвестируйте свою мелочь

Для инвесторов, которые хотят вложить небольшие суммы своих личных средств в рынок, Acorns предлагает вам возможность инвестировать вашу мелочь. Когда вы совершаете покупку с помощью кредитной или дебетовой карты, Acorns округляет сумму покупки до ближайшего доллара и переводит сдачу на инвестиционный счет. Вы можете вложить деньги в стандартный инвестиционный портфель, на пенсионный счет или даже на инвестиционный счет для своих детей.

Одна из проблем с небольшими инвестициями заключается в том, что может потребоваться много времени и много работы, чтобы ваши инвестиции превратились во что-то значительное. При автоматических инвестициях удивительно, как быстро растут ваши счета, и в то же время вы можете даже не заметить, как деньги уходят с вашего расчетного счета, потому что они снимаются в таких небольших количествах.

При автоматических инвестициях удивительно, как быстро растут ваши счета, и в то же время вы можете даже не заметить, как деньги уходят с вашего расчетного счета, потому что они снимаются в таких небольших количествах.

Не забудьте заплатить. Если вы используете свою кредитную карту для инвестирования через Acorns, убедитесь, что вы платите остаток каждый месяц, чтобы в конечном итоге вы не платили больше процентов, чем получаете при росте портфеля.

7. Краудфандинг чужого бизнеса

Хотя всегда существует риск потери денег при инвестировании в чужое коммерческое предприятие, краудфандинг как акционерным, так и заемным капиталом может предложить возможность небольших инвестиций в новое предприятие, которое, по вашему мнению, имеет потенциал. Ваши инвестиции могут быть сделаны в обмен либо на долю собственности, либо на возврат ваших основных инвестиций с течением времени плюс проценты.

Такие платформы, как Kickstarter и Indiegogo, популярны для поиска потенциальных вариантов инвестиций в бизнес. Одноранговое кредитование (P2P), когда вы одалживаете деньги другому лицу через стороннюю платформу, также может быть жизнеспособным вариантом. Как и при инвестировании в фондовый рынок, потенциальный риск убытков означает, что если вы решите инвестировать в краудфандинг, следует использовать личные средства, а не средства бизнеса.

Одноранговое кредитование (P2P), когда вы одалживаете деньги другому лицу через стороннюю платформу, также может быть жизнеспособным вариантом. Как и при инвестировании в фондовый рынок, потенциальный риск убытков означает, что если вы решите инвестировать в краудфандинг, следует использовать личные средства, а не средства бизнеса.

8. Погашение долга

Выплата существующего долга поможет увеличить ваше общее состояние независимо от того, является ли оно личным или деловым. Если у вас есть долг, вы платите более высокую процентную ставку, чем вы могли бы заработать на инвестициях или сбережениях. Сберегательный счет, который дает вам 1% годовой процентной доходности (APY), предлагает действительно хорошую процентную ставку, но проценты по вашим кредитным картам могут составлять 15% или выше. Вложение дополнительных денег в покрытие этого долга не только погасит его, но и будет стоить вам меньше ежемесячных процентных платежей.

Кроме того, возможно, стоит поискать новую кредитную карту, чтобы сэкономить несколько дополнительных долларов. Существуют кредитные карты, которые предлагают начальный период—обычно от 12 до 18 месяцев—0% годовой процентной ставки (годовых).

Существуют кредитные карты, которые предлагают начальный период—обычно от 12 до 18 месяцев—0% годовой процентной ставки (годовых).

Не затягивайте с погашением долга! Если вы переведете баланс кредитной карты на новую карту, чтобы воспользоваться преимуществами вводного периода, убедитесь, что вы погасили свой долг, или вы начнете платить намного больше процентов по истечении этого вводного периода.

9. Реинвестируйте в свой бизнес

В дополнение к погашению долгов, обратите внимание на недорогие способы повышения эффективности и производительности вашего бизнеса. Повышенная вычислительная мощность компьютеров и мобильных устройств в сочетании с повышенной доступностью делает обновление технологий вашего бизнеса жизнеспособным вариантом. Кроме того, вы можете рассмотреть программное обеспечение для совместной работы или другие офисные инструменты, которые помогут повысить эффективность вашей компании. Некоторые из этих инструментов могут быть особенно полезны, если ваши сотрудники работают удаленно.

Несмотря на то, что инвестиции в ваш бизнес будут стоить денег на начальном этапе, мы надеемся, что повышение производительности принесет дополнительный доход и прибыль.

Bottom Line

Владельцам бизнеса доступно несколько вариантов недорогих инвестиций. Некоторые из этих вариантов предназначены для того, чтобы помочь владельцам откладывать деньги на пенсию, в то время как другие предлагают способы повысить производительность бизнеса и прибыль компании.

7 Хорошие идеи для новых инвесторов

Начинать инвестировать может быть пугающе, если вы чувствуете, что должны во всем разбираться самостоятельно, но, к счастью, есть много хороших примеров для подражания. Успешные инвесторы, как правило, разделяют схожие идеи о том, когда и как инвестировать. Вот посмотрите на семь идей, которые помогут вам двигаться вперед.

Идея 1: Раньше легче

Чем раньше вы начнете инвестировать, тем меньше вам может понадобиться откладывать, чтобы достичь своей цели, благодаря потенциалу долгосрочного сложного роста. Рассмотрим двух инвесторов, каждый из которых хотел накопить по 1 млн долларов к 65 годам:

Рассмотрим двух инвесторов, каждый из которых хотел накопить по 1 млн долларов к 65 годам:

- Роза начала инвестировать в 25 лет, поэтому ей нужно было откладывать всего 5720 долларов в год, чтобы достичь своей цели.

- Джин , с другой стороны, не начал инвестировать, пока ему не исполнилось 35 лет, поэтому ему нужно было откладывать 11 125 долларов в год, чтобы достичь той же цели.

«В возрасте 35 лет у Джина есть еще три десятилетия, чтобы инвестировать, чтобы достичь своей цели. Тем не менее, для достижения той же цели ему нужно откладывать почти на 50% больше, чем Розе», — говорит Марк Рипе, глава Центра финансовых исследований Schwab. . «Не каждый сможет это сделать, поэтому так важно инвестировать как можно больше и как можно раньше».

Источник: Центр финансовых исследований Schwab.

Расчеты предполагают единовременную инвестицию 1 января каждого года и среднегодовой доход в размере 6% и не отражают влияние инвестиционных сборов или налогов. Пример является гипотетическим и представлен только в иллюстративных целях. Он не предназначен для представления конкретного инвестиционного продукта.

Пример является гипотетическим и представлен только в иллюстративных целях. Он не предназначен для представления конкретного инвестиционного продукта.

Идея 2: диверсифицировать, диверсифицировать, диверсифицировать

Вы можете помочь защитить свой портфель от крупных падений на рынке, а также потенциально увеличить стоимость своего портфеля за счет диверсификации.

Например, если у вас есть портфель, состоящий только из акций, вы можете владеть акциями крупных компаний (с большой капитализацией), небольших компаний (с малой капитализацией) и международных компаний. Затем вы можете диверсифицировать свои акции с большой капитализацией, инвестируя в различные сектора, такие как технологии и здравоохранение. Наконец, в технологическом секторе вы можете купить акции оборудования, программного обеспечения, полупроводников и сетей. Для новых инвесторов биржевые фонды и взаимные фонды — это простой способ диверсификации без проведения большого исследования отдельных инвестиций.

В качестве альтернативы, если вы заинтересованы в конкретных компаниях, покупка дробных акций может быть разумным способом диверсификации ваших акций с большой капитализацией в S&P 500 ® . Поскольку вы не покупаете целую акцию, дробные акции более доступны. Кроме того, они могут позволить вам практиковать свои торговые навыки, потенциально рискуя меньшими деньгами.

В зависимости от рыночных условий и других экономических факторов портфель, состоящий исключительно из акций, может быть более прибыльным, чем портфель, включающий другие классы активов. Просто помните, что цены на акции могут падать так же быстро, как и расти. Готовы ли вы — и способны ли — пойти на такой риск?

В противном случае смешанный портфель, содержащий акции, облигации и другие классы активов, может снизить ваш риск в долгосрочной перспективе. Например, в начале пандемии COVID-19 в 2020 году диверсифицированный портфель акций и облигаций был менее волатильным и имел конечную стоимость почти на 9% выше, чем портфель, состоящий только из акций.

«Диверсифицированный портфель не всегда будет лучше портфеля, состоящего исключительно из акций, но обычно он меньше теряет в своей стоимости во время экономического спада», — говорит Марк. «А когда ваш портфель менее изменчив, вы с меньшей вероятностью примете опрометчивые решения, которые могут подорвать ваши сбережения».

Источник: Центр финансовых исследований Schwab, данные предоставлены Morningstar, Inc.

Данные с 12.1999 по 06.2021. Эффективность портфеля во время рыночных обвалов основана на ежемесячных данных, а не на снижении от пика до минимума. Смешанный портфель состоит из 60% акций и 40% облигаций. Акции представлены общей годовой доходностью индекса S&P 500 ® , а облигации представлены общей годовой доходностью сводного индекса США Bloomberg. Портфель ребалансируется ежегодно. Доходы включают реинвестирование дивидендов, процентов и прироста капитала. Пример является гипотетическим и представлен только в иллюстративных целях. Прошлые результаты не являются гарантией будущих результатов.

Идея 3. Небольшие сборы могут со временем привести к большим потерям

Плата за управление — от коэффициентов расходов, взимаемых взаимными и биржевыми фондами, до ежегодных сборов, взимаемых консультантом, — часто является необходимой частью инвестирования. Тем не менее, даже, казалось бы, небольшие различия могут со временем подорвать вашу прибыль.

«Убедитесь, что вы получаете то, за что платите — будь то высокая прибыль, исключительный сервис, эмоциональная поддержка, которая помогает вам не сбиться с пути, или практичный, заслуживающий доверия совет», — говорит Марк. «В любом случае разумно регулярно проверять свои инвестиционные расходы — возможно, в рамках ежегодного обзора вашего портфеля».

Источник: Центр финансовых исследований Schwab.

Конечный баланс портфеля предполагает начальный баланс в размере 1000 долларов США в возрасте 25 лет, среднегодовой доход в размере 6%, отсутствие дополнительных взносов или изъятий и не отражает влияние налогов. Пример является гипотетическим и представлен только в иллюстративных целях.

Пример является гипотетическим и представлен только в иллюстративных целях.

Идея 4: иногда лучше ничего не делать

Когда рынок находится в свободном падении, у вас может возникнуть соблазн сбежать в безопасное место с наличными. Однако уход с рынка даже на месяц во время спада может серьезно снизить вашу прибыль.

Источник: Центр финансовых исследований Schwab и Morningstar.

Рыночная доходность представлена индексом общей доходности S&P 500 ® с использованием данных с января 1970 г. по март 2021 г. Денежная доходность представлена общей доходностью индекса 30-дневных казначейских векселей США Ibbotson. С 1970 года было в общей сложности шесть периодов, когда рынок падал на 20% и более, что также известно как медвежий рынок. Совокупная доходность для каждого периода и сценария рассчитывается как простое среднее значение совокупной доходности для каждого периода и сценария. Индексы неуправляемы, не несут комиссий или расходов и не могут быть инвестированы напрямую. Примеры предполагают, что инвесторы, которые переключились на денежные вложения, сделали это в том месяце, когда рынок достиг своей самой низкой точки, и оставались в наличных деньгах в течение одного, трех или шести месяцев. Прошлые результаты не являются гарантией будущих результатов.

Примеры предполагают, что инвесторы, которые переключились на денежные вложения, сделали это в том месяце, когда рынок достиг своей самой низкой точки, и оставались в наличных деньгах в течение одного, трех или шести месяцев. Прошлые результаты не являются гарантией будущих результатов.

«Проблема с продажей во время падения рынка заключается в том, что к тому времени, когда вы начнете действовать, худшее может быть уже позади», — говорит Марк. «Таким образом, вы не только фиксируете свои убытки, но и, вероятно, пропустите некоторые из лучших дней восстановления, которые часто случаются в течение первых нескольких месяцев».

Идея 5. Возможно, у вас больше контроля над своими налоговыми счетами, чем вы думаете

Налоги, может быть, и неизбежны, но вы можете еще многое сделать, чтобы попытаться минимизировать их. Например, то, как вы продаете ценные инвестиции, может иметь большое влияние на то, какую часть прибыли вы сможете оставить себе.

«Никогда не нужно думать о налогах задним числом, потому что к тому времени уже слишком поздно», — говорит Марк. «Вместо этого налоги должны быть неотъемлемой частью вашего инвестиционного выбора, потому что, казалось бы, незначительные решения могут иметь серьезные последствия для вашего налогового счета».

Допустим, вы хотите получить прибыль в размере 5000 долларов США от инвестиции, которую вы удерживали в течение 11 месяцев. Поскольку вы владеете инвестициями менее года, ваша прибыль будет облагаться налогом по вашей предельной ставке федерального налога – 24 % для 25-летнего лица, подавшего документы в одиночку и зарабатывающего 76 000 долларов США, в результате чего налоговый счет составит 1 200 долларов США (5 000 0,24 долларов США). 1

Чтобы уменьшить свой налоговый счет, вы можете воспользоваться одним из трех распространенных подходов:

- Подход 1 : Продержаться с инвестициями как минимум год и день, после чего любая прибыль облагаться налогом по ставке долгосрочного прироста капитала в размере 15 %, в результате чего налоговый счет составит 750 долларов США (5 000 0,15 долларов США).

2

2 - Подход 2 : Продайте еще одну инвестицию с убытком, чтобы компенсировать часть или всю вашу краткосрочную прибыль в размере 5000 долларов. Например, если вы осознаете убытки в размере 3 500 долларов США, ваша прибыль сократится до 1 500 долларов США, в результате чего налоговый счет составит 360 долларов США (1500 0,24 долларов США).

- Подход 3 : Объедините подходы 1 и 2 — удержание ваших инвестиций в течение как минимум еще одного месяца и дня и реализации убытков в размере 3500 долларов США, чтобы компенсировать вашу прибыль в размере 5000 долларов США, что приводит к налоговому счету в размере 225 долларов США (1500 долларов США 0,15) .

Пример является гипотетическим и предоставляется только в иллюстративных целях.

Идея 6: экономить больше не должно быть больно

Вместо того, чтобы ежегодно откладывать фиксированную сумму в долларах (см. «Сценарий 1» ниже), рассмотрите возможность внесения процентов вашего дохода, чтобы ваши взносы увеличивались каждый раз, когда увеличивается ваш доход (см. «Сценарий 2»).

«Сценарий 1» ниже), рассмотрите возможность внесения процентов вашего дохода, чтобы ваши взносы увеличивались каждый раз, когда увеличивается ваш доход (см. «Сценарий 2»).

«Из всех способов сэкономить больше этот подход довольно безболезненный», — говорит Марк. «Это не съедает вашу заработную плату, потому что она снимается с вашего повышения. Труднее упустить то, с чем вам никогда не приходилось начинать».

А еще лучше увеличивать этот процент хотя бы на один пункт каждый раз, когда вы получаете повышение, что может иметь еще большее влияние на стоимость вашего портфеля (см. «Сценарий 3»).

Источник: Центр финансовых исследований Schwab.

В Сценарии 1 инвестор вносит 5% своего дохода до вычета налогов в первый год, а затем вносит такую же сумму в долларах в последующие годы. В Сценарии 2 инвестор вносит 5% ежегодно в начале каждого года в возрасте от 25 до 65 лет. В Сценарии 3 инвестор вносит 5% ежегодно в начале каждого года, начиная с 25 лет, а затем увеличивает свою ставку взноса на 1 процентный пункт с каждым повышением. Сценарии предполагают начальную зарплату в размере 76 000 долларов США, ежегодное увеличение стоимости жизни на 2% и повышение на 5% каждые пять лет. Остатки портфеля на конец периода предполагают среднюю годовую доходность в размере 6% и не отражают влияние инвестиционных комиссий или налогов. Пример является гипотетическим и представлен только в иллюстративных целях. Он не предназначен для представления конкретного инвестиционного продукта.

Сценарии предполагают начальную зарплату в размере 76 000 долларов США, ежегодное увеличение стоимости жизни на 2% и повышение на 5% каждые пять лет. Остатки портфеля на конец периода предполагают среднюю годовую доходность в размере 6% и не отражают влияние инвестиционных комиссий или налогов. Пример является гипотетическим и представлен только в иллюстративных целях. Он не предназначен для представления конкретного инвестиционного продукта.

Идея 7: изложение ваших финансовых целей в письменной форме делает их осязаемыми

Когда вы видите свои цели на бумаге, вам легче представить свое финансовое будущее, что может мотивировать и направлять вас на этом пути. Исследование Modern Wealth Survey, проведенное Schwab в 2021 году, показало, что люди, у которых есть письменный финансовый план, также с большей вероятностью будут демонстрировать более здоровые денежные привычки. «Неудивительно, что люди, которые стараются планировать будущее, с большей вероятностью предпримут шаги, необходимые для воплощения этого видения в жизнь», — говорит Марк.

Источник: Исследование современного благосостояния Schwab.

Онлайн-опрос проводился с 01.02.2021 по 16.02.2021 в партнерстве с Logica Research среди национальной выборки американцев в возрасте от 21 до 75 лет. Квоты были установлены таким образом, чтобы выборка была максимально демографически репрезентативной.

Ваша инвестиционная стратегия должна начинаться с хорошо продуманного плана, а затем попробуйте реализовать всего пару из этих идей и посмотрите, как продвигается ваше финансовое путешествие. В процессе всегда можно внести коррективы. Вот в ваше будущее!

1 Согласно опросу, проведенному Чарльзом Швабом в апреле 2021 года, средний годовой доход Generation Investor — инвесторов, впервые начавших инвестировать в 2020 году, — составлял 76 000 долларов. Для получения дополнительной информации см. aboutschwab.com/generation-investor-study-2021.

2 Ставки долгосрочного прироста капитала составляют 0%, 15% или 20%, в зависимости от дохода, плюс дополнительный налог в размере 3,8% для некоторых лиц с высоким доходом. Если вы решите удержать инвестиции как минимум на год и один день, имейте в виду, что стоимость ваших инвестиций за это время может снизиться.

Если вы решите удержать инвестиции как минимум на год и один день, имейте в виду, что стоимость ваших инвестиций за это время может снизиться.

Мы можем помочь вам управлять вашим портфелем.

похожие темы

Налоги Трейдинг Поведенческие финансы Образование Сохранение Управление портфелем Сборы

Важная информация

Инвесторы должны внимательно изучить информацию, содержащуюся в проспекте или, если таковой имеется, в кратком проспекте, включая инвестиционные цели, риски, сборы и расходы. Пожалуйста, внимательно прочитайте его, прежде чем инвестировать.

Пожалуйста, внимательно прочитайте его, прежде чем инвестировать.

Информация, представленная здесь, предназначена только для общих информационных целей и не должна рассматриваться как индивидуальная рекомендация или индивидуальный совет по инвестированию. Упомянутые здесь инвестиционные стратегии могут подойти не всем. Каждый инвестор должен пересмотреть инвестиционную стратегию для своей конкретной ситуации, прежде чем принимать какое-либо инвестиционное решение.

Все выражения мнений могут быть изменены без предварительного уведомления в ответ на меняющиеся рыночные условия. Содержащиеся здесь данные от сторонних поставщиков получены из источников, которые считаются надежными. Однако его точность, полнота или надежность не могут быть гарантированы. Подтверждающая документация для любых требований или статистическая информация доступны по запросу.

Примеры предоставлены только в иллюстративных целях и не предназначены для отражения ожидаемых результатов.

Эта информация не является и не предназначена для замены конкретных индивидуальных налоговых, юридических или инвестиционных консультаций. В тех случаях, когда необходим или уместен конкретный совет, Schwab рекомендует проконсультироваться с квалифицированным налоговым консультантом, дипломированным бухгалтером, специалистом по финансовому планированию или инвестиционным менеджером.

Стратегии диверсификации, распределения активов и ребалансировки не обеспечивают прибыль и не защищают от убытков на падающих рынках. Ребалансировка может привести к тому, что инвесторы понесут транзакционные издержки, а при ребалансировке непенсионного счета могут возникнуть налогооблагаемые события, которые могут повлиять на ваши налоговые обязательства.

Инвестирование сопряжено с риском, включая потерю основной суммы.

Прошлые результаты не являются гарантией будущих результатов, и представленные мнения не могут рассматриваться как показатель будущих результатов.

Индексы являются неуправляемыми, не требуют комиссий за управление, затрат и издержек и не могут быть инвестированы напрямую. Дополнительную информацию об индексах см. на странице schwab.com/indexdefinitions.

Schwab Stock Slices не является инвестиционным советом или рекомендацией в отношении каких-либо акций. Инвестиции в акции могут быть нестабильными и сопряжены с риском, включая потерю основной суммы. Рассмотрите свои индивидуальные обстоятельства, прежде чем инвестировать.

«Индекс S&P 500 ® » является продуктом S&P Dow Jones Indices LLC или ее дочерних компаний («SPDJI») и был лицензирован для использования компанией Charles Schwab & Co., Inc. («CS&Co.»). Standard & Poor’s ® и S&P ® являются зарегистрированными товарными знаками Standard & Poor’s Financial Services LLC («S&P»; Dow Jones ® является зарегистрированным товарным знаком Dow Jones Trademark Holdings LLC («Dow Jones»). Schwab Stock Slices не спонсируется, не одобряется, не продается и не продвигается SPDJI, Dow Jones, S&P или их соответствующими аффилированными лицами, и ни одна из таких сторон не делает никаких заявлений относительно целесообразности использования Schwab Stock Slices или инвестирования в какие-либо ценные бумаги, доступные через Schwab Stock Slices. они также не несут никакой ответственности за какие-либо ошибки, упущения или сбои в работе индекса S&P 500.

они также не несут никакой ответственности за какие-либо ошибки, упущения или сбои в работе индекса S&P 500.

Ценные бумаги с фиксированным доходом подвержены повышенной потере основной суммы долга в периоды роста процентных ставок. Инвестиции с фиксированным доходом подвержены различным другим рискам, включая изменения кредитного качества, рыночные оценки, ликвидность, досрочное погашение, досрочное погашение, корпоративные события, налоговые последствия и другие факторы. Ценные бумаги с более низким рейтингом подвержены большему кредитному риску, риску дефолта и риску ликвидности.

Международные инвестиции подвержены дополнительным рискам, таким как колебания валютных курсов, геополитический риск и возможность возникновения неликвидных рынков. Инвестирование в развивающиеся рынки может усилить эти риски.

Акции компаний с малой капитализацией подвержены большей волатильности, чем акции других категорий активов.

Bloomberg Index Services Limited. BLOOMBERG® является товарным знаком и знаком обслуживания компании Bloomberg Finance L.

2

2