Как найти стартовый капитал для идеи мечты? Опыт молодого CEO

Итак, вы хотите открыть свой бизнес. Допустим, у вас есть отличная идея, которая ложится в основу дела, у вас есть продуманный и реальный план воплощения этой идеи в жизнь. Но где взять деньги для того, чтобы этот план реализовать?

Джейми Битон, основатель и CEO EduTech-стартапа Crimson Education, рискнул ответить на этот вопрос.

Как найти стартовый капитал для идеи мечты? Опыт молодого CEO

Светлана ЗыковаМеня зовут Джейми Битон, я основатель и CEO образовательного стартапа Crimson Education. В 18 лет я стал первым в истории человеком, который поступил одновременно в 25 лучших высших учебных заведений мира. Тогда же я и создал консалтинговую компанию Crimson Education, которая предлагает помощь в подготовке и поступлении десяткам тысяч абитуриентов по всему миру. Сейчас компания оценивается в $220 млн. Но каждое дело должно с чего-то начинаться, не так ли?

Я выделяю такие способы получить стартовый капитал.

1. Безусловный стартовый капиталСюда можно отнести найденный клад, полученное наследство, выигрыш в лотерею или деньги, полученные от родителей. Проще говоря, средства у вас уже есть. Вам остается только грамотно ими распорядиться, чтобы ваше дело набрало обороты и начало приносить прибыль. Рассматривать подробнее мы этот вариант не будем, так как это вопрос вашей удачи и ваших стартовых условий.

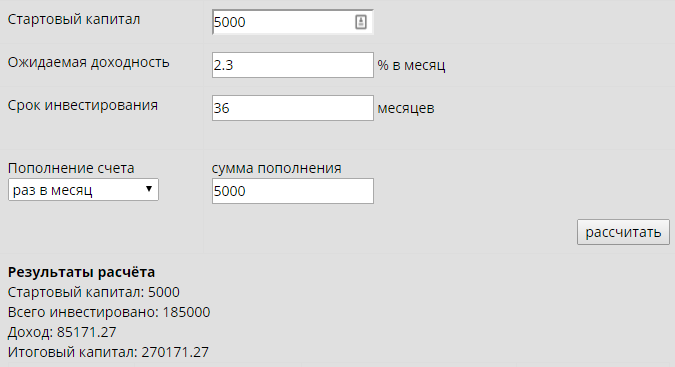

2. ЭкономияВы можете откладывать свои деньги, скажем, на депозит, и ждать накопления нужной суммы. Метод, безусловно, рабочий, но нужно просчитать, сколько вы реально сможете экономить и сколько времени понадобится для накопления необходимой суммы. Возможно, что получившиеся сроки окажутся неоправданно высокими, да и жить несколько лет, затянув пояс, сможет не каждый.

Этот способ, безусловно, является наиболее доступным, но и наименее выгодным. Читайте и другие материалы автора: Джейми БитонДело в том, что банки ставят довольно высокие процентные ставки по кредиту для бизнеса, и вам, скорее всего, придется раскручиваться очень и очень долго, чтобы погасить долг с процентами и начать получать реальную прибыль от своего дела.

К тому же, чтобы получить такой кредит, вам нужно предоставить подробный бизнес-план проекта, убедить банк в его выполнимости, а также предоставить под залог получаемых в ссуду денег личное имущество.

В общем, если вы выберете этот вариант, предлагаю вам тщательно все просчитать с запасом на риски – и определиться, стоит ли овчинка выделки.

4. Диверсификация доходовВы можете купить ценные бумаги другого предприятия или даже нескольких; вы можете играть на фондовых биржах; вы даже можете открыть более простой, «маленький» бизнес. С доходов, полученных от этих операций, можно накопить стартовый капитал на воплощение вашей изначальной, более масштабной идеи.

В этом варианте есть две проблемы: во-первых, всегда существуют риски, а во-вторых, здесь тоже не обойтись без стартового капитала, хотя сумма будет и меньше требуемой для основной идеи.

5. ФондыСуществует множество государственных и частных фондов, готовых профинансировать ваш бизнес, если идея им понравится. Разумеется, они помогают не всем. Вам придется подать заявку на участие в конкурсе и надеяться, что ваша идея окажется наиболее многообещающей, а ваш бизнес-план – выполнимым и разумным. В любом случае, за спрос не бьют, так что ищите информацию и пробуйте.

7. Частные инвесторыИх еще называют бизнес-ангелами. Этот вариант немного напоминает получение гранта от государственного или частного фонда, но оставляет вам больше свободы для убеждения и обсуждения условий. Но здесь свои трудности – вам придется убедить инвестора не только в том, что ваш бизнес-план сработает, но и в том, что вы достойны того, чтобы получить инвестиции.

Но здесь свои трудности – вам придется убедить инвестора не только в том, что ваш бизнес-план сработает, но и в том, что вы достойны того, чтобы получить инвестиции.

Именно благодаря последнему пункту я получил первую крупную инвестицию на развитие своего дела. В октябре 2014 года я встретился с Джулианом Робертсоном, создателем хедж-фонда Tiger Management Corp. Встреча прошла продуктивно: я получил от него инвестиции в размере миллиона долларов. На эти деньги был открыт офис в Окленде и нанят первый штатный сотрудник. В дальнейшем мы привлекли средства на общую сумму в $37 млн.

Как правильно общаться с инвесторами?

1. Развивайте ваш настоящий стартовый капитал2. Будьте убедительныПример. Я начал готовиться к поступлению еще в 13 лет, и до 18 усердно трудился над тем, чтобы приобрести необходимые знания и навыки, а также построить стратегию поступления. На данный момент я самый молодой студент Бизнес-школы Стэнфорда, у меня степень магистра Гарварда, а Forbes Asia включил меня в рейтинг наиболее перспективных молодых бизнесменов.

Возраст часто считается показателем опыта, надежности и серьезности человека. Инвесторы могут отнестись к вам пренебрежительно только из-за того, что вы молоды. Вы же должны быть готовы к тому, что придется доказывать ваши умения и способность добиваться результата.

3. Не ищите инвесторов только в своей странеПример. Через год после основания Crimson Education я стал искать инвесторов в Китае. В этой стране культура обусловливает высокую зависимость восприятия человека от его возраста. В первый год работы бизнес-ангелы Китая отвергали мои предложения, не считая меня по-настоящему способным бизнесменом.

Но реальные результаты работы компании смогли изменить их мнение, и на сегодняшний день немалая доля инвестиций в Crimson Education получена как раз от партнеров из Китая.

Часто идея, которая не находит отклика в родной стране, может оказаться актуальной и востребованной в другой. Не бойтесь выходить за пределы своей страны и развивать контакты по всему миру. Ищите информацию, изучайте всемирный инвестиционный рынок, общайтесь и пробуйте.

Пример. Перед тем, как создать компанию Stripe, Патрик Коллисон основал другую компанию, которая занималась разработкой софта. Не получив поддержки инвесторов в родной Ирландии, Патрик не сдался и обратился в Калифорнию, где сумел привлечь инвестиции, развить свой бизнес и продать его. Именно на вырученные от продажи компании средства и была основана Stripe.

Существует достаточно примеров, когда бизнес прогорал, не найдя поддержки инвесторов. Надеюсь, что советы, основанные на моем опыте, помогут и в ваших начинаниях.

Материалы по теме:

«Полная свобода в стартапах не работает»: как управлять персоналом в быстрорастущей компании

4 метрики, которые помогут вам отслеживать прогресс компании

Успешные предприниматели делают только 5% работы

«5 бизнес-идей, которые пришли мне в голову во время путешествий»

Фото на обложке: Фотобанк Фотодженика.

Где взять стартовый капитал для создания бизнеса?

Многие мечтают о собственном бизнесе, который будет успешно развиваться, и приносить плоды. Но для того, чтобы стать успешным предпринимателем нужно вложить немало денег в свое дело.

Сначала создайте бизнес проект и определитесь, сколько денег вам нужно для того, чтобы начать свой бизнес. После того как вы создадите свой проект, посчитайте сколько вы потратите на оборудование, персонал, аренду помещения и т. д. Бизнес вряд ли в первый же месяц принесет большую прибыль, так что у вас должен быть запас капитала как минимум еще на полгода, чтобы ваше дело и дальше функционировало.

д. Бизнес вряд ли в первый же месяц принесет большую прибыль, так что у вас должен быть запас капитала как минимум еще на полгода, чтобы ваше дело и дальше функционировало.

Идеи для поиска стартового капитала

Источники для стартового капитала:

- Кредит. Это один из самых простых вариантов получения стартового капитала, но могут возникнуть некоторые сложности. Если вы безработные, то кредит вам могут и не дать, так как банку нужны выписки о заработной плате. Недостаток кредитов в том, что их нужно возвращать с процентами, если бизнес окажется неприбыльным, тогда у вас будет большой долг, который будет сложно погасить. Даже если ваше дело будет развиваться, то выплата процентов может забрать у вас всю прибыль и вам будет сложно развивать свое дело дальше. Поэтому кредит это не лучший вариант для стартового капитала. Как альтернатива кредиту, можно занять денег у друзей и знакомых или близьких вам людей.

- Инвесторы. В отличие от кредиторов, инвесторы вкладывают деньги в ваш проект при этом, не требуя их назад. Они становятся частично собственниками и получают часть прибыли, которую вы зарабатываете. Найти инвестора не так просто, для этого у вас должна быть хорошая идея и желательно, хоть какой-то продукт, который вы сможете представить инвестору.

- Еще один вариант, это вложить свои деньги. Если у вас нет средств на тот бизнес, о котором вы мечтаете, то начните сначала с чего-то небольшое, а потом расширяйтесь. Накапливайте деньги на бизнес, который вы хотите. Тогда вы не будете зависеть не от кредиторов, не от инвестора, вы будете зависеть только от самого себя.

- Финансовые биржи. Многие миллионеры начали именно с торговли на бирже. На бирже вы зарабатываете начальный капитал, который в дальнейшем сможете вложить в свое дело. Но на этом можно как заработать, так и потерять деньги.

Главное это упорство и уверенность в себе, ищите способы привлечения денег, развивайте свое дело и все у вас получится.

Где взять стартовый капитал для малого бизнеса: 5 стандартных вариантов | Блог о ритейле

Начало любого бизнеса – это всегда вложения. Но далеко не у каждого начинающего стартапера или предпринимателя есть деньги. И, как ни странно, начать новое дело можно даже без личных вложений. Разберемся, где взять стартовый капитал для бизнеса, рассмотрев 5 самых популярных идей.

Но далеко не у каждого начинающего стартапера или предпринимателя есть деньги. И, как ни странно, начать новое дело можно даже без личных вложений. Разберемся, где взять стартовый капитал для бизнеса, рассмотрев 5 самых популярных идей.

1. Взять свои деньги или деньги родственников

Идея использовать собственные накопления и занять у родни кажется разумной, но не стоит забывать, что, потеряв эти деньги, вы наверняка испортите отношения с родней. Кроме того, попытавшись открыть бизнес и пригласив близких людей в долю, вы рискуете не поделить фирму в итоге. Для такого подойдет бизнес без капитала, где, по сути, деньги нужны для того, чтобы содержать вас на время раскрутки. Поэтому лучше поискать другие варианты, где взять стартовый капитал для малого бизнеса.

2. Получить кредит

Большая часть бизнесменов именно так начинают новое дело: составляют бизнес-план, обращаются в банк, получают кредит и платят его с дохода фирмы. Более того, многие компании берут в долг у банков и на другие нужды: расширение, закупки и т. д. Это нормальная практика, но вам нужно:

- Четко понимать, что вы планируете делать и как зарабатывать.

- Закладывать выплату кредита и все форс-мажоры в траты бизнеса, заранее спланировав все расходы.

- Иметь план Б на случай, если фирма прогорит.

3. Найти инвесторов

Инвестор – это человек, который дает деньги под конкретное дело и ожидает его возврата с процентами. Общение с такими людьми в теории проще, чем обращение в банк, к тому же они осознают риски и готовы нести ответственность за провал. Но для того, чтобы привлечь инвестора, нужно обладать немалым умением убеждать. Кроме того, вы зависите от мнения людей, которые дают вам деньги: перед банком отчитываться не нужно, а перед инвесторами придется.

4. Получить грант от государства

Сегодня большинство стран настроены на то, чтобы всячески продвигать малый бизнес. Получить средства из казны не так сложно, как кажется, но и не так просто. Вам необходимо:

Вам необходимо:

- Доказать свою состоятельность.

- Попасть под условия программы. Далеко не каждый бизнес можно создать с поддержкой от гос. структур.

- Быть готовым к большому количеству отчетности.

Получение денег под стартовый капитал для малого бизнеса от государства всегда требует от вас соблюдения формальностей: правильное оформление документов, необходимость профильного образования, подробный план развития бизнеса и т. д. Подчас вы не имеете возможности отклониться от курса, например, перестроиться и занять более прибыльную нишу. И все же, если грамотно выбрать грант и продумать все мелочи, спонсирование со стороны государства вполне можно использовать как базу для начала бизнеса. Особенно приятно то, что в случае провала обычно никаких серьезных санкций не следует: главное – доказать, что вы сделали все возможное, чтобы сохранить бизнес.

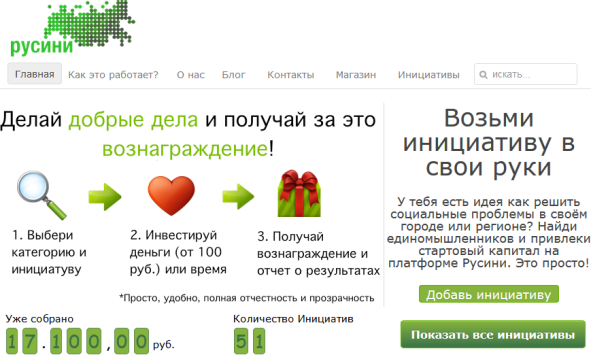

5. Crowdfunding (Краудфандинг)

Краудфандинг популярен среди интернет-проектов и нестандартных видов бизнеса. Идея заключается в том, чтобы сделать для своего дела представление (видеоролик, подробное описание и т. д.) и выложить его на специальный сайт, где любой человек может перевести вам деньги. Собрать крупные суммы подчас сложно, да и идея должна быть неформатной, но зато такие средства не нужно возвращать.

Разные способы получения денег подходят для разных видов бизнеса. Где-то можно войти «за свои», закупив минимальное оборудование и сняв небольшое помещение, а какие-то проекты не обойдутся без крупных инвесторов. Не забывайте, что каждую идею необходимо рассматривать отдельно и генерировать для нее свои идеи, как найти стартовый капитал для бизнеса.

Где взять стартовый капитал

Любое дело требует начального капитала — мысль настолько очевидная, что не нуждается в доказательствах.Вопрос в том, откуда его взять?

Попробуем найти возможные источники получения средств, посчитав, сколько будет стоить весь замысел по организации дела?

1. Собственные сбережения. Но для нас эта ситуация достаточно редкая. Можно, конечно, постараться самому заработать на открытие своего дела. Но этот вариант реален только в том случае, если не требуются большие начальные капиталы. Еще один способ — продать какую-то собственность, а вырученные деньги направить в свой бизнес.

Собственные сбережения. Но для нас эта ситуация достаточно редкая. Можно, конечно, постараться самому заработать на открытие своего дела. Но этот вариант реален только в том случае, если не требуются большие начальные капиталы. Еще один способ — продать какую-то собственность, а вырученные деньги направить в свой бизнес.

2. Деньги, занятые у друзей и родственников. Кто же еще поддержит, как не близкие! К тому же они могут рассчитывать на часть прибыли, если ваш бизнес окажется удачным.

3. Деньги партнеров. При внесении недостающих средств они могут стать совладельцами. Финансовые отношения должны быть узаконены и оформлены договорами. Продажа акций тоже важный способ привлечь финансы извне. Возможен вариант привлечения к сотрудничеству иностранных партнеров, но на начальной стадии это лишь при личных связях с зарубежьем.

4. Деньги, занятые у других фирм. Всегда найдутся фирмы, готовые рискнуть и одолжить деньги на вашу «раскрутку». При этом они могут руководствоваться различными знакомствами, и верой в вас как предпринимателя, и желанием взять хотя бы под частичный контроль будущего конкурента. Но наиболее вероятная причина — расчет на высокий уровень дохода от предоставленного вам займа. В любом случае надо очень внимательно изучить условия, на которых вам выдаются деньги, чтобы не угодить в какую-либо финансовую или юридическую ловушку.

5. Банковский кредит. Хоть этот способ получения денег мы поставили последним, по важности он, вероятно, находиться на первом месте. Дело в том, что банк является специализированной финансовой организацией, для которой кредитование фирм — одна из основных функций. Давая кредит, банки придерживаются определенных правил. Во-первых, средства выдаются на определенный срок, по истечению которого предприятие обязано полностью рассчитаться. Во-вторых, банк берет плату за услуги, так называемый банковский процент. В-третьих, отдавая свои деньги, банк рискует и поэтому требует определенных гарантий. Как правило, это заключается в том, что если предприятие, получившее кредит, потерпит крах, банк получает право вступить во владение определенным имуществом. Это может быть имущество предприятия или ваше собственное (например, квартира). Словом, все, что можно продать, чтобы вернуть деньги. Обычно в банках существует специальный отдел, анализирующий бизнес — план на предмет перспективности их кредитования. Но приготовьтесь к тому, что даже разработав отличный бизнес — план, вы можете натолкнуться на отказ, т.к. банки отдают предпочтение традиционным, крупным и постоянным клиентам с устойчивой репутацией. Однако, если банк, даже отказав вам, проанализирует вашу идею, выдаст объективное заключение и укажет на слабые места, это будет полезно для будущего бизнеса. Чтобы увеличить шансы прохождения вашей заявки, вероятно, не стоит обращаться за кредитом к одному источнику. Можно подать заявку только на финансирование закупки оборудования. Это даст право банку его продать, если фирма не справиться.

Это может быть имущество предприятия или ваше собственное (например, квартира). Словом, все, что можно продать, чтобы вернуть деньги. Обычно в банках существует специальный отдел, анализирующий бизнес — план на предмет перспективности их кредитования. Но приготовьтесь к тому, что даже разработав отличный бизнес — план, вы можете натолкнуться на отказ, т.к. банки отдают предпочтение традиционным, крупным и постоянным клиентам с устойчивой репутацией. Однако, если банк, даже отказав вам, проанализирует вашу идею, выдаст объективное заключение и укажет на слабые места, это будет полезно для будущего бизнеса. Чтобы увеличить шансы прохождения вашей заявки, вероятно, не стоит обращаться за кредитом к одному источнику. Можно подать заявку только на финансирование закупки оборудования. Это даст право банку его продать, если фирма не справиться.

Если у вас хорошая бизнес — идея, тот вы являетесь обладателем интеллектуальной собственности. Это значит, что вы активны, готовы сотрудничать и делиться прибылью, но не имеете денег — возможности придут. Ваш главный капитал — вы сами! Не следует об этом забывать. Заставьте этот капитал эффективно работать! Если ваша бизнес — идея жизнеспособна, то вы будете пользоваться доверием, а если вам доверяют, то и за финансированием дело не станет.

Бизнес с нуля: где взять деньги?

«Где деньги, Зин?» — вопрос, сформулированный несколько десятилетий назад В.Высоцким в шутейной песенке, справедливо можно назвать главным вопросом предпринимателей на все времена. И действительно, перед каждым, кто хочет создать собственный бизнес, рано или поздно возникает проблема поиска стартового капитала. Те, кому не удается раздобыть достаточно средств для открытия своего дела чаще всего забывают об идее «фикс», которая, возможно, принесла бы своему создателю если не миллиардные прибыли и мировую славу, то хотя бы вполне стабильный доход. Но кое-кто все же умудряется найти вожделенную сумму или обойтись без нее. Как же это удается?

Где взять стартовый капитал? Почему начинающие свое дело находятся в меньшинстве? Ведь мечтает об этом едва ли не каждый житель планеты? «Отсутствие стартового капитала» — это именно та причина, которую называют в качестве отговорки те, кто не сумел открыть собственный бизнес. С одной стороны, трудно поспорить с важностью капиталовложений. Понятно и ребенку, что желающему что-то производить, нужно, как минимум, потратиться на помещение и оборудование. Иными словами: чтобы вытащить пресловутую рыбку из пруда потребуется прикупить удочку и обзавестись наживкой. С другой стороны, биографии многих великих предпринимателей свидетельствуют: что прежде чем попасть в первые строки рейтингов миллиардеров планеты, любимцев фортуны и журнала Forbes у будущих «баловней судьбы» не было ни гроша. Значит ли это, что для открытия бизнеса есть нечто более важное, чем деньги?

С одной стороны, трудно поспорить с важностью капиталовложений. Понятно и ребенку, что желающему что-то производить, нужно, как минимум, потратиться на помещение и оборудование. Иными словами: чтобы вытащить пресловутую рыбку из пруда потребуется прикупить удочку и обзавестись наживкой. С другой стороны, биографии многих великих предпринимателей свидетельствуют: что прежде чем попасть в первые строки рейтингов миллиардеров планеты, любимцев фортуны и журнала Forbes у будущих «баловней судьбы» не было ни гроша. Значит ли это, что для открытия бизнеса есть нечто более важное, чем деньги?

Идеи открытия бизнеса с нуля от метров

Необразованному продавцу мороженого Рею Кроку пришла идея создания ресторанов быстрого питания, вскоре превратившихся во всемирно известные «Макдональдсы». Что характерно, Крок не имел не только средств для реализации своей задумки, но и образования. Однако его всепоглощающий оптимизм привел к тому, что сеть ресторанов быстрого питания работает много лет в сотне стран мира. Заработать миллиарды на своих идеях смогли такие представители мира бизнеса:

1. МишельФерреро и его семья, известный нам по брендам Ferrero Rocher, Nutella, Kinder Eggs и др., — один из самых крупных производителей шоколада в Европе. Всемирную известность и первые 10 млрд долларов принесла ему идея сделать шоколад частью завтрака, продавая шоколадное масло для тостов или бутербродов.

2. Топ-менеджера Брэда Хьюза, работавшего на синдикат Property Research и занимавшегося операциями с недвижимостью, посетила идея поставить вдоль автострад автоматические камеры хранения для всех желающих. Покинув компанию и основав собственный бизнес, Брэд заработал на идее 5,3 млрд долларов.

3. Как вам понравится идея взять обычную рубашку-поло и наклеить на нее простой ярлычок с изображением лошади? «Новая» одежка была оценена в 50 долларов и «разлетелась» как горячие пирожки в зимнюю стужу. Простого клерка Ральфа Лоурена, с чьей подачи стартовала теперь уже популярная Polo, она обогатила на 5 миллиардов долларов. Правда, на воплощение задумки он одолжил 50 тысяч долларов, но в накладе, согласитесь, не остался.

Правда, на воплощение задумки он одолжил 50 тысяч долларов, но в накладе, согласитесь, не остался.

4. Сын продавца Тай Уорнер, бросив колледж, решил заработать на выпуске симпатичных плюшевых мишек с забавными именами. Но в продажу эти игрушки поступали малыми партиями, чтобы стать не ширпотребом, а предметом коллекционирования. Итог — 4,5 млрд долларов.

5. Первый офис Джеффа Бизоса размещался в гараже города Сиэтл. Что же основал предприниматель? Крупнейший в мире виртуальный магазинчик Amazon.com. А начал свой бизнес работник Уолл-стрит с идеи продавать книги через интернет. И преуспел: идея принесла ему 4,4 млрд долларов.

6. Совладельцы бренда Red Bull Калео Ювидиха и Дитрих Матешиц воплотили в жизнь идею создания энергетического напитка насыщенного витамином В для ведущих активный образ жизни и завсегдатаев ночных гуляний на основе сахара и кофеина. Продажи напитка уже принесли создателям 3,1 и 3 млрд долларов соответственно.

7. Итальянцу Марио Моретти Полигатто пришла в голову идея выпускать обувь с маленькими дырочками на подошве, назначение которых — избавить стельки от запаха пота. Сначала он попытался продать идею компании Nike, но известный концерн не заинтересовался новой продукцией. И теперь, видимо, кусает себе локти от зависти, ведь идея принесла Марио 3 млрд долларов, а среди его постоянных клиентов значится сам Папа Римский.

Впрочем, список предпринимателей, чей капитал в начале пути состоял из одной лишь идеи, можно продолжать еще долго. Важно одно — история знает примеры, когда бизнес начинали смельчаки без средств. Впрочем, справедливости ради надо добавить, что в большинстве случаев заработать свои капиталы авторы задумок смогли лишь тогда, когда сумели привлечь внимание так называемых бизнес-ангелов.

Приманка для бизнес-ангела

Бизнес-ангелы или, проще говоря, частные инвесторы в отличие от своих небесных собратьев не всегда встречают подателей идей с распростертыми объятиями. Хрестоматийный пример предпринимательского упорства: Христофору Колумбу пришлось в течение семи лет убеждать богатых купцов финансировать его экспедицию, увенчавшуюся, как известно, открытием Америки. Но для средневековых предпринимателей это была всего лишь очередная «безумная идея».

Но для средневековых предпринимателей это была всего лишь очередная «безумная идея».

Однозначно не стоит ограничивать круг поиска только инвесторами из России. Эксперты подсчитали, что количество активных бизнес-ангелов в Европе 125 тысяч человек и в Америке еще 300 тысяч частных. Действуют они как в одиночку, так и в составе различных ассоциаций. Именно через ассоциации проще всего выйти на предполагаемого инвестора. В одной только Великобритании свыше 18 тысяч человек каждый год раскошеливаются на 750 млн долларов, вкладывая их в наиболее выгодные, по их мнению, проекты. Приблизительно третья часть инвестируемых бизнес-ангелами проектов приходится на новые технологии. Пример самого известного «ангельского» вложения в мире — 91 тысяча долларов, вложенных в компанию Apple, которые принесли инвесторам 154 миллиона чистой прибыли.

Помимо активно действующих инвесторов, есть еще и потенциальные кандидаты. Их примерно один миллион в Европе и столько же в США. Статистический портрет бизнес-ангела таков: средний возраст — 55 лет, каждый пятый — миллионер, а 99% инвесторов — мужчины. Помогут вам в поиске бизнес-ангела дерзость и решительность. К примеру, как в свое время они помогли Гарри Хаберлэнду, решившему начать производство дорогостоящего медицинского оборудования. Для этого предприятия нужны были миллионные инвестиции, но предприимчивый Гарри обошелся всего 1 тысячей долларов. Понимая, что конкурировать с корпорациями-миллиардерами слишком хлопотно, он решил пойти по пути партнерства, предложив им часть собственности в своем новом предприятии. А заодно и получить стартовый капитал. Для этого он узнал домашние адреса 50 владельцев компаний по производству медоборудования и через FedEx отправил каждому письмо с бизнес-планом, потратив на это 500 долларов. Еще 150 он заплатил студенту, создавшему дизайн готовящихся к выпуску инструментов в программе СAD. На его письма откликнулось 20 человек, из них 14 согласились прийти на встречу. В итоге, 5 инвесторов вложили в новоиспеченную компанию более миллиона долларов в обмен на 15% акций. Мораль сей басни очевидна и не нова: стучите и вам откроют. От себя можем добавить: чем в большее количество дверей постучите, тем больше у вас шансов на успех. Поэтому предлагаем еще несколько способов получить заветные банкноты для воплощения идеи в доходный бизнес.

Мораль сей басни очевидна и не нова: стучите и вам откроют. От себя можем добавить: чем в большее количество дверей постучите, тем больше у вас шансов на успех. Поэтому предлагаем еще несколько способов получить заветные банкноты для воплощения идеи в доходный бизнес.

Сам себе режиссер

Диверсификация капитала или переориентирование средств из одной отрасли в другую — идеальный способ для уже действующих или делающих первые шаги бизнесменов. Можно легко обрести стартовый капитал для бизнеса, который вам пришелся по сердцу, используя доходы от какого-то другого своего бизнес-проекта, может быть менее интересного, но зато быстро окупаемого. Например, мой знакомый Алексей К., спортсмен и альпинист, мечтает открыть собственный ресторан. Но для этого не достает «всего лишь 150 тысяч долларов». Чтобы их обрести он открыл фирму, специализирующуюся на мытье окон и фасадов зданий и оказании некоторых деликатных услуг. Успех предприятия основан на том, что в работе используется метод промышленного альпинизма, который для Алексея — своего рода хобби.

Конкуренция в этом сегменте невысокая, да и капиталовложений практически не потребовалось. «Все свое ношу с собой», — шутит Алексей. Позже ему удалось привлечь к бизнесу и своих сотоварищей по спорту, благодаря чему прибыль заметно возросла. Так что, открытие нового столичного ресторана уже не за горами. Самое привлекательное в диверсификации то, что можно распоряжаться своими же деньгами и никому ничего не долженствовать.

Часто встречаются случаи, когда желающие открыть собственное дело выставляют на продажу имущественные объекты: квартиру, дачу, машину и др. Хорошо, ели речь идет о «лишнем» авто или «ненужной» даче, но бывает, что на карту ставится все: продают единственную жилплощадь и снимают квартиру или даже комнату. Что тут сказать? Только одно: кто не рискует, тот, как известно, не пьет шампанское. Но при таких кардинальных шагах риск увеличивается многократно.

В конце концов, стартовый капитал можно элементарно накопить. Этот вариант подходит специалистам экстра-класса с высокой заработной платой. Впрочем, иногда на службе можно заработать больше, чем в бизнесе. Посмотрите на того же Эрика Шмидта. Работал себе человек, работал и доработался до генерального директора Google, заработав попутно несколько миллиардов. Этот способ хорош тем, что, даже если на первых порах бизнес будет терпеть неудачи, сильно расстраиваться не из-за чего: у вас есть высокооплачиваемая работа.

Этот вариант подходит специалистам экстра-класса с высокой заработной платой. Впрочем, иногда на службе можно заработать больше, чем в бизнесе. Посмотрите на того же Эрика Шмидта. Работал себе человек, работал и доработался до генерального директора Google, заработав попутно несколько миллиардов. Этот способ хорош тем, что, даже если на первых порах бизнес будет терпеть неудачи, сильно расстраиваться не из-за чего: у вас есть высокооплачиваемая работа.

Чувство долга

Самый простой и в то же время самый рискованный способ обрести стартовый капитал для открытия бизнеса — банковский кредит. Большой недостаток этого способа в том, что вы берете в долг чужие деньги и на время, а отдавать приходится свои и навсегда. Да еще с процентами. Но этот способ доступен не для всех. Без кредитной истории и ликвидного залога коммерческий банк не даст ничего даже под заоблачные проценты. Кроме того, кредит для предпринимателя с нуля финансисты практически не выдают. И не удивительно: риск потерь по кредитованию начинающего бизнеса оценивается на уровне, приближающемуся к 100%. Надеяться на финансирование могут лишь предприятия, успешно проработавшие на рынке от 3 до 6 месяцев. Но ведь вам-то нужны деньги, чтобы открыться!

Юрий Г. три года назад решил заняться оптовой торговлей кожгалантерейными изделиями. Чтобы закупить товар, нужны были деньги, поэтому предприниматель несколько раз брал в банке кредит под залог своей квартиры: сначала 50 тысяч долларов, потом 100 тысяч и, наконец, почти полмиллиона. Сегодня, подсчитав свои доходы и расходы, Юрий пришел к выводу, что реальный рост прибыли не соответствует его ожиданиям: большая часть заработанных средств уходит на выплату процентов по кредитам, зарплаты работникам и взятки проверяющим инстанциям, без которых бизнес быстро прекратил бы свое существование. А постоянная угроза потерять квартиру и оказаться на улице и вовсе не добавляет оптимизма. Поэтому Юрий, раздав все долги и погасив кредиты, закрыл фирму. Думаете, он поставил крест на предпринимательстве? Вовсе нет. Вспомнив, что он сам, его супруга и теща в сумме владеют семью иностранными языками, открыл центр изучения иностранных языков. Благо, основной стартовый капитал нового бизнеса — это знания, которые, как известно и ни за какие деньги не купить. И не отнять.

Вспомнив, что он сам, его супруга и теща в сумме владеют семью иностранными языками, открыл центр изучения иностранных языков. Благо, основной стартовый капитал нового бизнеса — это знания, которые, как известно и ни за какие деньги не купить. И не отнять.

Комментарий специалиста

Геннадий Холодков, директор ПТО «Азот»:

«Я считаю, что отсутствие стартового капитала — любимая отговорка тех, кто хочет много, сразу и сейчас. Начинающийся бизнес не должен затеваться с большими затратами. Ведь сроки окупаемости капиталоемких проектов в среднем 12 лет! Многое, конечно, зависит от личных амбиций предпринимателя. Если собственник сразу возомнит себя мегакорпорацией, то действительно без больших денежных вливаний не обойтись. А если он сумеет умерить свои амбиции и станет на первых порах экономить на всем, превратившись и в бухгалтера, и в менеджера по продаже, и, если надо, в грузчика, тогда предприятие «подрастет» гораздо быстрее.»

Для начала лучший вариант бизнеса с нуля — малозатратное производство, а лучше и вовсе без денежных вложений. Ведь вкладывать в бизнес можно не только материальные активы, но еще и интеллектуальные, к примеру, ноу-хау. Более того, эксперты считают, что на сегодняшний день самые большие перспективы роста стоимости именно у «безденежного» бизнеса, связанного с интеллектуальными разработками. Тот же разработчик программного обеспечения или интернет-сайтов, частнопрактикующий врач, аудитор, нотариус, бизнес-тренер или консультант делают бизнес на своих знаниях. Например, мой университетский товарищ несколько лет назад создал интернет-игру, работающую в режиме онлайн. И сегодня его состояние оценивается в 6 миллионов долларов.

Бизнес с нуля проще всего начинать в сфере услуг, однако заработать миллионы в «услужливом» бизнесе удается редко. Зато эта сфера прекрасно подходит для раскрутки или в качестве стартапа. Услуги используют для выхода на рынок и создания имени и репутации, под которые и можно будет со временем привлечь заемные средства. И поверьте, если у вас есть имя, то шансы на успех возрастают многократно.

И поверьте, если у вас есть имя, то шансы на успех возрастают многократно.

А чтобы свести все риски к минимуму, советую начинать бизнес «без отрыва от производства», то есть параллельно с основной работой. Например, можно перейти на свободный график или неполный рабочий день. Разумеется, при этом будут некоторые потери в зарплате. И только когда доход от вашего бизнеса станет сопоставим с зарплатой или хотя бы составит 60-80% от нее, можно спокойно увольняться и посвящать новому бизнесу уже все свое время.

Опубликовано 26.11.10.

Как найти стартовый капитал для идеи мечты? Опыт молодого CEO | by Ruslan Gafarov

Автор: Джейми Битон, основатель Crimson Education

Итак, вы хотите открыть свой бизнес. Допустим, у вас есть отличная идея, которая ложится в основу дела, у вас есть продуманный и реальный план воплощения этой идеи в жизнь. Но где взять деньги для того, чтобы этот план реализовать?

Джейми Битон, основатель и CEO EduTech-стартапа Crimson Education, рискнул ответить на этот вопрос.

Меня зовут Джейми Битон, я основатель и CEO образовательного стартапа Crimson Education. В 18 лет я стал первым в истории человеком, который поступил одновременно в 25 лучших высших учебных заведений мира. Тогда же я и создал консалтинговую компанию Crimson Education, которая предлагает помощь в подготовке и поступлении десяткам тысяч абитуриентов по всему миру. Сейчас компания оценивается в $220 млн. Но каждое дело должно с чего-то начинаться, не так ли?

Я выделяю такие способы получить стартовый капитал.

1. Безусловный стартовый капитал

Сюда можно отнести найденный клад, полученное наследство, выигрыш в лотерею или деньги, полученные от родителей. Проще говоря, средства у вас уже есть. Вам остается только грамотно ими распорядиться, чтобы ваше дело набрало обороты и начало приносить прибыль. Рассматривать подробнее мы этот вариант не будем, так как это вопрос вашей удачи и ваших стартовых условий.

2. Экономия

Вы можете откладывать свои деньги, скажем, на депозит, и ждать накопления нужной суммы. Метод, безусловно, рабочий, но нужно просчитать, сколько вы реально сможете экономить и сколько времени понадобится для накопления необходимой суммы. Возможно, что получившиеся сроки окажутся неоправданно высокими, да и жить несколько лет, затянув пояс, сможет не каждый.

Метод, безусловно, рабочий, но нужно просчитать, сколько вы реально сможете экономить и сколько времени понадобится для накопления необходимой суммы. Возможно, что получившиеся сроки окажутся неоправданно высокими, да и жить несколько лет, затянув пояс, сможет не каждый.

3. Банковский кредит

Этот способ, безусловно, является наиболее доступным, но и наименее выгодным. Читайте и другие материалы автора: Джейми БитонДело в том, что банки ставят довольно высокие процентные ставки по кредиту для бизнеса, и вам, скорее всего, придется раскручиваться очень и очень долго, чтобы погасить долг с процентами и начать получать реальную прибыль от своего дела.

К тому же, чтобы получить такой кредит, вам нужно предоставить подробный бизнес-план проекта, убедить банк в его выполнимости, а также предоставить под залог получаемых в ссуду денег личное имущество.

В общем, если вы выберете этот вариант, предлагаю вам тщательно все просчитать с запасом на риски — и определиться, стоит ли овчинка выделки.

4. Диверсификация доходов

Вы можете купить ценные бумаги другого предприятия или даже нескольких; вы можете играть на фондовых биржах; вы даже можете открыть более простой, «маленький» бизнес. С доходов, полученных от этих операций, можно накопить стартовый капитал на воплощение вашей изначальной, более масштабной идеи.

В этом варианте есть две проблемы: во-первых, всегда существуют риски, а во-вторых, здесь тоже не обойтись без стартового капитала, хотя сумма будет и меньше требуемой для основной идеи.

5. Фонды

Существует множество государственных и частных фондов, готовых профинансировать ваш бизнес, если идея им понравится. Разумеется, они помогают не всем. Вам придется подать заявку на участие в конкурсе и надеяться, что ваша идея окажется наиболее многообещающей, а ваш бизнес-план — выполнимым и разумным. В любом случае, за спрос не бьют, так что ищите информацию и пробуйте.

7. Частные инвесторы

Их еще называют бизнес-ангелами. Этот вариант немного напоминает получение гранта от государственного или частного фонда, но оставляет вам больше свободы для убеждения и обсуждения условий. Но здесь свои трудности — вам придется убедить инвестора не только в том, что ваш бизнес-план сработает, но и в том, что вы достойны того, чтобы получить инвестиции.

Этот вариант немного напоминает получение гранта от государственного или частного фонда, но оставляет вам больше свободы для убеждения и обсуждения условий. Но здесь свои трудности — вам придется убедить инвестора не только в том, что ваш бизнес-план сработает, но и в том, что вы достойны того, чтобы получить инвестиции.

Где взять начальный капитал для малого бизнеса?

Финансирование бизнеса » Где взять начальный капитал для малого бизнеса?

Кредит в банке — не единственный способ запустить свое дело. Стартовый капитал можно раздобыть и другими путями. Как именно? Читайте ниже!

Как видите, материалы этой рубрики рассказывают не только и не столько о банковских продуктах. В то же время, не стоит увлекаться поиском альтернативных способов финасирования.

Ведь привлечь более-менее значительные суммы, скорее всего, удастся только в кредитной организации (или, если у вас start-up — в венчурном фонде). Зато другие способы могут помочь запустить небольшой проект или его прототип, который уже можно предъявлять инвесторам.

Если вы решили добиваться именно банковского финансирования — читайте статьи рубрик «Ликбез» и «Условия».

Отметим также, что в случае начинающего бизнесмена, как правило, камень преткновения в развитии своей фирмы представляет не недостаток средств.

Начинающие создают обычно достаточно скромные проекты, которым достаточно просто найти деньги для старта. Поэтому в первую очередь нужно проработать план и концепцию продаж/концепцию привлечения исполнителей (персонала).

В конце концов может получиться, что какие-то займы или гранты вам вообще не нужны. Возможно, удастся органично вырастить компанию из самозанятости (сначала все делаешь сам, появляются заказы и клиентская база — постепенно нанимаешь людей). Конечно, это медленный путь, зато сравнительно безопасный. И начинающему предпринимателю весьма полезно по нему пройти.

С другой стороны, создав убедительный бизнес-план в сфере науки или IT-технологий, вполне можно привлечь внимание венчурных инвесторов и получить не только кругленькую сумму на свой расчетный счет, но и сопровождение, обучение, PR и другую поддержку. Также этот вариант сулит отличные перспективы в плане доходности. Сейчас самое время для таких проектов.

Также этот вариант сулит отличные перспективы в плане доходности. Сейчас самое время для таких проектов.

Правда, это дорога далеко не для всех: владельцев компаний очень много, но многие ли из них могут похвастаться яркой захватывающей историей Facebook или Google?

Где взять стартовый капитал — Кредитование юридических лиц

Финансирование бизнеса » Кредиты малому бизнесу »

Затруднения с начальным капиталом – традиционная проблема начинающих бизнесменов. Собственно, в 90% случаев именно нехватка стартового капитала служит причиной, по которой бизнес так и не бывает открыт. С другой стороны, многие бизнес-гуру резонно отмечают, что проблема «мало денег на бизнес» — это проблема не только для начинающих. Денег не хватает всегда. Любая крупная и успешная компания всегда найдет десяток проектов, которые могли бы дать отличные результаты – а денег не хватает.

То есть причина не открывать свое дело «у меня нет на это средств» — не более чем отговорка. Однако и без начального капитала бизнес не построишь. Попробуем найти реальные пути привлечения средств.

Способы получения стартового капитала

Этих способов не так уж много, поэтому каждый начинающий предприниматель может по крайней мере постараться использовать все эти возможности разу или последовательно.

Собственно, путей вообще ровно два.

Путь первый – неофициальное финансирование

Классическая формула: 3F: family, friends and fools (семья, друзья, дураки). Грубо говоря, это заем у родственников или знакомых или привлечение обеспеченных людей, с которыми вы мало знакомы («дураки»). «Дураки» — потому что имея деньги, не имеют идей для их приумножения или попросту не особо нуждающиеся в этом (ну или лень-матушка). Хотя, главным образом нелицеприятное название связано с высоким риском финансирования начинающих предпринимателей, а также с тем, что не имеющие опыта бизнеса люди не могут объективно оценить тот или иной проект. И зачастую действительно отдают деньги на пропащее дело.

И зачастую действительно отдают деньги на пропащее дело.

С другой стороны, быть «дураком» — не так уж плохо. Зачастую за достаточно скромные инвестиции на первоначальном этапе развития дела такие люди получают солидный кусок процветающей компании. Всем известна история, как основатели Google предлагали 10% своей будущей фирмы хозяйке гаража, откуда они начинали. Впрочем, как уже было сказано, риски соответствующие.

Этот краткий экскурс в понятие бизнес-дураков (иногда, напротив, называют «бизнес-ангелами») нужен для того, чтобы вы поняли, с кем предстоит работать (раз вы читаете эту статью, ясно, что вам нужны деньги).

У этого пути – «деньги по знакомству» немало недостатков. Он подкупает своей простотой, но многие бизнесмены, начинавшие так, упоминают о многочисленных проблемах, возникших в ходе общения, вплоть до полных размолвок. Важный момент: привлечь значительный капитал вряд ли удастся.

Кредитование в банках, получение займа от специальных фондов

Соответственно, второй путь – это выбивание денег у специальных организаций. Несмотря на наличие очевидных минусов (в первую очередь психологических – обратиться за помощью к друзьям всегда легче), у этого варианта есть и весомые преимущества. К их числу относится:

- условия получения займа достаточно стандартны – нет риска «переплаты» в виде огромного куска будущего бизнеса, который зачастую приходится отдавать «дуракам»;

- специалисты банка оценят ваш бизнес-план, и, возможно, найдут его слабые места, которые в будущем могли бы обернуться серьезными финансовыми потерями;

- вы можете привлечь сразу крупные средства, что сильно экономит время (которое есть деньги!).

О том, как добиться финансирования вашего бизнеса на выгодных, хороших условиях и рассказывает этот сайт. Все его материалы нацелены именно на облегчение получения кредита на достаточно длительный срок с небольшой процентной ставкой. Читайте в других статьях конкретные советы и рекомендации!

Читайте в других статьях конкретные советы и рекомендации!

Определение стартового капитала

Что такое стартовый капитал?

Термин «стартовый капитал» относится к деньгам, привлеченным новой компанией для покрытия своих первоначальных затрат. Предприниматели, которые хотят увеличить стартовый капитал, должны создать надежный бизнес-план или создать прототип, чтобы продать идею. Стартовый капитал может быть предоставлен венчурными капиталистами, бизнес-ангелами, банками или другими финансовыми учреждениями и часто представляет собой большую сумму денег, которая покрывает любые или все основные начальные затраты компании, такие как инвентарь, лицензии, офисные помещения и разработка продукта.

Ключевые выводы

- Стартовый капитал — это деньги, собранные предпринимателем для покрытия затрат предприятия до тех пор, пока оно не начнет приносить прибыль.

- Венчурные капиталисты, бизнес-ангелы и традиционные банки являются одними из источников стартового капитала.

- Многие предприниматели предпочитают венчурный капитал, потому что его инвесторы не ожидают выплат до тех пор, пока компания не станет прибыльной.

Как работает стартовый капитал

Молодые компании, которые только начинают развиваться, называются стартапами.Эти компании основаны одним или несколькими людьми, которые обычно хотят разработать продукт или услугу и вывести их на рынок. Привлечение денег — одно из первых действий, которое необходимо сделать стартапу. Это финансирование — то, что большинство людей называют стартовым капиталом.

Стартовый капитал — это то, что предприниматели используют для оплаты любых или всех необходимых расходов, связанных с созданием нового бизнеса. Это включает оплату первоначального найма, получение офисных помещений, разрешений, лицензий, инвентаря, исследования и тестирование рынка, производство продукции, маркетинг или любые другие расходы.Во многих случаях требуется более одного раунда инвестиций в стартовый капитал, чтобы начать новый бизнес.

Большая часть стартового капитала предоставляется молодым компаниям профессиональными инвесторами, такими как венчурные капиталисты и / или бизнес-ангелы. Некоторые стартапы также могут получать стартовый капитал от банков и других финансовых учреждений. Учитывая источники стартового капитала, неудивительно, что компании могут получать большие суммы денег от своих инвесторов.Поскольку инвестирование в молодые компании сопряжено с большой степенью риска, этим инвесторам часто требуется надежный бизнес-план в обмен на свои деньги. Обычно они получают долю в компании за свои инвестиции.

Стартовый капитал часто запрашивается повторно в рамках различных раундов финансирования по мере развития бизнеса и вывода его на рынок. Заключительным раундом может быть первичное публичное размещение акций (IPO), в ходе которого компания собирает достаточно денежных средств, чтобы вознаградить своих инвесторов и инвестировать в дальнейший рост компании.

Стартапы ищут капитал в нескольких раундах финансирования по мере развития своего бизнеса и вывода его на рынок.

Типы стартового капитала

Банки предоставляют стартовый капитал в виде бизнес-кредитов — традиционный способ финансирования нового бизнеса. Его самый большой недостаток заключается в том, что от предпринимателя требуется начать выплату долга плюс проценты в то время, когда предприятие еще не может быть прибыльным.

Венчурный капитал от одного инвестора или группы инвесторов — одна из альтернатив.Успешный кандидат обычно передает долю компании в обмен на финансирование. В соглашении между поставщиком венчурного капитала и предпринимателем излагается ряд возможных сценариев, таких как IPO или выкуп более крупной компанией, и определяется, как инвесторы получат выгоду от каждого из них.

Бизнес-ангелы — это венчурные капиталисты, которые используют практический подход в качестве советников в новом бизнесе. Часто они сами являются успешными предпринимателями, которые используют часть своей прибыли для участия в новых предприятиях.

Стартовый капитал по сравнению с начальным капиталом

Термин «стартовый капитал» часто используется как синоним начального капитала. Хотя они могут показаться одинаковыми, между ними есть некоторые тонкие различия. Как упоминалось выше, стартовый капитал обычно поступает от профессиональных инвесторов. С другой стороны, начальный капитал часто обеспечивается близкими личными контактами основателей стартапа, таких как друзья, члены семьи и другие знакомые. Таким образом, начальный капитал — или начальный капитал, как его иногда называют — обычно представляет собой более скромную сумму денег.Этого финансирования обычно достаточно, чтобы позволить основателям создать бизнес-план или прототип, который вызовет интерес у инвесторов стартового капитала.

Преимущества и недостатки стартового капитала

Венчурные капиталисты обеспечили успех многих сегодняшних крупнейших интернет-компаний. Google, Facebook и DropBox начинали с венчурного капитала и теперь являются известными именами. Другие предприятия, поддерживаемые венчурным капиталом, были приобретены более крупными именами: Microsoft купила GitHub, Cisco купила AppDynamics, а Facebook приобрела Instagram. и WhatsApp.Взаимодействие с другими людьми

Но предоставление молодым компаниям стартового капитала может быть рискованным делом. Сторонники надеются, что предложения перерастут в прибыльные операции, и щедро вознаграждают их за их поддержку. Многие этого не делают, и вся доля венчурного капиталиста теряется. Согласно исследованию, опубликованному в Inc., около 30-40% всех стартапов с высоким потенциалом заканчивают свою деятельность ликвидацией. Те немногие компании, которые выживают и растут до масштабов, могут стать публичными или могут продать свою деятельность более крупной компании. Это оба сценария выхода для венчурного капиталиста, которые, как ожидается, обеспечат здоровую рентабельность инвестиций (ROI).

Это не всегда так. Например, компания может получить предложение о выкупе, которое ниже стоимости инвестированного венчурного капитала, или акции могут провалиться на IPO и никогда не вернуть свою ожидаемую стоимость. В этих случаях инвесторы получают низкую отдачу от своих денег.

В этих случаях инвесторы получают низкую отдачу от своих денег.

Чтобы найти самых отъявленных неудачников венчурного капитала, вам нужно вернуться к краху доткомов в конце 1990-х годов. Имена живут только как воспоминания — TheGlobe.com, Pets.com и eToys.com, и это лишь некоторые из них. Примечательно, что многие фирмы, которые поддержали эти предприятия, также разорились.Взаимодействие с другими людьми

Как найти стартовый капитал

Стартапы начинаются с идеи. Превратить эту идею в бизнес обычно означает найти немного денег. Есть разные способы найти необходимое финансирование для стартапа. Поиск стартового капитала также сопряжен с некоторыми рисками.

Если у вас нет опыта, поиск стартового капитала, скорее всего, начнется с простого взгляда в зеркало. По мере продвижения вы можете начать поиск других инвестиций.

Если вы ищете стартовый капитал, не забудьте получить его в письменной форме.Мы предлагаем бизнес-формы, проверенные юристами.

Начните с малого

Возможно, вам сразу не понадобится много средств. Один из вариантов — начать медленно со своими деньгами, удерживая другую работу.

Чак Кон сделал это, когда начал свою репетиторскую службу. Он продолжал работать и вкладывал свои деньги в бизнес, пока не почувствовал, что достаточно продвинулся, чтобы бросить работу. Он предлагает получить «как можно меньше финансирования, чтобы перейти на следующий уровень».

Он называл это бережливым стартапом, т. Е. Тратой денег только на то, что необходимо.Имея некоторую тягу, вы можете доказать, что ваш продукт или услуга пользуются спросом и что вы можете их доставить. Наличие бизнеса, в который можно инвестировать, а не идеи для инвестиций, дает вам больше возможностей для поиска стартового капитала.

Определите свои потребности

Прежде чем приступить к поиску стартового капитала, определите приоритеты своих финансовых потребностей. Решите, являются ли они краткосрочными или долгосрочными, и покрываете ли вы операционные расходы или ищете финансирование для будущих активов, таких как недвижимость.

Вы хотите убедиться, что ищете подходящее финансирование, соответствующее вашим потребностям.Поиск неправильного типа финансирования тратит ваше время и деньги. Вы также можете потерять контроль над собственным бизнесом, если сделаете неправильные шаги.

Где искать инвесторов

Когда у вас есть твердый бизнес-план и вы можете показать некоторый успех, самое время начать поиск стартового капитала. Чтобы найти инвесторов, обратите внимание на следующее:

- Посещайте профессиональные сетевые мероприятия.

- Обратитесь к другим предпринимателям.

- Проконсультируйтесь с местной компанией, организацией или университетом по поводу таких ресурсов, как консультации и начальные деньги.

Узнайте, есть ли в вашем городе бизнес-ангелы или бизнес-ангелы. Бизнес-ангелы — это часто люди, готовые вкладывать средства в стартапы. Их помощь включает не только деньги, но также советы и рекомендации. Хотя бизнес-ангелы могут предложить меньше денег, чем венчурные капиталисты, шансы на привлечение бизнес-ангелов выше, поскольку вы потратите время, необходимое для того, чтобы доказать себя и свою идею.

Как всегда, получите в письменной форме. В векселе указываются условия, права и обязанности по ссуде.Это включает сумму кредита, процентную ставку, условия погашения и другие необходимые условия.

Спросите у семьи и друзей

Семья и друзья могут предоставить вам меньшие ссуды, когда вы найдете стартовый капитал. Вы можете получить деньги быстрее и без каких-либо договорных условий. Однако риски все еще существуют.

Убедитесь, что у вас есть надежный бизнес-план. Сделайте домашнее задание и убедитесь, что ваш бизнес находится на стадии бизнеса, а не стадии идеи.Убедитесь, что на вложенные деньги есть выгода, например проценты, и, независимо от того, являются ли они семьей или друзьями, попросите все стороны подписать вексель.

Деньги в долг

Дэвид Нильссен, генеральный директор и соучредитель Guidant Financial, помогает клиентам открывать малый бизнес, используя их 401 (k) и индивидуальные пенсионные счета. Он говорит, что стартапы — это сложное вложение, потому что вначале они обычно не имеют особой ценности. Нильссен говорит, что предприниматели должны решить, хотят ли они брать в долг или использовать собственные деньги.Он говорит, что большинство стартапов финансируются за счет той или иной формы долга.

Он говорит, что стартапы — это сложное вложение, потому что вначале они обычно не имеют особой ценности. Нильссен говорит, что предприниматели должны решить, хотят ли они брать в долг или использовать собственные деньги.Он говорит, что большинство стартапов финансируются за счет той или иной формы долга.

При заимствовании обязательно изложите все условия в письменной форме. Это касается любого источника. Внимательно прочитайте условия, чтобы убедиться, что вы согласны, и при необходимости обратитесь за юридической консультацией.

Местные банки могут быть гибкими, чтобы ссудить начинающим предпринимателям немного денег для стартапа. Вы также можете занять деньги, получив ссуду, обеспеченную активами, такую как кредитная линия собственного капитала, или подать заявку на ссуду, обеспеченную администрацией малого бизнеса.

Государственные источники

При поиске стартового капитала воспользуйтесь инструментом поиска ссуд и грантов SBA, чтобы найти список программ финансирования, на которые вы можете претендовать.К ним относятся ссуды под низкие проценты, венчурный капитал, а также гранты на научное и экономическое развитие, предлагаемые федеральными, государственными и местными правительствами. Гранты, поддерживаемые государством, ограничены, но могут существовать для очень конкретных групп, организаций или видов деятельности, включая предприятия, занимающиеся научными исследованиями.

Используйте кредитные карты

Нильссен говорит, что кредитные карты — это наиболее распространенный способ финансирования бизнеса. Чтобы идти по этому пути, необходимо быть уверенным в требованиях к выплате процентов и кредитам.

Кредитные карты являются хорошим ресурсом, потому что они:

- Быстрые

- Можно использовать по мере необходимости

- Можно выплатить при желании (чтобы избежать ненужных процентов)

Кредитные карты обычно имеют более высокие процентные ставки чем вы найдете с другими типами ссуд. Если вы идете по этому маршруту, ищите лучшие цены. Рассмотрите варианты, включая альтернативы необеспеченной кредитной линии, предлагаемые Visa и American Express.

Если вы идете по этому маршруту, ищите лучшие цены. Рассмотрите варианты, включая альтернативы необеспеченной кредитной линии, предлагаемые Visa и American Express.

Наш центр малого бизнеса предлагает советы, которые помогут вам найти стартовый капитал.Мы также являемся вашим пунктом назначения для бесплатных юридических форм, включая соглашение с инвесторами и простой вексель.

Самое важное правило, которому нужно следовать при поиске стартового капитала, — независимо от источника, получать его в письменной форме.

Эта статья содержит общую юридическую информацию и не содержит юридических консультаций. Rocket Lawyer не является юридической фирмой и не заменяет адвоката или юридическую фирму. Закон сложен и часто меняется. За юридической консультацией обращайтесь к юристу.

10 вариантов финансирования для увеличения стартового капитала для вашего бизнеса

Большинство бизнес-стартапов обычно начинаются с больших надежд и доверия инвесторов.Однако несколько обстоятельств могут либо создать, либо испортить любой стартап.

Комплексное исследование, проведенное экспертами, показало, что стартапы в течение первого года часто сдаются по множеству причин.

Основное требование для процветания любого бизнеса — это не что иное, как капитал. Это связано с тем, что капитал — это основная составляющая процветания любого бизнеса. Без адекватных финансов, стартапы бизнеса, как правило, рушатся, и это серьезное препятствие часто заставляет владельцев начинающих предприятий искать финансовую поддержку для своих стартапов.

После того, как вы должны были провести правильный анализ рыночных данных для своего стартапа, получение необходимого финансирования для вашего бизнеса полностью зависит от вас.

Вот несколько советов по процедуре, которую вы можете принять, чтобы получить необходимое финансирование для своего стартапа.

1. Начало вашего бизнеса

Для того, чтобы добиться успеха в первый раз при запуске своего дела, вы должны убедиться, что у вас есть накопленные средства, к которым вы можете легко получить доступ, или средства, которые вы можете получить от друзей или семьи.

Процесс использования личных накопленных средств или средств от друзей и семьи известен как самофинансирование.

Получение финансирования от семьи и друзей — уникальный способ начать свой стартап. Друзья и семья обычно проявляют большую гибкость, когда дело касается обслуживания вашего долга по ссуде, чем другие внешние источники.

Итак, если вы обратитесь к правильному другу или члену семьи, который поддерживает вашу идею, вы можете получить некоторые, если не все средства, необходимые для открытия вашего бизнеса.

Плюсы

— Легко получить доступ к деньгам

— Небольшие бюрократические препоны или их отсутствие

— Гибкие процентные ставки

Минусы

— Начальная загрузка не работает для крупного бизнеса; работает только для малых предприятий

2. Краудфандинг

Современные технологии упростили людям возможность делиться своими проблемами на интерактивной социальной платформе. Платформы краудфандинга в основном созданы для того, чтобы люди могли представить свои бизнес-идеи или проблемы сообществу инвесторов или желающих. чтобы поддержать их идеи или дело.

По сути, это работает так: человек делает бизнес-презентацию на платформе краудфандинга, он делится своей бизнес-моделью и ее потенциалом для роста. Если его идея будет куплена краудфандерами на платформе, они пообещают поддержать его бизнес-модель публично и пожертвовать средства соответственно.

Плюсы

— Краудфандинг, по сути, создает общественный интерес к вашему бизнесу, тем самым обеспечивая бесплатный маркетинг и одновременно обеспечивая финансирование вашего бизнеса

— Краудфандинг устраняет сложности, связанные с передачей вашего бизнеса в руки инвестора или брокера, и предоставляет эту власть простым людям на краудфандинговой платформе

— Имеет потенциал для привлечения венчурных инвестиций по мере развития бизнеса.

Минусы

— Жесткая конкуренция, присущая краудфандинговым платформам, может оказаться сложной, если кто-то или люди продвигают ту же бизнес-идею, что и ваша.

— Если ваш бизнес не так хорош, как ваши конкуренты, то есть вероятность, что ваш бизнес бизнес-идея будет проигнорирована или отвергнута

3. Ищите инвестиции ангела для своего стартапа

Вам может быть любопытно, существует ли такое понятие, как бизнес-ангел или бизнес-ангел? Да, есть.Бизнес-ангелы — это, в основном, люди с огромным капиталом, которые готовы вкладывать его в сверхсовременные бизнес-идеи.

Бизнес-ангелы иногда собираются в группы, чтобы тщательно изучить бизнес-предложения, чтобы выбрать идеального кандидата для инвестиций.

Плюсы

— Бизнес-ангелы предлагают стартапам наставничество наряду с капиталом

— Бизнес-ангелы готовы рискнуть в отношении бизнес-идеи, поскольку они ожидают высокой окупаемости инвестиций от вашего стартапа

Минусы

— Бизнес-ангелы инвестируют меньший капитал в бизнес-идеи по сравнению с венчурными капиталистами.

4. Найдите венчурный капитал для своего стартапа

Фонды венчурного капитала управляются профессионалами, которые внимательно следят за поиском компаний с большими перспективами.

Их образ действия предполагает инвестирование в солидный бизнес, а не в акционерный капитал. После IPO или приобретения бизнеса, с которым они сотрудничают, они уходят и ищут другие инвестиции.

Плюсы

-Венчурные капиталы эффективно отслеживают прогресс компании, в которую они инвестировали, тем самым обеспечивая устойчивость и рост своих инвестиций.

— Наставничество и опыт венчурных капиталов также могут эффективно поддерживать бизнес или компанию

— Компании с астрономическими темпами роста, такие как Uber, Flipkart, имеют заранее разработанную стратегию выхода, которая позволяет им получать огромную прибыль, которую они, в свою очередь, могут реинвестировать в рост своей компании.

Минусы

— Венчурные капиталы останутся верными вашему бизнесу, пока они не вернут свой капитал и прибыль. Обычно это происходит в течение короткого периода времени от трех до пяти лет

Обычно это происходит в течение короткого периода времени от трех до пяти лет

— Вы склонны терять контроль над своим бизнесом, поскольку отдаете большую его часть венчурным инвесторам

— Инвесторы венчурного капитала ищут более крупные компании с доказанным уровнем стабильности и идентифицируемой рабочей силой. Это может стать для вас препятствием, потому что у стартапов обычно нет такого уровня стабильности.

5. Получение средств от бизнес-инкубаторов и акселераторов

Начинающие компании могут получить доступ к средствам, предоставляемым бизнес-инкубаторами и акселераторами.

Предлагаемые ими программы можно найти в крупных городах по всему миру.

Небольшие различия разделяют термины «бизнес-инкубаторы и акселераторы».

Основная разница

Бизнес-инкубаторы в основном развивают бизнес, а акселераторы ускоряют его.

Плюсы

— Владельцы бизнеса получают наставничество от своих инвесторов

— Возможны соединения с другими стартапами

Минусы

— В течение 4-8 месяцев жизни, если нет обязательств, стартап может развернуться в нисходящем направлении.

6.Источники средств по победам в конкурсах

Еще один удивительный способ получить средства — это участие в конкурсах или конкурсах, требующих от предпринимателей демонстрации или презентации своего бизнес-модуля другим конкурентам, борющимся за то же финансирование для своего бизнеса.

Как участник конкурса, вы должны представить исчерпывающий и подробный бизнес-план, если хотите завоевать доверие инвесторов.

Плюсы

— В процессе участия в этих конкурсах ваш стартап будет освещаться в СМИ, что даст вам столь необходимую рекламу для вашего стартапа.

Минусы

— Проигрыш конкурсов или соревнований может деморализовать слабонервных, заставляя их отказаться от своих планов начать свой бизнес.

7. Привлечение денег с помощью банковской ссуды

Привлечение денег с помощью банковской ссуды

Банковские учреждения предоставляют финансовую поддержку ссуд физическим лицам, которые обращаются к ним с надежным бизнес-планом. Бизнес-план должен быть хорошо структурирован, чтобы отражать методы работы, прогноз прибыли и предполагаемый срок погашения.

Финансовое обеспечение банков осуществляется в двух формах: заем оборотных средств и фондирование.

Кредит оборотного капитала

Этот заем предназначен для прохождения одного полного цикла получения дохода. Акции и дебиторы обычно имеют предельное кредитное плечо.

Финансирование

Этот процесс включает в себя предоставление бизнес-плана и краткой информации об оценке, а также отчет о проекте, по которому была санкционирована ссуда.

Плюсы

— Крупный капитал доступен для предпринимателей

— Предоставленный капитал может ускорить процесс получения дохода

Минусы

— Высокий риск потери залога, так как это важное требование для ссуд

8. Получение ссуд от поставщиков микрофинансирования или NBFC

Микрофинансирование было создано, чтобы предоставить доступ к капиталу мелким предпринимателям, у которых нет доступа к обычному банковскому капиталу или займам.Лица с плохим кредитным рейтингом видят в микрофинансовых организациях передышку, когда они не пользуются популярностью у обычных банки.

Небанковские финансовые корпорации (NBFC) выдают ссуды физическим лицам, которые ищут ссуды, не обязательно навязывая какой-либо закон, как обычные банки и кредит ремонт делаем.

9. Государственные программы, предлагающие стартовый капитал

Государственные программы, предлагающие стартовый капитал, — отличный способ получить финансирование для вашего бизнеса.Вы должны предоставить план, который может быть принят комитетом по грантам. Как только ваш план будет рассмотрен и одобрен, вам будет предоставлено

с деньгами, чтобы начать свой бизнес.

Плюсы

— Финансирование от государства обычно имеет значительные размеры, что дает вам избыточный капитал для управления вашим стартапом

Минусы

— Процесс проверки, утверждения и возможного выделения средств может занять много времени из-за государственной бюрократии

10.Другие способы собрать деньги для своего стартапа

Предварительная продажа продукта: Замечательный способ сбора средств для вашего бизнеса — это предварительная продажа продукта перед официальным запуском продукта. Это укрепляет доверие потребителей к вашему бренду и позволяет оценить спрос на ваш продукт до того, как он официальный запуск.

Такие компании, как Apple и Samsung, применяют эту процедуру, позволяющую потребителям делать предварительные покупки до официального выпуска своих продуктов.

Продажа активов: Удаление активов, находящихся в вашем распоряжении, которые имеют высокую финансовую ценность, может эффективно служить непосредственным источником финансирования для вашего стартапа

Кредитные карты: Кредитные карты для предприятий — это мгновенный источник финансирования. Новые предприятия, которые несут большие расходы, могут использовать кредитные карты, если они соответствуют минимальным платежным требованиям.

Заключение

Использование тактики, описанной в этом руководстве, может значительно увеличить шансы на выживание вашего стартапа.Использование других источников финансирования, описанных в этом руководстве, — лучший способ начать вашу бизнес-кампанию.

Однако, чтобы оставаться конкурентоспособным на рынке, вы всегда должны менять источники финансирования. Это дает вам определенный уровень гибкости и чрезмерной зависимости от одного источника финансирования.

Стартовый капитал: что это такое?

Стартовый капитал — это деньги, которые нужны владельцу бизнеса для открытия новой компании. Это финансирование помогает бизнесу покрыть свои первоначальные затраты, такие как офисные помещения или оборудование.Привлечение стартового капитала — важный шаг в процессе запуска нового бизнеса.

Это финансирование помогает бизнесу покрыть свои первоначальные затраты, такие как офисные помещения или оборудование.Привлечение стартового капитала — важный шаг в процессе запуска нового бизнеса.

Узнайте больше о стартовом капитале, для чего его можно использовать и из каких источников он может поступить.

Что такое стартовый капитал?

Стартовый капитал — это деньги, которые используются для открытия бизнеса. Он покрывает расходы, необходимые для создания и работы новой компании, такие как:

- Аренда или сдача внаем помещения

- Меблировка офиса

- Оплата счетов или коммунальных услуг

- Закупка оборудования и принадлежностей

- Наем профессиональных услуг (бухгалтера или юриста)

- Товарный инвентарь

- Наемные работники

Стоимость запуска будет варьироваться в зависимости от типа бизнеса, отрасли, местоположения и других факторов.Взаимодействие с другими людьми

- Альтернативное имя : Финансирование стартапа

Как работает стартовый капитал

При запуске новой компании владельцу бизнеса необходимо каким-то образом покрыть расходы на запуск и ведение этого бизнеса, прежде чем он начнет приносить доход. Стартовый капитал — это деньги, которые они используют для финансирования своей деятельности.

Этот капитал может поступать из собственных средств владельца бизнеса или из другого источника.

Если источником стартового капитала является заем или инвестиция, ожидается, что источник средств будет возвращен в будущем.

Например, начинающая компания-разработчик программного обеспечения может получать средства от инвестора, которые они используют для аренды помещений, найма сотрудников, разработки своего продукта и продажи его покупателям. Взамен обещают долю в бизнесе. Как только компания начинает продажи и генерирует доход, как владелец бизнеса, так и инвестор могут сосредоточиться на будущем росте и прибыли.

Типы стартового капитала

Когда предприниматель ищет стартовый капитал для запуска своего бизнеса, он может рассмотреть несколько разных источников.

Фонды собственника

Этот метод получения капитала, также называемый бутстрэппингом, использует собственные средства предпринимателя или владельца бизнеса для запуска стартапа. Владелец может использовать накопленные сбережения для оплаты расходов, или они могут взять новую ипотеку на свой частный дом или найти другой способ собрать необходимые деньги.

Краудфандинг

Новый бизнес может запросить финансирование у широкого круга спонсоров, которые помогают финансировать стартап, часто не запрашивая взамен акции или проценты.Этот метод называется краудфандингом и представляет собой способ получения финансирования для бизнеса с низким уровнем риска.

Источники краудфандингавключают краудфандинговые сайты, краудфандинг на основе вознаграждений и рыночное кредитование.

Бизнес-кредит

Новый бизнес, пытающийся встать на ноги, может финансировать свою деятельность с помощью бизнес-кредита. Различные ссуды доступны для коммерческих предприятий, в том числе ссуды для малого бизнеса для стартапов. Вы также можете получить кредит от своих поставщиков или других источников.

Венчурный капитал

Перспективный стартап может обеспечить финансирование венчурного капитала, то есть когда группа бизнес-ангелов или венчурных капиталистов обещает инвестировать в компанию в обмен на акционерный капитал или долю в бизнесе и часть прибыли в дальнейшем.

Нужен ли мне стартовый капитал?

Чтобы арендовать помещения, покупать оборудование, разрабатывать новые продукты, а также продвигать или продавать свои услуги, вам понадобится некоторая форма капитала. Стартовый капитал дает вам возможность запустить свой бизнес и покрыть эти расходы до тех пор, пока вы не начнете приносить доход.

Это особенно важно для предприятий, которые имеют большие операционные расходы или зависят от специализированного оборудования.

Как получить стартовый капитал

Для успешного инвестирования в ваш бизнес требуется надежный бизнес-план и бюджет, в котором учитываются начальные затраты. После того, как вы определились с ожидаемыми расходами на запуск и создали бюджет, вы можете приступить к поиску стартового капитала.

Если вы решите запустить бизнес, вам придется обратиться за деньгами к своим собственным банковским счетам.Вы также можете обратиться в банк за ссудой для малого бизнеса, многие из которых поддерживаются Управлением малого бизнеса (SBA). Возможно, вам придется доказать свою кредитоспособность, чтобы претендовать на эти ссуды.

Или вы можете найти инвесторов-ангелов, заинтересованных в долевом финансировании, чтобы обеспечить стартовый капитал для вашего предприятия. Вы также можете искать инвесторов в венчурных компаниях. Будьте готовы передать часть акций своей компании в обмен на это финансирование.

Проценты по бизнес-ссуде или акционерный капитал, обещанный в обмен на финансирование, представляют собой стоимость капитала или цену получения этого финансирования.

Ключевые выводы

- Стартовый капитал — это деньги, необходимые для открытия нового бизнеса.

- Стартовый капитал может поступать от владельца бизнеса, либо он может быть получен посредством краудфандинга или различных вариантов финансирования.

- Имея стартовый капитал, бизнес может расширять свою деятельность и приносить прибыль.

- В зависимости от источника стартового капитала может существовать стоимость капитала, например проценты, которые необходимо погасить.

Как получить деньги для открытия бизнеса

Ежегодно сотни тысяч американцев открывают собственный бизнес. По данным Управления малого бизнеса США (SBA), в 2010 году в США насчитывалось 27,9 миллиона малых предприятий. Большинство из них — более 75% — были определены правительством как предприятия, не связанные с работодателем, что означает, что собственник единственный человек, работающий в компании.

Шансы на успех очень велики. Только около половины новых предприятий выживают в течение пяти лет, и только треть остается в эксплуатации после 10 лет.Несмотря на это, небольшой процент превращается в стабильный малый и средний бизнес, в то время как микроскопическая часть становится предметом легенд — таких как Apple или Hewlett-Packard, компании, рожденные в гаражах, которые в конечном итоге поднялись на высшие ступени американского бизнеса.

Каждому владельцу малого бизнеса нужен банковский счет для ведения бизнеса и личных средств. Текущий счет для бизнеса BlueVine — отличный выбор благодаря доходности 1,00% (в годовом исчислении) и отсутствию платы за обслуживание.Или рассмотрите соответствующий критериям счет Chase Business Checking® ; вы можете получить бонус в размере 300 долларов, если откроете свой счет и выполните соответствующие действия.Прежде чем у вашего бизнеса появится хоть какая-то надежда стать легендой (или даже просто прибыльным), вам нужно найти способ профинансировать его рождение. SBA заявляет, что в 2009 году Фонд Юинга Марион Кауфманн оценил среднюю стоимость открытия нового малого бизнеса в США примерно в 30 000 долларов. Чтобы оценить, сколько будет стоить запуск вашего бизнеса, воспользуйтесь онлайн-калькулятором стоимости запуска, например, тем, что предоставляет Entrepreneur.com. Хотя это число может показаться шокирующе большим, у сегодняшних предпринимателей есть широкий спектр возможностей для финансирования стартапов.

Способы привлечения денег для вашего нового бизнеса

1. Самофинансирование

Хотя самофинансирование вашего стартапа может быть относительно простым, у него есть большой недостаток: вы окажетесь на крючке, если предприятие не увенчается успехом. Тем не менее, это может быть привлекательным вариантом, особенно для основателей, которые хотят смоделировать медленный и устойчивый подход к закрытому бизнесу — стратегию с несколькими преимуществами, согласно этому анализу из BusinessBlogs. Если вы в состоянии получить необходимые средства из собственных резервов, вы можете сделать это разными способами.

Если вы в состоянии получить необходимые средства из собственных резервов, вы можете сделать это разными способами.

Tap Personal Savings

Использование собственной копилки — самый простой способ финансировать малый бизнес. Независимо от того, поступают ли деньги с вашего текущего счета, семейного наследства или средств, находящихся на старом счете денежного рынка, использование собственных денежных средств не только популярно, но и демонстрирует приверженность владельца бизнеса другим потенциальным инвесторам, что в конечном итоге может помочь получить дополнительное финансирование. от третьих лиц.

Продать личные активы

Возможно, у вас есть недвижимость, акции, облигации или ценные семейные реликвии, которые вы готовы продать, чтобы собрать деньги для финансирования своего бизнеса. Продажа активов за наличные — это проверенный временем способ привлечения денег, но при продаже определенных активов, особенно недвижимости и акций, могут возникнуть налоговые последствия. Обязательно примите это во внимание, прежде чем сделать решительный шаг; в противном случае вы можете столкнуться с неожиданным налогом на прирост капитала от IRS.

Возьмите побочное мероприятие

Вы можете начать побочное мероприятие и использовать заработанные деньги для своего нового предприятия. Вы можете зарегистрировать в Turo и начать делиться своей машиной. Или вы можете стать водителем-доставщиком для DoorDash . Хотя большинство побочных мероприятий не принесет немедленного финансирования вашему бизнесу, доход, который вы зарабатываете, может быстро увеличиться.

Используйте кредитные карты

Кредитные карты могут предоставить быстрый и простой способ оплатить покупку товаров, необходимых для открытия бизнеса.Однако важно помнить, что кредитные карты также имеют высокие процентные ставки по остаткам, которые остаются невыплаченными в конце месяца. По состоянию на апрель 2015 года процентные ставки по необеспеченным кредитным картам варьируются от 13% до 22% для тех, у кого кредитный рейтинг от умеренного до хорошего. Однако, если вы пропустите платеж, эта ставка может увеличиться до 29%.