в каких странах оптимальные ставки

Чем отличается бизнес в Европе от бизнеса в странах постсоветского пространства? Главное отличие – в прозрачных «правилах игры» и возможности оптимизировать налогообложение своей компании за счет ее регистрации в странах с низкими налоговыми ставками.

Сегодняшнюю статью мы посвящаем самому известному налогу – на добавленную стоимость. В странах СНГ за ним закрепился скандальный «имидж», а как обстоит дело со ставками НДС в Европе? Выясняем, в каких странах действуют самые выгодные ставки.

Как начисляют НДС в странах Европы?

Размер НДС в Евросоюзе каждая страна устанавливает отдельно, поэтому единых значений для всего Евросоюза не существует. Однако для бизнесменов именно в этом и заключается основной плюс, ведь для создания компании можно выбрать не свою страну проживания, а юрисдикцию с оптимальной системой налогообложения.

Тем не менее определенные правила начисления НДС в Европе существуют. Стандартная ставка должна быть не менее 15%. Однако есть ряд товаров, на которые распространяются льготные ставки. На некоторые виды продукции даже установлена нулевая ставка.

Однако есть ряд товаров, на которые распространяются льготные ставки. На некоторые виды продукции даже установлена нулевая ставка.

Как платить НДС в Европейском союзе по сниженным ставкам?

Практически все страны разделяют уплату налогов резидентами и нерезидентами. Разумеется, пользоваться налоговыми льготами и сниженными ставками НДС в странах Евросоюза могут исключительно резиденты, официально зарегистрировавшие свой бизнес в стране и открывшие здесь свой офис.

Причем резидентами считаются не только граждане государства, но и лица, получившие вид на жительство. Таким образом, единственный путь к льготным ставкам – это получение ВНЖ или гражданства. Однако далеко не все страны Европы заинтересованы в притоке иностранных инвестиций и, соответственно, выдаче официальных статусов. А часть государств попросту не готова привлекать инвесторов и снижать налоговые ставки из-за слабости национальных экономик.

Поэтому к выбору страны для регистрации вашего бизнеса необходимо подходить скрупулезно и изучать, кроме самих ставок, еще и возможность простого и быстрого получения ВНЖ или второго паспорта.

Где самые высокие ставки НДС?

Наиболее высокие основные ставки НДС в ЕС составляют 23-25%. Причем наименее всего выгодно вести международный бизнес в Финляндии, Швеции, Ирландии, Норвегии, Дании. В этих странах даже самые низкие льготные ставки составляют 8-10%.

В остальных странах с высоким значением НДС ситуация следующая:

| Страна | Основная | Сниженные | |

|---|---|---|---|

| Польша | 23 | 8 | 5 |

| Румыния | 24 | 9 | 5 |

| Исландия | 25,5 | 7 | – |

| Хорватия | 25 | 13 | 5 |

| Греция | 23 | 13 | 6 |

| Португалия | 23 | 13 | 6 |

Что же касается рекордсменов по самым высоким основным и сниженным ставкам НДС в ЕС, то абсолютным европейским лидером с основным показателем 27% остается Венгрия. Сниженные ставки здесь равняются 18 и 5%.

Средние ставки

Среднее значение основной ставки налога на добавленную стоимость в Европе превышает российский показатель и равняется 20-21%. С таким НДС работает бизнес в большинстве государств.

А вот средний размер сниженных ставок отличается. Наиболее высокие (10-12%) – в Австрии, Бельгии, Латвии, Сербии, Словакии, Чехии, Эстонии.

Если же говорить о привлекательных сниженных ставках НДС в странах Евросоюза, то они действуют в следующих государствах:

| Страна | Основная | Сниженные | |

|---|---|---|---|

| Великобритания | 20 | 5 | 0 |

| Испания | 21 | 10 | 4 |

| Голландия | 21 | 6 | – |

| Молдавия | 20 | 8 | 5 |

| Литва | 21 | 9 | 5 |

| Франция | 20 | 10 | 5,5 |

| Болгария | 20 | 9 | – |

Безусловно, наиболее привлекательна система налогообложения Великобритании, которая лояльна к резидентам. Тем более что в стране заинтересованы в иностранных инвестициях. В рамках государственной программы состоятельные люди могут получить ВНЖ Великобритании, инвестировав в экономику от 2 до 10 млн. фунтов.

Тем более что в стране заинтересованы в иностранных инвестициях. В рамках государственной программы состоятельные люди могут получить ВНЖ Великобритании, инвестировав в экономику от 2 до 10 млн. фунтов.

Привлекательна с точки зрения бизнеса и Испания. Здесь также действует предложение для инвесторов. Получить ВНЖ в Испании можно всего лишь за 1 месяц, причем для этого понадобится от 500 тыс. до 1 млн. евро.

Оптимальные ставки НДС в Европе

В ряде государств созданы прекрасные условия для ведения бизнеса и выстроены лояльные к бизнесменам налоговые системы с основной ставкой на уровне 18-19%. Для резидентов здесь действуют наиболее привлекательные предложения.

К таким странам относятся:

| Страна | Основная | Сниженные | |

|---|---|---|---|

| Мальта | 18 | 7 | 5 |

| Турция | 18 | 8 | 1 |

| Германия | 19 | 7 | – |

| Черногория | 19 | 7 | – |

| Кипр | 19 | 9 | 5 |

Оптимальные налоговые условия для международного бизнеса предлагает мальтийское правительство. Бизнес на Мальте в данный момент можно назвать наиболее выгодным и привлекательным в Европе.

Бизнес на Мальте в данный момент можно назвать наиболее выгодным и привлекательным в Европе.

Здесь также действует инвестиционная программа, причем инвесторы получают сразу гражданство Мальты. Инвестиции имеют комбинированный характер: необходимо купить или арендовать недвижимость, приобрести ценные бумаги и сделать благотворительный взнос в Фонд национального развития. В целом на получение паспорта Мальты вы потратите от 1,1 млн. евро. После этого можете пользоваться льготами и оптимизировать налоги своей компании.

Обновление: в 2019 году была запущена программа – гражданство Черногории за инвестиции.

Самые низкие ставки НДС в европейских странах

Есть и государства, предлагающие резидентам максимально выгодные налоговые условия. Однако для этого необходимо получить здесь как минимум вид на жительство. Реально ли это?

| Страна | Основная | Сниженные | |

|---|---|---|---|

| Швейцария | 8 | 3,8 | 2,5 |

| Лихтенштейн | 7,6 | 3,6 | 2,4 |

Мы не случайно вынесли именно Швейцарию на первое место, хотя ставки НДС Лихтенштейна еще ниже. Дело в том, что княжество совершенно не заинтересовано в иностранных инвестициях, прежде всего, в силу микроскопической площади государства. А вот швейцарское правительство может одобрить бизнес-проект, который сочтет полезным для экономики.

Дело в том, что княжество совершенно не заинтересовано в иностранных инвестициях, прежде всего, в силу микроскопической площади государства. А вот швейцарское правительство может одобрить бизнес-проект, который сочтет полезным для экономики.

Получить ВНЖ Швейцарии чрезвычайно сложно, но тем не менее можно. Для этого потребуется инвестировать не менее 1 млн. евро в одобренный правительством бизнес.

Как открыть выгодный бизнес в Европе?

Итак, недостаточно выбрать страну с низким НДС для ведения бизнеса. Следует учесть еще несколько факторов:

- легкость и затраты на получение статуса резидента (ВНЖ, Гражданство)

- простота регистрации предприятия

- возможности для оптимизации налогообложения компании

- получение налоговых каникул, отсрочек платежей

- поездки по различным странам без виз для налаживания партнерских связей

- надежность национальных банков, работающих в стране

Выбор страны остается за вами, однако специалисты нашей компании для ведения международного бизнеса рекомендуют воспользоваться предложением Мальты. За оптимальную сумму инвестиций вы гарантированно получаете европейское гражданство и чрезвычайно широкие бизнес-возможности.

За оптимальную сумму инвестиций вы гарантированно получаете европейское гражданство и чрезвычайно широкие бизнес-возможности.

Следите за обновлениями нашего блога, оставляйте вопросы в комментариях и выбирайте только лучший вариант для своей семьи и бизнеса.

Налоговые ставки по НДС в 2020-2021 годах в России

Налоговые ставки НДС в России в 2019-2020 годах

Ставка НДС 20% в 2019 году

Ставка НДС 10% в 2019 году

Ставка НДС по транспортным услугам

Ставка НДС в России в 2019-2020 годах по продуктам питания и книжной продукции

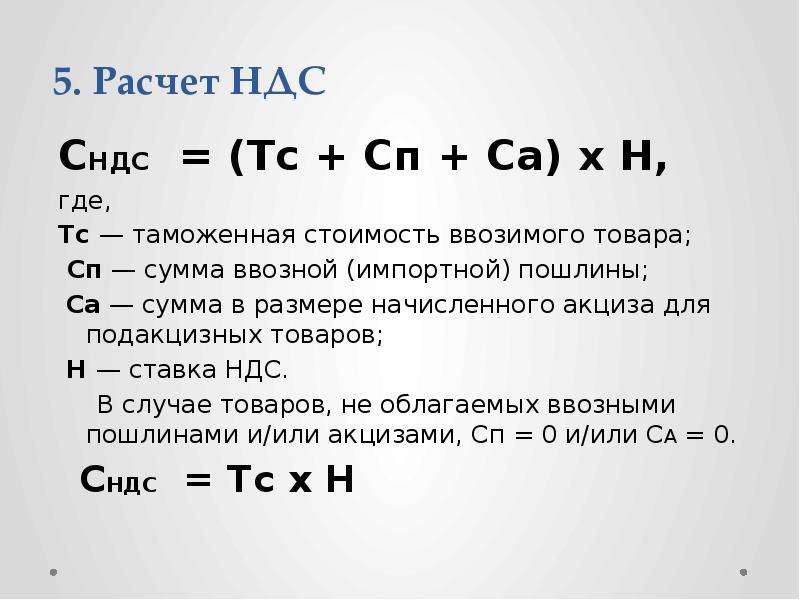

Расчет НДС и отражение налога в учете

Налоговые ставки НДС в России в 2019-2020 годах

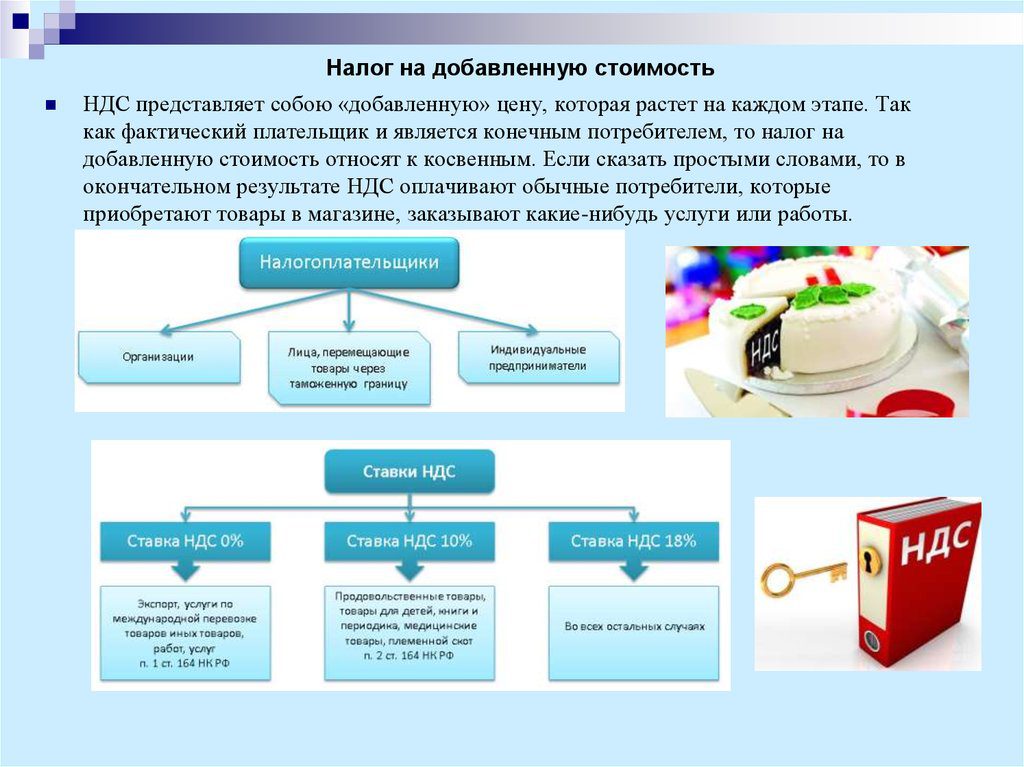

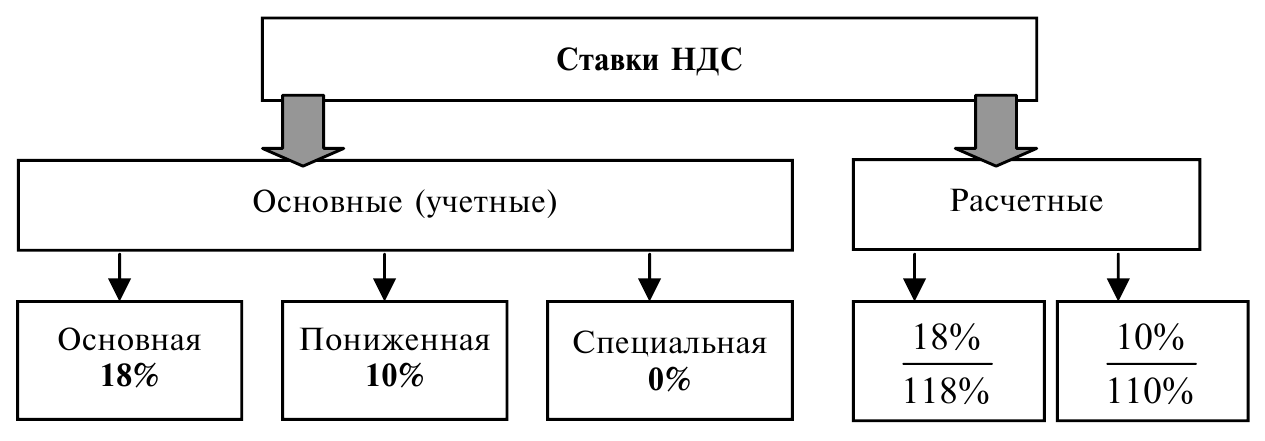

Величинам налоговой ставки НДС посвящена ст. 164 НК РФ. В этой статье обозначены существующие ставки налога: 0, 10 и 20%.

Напомним, ставка НДС 20% введена в действие с 01.01.2019. В 2018 году действовала ставка — 18%. Подробности см. здесь.

Кроме того, в определенных случаях (п. 4 ст. 164 НК РФ) ставка НДС должна быть выделена из общей суммы расчетным путем. Применение каждой ставки НДС регламентировано отдельными пунктами с большим количеством подпунктов.

4 ст. 164 НК РФ) ставка НДС должна быть выделена из общей суммы расчетным путем. Применение каждой ставки НДС регламентировано отдельными пунктами с большим количеством подпунктов.

Помощником в освоении указанной статьи станет этот

На 2018 год величина применяемых ставок по НДС сохранена в тех же значениях, что и в 2017 году. Однако ставка 0% при экспорте стала необязательной для применения.

Подробнее об этом в публикации «»Нулевая» ставка НДС стала необязательной».

Начиная с 01.01.2019 основная ставка НДС повысилась на 2%, с 18% до 20%.

См. также «Как считать НДС в переходном периоде 2018-2019?».

Ставка НДС 20% в 2019 году

Основная ставка НДС, которой облагается выручка большинства организаций, — это 20%. Для того чтобы понять, нужно ли вам использовать эту ставку или нет, воспользуйтесь простым правилом: не подходят ставки 0 или 10% — нужно применять 20%. Но даже и в этом случае есть свои нюансы, поскольку сумма налога по определенной ставке может выделяться расчетным путем.

Но даже и в этом случае есть свои нюансы, поскольку сумма налога по определенной ставке может выделяться расчетным путем.

Разобраться в них поможет эта статья.

Если известна окончательная цена реализации, то как применить ставку НДС 20% и правильно выделить сумму налога?

Читайте об этом в материале «Как правильно высчитать 18% (20%) НДС из суммы».

Разобраться с нюансами применения ставок в 2019 году вам помогут следующие публикации:

Ставка НДС 10% в 2019 году

Указанная ставка НДС применяется не всегда. В НК (п. 2 ст. 164) приведен перечень товаров и услуг, при реализации которых организация-продавец использует НДС 10%.

Регламентирующая данный вопрос информация систематизирована в статье «Что входит в перечень товаров, облагаемых НДС по ставке 10%?».

См. также «Фрукты-ягоды с НДС 10%, но только с октября».

Любая продукция имеет код классификатора продукции.

О том, как применять его и ставки НДС, читайте в материалах:

Лекарственные средства облагаются по ставке 10% (подп. 4 п. 2 ст. 164 НК РФ).

В каком случае в применении этой ставки чиновники отказывают, читайте в материале «Когда применение 10%-ной ставки НДС по лекарствам невозможно».

Ставка НДС по транспортным услугам

Налогообложение НДС услуг по перевозкам вызывает немало вопросов. Они в основном связаны с тем, что для применения ставки НДС 0% нужны определенные условия.

Какие это условия и в чем отличия перевозок, по которым можно применить ставку НДС 0%, от тех, что облагаются НДС 20%, читайте в статье «Какой порядок обложения НДС транспортных услуг?».

Полезную информацию по вопросу налогообложения перевозок вы найдете также в следующих материалах:

Ставка НДС в России в 2019-2020 годах по продуктам питания и книжной продукции

Если спросить бухгалтера: «Какие товары облагаются НДС по ставке 10%?», то, скорее всего, ответ будет следующим: продукты и книги. С одной стороны, это верно, но даже в такой очевидной ситуации существуют законодательные ограничения.

Чтобы не запутаться в них, прочитайте статьи:

Расчет НДС и отражение налога в учете

При расчете налога важно не только правильно выбрать ставку, но и корректно определить его сумму и верно отразить данные по налогу в учете.

В этом вам помогут статьи:

Налоговое законодательство подвержено постоянным изменениям, поэтому ни одна организация не может быть полностью уверена в том, что к своим товарам или услугам она применяет ставку НДС, соответствующую последним законодательным веяниям.

Для того чтобы не иметь проблем с налоговым законодательством, необходимо постоянно отслеживать изменения нормативных актов и разъяснения к ним. В этом вам поможет наш сайт и его рубрика «Ставка (НДС)».

Льготный НДС для ягод и фруктов так и не заработал

Производители и продавцы фруктов и ягод пока не рискуют воспользоваться льготным НДС, рассказали «Ведомостям» несколько поставщиков фруктов и ритейлеров. Закон, снижающий ставку налога на фрукты и ягоды с 20 до 10%, президент Владимир Путин подписал 2 августа, в силу он вступил 1 октября 2019 г. Но до сих пор не утверждено постановление правительства, которое бы определило перечень фруктов и ягод, на которые распространяется новая ставка.

Идея понизить НДС на фрукты и ягоды обсуждалась несколько лет. «Это должно привести к удешевлению [продукции], а также позволит развиваться отечественному садоводческому хозяйству», – объяснял ранее премьер-министр Дмитрий Медведев.

Из-за отсутствия перечня часть компаний продолжает работать по старой ставке, а часть поставщиков, производителей и ритейлеров использует ставку 10%, рассказывает гендиректор компании «Южные земли» (производитель яблок, входит в агрохолдинг «АФГ Националь») Олег Рьянов. Но есть риск, что налоговая может счесть применение льготы нарушением и наложить штраф, говорит он, поэтому «Южные земли» рассчитывают НДС по ставке 20%.

Агрохолдинг «Степь» ждет от правительства дополнительных разъяснений, чтобы избежать неверного толкования закона, сказал его представитель. По какой ставке работает агрохолдинг, он не уточнил.

Ситуация неоднозначная – нет оснований для перехода на новую ставку, возмущен сотрудник крупного ритейлера. Крупнейший в Восточной Сибири ритейлер «Командор» применяет ставку 20%, говорит его представитель Владимир Русанов. Компания направила запросы в Федеральную налоговую службу (ФНС) с просьбой разъяснить ситуацию, но ответ ожидается только 10 декабря, рассказывает он. Представитель ФНС не ответил на вопросы «Ведомостей».

Представитель ФНС не ответил на вопросы «Ведомостей».

Сложившаяся ситуация создает трудности в работе с партнерами – некоторые ритейлеры не могут принять товар с НДС по ставке 20%, поскольку сами уже перешли на 10%, говорит Рьянов. Это может привести к снижению продаж.

Минсельхоз должен подготовить поправки в постановление правительства, которым утвержден перечень товаров с НДС по ставке 10%, дополнив его кодами фруктов и ягод, указывает представитель Минфина. В правительстве ожидают от Минсельхоза внесения проекта постановления, говорит пресс-секретарь премьера Олег Осипов. Минсельхоз работает над проектом – сейчас он на согласовании с заинтересованными ведомствами, рассказывает его представитель, готовящиеся изменения будут иметь обратную силу и распространятся на правоотношения, возникшие с 1 октября. До утверждения перечня НДС исчисляется по нормам Налогового кодекса (т. е. по ставке 10%. – «Ведомости»).

Налоговый период по НДС – квартал и если изменения будут внесены до конца года, то компании смогут подать корректные декларации и разночтений удастся избежать, надеется Рьянов. Но чем дольше документ остается непринятым, тем больше первичных документов придется переоформлять ритейлерам, сетует сотрудник крупной торговой сети. Хотелось бы максимально быстро снять все вопросы: для сетей каждый дополнительный день в режиме неопределенности – серьезные риски и финансовые потери, говорит представитель АКОРТ.

Но чем дольше документ остается непринятым, тем больше первичных документов придется переоформлять ритейлерам, сетует сотрудник крупной торговой сети. Хотелось бы максимально быстро снять все вопросы: для сетей каждый дополнительный день в режиме неопределенности – серьезные риски и финансовые потери, говорит представитель АКОРТ.

В результате коллизии компаниям в лучшем случае придется корректировать ранее выставленные документы и исчисленный НДС, в худшем – заплатить налог по повышенной ставке, считает директор департамента налогового и юридического консультирования КПМГ в России и СНГ Илья Самуйлов.

В проекте постановления, размещенном на regulation.gov.ru, Минсельхоз предлагает снизить НДС для клубники, малины, яблок, груш, цитрусовых, авокадо, фиников и других фруктов и ягод, а также для рассады ягод и фруктов. Бананы льготы не получат. О стране происхождения этих фруктов в проекте документа ничего не сказано.

В долгосрочной перспективе снижение ставки НДС позволит сделать производство ягод и фруктов привлекательным – из-за снижения налоговой нагрузки рентабельность вырастет, указывает директор Национального плодоовощного союза Михаил Глушков. Рост производства со временем увеличит предложение, что приведет к снижению цен. Но одномоментного их снижения ждать не стоит, полагает он.

Рост производства со временем увеличит предложение, что приведет к снижению цен. Но одномоментного их снижения ждать не стоит, полагает он.

Самые популярные в России фрукты – это яблоки. Пока около половины их потребления приходится на импорт, но с каждым годом отечественное производство растет: в 2018 г. – на 42% до 1,1 млн т, прогноз на 2019 г. – увеличение еще на 14%, отмечает Глушков.

Снижение для гостиниц НДС до 7% и негативный аспект для туроператоров: есть ли решение проблемы?

С 1 января 2021 года вступили в силу поправки в Налоговый кодекс Украины, согласно которым поставка услуг по временному размещению/проживанию, которые поставляются отелями и прочими подобными заведениями, облагается НДС по ставке 7%:

«74. Тимчасово, до 1 січня 2023 року, операції з постачання послуг із тимчасового розміщування (проживання), що надаються готелями і подібними засобами тимчасового розміщування (клас 55.10 група 55 КВЕД ДК 009:2010), оподатковуються за ставкою у розмірі 7 відсотків»

Это приводит к тому, что туроператоры по операциям с отелями будут получать от них налоговый кредит по НДС исходя из размера 7%, в то время как при «передаче» отельной услуги ее конечному потребителю Налоговый кодекс Украины требует от них обложить стоимость такой услуги НДС по ставке 20%. Это приводит разбалансировке НДС-последствий туроператоров — а именно, НДС-обязательства в части отельных услуг начинают превышать налоговый кредит по таким операциям.

Это приводит разбалансировке НДС-последствий туроператоров — а именно, НДС-обязательства в части отельных услуг начинают превышать налоговый кредит по таким операциям.

Избежать подобных негативных последствий можно путем изменения модели договорных отношений между туроператорами и отелями, в частности, на агентскую модель работы, при которой туроператор будет только принимать оплату в качестве агента за услуги, которые будут поставляться отелем. Возможность реализации данной модели подтверждается разъяснениями налоговой службы для других отраслей бизнеса (см., в частности, письмо от 07.06.2019 г. № 2613/6/99-99-15-03-02-15/ІПК):

«При цьому кошти, які приймаються товариством (агентом) в межах виконання агентського договору від Споживачів як суми платежів за товари/послуги, поставлені їм Принципалами, для подальшого перерахування таких коштів Принципалам, до бази оподаткування ПДВ не включаються»

Тем не менее, при внедрении данной модели требуется обращать внимание, чтобы договор не содержал признаков посреднических отношений (в частности, комиссии, поручения), поскольку это потребует от туроператора применять ставку НДС 20%.

Если вопрос для Вас актуален, пишите вопросы в комментариях ниже и с удовольствием его обсудим.

Льгота по НДС есть? А если найду?

У вас есть льгота по НДС? Нет? Считайте, что вам повезло. Не в плане экономии налогов, конечно, а в том, что не нужно каждый квартал посылать в налоговую подтверждение. Бухгалтеру не нужно объяснять, что это такое. Каждый квартал приходится собирать столько отчетной документации, что сил уже нет.

Я от одной коллеги слышала, что она отправляет подтверждения в налоговую в тот же день, что и сдает НДС. Магия! Хотя у нее компания – 100 человек да 200 контрагентов. Тут всех в лицо знаешь – никаких хлопот. А у нас?! По каждому юрлицу своя налоговая, своя отчетность, за всеми проследить нужно, всех проверить. Вот я никогда и не отправляю ничего, пока требование не пришлют. Может налоговая пропустит или забудет – всё мне полегче, чем с бумажками возиться.

Хорошо, что теперь в налоговую можно передавать документы в электронном виде. А ведь несколько лет назад, вспомните, мы все возили им коробки, набитые «подтверждающими документами», чтобы закрыть требования. Я так вообще водителя с машиной заказывала, потому что коробки неподъемные! Хотя тогда всего-то 6 подразделений было, а у меня головная. Кстати, в налоговой спросила как-то, куда они потом нашу бумагу пристраивают. Инспектор по секрету сказала, что её дочка в школе по макулатуре первое место занимает… Ну хоть дочке хорошо! А я как вспомню, сколько времени искала и сканировала каждую бумажку для её макулатуры – так плакать хочется, сколько времени убито в никуда!

А ведь несколько лет назад, вспомните, мы все возили им коробки, набитые «подтверждающими документами», чтобы закрыть требования. Я так вообще водителя с машиной заказывала, потому что коробки неподъемные! Хотя тогда всего-то 6 подразделений было, а у меня головная. Кстати, в налоговой спросила как-то, куда они потом нашу бумагу пристраивают. Инспектор по секрету сказала, что её дочка в школе по макулатуре первое место занимает… Ну хоть дочке хорошо! А я как вспомню, сколько времени искала и сканировала каждую бумажку для её макулатуры – так плакать хочется, сколько времени убито в никуда!

Если стало интересно узнать, как организовать хранение и выгрузку документов в электронном архиве, посмотрите запись вебинара: эксперты и пользователи ответили на ключевые вопросы ведения архива для бухгалтерии и финансовой службы.

Какие ещё задачи может решить электронный архив?

- Своевременная отправка отчётов в ФНС

- Оперативный поиск документов на запросы аудиторов

ФНС России предупреждает о мошенничестве с возвратом НДС

На фоне оказания государством поддержки бизнесу и гражданам активизировались мошенники, предлагающие гражданам вернуть НДС за приобретённые товары. Информация распространяется в видеороликах на YouTube и через рассылку на электронную почту и в мессенджеры.

Информация распространяется в видеороликах на YouTube и через рассылку на электронную почту и в мессенджеры.

Мошенники создают фейковые сайты под названием «Единый центр компенсации налога добавленной стоимости (или невыплаченных денежных средств)», внешне напоминающие сайты государственных органов. Их адреса регулярно меняются, но принцип работы остаётся прежним.

На сайте размещается ссылка на фейковое постановление. Оно направлено якобы на поддержку импортозамещения и повышение благосостояния населения. Как утверждается на этих сайтах, согласно постановлению каждый гражданин имеет право на получение денежной компенсации затрат на оплату товаров иностранного производства. Тут же предлагается внести в заданную форму последние шесть или восемь цифр номера вашей банковской карты. Затем система выдает сообщение о сумме положенной компенсации по НДС. При этом отмечается, что получить деньги можно только в ограниченный срок, оплатив ряд услуг: консультация юриста, заполнение анкеты и др.

НДС – это налог на добавленную стоимость. Он исчисляется налогоплательщиком-продавцом дополнительно к цене реализуемых товаров, работ, услуг и предъявляется к оплате покупателю. Плательщиками НДС признаются организации и индивидуальные предприниматели. Они имеют право на возврат налога на добавленную стоимость, если излишне уплатили его в бюджет. Также НДС возвращается, если по итогам налогового периода сумма налоговых вычетов превышает его общую сумму, исчисленную по операциям, подлежащим налогообложению.

Право на компенсацию НДС имеют физические лица – граждане иностранных государств при вывозе за границу приобретённых в России товаров (система Tax free).

Возврат налога на добавленную стоимость (компенсация сумм НДС) физическим лицам – гражданам Российской Федерации, не зарегистрированным в качестве индивидуальных предпринимателей и не являющимся его плательщиками, законодательством Российской Федерации о налогах и сборах не предусмотрен.

Также следует учитывать, что при получении денежных средств в рамках государственной поддержки от получателя не требуется оплаты каких-либо услуг.

Напоминаем, что с актуальной информацией о налогах и сборах, в том числе о мерах государственной поддержки, можно ознакомиться на официальном сайте ФНС России или обратившись в ближайшую налоговую инспекцию. Кроме того, получить консультацию можно по телефону Единого контакт-центра ФНС России 8 (800) 222 22 22.

НДС как он есть – Газета Коммерсантъ № 16 (1198) от 21.02.1997

Газета «Коммерсантъ» №16 от , стр. 6

НДС как он есть

Российскому НДС — пять лет

Мировая практика применения НДС свидетельствует, что он не способствует экономическому росту

На состоявшемся вчера в Госналогслужбе брифинге, посвященном проблемам налога на добавленную стоимость, начальник управления методологии косвенных налогов Борис Минаев сообщил, что вынесенное 7 февраля Верховным судом решение об отмене некоторых положений инструкции о взимании налога на добавленную стоимость не принято пока к исполнению.

Возмещения не будет

Напомним, что решением суда был отменен пункт инструкции ГНС от 11 октября 1995 года #39 «О порядке исчисления и уплаты налога на добавленную стоимость» с изменениями и дополнениями #3, введенный в действие с 26 сентября 1996 года. В отмененном пункте утверждался порядок предоставления в налоговые органы товаросопроводительных документов, подтверждающих поступление товаров в страну назначения. В результате воспользоваться льготой по возмещению НДС для экспортеров стало возможно только после предоставления подтверждения прибытия товара заказчику. Эта мера была направлена прежде всего против фиктивного экспорта, который сейчас является самым популярным способом ухода от уплаты НДС. Зачастую предприятия заявляют товар как на экспорт, реализуют его в соседней области и при этом еще и получают возмещение НДС из бюджета.

Нововведение, предотвращающее, по мнению Госналогслужбы, такие злоупотребления, оспорили в Верховном суде Братский алюминиевый завод и Новолипецкий металлургический комбинат. И выиграли дело. Однако ГНС не торопится применять решение суда по двум причинам.

Во-первых, как уверяет Борис Минаев, в Госналогслужбу решение Верховного суда до сих пор официально не поступило.

Во-вторых, Госналогслужба направила ходатайство в Генеральную прокуратуру на имя Скуратова с просьбой внести в Верховный суд протест, а до рассмотрения протеста приостановить исполнение решения суда. Кроме того, по заверению Минаева, о проблеме доложено Виктору Черномырдину и вице-премьеру Анатолию Куликову, и с их стороны было обещано участие.

Молодо-зелено

Это наверняка не последняя проблема, которую создал налог. Неприятности будут возникать и дальше, хотя бы потому, что НДС — один из самых молодых налогов.

Добавленная стоимость как показатель использовалась в статистических и аналитических целях (для характеристики объемов промышленной продукции) еще с конца прошлого века. Сначала в США, а потом и в европейских странах. Конкретная же схема налога на добавленную стоимость была разработана лишь в 1954 году французским экономистом М. Лоре. Пионером в применении налога на добавленную стоимость стала Франция в 1958 году.

Повсеместному распространению НДС в Европе способствовал подписанный в 1957 году в Риме договор о создании Европейского экономического сообщества (ЕЭС). Страны, подписавшиеся под договором, должны были в интересах создания общего рынка гармонизировать свои налоговые системы. В 1967 году вторая директива Совета ЕЭС провозгласила НДС главным косвенным налогом Европы. Кроме того, директива предписывала всем членам ЕЭС до 1972 года ввести НДС в свои налоговые системы. Окончательную базу современной европейской системы НДС утвердила шестая директива совета ЕЭС 1977 года, способствовавшая унификации налога в Европе. Последние уточнения были сделаны в 1991 году десятой директивой, а ее положения включены во все налоговые законодательства стран ЕЭС.

Сейчас НДС взимается почти в 50 странах мира. Однако есть страны, которые хорошо развиваются и без этого налога, например Сингапур, Гонконг, США. В Америке существует лишь налог с продаж на уровне штатов и на местном уровне. В Сингапуре — тоже налог с продаж, но он взимается только на продукты питания и ресторанные наценки, а в Гонконге вообще существуют только акцизы. Средняя ставка НДС колеблется от 15 до 20%. Общий механизм взимания НДС идентичен во всех странах. Налогооблагаемой базой является выручка от реализации облагаемых товаров и услуг, включая акцизы и таможенные пошлины для импортируемых товаров. При расчете сумм налога, подлежащих к уплате, вычитается налог, уплаченный на покупку, поэтому облагается только добавленная стоимость.

Применение НДС в Западной Европе показало, что налог слабо способствует экономическому росту. Например, после повсеместного введения НДС в 1992 году экономический рост составил всего 1%, при этом уровень безработицы составил 10%. В то же время США, отказавшись от введения этого налога и взяв направление на снижение налогов при правлении администрации президента Рональда Рейгана, достигли в 80-х годах небывалого по продолжительности экономического роста.

Иностранный гость стал хозяином

В России НДС был введен с 1 января 1992 года. Суть налога закон определил как изъятие в бюджет части прироста стоимости, созданной в процессе производства товаров (работ, услуг). Ставка нового налога была 28%. НДС вводился взамен налога с оборота и «президентского» налога с продаж и имел с последним некоторое внешнее сходство. Однако если налог с продаж означал автоматическое увеличение продажной цены на 5% (ставка налога), то налог на добавленную стоимость рассчитывается исходя из разницы между стоимостью сырья («на входе») и конечной стоимостью (для данного предприятия) продукции («на выходе»). Приращение к стоимости на каждом из технологических переделов и является базой для исчисления налога. Причем независимо от соотношения прибыли и затрат они облагаются налогом на добавленную стоимость.

Этим налогом облагаются и услуги, в том числе посреднического характера. Основная масса предприятий и фирм от нового налога не пострадала. В условиях либерализации цен ничто не помешало продавцам компенсировать потери за счет простой наценки. За все в итоге заплатил потребитель конечной продукции, то есть покупатель.

В отличие от своего предшественника — налога с оборота — НДС очень устойчив к инфляции. Налог с оборота (составлявший для разных видов продукции 20-300%) работал только в условиях ценовой стабильности и перестал отвечать веяниям времени (рост инфляции). Чуть позже была введена льготная ставка НДС в 15%, обложению которой подлежали продукты питания и детские товары. Спустя год ставка была уменьшена до 20%, а льготная — до 10%. В этом виде налог и просуществовал до наших дней.

Всегда можно уменьшить

О понижении ставки НДС в России всерьез задумались лишь в 1996 году. В октябре прошлого года Министерство финансов подготовило подробные расчеты в подкрепление идеи снижения действующей ставки. Причем сценария было предложено целых два.

Первый предполагал понижение действующей сейчас ставки до 16,2% при одновременной отмене всех льгот по НДС (в том числе и льготной 10-процентной ставки на сельхозпродукцию и детские товары). Правда, отмена льгот по экспорту в этом случае не предполагается. Идея единой ставки НДС, по мнению Минфина, идеальный вариант, существенно упрощающий механизм администрирования и взимания налога. Казахстан ввел на своей территории единую ставку и до сих пор не жалуется.

Второй вариант также предусматривает отмену льгот, но при сохранении 10-процентной ставки на отдельные товары. В этом случае возможно снижение ставки НДС до 17%.

При этом в обоих вариантах расчета за аксиому бралось то, что доходы из бюджета не должны выпадать. Это говорит лишь о том, что, даже не затрагивая доходы бюджета, у НДС есть большой потенциал для понижения. Минфин, тем не менее, заявил, что Россия пока не готова к снижению ставки НДС. Этим потенциалом правительство продолжает затыкать бюджетные дыры.

А подпитывается НДС за счет населения, потребляющего товары, работы и услуги и не осознающего, что налог на добавленную стоимость — это прежде всего косвенный налог на его доходы. Оставаясь в неведении, рядовые налогоплательщики продолжают считать НДС логичным, справедливым и исправно платить его наряду с подоходным налогом.

Пятилетняя практика взимания НДС в России позволяет сделать первые выводы. Обложение этим налогом предприятий никак не стимулирует производство, а только снижает производительность труда. При этом существует сложнейшая система отчетности. Это заставляет руководство фирм тратить значительное время и людские ресурсы на ведение бухгалтерских книг, что только повышает административные расходы.

Самое лучшее будущее для налога на добавленную стоимость в России, пожалуй, заключается в его снижении хотя бы до уровня, принятого в странах Европейского Союза, — 18,6%. В идеале, российскому правительству следовало бы последовать примеру США и Сингапура, что в нынешних условиях, однако, нереально.

СЕРГЕЙ Ъ-КОЧЕТОВ

| Албания (Последние отзывы: 24 декабря 2020 г.) | 20 |

| Алжир (Последний раз отзыв 1 февраля 2021 г.) | 19 |

| Ангола (Последний раз отзыв 5 января 2021 г.) | 14 |

| Аргентина (Последний раз отзыв 28 января 2021 г.) | 21 |

| Армения (Последний раз отзыв 24 января 2021 г.) | 20 |

| Австралия (Последние отзывы: 21 декабря 2020 г.) | Налог на товары и услуги: 10 |

| Австрия (Последний раз отзыв 12 января 2021 г.) | 20 |

| Азербайджан (Последний раз отзыв 10 февраля 2021 г.) | 18 |

| Бахрейн (Последний раз отзыв 18 января 2021 г.) | 5 |

| Барбадос (Последний раз отзыв 29 января 2021 г.) | 17.5 |

| Беларусь (Последний раз отзыв 30 мая 2021 г.) | 20 |

| Бельгия (Последний раз отзыв 3 февраля 2021 г.) | 21 |

| Бермуды (Последний раз отзыв 7 февраля 2021 г.) | NA |

| Боливия (Последний раз отзыв 28 января 2021 г.) | 13 |

| Босния и Герцеговина (Последний раз отзыв 25 февраля 2021 г.) | 17 |

| Ботсвана (Последний раз отзыв 12 февраля 2021 г.) | 12 |

| Бразилия (Последний раз отзыв 22 февраля 2021 г.) | Федеральный НДС (IPI): обычно от 10% до 15%; Государственный налог с продаж и услуг (ICMS): обычно от 18% до 20% (более низкие ставки применяются к межгосударственным транзакциям). |

| Болгария (Последний раз отзыв 4 января 2021 г.) | 20 |

| Кабо-Верде (Последний раз отзыв 10 января 2021 г.) | 15 |

| Камбоджа (Последний раз отзыв 28 января 2021 г.) | 10% |

| Камерун, Республика (Последние отзывы: 11 февраля 2021 г.) | 19.25 |

| Канада (Последние отзывы: 10 декабря 2020 г.) | Комбинированные федеральные и провинциальные / территориальные налоги с продаж составляют от 5% до 15%. |

| Каймановы острова (Последние отзывы: 3 декабря 2020 г.) | NA |

| Чад (Последние отзывы: 11 февраля 2021 г.) | 18 |

| Чили (Последние отзывы: 15 декабря 2020 г.) | 19 |

| Китай, Народная Республика (Последний раз отзыв 5 января 2021 г.) | 13, 9 или 6 в зависимости от видов товаров и услуг |

| Колумбия (Последний раз отзыв 15 февраля 2021 г.) | 19 |

| Конго, Демократическая Республика (Последний раз отзыв: 11 марта 2021 г.) | 16 |

| Конго, Республика (Последний раз отзыв 13 января 2021 г.) | 18.90 (18% НДС + 5% подоходный налог) |

| Коста-Рика (Последний раз отзыв 23 февраля 2021 г.) | 13 |

| Хорватия (Последний раз отзыв 2 февраля 2021 г.) | 25 |

| Кипр (Последние отзывы: 21 декабря 2020 г.) | 19 |

| Республика Чехия (Последний раз отзыв 25 января 2021 г.) | 21 |

| Дания (Последний раз отзыв 15 февраля 2021 г.) | 25 |

| Доминиканская Республика (Последний раз отзыв 4 февраля 2021 г.) | 18 |

| Эквадор (Последний раз отзыв 25 января 2021 г.) | 12 |

| Египет (Последний раз отзыв 26 мая 2021 г.) | 14 |

| Эль Сальвадор (Последний раз отзыв 14 января 2021 г.) | 13 |

| Экваториальная Гвинея (Последний раз отзыв 20 февраля 2021 г.) | 15 |

| Эстония (Последний раз отзыв 26 января 2021 г.) | 20 |

| Эсватини (Последний раз отзыв 25 февраля 2021 г.) | 15 |

| Фиджи (Последние отзывы: 23 декабря 2020 г.) | 9 |

| Финляндия (Последний раз отзыв: 19 января 2021 г.) | 24 |

| Франция (Последний раз отзыв 7 мая 2021 г.) | Налог с оборота: 20 |

| Габон (Последние отзывы: 31 декабря 2020 г.) | 18 |

| Грузия (Последний раз отзыв 1 февраля 2021 г.) | 18 |

| Германия (Последний раз отзыв 13 февраля 2021 г.) | 19 (стандартная ставка снижена до 16% на период с 1 июля 2020 года по 31 декабря 2020 года в связи с пандемией COVID-19) |

| Гана (Последний раз отзыв 5 февраля 2021 г.) | 12.5 |

| Гибралтар (Последние отзывы: 22 декабря 2020 г.) | NA |

| Греция (Последние отзывы: 21 декабря 2020 г.) | 24 |

| Гренландия (Последний раз отзыв 27 мая 2021 г.) | NA |

| Гватемала (Последний раз отзыв 28 мая 2021 г.) | 12 |

| Гернси, Нормандские острова (Последний раз отзыв: 11 марта 2021 г.) | NA |

| Гайана (Последний раз отзыв 22 февраля 2021 г.) | 14 |

| Гондурас (Последний раз отзыв 4 февраля 2021 г.) | Налог с продаж: 15 |

| САР Гонконг (Последние отзывы: 31 декабря 2020 г.) | NA |

| Венгрия (Последний раз отзыв 1 января 2021 г.) | 27 |

| Исландия (Последние отзывы: 16 февраля 2021 г.) | 24 |

| Индонезия (Последние отзывы: 29 декабря 2020 г.) | 10 |

| Ирак (Последний раз отзыв 26 мая 2021 г.) | Налог с продаж: Зависит от товара / услуги (см. Сводку корпоративного налога Ирака). |

| Ирландия (Последний раз отзыв: 11 марта 2021 г.) | 23 |

| Остров Мэн (Последний раз отзыв 9 февраля 2021 г.) | 20 |

| Израиль (Последний раз отзыв: 6 февраля 2021 г.) | 17 |

| Италия (Последний раз отзыв 8 февраля 2021 г.) | 22 |

| Кот-д’Ивуар (Кот-д’Ивуар) (Последний раз отзыв 9 февраля 2021 г.) | 18 |

| Ямайка (Последний раз отзыв 20 марта 2021 г.) | Общий потребительский налог (GCT): 15 |

| Япония (Последний раз отзыв 29 января 2021 г.) | Налог на потребление: 8 |

| Джерси, Нормандские острова (Последний раз отзыв 1 марта 2021 г.) | Налог на товары и услуги (GST): 5 |

| Иордания (Последние отзывы: 28 декабря 2020 г.) | Налог с продаж: 16 |

| Казахстан (Последний раз отзыв 26 января 2021 г.) | 12 |

| Кения (Последний раз отзыв 9 февраля 2021 г.) | 16 |

| Корея, Республика (Последние отзывы: 8 декабря 2020 г.) | 10 |

| Косово (Последний раз отзыв 28 января 2021 г.) | 18 |

| Кувейт (Последний раз отзыв 26 мая 2021 г.) | NA |

| Кыргызстан (Последние отзывы: 24 декабря 2020 г.) | 12 |

| Лаосская Народно-Демократическая Республика (Последний раз отзыв 15 января 2021 г.) | 10 |

| Латвия (Последний раз отзыв 7 января 2021 г.) | 21 |

| Ливан (Последний раз отзыв 1 февраля 2021 г.) | 11 |

| Ливия (Последний раз отзыв 26 мая 2021 г.) | NA |

| Лихтенштейн (Последний раз отзыв 15 января 2021 г.) | 7.7 |

| Литва (Последний раз отзыв 24 января 2021 г.) | 21 |

| Люксембург (Последний раз отзыв 5 февраля 2021 г.) | 17 |

| САР Макао (Последний раз отзыв 4 января 2021 г.) | NA |

| Мадагаскар (Последний раз отзыв 10 февраля 2021 г.) | 20 |

| Малави (Последний раз отзыв 10 февраля 2021 г.) | 16.5 |

| Малайзия (Последние отзывы: 16 декабря 2020 г.) | Налог с продаж: 10; Налог на услуги: 6 |

| Мальдивы, Республика (Последний раз отзыв 26 января 2021 г.) | Налог на товары и услуги (GST): 6 |

| Мальта (Последний раз отзыв 15 февраля 2021 г.) | 18 |

| Мавритания (Последний раз отзыв 25 января 2021 г.) | 16 |

| Маврикий (Последний раз отзыв 10 февраля 2021 г.) | 15 |

| Мексика (Последний раз отзыв 4 февраля 2021 г.) | 16 |

| Молдова (Последний раз отзыв: 19 января 2021 г.) | 20 |

| Монголия (Последний раз отзыв 26 января 2021 г.) | 10 |

| Черногория (Последний раз отзыв 25 февраля 2021 г.) | 21 |

| Марокко (Последний раз отзыв 30 марта 2021 г.) | 20 |

| Мозамбик (Последний раз отзыв 8 февраля 2021 г.) | 17 |

| Мьянма (Последний раз отзыв 8 февраля 2021 г.) | В Мьянме нет НДС.Косвенный налог в Мьянме — это коммерческий налог, общая ставка которого составляет 5%. |

| Намибия, Республика (Последний раз отзыв 14 января 2021 г.) | 15 |

| Нидерланды (Последние отзывы: 25 декабря 2020 г.) | 21 |

| Новая Зеландия (Последние отзывы: 14 декабря 2020 г.) | Налог на товары и услуги (GST): 15 |

| Никарагуа (Последний раз отзыв 14 января 2021 г.) | 15 |

| Нигерия (Последний раз отзыв 28 января 2021 г.) | 7.5 |

| Северная Македония (Последний раз отзыв 20 января 2021 г.) | 18 |

| Норвегия (Последний раз отзыв: 6 февраля 2021 г.) | 25 |

| Оман (Последние отзывы: 8 декабря 2020 г.) | 5 (с учетом особых исключений и нулевых рейтингов, предусмотренных Законом Омана о НДС) |

| Пакистан (Последний раз отзыв 1 января 2021 г.) | 17 |

| Территории Палестины (Последние отзывы: 22 декабря 2020 г.) | 16 |

| Панама (Последний раз отзыв 13 января 2021 г.) | Налог на передачу движимых товаров и услуг: 7 |

| Парагвай (Последние отзывы: 31 августа 2020 г.) | 10 (5% за продажу и аренду недвижимого имущества, некоторых лекарств, а также сельскохозяйственных, садоводческих и фруктовых товаров) |

| Перу (Последний раз отзыв 26 января 2021 г.) | 18 |

| Филиппины (Последние отзывы: 29 декабря 2020 г.) | 12 |

| Польша (Последний раз отзыв 9 февраля 2021 г.) | 23 |

| Португалия (Последний раз отзыв 20 января 2021 г.) | 23 |

| Пуэрто-Рико (Последний раз отзыв 2 марта 2021 г.) | Налог с продаж и использования: 11.5% на движимое имущество и определенные услуги; 4% для бизнес-услуг и специальных услуг. |

| Катар (Последний раз отзыв 25 февраля 2021 г.) | NA |

| Румыния (Последний раз отзыв 5 марта 2021 г.) | 19 |

| Российская Федерация (Последний раз отзыв 12 февраля 2021 г.) | 20 |

| Руанда (Последний раз отзыв 2 марта 2021 г.) | 18 |

| Санкт-Люсия (Последний раз отзыв 29 января 2021 г.) | 12.5 |

| Саудовская Аравия (Последние отзывы: 31 декабря 2020 г.) | 15 (5% до 1 июля 2020 года) |

| Сенегал (Последний раз отзыв 15 января 2021 г.) | 18 |

| Сербия (Последний раз отзыв 25 февраля 2021 г.) | 20 |

| Сингапур (Последний раз отзыв 4 февраля 2021 г.) | Налог на товары и услуги: 7 |

| Словацкая Республика (Последний раз отзыв: 11 марта 2021 г.) | 20 |

| Словения (Последний раз отзыв 26 января 2021 г.) | 22 |

| Южная Африка (Последние отзывы: 10 декабря 2020 г.) | 15 |

| Испания (Последний раз отзыв 4 февраля 2021 г.) | 21 |

| Шри-Ланка (Последний раз отзыв 18 января 2021 г.) | 8 |

| Швеция (Последний раз отзыв 20 января 2021 г.) | 25 |

| Швейцария (Последний раз отзыв: 6 января 2021 г.) | 7.7 |

| Тайвань (Последний раз отзыв 27 января 2021 г.) | 5% в общую промышленность |

| Таджикистан (Последний раз отзыв: 19 января 2021 г.) | 18 |

| Танзания (Последний раз отзыв 18 января 2021 г.) | 18 |

| Таиланд (Последний раз отзыв 17 января 2021 г.) | 7 |

| Тимор-Лешти (Последний раз отзыв 8 февраля 2021 г.) | Налог с продаж на ввозимые товары: 2.5; Налог с продаж на прочие товары: 0 |

| Тринидад и Тобаго (Последний раз отзыв 22 февраля 2021 г.) | 12,5 |

| Тунис (Последний раз отзыв: 11 марта 2021 г.) | 19 |

| Турция (Последние отзывы: 16 октября 2020 г.) | 18 |

| Туркменистан (Последний раз отзыв 18 января 2021 г.) | 15 |

| Уганда (Последний раз отзыв 28 января 2021 г.) | 18 |

| Украина (Последние отзывы: 30 декабря 2020 г.) | 20 |

| Объединенные Арабские Эмираты (Последний раз отзыв 9 февраля 2021 г.) | 5 |

| Великобритания (Последний раз отзыв 12 января 2021 г.) | 20 |

| Соединенные Штаты (Последний раз отзыв: 6 февраля 2021 г.) | NA |

| Уругвай (Последний раз отзыв 5 января 2021 г.) | 22 (сниженная ставка НДС 10%, применяемая к определенным товарам и услугам). |

| Узбекистан, Республика (Последний раз отзыв 22 января 2021 г.) | 15 |

| Венесуэла (Последний раз отзыв 9 февраля 2021 г.) | 16 |

| Вьетнам (Последний раз отзыв 25 января 2021 г.) | 10 |

| Замбия (Последние отзывы: 11 февраля 2021 г.) | 16 |

| Зимбабве (Последний раз отзыв 1 марта 2021 г.) | 14.5 |

Ставки налога на добавленную стоимость | Ставки НДС в Европе на 2021 год

Более 140 стран мира, включая все европейские страны, взимают налог на добавленную стоимость (НДС) на товары и услуги. Как показывает сегодняшняя налоговая карта, ставки НДС в государствах-членах ЕС различаются в зависимости от страны, хотя в определенной степени они согласованы Европейским союзом (ЕС).

НДС — это налог на потребление, начисляемый на добавленную стоимость на каждом этапе производства товара или услуги.Каждое предприятие в цепочке создания стоимости получает налоговый кредит на уже уплаченный НДС. Конечный потребитель этого не делает, что делает его налогом на конечное потребление.

Страны ЕС с самыми высокими стандартными ставками НДС: Венгрия (27 процентов), Хорватия, Дания и Швеция (все по 25 процентов). Самая низкая стандартная ставка НДС установлена в Люксембурге — 17 процентов, за ним следуют Мальта (18 процентов), а также Кипр, Германия и Румыния (все по 19 процентов). Средняя стандартная ставка НДС в ЕС составляет 21 процент, что на шесть процентных пунктов выше минимальной стандартной ставки НДС, требуемой законодательством ЕС.

Несколько стран ввели временные изменения ставки НДС из-за COVID-19. Снижение ставки НДС на товары и услуги, продаваемые отраслями, особенно пострадавшими от экономических последствий пандемии, такими как сектор гостеприимства, было наиболее распространенным явлением. Две страны ЕС использовали более широкий подход: Германия снизила стандартную ставку НДС с 19 процентов до 16 процентов и свою пониженную ставку НДС с 7 процентов до 5 процентов с 1 июля по 31 декабря 2020 года. Ирландия снизила стандартную ставку НДС с 23 процентов до 21 процент с 1 сентября 2020 года по 28 февраля 2021 года.

Как правило, налоги на потребление являются экономически эффективным способом увеличения налоговых поступлений. Чтобы свести к минимуму экономические искажения, в идеале существует только одна стандартная ставка, взимаемая со всего конечного потребления, с как можно меньшим количеством исключений. Однако страны ЕС взимают пониженные ставки и освобождают некоторые товары и услуги от НДС.

Одной из основных причин снижения ставок НДС и товаров / услуг, освобожденных от НДС, является поощрение справедливости, поскольку домохозяйства с низкими доходами, как правило, тратят большую часть дохода на товары и услуги, такие как продукты питания и общественный транспорт.Другие причины включают поощрение потребления «благородных товаров» (например, книг), продвижение местных услуг (например, туризм) и устранение внешних факторов (например, экологически чистой энергии).

Однако данные показывают, что снижение ставок НДС и освобождение от НДС не обязательно являются эффективными для достижения этих целей политики и даже могут быть регрессивными в некоторых случаях. Такие пониженные ставки и льготы могут привести к более высоким административным расходам и расходам на соблюдение нормативных требований, а также к экономическим искажениям. Вместо этого для решения проблем справедливости ОЭСР рекомендует меры, непосредственно направленные на увеличение реальных доходов более бедных домохозяйств.

| Страна | Сверх пониженная ставка НДС (%) | Сниженная ставка НДС (%) | Ставка НДС на парковку (%) | Стандартная ставка НДС (%) |

|---|---|---|---|---|

| Австрия (AT) | – | 10/13 | 13 | 20 |

| Бельгия (BE) | – | 6/12 | 12 | 21 |

| Болгария (BG) | – | 9 | – | 20 |

| Хорватия (HR) | – | 5/13 | – | 25 |

| Кипр (CY) | – | 5/9 | – | 19 |

| Чешская Республика (CZ) | – | 10/15 | – | 21 |

| Дания (DK) | – | – | – | 25 |

| Эстония (EE) | – | 9 | – | 20 |

| Финляндия (FI) | – | 10/14 | – | 24 |

| Франция (FR) | 2.1 | 5,5 / 10 | – | 20 |

| Германия (DE) | – | 7 | – | 19 |

| Греция (GR) | – | 6/13 | – | 24 |

| Венгрия (HU) | – | 5/18 | – | 27 |

| Ирландия (IE) * | 4,8 | 9 / 13,5 | 13,5 | 21 |

| Италия (IT) | 4 | 5/10 | – | 22 |

| Латвия (LV) | – | 5/12 | – | 21 |

| Литва (LT) | – | 5/9 | – | 21 |

| Люксембург (LU) | 3 | 8 | 14 | 17 |

| Мальта (MT) | – | 5/7 | – | 18 |

| Нидерланды (Нидерланды) | – | 9 | – | 21 |

| Польша (PL) | – | 5/8 | – | 23 |

| Португалия (PT) | – | 6/13 | 13 | 23 |

| Румыния (RO) | – | 5/9 | – | 19 |

| Словакия (Словакия) | – | 10 | – | 20 |

| Словения (SI) | – | 5/9.5 | – | 22 |

| Испания (ES) | 4 | 10 | – | 21 |

| Швеция (SE) | – | 6/12 | – | 25 |

| Соединенное Королевство (GB) | – | 5 | – | 20 |

Примечания: * Ирландия временно снизила стандартную ставку НДС с 23% до 21% из-за COVID-19.С 1 марта 2021 г. или после этой даты стандартная ставка возвращается к 23%. Когда в 1991 году была принята одна из основных директив ЕС по НДС, некоторые страны ЕС применяли пониженные, сверхсниженные или нулевые ставки к товарам и услугам, которые не были определены новыми правилами как подпадающие под нулевую или пониженную ставку. Оценить категории. Чтобы облегчить переход на стандартные тарифы на эти товары и услуги, была разрешена так называемая «ставка за парковку». Хотя предполагалось, что от него будет отказано, некоторые страны все еще применяют его. Источник: Европейская комиссия, «Ставки НДС», https://ec.europa.eu/taxation_customs/business/vat/eu-vat-rules-topic/vat-rates_en; и Ричард Асквит, «Глобальные изменения ставок НДС и НДС в 2021 г.», Авалара, 1 января 2021 г., https://www.avalara.com/vatlive/en/vat-news/2021-global-vat-rate-changes. html. | ||||

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики.Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Внесите вклад в налоговый фондСообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным. Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Оставьте нам отзывСколько стран в мире имеют налог на добавленную стоимость?

За последние пару недель в средствах массовой информации и в определенных политических кругах было много дискуссий о налоге на добавленную стоимость.Разговор начался с того, что сенатор Тед Круз представил план налоговой реформы, который устранит налог на заработную плату и корпоративный подоходный налог и заменит доход «фиксированным налогом на бизнес» или налогом на добавленную стоимость методом вычитания. Мы обнаружили, что налоговый план сократит федеральные доходы на 3,6 триллиона долларов в течение следующего десятилетия. Однако если учесть рост ВВП на 13,9 процента, доходы уменьшатся лишь немногим более чем на 700 миллиардов долларов.

Несмотря на то, что план ориентирован на рост (он исключает налог на прибыль предприятий!), Некоторые консерваторы выразили озабоченность по поводу этого плана.Беспокойство вызывает то, что план введет налог в европейском стиле, что приведет к формированию здесь правительства европейского размера. Они заявляют, что с 1960-х годов, когда в Европе был введен НДС, их ставки и сборы постоянно увеличивались, и НДС привел к «большим» правительствам, которые мы видим там сегодня. Они считают, что это произошло бы здесь, если бы был введен аналогичный налог.

Я не знаю, правда ли, что НДС привел к появлению более крупных правительств в Европе, но в этих обсуждениях часто упускается тот факт, что НДС не является исключительно европейским налогом.Да, все европейские страны используют этот налог, но также и большинство стран мира.

По данным KPMG, в более 140 странах во всем мире действует налог на добавленную стоимость.

Это правда, что в европейских странах обычно высокие ставки НДС. Средняя ставка НДС в Европе составляет 20 процентов, что примерно на 5 процентных пунктов выше, чем в среднем в мире. Однако не все европейские страны имеют высокие ставки НДС (в Швейцарии ставка НДС составляет 8 процентов, что примерно равно средней ставке налога с розничных продаж в США и по региону).И также важно отметить, что европейские страны также имеют гораздо более низкие ставки корпоративного подоходного налога. Средняя европейская ставка подоходного налога с предприятий составляет 18,7 процента, что ниже среднемирового показателя в 22,8 процента.

Если заглянуть за пределы Европы, можно увидеть, что ставки НДС не обязательно высокие. В любом другом регионе мира ставки НДС в среднем ниже, чем в Европе. В африканских странах средняя ставка НДС составляет около 15 процентов, в Северной и Южной Америке и Океании средняя ставка составляет 13 процентов, а в Азии средняя ставка НДС составляет 12 процентов.3 процента. НДС составляет от 5 процентов в таких странах, как Канада (только федеральный), Тайвань и Замбия, до 27 процентов в Венгрии.

НДС существует во всем мире, ставки сильно различаются, и не все из них значительны.

Разумеется, здесь учитывается особый вид НДС, который называется НДС по кредитовым счетам. Это не тот тип НДС, который предусматривал бы план Круза, и, конечно же, не единственный вид НДС.

В конце концов, НДС — это просто налог на потребление.Если вы подумаете об этом так, в штатах США уже есть налоги, похожие на НДС, вместе с налогами с розничных продаж (на самом деле, в Нью-Гэмпшире есть буквальный НДС). Более того, большинство налоговых систем во всем мире, включая налоговую систему в Соединенных Штатах, имеют функции, аналогичные НДС. Например, наш налог на заработную плату — это просто часть налога на добавленную стоимость. Наиболее комплексные предложения по налоговой реформе, такие как фиксированный налог Холла-Рабушки, переходят на базу НДС.

Тот факт, что большинство стран на земле использует НДС, не означает, что это что-то, что было принято в США.С. нужно делать. Однако важно рассматривать налог в контексте. Это не просто европейский налог, не все НДС значительны, и многие налоги в США и предложения по реформированию налогового кодекса США экономически аналогичны или идентичны НДС.

Нажмите здесь, чтобы узнать больше о налоге, предложенном в плане реформы сенатора Круза

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики.Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Внесите вклад в налоговый фондСообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным. Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Оставьте нам отзывЧто такое НДС? | Глоссарии Chargebee

Как работает налог на добавленную стоимость?

В отличие от налога с продаж, когда конечный покупатель платит налог во время покупки продукта, налог на добавленную стоимость взимается на каждом этапе производства.166 стран по всему миру используют систему налогообложения добавленной стоимости, поскольку легко отслеживать точный налог, взимаемый на каждом этапе. При соблюдении НДС нет риска двойного налогообложения.

Возьмем, к примеру, компанию по производству дуба, которая продает необработанный дуб производителю мебели за 100 евро + ставка НДС 5%. Он взимает с производителя 105 евро и уплачивает налог в размере 5 евро правительству. Производитель мебели продаст мебель в магазин за 300 евро + ставка НДС 5%. Он будет взимать с магазина 315 евро и платить правительству 15–5 евро = 10 евро.Наконец, магазин продаст готовую мебель своему покупателю за 500 евро + ставка НДС 5%. Он взимает с клиента 525 евро и платит государству 25-15 евро = 10 евро.

Влияет ли НДС на ваш бизнес SaaS?

Компании, которые хотят продавать свои продукты SaaS в регионе, где применяется НДС, должны сначала зарегистрироваться для уплаты НДС и получить номер плательщика НДС. Номер НДС — это идентификатор, который используется для проверки того, являетесь ли вы коммерческим предприятием или конечным потребителем. Подача счетов-фактур и деклараций также является обязательной для вашего бизнеса.Они сообщают сумму, которую вы должны заплатить, а также сумму, которую вы можете вернуть.

Все SaaS-компании, продающие в регионе, где действует система НДС, должны соблюдать правила НДС. Несоблюдение может привести к уплате налогов и штрафов.

Чтобы узнать, соответствует ли ваш продукт SaaS критериям НДС, вы можете выполнить следующие критерии:

Это не физический, материальный товар.

В основном он основан на ИТ.Предложение не могло существовать без технологий.

Предоставляется через Интернет или электронную сеть.

Он полностью автоматизирован или требует минимального вмешательства человека.

Дополнительная информация

Дополнительная информация о налоге на добавленную стоимость и о том, как Chargebee может помочь вашему бизнесу снизить налогообложение:

Налог с продаж и ставки НДС по всему миру

ИсточникНа карте показаны ставки налога с продаж или НДС для стран по всему миру, включая многие подразделения, такие как штаты США и провинции Канады.Страна с самой высокой ставкой НДС — Венгрия — 27%, , за ней следуют Хорватия, Дания, Норвегия и Швеция — 25%, каждая.

Нет ни одной страны с самой низкой ставкой НДС, так как есть несколько стран со ставкой 0% , включая всюду от Бермудских островов до Гонконга, от Ирака до ОАЭ. Если вам интересно, вы можете увидеть полный список ставок ниже.

- Афганистан — 10%

- Албания — 20%

- Алжир — 17%

- Ангола — 10%

- Антигуа и Барбуда — 15%

- Аргентина — 21%

- Армения — 20%

- Австралия — 10%

- Австрия — 20%

- Азербайджан — 18%

- Багамы — 7.5%

- Бахрейн — 0%

- Бангладеш — 15%

- Барбадос — 17,5%

- Беларусь — 20%

- Бельгия — 21%

- Белиз — 12,5%

- Бенин — 18%

- Бермудские острова — 0%

- Бутан — 20%

- Боливия — 13%

- Босния — 17%

- Ботсвана — 12%

- Бразилия — Рио-де-Жанейро — 19%, Сан-Паулу, Парана и Минас-Жерайс — 18%, другие штаты — 17%

- Британские Виргинские острова — 0%

- Бруней — 0%

- Болгария — 20%

- Буркина-Фасо — 18%

- Бурунди — 18%

- Камбоджа — 10%

- Канада

- Альберта — 5%

- Британская Колумбия — 12%

- Манитоба — 13%

- Нью-Брансуик — 13%

- Ньюфаундленд — 13%

- Северо-Западные территории — 5%

- Новая Шотландия — 15%

- Онтарио — 13%

- Остров Принца Эдуарда — 14%

- Квебек — 14.975%

- Саскачеван — 10%

- Юкон — 5%

- Кабо-Верде — 5%

- Каймановы острова — 0%

- Центральноафриканская Республика — 19%

- Чад — 18%

- Чили — 19%

- Китай — 17%

- Колумбия — 16%

- Комор — 10%

- Демократическая Республика Конго — 16%

- Республика Конго — 18%

- Острова Кука — 15%

- Costarica — 13%

- Хорватия — 25%

- Куба — 2.5%

- Кюрасао — 5%

- Кипр — 19%

- Чехия — 21%

- Дания — 25%

- Джибути — 10%

- Доминика — 15%

- Доминиканская Республика — 16%

- Эквадор — 12%

- Египет — 10%

- Сальвадор — 13%

- Экваториальная Гвинея — 15%

- Эритрея — 4%

- Эстония — 20%

- Фарерские острова — 25%

- Фиджи — 15%

- Финляндия — 24%

- Франция — 20%

- Габон — 18%

- Гамбия — 15%

- Грузия — 18%

- Германия — 19%

- Гана — 15%

- Гибралтар — 0%

- Греция — 23%

- Гренада — 15%

- Гуам — 4%

- Гватемала — 12%

- Гернси — 0%

- Гвинея — 18%

- Гайана — 16%

- Гаити — 10%

- Гондурас — 15%

- Гонконг — 0%

- Венгрия — 27%

- Исландия — 24%

- Индия

- Андхра-Прадеш — 14.5%

- Чхаттисгарх — 14%

- Ассам, Джамму, Кашмир и Карнатака — 13,5%

- Прочие штаты — 12,5%

- Индонезия — 10%

- Иран — 7%

- Ирак — 0%

- Ирландия — 23%

- Остров Мэн — 20%

- Израиль — 18%

- Италия — 22%

- Кот-д’Ивуар — 18%

- Ямайка — 16,5%

- Япония — 8%

- Джерси — 5%

- Иордания — 16%

- Казахстан — 12%

- Кения — 16%

- Кувейт — 0%

- Кыргызстан — 12%

- Лаос — 10%

- Латвия — 21%

- Ливан — 10%

- Либерия — 7%

- Ливия — 0%

- Лихтенштейн — 8%

- Литва — 21%

- Люксембург — 17%

- Макао — 0%

- Македония — 18%

- Мадагаскар — 20%

- Мадейра — 22%

- Малави — 16.5%

- Малайзия — 6%

- Мальдивы — 0%

- Мали — 18%

- Мальта — 18%

- Мавритания — 14%

- Маврикий — 15%

- Мексика — 16%

- Микронезия — 5%

- Молдова — 20%

- Монако — 20%

- Монголия — 10%

- Черногория — 19%

- Марокко — 20%

- Мозамбик — 17%

- Мьянма — 5%

- Намибия — 15%

- Непал — 13%

- Нидерланды — 21%

- Новая Зеландия — 15%

- Никарагуа — 15%

- Нигер — 18%

- Нигерия — 5%

- Северная Корея — 15%

- Норвегия — 25%

- Оман — 0%

- Пакистан — 17%

- Панама — 7%

- Папуа-Новая Гвинея — 10%

- Парагвай — 10%

- Перу — 16%

- Филиппины — 10%

- Польша — 23%

- Португалия — 23%

- Пуэрто-Рико — 7%

- Румыния — 24%

- Россия — 18%

- Руанда — 18%

- Сент-Люсия — 15%

- Сан-Марино — 0%

- Саудовская Аравия — 0%

- Сенегал — 18%

- Сербия — 20%

- Сейшельские Острова — 15%

- Сьерра-Леоне — 15%

- Сингапур — 7%

- Словацкая Республика — 20%

- Словения — 22%

- Соломоновы Острова — 10%

- Сомали — 10%

- Южная Африка — 14%

- Южная Корея — 10%

- Испания — 21%

- Шри-Ланка — 12%

- Судан — 10%

- Суринам — 8%

- Свазиленд — 14%

- Швеция — 25%

- Швейцария — 8%

- Тайвань — 5%

- Таджикистан — 20%

- Танзания — 18%

- Таиланд — 7%

- Того — 18%

- Тонга — 15%

- Тринидад и Тобаго — 15%

- Тунис — 18%

- Турция — 18%

- Туркменистан — 20%

- Тувалу — 5%

- Уганда — 18%

- Украина — 20%

- Объединенные Арабские Эмираты — 0%

- Соединенное Королевство — 20%

- США

- Колорадо — 2.9%

- Алабама, Джорджия, Гавайи, Луизиана, Нью-Йорк, Южная Дакота, Вайоминг — 4%

- Вирджиния — 4,3%

- Миссури — 4,445%

- Оклахома — 4,5%

- Юта — 4,7%

- Северная Дакота, Висконсин — 5%

- Нью-Мексико — 5,125%

- Мэн, Небраска — 5,5%

- Аризона — 5,6%

- округ Колумбия, Огайо — 5,75%

- Флорида, Айдахо, Айова, Кентукки, Мэриленд, Мичиган, Пенсильвания, Южная Каролина, Вермонт, Западная Вирджиния — 6%

- Канзас — 6.15%

- Иллинойс, Массачусетс, Техас — 6,25%

- Коннектикут — 6,35%

- Арканзас, Калифорния, Вашингтон — 6,5%

- Невада — 6,85%

- Миннесота — 6,875%

- Индиана, Миссисипи, Нью-Джерси, Род-Айленд, Теннесси — 7%

- Уругвай — 22%

- Узбекистан — 20%

- Вануату — 12,5%

- Венесуэла — 12%

- Вьетнам — 10%

- Йемен — 5%

Данные были получены из Avalara VATLive через Викимедиа и верны по состоянию на 10 апреля 2015 года.

Нравится карта? Пожалуйста, помогите нам, поделившись им:

Почему налог, который не применяли США, нашел признание во многих странах мира

Возможно, вам не нравится платить налоги, но ваше бремя будет еще больше, если другие не будут платить свою справедливую долю.

Это, вкратце, во многом объясняет, почему налог на добавленную стоимость или НДС используется практически во всех крупных странах мира, кроме Соединенных Штатов.

Хотя эта концепция никогда не приживалась в этой стране, НДС был мощным, хорошо воспитанным оружием прогресса.Это особенно верно в отношении менее богатых стран, поскольку это снижает уклонение от уплаты налогов относительно эффективным и щадящим способом, как показывают новые исследования.

Богатые страны собирают в среднем 34 процента валового внутреннего продукта в виде налогов (США собирают около 27 процентов). Но большинство стран с низким и средним уровнем дохода — от Мали до Малайзии — собирают гораздо меньше, обычно от 10 до 20 процентов ВВП. Основная причина в том, что сбор налогов сложнее в менее развитых странах, где большая часть экономической деятельности является неформальной, что облегчает уклонение от уплаты налогов.Тем не менее, налоговые поступления, которые позволяют правительствам предоставлять такие общественные блага, как дороги и школы, не менее важны для более бедных стран.

Укажите НДС, при котором личный доход облагается косвенным налогом, взимаемый с предприятий. Налог на добавленную стоимость также имеет встроенную функцию принудительного исполнения.

Вот как это работает.

По сути, НДС облагается налогом на стоимость, которую бизнес добавляет к товару или услуге в процессе их производства. Добавленную стоимость можно представить как цену, по которой предприятие продает свой продукт, за вычетом затрат на его производство.

Например, оптовая пекарня получает доход от продажи хлеба продуктовым магазинам. Вычтите из этого расходы пекарни на муку, дрожжи и другие ингредиенты. Разница заключается в добавленной стоимости, с которой облагается пекарня. Кроме того, мукомольная компания будет платить НДС с выручки от своей муки за вычетом того, что она платит за пшеницу и тому подобное.

Когда вы подсчитываете добавленную стоимость на каждой остановке в цепочке поставок, от фермера, выращивающего пшеницу, до хлебоеда, вы получаете розничную цену на хлеб.Таким образом, НДС — это налог на потребление, и его легче администрировать, чем подоходный налог с населения.

С одной стороны, правительство взимает НДС с предприятий (которых относительно немного), а не с домашних хозяйств (которых много). С другой стороны, особенно в странах с менее развитой экономикой, системы подоходного налога с физических лиц изобилуют проблемами, потому что очень много людей работают не по найму, и у них есть возможность фальсифицировать свой заявленный доход.

По оценкам Налоговой службы США, доходы от самозанятости и фермерских хозяйств занижены более чем на 60 процентов.Даже в этом случае система подоходного налога с населения в Соединенных Штатах работает довольно хорошо, потому что у большинства людей есть работодатель. Во многих других странах дело обстоит иначе.

Сегодня в бизнесе

НДС похож на налог с продаж, но с важным отличием: он уплачивается на каждом этапе производства, а не только в точках продаж. Это делает НДС на удивление самообеспечивающим, потому что налоговые вычеты одной фирмы являются налоговым обязательством другой фирмы.

Когда пекарь покупает муку, в ее финансовых интересах информировать налоговый орган о покупке, чтобы он мог вычесть стоимость из своей налоговой базы. Эта информация предупреждает налоговый орган о доходах производителя муки.

Эти теоретические преимущества хорошо известны, но Дина Померанц, экономист из Цюрихского университета, нашла способ проверить, насколько они важны на практике. В исследовании, опубликованном в American Economic Review в 2015 году, она сотрудничала с налоговым органом Чили, используя возможность проведения аудиторских проверок, чтобы выявить, где процветало мошенничество.

Чилийские налоговые органы разослали письма случайно выбранным фирмам, каждая из которых была обязана платить НДС, информируя их о том, что они находятся под особой тщательностью. Профессор Померанц обнаружил, что после того, как письма были получены, отчетность о продажах между предприятиями практически не изменилась, что позволяет предположить, что доходы уже сообщались точно.

Напротив, такие предприятия, как продуктовые магазины, которые продают потребителям, начали сообщать о большем доходе и платить больше НДС.

Почему была разница? С НДС возникает проблема последней мили: покупатель в магазине, покупающий хлеб, не имеет стимула просить квитанцию, потому что он не может вычесть стоимость из своего дохода, как это могут сделать предприятия, поэтому многие транзакции между бизнесом и потребителем были занижены.

Правительства попытались решить проблему «последней мили», добавив вознаграждение для клиентов, которые просят квитанцию. В 2007 году в штате Сан-Паулу, Бразилия, была запущена программа, по которой покупатели получали скидку в размере примерно 1% на их розничные чеки. (Чтобы сделать программу более привлекательной, часть скидки предоставляется в виде лотерейных билетов на призы на сумму до 500 000 долларов.)

Розничные торговцы должны были подавать квитанции в налоговые органы, а потребители в Сан-Паулу могли проверять в Интернете, есть ли магазины в магазинах. представили свои квитанции и пожаловались в налоговый орган, если они этого не сделали.По сути, покупателей зачисляли в качестве гражданских налоговых инспекторов.

Бразильская программа позволила увеличить собираемость налогов с розничных торговцев на 21 процент, согласно исследованию Джоаны Наритоми из Лондонской школы экономики, в котором анализировались первые четыре года программы и которое планируется опубликовать в American Economic Review.

Успех систем НДС в странах с развивающейся экономикой — долгожданная новость для получателей налоговых поступлений. Когда-нибудь это может пригодиться и в Соединенных Штатах, и по другой причине.Поскольку НДС облагает налогом потребление, а не доход, он, как правило, стимулирует сбережения и инвестиции.

Тут тоже свои проблемы. Важным является то, что он регрессивный. Если у вас едва хватает денег, вы не можете позволить себе экономить: весь ваш доход тратится на предметы первой необходимости и, следовательно, облагается налогом. Более богатые люди облагаются налогом гораздо меньшую долю своего дохода.

Но НДС может сочетаться с прогрессивной налоговой политикой, такой как налоговая скидка для малообеспеченных людей, которая уравновешивает этот недостаток, как утверждает Уильям Гейл из Института Брукингса в своей книге «Фискальная терапия.

В конце концов, главное преимущество НДС состоит в том, что он может приносить значительный доход при сравнительно небольших административных затратах и без особой необходимости во вмешательстве в принудительное исполнение. Когда-нибудь это может стать привлекательным вариантом для Соединенных Штатов.

Как НДС работает для авторов на Patreon — Центр поддержки Patreon

Что такое НДС? Налог на добавленную стоимость (НДС) — это налог, начисляемый на добавленную стоимость товаров и услуг, в том числе цифровых. Взимается в процентах от цены (например,грамм. Залог в размере 1 доллар США с НДС 23% будет иметь окончательную стоимость 1,23 доллара США). Европейский Союз требует, чтобы НДС определялся по местонахождению потребителя, а не по местонахождению бизнеса. Это касается независимых создателей контента, в том числе использующих Patreon. В случае Patreon, покупатели — это патроны. Как работает НДС на PatreonВместо того, чтобы возлагать бремя расчета и сбора НДС на создателей, Patreon сделает это за вас . Мы представляем и взимаем НДС по действующей ставке для ваших постоянных клиентов.Мы также заботимся о регистрации и переводе обрабатываемых нами платежей по НДС.

Тем не менее, каждая страна обрабатывает НДС по-разному. Мы рекомендуем проконсультироваться с местным налоговым консультантом по следующим причинам:

- Получение информации о возможном уплате НДС , если вы предлагаете физические или другие товары помимо цифровых услуг на Patreon.

- Получение подтверждения, что при использовании Patreon вам не нужно будет регистрироваться и взимать НДС.

Мы отслеживаем сумму НДС, взимаемую с ваших постоянных клиентов, в разбивке по странам. Вот как вы можете получить доступ к НДС, уплаченному от вашего имени:

- Войдите в свою учетную запись создателя.

- Нажмите Доход в меню создания.

- Выберите вариант Налоги .

- НДС, собранный и уплаченный за ваших постоянных клиентов, будет указан в отчете по налогу с продаж .

- Нажмите кнопку Загрузить по месяцам как .csv , чтобы получить разбивку налога с продаж, включая НДС, по странам за каждый месяц.

На этой странице также есть таблица всех налогов с продаж, уплачиваемых постоянными посетителями, которые облагаются дополнительными налогами в США.

Pro и Premium для авторов : Если вам нужна более детальная разбивка того, где находятся отдельные посетители, вы можете добавить нашу функцию запроса адреса доставки . Эта функция предлагает посетителям указать адрес доставки в файл с вашим членством, когда они присоединятся — у существующих постоянных клиентов будет возможность вручную добавить адрес из своего списка активного членства.Какой номер плательщика НДС у Patreon? Patreon зарегистрирован в следующих юрисдикциях со следующими регистрационными номерами :

ЕС VATMOSS | EU372009942 | |

Австралия | ARN 300017729371 | |

Беларусь | 102399453 | |

Канада (Квебек) | NR00014222 | |

Исландия | 138338 | |

Новая Зеландия | На рассмотрении | |

Норвегия | 463115122 | |

Россия | 9 | 8799 |

Сингапур | M | 670R |

Южная Корея | 572-80-01729 | |

Швейцария | На рассмотрении | |

Тайвань | A030930804 | |

Турция | 7230798911 | |

Соединенное Королевство | 372418593 |

Хотя Patreon будет сообщать и переводить все средства, собранные от покровителей, в страну проживания / штат покровителя, пожалуйста, свяжитесь с местными властями для получения информации о любых местных требованиях к подаче документов, которые могут возникнуть у вас как у создателя.