Инвестирование что это такое основные понятия

› Инвестирование

Об инвестировании говорят много и особенно в век информационных технологий. Так сложилось, что на сегодня для того, чтобы совершить удачную инвестицию, порой не обязательно выходить из дома. Неважно куда вы решили вложить деньги, главное что во всех случаях вы преследуете только одну цель — заработать и приумножить свой капитал.

На первый взгляд это пояснение кажется понятным. Для инвестирования необходим объект. Это либо ценные бумаги, либо недвижимость либо другой объект для вложения инвестиций. Сегодня инвестором может стать практически любое лицо обладающее средствами для инвестиций. Однако мы бы хотели остановиться на инвестировании в ценные бумаги, фондовые индексы и другие инструменты, которые используются для работы на фондовом рынке.

Инвестирование — это вложение денежных средств или покупка других активов с целью получения прибыли в будущем.

Инвестирование в ценные бумаги или акции.

Это стало следствием доступности и возможности работать на фондовом рынке практически любому. Бытует мнение, что инвестирование может быть как краткосрочным в виде однодневной сделки на рынке ценных бумаг, так и среднесрочным растянутым во времени на месяцы и даже годы. Мы все же стараемся придерживаться мнения, что инвестирование предполагает среднесрочную и долгосрочную временную составляющую. Все что относится к краткосрочным сделкам, считаем спекуляцией для получения быстрой выгоды. Так же важным моментом в инвестировании является наличие системного подхода и снижение риска при портфельном инвестировании.

Как правило, спекулятивные сделки, совершаемые на фондовом рынке, используются инвесторами как вспомогательный защитный инструмент от неожиданностей. Но из-за своей рискованности такие сделки совершаются крайне редко.

Наиболее стабильными и низкорискованными инвестициями считается инвестирование с фиксированным доходом. Одним из инструментов позволяющих получать фиксированную прибыль являются привилегированные акции. Это ценные бумаги, которые позволяют получать фиксированную прибыль от инвестиций в виде дивидендов. Как пример можно привести предприятие, которое выпустило именные акции, владельцами которых являются сотрудники этого предприятия. В этом случае в конце каждого финансового года в случае получения прибыли процент от нее выплачивается держателям этих акций. Этот процент, как правило, фиксированный отсюда и понятие инвестирование с фиксированным доходом.

Еще одним видом инвестирования с фиксированным доходом является депозитарный вклад. Когда на банковский счет вносятся деньги с целью получения прибыли. Но у этого вида получения прибыли есть недостаток. Зависимость банковской системы от экономической ситуации в стране и в мире. Последние проблемы в мировой экономике выявили серьезную уязвимость мировой финансовой системы, в результате этот вид инвестирования несколько утратил свою популярность.

Но у этого вида получения прибыли есть недостаток. Зависимость банковской системы от экономической ситуации в стране и в мире. Последние проблемы в мировой экономике выявили серьезную уязвимость мировой финансовой системы, в результате этот вид инвестирования несколько утратил свою популярность.

В любом случае к задаче инвестирования следует подходить, системно рассчитывая возможные риски и прогнозируя перспективы. А поскольку инвестор это прежде всего аналитик то необходимо особое внимание уделять фундаментальным показателям.

Что такое инвестиции, для чего нужны инвестиции простыми словами

Говоря про объекты инвестирования, нужно понимать, что, помимо доходности, у инвестиций есть еще ряд важных параметров, таких как риск, ликвидность и капиталоемкость. Причем время от времени эти параметры тоже могут изменяться.

Если доходность и риск — это интуитивно понятные параметры, то ликвидность и капиталоемкость стоит разобрать подробнее.

Ликвидность — это возможность быстро и не теряя доходности как осуществлять вложения, так и извлекать их. И действительно, это важно, так как деньги могут быть нужны здесь и сейчас в какие-то моменты времени. А, например, чтобы продать квартиру (купленную с инвестиционной целью), не теряя прибыли, может понадобиться не один месяц. Или же снятие депозита до его завершения может обернуться потерей процентов, что снижает общую доходность вложений.

И действительно, это важно, так как деньги могут быть нужны здесь и сейчас в какие-то моменты времени. А, например, чтобы продать квартиру (купленную с инвестиционной целью), не теряя прибыли, может понадобиться не один месяц. Или же снятие депозита до его завершения может обернуться потерей процентов, что снижает общую доходность вложений.

Капиталоемкость — это размер как порога входа в те или иные инвестиционные активы, так и их максимальный предел. Например, чтобы осуществить инвестицию в уже имеющийся бизнес, нужно n-ное количество миллионов, а чрезмерное вливание денег может и не дать результата, так как «обернуть» можно только определенные суммы в рамках функционирования определенной бизнес-модели предприятия. А «гиперденьги» уже будут требовать дополнительного расширения, что не всегда является возможным.

Говоря про риски, стоит отметить, что время от времени они могут возрастать. Так, например, покупка недвижимости в кризис на этапе «котлована» может быть более рискованной, так как строительные компании тоже могут обанкротиться, и ожидание, пока этот котлован выкупит другой застройщик, может затянуться. Даже вклады в банковские депозиты в период отзыва лицензии могут время от времени «добавлять адреналина» в жизнь инвестора.

Даже вклады в банковские депозиты в период отзыва лицензии могут время от времени «добавлять адреналина» в жизнь инвестора.

Доходность — более волатильный параметр, который, как показывает время и рынок недвижимости, может просаживаться, и доллар США может снижаться к рублю. Но в процессе инвестирования есть замечательное приобретаемое свойство — опыт и развитие финансовой грамотности. Активный инвестор всё больше начинает понимать экономические реалии и начинает всё вернее выбирать и распоряжаться своими инвестициями.

Что такое инвестиции?

Инвестиции позволяют обеспечить финансовую уверенность в будущем. В отличие от накоплений, когда деньги постепенно обесцениваются. Инфляция съедает в среднем от 10 до 15 % сбережений ежегодно. Цель любого инвестирования — приумножение вложенных средств. Получить желаемое в будущем невозможно без действий в настоящем.

Что такое инвестиции, какие они бывают и как добиться стабильного дохода с помощью инвестирования денежных накоплений — все эти вопросы и будут рассмотрены в статье. Также вы узнаете преимущества и недостатки инвестиционной деятельности, какими принципами руководствуются опытные инвесторы.

Также вы узнаете преимущества и недостатки инвестиционной деятельности, какими принципами руководствуются опытные инвесторы.

Определение инвестиций

Инвестирование — это денежные средства, ценные бумаги и прочее виды имущества, которые вкладываются в объекты хозяйственной деятельности с целью получения прибыли. Но вложения могут быть также и духовные, умственные. В таком случае эффект будет иметь нематериальное выражение.

Рассмотрим детальнее на нескольких примерах. Предположим, человек хочет открыть бизнес по продаже растений. Накоплений недостаточно, поэтому он берет кредит в банке. Затем приобретает парник, обустраивает загородный участок. Также его расходы включают покупку удобрений, семян, аренду помещений для реализации товара.

Или же родители прибегают к услугам репетиторов, оплачивают занятия в школах раннего развития, спортивных секциях. По сути деньги инвестируются в образование для материально обеспеченного будущего. Инвестициями также можно назвать материнский капитал. Из государственного бюджета выплачиваются средства за рождение второго ребенка. Такая политика направлена на повышение уровня рождаемости, а также улучшение демографической ситуации в стране.

Из государственного бюджета выплачиваются средства за рождение второго ребенка. Такая политика направлена на повышение уровня рождаемости, а также улучшение демографической ситуации в стране.

Субъекты инвестиций

Инвесторами могут выступать физические лица, организации, государственные учреждения и даже страны. Для финансовых вложений используются накопленные и/или заемные средства. Доход должен превышать инфляцию, это позволит сохранить покупную способность финансов и приумножить их в дальнейшем.

Фото предоставлено автором статьи

Помимо капиталовкладчика, в инвестиционной деятельности есть и другие категории участников:

- заказчики, которые реализуют инвестиционный проект. Они представляют интересы инвестора, действуют от его имени, без вмешательства в предпринимательскую деятельность других участников;

- подрядчики, которые выполняют работу по договору, заключенному с основным заказчиком;

- непосредственные пользователи, в эту категорию входят инвесторы, органы местного самоуправления, международные объединения.

То есть те, для кого и создаются инвестиционные объекты.

То есть те, для кого и создаются инвестиционные объекты.

Классификация инвестиций

По объекту вложений

Различают следующие виды инвестиций в зависимости от объекта вложений:

- спекулятивные действуют по следующей схеме: инвестор покупает драгоценные металлы, ценные бумаги или валюту для последующей реализации после возрастания цены;

- финансовые: предполагают вкладывание средств в финансовые инструменты. К примеру, создание специальных денежных счетов. За их управление отвечает уполномоченное лицо, которое проводит финансовые трансакции на различных биржах;

- венчурные инвестиции основаны на вложениях в стартапы, именно таким образом и развивалась социальная сеть Фейсбук;

- реальные: заключаются в инвестировании в недвижимость, выкупе авторского права и тому подобное.

По срокам инвестирования

Этот критерий особенно важен для начинающих инвесторов. С его помощью можно оценить, как быстро вырученный доход будет реинвестирован. По временному признаку вложения делятся на 3 основные категории:

- долгосрочные — более пяти лет;

- среднесрочные — от одного года до пяти лет;

- краткосрочные — до одного года.

Различают еще один, отдельный вид инвестиций — так называемый аннуитетный. Вкладчик получает доход не по завершении срока, а с определенной периодичностью. Например, клиент разместил средства на депозите в банке. Проценты перечисляются на отдельный счет. Их можно снять или обналичить в любое время, без расторжения договора.

По степени ликвидности

Ликвидность — один из самых важных факторов инвестирования. С его помощью можно оценить скорость реализации товара по среднерыночной цене. Если рассматривать на примере рынка недвижимости, одни квартиры реализуются сразу. Их и называют высоколиквидными.

С низколиквидной жилплощадью все гораздо сложнее. Такая недвижимость может продаваться годами.

Объекты инвестирования также могут классифицироваться следующим образом:

- к срочноликвидным относятся инструменты, конверсированные в течение семи дней;

- среднеликвидные реализуются в срок до двух месяцев;

- трудноликвидные включают объекты со сроком реализации свыше шести месяцев.

Перспективы инвестирования

С основными положениями инвестиционной деятельности разобрались, теперь постараемся выяснить, с какими сложностями может столкнуться вкладчик и как заработать в короткие сроки.

Преимуществ инвестирования есть несколько:

- возможность пассивного заработка, вкладчику не нужно прикладывать физическую силу или работать полный день;

- повышается финансовая грамотность, это можно сравнить с интенсивным курсом самообразования;

- сумму денег можно разделить на несколько проектов, что позволяет существенно увеличить доходы и снизить риск банкротства.

Инвестору также следует быть готовым и к возможным сложностям:

- инвестиционная деятельность сопряжена с психологической нагрузкой, в особенности, на начальной стадии;

- существует риск потери вложенных средств;

- понадобится время, деньги и силы для получения новых знаний;

- для вложений нужны деньги ? личные или заемные.

Основные направления для инвестирования

На финансовом рынке представлено несколько вариантов для вложений. Самые стабильные, с низким инвестиционным риском и будут представлены ниже:

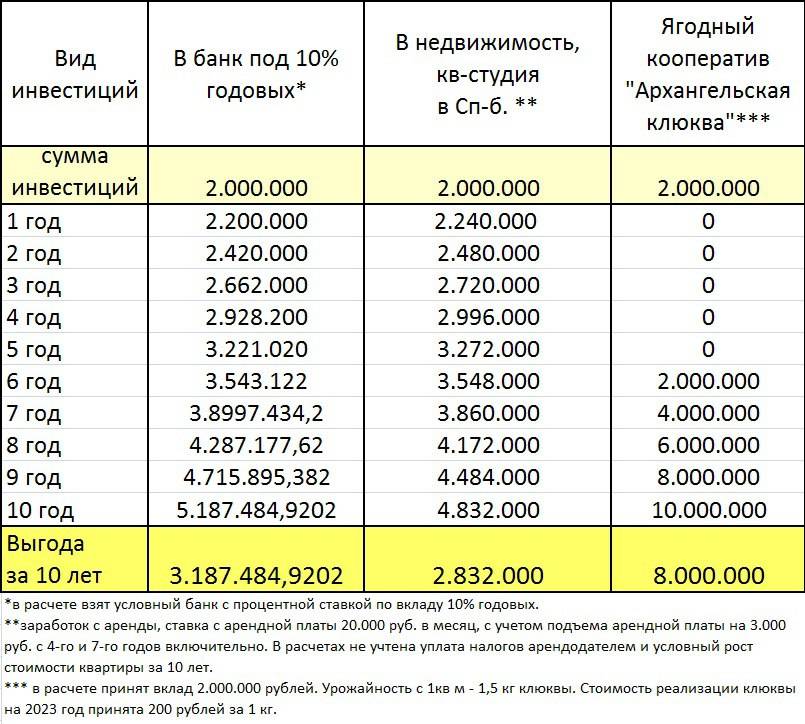

- депозит в банке — риск такого вложения минимальный, так как все вклады застрахованы, уровень дохода и срок известны заранее;

- драгоценные металлы, которые реализуют в банках — этот актив не обесценивается, но стоимость растет медленно, поэтому такие вложения долговременные, как правило, не менее пяти лет;

- паевые инвестиционные фонды позволяют получить прибыль в размере около 30 % годовых, контроль за соблюдением законодательства осуществляется на государственном уровне, за управление средствами отвечают профильные специалисты;

- в ценные бумаги можно инвестировать самостоятельно или обратиться за помощью к посреднику — доверительному управляющему, вкладчик имеет возможность получить прибыльность в размере 100%, но существует также вероятность нулевого заработка;

- приобретение недвижимости может обеспечить стабильный доход от последующей реализации или сдачи в аренду, но потенциальному инвестору необходимо обязательно предварительно оценить ликвидность объекта;

- еще один способ получения прибыли — это вложение в интернет-магазин.

Есть несколько вариантов: можно заказать создание сайта или купить готовый магазин. Затраты на дропшиппингбудут гораздо меньше, так как не понадобится склад для хранения, курьеры, операторы и офис. А это значит, что достаточно найти производителя и создать интернет-магазин;

Есть несколько вариантов: можно заказать создание сайта или купить готовый магазин. Затраты на дропшиппингбудут гораздо меньше, так как не понадобится склад для хранения, курьеры, операторы и офис. А это значит, что достаточно найти производителя и создать интернет-магазин; - создание или покупка готового бизнеса также может стать выгодной инвестицией, но в этом случае существует вероятность банкротства.

Капиталовложение — это один из лучших способов, как заставить деньги работать и приносить прибыль. Инвестиционной деятельностью могут заниматься и физические, и юридические лица с необходимыми стартовыми накоплениями или займом. Успешность инвестиций зависит от правильно подобранных активов, расчета рисков и ликвидности.

Финансовые услуги предоставляют АО «БКС Банк» (лиц. №101) и ООО «Компания БКС» (лиц. № 154-04434-100000)Что такое инвестиции (инвестирование) простыми словами + 5 способов инвестирования денег

Приветствуем читателей портала Finance. kz. В данной статье вы узнаете, что такое инвестиции простыми словами, какие виды инвестиций бывают как и куда инвестировать деньги, чтобы они работали и приносили доход.

kz. В данной статье вы узнаете, что такое инвестиции простыми словами, какие виды инвестиций бывают как и куда инвестировать деньги, чтобы они работали и приносили доход.

И в конце мы дадим практические советы по прибыльному инвестированию.

Что такое инвестиции?

Далеко не все понимают, что инвестициями в современном мире занимаются абсолютно все.

Даже образование представляет собой особый вид инвестирования, так как это вклад в будущее. Ведь именно качественное образование поможет найти хорошую работу с достойной заработной платой.

Этот же принцип действует в спорте. Регулярно тренируясь — человек делает вклад в красоту и здоровье, если же он профессиональный спортсмен, то каждой тренировкой является инвестирование в будущие победы.

Таким образом инвестирование отображает важнейшие правила жизни человечества.

Правило гласит — получить что-либо в будущем невозможно, если ничего не сделать для этого в настоящем.

Отсюда можно вывести основной смысл инвестиций — они представляют собой умственные, денежные и материальные вложения которые в перспективе приведут к получению дохода через короткий или длительный срок.

Прежде всего стоит изучить понятие инвестирование. Инвестирование в экономическом смысле имеет несколько определений. Мы приведем самое простое для понимания.

Инвестирование — это вложение средств в различные материальные, а также нематериальные активы ради их приумножения.

Производятся инвестиции различных сферах экономики, а также социальной и интеллектуальной жизни людей.

Каковы основные виды инвестиции?

Инвестиции неоднородны, можно выделить огромное количество их видов, при этом каждый из них обладает уникальными характеристиками. Разнообразие критериев в соответствии с которыми можно описать инвестиций ведет к существованию большого количества классификаций.

Мы вам расскажем о пяти основных:

1.

В зависимости от объекта инвестирования.

В зависимости от объекта инвестирования. На этом признаке основывается следующая классификация:

- Спекулятивные инвестиции. Подразумевает приобретение какого-либо актива для последующей его реализации после возрастания стоимости.

- Финансовые инвестиции. Это вложение капитала в разные финансовые инструменты.

- Венчурные инвестиции. Это вложение в перспективные активно развивающееся, зачастую недавно созданные компании

- Реальные инвестиции. Предполагает вложение денежных средств в различные формы реального капитала, это может быть приобретение земельного участка, вложения в строительство, покупка готового бизнеса, авторского права, лицензий

2. По сроку инвестирования.

В зависимости от этого признака выделяют следующие виды инвестиций:

- краткосрочные — срок вложения по которым не превышает года.

- среднесрочные инвестиции от 1 до 5 лет.

- долгосрочные — здесь деньги будут вложены более чем на 5 лет.

3. В зависимости от формы собственности

Если рассматривать в качестве критерия классификации субъектов, которые инвестируют средства можно выделить:

- частные инвестиции — вложение осуществляется физическим лицом.

- зарубежные инвестиции — здесь средства инвестируются иностранными гражданами и компаниями

- государственные инвестиции — субъектом выступают различные государственные органы

- существуют ситуации когда не все вложенные деньги принадлежат одному субъекту в этом случае говорят о комбинированных или смешанных инвестиций.

4. По уровню риска

Одним из важнейших показателей любых инвестиций является уровень риска. Традиционно находится в прямой зависимости от доходности, иными словами чем выше риск тем большую прибыль принесет инвестиционный инструмент.

В зависимости от уровня риска все инвестиции делят на три группы:

- консервативный

- вложение с умеренным риском

- агрессивное инвестирование

5.

По цели инвестирования

По цели инвестированияВ зависимости от целевого назначения традиционно выделяют следующие виды инвестирования:

- прямые инвестиции — подразумевает вложение капитала в области материального производства — реализации товаров и услуг. Инвестор обычно при этом получает часть уставного капитала фирмы который составляет не меньше десяти процентов

- портфельные инвестиции предполагают инвестирование средств в различные ценные бумаги. Обычно это акции или облигации активного управления инвестициями не предполагается.

- интеллектуальные инвестиции предполагает вложение руководством компании средств в обучение сотрудников, проведение различных курсов и тренингов

- нефинансовые инвестиции здесь деньги вкладываются в различные проекты оборудование машин,а также права и лицензии

Таким образом существует несколько классификаций инвестиции в зависимости от различных критериев. Благодаря разнообразию видов каждый инвестор может выбрать тот тип инвестиций который идеально подходит именно ему.

С чего и как начать инвестировать деньги?

Все на самом деле просто есть три проверенных и конкретных шагах.

- Вам нужна финансовая поддержка — это так называемая подушка безопасности, которая состоит из запаса денег минимум на 3 месяца, чтобы вы могли спокойно оплачивать все счета и финансовые обязательства в течение этого срока. Лучше конечно будет иметь больший запас, но три месяца это самый минимум.

- Это вести постоянный учет доходов и расходов. Это необходимо, чтобы иметь представление и вести точное наблюдение за своими деньгами.

- Окончательным шагом является определение ваших долгосрочных финансовых целей. Это цели вашего инвестирования.

Давайте представим, что вы прошли эти шаги подготовки к инвестированию или же готовы рискнуть.

Основные этапы по инвестированию для начинающих.

- Нужно определиться с суммой инвестирования которую вы готовы вкладывать.

- Определение срока инвестиций

- Анализ рисков. К чему вы готовы? Стоит сразу отметить, что инвестиции без рисков в принципе не существует.

Об этом нужно всегда помнить.

Об этом нужно всегда помнить. - Выбор финансовых инструментов. Это очень сложный шаг, так как на данный момент существует огромное количество инструментов для инвестирования. Куда инвестировать деньги, чтобы они работали.

Классические способы инвестирования, которые позволяет вложить деньги в понятные инструменты с прогнозируемой доходностью и умеренными рисками.

- Банковский вклад — это самый популярный способ сбережения денег, но его доход едва сравним с уровнем инфляции в стране. Так что, если вы будете вкладывать деньги в банк и держать их там из года в год то в лучшем случае просто не потеряете их, а более-менее ощутимом заработке здесь не идет и речь.

- Фондовый рынок и пифы.

Фондовый рынок это часть финансового рынка, где люди или компании могут приобретать акции и облигации, фьючерсы и другие ценные бумаги. Если вы располагаете свободными средствами и хотите получить больший доход чем в банке однако принимаете на себя относительно большие риски, то фондовый рынок станет для вас хорошим инструментом.

Есть также специальные фонды куда вы можете инвестировать средства такими фондами называются пифы. Пиф это паевой инвестиционный фонд, это финансовая организация которая самостоятельно формирует свой инвестиционный портфель из разных финансовых инструментов акции, облигации, банковские депозиты и продают долю в этом портфеле, то есть пай. По итогам определенного срока управления вам начисляются проценты соответственно размера вашего пая.

- Валютный рынок Forex.

Форекс это глобальный мировой рынок обмена валют. Здесь вы можете обменивать практически все — известные валюты, то есть покупать одни денежные единицы за другие, например доллары за евро и так далее. На форекс и зарабатывает трейдер и спекулянт и большинство из них совершает торговые операции внутри дня. Торговля на рынке форекс осуществляется через брокеров. - Недвижимость.

Один из классических инвестиционных инструментов, когда человек с деньгами задается вопросом куда можно вложить свои деньги. Вы можете покупать как жилую и так и коммерческую недвижимость. Естественно, что коммерческая недвижимость дает больше доход чем жилая, однако и требует больших знаний для ее грамотной покупки.

Вы можете покупать как жилую и так и коммерческую недвижимость. Естественно, что коммерческая недвижимость дает больше доход чем жилая, однако и требует больших знаний для ее грамотной покупки. - Собственный бизнес.

Если у вас есть предпринимательская жилка и определенный коммерческий опыт, то одним из лучших решений для вас будет вложить деньги в собственный бизнес. Да, здесь также есть определенные риски, но вы гибко можете ими управлять. Ведь в этом случае вы сами решаете куда направить те или иные денежные средства, чтобы получить от них максимальную отдачу.

ТОП-5 советов по инвестированию для начинающих.

Специалисты разработали несколько советов для тех кто решился на инвестирование впервые в жизни. Следование им позволяет добиться от инвестиций максимальной эффективности

Совет 1. Подготовьте основу будущих инвестиций

Для начала инвестирования в обязательном порядке потребуется первоначальный капитал. На начальном этапе не стоит использовать значительных сумм.

Совет 2. Поставьте перед собой конкретную инвестиционную цель.

С одной стороны постановка цели не вызывает серьезных трудностей. На практике новичкам бывает сложно сформулировать цели, которых они хотели бы достичь в долгосрочной перспективе. При этом отсутствие четко разработанного плана может привести к остановке в развитии.

Совет 3. Пробуйте различные инвестиционные инструменты.

Не стоит вкладывать средства в самый популярный инструмент необходимо понимать, что каждый инвестор лучше всего разбирается в определенных сферах. Следует провести анализ собственных способностей и предпочтений. В конечном итоге наверняка удастся выбрать наиболее подходящий инструмент.

Совет 4. Осуществляйте жесткий контроль расходов.

Многие утверждают, что у них нет средств для инвестирования на самом деле жесткий контроль собственных трат зачастую помогает высвободить ощутимы денежные суммы. Достаточно перестать расходовать средства на определенные необязательные цели, чтобы всего за год накопить весьма солидную денежную сумму.

Совет 5. Читайте книги по инвестированию

Сегодня в сети можно найти значительное количество литературы касающиеся инвестирования. Каждый среди этого многообразия найдет то, что подходит именно ему. Множество книг написаны доступным и понятным языком, поэтому если для вас язык автора окажется слишком сложным смело откладывайте книгу.

на что потратить время и деньги – Woman Delice

Инвестиции в себя и свое развитие – это лучший способ увеличить свой личный капитал, об этом сегодня пишут и говорят все кому не лень. Почему нужно инвестировать прежде всего в себя? И что это значит – «инвестиции в себя»?

Инвестиции в себя

Инвестиция – это вкладывание средств в определенный проект с целью получить прибыль, и хотя изначально этот термин использовался исключительно для финансовых операций, сегодня у него более широкое значение. Инвестировать можно не только деньги, но и любые другие ресурсы: время, энергию, усилия и т. д.

Однако главный смысл термина – вложение с целью получить отдачу – остался неизменным. И инвестиции в себя ничем по сути не отличаются от других инвестиций: вы вкладываете деньги, время и усилия в собственное развитие чтобы получить результат.

И инвестиции в себя ничем по сути не отличаются от других инвестиций: вы вкладываете деньги, время и усилия в собственное развитие чтобы получить результат.

В качестве результата может быть повышение вашего статуса, улучшение качества жизни или карьерные достижения – чего именно вы хотите достичь решать только вам. Но есть и универсальные «самоинвестиции» – такие, которые помогут вам быстрее добиваться своих целей, какими бы эти цели не были.

Инвестиция в планирование

Лучший способ достичь целей – знать, что именно эти цели из себя представляют. Как бы странно это ни звучало, несмотря на то, что мы все знаем как важно ставить себе цели, реально мало кто подходит к постановки жизненных целей системно и вообще серьезно заморачивается по этому поводу.

Чаще всего мы примерно себе представляем чего хотим – например, «заработать столько денег, чтобы можно было положить их в банк и жить на проценты», — но дальше расплывчатой формулировки дело не идет. Годы идут, а цель все не приближается…

Инвестиция в планирование – это время и, возможно, деньги, потраченные на коучера или наставника, который поможет вам а) четко определиться с целями на год, три года, 10 лет и так далее; и б) поможет разработать детальный план по их достижению.

С шагами, этапами, таймингом, промежуточными результатами и так далее. Если вы личность высокоорганизованная, вы вполне можете справиться с этим и самостоятельно, но проще все-таки найти кого-то, кто поможет вам разработать систему координат на ближайшее будущее.

Инвестиция в здоровье

Этот пункт включает в себя не только регулярные походы к врачу и хорошую страховку, но также все, что имеет прямое влияние на ваше здоровье:

- инвестиции в обувь, которая не калечит ноги;

- инвестиции в офисный стул, на котором не травмируется спина во время работы;

- инвестиции времени в поиск и сбор контактов лучших врачей своего города;

- инвестиции в еду хорошего качества;

- инвестиции в отдых;

- и т. д.

Другими словами, инвестиции в здоровье – это философия анти-экономии на том, что влияет на самочувствие и состояние организма, как в краткосрочной, так и в долгосрочной перспективе.

Инвестиция в самооценку

Стоит потратить время и, возможно, деньги на то, чтобы научиться говорить «нет» и научиться ценить свою точку зрения, а также научиться отсеивать неконструктивную критику, не позволяя разрушать себя тем, кто хочет самоутвердиться за ваш счет.

Это сложный процесс, который, возможно, требует помощь специалистов, но вряд ли есть инвестиции более ценная, чем та, что повышает самооценку.

Инвестиция в талант

Не зря таланты называют «божьими дарами» — наши таланты это то, чем мы сильны. Даже если вы пока не нашли способ сделать свой талант делом жизни, он точно стоит того, чтобы его развивать. Талант вовсе необязательно должен быть творческим или прикладным – умение слушать людей и поддерживать их, или умение во всем видеть позитивную сторону – это тоже таланты, которые достойны того, чтобы найти им применение.

Инвестиция в образование

Все, что развивает ваши профессиональные или личные навыки достойно того, чтобы тратить время, деньги и ресурсы. Инвестиции в образование обычно отбиваются быстрее других, так как они напрямую связаны с повышением профессионального и социального статуса.

Инвестиция в наставников

Самообразование – это прекрасно, однако иногда лучше найти специалиста с системой, который сильно сократит затраты времени на овладение новым навыком. Потраченные на наставника деньги отобьются тем, что вы начнете применять новый навык гораздо быстрее, чем в случае если вы будете искать информацию и создавать систему с нуля.

Потраченные на наставника деньги отобьются тем, что вы начнете применять новый навык гораздо быстрее, чем в случае если вы будете искать информацию и создавать систему с нуля.

В этом мире не так уж и много уникальных ситуаций, почти все задачи и трудности с которыми мы сталкиваемся уже кто-то решал и проходил. И всегда можно найти того, кто не только поделится опытом, но и проведет по трудному пути.

Инвестиция в иностранный язык

Знание иностранного языка не только полезно в плане карьеры или общения с людьми в разных странах, есть множество исследований, которые доказывают что второй и третий языки защищают наш мозг от преждевременного угасания. Дело не только в новых нейронных связях, но и в информации и культурном обмене, к которым мы получаем доступ когда овладеваем новым языком – все вместе является отличным коктейлем для ясного ума надолго.

инвестиция во внешность

«Быть можно дельным человеком и думать о красе ногтей» — словами классика можно ответить на все заявления о том, что внешность роли не играет. Персональный стиль стоит того, чтобы потратить время на его создание, коль скоро этот стиль — отражение вашей личности, и одна из ее граней. Разобраться со своим базовым гардеробом, научиться основам макияжа, создать свою рутину по уходу за собой — эти инвестиции в собственную внешность отобьются до копейки.

Персональный стиль стоит того, чтобы потратить время на его создание, коль скоро этот стиль — отражение вашей личности, и одна из ее граней. Разобраться со своим базовым гардеробом, научиться основам макияжа, создать свою рутину по уходу за собой — эти инвестиции в собственную внешность отобьются до копейки.

Инвестиция в счастье

Счастье – понятие относительное и очень субъективное, но не зря говорят, что счастье – это выбор. Вы можете выбрать быть счастливым человеком, и сознательно идти к тому, чтобы наполнять свою жизнь счастливыми моментами и переживаниями. Отказаться от работы, которая приносит деньги, но при этом делает вас несчастным, убрать из своего окружения токсичных людей и так далее.

Почему это инвестиция? Потому что счастливая жизнь – это процесс, а не цель. Это дорога, которая состоит из маленьких ежедневных шагов, и выборов, делая которые вы каждый раз задаете себе вопрос «а сделает ли это меня счастливее?..»

И если ответ — «да», то перед вами открываются мир возможностей, каждая из которых – отдача, которую вы получаете потратив время, деньги и силы на саморазвитие и заботу о себе.

Что такое инвестиции и зачем инвестировать?

Инвестиции – это вклад собственных средств с расчетом получить прибыль. Обычно, такие действия связаны с риском потери денег.

Для теоретического получения знаний по данному вопросу можно изучить энциклопедические определения понятий инвестирования, инвестора и т.д., но чтобы понять суть необходимо понимать процесс с точки зрения практического применения.

Инвестиционный процесс: взгляд со стороны

Инвестиции — это определенный процесс, смысл которого заключается в работе денег. Он организовывается именно с целью получения дохода. Это особенность инвестирования, которая позволяет обогатиться, минуя стадии торговли или производства продукта.

Нам всегда внушалось что, деньги не приходят сами, за ними надо идти на работу, капитал можно приобрести лишь кропотливым трудом, умственным или физическим. Поэтому большая часть населения планеты именно так и живет, не зная другого пути. Увеличение дохода на таком уровне возможно только за счет изменения качественного показателя труда или его количества, то есть придется дольше и больше работать. Но достичь желаемого уровня доходом таким способом удается далеко не каждому. Свой максимум человек обычно достигает к 30-40 годам (расцвет умственных и физических сил).

Поэтому большая часть населения планеты именно так и живет, не зная другого пути. Увеличение дохода на таком уровне возможно только за счет изменения качественного показателя труда или его количества, то есть придется дольше и больше работать. Но достичь желаемого уровня доходом таким способом удается далеко не каждому. Свой максимум человек обычно достигает к 30-40 годам (расцвет умственных и физических сил).

Высокооплачиваемых должностей на всех не хватает, да и необходимой для высокого дохода квалификации по определенному направлению удается достичь не всем в силу своих способностей и жизненных обстоятельств. А запредельное увеличение количества работы противоречит здравому смыслу: зачем деньги, когда их просто некогда тратить.

Но человек все равно склонен стремиться к более высокому доходу, поэтому появилось инвестирование, которое способно решить эту проблему. Процесс инвестирования решает главный вопрос, как увеличить работоспособность. Пока вы работаете в другом месте или занимаетесь своими личными делами – деньги работают сами. Деньги, вложенные правильно, дают стабильный доход, причем не отвлекая вас от работы или чего-то еще. Ваш капитал – это ваш представитель в определенном бизнесе, который отвечает за благосостояние своего владельца. Смысл инвестиций в зарабатывании без прямого участия в процессе.

Деньги, вложенные правильно, дают стабильный доход, причем не отвлекая вас от работы или чего-то еще. Ваш капитал – это ваш представитель в определенном бизнесе, который отвечает за благосостояние своего владельца. Смысл инвестиций в зарабатывании без прямого участия в процессе.

Способы, методики и вспомогательные инструменты инвестора

Вложение средств при инвестировании происходит в определенном направлении. То есть средства выделяются на конкретный объект (дело). Вариантов, в принципе, очень много.

Наиболее распространенными считаются:

• ценные бумаги;

• недвижимое имущество;

• частный бизнес;

• фонды для инвестирования.

Перечень ничем не ограничен. Но каждое отдельное направление имеет свои нюансы, как положительные, так и отрицательные. В целом, инструмент может быть выбран любой, главное, чтобы он приносил стабильный доход. Это утверждение только выглядит простым, на практике достичь желаемого не так легко.

Деньги должны делать другие деньги в обязательном порядке – это самое важное в процессе инвестирования.

Что не включается в понятие инвестирования

По теме

817

Для чего нужны персональные прокси? По сути, это дополнительное звено между пользователем и интернетом, которое позволяет работать с любыми сайтами и программами.

Для инвесторов очень важно понимать, что процесс получения денег при инвестировании не имеет ничего общего с азартом, игрой. Ведь данные категории подразумевают риск, надежду на удачное стечение обстоятельств. В инвестировании имеет значение трезвый расчет.

Инвестор должен точно знать, что риск потерь минимален, пытаться исключить его. Хотя в мире бизнеса риск дело закономерное. Например, вложение средств в новый продукт всегда является рискованным. Но если инвестор после изучения направления считает проект перспективным, то он самостоятельно принимает решение о вложении.

Оно основано на четко взвешенном мнении, относительно объекта вложения. Как правило, для инвестирования необходим экономический анализ каждого объекта. Изучается рынок, потенциальные потребители, спрос, факторы, влияющие на цену и т.д. Только, когда оценка показывает минимальный уровень риска, происходит вложение денежных средств. Но полностью исключить риск из понятия инвестирования нельзя по природе данного экономического явления. Перспективу нельзя просчитать случайным образом.

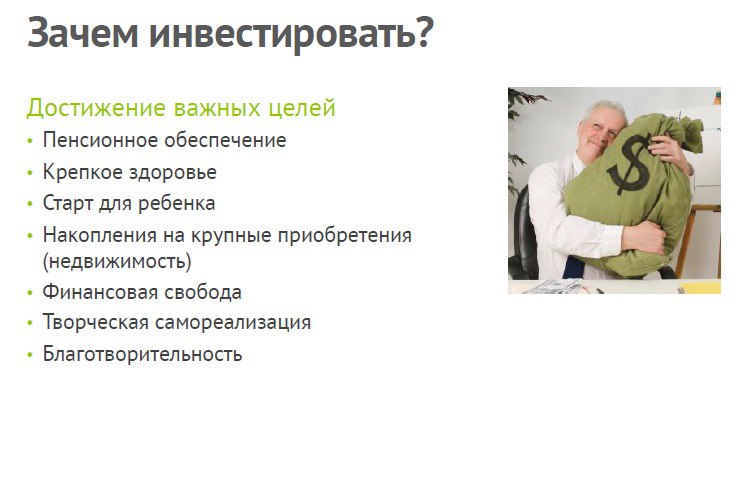

Зачем инвестировать?

Главной задачей инвестирования является прибыль. Именно для дополнительного дохода задуман данный процесс.

Но сколько денег нужно для ощущения финансовой свободы? Нужны ли деньги вам для чувства самодостаточности или превосходства? Или в качестве доказательства обществу своей состоятельности? Необходима ли дополнительная прибыль для счастья или решения конкретной проблемы? Может вы хотите оказать помощь кому-то?

Считается, что деньги, направленные на благие поступки притягиваются быстрее. И, если цель инвестирования, именно благое дело, то вам определенно должно повезти.

И, если цель инвестирования, именно благое дело, то вам определенно должно повезти.

Человеческая сущность такова, что каждый индивид старается получить наибольшую прибыль не только для решения насущных проблем, но и для уверенности в своем будущем. Все чаще данная категория получения дохода становится не вспомогательной, а основной. В период наиболее интенсивного развития государства об инвестировании приходится задуматься всерьез.

В эти неспокойные времена нельзя рассматривать данную экономическую категорию отдельно. Сейчас не получится спокойно прожить только на одну зарплату и пенсию – необходима некоторая подстраховка в виде инвестиционного дохода. Опыт иностранных государств, тому подтверждение.

Низкий уровень дохода многих граждан и недостаточное субсидирование наименее защищенных социальных групп заставляет задуматься о самостоятельной поддержки, которая пригодится, например, в старости. Стоит подумать об этом заранее, пока есть, что вложить, и есть идеи реализации, возможность изучения некоторых перспективных направлений инвестирования, пока не наступил возраст, когда кроме здоровья, мало, чем интересуешься. Позаботьтесь о себе сами, обеспечьте будущее себе и своим близким.

Позаботьтесь о себе сами, обеспечьте будущее себе и своим близким.

С чего начать инвестировать и Как это правильно делать

Привет, друзья! В мой блог часто заходят новые люди, и я решил написать для вас нескучное пособие для начинающих инвесторов!

Сложно найти практичную и актуальную информацию «как правильно вложить деньги» в одном месте, которую поймет каждый читатель.

Я попытаюсь изложить в дружественной разговорной форме свое понимание инвестиций и рассказать о разных видах и возможностях инвестиций.

По-моему, сегодня инвестициями не занимаются и не интересуются только «рабы».Рано или поздно вам больше не захочется работать,

или захочется взять отпуск, сделать то, что не по плану, не по графику… Но будет ли у вас возможность оставить вашу работу? Большинство людей живут по принципу «поработал – поел». А что будет, когда вы заболеете или не сможете работать?

А что будет, когда вы заболеете или не сможете работать?

Инвестиции – это пассивный доход, который позволяет вам богатеть, не работая и не занимая вашего времени. Все продвинутые люди стремятся иметь пассивный доход как можно раньше, ведь от него зависит, будет ли ваша жизнь интересной и насыщенной или серой и будничной.

Что такое инвестиции?

Инвестиции – это ваш вклад в будущее, который выражается в денежном эквиваленте. Вы вкладываете свои деньги куда-то ради получения прибыли в будущем. При этом вам не надо работать для того, чтобы получить прибыль.

Инвестиции могут освободить вас от работы, рабочего графика и дать вам свободу времени, при этом обеспечить материально.

Сегодня есть огромное количество мест, куда вы можете инвестировать деньги, и, наверное, ни один человек не может знать о всех видах, так как каждый день появляются новые возможности и идеи, которые требуют инвестиций. Не все инвестиции будут успешными, оправданными или очень прибыльными. Поэтому я расскажу вам, как правильно вложить деньги — только о самых надежных видах инвестиций, чтобы уберечь себя и вас от потерь. Но вначале вам необходимо узнать не то, как вложить деньги выгодно, а как научиться самостоятельно выбирать проекты и делать выводы о поступивших предложениях.

Не все инвестиции будут успешными, оправданными или очень прибыльными. Поэтому я расскажу вам, как правильно вложить деньги — только о самых надежных видах инвестиций, чтобы уберечь себя и вас от потерь. Но вначале вам необходимо узнать не то, как вложить деньги выгодно, а как научиться самостоятельно выбирать проекты и делать выводы о поступивших предложениях.

Кодекс инвестора

Обществом установлены так называемые «Правила инвестора». Но, как мне кажется, нет никаких правил инвесторов. Каждый вид инвестиций имеет свои критерии успешности и законы бизнеса. Если вы будете инвестировать в недвижимость, вы не будете руководствоваться правилами инвестиций в искусство. Конечно, есть общие правила, но по-моему, эти правила уже стали аксиомой, сутью и неотъемлемой частью инвестиций. Я бы назвал эти правила «Этикет инвестора» или «Воспитанный инвестор».

Воспитанный инвестор

В мире есть законы физики — как бы ни хотели, но яблоко с дерева упадет вниз. Примерно такие же законы есть и в инвестициях. Воспитанный инвестор всегда будет инвестировать деньги, следуя этим законам.

Воспитанный инвестор всегда будет инвестировать деньги, следуя этим законам.

Диверсификация

Диверсификация – это распределение вашего инвестиционного капитала в разные виды инвестиций. Не кладите все яйца в одну корзину. Если вы ищете, как начать инвестировать деньги, вы должны искать не одно место, куда можно вложить деньги, а сразу несколько. Именно так у вас сформируется инвестиционный портфель – еще один аксессуар воспитанного инвестора.

Управление капиталом

Вы должны понимать, что каждая инвестиция – это риск, ведь —

«Будущее не предопределено…»

Сара Конор, Терминатор 2. Судный день.

Именно поэтому воспитанный инвестор никогда не инвестирует куда либо все свои последние деньги, тем более если это единственный проект. Вы должны инвестировать только свободные деньги, не снижая свой уровень жизни, не заставляя голодать вашу семью. Даже если вы скажете «ведь это всего лишь на месяц…», вы не можете быть уверенным на 100%, что получите прибыль. Сейчас вы наверное вспоминаете слова, что инвестиции только для богатых… Немного ниже я расскажу вам, как создать большой инвестиционный портфель практически с нуля и докажу вам, что стать инвестором может каждый человек, кто этого захочет.

Сейчас вы наверное вспоминаете слова, что инвестиции только для богатых… Немного ниже я расскажу вам, как создать большой инвестиционный портфель практически с нуля и докажу вам, что стать инвестором может каждый человек, кто этого захочет.

Как вложить деньги выгодно

В моем блоге вы найдете много полезных статей о том, как вложить деньги выгодно. А сейчас я приведу несколько простых примеров для понимания того, что благодаря инвестициям вы реально можете изменить свою жизнь.

Давайте будем отталкиваться от самого первого и простого примера инвестиций – банковский вклад.

Вы вкладываете 1 тыс. долларов под 12% годовых на 50 лет с ежегодной капитализацией (т.е. ваша прибыль раз в году прибавляется к основному вкладу:

- Через З года — $1400

- Через 4 года — $1570

- Через 10 лет — $3100

- Через 20 лет — $9640

- Через З0 лет — $29 960

- Через 40 лет — $93 050

- Через 49 лет — $258 040

- Через 50 лет — $289 000

За 50 лет рост составил 28900%. Но это же целых 50 лет! Что делать, если у вас нет столько времени? Хотите улучшить свои результаты в разы?

Но это же целых 50 лет! Что делать, если у вас нет столько времени? Хотите улучшить свои результаты в разы?

Для этого нам нужно находить более интересные условия для инвестиций. Если подсчитать, что вы вложите эти деньги не под 12% годовых, а под 20%, то ваш капитал через 50 лет будет уже не 289 тыс., а 9 млн!!! 100 тысяч 440 долларов!!! Почувствовали разницу? Процентная ставка изменилась меньше чем в 2 раза, а ваша прибыль изменилась больше чем в 30 раз!

Хотите еще улучшить свои результаты? — Пожалуйста!

Если вы будете каждый месяц вкладывать 1000 долларов под 12% годовых, то через 50 лет ваш депозит составит более 39 миллионов!

А вот простые расчеты того, если инвестировать под процент, 1 тыс. долларов под 50% годовых, а полученную прибыль ежегодно добавлять к основному вкладу:

- 1 год – 1 500$

- 2 год — 2 250$

- 3 год – 3 375$

- 4 год — 5 062.

50$

50$ - 5 год – 7 593.75$

- 6 год — 11 390.62$

- 7 год – 17 085.93$

- 8 год — 25 628.90$

- 9 год – 38 443.35$

- 10 год — 57 665.03$

А теперь только представьте, что будет, если вы будете регулярно инвестировать деньги под 120% годовых, ре-инвестируя полученную прибыль в еще более доходные проекты! За 2-5 лет вы сможете достичь огромнейших результатов.

Где найти деньги на инвестиции?

Когда человек говорит, что у него нет денег, это не означает, что у него нет денег вообще, а то, что у него нет денег только на что-то. При этом люди часто тратят деньги на много мелочей, без которых реально можно обойтись. Да, в начале это морально тяжело – отказать себе в мелочах, но подумайте, как вам будет легко, когда на вашем счете будут сотни тысяч долларов! На примерах выше вы уже поняли, насколько важны даже небольшие деньги, и как они в перспективе могут повлиять на конечный результат. Всего лишь маленькие до вложения суммы могут изменить конечную цифру на миллионы.

Если вы еще не читали книги Роберта Кийосаки, Брайана Трейси и Ричарда Брэнсона, обязательно прочтите или прослушайте аудио-версии. Эти книги учат тому, как правильно управлять своими деньгами. Вы поймете, на сколько важно покупать активы а не пассивы, на сколько важно быть «производителем», а не потребителем.

Откажитесь, продайте свои пассивы и купите на эти деньги активы. Пассив – это все те вещи, которые не приносят вам доход, например покупка дорогой аудио-системы – это покупка пассива. Покупка акций компании Apple – это актив.

Пересмотрите свои расходы на пассивы, они правда вам нужны? Попробуйте переключиться на новый уровень траты денег, тратьте их на инвестиции!

Для тех, кто еще не верит в то, что стать большим инвестором можно с малого, я приведу в пример свою историю.

Одной из моих первых инвестиций были ПАММ-счета (ниже я поясню, что это такое). Я вложил в один ПАММ-счет. На следующий месяц я вложил еще в один, на следующий — еще в один… На четвертый месяц я вывел полученную прибыль с 3-х ПАММ-счетов и вложил ее еще в 2, к этому я добавил свои накопления и вложил в шестой ПАММ. Совсем скоро я дошел до того, что начал вкладывать в новые счета только полученную прибыль. Таким образом я начал инвестировать деньги не из своего кармана так сказать, а из заработанных денег на инвестициях. Ваш инвестиционный портфель за год может быть значительно расширен, даже при малых усилиях.

Совсем скоро я дошел до того, что начал вкладывать в новые счета только полученную прибыль. Таким образом я начал инвестировать деньги не из своего кармана так сказать, а из заработанных денег на инвестициях. Ваш инвестиционный портфель за год может быть значительно расширен, даже при малых усилиях.

Куда начать инвестировать деньги

Вы должны инвестировать под процент деньги только туда, куда вам действительно нравится, т.е. вам должно нравиться ваше занятие и сфера инвестиций. Только в этом случае вы будете максимально понимать и разбираться в том, что вы делаете.

Не так давно я просматривал зарубежную биржу стартапов, где одни ребята представили проект по созданию видео игровых очков. Если вы и ваши друзья оденут эти очки, вы будете видеть в ваших руках оружие и сможете играть друг с другом в реальном пространстве. Также в списке были виртуальные шахматы, скульптуры и другие штуки. Ребята на создание проекта просили у инвесторов 100 000 долларов. Идея так понравилась инвесторам, что они вложили в компанию более 220 000 долларов, хотя авторы даже не просили столько.

ПАММ-счета

Я занимаюсь инвестициями в ПАММ-счета.

Мне нравится в этом виде инвестиций то, что прибыль я могу выводить каждую неделю, времени эти инвестиции не требуют, а благодаря низким суммам минимальных инвестиций (от 50 долларов), этот вид инвестиций стал популярен и известен.

ПАММ-счет – это специальный счет трейдера на валютной бирже, в который могут инвестировать деньги все желающие. Этот счет открыт в брокерской компании, которая регулирует всю работу трейдера. По условиям (оферте) трейдеров, прибыль делится как правило 50/50, т.е. 50% прибыли идет трейдеру, 50% прибыли – инвестору. Если вы вложили 1000 долларов в управляющего и он принес за месяц 18%, значит ваша чистая прибыль будет 90 долларов. (18% — это 180 долларов, но эта прибыль делится 50/50). Это хороший способ вложить деньги выгодно.

Доходность здесь в разы выше банковских вкладов, в среднем 40-140% годовых. Сейчас есть счета, которые управляют суммами, превышающими 10 млн долларов. Сюда инвестируют и знаменитые люди, например, Гоша Куценко.

Сюда инвестируют и знаменитые люди, например, Гоша Куценко.

Один из самых известных брокеров в этой сфере – это Альпари. От регистрации на сайте до инвестиции проходит не более 5 минут. Брокер позаботился о простоте и доступности инвестиций, именно поэтому он стал настолько известным.

У разных ПАММ-счетов разные минимальные суммы инвестиций, от 50 до 500 долларов в среднем, хотя есть и такие, где минимальные инвестиции — 1000 долларов и выше, но таких относительно мало.

Если подытожить, то ПАММ дают возможность начать инвестировать с малого, постоянно расширять инвестиционный портфель и увеличивать свой инвестиционный капитал.

Акции

Это вообще вершина возможностей, тут можно и инвестировать, и торговать.

Я уже много лет работаю с брокером Just2Trade, который работает по законам ЕС и регулируется в ESMA, CySEC, MiFID. Мне нравится его профессиональная торговая платформа, ниже я покажу свой пример покупки акций Яндекса на бирже NASDAQ.

Для этого я выбрал нужные ценные бумаги и нажал кнопку BUY (Купить):

За один день цена акций выросла, как и моя прибыль:

Чтобы прибыль зачислилась на счет, нужно закрыть сделку:

Итоги сделки можно посмотреть на этой же странице во вкладке Сделки:

Минимальная сумма первого пополнения при открытии счета у брокера $500. Но я рекомендую не опираться на этот лимит, так вы сможете купить акции нескольких разных компаний и оставить немного на депозите.

Торговля здесь очень интересная, ведь здесь много известных акций, а кроме них есть еще и криптовалюты, биржевые индексы, товарные фьючерсы, энергоносители и другие, всего более 30 000 активов.

Бинарные опционы

Это совсем новый вид инвестиций, позволяющий заработать на акциях самых знаменитых компаний в мире, таких, как Google, Apple, «Газпром», Microsoft, авто-производителях, банках, и др. , а также на нефти, золоте, газе, валютах и фондовых индексах.

, а также на нефти, золоте, газе, валютах и фондовых индексах.

Изюминка инвестиций в опционы в том, что можно заработать 70% прибыли всего за 15 минут! Если вы вложите 200 долларов, ваша прибыль будет 140 долларов! Конечно, опционы можно покупать и на более долгий срок, например час, день, неделя, месяц.

А суть опционов состоит в следующем: при инвестировании в опцион вам необходимо выбрать его условия: срок и будущее направление цены актива – цена в заданный срок времени будет расти (CALL) или падать (PUT).

Я в основном инвестирую в опционы на акции. К примеру, в новостях я слышу, что через пару дней начинаются продажи нового продукта Apple или Microsoft… Это означает, что в день открытия продаж цена на акции компании обязательно вырастет. Например, в последний раз стартовали продажи новой модели игровой приставки Xbox One, за сутки было продано более миллиона консолей! Цена акций Microsoft, конечно, поднялась.

Накануне старта продаж я инвестирую в опцион с условием роста цены акций на день или пол дня. Таким образом за короткий срок я получаю 70% прибыли довольно уверенным способом.

Активов среди бинарных опционов много, т.е. разнообразие акции большое. Новостей в день выходит также достаточно много, тем более, что самих компаний более, чем достаточно.

Есть и закономерности, например акции Walt Disney дорожают к концу недели, так как это развлекательная индустрия, компания зарабатывает на выходных, а это значит, что каждый понедельник цена на их акции падает и к концу пятницы она всегда растет.

Вся суть инвестиций в бинарные опционы в том, что вы можете инвестировать на очень короткие сроки, в то время как при покупке реальных акций компании, чтобы заработать на этом, вам потребуется не менее года.

Пример как я зарабатываю на опционах

Выбираю актив у брокера:

Указываю время окончания сделки:

Указываю прогноз цены по ВВЕРХ (прогноз роста цены) и жму КУПИТЬ:

Если на момент закрытия сделки стоимость акций Ebay будет выше, чем на момент покупки, согласно моему прогнозу, то я получу прибыль в 70%, причем не важно, вырастет цена на 1 цент или 1 доллар, важно, чтобы она стала выше.

Сделка закрывается, и я получаю прибыль:

Инвестировать в бинарные опционы можно тогда, когда работает фондовая биржа, – с понедельника по пятницу. Достаточно делать 2 успешные сделки в день, чтобы зарабатывать более 5000 долларов в месяц, ведь со сделки в 100 долларов вы получаете 70 долларов прибыли, минимальная инвестиция в опцион у FiNMAX — 10 долларов.

Дополнительно

Инвестиции по интернету – это выбор продвинутых людей.

Но еще инвестиции по интернету более доступны, так как минимальные суммы для инвестиций начинаются от 100 долларов в среднем, тогда как инвестиции в недвижимость начинаются от… сами понимаете.

В статье «Куда инвестировать деньги» я попытался подробно описать все популярные виды инвестиций. Как вы понимаете, невозможно в одной статье написать обо всем, да и о многом я уже писал тут, в блоге, поэтому, для тех, кто хочет узнать подробнее об инвестиция, я советую прочитать такие статьи:

Как начать инвестировать

Перед тем, как начать инвестировать деньги, вы должны определиться с тем, что вам больше нравится, и с начальным капиталом. Ведь, согласитесь, у каждого свои предпочтения и возможности. Вы можете начать с инвестиций в один ПАММ-счет или ПАММ-фонд или же сразу составить свой личный инвестиционный портфель, инвестировав в 30 ПАММ-счетов, ПАММ-фонды или бинарные опционы…

Ведь, согласитесь, у каждого свои предпочтения и возможности. Вы можете начать с инвестиций в один ПАММ-счет или ПАММ-фонд или же сразу составить свой личный инвестиционный портфель, инвестировав в 30 ПАММ-счетов, ПАММ-фонды или бинарные опционы…

Для того, чтобы инвестировать в ПАММ-счета, я советую использовать брокера Альпари. После регистрации вам нужно будет пополнить счет любым удобным способом (WebMoney, VISA, MasterCard, ИнтерКасса…) и выбрать ПАММ-счет, на странице которого нажать кнопку ИНВЕСТИРОВАТЬ. Остается только указать сумму инвестиций, которая будет списана с вашего счета у брокера.

- Если вы инвестируете в ПАММ-счет, вы сможете заказывать вывод прибыли минимум раз в неделю.

Для инвестиций в бинарные опционы, я советую брокера FiNMAX. Он регулируется ЦРОФР, интерфейс и функционал сайта очень удобный, плюс большое количество активов.

После регистрации вы можете пополнить свой счет и сразу приступать к инвестициям в бинарные опционы. Выводить прибыль вы можете хоть каждый день. От момента заявки на вывод до получения денег на свои реквизиты проходит 2-4 дня.

Выводить прибыль вы можете хоть каждый день. От момента заявки на вывод до получения денег на свои реквизиты проходит 2-4 дня.

P.S.

Как видите, начать инвестировать может каждый,

и много для этого не надо. Но даже это «не много» можно приумножить в сотни раз за относительно короткое время. Начинайте инвестировать, НЕ дожидаясь безысходности, создавайте пассивный доход и улучшайте свой уровень жизни!

Помните, что инвестиции сопряжены с рисками, поэтому инвестируйте в разные места. Если где-то не получится, то другие инвестиции покроют убытки и принесут прибыль.

Инвестиционным портфелем приятнее хвастаться, чем телефоном или сигаретами!(Мне вообще всегда было трудно представить президентов стран, олигархов, сильных, так сказать, людей с новыми телефонами, в которые они сидят и устанавливают приложения и тащатся от этого. Это относится ко всему, что рекламируется.)

P.P.S.

Думайте об активах, а не о потребительской рекламе и товарах! Развивайте то, что приносит вам деньги!

Что значит инвестировать?

Инвестирование может быть одним из лучших способов улучшить ваше финансовое будущее, но важно хорошо понимать, что это значит — инвестировать. Итак, что именно инвестирует?

Итак, что именно инвестирует?

Слово «инвестировать» можно определить так:

- Посвящение времени или других ресурсов достижению цели.

- Использование денег или капитала для покупки актива в надежде, что стоимость этого актива увеличится и даст вам возможность продать с прибылью.Общие активы для инвестиций включают акции, облигации, недвижимость и драгоценные металлы, такие как золото и серебро.

Источник изображения: Getty Images.

Примеры инвестирования из повседневной жизни

Большинство людей принимают инвестиционные решения ежедневно, даже если они не вкладывают деньги в такие активы, как акции или недвижимость. Если человек платит за обучение в колледже и посещает занятия в надежде получить знания и навыки, которые пригодятся ему в будущем, этот человек принял решение инвестировать в себя.Они тратят время и деньги на получение новых знаний, которые будут полезны — в финансовом или ином плане.

Даже размещение денег на сберегательном счете, на котором выплачивается процентная ставка, можно рассматривать как вложение, так как вы получите возврат денег, имеющихся на вашем счете. В большинстве случаев процентная ставка будет очень небольшой, но это все равно вложение. Инвестиции, которые приносят большую прибыль, обычно сопряжены с большим риском. Сберегательные счета очень безопасны, поэтому обычно они платят очень небольшую процентную ставку.

В большинстве случаев процентная ставка будет очень небольшой, но это все равно вложение. Инвестиции, которые приносят большую прибыль, обычно сопряжены с большим риском. Сберегательные счета очень безопасны, поэтому обычно они платят очень небольшую процентную ставку.

Время играет решающую роль в успешном инвестировании

Создание основы, необходимой для осознанных инвестиционных шагов, может занять много времени. Если человек подумывает о поступлении в колледж, чтобы получить определенный навык, ему следует посмотреть на зарплаты профессионалов в своей области и подумать о том, может ли увеличиться спрос на выбранную им профессию. Человек может также захотеть подумать, принесут ли ему время и деньги, потраченные на получение степени, удовлетворение другими способами.Получение степени колледжа может иметь большие выгоды в будущем, но также существует риск того, что время и деньги, вложенные в получение степени, не принесут желаемых результатов.

Посвящение времени тому, чтобы делать шаги, которые имеют хорошие шансы на успех, справедливо и в мире финансового инвестирования.

Предположим, что акции компании привлекают ваше внимание, и вы думаете, что покупка акций (в основном, покупка очень небольшой доли в бизнесе) может быть стоящей возможностью.Изучение компании и ее отрасли, оценка возможностей роста и оценка вероятности увеличения ее текущей стоимости имеют решающее значение для принятия обоснованного инвестиционного решения. Вы также захотите быть в курсе того, как работают ваши инвестиции и как меняются их рыночные возможности с течением времени.

Даже если ваш инвестиционный тезис (причины, по которым вы считаете, что актив будет расти в цене) окажется верным, для реализации и получения желаемой прибыли может потребоваться больше времени, чем ожидалось.Никто точно не знает, что нас ждет в будущем, и существует множество непредсказуемых факторов, которые могут повлиять на оценку акций, недвижимости и других активов.

Из-за времени, необходимого для исследования инвестиций, и возможности того, что для достижения желаемого уровня стоимости ваших активов потребуется время, для большинства людей лучше всего подходит долгосрочный подход к инвестированию. Что касается акций, это обычно означает попытку определить сильные компании, в которые можно инвестировать, а затем покупать акции с расчетом на то, что вы планируете сохранить свои инвестиции на долгие годы.

Что касается акций, это обычно означает попытку определить сильные компании, в которые можно инвестировать, а затем покупать акции с расчетом на то, что вы планируете сохранить свои инвестиции на долгие годы.

Сэкономить или вложить деньги?

Хотите знать, стоит ли вам экономить или инвестировать? Ответ зависит от ваших целей и вашего финансового положения. Это руководство поможет вам понять, как увеличить свои сбережения и как лучше всего инвестировать деньги. Он также охватывает основы планирования ваших финансов для краткосрочных сбережений и долгосрочных инвестиций.

В чем разница между сбережением и инвестированием?

- Экономия — откладывает деньги по крупицам.Обычно вы откладываете деньги на что-то конкретное, например, на отпуск, залог за дом или на покрытие любых чрезвычайных ситуаций, которые могут возникнуть, например, сломанный котел.

Сбережение обычно означает вкладывание денег в наличные продукты, такие как сберегательный счет в банке или строительном кооперативе.

Сбережение обычно означает вкладывание денег в наличные продукты, такие как сберегательный счет в банке или строительном кооперативе. - Инвестирование — забирает часть ваших денег и пытается заставить их расти, покупая вещи, которые, по вашему мнению, будут расти в цене. Например, вы можете инвестировать в акции, собственность или акции фонда.

Кто должен экономить?

?Не знаете, сколько вы тратите каждый месяц? Используйте Планировщик бюджета, чтобы получить четкое представление о своих финансах и решить, где можно сократить расходы.

1. Создание резервного фонда

Каждый должен сделать все возможное, чтобы создать фонд чрезвычайных сбережений.

По общему правилу, на сберегательном счету с мгновенным доступом следует откладывать расходы на жизнь за три месяца. Это должно включать арендную плату, питание, плату за обучение и любые другие существенные расходы.

Ваш чрезвычайный фонд означает, что вы имеете некоторую финансовую безопасность, если что-то пойдет не так.

2. Продолжайте копить

Теперь, когда у вас есть резервный фонд, неплохо откладывать не менее 10% вашего дохода каждый месяц (или столько, сколько вы можете себе позволить).

Установите себе цель сбережений и откладывайте достаточно, чтобы купить то, что вы хотите. Это может быть залог дома, свадьба или поездка.

Вы также можете начать думать об инвестировании своих денег.

Когда не стоит экономить?Единственный случай, когда вы не должны экономить или инвестировать, — это когда есть более важные дела, которые вам нужно сделать с вашими деньгами.

Например, получение контроля над долгами.

Готовы ли вы инвестировать?

Имеет ли это смысл для вас, зависит от ваших целей — особенно от того, являются ли они долгосрочными, краткосрочными или среднесрочными.

- Краткосрочные цели — это то, что вы планируете делать в течение следующих пяти лет.

- Среднесрочные цели — это то, что вы планируете делать в течение следующих 5-10 лет.

- Долгосрочные цели — те, на которые вам не понадобятся деньги в течение десяти и более лет.

Краткосрочные цели

Для ваших краткосрочных целей общее правило заключается в том, чтобы делать сбережения на депозитах наличными, например, на банковских счетах.

Фондовый рынок может в краткосрочной перспективе расти или падать, и если вы инвестируете менее пяти лет, вы можете понести убытки.

Среднесрочные цели

В среднесрочной перспективе вклады наличными иногда могут быть лучшим ответом, но это зависит от того, на какой риск вы готовы пойти со своими деньгами, чтобы добиться большей отдачи от своих инвестиций.

Например, если вы планируете купить недвижимость через семь лет и знаете, что вам понадобятся все свои сбережения в качестве депозита, и не хотите рисковать своими деньгами, может быть безопаснее вложить деньги в сбережения. учетная запись.

учетная запись.

Однако имейте в виду, что ваши сбережения все равно будут подвержены риску инфляции.

Здесь процент, который вы зарабатываете на свои сбережения, не соответствует уровню инфляции, поэтому покупательная способность ваших денег снижается.

С другой стороны, если ваши потребности более гибкие, вы можете подумать об инвестировании своих денег, если вы готовы пойти на некоторый риск со своим первоначальным капиталом, чтобы попытаться получить более высокую отдачу от своих инвестиций, чем это было бы возможно только при экономии.

Долгосрочные цели

?Если вам около 30 лет или больше, вы можете подумать о вложении средств в пенсионный фонд, хотя другие вложения также могут быть подходящими.

Для более долгосрочных целей вы можете рассмотреть возможность инвестирования, поскольку инфляция может серьезно повлиять на стоимость сбережений денежных средств в среднесрочной и долгосрочной перспективе.

Фондовый рынок имеет тенденцию преуспевать в долгосрочной перспективе лучше, чем наличные деньги, предоставляя возможность для большей прибыли на любые деньги, вложенные с течением времени.

Вы можете снизить уровень риска, который вы принимаете при инвестировании, распределяя деньги по разным типам инвестиций. Это называется диверсификацией.

Получение консультации

При инвестировании рекомендуется рассмотреть возможность получения профессионального совета от регулируемого независимого финансового консультанта.

Посмотрим на какие цели — сэкономить или инвестировать?

| Цель | Ситуация и сроки | Сохранить или инвестировать? |

|---|---|---|

| Купить новую машину | Ваша старая машина готова отказаться от призрака — вам понадобится новый в течение года. | Сохранить |

| Положить задаток на дом | Вы хотели бы переехать в собственный дом к тому времени, когда создадите семью — может быть, через три года. | Сохранить |

| Оплатите свадьбу ребенка | Ваш ребенок еще очень молод — вероятно, через 15 лет до свадьбы. Ваш ребенок старше — пара лет до свадьбы. | Инвестируйте Сэкономьте |

| Удачи на пенсию | Вам только что исполнилось 30 лет, и вы хотите выйти на пенсию, когда вам исполнится 65–35 лет в будущем. | Инвест |

Ставьте цели сбережений

Как видно из приведенной выше таблицы, у вас, вероятно, есть несколько финансовых целей.

У всех разные временные рамки, а это значит, что вы, возможно, захотите немного сэкономить, а немного инвестировать. Вот почему так важно составить план.

Если ваша ситуация более сложная, например, если у вас есть различные источники дохода и / или есть иждивенцы, соберите факты и завершите поиск финансовых фактов.Как начать инвестировать — советник Forbes

Инвестирование — это процесс покупки активов, стоимость которых со временем увеличивается и дает доход в виде выплат дохода или прироста капитала. В более широком смысле инвестирование может также заключаться в том, чтобы тратить время или деньги на улучшение своей жизни или жизни других людей. Но в мире финансов инвестирование — это покупка ценных бумаг, недвижимости и других ценностей с целью получения прироста капитала или дохода.

В более широком смысле инвестирование может также заключаться в том, чтобы тратить время или деньги на улучшение своей жизни или жизни других людей. Но в мире финансов инвестирование — это покупка ценных бумаг, недвижимости и других ценностей с целью получения прироста капитала или дохода.

Как работает инвестирование?

В самом прямом смысле, инвестирование работает, когда вы покупаете актив по низкой цене и продаете его по более высокой цене. Такой вид возврата инвестиций называется приростом капитала.Получение прибыли за счет продажи активов с целью получения прибыли или получения прибыли от прироста капитала — это один из способов заработать деньги на инвестициях.

Когда инвестиция становится в цене в период между покупкой и продажей, это также называется признанием.

- Акция может вырасти до , когда компания создает новый популярный продукт, который увеличивает продажи, увеличивает доходы компании и повышает стоимость акций на рынке.

- Корпоративная облигация может вырасти до , если по ней выплачивается 5% годовых, и та же компания выпускает новые облигации с доходностью только 4%, что делает вашу облигацию более привлекательной.

- Такой товар, как золото, может вырасти до , потому что доллар США теряет ценность, повышая спрос на золото.

- Дом или квартира могут вырасти в цене , потому что вы отремонтировали недвижимость или потому что район стал более желанным для молодых семей с детьми.

Помимо прибыли от прироста капитала и повышения его стоимости, инвестирование работает, когда вы покупаете и удерживаете активы, которые приносят доход. Вместо получения прироста капитала путем продажи актива цель инвестирования в доход состоит в том, чтобы купить активы, которые генерируют денежный поток с течением времени, и удерживать их, не продавая.

Например, по многим акциям выплачиваются дивиденды. Вместо того, чтобы покупать и продавать акции, дивидендные инвесторы держат акции и получают прибыль от дивидендного дохода.

Начните инвестировать с этими предложениями от наших партнеров

Раскрытие информации для рекламодателей

Каковы основные типы инвестиций?

Существует четыре основных класса активов, в которые люди могут инвестировать в надежде на повышение их стоимости: акции, облигации, товары и недвижимость. В дополнение к этим основным ценным бумагам существуют фонды, такие как паевые инвестиционные фонды и биржевые фонды (ETF), которые покупают различные комбинации этих активов.Когда вы вкладываете эти средства, вы инвестируете сотни или тысячи отдельных активов.

Акции

Компании продают акции, чтобы собрать деньги для финансирования своей коммерческой деятельности. Покупка акций дает вам частичное владение компанией и позволяет участвовать в ее прибылях (и убытках). Некоторые акции также выплачивают дивиденды, которые представляют собой небольшие регулярные выплаты прибыли компаний.

Поскольку нет гарантированной прибыли и отдельные компании могут выйти из бизнеса, акции сопряжены с большим риском, чем некоторые другие инвестиции.

Облигации

Облигациипозволяют инвесторам «стать банком». Когда компаниям и странам необходимо привлечь капитал, они занимают деньги у инвесторов, выпуская долговые обязательства, называемые облигациями.

Когда вы инвестируете в облигации, вы ссужаете деньги эмитенту на определенный период времени. В обмен на ваш ссуду эмитент выплатит вам фиксированную доходность, а также деньги, которые вы им изначально ссудили.

Благодаря гарантированной фиксированной доходности облигации также известны как инвестиции с фиксированным доходом и, как правило, менее рискованны, чем акции.Однако не все облигации являются «безопасными» инвестициями. Некоторые облигации выпускаются компаниями с плохим кредитным рейтингом, а это означает, что они с большей вероятностью не выполнят свои обязательства по выплате.

Товары

Товары — это сельскохозяйственная продукция, энергоносители и металлы, включая драгоценные металлы. Эти активы, как правило, представляют собой сырье, используемое в промышленности, и их цена зависит от рыночного спроса. Например, если наводнение повлияет на поставки пшеницы, цена на пшеницу может вырасти из-за дефицита.

Покупка «физических» товаров означает наличие нефти, пшеницы и золота. Как вы можете догадаться, большинство людей инвестируют в сырьевые товары не так. Вместо этого инвесторы покупают товары, используя фьючерсы и опционные контракты. Вы также можете инвестировать в товары через другие ценные бумаги, такие как ETF или покупать акции компаний, производящих товары.

Сырьевые товары могут быть инвестициями с относительно высоким риском. Инвестиции в фьючерсы и опционы часто включают торговлю с деньгами, которые вы занимаете, что увеличивает ваш потенциал потерь.Вот почему покупка сырьевых товаров, как правило, предназначена для более опытных инвесторов.

Недвижимость

Вы можете инвестировать в недвижимость, купив дом, здание или участок земли. Инвестиции в недвижимость различаются по уровню риска и зависят от множества факторов, таких как экономические циклы, уровень преступности, рейтинги государственных школ и стабильность местных органов власти.

Люди, желающие инвестировать в недвижимость без непосредственного владения или управления недвижимостью, могут рассмотреть возможность покупки акций инвестиционного фонда недвижимости (REIT).REIT — это компании, которые используют недвижимость для получения дохода для акционеров. Традиционно они выплачивают более высокие дивиденды, чем многие другие активы, например акции.

Паевые инвестиционные фонды и ETF

Паевые инвестиционные фонды и ETF инвестируют в акции, облигации и товары, следуя определенной стратегии. Такие фонды, как ETF и паевые инвестиционные фонды, позволяют вам инвестировать в сотни или тысячи активов одновременно, когда вы покупаете их акции. Эта простая диверсификация делает паевые инвестиционные фонды и ETF менее рискованными, чем индивидуальные инвестиции.

Хотя и паевые инвестиционные фонды, и ETF являются типами фондов, они работают немного по-разному. Паевые инвестиционные фонды покупают и продают широкий спектр активов и часто активно управляются, что означает, что инвестиционный профессионал выбирает, во что инвестировать. Паевые инвестиционные фонды часто пытаются работать лучше, чем эталонный индекс. Такое активное практическое управление означает, что паевые инвестиционные фонды обычно дороже инвестировать, чем ETF.

ETF также содержат сотни или тысячи отдельных ценных бумаг.Однако вместо того, чтобы пытаться превзойти конкретный индекс, ETF обычно пытаются скопировать производительность определенного эталонного индекса. Такой пассивный подход к инвестированию означает, что доходность ваших инвестиций, вероятно, никогда не превысит средние показатели производительности.

Поскольку они не управляются активно, ETF обычно обходятся дешевле, чем паевые инвестиционные фонды. И исторически очень немногие активно управляемые паевые инвестиционные фонды в долгосрочной перспективе превосходили свои контрольные индексы и пассивные фонды.

Как думать о риске и инвестировании

Различные инвестиции сопряжены с разным уровнем риска.Принятие большего риска означает, что доходность ваших инвестиций может расти быстрее, но это также означает, что у вас больше шансов потерять деньги. И наоборот, меньший риск означает, что вы можете получать прибыль медленнее, но ваши инвестиции безопаснее.

Определение степени риска при инвестировании называется оценкой вашей толерантности к риску. Если вас устраивает большее количество краткосрочных взлетов и падений вашей инвестиционной стоимости ради шанса на более высокую долгосрочную прибыль, у вас, вероятно, более высокая терпимость к риску. С другой стороны, вы можете почувствовать себя лучше с более медленной и умеренной доходностью, с меньшим количеством взлетов и падений.В этом случае у вас может быть более низкая толерантность к риску.

Как правило, финансовые консультанты рекомендуют вам брать на себя больший риск, когда вы вкладываете средства ради отдаленной цели, например, когда молодые люди вкладывают средства для выхода на пенсию. Когда у вас есть годы и десятилетия до того, как вам понадобятся деньги, вы, как правило, в лучшем положении, чтобы оправиться от падения стоимости ваших инвестиций.

Например, хотя S&P 500 наблюдал ряд краткосрочных минимумов, включая спады и депрессии, он по-прежнему обеспечивал среднегодовую доходность около 10% за последние 100 лет.Но если бы вам понадобились деньги во время одного из таких падений, вы могли бы понести убытки. Вот почему при инвестировании важно учитывать ваши сроки и общее финансовое положение.

Риски и диверсификация

Какой бы ни была ваша терпимость к риску, один из лучших способов управления рисками — это владение различными инвестициями. Вы, наверное, слышали поговорку «не кладите все яйца в одну корзину». В мире инвестирования эта концепция называется диверсификацией, и правильный уровень диверсификации обеспечивает успешный, всесторонний инвестиционный портфель.

Вот как это происходит: например, если фондовые рынки чувствуют себя хорошо и неуклонно растут, возможно, что некоторые части рынка облигаций могут упасть. Если бы ваши инвестиции были сосредоточены в облигациях, вы могли бы терять деньги, но если бы вы были должным образом диверсифицированы по инвестициям в облигации и акции, вы могли бы ограничить свои потери.

Имея ряд инвестиций в разные компании и разные классы активов, вы можете компенсировать убытки в одной области прибылью в другой.Это позволяет вашему портфолио стабильно и безопасно расти с течением времени.

Как я могу начать инвестировать?

Начать инвестировать относительно просто, и вам не нужно иметь много денег. Вот как определить, какой инвестиционный счет для начинающих вам подходит: