от чего зависит и как происходит в Сбербанке, является ли она доходом и какие дополнительные проценты получают при этом клиенты

Автор:Анастасия

После принятия решения заключить с банком депозитный договор, вкладчику следует проанализировать следующие параметры вклада: процентная ставка и возможность пополнения. При общении с банковским сотрудником и выборе оптимальной программы и появляется понятие капитализация вклада. Такое вложение — один из способов дохода.

Содержание

Открытьполное содержание

[ Скрыть]

Что такое капитализация вклада?

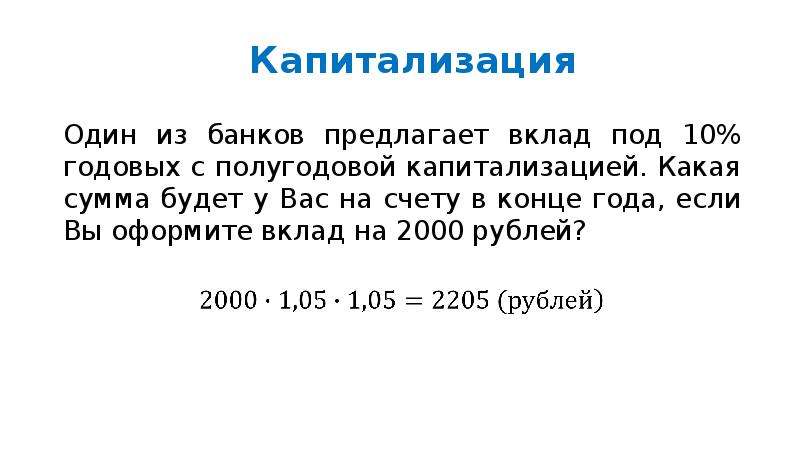

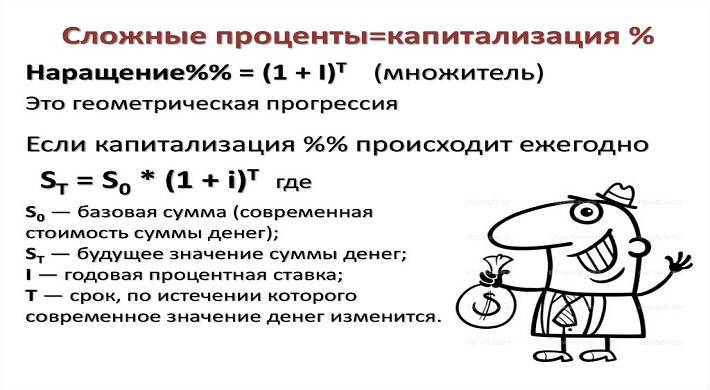

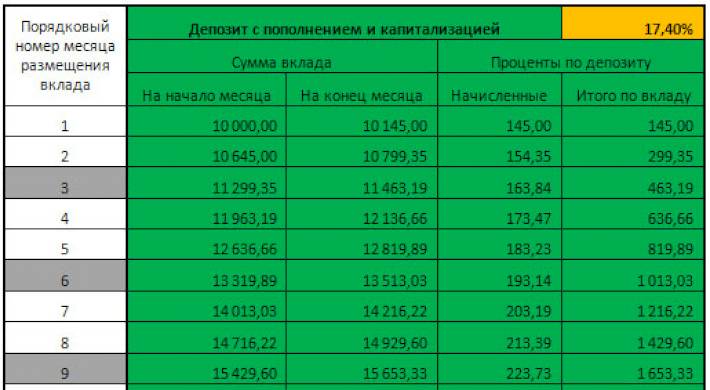

Капитализация вклада — это начисление процентов от вклада к основному телу вложения. Речь идет о сложных процентах. То есть при открытии депозита, ежемесячно банк начисляет определённый процент. При капитализации вклада этот процент суммируется с основной суммой. Следовательно, первоначальная сумма вклада увеличивается и в следующем месяце процент начисляется уже на неё.

Капитализация вклада выгодная процедура, приносящая вкладчику заработок. Однако есть важное обязательное условие — неприкосновенность суммы вклада до конца срока.

О понятии капитализации и о том, как инфляция влияет на вложения рассказывается в видео. Снято каналом OLYMP TRADE.

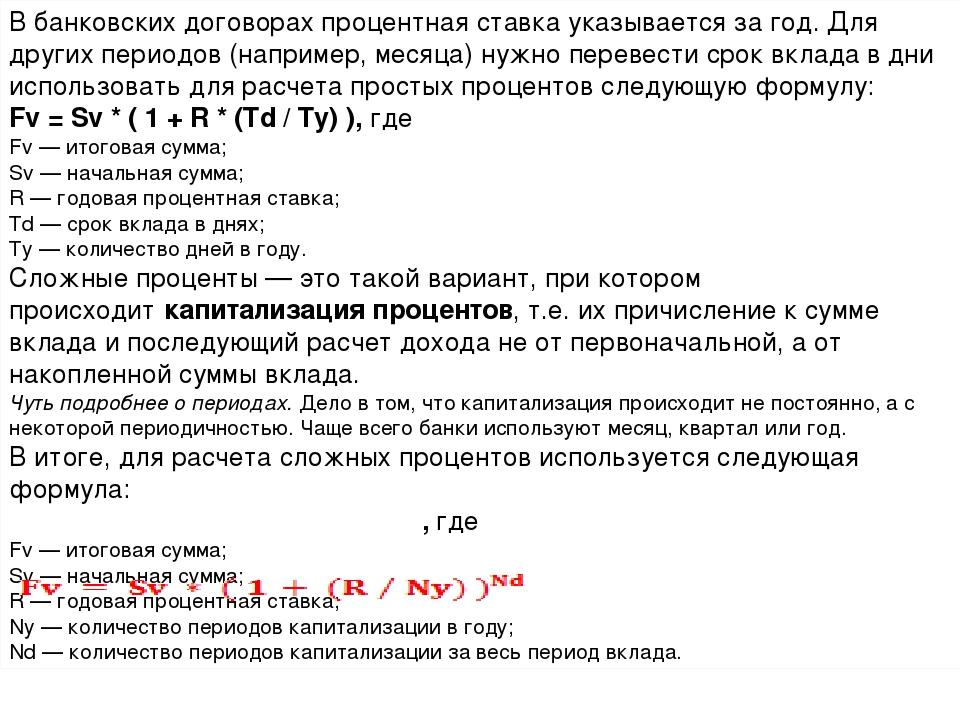

Общая формула, по которой происходит расчет доходности от капитализации

Расчёт доходности от капитализации происходит по формуле:

Значение символов:

- S — итоговая прибыль;

- P — первоначальная сумма вклада;

- I — процентная ставка за год;

- j — срок вклада в днях;

- K — количество дней в году;

- n — все процессы капитализации за срок вложения.

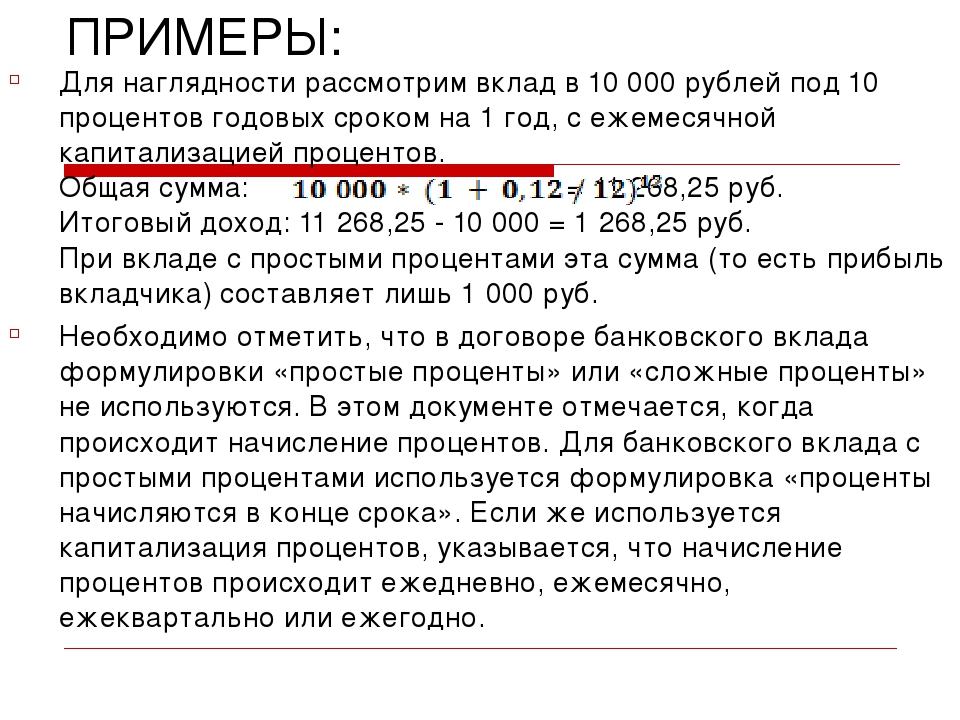

Например, при условиях:

- сумма вклада 10 тыс. р.;

- срок вклада 3 года;

- процентная ставка — 14% годовых;

- процесс капитализации ежемесячный.

| Символ | Показатель |

| P | 10 тыс. р. |

| I | 14% |

| j | 30 |

| K | 365 |

| n | 35 |

Таким образом, через три года вкладчик получит прибыль в размере 5093 р. (S).

Самостоятельно рассчитать доходность капитализации можно с помощью онлайн-калькулятора либо воспользовавшись депозитным калькулятором Сбербанка.

Как часто может проводиться капитализация вклада?

Частота проведения капитализации вклада предусматривается условиями договора.

Различают следующие периоды начисления сложных процентов:

- Разовая капитализация. Самый невыгодный вариант. Капитализация проводится только по окончании срока вклада.

- Ежегодная капитализация оправдывает себя только на длительных периодах инвестирования.

- Ежеквартальные зачисления. Процент по ставке начисляется каждые 3 месяца.

- Ежемесячные зачисления.

- Ежедневные начисления. Самый выгодный вариант, но очень редкий, т. к. банки стараются избегать такой капитализации.

Можно говорить о том, что чем чаще происходит процесс капитализации, тем больше денег получит вкладчик.

Особенности капитализации вкладов в Сбербанке

Сбербанк предлагает своим клиентам капитализировать вклады, которые отличаются между собой условиями и процентными ставками. Особенностью, объединяющей все вклады, является потеря процентов при досрочном снятии денежных средств.

Вклады Сбербанка с возможностью капитализации

Сбербанк разработал следующие варианты вкладов с возможностью капитализации:

| Название | Процентная ставка | Минимальная сумма вклада | Условия |

| «Сохраняй» | до 4,45% | от 1 тыс. р./100$ |

|

| «Пополняй» | до 4,10% | от 1 тыс. р./100$ |

|

| «Управляй» | до 3,8% | от 30 тыс./1000$ |

|

| «Пенсионный-плюс Сбербанка России» | до 3,5% | 3 года |

|

Виды капитализации

Различают следующие виды капитализации:

- Капитализация по вкладам.

Доход приносит вложение собственных средств под определённый годовой процент.

Доход приносит вложение собственных средств под определённый годовой процент. - Рыночная капитализация используется в экономике. Рассматривается расчёт финансового роста любой из сфер экономики.

- Кредитная капитализация означает работу сложных процентов в пользу кредитователя. Сумма кредита увеличивается на оговорённый договором процент каждый месяц, следовательно, переплата просчитывается не от изначальной суммы, а от суммы с начисленными процентами.

Выгода от капитализации вкладов

В сравнении с обычными вкладами депозит с капитализацией более выгоден. Существенный доход принесут депозиты, внесённые на длительное время и на большую сумму.

Выгодно открывать вклады в долларах и евро, т. к. их курс стабильно растёт. Единственное условие: процентные ставки по таким вкладам будут ниже рублёвых инвестиций.

Доходность капитализации зависит и от способа открытия вклада: онлайн или через обращение в отделение. При открытии вклада через интернет, Сбербанк может предлагать клиентам максимальную процентную ставку. Банк даёт возможность своим клиентам самостоятельно подобрать лучший для себя вариант, используя фильтры в приложении Сбербанк Онлайн.

Банк даёт возможность своим клиентам самостоятельно подобрать лучший для себя вариант, используя фильтры в приложении Сбербанк Онлайн.

Капитализация без вкладов

Клиентам, не желающим открывать депозит, специалисты Сбербанка предлагают открыть специальную дебетовую карту («Социальная»), с возможностью пополнения суммы и снятия наличных. Процент банк будет начислять на остаток средств на счёте. На карточке постоянно должна находиться оговорённая договором сумма, её клиент снять не может. Такая капитализация будет приносить 3,5% годовых от неснижаемого остатка.

Фотогалерея

В каком банке открыть вклад для капитализации?

Открыть вклад для капитализации можно в большинстве банков России.

Правила выбора банка:

- перед тем как открывать вклад с капитализацией, необходимо тщательно изучить предложения банков;

- особое внимание стоит обращать не только на процентную ставку, но и на условия осуществления капитализации;

- следует убедиться в надёжности банка, чтобы обеспечить безопасность вклада.

Крупнейшие банки России, предоставляющие возможность открытия вкладов с капитализацией:

«За и против» капитализации вкладов

Плюсы:

- является стабильным доходом для вкладчика;

- возможность выбора валюты вклада;

- капитализированные проценты попадают под систему страхования вкладов;

- быстрое увеличение капитала.

Минусы:

- нет возможности снять деньги досрочно;

- процентная ставка по депозитам с капитализацией ниже, чем у других финансовых продуктов банка;

- отсутствие выгоды от инвестиции небольшой денежной суммы.

Видео

В видео говорится о том, как капитализация выглядит на практике. Размещено на канале «Банки-фишки-платежи».

Загрузка …Насколько выгодна капитализация процентов на счете по вкладу? :: BusinessMan. ru

ru

Простая мысль о том, что деньги должны работать, а не просто лежать дома мертвым грузом под подушкой или матрасом, и приносить доход своему владельцу, посещает многие светлые головы. Результатом этих размышлений обычно становится решение открыть вклад. Далее начинаются мытарства в поиске подходящего кредитного учреждения.

На сегодняшний день финансовые системы знают множество объектов для инвестирования – недвижимость, бизнес, драгоценные металлы, ценные бумаги. Естественно, инвестиции сопряжены с рисками, но научившись их грамотно оценивать, можно достичь на этом поприще вполне реальных успехов. Рассмотрим, что такое капитализация процентов на счете по вкладу.

Капитализация процентов — что это?

Капитализация в данном случае — это вид расчетов и начислений по сумме, которая находится на депозите. Если быть точным, то это начисления, осуществляемые не по окончании срока, от суммы, которая была изначально, а на протяжении всего периода вклада на определенных условиях. Например, это может происходить один раз каждый квартал в течение года. При каждом начислении процент считается не от изначальной суммы, а от той, которая к этому моменту находится на счету. Сумма со временем будет стремительно (или не очень, в зависимости от вашего выбора) расти. Выгоден ли вклад с ежемесячной капитализацией?

Например, это может происходить один раз каждый квартал в течение года. При каждом начислении процент считается не от изначальной суммы, а от той, которая к этому моменту находится на счету. Сумма со временем будет стремительно (или не очень, в зависимости от вашего выбора) расти. Выгоден ли вклад с ежемесячной капитализацией?

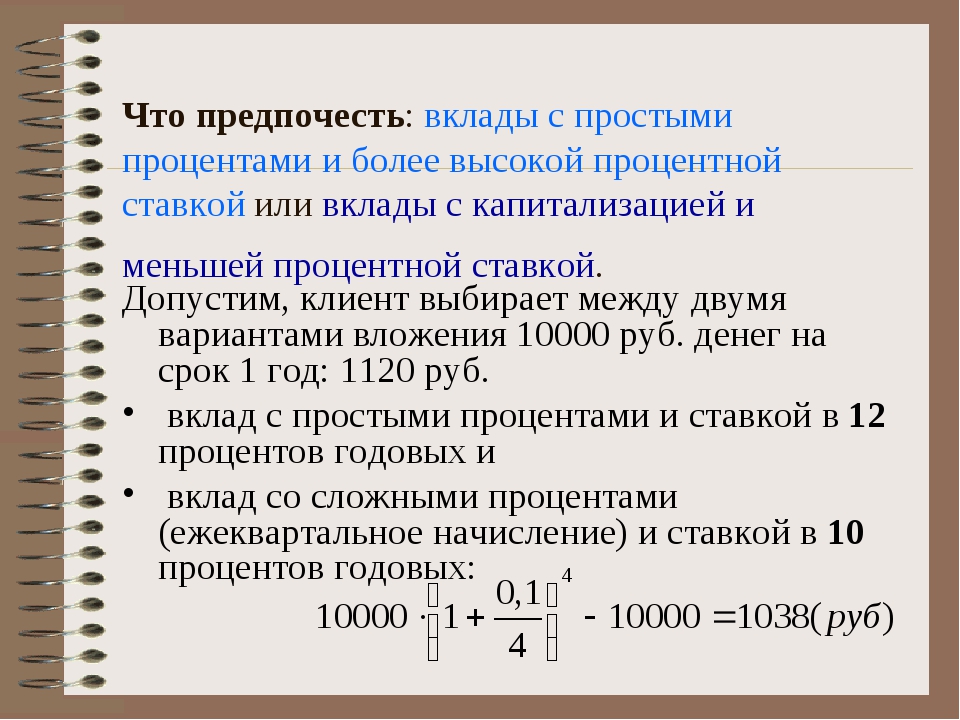

Вклады с ежемесячным начислением процентов

В большинстве случаев, если выбрать капиталовложения с условиями ежемесячного зачисления на счет, но процентом пониже, можно выиграть в финансовом отношении больше, чем в случае с начислением раз год, но по более высоким банковским ставкам. Сохранение денег на депозите является одной из наиболее популярных возможностей преумножить вклад. Деньги в этом случае оказываются частично застрахованными от инфляции, да и по соображениям безопасности этот вариант, безусловно, надежен.

Вид и количество депозитов многообразны, как и количество банков, эти услуги предлагающих. Выбирать нужно тот, который подходит именно вам по срокам, цели и процентной ставке. Одной из важнейших характеристик банковских депозитов являются сроки, в которые клиент может получать доход. Рассмотрим положительные и отрицательные стороны капитализации процентов на счете по вкладу.

Одной из важнейших характеристик банковских депозитов являются сроки, в которые клиент может получать доход. Рассмотрим положительные и отрицательные стороны капитализации процентов на счете по вкладу.

Плюсы и минусы

Преимущества такого размещения средств, казалось бы, вполне очевидны. Обозначенный выше пример это доказывает. Тем не менее, как и многие другие финансовые инструменты, этот вариант не без недостатков.

К минусам в данном случае можно отнести то, что зачисления снимаются только в определенный период, указанный в договоре, иначе теряются проценты по вкладу. Но смущает этот момент не каждого вкладчика (ведь у всех свои обстоятельства). При досрочном снятии вложенных сумм в полном размере вкладчик получает абсолютно другой доход.

Сложные проценты не всегда более выгодны, чем стандартный метод расчета ставки по депозиту, поскольку эта ставка, как правило, не очень высока, поэтому не всегда стоит делать выбор именно в пользу депозита со сложными расчетами. Лучше, проанализировав все предложенные варианты, остановить выбор на наиболее выгодном с точки зрения доходности. Какая бывает капитализация процентов на счете по вкладу?

Лучше, проанализировав все предложенные варианты, остановить выбор на наиболее выгодном с точки зрения доходности. Какая бывает капитализация процентов на счете по вкладу?

Виды

Безусловно, в случае с банковскими вкладами, сложные проценты работают на вкладчика, при правильном расчете и понимании условий, разумеется. Но иногда такой фактор, как капитализация, работает не совсем в позитивном ключе. Например, в случае с кредитами. Повсеместно мы встречаемся с такой ситуацией, когда человек берет совсем не астрономическую сумму, но выплачивает её довольно длительный промежуток времени. На протяжении периода можно было бы давно выплатить задолженность целиком, тем не менее иногда оказывается, что выплачена только часть кредита. Вот тут и появляются те самые сложные проценты. В этих ситуациях расчет таков: с каждым месяцем изначальная сумма растет в соответствии со своим, определенным договором, процентом.

Как происходит капитализация процентов на счете?

Это значит, что расчет переплаты устанавливается от суммы с уже начисленными процентами. Можно понять, что это далеко не самый выгодный вариант кредитования, так как предполагается изначально, что переплачивать меньше можно, выплатив задолженность быстрее. Просто о капитализации в момент выбора кредита никто не думает, а невыгодность условий не всегда очевидна.

Можно понять, что это далеко не самый выгодный вариант кредитования, так как предполагается изначально, что переплачивать меньше можно, выплатив задолженность быстрее. Просто о капитализации в момент выбора кредита никто не думает, а невыгодность условий не всегда очевидна.

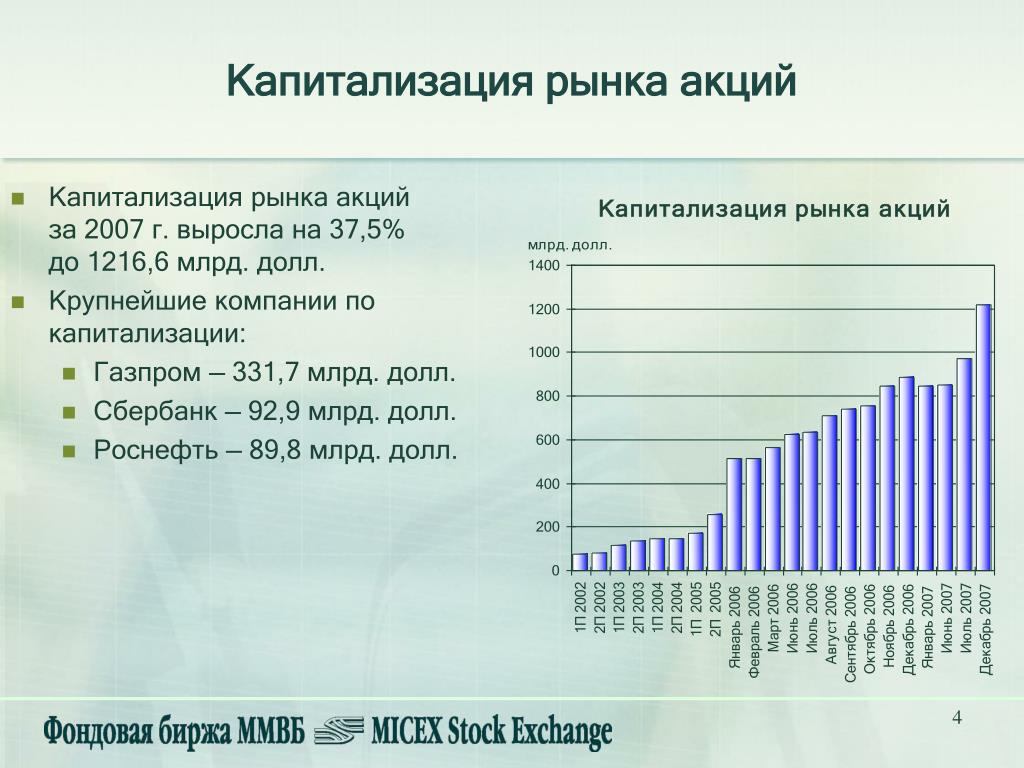

Существует и такой вид капитализации, как рыночная. В этом случае анализируют денежный рост, как показатель эффективности определенной отрасли экономики, сферы деятельности или отдельно взятого предприятия. Если, к примеру, выбрать определенную организацию, то, изучив ее бухгалтерский отчет, можно проследить движение оборотных средств данной фирмы в ту иди другую сторону. Для того чтобы получить целостную картину, нужно учесть лишь тот капитал, который принадлежит самой организации, исключив из расчетов все заемные средства. Рыночная капитализация никак не соотносится с депозитными вкладами, она скорее позволяет увидеть общие тенденции развития этого процесса.

На что обратить внимание при выборе?

В первую очередь нужно изучить сведения о самом банке, и, несмотря на все предлагающиеся преимущества, постараться объективно оценить все за и против. Независимо от запредельности предлагаемых доходов, безопасность денег – это первоочередная характеристика при выборе. Например, такой очевидный факт, чем нереальнее и выгоднее для вкладчика проценты по вкладам, тем более банк нуждается в ваших средствах, тем меньше у него своих средств. Как правило, это прямой путь к банкротству.

Независимо от запредельности предлагаемых доходов, безопасность денег – это первоочередная характеристика при выборе. Например, такой очевидный факт, чем нереальнее и выгоднее для вкладчика проценты по вкладам, тем более банк нуждается в ваших средствах, тем меньше у него своих средств. Как правило, это прямой путь к банкротству.

Как правильно выбрать вклад с пополнением и капитализацией?

Конечно, небольшие вклады почти всегда попадают под действие страховки. И все же лучше иметь дело лишь с проверенными кредитными учреждениями. Выбор осуществлять нужно по нескольким критериям: отзывы клиентов, срок существования банка, репутация. Второй основной момент (при выборе капитализации вклада) – это то, как быстро эти деньги могут понадобиться и будет ли в них нуждаться клиент в ближайшее время. Если ответ на этот вопрос положительный, то очевидно, что нужно рассматривать краткосрочные вложения.

Не стоит останавливаться на первом попавшемся предложении, поскольку в нашей стране работает, и вполне успешно, много крупных банков и прочих финансовых учреждений, которые предлагают выгодные, конкурентоспособные банковские продукты. Стоит сравнивать не только разные учреждения, но и разные виды вкладов, так как многие из них имеют какие-либо уникальные условия для клиентов.

Стоит сравнивать не только разные учреждения, но и разные виды вкладов, так как многие из них имеют какие-либо уникальные условия для клиентов.

Что такое капитализация процентов на счете 08? Разберемся.

В бухгалтерском учете начисленные по кредиту проценты необходимо относить на дебет счета 08. Но только в том случае, если кредит взят для того, чтобы создать инвестиционный актив, проценты включают в его первоначальную стоимость.

Периоды зачисления по депозитам

Все периоды, в которые банк начисляет процент, выбирает и предлагает сам банк. Вкладчик же соглашается с ними или отвергает условия, предложенные ему. Различают такие варианты зачисления:

- Разовое. Очень невыгодно, поскольку зачисление происходит один раз, в конце периода.

- Ежегодное. Низкая доходность при маленьком отрезке времени, хотя при более длительном периоде, от пяти лет может быть вполне приемлемым решением.

- Ежеквартальное. Более выгодный и удобный вариант, для тех, кого интересуют краткосрочные депозиты, так как проценты «капают» каждый квартал.

- Ежемесячное. Наиболее подходящий для краткосрочного вложения по депозиту, так как процент начисляется каждый месяц.

- Ежедневное. Редкость среди банковских продуктов, так как невыгоден банку совершенно.

Капитализация в Сбербанке

Популярна капитализация процентов на счете по вкладу в Сбербанке. Там можно выбрать наиболее подходящий вклад из линейки продуктов, например, «Пополняй», Сохраняй», «Управляй». По каждому такому вкладу доступна капитализация. То есть начисленные проценты будут причисляться к общей сумме, и уже в дальнейших периодах процент будет более выгодным.

Вывод

Из всего сказанного выше можно сделать вывод, что такое явление, как капитализация процентов на счете по вкладу, имеет все же больше положительного, чем отрицательного. Этот вид вкладов рассчитан на людей, интересующихся стабильностью дохода, а также имеющих желание получать максимально возможную прибыль за наиболее короткий срок.

Что такое капитализация процентов на счете по вкладу

Вы хотели бы узнать, что такое капитализация процентов на счету по вкладу? Сегодня мы максимально подробно раскроем для вас суть данного банковского термина, а также на примере покажем порядок расчета доходности вклада.

Виды вложений

Многим из нас известна простая истина о том, что деньги не должны просто так лежать дома под подушкой или матрасом, они должны работать и приносить пользу своему владельцу. Есть множество способов инвестирования – в недвижимость, в бизнес, в драгоценные металлы, ценные бумаги и т.д., но все эти сопряжены с большой долей риска.

Самые популярные виды инвестиций:

В том случае, если вы располагаете небольшой денежной суммой, которую бы вы хотели вложить в надежную компанию и периодически получать с нее прибыль, то для вас самым лучшим и удобным способом инвестирования станет оформление банковского вклада. Мы рекомендуем выбирать крупные компании, они перечислены в этой статье.

Перед тем, как выбрать для себя программу депозиту, вам нужно будет определиться с несколькими определяющими данного продукта, т.е. с его возможностями:

- Минимальная сумма – сколько нужно вложить для открытия счета;

- Срок действия договора – какой период времени деньги будут находиться в банке;

- Процентная ставка – процент, по которому будет в годовом исчислении рассчитываться ваша прибыль от размещения денег;

- Возможность пополнения или расходования средств – данные функции удобны для тех, кто хочет иметь возможность периодически увеличивать сумму своего счета для увеличения прибыли, либо в срочных ситуациях иметь шанс снять деньги без ущерба для процента;

- Начисление и выплата процентов – здесь обычно указывается периодичность, с которой банк будет начислять вам проценты, а затем их выплачивать.

Это могут быть ежемесячные, ежеквартальные или ежегодные выплаты, либо в конце срока действия договора.

Это могут быть ежемесячные, ежеквартальные или ежегодные выплаты, либо в конце срока действия договора.

Что такое капитализация?

В описаниях некоторых программ клиент может встретиться с таким термином, как «капитализация». Поясняем: при капитализации начисленные за определенный период времени деньги (за месяц, квартал или год) прибавляются к основной сумме вашего вклада.

В следующий раз проценты будут начисляться уже на большую сумму, и клиент тем самым будет с каждым месяцем получать все большую и большую прибыль. Таким образом, доход будет зависеть не только от величины вашего первоначального вложения на счет, но и ото всех начисленных процентов на него.

Подобную схему расчета еще могут называть вкладом со сложным процентов, потому как итоговый процент обычно оказывается выше. К примеру, если вы выбираете получение прибыли каждый месяц, вам смогут предложить доходность в размере 5%, а если с капитализацией, то 5,5% годовых.

Еще раз уточним – в том случае, если вы выбираете в качестве начисления процентов капитализацию, то всю прибыль вы будете получать в конце выбранного вами срока размещения средств. В том случае, если вы захотите забрать деньги досрочно, и закроете договор раньше даты, которая там указана, то вы не сможете воспользоваться услугой сложного процента, и потеряете часть дохода.

В том случае, если вы захотите забрать деньги досрочно, и закроете договор раньше даты, которая там указана, то вы не сможете воспользоваться услугой сложного процента, и потеряете часть дохода.

Теперь мы рассмотрим с вами тако

Что значит капитализация процентов по вкладу

Значение капитализации процентов по банковскому вкладу

Если вы захотите открыть вклад в банке, то вам придется проделать достаточно трудную работу по выбору банка с наиболее выгодными для вас условиями. Необходимо сравнивать сразу несколько параметров, при этом учитывая ваши пожелания.

Обычно клиенты сравнивают процентную ставку, возможность досрочного закрытия вклада, возможность внесения денежных средств на счет вклада.

Все эти условия достаточно понятны для человека, не разбирающегося в банковских продуктов, однако, помимо этого зачастую будущим вкладчикам приходится слышать такой термин, как “капитализация”.

Что же такое капитализация процентов и капитализация вкладов и важно ли наличие этого фактора для вкладчика?

Капитализация вклада – это увеличение вклада на сумму, равную сумме ежемесячно перечисляемых процентов в денежном эквиваленте. Если говорить простым языком, то каждый месяц начисленные вам проценты будут уходить на ваш вклад.

Однако проценты каждый месяц будут начисляться на изначально вложенную вами сумму, а не на новое тело вклада. После того, как срок действия вклада завершится банк вернет вам денежные средства, которые вы вложили, а также накопленные на вкладе проценты.

Это достаточно удобно, если вы собираетесь накопить деньги, ведь вы просто положите вклад в банк и можете забыть о нем до окончания срока действия договора, а после забрать деньги, сумма которых увеличится на некоторый процент.

Во многих банках также существует система пролонгации договоров с капитализацией вклада.

После завершения срока действия, если вкладчик не подходит в отделение банка, вклад продлевают на новый срок, при этом телом вклада становится изначально вложенная сумма плюс проценты, которые успели накопиться.

Капитализация процентов по вкладу – это увеличение тела вклада на сумму, равную ежемесячно начисляемых процентов. Разница с предыдущим понятием лишь в том, что проценты зачисляются в счет самого тела вклада, и в следующем месяце процент будет начислен уже на новую сумму.

Безусловно, денежная сумма, которая составит проценты по вкладу, будет увеличиваться с каждым месяцем, ведь тело вклада, на которое будет начисляться процент будет все расти. После простых математических подсчетов кажется, что все просто, однако, это не совсем так. Действительно, если ставки в обоих случаях будут одинаковы, то второй вариант для клиента будет более выгодным.

Действительно, если ставки в обоих случаях будут одинаковы, то второй вариант для клиента будет более выгодным.

Однако зачастую банки предлагают самый низкий процент по вкладу с капитализацией, поэтому он оказывается не таким уж выгодным.Но у вклада с капитализацией есть большое преимущество, проценты, начисленные на тело вклада попадают под систему страхования вкладов. Мы живем в нестабильное время и почти любой банк может закрыться уже завтра, поэтому необходимо позаботиться о своих сбережениях.

Если у вас нет капитализации по вкладу, то, если банк закроется, проценты вам могут и не выдать, в вот с капитализацией по программе страхования вам однозначно их вернут. Капитализация может происходить раз в год, в таком случае это выгодно только если вы оформляете вклад на длительный срок, также существует ежеквартальная и ежемесячная капитализация, благодаря таким вкладам можно заработать больше денег, чем в первом варианте.

Ежемесячная капитализация является самым популярным вариантом среди вкладчиков, ведь чем чаще происходит капитализация, тем больше денежных средств вы получите.

Зачастую банк делает процент меньше по вкладам с капитализацией процентов, чем без нее. Поэтому не стоит без раздумий выбирать именно такой вклад, ведь в конечном итоге все зависит от процентов, начисляемых на вклад.

Многие банки рассказывают про вклад с капитализацией процентов только для маркетинга и рекламы своих продуктов, ведь говоря о том, какой выгодный у банка продукт с зачислением процентов на тело кредита, они часто не говорят о том, что процент без капитализации будет гораздо выше и, следовательно, сумма дохода от вклада больше.

Перед тем, как открыть вклад, внимательно сравните все условия, которые предоставляет вам банки , и попытайтесь на простейшем калькуляторе посчитать, сколько примерно составит вашу прибыль, это поможет подумать вам и решить, какой вариант лучше.

Если вы собираетесь заранее расторгнуть договор по вкладу, то выбирайте его без капитализации, ведь обычно такая возможность в подобных вкладах не предусмотрена.

К тому же, вам не подойдет вклад с капитализацией если вы собирались рассматривать проценты по вкладу как еще один источник дохода, ведь в этом случае денежными средствами вы сможете воспользоваться только по окончанию вклада.

Решить какой вклад лучше брать может только сам заемщик, ведь помимо тех условий, что предлагает банк, важны также желания вкладчика и его планы на денежные средства, которые он положил на вклад в банк.

Что такое капитализация вклада и капитализация процентов по вкладу?

Современная банковская система состоит из множества банков. Банки помимо собственных средств работают также за счет средств привлеченных, то есть, за счет вкладов. Привлекаться могут свободные средства как физических, так и юридических лиц, но активность привлечения и предлагаемые процентные ставки напрямую зависят от нуждаемости банка в дополнительных денежных средствах. Видов вкладов множество, но наиболее выгодным для клиента считается вложение средств, при котором есть капитализация процентов по вкладу. Выбирая подходящий вид вклада, нужно четко понимать что такое капитализация вклада и капитализация процентов по вкладу. Капитализация вклада – это увеличение его суммы на сумму начисленных процентов. Обычно при внесении вклада открывается отдельный депозитный счет, на котором и учитывается внесенная сумма. В зависимости от условий размещения вклада проценты могут начисляться в конце срока, ежемесячно, ежеквартально и даже один раз в год. При капитализации вклада начисленные проценты будут прибавляться к сумме вклада, которая по окончании его срока будет перечислена на текущий счет вкладчика. Проценты при капитализации вклада рассчитываются каждый раз исходя из первоначально внесенной суммы, поэтому не увеличиваются со временем. В случае же размещения средств с такой возможностью как капитализация процентов по вкладу начисленные проценты не просто прибавляются к сумме вклада, а участвуют в следующем начислении. Таким образом при каждом следующем начислении сумма вклада увеличивается на сумму начисленных процентов.

Выбирая подходящий вид вклада, нужно четко понимать что такое капитализация вклада и капитализация процентов по вкладу. Капитализация вклада – это увеличение его суммы на сумму начисленных процентов. Обычно при внесении вклада открывается отдельный депозитный счет, на котором и учитывается внесенная сумма. В зависимости от условий размещения вклада проценты могут начисляться в конце срока, ежемесячно, ежеквартально и даже один раз в год. При капитализации вклада начисленные проценты будут прибавляться к сумме вклада, которая по окончании его срока будет перечислена на текущий счет вкладчика. Проценты при капитализации вклада рассчитываются каждый раз исходя из первоначально внесенной суммы, поэтому не увеличиваются со временем. В случае же размещения средств с такой возможностью как капитализация процентов по вкладу начисленные проценты не просто прибавляются к сумме вклада, а участвуют в следующем начислении. Таким образом при каждом следующем начислении сумма вклада увеличивается на сумму начисленных процентов. В результате проценты начисляются на проценты, что существенно увеличивает эффективную ставку по вкладу. Капитализация процентов по вкладу именно благодаря этой особенности и рекламируется всеми банками, в которых есть подобный вид вклада.

В результате проценты начисляются на проценты, что существенно увеличивает эффективную ставку по вкладу. Капитализация процентов по вкладу именно благодаря этой особенности и рекламируется всеми банками, в которых есть подобный вид вклада.

Преимущество вклада с капитализацией процентов – более высокий уровень дохода по сравнению с вкладами с периодической выплатой процентов. Такое доходное размещение свободных средств выбирают клиенты, которые не желают или не могут ежемесячно снимать начисленные проценты.

Годовые процентные ставки по вкладам с капитализацией процентов обычно ниже, чем по вкладам с выплатой процентов в конце срока, но выше, чем по вкладам с периодической их выплатой. Причина этого – в уверенности банка в том, что внесенные денежные средства будут в его распоряжении именно указанное в договоре количество времени.

Сроки размещения вкладов с капитализацией процентов различаются в зависимости от банка, но обычно составляют от 1 года. Размещение вклада на меньший срок нецелесообразно, так как капитализация процентов будет несущественной и практически незаметной. Единственное исключение – вклады на очень крупные суммы.

Единственное исключение – вклады на очень крупные суммы.

Обычно капитализация процентов благодаря используемому банком программному обеспечению происходит автоматически, так что проверять правильность начисления нет смысла. Но при желании это можно сделать, следует только учитывать, что начисление процентов происходит с дня, следующего за днем размещения вклада. При желании, можно даже сделать капитализацию собственными силами. Для этого размещается вклад с возможностью пополнения и периодической выплатой процентов. Начисленную и выплаченную сумму процентов клиент может самостоятельно вносить как пополнение вклада, в результате чего получит почти такую же капитализацию процентов.

Помимо капитализации вклада и процентов существует еще и такое понятие как тонкая капитализация. К сфере вкладов она не имеет отношения, касаясь больше капитала фирм и компаний. Тонкая или недостаточная капитализация подразумевает, что компания работает в основном не за счет собственных средств, а за счет привлеченных или заемных.

Что такое капитализация вклада и как она происходит. Жми!

Что такое капитализация вклада? Существует множество вариантов вложения денег: покупка недвижимости или автомобиля, инвестирование в бизнес или размещение вкладов в банках.

Чтобы получить максимальную выгоду необходимо разобраться с основными финансовыми терминами и понять их суть. В статье поговорим о таком понятии, как капитализация вклада.

Виды

Слово капитализация обозначает прирост, увеличение.

При заключении договора с банком вполне вероятно, что вы столкнетесь с одним из двух понятий капитализация вклада или капитализация процентов по вкладу.

Несмотря на схожесть, они отличаются.

Капитализация вклада – это увеличение переданной банку суммы на размер начисленных по договору процентов.

Перерасчет производится в зависимости от условий соглашения и может проводиться:

- каждую неделю, квартал, год;

- единожды — в конце срока размещения депозита.

При истечении срока договора, сумма процентов перечисляется на отдельный расчетный счет или прибавляется к основной сумме вклада.

Примите во внимание: размещенный депозит должен приносить максимальный доход, поэтому при заключении соглашения с банком внимательно изучите условия и сроки капитализации, а также возможность пополнения счета.

Капитализация процентов по вкладу производится не на первоначальную сумму, а на сумму с учетом уже начисленных процентов на счете.

Очевидно, что такой вид прибыльнее, чем простая капитализация вклада: перечисленные проценты прибавляются к депозиту, становятся его частью и начинают приносить доход с самого начала.

В этом случае работает принцип – деньги делают деньги.

Также стоит упомянуть вклады с пополнением и капитализацией. Помимо увеличения суммы на размер процентов, владелец имеет право пополнять счет и увеличивать размер депозита.

Как правило, вносить средства можно в течение всего срока действия договора, но некоторые банки могут устанавливать ограничения. Например, обозначить, что последнее пополнение не может быть произведено позднее, чем за месяц до окончания срока вклада.

Например, обозначить, что последнее пополнение не может быть произведено позднее, чем за месяц до окончания срока вклада.

Некоторые банки разрешают клиентам частичное снятие с депозита, но также могут установить ограничения: сумма не может превышать остаток на счете. Перед тем, как выбрать подходящий вариант вклада, внимательно изучите все предложения и условия размещения.

Преимущества и недостатки

На первый взгляд, капитализация имеет только положительные стороны.

Тем не менее такие депозиты также имеют и недостатки:

- Процентная ставка по вкладам с капитализацией ниже, чем по другим банковским депозитам. Разница может составлять 1-2%.

- Ограничения по пополнению счета.

- Жесткие условия досрочного снятия.

Вклады с капитализацией – это отличный способ эффективного использования денежных средств. Положительной стороной таких депозитов является понятная система начисления процентов.

Перед тем, как остановить выбор на том или ином предложении, внимательно изучите условия размещения, а именно:

- Частота капитализации.

Помните: чем чаще проходит капитализация, тем ниже процентная ставка.

Помните: чем чаще проходит капитализация, тем ниже процентная ставка. - Сроки. На краткосрочные вклады проценты ниже, но при долгосрочном размещении необходимо учитывать инфляцию.

- Условия пополнения счета.

- Возможность досрочного снятия. Размер санкций и ограничения по сумме.

- Условия расторжения договора, в том числе досрочного.

Работники банка предлагают клиентам вклады с капитализацией, особенно при размещении средств на короткий срок. При этом процентная ставка при сравнении с другими видами вкладов ниже. В итоге клиент не может рассчитывать на максимальную выгоду.

Полезно знать: чтобы исключить возможность обмана, воспользуйтесь онлайн-калькуляторами вкладов: заполнив обязательные поля, можно получить размер процентов и окончательную сумму.

Смотрите видео, в котором специалист разъясняет суть сложных процентов при капитализации вкладов:

Что такое капитализированный процент?

Капитализированные проценты начисляются, но невыплаченные проценты добавляются к основной сумме ссуды. Это не только увеличивает сумму долга, но и приводит к сложным процентам, когда проценты начисляются на капитализированные проценты.

Это не только увеличивает сумму долга, но и приводит к сложным процентам, когда проценты начисляются на капитализированные проценты.

Пример капитализированных процентов

Предположим, у вас есть частные студенческие ссуды на сумму 30 000 долларов со средней процентной ставкой 6,05% и 10-летним сроком погашения. Предположим далее, что заемщик откладывает выплату ссуды на период обучения в школе и льготный период.

Если проценты капитализируются один раз, когда ссуда подлежит погашению, она составит в общей сложности 4 688,75 долларов. Это основано на среднем сроке жизни ссуды в долларах 31 месяц в период обучения в школе или льготного периода, при условии, что две равные выплаты в год. Если проценты капитализируются ежемесячно, общая сумма составит 5 142,88 долларов США. Третья возможность заключается в том, что заемщик выплачивает проценты по мере их накопления во время учебы в школе и льготного периода.

На этой диаграмме показано влияние капитализированных процентов на общую сумму погашения. Как можно видеть, капитализация процентов один раз при погашении увеличивает общую стоимость ссуды на 1 571,96 доллара по сравнению с выплатой процентов во время школьного и льготного периодов. Ежемесячная капитализация процентов обходится еще дороже, дополнительно 606,38 доллара, что в сумме составляет 2178,33 доллара дополнительных процентов.

Как можно видеть, капитализация процентов один раз при погашении увеличивает общую стоимость ссуды на 1 571,96 доллара по сравнению с выплатой процентов во время школьного и льготного периодов. Ежемесячная капитализация процентов обходится еще дороже, дополнительно 606,38 доллара, что в сумме составляет 2178,33 доллара дополнительных процентов.

Пример капитализированного процента | Проценты во время учебы и льготных периодов | ||

Выплачено | Капитализировано при погашении | Капитализированный ежемесячно | |

Заемная сумма | 30 000 долларов | 30 000 долларов | 30 000 долларов |

Проценты, выплаченные в течение учебных периодов и льготных периодов | ,65375$ 0,00 | $ 0,00 | |

Капитализированные проценты | $ 0,00 | $ 4,688,75 | $ 5,142,88 |

| Начало погашения | $ | 34 688,75 долл. | 35 142,88 долл. США |

Ежемесячный платеж | 333 долл. США.82 | 385,99 долл. США | 391,04 долл. США |

Итого выплаты в учебные периоды, льготный период и периоды выплаты | 44746,58 долл. США | 9328,54 долл. США | |

14 746,58 долларов США | 16 318,54 долларов США | 16 924,92 долларов США | |

Когда начисляются проценты?

Время роста процентов по студенческой ссуде зависит от типа ссуды, которая у вас есть.Чтобы избежать капитализации, важно знать, когда вы несете ответственность за выплату процентов.

Министерство образования США выплачивает проценты по субсидированным федеральным прямым стэффордским займам в течение школьного и шестимесячного льготного периода, а также в другие периоды санкционированной отсрочки, например отсрочки из-за экономических трудностей. Заемщик остается ответственным за выплату процентов во время отсрочки платежа.

Министерство образования США не выплачивает проценты по несубсидированным федеральным прямым стэффордским займам, независимо от того, находятся ли они в школьном или льготном периоде, отсрочке или отсрочке.Заемщик несет ответственность за выплату процентов, которые начисляются в течение всех этих периодов.

По частным студенческим займам проценты начисляются и являются обязанностью заемщика в течение школьных периодов и льготных периодов, а также в периоды отсрочки платежа. (Частные студенческие ссуды не имеют периодов отсрочки, хотя термин «отсрочка» используется как синоним «снисходительности».)

Когда капитализируются проценты?

Начисленные, но невыплаченные проценты могут быть капитализированы по студенческой ссуде на различных этапах каждой ссуды.

При использовании прямых федеральных займов проценты капитализируются при изменении статуса займа.

- Когда наступает срок погашения ссуды в конце льготного периода

- В конце периода отсрочки по несубсидированным ссудам

- В конце периода отсрочки по субсидированным и несубсидированным ссудам

- Когда заемщик добровольно оставляет доход план погашения, ориентированный на доход

- Когда заемщик больше не имеет права на план погашения, ориентированного на доход, из-за увеличения дохода

- Когда заемщик участвует в плане погашения, ориентированном на доход, но не может предоставить годовые документы к установленному сроку

Невыплаченные проценты по частной студенческой ссуде могут капитализироваться так часто, как ежемесячно, даже во время отсрочки.Некоторые кредиторы капитализируют проценты с той же периодичностью, что и федеральные студенческие ссуды, другие — нет.

Как избежать капитализированных процентов

Капитализация процентов включает в себя выплату процентов по процентам (начисление сложных процентов), и ее следует избегать, если это вообще возможно.

Платежи по большинству федеральных студенческих ссуд сначала относятся к взносам, затем к сборам, затем к процентам и, наконец, к основной сумме долга. Капитализированных процентов можно избежать, выплачивая, по крайней мере, новые начисляемые проценты.

- Выплата процентов по несубсидированным федеральным займам единовременно в конце льготного периода или других периодов отсрочки, прежде чем они будут добавлены к остатку ссуды.

- Выплачивать проценты по несубсидированным федеральным займам и частным займам по мере их накопления в период обучения в школе и льготный период.

- Выплачивайте проценты по всем федеральным займам в конце периодов воздержания или по мере их накопления в течение периода воздержания.

- Выплачивать проценты по частным студенческим ссудам и частным родительским ссудам по мере их накопления в период отсрочки платежа.Это называется частичным воздержанием.

- Выплачивать хотя бы те проценты, которые начисляются и остаются невыплаченными по планам погашения с отрицательной амортизацией, таким как планы погашения, основанные на доходах.

У некоторых кредиторов есть специальные программы, которые позволяют вам получить снижение процентной ставки по их частным студенческим кредитам, если вы согласны для внесения небольшого фиксированного ежемесячного платежа (например, 25 долларов в месяц за ссуду) или выплаты новых процентов, которые начисляются во время школьного и льготного периодов.

Вступив в фазу погашения студенческих ссуд, вы захотите почувствовать, что наносите ущерб основному балансу.Вы также хотите начать возвращать то, что вы изначально взяли в долг. К сожалению, если ссуды имеют капитализированные проценты, может пройти несколько лет, прежде чем платежи по ссуде выплатят капитализированные проценты, которые были добавлены к остатку ссуды.

Что такое капитализация процентов? (с иллюстрациями)

Капитализация процентов происходит, когда кредитор позволяет заемщику отложить выплату процентов по ссуде. Затем проценты, начисленные за это время, добавляются к остатку ссуды. Капитализация процентов обычно происходит по студенческим ссудам, а также по ссудам на строительство или недвижимость. Кредитор заранее проинформирует заемщика о том, как будет работать процесс начисления процентов; в некоторых случаях необходимо будет подать заявление об отсрочке кредита для отсрочки выплаты процентов.

Капитализация процентов обычно происходит по студенческим ссудам, а также по ссудам на строительство или недвижимость. Кредитор заранее проинформирует заемщика о том, как будет работать процесс начисления процентов; в некоторых случаях необходимо будет подать заявление об отсрочке кредита для отсрочки выплаты процентов.

При строительстве этот процент рассматривается как актив, поскольку окончательная ссуда должна включать все затраты, которые были понесены на строительство объекта. Это происходит потому, что заем обычно выдается на строительные цели задолго до начала погашения или завершения строительства, поэтому проценты могут быть отложены и капитализированы в окончательный заем. Обычно капитализация процентов не происходит, пока заемщик не начнет погашение кредита. По ссуде будут начисляться проценты, даже если она еще не погашена, но заемщик часто может произвести выплату только процентов, чтобы предотвратить капитализацию процентов.Хотя этот процесс можно рассматривать как удобный способ избежать выплат по кредиту в течение определенного периода времени, у него есть и недостатки.

Обычно капитализация процентов не происходит, пока заемщик не начнет погашение кредита. По ссуде будут начисляться проценты, даже если она еще не погашена, но заемщик часто может произвести выплату только процентов, чтобы предотвратить капитализацию процентов.Хотя этот процесс можно рассматривать как удобный способ избежать выплат по кредиту в течение определенного периода времени, у него есть и недостатки.

Капитализация процентов увеличивает окончательную сумму, причитающуюся по ссуде, а также увеличивает сумму, которая будет выплачена с течением времени. Это связано с тем, что в большинстве случаев проценты по ссуде будут продолжать начисляться после того, как она будет погашена, даже после того, как была произведена капитализация. По сути, это означает, что заемщик платит проценты по процентам.

По сути, это означает, что заемщик платит проценты по процентам.

Отсрочка платежей по ссудам — это метод, который многие люди используют для уменьшения своих ежемесячных счетов по студенческим ссудам, если у них возникают трудности с оплатой. Это, безусловно, может быть выгодным в краткосрочной перспективе, но многие кредиторы рекомендуют по возможности производить выплаты только по процентам, а не откладывать платежи в целом.Хотя основная сумма кредита не уменьшится, это предотвратит капитализацию начисленных процентов.

Это особенно касается федеральных студенческих ссуд, особенно субсидированных и несубсидированных ссуд. В субсидированной ссуде проценты, начисляемые до погашения, субсидируются или выплачиваются федеральным правительством.В случае несубсидированной ссуды проценты начинают начисляться после выдачи ссуды и сразу же капитализируются в баланс ссуды, когда начинается погашение. По этой причине некоторые люди предпочитают выплачивать проценты по несубсидируемым студенческим ссудам, даже когда они еще учатся в школе.

В субсидированной ссуде проценты, начисляемые до погашения, субсидируются или выплачиваются федеральным правительством.В случае несубсидированной ссуды проценты начинают начисляться после выдачи ссуды и сразу же капитализируются в баланс ссуды, когда начинается погашение. По этой причине некоторые люди предпочитают выплачивать проценты по несубсидируемым студенческим ссудам, даже когда они еще учатся в школе.

Что такое общая капитализация?

Общая капитализация компании представляет собой долгосрочные долговые обязательства в дополнение к собственному капиталу в балансе.Общая капитализация, также называемая структурой капитала, — это то, от чего компании во всех отраслях зависят при расширении финансирования, проектах и разработке продуктов. Долг и собственный капитал — это два основных способа, которыми компания получает доступ к капиталу, и существуют макроэкономические и внутренние корпоративные условия, которые определяют, какая форма уместна для выпуска и когда. Изучая общую капитализацию компании, инвесторы и финансовые аналитики могут лучше оценить финансовое состояние баланса.

Изучая общую капитализацию компании, инвесторы и финансовые аналитики могут лучше оценить финансовое состояние баланса.

Когда компания решает выпустить акции, можно выбирать из различных типов ценных бумаг. Все виды акционерного капитала отражаются и детализируются в балансе компании, составляя часть общей капитализации.Обыкновенные акции являются наиболее распространенной формой капитала, и они представляют собой количество акций, выпущенных на финансовых рынках для покупки и продажи инвесторами по цене акций. Инвесторы получают частичную долю в капитале компании в зависимости от доли принадлежащих акций. За каждую обыкновенную акцию инвестор получает право голоса в отношении крупных корпоративных событий. Кроме того, держатели обыкновенных акций получают право на получение дивидендов в форме денежных средств или дополнительных акций ежеквартально или ежегодно.

Привилегированные акции также составляют часть общей капитализации. Эти акции отличаются от обыкновенных акций тем, что обычно торгуется не так много акций, и цена акций не колеблется так сильно, как обыкновенные акции. В отличие от держателей обыкновенных акций, которые получают прибыль от повышения курса акций в сочетании с дивидендами, держатели привилегированных акций получают большую часть своей прибыли от последовательного распределения дивидендов, выплачиваемых компанией по заранее определенной ставке.

Облигации составляют часть общей капитализации на балансе компании в виде долгосрочных долговых обязательств. Эти выпуски облигаций могут длиться до 30 лет. Компании выпускают долги, а инвесторы становятся кредиторами.

Эти выпуски облигаций могут длиться до 30 лет. Компании выпускают долги, а инвесторы становятся кредиторами.

Компания должна продолжать выплачивать инвесторам текущие процентные выплаты из общего капитала в течение всего срока погашения облигации до даты погашения.Перед выпуском долга менеджеры должны быть готовы к дисциплине с прибылью, чтобы кредиторы получали деньги. В случае, если компания будет объявлена банкротом и уплата процентов будет пропущена, крупнейшие держатели облигаций могут получить контроль над компанией. Слишком большой объем долга на балансе по отношению к собственному капиталу может повредить кредитный рейтинг компании, присвоенный сторонним агентством.

.

Доход приносит вложение собственных средств под определённый годовой процент.

Доход приносит вложение собственных средств под определённый годовой процент.

ru

ru

Это могут быть ежемесячные, ежеквартальные или ежегодные выплаты, либо в конце срока действия договора.

Это могут быть ежемесячные, ежеквартальные или ежегодные выплаты, либо в конце срока действия договора. Во многих банках также существует система пролонгации договоров с капитализацией вклада.

Во многих банках также существует система пролонгации договоров с капитализацией вклада. К тому же, вам не подойдет вклад с капитализацией если вы собирались рассматривать проценты по вкладу как еще один источник дохода, ведь в этом случае денежными средствами вы сможете воспользоваться только по окончанию вклада.

К тому же, вам не подойдет вклад с капитализацией если вы собирались рассматривать проценты по вкладу как еще один источник дохода, ведь в этом случае денежными средствами вы сможете воспользоваться только по окончанию вклада.

Помните: чем чаще проходит капитализация, тем ниже процентная ставка.

Помните: чем чаще проходит капитализация, тем ниже процентная ставка. США

США